자본시장포커스

2022 04/18

미국과 유럽의 ATS 현황과 규제 논의

2022-08호

PDF

- 요약

- □ 미국과 유럽에서 ATS(Alternative Trading System)는 오랜 시간 자본시장에 정착되어 보편화됨

□ 최근 국내에서 금융투자협회와 함께 7개의 증권사가 다자간매매체결회사(ATS) 설립을 추진하려는 움직임이 있음

□ 다자간매매체결회사가 국내에 정착하기 위해서는 자기자본 요건, 주식소유 제한, 거래대상 다양화 등의 제도적 보완이 필요

□ 다자간매매체결회사의 최선집행의무(Best Execution)와 관련한 인프라 구축과 거래소-다자간매매체결회사 간 이해상충 해소를 위한 제도적 방안도 필요

□ 미국과 유럽에서 ATS(Alternative Trading System)는 오랜 시간 자본시장에 정착되어 보편화됨

─ 대체거래시스템(ATS)은 미국과 캐나다에서 사용하는 용어로, 국내에서는 자본시장법1)에 의해 다자간매매체결회사라 정의하며, 유럽에서는 다자간거래시설(Multilateral Trading Facility: MTF)이라고 지칭

• 미국은 Regulation ATS, Regulation NMS(National Market System), 유럽은 MiFID II, MiFIR을 기반으로 ATS를 규제

• 미국과 유럽에서의 ATS는 등록된 브로커-딜러(broker-dealer) 또는 투자회사(investment firm)의 인가업무이자 일종의 거래플랫폼(시설)을 의미

• ATS는 공개매매체결시스템(Lit Pool), 익명대량매매체결시스템(Dark Pool), Crossing Network(CN)로 구분할 수 있음

─ 2021년 12월 30일을 기준으로 SEC에 등록한 미국의 ATS는 총 62개

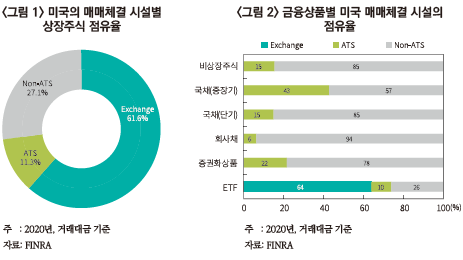

─ 미국 ATS의 상장주식 점유율(거래대금 기준)은 2020년도에 전체 시장의 11.3%에 달함

• 이외에 상장주식 점유율은 정규거래소(exchange)는 61.6%, 장외거래(non-ATS)는 27.1%로 보고됨

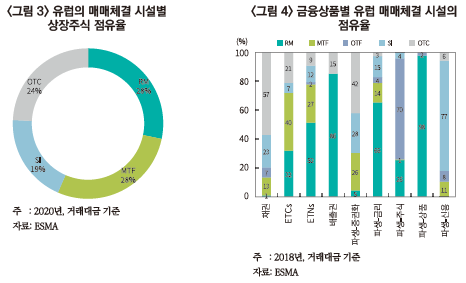

─ 2020년도 금융상품별 매매체결 시설의 점유율(거래대금 기준)을 보면, ATS는 중장기국채(43%)에서 가장 높은 점유율을 나타냄

• 그밖에 증권화상품(22%), 비상장주식과 단기국채(15%), ETF(10%), 회사채(6%) 순으로 나타남

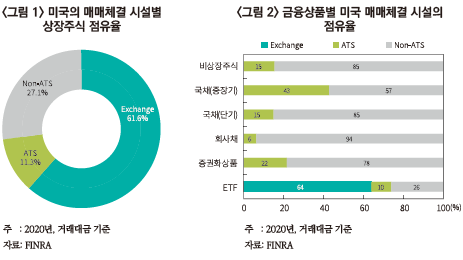

─ 2020년에 유럽 MTF는 총 142개로, 상장주식 점유율(거래대금 기준)은 전체 시장의 28%를 차지함

• 이외에 상장주식 점유율은 RM(Regulated Market)은 28%, OTC(Over-the-Counter)는 24%, SI(Systematic Internaliser)는 19%로 보고됨2)

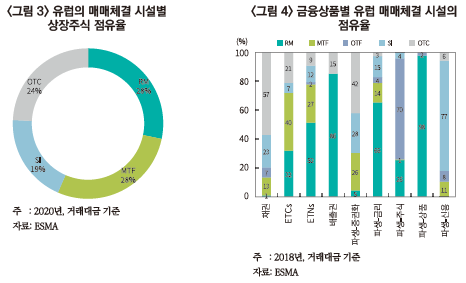

─ 금융상품별 매매체결 시설의 점유율(거래대금 기준)은 2018년에 MTF가 ETCs(Exchange Traded Commondities)에서 40%로 나타남

• 따라서 MTF에서 ETCs3)가 가장 높은 매매체결이 이루어졌고, 그밖에 ETNs(27%), 파생-증권화(26%), 파생-금리(14%), 채권(13%), 파생-신용(11%), 파생-주식(1%) 순으로 드러남

• 이외에 배출권의 경우는 RM(86%)과 OTC(15%), 파생-상품은 RM(98%)과 OTF4)(2%)에서만 매매체결이 발생

□ 최근 국내에서 금융투자협회와 함께 7개의 증권사5)가 다자간매매체결회사(ATS) 설립을 추진하려는 움직임이 있음

─ 국내의 경우 2013년 자본시장법 개정을 통해 다자간매매체결회사 설립이 가능해졌으나, 아직까지 단 한 개의 다자간매매체결회사도 출범하지 못한 상황

• 다자간매매체결회사의 출범이 지체된 것은 국내에서 다자간매매체결회사에 대한 인식의 부족과 함께 설립과 운영에 대한 엄격한 규제가 원인으로 보임6)

─ 2022년도 상반기에 금융감독원은 다자간매매체결회사의 인가심사 가이드라인을 발표할 예정7)

• 금융투자협회의 주도로 국내 7개 증권사가 참여하는 ATS설립위원회가 예비인가 신청을 할 계획으로 조만간 국내에서도 다자간매매체결회사가 등장할 것으로 전망

□ 다자간매매체결회사가 국내에 정착하기 위해서는 자기자본 요건, 주식소유 제한, 거래대상 다양화등의 제도적 보완이 필요

─ 다자간매매체결회사의 설립여건을 개선하기 위하여 자기자본 요건과 주식소유 제한에 대한 규제에 대한 재검토 필요

• 다자간매매체결회사의 현재 최저 자기자본은 200억원(투자중개업) 또는 300억원(투자매매업)으로 규정8)

• 반면에 미국과 유럽은 별도의 설립 요건이 없으며, 일본의 PTS9)는 설립 시 자기자본 요건이 3억엔(31억원)10)인 것으로 비추어 보았을 때, 국내의 자기자본 요건은 상당히 높은 수준

• 또한, 다자간매매체결회사는 발행주식총수의 15%를 초과하여 다자간매매체결회사가 발행한 주식을 소유할 수 없도록 규제11)

• 이는 소유자의 이해관계에 따라 거래플랫폼이 운영되지 않기 위한 규제로, 다자간매매체결 회사와 같은 거래플랫폼은 이해상충 문제가 거래소에 비해 크지 않은 편

─ 정규거래소에서 거래하지 못하는 비상장주식, 거래비용이 높은 채권, 최근 시장을 주도하고 있는 ETF12) 등을 거래대상으로 확대하는 방안이 필요

• 국내의 다자간매매체결회사는 증권시장에 상장된 주식 또는 증권예탁증권(DR)만 매매거래가 가능13)

• 미국의 ATS와 유럽의 MTF에서는 주식, 비상장주식, ETF, 채권, 옵션, 증권화상품 등의 다양한 금융상품을 거래할 수 있으며, 최근에는 증권형 토큰도 거래가 가능

• 해외의 경우와 비교 시, 국내의 매매거래가 가능한 대상은 제한적이므로 거래대상을 다양화함으로써 다자간매매체결회사는 운영효율성을 제고하고 수익 다각화를 기대14)

─ 다자간매매체결회사에서 공개매수에 대한 적용의 예외를 허용하는 제도적 뒷받침이 필요

• 다자간매매체결회사는 증권시장 밖에서 주식 등을 5%이상 매수하는 경우에 공개매수를 해야 하는 규제가 있음15)

• 공개매수 요건은 기관투자자 혹은 외국인투자자의 다자간매매체결회사를 통한 거래 참여를 저해16)하며, 이에 따라 다자간매매체결회사는 유동성 확보에 어려움이 생길 수 있음

─ 다자간매매체결회사가 차별화된 거래방식과 다양한 거래서비스를 제공할 수 있도록 자율성을 보장하는 방안이 필요17)

• 시장운영의 효율성, 안정성, 공정성 등을 저해하지 않는 한에서 거래참가자와 거래방식에 대한 규정을 완화함으로써 다양한 거래방식과 거래서비스를 제공할 수 있는 자율성 부여가 가능

□ 다자간매매체결회사의 최선집행의무(Best Execution)와 관련한 인프라 구축과 거래소-다자간매매체결회사 간 이해상충 해소를 위한 제도적 방안도 필요

─ (미국) 브로커-딜러에게 최선집행의무를 포괄적으로 부여하고, 트레이딩센터에는 NMS주식에 대해 최선의 가격을 제시하는 곳으로 거래를 회송하도록 의무화(Order Protection Rule: OPR)함으로써 최선집행을 지원하는 구조18)

• 브로커-딜러는 고객의 주문이 최선의 상황에서 체결될 수 있도록 주문시점과 트레이딩센터를 선택하여 제출하는데, 만일 접수된 주문이 최선의 주문이 아닐 경우 트레이딩센터는 OPR에 따라 다른 트레이딩센터로 주문을 재전송

• 이에 따라 미국의 ATS는 통합시세분배시스템을 기반으로 주문회송장치를 반드시 갖추어야하므로 최선집행의무의 인프라 구축 시 높은 초기비용이 발생

─ (유럽) 공식적으로 구체화된 기준을 제시하지 않고 있으며, 고객의 주문을 처리하는 시설(MTF)이 자체적으로 최선집행의무를 설정

• MTF는 시장통합시스템 구축이 필요하지 않으나 거래소와 MTF 간에 호가 교환이 가능한 시스템이 구축되어 있지 않으므로 시장통합이 어려우며, 이에 따른 호가 격차가 발생할 수 있음

─ (국내) 최선집행의무는 투자매매업자(또는 투자중개업자)가 투자자의 주문을 처리하기 위하여 최선의 거래조건으로 집행하기 위한 기준을 마련하고 공표하여야 함19)

• 자본시장법 시행령에 따르면 금융투자상품의 가격, 매매체결 수수료, 그밖에 주문의 규모와 매매체결 가능성을 고려하도록 함20)

• 최선집행을 위한 고려요소는 의미와 중요성의 판단에 주관성이 개입될 여지가 있으며, 최선 집행결과의 입증에 대한 요건이 없으므로 최선집행의무 준수의 방법과 절차를 구체화하기 위한 작업이 필요21)

• 따라서 최선집행의무 준수를 위해서는 시장간 정보를 통합할 필요가 있으며, 이를 구현하기 위한 인프라가 마련되어야 할 것

─ 또한, 다자간매매체결회사의 청산기관으로 지정된 거래소는 다자간매매체결회사에 대한 시장 감시 및 감리 권한을 보유하고 청산업무를 수행하도록 함22)

• 이러한 규제는 비용과 업무의 효율성을 위한 것으로 보이나, 거래소와 다자간매매체결회사 간에 이해상충 문제가 발생할 수 있으므로 해당업무에 대한 공정성을 확보할 수 있는 방안이 필요23)

1)「자본시장과 금융투자업에 관한 법률」제8조의2

2) RM(Regulated Market)은 정규거래소, OTC(Over-the-Counter)는 장외시장, SI(Systematic Internaliser)는 자가주문업자를 의미

3) ETCs(Exchange Traded Commodities)는 상장지수채권, ETNs(Exchange Traded Notes)는 상장지수증서를 의미

4) OTF(Organised Trading Facilities)는 MTF와 비슷한 거래플랫폼의 일종으로 주식을 제외한 금융상품을 거래

5) 미래에셋증권, 삼성증권, NH투자증권, 한국투자증권, KB증권, 키움증권, 신한금융투자

6) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호.

7) 금융감독원, 2022. 3. 28, 2022년도 금융투자 부문 감독ㆍ검사방향, 보도자료.

8)「자본시장과 금융투자업에 관한 법률 시행령」[별표 1]

10) Financial Markets Division Financial Services Agency의 Agenda for Competition among Trading Venues and Alternative Trading Platforms 참고

11)「자본시장과 금융투자업에 관한 법률」제78조제5항

12) 김민기, 2022, 테마형 ETF의 성장과 위험요인, 자본시장연구원『자본시장포커스』2022-06호.

13)「자본시장과 금융투자업에 관한 법률」제8조의2제5항

14) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호.

15)「자본시장과 금융투자업에 관한 법률」제133조제5항

16) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호; 남길남, 2019, ATS 도입의의와 제도적 보완 필요성, 자본시장연구원『자본시장포커스』2019-08호.

17) 김준석, 2011, ATS의 도입과 시장의 분할, 자본시장연구원『자본시장포커스』2011-29호.

18) 강소현, 2013, ATS 도입에 따른 합리적 최선집행원칙 도입방안, 자본시장연구원『자본시장포커스』2013-18호.

19)「자본시장과 금융투자업에 관한 법률」제68조1항

20)「자본시장과 금융투자업에 관한 법률 시행령」제66조의2제2항

21) 이인형ㆍ강소현ㆍ양진영, 2014,『주식시장 분할에 따른 시장구조 변화와 감독 및 규제체계 시사점』, 자본시장연구원 조사보고서 14-02.

22)「자본시장과 금융투자업에 관한 법률 시행령」제78조1항

23) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호; 자본시장연구원의 자본시장 인프라 선진화 방안 발표 자료(2011. 7. 4) 참고

─ 대체거래시스템(ATS)은 미국과 캐나다에서 사용하는 용어로, 국내에서는 자본시장법1)에 의해 다자간매매체결회사라 정의하며, 유럽에서는 다자간거래시설(Multilateral Trading Facility: MTF)이라고 지칭

• 미국은 Regulation ATS, Regulation NMS(National Market System), 유럽은 MiFID II, MiFIR을 기반으로 ATS를 규제

• 미국과 유럽에서의 ATS는 등록된 브로커-딜러(broker-dealer) 또는 투자회사(investment firm)의 인가업무이자 일종의 거래플랫폼(시설)을 의미

• ATS는 공개매매체결시스템(Lit Pool), 익명대량매매체결시스템(Dark Pool), Crossing Network(CN)로 구분할 수 있음

─ 2021년 12월 30일을 기준으로 SEC에 등록한 미국의 ATS는 총 62개

─ 미국 ATS의 상장주식 점유율(거래대금 기준)은 2020년도에 전체 시장의 11.3%에 달함

• 이외에 상장주식 점유율은 정규거래소(exchange)는 61.6%, 장외거래(non-ATS)는 27.1%로 보고됨

─ 2020년도 금융상품별 매매체결 시설의 점유율(거래대금 기준)을 보면, ATS는 중장기국채(43%)에서 가장 높은 점유율을 나타냄

• 그밖에 증권화상품(22%), 비상장주식과 단기국채(15%), ETF(10%), 회사채(6%) 순으로 나타남

• 이외에 상장주식 점유율은 RM(Regulated Market)은 28%, OTC(Over-the-Counter)는 24%, SI(Systematic Internaliser)는 19%로 보고됨2)

─ 금융상품별 매매체결 시설의 점유율(거래대금 기준)은 2018년에 MTF가 ETCs(Exchange Traded Commondities)에서 40%로 나타남

• 따라서 MTF에서 ETCs3)가 가장 높은 매매체결이 이루어졌고, 그밖에 ETNs(27%), 파생-증권화(26%), 파생-금리(14%), 채권(13%), 파생-신용(11%), 파생-주식(1%) 순으로 드러남

• 이외에 배출권의 경우는 RM(86%)과 OTC(15%), 파생-상품은 RM(98%)과 OTF4)(2%)에서만 매매체결이 발생

─ 국내의 경우 2013년 자본시장법 개정을 통해 다자간매매체결회사 설립이 가능해졌으나, 아직까지 단 한 개의 다자간매매체결회사도 출범하지 못한 상황

• 다자간매매체결회사의 출범이 지체된 것은 국내에서 다자간매매체결회사에 대한 인식의 부족과 함께 설립과 운영에 대한 엄격한 규제가 원인으로 보임6)

─ 2022년도 상반기에 금융감독원은 다자간매매체결회사의 인가심사 가이드라인을 발표할 예정7)

• 금융투자협회의 주도로 국내 7개 증권사가 참여하는 ATS설립위원회가 예비인가 신청을 할 계획으로 조만간 국내에서도 다자간매매체결회사가 등장할 것으로 전망

□ 다자간매매체결회사가 국내에 정착하기 위해서는 자기자본 요건, 주식소유 제한, 거래대상 다양화등의 제도적 보완이 필요

─ 다자간매매체결회사의 설립여건을 개선하기 위하여 자기자본 요건과 주식소유 제한에 대한 규제에 대한 재검토 필요

• 다자간매매체결회사의 현재 최저 자기자본은 200억원(투자중개업) 또는 300억원(투자매매업)으로 규정8)

• 반면에 미국과 유럽은 별도의 설립 요건이 없으며, 일본의 PTS9)는 설립 시 자기자본 요건이 3억엔(31억원)10)인 것으로 비추어 보았을 때, 국내의 자기자본 요건은 상당히 높은 수준

• 또한, 다자간매매체결회사는 발행주식총수의 15%를 초과하여 다자간매매체결회사가 발행한 주식을 소유할 수 없도록 규제11)

• 이는 소유자의 이해관계에 따라 거래플랫폼이 운영되지 않기 위한 규제로, 다자간매매체결 회사와 같은 거래플랫폼은 이해상충 문제가 거래소에 비해 크지 않은 편

─ 정규거래소에서 거래하지 못하는 비상장주식, 거래비용이 높은 채권, 최근 시장을 주도하고 있는 ETF12) 등을 거래대상으로 확대하는 방안이 필요

• 국내의 다자간매매체결회사는 증권시장에 상장된 주식 또는 증권예탁증권(DR)만 매매거래가 가능13)

• 미국의 ATS와 유럽의 MTF에서는 주식, 비상장주식, ETF, 채권, 옵션, 증권화상품 등의 다양한 금융상품을 거래할 수 있으며, 최근에는 증권형 토큰도 거래가 가능

• 해외의 경우와 비교 시, 국내의 매매거래가 가능한 대상은 제한적이므로 거래대상을 다양화함으로써 다자간매매체결회사는 운영효율성을 제고하고 수익 다각화를 기대14)

─ 다자간매매체결회사에서 공개매수에 대한 적용의 예외를 허용하는 제도적 뒷받침이 필요

• 다자간매매체결회사는 증권시장 밖에서 주식 등을 5%이상 매수하는 경우에 공개매수를 해야 하는 규제가 있음15)

• 공개매수 요건은 기관투자자 혹은 외국인투자자의 다자간매매체결회사를 통한 거래 참여를 저해16)하며, 이에 따라 다자간매매체결회사는 유동성 확보에 어려움이 생길 수 있음

─ 다자간매매체결회사가 차별화된 거래방식과 다양한 거래서비스를 제공할 수 있도록 자율성을 보장하는 방안이 필요17)

• 시장운영의 효율성, 안정성, 공정성 등을 저해하지 않는 한에서 거래참가자와 거래방식에 대한 규정을 완화함으로써 다양한 거래방식과 거래서비스를 제공할 수 있는 자율성 부여가 가능

□ 다자간매매체결회사의 최선집행의무(Best Execution)와 관련한 인프라 구축과 거래소-다자간매매체결회사 간 이해상충 해소를 위한 제도적 방안도 필요

─ (미국) 브로커-딜러에게 최선집행의무를 포괄적으로 부여하고, 트레이딩센터에는 NMS주식에 대해 최선의 가격을 제시하는 곳으로 거래를 회송하도록 의무화(Order Protection Rule: OPR)함으로써 최선집행을 지원하는 구조18)

• 브로커-딜러는 고객의 주문이 최선의 상황에서 체결될 수 있도록 주문시점과 트레이딩센터를 선택하여 제출하는데, 만일 접수된 주문이 최선의 주문이 아닐 경우 트레이딩센터는 OPR에 따라 다른 트레이딩센터로 주문을 재전송

• 이에 따라 미국의 ATS는 통합시세분배시스템을 기반으로 주문회송장치를 반드시 갖추어야하므로 최선집행의무의 인프라 구축 시 높은 초기비용이 발생

─ (유럽) 공식적으로 구체화된 기준을 제시하지 않고 있으며, 고객의 주문을 처리하는 시설(MTF)이 자체적으로 최선집행의무를 설정

• MTF는 시장통합시스템 구축이 필요하지 않으나 거래소와 MTF 간에 호가 교환이 가능한 시스템이 구축되어 있지 않으므로 시장통합이 어려우며, 이에 따른 호가 격차가 발생할 수 있음

─ (국내) 최선집행의무는 투자매매업자(또는 투자중개업자)가 투자자의 주문을 처리하기 위하여 최선의 거래조건으로 집행하기 위한 기준을 마련하고 공표하여야 함19)

• 자본시장법 시행령에 따르면 금융투자상품의 가격, 매매체결 수수료, 그밖에 주문의 규모와 매매체결 가능성을 고려하도록 함20)

• 최선집행을 위한 고려요소는 의미와 중요성의 판단에 주관성이 개입될 여지가 있으며, 최선 집행결과의 입증에 대한 요건이 없으므로 최선집행의무 준수의 방법과 절차를 구체화하기 위한 작업이 필요21)

• 따라서 최선집행의무 준수를 위해서는 시장간 정보를 통합할 필요가 있으며, 이를 구현하기 위한 인프라가 마련되어야 할 것

─ 또한, 다자간매매체결회사의 청산기관으로 지정된 거래소는 다자간매매체결회사에 대한 시장 감시 및 감리 권한을 보유하고 청산업무를 수행하도록 함22)

• 이러한 규제는 비용과 업무의 효율성을 위한 것으로 보이나, 거래소와 다자간매매체결회사 간에 이해상충 문제가 발생할 수 있으므로 해당업무에 대한 공정성을 확보할 수 있는 방안이 필요23)

1)「자본시장과 금융투자업에 관한 법률」제8조의2

2) RM(Regulated Market)은 정규거래소, OTC(Over-the-Counter)는 장외시장, SI(Systematic Internaliser)는 자가주문업자를 의미

3) ETCs(Exchange Traded Commodities)는 상장지수채권, ETNs(Exchange Traded Notes)는 상장지수증서를 의미

4) OTF(Organised Trading Facilities)는 MTF와 비슷한 거래플랫폼의 일종으로 주식을 제외한 금융상품을 거래

5) 미래에셋증권, 삼성증권, NH투자증권, 한국투자증권, KB증권, 키움증권, 신한금융투자

6) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호.

7) 금융감독원, 2022. 3. 28, 2022년도 금융투자 부문 감독ㆍ검사방향, 보도자료.

8)「자본시장과 금융투자업에 관한 법률 시행령」[별표 1]

10) Financial Markets Division Financial Services Agency의 Agenda for Competition among Trading Venues and Alternative Trading Platforms 참고

11)「자본시장과 금융투자업에 관한 법률」제78조제5항

12) 김민기, 2022, 테마형 ETF의 성장과 위험요인, 자본시장연구원『자본시장포커스』2022-06호.

13)「자본시장과 금융투자업에 관한 법률」제8조의2제5항

14) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호.

15)「자본시장과 금융투자업에 관한 법률」제133조제5항

16) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호; 남길남, 2019, ATS 도입의의와 제도적 보완 필요성, 자본시장연구원『자본시장포커스』2019-08호.

17) 김준석, 2011, ATS의 도입과 시장의 분할, 자본시장연구원『자본시장포커스』2011-29호.

18) 강소현, 2013, ATS 도입에 따른 합리적 최선집행원칙 도입방안, 자본시장연구원『자본시장포커스』2013-18호.

19)「자본시장과 금융투자업에 관한 법률」제68조1항

20)「자본시장과 금융투자업에 관한 법률 시행령」제66조의2제2항

21) 이인형ㆍ강소현ㆍ양진영, 2014,『주식시장 분할에 따른 시장구조 변화와 감독 및 규제체계 시사점』, 자본시장연구원 조사보고서 14-02.

22)「자본시장과 금융투자업에 관한 법률 시행령」제78조1항

23) 김준석, 2015, 다자간매매체결회사 규제의 개선 방향, 자본시장연구원『자본시장포커스』2015-08호; 자본시장연구원의 자본시장 인프라 선진화 방안 발표 자료(2011. 7. 4) 참고