자본시장연구원의 보고서 자료를 소개합니다.

이슈보고서 20-01 2020.01.06

- 연구주제 자본시장

- 페이지 31 Page

미국·영국과 달리 EU와 일본은 자국이 규율하는 EURIBOR와 TIBOR를 개선해 계속 사용하기로 함에 따라 국가간에 지표금리 개선방향이 분화되고 있으나, 장기적으로 주요국에서 IBOR가 사라지고 RFR이 모든 금융거래에 지표금리로 적용될 가능성이 있다.

2013년부터 국제공조로 추진되어온 지표금리 개혁의 강도를 볼 때, 여타 국가 또한 자국 지표금리의 국제정합성을 확보할 필요가 있다. 국내 핵심지표인 CD금리는 IBOR와 동일하게 기초거래가 매우 부진한 상태에서 호가에 의존해 산출되는 문제가 있다. 이에 국내에서도 2019년 6월에 지표금리 개선 추진단이 출범하였다.

국내 CD금리는 금융거래 전반에 영향을 미치기 때문에 산출 개선을 추진할 필요가 있다. 하지만 주요국에서 수년에 걸친 IBOR 개선노력의 성과가 미흡했다는 점을 참고하여, 국내에서도 장기적으로 CD금리 대신 RFR을 적용하는 방안을 고려할 필요가 있다. 주요국 RFR 개발사례와 국내여건을 감안하면 국내에서는 익일물 콜 또는 Repo 금리를 RFR로 고려할 수 있다. RFR 개발과 함께 콜 및 Repo 금리가 지표금리의 핵심요건인 효율성과 안정성을 확보할 수 있도록, 시장개선을 위한 노력을 병행할 필요가 있다. 아울러 LIBOR 이전을 진행 중인 해외 금융기관과 마찬가지로 국내 금융기관 또한 자사의 LIBOR 사용현황을 파악하여 금리산출 중단에 대비해야 할 것이다.

Ⅰ. 논의배경

LIBOR(London Interbank Offered Rates) 조작사태 이후 주요국을 중심으로 지표금리의 신뢰도와 투명성을 제고하기 위한 개혁이 진행 중이다. 미국·영국·EU·스위스·일본 등은 지표금리산출에 대한 공적규율을 강화하고, LIBOR·EURIBOR(Euro Interbank Offered Rates)·TIBOR(Tokyo Interbank Offered Rates)로 대표되는 은행간 호가지표금리(Interbank Offered Rates: IBOR)체제를 개선하기 위해 노력중이다.

주요국은 2013년을 전후해 본격화된 지표금리 개혁을 통해, IBOR 산출을 개선함과 동시에 신뢰도와 강건성이 높은 무위험 대체지표금리를 모색해왔다. 이런 가운데 LIBOR를 규율하는 영국 금융행위감독청(Financial Conduct Authority: FCA)이 2022년부터 LIBOR 산출을 중단하기로 결정함에 따라(Bailey, 2017, 2018, 2019), 대출·채권·파생상품 등을 포함하여 LIBOR를 사용해온 금융거래에 무위험 대체지표금리를 적용하기 위한 노력이 진행 중이다. 지난 30년간 글로벌 금융시스템에서 핵심적인 역할을 담당해온 LIBOR의 퇴장은 금융기관뿐만 아니라 가계와 기업의 금융거래 관행에도 중요한 변화를 가져올 것으로 예상된다.

이와 같은 국제 흐름에 맞추어 국내에서도 관계기관과 업계가 참여하는 지표금리 개선 추진단이 출범하였다(금융위원회, 2019. 6. 17). 국내 핵심 지표금리인 CD금리는 산출방법 등 주요 특성이 해외 IBOR와 매우 유사하여, 신뢰도와 투명성에 지속적으로 문제가 제기되어 왔다. 주요국의 지표금리 개혁노력을 감안할 때, 국내 지표금리도 국제수준에 부합할 수 있도록 개선할 필요가 있는 것으로 판단된다. 국내 지표개혁의 실효성 제고와 국제정합성 확보를 위해서는 주요국 현황에 대한 체계적 논의와 평가가 선행되어야 할 것이다.

이에 본고는 미국·영국·EU를 중심으로 주요국의 지표금리 개혁 추진경과를 살펴보고, 주요 이슈를 논의한다. 주요국 현황 가운데, 특히 LIBOR의 무위험 지표금리 전환은 국내 지표개혁에 시사하는 바가 클 뿐만 아니라, LIBOR를 사용하는 국내 금융기관에게도 중요 현안이다. 다음으로 해외현황 및 국내여건을 감안하여 국내 지표금리 개혁을 위한 정책방향을 모색한다.

Ⅱ. 글로벌 지표금리 개혁의 주요내용 및 추진경과1)

1. 지표금리 개혁의 배경 및 방향

가. 지표금리 개혁의 배경

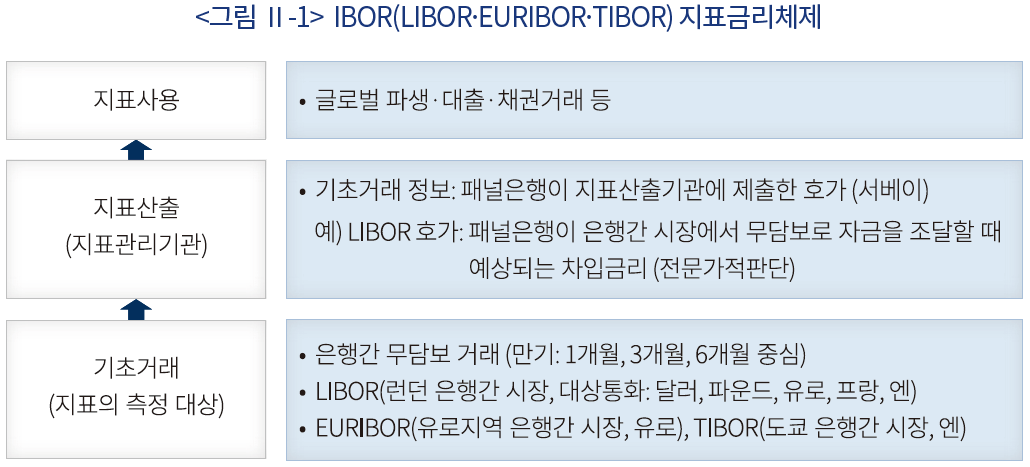

지표개혁의 배경을 살펴보기 위해 기존 지표금리인 IBOR의 특성과 활용을 살펴보자. 지표금리와 관련된 경제활동은 <그림 Ⅱ-1>과 같이 지표가 측정하고자 하는 기초거래, 기초시장의 거래정보를 활용한 지표산출 및 지표사용으로 나누어 볼 수 있다.

우선 IBOR의 기초거래는 은행간 무담보거래로2), 국제금융시장에서 중요도가 높은 IBOR인 LI-BOR·EURIBOR·TIBOR는 은행의 무담보 자금조달비용을 대변한다. 다음으로 IBOR는 기초시장의 실거래가 아닌 소수 패널은행이 제출한 호가를 사용해 산출된다.

지표금리는 크게 두 가지 용도로 사용된다(Hou & Skeie, 2014). 첫째, 다양한 금융거래의 손익을 결정하는 준거금리(reference rate)로 사용되는데, 예를 들어, LIBOR는 통상적인(vanilla) 이자율스왑(Interest Rate Swap: IRS)거래3)에서 변동금리의 준거금리가 된다. 둘째, 지표금리는 투자수익률 및 자금조달비용의 벤치마크금리(benchmark rate)로도 활용되는데, 이때 지표금리는 은행의 건전성을 나타내는 지표로 고려된다.

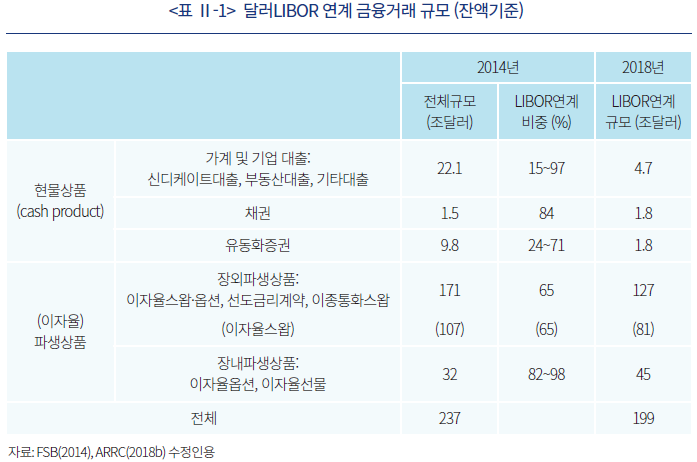

<표 Ⅱ-1>에는 달러LIBOR를 준거금리로 사용하는 대출·채권·파생상품 규모가 나타나있다. LIBOR는 애초 은행의 변동금리대출에 준거금리로 활용하기 위해 고안되었는데(FCA, 2012), 은행입장에서 대출금리가 LIBOR에 연동되면 자금조달 비용 위험을 차입자에게 이전(헤지)할 수 있는 이점이 있다(BIS, 2013). 이를 반영하여 LIBOR는 변동금리 대출 및 채권의 준거금리로 널리 사용되고 있다. 그런데 중요한 점은 이자율스왑을 중심으로 파생거래의 LIBOR 활용규모가 대출 등과 같은 현물거래를 크게 상회한다는 사실이다. 금융기관이 이자율파생상품을 주로 일반적인 금리 위험, 즉 무위험 금리변동 위험을 관리하기 위해 사용한다는 점을 감안할 때, 은행의 신용위험이 반영된 LIBOR는 파생상품의 준거금리로 적합하지 않은 측면이 있다. 하지만 LIBOR는 지표금리의 주요 특성인 유동성 외부효과4)로 인해 파생거래의 핵심 준거금리로 활용되어 왔다(Duffie & Stein, 2015).

다양한 금융거래에 LIBOR가 준거금리로 채택됨에 따라 유동성이 증가하는 긍정적인 측면이 있는 반면, 조작의 유인이 높아지는 단점이 있다. 특히 LIBOR는 호가를 이용해 산출되기 때문에 조작에 취약한 특성이 내재해있다. 실제로 미국과 영국 규제당국에 따르면 패널은행들이 금융위기 이전부터 LIBOR를 조작해온 것으로 나타났다(Dudley, 2018).5)

지표조작은 크게 두 가지 유형으로 구분된다(McConnell, 2013). 첫째, 금융위기 당시 은행들은 실제 조달비용 보다 낮게 호가를 제출하여 자사의 건전성을 왜곡하였다. 이 같은 조작은 은행차원에서 이루어진 것으로 지적된다. 둘째, 파생상품거래 담당자가 자사의 호가제출 담당자 및 타 은행의 파생거래 담당자와 공모하여 파생거래 포지션에서 수익이 발생하는 방향으로 호가를 조작하였는데, LIBOR에 연계된 파생거래 규모가 매우 크기 때문에 몇 bp의 금리조작으로도 수익이 발생할 수 있다. 파생상품과 연관된 지표조작은 건전성 왜곡보다 광범위하고 일상적으로 이루어졌기 때문에 지표금리 개혁의 핵심배경으로 고려되었다(Dudley, 2014).

지표조작과 함께 금융위기 이후 은행의 자금조달구조 변화 또한 LIBOR의 유용성과 신뢰도를 낮추는 주요 요인으로 작용하였다. 금융위기 이전에는 LIBOR의 기초시장인 은행간 무담보 시장이 은행 자금조달에 중요한 역할을 하였으나(Brousseau & Durre, 2013), 금융위기 이후 은행의 신용위험 확대, 양적완화 및 유동성 규제 등의 영향으로 은행간 무담보거래가 크게 감소하였다(FCA, 2012). 이에 따라 패널은행이 호가제출시 실거래보다 전문가적 판단(추정)에 대한 의존도가 더욱 심화되었으며, 은행의 자금조달비용을 대표함에 있어 LIBOR의 유용성이 크게 감소하였다(Click, 2018). 또한 금융위기로 은행의 신용위험이 부각되어 LIBOR와 국채 금리 등 여타 무위험 금리간 괴리가 확대됨에 따라 무위험 금리변동 위험 헤지를 주요 목적으로 하는 이자율파생거래에 대한 LIBOR의 적합성도 크게 낮아졌다(BIS, 2013).

나. 지표금리 개혁의 주요방향

이상과 같이 금리조작과 은행간 무담보거래 감소로 IBOR의 신뢰도와 강건성에 우려가 제기됨에 따라 주요국을 중심으로 지표금리 개혁이 추진 중이다. 지표금리 개혁은 크게 지표금리 개선과 공적규율 강화로 구분된다.

1) IOSCO 지표금리(금융벤치마크) 원칙

지표금리 개혁이 글로벌 공조로 진행되므로 개혁의 일관성을 위해 주요국이 공유할 수 있는 지표개혁의 표준원칙이 필요하다. 아래 논의된 지표금리 개선 및 공적규율 강화를 포함하여, 모든 지표금리 개혁은 국제증권감독기구(International Organization of Securities Commissions: IOSCO)가 제시한 ‘지표금리(금융벤치마크)에 관한 원칙(IOSCO, 2013)’을 기반으로 추진 중이다(FSB, 2014).

IOSCO원칙은 지표금리가 충족해야하는 속성을 규정하는데, 크게 지표의 완결성 및 이행상충을 방지하기 위한 지표산출기관의 관리·통제체계에 관한 원칙, 최대한 실거래 기반을 핵심으로 하는 지표산출 기초정보에 관한 원칙, 지표산출의 질과 투명성을 제고하기 위한 지표산출 방법론에 관한 원칙 등으로 구성된다.

2) 지표금리 개선

지표금리 개선은 G20의 요청에 따라 2014년부터 금융안정위원회(Financial Stability Board: FSB)가 총괄하고 있다. FSB는 국제금융시장의 핵심 지표금리로 LIBOR·EURIBOR·TIBOR를 선정하고, 조작가능성을 차단하기 위해 최대한 실거래에 기초해 지표가 산출될 수 있도록 지표금리체계를 개선 중에 있다.

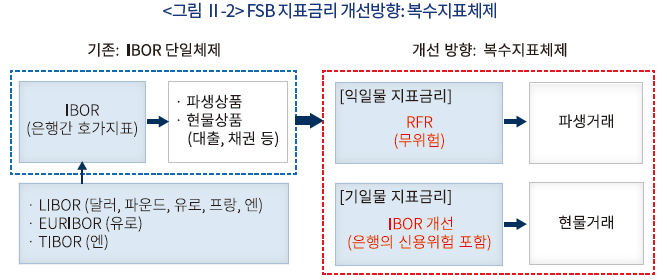

FSB의 지표금리 개선방향은 지표의 사용목적과 적용대상 금융계약의 특성에 따라 ① 대출 및 채권 등과 같은 현물거래에는 기존 IBOR의 산출을 개선(IBOR+)해서 적용하고, ② 파생상품에는 무위험 지표금리(near Risk-Free Reference Rate: RFR)를 새로 개발해서 사용하는 ‘이원화된 지표금리체제(two-rate approach)’로 요약할 수 있다(FSB, 2014; MPG, 2014).

우선 FSB는 조작사태에도 불구하고 대출 등에서 은행의 펀딩 리스크를 관리하기 위해 IBOR가 필요한 것으로 평가하고, 각 지표관리기관이 IBOR 산출체계를 개선하도록 하였다. IBOR 개선의 핵심은 은행간 무담보거래가 감소함에 따라 지표산출의 기초거래를 확장하는데 있다. 지표관리기관들은 은행간 무담보거래와 함께 CD 및 CP 등 여타 은행의 무담보 자금조달거래를 LIBOR 기초거래에 포함하여, 금리산출시 실거래의 활용도를 높이고 전문가적 판단에 대한 의존도를 낮추기 위한 작업을 진행하였다(MPG, 2014; EMMI, 2015; IBA, 2016). 아울러 각 지표관리기관은 관할 규제당국의 감독하에 IOSCO원칙 준수를 위해 지표산출의 관리감독체계를 강화하고, 지표산출 방법의 투명성을 개선하였다.

하지만 지표조작의 핵심 인센티브가 IBOR와 연계된 대규모 파생거래에 있으므로 기초거래의 확대만으로 조작문제를 해소하는 데에는 한계가 있다. 은행입장에서 여전히 파생포지션에서 수익이 발생하는 방향으로 무담보 자금조달거래를 왜곡할 인센티브가 있기 때문이다. 이에 FSB는 파생거래에 대해서는 IBOR 대신 유동성이 높은 강건한 시장에서 도출된 무위험 지표금리(RFR)를 적용하는 방안을 제시하였다.6) 여기에는 대부분의 금리파생거래에 은행의 신용위험이 반영된 IBOR 보다 RFR이 적합하다는 점과 함께, 파생거래를 IBOR로부터 절연할 경우 IBOR조작의 인센티브를 크게 낮출 수 있다는 점이 고려되었다(FSB, 2014; Duffie & Stein, 2015). RFR의 개발·산출·관리는 LIBOR( 달러, 파운드, 유로, 스위스 프랑, 엔)·EURIBOR(유로)·TIBOR(엔)의 5대 통화국이 담당한다.

3) 지표금리의 산출 및 활용에 대한 공적규율 강화

한편 주요국은 금리조작이 시장규율에만 의존한 지표관리에서 비롯된 것으로 파악하고, 지표금리와 관련된 활동(지표산출을 위한 정보제공, 지표의 산출 및 사용)에 대해 공적규율을 강화하였다. 공적규율은 EU와 영국이 주도하는데, 2018년부터 시행중인 EU벤치마크법7)을 통해 지표금리 관련 활동을 규율하는 동시에 지표금리 개선을 강제하는 정책적 수단으로 활용하고 있다.

벤치마크법의 주요 내용은 다음과 같다. 첫째, 동법에서는 LIBOR·EURIBOR를 포함하여 금융시장 및 경제에 미치는 영향이 큰 지표를 핵심지표로 지정하는데, 핵심지표의 산출기관은 2021년까지 법에서 정한 요건을 충족하여 관할 규제당국의 승인을 얻어야 한다. EU 금융기관은 2022년부터 승인을 받지 못한 지표금리를 준거로 하는 새로운 금융거래가 금지되며, 규제당국은 핵심지표가 법상 요건을 충족하지 못하는 것으로 평가되면 승인을 철회할 수 있다. 둘째, 패널은행의 정보제출 거부로 핵심지표 산출에 중대한 영향이 발생할 경우, 규제당국이 특정 금융기관에게 지표산출에 필요한 정보제출을 최장 2년까지 강제할 수 있다. 셋째, 정보제출기관은 이해상충을 방지하고 제출정보의 신뢰도를 확보할 수 있도록 내부통제 및 감시 장치를 마련하여야 한다. 넷째, EU 금융기관은 지표금리의 영구적인 산출중단에 대비할 의무를 가지는데, 특히 지표산출이 중단될 때 사용할 수 있는 대체지표금리(fallback rate)를 마련해야 한다.

2. 주요국 무위험 지표금리(RFR) 선정 현황

가. 무위험 지표금리 선정기준

LIBOR·EURIBOR·TIBOR 기초 통화국인 미국·영국·EU·스위스·일본은 파생거래에 적용할 RFR을 개발하기 위해 규제당국, 중앙은행 및 시장참여자가 참여하는 워킹그룹을 운영하였다. 무위험 금리는 개념적으로 자금차입자의 신용위험 및 자금거래의 유동성위험이 배제된 상태에서, 경제내 자금의 수요와 공급에 의해 결정되는 차입자(금융기관)의 평균적 자금조달비용으로 이해할 수 있다. 이와 같은 무위험 금리를 지표금리로 활용하기 위해서는 기초시장의 유동성이 충분하여 조작가능성이 낮고, 금리산출의 안정성이 보장될 필요가 있다.

이에 주요국은 높은 유동성과 함께 금융불안 및 제도·시장구조 변화에 대한 금리의 강건성(안정성)을 RFR의 핵심요건으로 고려하였다. 아울러 RFR이 다양한 금융환경에서 금융기관의 실제 자금조달 여건을 반영해야 한다는 점과 함께, RFR 개발목적이 IBOR와 연계된 파생거래를 RFR로 전환하는데 있기 때문에 파생상품에 대한 RFR의 적용 용이성도 중요하게 고려되었다(ARRC, 2018a; CHF WG, 2017; Euro WG, 2018a; Sterling WG, 2016; Yen WG, 2016a).

나. 주요국 무위험 지표금리 선정 현황 및 주요 특성

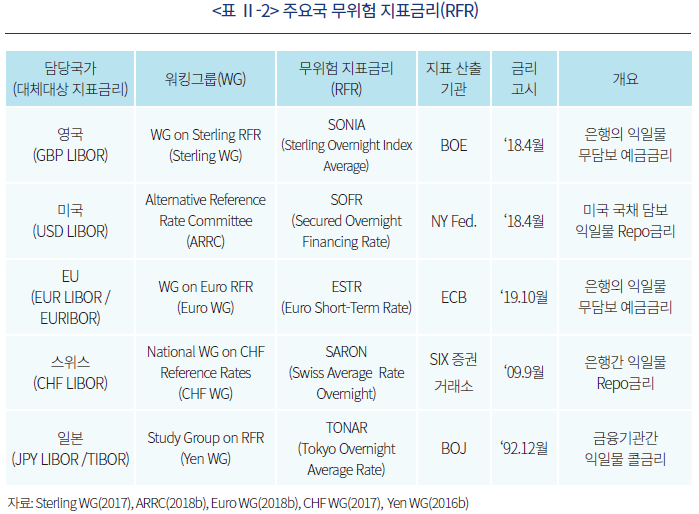

주요국은 RFR 선정을 마무리하였는데, 국가별 여건에 따라 익일물 무담보 금리 또는 Repo금리를 RFR로 채택하였다. <표 Ⅱ-2>에 정리된 주요국 RFR의 공통점은 다음과 같다. 첫째, 모든 RFR은 익일물 금리인데, 이는 익일물 거래가 유동성이 가장 높고 금리결정시 자금차입자의 신용위험이 가장 낮게 반영되어 무위험 금리에 가깝기 때문이다. 둘째, 모든 RFR은 유동성이 검증된 기초시장의 실거래만을 사용하여 산출된다. 셋째, 정규거래소의 상품을 RFR로 선정한 스위스를 제외하면, 모든 국가에서 중앙은행이 RFR의 산출·관리·고시를 담당한다. 이는 공공재인 지표금리의 산출을 신뢰도와 책임성이 높은 중앙은행이 담당한다는 공통된 인식이 반영된 결과이다(Bailey, 2017; Dudley, 2018).

국가별 RFR의 특성을 살펴보면, 영국·EU·일본은 무담보 금리를 선정한 반면 미국·스위스는 Repo금리를 채택하였다. 대부분의 국가에서 대체적으로 무담보 금리와 Repo금리간 선호도가 유사한 가운데, Repo금리는 유동성 및 금융불안시 안정성이 우수한 반면 담보증권의 수급 등 기술적 요인의 영향을 받는 단점이 있는 것으로 평가되었다. 무담보 금리의 경우 강건성은 Repo금리에 미치지 못하지만 금리결정에 대한 이해가 용이하다는 점이 장점으로 고려되었다. 이와 함께 영국·EU·일본에서는 RFR과 유사한 익일물 무담보 금리가 이자율스왑의 일종인 OIS(Overnight Index Swap)거래의 준거금리로 활용되어 왔기 때문에8), 지표이전이 용이하다는 점이 RFR 선정의 중요한 배경으로 작용했다.

다음으로 각국 RFR의 산출에 활용된 기초거래를 살펴보자. 동 논의는 국내에 시사하는 바가 크므로 주목할 필요가 있다. 영국·EU는 국내 콜금리에 해당하는 익일물 무담보 금리를 RFR로 채택하였으나, 기초거래 측면에서 국내 콜금리와 중요한 차이가 있다. 영국 SONIA 기초거래는 영국내 은행이 영국 무담보 자금시장에서 다른 은행, 비은행 금융기관 및 일반기업으로부터 조달한 익일물 예금거래로 구성된다(BOE, 2018a, 2018b, 2019).9) 다음으로 ESTR는 유로지역 은행들이 유로 무담보 시장에서 다른 은행 및 비은행 금융기관으로부터 익일물로 조달한 자금거래(예금)로부터 산출된다(ECB, 2018a, 2018b). 여기서 영국과 EU 모두 증권사를 포함한 비은행 금융기관이 무담보로 조달한 자금거래는 RFR 산출에 포함하지 않는다는 점에 주목해야 한다. 영국과 EU 무담보 시장에서는 국내와 달리 모든 금융기관이 자금을 교환할 수 있는데(백인석 외, 2015), 은행의 익일물 예금금리만으로 RFR을 산출하는 이유는 증권사 등 비은행 금융기관이 무담보로 자금을 조달하는 거래의 경우 익일물이라도 금리결정에서 신용위험의 비중이 낮지 않기 때문이다. 한편 일본TONAR는 모든 금융기관간 익일물 무담보 콜거래로부터 산출된다(BOJ, 2018).

미국과 스위스는 Repo금리를 RFR로 선정하였는데, 기초거래는 차이가 있다. 미국 SOFR는 모든 금융기관간 익일물 Repo거래를 이용하여 산출되지만, 담보가 미국 국채인 거래만 포함한다(NY Fed, 2019). 다음으로 스위스 SARON은 비국채 담보거래를 포함하지만 거래주체 측면에서 은행간 거래만으로 구성된다(SNB, 2019). 결과적으로 미국과 스위스는 담보(국채) 및 거래주체(은행)를 제한함으로써 보다 무위험 금리의 특성에 가까운 동시에, 금융불안시에도 지표산출의 안정성이 보장될 수 있도록 RFR을 구성한 것으로 평가할 수 있다.

3. LIBOR 산출중단 가능성에 따른 지표금리 개선방향 변화

이상과 같이 지표금리 개선은 복수지표체제를 중심으로 추진되었으나, 2017년에 LIBOR를 규율하는 베일리 FCA 청장이 2022년부터 LIBOR 산출이 영구적으로 중단될 수 있음을 시사함에 따라 중요한 변화가 발생하였다(Bailey, 2017).

애초 FSB는 LIBOR 기초거래를 확장하면 실거래에 기반해 지표를 산출할 수 있을 것으로 예상했다(MPG, 2014). 하지만 확장된 기초거래 또한 유동성이 매우 낮은 것으로 판명되었는데10), 이로 인해 패널은행이 제출하는 금리 중 절반 이상이 여전히 전문가 판단에 의존하는 실정이다(IBA, 2018). 벤치마크법으로 전문가 판단에 기초해 금리를 제출하는 패널은행의 법적 위험이 크게 확대됨에 따라 다수의 은행이 패널탈퇴를 요청하였는데, FCA는 패널은행과 2021년까지는 금리를 제출하기로 합의하였다(FCA, 2017). 하지만 FCA는 기초거래가 구조적으로 부진한 상태에서 LIBOR 산출이 지속가능하지 않으며 바람직하지도 않은 것으로 판단하고, 2022년부터는 은행들이 패널에서 탈퇴하더라도 벤치마크법의 금리제출 강제화조항을 적용하지 않기로 결정하였다.

따라서 LIBOR의 경우 파생뿐 아니라 모든 금융거래에 RFR을 적용해야 하는 상황으로 변화하였다. 그런데 LIBOR 기초통화국들은 <그림 Ⅱ-3>과 같이 LIBOR를 대체할 지표선정에서 상이한 접근을 모색 중이다. 미국·영국·스위스는 자국 통화 LIBOR를 RFR로 대체하여 모든 금융계약에 적용하는 RFR 단일지표체제를 채택하였다. 반면 EU와 일본은 각각 유로LIBOR와 엔LIBOR에 대해 RFR과 함께 개선된 IBOR(IBOR+)를 적용하는 방안을 검토 중이다(FSB, 2018a; Yen WG2, 2019).

한편 EU와 일본은 EURIBOR와 TIBOR를 RFR과 IBOR+로 대체하는 복수지표체제를 유지 중이다. 결과적으로 LIBOR 산출중단 가능성으로 주요국의 지표금리 개선방향이 분화되는 상황이 초래되었다.

4. 무위험 지표금리 적용 현황: 지표금리 이전(transition)

여기서는 우선 모든 금융거래에 RFR을 적용할 예정인 미국·영국의 지표금리 이전 현황 및 주요 이슈를 살펴보고, RFR과 IBOR를 병행하는 EU 현황을 논의한다.

가. 지표금리 이전의 이해: LIBOR → RFR(SOFR·SONIA)

지표금리 이전은 신규거래(new contracts)와 기존거래(legacy contracts)로 나눠볼 수 있는데, <그림 Ⅱ-4>와 같이 크게 세 가지로 구분된다. 우선 지표금리체제 변경은 신규거래에 LIBOR를 쓰지 않고 RFR을 적용하는데서 출발한다. 하지만 모든 금융거래의 지표금리를 일시에 교체하는 것은 불가능하므로, RFR체제가 자리잡을 때까지 이전기간 동안 불가피하게 신규거래에 LIBOR를 병행하여야 한다. 그런데 2022년부터는 LIBOR 산출이 중단될 수 있기 때문에, LIBOR를 사용하는 신규거래 중 만기가 2021년 이후에 도래하는 계약에 대해서는 LIBOR 대신 RFR을 적용할 수 있는 대체조항(fallback provision)을 수립해서 계약조건에 포함해야 한다.

이와 유사하게 LIBOR를 사용하는 기존거래 중 만기가 2021년 이후인 계약에 적용할 대체조항도 필요하다. 주의할 점은 신규거래의 경우 거래당사자가 대체조항을 마련하여 계약에 포함하는 반면, 기존거래는 대체조항을 반영하기 위해 이미 작성된 계약서를 변경해야 한다는 사실이다. 기존거래의 경우 대체조항을 적용하는 방법과 함께, 2022년 이전에 지표금리를 LIBOR에서 RFR로 전환할 수도 있다.

나. 신규거래에 대한 RFR 적용

1) 파생거래

지표금리 이전의 첫 단계는 이자율스왑 및 선물 거래를 중심으로 RFR을 지표로 사용하는 파생시장을 활성화하는데 있다. 현물거래의 최종 수요자들이 RFR을 사용하기 위해서는 금리위험을 관리할 수 있는 파생거래가 필요하기 때문이다. 파생시장에서는 이미 오랫동안 OIS 및 선물 거래 등에 익일물 금리를 지표로 사용해왔기 때문에 익일물인 RFR 적용이 원활하게 진행되고 있다(FSB, 2018a).

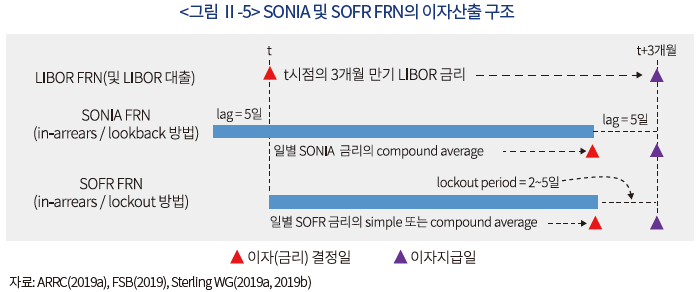

우선 LIBOR 산출이 중단되면 LIBOR연계 IRS거래는 모두 RFR연계 OIS거래로 대체될 예정이다. IRS 및 OIS 거래는 고정금리와 변동금리를 교환하는 이자율스왑거래인데, 양 거래 모두 고정금리는 계약체결시점에서 결정되지만 변동금리를 산출하는 방법이 다르다. 예를 들어, 매분기 이자를 교환하는 IRS거래에서는 분기초에 결정된 3개월 LIBOR 금리를 분기말(이자교환일)에 고정금리와 교환한다. 즉, IRS거래에서는 변동금리(이자)가 사전적으로 결정된다. 반면 OIS거래에서는 만기까지의 일별 RFR 금리의 평균을 고정금리와 교환한다. 즉, OIS거래에서는 변동금리가 사전에 결정되지 않고 사후적으로 실현된 RFR 평균금리를 이용한다.

1997년에 개설된 영국 SONIA OIS시장은 베일리 청장의 LIBOR 산출중단 시사 이후 빠르게 활성화되어, 2019년 상반기에는 거래규모가 파운드LIBOR IRS시장과 유사한 수준까지 성장하였다(Sterling WG, 2019b). 미국 SOFR OIS거래는 2018년 7월에 도입되었는데, 아직 달러LIBOR IRS거래에 비해 미미한 규모이나 2021년까지는 LIBOR IRS거래를 대체할 수 있을 것으로 평가된다(Schrimpf & Sushko, 2019; Williams, 2019). 또한 SOFR 및 SONIA 선물은 각각 2018년 5월과 2017년 12월에 도입되었으며, 시장규모가 아직 LIBOR선물이나 연방기금금리선물에 미치지 못하지만 빠르게 성장하고 있다.11)

한편 지표금리 이전기간 동안에는 LIBOR와 RFR이 공존하므로, 양 지표금리를 연결하는 베이시스 스왑거래가 필요하다. 이에 미국과 영국은 지표이전을 지원하기 위해 ‘SONIA↔파운드LIBOR’ 및 ‘SOFR↔달러LIBOR’ 스왑거래를 도입하였다.

2) 현물거래: 변동금리부 채권 및 대출

LIBOR에 가산금리를 더해 이자가 결정되는 변동금리부 채권(Floating Rate Note: FRN) 및 대출에서는 LIBOR가 기간물 금리이기 때문에 <그림 Ⅱ-5>와 같이 분기초에 이자가 사전적(for-ward-looking)으로 결정된다. 하지만 익일물인 RFR을 FRN이나 대출에 사용할 경우, OIS거래와 유사하게 이자가 분기말(이자지급일)에 사후적(backward-looking)으로 결정된다.

현물시장참여자들은 자금차입자의 현금흐름 관리를 위해 지급이자가 사전에 결정될 필요가 있기 때문에 현물거래에 RFR을 적용하는데 어려움이 있음을 피력하고, RFR에 기초한 기간물 무위험 지표금리(forward-looking term RFR: 기간물 RFR)개발을 요청해왔다(ARRC, 2018b, Sterling WG, 2018a). 아래에서는 FRN 및 대출에 대한 RFR 적용 현황을 살펴보고, 기간물 RFR 관련 이슈를 정리한다.

FRN시장에서는 우려와 달리 RFR 채택이 빠르게 진척중이다. 특히, 영국에서는 신규발행의 경우 SONIA FRN이 LIBOR FRN을 대신해 시장표준으로 자리잡았다(Bailey, 2019). SONIA FRN이 2018년 3월에 처음 발행되었다는 점을 감안하면, 지표전환 속도가 예상 보다 빠른 것으로 평가된다(Sterling WG, 2019b). 미국에서는 2018년 8월에 SOFR FRN이 처음 발행되었는데, 2019년들어 빠르게 성장하고 있다.12) 발행기관 측면에서도 2018년에는 민간의 RFR 활용을 독려하기 위해 공공기관이 발행을 주도하였으나, 2019년에는 금융기관 및 일반기업으로 확산되고 있다.

SONIA·SOFR FRN의 이자산출 구조는 <그림 Ⅱ-5>와 같다. SONIA FRN은 전월 이자지급일 5일 전부터 당월 이자지급일 5일 전까지의 일별 SONIA 금리평균을 사용하는데, 영국에서는 이와 같은 lookback방법으로 이자지급일 5일 전에 이자를 결정하는 방식이 표준관행으로 정착하였다(Sterling WG, 2019b). SOFR FRN의 경우 당월 이자지급일 2~5일 전까지의 일별 SOFR 금리만을 사용하는 lockout방법이 주로 사용되고 있다(ARRC, 2019a).13)

대출의 경우 파생 및 FRN과 비교해 RFR 채택이 뒤쳐진 것으로 평가된다. 대출은 신디케이트 대출과 양자간 대출로 구분할 수 있는데, 미국과 영국에서 각각 2019년 7월과 10월에 처음으로 SOFR 및 SONIA 연계 양자간 대출이 이루어진 반면, 신디케이트 대출은 아직 사례가 없다(FT, 2019; JP Morgan, 2019). 대출에서 RFR 사용이 늦어진 주요 이유는 은행들이 기간물 RFR 개발과 업계 표준안을 기다려왔기 때문이다(LMA, 2018; Duffy et al., 2019).

이와 관련해 2019년들어 변화가 시작되고 있는데, 대출에서도 SONIA FRN과 유사한 lookback방식이 관행으로 자리잡을 가능성이 큰 것으로 보인다. 영국은 시장참여자간에 대부분의 대출에 lookback방법을 적용할 수 있는 것으로 의견이 모아졌으며(Sterling WG, 2019c), 미국과 영국의 신디케이트대출협회도 RFR을 활용한 대출표준안을 준비 중이다(LMA, 2019). 아울러 베일리 청장도 양자간 및 신디케이트 대출에 lookback방식이 표준으로 채택될 필요가 있음을 지적하였다(Bailey, 2019).

한편 미국과 영국은 RFR 활용을 독려함과 동시에, 일부 대출 및 FRN 시장참여자들을 위해 (for-ward-looking) 기간물 RFR을 개발 중이다. 특히 중소기업의 경우 자금여력이 없기 때문에 기간물 RFR이 필요한 것으로 평가되었다(ARRC, 2018b; Sterling WG, 2018a, 2018b). 양국은 RFR(SO-NIA·SOFR) OIS거래의 고정금리를 이용한 기간물 RFR 산출을 고려중이다.14) 하지만 OIS시장이 적정수준의 유동성과 강건성 등을 갖추는 데에는 상당한 시간이 소요될 전망으로 각국은 2021년까지 기간물 RFR 개발이 완료되지 않을 수 있음을 경고하고, 익일물 RFR 활용이 가능한 거래에 대해서는 기간물 RFR을 기다리지 말고 신속하게 이전할 것을 촉구하고 있다. 아울러 기간물 RFR의 활용은 익일물 RFR 적용이 어려운 일부 거래에 한정되어야 함을 천명하였다(ARRC, 2019a; FSB, 2019; Sterling WG, 2019a).15)

다. 신규거래 및 기존거래에 대한 대체조항 개발 현황

대체조항은 LIBOR 산출이 중단될 때 적용할 수 있는 계약조건으로 ① LIBOR를 사용할 수 없는 상태를 정의하는 트리거조항, ② LIBOR 산출중단시 사용할 대체금리(fallback rate), ③ 대체금리와 LIBOR간의 스프레드 조정으로 구성된다. 파생·채권·대출 등에 대한 기존 거래조건에는 LIBOR 산출이 영구적으로 중단될 때 사용할 수 있는 대체조항이 마련되어 있지 않기 때문에, 대체조항 수립은 지표이전에서 매우 중요한 과제로 평가된다.

신규파생거래에 대한 대체조항은 FSB 요청으로 ISDA가 마련 중인데, 간략히 살펴보면 다음과 같다. 트리거조항으로는 지표산출기관의 LIBOR 산출중단 선언 및 벤치마크법에 따른 규제기관의 LIBOR 사용제한 등을 고려하고 있으며, 각국의 RFR을 대체금리로 선정하였다. 그런데 RFR은 무위험-익일물 금리인 반면 LIBOR는 신용위험이 반영된 기간물 금리이므로 RFR과 LIBOR간 차이를 조정해야 한다. 이를 위해 ISDA안에서는 LIBOR의 만기에 해당하는 과거 RFR의 평균(‘com-pound in-arrears’)으로 기간 차이를 조정하며, 기간이 조정된 RFR과 LIBOR간 차이의 역사적 평균값을 통해 신용위험 차이를 조정한다(ISDA, 2018, 2019a). 이와 같이 계산된 최종 스프레드 조정분을 매일 산출하여, 트리거가 발동하면 기간조정 RFR에 마지막 신용위험 조정분(상수)을 더한 값으로 LIBOR를 대체한다(ISDA, 2019b).

ISDA는 2019년까지 세부적인 방법에 대해 시장의견수렴을 마무리하고, 2020년 중반부터 최종안을 신규거래에 적용할 계획이다. 아울러 2020년 중에 대체조항을 기존거래에 적용할 수 있는 프로토콜도 제시할 예정이다(ISDA, 2019c). 대체조항 및 프로토콜의 사용여부는 파생거래 당사자가 선택할 수 있다.16)

파생거래에서는 통상 ISDA 표준계약서를 사용하므로 대체조항개발이 비교적 용이한 반면, FRN 및 (양자간) 대출의 경우에는 표준계약서가 존재하지 않는 경우가 대부분이며 거래의 표준화 정도가 낮기 때문에 대체조항 개발에 어려움이 크다.

기존 FRN 계약서에 따르면 통상 FRN은 LIBOR 산출이 중단되면 마지막에 발표된 LIBOR를 준거금리로 하는 고정금리채권으로 전환된다(ARRC, 2018b). 신규거래에 적용할 대체조항의 개발은 미국과 영국의 현황이 상이하다. 미국에서는 워킹그룹(ARRC)이 신규 FRN에 적용할 수 있는 대체조항 권고안을 마련하였다(ARRC, 2019b). 반면 영국에서는 2019년들어 만기가 2021년 이후에 도래하는 LIBOR FRN이 더 이상 발행되지 않기 때문에 신규거래에 적용할 대체조항이 필요하지 않다(Richards, 2019). 신규거래와 달리 기존 FRN은 대체조항 마련에 어려움이 예상되는데, 통상 FRN의 계약조건을 변경하기 위해서는 채권자의 동의가 필요하기 때문에 채권별로 발행기업과 채권자가 대체조항에 합의해야 한다(Bellamy, 2019).

다음으로 대출의 경우 미국은 ARRC가 신규 신디케이트 및 양자간 대출에 적용할 수 있는 대체조항 권고안을 발표하였으며(ARRC, 2019c, 2019d), 대출시장협회들도 신규 및 기존 신디케이트 대출을 위한 대체조항을 준비 중이다(Duffy et al., 2019). 신디케이트 대출에서 통상 준거금리를 변경하기 위해서는 대출은행 전체의 동의가 필요하며, 미국 양자간 대출에서는 LIBOR 산출이 중단되면 은행과 차입자가 협의하여 준거금리를 변경할 수 있다(ARRC, 2018b).

모든 기존 금융거래는 어떤 대체조항이 적용되더라도 거래당사자간에 가치이전(value transfer)이 불가피하다. 따라서 금융기관 입장에서는, 특히 대출 및 FRN 고객에게 적용할 대체조항을 마련하는데 법적 위험이 따른다. 이에 미국과 영국의 규제당국은 2021년까지 LIBOR연계 기존거래의 지표를 RFR로 전환할 것을 독려함과 동시에 신규거래에 대해서는 LIBOR 사용중단을 강력하게 촉구 중이다(Williams, 2019). 또한 그 동안은 기존 현물거래에 대한 대체조항 개발을 시장에 일임해 왔으나, 향후 규제당국이 표준대체조항을 개발해 적용하는 방안을 고려할 수 있음을 시사하였다(Bailey, 2019).

라. EU의 지표이전: EONIA·EURIBOR → ESTR·EURIBOR+

EU는 ESTR(RFR)와 함께 EURIBOR(IBOR)를 병행할 계획이다. EU가 가급적 EURIBOR를 계속 사용하고자 하는 이유는 EURIBOR가 EU내 중소기업 및 개인 대출의 준거금리로 널리 활용되고 있기 때문이다(Euro WG, 2018c).

EURIBOR 산출기관인 EMMI(European Money Market Institute)는 지표산출 개선을 마무리하고 2019년 7월에 벤치마크법상 지표산출을 승인받았다. 따라서 EURIBOR는 LIBOR와 달리 지표이전과 관련해 시급한 이슈는 없다. 하지만 EU금융기관들은 벤치마크법에 따라 EURIBOR 산출이 중단될 때 사용할 수 있는 대체금리를 마련할 의무를 가진다. 이에 유로 지표금리 워킹그룹은 금융기관들이 사용할 수 있는 EURIBOR 대체금리를 마련 중인데, 향후 ESTR OIS시장을 개설하고17), OIS거래의 고정금리를 활용한 기간물 RFR 개발을 고려 중이다(Euro WG, 2019a). 다만 2019년들어서는 미국·영국과 유사하게 실현된 ESTR 평균금리를 EURIBOR 대체금리로 활용하는 방안도 평가 중에 있다(Euro WG, 2019b).

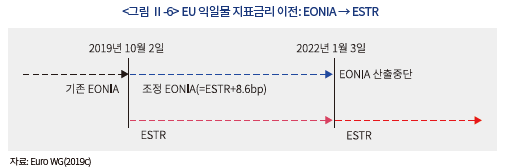

한편 EU에서는 OIS거래 및 단기자금거래에 널리 사용되어 온 EONIA(Euro Overnight Index Av-erage)가 2022년부터 산출이 중단되고 ESTR로 대체된다.18) EU는 <그림 Ⅱ-6>에 정리된 바와 같이 원활한 지표이전을 위해 2021년까지는 ESTR와 조정EONIA를 병행하여 발표하고, 2022년부터는 ESTR만 산출한다(Euro WG, 2019c). 이에 따라 금융기관들은 2021년까지 EONIA를 사용하는 모든 계약을 ESTR로 전환해야 한다.

5. 주요국 지표금리 개혁 종합평가 및 전망

1980년대 이후 IBOR를 사용하는 금융거래 관행이 뿌리깊게 자리잡아 왔기 때문에 지표금리 개혁에 회의적인 시각도 존재하나, 주요국 규제당국의 의지가 단호한 것으로 판단된다. 따라서 2021년 이후 LIBOR 퇴출은 기정사실로 볼 필요가 있다. 미국·영국 규제당국이 LIBOR 산출중단을 지속적이고 강력하게 경고해 왔을 뿐만 아니라(Bailey, 2018; Quarles, 2019; Ramsden, 2019), FCA는 2021년 이후에 일부 패널은행이 금리를 계속 제출하더라도 EU벤치마크법을 통해 LIBOR 활용을 제한할 수 있음을 천명하였다(Bailey, 2019; Letter, 2019).

LIBOR에서 RFR로의 이전과 관련해 주목할 점은 다음과 같다. 첫째, 신규거래의 경우 파생 및 FRN은 RFR 채택이 원활하게 진행될 것이나, RFR을 활용한 대출거래가 정착하는 지 지켜볼 필요가 있다.19) 둘째, 기존거래는 FRN 및 대출에 대한 대체조항 개발과 지표전환이 진척을 보이는지와 함께, 미국·영국 규제당국이 시장자율에 의존하는 정책기조를 변경하는지 모니터링할 필요가 있다. 셋째, 향후 지표이전의 주요 과제는 금융상품 및 국가간에 RFR 적용을 위한 시장관행 표준화가 될 전망이다. RFR이 안착하기 위해서는 현물거래에 대한 위험관리 용이성이 뒷받침되어야 하는데, 이를 위해서는 파생거래와 현물거래의 RFR 적용이 표준화될 필요가 있다.

RFR 적용에 주력하는 미국·영국과 달리 EU는 EURIBOR를 유지하고자 노력 중이나, EURIBOR의 장기적 생존은 불투명한 것으로 보인다. EURIBOR 또한 패널은행이 감소할 가능성이 있기 때문이다(Cœuré, 2019). 실제로 EURIBOR 패널은행은 2012년 9월 44개사에서 2019년 10월 18개사로 대폭 감소하였다.20) 따라서 장기적으로 주요국 모두 RFR 단일체제가 채택될 가능성이 있는 것으로 판단된다.

아울러 아직까지는 미국·영국 및 EU가 각국에 적합한 지표금리체제를 개발하는 데 초점을 맞추고 있으나, 향후에는 핵심 국가간에 상이한 지표금리체제가 지속가능한지와 함께 글로벌 금융시스템에 미치는 영향에 대해서도 검토가 필요하다.

Ⅲ. 국내 지표금리(CD금리) 개혁방향 및 정책과제

1. CD금리 현황 및 개혁방향

가. CD금리 개선 필요성

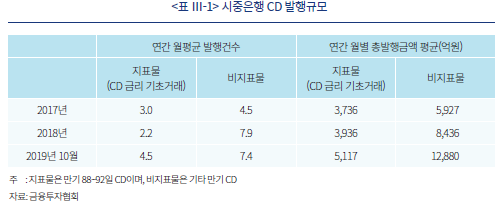

LIBOR에 해당하는 국내 지표금리는 CD금리로, 금융투자협회(금투협)가 산출·관리·고시를 담당한다. CD 지표금리의 기초거래는 신용등급이 AAA인 시중은행이 발행한 91일 만기 CD의 발행금리이다.21) 현재 CD금리(또는 CD 최종호가수익률)는 금투협이 정한 기준22)에 따라 10개 증권사가 제출한 호가금리를 토대로 산출되는데, 시장참여자들에 따르면 예대율 규제 등의 영향으로 CD 발행이 크게 감소함에 따라 증권사들은 호가제출시 전적으로 전문가적 판단에 의존하고 있다.23)

CD금리의 정확한 활용규모는 파악되지 않고 있으나, 국내에서는 이자율스왑거래(2019년 3월말 잔액 5,333조원), FRN·유동화증권(2019년 9월말 잔액 73조원)24) 및 은행25)·보험의 변동금리 대출 등에 준거금리로 사용되고 있다. 해외에서도 국내 CD금리의 활용도가 높은 것으로 추정되는데, 예를 들어, 대표적인 IRS 청산기관인 영국 LCH에서 청산되는 CD IRS 잔액이 2,157조원에 달한다(2019년 10월말 기준).

CD금리는 LIBOR·EURIBOR 등과 동일하게 기초거래가 매우 저조하기 때문에 신뢰도와 효율성에 지속적으로 문제가 제기되어 왔다. <표 Ⅲ-1>에 정리된 것처럼 CD금리 산출의 기초거래인 91일물의 경우 월평균 발행건수가 5회에도 미치지 못하며, 월간 총발행금액도 5천억원 내외이다. 이로 인해 CD금리는 금융시장 및 은행의 자금조달여건 변화를 적절히 반영하지 못하고 높은 경직성을 보여, 가격발견기능이 매우 취약한 것으로 평가된다(김남종·송민규, 2019; 한국은행, 2019). 예를 들어, 2018년과 2019년 10월까지 금리가 10일 이상 변하지 않은 기간이 각각 236일과 143일에 달한다.

나. 국내 지표금리 개혁방향

국내에서도 지표금리의 개선 및 국제정합성 확보를 위해 2019년 6월에 관계기관과 업계가 참여하는 지표금리 개선 추진단이 출범하였다(금융위원회, 2019. 6. 17).26) 현재 추진 중인 지표개선의 주요 방향은 다음과 같다. 우선 지표금리에 대한 공적규율을 강화하기 위해 금융거래지표의 관리에 관한 법률(지표관리법)이 제정중이다(금융위원회, 2019. 10. 31). 동법의 주요 내용은 EU벤치마크법과 유사한데, CD금리를 포함해 정부가 중요지표로 지정한 지표의 관리기관은 지표산출을 위해 정부의 승인을 받아야 한다. 또한 중요지표 정보제공기관의 책임과 의무도 강화된다. 다음으로 추진단은 FSB 권고에 따라 CD금리 산출을 개선함과 동시에 RFR을 개발할 예정이다.

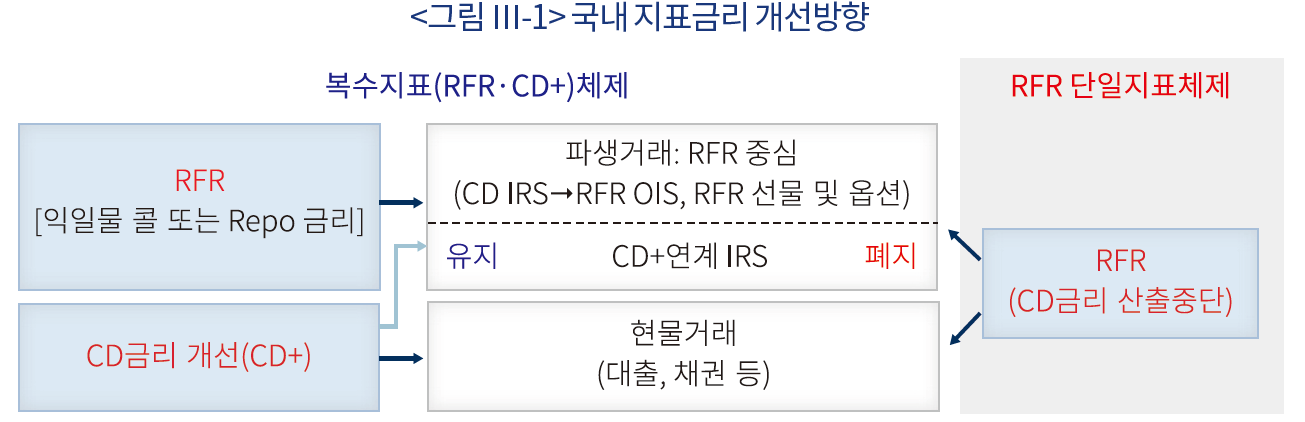

주요국 사례를 적용하면 향후 국내 지표금리체제는 <그림 Ⅲ-1>과 같이 도식화할 수 있다. 우선 EU와 같이 복수지표체제가 선정되면, 현물거래에는 개선된 CD(CD+)를 적용하는 반면 파생거래의 준거금리는 CD에서 RFR로 전환된다. 다만 시장참여자의 필요에 따라 CD+연계 IRS거래는 유지될 수 있다. 다음으로 미국·영국과 같이 RFR 단일체제를 채택하면 CD금리 사용이 제한되며 모든 금융거래에 RFR이 적용된다.

국내 지표금리 개선방향을 결정하는 데에는 시간이 소요되겠으나, 아래 사항을 고려할 필요가 있다.27) 우선 CD금리는 유지여부와 관계없이 발행활성화 및 금리산출 개선이 필요하다. RFR 단일체제가 선택되더라도 지표이전기간 동안 CD금리와 RFR이 공존해야 하는데, 지표관리법상 CD금리 산출을 위해서는 법상 요건에 맞추어 금리 산출 및 관리 체계를 개선해야 한다. 또한 국내에서는 RFR OIS 및 선물 시장 등을 신규로 개설해야 하므로 이전기간이 주요국보다 길어질 가능성이 있다. 따라서 해당기간 동안 국내외 금융기관들이 CD금리를 사용하기 위해서는 금리 산출 및 관리 체계를 개선하여 국제정합성을 확보할 필요가 있다.

하지만 장기적인 관점에서는 다음의 이유에서 CD금리 사용을 중단하고 RFR 단일체제로 이전하는 방안도 고려할 필요가 있다. LIBOR 사례에서 알 수 있듯이 근본적으로 유동성이 충분한 수준까지 개선되지 않는 한, CD금리에 대한 의존은 지속가능하지 않다. 예를 들어, 예대율 규제를 완화하면 전체적인 CD 발행규모가 증가하는 효과는 기대할 수 있을 것이다. 하지만 지표금리의 신뢰도와 안정성을 위해서는 ‘매일’ 충분한 수준의 유동성이 뒷받침되어야 하므로, 일부 규제완화 또는 금리 산출방법 개선이 근본적인 해결책이 되기에는 한계가 있다. 또한 정보(호가)제출기관들이 전문가적 판단에 의존하는 상황이 지속된다면 지표관리법으로 법적 책임이 강화되기 때문에 정보제출을 기피할 가능성도 있다. 아울러 그동안에는 CD금리의 문제점으로 금리경직성이 언급되어 왔지만, 일부 발행이나 유통이 증가해서 금리변동이 확대되면 오히려 CD금리의 신뢰도에 본격적으로 의문이 제기될 가능성이 있다. 주요국 사례에서 살펴본 바와 같이 지표조작의 핵심 인센티브가 대규모 파생포지션에 있다는 점을 상기할 필요가 있다.

향후 국내에서도 파생거래는 RFR을 핵심 준거금리로 사용할 필요가 있는데, 국내에는 OIS를 비롯하여 단기금리 선물 및 옵션 시장이 존재하지 않는다. 따라서 RFR이 선정되면 RFR에 기초한 파생시장 개설을 서두를 필요가 있다.

CD금리 유지에 대한 결정은 금리산출을 개선하고, 효과를 면밀하게 평가하여 이루어져야 할 것이다. CD금리 유지여부는 금융시장에 미치는 영향이 크므로 신중히 판단할 필요가 있으나, 가급적 관련 일정을 정하여 시장에 알릴 필요가 있다. 지표이전은 연관시장 활성화와 함께 기존거래에 대한 대체조항 마련 등 상당한 시간이 소요되므로, 시장이 CD금리 산출중단 가능성에 미리 대비할 수 있도록 해야 한다.

2. 국내 무위험 지표금리(RFR) 개발시 고려사항

국제정합성과 국내 여건을 고려할 때, 국내 RFR 후보로 익일물 Repo 또는 콜 거래 금리를 고려할 수 있다. 지표금리의 핵심요건은 효율성과 안정성(강건성)에 있다. 효율성이 뒷받침되지 않은 금리는 지표로 적합하지 않으며, 지표금리는 금융불안시에도 안정적으로 산출되어야 하므로 기초시장의 안정성도 매우 중요하다.

최근 국내 Repo시장은 괄목할만한 양적성장을 이룩하였는데, 한국예탁결제원에 따르면 일평균 잔액이 2016년 51.9조원에서 2019년 상반기에는 89.6조원으로 확대되었다. 하지만 국내 Repo시장은 아직 안정성과 효율성 측면에서는 미흡한 것으로 평가된다(백인석, 2017). 익일물 거래비중이 90%를 상회하여 시장안정성이 취약하다. 또한 거래상대방 및 담보증권에 관계없이 동일한 헤어컷(증거금률)이 적용되고 있는데, 이는 Repo거래에서 효율적 자원배분을 위해 필요한 담보의 경제적 기능이 원활하게 작동하지 않음을 의미한다. RFR 산출측면에서는 미국 SOFR와 같이 국채 등 우량담보 Repo거래만으로 금리를 구성하는 방안을 고려해볼 수 있다. 하지만 시장의 효율성과 안정성이 뒷받침되지 않는 한, Repo금리를 RFR로 활용하는데 어려움이 따를 것으로 판단된다. 이런 의미에서 2020년 중에 시행될 예정인 Repo시장 안정성 제고방안(금융위원회, 2019. 3. 4, 2019. 10. 24)의 성공여부가 Repo금리를 RFR로 고려하기 위한 잣대가 될 것이다.

다음으로 콜시장은 비은행 금융기관의 콜시장 참여제한 이후 거래량이 꾸준히 감소중인데, 한국은행에 따르면 일평균 잔액이 2016년 15.8원에서 2019년 상반기에는 10.6조원으로 축소되었다. 콜시장의 유동성 하락은 금융위기 이후 주요국에서 공통적으로 관찰되는 은행간 무담보거래 감소와 함께 국내 단기자금시장 구조개편이 맞물리며 발생한 구조적인 현상이다. 이와 같은 콜거래 감소세를 감안할 때, 장기적인 관점에서 콜금리를 RFR로 사용할 수 있는지에 대해 불확실성이 존재하는 것으로 판단된다. 따라서 콜금리를 RFR로 고려하기 위해서는 충분한 수준의 유동성을 확보하기 위한 제도적 노력이 선행되어야 할 것이다.28)

아울러 콜거래의 경우 RFR 구성측면에서 무위험 금리의 속성을 충족할 수 있도록 금리산출을 개편하는 방안을 적극적으로 고려할 필요가 있다. 현재 한국은행이 관리를 담당하는 콜금리는 모든 금융기관간 콜거래를 이용하여 산출된다. 콜시장에서는 업권별로 평균금리가 차별화되는 가운데, 2018년 4분기 증권사의 콜차입 금리는 국내은행 보다 평균 17.9bp 높다(한국은행, 2019).29) 이는 익일물 거래임에도 증권사의 콜차입 금리에 신용위험이 매우 높게 반영됨을 의미한다.30) 따라서 국내에서도 SONIA 및 ESTR와 같이 은행의 콜차입 금리만으로 RFR을 구성하고, 산출된 콜금리에 대해 안정성과 효율성을 평가하여 RFR로 적합한지를 판단할 필요가 있다.31)

산출기관과 관련해서는 국내에서도 주요국과 같이 중앙은행이 RFR의 산출·관리·고시를 담당하는 방안을 고려할 필요가 있다. 공공재인 지표금리의 신뢰성 확보를 위해 중앙은행의 역할이 요구된다.

Ⅳ. 결론

지표금리 변경은 광범위한 시장참여자에게 영향을 미치며, 지표개선에 대한 참여자간 이해관계도 매우 다양하다. 또한 지표금리의 특성인 유동성 외부효과로 시장이 자율적으로 지표를 개선하고 새로운 지표금리(RFR)로 이전하는 데에는 한계가 있다. 따라서 대부분의 국가들과 마찬가지로 국내에서도 시장참여자들의 합의와 참여를 이끌어내기 위한 공공부문의 역할이 중요한 것으로 판단된다.

2014년 이후 주요국에서 진행된 지표금리 개혁의 강도를 고려할 때, 향후 국내 지표금리의 국제정합성 확보여부가 금융기관 및 금융시장에 실질적인 제약으로 작용할 가능성이 있다.32) 지표개선을 위한 주요국 워킹그룹은 관계당국의 지원 속에 시장참여자가 주도하여 운영되고 있다. 국내 지표금리 개선이 다른 나라 보다 뒤쳐져있으므로, CD금리 개선과 RFR 선정 및 지표이전을 위한 시장참여자들의 관심과 노력이 필요하다.

국내 지표금리 개선과 함께, 금융기관들은 주요국의 지표이전·대체조항개발·시장관행 변화 등이 자사에 미치는 영향을 파악하여 대비할 필요가 있다. LIBOR 이전은 해외 금융기관에 국한된 이슈가 아니다. 정확한 현황은 파악되지 않았으나, 국내 금융기관의 LIBOR 등 기존 글로벌 지표금리 활용규모가 작지 않은 것으로 추정된다. 따라서 금융기관들은 글로벌 지표금리, 특히 LIBOR에 대한 자사의 포지션을 확인할 필요가 있으며, 당장 2020년에 확정될 ISDA의 신규 및 기존 이자율파생거래에 대한 대체조항의 영향을 살펴야 할 것이다. 아울러 국내 금융기관 및 기업들은 자사가 발행한 LIBOR연계 FRN에 대한 주요국의 대체조항 결정을 면밀히 모니터링해야 한다. 가능한 경우에 SOFR 및 SONIA 연계 FRN으로 전환하는 방안도 고려할 필요가 있다. 마지막으로 관계당국도 국내 금융기관의 LIBOR 활용현황을 조속히 파악하여 필요시 금융기관의 대응을 지원할 수 있도록 준비할 필요가 있다.

1) 본고에서 정리된 주요국 지표금리 개혁동향은 2019년 10월 초반까지의 현황임을 밝힌다.

2) 무담보거래는 국내 콜거래에 해당하는 무담보 자금 대여 및 차입 거래이다.

3) 본고에서는 용어상 IBOR와 고정금리를 교환하는 협의의 이자율스왑거래를 IRS로 지칭하며, 이자율스왑거래는 광의의 스왑거래를 의미한다.

4) 지표금리는 금융거래의 표준화를 촉진하여 거래비용을 낮추고 유동성을 향상시키는데 중요한 역할을 담당한다. 금융거래에 특정 지표금리가 채택되면 유동성 외부효과가 작용하여 지표금리의 사용이 증가하며, 이와 같은 과정이 증폭되어 해당 지표금리의 활용이 다른 금융거래로 확산된다(BIS, 2013).

5) EURIBOR와 TIBOR 또한 조작이 이루어졌다. 주요 IBOR에 대한 조작사례는 다음을 참고하기 바란다. (http://www.collyerbristowbenchmarktracker.com/libor/)

6) 파생거래에 RFR을 적용한다는 것은 예를 들어, IRS거래에서 변동금리의 준거금리를 IBOR에서 RFR로 전환함을 의미한다.

7) Regulation (EU) 2016/1011 on indices used as benchmarks in financial instruments and financial contracts or to measure the performance of investment funds.

8) 영국과 일본에서는 각각 SONIA와 TONAR가 OIS거래의 준거금리로 사용되어 왔다. 유로지역에서는 EONIA(Euro Overnight Index Average)가 OIS거래에 활용되어 왔는데, ESTR가 Repo금리보다 EONIA와 유사한 성격을 갖는다는 점에서 OIS 적용에 유리하다.

9) 이 점을 확인해주신 BOE SONIA 산출 담당자께 감사드린다.

10) 유동성이 가장 높은 3개월 만기 달러LIBOR의 2016년 일평균 거래량이 10억달러 내외이며, 다수 거래일에서 5억달러에도 미치지 못하는 것으로 나타났다(ARRC, 2018b).

11) SOFR선물은 CME에 최초로 상장되었는데, 거래도입 후 1년을 기준으로 CME 역사상 가장 높은 성장세를 시현하였다(CME Group, 2019).

12) Bloomberg에 따르면 2018년과 2019년(10월) SOFR FRN의 발행건수·금액은 각각 29건·350억달러 및 288건·2,800억달러이다. 같은 기간 SONIA FRN 발행실적은 12건·77억파운드 및 66건 320억파운드를 기록하였다.

13) Lockout period 동안에는 lockout 직전일의 금리를 적용한다. 한편 SOFR FRN에서는 2019년들어 lockout방식과 함께 lookback방법도 사용되고 있다(ARRC, 2019e).

14) OIS거래의 고정금리는 만기까지의 RFR 평균금리에 대한 시장의 기대를 반영하므로 기간물 RFR로 적합하다. 보다 상세하게는 미국·영국은 OIS 및 선물 거래를 혼합해 기간물 RFR을 개발 중으로, EU·스위스·일본도 동일한 방법을 고려 중이다. 한편 모든 국가에서 기간물 Repo 또는 무담보 거래에서 기간물 RFR을 산출하지 않는다는 점에 유의할 필요가 있다.

15) 이는 익일물 RFR이 지표금리로서 유동성 및 강건성이 가장 우수하기 때문이다. 본고 서베이에 참여한 ARRC 담당자는 만약 기간물 RFR이 LIBOR와 같이 광범위하게 활용되면 EU벤치마크법을 통해 사용을 제한할 수 있음을 시사하였다.

16) 이 점을 확인해주신 ISDA 담당자께 감사드린다.

17) ESTR는 2019년 10월 2일부터 산출되었기 때문에 아직 연관 OIS시장이 존재하지 않는다.

18) 애초 EU는 EONIA를 RFR로 선정할 계획이었으나 EONIA 산출기관인 EMMI가 기초거래 감소 및 소수 은행의 높은 시장지배력 등을 이유로 EONIA의 EU벤치마크법 요건충족 포기를 선언함에 따라, ECB가 EONIA를 대체하기 위해 ESTR를 산출하게 되었다(Euro WG, 2018a).

19) 대출에 RFR을 준거금리로 활용할 경우, 위기시 은행의 펀딩위험관리에 어려움이 발생할 수 있다는 의견이 제시되고 있으나(Fordham & Jones, 2019; Schrimpf & Sushko, 2019), 미국·영국 규제당국은 은행의 신용위험이 반영된 기간물 지표금리의 개발이 적절하지 않다는 견해를 유지하고 있기 때문에 향후 은행들의 대응을 살펴볼 필요가 있다.

20) EU벤치마크법에 따르면 관할 규제당국은 패널은행이 탈퇴할 때마다 잔존 패널은행이 제공한 정보로 지표산출을 유지하는 것이 적정한지를 평가할 의무가 있다. 동 평가를 통과하지 못하면 금융기관의 지표사용이 제한될 수 있다.

21) 이 점을 지적해주신 국내 증권사 CD 발행 담당자께 감사드린다.

22) 금투협, 최종호가수익률 공시를 위한 수익률 보고 관련 기준(2015. 9. 3.)

23) 금투협 기준에 따르면 증권사들은 당일 CD의 발행 및 거래 내역, 은행채 등 유사채권의 수익률, 한국은행 기준금리, 단기금리 동향 등을 종합적으로 고려하여 호가금리를 보고한다.

24) 이자율스왑잔액(금융감독원, 2019. 6. 26), FRN·유동화증권잔액(KIS채권평가)

25) 금융위원회(2019. 1. 22)에 따르면, CD금리는 8개 주요 은행(신한·우리·SC·KEB하나·KB국민·씨티·NH농협·IBK기업) 가계대출의 9.4%(39조원) 및 기업대출 중 33%(123조원)의 준거금리로 사용되고 있다(2019년 1월 기준).

26) 지표금리 개선 추진단은 CD금리를 포함하여 환율 및 코픽스 등 다양한 금융지표를 대상으로 하나, 본고에서는 CD금리만 논의한다.

27) 이하 논의는 지표금리 개선 추진단의 공식입장이 아닌 필자의 개인적 견해임을 밝힌다.

28) 유동성 향상과 함께 콜시장의 효율성 및 안정성을 제고하기 위한 과제에 대해서는 백인석 외(2015) 및 백인석(2016)을 참고하기 바란다.

29) 증권사 콜차입 제한에도 불구하고 은행의 콜거래 수요가 감소한 영향으로 전체 콜차입 거래 중 증권사의 비중이 확대되고 있는데, 2018년 4분기에는 30%를 넘어섰다.

30) 정부가 금융안정을 위해 증권사의 콜차입을 제한하였음을 감안할 때, 정책의 일관성 측면에서도 증권사의 콜차입 금리는 RFR 산출에서 제외하는 것이 바람직한 것으로 판단된다.

31) 통화정책 관점에서도 중앙은행이 증권사의 신용위험이 반영된 금리를 통화정책 운용목표(operational target)에 포함할지에 대해 경제적 근거 및 효익 측면 모두에서 모호성이 존재한다(백인석, 2015).

32) 본고에서는 논의되지 않았으나, 주요 5개국과 함께 호주·브라질·싱가포르·캐나다·멕시코·브라질·남아공 등도 FSB 권고에 따라 지표금리 개선을 진행 중이다(FSB, 2018a).

참고문헌

(각국 워킹그룹 문서는 참고문헌 마지막에 별도로 정리되어 있음.)

금융감독원, 2019. 6. 26, ‘19.1분기 금융회사 파생상품 거래현황, 보도자료.

금융위원회, 2019. 1. 22, 합리적이고 투명한 은행권 대출금리 산정을 위한 개선방안, 보도자료.

금융위원회, 2019. 3. 4, RP시장의 효율성·안정성 제고를 위한 개선방안, 보도자료.

금융위원회, 2019. 6. 17, 지표금리 개선 추진단 Kick-off 회의 개최, 보도자료.

금융위원회, 2019. 10. 24, 자본시장과 금융투자업에 관한 법률 시행령 일부개정령안 입법예고, 입법예고/규정변경예고.

금융위원회, 2019. 10. 31, 금융거래지표의 관리에 관한 법률 제정안 국회 본회의 의결, 보도자료.

김남종·송민규, 2019, 금융거래지표 규제에 대한 국제적 논의와 대응과제, 금융연구원 『KIF VIP 리포트』 2019-10.

백인석, 2016『, 단기자금시장 효율화를 위한 과제: 콜시장을 중심으로』, 자본시장연구원 자본시장 Weekly 2016-10호.

백인석, 2017, 『Repo시장의 안정성 제고를 위한 글로벌 규제개혁의 주요 내용과 시사점』, 자본시장연구원 연구보고서 17-09.

백인석·주현수·황세운·서현덕, 2015, 『단기자금시장 구조개편에 대한 평가와 정책과제』, 자본시장연구원 연구총서 15-04.

한국은행, 2019, 2018년 단기금융시장리뷰.

Bailey, A., 2017, The future of Libor, Speech at Bloomberg, London.

Bailey, A., 2018, Interest rate benchmark reform: transition to a world without LIBOR, Speech at Bloomberg, London.

Bailey, A., 2019, LIBOR: preparing for the end, Speech at the SIFMA LIBOR briefing in New York, USA.

Bank of England(BOE), 2018a, SONIA: Key features and policies.

Bank of England(BOE), 2018b, Sterling money markets: beneath the surface.

Bank of England(BOE), 2019, Sterling money market data collection reporting instructions: Form SMMD.

Bank of Japan(BOJ), 2018, Trends in the money market in Japan.

Bellamy, C., 2019, Legacy sterling LIBOR bonds.

BIS, 2013, Towards better reference rate practices: a central bank perspective.

Brousseau, A., Durre, C., 2013, Fixing the fixings: What road to a more representative money market benchmark? IMF working paper WP13/131.

Click, C.J., 2018, Death of a benchmark: The fall of LIBOR and the rise of alternative rates in the United Kingdom and United States, North Carolina Banking Institute.

CME Group, 2019, CME SOFR Futures – Year One.

Cœuré, B., 2019, Welcome address, Speech at the second roundtable on euro risk-free rates.

Dudley, W.C., 2014, Restoring confidence in reference rates, Remarks at the Salomon Center for the Study of Financial Institutions, New York University Stern School of Business, New York City, 2 October 2014.

Dudley, W.C., 2018, The transition to a robust reference rate regime, Remarks at the Bank of England’s Markets Forum 2018, London, 24 May 2018.

Duffie, D., Stein, J.C., 2015, Reforming Libor and other financial market benchmarks, Journal of Economic Perspectives 29(2), 191-212.

Duffy, J., Wilkinson, B., Excell, J.S., Patel, A., 2019, LIBOR and the transition to SONIA: Compounding the problem? White and Case.

European Central Bank(ECB), 2018a, Second public consultation on the publication by the ECB of an unsecured overnight rate.

European Central Bank(ECB), 2018b, The euro short-term rate(ESTR) methodology and policies.

European Money Market Institute(EMMI), 2015, Consultative position paper on the evolution of EURIBOR.

Federal Reserve Bank of New York(NY Fed), 2019, Additional information about the Treasury repo reference rates. (webpage)

Financial Conduct Authority(FCA), 2012, The Wheatley review of LIBOR: Final report.

Financial Conduct Authority(FCA), 2017, FCA statement on LIBOR panels.

Financial Stability Board(FSB), 2014, Reforming major interest rate benchmarks.

Financial Stability Board(FSB), 2018a, Reforming major interest rate benchmarks: Progress report.

Financial Stability Board(FSB), 2018b, Interest rate benchmark reform: Overnight risk-free rates and term rates.

Financial Stability Board(FSB), 2019, Overnight risk-free rates: A user’g guide.

Financial Times, 2019. 7. 1, Sonia rate makes loan debut with National Express deal.

Fordham, A., Jones, K., 2019, LIBOR transition, Addleshaw Goddard.

Hou, D., Skeie, D., 2014, LIBOR: Origins, economics, crisis, scandal, and reform, FRB New York Staff Reports No.667.

Intercontinental Exchange Benchmark Administration(IBA), 2016, Roadmap for ICE LIBOR.

Intercontinental Exchange Benchmark Administration(IBA), 2018, IBA LIBOR Quarterly volume report-Q1 2018.

International Organization of Securities Commissions(IOSCO), 2013, Principles for Financial Benchmarks.

International Swaps and Derivatives Association(ISDA), 2018, Anonymized narrative summary of responses to the ISDA consulation on term fixings and spread adjustment methodologies.

International Swaps and Derivatives Association(ISDA), 2019a, Summary of responses to the ISDA supplemental consultation on spread and term adjustments.

International Swaps and Derivatives Association(ISDA), 2019b, Consultation on final parameters.

International Swaps and Derivatives Association(ISDA), 2019c, Anonymized narrative summary of responses to the ISDA pre-cessation consultation.

J.P. Morgan, 2019, J.P. Morgan executes first bilateral SOFR loan, Press Release.

Letter, E.S., 2019, LIBOR transition and contractual fallbacks, Speech at the ISDA Annual Legal Forum.

Loan Market Association(LMA), 2018, Syndicated loans and forward-looking term rates.

Loan Market Association(LMA), 2019, The LMA publishes exposure drafts of compounded risk-free rate facility agreements for sterling and US dollars, Press Release.

Market Participants Group(MPG), 2014, Reforming interest rate benchmark: Final report.

McConnell, P., 2013, Systemic operational risk: the LIBOR manipulation scandal, Journal of Operational Risk 8(3), 59-99.

Quarles, R.K., 2019, The next stage in the LIBOR transition, Remarks at the ARRC Roundtable.

Ramsden, D., 2019, Last orders: Calling time on LIBOR, Speech at the BOE, FCA and the Working Group on Sterling Risk Free Reference Rates Joint Conference.

Richards, P., 2019, The transition to risk-free rates in the bond market, ICMA Quarterly Report, Third Quarter.

Schrimpf, A., Sushko, V., 2019, Beyound LIBOR: A primer on the new reference rates, BIS Quarterly Review, March.

Swiss National Bank(SNB), 2019, Swiss reference rate.

Williams, J.C., 2019, 901 days, Remarks at SIFMA, New York City.

각국 워킹그룹 자료

미국

Alternative Reference Rates Committee(ARRC), 2018a, Interim report and consultation.

Alternative Reference Rates Committee(ARRC), 2018b, Second report.

Alternative Reference Rates Committee(ARRC), 2019a, A user’s guide to SOFR.

Alternative Reference Rates Committee(ARRC), 2019b, Recommendations regarding more robust fallback language for new issuance of LIBOR floating rate notes.

Alternative Reference Rates Committee(ARRC), 2019c, Recommendations regarding more fallback language for new originations of LIBOR syndicated loans.

Alternative Reference Rates Committee(ARRC), 2019d, Recommendations regarding more fallback language for new originations of LIBOR bilateral loans.

Alternative Reference Rates Committee(ARRC), 2019e, SOFR floating rate note conventions matrix.

영국

Working Group on Sterling Risk-Free Reference Rates(Sterling WG), 2016, Interim report.

Sterling WG, 2017, SONIA as the RFR and approaches to adoption.

Sterling WG, 2018a, Consultation on term SONIA reference rates.

Sterling WG, 2018b, Consultation on term SONIA reference rates-Summary of responses.

Sterling WG, 2019a, Discussion paper: Conventions for referencing SONIA in new contracts.

Sterling WG, 2019b, Progress on adoption of risk-free rate in sterling markets.

Sterling WG, 2019c, Summary of responses to discussion paper on conventions for referencing SONIA in new contracts.

유로지역

Working Group on Euro Risk-Free Rates(Euro WG), 2018a, First consultation by the working group on euro risk-free rates on the assessment of candidate euro risk-free rates.

Euro WG, 2018b, Press release: Private sector working group on euro risk-free rates recommends ESTR as euro risk free rate.

Euro WG, 2018c, Second public consultation by the working group on euro risk-free rates on determining an ESTR-based term structure methodology as a fallback in EURIBOR-linked contracts.

Euro WG, 2019a, Second public consultation by the working group on euro risk-free rates on determining an ESTR-based term structure methodology as a fallback in EURIBOR-linked contracts: Summary of response.

Euro WG, 2019b, Recommendations of the working group on euro risk-free rates on the transition path from EONIA to the ESTR and on a ESTR-based for-ward-looking term structure methodology.

Euro WG, 2019c, On the impact of the transition from EONIA to ESTR and derivatives products.

스위스

Working Group on CHF Reference Interest Rates(CHF WG), 2017, Minutes from the 17th meeting (6 October 2017).

일본

Study Group on Risk-Free Reference Rates(Yen WG), 2016a, Public consultation

on identification and use of a Japanese yen risk-free rates.

Yen WG, 2016b, Report on the identification of a Japanese Yen risk-free rate.

Cross-Industry Committee on Japanese Yen Interest Rate Benchmarks(Yen WG2), 2019, Public consultation on the appropriate choice and usage of Japa-nese yen interest rate benchmarks.

Ⅰ. 논의배경

Ⅱ. 글로벌 지표금리 개혁의 주요내용 및 추진경과

1. 지표금리 개혁의 배경 및 방향

가. 지표금리 개혁의 배경

나. 지표금리 개혁의 주요방향

2. 주요국 무위험 지표금리(RFR) 선정 현황

가. 무위험 지표금리 선정기준

나. 주요국 무위험 지표금리 선정 현황 및 주요 특성

3. LIBOR 산출중단 가능성에 따른 지표금리 개선방향 변화

4. 무위험 지표금리 적용 현황: 지표금리 이전(transition)

가. 지표금리 이전의 이해: LIBOR → RFR(SOFR·SONIA)

나. 신규거래에 대한 RFR 적용

다. 신규거래 및 기존거래에 대한 대체조항 개발 현황

라. EU의 지표이전: EONIA·EURIBOR → ESTR·EURIBOR+

5. 주요국 지표금리 개혁 종합평가 및 전망

Ⅲ. 국내 지표금리(CD금리) 개혁방향 및 정책과제

1. CD금리 현황 및 개혁방향

가. CD금리 개선 필요성

나. 국내 지표금리 개혁방향

2. 국내 무위험 지표금리(RFR) 개발시 고려사항

Ⅳ. 결론