자본시장연구원의 보고서 자료를 소개합니다.

국내투자자의 해외주식 직접투자 접근성 분석 및 시사점

이슈보고서 21-30 2021.12.02

- 연구주제 자본시장

- 페이지 20 Page

최근 국내 개인투자자의 직접투자 방식을 통한 해외주식투자가 빠르게 증가하고 있다. 일반적으로 국경간 해외주식거래는 높은 거래비용, 정보의 비대칭성, 국가별 고유위험 및 환율변동 등 추가적 위험요인 등으로 인해 소규모 투자자가 직접투자 방식으로 참여하기 어려운 분야로 여겨져 왔다. 우리나라의 경우에도 2000년대 초반 이후 최근까지 일반투자자의 해외주식투자는 해외펀드 등 간접투자 방식을 통해 성장하여 왔으나, 코로나19 발발 시점 이후 개인투자자의 해외주식 직접투자가 빠르게 확대되고 있는 것으로 나타나고 있다.

현재 개인투자자는 국내 증권사를 통해 해외주식 매매거래가 가능하다. 이미 다수의 증권사가 개인투자자 대상 해외주식 직접투자 서비스를 제공 중이며, 국경간 거래임에도 불구하고 해외주식거래 관련 수수료는 여타 주요국 대비 매우 낮은 수준인 것으로 파악된다. 국내시장의 높은 해외주식 직접투자 접근성은 국내 외화증권 거래구조의 편의성에 기인하고 있는 것으로 추정된다. 현재 한국예탁결제원은 외화증권 집중예탁서비스를 제공하고 있으며, 이를 통해 다수의 국내기관이 상대적으로 낮은 비용으로 소매고객 대상 해외주식 직접투자 서비스를 제공하고 있는 것으로 파악된다.

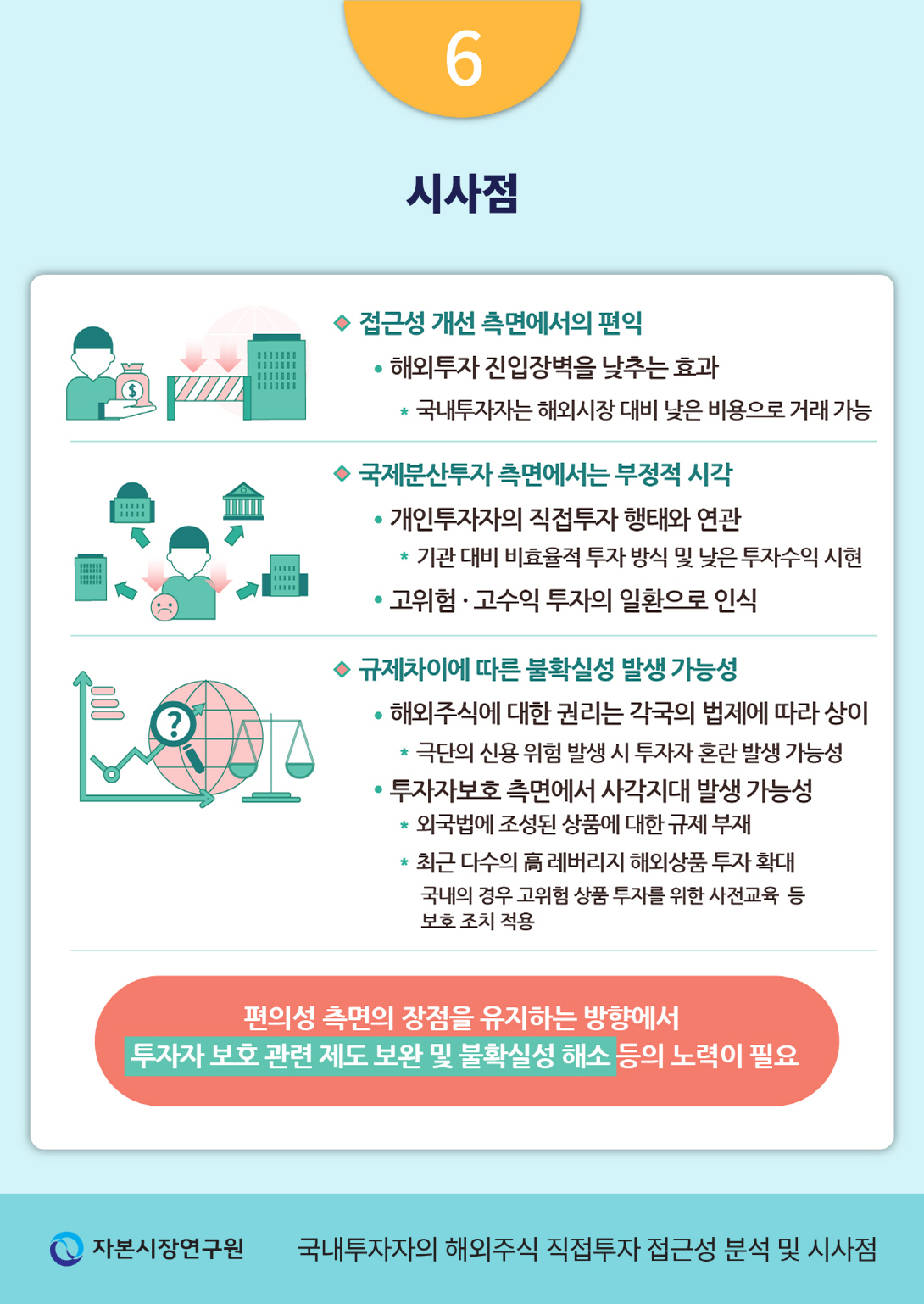

국내 해외주식 거래구조의 편의성은 개인투자자의 해외투자 진입장벽을 낮춘다는 측면에서 경제적 편익을 제공하는 것으로 판단되나 동시에 이는 개인의 해외주식 직접투자 확대에 따른 추가적 리스크 요인을 유발할 수 있음에 유의할 필요가 있다. 일반적으로 개인투자자는 여타 주체 대비 투기적 성향이 높은 것으로 알려져 있으며, 해외주식투자 자산배분의 경우에도 국제분산투자의 순기능이 충분히 활용되지 못할 개연성이 존재하기 때문이다. 이에 따라 중ㆍ단기적으로는 해외주식거래 편의성을 유지하는 방향에서 투자자 보호 범위의 명확화 등의 제도적 불확실성 개선 노력이 필요할 것으로 판단되며, 장기적으로는 해외주식투자 관련 투자자 인식 제고 등의 노력과 더불어 국내 금융기관의 국제화 역량을 제고하는 방향으로의 제도 개선을 검토할 필요가 있을 것이다.

현재 개인투자자는 국내 증권사를 통해 해외주식 매매거래가 가능하다. 이미 다수의 증권사가 개인투자자 대상 해외주식 직접투자 서비스를 제공 중이며, 국경간 거래임에도 불구하고 해외주식거래 관련 수수료는 여타 주요국 대비 매우 낮은 수준인 것으로 파악된다. 국내시장의 높은 해외주식 직접투자 접근성은 국내 외화증권 거래구조의 편의성에 기인하고 있는 것으로 추정된다. 현재 한국예탁결제원은 외화증권 집중예탁서비스를 제공하고 있으며, 이를 통해 다수의 국내기관이 상대적으로 낮은 비용으로 소매고객 대상 해외주식 직접투자 서비스를 제공하고 있는 것으로 파악된다.

국내 해외주식 거래구조의 편의성은 개인투자자의 해외투자 진입장벽을 낮춘다는 측면에서 경제적 편익을 제공하는 것으로 판단되나 동시에 이는 개인의 해외주식 직접투자 확대에 따른 추가적 리스크 요인을 유발할 수 있음에 유의할 필요가 있다. 일반적으로 개인투자자는 여타 주체 대비 투기적 성향이 높은 것으로 알려져 있으며, 해외주식투자 자산배분의 경우에도 국제분산투자의 순기능이 충분히 활용되지 못할 개연성이 존재하기 때문이다. 이에 따라 중ㆍ단기적으로는 해외주식거래 편의성을 유지하는 방향에서 투자자 보호 범위의 명확화 등의 제도적 불확실성 개선 노력이 필요할 것으로 판단되며, 장기적으로는 해외주식투자 관련 투자자 인식 제고 등의 노력과 더불어 국내 금융기관의 국제화 역량을 제고하는 방향으로의 제도 개선을 검토할 필요가 있을 것이다.

Ⅰ. 서론

코로나19 발발 이후 전세계적으로 개인투자자의 자본시장 참여가 확대되고 있는 가운데 우리나라의 경우 개인투자자의 해외주식에 대한 관심 또한 크게 증가하고 있는 것으로 나타나고 있다. 특히 최근 개인투자자의 해외주식투자는 해외펀드 가입 등의 간접투자 방식이 아닌 국내 증권사를 통해 해외주식을 직접 거래하는 직접투자 방식이 주도하고 있다. 예탁결제원에 따르면 2021년 10월말 기준 우리나라 개인 및 법인 등 일반투자자가 취득한 해외주식 보관잔액은 코로나 발발 이전 시점인 2019년 말 대비 5배 이상 증가한 것으로 집계되고 있다.

일반적으로 개인 등 소규모 투자자가 해외주식투자에 가장 손쉽게 접근할 수 있는 방법은 국내에 설정된 공모 해외투자펀드 등 간접투자 방식을 활용하는 방안이다. 특히 최근 국내 증권거래소에는 다수의 해외주식 ETF 상품 등이 상장되어 있어 개인의 경우에도 국내통화로 손쉽게 해당상품의 거래가 가능하다. 반면 해외주식 직접투자의 경우 다수의 금융기관이 개입하는 복잡한 거래구조에 따라 국내거래 대비 높은 비용이 발생하며, 적시의 투자정보 취득의 어려움, 환율변동 및 지정학적 리스크 등의 추가적 위험요인 등이 발생할 여지가 존재하고 있어 개인 등 소규모 투자자의 참여는 대부분 국가의 경우 제한적인 것으로 알려져 있다. 해외 주요국의 경우 개인의 해외주식 직접투자 관련 통계가 공개되지 않고 있어 정확한 비교는 불가하나, 일반적으로 개인의 해외주식 직접투자 접근성이 제한적인 상황임을 고려할 때 최근 우리나라의 해외주식 직접투자 확대 추세는 다소 이례적인 상황으로 볼 수 있다.

본고에서는 국내시장에서의 해외주식 직접투자 구조 및 특성 분석을 통해 해외주식 직접투자 접근 편의성 측면에서 최근 현상을 살펴보았다. 특히 우리나라는 국내 중앙예탁기관이 해외주식 보관 업무를 대행하는 독특한 구조를 보유하고 있어 이러한 구조적 특징이 국내투자자의 해외주식 직접투자 접근성에 미치는 영향 및 시사점을 살펴보았다. 본고의 구성은 다음과 같다. 먼저 Ⅱ장에서는 일반적인 해외주식투자 경로 및 특징을 살펴보았다. Ⅲ장에서는 최근 국내투자자의 해외주식투자 현황 및 우리나라의 해외주식 직접투자 구조 및 특징 등을 분석하였다. 마지막 Ⅳ장에서는 최근 현황 및 제도적 특징 등을 감안한 경제적 측면에서의 시사점 및 개선 방안을 제시하였다.

Ⅱ. 국경간 해외주식투자 구조 및 특징

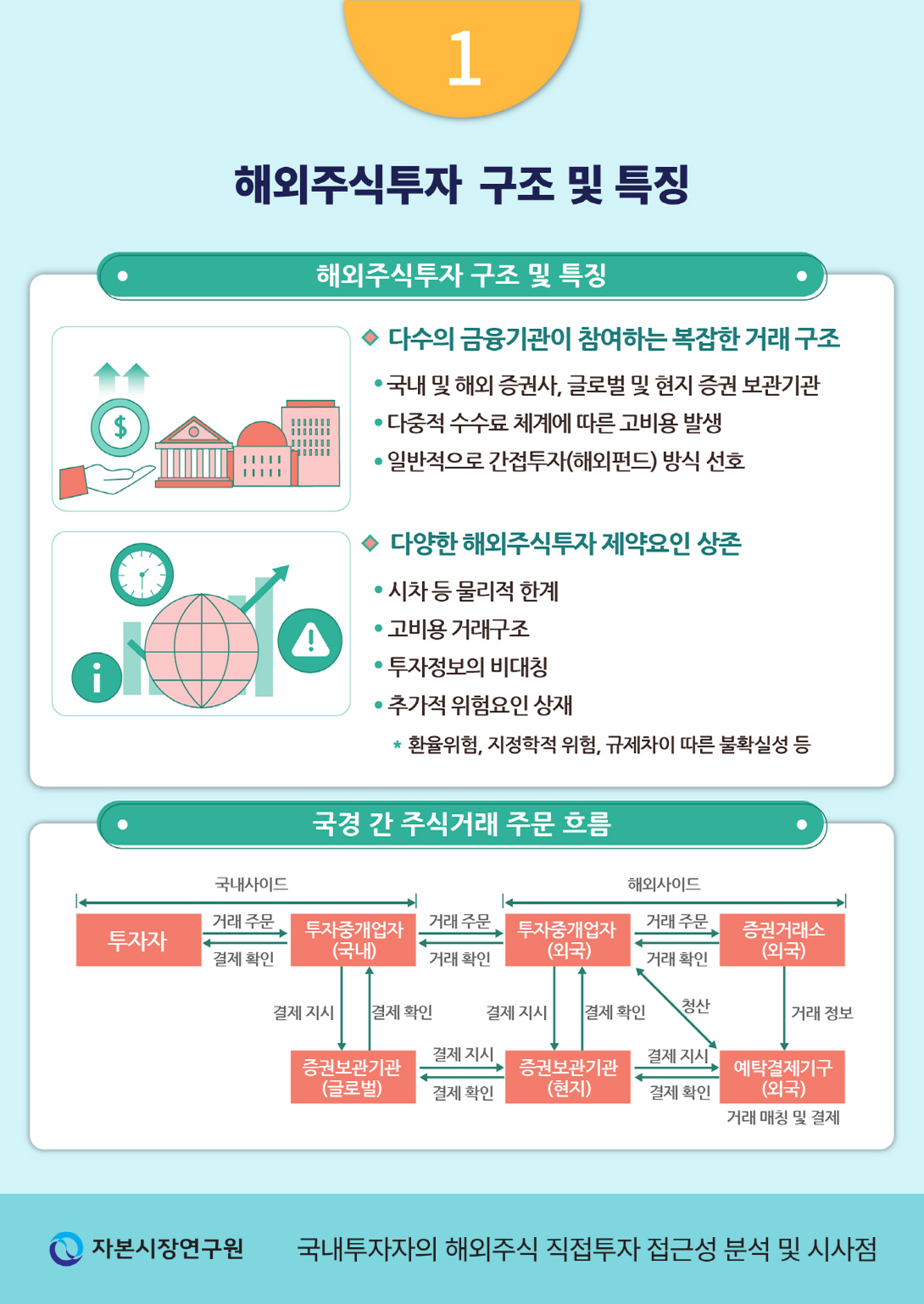

해외에서 발행 및 유통되는 증권을 국내에서 국경간 거래의 형식으로 매매하기 위해서는 국내외 투자중개기관 및 예탁ㆍ보관 업무를 지원하는 금융기관 등 다수의 기관을 경유해야 한다. 이러한 다중적 거래구조로 인해 해외주식의 국경간 거래에는 다양한 물리적 한계 및 높은 거래 비용 등 다양한 진입장벽이 존재하게 된다. 본장에서는 일반적인 국경간 해외주식투자 구조를 살펴보고 이론적 관점에서 해외주식투자의 필요성 및 한계 등을 정리하였다.

1. 국경간 해외주식투자 구조 및 특징

외국시장에서 발행 및 유통되는 해외주식을 국내에서 거래하기 위해서는 해당 증권 소재국의 중개기관을 경유하여야 한다. 대부분 국가의 증권시장에서는 비거주자를 매매회원으로 허용하고 있지 않기 때문이다. 따라서 국내거주자는 해당 증권 소재국의 투자중개기관에 직접 증권계좌를 개설하거나 해외증권사와 연계된 국내 투자중개기관을 통해 해당 증권을 거래하게 된다.1) 다만 국내의 경우 개인 등 일반투자자가 해외 투자중개기관에 직접 계좌를 개설할 수 없으며2), 주요국의 투자중개기관 또한 비거주자의 비대면 증권계좌 개설을 허용하는 경우는 제한적인 상황으로 본고에서는 내국인이 국내 증권사를 경유하여 해외주식을 거래하는 경우로 한정하여 국경간 해외주식 거래구조를 살펴보았다.

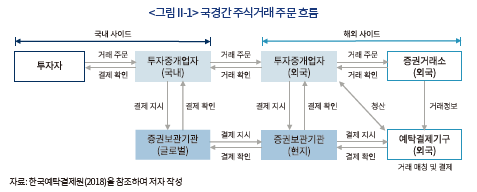

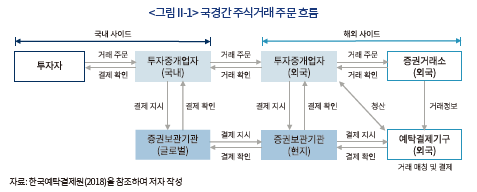

<그림 II-1>에 나타난 바와 같이 국내 투자자가 국내 투자중개업자를 통해 해외주식의 매매거래를 수행하는 경우 해당 증권 소재국의 투자중개업자 및 해외 증권보관기관을 경유해야 한다. 일반적인 경우 국내 투자중개업자는 다수의 지역에 영업망을 보유하고 있는 글로벌 증권보관기관을 활용하는 것을 선호한다. 특히 소규모 기관의 경우 투자대상국 별 보관기관을 선정하기보다는 글로벌 네트워크를 갖추고 있는 글로벌 증권보관기관을 통해 각국별 증권 예탁ㆍ보관 업무를 위탁하는 것이 비용 측면에서 효율적이기 때문이다. 이에 따라 국내 투자중개업자는 해당 증권의 매매거래를 위해 소재국의 투자중개기관에 계좌를 개설하고 글로벌 증권보관기관을 경유하여 현지 자본시장에서의 매매 및 결제 업무가 진행된다.

국경간 외화증권 매매거래의 복잡한 진행 방식에 따라 국제증권거래는 다음과 같은 국내거래와는 상이한 특징을 보이게 된다. 먼저 해외주식의 국경간 거래에는시차, 언어, 통화 등 다양한 물리적 한계에 따른 다양한 제약요인이 존재한다. 국제거래의 특성상 현지와 국내와의 시차 및 현지에서 처리되는 결제업무 속도 등이 각국별로 상이함에 따라 국내거래 대비 추가의 시간이 소요되며, 매매처리 관련 정보의 취득과 관련하여서도 다수의 기관을 경유해야 하는 구조적인 특성으로 인해 국내거래 대비 정보의 취득 및 이용이 제한적이다. 실제로 국내의 경우 국내주식거래 대비 매우 더딘 해외주식 매매거래 프로세스는 국내 투자자의 주요 민원사항으로 제기되고 있으며, 이는 국제증권거래 업무수행 프로세스의 물리적 한계에 따른 것으로 볼 수 있다.3) 또한 국제거래에는 환율위험이라는 추가적 변동요인이 작용하게 되며 언어 및 시차에 따른 투자정보의 비대칭성 등 물리적 제약요인으로 인한 다양한 진입장벽이 존재한다.

국경간 해외주식 거래의 진입장벽은 거래비용 측면에서도 제약요인으로 작용하고 있다. 국제거래의 특성상 해당 거래에는 매매체결을 지원하는 국적이 상이한 다수의 금융기관이 참여하고 있기 때문이다. 즉 국내투자자가 부담하는 해외주식거래 수수료에는 국내기관의 중개수수료와 더불어 해외 시장에서의 중개 및 보관 수수료 등이 포함된다. 따라서 해외주식 거래비용은 다중적 수수료 체계로 인해 필연적으로 국내거래 대비 높은 수준으로 책정되며, 이는 개인 등 소규모 투자자의 해외주식투자 접근성을 제한하는 요인으로 작용한다.

한편 해외주식거래에는 국내 및 해외 증권시장 규제 수준의 차이에 따른 불확실성 또한 존재한다. 해외사이드에서 발생하는 거래과정에서 발생하는 사안에 대해서는 원칙적으로 현지의 규정이 적용되기 때문이다. 예컨대 해외 거래상대방의 도산 등 극단의 신용위험 발발의 경우 해당 증권의 대한 권리 보전 등에 대한 법적 불확실성이 존재할 수 있는 것이다. 또한 각국별 규제 차이로 인해 국내시장에서는 허용되지 않는 상품이 국경간 거래의 형태로 국내에서 거래될 수 있다는 개연성이 존재한다. 자본시장이 개방된 주요국의 경우 국내법에 따른 일부 해외상품 투자 제한 등의 보호조치의 적용이 사실상 불가하기 때문이다4). 이렇듯 해외주식거래에는 각국별 규제차이에 따른 다양한 잠재적 불확실성이 존재하고 있으며, 이는 다양한 물리적 제약요인과 더불어 내국인의 해외주식투자 접근성을 제한하는 요인으로 작용하고 있다.

2. 해외주식투자 필요성 및 한계

해외주식투자는 앞서 살펴본 바와 같이 국내투자 대비 다양한 추가적 위험요인을 수반하고 있음에도 불구하고 해외주식 편입을 통한 포트폴리오 다각화는 경제적 편익을 발생시키는 것으로 알려져 있다. 이는 현대 포트폴리오투자 이론의 기반이 되고 있는 Markowitz(1952)의 연구에서 제시된 바와 같이 포트폴리오 다각화를 통한 리스크 축소 및 수익률 개선이 가능하기 때문이다. 이러한 이론에 따르면 투자자는 음(-)의 상관관계를 보이는 자산을 동시에 포트폴리오 편입함으로써 리스크 요인의 상쇄 및 포트폴리오 수익 개선이 가능하다. 또한 포트폴리오 다각화의 위험조정 수익률 개선의 효과는 해외투자의 경우에도 동일한 효과를 견인한다. Sonlik(1974) 등 다수의 연구는 해외자산 편입을 통한 포트폴리오 위험조정 수익률 개선의 효과를 실증적으로 보여주고 있다.5)

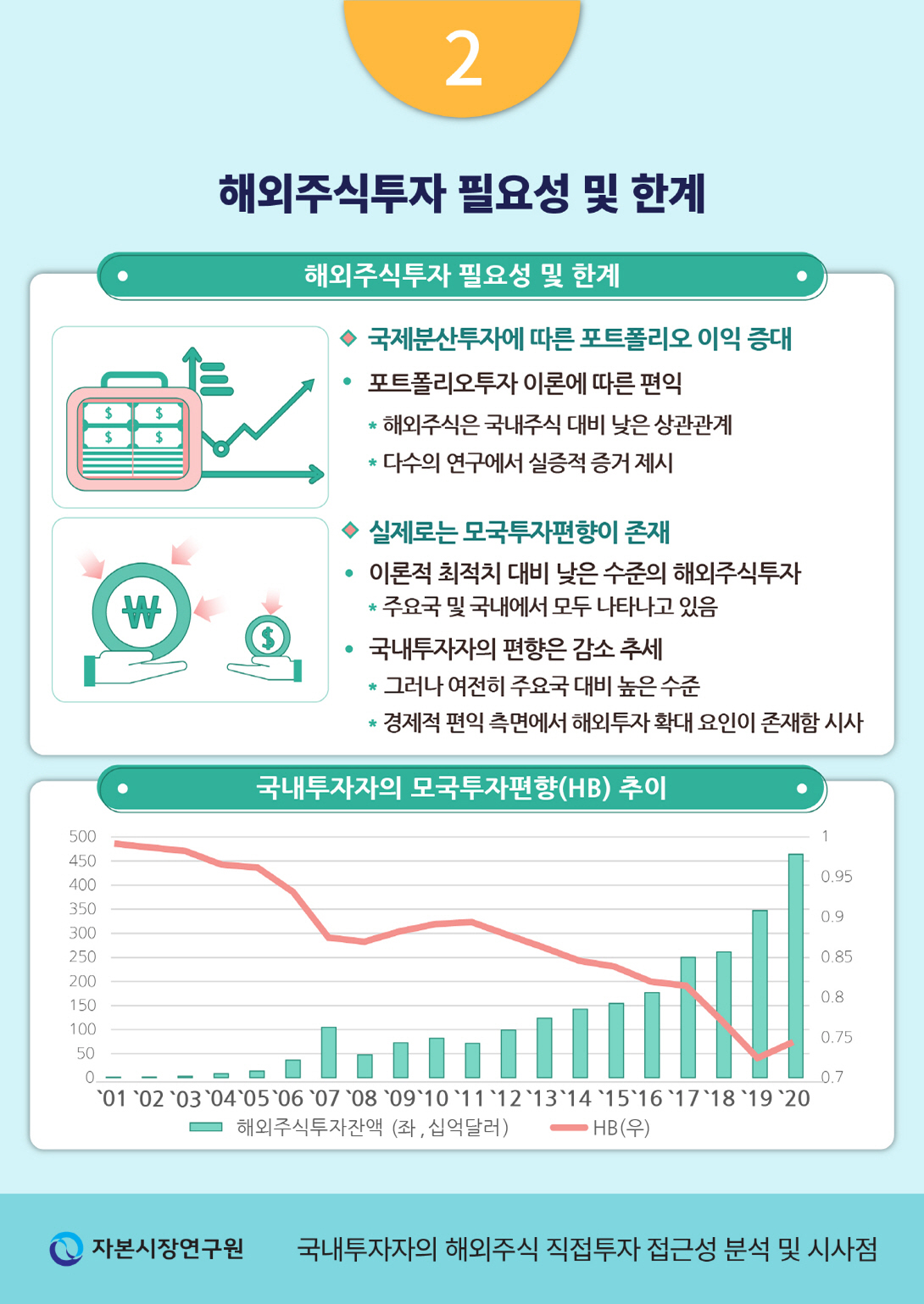

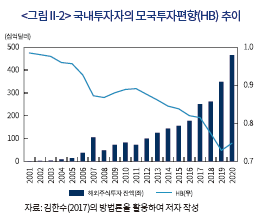

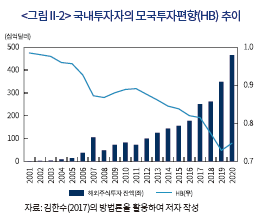

다수의 연구에서 제시하고 있는 국제분산투자를 활용한 경제적 편익 개선의 효과에도 불구하고 주요국 투자자의 해외주식투자 비중은 이론적인 최적치에 미치지 못하고 있는 것으로 나타난다. 소위 모국투자편향(Home Bias)6)이라 불리고 있는 이론적 최적치 대비 과도한 자국자산 선호 현상은 대다수 주요국에서 동시에 나타나고 있으며, 이는 앞서 살펴본 해외주식거래의 제약요인이 여전히 존재하고 있음을 시사하고 있다. <그림 II-2>에 나타난 바와 같이 우리나라의 경우 최근 국내투자자의 해외주식투자 확대 추세와 더불어 모국투자편향 또한 점차 감소하는 추세를 보이고 있으나 여전히 주요국 대비 높은 수준의 편향을 보이고 있다.7) 이러한 국내투자자의 높은 모국투자편향은 한편으로는 국내투자자의 해외주식투자 확대를 통한 위험조정 수익률 개선의 여지가 주요국 대비 크게 존재하고 있음을 시사한다.

해외주식거래 제약요인이 내국인의 해외주식투자 접근성에 미치는 영향은 다음과 같은 다수의 실증분석 연구를 통해 보고되고 있다. 먼저 Portes & Rey(2000)는 각국별 언어, 문화, 제도적 차이 등을 간접적으로 포함하고 있는 중력변수가 모국투자편향의 주요인으로 작용하고 있음을 실증적으로 분석하였으며, 김한수(2017)의 연구에서는 해외주식거래의 물리적 제약요인과 더불어 내국인의 고령화 수준 및 국제분산투자 동기 등이 해외주식투자의 결정요인으로 일부 작용하고 있는 것으로 추정되었다. 또한 Coeurdacier & Rey(2012) 등은 국내외 제도간 격차 등이 거래비용으로 전이되어 해외주식투자 제한요인으로 작용하고 있다는 연구결과를 제시하고 있으며, Ahearne et al.(2004) 등은 국경간 투자정보 비대칭이 해외주식거래에 부정적 영향을 미치고 있음을 보고하고 있다. 이러한 연구결과는 앞서 살펴본 다양한 해외주식거래 제약요인이 실증적으로 주요국 투자자의 해외주식투자를 제한하는 부정적 영향을 미치고 있음을 보여주고 있다.

Ⅲ. 내국인의 해외주식투자 현황 및 접근성 분석

최근 국내투자자의 해외주식투자는 개인 등 일반투자자의 직접투자 중심으로 빠른 증가세를 보이고 있다. 이러한 현상은 코로나19 발발 이후 해외주식에 대한 개인투자자의 관심 확대와 더불어 내국인의 해외주식 직접거래 편의성 측면에서의 영향이 복합적으로 작용한 결과로 추정된다. 본장에서는 최근 국내투자자의 해외주식투자 현황을 살펴보고 우리나라의 해외주식 직접투자 거래구조 및 특징 등을 분석하였다.

1. 국내투자자의 해외주식투자 추이 및 특징

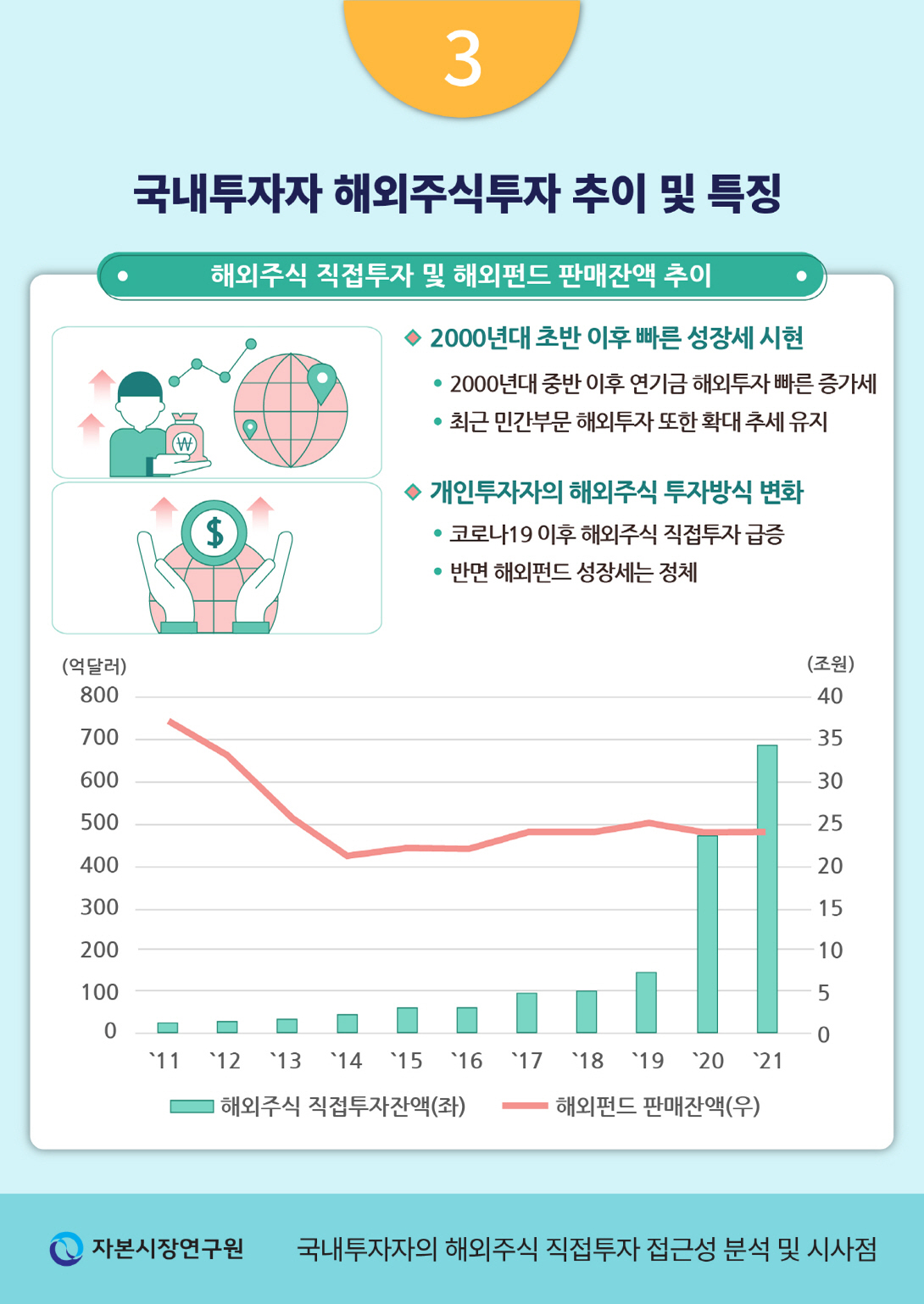

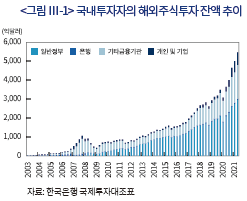

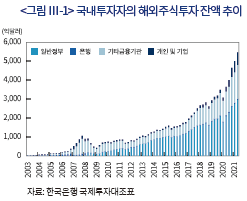

국내투자자의 해외주식투자는 2000년대 초반 이후 빠른 증가세를 지속해오고 있다.8) 2021년 2분기 기준 국내투자자의 해외주식투자 잔액은 약 5,454억달러로, 2003년말 잔액(약 34억달러) 대비 160배 이상 크게 증가하였다. 또한 국내투자자의 해외주식투자는 글로벌 금융위기 이전 시점까지는 자산운용사 등 금융기관을 중심으로 확대되어 왔으나, 이후 시점에서는 국내 연기금 등 공공부문(일반정부)이 국내 해외주식투자 확대 추세를 주도하고 있다. 특히 2007년 해외주식투자를 개시한 국민연금은 현재 총자산 중 해외주식 비중이 약 1/4에 달하는 것으로 추정되며, 2021년 2분기 기준 국민연금을 포함한 일반정부 부문의 해외주식투자 잔액 비중은 약 54%에 달하는 것으로 나타난다.

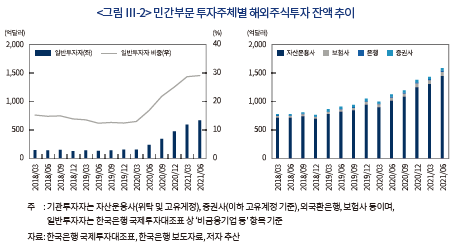

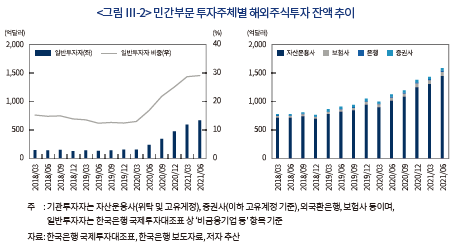

국내 연기금 등의 해외주식투자 확대 추세와 더불어 최근에는 민간부문의 경우에도 국내투자자의 해외주식투자가 빠르게 증가하고 있다. 2021년 2분기 기준 기관 및 일반투자자9) 등 민간부문 주요 투자주체의 해외주식투자 잔액은 약 2,282억달러로 2018년 말 대비 두 배 이상 확대된 것으로 나타난다. 특히 최근에는 개인 및 일반 법인을 포함하고 있는 일반투자자의 해외주식투자 잔액이 빠르게 증가하고 있는 것으로 나타난다. 해당 부문은 해외펀드 가입 등 간접투자 부문을 제외한 국내투자자가 국내 증권사를 통해 직접 취득한 해외주식 보유잔액으로, 2021년 2분기 기준 민간부분의 해외주식투자 총액의 약 30%가 직접투자 방식을 통해 거래된 보유분으로 집계되고 있다.

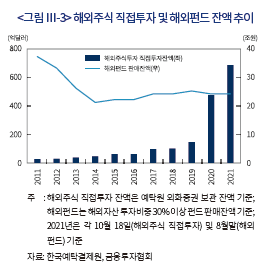

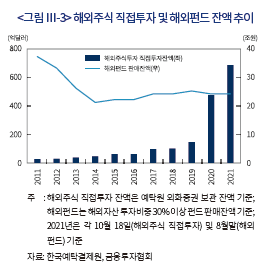

최근 국내투자자의 해외주식투자 추이에서 가장 두드러지는 특징은 개인투자자의 직접투자 방식에 의한 해외주식거래가 빠르게 증가하고 있다는 점이다. 개인투자자의 해외주식 직접투자 추이는 예탁결제원의 해외주식 보관잔액 통계를 통해 간접적으로 추정해 볼 수 있다.10) 2021년 10월 기준 국내투자자가 예탁결제원을 통해 보유하고 있는 해외주식투자 잔액은 약 680억달러로 코로나 위기 발발 이전 시점인 2019년 말 대비 5배 이상 증가한 것으로 나타난다. 해당 통계는 개인투자자 및 일반법인 등 기타 주체의 예탁결제원의 외화증권 예탁계좌를 통해 보관중인 해외주식을 포함하고 있으나, 최근의 확대 추세는 대부분 개인투자자의 해외주식 직접투자 증가분에 따른 것으로 추정된다.11) 이는 특히 최근 개인의 해외펀드 등을 통한 간접투자 방식의 해외주식투자가 감소 추세를 보이고 있는 점과 비교할 때 개인의 해외주식투자 경로가 직접투자 방식으로 이동하고 있음을 보여주고 있다.12)

2. 내국인의 해외주식 직접투자 구조 및 특징

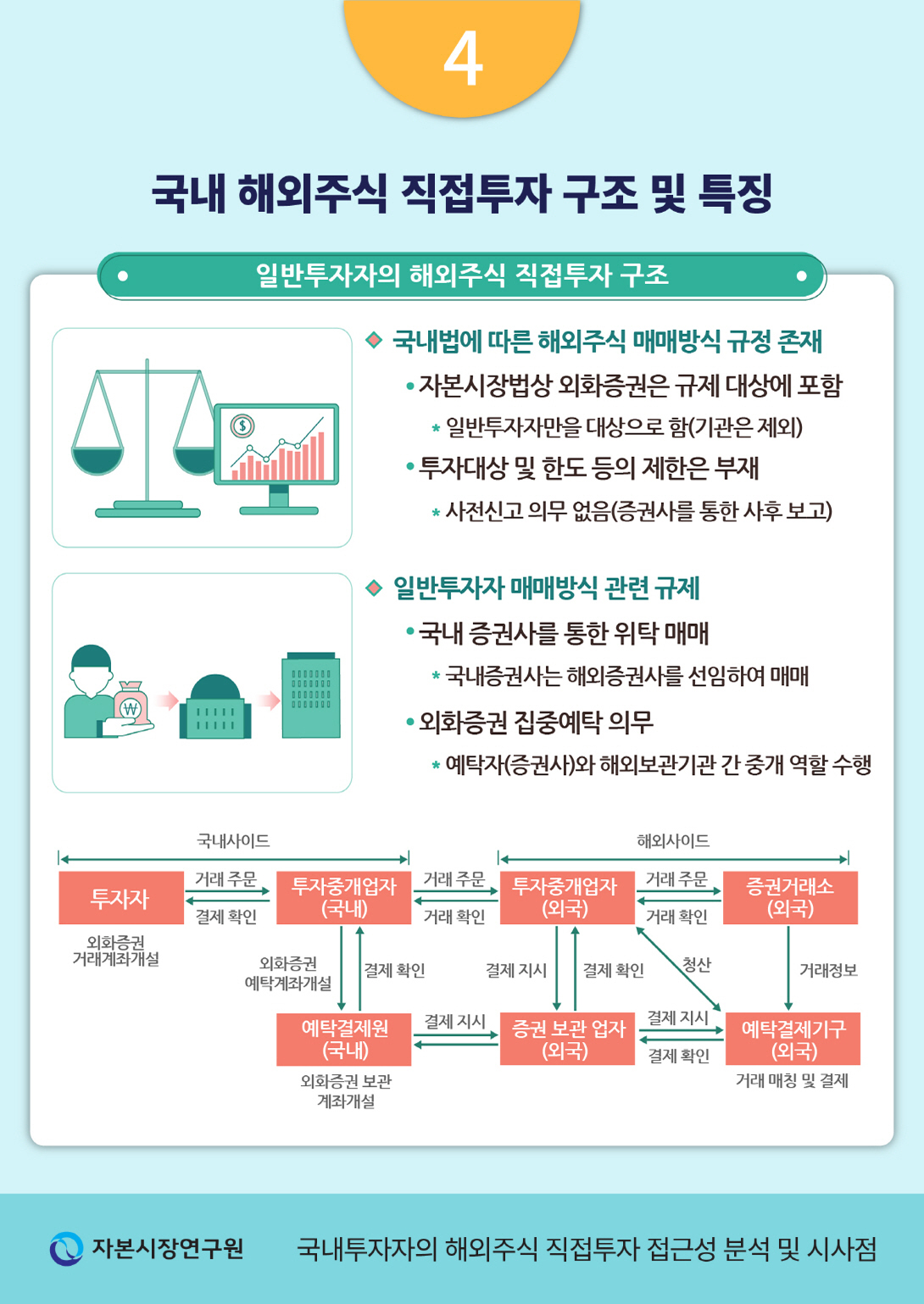

우리나라는 1994년 7월 일반투자자의 외화증권 직접투자를 허용한 이후 2006년 개인을 포함한 모든 거주자의 해외주식 직접투자 관련 제한이 대부분 폐지되었다. 현재 외국환거래법 상 국내 거주자가 투자할 수 있는 외화증권투자 한도 및 대상에 대한 제한이 존재하지 않으며 사전신고 의무 또한 2006년 이후 폐지되었다.13) 이에 따라 국내 거주자는 해외주식 등 다양한 외화증권을 직ㆍ간접 투자방식으로 자유로이 거래할 수 있으나, 내국인의 외화증권 매매거래 방식 등에 대해서는 외국환거래법 및 자본시장과 금융투자업에 관한 법률(이하 ‘자본시장법’으로 표기) 상 일부 규정이 존재한다.14)

내국인의 외화증권 매매방식에 대한 규정은 투자자 유형에 따라 상이하게 적용된다. 먼저 기관투자자15)의 경우에는 현재 외화증권 매매거래 방식에 관한 별도의 제한이 존재하지 않는다. 외국환거래규정에는 기관투자자의 외화증권 거래 실적 보고관련 규정 외 별개의 규정이 존재하지 않으며, 자본시장법 상에서도 외화증권 매매방식 관련 규정은 일반투자자 대상으로 한정하고 있어 원칙적으로 기관투자자는 임의로 매매방식을 선택할 수 있다. 일반적으로 대규모 기관투자자는 해외에 소재한 외국 금융기관을 통해 별도의 신고 없이 해외주식 매매거래를 이행하는 것으로 알려져 있으나, 기관투자자의 경우에도 국내 증권사를 통해 해외주식 매매거래를 이행하는 경우에는 국내 증권사에 적용되는 국내법에 따라 일반투자자와 동일한 방식으로 해당 거래를 진행하게 된다.

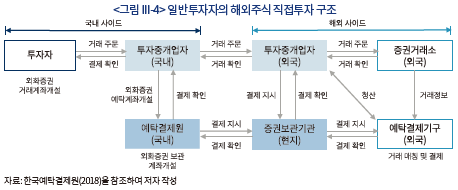

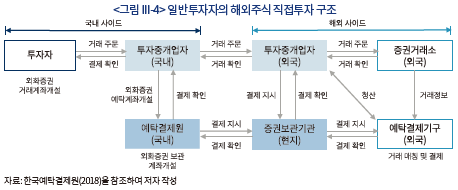

개인ㆍ법인 등 일반투자자16)의 경우 국내 외국환거래규정 및 자본시장법에서는 국내 투자중개업자를 통해 위탁매매 방식으로만 해외주식을 거래하도록 규정하고 있다.17) 이에 따라 일반투자자는 국내 투자중개업자를 통해 외화증권거래 계좌를 개설하고, 해당 증권의 매매를 위탁받은 투자중개업자는 외국 증권회사 등에 계좌를 개설하여 이 계좌를 통해 일반투자자의 매매를 중개한다. 또한 투자증개업자는 국내 외국환은행에 외화증권투자전용 외화계정을 개설하여 외화증권 매매에 따른 외화의 송금 및 수령 등의 업무를 진행하고, 한국예탁결제원에 외화증권 예탁결제 계좌를 개설하여 해당증권의 예탁자가 되어 예탁결제원을 통해 보유 외화증권을 관리하게 된다. 일반투자자의 해외주식 취득과 관련된 규정에 따른 해외주식 직접투자 경로는 <그림 Ⅲ-4>에 나타난 바와 같이 진행된다.

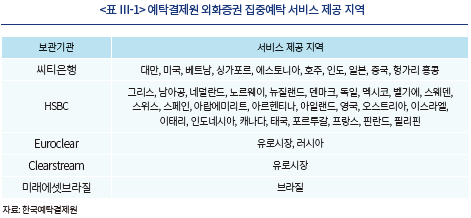

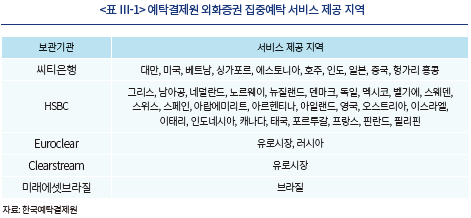

우리나라 일반투자자의 해외주식 매매방식 관련 제도의 가장 큰 특징은 예탁결제원을 통해 해외주식의 결제 및 보관업무가 이루어진다는 점이다. 자본시장법은 국내 투자중개업자가 취득하게 되는 외화증권은 국내 증권과 동일하게 예탁결제원을 통해 집중예탁할 것을 의무화하고 있다.18)다만 외화증권의 법적 소재지가 해외인 점을 고려하여 예탁결제원은 해외 증권보관기관 등을 선임하여 해당 증권을 예탁하게 된다.19) 따라서 사실상 예탁결제원의 역할은 국내 투자중개업자와 해외 증권보관기관 간 투자지원서비스를 제공하는 중개기관(intermediary)으로 볼 수 있다. 현재 예탁결제원은 5개의 증권보관기관을 선임하여 총 40개국 외화증권에 대한 집중예탁 지원 업무를 제공하고 있다.

국내법에 따라 내국인의 해외주식 직접투자 자산을 집중하여 예탁하도록 의무화하는 우리나라의 현행 방식은 국제적으로 매우 이례적인 사례로 파악된다. 이는 국적이 상이한 다수의 중개기관을 통해 해외 보관기관에 최종적으로 예탁되는 외화증권의 경우 국내법에 따른 효력의 범위가 제한적이기 때문일 것으로 추정된다. 이러한 한계에도 불구하고 국내 중앙예탁기관을 통해 일반투자자의 외화증권투자 자산을 집중 관리하도록 의무화하고 있는 현 제도는 일반투자자의 거래비용 축소 및 거래투명성 개선 등을 통한 해외자산에 대한 접근성 개선을 위한 조치로 볼 수 있다.

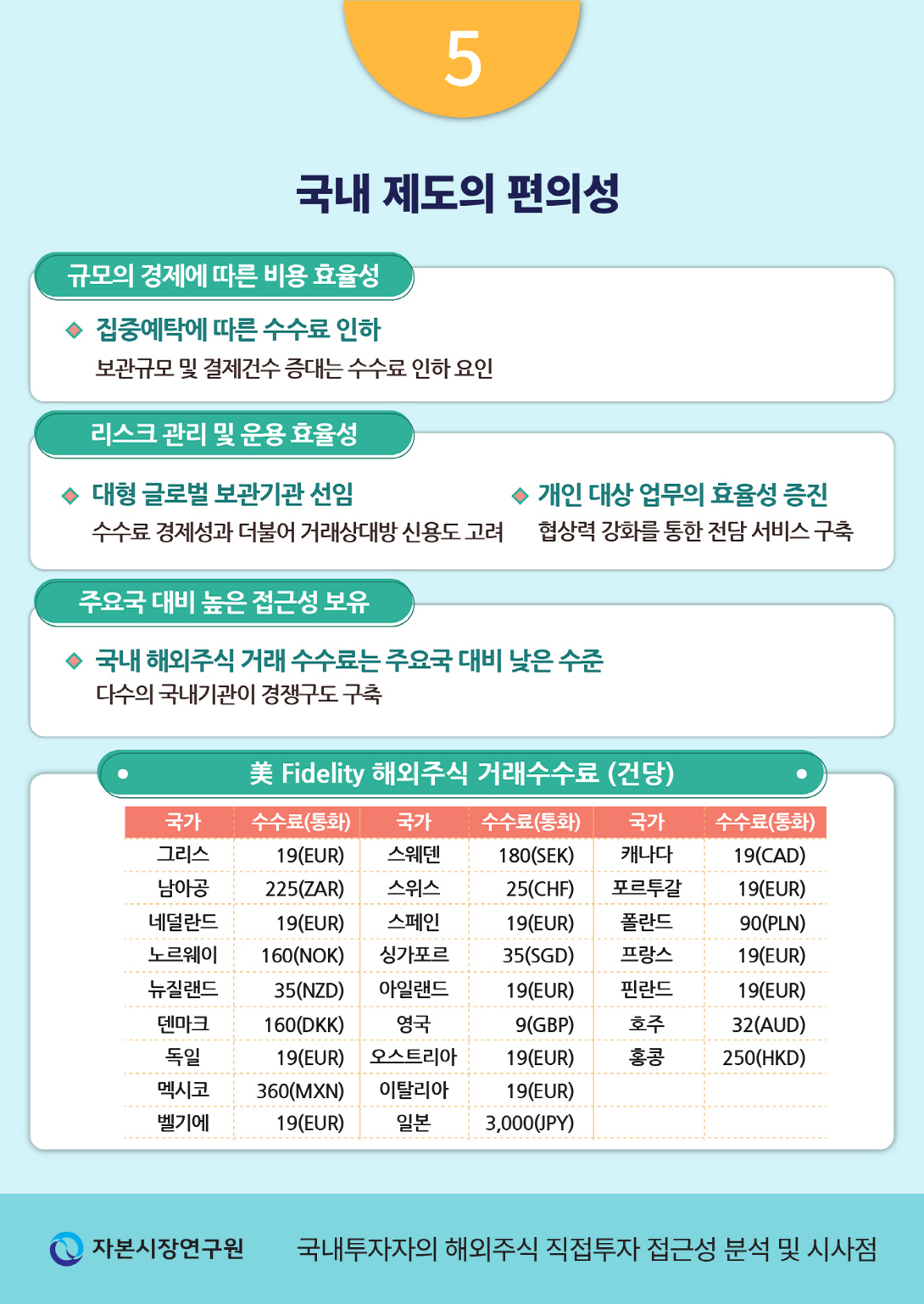

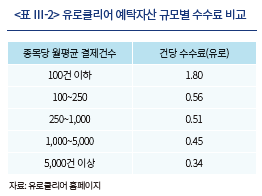

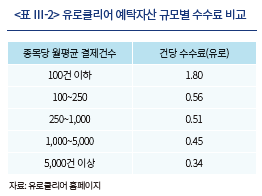

현행 제도가 국내투자자의 해외주식투자 편의성 개선에 일조하는 바로는 다음과 같은 부분을 생각해 볼 수 있다. 첫째, 규모의 경제를 통한 해외주식 접근성 개선 효과를 고려해 볼 수 있다. <표 Ⅲ-2>에 나타난 바와 같이 일반적으로 주요 글로벌 보관기관은 고객사의 예탁자산 보관규모 및 결제건수 등에 따라 수수료를 차등 부과하고 있다. 따라서 집중예탁을 통한 예탁자산의 증대는 해외주식 거래수수료 인하 요인으로 작용할 수 있으며, 특히 개인투자자의 자산이 대부분을 차지하고 있는 해외주식 예탁분의 경우 여타 기관 대비 결제건수가많다는 점에서도 해외보관기관 수수료인하에 따른 이점을 보유하게 된다. 실제 예탁결제원이 해외 보관기관에 지불하는 수수료는 예탁규모 증대와 더불어 하향 조정되는 것으로 파악되고 있으며, 이는 주요 예탁자인 국내 증권사의 해외주식 예탁수수료 감소 요인으로 작용하여 최종적으로 국내투자자의 해외주식 거래비용 감소에 따른 접근성 개선의 효과를 견인하고 있는 것으로 추정된다.

둘째로는 국내법에 따른 외화증권 집중예탁을 통해 외화증권거래 관련 리스크 관리 측면에서의 효용성이 일부 존재할 것으로 판단된다. 이는 민간기관이 해외보관기관을 직접 선정하는 경우 상대방의 신용도 및 전문성보다는 수수료 경제성을 우선시할 개연성이 존재하기 때문이다. 현재 예탁결제원은 HSBC 및 Citi 등 복수의 보관기관 및 국제예탁결제기구를 통해 관련 업무를 지원하고 있다. 해당 주체는 우량 신용등급을 보유한 대형 글로벌 보관기관으로 거래상대방 리스크 측면에서 높은 신용도를 보유하고 있으며 또한 복수의 기관을 선정하고 있다는 점에서도 리스크 관리 측면에서의 안정성 강화에 일조하고 있는 것으로 판단된다.

셋째로는 운용 효율성 측면에서 외화증권 집중예탁의 장점을 찾아볼 수 있다. 소규모 개인투자자가 대부분 차지하고 있는 증권사를 통한 해외주식투자는 거래 빈도 등 업무 복잡성 측면에서 대형 글로벌 보관기관이 업무 구축을 꺼리는 부분이기도 하다. 이에 따라 집중예탁에 따른 규모의 경제 효과는 대 보관기관 협상력 강화를 통한 운용리스크 감소요인으로 작용할 수 있을 것으로 예상된다. 실제로 예탁원은 대형 고객으로서의 이점을 활용하여 국내 관련 전담인력 배치 및 국내 전문인력 상주 등을 통해 다양한 전담서비스를 구축하고 있는 것으로 파악된다. 이러한 측면에서 집중예탁을 통한 관련 업무 효율성 증진 및 운용리스크 감소의 효과가 존재하는 것으로 생각해 볼 수 있을 것이다.

3. 해외주식 직접투자 편의성 비교

일반적으로 개인 등 일반투자자의 해외주식투자는 해외펀드 가입 등을 통한 간접투자 방식이 주된 투자경로로 활용된다. 대규모 투자자가 아닌 개인투자자가 국내 증권사를 통해 해외주식을 직접거래 하는 방식은 국경간 거래방식의 특성에 따른 높은 거래체결 비용, 보유증권의 관리 및 조세 측면에서의 복잡성 등과 같은 현실적인 이유로 대부분 국가에서 주된 해외주식투자 경로로 활용되지 않고 있다. 또한 최근에는 국내시장에 상장된 해외주식 ETF 등이 다수 등장하면서 사실상 국내 증권시장을 통해 다양한 해외기업에 간접적으로 투자할 수 있는 기회가 제공되고 있다는 점에서도 해외주식에 직접투자하는 경로에 대한 관심은 상대적으로 제한적인 것으로 생각해 볼 수 있다.

반면 국내의 경우에는 앞서 살펴본 바와 같이 최근 개인투자자의 해외주식 직접투자 방식의 거래규모가 크게 확대되고 있다. 이러한 현상은 코로나19 이후 해외주식에 대한 개인투자자의 관심이 확대되고 있다는 측면과 더불어 국내 해외주식거래 인프라 효용성 측면에서의 접근성이 여타국 대비 높은 수준이라는 점에서 국제적 추세와 차별화되고 있는 것으로 생각해 볼 수 있다. 즉, 국내 증권사의 경우 국내 예탁결제원에 계좌 개설을 통해 해외주식투자 지원 업무 구축이 상대적으로 용이하다. 또한 현재 예탁결제원의 해외주식 집중예탁 수수료는 증권사의 예탁규모와 무관하게 동일한 수수료를 부과하고 있어 소형사의 경우에도 동일한 조건에서 관련 서비스를 출시할 수 있다. 현재 개인투자자 대상으로 온라인 해외주식 직접투자서비스를 제공하는 국내 증권사는 23개사에 달하고 있는 것으로 파악된다.

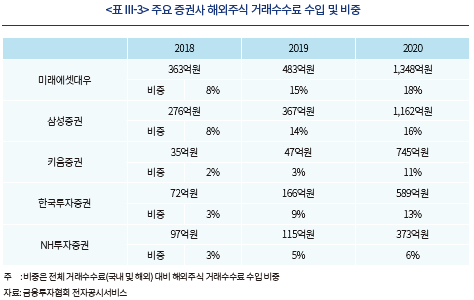

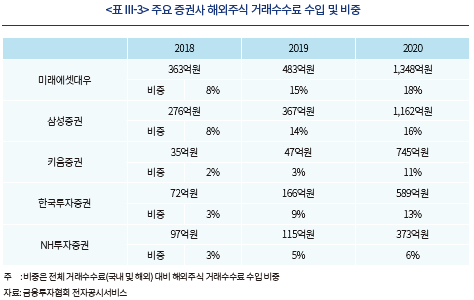

개인투자자의 해외주식투자 확대는 국내 증권사의 관련 부문 수익확대로 나타나고 있다. 2020년 말 기준 국내 증권사의 해외주식 거래수수료 수입은 약 4,700억원으로 전년 말 대비 4배 이상 증가한 것으로 나타나고 있으며, 일부 대형사의 경우 전체 거래수수료 대비 해외주식거래 수수료 수입 비중이 빠르게 확대되고 있다. 이러한 상황은 현재 증권사 간 수수료 인하 경쟁을 유도하고 있으며, 개인투자자 입장에서는 해외주식 거래수수료가 인하에 따른 접근성 개선 요인으로 작용하고 있다. 현재 국내 주요 증권사의 해외주식거래 수수료는 약 7~25bp 수준으로 파악되며, 일부 증권사의 경우 한시적 수수료 무료 이벤트를 제공하는 등 점차 수수료 인하 경쟁이 치열해지는 양상을 보이고 있다.

현재 국내 증권사를 통한 개인 등 소매고객의 해외주식 거래비용은 주요국 대비 낮은 수준으로 파악된다.20) 해외 주요국의 경우에는 대형 증권사 대부분은 소매고객을 대상으로 해외주식 국경간거래 서비스를 제공하지 않는 것으로 나타나고 있으며, 해당 서비스를 제공하는 일부 증권사의 경우에도 해외주식 거래수수료는 매우 높은 수준으로 파악된다. 예를 들어 미국의 경우 대형사 중에는 Fidelity 및 Charles Schwab 등이 개인투자자 대상 해외주식거래 서비스를 제공하고 있으나, 해외주식 거래수수료는 건당 20~50달러 수준으로 국내 대비 매우 높은 수준이다.

해외사례의 경우 소매고객의 국경간 해외주식 직접투자 접근성이 더디게 발전하고 있는 주원인 중 하나로 주요국의 경우 외국기업의 국내 자본시장에 참여가 활성화되어 있다는 점을 들 수 있다. 이는 영국, 미국 등 주요 금융중심지에서는 자국보다 유리한 조건으로 투자자금 유치가 가능하다는 점에서 다수의 외국기업들이 해당지역 증권시장에 상장할 유인이 존재하기 때문이다. 예컨대 뉴욕증권거래소(NYSE)의 경우 현재 약 500여개의 외국기업(주식예탁증서(ADR) 포함)이 상장되어 있으며, 이는 총 시가총액의 30%를 상회하는 것으로 나타나고 있다. 따라서 해당국 투자자는 국내 증권시장에 상장되어 있는 외국기업에 자국 통화로 손쉽게 투자할 수 있기에 고비용을 수반하는 국경간 직접거래 유인이 제한적일 것으로 추정된다.

Ⅳ. 시사점

최근 내국인의 해외주식 직접투자 확대 추세는 코로나19 발발 이후 개인의 해외주식에 대한 관심 확대와 더불어 해외주식 직접투자 편의성 측면에서의 제도적 효용성이 반영된 결과로 판단된다. 특히 외화증권 집중예탁 방식을 통한 서비스 제공자의 업무 구축 용이성 및 이에 따른 거래 비용 절감 효과 등이 국내투자자의 해외주식 직접투자 편의성 개선에 기여하고 있는 것으로 해석된다. 이러한 측면에서 국내 해외주식 직접투자 구조는 거래비용 측면에서 높은 경제적 편익을 제공하고 있는 것으로 볼 수 있다. 다만 해외주식투자는 앞서 살펴본 바와 같이 다양한 추가적인 위험요인을 수반하는 투자 영역임을 감안할 때 거래비용 측면에서의 효용성과 더불어 국제분산투자 활성화 측면 및 투자자 보호의 측면 등 다양한 관점에서 경제적 편익을 살펴볼 필요가 있다.

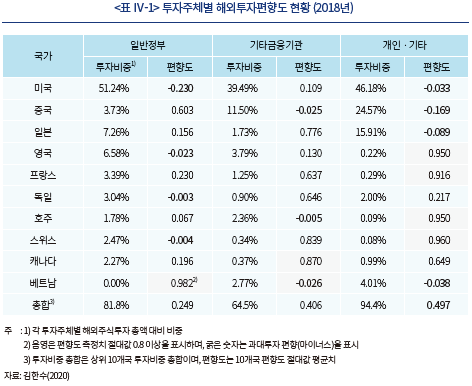

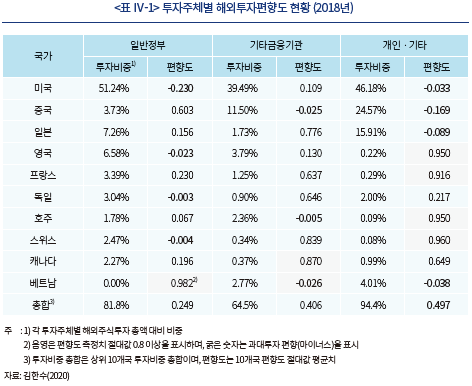

먼저 국제분산투자 활성화 측면에서 본다면 최근 개인의 해외주식 직접투자 확대 추세는 포트폴리오 다각화 측면에서의 경제적 이점을 충분히 활용하고 있다고 보기에는 어려운 측면이 존재한다. 이는 다수의 연구결과에서 제시된 바와 같이 개인의 직접투자 행태는 기관투자자 등 여타 투자주체 대비 비효율적인 성향이 나타나고 있기 때문이다.21) 김한수(2020) 등에 따르면 우리나라 개인투자자의 경우 국제분산투자 목적의 투자행태가 관찰되지 않고 있으며22), 개인투자자의 지역별 해외투자편향(Foreign Investment Bias)23) 또한 여타 주체 대비 높은 수준으로 나타나고 있다. 이러한 연구결과는 개인의 경우 해외주식투자를 국제적 위험분산을 고려한 포트폴리오투자의 일환으로 활용되기보다는 고위험·고수익을 추구하는 개인투자자의 경향이 크게 반영되고 있음을 시사하고 있다.

또한 개인투자자는 공격적 투자행태에 따른 위험요인과 더불어 해외주식투자 관련 국내·외 규제차이에 기인한 투자자보호 측면에서의 위험성에도 노출되고 있다는 점에서도 주의가 필요하다. 이는 개인투자자가 국내 증권사를 통해 취득할 수 있는 해외주식 관련 상품에는 레버리지를 활용한 다양한 상품이 포함되어 있으나, 외국법에 의해 조성된 해외투자 상품에 대해서는 국내법에 따른 접근성 제한 및 투자자 보호 관련 조항이 적용되지 않기 때문이다. 예를 들어 내국인이 국내 레버리지 ETF 상품에 투자하는 경우 사전교육 및 기본예탁금 납입 등의 의무조항을 이수하도록 규정하고 있으나 외국법에 의해 조성된 해외 상품의 경우에는 이러한 조항이 적용되지 않는다. 실제 최근 개인투자자의 해외주식 순매수 상위 종목에는 해외 증권시장에 상장된 레버리지 상품이 다수 포함되어 있으며, 특히 국내법에서는 허용되지 않고 있는 고(高)레버리지 상품까지 등장하고 있음에 더욱 유의할 필요가 있을 것으로 판단된다.24)

이러한 우려사항 및 해외주식투자 편의성 등의 측면을 고려할 때 해외주식투자 관련 현행 제도는 중ㆍ단기적으로는 편의성 측면에서의 장점을 유지하는 가운데 제도적 불확실성을 해소하는 방향으로 보완해 나아갈 필요가 있을 것으로 판단된다. 특히 현행제도는 해외주식에 대한 투자자의 권리를 국내증권과 동일한 것으로 간주하고 있어 향후 분쟁 발생 시 투자자 혼란이 발생할 가능성이 상존하고 있으며25), 해외상품에 대한 투자자보호 조치의 미적용에 따른 과도한 레버리지 투자 확대 가능성 등의 문제점이 발발할 개연성이 존재한다. 이러한 점에서 현행 제도 하에서 해외주식투자와 관련한 투자자보호의 범위 및 권리에 대한 명확한 해석 및 규정을 제시할 필요가 있을 것이다.

또한 장기적으로는 국내 금융기관의 국제화 역량을 제고하는 측면에서 자체적인 해외 네트워크 구축을 유도하는 방향으로 제도 개선을 검토할 필요가 있을 것이다. 현행 제도는 국내투자자의 해외주식투자가 미진한 상황에서 해외투자 진입장벽을 낮추고 국내 금융기관의 해외업무 구축을 지원한다는 측면에서 효용성이 나타나고 있는 것으로 생각된다. 이에 국내투자자의 해외주식투자가 성숙기에 접어들기 시작하는 시점에서는 국내 금융기관의 자율적인 해외네트워크 구축을 유도하는 방향으로 제고 개선을 고려할 필요가 있을 것으로 판단된다. 특히 해외 대형 금융투자업자의 경우 글로벌 보관기관 및 중개기관 등을 연계한 자체적 네트워크 구축을 통해 다양한 부가업무의 창출이 이루어지고 있음을 감안할 때, 국내 금융기관이 단순한 해외주식거래 중개기능을 넘어 다양한 국제업무 창출을 유도하는 방향으로 제도 개선을 검토할 필요가 있을 것으로 판단된다.

1) 미국 등 주요국의 경우 해외주식이 국내거래소에 상장되어(해외주식 예탁증서(DR) 등) 국내주식과 동일한 방식으로 거래되는 경우도 다수 존재하나, 국내에서는 이러한 사례가 제한적이라는 점을 감안하여 본고에서 이에 대한 논의는 제외하였다.

2) 국내 해외주식거래 관련 제도 및 규정은 다음 절의 내용을 참조한다.

3) 특 히 국내와는 달리 해외사이드의 경우 업무처리의 지연, 변경 등이 빈번하게 일어나고 있으며, 업무처리 과정에서 오류가 발견되는 경우에도 다수의 금융기관을 경유하여 이를 정정하는데 상당한 시간이 소요되는 것으로 파악된다.

4) 일례로 OECD 자본자유화규약은 비거주자 대상 차별조치의 적용을 원칙적으로 금지하고 있다.

5) Solniik(1974)은 미국 및 유럽 7개국 대상 연구를 통해 해외주식을 포트폴리오에 편입시킴으로써 국내자산 수익률 분산을 15%p 이상 축소시킬 수 있음을 제시하고 있다.

6) 모국투자편향(HB)은 이론적 최적 해외포트폴리오 대비 국내투자자의 모국 주식에 대한 편향도를 추정하고 있으며, 추정치의 범위는 ‘0(편향 없음)~1(최대 편향)’이다.

7) 2018년말 기준 우리나라 모국투자편향도는 약 0.79로 영국(0.33) 및 독일(0.38) 등 주요국 대비 높은 수준이다.

8) 본고의 해외주식투자는 포트폴리오(간접)투자 목적의 해외주식투자만을 대상으로 하고 있다(해외직접투자(FDI) 제외).

9) 본 절의 기관투자자는 한국은행 보도자료(기관투자자 외화증권투자 동향)에 포함된 자산운용사, 증권사, 보험사, 외국환은행 등 주요 기관투자자를 의미하며, 일반투자자는 개인 및 일반법인 등을 포함하는 한국은행 국제투자대조표 상 ‘비금융기업등’ 항목을 의미한다.

10) 예 탁결제원 통계시스템(Seibro)에 포함된 해외주식 보관잔액은 개인투자자뿐만 아니라 일반법인 및 증권사 고유자산 등 국내 예탁결제원을 통해 집중예탁되고 있는 총 보관잔액이다.

11) 금 융감독원이 간헐적으로 발표하고 있는 개인투자자 해외투자 동향(보도자료) 등을 통해 간접적으로 추정해 볼 경우 2020년 8월말 기준 예탁결제원 해외주식 보관잔액의 약 80%가 개인투자자 보유잔액으로 추정된다.

12) 2020년 말 기준 개인 대상 해외투자펀드 판매잔액은 약 24조원 수준으로 2011년말 대비 약 35% 감소한 것으로 나타난다.

13) 단 사후보고의무는 외국환거래규정 제7-35조에 따라 투자중개업자 및 기관투자가는 외화증권거래현황을 한국은행 총재 및 금융감독원장에 보고하도록 규정하고 있다.

14) 자본시장법은 ‘증권’을 내국인 또는 외국인이 발행하는 것으로 정의하고 있어 외화증권 역시 규제대상에 해당하고 있음을 명시(자본시장법 제4조)한다.

15) 기관투자자란 자본시장법 시행령 제10조 제2항의 금융기관 및 집합투자기구, 제10조 제3항 제3ㆍ12ㆍ13조의 자 및 영 제7조 제4호에 따른 체신관서를 지칭한다(외국환거래규정 제1-2조 제4호).

16) 일반투자자는 자본시장법(제9조 제5항 및 시행령 제10조 제2항)에 열거된 전문투자자가 아닌 투자자 및 기관투자가가 아닌 전문투자자를 포함한다.

17) 외국환거래규정 제7-33조 제4항 및 자본시장법 시행령 제184조 제1항 등을 참조한다.

18) (자본시장법 제61조) 금융투자업자(겸영금융투자업자 제외)가 고유재산을 운용함에 따라 소유하게 되는 자기소유분 외화증권 및 투자중개업자가 투자자의 요청에 의해 위탁매매를 함으로써 취득하게 되는 외화증권

19) 단, 예탁결제원이 해당 지역 외국보관기관을 선임할 수 없는 경우에는 국내중개사가 외국보관기관을 직접 선임하여 예탁할 수 있다(자본시장법 시행령 제63조 제2항 제2호).

20) 주요국 대형 증권사의 경우 소매고객을 대상으로 국내 수준과 같은 낮은 비용의 해외주식거래 서비스를 제공하는 증권사는 부재한 것으로 파악되나, 최근 일부 해외 핀테크 업체의 경우 해외주식거래 무료수수료 등 저비용 거래플랫폼이 출시되고 있는 것으로 파악된다.

21) 최근 개인투자자의 국내 주식시장에서의 투자행태를 분석한 김민기ㆍ김준석(2021)의 연구에서도 개인투자자는 높은 투자위험을 감수하는 공격적인 투자성향을 보이고 있으며 기관투자자 대비 열악한 투자성과를 보이는 것으로 보고되고 있다.

22) 해당 연구에 따르면 기관투자자의 경우 국제적 위험분산 동기가 통계적으로 유의한 해외주식투자 결정요인으로 추정되었으나 개인의 경우 유의하지 않은 것으로 추정되었다.

23) 해외투자편향은 이론적 지역별 최적 자산배분과 실제 국내투자자의 지역별 자산배분 비중과의 괴리로 측정한다(편향도 범위: -1(과대편향) ~ +1(과소편향)).

24) 최근 6개월간 순매수 1위 종목인 ‘PROSHARES ULTRAPRO QQQ ETF’ 상품은 국내에서는 허용되지 않는 3배 레버리지를 활용한 해외주식 ETF 상품이다.

참고문헌

김민기ㆍ김준석, 2021,『 코로나19 국면의 개인투자자: 투자행태와 투자성과』, 자본시장연구원 이슈보고서 21-11.

김한수, 2017,『글로벌 해외포트폴리오투자 현황 및 결정요인에 관한 연구』, 자본시장연구원연구보고서 17-08.

김한수, 2020,『국내투자자의 지역별 해외주식투자 현황 및 특성 분석』, 자본시장연구원 이슈보고서 20-02.

장근영, 2013, 외화증권 예탁법제에 관한 개선방안,『증권법연구』 13(3), 229-259.

한국예탁결제원, 2018,『증권예탁결제 제도』, 박영사.

ADB, 2020, Nest steps for ASEAN+3 central securities depository and real-time gross settlement linkages: A progress report of the cross-border settlement infrastructure forum.

Ahearne, A., Griever, W., Warnock, F., 2004, Information costs and home bias: an analysis of US holdings of foreign equities, Journal of International Economics 62, 313-336.

Bailey, W., Kumar, A., Ng, D., 2008, Foreign investments of U.S. individual investors: Causes and consequences, Management Science 54(30), 443-459.

BIS, 1995, Cross-border Securities Settlements, Committee on Payement and Settlement Systems of the central banks of the Group of Ten Countries.

Chan, D., Fontan, F., Rosati, S., Rousso, D., 2007, The securities custody industry, ECB Occasional Paper Series 68.

Cherbonnier, F., Rochet J., 2010, Vertical integration an deregulation in the securities settlement industry, Toulouse School of Economics, TSE Working Papers 10-239.

Coeurdacier, N., Rey, H., 2012, Home bias in open economy financial macroeconomics, Journal of Economic Literature 51(1), 63-115.

코로나19 발발 이후 전세계적으로 개인투자자의 자본시장 참여가 확대되고 있는 가운데 우리나라의 경우 개인투자자의 해외주식에 대한 관심 또한 크게 증가하고 있는 것으로 나타나고 있다. 특히 최근 개인투자자의 해외주식투자는 해외펀드 가입 등의 간접투자 방식이 아닌 국내 증권사를 통해 해외주식을 직접 거래하는 직접투자 방식이 주도하고 있다. 예탁결제원에 따르면 2021년 10월말 기준 우리나라 개인 및 법인 등 일반투자자가 취득한 해외주식 보관잔액은 코로나 발발 이전 시점인 2019년 말 대비 5배 이상 증가한 것으로 집계되고 있다.

일반적으로 개인 등 소규모 투자자가 해외주식투자에 가장 손쉽게 접근할 수 있는 방법은 국내에 설정된 공모 해외투자펀드 등 간접투자 방식을 활용하는 방안이다. 특히 최근 국내 증권거래소에는 다수의 해외주식 ETF 상품 등이 상장되어 있어 개인의 경우에도 국내통화로 손쉽게 해당상품의 거래가 가능하다. 반면 해외주식 직접투자의 경우 다수의 금융기관이 개입하는 복잡한 거래구조에 따라 국내거래 대비 높은 비용이 발생하며, 적시의 투자정보 취득의 어려움, 환율변동 및 지정학적 리스크 등의 추가적 위험요인 등이 발생할 여지가 존재하고 있어 개인 등 소규모 투자자의 참여는 대부분 국가의 경우 제한적인 것으로 알려져 있다. 해외 주요국의 경우 개인의 해외주식 직접투자 관련 통계가 공개되지 않고 있어 정확한 비교는 불가하나, 일반적으로 개인의 해외주식 직접투자 접근성이 제한적인 상황임을 고려할 때 최근 우리나라의 해외주식 직접투자 확대 추세는 다소 이례적인 상황으로 볼 수 있다.

본고에서는 국내시장에서의 해외주식 직접투자 구조 및 특성 분석을 통해 해외주식 직접투자 접근 편의성 측면에서 최근 현상을 살펴보았다. 특히 우리나라는 국내 중앙예탁기관이 해외주식 보관 업무를 대행하는 독특한 구조를 보유하고 있어 이러한 구조적 특징이 국내투자자의 해외주식 직접투자 접근성에 미치는 영향 및 시사점을 살펴보았다. 본고의 구성은 다음과 같다. 먼저 Ⅱ장에서는 일반적인 해외주식투자 경로 및 특징을 살펴보았다. Ⅲ장에서는 최근 국내투자자의 해외주식투자 현황 및 우리나라의 해외주식 직접투자 구조 및 특징 등을 분석하였다. 마지막 Ⅳ장에서는 최근 현황 및 제도적 특징 등을 감안한 경제적 측면에서의 시사점 및 개선 방안을 제시하였다.

Ⅱ. 국경간 해외주식투자 구조 및 특징

해외에서 발행 및 유통되는 증권을 국내에서 국경간 거래의 형식으로 매매하기 위해서는 국내외 투자중개기관 및 예탁ㆍ보관 업무를 지원하는 금융기관 등 다수의 기관을 경유해야 한다. 이러한 다중적 거래구조로 인해 해외주식의 국경간 거래에는 다양한 물리적 한계 및 높은 거래 비용 등 다양한 진입장벽이 존재하게 된다. 본장에서는 일반적인 국경간 해외주식투자 구조를 살펴보고 이론적 관점에서 해외주식투자의 필요성 및 한계 등을 정리하였다.

1. 국경간 해외주식투자 구조 및 특징

외국시장에서 발행 및 유통되는 해외주식을 국내에서 거래하기 위해서는 해당 증권 소재국의 중개기관을 경유하여야 한다. 대부분 국가의 증권시장에서는 비거주자를 매매회원으로 허용하고 있지 않기 때문이다. 따라서 국내거주자는 해당 증권 소재국의 투자중개기관에 직접 증권계좌를 개설하거나 해외증권사와 연계된 국내 투자중개기관을 통해 해당 증권을 거래하게 된다.1) 다만 국내의 경우 개인 등 일반투자자가 해외 투자중개기관에 직접 계좌를 개설할 수 없으며2), 주요국의 투자중개기관 또한 비거주자의 비대면 증권계좌 개설을 허용하는 경우는 제한적인 상황으로 본고에서는 내국인이 국내 증권사를 경유하여 해외주식을 거래하는 경우로 한정하여 국경간 해외주식 거래구조를 살펴보았다.

<그림 II-1>에 나타난 바와 같이 국내 투자자가 국내 투자중개업자를 통해 해외주식의 매매거래를 수행하는 경우 해당 증권 소재국의 투자중개업자 및 해외 증권보관기관을 경유해야 한다. 일반적인 경우 국내 투자중개업자는 다수의 지역에 영업망을 보유하고 있는 글로벌 증권보관기관을 활용하는 것을 선호한다. 특히 소규모 기관의 경우 투자대상국 별 보관기관을 선정하기보다는 글로벌 네트워크를 갖추고 있는 글로벌 증권보관기관을 통해 각국별 증권 예탁ㆍ보관 업무를 위탁하는 것이 비용 측면에서 효율적이기 때문이다. 이에 따라 국내 투자중개업자는 해당 증권의 매매거래를 위해 소재국의 투자중개기관에 계좌를 개설하고 글로벌 증권보관기관을 경유하여 현지 자본시장에서의 매매 및 결제 업무가 진행된다.

국경간 해외주식 거래의 진입장벽은 거래비용 측면에서도 제약요인으로 작용하고 있다. 국제거래의 특성상 해당 거래에는 매매체결을 지원하는 국적이 상이한 다수의 금융기관이 참여하고 있기 때문이다. 즉 국내투자자가 부담하는 해외주식거래 수수료에는 국내기관의 중개수수료와 더불어 해외 시장에서의 중개 및 보관 수수료 등이 포함된다. 따라서 해외주식 거래비용은 다중적 수수료 체계로 인해 필연적으로 국내거래 대비 높은 수준으로 책정되며, 이는 개인 등 소규모 투자자의 해외주식투자 접근성을 제한하는 요인으로 작용한다.

한편 해외주식거래에는 국내 및 해외 증권시장 규제 수준의 차이에 따른 불확실성 또한 존재한다. 해외사이드에서 발생하는 거래과정에서 발생하는 사안에 대해서는 원칙적으로 현지의 규정이 적용되기 때문이다. 예컨대 해외 거래상대방의 도산 등 극단의 신용위험 발발의 경우 해당 증권의 대한 권리 보전 등에 대한 법적 불확실성이 존재할 수 있는 것이다. 또한 각국별 규제 차이로 인해 국내시장에서는 허용되지 않는 상품이 국경간 거래의 형태로 국내에서 거래될 수 있다는 개연성이 존재한다. 자본시장이 개방된 주요국의 경우 국내법에 따른 일부 해외상품 투자 제한 등의 보호조치의 적용이 사실상 불가하기 때문이다4). 이렇듯 해외주식거래에는 각국별 규제차이에 따른 다양한 잠재적 불확실성이 존재하고 있으며, 이는 다양한 물리적 제약요인과 더불어 내국인의 해외주식투자 접근성을 제한하는 요인으로 작용하고 있다.

2. 해외주식투자 필요성 및 한계

해외주식투자는 앞서 살펴본 바와 같이 국내투자 대비 다양한 추가적 위험요인을 수반하고 있음에도 불구하고 해외주식 편입을 통한 포트폴리오 다각화는 경제적 편익을 발생시키는 것으로 알려져 있다. 이는 현대 포트폴리오투자 이론의 기반이 되고 있는 Markowitz(1952)의 연구에서 제시된 바와 같이 포트폴리오 다각화를 통한 리스크 축소 및 수익률 개선이 가능하기 때문이다. 이러한 이론에 따르면 투자자는 음(-)의 상관관계를 보이는 자산을 동시에 포트폴리오 편입함으로써 리스크 요인의 상쇄 및 포트폴리오 수익 개선이 가능하다. 또한 포트폴리오 다각화의 위험조정 수익률 개선의 효과는 해외투자의 경우에도 동일한 효과를 견인한다. Sonlik(1974) 등 다수의 연구는 해외자산 편입을 통한 포트폴리오 위험조정 수익률 개선의 효과를 실증적으로 보여주고 있다.5)

다수의 연구에서 제시하고 있는 국제분산투자를 활용한 경제적 편익 개선의 효과에도 불구하고 주요국 투자자의 해외주식투자 비중은 이론적인 최적치에 미치지 못하고 있는 것으로 나타난다. 소위 모국투자편향(Home Bias)6)이라 불리고 있는 이론적 최적치 대비 과도한 자국자산 선호 현상은 대다수 주요국에서 동시에 나타나고 있으며, 이는 앞서 살펴본 해외주식거래의 제약요인이 여전히 존재하고 있음을 시사하고 있다. <그림 II-2>에 나타난 바와 같이 우리나라의 경우 최근 국내투자자의 해외주식투자 확대 추세와 더불어 모국투자편향 또한 점차 감소하는 추세를 보이고 있으나 여전히 주요국 대비 높은 수준의 편향을 보이고 있다.7) 이러한 국내투자자의 높은 모국투자편향은 한편으로는 국내투자자의 해외주식투자 확대를 통한 위험조정 수익률 개선의 여지가 주요국 대비 크게 존재하고 있음을 시사한다.

Ⅲ. 내국인의 해외주식투자 현황 및 접근성 분석

최근 국내투자자의 해외주식투자는 개인 등 일반투자자의 직접투자 중심으로 빠른 증가세를 보이고 있다. 이러한 현상은 코로나19 발발 이후 해외주식에 대한 개인투자자의 관심 확대와 더불어 내국인의 해외주식 직접거래 편의성 측면에서의 영향이 복합적으로 작용한 결과로 추정된다. 본장에서는 최근 국내투자자의 해외주식투자 현황을 살펴보고 우리나라의 해외주식 직접투자 거래구조 및 특징 등을 분석하였다.

1. 국내투자자의 해외주식투자 추이 및 특징

국내투자자의 해외주식투자는 2000년대 초반 이후 빠른 증가세를 지속해오고 있다.8) 2021년 2분기 기준 국내투자자의 해외주식투자 잔액은 약 5,454억달러로, 2003년말 잔액(약 34억달러) 대비 160배 이상 크게 증가하였다. 또한 국내투자자의 해외주식투자는 글로벌 금융위기 이전 시점까지는 자산운용사 등 금융기관을 중심으로 확대되어 왔으나, 이후 시점에서는 국내 연기금 등 공공부문(일반정부)이 국내 해외주식투자 확대 추세를 주도하고 있다. 특히 2007년 해외주식투자를 개시한 국민연금은 현재 총자산 중 해외주식 비중이 약 1/4에 달하는 것으로 추정되며, 2021년 2분기 기준 국민연금을 포함한 일반정부 부문의 해외주식투자 잔액 비중은 약 54%에 달하는 것으로 나타난다.

우리나라는 1994년 7월 일반투자자의 외화증권 직접투자를 허용한 이후 2006년 개인을 포함한 모든 거주자의 해외주식 직접투자 관련 제한이 대부분 폐지되었다. 현재 외국환거래법 상 국내 거주자가 투자할 수 있는 외화증권투자 한도 및 대상에 대한 제한이 존재하지 않으며 사전신고 의무 또한 2006년 이후 폐지되었다.13) 이에 따라 국내 거주자는 해외주식 등 다양한 외화증권을 직ㆍ간접 투자방식으로 자유로이 거래할 수 있으나, 내국인의 외화증권 매매거래 방식 등에 대해서는 외국환거래법 및 자본시장과 금융투자업에 관한 법률(이하 ‘자본시장법’으로 표기) 상 일부 규정이 존재한다.14)

내국인의 외화증권 매매방식에 대한 규정은 투자자 유형에 따라 상이하게 적용된다. 먼저 기관투자자15)의 경우에는 현재 외화증권 매매거래 방식에 관한 별도의 제한이 존재하지 않는다. 외국환거래규정에는 기관투자자의 외화증권 거래 실적 보고관련 규정 외 별개의 규정이 존재하지 않으며, 자본시장법 상에서도 외화증권 매매방식 관련 규정은 일반투자자 대상으로 한정하고 있어 원칙적으로 기관투자자는 임의로 매매방식을 선택할 수 있다. 일반적으로 대규모 기관투자자는 해외에 소재한 외국 금융기관을 통해 별도의 신고 없이 해외주식 매매거래를 이행하는 것으로 알려져 있으나, 기관투자자의 경우에도 국내 증권사를 통해 해외주식 매매거래를 이행하는 경우에는 국내 증권사에 적용되는 국내법에 따라 일반투자자와 동일한 방식으로 해당 거래를 진행하게 된다.

개인ㆍ법인 등 일반투자자16)의 경우 국내 외국환거래규정 및 자본시장법에서는 국내 투자중개업자를 통해 위탁매매 방식으로만 해외주식을 거래하도록 규정하고 있다.17) 이에 따라 일반투자자는 국내 투자중개업자를 통해 외화증권거래 계좌를 개설하고, 해당 증권의 매매를 위탁받은 투자중개업자는 외국 증권회사 등에 계좌를 개설하여 이 계좌를 통해 일반투자자의 매매를 중개한다. 또한 투자증개업자는 국내 외국환은행에 외화증권투자전용 외화계정을 개설하여 외화증권 매매에 따른 외화의 송금 및 수령 등의 업무를 진행하고, 한국예탁결제원에 외화증권 예탁결제 계좌를 개설하여 해당증권의 예탁자가 되어 예탁결제원을 통해 보유 외화증권을 관리하게 된다. 일반투자자의 해외주식 취득과 관련된 규정에 따른 해외주식 직접투자 경로는 <그림 Ⅲ-4>에 나타난 바와 같이 진행된다.

현행 제도가 국내투자자의 해외주식투자 편의성 개선에 일조하는 바로는 다음과 같은 부분을 생각해 볼 수 있다. 첫째, 규모의 경제를 통한 해외주식 접근성 개선 효과를 고려해 볼 수 있다. <표 Ⅲ-2>에 나타난 바와 같이 일반적으로 주요 글로벌 보관기관은 고객사의 예탁자산 보관규모 및 결제건수 등에 따라 수수료를 차등 부과하고 있다. 따라서 집중예탁을 통한 예탁자산의 증대는 해외주식 거래수수료 인하 요인으로 작용할 수 있으며, 특히 개인투자자의 자산이 대부분을 차지하고 있는 해외주식 예탁분의 경우 여타 기관 대비 결제건수가많다는 점에서도 해외보관기관 수수료인하에 따른 이점을 보유하게 된다. 실제 예탁결제원이 해외 보관기관에 지불하는 수수료는 예탁규모 증대와 더불어 하향 조정되는 것으로 파악되고 있으며, 이는 주요 예탁자인 국내 증권사의 해외주식 예탁수수료 감소 요인으로 작용하여 최종적으로 국내투자자의 해외주식 거래비용 감소에 따른 접근성 개선의 효과를 견인하고 있는 것으로 추정된다.

셋째로는 운용 효율성 측면에서 외화증권 집중예탁의 장점을 찾아볼 수 있다. 소규모 개인투자자가 대부분 차지하고 있는 증권사를 통한 해외주식투자는 거래 빈도 등 업무 복잡성 측면에서 대형 글로벌 보관기관이 업무 구축을 꺼리는 부분이기도 하다. 이에 따라 집중예탁에 따른 규모의 경제 효과는 대 보관기관 협상력 강화를 통한 운용리스크 감소요인으로 작용할 수 있을 것으로 예상된다. 실제로 예탁원은 대형 고객으로서의 이점을 활용하여 국내 관련 전담인력 배치 및 국내 전문인력 상주 등을 통해 다양한 전담서비스를 구축하고 있는 것으로 파악된다. 이러한 측면에서 집중예탁을 통한 관련 업무 효율성 증진 및 운용리스크 감소의 효과가 존재하는 것으로 생각해 볼 수 있을 것이다.

3. 해외주식 직접투자 편의성 비교

일반적으로 개인 등 일반투자자의 해외주식투자는 해외펀드 가입 등을 통한 간접투자 방식이 주된 투자경로로 활용된다. 대규모 투자자가 아닌 개인투자자가 국내 증권사를 통해 해외주식을 직접거래 하는 방식은 국경간 거래방식의 특성에 따른 높은 거래체결 비용, 보유증권의 관리 및 조세 측면에서의 복잡성 등과 같은 현실적인 이유로 대부분 국가에서 주된 해외주식투자 경로로 활용되지 않고 있다. 또한 최근에는 국내시장에 상장된 해외주식 ETF 등이 다수 등장하면서 사실상 국내 증권시장을 통해 다양한 해외기업에 간접적으로 투자할 수 있는 기회가 제공되고 있다는 점에서도 해외주식에 직접투자하는 경로에 대한 관심은 상대적으로 제한적인 것으로 생각해 볼 수 있다.

반면 국내의 경우에는 앞서 살펴본 바와 같이 최근 개인투자자의 해외주식 직접투자 방식의 거래규모가 크게 확대되고 있다. 이러한 현상은 코로나19 이후 해외주식에 대한 개인투자자의 관심이 확대되고 있다는 측면과 더불어 국내 해외주식거래 인프라 효용성 측면에서의 접근성이 여타국 대비 높은 수준이라는 점에서 국제적 추세와 차별화되고 있는 것으로 생각해 볼 수 있다. 즉, 국내 증권사의 경우 국내 예탁결제원에 계좌 개설을 통해 해외주식투자 지원 업무 구축이 상대적으로 용이하다. 또한 현재 예탁결제원의 해외주식 집중예탁 수수료는 증권사의 예탁규모와 무관하게 동일한 수수료를 부과하고 있어 소형사의 경우에도 동일한 조건에서 관련 서비스를 출시할 수 있다. 현재 개인투자자 대상으로 온라인 해외주식 직접투자서비스를 제공하는 국내 증권사는 23개사에 달하고 있는 것으로 파악된다.

개인투자자의 해외주식투자 확대는 국내 증권사의 관련 부문 수익확대로 나타나고 있다. 2020년 말 기준 국내 증권사의 해외주식 거래수수료 수입은 약 4,700억원으로 전년 말 대비 4배 이상 증가한 것으로 나타나고 있으며, 일부 대형사의 경우 전체 거래수수료 대비 해외주식거래 수수료 수입 비중이 빠르게 확대되고 있다. 이러한 상황은 현재 증권사 간 수수료 인하 경쟁을 유도하고 있으며, 개인투자자 입장에서는 해외주식 거래수수료가 인하에 따른 접근성 개선 요인으로 작용하고 있다. 현재 국내 주요 증권사의 해외주식거래 수수료는 약 7~25bp 수준으로 파악되며, 일부 증권사의 경우 한시적 수수료 무료 이벤트를 제공하는 등 점차 수수료 인하 경쟁이 치열해지는 양상을 보이고 있다.

Ⅳ. 시사점

최근 내국인의 해외주식 직접투자 확대 추세는 코로나19 발발 이후 개인의 해외주식에 대한 관심 확대와 더불어 해외주식 직접투자 편의성 측면에서의 제도적 효용성이 반영된 결과로 판단된다. 특히 외화증권 집중예탁 방식을 통한 서비스 제공자의 업무 구축 용이성 및 이에 따른 거래 비용 절감 효과 등이 국내투자자의 해외주식 직접투자 편의성 개선에 기여하고 있는 것으로 해석된다. 이러한 측면에서 국내 해외주식 직접투자 구조는 거래비용 측면에서 높은 경제적 편익을 제공하고 있는 것으로 볼 수 있다. 다만 해외주식투자는 앞서 살펴본 바와 같이 다양한 추가적인 위험요인을 수반하는 투자 영역임을 감안할 때 거래비용 측면에서의 효용성과 더불어 국제분산투자 활성화 측면 및 투자자 보호의 측면 등 다양한 관점에서 경제적 편익을 살펴볼 필요가 있다.

먼저 국제분산투자 활성화 측면에서 본다면 최근 개인의 해외주식 직접투자 확대 추세는 포트폴리오 다각화 측면에서의 경제적 이점을 충분히 활용하고 있다고 보기에는 어려운 측면이 존재한다. 이는 다수의 연구결과에서 제시된 바와 같이 개인의 직접투자 행태는 기관투자자 등 여타 투자주체 대비 비효율적인 성향이 나타나고 있기 때문이다.21) 김한수(2020) 등에 따르면 우리나라 개인투자자의 경우 국제분산투자 목적의 투자행태가 관찰되지 않고 있으며22), 개인투자자의 지역별 해외투자편향(Foreign Investment Bias)23) 또한 여타 주체 대비 높은 수준으로 나타나고 있다. 이러한 연구결과는 개인의 경우 해외주식투자를 국제적 위험분산을 고려한 포트폴리오투자의 일환으로 활용되기보다는 고위험·고수익을 추구하는 개인투자자의 경향이 크게 반영되고 있음을 시사하고 있다.

이러한 우려사항 및 해외주식투자 편의성 등의 측면을 고려할 때 해외주식투자 관련 현행 제도는 중ㆍ단기적으로는 편의성 측면에서의 장점을 유지하는 가운데 제도적 불확실성을 해소하는 방향으로 보완해 나아갈 필요가 있을 것으로 판단된다. 특히 현행제도는 해외주식에 대한 투자자의 권리를 국내증권과 동일한 것으로 간주하고 있어 향후 분쟁 발생 시 투자자 혼란이 발생할 가능성이 상존하고 있으며25), 해외상품에 대한 투자자보호 조치의 미적용에 따른 과도한 레버리지 투자 확대 가능성 등의 문제점이 발발할 개연성이 존재한다. 이러한 점에서 현행 제도 하에서 해외주식투자와 관련한 투자자보호의 범위 및 권리에 대한 명확한 해석 및 규정을 제시할 필요가 있을 것이다.

또한 장기적으로는 국내 금융기관의 국제화 역량을 제고하는 측면에서 자체적인 해외 네트워크 구축을 유도하는 방향으로 제도 개선을 검토할 필요가 있을 것이다. 현행 제도는 국내투자자의 해외주식투자가 미진한 상황에서 해외투자 진입장벽을 낮추고 국내 금융기관의 해외업무 구축을 지원한다는 측면에서 효용성이 나타나고 있는 것으로 생각된다. 이에 국내투자자의 해외주식투자가 성숙기에 접어들기 시작하는 시점에서는 국내 금융기관의 자율적인 해외네트워크 구축을 유도하는 방향으로 제고 개선을 고려할 필요가 있을 것으로 판단된다. 특히 해외 대형 금융투자업자의 경우 글로벌 보관기관 및 중개기관 등을 연계한 자체적 네트워크 구축을 통해 다양한 부가업무의 창출이 이루어지고 있음을 감안할 때, 국내 금융기관이 단순한 해외주식거래 중개기능을 넘어 다양한 국제업무 창출을 유도하는 방향으로 제도 개선을 검토할 필요가 있을 것으로 판단된다.

1) 미국 등 주요국의 경우 해외주식이 국내거래소에 상장되어(해외주식 예탁증서(DR) 등) 국내주식과 동일한 방식으로 거래되는 경우도 다수 존재하나, 국내에서는 이러한 사례가 제한적이라는 점을 감안하여 본고에서 이에 대한 논의는 제외하였다.

2) 국내 해외주식거래 관련 제도 및 규정은 다음 절의 내용을 참조한다.

3) 특 히 국내와는 달리 해외사이드의 경우 업무처리의 지연, 변경 등이 빈번하게 일어나고 있으며, 업무처리 과정에서 오류가 발견되는 경우에도 다수의 금융기관을 경유하여 이를 정정하는데 상당한 시간이 소요되는 것으로 파악된다.

4) 일례로 OECD 자본자유화규약은 비거주자 대상 차별조치의 적용을 원칙적으로 금지하고 있다.

5) Solniik(1974)은 미국 및 유럽 7개국 대상 연구를 통해 해외주식을 포트폴리오에 편입시킴으로써 국내자산 수익률 분산을 15%p 이상 축소시킬 수 있음을 제시하고 있다.

6) 모국투자편향(HB)은 이론적 최적 해외포트폴리오 대비 국내투자자의 모국 주식에 대한 편향도를 추정하고 있으며, 추정치의 범위는 ‘0(편향 없음)~1(최대 편향)’이다.

7) 2018년말 기준 우리나라 모국투자편향도는 약 0.79로 영국(0.33) 및 독일(0.38) 등 주요국 대비 높은 수준이다.

8) 본고의 해외주식투자는 포트폴리오(간접)투자 목적의 해외주식투자만을 대상으로 하고 있다(해외직접투자(FDI) 제외).

9) 본 절의 기관투자자는 한국은행 보도자료(기관투자자 외화증권투자 동향)에 포함된 자산운용사, 증권사, 보험사, 외국환은행 등 주요 기관투자자를 의미하며, 일반투자자는 개인 및 일반법인 등을 포함하는 한국은행 국제투자대조표 상 ‘비금융기업등’ 항목을 의미한다.

10) 예 탁결제원 통계시스템(Seibro)에 포함된 해외주식 보관잔액은 개인투자자뿐만 아니라 일반법인 및 증권사 고유자산 등 국내 예탁결제원을 통해 집중예탁되고 있는 총 보관잔액이다.

11) 금 융감독원이 간헐적으로 발표하고 있는 개인투자자 해외투자 동향(보도자료) 등을 통해 간접적으로 추정해 볼 경우 2020년 8월말 기준 예탁결제원 해외주식 보관잔액의 약 80%가 개인투자자 보유잔액으로 추정된다.

12) 2020년 말 기준 개인 대상 해외투자펀드 판매잔액은 약 24조원 수준으로 2011년말 대비 약 35% 감소한 것으로 나타난다.

13) 단 사후보고의무는 외국환거래규정 제7-35조에 따라 투자중개업자 및 기관투자가는 외화증권거래현황을 한국은행 총재 및 금융감독원장에 보고하도록 규정하고 있다.

14) 자본시장법은 ‘증권’을 내국인 또는 외국인이 발행하는 것으로 정의하고 있어 외화증권 역시 규제대상에 해당하고 있음을 명시(자본시장법 제4조)한다.

15) 기관투자자란 자본시장법 시행령 제10조 제2항의 금융기관 및 집합투자기구, 제10조 제3항 제3ㆍ12ㆍ13조의 자 및 영 제7조 제4호에 따른 체신관서를 지칭한다(외국환거래규정 제1-2조 제4호).

16) 일반투자자는 자본시장법(제9조 제5항 및 시행령 제10조 제2항)에 열거된 전문투자자가 아닌 투자자 및 기관투자가가 아닌 전문투자자를 포함한다.

17) 외국환거래규정 제7-33조 제4항 및 자본시장법 시행령 제184조 제1항 등을 참조한다.

18) (자본시장법 제61조) 금융투자업자(겸영금융투자업자 제외)가 고유재산을 운용함에 따라 소유하게 되는 자기소유분 외화증권 및 투자중개업자가 투자자의 요청에 의해 위탁매매를 함으로써 취득하게 되는 외화증권

19) 단, 예탁결제원이 해당 지역 외국보관기관을 선임할 수 없는 경우에는 국내중개사가 외국보관기관을 직접 선임하여 예탁할 수 있다(자본시장법 시행령 제63조 제2항 제2호).

20) 주요국 대형 증권사의 경우 소매고객을 대상으로 국내 수준과 같은 낮은 비용의 해외주식거래 서비스를 제공하는 증권사는 부재한 것으로 파악되나, 최근 일부 해외 핀테크 업체의 경우 해외주식거래 무료수수료 등 저비용 거래플랫폼이 출시되고 있는 것으로 파악된다.

21) 최근 개인투자자의 국내 주식시장에서의 투자행태를 분석한 김민기ㆍ김준석(2021)의 연구에서도 개인투자자는 높은 투자위험을 감수하는 공격적인 투자성향을 보이고 있으며 기관투자자 대비 열악한 투자성과를 보이는 것으로 보고되고 있다.

22) 해당 연구에 따르면 기관투자자의 경우 국제적 위험분산 동기가 통계적으로 유의한 해외주식투자 결정요인으로 추정되었으나 개인의 경우 유의하지 않은 것으로 추정되었다.

23) 해외투자편향은 이론적 지역별 최적 자산배분과 실제 국내투자자의 지역별 자산배분 비중과의 괴리로 측정한다(편향도 범위: -1(과대편향) ~ +1(과소편향)).

24) 최근 6개월간 순매수 1위 종목인 ‘PROSHARES ULTRAPRO QQQ ETF’ 상품은 국내에서는 허용되지 않는 3배 레버리지를 활용한 해외주식 ETF 상품이다.

참고문헌

김민기ㆍ김준석, 2021,『 코로나19 국면의 개인투자자: 투자행태와 투자성과』, 자본시장연구원 이슈보고서 21-11.

김한수, 2017,『글로벌 해외포트폴리오투자 현황 및 결정요인에 관한 연구』, 자본시장연구원연구보고서 17-08.

김한수, 2020,『국내투자자의 지역별 해외주식투자 현황 및 특성 분석』, 자본시장연구원 이슈보고서 20-02.

장근영, 2013, 외화증권 예탁법제에 관한 개선방안,『증권법연구』 13(3), 229-259.

한국예탁결제원, 2018,『증권예탁결제 제도』, 박영사.

ADB, 2020, Nest steps for ASEAN+3 central securities depository and real-time gross settlement linkages: A progress report of the cross-border settlement infrastructure forum.

Ahearne, A., Griever, W., Warnock, F., 2004, Information costs and home bias: an analysis of US holdings of foreign equities, Journal of International Economics 62, 313-336.

Bailey, W., Kumar, A., Ng, D., 2008, Foreign investments of U.S. individual investors: Causes and consequences, Management Science 54(30), 443-459.

BIS, 1995, Cross-border Securities Settlements, Committee on Payement and Settlement Systems of the central banks of the Group of Ten Countries.

Chan, D., Fontan, F., Rosati, S., Rousso, D., 2007, The securities custody industry, ECB Occasional Paper Series 68.

Cherbonnier, F., Rochet J., 2010, Vertical integration an deregulation in the securities settlement industry, Toulouse School of Economics, TSE Working Papers 10-239.

Coeurdacier, N., Rey, H., 2012, Home bias in open economy financial macroeconomics, Journal of Economic Literature 51(1), 63-115.

Ⅰ. 서론

Ⅱ. 국경간 해외주식투자 구조 및 특징

1. 국경간 해외주식투자 구조 및 특징

2. 해외주식투자 필요성 및 한계

Ⅲ. 내국인의 해외주식투자 현황 및 접근성 분석

1. 국내투자자의 해외주식투자 추이 및 특징

2. 내국인의 해외주식 직접투자 구조 및 특징

3. 해외주식 직접투자 편의성 비교

Ⅳ. 시사점

Ⅱ. 국경간 해외주식투자 구조 및 특징

1. 국경간 해외주식투자 구조 및 특징

2. 해외주식투자 필요성 및 한계

Ⅲ. 내국인의 해외주식투자 현황 및 접근성 분석

1. 국내투자자의 해외주식투자 추이 및 특징

2. 내국인의 해외주식 직접투자 구조 및 특징

3. 해외주식 직접투자 편의성 비교

Ⅳ. 시사점