최신보고서

목차

Ⅰ. 서론

Ⅱ. 국내외 주주행동주의 활동 현황

1. 주주행동주의의 특성 및 전략유형

2. 주주행동주의 활동의 영향에 대한 선행연구

3. 글로벌 주주행동주의 활동 현황

4. 국내 주주행동주의 활동 현황 및 특징

Ⅲ. 주주행동주의펀드 사례분석 및 시장영향 평가

1. 국내 주주행동주의펀드 활동 동향

2. 주주행동주의펀드 사례분석

가. 트러스톤자산운용 vs. 태광산업

나. 얼라인파트너스 vs. JB금융지주

다. FCP, 안다자산운용 vs. KT&G

라. 얼라인파트너스 vs. SM

3. 주주행동주의 전략의 영향

Ⅳ. 주주행동주의펀드 전략실행의 한계 및 제언

1. 주주행동주의펀드 활동에 대한 평가와 한계

2. 자본시장 발전을 위한 제언

Ⅱ. 국내외 주주행동주의 활동 현황

1. 주주행동주의의 특성 및 전략유형

2. 주주행동주의 활동의 영향에 대한 선행연구

3. 글로벌 주주행동주의 활동 현황

4. 국내 주주행동주의 활동 현황 및 특징

Ⅲ. 주주행동주의펀드 사례분석 및 시장영향 평가

1. 국내 주주행동주의펀드 활동 동향

2. 주주행동주의펀드 사례분석

가. 트러스톤자산운용 vs. 태광산업

나. 얼라인파트너스 vs. JB금융지주

다. FCP, 안다자산운용 vs. KT&G

라. 얼라인파트너스 vs. SM

3. 주주행동주의 전략의 영향

Ⅳ. 주주행동주의펀드 전략실행의 한계 및 제언

1. 주주행동주의펀드 활동에 대한 평가와 한계

2. 자본시장 발전을 위한 제언

- 요약

- 최근 국내에서 주주행동주의펀드의 활동이 뚜렷해지고 있다. 국내에서 주주행동주의 활동은 오랜 기간 외국계 헤지펀드에 의해 주도되었지만, 상법 개정 및 스튜어드십코드제도 도입 등의 시장환경 변화를 바탕으로 2022년부터 본격적으로 국내 자본에 의한 주주행동주의펀드 활동이 시작되었다. 주주행동주의 대상기업의 수는 2022년과 2023년 뚜렷하게 증가했으며 향후 증가추세가 이어질 것으로 기대된다.

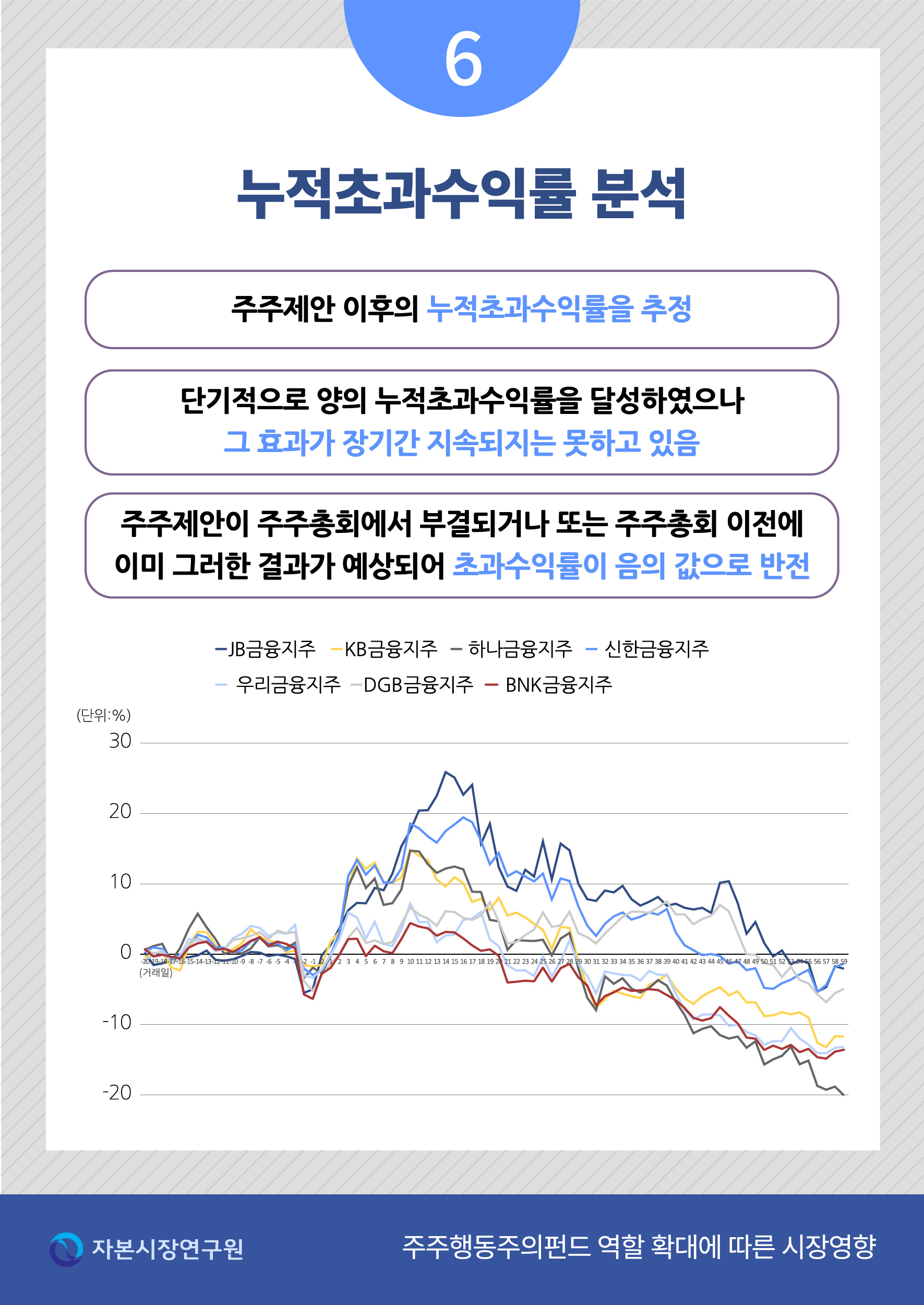

주주제안에서 가장 많은 비중을 차지하고 있는 안건은 임원선임으로 나타나는데, 정관변경과 배당에 대한 제안도 상대적으로 활발하게 관찰되었다. 다만 주주행동주의 투자자에 의한 주주제안이 실제로 정기주총에서 통과되는 비율은 20% 내외에 불과했다. 이러한 낮은 통과율로 인해 주주행동주의 활동의 영향력이 아직까지 크지 않다고 평가할 수 있을 것이다. 주주행동주의펀드들은 주로 기업의 지배구조 및 주주환원정책에 대한 변화를 요구했는데, 이러한 활동은 시장 및 투자자로부터 많은 관심을 받게 되었다. 다양한 주주제안이 이루어졌지만 대부분의 사례에서 주주제안은 정기주총에 안건으로 상정되지 못했거나 또는 상정된 이후 부결되었다. 대상기업의 주가흐름에 있어서도 주주행동주의 활동 초기에는 시장대비 상대적으로 우수한 수익률이 나타나는 경우가 많았지만 지속적으로 성과가 유지되는 사례는 소수에 불과했다. 누적초과수익률(CAR)을 이용한 성과분석에서도 단기적으로 초과수익률이 관찰되는 경우가 많지만 장기에 걸쳐 성과가 유지되는 경우는 드물었다.

주주행동주의의 긍정적 기능을 강화하기 위해서 향후 추가적인 보완이 필요할 것으로 판단된다. 이사의 선관주의의무가 주주의 비례적 이익을 보호하는 역할까지 포함할 수 있도록 제도적 기반을 마련하고, 소액주주 및 일반투자자들이 주주제안 및 주주서한에 대한 구체적인 내용을 신속하고 정확하게 알 수 있도록 공시체계를 정비하며, 자사주 매입 및 소각 등에 관한 주주환원정책도 제도적 미비점을 보완할 필요성이 있다. 주주행동주의펀드들이 기관투자자들의 협력을 적극적으로 확보하려는 노력도 중요할 것이다.

Ⅰ. 서론

최근 국내에서 주주행동주의펀드(Shareholder activism fund)의 활동이 뚜렷해지고 있다. 국내 주주행동주의펀드들이 국내 기업들을 대상으로 배당확대와 자사주매입 및 소각확대를 포함한 주주친화정책의 강화, 기업경영 효율화, 기업의 사회적 책임 강화, 기업지배구조의 개선 등을 요구하면서 해당 기업의 대주주 또는 경영진과 대립하는 상황이 늘어나고 있는 것이다. 영미권 국가들과 비교할 때 우리 자본시장에서는 다양한 주주그룹에 대한 배려는 상대적으로 낮은 편이라 볼 수 있었고, 주주들의 주주권 행사에 대한 관심도도 낮은 편이었다. 이로 인해 오랜 기간 국내 자본에 의한 주주행동주의펀드의 활동은 활발하지 않았고, 다양한 종류의 주주제안은 주로 외국계 주주행동주의펀드에 의해 주도되어 왔다. 그러나 2018년 이후로 국내 자본에 의한 주주행동주의펀드가 활발해지기 시작했는데, 특히 코로나19 팬데믹 이후 자본시장에 대한 관심도가 크게 증가하면서 국내 주주행동주의펀드의 활동이 다양한 전략을 앞세워 본격화되고 있다.

우리나라 경제가 2010년 이후 구조적인 저성장 국면에 진입했다는 점을 감안할 때 국내 주주행동주의펀드들의 활동은 향후 지속적으로 강화될 가능성이 높다. 저성장 경제구조가 고착화될 때 기업의 성장과 실적개선도 평균적으로 둔화되는 경향이 강하다. 기업가치를 반영하는 주가는 이러한 저성장 기조에 상당부분 영향을 받을 수 밖에 없는데, 투자자들은 주가의 성장이 느려질수록 기업가치를 적극적으로 제고함으로써 주가수익률을 높이고자 하는 욕구가 강해진다. 따라서 저성장 기조의 장기화는 우리 자본시장에서 주주행동주의펀드의 활동이 늘어날 수 있는 중요한 시장환경의 변화라 할 것이다.

경제환경의 변화와 더불어 주주행동주의펀드가 활성화될 수 있는 제도적 환경도 꾸준히 마련되어 왔다. 지난 수년간의 상법 개정과 스튜어드십코드제도의 도입을 통해 일반주주들, 특히 기관투자자 주주들과 펀드운용사의 주주권 행사에 대한 관심도는 크게 높아졌다. 주목할만한 상법 개정사항으로는 다중대표소송제도 도입 및 대표소송 지분요건 완화를 통한 주주대표소송제도의 개선, 집중투표제도 의무화, 감사위원 분리선임제도 도입 등을 들 수 있다. 상법 개정과 더불어 스튜어드십코드제도 도입은 기관투자자들이 기계적으로 행사하던 주주권 행사 관행에서 벗어나 투자자들의 이익을 극대화할 수 있는 방향으로 주주권을 행사하도록 변화시키고 있다. 상법 개정과 스튜어드십코드제도의 도입이 주주행동주의펀드의 활성화를 목적으로 추진되어 온 것은 아니지만, 결과적으로 주주행동주의펀드의 조성과 운용에 유의적인 영향을 미치는 제도적 기반을 마련했다고 평가할 수 있을 것이다.

주주행동주의펀드는 장점과 단점을 모두 가지고 있기 때문에 어떠한 방식으로 활용하는가에 대한 선택의 문제가 중요하다. 장점을 극대화시켜 지배구조의 건전성과 경영의사결정의 효율성을 개선시킬 수 있다면 기업의 지속가능성을 높이고 우리 주식시장의 디스카운트 문제를 완화하는 데에 큰 역할을 할 수 있다. 이에 본고는 주주행동주의펀드의 특성과 주요 활동내용을 검토하고, 기업과 자본시장의 건전한 발전을 위한 주주행동주의펀드 관련 제도의 개선방향을 모색해보고자 한다. 이를 위해 주주행동주의펀드의 특성과 지금까지의 사례를 분석하고, 그간의 주주행동주의펀드의 활동에서 관찰된 문제점과 한계를 설명할 것이다. 그리고 투자자와 기업의 동반자적 관계정립을 위한 정책방안을 제언할 것이다.

Ⅱ. 국내외 주주행동주의 활동 현황

1. 주주행동주의의 특성 및 전략유형

주주행동주의(Shareholder activism)는 투자대상회사의 경영을 개선할 목적으로 기업의 운영 내지 정책에 대하여 변화를 요구하고자 의결권 행사와 같은 공식적인 수단은 물론 비공식적인 수단까지 행사하는 투자자의 행위를 말한다.1) 주주행동주의는 기업의 경영방향에 대해 개선을 요구하고 지배구조나 의사결정에 영향력을 행사하지만, 다수 지분 확보를 통해 과반수 이사선임과 같은 경영권 확보를 목표로 하는 적대적 M&A와는 구별되는 개념이라 할 수 있다.

주주행동주의를 실행하는 투자자는 사모펀드, 기관투자자, 소액개인투자자 등으로 다양하다. 이들 투자자 유형중에서 주주행동주의를 가장 적극적인 형태로 추구하는 그룹은 사모펀드라고 볼 수 있다. 국민연금과 같은 기관투자자들은 스튜어드십코드에 따라 의결권을 행사하지만, 이러한 의결권의 행사는 수익률 제고를 위한 적극적인 수단이라기보다는 기관투자자가 가진 수탁자로서의 책임을 다한다는 의미가 강하다.2) 기관투자자들은 주주행동주의펀드의 유한책임사원으로 참여하는 경우가 있고, 스튜어드십코드에 따라 사적 대화, 주주제안, 다른 기관투자자들과의 연대, 의결권 행사까지도 할 수 있지만3) 스스로가 주주행동주의를 적극적으로 실천하는 경우는 많지 않다. 보고서에는 자본시장에 대한 영향력이 상대적으로 크다고 할 수 있는 주주행동주의펀드의 특성을 집중적으로 분석할 것이며, 시장발전방향도 주주행동주의펀드의 관점에서 제안하고자 한다.

주주행동주의펀드는 경영개선을 목적으로 투자대상기업에 대해 경영원칙ㆍ전략의 개선, 재무구조 및 자산구조의 재조정, M&A의 실행, 기업지배구조의 건전화 등을 요구하게 된다. 기업에 대한 이러한 요구를 전달하는 가장 중요한 경로는 주주총회를 통한 의결권 행사나 주주제안과 같은 제도적 경로라 할 것이다. 주주제안은 일정한 사항을 주주총회 목적사항으로 제안하는 것이며, 의결권 행사는 주로 주주총회에서의 반대 의결권 행사라는 형태로 이루어진다. 이외에도 집중투표 청구, 검사인 청구, 회계장부 열람, 대표소송의 진행 등이 공식적인 경로를 통해 이루어지는 주주행동주의의 전략 유형이라 볼 수 있다. 제도적 경로를 통한 주주행동주의펀드의 전략실행은 많은 경우 일정 지분 이상을 보유한 소수주주가 행사할 수 있는 상법상의 권리인 소수주주권의 행사를 통해 이루어진다. 주주총회와 같은 공식적인 경로뿐만 아니라 다양한 방식의 주주관여(shareholder engagement)를 통한 비공식적 경로의 활용도 활발해지고 있다. 비공식적 경로에 의한 전략유형으로는 주주서한 발송, 경영진ㆍ이사회와의 직접적인 대화, 그리고 미디어를 이용한 캠페인 전개 등을 들 수 있다.

2. 주주행동주의 활동의 영향에 대한 선행연구

주주행동주의펀드의 활동이 활발해지면서 주주행동주의펀드가 자본시장 및 기업활동에 미치는 영향에 대해서도 다양한 논의가 제기되고 있다. 먼저 주주행동주의펀드의 긍정적 기능에 대해 살펴보면 기업 지배구조의 건전성을 강화시킴으로써 기업가치와 주주가치를 동시에 높일 수 있다는 점을 들 수 있다. 주주행동주의펀드는 기업의 가장 중요한 이해당사자인 주주의 입장에서 기업경영에 대한 효율성과 투명성을 높이기 위하여 이사회의 역할을 강조하고 주주친화적인 기업정책의 채택을 요구하게 되는데, 그 과정에서 불필요한 비용요소의 절감 및 합리적인 의사결정을 통한 경영효율화가 기업가치의 제고로 연결될 가능성이 높아진다. 지배구조의 개선은 기업의 지속가능성에도 유의적인 영향을 미치는 요소이다. 이사회의 독립성과 다양성을 높이고 기업의 다양한 책임요소들을 경영활동에 반영함으로써 기업의 장기적인 성과와 지속가능성을 개선할 수 있다.4)

주주행동주의펀드가 야기하는 문제점으로는 단기성과주의에 따른 폐해와 경영권 불안에 대한 방어과정에서 발생할 수 있는 비용증가 등이 지적된다. 주주행동주의펀드는 목표한 투자기간 안에서 수익을 발생시켜야 하기 때문에 종종 기업의 장기적인 성과보다는 단기간의 주가상승에 집중할 유인이 존재한다. 이를 위해 높은 수준의 배당 및 자사주소각을 요구할 수 있고, 경우에 따라서는 기업의 중요자산에 대한 매각을 주장하기도 한다. 한편 주주행동주의펀드의 제안에 대해 불안을 느낀 경영진이 경영권 방어를 위해 불필요한 비용을 쓰도록 만들 수 있다는 점도 주주행동주의펀드의 역기능으로 거론된다.5)

주주행동주의펀드의 활동이 궁극적으로 기업의 가치를 제고하느냐에 대한 연구는 오랜기간 시장과 학계의 중요한 연구분야였다. 주주행동주의 활동이 기업가치에 대해 미치는 영향을 검정하기 위해 대부분의 문헌들은 사건분석(event study) 방법론을 통해 주가에서 초과수익률이 유의적으로 관찰되는지에 집중하고 있다. 주주행동주의 활동에 대한 가장 대표적인 서베이연구로 Denes et al.(2017)의 연구를 살펴볼 필요가 있다. Denes et al.의 서베이 결과는 주주행동주의 활동 유형에 따라 기업가치에 미치는 영향이 달라질 수 있음을 지적하고 있다. 주주행동주의 활동중 주주제안의 경우 대부분의 실증결과들이 단기수익 관점에서 초과수익률이 음(-)이거나 양(+)의 값을 보고하더라도 유의적이지 않았음을 보고하였다. 다만, 2000년대 이후로는 단기효과가 유의적인 양의 값을 가지는 경우가 많아지고 있음을 보고하였다. 비공식적인 압력수단의 경우 주주제안에 비해 상대적으로 기업가치 제고에 긍정적인 효과를 나타내고 있는 것으로 판단하고 있다. 보유지분이 높고 주주관여 정도가 강한 주주행동주의펀드의 경우 기업가치 증가효과가 통계적으로 유의하게 나타나고 있음을 보고하였다. Denes et al. 이외에도 2000년대 이후 주주행동주의펀드가 기업가치 증가에 유의적인 영향을 미치고 있음을 보고하는 연구결과가 많다는 점은 주목할만하다.6)

주주행동주의 활동에 대한 최근의 실증연구에서 일본 사례에 대한 분석도 활발해지고 있다. 일본의 주주행동주의 활동에 대한 실증분석 연구에서는 대체로 주주행동주의 활동이 일본 상장기업의 기업가치를 증가시키고 있음을 보고하고 있음이 관찰된다. 또한 투자자가 헤지펀드일 경우 주주행동주의 활동이 상대적으로 더 뚜렷하게 기업가치를 증가시키고 있음을 보고하고 있다. Hamao & Matos(2018)는 1998년부터 2009년까지의 일본 주주행동주의 활동이 단기성과의 관점에서 기업가치를 유의적으로 증가시켰음을 보고하였다. 특히 주주행동주의가 헤지펀드와 같이 적대적 성향을 가진 투자자 그룹에 의해서 실행되었을 경우 단기성과의 유의성이 더욱 뚜렷했는데, 헤지펀드일 경우 장기성과의 관점에서도 기업가치를 유의적으로 증가시키는 것으로 나타났다. 일본의 주주활동주의에서 관찰되는 이러한 분석결과는 미국에서의 분석결과와 일관성을 가진다고 평가할 수 있다.

Gillan et al.(2023)은 단기성과 측면에서 주주행동주의 활동은 양(+)의 기업가치 제고효과를 보이는데, 이러한 효과는 투자자 그룹의 특성에 영향을 받았음을 보고했다. 투자자가 헤지펀드인 경우 기업가치 제고에 대한 효과가 상대적으로 뚜렷한 반면, PEF(Private Equity Fund)인 경우에는 그러하지 못했다. Sato & Takeda(2023)도 유사한 실증분석 결과를 보고했다. 이들은 BHAR(Buy-and-Hold Abnormal Return) 추정을 통해 유의적인 양의 초과수익률이 관찰되었음을 보고하였다. Tsukioka(2020)는 일본의 기관투자자들이 스튜어드십코드를 채택한 이후 수익성이 떨어지는 기업에 대해 이사와 CEO의 선임에 반대하는 경우가 많아지고 있음을 보고하였다. 일본의 스튜어드십코드제도 도입이 주주행동주의 활동에 간접적으로 영향을 미치고 있음을 보여주는 실증분석 결과라고 볼 수 있다.

해외의 실증분석 결과를 종합해보면 2000년대 이후 주주행동주의펀드의 활동이 기업가치를 유의적으로 증가시키고 있음을 보고하고 있으며, 주주제안의 방식보다는 비공식적 압력수단이 기업가치 제고에 상대적으로 더 효과가 있음을 지적하고 있다. 보유지분이 높고 주주관여 정도가 강할 경우 기업가치 제고 가능성이 더 높아진다는 점도 주목할만한 분석결과라 할 것이다. 해외의 이러한 실증분석 결과는 국내 주주행동주의펀드들에게도 유용한 시사점을 제공한다. 주주제안은 주주행동주의펀드들의 중요한 활동수단이지만 주주제안뿐만 아니라 다양한 비공식적 경로를 통한 기업과의 의견협의가 중요함을 인식해야 하고, 이에 대한 전략을 마련할 필요가 있을 것이다. 주주행동주의 활동에 있어서 주주관여의 중요성을 충분히 이해하고 활용전략을 사전적으로 마련하는 것도 필요할 것이다.

해외에서 주주행동주의 활동이 기업가치에 미치는 영향에 대한 실증분석이 활발히 시도되고 있는 것과는 대조적으로 국내에서는 주주행동주의 활동에 대한 실증분석이 아직까지 활발하다고 평가하기는 어렵다. 이는 국내의 주주행동주의펀드 활동이 활발해진 것이 2022년 이후이기 때문에 아직은 분석대상이 충분히 축적되어 있지 않은 것에서 주로 기인한다고 볼 수 있다. 현재까지 주주행동주의 활동에 관한 국내 분석은 주로 법경제적 관점에서 이루어져 왔다.7) 다만 향후 국내 주주행동주의펀드 활동이 증가할 것으로 예상되기 때문에 일본의 경우와 유사하게 국내에서도 실증분석이 많아질 것으로 예상해 볼 수 있다.

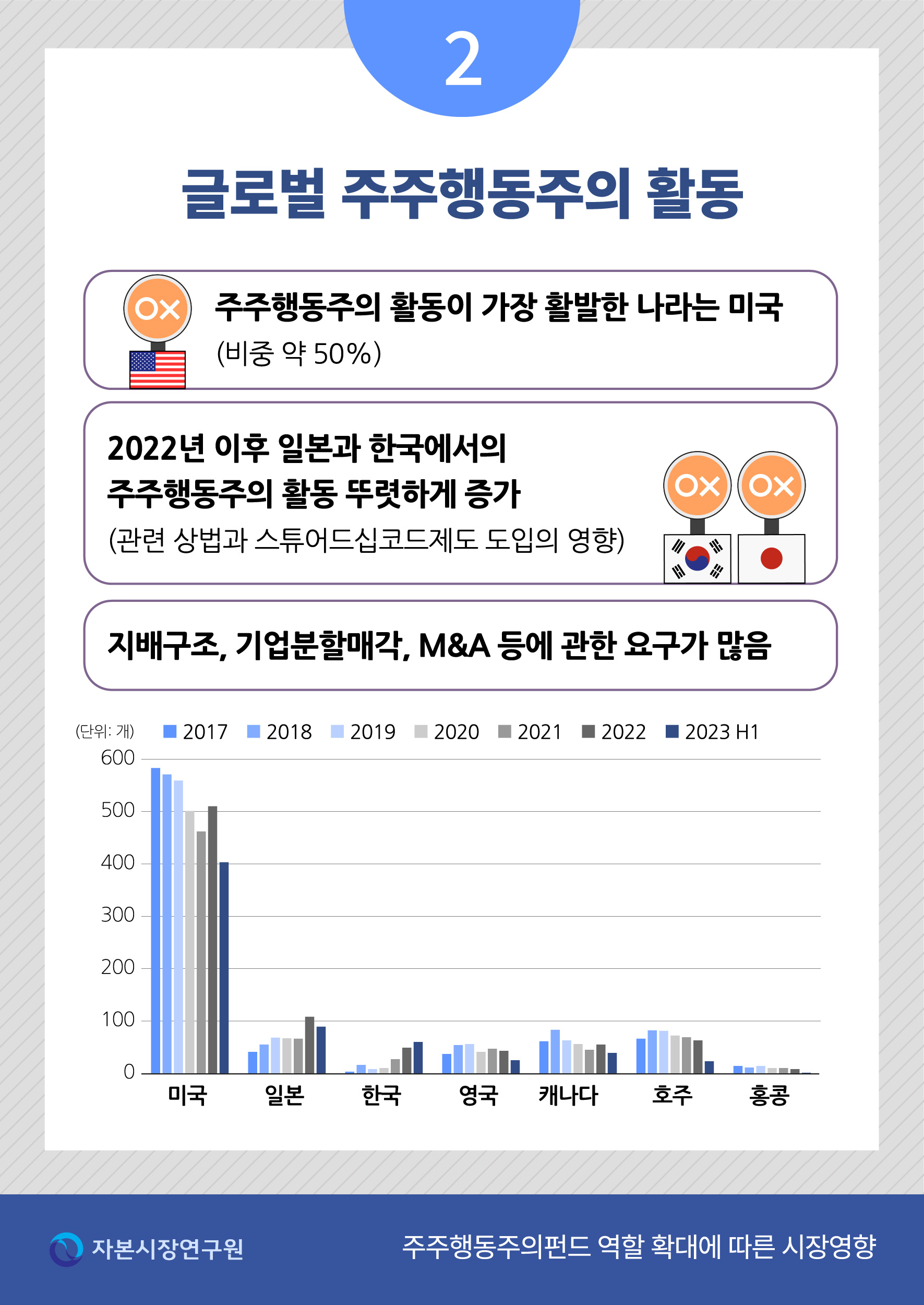

3. 글로벌 주주행동주의 활동 현황

글로벌 자본시장에서 주주행동주의 투자자들의 활동은 코로나19 팬데믹 기간 동안 위축되는 모습을 보였으나 2022년부터 다시 회복세를 보이고 있다. 글로벌 자본시장에서 주주행동주의의 대상이 된 기업 수는 2017~2019년까지는 매년 1,000개를 상회했는데 2020년에는 985개로 줄었고 2021년에는 913개로 최근 7년간 최소를 기록했다. 이후 2022년에는 976개로 증가했고 2023년 상반기에는 721개를 기록했다. 지역별로 세분화해서 살펴보면 주주행동주의 활동이 가장 활발한 국가는 미국으로 나타난다. 2020년의 경우 주주행동주의의 대상이 된 전체 985개 기업중 절반이 넘는 501개(50.9%)가 미국에 본사를 둔 기업이었다. 미국이 차지하는 비중은 꾸준하게 50% 수준을 유지하고 있는 것으로 나타난다. 미국 다음으로 활발하게 주주행동주의 활동이 관찰되는 국가는 일본(2022년 기준)이며, 우리나라, 캐나다, 영국, 호주 등의 국가에서 상대적으로 주주행동주의 투자자들의 활동이 활발한 것으로 나타난다.

최근의 글로벌 주주행동주의 활동에서 나타나는 뚜렷한 특징은 일본과 한국에서의 주주행동주의 활동이 강화되고 있다는 사실이다. 전통적으로 주주행동주의 활동은 미국, 캐나다, 영국, 호주 등의 서구권 국가에서 상대적으로 활발하였다. 그런데 2019년 이후 일본, 2021년 이후 한국에서의 주주행동주의 활동이 뚜렷하게 증가하고 있다. 특히 2023년 상반기의 경우 일본과 한국은 주주행동주의 대상기업 수 기준에서 미국에 이어 각각 2위와 3위를 기록하였다. 일본의 경우 주주행동주의 활동이 2000년부터 시작되었는데, 2014년 이후 회사법, 기업지배구조코드, 스튜어드십코드 개정 등을 통해 제도적 기반이 마련됨에 따라 활발해지고 있는 것으로 보인다.9) 우리나라에서도 2021년 이후 주주행동주의 활동이 급속히 증가하고 있는 것으로 보이며 일본과 유사하게 2016년 도입된 스튜어드십코드제도와 2020년의 상법 개정이 영향을 미치고 있는 것으로 판단된다.

주주행동주의 활동에서 빈번히 관찰되는 요구사항으로는 임원의 선임 또는 해임을 포함한 지배구조, 기업분할매각, M&A, 환경문제 등이 있다. 이중에서 가장 높은 비중을 차지하는 것은 지배구조에 관한 요구사항이다. 지배구조에 대한 요구에서는 이사의 선임 및 해임에 관한 사안이 주류를 이루고 있다. 지배구조는 2020~2022년 기간동안 주주행동주의 투자자가 기업에 요구한 유형중에서 각각 29.0%, 27.9%, 28.6%를 차지하며 가장 높은 빈도를 보였다. 다음으로는 기업분할매각과 M&A에 대한 요구가 높았으며, 환경문제에 대한 요구도 꾸준히 높은 비중을 보이는 것으로 나타났다.

4. 국내 주주행동주의 활동 현황 및 특징

국내의 주주행동주의는 2021년 이후 뚜렷하게 활발해지고 있다. 통계를 발표하는 기관에 따라 다소간의 차이가 있기는 하지만 증가추세가 나타나고 있다는 점은 공통적으로 관찰된다. 대상기업의 시장분포를 살펴보면 유가증권시장과 코스닥시장의 비중이 연도별로 변동이 있기는 하지만 각각 절반 정도의 비중을 가지는 것으로 나타난다. 2021년에서 2023년 상반기까지 대상기업의 시장별 평균비중을 살펴보면 유가증권시장의 비중이 45.5%, 코스닥시장의 비중이 54.5%로 나타난다. 대상기업 수에 있어서는 유가증권시장과 코스닥시장이 크게 차이를 보이지 않았지만, 주주제안 안건수에 있어서는 코스닥시장에 속한 기업들에 대하여 훨씬 활발하게 주주제안이 이루어진 것으로 나타난다. 코스닥시장의 상장기업들이 유가증권시장의 기업들보다 상대적으로 규모가 작고, 노출된 위험요소도 다양하여 주주제안을 통한 경영개선 시도가 더 활발한 것으로 보인다.

국내 주주행동주의 투자자들의 주주제안 내용을 살펴보면 임원(이사ㆍ감사ㆍ감사위원)선임에 대한 안건의 비중이 가장 높게 나타난다. 2021년에서 2023년 상반기까지의 505건 주주제안에서 임원선임에 대한 안건은 283건으로 전체 주주제안의 56.0%를 차지한다. 다음으로 정관변경과 배당이 각각 78건(15.4%)과 54건(10.7%)으로 나타났다. 이사해임 제안도 45건으로 8.9%의 비중을 차지하였다.

국내 주주행동주의 투자자들의 주주제안 특징을 글로벌 시장과 비교할 경우 임원선임을 포함한 지배구조에 대한 제안이 높은 비중을 차지한다는 공통점을 발견할 수 있다. 주주제안에 의한 기업가치 제고 노력은 결국 기업경영을 담당하는 이사회의 구성에 의해 크게 영향을 받을 가능성이 높다는 점을 감안할 때 지배구조와 관련된 제안이 높은 비중을 차지하는 것은 자연스러운 결과라 볼 수 있다. 이와는 대조적으로 국내 주주행동주의 투자자들은 기업분할매각에 관련된 요구에 있어서는 상대적으로 소극적이라는 특징이 관찰된다. 기업분할매각은 기업가치 변화에 상당한 영향을 미칠 수 있다. 주가 상승속도가 미국에 비해 느리다고 평가받는 국내시장에서 기업분할매각은 수익률을 높일 수 있는 전략적 선택일 수 있다.

주주행동주의 투자자에 의한 주주제안이 실제로 정기주총에서 통과되는 비율은 2023년의 경우 20.2%를 기록하였다. 2021년과 2022년의 주주제안 통과비율은 각각 5.5%와 5.6%를 기록하였는데11), 주주제안이 활발해지면서 통과비율도 상승하고 있으나 절대적인 수준이 높다고 평가하기는 어렵다. 주주제안의 통과비율이 높지 않은 것은 주주행동주의 투자자가 확보한 지분율이 낮다는 점과 기관투자자들과의 협력 또는 연대형성 노력이 미흡하다는 점에서 그 원인을 찾을 수 있다. 미국의 경우 주주행동주의펀드들이 높은 수준의 지분을 매수하는 경우는 흔치 않다. 그럼에도 불구하고 주주제안이 통과되는 비율은 50% 수준에 이르는 것으로 나타난다. 통과비율이 높을 수 있는 것은 지분분산 수준이 높고 주주행동주의펀드들이 기관투자자들과 협력하는 방안을 전략적으로 채택하고 있기 때문인 것으로 보인다. 지분분산 수준이 높다면 주주행동주의 전략은 협력 등의 전략을 통해서 목적을 달성할 가능성을 증가시킬 수 있다.12) 아직까지 국내 주주행동주의펀드들의 전략은 개별적으로 이루어지는 경우가 대부분이다.

Ⅲ. 주주행동주의펀드 사례분석 및 시장영향 평가

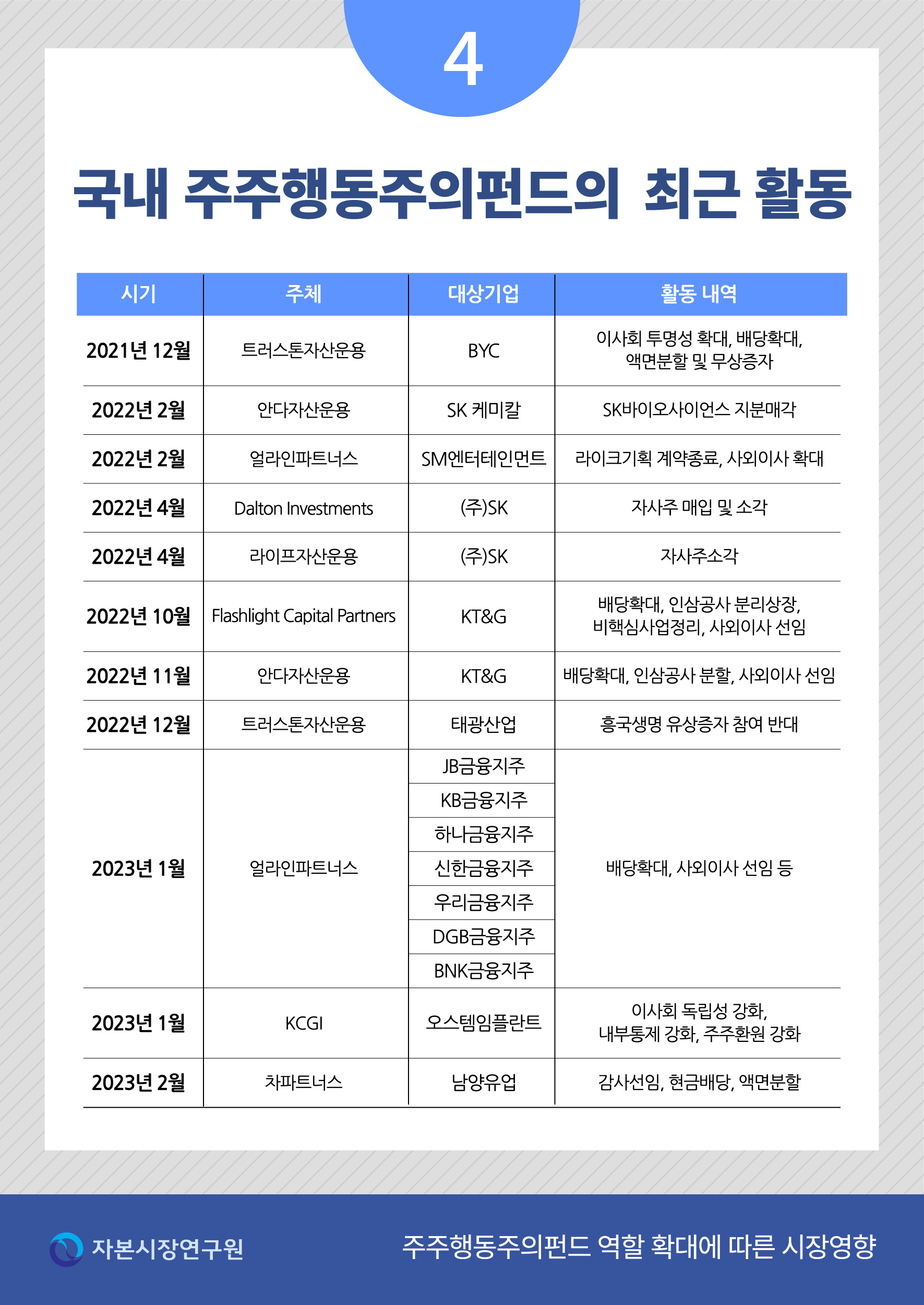

1. 국내 주주행동주의펀드 활동 동향

우리나라에서 주주행동주의펀드의 활동은 꾸준히 증가하고 있다. 오랜 기간 주주행동주의펀드의 활동은 외국계 헤지펀드에 의해 주도되어 왔다. 2016년 스튜어드십코드가 제정되기 이전의 기간에 우리나라 자본시장에서 주주행동주의펀드 활동은 사실상 외국계 헷지펀드들에 의해 전담되어 왔다. 주주행동주의펀드의 설립이 허용되어 있었음에도 불구하고 주주권 행사에 있어 주주간의 이해상충을 완화시킬 수 있는 제도적 정비가 충분히 이루어지지 못했기 때문에 국내 자본에 의한 주주행동주의펀드가 출현하기 어려웠다. 또한 주주행동주의펀드가 효과적으로 활용할 수 있는 전략이 축적되어 있지 못했으며, 국내 전문인력의 부족으로 국내 자본에 의한 제대로 된 주주행동주의펀드는 태동하지 못했다. 이런 이유로 시장의 관심은 기습적으로 들어오는 외국계 주주행동주의펀드들에게 집중되었다.

국내 자본에 의한 주주행동주의펀드들의 활동이 본격적으로 활발해지기 시작한 것은 2022년부터라 볼 수 있다. 2006년부터 국내 자본에 의한 주주행동주의펀드의 활동이 시작되었지만 2022년 이전의 기간에는 활동이 활발하다고 평가하기 어려울 것이다. 그런데 2016년 스튜어드십코드제도가 국내에 도입되었고, 2020년 12월에는 감사위원 분리선출과 최대주주의 의결권을 3%로 제한하는 등의 내용이 상법 개정을 통해 제도화되었다. 이러한 제도적 변화는 국내 자본에 의한 주주행동주의펀드가 활성화되는 데에 상당한 영향을 미치고 있다고 평가되고 있으며 2022년부터 주주행동주의펀드의 활동이 뚜렷하게 증가하였다. 2022년 이후의 국내 자본에 의한 주주행동주의펀드의 활동 내용을 정리하면 아래와 같다.

2. 주주행동주의펀드 사례분석

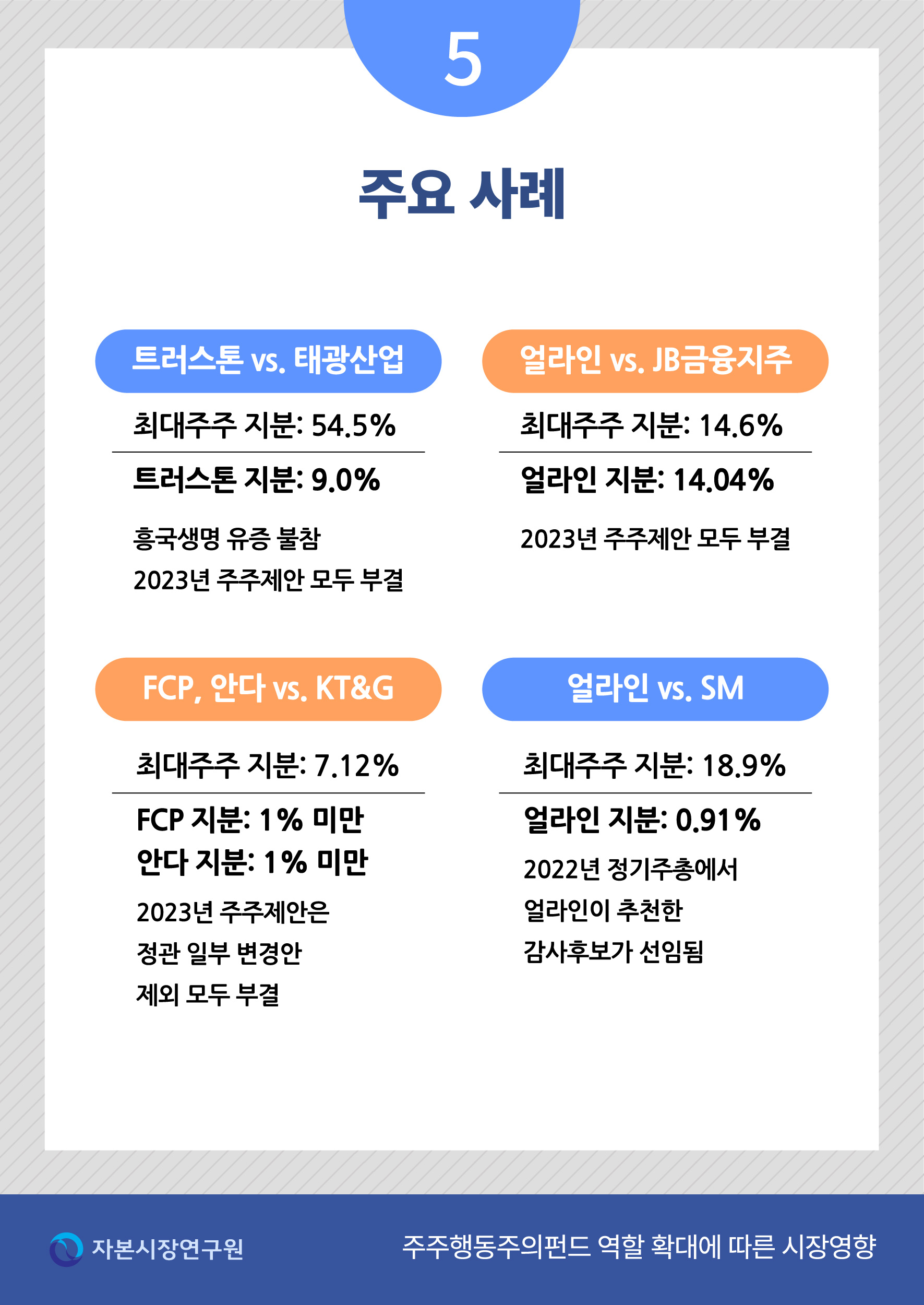

본 절에서는 2022년 이후 관찰되고 있는 국내 주주행동주의펀드들의 활동사례를 분석하고자 한다. 사례분석은 주주행동주의펀드들이 어떠한 목적으로 대상기업을 선정하고, 기업가치 제고를 위해 사용하는 전략의 특징을 이해하며 기업과의 의견교환과정을 분석함으로써 주주행동주의펀드가 시장에 미치는 영향과 시장발전을 위한 제도개선 방향에 관한 함의를 얻기 위함이다. 본고는 이를 위해 2022년 이후 관찰되었던 주주행동주의펀드 활동사례중 트러스톤자산운용(이하 트러스톤) vs. 태광산업, 얼라인파트너스(이하 얼라인) vs. JB금융지주, 그리고 FCP, 안다자산운용(이하 안다) vs. KT&G, 얼라인 vs. SM 사례를 검토한다. 처음의 두 사례는 주주행동주의펀드들이 확보한 지분율이 높은 그룹에 속하며 주주제안의 형태가 다양하게 나타나고 있기 때문에 선정되었다. 일반적으로 주주행동주의펀드들이 1~3%수준의 지분취득을 통해 주주행동주의 전략을 실행하는 데에 비해, 트러스톤은 태광산업의 지분을 5.8% 확보하였고, 얼라인은 JB금융지주의 지분을 14%이상 취득하였다. 태광산업의 경우 최대주주 및 특수관계인이 50%가 넘는 지분율을 가지고 있는 반면 JB금융지주는 최대주주와 얼라인의 지분율이 비슷한 수준이라는 차이점도 사례선정의 이유로 작용하였다. FCP, 안다의 경우 KT&G의 지분을 1% 미만으로 취득한 것으로 알려졌지만 기업가치제고를 위해 한국인삼공사의 분할매각과 같은 다양한 주주제안이 이루어졌기에 분석사례로 선정하게 되었다. SM의 경우 얼라인이 1%수준의 지분을 확보한 반면 최대주주가 높은 수준의 지분율을 가지고 있었음에도 불구하고 얼라인이 추천한 감사후보가 주주총회에서 선임된 이례적인 사례임을 감안하여 선정하게 되었다. 뚜렷한 최대주주가 존재하였으나 일반주주측이 승리한 상징적 사례이다.13)

가. 트러스톤자산운용 vs. 태광산업

트러스톤이 태광산업을 투자대상기업으로 선정한 것은 주주행동주의 전략의 실행을 통해 기업가치의 제고가능성이 높다는 기대를 가졌기 때문인 것으로 보인다.14) 트러스톤은 지분율을 5.8%까지 높이면서 2022년부터 활발하게 주주제안을 실행하였다. 주된 내용은 현금성자산에 대한 활용방안 마련, 주식유동성 확대, 합리적인 주주환원 정책 수립, 정기적인 IR계획 수립 등 4가지로 요약할 수 있다.15) 태광산업의 경영진은 초기에는 트러스톤의 요구를 수용하는 듯한 모습을 보였으나, 2021년 10월 이후에는 대체로 요청사항을 거부한 것으로 보인다.16)

2022년 12월 트러스톤은 태광산업이 자금시장의 유동성 경색으로 재무적 어려움을 겪고 있던 흥국생명의 유상증자에 참여하기로 하자 태광산업이 흥국생명에 대한 지분관계가 없다는 이유로 반대입장을 발표했다. 흥국생명은 2022년 10월 소위 레고랜드사태로 인해 국내 자금시장의 경색이 극심해진 상황에서 약 4,000억원 규모의 유상증자를 추진했다. 태광산업은 흥국생명과 아무런 지분관계가 없었지만 태광산업의 최대주주가 56%의 지분을 보유한 흥국생명의 유상증자에 참여하기로 결정했다. 트러스톤은 이러한 유상증자 참여에 반대한다는 입장을 명확히 했고, 여론의 악화와 이사의 선관주의의무 위반에 따른 책임과 처벌에 대한 부담으로 인해 태광산업은 최종적으로 유상증자 불참을 결정했다.

트러스톤은 2023년 정기주총에 주주제안을 통해 ⅰ) 정관일부 변경 및 주식분할, ⅱ) 트러스톤이 추천하는 감사위원 선임, ⅲ) 보통주 1주당 10,000원의 현금배당 실시, ⅳ) 자사주 취득 등의 안건을 정기주총 안건으로 제안했다. 이중 감사위원의 선임에 관한 건은 이사회에 의해서 거부되었고, 나머지 안건은 모두 정기주총 안건으로 채택되었다. 그렇지만 정기주총 결과 트러스톤에 의해 제안되었던 안건은 모두 부결되었다. 트러스톤의 지분율이 5.8%였고, 3.5%의 지분을 가진 국민연금도 트러스톤의 제안에 찬성하였으나 최대주주 및 특수관계인의 지분이 과반이 넘는 54.5%였기 때문에 트러스톤의 주주제안은 정기주총에서 받아들여지기 어려운 상황이었다고 평가할 수 있다.

나. 얼라인파트너스 vs. JB금융지주

JB금융지주는 화학사업과 식품사업을 영위하는 삼양사가 최대주주(14.61%)이며, 여러 금융회사를 자회사로 편입하고 있다. 얼라인은 7개의 금융지주사에 대한 지분을 보유하고 있는데 그 중에서 특히 JB금융지주에 대한 지분율이 14.04%로 압도적으로 높다. 우리금융지주에 대해 1.01%, DGB금융지주에 대해 1%, 그리고 나머지 금융지주사들에 대해서는 1% 미만의 지분을 보유하고 있다. 국민연금의 지분율은 8.4%이다.

얼라인이 금융지주사들에 대한 지분확보를 결정한 것은 국내 금융지주사들, 특히 은행지주사들의 만성적인 저평가가 중요 원인중의 하나일 것으로 평가된다. 국내 주요 증권사들의 보고서를 참조할 때 JB금융지주를 포함한 우리나라 주요 은행지주의 12개월 선행 주가순자산비율(PBR)은 2023년 3월 기준 0.28~0.38인 것으로 나타났다. 해외은행들의 평균적인 PBR이 1을 넘는 것과 비교할 때 상당히 낮은 수준이다. 얼라인은 이러한 저평가를 완화하기 위하여 금융지주사들에 대해 효율적인 자본배치정책 및 적극적인 주주환원정책을 실행할 것을 요구하였고, 특히 JB금융지주에 대해서 보다 적극적인 주주행동 캠페인을 벌였다. 얼라인의 7개 은행지주에 대한 공개 주주서한의 내용을 살펴보면 은행지주에 대한 저평가의 원인으로 두 가지를 지목하고 있다. 얼라인은 은행업에서 창출되는 이익에 대해 주식시장은 낮게 가치평가(PER 2~5배 수준)를 하고 있음에도 불구하고 은행지주사들은 빠른 자산 성장을 중시한 비효율적 자본배치정책을 고수하고 있다는 점을 지적하였다. 또한 해외은행에 비해 현저히 낮고 가시성이 부족한 주주환원정책도 문제점으로 지목하고 있다. 이러한 저평가를 해소하기 위하여 얼라인은 은행지주사들에 대해 ⅰ) 보통주자본비율(CET1 비율)에 기반한 자본배치정책, ⅱ) 목표 주주환원율에 기반한 중기 주주환원정책의 이사회 결의를 통한 공식 도입을 요구했다.17) 추가적으로 얼라인은 JB금융지주 이사회에 대한 2차 공개 주주서한을 통해 중기 자본배치정책 및 주주환원정책을 제안하고 2022년 현금배당 및 자사주매입소각을 포함한 주주환원 정책을 제안하였다.18) 얼라인의 제안들은 2023년 정기주총에서 모두 부결되었다.

얼라인 vs. JB금융지주의 사례는 주주행동주의펀드가 최대주주의 지분율과 거의 대등한 수준까지 지분을 확보하였음에도 불구하고 주주제안이 부결되었다는 점에서 다른 사례들과 차별성을 가진다. 8.2%의 지분율을 가진 국민연금의 지지를 받지 못했다는 점이 주주제안결과에 상당한 영향을 미쳤다고 평가할 수 있는데, 특히 얼라인이 제안한 배당안건에 대해서 국민연금은 다른 판단을 내렸다. 다양한 요소에 의해 영향을 받는 다른 기관투자자들의 지지를 적극적으로 확보하기 위한 노력이 중요하다는 점을 보여주는 사례이다.

다. FCP, 안다자산운용 vs. KT&G

KT&G는 담배제품을 생산하여 판매하는 기업이다. 2022년말 기준 국민연금이 7.1%로 내국인 최대주주였으나, 2023년 6월 지분매각으로 인해 국민연금의 지분율이 6.31%로 줄어들어서 6.93%의 지분을 가진 중소기업은행이 내국인 최대주주가 되었다. 전체발행주식중 15.3%를 자사주로 가지고 있으며, 외국인 투자자의 보유비율이 43.48%에 이른다. 외국인 투자자중에서는 First Eagle Investment Management, LLC가 7.12%를 보유하고 있어 현재 최대주주의 지위에 있다. FCP와 안다의 KT&G 보유지분은 1% 미만인 것으로 알려져 있다.

FCP는 2022년 10월 KT&G 주주들에 대한 주주서한을 통해 KT&G의 기업가치제고를 위하여 ⅰ) HNB(Heat-not-Burn)담배제품의 판매비중을 2027년까지 최소 50%수준까지 높일 수 있도록 로드맵을 마련하고, ⅱ) 한국인삼공사의 분할 및 상장, ⅲ) 비핵심사업자산의 매각, ⅳ) 잉여현금을 활용한 자사주 매입, ⅴ) 구체적인 실행전략을 통한 ESG경영 개선을 제안했다.19) 주주서한의 내용을 실질적인 경영정책으로 현실화하기 위하여 FCP는 한국인삼공사의 인적분할, 배당확대, 자사주 취득 및 소각, 정관 일부 변경, 사외이사 및 감사위원 선임 등의 안건을 정기주총에 상정할 것을 제안했다. 이중 한국인삼공사의 인적분할을 제외한 나머지 안건들이 정기주총 안건으로 상정되었는데, 분기배당 실시를 위한 정관 일부 변경 안건을 제외한 나머지 안건들은 모두 부결되었다.

안다도 2022년 10월 주주서한을 통해 ⅰ) 한국인삼공사의 인적분할 및 상장, ⅱ) HNB담배제품에 대한 투자확대 및 판매비중 확대, ⅲ) 현금배당 확대, ⅳ) 자사주 소각 등을 제안했다.20) 안다의 제안내용은 FCP의 제안내용과 대부분 일치하고 있다. FCP의 경우와 유사하게 안다도 2023년 정기주총을 앞두고 한국인삼공사의 인적분할, 사외이사 및 감사위원의 선임, 사외이사 증원, 배당확대 등을 정기주총 안건으로 제안하였다. 이중 한국인삼공사의 인적분할은 거부되었고, 정기주총에 상정된 안건들은 모두 부결되었다.

KT&G는 지배주주가 뚜렷한 대부분의 대기업과는 달리 소유구조가 상대적으로 분산되어 있기 때문에 주주행동주의펀드가 다른 기관투자자들을 효과적으로 설득할 경우 다양한 주주제안을 가결시킬 가능성이 존재한다. 그렇지만 이번 주주총회에서 주주행동주의펀드의 제안은 다른 기관투자자들로부터 두터운 지지를 받지 못했다. 기관투자자들이 의결권 행사에 있어 참고하는 의결권 자문기관들의 권고안도 양쪽 방향으로 나누졌는데, 글로벌 의결권 자문기관인 ISS(Institutional Shareholder Service)는 대체로 주주행동주의펀드 제안안건에 찬성을 권고한 반면, 글로벌 의결권 자문기관인 글래스루이스는 KT&G 제안안건에 찬성을 권고했다. 이러한 상황에서 점진적이고 안정적인 개선쪽에 대한 지지가 많아지면서 안다와 FCP의 주주제안은 대부분 부결되었다. 기관투자자들이 의결권행사가 다양한 요소에 의해 영향을 받고 있다는 점도 참조해야 할 것이다.

라. 얼라인파트너스 vs. SM

SM은 국내 대표적인 엔터테인먼트기업중의 하나이며, 2021년말 기준 최대주주인 이수만씨의 지분율은 18.9%였다. 국민연금이 6.16%로 2대주주의 지위를 가지고 있었다. 얼라인은 약 1%의 지분율을 확보한 후 SM의 기업가치 제고를 위하여 다양한 주주제안을 시작하게 되었고, 2022년 주주총회에서 감사선임에 성공하는 이례적인 상황을 만들었다.

얼라인에 의한 주주제안의 핵심은 SM이 가지고 있었던 라이크기획과의 용역계약 종료와 감사의 선임이었다. 얼라인은 SM이 라이크기획과의 용역계약을 통해 지출한 비용이 1,500억원 수준에 이를 정도로 막대했기 때문에 해당 용역계약이 종료되어야 함을 주장했다. 또한 기업지배구조를 개선하고 감사의 독립성을 확보해야 함을 주장하면서 감사후보를 제안했다. 얼라인의 이러한 주장은 일반주주들로부터 많은 지지를 받았고, 2022년 3월의 주주총회에서 얼라인측이 추천한 감사후보가 최종적으로 감사에 선임되었다. 지분격차가 현저한 최대주주가 존재함에도 불구하고 얼라인이 추천한 감사후보가 선임될 수 있었던 데에는 일반주주들의 지지뿐만 아니라 최대주주의 의결권이 3%로 제한되는 ‘3%룰’의 역할도 중요했다. 국민연금도 얼라인의 제안에 동의하였다. 얼라인의 사례는 주주행동주의펀드가 명확한 논리와 설득력을 갖추었을 때 다른 기관투자자들의 지지를 통해 기업가치에 변화를 줄 수 있다는 사실을 확인해준 상징적인 사례라고 볼 수 있다. 최대주주로부터 독립된 감사가 선임됨으로써 경영에 대한 견제와 감시가 높아지게 되고, 시장은 기업가치 상승에 대한 기대를 가지게 되는 것이다.

3. 주주행동주의 전략의 영향

주주행동주의전략 실행의 궁극적인 목적은 기업가치를 제고함으로써 주주행동주의펀드의 목표 수익률을 달성하는 것이라 볼 수 있다. 이는 주주행동주의펀드, 특히 상장주식에 투자하는 주주행동주의펀드들의 성과는 주가상승으로 관찰되는 수익률에 의해 결정될 가능성이 높음을 의미한다. 물론 주가변화는 여러 가지 거시경제 변수에 영향을 받으며 해당기업에만 귀속되는 개별적인 변수에도 영향을 받기 때문에 주가변동은 주주행동주의전략의 영향 이외의 다양한 변수의 영향을 반영한다. 그렇지만 주주행동주의 전략 실행이후 일정기간의 주가흐름은 전략실행의 영향을 일정수준 반영할 가능성이 존재한다. 이에 본 절에서는 이전에서 설명했던 주주행동주의 전략 실행의 사례들에 대해 주가흐름이 어떻게 전개되었는지를 단순주가수익률과 누적초과수익률(이하 CAR)로 구분해서 살펴본다.

주주행동주의 전략 실행은 초기 단계에서는 코스피지수 대비 양호한 수익률 흐름을 보이고 있음이 관찰된다. 그러나 상대적으로 우수한 주가흐름은 지속되지 않는 것으로 나타나며, 주주행동주의 전략 실행에 대한 내용이 공개된 이후 약 20~40거래일이 경과될 경우 코스피지수 대비 상대적인 주가상승은 더 이상 관찰되지 않는다. 그리고 시간이 경과할수록 주가흐름은 상대적인 부진을 확대하는 것으로 판단된다. 시간의 경과와 더불어 기업가치 제고효과가 뚜렷하게 나타나지 않는 것은 주주제안이 이루어진 이후 제안의 주요 내용들이 정기주총에서 안건으로 채택되지 않거나 채택되더라도 부결되었기 때문인 것으로 보인다. 주주행동주의펀드에 의한 주주제안 및 관련 활동들이 단기적으로만 주가에 영향을 미치고 있을 가능성을 시사하고 있다.21)

주주행동주의펀드의 활동이 주가에 미치는 영향을 좀 더 정밀하게 계량분석하기 위하여 초과수익률(AR)과 누적초과수익률(CAR)을 추정하여 주주행동주의펀드의 활동이 주가에 미치는 영향을 분석할 필요가 있다. CAR에 의한 성과평가는 주주행동주의펀드가 주가에 미치는 영향을 분석할 때 가장 빈번히 활용되는 분석방법론이라 볼 수 있다. 초과수익률의 추정은 시장모형을 통해 실시하였는데, 시장지수의 수익률을 통제변수로 사용하여 해당 기업의 관찰된 수익률로부터 초과수익률을 계산하였다. 시장모형은 가장 단순한 모형이기는 하지만 CAR을 추정하는 전통적인 방법이며 여전히 많은 연구가 사용하는 방법론이라 볼 수 있다. 시장모형의 계수를 추정하기 위한 추정기간은 이벤트 발생 이전의 60거래일로 설정하였으며, 시장지수(코스피지수 또는 코스닥지수) 수익률과 개별기업의 수익률을 이용하여 추정하였다.

CAR 추정결과를 살펴보면 일부 예외적인 종목들이 존재하지만 대부분의 종목들이 20거래일까지 양의 CAR이 유지되는 공통점이 관찰되었다. SK케미칼, SM, 남양유업의 경우 20거래일후의 CAR이 음의 값을 가졌으며, 나머지 종목들은 정도의 차이가 있긴 하지만 양의 CAR이 관찰되었다. 20거래일후 가장 높은 CAR을 가진 종목은 BYC(30.42%)였으며, 가장 낮은 CAR을 가진 종목은 남양유업(-12.55%)이었다. 주주제안 이전의 기간을 살펴보면 이전 20거래일의 기간동안 양의 값을 가지는 경우도 있지만 음의 값을 가지는 경우도 다수 관찰되었다.

CAR의 변화추이를 살펴보면 대부분의 종목에서 주주제안이 공개된 후 단기간에 걸쳐 양의 값을 가지다가 시간의 경과와 더불어 음의 값으로 반전되었다. CAR값의 통계적 유의성은 20거래일까지 가장 강하게 유지되었다. 40거래일 기준에서는 CAR값이 통계적 유의성을 확보하지 못했다. 다만 통계적 유의성을 확보했다 하더라도 분석대상 표본의 수가 15개 기업으로 적다는 점은 분석결과가 가지는 한계라 볼 수 있다.

CAR 기준 가장 성과가 양호하게 나타난 사례는 트러스톤이 주주제안을 냈던 BYC였다. 트러스톤의 지분이 9%로 상당히 높았지만 2022년 주주총회에서 의미있는 변화를 이끌어내지 못했음에도 불구하고 초과수익률은 장기간에 걸쳐 양의 값을 유지했다. 분석한 사례중에서 가장 이례적인 CAR 흐름이라 평가할 수 있다.반면 가장 부진한 CAR 변화를 보인 곳은 남양유업이었다. 남양유업의 CAR은 12거래일까지는 양의 값을 보였으나 13거래일부터 음의 값으로 떨어졌고 이후 가장 큰 규모의 음의 CAR값을 기록하였다.

CAR분석을 종합해보면 주주행동주의펀드의 활동이 단기적으로는 주가에 긍정적인 영향을 미치지만 그 효과가 장기간 이어지지는 않는다고 결론 내릴 수 있다. 분석의 대상이 된 모든 사례에서 단기적으로는 통계적으로 유의적인 양의 CAR이 관측되었다. 그렇지만 양의 CAR은 시간의 경과와 더불어 값이 작아졌고 대부분의 사례에서 음의 값으로 전환되었다. CAR이 단기적으로는 양의 값으로 나타났다가 기간의 경과에 따라 음의 값으로 전환된 것은 주주행동주의펀드의 활동 결과가 뚜렷하게 나타나지 않은 데에서 그 원인을 찾을 수 있다. 주주행동주의펀드의 활동이 공개된 직후에는 시장의 관심이 증가하면서 투자자들의 매수가 활발해져 주가는 양의 초과수익률을 달성하는 것으로 보인다. 그러나 여러 주주제안이 주주총회에서 부결되거나 또는 주주총회 이전에 이미 그러한 결과가 예상되어 초과수익률이 음의 값으로 반전되는 것으로 해석할 수 있다.

주주행동주의펀드의 활동이 기업가치에 단기적으로는 영향을 미치지만 장기간 그 효과가 유지되지 않는다는 점은 2000년대 이후 미국의 실증분석 연구결과 및 일본의 실증분석 연구결과와 일관성을 가진다고 볼 수 있다. 2000년대 이전 미국의 연구결과는 주주행동주의펀드의 활동이 기업가치에 유의적인 영향을 미치지 못한다는 연구결과를 주로 보고하였지만 2000년대 이후에는 단기적으로는 성과가 있음을 보여주고 있다. 일본의 최근 연구결과에서도 단기적인 성과는 인정하고 있지만, 장기적으로 유지되지 않음을 보고한다. 이러한 해외연구 결과와 본 보고서의 연구결과는 일관성을 유지하고 있다.

주주행동주의펀드의 지분율은 기술한 변화양상에 큰 영향을 준다고 보기는 어려울 것이다. 예를 들어 7개 금융지주회사들에 대해 주주제안을 한 얼라인의 경우를 살펴보면 CAR의 절대적인 수준에 차이가 있기는 하지만 음의 값으로 반전되는 패턴이 유사하게 나타나고 있음이 관찰된다. 얼라인의 지분율이 14.04%로 가장 높은 JB금융지주의 경우 초과수익률이 25.86%로 가장 높게 형성되었고 양의 값을 유지한 기간도 가장 길지만 지분율이 1%였던 DGB금융지주의 경우 49거래일간 양의 값을 유지했고 최대 CAR값은 7.48%였다. 지분율이 0.01%였던 신한금융지주의 경우 45거래일간 양의 값을 유지했고 최대 CAR값은 19.43%였다. 금융지주사 이외의 사례에서도 비슷한 현상을 관찰할 수 있다. 남양유업의 경우 차파트너스의 지분율이 3%였지만 CAR에 의한 성과는 가장 저조했다.

대주주의 지분율도 사례에 대해 유의적인 영향을 미친다고 판단하기는 어렵다. 대주주의 상대적인 지분율이 높은 그룹(BYC, SK케미칼, SM, ㈜SK, 태광산업, 남양유업)과 상대적 지분율이 낮은 그룹(금융지주사들, KT&G)을 비교할 때 상대적 지분율이 낮은 그룹에서 누적초과수익률이 더 높게 나타난다고 해석할 수 있으나 표본수가 적어 통계적 유의성을 확보하기는 어려울 것이다. 양쪽 그룹에서 공통적으로 주주제안 사항들이 대부분 부결되었다는 점에서도 성과에 차이가 있을 것이라 판단하기 어렵다.

Ⅳ. 주주행동주의펀드 전략실행의 한계 및 제언

1. 주주행동주의펀드 활동에 대한 평가와 한계

주주행동주의펀드의 활동이 활발해지면서 이에 대한 시장의 관심도가 높아지고 있는 것은 사실이지만, 아직까지 주주행동주의펀드의 성공사례는 많지 않다고 평가할 수 있다. 앞장에서 기술한 바와 같이 2022년과 2023년에는 이전에 비해 주주행동주의펀드의 활동이 상당히 활발해졌지만 대부분의 활동이 의미있는 변화로 이어지지는 못했다. 다양한 종류의 주주제안이 제시되었지만 정기주총에 상정되지 못한 안건도 다수였고, 정기주총에 상정된 안건들조차도 거의 대부분 부결되는 결과로 이어졌다. 그 과정에서 나타나는 주가변동도 단기적으로는 주가상승이 나타나는 사례가 많았으나 꾸준하게 지속되는 흐름으로 연결되지는 못했다.

주주행동주의펀드들의 활동이 성공적인 결과로 연결되지 못하는 원인으로 다음과 같은 사안을 들 수 있다. 첫째, 주주행동주의펀드의 지분율이 지배주주와 그 특수관계인들의 지분율에 비해 상당히 낮은 수준인 경우가 많다는 점이다. 주주행동주의펀드의 지분확보 수준은 펀드마다 차이가 나는 것이 일반적이다. 중요한 부분은 주주행동주의펀드의 절대적 지분율이 아니라 대주주와 비교한 상대적 지분율이라고 봐야 할 것이다. 일부 예외적인 경우가 있긴 하지만 주주행동주의펀드들은 대개 1% 내외 수준의 지분을 확보하면서 행동주의전략을 실행한다. 그런데 1%내외의 지분을 확보한 경우와 5%가 넘는 지분을 확보한 경우를 비교할 때 주주제안 내용들이 모두 부결되었다는 점에서 주목할 필요가 있다. 주주행동주의펀드가 확보한 절대적 지분율보다 대주주가 확보한 지분율과 비교한 상대적 지분율이 충분히 높지 않다면 주주제안의 효과가 제한적이라는 것을 의미한다. 우리나라 대기업들은 대부분 지배주주와 그 특수관계인의 지분율이 주주행동주의펀드에 비해 상대적으로 높기 때문에 표대결로 갈 경우 제안된 안건을 통과시키기 쉽지 않다. 지배주주의 의결권이 일정 수준 이하로 제한되는 안건들이 있기는 하지만 그런 경우에도 지배주주는 주주행동주의펀드들의 제안을 주주총회에 상정하지 않거나 또는 상정하더라도 표대결에서 우위를 차지하는 경우가 대부분이다. 지배주주와의 상대적인 지분율 격차는 주주행동주의펀드들에게 앞으로도 가장 중요한 부담요소가 될 것이다.

둘째, 주주행동주의펀드가 주주행동주의 전략을 실행함에 있어서 다른 기관투자자들 적극적인 협력을 이끌어내지 못하고 있다. 얼라인 vs. JB금융지주의 사례에서 알 수 있듯이 주주행동주의펀드가 대주주에 버금가는 수준의 지분율을 확보한 경우에도 주주제안이 모두 부결되는 결과가 나타났다. 이는 주주행동주의펀드의 지분율이 대주주와 비슷한 수준까지 올라갔음에도 불구하고 주주총회에서 다른 기관투자자들의 지지를 얻지 못했기 때문에 나타나는 결과라 볼 수 있다. 다른 기관투자자들과의 협력관계 구축은 주주행동주의펀드의 지분율이 상대적 지분율이 낮을 때에 더욱 중요한 의미를 가진다. 낮은 지분율을 확보했더라도 합리적인 주주제안을 만들어 다른 기관투자자들의 협력을 적극적으로 끌어낼 수 있다면 주주제안 결과는 상당히 달라질 수 있다. 주주행동주의펀드 활동이 가장 활발한 미국의 경우를 살펴보면 지분분산 수준이 상대적으로 높다는 점을 감안하더라도 주주행동주의펀드의 지분율이 1% 이하인 경우가 많다. 그럼에도 불구하고 주주행동주의펀드 활동이 성공을 거둘 수 있었던 데에는 합리적이고 창의적인 주주제안을 만들어 기관투자자들과의 협력을 적극적으로 추진했기 때문이라고 볼 수 있다.

주주행동주의펀드들의 활동이 성공적인 결과로 연결되지 못하는 데에는 부족한 환경요인도 일부 영향을 미치고 있다고 볼 수 있다. 부족한 환경요인으로는 다음과 같은 사안을 들 수 있다. 첫째, 국내 상법의 체계상 이사의 선관주의/충실의무에 주주의 비례적 이익 보호가 포함되지 않아 이사가 주주간의 이해상충에 대해 충실의무를 다할 유인이 약하다. 상법상 이사의 선관주의/충실의무는 회사에 대하여 부담하는 것일 뿐 주주에 대해서는 부담하지 않는다고 보는 것이 현재 국내 법원의 판례이다. 이사는 회사로부터 위임을 받은 사람인데, 위임을 받는다는 것은 회사의 경영업무를 위임받는 것이며 주주의 이해관계를 처리하는 것까지는 아니라고 보는 것이다. 경영진이 주주에 대해 선관주의의무를 부담하지 않는다는 것은 이사가 주주의 이익을 의무적으로 보호할 필요는 없다는 것을 의미한다.22) 이사가 주주의 비례적 이익을 보호하도록 한다면 주주행동주의펀드들의 역할이 강화될 가능성이 있다.

둘째, 주주행동주의 활동이 어떻게 진행되고 있는지에 대한 정보공개가 불투명하여 일반투자자들의 주주행동주의 활동방향에 대한 정보접근성이 떨어진다. 지배주주와의 지분율 격차가 현저한 대부분의 주주행동주의펀드들은 활동 전략을 수행함에 있어서 다른 소수주주들의 지원이 매우 중요하다. 주주제안과 관련된 정보가 신속하게 공개될 경우 제안내용에 대한 다양한 의견수렴이 가능해지고 합리적인 결론에 도달할 가능성도 높아진다. 자본시장의 효율성이 정보의 정확성 및 투명성에 기반하고 있듯이 주주제안과 관련된 정보가 정확하고 신속하게 공개되어야 주주행동주의펀드들의 역할이 더욱 활성화될 것이다. 현재에도 공개서한이나 공개적인 주주제안을 통해 주주행동주의 전략을 실행하고 있으나 주주행동주의 전개과정이 투명하게 공개되어 주주 및 일반투자자 등이 이를 합리적으로 평가할 수 있는 공시체계는 미흡한 편이다.

2. 자본시장 발전을 위한 제언

국내 자본시장에서 주주행동주의펀드들의 긍정적인 기능을 강화하기 위해서는 주주간의 이해상충을 조정할 수 있는 제도적 기반과 주주행동주의 활동에 대한 정보제공 기능 강화, 그리고 주주환원정책의 정비 등이 필요하다고 판단된다. 먼저 가장 중요한 제도적 기반의 하나로 이사의 선관주의의무에 주주의 비례적 이익을 보호하는 개념을 법적으로 인정하는 방식을 검토할 필요가 있다. 기업의 특정한 경영정책이 소수주주의 비용부담하에 지배주주의 이익을 보호하는 특성을 가지고 있더라도 현행 제도하에서는 이사에 대해 선관주의의무를 위반했다는 책임을 묻기가 사실상 어렵다. 이러한 제도적 환경에서는 기업의 이사는 지배주주와 소수주주간의 이해상충을 조정할 유인을 가지기 어려우며, 많은 경우 지배주주의 이해관계를 우선시할 유인을 가지게 된다. 그러므로 이러한 문제를 개선하기 위하여 이사의 선관주의의무에 주주의 비례적 이익을 보호하는 것을 인정하는 방향으로 제도적 개선이 필요하다. 이사회의 관점에서 기업가치 제고와 주주의 비례적 이익 제고가 상충할 수 있다는 지적이 일부 제기되고 있으나 주주행동주의펀드의 활동과 반드시 상충된다고 보기는 어려울 것이다.

다음으로 주주행동주의 활동에 대한 정보가 신속하고 효율적으로 공개될 수 있는 공시체계의 정비를 검토할 필요가 있다. 정보의 신속하고 투명한 공개는 시장의 관심을 환기시키고 일반투자자들이 해당 사안에 대해 의견을 정리할 수 있는 충분한 시간을 부여한다는 측면에서 중요성을 가진다. 주주제안 내용이 공개되는 시기를 앞당기고, 주주서한이 접수될 경우 그 사실과 내용에 대해 공시하도록 하며, 제안에 대해 기업의 거부할 경우 그 사유에 관한 정보가 신속히 공개될 수 있도록 공시체계를 개선하는 방안을 검토해 볼 수 있을 것이다.

건전한 주주행동주의 활동을 지원하기 위해서 주주환원정책에 대한 제도적 정비도 필요하다. 현재까지의 주주제안 내용들을 살펴보면 빈도수가 높지는 않지만 꾸준하게 관찰되는 제안중의 하나가 자사주 매입ㆍ소각에 관한 것이다. 우리시장에서 기업의 자사주 보유는 흔한 관행이지만 자사주 보유와 관련된 많은 논란이 이어져 오고 있다. 신주발행시 자사주에도 배정되는 관행, 자사주가 특정 거래상대방에게 매각되는 행위 등에 대해 많은 논란이 생기면서 투자자들의 신뢰에도 부정적인 영향이 나타났다. 주주행동주의 활동이 이러한 부분에 집중하는 것보다는 제도적으로 자사주와 관련된 문제점들을 해소하는 것이 타당할 것이다.

이상에서 제언한 방향으로 제도개선이 추진될 경우 주주행동주의펀드들의 긍정적인 역할이 강화될 가능성을 예상해 볼 수 있다. 주주의 비례적 이익 보호가 선관주의 의무에 포함될 경우 법 시스템에 의한 주주보호가 강화됨과 동시에 주주행동주의펀드는 사익추구보다는 합리적인 주주제안에 더욱 집중할 수 있을 것이다. 이와 더불어 경영진이 다양한 투자자그룹의 의견에 더욱 주의를 기울이는 환경도 조성할 것으로 예상된다. 정보제공의 효율성을 높이는 것은 시장이 주주제안에 대해 신속히 정보를 획득하게 함으로써 문제해결을 위한 다양한 의견을 생성시키고 합리적인 제안에 이를 가능성을 높이기 때문에 주주행동주의펀드들이 더욱 정교한 제안을 만들게 하는 요소가 될 것이다.

주주행동주의펀드가 가진 긍정적인 역할에도 불구하고 주주행동주의펀드가 지나치게 단기업적주의에 치중하고 경영권 불안을 야기해서 기업에 불필요한 비용부담을 증가시킨다는 지적도 이어지고 있다. 적극적인 주주제안이 기업의 장기적 지속가능성을 높이는 방향에서 제안된 것인지에 대한 투자자들의 신중한 판단이 중요하다. 주주제안에 대한 해석이 편파적으로 치우치지 않도록 기업과 기관투자자간의 의견소통이 일어날 수 있는 공식적ㆍ비공식적 정보경로를 확대하고, 기업경영진의 경영권 불안에 대한 부담을 완화할 수 있는 제도적 배려도 필요하다.

1) 안수현(2020)

2) 스튜어드십 코드 제정위원회(2016)

3) 송홍선(2018)

4) Kahan & Rock(2007)

5) Bebchuk(2013)

6) Brav et al.(2008), Klein & Zur(2008), Becht et al.(2017)

7) 안수현(2020), 이숙미ㆍ오새론ㆍ최명(2023), 홍성찬ㆍ이주영ㆍ신강희(2023), 김형균(2023), 엄세용(2023) 등 참조

8) 글로벌 주주행동주의 활동현황 분석을 위해서 글로벌 주주행동주의 활동 내용에 대한 데이터를 제공하는 기관인 Insightia의 제공 자료를 활용하였다. Insightia가 제공하는 데이터베이스는 주주행동주의펀드뿐만 아니라 기관 및 개인투자자를 포함한 다양한 투자자그룹으로부터 발생하는 주주행동주의 활동을 웹베이스의 데이터 수집모듈로 집계하여 통계로 제공하고 있다. Insightia가 집계하는 주주행동주의 활동은 주주제안, 주주서한, 캠페인, 경영진/이사와의 대화 등과 같이 공식적ㆍ비공식적 경로를 모두 포함하고 있다.

9) 여밀림(2020)

10) 국내 주주행동주의 현황분석을 위해서 한국ESG기준원이 제공하는 주주행동주의 관련 데이터를 사용하였다. 한국ESG기준원이 제공하는 데이터는 유가증권시장 및 코스닥시장 상장기업 주주총회에 주주제안이 이루어진 경우에 대해서 통계를 집계하였다. 따라서 해당 데이터는 주주행동주의 활동 중에서 주주제안 활동만을 통계자료로 수집하고 있다. 글로벌 주주행동주의활동 현황분석을 위해 사용한 Insightia의 통계수집 방식과 차이가 있다. Insightia의 통계수집 범위보다 한국ESG기준원의 통계수집 범위가 더 제한적이기 때문에 양쪽 수치간에 괴리가 나타나며, 대체로 한국ESG기준원의 통계수치가 Insightia의 통계수치보다 더 작은 값을 가진다. 국내 데이터는 범위가 상대적으로 좁지만, 통계가 수집하는 변수의 양의 더 많아 상대적으로 더 자세한 내용을 이해할 수 있는 장점이 있다.

11) 박정민(2023)

12) 송옥렬(2023)

13) 사례분석에서 대상기업에 대한 주요 주주구성 및 주주행동주의펀드의 지분율은 사례에 대한 이해를 넓힐 수 있는 정보이므로 보고서 부록에서 <부록 표 1>로 정리하였다.

14) 한국ESG기준원에 따르면 태광산업의 ESG평가등급은 D등급이며, 세부적인 지배구조 등급도 D등급이다.

15) 트러스톤자산운용(2022)

16) 김건ㆍ문성ㆍ위춘재ㆍ홍기현(2023)

17) 얼라인파트너스(2023a)

18) 얼라인파트너스(2023b)

19) Flashlight Capital Partners(2022)

20) 안다자산운용의 해당 주주서한의 원문은 공개되지 않았으나, 언론보도를 통해 주주서한의 내용이 알려졌다.

21) 주주제안이 이루어진 후 대상기업의 상대적인 주가흐름에 관한 세부적인 정보는 부록의 <부록 표 2>를 참조하기 바란다.

22) 이상훈(2023)

참고문헌

금융감독원, 2023, 주주행동주의 개요 및 동향.

김건ㆍ문성ㆍ위춘재ㆍ홍기현, 2023, 주주행동주의 사례 연구,『BFL』제120호, 18-31.

김형균, 2023, 행동주의 펀드의 전략과 방향,『BFL』제120호, 101-116.

박정민, 2023, 2023 주주총회 리뷰(1) - 국내 주주제안 현황 분석: 최근 3년간의 주주제안자 및 안건별 변화를 중심으로, 한국ESG기준원.

송옥렬, 2023, 헤지펀드 행동주의에 대한 이론적 검토, 『상사판례연구』36(2), 3-36.

송홍선, 2018,『스튜어드십코드와 기관투자자의 주주권 행사』, 자본시장연구원 조사보고서 18-02.

스튜어드십 코드 제정위원회, 2016,『[한국 스튜어드십 코드] 기관투자자의 수탁자 책임에 관한 원칙』.

안수현, 2020, 주주행동주의(Shareholder Activism)의 순기능 강화를 위한 몇가지 논의,『경영법률』30(3), 247-296.

얼라인파트너스, 2023a, 국내 상장 은행지주 이사회에 대한 공개 주주서한 (총 7개 기업).

얼라인파트너스, 2023b, 주식회사 JB금융지주 이사회에 대한 2차 공개 주주서한.

엄세용, 2023, 의무공개매수의 구조와 M&A 영향 등 분석,『증권법연구』24(1), 47-92.

여밀림, 2020, 일본 주주행동주의와 상장기업의 지배구조 개선, 자본시장연구원『자본시장포커스』2020-07호.

이상훈, 2023, 행동주의 펀드와 주주의 비례적 이익,『증권법연구』24(1), 1-46.

이숙미ㆍ오새론ㆍ최명, 2023, 헤지펀드 행동주의 제안에 대한 방어시 법적 문제 (1) -주주제안, 위임장 대결의 실무상 제 문제-,『BFL』제120호, 32-48.

트러스톤자산운용, 2022, 태광산업에 대한 경영참여 투자목적 변경에 대한 트러스톤의 입장문.

홍성찬ㆍ이주영ㆍ신강희, 2023, 헤지펀드 행동주의 제안에 대한 방어시 법적 문제 (2) -임원 선임-,『BFL』제120호, 49-65.

Bebchuk, L.A., 2013, The myth that insulating boards serves long-term value, Columbia Law Review 113, 1637-1694.

Becht, M., Franks, J.R., Grant, J., Wagner, H.F., 2017, Returns to hedge fund activism: An international study, Review of Financial Studies 30, 2933-2971.

Brav, A., Jiang, W., Frank, P., Randall S.T., 2008, Hedge fund activism, corporate governance, and firm performance, Journal of Finance 63, 1729-1775.

Denes, M.R., Karpoff, J.M., McWilliams, V.B., 2017, Thirty years of shareholder activism: A survey of empirical research, Journal of Corporate Finance 44, 405-424.

Flashlight Capital Partners, 2022, Letter to Shareholders (of KT&G).

Gillan, S.L., Nguyen, N., Nishikawa, T., 2023, Heterogeneity in shareholder activism: Evidence from Japan, Pacific-Basin Finance Journal 77, Article 101891.

Hamao, Y., Matos, P., 2018, U.S.-style investor activism in Japan: The first ten years?, Journal of the Japanese and International Economics 48, 29-54.

Kahan, M., Rock, E.B., 2007, Hedge funds in corporate governance and corporate control, University of Pennsylvania Law Review 155, 1021-1093.

Klein, A., Zur, E., 2011, The impact of hedge fund activism on the target firm’s existing bondholders, The Review of Financial Studies 24, 1735-1771.

Sato, R., Takeda, F., 2023, Effects of shareholder proposals on the market value of Japanese firms, International Review of Economics & Finance 80, 320-333.

Tsukioka, Y., 2020, The impact of Japan’s stewardship code on shareholder voting, International Review of Economics & Finance 67, 148-162.

금융감독원 www.fss.or.kr

금융위원회 www.fsc.go.kr

트러스톤자산운용 ww.trustonasset.com

한국거래소 www.krx.co.kr

한국ESG기준원 www.cgs.or.kr

JB금융그룹 www.jbfg.com

최근 국내에서 주주행동주의펀드(Shareholder activism fund)의 활동이 뚜렷해지고 있다. 국내 주주행동주의펀드들이 국내 기업들을 대상으로 배당확대와 자사주매입 및 소각확대를 포함한 주주친화정책의 강화, 기업경영 효율화, 기업의 사회적 책임 강화, 기업지배구조의 개선 등을 요구하면서 해당 기업의 대주주 또는 경영진과 대립하는 상황이 늘어나고 있는 것이다. 영미권 국가들과 비교할 때 우리 자본시장에서는 다양한 주주그룹에 대한 배려는 상대적으로 낮은 편이라 볼 수 있었고, 주주들의 주주권 행사에 대한 관심도도 낮은 편이었다. 이로 인해 오랜 기간 국내 자본에 의한 주주행동주의펀드의 활동은 활발하지 않았고, 다양한 종류의 주주제안은 주로 외국계 주주행동주의펀드에 의해 주도되어 왔다. 그러나 2018년 이후로 국내 자본에 의한 주주행동주의펀드가 활발해지기 시작했는데, 특히 코로나19 팬데믹 이후 자본시장에 대한 관심도가 크게 증가하면서 국내 주주행동주의펀드의 활동이 다양한 전략을 앞세워 본격화되고 있다.

우리나라 경제가 2010년 이후 구조적인 저성장 국면에 진입했다는 점을 감안할 때 국내 주주행동주의펀드들의 활동은 향후 지속적으로 강화될 가능성이 높다. 저성장 경제구조가 고착화될 때 기업의 성장과 실적개선도 평균적으로 둔화되는 경향이 강하다. 기업가치를 반영하는 주가는 이러한 저성장 기조에 상당부분 영향을 받을 수 밖에 없는데, 투자자들은 주가의 성장이 느려질수록 기업가치를 적극적으로 제고함으로써 주가수익률을 높이고자 하는 욕구가 강해진다. 따라서 저성장 기조의 장기화는 우리 자본시장에서 주주행동주의펀드의 활동이 늘어날 수 있는 중요한 시장환경의 변화라 할 것이다.

경제환경의 변화와 더불어 주주행동주의펀드가 활성화될 수 있는 제도적 환경도 꾸준히 마련되어 왔다. 지난 수년간의 상법 개정과 스튜어드십코드제도의 도입을 통해 일반주주들, 특히 기관투자자 주주들과 펀드운용사의 주주권 행사에 대한 관심도는 크게 높아졌다. 주목할만한 상법 개정사항으로는 다중대표소송제도 도입 및 대표소송 지분요건 완화를 통한 주주대표소송제도의 개선, 집중투표제도 의무화, 감사위원 분리선임제도 도입 등을 들 수 있다. 상법 개정과 더불어 스튜어드십코드제도 도입은 기관투자자들이 기계적으로 행사하던 주주권 행사 관행에서 벗어나 투자자들의 이익을 극대화할 수 있는 방향으로 주주권을 행사하도록 변화시키고 있다. 상법 개정과 스튜어드십코드제도의 도입이 주주행동주의펀드의 활성화를 목적으로 추진되어 온 것은 아니지만, 결과적으로 주주행동주의펀드의 조성과 운용에 유의적인 영향을 미치는 제도적 기반을 마련했다고 평가할 수 있을 것이다.

주주행동주의펀드는 장점과 단점을 모두 가지고 있기 때문에 어떠한 방식으로 활용하는가에 대한 선택의 문제가 중요하다. 장점을 극대화시켜 지배구조의 건전성과 경영의사결정의 효율성을 개선시킬 수 있다면 기업의 지속가능성을 높이고 우리 주식시장의 디스카운트 문제를 완화하는 데에 큰 역할을 할 수 있다. 이에 본고는 주주행동주의펀드의 특성과 주요 활동내용을 검토하고, 기업과 자본시장의 건전한 발전을 위한 주주행동주의펀드 관련 제도의 개선방향을 모색해보고자 한다. 이를 위해 주주행동주의펀드의 특성과 지금까지의 사례를 분석하고, 그간의 주주행동주의펀드의 활동에서 관찰된 문제점과 한계를 설명할 것이다. 그리고 투자자와 기업의 동반자적 관계정립을 위한 정책방안을 제언할 것이다.

Ⅱ. 국내외 주주행동주의 활동 현황

1. 주주행동주의의 특성 및 전략유형

주주행동주의(Shareholder activism)는 투자대상회사의 경영을 개선할 목적으로 기업의 운영 내지 정책에 대하여 변화를 요구하고자 의결권 행사와 같은 공식적인 수단은 물론 비공식적인 수단까지 행사하는 투자자의 행위를 말한다.1) 주주행동주의는 기업의 경영방향에 대해 개선을 요구하고 지배구조나 의사결정에 영향력을 행사하지만, 다수 지분 확보를 통해 과반수 이사선임과 같은 경영권 확보를 목표로 하는 적대적 M&A와는 구별되는 개념이라 할 수 있다.

주주행동주의를 실행하는 투자자는 사모펀드, 기관투자자, 소액개인투자자 등으로 다양하다. 이들 투자자 유형중에서 주주행동주의를 가장 적극적인 형태로 추구하는 그룹은 사모펀드라고 볼 수 있다. 국민연금과 같은 기관투자자들은 스튜어드십코드에 따라 의결권을 행사하지만, 이러한 의결권의 행사는 수익률 제고를 위한 적극적인 수단이라기보다는 기관투자자가 가진 수탁자로서의 책임을 다한다는 의미가 강하다.2) 기관투자자들은 주주행동주의펀드의 유한책임사원으로 참여하는 경우가 있고, 스튜어드십코드에 따라 사적 대화, 주주제안, 다른 기관투자자들과의 연대, 의결권 행사까지도 할 수 있지만3) 스스로가 주주행동주의를 적극적으로 실천하는 경우는 많지 않다. 보고서에는 자본시장에 대한 영향력이 상대적으로 크다고 할 수 있는 주주행동주의펀드의 특성을 집중적으로 분석할 것이며, 시장발전방향도 주주행동주의펀드의 관점에서 제안하고자 한다.

주주행동주의펀드는 경영개선을 목적으로 투자대상기업에 대해 경영원칙ㆍ전략의 개선, 재무구조 및 자산구조의 재조정, M&A의 실행, 기업지배구조의 건전화 등을 요구하게 된다. 기업에 대한 이러한 요구를 전달하는 가장 중요한 경로는 주주총회를 통한 의결권 행사나 주주제안과 같은 제도적 경로라 할 것이다. 주주제안은 일정한 사항을 주주총회 목적사항으로 제안하는 것이며, 의결권 행사는 주로 주주총회에서의 반대 의결권 행사라는 형태로 이루어진다. 이외에도 집중투표 청구, 검사인 청구, 회계장부 열람, 대표소송의 진행 등이 공식적인 경로를 통해 이루어지는 주주행동주의의 전략 유형이라 볼 수 있다. 제도적 경로를 통한 주주행동주의펀드의 전략실행은 많은 경우 일정 지분 이상을 보유한 소수주주가 행사할 수 있는 상법상의 권리인 소수주주권의 행사를 통해 이루어진다. 주주총회와 같은 공식적인 경로뿐만 아니라 다양한 방식의 주주관여(shareholder engagement)를 통한 비공식적 경로의 활용도 활발해지고 있다. 비공식적 경로에 의한 전략유형으로는 주주서한 발송, 경영진ㆍ이사회와의 직접적인 대화, 그리고 미디어를 이용한 캠페인 전개 등을 들 수 있다.

2. 주주행동주의 활동의 영향에 대한 선행연구

주주행동주의펀드의 활동이 활발해지면서 주주행동주의펀드가 자본시장 및 기업활동에 미치는 영향에 대해서도 다양한 논의가 제기되고 있다. 먼저 주주행동주의펀드의 긍정적 기능에 대해 살펴보면 기업 지배구조의 건전성을 강화시킴으로써 기업가치와 주주가치를 동시에 높일 수 있다는 점을 들 수 있다. 주주행동주의펀드는 기업의 가장 중요한 이해당사자인 주주의 입장에서 기업경영에 대한 효율성과 투명성을 높이기 위하여 이사회의 역할을 강조하고 주주친화적인 기업정책의 채택을 요구하게 되는데, 그 과정에서 불필요한 비용요소의 절감 및 합리적인 의사결정을 통한 경영효율화가 기업가치의 제고로 연결될 가능성이 높아진다. 지배구조의 개선은 기업의 지속가능성에도 유의적인 영향을 미치는 요소이다. 이사회의 독립성과 다양성을 높이고 기업의 다양한 책임요소들을 경영활동에 반영함으로써 기업의 장기적인 성과와 지속가능성을 개선할 수 있다.4)

주주행동주의펀드가 야기하는 문제점으로는 단기성과주의에 따른 폐해와 경영권 불안에 대한 방어과정에서 발생할 수 있는 비용증가 등이 지적된다. 주주행동주의펀드는 목표한 투자기간 안에서 수익을 발생시켜야 하기 때문에 종종 기업의 장기적인 성과보다는 단기간의 주가상승에 집중할 유인이 존재한다. 이를 위해 높은 수준의 배당 및 자사주소각을 요구할 수 있고, 경우에 따라서는 기업의 중요자산에 대한 매각을 주장하기도 한다. 한편 주주행동주의펀드의 제안에 대해 불안을 느낀 경영진이 경영권 방어를 위해 불필요한 비용을 쓰도록 만들 수 있다는 점도 주주행동주의펀드의 역기능으로 거론된다.5)

주주행동주의펀드의 활동이 궁극적으로 기업의 가치를 제고하느냐에 대한 연구는 오랜기간 시장과 학계의 중요한 연구분야였다. 주주행동주의 활동이 기업가치에 대해 미치는 영향을 검정하기 위해 대부분의 문헌들은 사건분석(event study) 방법론을 통해 주가에서 초과수익률이 유의적으로 관찰되는지에 집중하고 있다. 주주행동주의 활동에 대한 가장 대표적인 서베이연구로 Denes et al.(2017)의 연구를 살펴볼 필요가 있다. Denes et al.의 서베이 결과는 주주행동주의 활동 유형에 따라 기업가치에 미치는 영향이 달라질 수 있음을 지적하고 있다. 주주행동주의 활동중 주주제안의 경우 대부분의 실증결과들이 단기수익 관점에서 초과수익률이 음(-)이거나 양(+)의 값을 보고하더라도 유의적이지 않았음을 보고하였다. 다만, 2000년대 이후로는 단기효과가 유의적인 양의 값을 가지는 경우가 많아지고 있음을 보고하였다. 비공식적인 압력수단의 경우 주주제안에 비해 상대적으로 기업가치 제고에 긍정적인 효과를 나타내고 있는 것으로 판단하고 있다. 보유지분이 높고 주주관여 정도가 강한 주주행동주의펀드의 경우 기업가치 증가효과가 통계적으로 유의하게 나타나고 있음을 보고하였다. Denes et al. 이외에도 2000년대 이후 주주행동주의펀드가 기업가치 증가에 유의적인 영향을 미치고 있음을 보고하는 연구결과가 많다는 점은 주목할만하다.6)

주주행동주의 활동에 대한 최근의 실증연구에서 일본 사례에 대한 분석도 활발해지고 있다. 일본의 주주행동주의 활동에 대한 실증분석 연구에서는 대체로 주주행동주의 활동이 일본 상장기업의 기업가치를 증가시키고 있음을 보고하고 있음이 관찰된다. 또한 투자자가 헤지펀드일 경우 주주행동주의 활동이 상대적으로 더 뚜렷하게 기업가치를 증가시키고 있음을 보고하고 있다. Hamao & Matos(2018)는 1998년부터 2009년까지의 일본 주주행동주의 활동이 단기성과의 관점에서 기업가치를 유의적으로 증가시켰음을 보고하였다. 특히 주주행동주의가 헤지펀드와 같이 적대적 성향을 가진 투자자 그룹에 의해서 실행되었을 경우 단기성과의 유의성이 더욱 뚜렷했는데, 헤지펀드일 경우 장기성과의 관점에서도 기업가치를 유의적으로 증가시키는 것으로 나타났다. 일본의 주주활동주의에서 관찰되는 이러한 분석결과는 미국에서의 분석결과와 일관성을 가진다고 평가할 수 있다.

Gillan et al.(2023)은 단기성과 측면에서 주주행동주의 활동은 양(+)의 기업가치 제고효과를 보이는데, 이러한 효과는 투자자 그룹의 특성에 영향을 받았음을 보고했다. 투자자가 헤지펀드인 경우 기업가치 제고에 대한 효과가 상대적으로 뚜렷한 반면, PEF(Private Equity Fund)인 경우에는 그러하지 못했다. Sato & Takeda(2023)도 유사한 실증분석 결과를 보고했다. 이들은 BHAR(Buy-and-Hold Abnormal Return) 추정을 통해 유의적인 양의 초과수익률이 관찰되었음을 보고하였다. Tsukioka(2020)는 일본의 기관투자자들이 스튜어드십코드를 채택한 이후 수익성이 떨어지는 기업에 대해 이사와 CEO의 선임에 반대하는 경우가 많아지고 있음을 보고하였다. 일본의 스튜어드십코드제도 도입이 주주행동주의 활동에 간접적으로 영향을 미치고 있음을 보여주는 실증분석 결과라고 볼 수 있다.

해외의 실증분석 결과를 종합해보면 2000년대 이후 주주행동주의펀드의 활동이 기업가치를 유의적으로 증가시키고 있음을 보고하고 있으며, 주주제안의 방식보다는 비공식적 압력수단이 기업가치 제고에 상대적으로 더 효과가 있음을 지적하고 있다. 보유지분이 높고 주주관여 정도가 강할 경우 기업가치 제고 가능성이 더 높아진다는 점도 주목할만한 분석결과라 할 것이다. 해외의 이러한 실증분석 결과는 국내 주주행동주의펀드들에게도 유용한 시사점을 제공한다. 주주제안은 주주행동주의펀드들의 중요한 활동수단이지만 주주제안뿐만 아니라 다양한 비공식적 경로를 통한 기업과의 의견협의가 중요함을 인식해야 하고, 이에 대한 전략을 마련할 필요가 있을 것이다. 주주행동주의 활동에 있어서 주주관여의 중요성을 충분히 이해하고 활용전략을 사전적으로 마련하는 것도 필요할 것이다.

해외에서 주주행동주의 활동이 기업가치에 미치는 영향에 대한 실증분석이 활발히 시도되고 있는 것과는 대조적으로 국내에서는 주주행동주의 활동에 대한 실증분석이 아직까지 활발하다고 평가하기는 어렵다. 이는 국내의 주주행동주의펀드 활동이 활발해진 것이 2022년 이후이기 때문에 아직은 분석대상이 충분히 축적되어 있지 않은 것에서 주로 기인한다고 볼 수 있다. 현재까지 주주행동주의 활동에 관한 국내 분석은 주로 법경제적 관점에서 이루어져 왔다.7) 다만 향후 국내 주주행동주의펀드 활동이 증가할 것으로 예상되기 때문에 일본의 경우와 유사하게 국내에서도 실증분석이 많아질 것으로 예상해 볼 수 있다.

3. 글로벌 주주행동주의 활동 현황

글로벌 자본시장에서 주주행동주의 투자자들의 활동은 코로나19 팬데믹 기간 동안 위축되는 모습을 보였으나 2022년부터 다시 회복세를 보이고 있다. 글로벌 자본시장에서 주주행동주의의 대상이 된 기업 수는 2017~2019년까지는 매년 1,000개를 상회했는데 2020년에는 985개로 줄었고 2021년에는 913개로 최근 7년간 최소를 기록했다. 이후 2022년에는 976개로 증가했고 2023년 상반기에는 721개를 기록했다. 지역별로 세분화해서 살펴보면 주주행동주의 활동이 가장 활발한 국가는 미국으로 나타난다. 2020년의 경우 주주행동주의의 대상이 된 전체 985개 기업중 절반이 넘는 501개(50.9%)가 미국에 본사를 둔 기업이었다. 미국이 차지하는 비중은 꾸준하게 50% 수준을 유지하고 있는 것으로 나타난다. 미국 다음으로 활발하게 주주행동주의 활동이 관찰되는 국가는 일본(2022년 기준)이며, 우리나라, 캐나다, 영국, 호주 등의 국가에서 상대적으로 주주행동주의 투자자들의 활동이 활발한 것으로 나타난다.

최근의 글로벌 주주행동주의 활동에서 나타나는 뚜렷한 특징은 일본과 한국에서의 주주행동주의 활동이 강화되고 있다는 사실이다. 전통적으로 주주행동주의 활동은 미국, 캐나다, 영국, 호주 등의 서구권 국가에서 상대적으로 활발하였다. 그런데 2019년 이후 일본, 2021년 이후 한국에서의 주주행동주의 활동이 뚜렷하게 증가하고 있다. 특히 2023년 상반기의 경우 일본과 한국은 주주행동주의 대상기업 수 기준에서 미국에 이어 각각 2위와 3위를 기록하였다. 일본의 경우 주주행동주의 활동이 2000년부터 시작되었는데, 2014년 이후 회사법, 기업지배구조코드, 스튜어드십코드 개정 등을 통해 제도적 기반이 마련됨에 따라 활발해지고 있는 것으로 보인다.9) 우리나라에서도 2021년 이후 주주행동주의 활동이 급속히 증가하고 있는 것으로 보이며 일본과 유사하게 2016년 도입된 스튜어드십코드제도와 2020년의 상법 개정이 영향을 미치고 있는 것으로 판단된다.

주주행동주의 활동에서 빈번히 관찰되는 요구사항으로는 임원의 선임 또는 해임을 포함한 지배구조, 기업분할매각, M&A, 환경문제 등이 있다. 이중에서 가장 높은 비중을 차지하는 것은 지배구조에 관한 요구사항이다. 지배구조에 대한 요구에서는 이사의 선임 및 해임에 관한 사안이 주류를 이루고 있다. 지배구조는 2020~2022년 기간동안 주주행동주의 투자자가 기업에 요구한 유형중에서 각각 29.0%, 27.9%, 28.6%를 차지하며 가장 높은 빈도를 보였다. 다음으로는 기업분할매각과 M&A에 대한 요구가 높았으며, 환경문제에 대한 요구도 꾸준히 높은 비중을 보이는 것으로 나타났다.

4. 국내 주주행동주의 활동 현황 및 특징

국내의 주주행동주의는 2021년 이후 뚜렷하게 활발해지고 있다. 통계를 발표하는 기관에 따라 다소간의 차이가 있기는 하지만 증가추세가 나타나고 있다는 점은 공통적으로 관찰된다. 대상기업의 시장분포를 살펴보면 유가증권시장과 코스닥시장의 비중이 연도별로 변동이 있기는 하지만 각각 절반 정도의 비중을 가지는 것으로 나타난다. 2021년에서 2023년 상반기까지 대상기업의 시장별 평균비중을 살펴보면 유가증권시장의 비중이 45.5%, 코스닥시장의 비중이 54.5%로 나타난다. 대상기업 수에 있어서는 유가증권시장과 코스닥시장이 크게 차이를 보이지 않았지만, 주주제안 안건수에 있어서는 코스닥시장에 속한 기업들에 대하여 훨씬 활발하게 주주제안이 이루어진 것으로 나타난다. 코스닥시장의 상장기업들이 유가증권시장의 기업들보다 상대적으로 규모가 작고, 노출된 위험요소도 다양하여 주주제안을 통한 경영개선 시도가 더 활발한 것으로 보인다.

국내 주주행동주의 투자자들의 주주제안 내용을 살펴보면 임원(이사ㆍ감사ㆍ감사위원)선임에 대한 안건의 비중이 가장 높게 나타난다. 2021년에서 2023년 상반기까지의 505건 주주제안에서 임원선임에 대한 안건은 283건으로 전체 주주제안의 56.0%를 차지한다. 다음으로 정관변경과 배당이 각각 78건(15.4%)과 54건(10.7%)으로 나타났다. 이사해임 제안도 45건으로 8.9%의 비중을 차지하였다.

국내 주주행동주의 투자자들의 주주제안 특징을 글로벌 시장과 비교할 경우 임원선임을 포함한 지배구조에 대한 제안이 높은 비중을 차지한다는 공통점을 발견할 수 있다. 주주제안에 의한 기업가치 제고 노력은 결국 기업경영을 담당하는 이사회의 구성에 의해 크게 영향을 받을 가능성이 높다는 점을 감안할 때 지배구조와 관련된 제안이 높은 비중을 차지하는 것은 자연스러운 결과라 볼 수 있다. 이와는 대조적으로 국내 주주행동주의 투자자들은 기업분할매각에 관련된 요구에 있어서는 상대적으로 소극적이라는 특징이 관찰된다. 기업분할매각은 기업가치 변화에 상당한 영향을 미칠 수 있다. 주가 상승속도가 미국에 비해 느리다고 평가받는 국내시장에서 기업분할매각은 수익률을 높일 수 있는 전략적 선택일 수 있다.

주주행동주의 투자자에 의한 주주제안이 실제로 정기주총에서 통과되는 비율은 2023년의 경우 20.2%를 기록하였다. 2021년과 2022년의 주주제안 통과비율은 각각 5.5%와 5.6%를 기록하였는데11), 주주제안이 활발해지면서 통과비율도 상승하고 있으나 절대적인 수준이 높다고 평가하기는 어렵다. 주주제안의 통과비율이 높지 않은 것은 주주행동주의 투자자가 확보한 지분율이 낮다는 점과 기관투자자들과의 협력 또는 연대형성 노력이 미흡하다는 점에서 그 원인을 찾을 수 있다. 미국의 경우 주주행동주의펀드들이 높은 수준의 지분을 매수하는 경우는 흔치 않다. 그럼에도 불구하고 주주제안이 통과되는 비율은 50% 수준에 이르는 것으로 나타난다. 통과비율이 높을 수 있는 것은 지분분산 수준이 높고 주주행동주의펀드들이 기관투자자들과 협력하는 방안을 전략적으로 채택하고 있기 때문인 것으로 보인다. 지분분산 수준이 높다면 주주행동주의 전략은 협력 등의 전략을 통해서 목적을 달성할 가능성을 증가시킬 수 있다.12) 아직까지 국내 주주행동주의펀드들의 전략은 개별적으로 이루어지는 경우가 대부분이다.

Ⅲ. 주주행동주의펀드 사례분석 및 시장영향 평가

1. 국내 주주행동주의펀드 활동 동향

우리나라에서 주주행동주의펀드의 활동은 꾸준히 증가하고 있다. 오랜 기간 주주행동주의펀드의 활동은 외국계 헤지펀드에 의해 주도되어 왔다. 2016년 스튜어드십코드가 제정되기 이전의 기간에 우리나라 자본시장에서 주주행동주의펀드 활동은 사실상 외국계 헷지펀드들에 의해 전담되어 왔다. 주주행동주의펀드의 설립이 허용되어 있었음에도 불구하고 주주권 행사에 있어 주주간의 이해상충을 완화시킬 수 있는 제도적 정비가 충분히 이루어지지 못했기 때문에 국내 자본에 의한 주주행동주의펀드가 출현하기 어려웠다. 또한 주주행동주의펀드가 효과적으로 활용할 수 있는 전략이 축적되어 있지 못했으며, 국내 전문인력의 부족으로 국내 자본에 의한 제대로 된 주주행동주의펀드는 태동하지 못했다. 이런 이유로 시장의 관심은 기습적으로 들어오는 외국계 주주행동주의펀드들에게 집중되었다.

국내 자본에 의한 주주행동주의펀드들의 활동이 본격적으로 활발해지기 시작한 것은 2022년부터라 볼 수 있다. 2006년부터 국내 자본에 의한 주주행동주의펀드의 활동이 시작되었지만 2022년 이전의 기간에는 활동이 활발하다고 평가하기 어려울 것이다. 그런데 2016년 스튜어드십코드제도가 국내에 도입되었고, 2020년 12월에는 감사위원 분리선출과 최대주주의 의결권을 3%로 제한하는 등의 내용이 상법 개정을 통해 제도화되었다. 이러한 제도적 변화는 국내 자본에 의한 주주행동주의펀드가 활성화되는 데에 상당한 영향을 미치고 있다고 평가되고 있으며 2022년부터 주주행동주의펀드의 활동이 뚜렷하게 증가하였다. 2022년 이후의 국내 자본에 의한 주주행동주의펀드의 활동 내용을 정리하면 아래와 같다.

2. 주주행동주의펀드 사례분석

본 절에서는 2022년 이후 관찰되고 있는 국내 주주행동주의펀드들의 활동사례를 분석하고자 한다. 사례분석은 주주행동주의펀드들이 어떠한 목적으로 대상기업을 선정하고, 기업가치 제고를 위해 사용하는 전략의 특징을 이해하며 기업과의 의견교환과정을 분석함으로써 주주행동주의펀드가 시장에 미치는 영향과 시장발전을 위한 제도개선 방향에 관한 함의를 얻기 위함이다. 본고는 이를 위해 2022년 이후 관찰되었던 주주행동주의펀드 활동사례중 트러스톤자산운용(이하 트러스톤) vs. 태광산업, 얼라인파트너스(이하 얼라인) vs. JB금융지주, 그리고 FCP, 안다자산운용(이하 안다) vs. KT&G, 얼라인 vs. SM 사례를 검토한다. 처음의 두 사례는 주주행동주의펀드들이 확보한 지분율이 높은 그룹에 속하며 주주제안의 형태가 다양하게 나타나고 있기 때문에 선정되었다. 일반적으로 주주행동주의펀드들이 1~3%수준의 지분취득을 통해 주주행동주의 전략을 실행하는 데에 비해, 트러스톤은 태광산업의 지분을 5.8% 확보하였고, 얼라인은 JB금융지주의 지분을 14%이상 취득하였다. 태광산업의 경우 최대주주 및 특수관계인이 50%가 넘는 지분율을 가지고 있는 반면 JB금융지주는 최대주주와 얼라인의 지분율이 비슷한 수준이라는 차이점도 사례선정의 이유로 작용하였다. FCP, 안다의 경우 KT&G의 지분을 1% 미만으로 취득한 것으로 알려졌지만 기업가치제고를 위해 한국인삼공사의 분할매각과 같은 다양한 주주제안이 이루어졌기에 분석사례로 선정하게 되었다. SM의 경우 얼라인이 1%수준의 지분을 확보한 반면 최대주주가 높은 수준의 지분율을 가지고 있었음에도 불구하고 얼라인이 추천한 감사후보가 주주총회에서 선임된 이례적인 사례임을 감안하여 선정하게 되었다. 뚜렷한 최대주주가 존재하였으나 일반주주측이 승리한 상징적 사례이다.13)

가. 트러스톤자산운용 vs. 태광산업

트러스톤이 태광산업을 투자대상기업으로 선정한 것은 주주행동주의 전략의 실행을 통해 기업가치의 제고가능성이 높다는 기대를 가졌기 때문인 것으로 보인다.14) 트러스톤은 지분율을 5.8%까지 높이면서 2022년부터 활발하게 주주제안을 실행하였다. 주된 내용은 현금성자산에 대한 활용방안 마련, 주식유동성 확대, 합리적인 주주환원 정책 수립, 정기적인 IR계획 수립 등 4가지로 요약할 수 있다.15) 태광산업의 경영진은 초기에는 트러스톤의 요구를 수용하는 듯한 모습을 보였으나, 2021년 10월 이후에는 대체로 요청사항을 거부한 것으로 보인다.16)

2022년 12월 트러스톤은 태광산업이 자금시장의 유동성 경색으로 재무적 어려움을 겪고 있던 흥국생명의 유상증자에 참여하기로 하자 태광산업이 흥국생명에 대한 지분관계가 없다는 이유로 반대입장을 발표했다. 흥국생명은 2022년 10월 소위 레고랜드사태로 인해 국내 자금시장의 경색이 극심해진 상황에서 약 4,000억원 규모의 유상증자를 추진했다. 태광산업은 흥국생명과 아무런 지분관계가 없었지만 태광산업의 최대주주가 56%의 지분을 보유한 흥국생명의 유상증자에 참여하기로 결정했다. 트러스톤은 이러한 유상증자 참여에 반대한다는 입장을 명확히 했고, 여론의 악화와 이사의 선관주의의무 위반에 따른 책임과 처벌에 대한 부담으로 인해 태광산업은 최종적으로 유상증자 불참을 결정했다.

트러스톤은 2023년 정기주총에 주주제안을 통해 ⅰ) 정관일부 변경 및 주식분할, ⅱ) 트러스톤이 추천하는 감사위원 선임, ⅲ) 보통주 1주당 10,000원의 현금배당 실시, ⅳ) 자사주 취득 등의 안건을 정기주총 안건으로 제안했다. 이중 감사위원의 선임에 관한 건은 이사회에 의해서 거부되었고, 나머지 안건은 모두 정기주총 안건으로 채택되었다. 그렇지만 정기주총 결과 트러스톤에 의해 제안되었던 안건은 모두 부결되었다. 트러스톤의 지분율이 5.8%였고, 3.5%의 지분을 가진 국민연금도 트러스톤의 제안에 찬성하였으나 최대주주 및 특수관계인의 지분이 과반이 넘는 54.5%였기 때문에 트러스톤의 주주제안은 정기주총에서 받아들여지기 어려운 상황이었다고 평가할 수 있다.

나. 얼라인파트너스 vs. JB금융지주

JB금융지주는 화학사업과 식품사업을 영위하는 삼양사가 최대주주(14.61%)이며, 여러 금융회사를 자회사로 편입하고 있다. 얼라인은 7개의 금융지주사에 대한 지분을 보유하고 있는데 그 중에서 특히 JB금융지주에 대한 지분율이 14.04%로 압도적으로 높다. 우리금융지주에 대해 1.01%, DGB금융지주에 대해 1%, 그리고 나머지 금융지주사들에 대해서는 1% 미만의 지분을 보유하고 있다. 국민연금의 지분율은 8.4%이다.

얼라인이 금융지주사들에 대한 지분확보를 결정한 것은 국내 금융지주사들, 특히 은행지주사들의 만성적인 저평가가 중요 원인중의 하나일 것으로 평가된다. 국내 주요 증권사들의 보고서를 참조할 때 JB금융지주를 포함한 우리나라 주요 은행지주의 12개월 선행 주가순자산비율(PBR)은 2023년 3월 기준 0.28~0.38인 것으로 나타났다. 해외은행들의 평균적인 PBR이 1을 넘는 것과 비교할 때 상당히 낮은 수준이다. 얼라인은 이러한 저평가를 완화하기 위하여 금융지주사들에 대해 효율적인 자본배치정책 및 적극적인 주주환원정책을 실행할 것을 요구하였고, 특히 JB금융지주에 대해서 보다 적극적인 주주행동 캠페인을 벌였다. 얼라인의 7개 은행지주에 대한 공개 주주서한의 내용을 살펴보면 은행지주에 대한 저평가의 원인으로 두 가지를 지목하고 있다. 얼라인은 은행업에서 창출되는 이익에 대해 주식시장은 낮게 가치평가(PER 2~5배 수준)를 하고 있음에도 불구하고 은행지주사들은 빠른 자산 성장을 중시한 비효율적 자본배치정책을 고수하고 있다는 점을 지적하였다. 또한 해외은행에 비해 현저히 낮고 가시성이 부족한 주주환원정책도 문제점으로 지목하고 있다. 이러한 저평가를 해소하기 위하여 얼라인은 은행지주사들에 대해 ⅰ) 보통주자본비율(CET1 비율)에 기반한 자본배치정책, ⅱ) 목표 주주환원율에 기반한 중기 주주환원정책의 이사회 결의를 통한 공식 도입을 요구했다.17) 추가적으로 얼라인은 JB금융지주 이사회에 대한 2차 공개 주주서한을 통해 중기 자본배치정책 및 주주환원정책을 제안하고 2022년 현금배당 및 자사주매입소각을 포함한 주주환원 정책을 제안하였다.18) 얼라인의 제안들은 2023년 정기주총에서 모두 부결되었다.

얼라인 vs. JB금융지주의 사례는 주주행동주의펀드가 최대주주의 지분율과 거의 대등한 수준까지 지분을 확보하였음에도 불구하고 주주제안이 부결되었다는 점에서 다른 사례들과 차별성을 가진다. 8.2%의 지분율을 가진 국민연금의 지지를 받지 못했다는 점이 주주제안결과에 상당한 영향을 미쳤다고 평가할 수 있는데, 특히 얼라인이 제안한 배당안건에 대해서 국민연금은 다른 판단을 내렸다. 다양한 요소에 의해 영향을 받는 다른 기관투자자들의 지지를 적극적으로 확보하기 위한 노력이 중요하다는 점을 보여주는 사례이다.

다. FCP, 안다자산운용 vs. KT&G

KT&G는 담배제품을 생산하여 판매하는 기업이다. 2022년말 기준 국민연금이 7.1%로 내국인 최대주주였으나, 2023년 6월 지분매각으로 인해 국민연금의 지분율이 6.31%로 줄어들어서 6.93%의 지분을 가진 중소기업은행이 내국인 최대주주가 되었다. 전체발행주식중 15.3%를 자사주로 가지고 있으며, 외국인 투자자의 보유비율이 43.48%에 이른다. 외국인 투자자중에서는 First Eagle Investment Management, LLC가 7.12%를 보유하고 있어 현재 최대주주의 지위에 있다. FCP와 안다의 KT&G 보유지분은 1% 미만인 것으로 알려져 있다.

FCP는 2022년 10월 KT&G 주주들에 대한 주주서한을 통해 KT&G의 기업가치제고를 위하여 ⅰ) HNB(Heat-not-Burn)담배제품의 판매비중을 2027년까지 최소 50%수준까지 높일 수 있도록 로드맵을 마련하고, ⅱ) 한국인삼공사의 분할 및 상장, ⅲ) 비핵심사업자산의 매각, ⅳ) 잉여현금을 활용한 자사주 매입, ⅴ) 구체적인 실행전략을 통한 ESG경영 개선을 제안했다.19) 주주서한의 내용을 실질적인 경영정책으로 현실화하기 위하여 FCP는 한국인삼공사의 인적분할, 배당확대, 자사주 취득 및 소각, 정관 일부 변경, 사외이사 및 감사위원 선임 등의 안건을 정기주총에 상정할 것을 제안했다. 이중 한국인삼공사의 인적분할을 제외한 나머지 안건들이 정기주총 안건으로 상정되었는데, 분기배당 실시를 위한 정관 일부 변경 안건을 제외한 나머지 안건들은 모두 부결되었다.

안다도 2022년 10월 주주서한을 통해 ⅰ) 한국인삼공사의 인적분할 및 상장, ⅱ) HNB담배제품에 대한 투자확대 및 판매비중 확대, ⅲ) 현금배당 확대, ⅳ) 자사주 소각 등을 제안했다.20) 안다의 제안내용은 FCP의 제안내용과 대부분 일치하고 있다. FCP의 경우와 유사하게 안다도 2023년 정기주총을 앞두고 한국인삼공사의 인적분할, 사외이사 및 감사위원의 선임, 사외이사 증원, 배당확대 등을 정기주총 안건으로 제안하였다. 이중 한국인삼공사의 인적분할은 거부되었고, 정기주총에 상정된 안건들은 모두 부결되었다.

KT&G는 지배주주가 뚜렷한 대부분의 대기업과는 달리 소유구조가 상대적으로 분산되어 있기 때문에 주주행동주의펀드가 다른 기관투자자들을 효과적으로 설득할 경우 다양한 주주제안을 가결시킬 가능성이 존재한다. 그렇지만 이번 주주총회에서 주주행동주의펀드의 제안은 다른 기관투자자들로부터 두터운 지지를 받지 못했다. 기관투자자들이 의결권 행사에 있어 참고하는 의결권 자문기관들의 권고안도 양쪽 방향으로 나누졌는데, 글로벌 의결권 자문기관인 ISS(Institutional Shareholder Service)는 대체로 주주행동주의펀드 제안안건에 찬성을 권고한 반면, 글로벌 의결권 자문기관인 글래스루이스는 KT&G 제안안건에 찬성을 권고했다. 이러한 상황에서 점진적이고 안정적인 개선쪽에 대한 지지가 많아지면서 안다와 FCP의 주주제안은 대부분 부결되었다. 기관투자자들이 의결권행사가 다양한 요소에 의해 영향을 받고 있다는 점도 참조해야 할 것이다.

라. 얼라인파트너스 vs. SM

SM은 국내 대표적인 엔터테인먼트기업중의 하나이며, 2021년말 기준 최대주주인 이수만씨의 지분율은 18.9%였다. 국민연금이 6.16%로 2대주주의 지위를 가지고 있었다. 얼라인은 약 1%의 지분율을 확보한 후 SM의 기업가치 제고를 위하여 다양한 주주제안을 시작하게 되었고, 2022년 주주총회에서 감사선임에 성공하는 이례적인 상황을 만들었다.

얼라인에 의한 주주제안의 핵심은 SM이 가지고 있었던 라이크기획과의 용역계약 종료와 감사의 선임이었다. 얼라인은 SM이 라이크기획과의 용역계약을 통해 지출한 비용이 1,500억원 수준에 이를 정도로 막대했기 때문에 해당 용역계약이 종료되어야 함을 주장했다. 또한 기업지배구조를 개선하고 감사의 독립성을 확보해야 함을 주장하면서 감사후보를 제안했다. 얼라인의 이러한 주장은 일반주주들로부터 많은 지지를 받았고, 2022년 3월의 주주총회에서 얼라인측이 추천한 감사후보가 최종적으로 감사에 선임되었다. 지분격차가 현저한 최대주주가 존재함에도 불구하고 얼라인이 추천한 감사후보가 선임될 수 있었던 데에는 일반주주들의 지지뿐만 아니라 최대주주의 의결권이 3%로 제한되는 ‘3%룰’의 역할도 중요했다. 국민연금도 얼라인의 제안에 동의하였다. 얼라인의 사례는 주주행동주의펀드가 명확한 논리와 설득력을 갖추었을 때 다른 기관투자자들의 지지를 통해 기업가치에 변화를 줄 수 있다는 사실을 확인해준 상징적인 사례라고 볼 수 있다. 최대주주로부터 독립된 감사가 선임됨으로써 경영에 대한 견제와 감시가 높아지게 되고, 시장은 기업가치 상승에 대한 기대를 가지게 되는 것이다.

3. 주주행동주의 전략의 영향

주주행동주의전략 실행의 궁극적인 목적은 기업가치를 제고함으로써 주주행동주의펀드의 목표 수익률을 달성하는 것이라 볼 수 있다. 이는 주주행동주의펀드, 특히 상장주식에 투자하는 주주행동주의펀드들의 성과는 주가상승으로 관찰되는 수익률에 의해 결정될 가능성이 높음을 의미한다. 물론 주가변화는 여러 가지 거시경제 변수에 영향을 받으며 해당기업에만 귀속되는 개별적인 변수에도 영향을 받기 때문에 주가변동은 주주행동주의전략의 영향 이외의 다양한 변수의 영향을 반영한다. 그렇지만 주주행동주의 전략 실행이후 일정기간의 주가흐름은 전략실행의 영향을 일정수준 반영할 가능성이 존재한다. 이에 본 절에서는 이전에서 설명했던 주주행동주의 전략 실행의 사례들에 대해 주가흐름이 어떻게 전개되었는지를 단순주가수익률과 누적초과수익률(이하 CAR)로 구분해서 살펴본다.

주주행동주의 전략 실행은 초기 단계에서는 코스피지수 대비 양호한 수익률 흐름을 보이고 있음이 관찰된다. 그러나 상대적으로 우수한 주가흐름은 지속되지 않는 것으로 나타나며, 주주행동주의 전략 실행에 대한 내용이 공개된 이후 약 20~40거래일이 경과될 경우 코스피지수 대비 상대적인 주가상승은 더 이상 관찰되지 않는다. 그리고 시간이 경과할수록 주가흐름은 상대적인 부진을 확대하는 것으로 판단된다. 시간의 경과와 더불어 기업가치 제고효과가 뚜렷하게 나타나지 않는 것은 주주제안이 이루어진 이후 제안의 주요 내용들이 정기주총에서 안건으로 채택되지 않거나 채택되더라도 부결되었기 때문인 것으로 보인다. 주주행동주의펀드에 의한 주주제안 및 관련 활동들이 단기적으로만 주가에 영향을 미치고 있을 가능성을 시사하고 있다.21)

주주행동주의펀드의 활동이 주가에 미치는 영향을 좀 더 정밀하게 계량분석하기 위하여 초과수익률(AR)과 누적초과수익률(CAR)을 추정하여 주주행동주의펀드의 활동이 주가에 미치는 영향을 분석할 필요가 있다. CAR에 의한 성과평가는 주주행동주의펀드가 주가에 미치는 영향을 분석할 때 가장 빈번히 활용되는 분석방법론이라 볼 수 있다. 초과수익률의 추정은 시장모형을 통해 실시하였는데, 시장지수의 수익률을 통제변수로 사용하여 해당 기업의 관찰된 수익률로부터 초과수익률을 계산하였다. 시장모형은 가장 단순한 모형이기는 하지만 CAR을 추정하는 전통적인 방법이며 여전히 많은 연구가 사용하는 방법론이라 볼 수 있다. 시장모형의 계수를 추정하기 위한 추정기간은 이벤트 발생 이전의 60거래일로 설정하였으며, 시장지수(코스피지수 또는 코스닥지수) 수익률과 개별기업의 수익률을 이용하여 추정하였다.

CAR 추정결과를 살펴보면 일부 예외적인 종목들이 존재하지만 대부분의 종목들이 20거래일까지 양의 CAR이 유지되는 공통점이 관찰되었다. SK케미칼, SM, 남양유업의 경우 20거래일후의 CAR이 음의 값을 가졌으며, 나머지 종목들은 정도의 차이가 있긴 하지만 양의 CAR이 관찰되었다. 20거래일후 가장 높은 CAR을 가진 종목은 BYC(30.42%)였으며, 가장 낮은 CAR을 가진 종목은 남양유업(-12.55%)이었다. 주주제안 이전의 기간을 살펴보면 이전 20거래일의 기간동안 양의 값을 가지는 경우도 있지만 음의 값을 가지는 경우도 다수 관찰되었다.

CAR의 변화추이를 살펴보면 대부분의 종목에서 주주제안이 공개된 후 단기간에 걸쳐 양의 값을 가지다가 시간의 경과와 더불어 음의 값으로 반전되었다. CAR값의 통계적 유의성은 20거래일까지 가장 강하게 유지되었다. 40거래일 기준에서는 CAR값이 통계적 유의성을 확보하지 못했다. 다만 통계적 유의성을 확보했다 하더라도 분석대상 표본의 수가 15개 기업으로 적다는 점은 분석결과가 가지는 한계라 볼 수 있다.

CAR 기준 가장 성과가 양호하게 나타난 사례는 트러스톤이 주주제안을 냈던 BYC였다. 트러스톤의 지분이 9%로 상당히 높았지만 2022년 주주총회에서 의미있는 변화를 이끌어내지 못했음에도 불구하고 초과수익률은 장기간에 걸쳐 양의 값을 유지했다. 분석한 사례중에서 가장 이례적인 CAR 흐름이라 평가할 수 있다.반면 가장 부진한 CAR 변화를 보인 곳은 남양유업이었다. 남양유업의 CAR은 12거래일까지는 양의 값을 보였으나 13거래일부터 음의 값으로 떨어졌고 이후 가장 큰 규모의 음의 CAR값을 기록하였다.

CAR분석을 종합해보면 주주행동주의펀드의 활동이 단기적으로는 주가에 긍정적인 영향을 미치지만 그 효과가 장기간 이어지지는 않는다고 결론 내릴 수 있다. 분석의 대상이 된 모든 사례에서 단기적으로는 통계적으로 유의적인 양의 CAR이 관측되었다. 그렇지만 양의 CAR은 시간의 경과와 더불어 값이 작아졌고 대부분의 사례에서 음의 값으로 전환되었다. CAR이 단기적으로는 양의 값으로 나타났다가 기간의 경과에 따라 음의 값으로 전환된 것은 주주행동주의펀드의 활동 결과가 뚜렷하게 나타나지 않은 데에서 그 원인을 찾을 수 있다. 주주행동주의펀드의 활동이 공개된 직후에는 시장의 관심이 증가하면서 투자자들의 매수가 활발해져 주가는 양의 초과수익률을 달성하는 것으로 보인다. 그러나 여러 주주제안이 주주총회에서 부결되거나 또는 주주총회 이전에 이미 그러한 결과가 예상되어 초과수익률이 음의 값으로 반전되는 것으로 해석할 수 있다.

주주행동주의펀드의 활동이 기업가치에 단기적으로는 영향을 미치지만 장기간 그 효과가 유지되지 않는다는 점은 2000년대 이후 미국의 실증분석 연구결과 및 일본의 실증분석 연구결과와 일관성을 가진다고 볼 수 있다. 2000년대 이전 미국의 연구결과는 주주행동주의펀드의 활동이 기업가치에 유의적인 영향을 미치지 못한다는 연구결과를 주로 보고하였지만 2000년대 이후에는 단기적으로는 성과가 있음을 보여주고 있다. 일본의 최근 연구결과에서도 단기적인 성과는 인정하고 있지만, 장기적으로 유지되지 않음을 보고한다. 이러한 해외연구 결과와 본 보고서의 연구결과는 일관성을 유지하고 있다.

주주행동주의펀드의 지분율은 기술한 변화양상에 큰 영향을 준다고 보기는 어려울 것이다. 예를 들어 7개 금융지주회사들에 대해 주주제안을 한 얼라인의 경우를 살펴보면 CAR의 절대적인 수준에 차이가 있기는 하지만 음의 값으로 반전되는 패턴이 유사하게 나타나고 있음이 관찰된다. 얼라인의 지분율이 14.04%로 가장 높은 JB금융지주의 경우 초과수익률이 25.86%로 가장 높게 형성되었고 양의 값을 유지한 기간도 가장 길지만 지분율이 1%였던 DGB금융지주의 경우 49거래일간 양의 값을 유지했고 최대 CAR값은 7.48%였다. 지분율이 0.01%였던 신한금융지주의 경우 45거래일간 양의 값을 유지했고 최대 CAR값은 19.43%였다. 금융지주사 이외의 사례에서도 비슷한 현상을 관찰할 수 있다. 남양유업의 경우 차파트너스의 지분율이 3%였지만 CAR에 의한 성과는 가장 저조했다.

대주주의 지분율도 사례에 대해 유의적인 영향을 미친다고 판단하기는 어렵다. 대주주의 상대적인 지분율이 높은 그룹(BYC, SK케미칼, SM, ㈜SK, 태광산업, 남양유업)과 상대적 지분율이 낮은 그룹(금융지주사들, KT&G)을 비교할 때 상대적 지분율이 낮은 그룹에서 누적초과수익률이 더 높게 나타난다고 해석할 수 있으나 표본수가 적어 통계적 유의성을 확보하기는 어려울 것이다. 양쪽 그룹에서 공통적으로 주주제안 사항들이 대부분 부결되었다는 점에서도 성과에 차이가 있을 것이라 판단하기 어렵다.

Ⅳ. 주주행동주의펀드 전략실행의 한계 및 제언

1. 주주행동주의펀드 활동에 대한 평가와 한계

주주행동주의펀드의 활동이 활발해지면서 이에 대한 시장의 관심도가 높아지고 있는 것은 사실이지만, 아직까지 주주행동주의펀드의 성공사례는 많지 않다고 평가할 수 있다. 앞장에서 기술한 바와 같이 2022년과 2023년에는 이전에 비해 주주행동주의펀드의 활동이 상당히 활발해졌지만 대부분의 활동이 의미있는 변화로 이어지지는 못했다. 다양한 종류의 주주제안이 제시되었지만 정기주총에 상정되지 못한 안건도 다수였고, 정기주총에 상정된 안건들조차도 거의 대부분 부결되는 결과로 이어졌다. 그 과정에서 나타나는 주가변동도 단기적으로는 주가상승이 나타나는 사례가 많았으나 꾸준하게 지속되는 흐름으로 연결되지는 못했다.

주주행동주의펀드들의 활동이 성공적인 결과로 연결되지 못하는 원인으로 다음과 같은 사안을 들 수 있다. 첫째, 주주행동주의펀드의 지분율이 지배주주와 그 특수관계인들의 지분율에 비해 상당히 낮은 수준인 경우가 많다는 점이다. 주주행동주의펀드의 지분확보 수준은 펀드마다 차이가 나는 것이 일반적이다. 중요한 부분은 주주행동주의펀드의 절대적 지분율이 아니라 대주주와 비교한 상대적 지분율이라고 봐야 할 것이다. 일부 예외적인 경우가 있긴 하지만 주주행동주의펀드들은 대개 1% 내외 수준의 지분을 확보하면서 행동주의전략을 실행한다. 그런데 1%내외의 지분을 확보한 경우와 5%가 넘는 지분을 확보한 경우를 비교할 때 주주제안 내용들이 모두 부결되었다는 점에서 주목할 필요가 있다. 주주행동주의펀드가 확보한 절대적 지분율보다 대주주가 확보한 지분율과 비교한 상대적 지분율이 충분히 높지 않다면 주주제안의 효과가 제한적이라는 것을 의미한다. 우리나라 대기업들은 대부분 지배주주와 그 특수관계인의 지분율이 주주행동주의펀드에 비해 상대적으로 높기 때문에 표대결로 갈 경우 제안된 안건을 통과시키기 쉽지 않다. 지배주주의 의결권이 일정 수준 이하로 제한되는 안건들이 있기는 하지만 그런 경우에도 지배주주는 주주행동주의펀드들의 제안을 주주총회에 상정하지 않거나 또는 상정하더라도 표대결에서 우위를 차지하는 경우가 대부분이다. 지배주주와의 상대적인 지분율 격차는 주주행동주의펀드들에게 앞으로도 가장 중요한 부담요소가 될 것이다.

둘째, 주주행동주의펀드가 주주행동주의 전략을 실행함에 있어서 다른 기관투자자들 적극적인 협력을 이끌어내지 못하고 있다. 얼라인 vs. JB금융지주의 사례에서 알 수 있듯이 주주행동주의펀드가 대주주에 버금가는 수준의 지분율을 확보한 경우에도 주주제안이 모두 부결되는 결과가 나타났다. 이는 주주행동주의펀드의 지분율이 대주주와 비슷한 수준까지 올라갔음에도 불구하고 주주총회에서 다른 기관투자자들의 지지를 얻지 못했기 때문에 나타나는 결과라 볼 수 있다. 다른 기관투자자들과의 협력관계 구축은 주주행동주의펀드의 지분율이 상대적 지분율이 낮을 때에 더욱 중요한 의미를 가진다. 낮은 지분율을 확보했더라도 합리적인 주주제안을 만들어 다른 기관투자자들의 협력을 적극적으로 끌어낼 수 있다면 주주제안 결과는 상당히 달라질 수 있다. 주주행동주의펀드 활동이 가장 활발한 미국의 경우를 살펴보면 지분분산 수준이 상대적으로 높다는 점을 감안하더라도 주주행동주의펀드의 지분율이 1% 이하인 경우가 많다. 그럼에도 불구하고 주주행동주의펀드 활동이 성공을 거둘 수 있었던 데에는 합리적이고 창의적인 주주제안을 만들어 기관투자자들과의 협력을 적극적으로 추진했기 때문이라고 볼 수 있다.

주주행동주의펀드들의 활동이 성공적인 결과로 연결되지 못하는 데에는 부족한 환경요인도 일부 영향을 미치고 있다고 볼 수 있다. 부족한 환경요인으로는 다음과 같은 사안을 들 수 있다. 첫째, 국내 상법의 체계상 이사의 선관주의/충실의무에 주주의 비례적 이익 보호가 포함되지 않아 이사가 주주간의 이해상충에 대해 충실의무를 다할 유인이 약하다. 상법상 이사의 선관주의/충실의무는 회사에 대하여 부담하는 것일 뿐 주주에 대해서는 부담하지 않는다고 보는 것이 현재 국내 법원의 판례이다. 이사는 회사로부터 위임을 받은 사람인데, 위임을 받는다는 것은 회사의 경영업무를 위임받는 것이며 주주의 이해관계를 처리하는 것까지는 아니라고 보는 것이다. 경영진이 주주에 대해 선관주의의무를 부담하지 않는다는 것은 이사가 주주의 이익을 의무적으로 보호할 필요는 없다는 것을 의미한다.22) 이사가 주주의 비례적 이익을 보호하도록 한다면 주주행동주의펀드들의 역할이 강화될 가능성이 있다.

둘째, 주주행동주의 활동이 어떻게 진행되고 있는지에 대한 정보공개가 불투명하여 일반투자자들의 주주행동주의 활동방향에 대한 정보접근성이 떨어진다. 지배주주와의 지분율 격차가 현저한 대부분의 주주행동주의펀드들은 활동 전략을 수행함에 있어서 다른 소수주주들의 지원이 매우 중요하다. 주주제안과 관련된 정보가 신속하게 공개될 경우 제안내용에 대한 다양한 의견수렴이 가능해지고 합리적인 결론에 도달할 가능성도 높아진다. 자본시장의 효율성이 정보의 정확성 및 투명성에 기반하고 있듯이 주주제안과 관련된 정보가 정확하고 신속하게 공개되어야 주주행동주의펀드들의 역할이 더욱 활성화될 것이다. 현재에도 공개서한이나 공개적인 주주제안을 통해 주주행동주의 전략을 실행하고 있으나 주주행동주의 전개과정이 투명하게 공개되어 주주 및 일반투자자 등이 이를 합리적으로 평가할 수 있는 공시체계는 미흡한 편이다.

2. 자본시장 발전을 위한 제언

국내 자본시장에서 주주행동주의펀드들의 긍정적인 기능을 강화하기 위해서는 주주간의 이해상충을 조정할 수 있는 제도적 기반과 주주행동주의 활동에 대한 정보제공 기능 강화, 그리고 주주환원정책의 정비 등이 필요하다고 판단된다. 먼저 가장 중요한 제도적 기반의 하나로 이사의 선관주의의무에 주주의 비례적 이익을 보호하는 개념을 법적으로 인정하는 방식을 검토할 필요가 있다. 기업의 특정한 경영정책이 소수주주의 비용부담하에 지배주주의 이익을 보호하는 특성을 가지고 있더라도 현행 제도하에서는 이사에 대해 선관주의의무를 위반했다는 책임을 묻기가 사실상 어렵다. 이러한 제도적 환경에서는 기업의 이사는 지배주주와 소수주주간의 이해상충을 조정할 유인을 가지기 어려우며, 많은 경우 지배주주의 이해관계를 우선시할 유인을 가지게 된다. 그러므로 이러한 문제를 개선하기 위하여 이사의 선관주의의무에 주주의 비례적 이익을 보호하는 것을 인정하는 방향으로 제도적 개선이 필요하다. 이사회의 관점에서 기업가치 제고와 주주의 비례적 이익 제고가 상충할 수 있다는 지적이 일부 제기되고 있으나 주주행동주의펀드의 활동과 반드시 상충된다고 보기는 어려울 것이다.

다음으로 주주행동주의 활동에 대한 정보가 신속하고 효율적으로 공개될 수 있는 공시체계의 정비를 검토할 필요가 있다. 정보의 신속하고 투명한 공개는 시장의 관심을 환기시키고 일반투자자들이 해당 사안에 대해 의견을 정리할 수 있는 충분한 시간을 부여한다는 측면에서 중요성을 가진다. 주주제안 내용이 공개되는 시기를 앞당기고, 주주서한이 접수될 경우 그 사실과 내용에 대해 공시하도록 하며, 제안에 대해 기업의 거부할 경우 그 사유에 관한 정보가 신속히 공개될 수 있도록 공시체계를 개선하는 방안을 검토해 볼 수 있을 것이다.

건전한 주주행동주의 활동을 지원하기 위해서 주주환원정책에 대한 제도적 정비도 필요하다. 현재까지의 주주제안 내용들을 살펴보면 빈도수가 높지는 않지만 꾸준하게 관찰되는 제안중의 하나가 자사주 매입ㆍ소각에 관한 것이다. 우리시장에서 기업의 자사주 보유는 흔한 관행이지만 자사주 보유와 관련된 많은 논란이 이어져 오고 있다. 신주발행시 자사주에도 배정되는 관행, 자사주가 특정 거래상대방에게 매각되는 행위 등에 대해 많은 논란이 생기면서 투자자들의 신뢰에도 부정적인 영향이 나타났다. 주주행동주의 활동이 이러한 부분에 집중하는 것보다는 제도적으로 자사주와 관련된 문제점들을 해소하는 것이 타당할 것이다.

이상에서 제언한 방향으로 제도개선이 추진될 경우 주주행동주의펀드들의 긍정적인 역할이 강화될 가능성을 예상해 볼 수 있다. 주주의 비례적 이익 보호가 선관주의 의무에 포함될 경우 법 시스템에 의한 주주보호가 강화됨과 동시에 주주행동주의펀드는 사익추구보다는 합리적인 주주제안에 더욱 집중할 수 있을 것이다. 이와 더불어 경영진이 다양한 투자자그룹의 의견에 더욱 주의를 기울이는 환경도 조성할 것으로 예상된다. 정보제공의 효율성을 높이는 것은 시장이 주주제안에 대해 신속히 정보를 획득하게 함으로써 문제해결을 위한 다양한 의견을 생성시키고 합리적인 제안에 이를 가능성을 높이기 때문에 주주행동주의펀드들이 더욱 정교한 제안을 만들게 하는 요소가 될 것이다.

주주행동주의펀드가 가진 긍정적인 역할에도 불구하고 주주행동주의펀드가 지나치게 단기업적주의에 치중하고 경영권 불안을 야기해서 기업에 불필요한 비용부담을 증가시킨다는 지적도 이어지고 있다. 적극적인 주주제안이 기업의 장기적 지속가능성을 높이는 방향에서 제안된 것인지에 대한 투자자들의 신중한 판단이 중요하다. 주주제안에 대한 해석이 편파적으로 치우치지 않도록 기업과 기관투자자간의 의견소통이 일어날 수 있는 공식적ㆍ비공식적 정보경로를 확대하고, 기업경영진의 경영권 불안에 대한 부담을 완화할 수 있는 제도적 배려도 필요하다.

1) 안수현(2020)

2) 스튜어드십 코드 제정위원회(2016)

3) 송홍선(2018)

4) Kahan & Rock(2007)

5) Bebchuk(2013)

6) Brav et al.(2008), Klein & Zur(2008), Becht et al.(2017)

7) 안수현(2020), 이숙미ㆍ오새론ㆍ최명(2023), 홍성찬ㆍ이주영ㆍ신강희(2023), 김형균(2023), 엄세용(2023) 등 참조

8) 글로벌 주주행동주의 활동현황 분석을 위해서 글로벌 주주행동주의 활동 내용에 대한 데이터를 제공하는 기관인 Insightia의 제공 자료를 활용하였다. Insightia가 제공하는 데이터베이스는 주주행동주의펀드뿐만 아니라 기관 및 개인투자자를 포함한 다양한 투자자그룹으로부터 발생하는 주주행동주의 활동을 웹베이스의 데이터 수집모듈로 집계하여 통계로 제공하고 있다. Insightia가 집계하는 주주행동주의 활동은 주주제안, 주주서한, 캠페인, 경영진/이사와의 대화 등과 같이 공식적ㆍ비공식적 경로를 모두 포함하고 있다.

9) 여밀림(2020)

10) 국내 주주행동주의 현황분석을 위해서 한국ESG기준원이 제공하는 주주행동주의 관련 데이터를 사용하였다. 한국ESG기준원이 제공하는 데이터는 유가증권시장 및 코스닥시장 상장기업 주주총회에 주주제안이 이루어진 경우에 대해서 통계를 집계하였다. 따라서 해당 데이터는 주주행동주의 활동 중에서 주주제안 활동만을 통계자료로 수집하고 있다. 글로벌 주주행동주의활동 현황분석을 위해 사용한 Insightia의 통계수집 방식과 차이가 있다. Insightia의 통계수집 범위보다 한국ESG기준원의 통계수집 범위가 더 제한적이기 때문에 양쪽 수치간에 괴리가 나타나며, 대체로 한국ESG기준원의 통계수치가 Insightia의 통계수치보다 더 작은 값을 가진다. 국내 데이터는 범위가 상대적으로 좁지만, 통계가 수집하는 변수의 양의 더 많아 상대적으로 더 자세한 내용을 이해할 수 있는 장점이 있다.

11) 박정민(2023)

12) 송옥렬(2023)

13) 사례분석에서 대상기업에 대한 주요 주주구성 및 주주행동주의펀드의 지분율은 사례에 대한 이해를 넓힐 수 있는 정보이므로 보고서 부록에서 <부록 표 1>로 정리하였다.

14) 한국ESG기준원에 따르면 태광산업의 ESG평가등급은 D등급이며, 세부적인 지배구조 등급도 D등급이다.

15) 트러스톤자산운용(2022)

16) 김건ㆍ문성ㆍ위춘재ㆍ홍기현(2023)

17) 얼라인파트너스(2023a)

18) 얼라인파트너스(2023b)

19) Flashlight Capital Partners(2022)

20) 안다자산운용의 해당 주주서한의 원문은 공개되지 않았으나, 언론보도를 통해 주주서한의 내용이 알려졌다.

21) 주주제안이 이루어진 후 대상기업의 상대적인 주가흐름에 관한 세부적인 정보는 부록의 <부록 표 2>를 참조하기 바란다.

22) 이상훈(2023)

참고문헌

금융감독원, 2023, 주주행동주의 개요 및 동향.

김건ㆍ문성ㆍ위춘재ㆍ홍기현, 2023, 주주행동주의 사례 연구,『BFL』제120호, 18-31.

김형균, 2023, 행동주의 펀드의 전략과 방향,『BFL』제120호, 101-116.

박정민, 2023, 2023 주주총회 리뷰(1) - 국내 주주제안 현황 분석: 최근 3년간의 주주제안자 및 안건별 변화를 중심으로, 한국ESG기준원.

송옥렬, 2023, 헤지펀드 행동주의에 대한 이론적 검토, 『상사판례연구』36(2), 3-36.

송홍선, 2018,『스튜어드십코드와 기관투자자의 주주권 행사』, 자본시장연구원 조사보고서 18-02.

스튜어드십 코드 제정위원회, 2016,『[한국 스튜어드십 코드] 기관투자자의 수탁자 책임에 관한 원칙』.

안수현, 2020, 주주행동주의(Shareholder Activism)의 순기능 강화를 위한 몇가지 논의,『경영법률』30(3), 247-296.

얼라인파트너스, 2023a, 국내 상장 은행지주 이사회에 대한 공개 주주서한 (총 7개 기업).

얼라인파트너스, 2023b, 주식회사 JB금융지주 이사회에 대한 2차 공개 주주서한.

엄세용, 2023, 의무공개매수의 구조와 M&A 영향 등 분석,『증권법연구』24(1), 47-92.

여밀림, 2020, 일본 주주행동주의와 상장기업의 지배구조 개선, 자본시장연구원『자본시장포커스』2020-07호.

이상훈, 2023, 행동주의 펀드와 주주의 비례적 이익,『증권법연구』24(1), 1-46.

이숙미ㆍ오새론ㆍ최명, 2023, 헤지펀드 행동주의 제안에 대한 방어시 법적 문제 (1) -주주제안, 위임장 대결의 실무상 제 문제-,『BFL』제120호, 32-48.

트러스톤자산운용, 2022, 태광산업에 대한 경영참여 투자목적 변경에 대한 트러스톤의 입장문.

홍성찬ㆍ이주영ㆍ신강희, 2023, 헤지펀드 행동주의 제안에 대한 방어시 법적 문제 (2) -임원 선임-,『BFL』제120호, 49-65.

Bebchuk, L.A., 2013, The myth that insulating boards serves long-term value, Columbia Law Review 113, 1637-1694.

Becht, M., Franks, J.R., Grant, J., Wagner, H.F., 2017, Returns to hedge fund activism: An international study, Review of Financial Studies 30, 2933-2971.

Brav, A., Jiang, W., Frank, P., Randall S.T., 2008, Hedge fund activism, corporate governance, and firm performance, Journal of Finance 63, 1729-1775.

Denes, M.R., Karpoff, J.M., McWilliams, V.B., 2017, Thirty years of shareholder activism: A survey of empirical research, Journal of Corporate Finance 44, 405-424.

Flashlight Capital Partners, 2022, Letter to Shareholders (of KT&G).

Gillan, S.L., Nguyen, N., Nishikawa, T., 2023, Heterogeneity in shareholder activism: Evidence from Japan, Pacific-Basin Finance Journal 77, Article 101891.

Hamao, Y., Matos, P., 2018, U.S.-style investor activism in Japan: The first ten years?, Journal of the Japanese and International Economics 48, 29-54.

Kahan, M., Rock, E.B., 2007, Hedge funds in corporate governance and corporate control, University of Pennsylvania Law Review 155, 1021-1093.

Klein, A., Zur, E., 2011, The impact of hedge fund activism on the target firm’s existing bondholders, The Review of Financial Studies 24, 1735-1771.

Sato, R., Takeda, F., 2023, Effects of shareholder proposals on the market value of Japanese firms, International Review of Economics & Finance 80, 320-333.

Tsukioka, Y., 2020, The impact of Japan’s stewardship code on shareholder voting, International Review of Economics & Finance 67, 148-162.

금융감독원 www.fss.or.kr

금융위원회 www.fsc.go.kr

트러스톤자산운용 ww.trustonasset.com

한국거래소 www.krx.co.kr

한국ESG기준원 www.cgs.or.kr

JB금융그룹 www.jbfg.com

<부록>