Find out more about our latest publications

Establishing a Regulatory Framework for Security Token Issuance and Circulation: Key Issues and Development Plans

Issue Papers 24-12 Jun. 20, 2024

- Research Topic Capital Markets

- Page 28

This article addresses the establishment of a regulatory framework for the issuance and distribution of security tokens, positioning it as an essential step in constructing new financial infrastructure, rather than merely introducing new financial investment products. The development of this framework requires a systematic and long-term approach to regulatory enhancement. In this respect, key issues in the security token market can be classified into three primary categories: the securities nature of digital assets, considerations regarding the Act on Electronic Registration of Stocks and Bonds (ERSBA), and matters involving the Financial Investment Services and Capital Markets Act (FSCMA). For each category, both short- and long-term development strategies can be proposed as follows.

First, regarding the securities nature of digital assets, a regulatory gap persists in addressing unfair trading in the virtual asset market, particularly before the implementation of the Act on the Protection of Virtual Asset Users (Virtual Asset Act) on July 19, 2024. To fix this gap, the securities nature of virtual assets should be strictly assessed, especially in cases where market trust is compromised by unfair trading practices. Based on such assessments, it is necessary to impose sanctions on digital asset issuers who circumvent disclosure requirements and unfair trading regulations under the FSCMA. After the Virtual Asset Act takes effect, emphasis should shift toward a self-regulatory framework for assessing the securities nature and establishing specific guidelines for determining whether digital assets are securities or commodities. If the procedures for assessing the securities nature of digital assets are institutionalized, it will clarify the regulatory jurisdiction of the FSCMA and the Virtual Asset Act, thereby enhancing market predictability.

Second, as for the ERSBA’s application to security tokens, a proposed amendment to the ERSBA, which primarily aims at granting presumption of rights to distributed ledgers, should be promptly passed by the National Assembly. Over the long term, regulatory reforms should recognize the innovation and effectiveness arising from payment method tokenization as well as the tokenization of securities.

Lastly, in terms of the FSCMA issues related to security tokens, the proposed amendment to the FSCMA, which seeks to establish a new regulatory framework for the distribution of atypical securities and over-the-counter (OTC) brokerage services, should also be passed swiftly by the National Assembly. For long-term regulatory improvement, unified regulatory principles should govern various OTC trading platforms for security tokens as well as traditional unlisted securities under the FSCMA. Moreover, it is worth considering relaxing or abolishing overly restrictive sales regulations to facilitate OTC transactions.

First, regarding the securities nature of digital assets, a regulatory gap persists in addressing unfair trading in the virtual asset market, particularly before the implementation of the Act on the Protection of Virtual Asset Users (Virtual Asset Act) on July 19, 2024. To fix this gap, the securities nature of virtual assets should be strictly assessed, especially in cases where market trust is compromised by unfair trading practices. Based on such assessments, it is necessary to impose sanctions on digital asset issuers who circumvent disclosure requirements and unfair trading regulations under the FSCMA. After the Virtual Asset Act takes effect, emphasis should shift toward a self-regulatory framework for assessing the securities nature and establishing specific guidelines for determining whether digital assets are securities or commodities. If the procedures for assessing the securities nature of digital assets are institutionalized, it will clarify the regulatory jurisdiction of the FSCMA and the Virtual Asset Act, thereby enhancing market predictability.

Second, as for the ERSBA’s application to security tokens, a proposed amendment to the ERSBA, which primarily aims at granting presumption of rights to distributed ledgers, should be promptly passed by the National Assembly. Over the long term, regulatory reforms should recognize the innovation and effectiveness arising from payment method tokenization as well as the tokenization of securities.

Lastly, in terms of the FSCMA issues related to security tokens, the proposed amendment to the FSCMA, which seeks to establish a new regulatory framework for the distribution of atypical securities and over-the-counter (OTC) brokerage services, should also be passed swiftly by the National Assembly. For long-term regulatory improvement, unified regulatory principles should govern various OTC trading platforms for security tokens as well as traditional unlisted securities under the FSCMA. Moreover, it is worth considering relaxing or abolishing overly restrictive sales regulations to facilitate OTC transactions.

Ⅰ. 서론

우리 정부는 국정과제인 “디지털 자산 인프라 및 규율체계 구축” 정책의 일환으로 토큰증권 발행ㆍ유통 제도를 구축해 가고 있다. 2023년 2월 6일 금융위원회는 “토큰증권(Security Token) 발행ㆍ유통 규율체계 정비방안”(이하 ‘토큰증권 가이드라인’)을 발표1)하여 증권성 판단을 위한 기준을 제시하였고, 토큰증권 발행ㆍ유통 제도 정비를 위해 ‘자본시장과 금융투자업에 관한 법률’(이하 ‘자본시장법’)과 ‘주식ㆍ사채 등의 전자등록에 관한 법률’(이하 ‘전자증권법’)의 개정 계획을 밝혔다. 이러한 개정 계획에 따라 2023년 관련 자본시장법 개정안과 전자증권법 개정안이 의원 입법으로 국회에서 발의되었다.2) 그러나 관련 입법안은 국회에서 충분히 논의되지도 못하고, 지난 2024년 5월 29일 제21대 국회의 임기 만료로 인해 자동 폐기되었다.

토큰증권이란 블록체인 기술을 기반으로 토큰화(tokenization)3)된 분산원장(distributed ledger)4)에서 발행 및 유통이 가능한 자본시장법상 증권을 의미한다.5) 토큰증권 발행ㆍ유통 제도 정비는 기초자산에 대한 조각투자6)를 원하는 시장의 요구와 분산원장기술을 금융시장에 적용하여 금융혁신을 이루려는 업계의 시도를 반영한 결과이다. 국내에서 토큰증권 시장을 건전하게 육성하기 위해서는 분산원장에 기재된 투자자들을 위한 권리추정력을 부여하고, 그동안 제도적으로 유통이 어려웠던 비정형증권(투자계약증권과 비금전신탁 수익증권)을 유통시킬 수 있는 법적 근거가 필요하다. 이러한 법적 근거를 마련하기 위해 전자증권법과 자본시장법이 개정되어야 한다. 또한 증권성이 높은 디지털자산이 자본시장법상의 공시 및 불공정거래 규정의 적용 없이 가상자산거래시장에서 거래되는 것을 막기 위한 명확한 증권성 기준도 필요하다.

토큰증권 발행ㆍ유통 제도의 정비는 조각투자 등의 신금융투자상품의 출시를 넘어서는 새로운 금융 인프라 구축의 문제로 볼 수 있다. 따라서 보다 체계적이고 장기적 관점에서 관련 제도 정비방안을 마련하여야 한다. 본고에서는 토큰증권 시장 현황과 제도적 의의를 고찰한 후 국내 토큰증권 발행ㆍ유통 제도화에 관한 주요 이슈를 다룬다. 이러한 주요 이슈를 증권성 이슈, 전자증권법 개정 이슈, 자본시장법 개정 이슈로 나누어 쟁점을 분석하고, 체계적이고 포괄적인 관점에서 장기 발전 방안을 제언하고자 한다.

Ⅱ. 토큰증권 시장 현황과 제도적 의의

1. 국내외 시장 현황 및 전망

현재 국제적으로 토큰증권 시장의 정확한 현황을 파악하기는 어렵다. 토큰증권의 발행 및 유통에 관한 제도 정비가 완료된 국가가 거의 없어서, 토큰증권 프로젝트는 많지만 금융감독당국에 증권신고서 등을 신고하여 발행하고 주요 거래시설(거래소, ATS 등)에서 유통되는 사례가 많지 않기 때문이다. 예를 들어, 토큰증권 관련 제도가 정비되지 않은 미국의 경우 토큰증권 발행인들은 규제 위험을 최소화하기 위해 토큰증권을 공모가 아닌 사모(Reg. D 등) 또는 공모면제 제도(Reg. CF, Reg. A+, Reg. S 등)를 이용하여 발행한다.

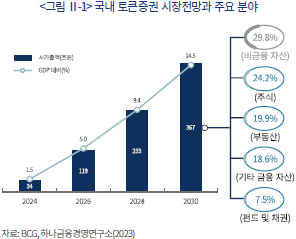

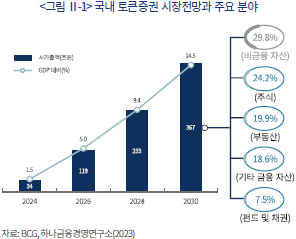

현재 증권신고서 등을 감독당국에 제출하지 않고 토큰증권을 발행하는 경우가 많기 때문에 정확한 시장현황 파악은 어렵지만, 여러 분석기관의 추정치를 분석해 보면 토큰증권 시장이 계속 확대되는 추세는 명확한 것으로 보인다. 현재 토큰증권 사업 진출을 선언하는 글로벌 금융투자업자(IB, 자산운용사 등)가 늘어나고 있고, 주요국에서 토큰증권을 제도적으로 수용하려는 정책적 경향이 강해지고 있으며, 토큰증권 발행ㆍ유통 관련 프로젝트가 전 세계적으로 증가하고 있다는 점도 토큰증권 시장 확대를 예측하게 하는 요인이다. 한 글로벌 컨설팅회사의 분석에 따르면, 글로벌 토큰화 자산시장의 규모는 2022년 3,100억달러(USD)에서 매년 성장하여 2030년에는 16조달러에 이를 것으로 전망된다.7) 국내 분석기관들도 국내 토큰증권 시장의 성장을 낙관하고 있다. 국내의 한 금융경영연구소는 국내 토큰증권 시장이 폭 넓은 유동성, 낮은 거래비용, 안정성과 활용가능성을 바탕으로 매년 성장하여 아래 그림과 같이 2030년에는 367조원 규모로 성장할 것으로 예측한다.8)

위에서 언급한 토큰증권 시장의 성장에 대한 분석기관의 낙관적 전망은 토큰증권 발행ㆍ유통 제도의 정비를 전제로 하여야 가능하다. 가상자산시장은 기존에 규제체계가 형성되어 있지 않아서 비규제 환경에서 고속 성장하였다. 그러나 토큰증권 시장은 실질이 증권시장이기 때문에, 기존 증권법(자본시장법) 규제를 받는다. 토큰화의 특성이 입법적으로 반영되지 않은 상태에서 증권법의 규율을 강하게 받는 증권시장에서 토큰증권의 발행ㆍ유통은 매우 어렵다.

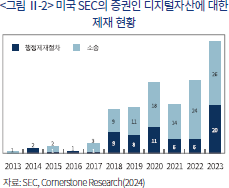

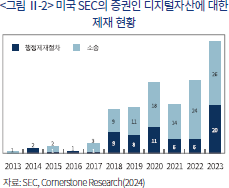

미국의 경우 증권(특히 투자계약증권)의 개념이 매우 포괄적이기 때문에, 가상자산의 형태를 취하지만 실질이 증권인 토큰증권이 증권법을 준수하지 않고 불법적으로 가상자산거래시설에서 발행ㆍ유통되는 경우가 많다. 미국의 증권거래위원회인 SEC는 이러한 불법적 토큰증권 판매행위를 매우 엄격하게 규제한다. 2013년부터 2023년까지 SEC는 디지털자산 판매행위 중 증권성이 높은 자산의 판매행위를 증권법 위반으로 보고 108건에 대해 제소하였고 65건에 대해 행정제재 절차를 개시하였다.

증권인 디지털자산에 대한 SEC의 제재 현황은 미국의 불법적 토큰증권 시장의 현황이기도 하다. 미국에서 증권성 기준(Howey 기준)에 대한 법적 불명확성이 크고 예측가능성이 낮기 때문에, Ripple, Coinbase 등 가상자산시장의 주요 참가자들이 SEC와의 소송에서 막대한 비용을 지불하고 있다. 증권성을 둘러싼 법적 불확실성과 높은 규제 리스크는 미국에서 많은 토큰증권 프로젝트의 출시를 저해하고 있다. 이러한 사실은 토큰증권 시장의 건전한 발전을 위해 증권성 기준이 명확히 확립되고 집행이 되어야 한다는 점을 시사한다.

2. 국내 혁신금융서비스 현황과 제도적 의의

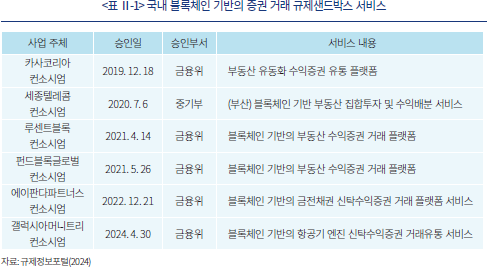

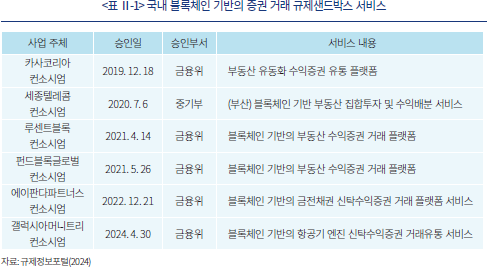

현행 자본시장법과 전자증권법은 토큰증권의 출현을 예상하고 제정되지 않았기 때문에, 현행 법령에 따라서는 국내에서 토큰증권을 합법적으로 발행ㆍ유통시키기 어렵다. 따라서 국내 토큰증권 시장은 현행 법령의 예외를 인정받을 수 있는 규제샌드박스(규제 특례) 제도를 통해 형성되고 있다. 국내 블록체인 기반의 증권 거래 규제샌드박스 서비스를 소개하면 아래 표와 같다.

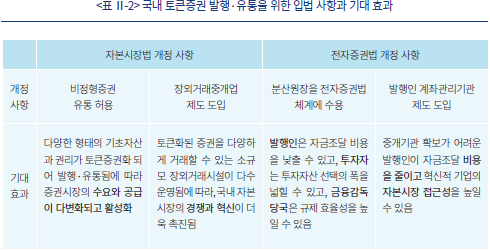

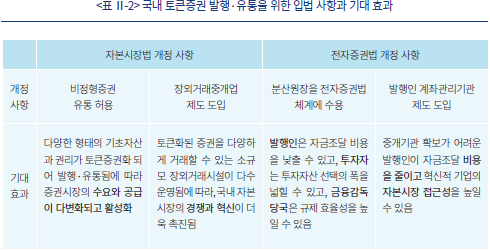

위의 표에 나타난 국내 토큰증권 규제샌드박스 서비스는 자본시장법 특례의 관점에서 다음과 같은 공통점을 갖는다. 첫째, 비정형증권(투자계약증권과 비금전신탁 수익증권)의 시장 거래를 직간접적으로 금지하는 자본시장법 조항의 예외를 인정받았다. 둘째, 매출규제 및 다자간 상대매매 금지의 예외를 인정받아 토큰증권을 위한 다자간 장외거래 시장개설이 가능해졌다. 이러한 자본시장법상의 규제 특례에도 불구하고 현행 토큰증권 규제샌드박스 서비스는 분산원장의 권리추정력이 인정되지 않고, 증권사(계좌관리기관)에 접근하기 어려운 발행인이 자신이 발행한 토큰증권의 권리 내용과 권리자 등에 대한 정보를 직접 분산원장에 기재하고 관리할 수 없는 문제점을 가지고 있다. 이러한 문제점을 해결하기 위해서는 전자증권법을 개정하여, 분산원장이 권리추정력을 가지는 원장으로 인정되고 발행인도 계좌관리기관을 할 수 있도록 허용하는 제도를 도입해야 할 필요성이 높다. 또한 자본시장법 개정을 통한 비정형증권 유통 허용과 장외거래중개업 제도 도입도 필요하다. 이러한 토큰증권 발행ㆍ유통을 위한 핵심 입법 과제를 성공적으로 수행한 경우의 기대 효과를 살펴보면 다음 표와 같다.

Ⅲ. 증권성 이슈

1. 개요

국내외적으로 가상자산시장은 시장규율체계가 정립되기 전에 대규모 시장으로 형성되었다. 해당 시장에서 가상자산은 대부분 분산원장 방식으로 상대매매 되지 않고, 가상자산거래소의 내부원장에 중앙집중적 방식으로 대규모로 경쟁매매가 이루어지게 되었다. 이처럼 자본시장 증권거래구조를 복제(cloning)하며 대량 거래가 이루어지는 과정에서 시세조종 등 불공정거래의 양태가 증권시장 형성 초기와 유사하게 나타남에 따라, 증권성이 높은 가상자산에 대해 증권규제를 적용하자는 주장에 힘이 실리게 되었다. 또한 정부가 디지털자산시장에 대해 가상자산거래는 가상자산법령으로, 토큰증권거래는 자본시장법령으로 이원화하여 규율체계를 정립해 가는 과정에서 디지털자산의 규제관할을 정하는 전제 요건으로 디지털자산의 증권성 여부가 중요한 이슈로 자리잡았다.

이러한 증권성 이슈에 대해 금융규제당국이 공격적으로 금융투자상품 포괄주의9) 원칙을 적용하는 대표적인 국가로서 세계적으로 가장 큰 디지털자산시장을 가지고 있는 미국을 들 수 있다. 미국 SEC는 판례법인 Howey 기준을 투자성이 높은 디지털자산거래에 적극적으로 적용하여, 2013년부터 2023년까지 173건의 디지털자산 거래행위를 토큰증권 거래행위로 보고 증권법을 적용하여 제재 조치를 취하였다.10) 미국의 디지털자산에 대한 증권성 판정은 국내 가상자산시장에도 큰 영향을 미치게 되었다. 그 이유는 국내 자본시장법상 포괄주의 금융투자상품 조항인 투자계약증권 요건이 미국의 Howey 기준을 바탕으로 입법화되었고, Howey 기준은 가장 영향력 있는 글로벌 기준이기 때문이다. 또한 미국이 세계 최대의 디지털자산시장을 이루고 있기 때문에, 국내에서 유통되는 가상자산의 가격이 미국 등 글로벌 시장에서 유통되는 가격의 영향을 직접적으로 받고 있다는 점도 미국에 대한 증권성 판단 기준의 중요도를 높인다.

투자계약증권의 요건이 유사한 미국에서 디지털자산에 대한 증권성 유권해석 사례가 늘어나고, 국내 가상자산거래소에 유통되는 가상자산 중 불공정거래 의심 사례가 다수 발생하자 국내 디지털자산시장에서 투자계약증권 해당가능성에 관한 명확한 해석 지침을 요구하는 시장의 목소리가 커지기 시작하였다. 2022년 국내 금융당국은 ‘조각투자 등 신종증권 사업 관련 가이드라인’(이하 ‘조각투자 가이드라인’)을 발표하였고, 특정 음악저작권, 한우, 미술품 관련 조각투자를 투자계약증권의 판매행위로 선언하였다.11) 이러한 조각투자 가이드라인의 법리를 디지털자산에 적용하여 2023년 2월 금융당국은 ‘토큰증권 가이드라인’을 발표하였다.12) 해당 가이드라인은 디지털자산에 대한 증권성 판단기준을 투자계약증권 중심으로 제시하면서, 증권에 해당할 가능성이 높은 경우와 낮은 경우에 관한 예시를 들어 시장참여자를 위한 증권성 예측가능성을 높이려 하였다. 검찰도 불공정거래 혐의가 큰 디지털자산에 대해 증권성을 입증하여 관련 혐의에 대해 자본시장법상 불공정거래 조항을 적용하려 하고 있다. 이러한 수사 방향이 반영된 대표적 사건으로서 미국 연방법원에서 이미 증권법상 책임이 인정된 테라-루나13) 사건을 들 수 있다.

2. 미국과 제도 비교 및 판례 동향

미국의 Howey 기준은 투자자가 금전을 공동의 사업에 투자하여, 제3자의 노력으로 발생하는 수익에 대한 투자자의 기대가 있는 계획(scheme) 등을 투자계약으로 본다.14) 디지털자산의 ‘판매행위’가 투자계약 요건에 해당하면 증권법상의 규제(공시, 불공정거래 등)를 받게 되는 것이다. 국내 자본시장법상 투자계약증권은 “특정 투자자가 그 투자자와 타인 간의 공동사업에 금전등을 투자하고 주로 타인이 수행한 공동사업의 결과에 따른 손익을 귀속받는 계약상의 권리가 표시된 것”으로 정의된다.15) 투자계약증권의 ‘판매행위’에 대해서는 자본시장법상의 발행공시, 부정거래행위 등에 관한 자본시장법 규제를 받게 된다. 미국의 Howey 기준은 투자자의 “이익의 기대”를 요건으로 하고 있지만, 국내 자본시장법상 투자계약증권 조항은 “손익을 귀속받는 계약상의 권리”를 요건으로 하고 있다. 이처럼 단순한 기대 이상의 권리를 요건으로 하는 점에서, 국내 투자계약증권의 범위는 미국 Howey 기준을 충족하는 투자계약증권의 범위보다 상대적으로 제한적이라고 할 수 있다.

앞으로 자본시장법상 디지털자산의 투자계약증권 해당 여부가 쟁점화되는 경우, 정부와 사법부는 미국의 투자계약증권 유권해석을 크게 참조할 것으로 예상된다. 현재 디지털자산시장 환경의 변화를 고려할 때에도 한미 투자계약증권 개념의 유사성16)은 더욱 증가할 수 있다. 즉, 현재 많은 가상자산이 국내 시장과 미국 시장에서 동시에 유통되고 있고, 앞으로 분산원장기술에 기반한 송금 및 청산결제 시스템이 국경간 거래로 확대되는 경향이 뚜렷이 증가하고 있기 때문이다.

최근 미국 연방 증권법상 가상자산이 투자계약증권인지의 여부를 파악하기 위해서는 구체적 사실관계를 전체적으로 파악하여(totality of circumstances), 해당 디지털자산의 ‘판매행위’가 Howey 기준상의 ‘투자계약’에 해당하는지를 따져야 한다는 전통적 Howey 기준에 따른 주장이 여러 연방법원 사건을 통해 확인되고 있다. 따라서 투자계약증권의 해당 여부는 법령 또는 가이드라인에 의해 일괄적으로 결정되는 것이 아니라, 구체적이고 전체적인 사실관계에 기반한 거래의 경제적 현실(economic reality)17)을 고려하여 개별적 사안별로 결정되어야 한다. 또한 디지털자산의 증권성 이슈는 ‘자산’ 자체에 대한 규제가 아닌 ‘판매행위’에 대한 규제(공시, 불공정거래 등)에 초점을 두어야 한다는 점이 여러 연방법원 판결을 통해 확인되고 있다. 투자계약증권의 대상 자산이 증권이 아니더라도 판매계약이 투자계약의 법정 요건에 해당하는 경우, 해당 ‘판매행위’가 투자계약증권의 ‘판매행위’가 될 수 있다. 즉, 미국에서 비트코인 자체는 증권이 아닌 상품(commodity)이지만, 비트코인을 신탁재산으로 하는 투자계약의 체결 권유를 투자계약증권의 판매로 보고 증권법상의 불공정거래조항을 적용하여 관련 폰지사기를 증권법에 따라 처벌하는 경우도 있다.18) 또한 SEC v. Ripple 사건에서 연방법원은 Ripple XRP라는 가상자산 자체는 증권이 아니라고 판결하였고19), SEC도 중간항소를 신청하는 과정에서 이를 인정하였다.20) 지난 5월 22일(미국 현지시간) 미국 하원을 통과한 FIT21법안의 투자계약자산(investment contract asset)의 개념도 탈중앙화 기준을 충족하고 내재적으로 전형적 증권에 해당하지 않는 디지털자산 자체는 증권으로 간주되지 않는다는 사고를 바탕으로 한다.21) 그러나 해당 자산의 ‘판매행위’가 Howey 기준을 충족하는 경우, 증권법이 적용된다.

3. 시사점

국내 금융당국은 미국 등 해외 법집행 사례를 참조하며 디지털자산시장의 경제적 현실과 구체적 사실관계를 전체적으로 파악하여 보다 적극적으로 디지털자산에 대한 증권성 심사를 강화할 필요가 있다. 비대면 대량거래가 발생하는 디지털자산시장의 특성상 불공정거래행위에 대해 사기죄의 구성요건을 수사기관이 모두 입증하는 것은 매우 어렵다. 따라서 금융사기적 행태가 유형화된 자본시장법상의 불공정거래조항을 적용하여 수사기관의 입증책임을 완화시킬 필요가 있다. 불공정거래조항을 적용하기 위한 전제 조건으로 자본시장법상 금융투자상품의 거래가 있어야 한다. 디지털자산이 내재적으로 증권인지를 심사하는 차원을 넘어서 해당 디지털자산의 ‘판매행위’가 투자계약증권의 판매인지를 심사하는 ‘판매행위’ 중심적 증권성 심사 실무가 필요하다.22) ‘판매행위’ 중심적 증권성 심사 실무는 테라-루나 사건 등 디지털자산 불공정거래 사건에 대한 수사 및 재판의 효율성을 제고하는 긍정적 효과를 낳을 수 있다.

디지털자산에 대한 증권성 심사를 강화해 가는 과정에서, 금융당국은 증권성 판단 절차를 제도화하고 증권성 가이드라인을 보다 구체화할 필요가 있다. 발행인은 발행 대상 디지털자산의 증권성에 관한 법적 자문을 반드시 받고, 이를 바탕으로 디지털자산 프로젝트를 설계하고 진행하여야 할 것이다. 가상자산 거래시설을 운영하는 가상자산거래업자는 거래지원(상장) 절차에 있어 대상 가상자산에 대한 증권성 심사를 보다 강화하여야 할 것이다. 향후 토큰증권 제도화 관련 자본시장법 개정안이 제22대 국회를 통과하면 투자계약증권에 대한 거래중개업무는 자본시장법상 관련 인허가 규제(중개업자 인가, 거래소 허가 등)를 받게 될 것으로 예상된다. 이러한 규제강화에 대응하는 차원에서도 가상자산거래업자는 심사 대상 가상자산의 증권성 심사에 관한 자율규제를 강화해야 할 필요가 있다.

국내 가상자산시장 상황과 미국 증권성 관련 판례에 비추어, 투자자보호 또는 시장의 혼선 방지를 위해 증권성 심사를 엄격히 하는 것을 자제해야 한다는 주장은 다음과 같은 점에서 설득력이 떨어진다. 국내에서 유통되는 주요 가상자산(소위 ‘메이저 코인’)의 증권성 논란은 이미 상당 부분 해소되었다고 볼 수 있다. 특히 증권성 논란의 중심에 서 있었던 Ripple XRP 자체는 증권이 아니라는 점을 SEC가 확인함에 따라, 국내 가상자산거래소에서 비대면으로 대량 유통되는 Ripple XRP의 거래행위가 증권의 공모(특히 매출23))로 입증되기는 어려워 보인다.24) 국내 가상자산시장을 지탱하는 비트코인, 리플, 이더리움의 합산 시가총액 비중은 2023년 12월 31일 현재 51.3%이며, 이와 유사한 증권성 문제가 거의 없는 주요 알트코인이 상당한 비중을 차지할 것으로 추정된다.25) 증권성 문제를 야기하는 가상자산의 시가총액 비중은 대부분 1% 미만일 것으로 사료된다. 따라서 증권성 있는 디지털자산을 토큰증권으로 선언하더라도 시장 전체에 미치는 영향은 크지 않을 것이다.

국내 자본시장법이 투자계약증권의 권리성 요건을 명확히 규정하고 있기 때문에, 미국처럼 금융당국이 투자계약증권 조항을 매우 확장적으로 적용하며 디지털자산시장을 과잉규제한다는 논란은 국내에서는 크지 않을 것이다. 미국에서 2013년부터 2023년까지 디지털자산의 증권성이 인정되어 제재 절차에 들어간 사례가 173건임에 반하여 국내에서 관련된 제재 사례를 찾기 어렵다. 따라서 국내 디지털자산의 증권성 규제가 매우 소극적이라는 비판이 있을 수 있다. 특히 미국에 비해 일명 ‘잡코인’으로 불리는 알트코인이 다수 거래되는 국내 가상자산시장의 현실상 증권성이 인정되는 가상자산에 대해서는 엄정하게 관련 자본시장법 규정을 적용하는 것이 국내 디지털자산시장의 신뢰성과 지속가능성을 한층 제고시킬 것으로 사료된다. 또한 향후 디지털자산의 증권성에 관한 보다 구체적인 가이드라인이 나오고 선례가 축적되면 디지털자산 발행인의 시장 예측가능성이 높아지고 토큰증권을 가상자산시장에서 불법적으로 유통시키려는 시도도 감소할 것으로 예상된다.

Ⅳ. 전자증권법 개정 이슈

1. 개요

현행 전자증권법은 전자등록기관과 계좌등록기관에 의해 복층화된 구조로 운영되는 중앙집중원장(centralized ledger)에 기록된 거래자에게만 권리추정력을 부여하고 있다. 토큰증권의 제도화를 위해서는 블록체인기술을 활용하여 토큰화된 증권의 거래가 분산원장(distributed ledger)에 기재된 경우에도 권리추정력을 부여하는 내용의 전자증권법 개정이 필요하다. 현재 해외에서도 분산원장을 원본성을 가지는 전자등록장부로 인정하여 해당 분산원장에 기재된 투자자에게 권리(소유권, 담보권 등)가 있음을 추정하는 제도를 도입하려는 논의가 활발하다. 이러한 입법적 논의를 촉발시킨 국가로는 독일을 들 수 있다. 독일은 2021년 6월 3일 전자증권도입법(Gesetz zur Einführung von elektronischen Wertpapieren: eWpG)을 시행함으로써 분산원장인 암호증권등록부(Kryptowertpapierregister)의 권리추정력을 인정하였다.26) 독일의 입법례는 암호증권등록부 기재의 효과, 분산원장의 개념 등의 측면에서 국내 전자증권법 개정안에 큰 영향을 주었다.

현재 국내 금융규제 샌드박스를 통해 토큰증권을 발행ㆍ유통하는 경우, 분산원장에 기재된 거래 정보를 다시 전자등록계좌부에 전자등록하는 행위 즉, 미러링(mirroring)을 하여야 관련 매수인에 대한 권리추정력이 발생한다. 이러한 미러링의 비효율성을 극복하고 본격적인 토큰증권의 제도화를 이루기 위해 금융당국은 2023년 2월 ‘토큰증권 가이드라인’을 발표하였다. 또한 동년 7월 28일 관련 전자증권법 개정안이 의원입법을 통해 발의27)되었으나, 올해 5월 29일 제21대 국회의 임기 만료로 인해 자동 폐기되었다.

2023년 7월 발의된 전자증권법 개정안은 토큰증권 분산원장의 법적 효력을 인정하는 것 이외에 발행인 계좌관리기관 제도를 도입한 특징을 가지고 있다. 발행인 계좌관리기관 제도란 발행인이 자신이 발행한 토큰증권의 권리 내용과 권리자 등에 대한 정보를 분산원장에 기재하고 해당 분산원장을 직접 관리할 수 있도록 허용하는 제도이다. 발행인 계좌관리기관 제도는 중개기관 확보가 어려운 발행인이 자금조달 비용을 줄이고 혁신적 기업의 자본시장 접근성을 높일 수 있게 만드는 효과를 가진다. 분산원장에 대한 권리추정력을 인정하게 되면, 토큰증권 발행인은 자금조달비용을 낮출 수 있고, 투자자는 투자자산 선택의 폭이 넓어지며, 금융감독당국은 토큰증권 시장의 투명성과 스마트계약을 통한 자동화된 의무이행을 바탕으로 높은 수준의 규제 준수율을 보장받을 수 있는 효용이 발생한다.

토큰증권 분산원장 네트워크를 제도화하는 과정에서 퍼블릭 블록체인 허용여부, 분산원장의 적격성 요건 등에 관한 시장참여자의 의견이 다양하다. 또한 증권의 토큰화 이외에 지급결제의 토큰화를 고려한 금융혁신에 관한 글로벌 시장의 요구도 커지고 있다. 이러한 쟁점을 논하자면 다음과 같다.

2. 허가형 vs 개방형 네트워크 논쟁

2023년 2월 발표된 ‘토큰증권 가이드라인’에 따르면, 토큰증권이 분산원장의 적격성을 인정받기 위해서는 거래정보 기록을 위해 가상자산을 필요로 하지 않아야 한다. 이더리움 등 퍼블릭 분산원장은 블록생성(거래정보 기록)에 대한 보상으로 가상자산을 지급해야 하는 구조이기 때문에 국내 토큰증권 분산원장의 적격성 요건을 충족하기 어려울 것으로 사료된다. 따라서 국내 토큰증권 분산원장은 허가형(permissioned)으로 구축되어야 적격성을 인정받을 것으로 판단된다.

퍼블릭 블록체인을 이용하여 확장성 있는 저비용 구조의 토큰증권 분산원장 네트워크를 구축할 수 있도록 하자는 주장이 있다.28) 미국 등 해외에서 명의개서대리인 등(Securitize 등)이 분산원장 기록을 자신들이 관리하는 원장에 이전하는 이중 장부구조에 퍼블릭 블록체인을 활용하는 사례가 있기는 하다. 그러나 퍼블릭 블록체인을 권리추정력이 인정되는 적격성 있는 분산원장으로 인정하는 신뢰성 있는 토큰증권 프로젝트는 찾아보기 힘들다. 세계 최대 자산운용사인 BlackRock이 구축하고 있는 BUIDL(BlackRock USD Institutional Digital Liquidity Fund)에서 토큰화(ERC-20 기반)된 펀드는 USDC를 지급수단으로 하여 이더리움 네트워크에서 거래된다. 그러나 해당 이더리움 분산원장이 권리추정력을 가지는 원장이 되는 것은 아니며, 명의개서대리인인 Securitize가 관리하는 고객계좌부가 원본성을 가진다. 따라서 고객계좌부와 이더리움 분산원장의 내용이 불일치하는 경우, 명의개서대리인이 기록한 장부 기록이 “블록체인 기록에 우선한다.”29) 세계적 투자은행인 J.P. Morgan의 Onyx Digital Assets 플랫폼도 이더리움 기반의 허가형 블록체인을 사용한다.

허가형 블록체인은 허용하고 비허가형(permissionless) 블록체인을 불허하는 것은 기술중립성 원칙에 반한다는 의견도 있다. 그러나 퍼블릭 블록체인을 이용한 분산원장 네트워크에 관한 구체적 제안은 거의 없다. 우리 정부의 규제 관할에 있지 않는 해외 분산원장을 통해 토큰증권 거래기록 검증이 이루어지는 경우, 네트워크의 신뢰성과 참여 노드(node)의 권한과 책임에 관한 명확성 등에 있어 문제가 발생할 수 있다. 현재 국제적으로 진행되는 토큰증권과 토큰화된 지급수단의 증권대금동시결제(Delivery versus Payment: DvP) 모델은 대부분 허가형 블록체인을 사용한다. 특히 분산원장 기반의 wCBDC30) 지급결제시스템으로 퍼블릭 블록체인을 사용하는 예는 찾기 힘들다. 간혹 퍼블릭 블록체인과 스테이블코인을 이용한 토큰증권 DvP 모델이 있기는 하지만 결제수단으로서 스테이블코인을 법제화하지 않은 국내 토큰증권 시장에 적용하기는 어렵다. 국내 스테이블코인은 현재 진행 중인 가상자산 제2단계 입법과제이며, 단기간 내 입법화가 어려울 것으로 보인다.

국내 자본시장 규제체계와의 정합성이 확인되지 않은 퍼블릭 블록체인의 사용을 막았다고 해서 기술중립성 원칙이 훼손되는 것은 아니다. 기술중립성 원칙은 투자자보호 및 시장안정성 확보와 함께 고려되어야 한다. 결국 우리 정부의 ‘투자자 보호장치가 확보된’ 디지털자산시장 혁신정책이나 미국 등의 ‘책임 있는 혁신’ 정책에 비추어, 허가형 블록체인 방식으로 토큰증권 거래시장을 육성한 후 장기적으로 퍼블릭 블록체인 사용 가능성을 타진해 나가는 접근 방법이 바람직한 것으로 사료된다.

토큰증권거래 분산원장을 허가형으로 한정하는 경우, 다음과 같은 장단점이 있다. 장점으로는 노드(node) 수 한정으로 인한 빠른 거래 처리속도, 노드 참여가 통제됨에 따른 시스템 교란 행위 방지, 높은 거래정보 보호 수준, 규제체계에 특화된 설계가 용이하다는 점 등을 들 수 있다. 단점으로는 시스템 구축ㆍ관리ㆍ보안을 위한 고비용 구조, 중앙화된 권한의 남용 가능성, 외부의 혁신 기술 및 아이디어의 수용 가능성이 낮다는 점 등을 들 수 있다. 허가형 분산원장의 단점을 극복하고 장점을 살리기 위해 다음과 같은 정책적 고려가 필요하다. 첫째, 중소형 규모의 혁신성 있는 토큰증권 발행인과 중개기관의 시장 진입을 용이하게 하기 위해 보급형 토큰증권 분장원장 시스템의 개발을 공적 인프라 기관이 지원할 필요가 있다. 둘째, 제도 시행 초기 분산원장 노드 참여기관(계좌관리기관, 검증기관 등)의 남용가능성을 진단하고 감독을 강화해야 한다. 셋째, 토큰증권 분산원장 시스템 간의 경쟁을 촉진하여 혁신성을 제고하여야 한다.

3. 분산원장의 적격성

2023년 2월 발표된 ‘토큰증권 가이드라인’은 향후 하위 법령 개정을 통해 규정할 분산원장의 적격성 요건을 잠정적으로 제시하였다. 해당 적격성 요건은 분산원장기술의 특성과 전자증권등록부로서의 신뢰성과 안정성을 고려한 조건으로 구성되어 있다. 이러한 적격성 요건 중 분산원장 참여자의 분산 요건에 관한 구체적 내용에 대해 시장참여자의 의문이 있을 수 있다. ‘토큰증권 가이드라인’의 별첨 자료에 따르면, 토큰증권 분산원장이 적격성을 갖추기 위해서는 “전자등록기관, 금융기관 또는 발행인과 특수관계인에 해당하지 않는 계좌관리기관이 다수 참여하여 분산원장을 확인”할 수 있어야 한다.31)

토큰증권 분산원장의 참여자 분산 요건은 초기 퍼블릭 블록체인의 경우에서와 같이 비규제 및 무신뢰 거래환경을 대비하여 신뢰성을 확보하기 위한 것이 아니다. 토큰증권 분산원장이 기록하는 거래는 고도의 선관주의의무를 부담하는 금융투자업자와 계좌관리기관에 의해 신뢰성 높은 규제 환경에서 이루어지기 때문에, 참여자 분산 요건은 규제환경에서의 신뢰성을 보충하기 위한 것이다. 예를 들어, 계좌관리기관이 거래정보에 관해 잘못된 값을 입력하는 경우, 분산원장 참여자들의 검증이 아무리 철저해도 거래정보의 정확성과 진실성을 확보할 수 없으며 네트워크 속도 저하 및 비용증가만을 야기할 수 있다. 전자증권법 체계하에서 전자등록계좌부의 관리에 관해서는 전자등록기관과 계좌관리기관이 권한을 가지며 책임을 부담한다. 분산원장기술을 수용하는 전자증권법 개정안에는 전자등록계좌부의 작성 및 관리에 관한 분산원장 참여자 즉 노드(node)의 역할과 책임이 구체적으로 규정되어 있지 않다. 토큰증권 분산원장 네트워크에서 노드의 형태는 검증(validation) 기능 수행 여부, 데이터 가용성 범위 등에 따라 다양하다.32) 이러한 노드의 역할과 책임에 대해서는 원칙적으로 분산원장의 작성 및 관리에 관한 책임이 있는 전자등록기관과 계좌관리기관이 자율규제 및 합의에 의해 결정하도록 하는 것이 바람직할 것으로 사료된다. 같은 맥락에서 참여자 분산 요건도 토큰증권 분산원장의 투명성과 신뢰성 유지를 위해 필요한 최소한의 요건만을 규정화하는 것이 바람직할 것으로 판단된다. 토큰증권 분산원장의 적격성은 정량적 기준을 기계적으로 적용하여 정할 성질의 것이 아니다. 변경ㆍ변조 불가능성(immutability), 상호운용성(interoperability), 보완성, 이용자 접근성, 투명성 등 여러 적격성 요소를 실질심사하여 전문평가기관의 의견을 기초로 정성적으로 판단되어야 할 것이다.

권리추정력이 인정되는 분산원장의 범위에 개인정보 파기가 가능한 별도 장부를 포함하는 방안도 고려해야 한다. 분산원장의 변경ㆍ변조 불가능성이라는 특징을 고려할 때, 개인실명정보 등은 별도 장부에 기재하고 일정 기간 경과 후 파기하여야 하기 때문이다. 또한 개인신용정보를 최장 5년 이내에 파기하도록 요구하는 신용정보법령 조항(동법 제20조2 등)에 대해 토큰증권 거래정보 특례조항을 마련할 필요가 있다.

4. 시사점

전자증권법 개정의 의의는 단순히 토큰증권이라는 새로운 상품의 판매를 촉진한다는 점도 있지만, 기존의 금융시스템을 분산원장기술로 대체하며 시공간의 제약을 극복하기 위한 새로운 거래시스템을 제도적으로 지원한다는 점에서 찾아야 한다. 이미 글로벌시장에서는 세계적 투자은행인 J.P. Morgan의 Onyx 플랫폼과 세계적 자산운용사인 BlackRock의 BUIDL 플랫폼이 기존 금융투자상품과 지급수단을 토큰화하여 분산원장기술에 기반한 금융혁신을 이루기 위해 경쟁 중이다. 분산원장기술을 금융제도권내로 편입하는 경우의 혁신성은 시공간의 제약 극복, 안전성과 확장성 제고에서 찾을 수 있다. 즉, 시간적 측면에서 실시간총액결제(Real-Time Gross Settlement: RTGS)를 통해 거래의 신속성을 높이고, 24시간 거래 시스템을 통해 투자자 접근성을 제고하여 거래시간 상의 제약을 극복할 수 있다. 공간적 측면에서 스마트계약, 아토믹(atomic) 결제33), 브릿지(bridge) 통화, 실시간 환전 등을 통해 지역적 한계(규제관할 포함)를 넘어설 수 있다. 안전성 측면에서 분산원장의 특성인 거래 투명성과 즉시성, 암호화 기술의 높은 보안성 등을 통해 거래의 안전성이 확보된다. 확장성 측면에서 분산원장의 네트워크 효과, 탈중개인화에 따른 저비용성, 시공간의 제약극복, 거래의 안전성과 접근성 향상을 통해 분산원장 인프라의 활용도와 이용자가 증가할 수 있다.

위에서 언급한 토큰증권 분산원장 인프라의 혁신성과 효용을 고려할 때, 전자증권법 개정안 논의는 기본적으로 경쟁을 통한 혁신과 상호운용성을 염두에 두고 진행되어야 한다. 이러한 측면에서 공공기관 주도의 통합형 메인넷(main net)34)이 토큰증권 인프라를 독점하는 상황은 바람직하지 않다. 투자자 기반과 상품의 특성 등을 고려한 다수의 분산원장 인프라가 경쟁하는 상황에서 혁신이 촉진될 수 있다. 다만 총량관리, 복수거래시장의 매매ㆍ청산ㆍ결제 등을 위한 다수 메인넷의 상호운용성 및 표준화가 확보되어야 한다. 현재 토큰증권 네트워크의 확장은 허가형에서 개방형으로 확산되는 것보다, 허가형 네트워크의 상호운용성과 연계성(interconnectedness) 수준을 높이는 경향으로 진행되고 있다.35) 이러한 상호운용성과 표준화를 달성하기 위한 기준은 법령화하기 보다는 자율규제규정과 시장참여자간의 협약을 통해 마련하는 것이 바람직하다. 이러한 시장친화적 표준화는 분산원장의 혁신성과 상호운용성을 높이며, 인프라 안정성, 저비용성, 품질 향상, 국경간 거래촉진 등의 효용을 극대화 시킬 수 있다.

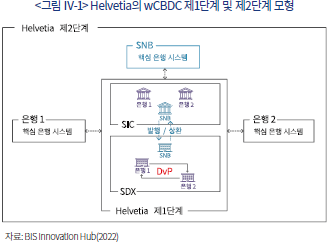

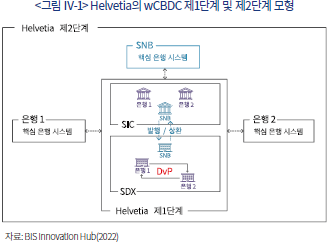

분산원장 시스템에서 스마트계약에 의한 자동화된 거래가 이루어지고 탈중앙화와 탈중개인화의 장점이 극대화되기 위해서는, 증권의 토큰화와 더불어 결제수단의 토큰화가 이루어져야 한다. CBDC, 스테이블코인 등 토큰화된 지급결제수단을 이용하여 블록체인상에서 DvP를 이루기 위해 여러 프로젝트가 시행 중이다. 이러한 대표적 프로젝트로 스위스의 Project Helvetia를 들 수 있다. 이 프로젝트에는 스위스의 국립은행인 SNB(Swiss National Bank), 디지털거래소인 SDX(SIX Digital Exchange), 청산회사인 SIC(Swiss Interbank Clearing)가 참여하여 분산원장 네트워크에서 wCBDC를 이용한 DvP 시범사업을 하고 있다. 해당 시범사업은 단계적 성과를 보여주고 있으며, 현재 SNB가 스위스프랑 기반 wCBDC를 실제 발행하여 시험적으로 사용하고 있는 3단계에 진입하였다. Project Helvetia의 wCBDC를 이용한 DvP 거래를 도식화하면 아래 그림과 같다.36)

위에서 언급한 DvP 분산원장의 효용을 극대화하기 위해, 국내 예탁결제기관은 실현가능한 범위에서 RTGS 방식의 토큰증권 결제시스템을 구축하려는 노력을 기울여야 할 것이다. 또한 다수의 토큰증권 메인넷 간의 상호운용성을 살려 총량관리 등을 효율화하는 방안도 모색해야 한다. 스마트계약과 RTGS를 바탕으로 하는 상호운용성 있는 토큰증권 분산원장 네트워크가 구축되면, 결제의 신속성ㆍ투명성ㆍ안정성이 높아지고 결제리스크가 최소화되고 유동성이 효율적으로 관리되는 효용이 발생한다.37)

Ⅴ. 자본시장법 개정 이슈

1. 개요

현행 자본시장법 해석상 토큰증권의 주종을 이루는 투자계약증권과 비금전신탁 수익증권의 유통이 허용되지 않는다. 또한 다양한 토큰증권을 다자간 상대매매 방식으로 유통시킬 수 있는 장외거래시설에 관한 규정도 존재하지 않는다. 토큰증권의 유통에 관한 제도적 한계를 극복하기 위해 2023년 7월 28일 자본시장법 개정안이 의원입법으로 발의되었으나38), 2024년 5월 29일 제21대 국회 임기가 종료됨에 따라 폐기되었다. 해당 개정안은 투자계약증권 등에 자본시장법을 한정적으로 적용하던 자본시장법 제4조 단서조항을 삭제함으로써 투자계약증권의 자유로운 유통을 허용하였다. 또한 장외에서 증권을 다자간 상대매매 방식으로 유통시킬 수 있는 장외거래중개업 근거규정을 마련하였다(동 개정안 제166조제1항제2호). 관련 장외거래를 하는 투자자를 보호하기 위해, 일반투자자의 투자한도 제한 규정도 마련하였다(동 개정안 제166조제4항).

이러한 자본시장법 개정안은 국내 토큰증권 유통시장 형성을 위해 필수적이며, 여러 긍정적 효과를 유발시킬 수 있다. 투자계약증권 등 모든 증권에 대해 차별 없는 유통을 허용하는 경우, 다양한 형태의 기초자산과 권리가 토큰증권화되어 발행ㆍ유통됨으로써 증권시장의 수요와 공급이 다변화되고 활성화된다. 또한 장외거래중개업 제도 신설로 인해 토큰화된 증권을 다양하게 거래할 수 있는 소규모 장외거래시설이 다수 운영됨에 따라, 국내 자본시장의 경쟁과 혁신이 더욱 촉진될 것으로 기대된다. 본 장의 나머지 부분에서는 토큰증권 관련 자본시장법령 개정에 관한 쟁점 사항을 총론적 측면과 각론적 측면으로 나누어 살펴보고 시사점을 도출하고자 한다.

2. 총론적 논의

토큰증권 발행ㆍ유통 제도 구축에 있어 총론적으로 논의해야 할 부분은 발행가능 상품과 유통플랫폼 운영주체의 이해상충 문제이다. 토큰증권으로 발행가능한 상품에 관하여, 자본시장법 개정안에 비금전신탁 수익증권의 발행 근거조항이 없다는 점은 아쉬운 부분이다. 현행 자본시장법은 신탁업자가 금전신탁계약에 기초한 수익증권을 발행할 수 있는 근거 조항을 두고 있다.39) 그러나 비금전신탁 수익증권을 발행할 수 있는 법적 근거에 대해서는 침묵하고 있으며, 자산유동화법 및 주택금융공사법에서 예외를 인정하고 있을 뿐이다.40) 이로 인해 현재 토큰화된 비금전신탁 수익증권을 발행하려는 사업자는 수익증권 발행 근거조항(자본시장법 제110조)에 대해 금융규제 샌드박스를 통한 특례41)를 인정받아야만 한다. 따라서 금전신탁 수익증권에 관련된 발행 근거 조항을 일반적인 수익증권 발행 근거 조항으로 바꾸는 내용의 자본시장법 개정이 필요하다. 이러한 개정 내용을 담은 자본시장법 개정안42)이 제21대 국회에서 발의되었다가 국회 임기 만료로 아쉽게도 폐기되었다.

2023년 2월 발표된 ‘토큰증권 가이드라인’에 따르면, 토큰증권 발행과 유통(시장운영)은 분리를 원칙으로 한다. 해당 원칙에 따르면, “발행ㆍ인수ㆍ주선한 (토큰)증권은 유통할 수 없고, 자기계약도 금지”된다.43) 이러한 발행ㆍ유통 분리원칙에 대해 금투업계는 수익성 확보의 어려움 등을 이유로 반발하고 있다.44) 그러나 증권의 발행과 유통시장 운영이 분리되지 않은 경우, 시세조종, 오더플로우 조작, 경영상 자기발행 증권유통 활성화에 과도한 집중, 수수료 구조 왜곡 등 이해상충이 발생할 여지가 크다. 자본시장법에 따르면, 금융투자업자는 “이해상충이 발생할 가능성을 낮추는 것이 곤란하다고 판단되는 경우에는 매매, 그 밖의 거래를 하여서는 아니 된다.”45) 실제로 그간 디지털자산시장에서 발행인이 유통시장을 운영함으로써 다양한 이해상충 문제가 발생하여 왔다는 점에서, 발행ㆍ유통 분리원칙은 유지되는 것이 바람직하다. 다만 토큰증권 발행ㆍ유통 제도가 잘 정착되고 관련 이해상충 문제가 통제가능하다는 시장의 신뢰가 쌓이는 경우, 이해상충이 낮은 부분부터 단계적으로 분리원칙을 완화하는 방안을 고려할 수 있다. 필요한 경우, 규제 완화는 주선ㆍ유통 분리 완화, 인수ㆍ유통 분리 완화의 순으로 단계적으로 이루어지는 것이 바람직하다. 또한 금융당국은 발행ㆍ유통 분리 정책에 있어서의 발행과 유통(시장운영)에 관한 개념적 정의를 명확히 하여야 한다. 예를 들어, 발행시장 공모증권 배정 내역을 계좌관리기관이 ‘분산원장에 기록’하는 행위는 발행행위가 아니며 발행ㆍ유통 분리 원칙이 적용되지 않는다는 점 등을 명확히 시장참여자에게 알려야 할 것이다. 주선ㆍ유통 분리 규제를 함에 있어, 유통시장 운영주체인 장외거래중개업자의 주문호가 표시가 매출의 주선 행위가 아니라는 점을 법령상 명확히 할 필요가 있다.46)

3. 각론적 논의

토큰증권은 조각투자에 많이 이용되기 때문에 저가증권 형태로 발행되는 경우가 많다. 저가증권의 특성상 투자정보가 충분히 공시되지 않고 투기화될 우려가 있어서, 투자자를 보호하고 시장 건전성을 제고하는 방안이 다각적으로 모색되어야 한다. 이러한 점에서 다자간 장외거래를 하는 일반투자자의 투자금액을 “투자목적, 재산상황, 투자경험, 증권의 종류 등”을 고려하여 제한하는 내용의 자본시장법 개정안47)은 필요성이 인정된다. 투자자의 재산상황, 투자경험 등을 고려하여 전문투자자로 인정되는 경우 투자한도 제한을 두지 않는 것이 바람직할 것으로 사료된다. 또한 적격투자자에 대해서는 종목별 및 연간 보유한도를 일반투자자보다 높여야 할 것이다. 증권의 종류에 있어, 신탁계약에 의해 상대적으로 거래 안정성이 높은 수익증권의 투자한도가 투자계약증권의 투자한도보다 기본적으로 높아야 할 것이다. 특정 토큰증권이 다수의 장외거래시설에서 유통되는 경우, 거래시설별 투자한도 정보를 통합하여 관리할 감시시스템의 구축도 필요하다.

조각투자 시장이 투기성 저가증권 시장으로 전락하는 것을 막기 위해서는, 관련 금융투자업자의 정보제공의무를 강화하고 적합성ㆍ적정성 원칙의 엄격한 적용이 필요하다.48) 금융투자협회는 장외거래 대상 증권에 관한 투자권유준칙을 ‘표준투자권유준칙’에 반영하는 방안을 고려해야 한다. 관련하여 미국에서 조각투자 저가증권에 대해 엄격한 ‘Penny Stock Rule’49) 등을 적용하는 사례를 참조할 필요가 있다. 과거 자산유동화(securitization)가 야기한 부작용을 자산의 토큰화(tokenization)가 발생시키지 않도록 하기 위해서는, 토큰화 대상자산 평가의 적정성을 확보할 필요가 있다. 기초자산에 대한 적정하고 공정한 평가를 위해, 토큰증권 인수인 및 평가기관의 실사(due diligence) 책임을 강화하여야 한다.

4. 장기 과제와 시사점

토큰증권은 실질이 증권이기 때문에 원칙적으로 자본시장법상의 증권규제 원칙을 따른다. 종이 실물증권에서 전자증권으로 전환되던 시기에 전자증권법 제정뿐만 아니라 다른 법령의 정비도 수반되었다. 그 이유는 종이 형태의 실물증권을 전제로 한 법령이 전자증권의 출연을 예상하지 못하고 입법화되었기 때문이다. 토큰증권의 경우 분산원장기술의 특성과 더불어 조각투자의 특성을 가지기 때문에, 해당 증권과 더불어 기초자산 공유지분 반환청구권에 관하여 동시에 양도(권리 이전)의 효력을 발생시키는 구조를 설계할 필요가 있다. 토큰증권의 양도시 기초자산의 반환청구권을 동시에 양도50)함으로써 토큰증권과 기초자산 공유지분의 권리를 동시에 이전시킬 수 있다. 그러나 전자증권법은 토큰증권이 아닌 기초자산의 권리이전에 관하여 제3자 대항력을 인정하지 않는다. 제3자 대항력을 인정받기 위해서는 투자계약증권 양도시 기초자산 반환청구권을 양도한다는 내용의 채권양도 통지를 채무자(조각투자 사업자)에게 해야 한다.51) 그러나 제3자 대항력을 인정받기 위해, 민법에 따라 토큰증권의 거래시마다 기초자산 반환의무가 있는 사업자에게 확정일자가 있는 증서에 의한 통지를 하는 것은 매우 어렵고 비용이 많이 든다. 따라서 장기적으로 투자계약증권에 기초자산 반환청구권을 내재화하고, 권리의 이전시 제3자 대항력도 인정하는 입법 방안도 논의해야 한다. 투자계약증권의 기초자산 공유지분에 관한 법적 이슈가 입법론적으로 충분히 해결되기 전까지는, 해당 투자를 투자계약보다 투자자보호 수준이 높은 수익증권으로 설계하도록 정책적으로 유도하는 것이 바람직하다.

토큰증권이 장외거래중개업자를 통해 대규모 유통되기 위해서는 발행공시규제인 매출 규제의 예외를 인정받아야 한다. 장외거래중개업자를 통해 투자자가 토큰증권의 매도 주문을 내거나 호가를 제시하는 행위는 “50인 이상의 투자자에게 이미 발행된 증권의 매도의 청약을 하거나 매수의 청약을 권유하는” 매출행위로 해석되기 때문이다.52) 현행 자본시장법상 매출 규제의 면제는 증권시장(장내 거래소시장) 및 다자간매매체결회사를 통한 거래에만 적용되고 있다.53) 이러한 문제점에 대한 단기적 해결 방안으로서, 자본시장법령을 개정하여 장외거래중개업자를 통해 소액투자자가 토큰증권을 거래하는 경우에도 K-OTC에 준하는 소액매출 특례를 적용할 필요가 있다.54) 이 경우 소액투자자의 범위는 K-OTC의 소액출자자 요건, 토큰증권 시장의 특성, 관련 사업자의 의견을 종합적으로 고려하여 정하는 것이 바람직하다. 장기적 해결 방안으로서, 토큰증권, K-OTC, Pre-IPO 등 장외시장 전반에 적용되는 매출 규제를 완화하거나 폐지하는 방안을 신중하게 고려할 필요가 있다. 매출 규제는 미국 등 선진 자본시장에는 없는 독특한 발행공시규제로서 오늘날 현대화된 장외거래에 적용되기에는 과잉규제적 특성이 있다. 예를 들어 증권신고서면제 발행 후 해당 매수인이 증권을 충분한 기간 동안 보유하였거나 매도인과 매수인간의 정보비대칭이 없는 경우에도, 장외에서 50인 이상에 대한 호가행위(청약의 권유)를 했다는 이유만으로 증권신고서를 요구하는 것은 투자자에게 감당하기 어려운 비용을 부과시킨다.

장기적으로는 다양한 장외거래시설에 대해 자본시장법상 통일된 규제 원칙을 정립하여 적용하는 방안을 모색해야 한다. 미국의 ATS(Alternative Trading System) 규제, EU의 MTF(Multilateral Trading Facility) 규제와 같이 장외거래에 대한 통일된 규제원칙을 입법화할 필요가 있다. 국내 K-OTC 시장, 금융규제 샌드박스에 의한 장외거래시설(Pre-IPO 시장), 토큰증권 장외거래중개시설이 모두 동일한 기능별 규제원칙하에서 경쟁하게 함으로써 금융혁신을 촉진할 수 있다. 또한 장기적으로 초당거래처리속도인 TPS(Transaction Per Second)가 획기적으로 증가한 혁신적 분산원장기술이 출현하는 상황이 되면, 토큰증권의 장내거래 제도화에 관한 논의도 시작해야 할 것이다.

위에서 논의한 토큰증권 제도 정비 과제가 충실히 이행되는 경우, 다양한 토큰증권 상품이 투자자의 수요에 맞게 발행ㆍ유통됨에 따라 국내 증권시장의 수요와 공급이 다변화되고 활성화될 수 있다. 또한 그동안 장내거래를 중심으로 발전해 온 국내 증권시장에서 소규모 장외거래시설이 서로 경쟁하며 투자자의 수요에 맞는 서비스를 제공함에 따라, 국내 자본시장의 경쟁과 혁신이 더욱 촉진될 것으로 기대된다.

Ⅵ. 결어: 토큰증권 생태계의 장단기 발전 방안

이제 태동하는 토큰증권 생태계의 지속가능한 발전을 위해서는 토큰증권이라는 새로운 형태의 신상품 유통 제도화와 더불어, 분산원장 거래플랫폼이라는 기술혁신과 장외거래시설 다양화를 위한 제도개선에도 초점을 맞추어야 한다. 토큰증권 시장에서의 증권성 이슈, 전자증권법 이슈, 자본시장법 이슈에 관한 발전 방안을 장단기로 나누어 제시하면 다음과 같다.

디지털자산의 증권성 이슈에 있어, 2024년 7월 19일 가상자산이용자보호법 시행 이전의 상황과 이후의 상황으로 나누어 정책적 주안점을 달리할 필요가 있다. 2024년 7월 19일 가상자산이용자보호법 시행 이전에는 가상자산시장의 불공정거래 규제공백이 존재하기 때문에, 시장 신뢰를 훼손한 가상자산거래에 대해 엄격한 증권성 심사를 하여 가상자산 발행인이 자본시장법상 공시와 불공정거래 규제를 회피한 행위를 제재할 필요성이 크다. 위에서 언급한 바와 같이 국내 메이저 코인의 증권성 문제가 대다수 해소된 현 상황에서 엄격한 증권성 심사에 대한 시장의 충격과 혼란은 크지 않을 것으로 예상된다. 가상자산이용자보호법 시행 이후에는 증권성 심사를 자율규제 규정화하고, 증권성 가이드라인을 구체화하는데 보다 중점을 두어야 할 것이다. 가상자산 제1단계 입법인 가상자산이용자보호법이 시행되고 나면, 가상자산사업자 규제 및 자율규제기구(Self-Regulatory Organization) 등을 포함하는 가상자산 제2단계 입법을 제정하고 시행하여야 한다. 이러한 논의 과정에서 가상자산거래소 상장절차에 있어서의 증권성 심사를 제도화할 필요가 있다. 증권성 심사 절차의 제도화를 통해 자본시장법과 가상자산법의 규제 관할을 보다 명확히 하고 시장의 예측가능성을 높일 수 있다.

토큰증권에 관한 전자증권법 이슈에 있어, 단기적으로는 분산원장에 권리추정력을 부여하는 내용을 주요 골자로 하는 전자증권법 개정안이 조속히 발의되어 국회를 통과하여야 할 것이다. 해당 개정법안 입법화와 함께 관련 하위 규정도 조속히 정비되어야 한다. 관련한 구체적 논의 사항으로 분산원장의 적격성 요건, 발행인 계좌관리기관의 자격 요건, 계좌관리기관과 전자등록기관의 권한과 책임(총량관리 등), 토큰증권 거래정보의 기재ㆍ보존ㆍ폐기 방법 등을 들 수 있다. 장기적으로는 기초자산의 토큰화 이외에 결제수단의 토큰화(스테이블코인, CBDC 등)가 가져다 주는 혁신성과 효용을 인정하며 제도적 정비를 할 필요가 있다. 토큰화된 결제방식은 프로그램화55)된 RTGS를 기본으로 하는 것이 효과적이다. 토큰증권 메인넷 간의 상호운용성과 표준화 수준을 높이게 되면 토큰화된 DvP 시스템의 효율성을 극대화할 수 있다.

토큰증권에 관한 자본시장법 이슈에 있어, 단기적으로는 비정형증권 유통 및 장외거래중개업에 관한 제도 신설을 주요 골자로 하는 자본시장법 개정안이 조속히 발의되어 국회를 통과하여야 할 것이다. 해당 개정법안 입법화와 함께 관련 하위 규정도 조속히 정비되어야 한다. 관련한 구체적 논의 사항으로 투자계약증권 단서 조항 삭제, 비금전신탁 수익증권 발행 근거 조항, 장외거래중개업 관련 조항, 일반투자자의 투자한도 제한 등을 들 수 있다. 장기적으로는 토큰증권과 전통적 비상장증권 등을 거래할 수 있는 다양한 장외거래시설에 대해 자본시장법상 통일된 규제 원칙을 제도화하여 적용할 필요가 있다. 또한 오늘날 현대화된 장외거래에 적용되기에는 과잉규제적 성격이 큰 매출 규제를 완화하거나 폐지하는 방안도 고려하여야 할 것이다.

1) 증권성 판단이란 자본시장법상 정의된 증권의 구성요건에 해당하는지 여부에 관해 판단하는 절차를 의미한다.

2) 자본시장법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531; 자본시장법 개정안, 2023. 11. 29, 김희곤의원 대표발의, 의안번호 2125644; 전자증권법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123533.

3) 토큰화(tokenization)란 분산원장기술을 바탕으로 하는 프로그램화된 플랫폼에서 전통적 자산을 토큰으로 변환하는 절차를 의미한다. BIS(2023, p.1) 참조.

토큰이란 블록체인에서 운영되는 소유권 또는 권리를 나타내는 디지털(가상)화된 표시이다.(토큰증권의 맥락에서 설명) Cathal(2023, p.6) 참조.

4) 분산원장이란 “네트워크의 노드들 간의 합의를 통하여 일련의 노드에 걸쳐 분산되어 보관되는 원장을 말한다.” 정보통신표준화위원회(2018b) 참조.

노드(node)란 “분산 환경에서 컴포넌트 실행 프레임워크가 실행되는 각각의 컴퓨팅 환경”을 의미한다. 정보통신표준화위원회(2018a) 참조.

5) 금융위원회(2023. 2. 6b, p.2)

6) 조각투자란 “실물 자산 등의 소유권을 분할한 지분에 투자하는 것”을 의미한다. 금융위원회(2022. 4. 29, p.2) 참조.

7) BCG(2022, p.7)

8) 하나금융연구소(2023, p.1)

9) 금융투자상품 포괄주의는 기능별 규제, 업무범위 확대, 투자자보호 선진화와 더불어 자본시장법의 4대 원칙에 해당한다. 금융투자상품 포괄주의는 금융투자상품을 “열거하지 않고 개념을 추상적으로 정의하여 동 정의에 해당하는 모든 금융투자상품을 법의 규율대상”으로 한다는 의미이다. 재정경제부(2006. 6. 30, p.6) 참조. 이러한 포괄주의 하에서 신종 증권을 포괄하기 위해, “투자계약증권(Investment Contract Securities) 개념을 도입하여 ‘타인의 노력에 의해 수익이 결정되는’ 모든 증권을 통합법상 증권으로 포괄”하였다. 재정경제부(2006. 6. 30, p.11) 참조.

10) Cornerstone Research(2024)

11) 금융위원회(2022. 4. 29); 금융위원회(2022. 11. 29)

12) 금융위원회(2023. 2. 6b)

13) SEC v Terraform Labs(2023. 12. 28); SEC v Terraform Labs(2024. 4. 5)

14) SEC v. Howey(1946)

15)「자본시장법」제4조제6항

16) 최근 Coinbase 사건 등 미국 디지털자산시장의 증권성 관련 주요 사건에서 증권성 논란이 있는 자산의 ‘판매행위’가 Howey 기준상의 투자계약증권으로 인정되기 위해서는 투자계약에 기초한 권리의무 관계, 즉 권리성 요건이 충족되어야 한다는 주장이 확산되고 있다. SEC v Coinbase(2023. 6. 28) 참조. 이러한 주장은 미국 SEC가 디지털자산에 대해 Howey 기준을 지나치게 확장적으로 적용하려는 유권해석의 확대를 막기 위해 투자계약증권의 요건으로 단순한 계획(scheme) 이상의 계약적 관계가 필요하다는 점에 착안한 것이다. 만약 향후 연방 대법원이 Howey 기준의 적용에 있어 계약관계 내지는 권리성을 요구하게 되면, 한미 증권법 체계상의 투자계약증권 개념의 유사성은 더욱 커지게 된다.

17) United Housing Foundation v. Forman(1975)

18) SEC v. Shavers(2013. 8. 6)

19) Ripple 재판부는 제시된 증거에 기반하여 구체적 사실관계를 전체적으로 파악한 결과 Ripple XRP라는 가상자산 자체가 증권에 해당하는 권리의무관계를 표창한다고 보지 않았다. Ripple 재판부는 XRP 자체는 증권이 아니지만, XRP의 ‘판매행위’가 Howey 기준을 충족하는 투자계약인지의 여부를 해당 사건의 주요 쟁점으로 보았다. SEC v. Ripple(2023. 7. 13).

20) SEC v. Ripple(2023. 8. 18, p.16)

21) FIT21법안의 정식 명칭은 “Financial Innovation and Technology for the 21st Century Act”(제21세기 금융혁신 및 기술 법안)이며, 의안번호는 H.R. 4763이다. FIT21법안에서 투자계약자산 개념은 미국 1933년 증권법 제2조(a)(2)(37)에서 규정하고 있다. 15 USC 77b(a)(37) 추가.

FIT21법안의 특징 중 하나는 탈중앙화 기준(decentralization test)을 법제화함으로써 디지털자산의 증권성에 관한 법적 예측가능성을 높였다는 점이다. 15 USC 77b(a)(25) 추가.

22) ‘판매행위’ 중심적 증권성 심사에 관한 구체적 설명에 대해서는, 김갑래(2024. 4. 15) 참조.

23) 국내 ICO(Initial Coin Offering)가 행정지도에 의해 금지되고 있기 때문에 가상자산 모집행위가 가상자산시장에서 이루어지지 않고 있다고 가정할 때, 국내 가상자산시장 거래에 있어 발행시장 공시의 이슈는 주로 매출행위에 관한 것이다.

24) 만약 Ripple XRP가 투자계약증권으로 인정되더라도, XRP의 거래에 대해 발행공시(매출) 규제는 적용되지만 유통공시 규제는 적용되지 않는다.「자본시장법」제4조제1항 (단서 조항) 참조.

25) 2023년 12월 31일 현재 국내 가상자산 원화마켓에서 거래되는 비트코인, 리플, 이더리움의 시가총액 비중은 각각 27.5%, 15.4%, 8.4%이다. 비트코인, 리플, 이더리움을 제외한 가상자산의 시가총액은 모두 2.9% 이하이며, 시가총액 10위 이하로는 모두 비중이 1.1% 이하이다. 금융위원회(2024. 5. 16, p.16) 참조.

26) eWpG §4(3)(암호증권), §16(1)(암호증권등록부)

27) 전자증권법 일부개정법률, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123533.

28) 디센터(2023. 4. 28)

29) Steakhouse Financial(2024, p.2)

30) wCBDC란 ‘도매형 중앙은행 디지털화폐’(Wholesale Central Bank Digital Currency)를 의미하며, 기관간 청산결제 등에 사용된다. 대표적인 국내용 wCBDC 프로젝트에는 Project Helvetia가 있으며, 국제거래용 wCBDC 프로젝트에는 Project Jura, Project mBridge, Project Dunbar, Project Mariana 등이 있다. BIS Innovation Hub(2023, p.5) 참조.

31) 금융위원회(2023. 2. 6a, p.12)

32) 데이터 가용성 범위에 따라 풀노드(full node), 라이트노드(light node) 등으로 구분할 수 있다. Gemini(2021. 7. 23) 참조.

33) 아토믹 결제란 원자적(atomic) 즉 분할불가능하게 이루어지는 결제방식을 의미한다. 분산원장기술을 활용하여 아토믹 결제를 수행하는 경우, 스마트계약(smart contract)상 거래 조건이 모두 충족되면 거래가 완료되고 조건이 하나라도 완료되지 못하면 거래가 전혀 이루어지지 않는다. 거래가 완료되면 즉각적이고 비가역적으로 분산원장에 영구적으로 기록된다. 분산원장기술을 활용한 아토믹 결제는 상대방 위험과 거래비용(탈중개인화)을 줄이고 거래의 속도와 안전성을 높인다. Bech, Hancock, Rice & Wadsworth(2020, p.76) 참조.

34) 메인넷이란 “디지털 화폐 생성, 암호화폐 거래소 운영, 개인 지갑 거래를 처리할 수 있는 네트워크를 말하며, 블록체인 서비스인 디앱(Dapp)이 운영될 수 있는 독립적인 플랫폼·생태계의 기반이 되는 네트워크를 말한다. 본래 메인넷은 테스트넷과 대비되는 용어로 실제 사용자들에게 배포하는 버전의 네트워크를 의미했다.” 연합인포맥스(2022) 시사금융용어 참조.

35) 이러한 트렌드의 대표적인 예로, BIS와 홍콩 금융당국(HKMA)이 추진 중인 녹색채권 토큰화 프로젝트인 Project Genesis를 들 수 있다. BIS Innovation Hub(2021, p.10) 참조.

36) BIS Innovation Hub(2022, p.14)

37) 또한 스마트계약에 의한 RTGS 시스템상으로는 불법적인 무차입 공매도가 사전에 예방되는 등 시장질서 유지에도 큰 도움이 된다. 결제주기의 단축으로 인해 시장위험이 낮아지는 효용에 대해서는, DTCC(2021, p.3) 참조.

38) 자본시장법 일부개정법률안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531.

39)「자본시장법」제110조제1항

40) 자산유동화법에 따라 유동화증권의 발행(동법 제27조 내지 제33조)이 가능하며, 한국주택금융공사법에 따라 주택저당증권의 발행(동법 제32조)이 가능하다.

41) 금융위원회 공고 제2019-502호; 금융위원회 공고 제2021-117호; 금융위원회 공고 제2021-183호 참조

42) 자본시장법 개정안, 2023. 11. 29, 김희곤의원 대표발의, 의안번호 2125644.

43) 금융위원회(2023. 2. 6b)

44) 조선일보(2023. 11. 9)

45)「자본시장법」제44조제3항

46) 증권 장외거래에 있어, 불특정 다수에게 주문호가를 제시하는 행위는 원칙적으로 증권의 매출에 해당한다. 따라서 주문호가의 제시를 소액투자자 매출 특례(자본시장법 시행령 제120조 유사)에 따라 하지 않는 경우, 토큰증권 장외거래 유통플랫폼의 호가 표시가 매출의 주선행위로 해석될 여지가 있을 수 있다.

47) 자본시장법 일부개정법률안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531, 제166조제4항.

48) 투자권유가 없는 토큰증권 다자간 매매시스템에서도 적정성 원칙은 적용된다고 해석된다.「금융소비자보호법」제18조 참조.

49) 17 CFR §240.15g-9

50)「민법」제190조

51)「민법」제450조

52)「자본시장법」제9조제9항

53) 증권시장 등에서 청약의 권유를 받는 자는 매출요건인 50인의 산정에 포함되지 않기 때문에, 증권시장 등에서 투자자가 매도 주문을 내거나 호가를 제시하는 행위는 매출 규제를 받지 않는다고 해석된다.「자본시장법 시행령」제11조제4항 참조.

54) K-OTC의 소액출자자 매출 특례를 고려하여, 소액투자자가 장외거래 방법에 따라 증권을 매출하는 경우에는 해당 매출가액은 제외하는 방식을 고려할 수 있다.「자본시장법 시행령」제120조 참조.

55) J.P. Morgan(2024) 참조.

참고문헌

금융위원회, 2019. 12. 18, (주)카사코리아 및 (주)국민은행 등 5개 신탁회사의 혁신금융서비스 지정, 공고 제2019-502호.

금융위원회, 2021. 4. 14, (주)루센트블록 및 6개 신탁회사의 혁신금융서비스 지정, 공고 제2021-117호.

금융위원회, 2021. 5. 26, 펀드블록글로벌(주) 및 우리자산신탁(주) 등 4개 신탁회사의 혁신

금융서비스 지정, 공고 제2021-183호.

금융위원회, 2022. 4. 29, 조각투자 등 신종증권 사업 관련 가이드라인, 보도자료.

금융위원회, 2022. 11. 29, (주)뮤직카우 제재면제 의결 및 한우ㆍ미술품 조각투자의 증권성 판단, 보도자료.

금융위원회, 2023. 2. 6a, 토큰 증권(Security Token) 발행ㆍ유통 규율체계 정비방안, 보도자료 별첨자료.

금융위원회, 2023. 2. 6b, 토큰 증권(Security Token) 발행ㆍ유통 규율체계 정비방안, 보도자료.

금융위원회, 2024. 5. 16, ’23년 하반기 가상자산사업자 실태조사 결과, 보도자료.

김갑래, 2022, 『국내 ICO 시장과 STO 시장의 당면 과제와 발전 방향』, 자본시장연구원 이슈보고서 22-13.

김갑래, 2024. 4. 15, 미연방법원의 루나 증권성 판결의 시사점, 자본시장포커스 2024-08호.

디센터, 2023. 4. 28, “토큰증권, 유동성 확보가 관건 … 퍼블릭 체인서도 발행 허용해야.”

연합인포맥스, 2022. 8. 8, [시사금융용어] 메인넷.

임재연, 2023, 『자본시장법 강의』.

정보통신표준화위원회, 2018a, 블록체인 용어정의, TTAS.KO-10.0420/R1.

정보통신표준화위원회, 2018b, 블록체인 용어정의, TTAK.KO-12.0336.

재정경제부, 2006. 6. 30, ‘자본시장과 금융투자업에 관한 법률 제정안’, 설명자료.

조선일보, 2023. 11. 9, 토큰증권 발행ㆍ유통 분리 정책 완화해야.

하나금융연구소, 2023, 토큰증권(ST) 시대의 개막: 일상이 금융화되는 세상.

Bech, L.M., Hancock, J., Rice, T., Wadsworth., A., 2020, On the future of securities settlement, BIS Quarterly Review.

BCG, 2022, Relevance of On-chain Asset Tokenization in ‘Crypto Winter’.

BIS Innovation Hub, 2021, Project Genesis - Report 3.

BIS Innovation Hub, 2022, Project Helvetia Phase Ⅱ.

BIS Innovation Hub, 2023, Lessons Learnt on CBDCs.

Cathal, Michael, 2023, Asset Tokenization: Tokenizing the Sun.

Cornerstone Research, 2024, SEC Cryptocurrency Enforcement: 2023 Update.

DTCC, 2021, Building the Settlement System of the Future.

Gemini, 2021. 7. 23, Types of nodes: Light nodes, full nodes, and masternodes, Cryptopedia.

J.P. Morgan, 2024, Understanding Programmable Payments, Programmable Money and Purpose-Bound Money.

Kops, M., 2019, Assets on Blockchain: Security Token Offerings and the Tokenization of Securities.

Poleg, D., 2019, Rethinking Real Estate: A Roadmap to Technology’s Impact on the World’s Largest Asset Class.

Steakhouse Financial, 2024, Overview of BUIDL: BlackRock USD Institutional Digital Liquidity Fund, Ltd.

<법률안>

자본시장법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531.

자본시장법 개정안, 2023. 11. 29, 김희곤의원 대표발의, 의안번호 2125644.

전자증권법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123533.

<판례>

SEC v. Coinbase, 23 Civ. 4738 (KPF), Coinbase’s Answer to Plaintiff’s Complaint (S.D.N.Y. Jun. 28, 2023).

SEC v. Ripple Labs Inc., 20 Civ. 10832 (AT), Order: Granting in Part and Denying in Part 621 Motion for Summary Judgment (S.D.N.Y. July 13, 2023).

SEC v. Ripple Labs Inc., 20 Civ. 10832 (AT), Memorandum of Law in Support re: 892 Motion for Leave to Appeal (S.D.N.Y. Aug. 18, 2023).

SEC v. Shavers et al., 4:13-CV-416, Memorandum Opinion Regarding the Court’s Subject Matter Jurisdiction (E.D. Tex. Aug. 6, 2013).

SEC v. Terraform Labs, 23-cv-1346, Opinion and Order (S.D.N.Y. Dec. 28, 2023).

SEC v. Terraform Labs, 23-cv-1346, Verdict (S.D.N.Y. Apr. 5, 2024).

SEC v. W. J. Howey Co., 328 U.S. 293 (1946).

United Housing Foundation v. Forman, 421 U.S. 837 (1975).

우리 정부는 국정과제인 “디지털 자산 인프라 및 규율체계 구축” 정책의 일환으로 토큰증권 발행ㆍ유통 제도를 구축해 가고 있다. 2023년 2월 6일 금융위원회는 “토큰증권(Security Token) 발행ㆍ유통 규율체계 정비방안”(이하 ‘토큰증권 가이드라인’)을 발표1)하여 증권성 판단을 위한 기준을 제시하였고, 토큰증권 발행ㆍ유통 제도 정비를 위해 ‘자본시장과 금융투자업에 관한 법률’(이하 ‘자본시장법’)과 ‘주식ㆍ사채 등의 전자등록에 관한 법률’(이하 ‘전자증권법’)의 개정 계획을 밝혔다. 이러한 개정 계획에 따라 2023년 관련 자본시장법 개정안과 전자증권법 개정안이 의원 입법으로 국회에서 발의되었다.2) 그러나 관련 입법안은 국회에서 충분히 논의되지도 못하고, 지난 2024년 5월 29일 제21대 국회의 임기 만료로 인해 자동 폐기되었다.

토큰증권이란 블록체인 기술을 기반으로 토큰화(tokenization)3)된 분산원장(distributed ledger)4)에서 발행 및 유통이 가능한 자본시장법상 증권을 의미한다.5) 토큰증권 발행ㆍ유통 제도 정비는 기초자산에 대한 조각투자6)를 원하는 시장의 요구와 분산원장기술을 금융시장에 적용하여 금융혁신을 이루려는 업계의 시도를 반영한 결과이다. 국내에서 토큰증권 시장을 건전하게 육성하기 위해서는 분산원장에 기재된 투자자들을 위한 권리추정력을 부여하고, 그동안 제도적으로 유통이 어려웠던 비정형증권(투자계약증권과 비금전신탁 수익증권)을 유통시킬 수 있는 법적 근거가 필요하다. 이러한 법적 근거를 마련하기 위해 전자증권법과 자본시장법이 개정되어야 한다. 또한 증권성이 높은 디지털자산이 자본시장법상의 공시 및 불공정거래 규정의 적용 없이 가상자산거래시장에서 거래되는 것을 막기 위한 명확한 증권성 기준도 필요하다.

토큰증권 발행ㆍ유통 제도의 정비는 조각투자 등의 신금융투자상품의 출시를 넘어서는 새로운 금융 인프라 구축의 문제로 볼 수 있다. 따라서 보다 체계적이고 장기적 관점에서 관련 제도 정비방안을 마련하여야 한다. 본고에서는 토큰증권 시장 현황과 제도적 의의를 고찰한 후 국내 토큰증권 발행ㆍ유통 제도화에 관한 주요 이슈를 다룬다. 이러한 주요 이슈를 증권성 이슈, 전자증권법 개정 이슈, 자본시장법 개정 이슈로 나누어 쟁점을 분석하고, 체계적이고 포괄적인 관점에서 장기 발전 방안을 제언하고자 한다.

Ⅱ. 토큰증권 시장 현황과 제도적 의의

1. 국내외 시장 현황 및 전망

현재 국제적으로 토큰증권 시장의 정확한 현황을 파악하기는 어렵다. 토큰증권의 발행 및 유통에 관한 제도 정비가 완료된 국가가 거의 없어서, 토큰증권 프로젝트는 많지만 금융감독당국에 증권신고서 등을 신고하여 발행하고 주요 거래시설(거래소, ATS 등)에서 유통되는 사례가 많지 않기 때문이다. 예를 들어, 토큰증권 관련 제도가 정비되지 않은 미국의 경우 토큰증권 발행인들은 규제 위험을 최소화하기 위해 토큰증권을 공모가 아닌 사모(Reg. D 등) 또는 공모면제 제도(Reg. CF, Reg. A+, Reg. S 등)를 이용하여 발행한다.

현재 증권신고서 등을 감독당국에 제출하지 않고 토큰증권을 발행하는 경우가 많기 때문에 정확한 시장현황 파악은 어렵지만, 여러 분석기관의 추정치를 분석해 보면 토큰증권 시장이 계속 확대되는 추세는 명확한 것으로 보인다. 현재 토큰증권 사업 진출을 선언하는 글로벌 금융투자업자(IB, 자산운용사 등)가 늘어나고 있고, 주요국에서 토큰증권을 제도적으로 수용하려는 정책적 경향이 강해지고 있으며, 토큰증권 발행ㆍ유통 관련 프로젝트가 전 세계적으로 증가하고 있다는 점도 토큰증권 시장 확대를 예측하게 하는 요인이다. 한 글로벌 컨설팅회사의 분석에 따르면, 글로벌 토큰화 자산시장의 규모는 2022년 3,100억달러(USD)에서 매년 성장하여 2030년에는 16조달러에 이를 것으로 전망된다.7) 국내 분석기관들도 국내 토큰증권 시장의 성장을 낙관하고 있다. 국내의 한 금융경영연구소는 국내 토큰증권 시장이 폭 넓은 유동성, 낮은 거래비용, 안정성과 활용가능성을 바탕으로 매년 성장하여 아래 그림과 같이 2030년에는 367조원 규모로 성장할 것으로 예측한다.8)

위에서 언급한 토큰증권 시장의 성장에 대한 분석기관의 낙관적 전망은 토큰증권 발행ㆍ유통 제도의 정비를 전제로 하여야 가능하다. 가상자산시장은 기존에 규제체계가 형성되어 있지 않아서 비규제 환경에서 고속 성장하였다. 그러나 토큰증권 시장은 실질이 증권시장이기 때문에, 기존 증권법(자본시장법) 규제를 받는다. 토큰화의 특성이 입법적으로 반영되지 않은 상태에서 증권법의 규율을 강하게 받는 증권시장에서 토큰증권의 발행ㆍ유통은 매우 어렵다.

미국의 경우 증권(특히 투자계약증권)의 개념이 매우 포괄적이기 때문에, 가상자산의 형태를 취하지만 실질이 증권인 토큰증권이 증권법을 준수하지 않고 불법적으로 가상자산거래시설에서 발행ㆍ유통되는 경우가 많다. 미국의 증권거래위원회인 SEC는 이러한 불법적 토큰증권 판매행위를 매우 엄격하게 규제한다. 2013년부터 2023년까지 SEC는 디지털자산 판매행위 중 증권성이 높은 자산의 판매행위를 증권법 위반으로 보고 108건에 대해 제소하였고 65건에 대해 행정제재 절차를 개시하였다.

증권인 디지털자산에 대한 SEC의 제재 현황은 미국의 불법적 토큰증권 시장의 현황이기도 하다. 미국에서 증권성 기준(Howey 기준)에 대한 법적 불명확성이 크고 예측가능성이 낮기 때문에, Ripple, Coinbase 등 가상자산시장의 주요 참가자들이 SEC와의 소송에서 막대한 비용을 지불하고 있다. 증권성을 둘러싼 법적 불확실성과 높은 규제 리스크는 미국에서 많은 토큰증권 프로젝트의 출시를 저해하고 있다. 이러한 사실은 토큰증권 시장의 건전한 발전을 위해 증권성 기준이 명확히 확립되고 집행이 되어야 한다는 점을 시사한다.

2. 국내 혁신금융서비스 현황과 제도적 의의

현행 자본시장법과 전자증권법은 토큰증권의 출현을 예상하고 제정되지 않았기 때문에, 현행 법령에 따라서는 국내에서 토큰증권을 합법적으로 발행ㆍ유통시키기 어렵다. 따라서 국내 토큰증권 시장은 현행 법령의 예외를 인정받을 수 있는 규제샌드박스(규제 특례) 제도를 통해 형성되고 있다. 국내 블록체인 기반의 증권 거래 규제샌드박스 서비스를 소개하면 아래 표와 같다.

위의 표에 나타난 국내 토큰증권 규제샌드박스 서비스는 자본시장법 특례의 관점에서 다음과 같은 공통점을 갖는다. 첫째, 비정형증권(투자계약증권과 비금전신탁 수익증권)의 시장 거래를 직간접적으로 금지하는 자본시장법 조항의 예외를 인정받았다. 둘째, 매출규제 및 다자간 상대매매 금지의 예외를 인정받아 토큰증권을 위한 다자간 장외거래 시장개설이 가능해졌다. 이러한 자본시장법상의 규제 특례에도 불구하고 현행 토큰증권 규제샌드박스 서비스는 분산원장의 권리추정력이 인정되지 않고, 증권사(계좌관리기관)에 접근하기 어려운 발행인이 자신이 발행한 토큰증권의 권리 내용과 권리자 등에 대한 정보를 직접 분산원장에 기재하고 관리할 수 없는 문제점을 가지고 있다. 이러한 문제점을 해결하기 위해서는 전자증권법을 개정하여, 분산원장이 권리추정력을 가지는 원장으로 인정되고 발행인도 계좌관리기관을 할 수 있도록 허용하는 제도를 도입해야 할 필요성이 높다. 또한 자본시장법 개정을 통한 비정형증권 유통 허용과 장외거래중개업 제도 도입도 필요하다. 이러한 토큰증권 발행ㆍ유통을 위한 핵심 입법 과제를 성공적으로 수행한 경우의 기대 효과를 살펴보면 다음 표와 같다.

Ⅲ. 증권성 이슈

1. 개요

국내외적으로 가상자산시장은 시장규율체계가 정립되기 전에 대규모 시장으로 형성되었다. 해당 시장에서 가상자산은 대부분 분산원장 방식으로 상대매매 되지 않고, 가상자산거래소의 내부원장에 중앙집중적 방식으로 대규모로 경쟁매매가 이루어지게 되었다. 이처럼 자본시장 증권거래구조를 복제(cloning)하며 대량 거래가 이루어지는 과정에서 시세조종 등 불공정거래의 양태가 증권시장 형성 초기와 유사하게 나타남에 따라, 증권성이 높은 가상자산에 대해 증권규제를 적용하자는 주장에 힘이 실리게 되었다. 또한 정부가 디지털자산시장에 대해 가상자산거래는 가상자산법령으로, 토큰증권거래는 자본시장법령으로 이원화하여 규율체계를 정립해 가는 과정에서 디지털자산의 규제관할을 정하는 전제 요건으로 디지털자산의 증권성 여부가 중요한 이슈로 자리잡았다.

이러한 증권성 이슈에 대해 금융규제당국이 공격적으로 금융투자상품 포괄주의9) 원칙을 적용하는 대표적인 국가로서 세계적으로 가장 큰 디지털자산시장을 가지고 있는 미국을 들 수 있다. 미국 SEC는 판례법인 Howey 기준을 투자성이 높은 디지털자산거래에 적극적으로 적용하여, 2013년부터 2023년까지 173건의 디지털자산 거래행위를 토큰증권 거래행위로 보고 증권법을 적용하여 제재 조치를 취하였다.10) 미국의 디지털자산에 대한 증권성 판정은 국내 가상자산시장에도 큰 영향을 미치게 되었다. 그 이유는 국내 자본시장법상 포괄주의 금융투자상품 조항인 투자계약증권 요건이 미국의 Howey 기준을 바탕으로 입법화되었고, Howey 기준은 가장 영향력 있는 글로벌 기준이기 때문이다. 또한 미국이 세계 최대의 디지털자산시장을 이루고 있기 때문에, 국내에서 유통되는 가상자산의 가격이 미국 등 글로벌 시장에서 유통되는 가격의 영향을 직접적으로 받고 있다는 점도 미국에 대한 증권성 판단 기준의 중요도를 높인다.

투자계약증권의 요건이 유사한 미국에서 디지털자산에 대한 증권성 유권해석 사례가 늘어나고, 국내 가상자산거래소에 유통되는 가상자산 중 불공정거래 의심 사례가 다수 발생하자 국내 디지털자산시장에서 투자계약증권 해당가능성에 관한 명확한 해석 지침을 요구하는 시장의 목소리가 커지기 시작하였다. 2022년 국내 금융당국은 ‘조각투자 등 신종증권 사업 관련 가이드라인’(이하 ‘조각투자 가이드라인’)을 발표하였고, 특정 음악저작권, 한우, 미술품 관련 조각투자를 투자계약증권의 판매행위로 선언하였다.11) 이러한 조각투자 가이드라인의 법리를 디지털자산에 적용하여 2023년 2월 금융당국은 ‘토큰증권 가이드라인’을 발표하였다.12) 해당 가이드라인은 디지털자산에 대한 증권성 판단기준을 투자계약증권 중심으로 제시하면서, 증권에 해당할 가능성이 높은 경우와 낮은 경우에 관한 예시를 들어 시장참여자를 위한 증권성 예측가능성을 높이려 하였다. 검찰도 불공정거래 혐의가 큰 디지털자산에 대해 증권성을 입증하여 관련 혐의에 대해 자본시장법상 불공정거래 조항을 적용하려 하고 있다. 이러한 수사 방향이 반영된 대표적 사건으로서 미국 연방법원에서 이미 증권법상 책임이 인정된 테라-루나13) 사건을 들 수 있다.

2. 미국과 제도 비교 및 판례 동향

미국의 Howey 기준은 투자자가 금전을 공동의 사업에 투자하여, 제3자의 노력으로 발생하는 수익에 대한 투자자의 기대가 있는 계획(scheme) 등을 투자계약으로 본다.14) 디지털자산의 ‘판매행위’가 투자계약 요건에 해당하면 증권법상의 규제(공시, 불공정거래 등)를 받게 되는 것이다. 국내 자본시장법상 투자계약증권은 “특정 투자자가 그 투자자와 타인 간의 공동사업에 금전등을 투자하고 주로 타인이 수행한 공동사업의 결과에 따른 손익을 귀속받는 계약상의 권리가 표시된 것”으로 정의된다.15) 투자계약증권의 ‘판매행위’에 대해서는 자본시장법상의 발행공시, 부정거래행위 등에 관한 자본시장법 규제를 받게 된다. 미국의 Howey 기준은 투자자의 “이익의 기대”를 요건으로 하고 있지만, 국내 자본시장법상 투자계약증권 조항은 “손익을 귀속받는 계약상의 권리”를 요건으로 하고 있다. 이처럼 단순한 기대 이상의 권리를 요건으로 하는 점에서, 국내 투자계약증권의 범위는 미국 Howey 기준을 충족하는 투자계약증권의 범위보다 상대적으로 제한적이라고 할 수 있다.

앞으로 자본시장법상 디지털자산의 투자계약증권 해당 여부가 쟁점화되는 경우, 정부와 사법부는 미국의 투자계약증권 유권해석을 크게 참조할 것으로 예상된다. 현재 디지털자산시장 환경의 변화를 고려할 때에도 한미 투자계약증권 개념의 유사성16)은 더욱 증가할 수 있다. 즉, 현재 많은 가상자산이 국내 시장과 미국 시장에서 동시에 유통되고 있고, 앞으로 분산원장기술에 기반한 송금 및 청산결제 시스템이 국경간 거래로 확대되는 경향이 뚜렷이 증가하고 있기 때문이다.

최근 미국 연방 증권법상 가상자산이 투자계약증권인지의 여부를 파악하기 위해서는 구체적 사실관계를 전체적으로 파악하여(totality of circumstances), 해당 디지털자산의 ‘판매행위’가 Howey 기준상의 ‘투자계약’에 해당하는지를 따져야 한다는 전통적 Howey 기준에 따른 주장이 여러 연방법원 사건을 통해 확인되고 있다. 따라서 투자계약증권의 해당 여부는 법령 또는 가이드라인에 의해 일괄적으로 결정되는 것이 아니라, 구체적이고 전체적인 사실관계에 기반한 거래의 경제적 현실(economic reality)17)을 고려하여 개별적 사안별로 결정되어야 한다. 또한 디지털자산의 증권성 이슈는 ‘자산’ 자체에 대한 규제가 아닌 ‘판매행위’에 대한 규제(공시, 불공정거래 등)에 초점을 두어야 한다는 점이 여러 연방법원 판결을 통해 확인되고 있다. 투자계약증권의 대상 자산이 증권이 아니더라도 판매계약이 투자계약의 법정 요건에 해당하는 경우, 해당 ‘판매행위’가 투자계약증권의 ‘판매행위’가 될 수 있다. 즉, 미국에서 비트코인 자체는 증권이 아닌 상품(commodity)이지만, 비트코인을 신탁재산으로 하는 투자계약의 체결 권유를 투자계약증권의 판매로 보고 증권법상의 불공정거래조항을 적용하여 관련 폰지사기를 증권법에 따라 처벌하는 경우도 있다.18) 또한 SEC v. Ripple 사건에서 연방법원은 Ripple XRP라는 가상자산 자체는 증권이 아니라고 판결하였고19), SEC도 중간항소를 신청하는 과정에서 이를 인정하였다.20) 지난 5월 22일(미국 현지시간) 미국 하원을 통과한 FIT21법안의 투자계약자산(investment contract asset)의 개념도 탈중앙화 기준을 충족하고 내재적으로 전형적 증권에 해당하지 않는 디지털자산 자체는 증권으로 간주되지 않는다는 사고를 바탕으로 한다.21) 그러나 해당 자산의 ‘판매행위’가 Howey 기준을 충족하는 경우, 증권법이 적용된다.

3. 시사점

국내 금융당국은 미국 등 해외 법집행 사례를 참조하며 디지털자산시장의 경제적 현실과 구체적 사실관계를 전체적으로 파악하여 보다 적극적으로 디지털자산에 대한 증권성 심사를 강화할 필요가 있다. 비대면 대량거래가 발생하는 디지털자산시장의 특성상 불공정거래행위에 대해 사기죄의 구성요건을 수사기관이 모두 입증하는 것은 매우 어렵다. 따라서 금융사기적 행태가 유형화된 자본시장법상의 불공정거래조항을 적용하여 수사기관의 입증책임을 완화시킬 필요가 있다. 불공정거래조항을 적용하기 위한 전제 조건으로 자본시장법상 금융투자상품의 거래가 있어야 한다. 디지털자산이 내재적으로 증권인지를 심사하는 차원을 넘어서 해당 디지털자산의 ‘판매행위’가 투자계약증권의 판매인지를 심사하는 ‘판매행위’ 중심적 증권성 심사 실무가 필요하다.22) ‘판매행위’ 중심적 증권성 심사 실무는 테라-루나 사건 등 디지털자산 불공정거래 사건에 대한 수사 및 재판의 효율성을 제고하는 긍정적 효과를 낳을 수 있다.

디지털자산에 대한 증권성 심사를 강화해 가는 과정에서, 금융당국은 증권성 판단 절차를 제도화하고 증권성 가이드라인을 보다 구체화할 필요가 있다. 발행인은 발행 대상 디지털자산의 증권성에 관한 법적 자문을 반드시 받고, 이를 바탕으로 디지털자산 프로젝트를 설계하고 진행하여야 할 것이다. 가상자산 거래시설을 운영하는 가상자산거래업자는 거래지원(상장) 절차에 있어 대상 가상자산에 대한 증권성 심사를 보다 강화하여야 할 것이다. 향후 토큰증권 제도화 관련 자본시장법 개정안이 제22대 국회를 통과하면 투자계약증권에 대한 거래중개업무는 자본시장법상 관련 인허가 규제(중개업자 인가, 거래소 허가 등)를 받게 될 것으로 예상된다. 이러한 규제강화에 대응하는 차원에서도 가상자산거래업자는 심사 대상 가상자산의 증권성 심사에 관한 자율규제를 강화해야 할 필요가 있다.

국내 가상자산시장 상황과 미국 증권성 관련 판례에 비추어, 투자자보호 또는 시장의 혼선 방지를 위해 증권성 심사를 엄격히 하는 것을 자제해야 한다는 주장은 다음과 같은 점에서 설득력이 떨어진다. 국내에서 유통되는 주요 가상자산(소위 ‘메이저 코인’)의 증권성 논란은 이미 상당 부분 해소되었다고 볼 수 있다. 특히 증권성 논란의 중심에 서 있었던 Ripple XRP 자체는 증권이 아니라는 점을 SEC가 확인함에 따라, 국내 가상자산거래소에서 비대면으로 대량 유통되는 Ripple XRP의 거래행위가 증권의 공모(특히 매출23))로 입증되기는 어려워 보인다.24) 국내 가상자산시장을 지탱하는 비트코인, 리플, 이더리움의 합산 시가총액 비중은 2023년 12월 31일 현재 51.3%이며, 이와 유사한 증권성 문제가 거의 없는 주요 알트코인이 상당한 비중을 차지할 것으로 추정된다.25) 증권성 문제를 야기하는 가상자산의 시가총액 비중은 대부분 1% 미만일 것으로 사료된다. 따라서 증권성 있는 디지털자산을 토큰증권으로 선언하더라도 시장 전체에 미치는 영향은 크지 않을 것이다.

국내 자본시장법이 투자계약증권의 권리성 요건을 명확히 규정하고 있기 때문에, 미국처럼 금융당국이 투자계약증권 조항을 매우 확장적으로 적용하며 디지털자산시장을 과잉규제한다는 논란은 국내에서는 크지 않을 것이다. 미국에서 2013년부터 2023년까지 디지털자산의 증권성이 인정되어 제재 절차에 들어간 사례가 173건임에 반하여 국내에서 관련된 제재 사례를 찾기 어렵다. 따라서 국내 디지털자산의 증권성 규제가 매우 소극적이라는 비판이 있을 수 있다. 특히 미국에 비해 일명 ‘잡코인’으로 불리는 알트코인이 다수 거래되는 국내 가상자산시장의 현실상 증권성이 인정되는 가상자산에 대해서는 엄정하게 관련 자본시장법 규정을 적용하는 것이 국내 디지털자산시장의 신뢰성과 지속가능성을 한층 제고시킬 것으로 사료된다. 또한 향후 디지털자산의 증권성에 관한 보다 구체적인 가이드라인이 나오고 선례가 축적되면 디지털자산 발행인의 시장 예측가능성이 높아지고 토큰증권을 가상자산시장에서 불법적으로 유통시키려는 시도도 감소할 것으로 예상된다.

Ⅳ. 전자증권법 개정 이슈

1. 개요

현행 전자증권법은 전자등록기관과 계좌등록기관에 의해 복층화된 구조로 운영되는 중앙집중원장(centralized ledger)에 기록된 거래자에게만 권리추정력을 부여하고 있다. 토큰증권의 제도화를 위해서는 블록체인기술을 활용하여 토큰화된 증권의 거래가 분산원장(distributed ledger)에 기재된 경우에도 권리추정력을 부여하는 내용의 전자증권법 개정이 필요하다. 현재 해외에서도 분산원장을 원본성을 가지는 전자등록장부로 인정하여 해당 분산원장에 기재된 투자자에게 권리(소유권, 담보권 등)가 있음을 추정하는 제도를 도입하려는 논의가 활발하다. 이러한 입법적 논의를 촉발시킨 국가로는 독일을 들 수 있다. 독일은 2021년 6월 3일 전자증권도입법(Gesetz zur Einführung von elektronischen Wertpapieren: eWpG)을 시행함으로써 분산원장인 암호증권등록부(Kryptowertpapierregister)의 권리추정력을 인정하였다.26) 독일의 입법례는 암호증권등록부 기재의 효과, 분산원장의 개념 등의 측면에서 국내 전자증권법 개정안에 큰 영향을 주었다.

현재 국내 금융규제 샌드박스를 통해 토큰증권을 발행ㆍ유통하는 경우, 분산원장에 기재된 거래 정보를 다시 전자등록계좌부에 전자등록하는 행위 즉, 미러링(mirroring)을 하여야 관련 매수인에 대한 권리추정력이 발생한다. 이러한 미러링의 비효율성을 극복하고 본격적인 토큰증권의 제도화를 이루기 위해 금융당국은 2023년 2월 ‘토큰증권 가이드라인’을 발표하였다. 또한 동년 7월 28일 관련 전자증권법 개정안이 의원입법을 통해 발의27)되었으나, 올해 5월 29일 제21대 국회의 임기 만료로 인해 자동 폐기되었다.

2023년 7월 발의된 전자증권법 개정안은 토큰증권 분산원장의 법적 효력을 인정하는 것 이외에 발행인 계좌관리기관 제도를 도입한 특징을 가지고 있다. 발행인 계좌관리기관 제도란 발행인이 자신이 발행한 토큰증권의 권리 내용과 권리자 등에 대한 정보를 분산원장에 기재하고 해당 분산원장을 직접 관리할 수 있도록 허용하는 제도이다. 발행인 계좌관리기관 제도는 중개기관 확보가 어려운 발행인이 자금조달 비용을 줄이고 혁신적 기업의 자본시장 접근성을 높일 수 있게 만드는 효과를 가진다. 분산원장에 대한 권리추정력을 인정하게 되면, 토큰증권 발행인은 자금조달비용을 낮출 수 있고, 투자자는 투자자산 선택의 폭이 넓어지며, 금융감독당국은 토큰증권 시장의 투명성과 스마트계약을 통한 자동화된 의무이행을 바탕으로 높은 수준의 규제 준수율을 보장받을 수 있는 효용이 발생한다.

토큰증권 분산원장 네트워크를 제도화하는 과정에서 퍼블릭 블록체인 허용여부, 분산원장의 적격성 요건 등에 관한 시장참여자의 의견이 다양하다. 또한 증권의 토큰화 이외에 지급결제의 토큰화를 고려한 금융혁신에 관한 글로벌 시장의 요구도 커지고 있다. 이러한 쟁점을 논하자면 다음과 같다.

2. 허가형 vs 개방형 네트워크 논쟁

2023년 2월 발표된 ‘토큰증권 가이드라인’에 따르면, 토큰증권이 분산원장의 적격성을 인정받기 위해서는 거래정보 기록을 위해 가상자산을 필요로 하지 않아야 한다. 이더리움 등 퍼블릭 분산원장은 블록생성(거래정보 기록)에 대한 보상으로 가상자산을 지급해야 하는 구조이기 때문에 국내 토큰증권 분산원장의 적격성 요건을 충족하기 어려울 것으로 사료된다. 따라서 국내 토큰증권 분산원장은 허가형(permissioned)으로 구축되어야 적격성을 인정받을 것으로 판단된다.

퍼블릭 블록체인을 이용하여 확장성 있는 저비용 구조의 토큰증권 분산원장 네트워크를 구축할 수 있도록 하자는 주장이 있다.28) 미국 등 해외에서 명의개서대리인 등(Securitize 등)이 분산원장 기록을 자신들이 관리하는 원장에 이전하는 이중 장부구조에 퍼블릭 블록체인을 활용하는 사례가 있기는 하다. 그러나 퍼블릭 블록체인을 권리추정력이 인정되는 적격성 있는 분산원장으로 인정하는 신뢰성 있는 토큰증권 프로젝트는 찾아보기 힘들다. 세계 최대 자산운용사인 BlackRock이 구축하고 있는 BUIDL(BlackRock USD Institutional Digital Liquidity Fund)에서 토큰화(ERC-20 기반)된 펀드는 USDC를 지급수단으로 하여 이더리움 네트워크에서 거래된다. 그러나 해당 이더리움 분산원장이 권리추정력을 가지는 원장이 되는 것은 아니며, 명의개서대리인인 Securitize가 관리하는 고객계좌부가 원본성을 가진다. 따라서 고객계좌부와 이더리움 분산원장의 내용이 불일치하는 경우, 명의개서대리인이 기록한 장부 기록이 “블록체인 기록에 우선한다.”29) 세계적 투자은행인 J.P. Morgan의 Onyx Digital Assets 플랫폼도 이더리움 기반의 허가형 블록체인을 사용한다.

허가형 블록체인은 허용하고 비허가형(permissionless) 블록체인을 불허하는 것은 기술중립성 원칙에 반한다는 의견도 있다. 그러나 퍼블릭 블록체인을 이용한 분산원장 네트워크에 관한 구체적 제안은 거의 없다. 우리 정부의 규제 관할에 있지 않는 해외 분산원장을 통해 토큰증권 거래기록 검증이 이루어지는 경우, 네트워크의 신뢰성과 참여 노드(node)의 권한과 책임에 관한 명확성 등에 있어 문제가 발생할 수 있다. 현재 국제적으로 진행되는 토큰증권과 토큰화된 지급수단의 증권대금동시결제(Delivery versus Payment: DvP) 모델은 대부분 허가형 블록체인을 사용한다. 특히 분산원장 기반의 wCBDC30) 지급결제시스템으로 퍼블릭 블록체인을 사용하는 예는 찾기 힘들다. 간혹 퍼블릭 블록체인과 스테이블코인을 이용한 토큰증권 DvP 모델이 있기는 하지만 결제수단으로서 스테이블코인을 법제화하지 않은 국내 토큰증권 시장에 적용하기는 어렵다. 국내 스테이블코인은 현재 진행 중인 가상자산 제2단계 입법과제이며, 단기간 내 입법화가 어려울 것으로 보인다.

국내 자본시장 규제체계와의 정합성이 확인되지 않은 퍼블릭 블록체인의 사용을 막았다고 해서 기술중립성 원칙이 훼손되는 것은 아니다. 기술중립성 원칙은 투자자보호 및 시장안정성 확보와 함께 고려되어야 한다. 결국 우리 정부의 ‘투자자 보호장치가 확보된’ 디지털자산시장 혁신정책이나 미국 등의 ‘책임 있는 혁신’ 정책에 비추어, 허가형 블록체인 방식으로 토큰증권 거래시장을 육성한 후 장기적으로 퍼블릭 블록체인 사용 가능성을 타진해 나가는 접근 방법이 바람직한 것으로 사료된다.

토큰증권거래 분산원장을 허가형으로 한정하는 경우, 다음과 같은 장단점이 있다. 장점으로는 노드(node) 수 한정으로 인한 빠른 거래 처리속도, 노드 참여가 통제됨에 따른 시스템 교란 행위 방지, 높은 거래정보 보호 수준, 규제체계에 특화된 설계가 용이하다는 점 등을 들 수 있다. 단점으로는 시스템 구축ㆍ관리ㆍ보안을 위한 고비용 구조, 중앙화된 권한의 남용 가능성, 외부의 혁신 기술 및 아이디어의 수용 가능성이 낮다는 점 등을 들 수 있다. 허가형 분산원장의 단점을 극복하고 장점을 살리기 위해 다음과 같은 정책적 고려가 필요하다. 첫째, 중소형 규모의 혁신성 있는 토큰증권 발행인과 중개기관의 시장 진입을 용이하게 하기 위해 보급형 토큰증권 분장원장 시스템의 개발을 공적 인프라 기관이 지원할 필요가 있다. 둘째, 제도 시행 초기 분산원장 노드 참여기관(계좌관리기관, 검증기관 등)의 남용가능성을 진단하고 감독을 강화해야 한다. 셋째, 토큰증권 분산원장 시스템 간의 경쟁을 촉진하여 혁신성을 제고하여야 한다.

3. 분산원장의 적격성

2023년 2월 발표된 ‘토큰증권 가이드라인’은 향후 하위 법령 개정을 통해 규정할 분산원장의 적격성 요건을 잠정적으로 제시하였다. 해당 적격성 요건은 분산원장기술의 특성과 전자증권등록부로서의 신뢰성과 안정성을 고려한 조건으로 구성되어 있다. 이러한 적격성 요건 중 분산원장 참여자의 분산 요건에 관한 구체적 내용에 대해 시장참여자의 의문이 있을 수 있다. ‘토큰증권 가이드라인’의 별첨 자료에 따르면, 토큰증권 분산원장이 적격성을 갖추기 위해서는 “전자등록기관, 금융기관 또는 발행인과 특수관계인에 해당하지 않는 계좌관리기관이 다수 참여하여 분산원장을 확인”할 수 있어야 한다.31)

토큰증권 분산원장의 참여자 분산 요건은 초기 퍼블릭 블록체인의 경우에서와 같이 비규제 및 무신뢰 거래환경을 대비하여 신뢰성을 확보하기 위한 것이 아니다. 토큰증권 분산원장이 기록하는 거래는 고도의 선관주의의무를 부담하는 금융투자업자와 계좌관리기관에 의해 신뢰성 높은 규제 환경에서 이루어지기 때문에, 참여자 분산 요건은 규제환경에서의 신뢰성을 보충하기 위한 것이다. 예를 들어, 계좌관리기관이 거래정보에 관해 잘못된 값을 입력하는 경우, 분산원장 참여자들의 검증이 아무리 철저해도 거래정보의 정확성과 진실성을 확보할 수 없으며 네트워크 속도 저하 및 비용증가만을 야기할 수 있다. 전자증권법 체계하에서 전자등록계좌부의 관리에 관해서는 전자등록기관과 계좌관리기관이 권한을 가지며 책임을 부담한다. 분산원장기술을 수용하는 전자증권법 개정안에는 전자등록계좌부의 작성 및 관리에 관한 분산원장 참여자 즉 노드(node)의 역할과 책임이 구체적으로 규정되어 있지 않다. 토큰증권 분산원장 네트워크에서 노드의 형태는 검증(validation) 기능 수행 여부, 데이터 가용성 범위 등에 따라 다양하다.32) 이러한 노드의 역할과 책임에 대해서는 원칙적으로 분산원장의 작성 및 관리에 관한 책임이 있는 전자등록기관과 계좌관리기관이 자율규제 및 합의에 의해 결정하도록 하는 것이 바람직할 것으로 사료된다. 같은 맥락에서 참여자 분산 요건도 토큰증권 분산원장의 투명성과 신뢰성 유지를 위해 필요한 최소한의 요건만을 규정화하는 것이 바람직할 것으로 판단된다. 토큰증권 분산원장의 적격성은 정량적 기준을 기계적으로 적용하여 정할 성질의 것이 아니다. 변경ㆍ변조 불가능성(immutability), 상호운용성(interoperability), 보완성, 이용자 접근성, 투명성 등 여러 적격성 요소를 실질심사하여 전문평가기관의 의견을 기초로 정성적으로 판단되어야 할 것이다.

권리추정력이 인정되는 분산원장의 범위에 개인정보 파기가 가능한 별도 장부를 포함하는 방안도 고려해야 한다. 분산원장의 변경ㆍ변조 불가능성이라는 특징을 고려할 때, 개인실명정보 등은 별도 장부에 기재하고 일정 기간 경과 후 파기하여야 하기 때문이다. 또한 개인신용정보를 최장 5년 이내에 파기하도록 요구하는 신용정보법령 조항(동법 제20조2 등)에 대해 토큰증권 거래정보 특례조항을 마련할 필요가 있다.

4. 시사점

전자증권법 개정의 의의는 단순히 토큰증권이라는 새로운 상품의 판매를 촉진한다는 점도 있지만, 기존의 금융시스템을 분산원장기술로 대체하며 시공간의 제약을 극복하기 위한 새로운 거래시스템을 제도적으로 지원한다는 점에서 찾아야 한다. 이미 글로벌시장에서는 세계적 투자은행인 J.P. Morgan의 Onyx 플랫폼과 세계적 자산운용사인 BlackRock의 BUIDL 플랫폼이 기존 금융투자상품과 지급수단을 토큰화하여 분산원장기술에 기반한 금융혁신을 이루기 위해 경쟁 중이다. 분산원장기술을 금융제도권내로 편입하는 경우의 혁신성은 시공간의 제약 극복, 안전성과 확장성 제고에서 찾을 수 있다. 즉, 시간적 측면에서 실시간총액결제(Real-Time Gross Settlement: RTGS)를 통해 거래의 신속성을 높이고, 24시간 거래 시스템을 통해 투자자 접근성을 제고하여 거래시간 상의 제약을 극복할 수 있다. 공간적 측면에서 스마트계약, 아토믹(atomic) 결제33), 브릿지(bridge) 통화, 실시간 환전 등을 통해 지역적 한계(규제관할 포함)를 넘어설 수 있다. 안전성 측면에서 분산원장의 특성인 거래 투명성과 즉시성, 암호화 기술의 높은 보안성 등을 통해 거래의 안전성이 확보된다. 확장성 측면에서 분산원장의 네트워크 효과, 탈중개인화에 따른 저비용성, 시공간의 제약극복, 거래의 안전성과 접근성 향상을 통해 분산원장 인프라의 활용도와 이용자가 증가할 수 있다.

위에서 언급한 토큰증권 분산원장 인프라의 혁신성과 효용을 고려할 때, 전자증권법 개정안 논의는 기본적으로 경쟁을 통한 혁신과 상호운용성을 염두에 두고 진행되어야 한다. 이러한 측면에서 공공기관 주도의 통합형 메인넷(main net)34)이 토큰증권 인프라를 독점하는 상황은 바람직하지 않다. 투자자 기반과 상품의 특성 등을 고려한 다수의 분산원장 인프라가 경쟁하는 상황에서 혁신이 촉진될 수 있다. 다만 총량관리, 복수거래시장의 매매ㆍ청산ㆍ결제 등을 위한 다수 메인넷의 상호운용성 및 표준화가 확보되어야 한다. 현재 토큰증권 네트워크의 확장은 허가형에서 개방형으로 확산되는 것보다, 허가형 네트워크의 상호운용성과 연계성(interconnectedness) 수준을 높이는 경향으로 진행되고 있다.35) 이러한 상호운용성과 표준화를 달성하기 위한 기준은 법령화하기 보다는 자율규제규정과 시장참여자간의 협약을 통해 마련하는 것이 바람직하다. 이러한 시장친화적 표준화는 분산원장의 혁신성과 상호운용성을 높이며, 인프라 안정성, 저비용성, 품질 향상, 국경간 거래촉진 등의 효용을 극대화 시킬 수 있다.

분산원장 시스템에서 스마트계약에 의한 자동화된 거래가 이루어지고 탈중앙화와 탈중개인화의 장점이 극대화되기 위해서는, 증권의 토큰화와 더불어 결제수단의 토큰화가 이루어져야 한다. CBDC, 스테이블코인 등 토큰화된 지급결제수단을 이용하여 블록체인상에서 DvP를 이루기 위해 여러 프로젝트가 시행 중이다. 이러한 대표적 프로젝트로 스위스의 Project Helvetia를 들 수 있다. 이 프로젝트에는 스위스의 국립은행인 SNB(Swiss National Bank), 디지털거래소인 SDX(SIX Digital Exchange), 청산회사인 SIC(Swiss Interbank Clearing)가 참여하여 분산원장 네트워크에서 wCBDC를 이용한 DvP 시범사업을 하고 있다. 해당 시범사업은 단계적 성과를 보여주고 있으며, 현재 SNB가 스위스프랑 기반 wCBDC를 실제 발행하여 시험적으로 사용하고 있는 3단계에 진입하였다. Project Helvetia의 wCBDC를 이용한 DvP 거래를 도식화하면 아래 그림과 같다.36)

위에서 언급한 DvP 분산원장의 효용을 극대화하기 위해, 국내 예탁결제기관은 실현가능한 범위에서 RTGS 방식의 토큰증권 결제시스템을 구축하려는 노력을 기울여야 할 것이다. 또한 다수의 토큰증권 메인넷 간의 상호운용성을 살려 총량관리 등을 효율화하는 방안도 모색해야 한다. 스마트계약과 RTGS를 바탕으로 하는 상호운용성 있는 토큰증권 분산원장 네트워크가 구축되면, 결제의 신속성ㆍ투명성ㆍ안정성이 높아지고 결제리스크가 최소화되고 유동성이 효율적으로 관리되는 효용이 발생한다.37)

Ⅴ. 자본시장법 개정 이슈

1. 개요

현행 자본시장법 해석상 토큰증권의 주종을 이루는 투자계약증권과 비금전신탁 수익증권의 유통이 허용되지 않는다. 또한 다양한 토큰증권을 다자간 상대매매 방식으로 유통시킬 수 있는 장외거래시설에 관한 규정도 존재하지 않는다. 토큰증권의 유통에 관한 제도적 한계를 극복하기 위해 2023년 7월 28일 자본시장법 개정안이 의원입법으로 발의되었으나38), 2024년 5월 29일 제21대 국회 임기가 종료됨에 따라 폐기되었다. 해당 개정안은 투자계약증권 등에 자본시장법을 한정적으로 적용하던 자본시장법 제4조 단서조항을 삭제함으로써 투자계약증권의 자유로운 유통을 허용하였다. 또한 장외에서 증권을 다자간 상대매매 방식으로 유통시킬 수 있는 장외거래중개업 근거규정을 마련하였다(동 개정안 제166조제1항제2호). 관련 장외거래를 하는 투자자를 보호하기 위해, 일반투자자의 투자한도 제한 규정도 마련하였다(동 개정안 제166조제4항).

이러한 자본시장법 개정안은 국내 토큰증권 유통시장 형성을 위해 필수적이며, 여러 긍정적 효과를 유발시킬 수 있다. 투자계약증권 등 모든 증권에 대해 차별 없는 유통을 허용하는 경우, 다양한 형태의 기초자산과 권리가 토큰증권화되어 발행ㆍ유통됨으로써 증권시장의 수요와 공급이 다변화되고 활성화된다. 또한 장외거래중개업 제도 신설로 인해 토큰화된 증권을 다양하게 거래할 수 있는 소규모 장외거래시설이 다수 운영됨에 따라, 국내 자본시장의 경쟁과 혁신이 더욱 촉진될 것으로 기대된다. 본 장의 나머지 부분에서는 토큰증권 관련 자본시장법령 개정에 관한 쟁점 사항을 총론적 측면과 각론적 측면으로 나누어 살펴보고 시사점을 도출하고자 한다.

2. 총론적 논의

토큰증권 발행ㆍ유통 제도 구축에 있어 총론적으로 논의해야 할 부분은 발행가능 상품과 유통플랫폼 운영주체의 이해상충 문제이다. 토큰증권으로 발행가능한 상품에 관하여, 자본시장법 개정안에 비금전신탁 수익증권의 발행 근거조항이 없다는 점은 아쉬운 부분이다. 현행 자본시장법은 신탁업자가 금전신탁계약에 기초한 수익증권을 발행할 수 있는 근거 조항을 두고 있다.39) 그러나 비금전신탁 수익증권을 발행할 수 있는 법적 근거에 대해서는 침묵하고 있으며, 자산유동화법 및 주택금융공사법에서 예외를 인정하고 있을 뿐이다.40) 이로 인해 현재 토큰화된 비금전신탁 수익증권을 발행하려는 사업자는 수익증권 발행 근거조항(자본시장법 제110조)에 대해 금융규제 샌드박스를 통한 특례41)를 인정받아야만 한다. 따라서 금전신탁 수익증권에 관련된 발행 근거 조항을 일반적인 수익증권 발행 근거 조항으로 바꾸는 내용의 자본시장법 개정이 필요하다. 이러한 개정 내용을 담은 자본시장법 개정안42)이 제21대 국회에서 발의되었다가 국회 임기 만료로 아쉽게도 폐기되었다.

2023년 2월 발표된 ‘토큰증권 가이드라인’에 따르면, 토큰증권 발행과 유통(시장운영)은 분리를 원칙으로 한다. 해당 원칙에 따르면, “발행ㆍ인수ㆍ주선한 (토큰)증권은 유통할 수 없고, 자기계약도 금지”된다.43) 이러한 발행ㆍ유통 분리원칙에 대해 금투업계는 수익성 확보의 어려움 등을 이유로 반발하고 있다.44) 그러나 증권의 발행과 유통시장 운영이 분리되지 않은 경우, 시세조종, 오더플로우 조작, 경영상 자기발행 증권유통 활성화에 과도한 집중, 수수료 구조 왜곡 등 이해상충이 발생할 여지가 크다. 자본시장법에 따르면, 금융투자업자는 “이해상충이 발생할 가능성을 낮추는 것이 곤란하다고 판단되는 경우에는 매매, 그 밖의 거래를 하여서는 아니 된다.”45) 실제로 그간 디지털자산시장에서 발행인이 유통시장을 운영함으로써 다양한 이해상충 문제가 발생하여 왔다는 점에서, 발행ㆍ유통 분리원칙은 유지되는 것이 바람직하다. 다만 토큰증권 발행ㆍ유통 제도가 잘 정착되고 관련 이해상충 문제가 통제가능하다는 시장의 신뢰가 쌓이는 경우, 이해상충이 낮은 부분부터 단계적으로 분리원칙을 완화하는 방안을 고려할 수 있다. 필요한 경우, 규제 완화는 주선ㆍ유통 분리 완화, 인수ㆍ유통 분리 완화의 순으로 단계적으로 이루어지는 것이 바람직하다. 또한 금융당국은 발행ㆍ유통 분리 정책에 있어서의 발행과 유통(시장운영)에 관한 개념적 정의를 명확히 하여야 한다. 예를 들어, 발행시장 공모증권 배정 내역을 계좌관리기관이 ‘분산원장에 기록’하는 행위는 발행행위가 아니며 발행ㆍ유통 분리 원칙이 적용되지 않는다는 점 등을 명확히 시장참여자에게 알려야 할 것이다. 주선ㆍ유통 분리 규제를 함에 있어, 유통시장 운영주체인 장외거래중개업자의 주문호가 표시가 매출의 주선 행위가 아니라는 점을 법령상 명확히 할 필요가 있다.46)

3. 각론적 논의

토큰증권은 조각투자에 많이 이용되기 때문에 저가증권 형태로 발행되는 경우가 많다. 저가증권의 특성상 투자정보가 충분히 공시되지 않고 투기화될 우려가 있어서, 투자자를 보호하고 시장 건전성을 제고하는 방안이 다각적으로 모색되어야 한다. 이러한 점에서 다자간 장외거래를 하는 일반투자자의 투자금액을 “투자목적, 재산상황, 투자경험, 증권의 종류 등”을 고려하여 제한하는 내용의 자본시장법 개정안47)은 필요성이 인정된다. 투자자의 재산상황, 투자경험 등을 고려하여 전문투자자로 인정되는 경우 투자한도 제한을 두지 않는 것이 바람직할 것으로 사료된다. 또한 적격투자자에 대해서는 종목별 및 연간 보유한도를 일반투자자보다 높여야 할 것이다. 증권의 종류에 있어, 신탁계약에 의해 상대적으로 거래 안정성이 높은 수익증권의 투자한도가 투자계약증권의 투자한도보다 기본적으로 높아야 할 것이다. 특정 토큰증권이 다수의 장외거래시설에서 유통되는 경우, 거래시설별 투자한도 정보를 통합하여 관리할 감시시스템의 구축도 필요하다.

조각투자 시장이 투기성 저가증권 시장으로 전락하는 것을 막기 위해서는, 관련 금융투자업자의 정보제공의무를 강화하고 적합성ㆍ적정성 원칙의 엄격한 적용이 필요하다.48) 금융투자협회는 장외거래 대상 증권에 관한 투자권유준칙을 ‘표준투자권유준칙’에 반영하는 방안을 고려해야 한다. 관련하여 미국에서 조각투자 저가증권에 대해 엄격한 ‘Penny Stock Rule’49) 등을 적용하는 사례를 참조할 필요가 있다. 과거 자산유동화(securitization)가 야기한 부작용을 자산의 토큰화(tokenization)가 발생시키지 않도록 하기 위해서는, 토큰화 대상자산 평가의 적정성을 확보할 필요가 있다. 기초자산에 대한 적정하고 공정한 평가를 위해, 토큰증권 인수인 및 평가기관의 실사(due diligence) 책임을 강화하여야 한다.

4. 장기 과제와 시사점

토큰증권은 실질이 증권이기 때문에 원칙적으로 자본시장법상의 증권규제 원칙을 따른다. 종이 실물증권에서 전자증권으로 전환되던 시기에 전자증권법 제정뿐만 아니라 다른 법령의 정비도 수반되었다. 그 이유는 종이 형태의 실물증권을 전제로 한 법령이 전자증권의 출연을 예상하지 못하고 입법화되었기 때문이다. 토큰증권의 경우 분산원장기술의 특성과 더불어 조각투자의 특성을 가지기 때문에, 해당 증권과 더불어 기초자산 공유지분 반환청구권에 관하여 동시에 양도(권리 이전)의 효력을 발생시키는 구조를 설계할 필요가 있다. 토큰증권의 양도시 기초자산의 반환청구권을 동시에 양도50)함으로써 토큰증권과 기초자산 공유지분의 권리를 동시에 이전시킬 수 있다. 그러나 전자증권법은 토큰증권이 아닌 기초자산의 권리이전에 관하여 제3자 대항력을 인정하지 않는다. 제3자 대항력을 인정받기 위해서는 투자계약증권 양도시 기초자산 반환청구권을 양도한다는 내용의 채권양도 통지를 채무자(조각투자 사업자)에게 해야 한다.51) 그러나 제3자 대항력을 인정받기 위해, 민법에 따라 토큰증권의 거래시마다 기초자산 반환의무가 있는 사업자에게 확정일자가 있는 증서에 의한 통지를 하는 것은 매우 어렵고 비용이 많이 든다. 따라서 장기적으로 투자계약증권에 기초자산 반환청구권을 내재화하고, 권리의 이전시 제3자 대항력도 인정하는 입법 방안도 논의해야 한다. 투자계약증권의 기초자산 공유지분에 관한 법적 이슈가 입법론적으로 충분히 해결되기 전까지는, 해당 투자를 투자계약보다 투자자보호 수준이 높은 수익증권으로 설계하도록 정책적으로 유도하는 것이 바람직하다.

토큰증권이 장외거래중개업자를 통해 대규모 유통되기 위해서는 발행공시규제인 매출 규제의 예외를 인정받아야 한다. 장외거래중개업자를 통해 투자자가 토큰증권의 매도 주문을 내거나 호가를 제시하는 행위는 “50인 이상의 투자자에게 이미 발행된 증권의 매도의 청약을 하거나 매수의 청약을 권유하는” 매출행위로 해석되기 때문이다.52) 현행 자본시장법상 매출 규제의 면제는 증권시장(장내 거래소시장) 및 다자간매매체결회사를 통한 거래에만 적용되고 있다.53) 이러한 문제점에 대한 단기적 해결 방안으로서, 자본시장법령을 개정하여 장외거래중개업자를 통해 소액투자자가 토큰증권을 거래하는 경우에도 K-OTC에 준하는 소액매출 특례를 적용할 필요가 있다.54) 이 경우 소액투자자의 범위는 K-OTC의 소액출자자 요건, 토큰증권 시장의 특성, 관련 사업자의 의견을 종합적으로 고려하여 정하는 것이 바람직하다. 장기적 해결 방안으로서, 토큰증권, K-OTC, Pre-IPO 등 장외시장 전반에 적용되는 매출 규제를 완화하거나 폐지하는 방안을 신중하게 고려할 필요가 있다. 매출 규제는 미국 등 선진 자본시장에는 없는 독특한 발행공시규제로서 오늘날 현대화된 장외거래에 적용되기에는 과잉규제적 특성이 있다. 예를 들어 증권신고서면제 발행 후 해당 매수인이 증권을 충분한 기간 동안 보유하였거나 매도인과 매수인간의 정보비대칭이 없는 경우에도, 장외에서 50인 이상에 대한 호가행위(청약의 권유)를 했다는 이유만으로 증권신고서를 요구하는 것은 투자자에게 감당하기 어려운 비용을 부과시킨다.

장기적으로는 다양한 장외거래시설에 대해 자본시장법상 통일된 규제 원칙을 정립하여 적용하는 방안을 모색해야 한다. 미국의 ATS(Alternative Trading System) 규제, EU의 MTF(Multilateral Trading Facility) 규제와 같이 장외거래에 대한 통일된 규제원칙을 입법화할 필요가 있다. 국내 K-OTC 시장, 금융규제 샌드박스에 의한 장외거래시설(Pre-IPO 시장), 토큰증권 장외거래중개시설이 모두 동일한 기능별 규제원칙하에서 경쟁하게 함으로써 금융혁신을 촉진할 수 있다. 또한 장기적으로 초당거래처리속도인 TPS(Transaction Per Second)가 획기적으로 증가한 혁신적 분산원장기술이 출현하는 상황이 되면, 토큰증권의 장내거래 제도화에 관한 논의도 시작해야 할 것이다.

위에서 논의한 토큰증권 제도 정비 과제가 충실히 이행되는 경우, 다양한 토큰증권 상품이 투자자의 수요에 맞게 발행ㆍ유통됨에 따라 국내 증권시장의 수요와 공급이 다변화되고 활성화될 수 있다. 또한 그동안 장내거래를 중심으로 발전해 온 국내 증권시장에서 소규모 장외거래시설이 서로 경쟁하며 투자자의 수요에 맞는 서비스를 제공함에 따라, 국내 자본시장의 경쟁과 혁신이 더욱 촉진될 것으로 기대된다.

Ⅵ. 결어: 토큰증권 생태계의 장단기 발전 방안

이제 태동하는 토큰증권 생태계의 지속가능한 발전을 위해서는 토큰증권이라는 새로운 형태의 신상품 유통 제도화와 더불어, 분산원장 거래플랫폼이라는 기술혁신과 장외거래시설 다양화를 위한 제도개선에도 초점을 맞추어야 한다. 토큰증권 시장에서의 증권성 이슈, 전자증권법 이슈, 자본시장법 이슈에 관한 발전 방안을 장단기로 나누어 제시하면 다음과 같다.

디지털자산의 증권성 이슈에 있어, 2024년 7월 19일 가상자산이용자보호법 시행 이전의 상황과 이후의 상황으로 나누어 정책적 주안점을 달리할 필요가 있다. 2024년 7월 19일 가상자산이용자보호법 시행 이전에는 가상자산시장의 불공정거래 규제공백이 존재하기 때문에, 시장 신뢰를 훼손한 가상자산거래에 대해 엄격한 증권성 심사를 하여 가상자산 발행인이 자본시장법상 공시와 불공정거래 규제를 회피한 행위를 제재할 필요성이 크다. 위에서 언급한 바와 같이 국내 메이저 코인의 증권성 문제가 대다수 해소된 현 상황에서 엄격한 증권성 심사에 대한 시장의 충격과 혼란은 크지 않을 것으로 예상된다. 가상자산이용자보호법 시행 이후에는 증권성 심사를 자율규제 규정화하고, 증권성 가이드라인을 구체화하는데 보다 중점을 두어야 할 것이다. 가상자산 제1단계 입법인 가상자산이용자보호법이 시행되고 나면, 가상자산사업자 규제 및 자율규제기구(Self-Regulatory Organization) 등을 포함하는 가상자산 제2단계 입법을 제정하고 시행하여야 한다. 이러한 논의 과정에서 가상자산거래소 상장절차에 있어서의 증권성 심사를 제도화할 필요가 있다. 증권성 심사 절차의 제도화를 통해 자본시장법과 가상자산법의 규제 관할을 보다 명확히 하고 시장의 예측가능성을 높일 수 있다.

토큰증권에 관한 전자증권법 이슈에 있어, 단기적으로는 분산원장에 권리추정력을 부여하는 내용을 주요 골자로 하는 전자증권법 개정안이 조속히 발의되어 국회를 통과하여야 할 것이다. 해당 개정법안 입법화와 함께 관련 하위 규정도 조속히 정비되어야 한다. 관련한 구체적 논의 사항으로 분산원장의 적격성 요건, 발행인 계좌관리기관의 자격 요건, 계좌관리기관과 전자등록기관의 권한과 책임(총량관리 등), 토큰증권 거래정보의 기재ㆍ보존ㆍ폐기 방법 등을 들 수 있다. 장기적으로는 기초자산의 토큰화 이외에 결제수단의 토큰화(스테이블코인, CBDC 등)가 가져다 주는 혁신성과 효용을 인정하며 제도적 정비를 할 필요가 있다. 토큰화된 결제방식은 프로그램화55)된 RTGS를 기본으로 하는 것이 효과적이다. 토큰증권 메인넷 간의 상호운용성과 표준화 수준을 높이게 되면 토큰화된 DvP 시스템의 효율성을 극대화할 수 있다.

토큰증권에 관한 자본시장법 이슈에 있어, 단기적으로는 비정형증권 유통 및 장외거래중개업에 관한 제도 신설을 주요 골자로 하는 자본시장법 개정안이 조속히 발의되어 국회를 통과하여야 할 것이다. 해당 개정법안 입법화와 함께 관련 하위 규정도 조속히 정비되어야 한다. 관련한 구체적 논의 사항으로 투자계약증권 단서 조항 삭제, 비금전신탁 수익증권 발행 근거 조항, 장외거래중개업 관련 조항, 일반투자자의 투자한도 제한 등을 들 수 있다. 장기적으로는 토큰증권과 전통적 비상장증권 등을 거래할 수 있는 다양한 장외거래시설에 대해 자본시장법상 통일된 규제 원칙을 제도화하여 적용할 필요가 있다. 또한 오늘날 현대화된 장외거래에 적용되기에는 과잉규제적 성격이 큰 매출 규제를 완화하거나 폐지하는 방안도 고려하여야 할 것이다.

1) 증권성 판단이란 자본시장법상 정의된 증권의 구성요건에 해당하는지 여부에 관해 판단하는 절차를 의미한다.

2) 자본시장법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531; 자본시장법 개정안, 2023. 11. 29, 김희곤의원 대표발의, 의안번호 2125644; 전자증권법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123533.

3) 토큰화(tokenization)란 분산원장기술을 바탕으로 하는 프로그램화된 플랫폼에서 전통적 자산을 토큰으로 변환하는 절차를 의미한다. BIS(2023, p.1) 참조.

토큰이란 블록체인에서 운영되는 소유권 또는 권리를 나타내는 디지털(가상)화된 표시이다.(토큰증권의 맥락에서 설명) Cathal(2023, p.6) 참조.

4) 분산원장이란 “네트워크의 노드들 간의 합의를 통하여 일련의 노드에 걸쳐 분산되어 보관되는 원장을 말한다.” 정보통신표준화위원회(2018b) 참조.

노드(node)란 “분산 환경에서 컴포넌트 실행 프레임워크가 실행되는 각각의 컴퓨팅 환경”을 의미한다. 정보통신표준화위원회(2018a) 참조.

5) 금융위원회(2023. 2. 6b, p.2)

6) 조각투자란 “실물 자산 등의 소유권을 분할한 지분에 투자하는 것”을 의미한다. 금융위원회(2022. 4. 29, p.2) 참조.

7) BCG(2022, p.7)

8) 하나금융연구소(2023, p.1)

9) 금융투자상품 포괄주의는 기능별 규제, 업무범위 확대, 투자자보호 선진화와 더불어 자본시장법의 4대 원칙에 해당한다. 금융투자상품 포괄주의는 금융투자상품을 “열거하지 않고 개념을 추상적으로 정의하여 동 정의에 해당하는 모든 금융투자상품을 법의 규율대상”으로 한다는 의미이다. 재정경제부(2006. 6. 30, p.6) 참조. 이러한 포괄주의 하에서 신종 증권을 포괄하기 위해, “투자계약증권(Investment Contract Securities) 개념을 도입하여 ‘타인의 노력에 의해 수익이 결정되는’ 모든 증권을 통합법상 증권으로 포괄”하였다. 재정경제부(2006. 6. 30, p.11) 참조.

10) Cornerstone Research(2024)

11) 금융위원회(2022. 4. 29); 금융위원회(2022. 11. 29)

12) 금융위원회(2023. 2. 6b)

13) SEC v Terraform Labs(2023. 12. 28); SEC v Terraform Labs(2024. 4. 5)

14) SEC v. Howey(1946)

15)「자본시장법」제4조제6항

16) 최근 Coinbase 사건 등 미국 디지털자산시장의 증권성 관련 주요 사건에서 증권성 논란이 있는 자산의 ‘판매행위’가 Howey 기준상의 투자계약증권으로 인정되기 위해서는 투자계약에 기초한 권리의무 관계, 즉 권리성 요건이 충족되어야 한다는 주장이 확산되고 있다. SEC v Coinbase(2023. 6. 28) 참조. 이러한 주장은 미국 SEC가 디지털자산에 대해 Howey 기준을 지나치게 확장적으로 적용하려는 유권해석의 확대를 막기 위해 투자계약증권의 요건으로 단순한 계획(scheme) 이상의 계약적 관계가 필요하다는 점에 착안한 것이다. 만약 향후 연방 대법원이 Howey 기준의 적용에 있어 계약관계 내지는 권리성을 요구하게 되면, 한미 증권법 체계상의 투자계약증권 개념의 유사성은 더욱 커지게 된다.

17) United Housing Foundation v. Forman(1975)

18) SEC v. Shavers(2013. 8. 6)

19) Ripple 재판부는 제시된 증거에 기반하여 구체적 사실관계를 전체적으로 파악한 결과 Ripple XRP라는 가상자산 자체가 증권에 해당하는 권리의무관계를 표창한다고 보지 않았다. Ripple 재판부는 XRP 자체는 증권이 아니지만, XRP의 ‘판매행위’가 Howey 기준을 충족하는 투자계약인지의 여부를 해당 사건의 주요 쟁점으로 보았다. SEC v. Ripple(2023. 7. 13).

20) SEC v. Ripple(2023. 8. 18, p.16)

21) FIT21법안의 정식 명칭은 “Financial Innovation and Technology for the 21st Century Act”(제21세기 금융혁신 및 기술 법안)이며, 의안번호는 H.R. 4763이다. FIT21법안에서 투자계약자산 개념은 미국 1933년 증권법 제2조(a)(2)(37)에서 규정하고 있다. 15 USC 77b(a)(37) 추가.

FIT21법안의 특징 중 하나는 탈중앙화 기준(decentralization test)을 법제화함으로써 디지털자산의 증권성에 관한 법적 예측가능성을 높였다는 점이다. 15 USC 77b(a)(25) 추가.

22) ‘판매행위’ 중심적 증권성 심사에 관한 구체적 설명에 대해서는, 김갑래(2024. 4. 15) 참조.

23) 국내 ICO(Initial Coin Offering)가 행정지도에 의해 금지되고 있기 때문에 가상자산 모집행위가 가상자산시장에서 이루어지지 않고 있다고 가정할 때, 국내 가상자산시장 거래에 있어 발행시장 공시의 이슈는 주로 매출행위에 관한 것이다.

24) 만약 Ripple XRP가 투자계약증권으로 인정되더라도, XRP의 거래에 대해 발행공시(매출) 규제는 적용되지만 유통공시 규제는 적용되지 않는다.「자본시장법」제4조제1항 (단서 조항) 참조.

25) 2023년 12월 31일 현재 국내 가상자산 원화마켓에서 거래되는 비트코인, 리플, 이더리움의 시가총액 비중은 각각 27.5%, 15.4%, 8.4%이다. 비트코인, 리플, 이더리움을 제외한 가상자산의 시가총액은 모두 2.9% 이하이며, 시가총액 10위 이하로는 모두 비중이 1.1% 이하이다. 금융위원회(2024. 5. 16, p.16) 참조.

26) eWpG §4(3)(암호증권), §16(1)(암호증권등록부)

27) 전자증권법 일부개정법률, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123533.

28) 디센터(2023. 4. 28)

29) Steakhouse Financial(2024, p.2)

30) wCBDC란 ‘도매형 중앙은행 디지털화폐’(Wholesale Central Bank Digital Currency)를 의미하며, 기관간 청산결제 등에 사용된다. 대표적인 국내용 wCBDC 프로젝트에는 Project Helvetia가 있으며, 국제거래용 wCBDC 프로젝트에는 Project Jura, Project mBridge, Project Dunbar, Project Mariana 등이 있다. BIS Innovation Hub(2023, p.5) 참조.

31) 금융위원회(2023. 2. 6a, p.12)

32) 데이터 가용성 범위에 따라 풀노드(full node), 라이트노드(light node) 등으로 구분할 수 있다. Gemini(2021. 7. 23) 참조.

33) 아토믹 결제란 원자적(atomic) 즉 분할불가능하게 이루어지는 결제방식을 의미한다. 분산원장기술을 활용하여 아토믹 결제를 수행하는 경우, 스마트계약(smart contract)상 거래 조건이 모두 충족되면 거래가 완료되고 조건이 하나라도 완료되지 못하면 거래가 전혀 이루어지지 않는다. 거래가 완료되면 즉각적이고 비가역적으로 분산원장에 영구적으로 기록된다. 분산원장기술을 활용한 아토믹 결제는 상대방 위험과 거래비용(탈중개인화)을 줄이고 거래의 속도와 안전성을 높인다. Bech, Hancock, Rice & Wadsworth(2020, p.76) 참조.

34) 메인넷이란 “디지털 화폐 생성, 암호화폐 거래소 운영, 개인 지갑 거래를 처리할 수 있는 네트워크를 말하며, 블록체인 서비스인 디앱(Dapp)이 운영될 수 있는 독립적인 플랫폼·생태계의 기반이 되는 네트워크를 말한다. 본래 메인넷은 테스트넷과 대비되는 용어로 실제 사용자들에게 배포하는 버전의 네트워크를 의미했다.” 연합인포맥스(2022) 시사금융용어 참조.

35) 이러한 트렌드의 대표적인 예로, BIS와 홍콩 금융당국(HKMA)이 추진 중인 녹색채권 토큰화 프로젝트인 Project Genesis를 들 수 있다. BIS Innovation Hub(2021, p.10) 참조.

36) BIS Innovation Hub(2022, p.14)

37) 또한 스마트계약에 의한 RTGS 시스템상으로는 불법적인 무차입 공매도가 사전에 예방되는 등 시장질서 유지에도 큰 도움이 된다. 결제주기의 단축으로 인해 시장위험이 낮아지는 효용에 대해서는, DTCC(2021, p.3) 참조.

38) 자본시장법 일부개정법률안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531.

39)「자본시장법」제110조제1항

40) 자산유동화법에 따라 유동화증권의 발행(동법 제27조 내지 제33조)이 가능하며, 한국주택금융공사법에 따라 주택저당증권의 발행(동법 제32조)이 가능하다.

41) 금융위원회 공고 제2019-502호; 금융위원회 공고 제2021-117호; 금융위원회 공고 제2021-183호 참조

42) 자본시장법 개정안, 2023. 11. 29, 김희곤의원 대표발의, 의안번호 2125644.

43) 금융위원회(2023. 2. 6b)

44) 조선일보(2023. 11. 9)

45)「자본시장법」제44조제3항

46) 증권 장외거래에 있어, 불특정 다수에게 주문호가를 제시하는 행위는 원칙적으로 증권의 매출에 해당한다. 따라서 주문호가의 제시를 소액투자자 매출 특례(자본시장법 시행령 제120조 유사)에 따라 하지 않는 경우, 토큰증권 장외거래 유통플랫폼의 호가 표시가 매출의 주선행위로 해석될 여지가 있을 수 있다.

47) 자본시장법 일부개정법률안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531, 제166조제4항.

48) 투자권유가 없는 토큰증권 다자간 매매시스템에서도 적정성 원칙은 적용된다고 해석된다.「금융소비자보호법」제18조 참조.

49) 17 CFR §240.15g-9

50)「민법」제190조

51)「민법」제450조

52)「자본시장법」제9조제9항

53) 증권시장 등에서 청약의 권유를 받는 자는 매출요건인 50인의 산정에 포함되지 않기 때문에, 증권시장 등에서 투자자가 매도 주문을 내거나 호가를 제시하는 행위는 매출 규제를 받지 않는다고 해석된다.「자본시장법 시행령」제11조제4항 참조.

54) K-OTC의 소액출자자 매출 특례를 고려하여, 소액투자자가 장외거래 방법에 따라 증권을 매출하는 경우에는 해당 매출가액은 제외하는 방식을 고려할 수 있다.「자본시장법 시행령」제120조 참조.

55) J.P. Morgan(2024) 참조.

참고문헌

금융위원회, 2019. 12. 18, (주)카사코리아 및 (주)국민은행 등 5개 신탁회사의 혁신금융서비스 지정, 공고 제2019-502호.

금융위원회, 2021. 4. 14, (주)루센트블록 및 6개 신탁회사의 혁신금융서비스 지정, 공고 제2021-117호.

금융위원회, 2021. 5. 26, 펀드블록글로벌(주) 및 우리자산신탁(주) 등 4개 신탁회사의 혁신

금융서비스 지정, 공고 제2021-183호.

금융위원회, 2022. 4. 29, 조각투자 등 신종증권 사업 관련 가이드라인, 보도자료.

금융위원회, 2022. 11. 29, (주)뮤직카우 제재면제 의결 및 한우ㆍ미술품 조각투자의 증권성 판단, 보도자료.

금융위원회, 2023. 2. 6a, 토큰 증권(Security Token) 발행ㆍ유통 규율체계 정비방안, 보도자료 별첨자료.

금융위원회, 2023. 2. 6b, 토큰 증권(Security Token) 발행ㆍ유통 규율체계 정비방안, 보도자료.

금융위원회, 2024. 5. 16, ’23년 하반기 가상자산사업자 실태조사 결과, 보도자료.

김갑래, 2022, 『국내 ICO 시장과 STO 시장의 당면 과제와 발전 방향』, 자본시장연구원 이슈보고서 22-13.

김갑래, 2024. 4. 15, 미연방법원의 루나 증권성 판결의 시사점, 자본시장포커스 2024-08호.

디센터, 2023. 4. 28, “토큰증권, 유동성 확보가 관건 … 퍼블릭 체인서도 발행 허용해야.”

연합인포맥스, 2022. 8. 8, [시사금융용어] 메인넷.

임재연, 2023, 『자본시장법 강의』.

정보통신표준화위원회, 2018a, 블록체인 용어정의, TTAS.KO-10.0420/R1.

정보통신표준화위원회, 2018b, 블록체인 용어정의, TTAK.KO-12.0336.

재정경제부, 2006. 6. 30, ‘자본시장과 금융투자업에 관한 법률 제정안’, 설명자료.

조선일보, 2023. 11. 9, 토큰증권 발행ㆍ유통 분리 정책 완화해야.

하나금융연구소, 2023, 토큰증권(ST) 시대의 개막: 일상이 금융화되는 세상.

Bech, L.M., Hancock, J., Rice, T., Wadsworth., A., 2020, On the future of securities settlement, BIS Quarterly Review.

BCG, 2022, Relevance of On-chain Asset Tokenization in ‘Crypto Winter’.

BIS Innovation Hub, 2021, Project Genesis - Report 3.

BIS Innovation Hub, 2022, Project Helvetia Phase Ⅱ.

BIS Innovation Hub, 2023, Lessons Learnt on CBDCs.

Cathal, Michael, 2023, Asset Tokenization: Tokenizing the Sun.

Cornerstone Research, 2024, SEC Cryptocurrency Enforcement: 2023 Update.

DTCC, 2021, Building the Settlement System of the Future.

Gemini, 2021. 7. 23, Types of nodes: Light nodes, full nodes, and masternodes, Cryptopedia.

J.P. Morgan, 2024, Understanding Programmable Payments, Programmable Money and Purpose-Bound Money.

Kops, M., 2019, Assets on Blockchain: Security Token Offerings and the Tokenization of Securities.

Poleg, D., 2019, Rethinking Real Estate: A Roadmap to Technology’s Impact on the World’s Largest Asset Class.

Steakhouse Financial, 2024, Overview of BUIDL: BlackRock USD Institutional Digital Liquidity Fund, Ltd.

<법률안>

자본시장법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123531.

자본시장법 개정안, 2023. 11. 29, 김희곤의원 대표발의, 의안번호 2125644.

전자증권법 개정안, 2023. 7. 28, 윤창현의원 대표발의, 의안번호 2123533.

<판례>

SEC v. Coinbase, 23 Civ. 4738 (KPF), Coinbase’s Answer to Plaintiff’s Complaint (S.D.N.Y. Jun. 28, 2023).

SEC v. Ripple Labs Inc., 20 Civ. 10832 (AT), Order: Granting in Part and Denying in Part 621 Motion for Summary Judgment (S.D.N.Y. July 13, 2023).

SEC v. Ripple Labs Inc., 20 Civ. 10832 (AT), Memorandum of Law in Support re: 892 Motion for Leave to Appeal (S.D.N.Y. Aug. 18, 2023).

SEC v. Shavers et al., 4:13-CV-416, Memorandum Opinion Regarding the Court’s Subject Matter Jurisdiction (E.D. Tex. Aug. 6, 2013).

SEC v. Terraform Labs, 23-cv-1346, Opinion and Order (S.D.N.Y. Dec. 28, 2023).

SEC v. Terraform Labs, 23-cv-1346, Verdict (S.D.N.Y. Apr. 5, 2024).

SEC v. W. J. Howey Co., 328 U.S. 293 (1946).

United Housing Foundation v. Forman, 421 U.S. 837 (1975).