Find out more about our latest publications

The Impact of Special Bond Issuance Expansion on the Bond Market: A Case Study of the Surge in KEPCO Bond Issuance

Issue Papers 24-14 Jul. 24, 2024

- Research Topic Capital Markets

- Page 22

This article examines the characteristics of special bonds in the Korean bond market and analyzes the surge in Korea Electric Power Corporation (KEPCO) bond issuance in 2022 to assess the impact of a rise in special bond issuance on the bond market. For special bonds, their credit ratings are primarily determined by the potential for government support rather than the issuer’s financial standing. Consequently, special bonds are typically issued with high credit ratings, resulting in lower yields compared to private sector bonds. In addition, they are exempt from the requirement to file a securities registration statement, which significantly streamlines the issuance process and allows for faster issuance compared to private sector bonds.

In 2022, when KEPCO’s bond issuance surged, the company primarily relied on bond issuance to raise funds amid substantial operating losses, leveraging the feature of the Korean bond market where special bonds can be swiftly issued at lower borrowing costs. However, as the issuance volume rapidly rose, a serious supply-demand imbalance emerged, forcing KEPCO to issue bonds at higher rates. This, in turn, placed upward pressure on market interest rates and dampened investment demand for private sector bonds, which have relatively lower creditworthiness compared to special bonds.

As the expansion of special bond issuance negatively affects private sector bonds, their issuance needs to be effectively and systematically managed. State-owned enterprises have a strong incentive to raise funds through the issuance of special bonds, due to their lower funding costs and simplified issuance process. However, their excessive issuance could disrupt the overall bond market in Korea. To mitigate this risk, it is necessary to ensure that special bond issuance remains at a level that does not adversely affect market stability, while also considering improvements to the issuance system. Meanwhile, starting in 2024, state-owned enterprises in energy sector will see a significant increase in bond maturities. Although these enterprises have moved out of operating losses, but their operating conditions have not improved sufficiently to repay the maturing special bonds. Thus, they need to prepare a refinancing plan that utilizes various borrowing instruments in a balanced manner so as not to affect the bond market.

In 2022, when KEPCO’s bond issuance surged, the company primarily relied on bond issuance to raise funds amid substantial operating losses, leveraging the feature of the Korean bond market where special bonds can be swiftly issued at lower borrowing costs. However, as the issuance volume rapidly rose, a serious supply-demand imbalance emerged, forcing KEPCO to issue bonds at higher rates. This, in turn, placed upward pressure on market interest rates and dampened investment demand for private sector bonds, which have relatively lower creditworthiness compared to special bonds.

As the expansion of special bond issuance negatively affects private sector bonds, their issuance needs to be effectively and systematically managed. State-owned enterprises have a strong incentive to raise funds through the issuance of special bonds, due to their lower funding costs and simplified issuance process. However, their excessive issuance could disrupt the overall bond market in Korea. To mitigate this risk, it is necessary to ensure that special bond issuance remains at a level that does not adversely affect market stability, while also considering improvements to the issuance system. Meanwhile, starting in 2024, state-owned enterprises in energy sector will see a significant increase in bond maturities. Although these enterprises have moved out of operating losses, but their operating conditions have not improved sufficiently to repay the maturing special bonds. Thus, they need to prepare a refinancing plan that utilizes various borrowing instruments in a balanced manner so as not to affect the bond market.

Ⅰ. 논의 배경

2022년 국내 채권시장은 한국전력공사채권(이하 한전채) 발행이 급격히 늘어나면서 신용스프레드가 확대되고 기업의 회사채 발행여건이 악화되는 등 큰 어려움을 경험하였다. 당시 국제 에너지가격 급등으로 전력 구입단가가 크게 상승했으나 인플레이션에 대한 우려로 전기요금은 제한적인 수준에서 인상이 이루어지면서 한국전력공사(이하 한전)는 대규모 영업적자를 기록하였다. 이에 부족한 운영자금을 조달하기 위해 한전은 시장성 차입 수단을 적극 활용하였다. 그 중에서도 한전의 자금조달은 한전채 발행에 집중되었는데, 이는 국내 채권시장에서 특수채로 분류되는 한전채의 특성에 기인한다.

특수채에 관한 선행연구에서는 주로 암묵적인 정부보증이 부여된 공기업의 저금리 자금조달 수단이라는 측면에서 특수채를 분석하고 그에 따른 도덕적 해이 문제가 논의되어 왔으나(최한수ㆍ이창민, 2015; 황순주, 2019), 채권시장의 관점에서 특수채를 살펴본 분석은 상대적으로 미흡한 편이다.1) 2022년 채권시장이 겪었던 어려움을 고려하면 민간부문 채권에 비해 특수채 발행이 빠르게 늘어날 수 있는 구조적 원인을 파악하고 특수채 발행 확대의 채권시장에 대한 영향을 살펴보는 것은 우리나라 채권시장 구조를 이해하고 관련 정책을 수립하는 데 있어 큰 의미가 있다.

이에 본 보고서는 국내 채권시장에서 특수채가 가진 특수성을 살펴보는 한편 한전채 발행이 급증했던 2022년 당시 전개 과정에 대한 분석을 통해 특수채 발행 확대가 채권시장에 영향을 미치는 메커니즘을 이해하고자 한다. 이 보고서의 구성은 다음과 같다. 먼저 Ⅱ장에서는 특수채 발행 현황을 살펴보고 제도적 측면을 중심으로 특수채의 특성을 논의한다. Ⅲ장에서는 2022년 한전채 발행 확대의 전개 양상을 자세히 살펴보고, 한전채 공급 확대가 채권시장에 미친 영향을 분석한다. 마지막 Ⅳ장에서는 분석 내용을 바탕으로 시사점을 도출한다.

Ⅱ. 특수채 현황 및 특성

1. 특수채 발행 현황

「자본시장과 금융투자업에 관한 법률(이하 자본시장법)」에서는 법률에 의하여 직접 설립된 법인이 발행한 채권을 특수채로 정의하고 있다.2) 이와 같은 정의를 적용하는 경우 한국은행이 발행하는 통화안정증권과 특수은행이 발행하는 은행채도 특수채의 범주에 포함되나3) 채권시장에서 일반적으로 사용하는 특수채의 범위와는 다소 차이가 있다.4) 이에 본 보고서는 특수채의 범위를 채권시장에서 통용되는 수준으로 하기 위해 통화안정증권과 특수은행채는 특수채에 포함하지 않고 논의를 진행한다.

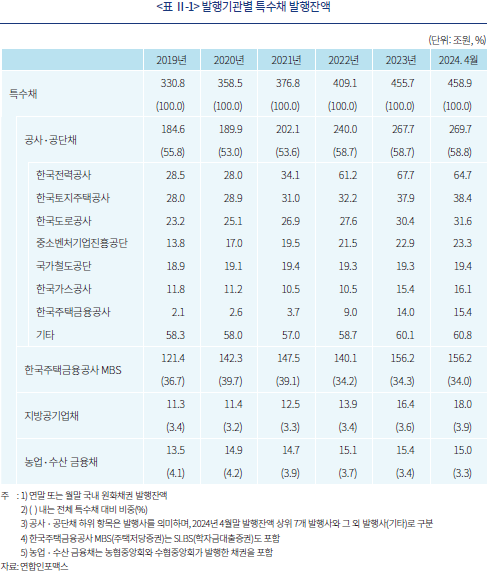

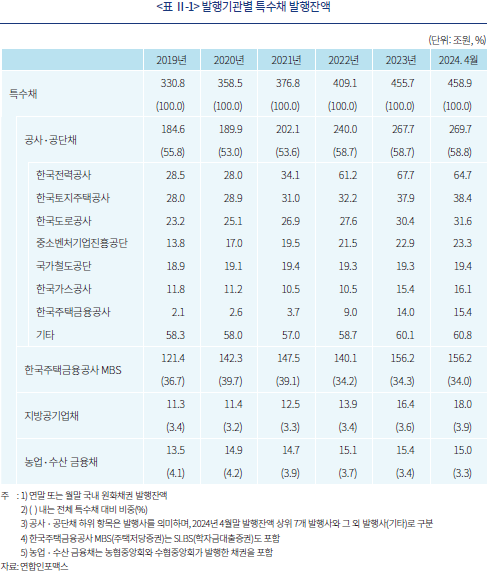

<표 Ⅱ-1>은 발행기관별 원화 특수채 발행잔액 추이를 나타낸다. 특수채의 발행기관별 구성을 살펴보면, 공사ㆍ공단채와 MBS의 합산 비중이 93% 내외로 대부분을 차지하고 있으며 지방공기업과 농ㆍ수협 중앙회가 발행한 채권이 나머지 비중을 차지하고 있다.5) 공사ㆍ공단채의 경우 2024년 4월말 기준 26개 공공기관이 269.7조원을 조달하고 있는데, 이 중 발행잔액 상위 7개 기관의 비중이 77.5%를 차지하며 상위 발행사에 대한 집중도가 높다. 발행잔액 추이를 보면 2022년중 한전채 발행이 급증한 가운데 다른 공사ㆍ공단채도 증가세가 이어지고 있다. 적극적인 이익 창출이 어려운 공공기관의 특성상 순상환으로의 전환이 쉽지 않음에 따라 공사ㆍ공단채 잔액이 줄어들 가능성은 낮은 것으로 판단된다. 한편, 정책모기지 재원 조달을 위해 발행되는 한국주택금융공사 MBS는 정책모기지 공급규모에 영향을 받으며 발행잔액이 변동하는 모습이다.

2. 특수채의 특성

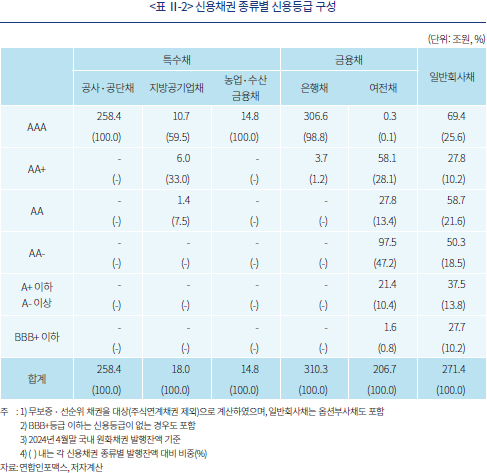

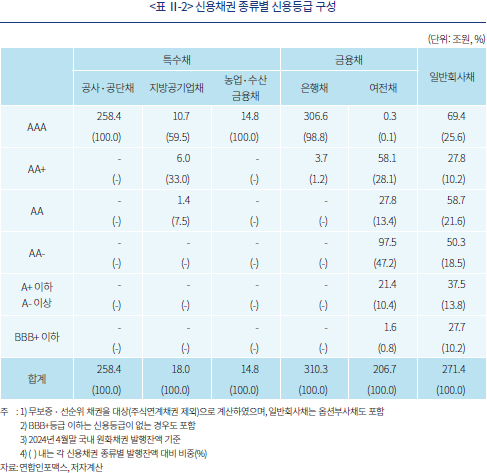

특수채는 발행사의 재무 여건에 유의한 영향을 받지 않으며 매우 높은 신용등급으로 발행되는 특성을 가진다. <표 Ⅱ-2>는 2024년 4월말 기준 국내에서 발행된 무보증ㆍ선순위 신용채권을 종류에 따라 구분한 후, 각 종류별 신용등급 구성을 비교하고 있다. 표를 통해 거의 대부분의 특수채가 신용평가 최고 등급인 AAA로 발행되고 있는 것을 확인할 수 있다. 특히 여전채와 일반회사채6)의 경우 신용등급 스펙트럼이 다양한 가운데 AA등급 이하의 비중이 높은 반면 특수채에서 가장 큰 비중을 차지하는 공사ㆍ공단채는 모두 AAA등급으로 평가받고 있어 크게 대비된다.7)

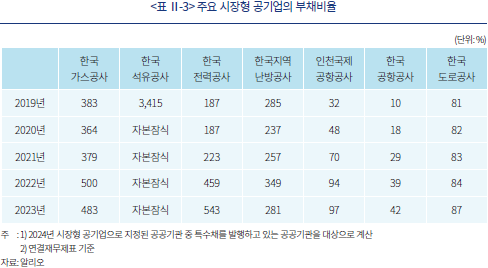

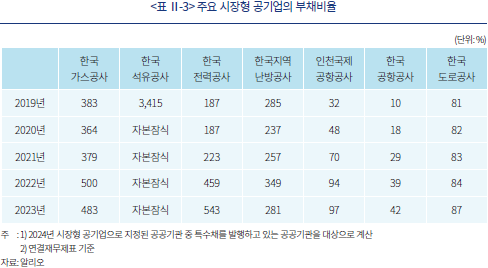

다른 신용채권에 비해 특수채의 신용등급이 월등히 높은 이유는 특수채의 신용등급 결정에 있어 발행사의 재무 상황보다는 정부의 지원 가능성이 주요인으로 작용하기 때문이다.8) <표 Ⅱ-3>은 시장형 공기업 중 특수채를 발행하고 있는 발행사의 최근 5년간 부채비율을 나타낸다.9) 일부 공기업에서 부채비율이 빠르게 상승하고 있으며 발행사 간 부채비율도 큰 차이를 나타내고 있지만 해당 공기업들이 발행한 특수채는 모두 가장 높은 신용등급인 AAA를 유지하였다.

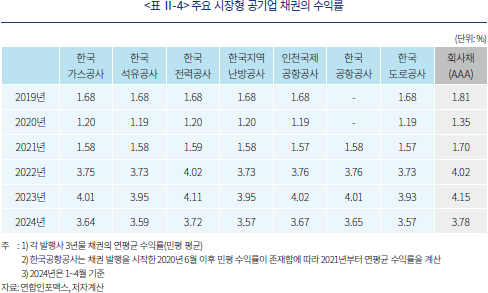

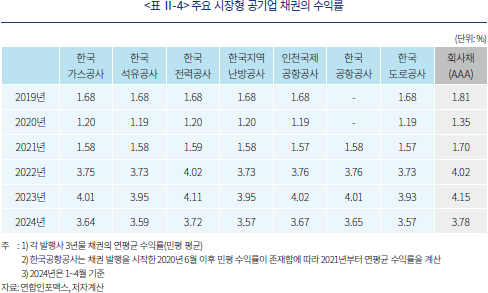

이와 같이 고신용등급으로 발행된 특수채는 민간부문 채권에 비해 낮은 수익률로 평가ㆍ거래되고 있다. <표 Ⅱ-4>는 앞서 부채비율을 살펴보았던 7개 시장형 공기업이 발행한 특수채의 연평균 수익률(3년물 민평 평균)을 AAA등급 회사채와 비교하고 있다. 2022년 한전채 수익률이 AAA등급 회사채와 동일한 수준까지 높아졌던 것을 제외하면 특수채는 AAA등급 회사채보다 수익률이 낮게 평가된다.10) 또한 자본잠식 상태에 있는 한국석유공사가 발행한 특수채가 한전채보다 낮은 수익률로 평가되는 등 발행사의 재무 건전성과 수익률 간에 의미 있는 관계가 나타나지 않는다.11)

민간부문 채권과 비교하여 특수채가 갖는 또 다른 특성은 발행절차가 간단하다는 것이다. 민간기업이 무보증사채를 공모 발행하는 경우 대표주관회사 선정, 증권신고서 제출, 수요예측 실시 등의 절차를 거쳐야 함에 따라 적지 않은 기간이 소요된다. 한국거래소(2019)와 한국은행(2021)에 따르면 무보증 공모회사채 발행시 대표주관계약 체결부터 납입ㆍ발행까지 24~27일이 소요된다. 채권 발행이 빈번한 기업의 경우 일괄신고제도12)를 활용하여 수요예측 과정 등을 거치지 않고 신속하게 자금을 조달할 수 있으나, 일정 기간 동안의 발행예정금액을 사전에 신고해야 한다.

이에 반해 특수채는 자본시장법 시행령에서 증권신고서 제출 의무를 면제하고 있어 수요예측을 실시하거나 일괄신고서를 제출할 의무가 없다.13) 이에 따라 특수채는 발행절차가 매우 간소하여 민간부문 채권에 비해 신속하게 발행될 수 있다. 관련 법 또는 정관에서 각 특수채의 발행한도를 정하고 있으나, 앞서 살펴본 바와 같이 발행사는 재무 여건에 크게 영향을 받지 않으며 해당 한도까지 높은 신용등급으로 특수채를 발행할 수 있다.

Ⅲ. 한전채 발행 급증기 채권시장에 대한 영향 분석

본 장에서는 한전채 발행이 급증했던 2022년 당시의 전개 과정과 그에 따른 채권시장의 변화를 분석한다. 먼저 한전채 발행이 빠르게 늘어나게 된 배경14)을 살펴보고, Ⅱ장에서 살펴본 특수채의 특성이 실제 한전채 발행이 늘어나는 데 있어 어떠한 역할을 하였는지를 확인한다. 다음으로 한전채 발행 확대가 채권시장에 미친 영향을 분석한다.

1. 한전채 발행 급증의 전개 과정

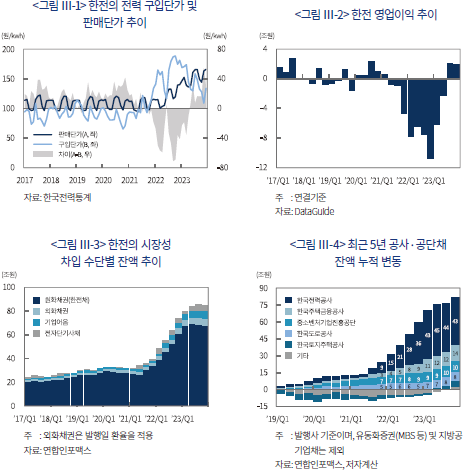

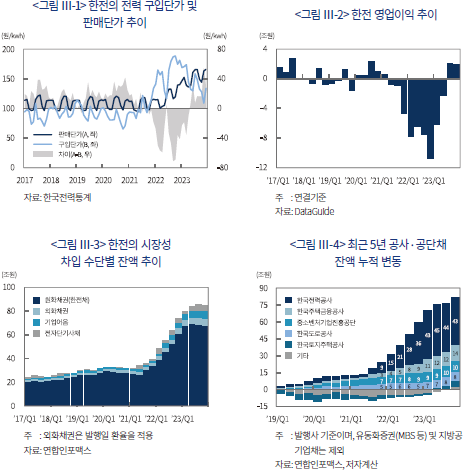

2022년 한전의 자금수요가 크게 늘어난 것은 러시아-우크라이나 전쟁 등으로 국제 에너지가격이 급등했으나 인플레이션에 대한 우려로 전기요금 인상이 제한되었던 데 기인한다. <그림 Ⅲ-1>은 한전의 전력 구입단가와 판매단가 추이를 나타내는데, 2021년말부터 2023년초까지 구입단가가 판매단가를 크게 상회하며 영업환경이 악화되었다. 역마진 상황이 지속되면서 한전은 2021년 4분기부터 2023년 2분기까지 총 45.8조원의 영업적자를 기록하였는데(<그림 Ⅲ-2>), 이 중 2022년 적자 규모가 32.7조원에 달한다.

이와 같은 대규모 영업적자에 대응하여 한전은 시장성 차입 수단을 적극 활용하여 부족한 운영자금을 조달하였는데, 특히 한전채 발행을 통한 자금조달 규모가 급격히 늘어났다(<그림 Ⅲ-3>). 영업적자 폭이 컸던 2022년중 한전의 시장성 차입 잔액15)은 34.7조원 증가했는데 이 중 27.1조원이 한전채 증가분이다. 한전채 발행에 집중된 한전의 자금조달 행태는 앞서 Ⅱ장에서 살펴본 바와 같이 국내 채권시장에서 낮은 금리로 신속하게 발행이 가능하다는 특수채의 특성에 기인하는 것으로 판단된다.

당시 한전채 발행 증가세는 다른 공기업 채권에 비해 크게 두드러진다(<그림 Ⅲ-4>). 2022년중 공사ㆍ공단채 발행잔액은 총 37.9조원 늘어났는데 이 중 71.6%가 한전채 증가에 기인한다. 이는 채권시장 전체적으로도 이례적인 규모에 해당하는데, 2022년중 국채를 제외한 단일 비은행 발행사로는 발행잔액이 가장 큰 규모로 늘어났다.

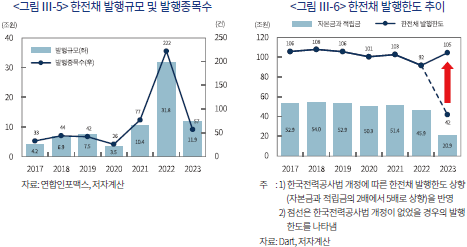

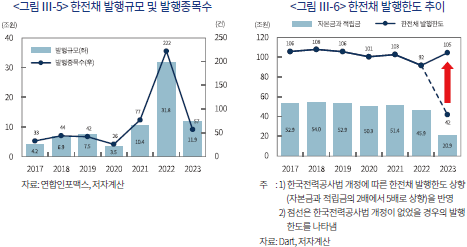

연도별 한전채 발행 내역을 살펴보면(<그림 Ⅲ-5>) 한전의 영업환경이 악화되었던 시기에 한전채 발행이 집중된 것을 확인할 수 있다. 2022년에만 총 31.8조원 규모의 222개 종목이 국내 채권시장으로 공급되었다. 발행일 기준으로는 92일에 걸쳐 해당 물량이 발행되었는데16) 2022년 전체 거래일(247일)을 고려하면 평균 2.7일마다 신규 한전채가 시장에 공급된 것으로, 발행절차가 간단하다는 특수채의 특성이 명확히 드러난다.

당시 한전채 발행이 늘어나는 데 있어 한국전력공사법에서 정하고 있는 발행한도는 규율 수단으로서 큰 역할을 하지 못했다.17) 한전채 발행한도는 한전의 자본금과 적립금을 기준으로 결정되는데, 2022년 대규모 영업적자가 이어지는 가운데 한전채 발행이 빠르게 늘어나면서 한도 초과에 대한 우려가 높아졌다. 추가적인 한전채 발행이 어려워질 경우 한전의 유동성 위기로 이어질 수 있음에 따라 2022년말 한국전력공사법 개정안이 통과되어 한전채 발행한도가 자본금과 적립금의 2배에서 5배로 상향되었다(<그림 Ⅲ-6>).18) 이를 통해 2023년에도 한전채 발행잔액이 늘어나며 발행한도가 제약요인으로 크게 작용하지 않았다.

발행물량 확대로 수급 여건이 악화되면서 한전채는 높은 금리를 부담하며 발행되었다. <그림 Ⅲ-7>(A)는 월별 한전채 발행 가산금리19)와 발행량을 나타내는데, 발행량이 빠르게 늘어난 시기에 가산금리가 크게 높아지며 수급 상황이 악화되었음을 보여주고 있다.20) 2022년 발행규모가 컸던 다른 특수채의 경우 발행 가산금리가 한전채에 비해 낮은 수준에 그치는데(<그림 Ⅲ-7>(B)), 이는 한전채 발행 확대에 대한 시장의 수급 부담이 크게 높았음을 시사한다.

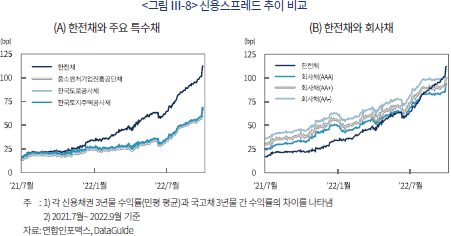

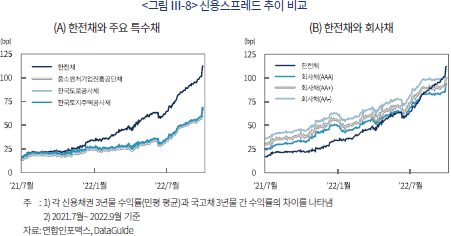

발행시장에서의 수급 부담 영향은 유통시장에서의 한전채 수익률에도 영향을 미쳤다. 다른 특수채와 한전채의 신용스프레드 추이를 비교해 보면(<그림 Ⅲ-8>(A)), 한전채의 신용스프레드가 더욱 가파르게 확대되었던 것을 확인할 수 있다. 신용도 측면에서 한전채와 다른 공사ㆍ공단채가 동일하게 평가된다는 점을 고려할 때, 당시 한전채 수익률이 상승하는 데 있어 수급 요인이 매우 강하게 작용하였음을 보여준다.

수급 부담이 커지면서 한전채 수익률은 상대적으로 신용등급이 낮은 회사채보다도 더 높은 수준으로 상승하기도 하였다. 한전채 신용스프레드는 2022년 8월초 AAA등급 회사채보다 높은 수준으로 확대되었으며, 9월 하순부터는 AA-등급 회사채보다도 높은 수준으로 확대되었다(<그림 Ⅲ-8>(B)).21) 한편 정부의 암묵적 지급보증 효과가 존재하는 한전채의 수익률이 빠르게 상승하게 되면 신용등급이 열위에 있는 민간부문 채권에 대한 수요를 위축시키는 요인으로 작용할 수 있는데, 이에 대해서는 Ⅲ-2절에서 자세히 살펴본다.

2. 채권시장에 대한 영향

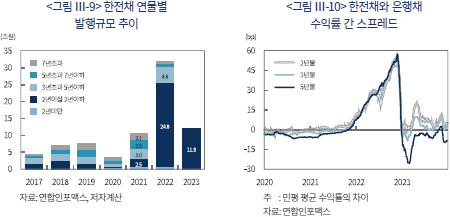

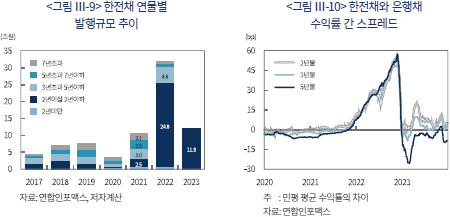

한전채 발행 급증기 당시 채권시장은 고강도 통화긴축과 맞물려 장기물에 대한 투자수요가 위축된 상황이었다. 이에 한전채는 상대적으로 투자수요가 높은 2~3년물을 중심으로 발행이 늘어났다. 한전채의 연물별 발행규모 추이를 살펴보면(<그림 Ⅲ-9>), 2021년까지는 다양한 연물로 발행되었으나 2022년 이후에는 통화긴축 기조 강화로 단기물에 대한 수요가 높아지면서 발행만기가 2~3년에 집중된 것을 확인할 수 있는데 이는 해당 만기의 한전채 수익률 상승으로 이어졌다.

<그림 Ⅲ-10>은 민간부문 채권 중 신용도가 가장 높은 것으로 평가받는 은행채와 한전채 수익률 간 스프레드를 연물별로 나타내고 있다. 2021년 상반기까지는 대체로 두 채권 간 수익률 차이가 크지 않았으나 이후 한전채 발행 급증에 따른 수급 여건 악화 등으로 2022년에는 은행채에 비해 한전채 수익률이 크게 높아졌다. 한전채에 대한 수급 부담은 이후에도 상당기간 지속된 것으로 판단되는데 금융시장 여건이 전반적으로 안정된 2023년에도 만기 2~3년 구간에서 여전히 한전채 수익률이 더 높은 모습이었다. 한전채 수익률의 상승은 상대적으로 신용등급이 열위에 있는 민간채권 수익률의 상승으로 이어지는데, 특히 만기 2~3년에 대한 발행 비중이 높은 회사채의 자금조달 부담을 크게 높일 수 있다.22)

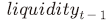

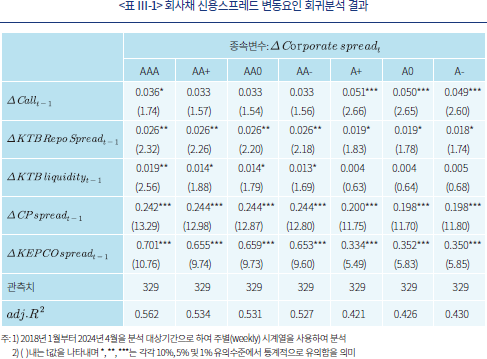

<표 Ⅲ-1>은 회사채 신용스프레드에 영향을 미치는 요인을 분석하기 위해 등급별 신용스프레드를 종속변수로, 금융시장 여건을 나타내는 변수들을 설명변수로 각각 사용하여 회귀분석을 실시한 결과를 정리하고 있다.23) 종속변수의 신용등급에 따라 통계적 유의성의 차이가 존재하나 콜금리( ), 장단기금리차(

), 장단기금리차( )24), 국고채 유동성(

)24), 국고채 유동성(

) 및 CP 스프레드(

) 및 CP 스프레드( )는 회사채 신용스프레드에 양(+)의 영향을 미치는 것으로 나타난다. 한전채 스프레드(

)는 회사채 신용스프레드에 양(+)의 영향을 미치는 것으로 나타난다. 한전채 스프레드( )25)의 추정계수는 모든 등급의 회사채 신용스프레드에 대하여 통계적으로 유의한 양(+)의 값을 갖는데 이는 한전채 스프레드 확대가 민간부문 채권의 신용스프레드 확대로 이어진다는 결과를 보여준다.26)

)25)의 추정계수는 모든 등급의 회사채 신용스프레드에 대하여 통계적으로 유의한 양(+)의 값을 갖는데 이는 한전채 스프레드 확대가 민간부문 채권의 신용스프레드 확대로 이어진다는 결과를 보여준다.26)

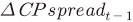

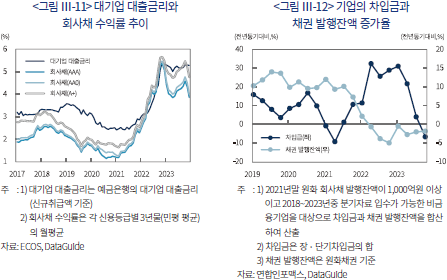

은행의 대기업 대출금리와 회사채 수익률 추이를 살펴보면(<그림 Ⅲ-11>), 2021년 하반기부터 회사채 수익률이 가파르게 상승하기 시작하여 2022년에는 회사채 수익률이 대기업 대출금리를 상회한 것을 확인할 수 있다.27) 당시 한전채 신용스프레드가 회사채보다도 높은 수준으로 가파르게 확대되었던 것(<그림 Ⅲ-8>)과 앞선 회귀분석 결과를 함께 고려할 때, 한전채 발행 확대는 민간채권 금리에 상당한 영향을 미친 것으로 판단된다.

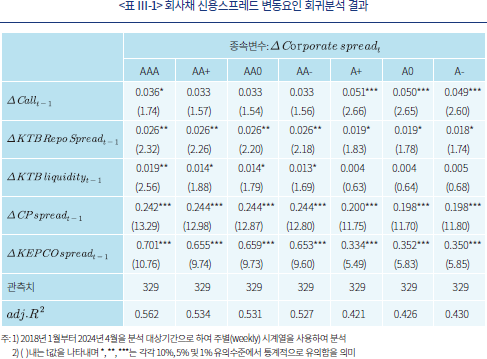

채권금리가 빠르게 상승하면서 회사채를 활용하여 자금을 조달하던 기업들은 대체수단을 통해 자금을 조달하였다. <그림 Ⅲ-12>는 2021년말 원화 회사채 발행잔액이 1,000억원 이상이고 2018년부터 2023년중 분기자료 입수가 가능한 비금융기업을 대상으로 차입금 및 채권 발행잔액의 합산 증가율을 나타낸다. 회사채 발행은 2022년 이후 위축된 반면 기업들의 차입금 규모는 2023년 상반기까지 매우 높은 증가세를 기록했는데, 이와 같은 결과는 회사채 발행이 어려워진 기업들이 은행대출 등 다른 자금조달 수단을 적극 활용하였음을 시사한다.28)

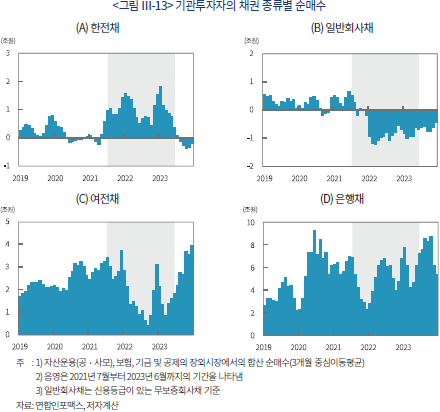

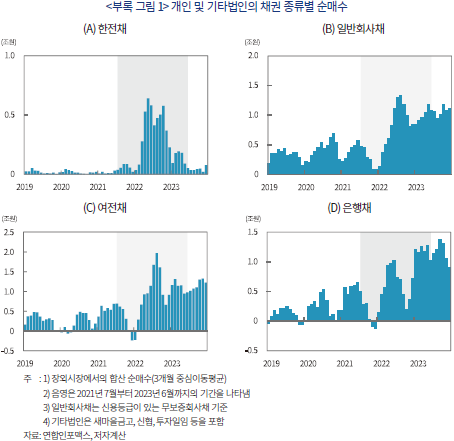

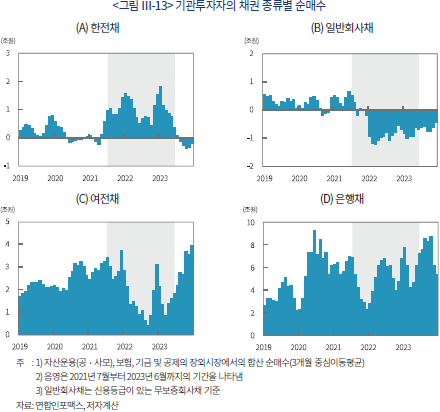

유통시장에서의 거래를 살펴보면, 한전채 발행이 확대된 시기에 채권시장 여건이 우호적이지 않았음에도 불구하고 기관투자자들의 한전채 매수 규모는 크게 늘어났던 것을 확인할 수 있다. <그림 Ⅲ-13>은 2019년부터 2023년까지 장외 유통시장에서의 기관투자자 순매수 추이를 채권 종류별로 비교하고 있다.29) 한전채 발행이 빠르게 늘어났던 2021년 하반기부터 2023년 상반기까지 기관투자자의 한전채 순매수가 크게 증가했는데, 당시 통화긴축에 따른 가파른 금리상승, 레고랜드 사태 등으로 일반회사채에 대해서는 매도세로 전환되었던 것과 대조된다.30)

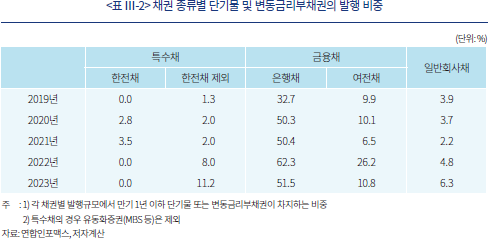

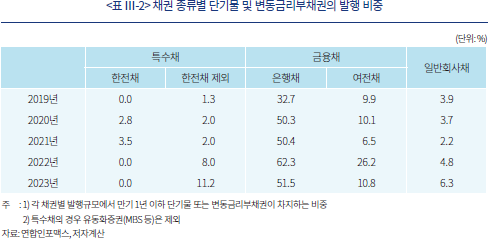

다만 은행채의 경우 매수세가 크게 약화되지 않았던 것으로 나타나는데, 이는 은행채 대부분이 가장 높은 신용등급인 AAA로 평가되고 시장 여건 변화에 대응하여 만기 1년 이하 단기물 및 변동금리부채권의 발행 비중을 확대한 데 기인하는 것으로 판단된다(<표 Ⅲ-2>).

이러한 모습은 결과적으로 한전채가 신용물에 대한 투자수요를 흡수하면서 상대적으로 신용등급이 열위에 있는 민간채권에 대한 투자수요를 구축하였음을 보여주고 있다. 당시 민간부문의 채권 발행여건 악화는 기준금리 인상, 신용위험 확대 등 여러 가지 요인이 복합적으로 작용한 결과이지만, 기관투자자의 한전채 순매수 규모가 매우 컸던 것을 고려할 때 한전채 발행이 확대되지 않았다면 해당 수요가 민간부문 채권에 대한 매수로 이어짐으로써 당시의 어려움을 완화하는 요인으로 작용했을 것으로 판단된다.

Ⅳ. 요약 및 시사점

본 보고서는 국내 채권시장에서 특수채가 갖는 특성을 이해하고, 2022년 한전채 발행 급증 사례에 대한 분석을 통해 특수채 발행 확대가 채권시장에 미친 영향을 살펴보았다. 특수채는 신용등급 결정에 있어 정부의 지원 가능성이 주요인으로 작용한다. 이로 인해 발행사의 재무 여건에 크게 영향을 받지 않으며 매우 높은 신용등급으로 발행되어 민간부문 채권에 비해 낮은 수익률로 평가·거래되는 특성을 갖는다. 또한 증권신고서 제출 의무가 면제됨에 따라 발행절차가 매우 간소하여 민간부문 채권에 비해 신속하게 발행될 수 있다.

국내 채권시장에서 낮은 금리로 신속하게 발행이 가능하다는 특성을 바탕으로 한전은 대규모 영업적자를 기록했던 시기에 한전채 발행을 주로 활용하여 자금을 조달하였다. 그러나 발행물량이 빠르게 늘어나는 과정에서 수급 여건이 크게 악화되면서 한전채는 높은 금리를 부담하며 발행되었다. 이는 채권시장의 금리상승 압력으로 이어져 신용등급이 열위에 있는 민간부문 채권에 대한 투자수요를 구축하는 요인으로 작용하였다.

특수채 발행이 빠르게 늘어나는 경우 민간부문 채권에 미치는 부정적인 영향을 고려하여 특수채 발행에 대한 실효적이고 체계적인 관리가 필요하다. 자금조달 비용이 낮고 발행과정이 간단하기 때문에 발행 공공기관은 특수채 발행을 통해 자금을 조달하려는 유인이 강하게 작용할 수 있다. 그러나 한전채 발행 급증 사례에서와 같이 발행규모가 지나치게 확대되는 경우 국내 채권시장의 금리 상승압력이 높아지면서 민간 경제주체의 채권 발행이 어려워진다. 따라서 시장 상황을 저해하지 않는 수준에서 특수채가 발행되도록 관리하는 가운데 관련 제도개선을 검토할 필요가 있다.31)

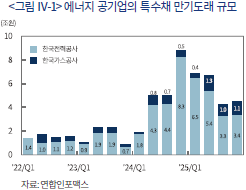

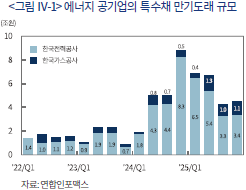

한편 에너지 공기업은 부채에 대한 의존도가 높아지며 재무구조가 악화된 가운데 2024년부터 채권 만기도래가 상당 규모 늘어날 예정이다.32) 영업적자 환경에서는 벗어났으나 만기도래하는 특수채를 상환할 수 있는 수준까지 에너지 공기업의 영업환경이 크게 개선되지 않은 상황임을 고려할 때 향후 차환(roll-over) 리스크에 대한 관리가 필요하다. 회사채 등 민간부문의 채권도 만기도래 규모가 늘어날 예정인데, 금융시장 여건 변화에 따라 해당 특수채에 차환 수요가 집중될 경우 채권시장의 교란요인으로 작용할 수 있다. 따라서 에너지 공기업은 향후 채권시장에 영향을 미치지 않도록 차입 수단을 균형적으로 활용하여 차환계획을 마련할 필요가 있다. 또한 특수채 수익률이 회사채 수익률을 상회하는 경우와 같이 일반적이지 않은 시장 상황 발생시 정책당국은 채권시장의 어려움이 악화되지 않도록 선제적인 대응을 검토할 필요가 있다.

1) 한편 Graham et al.(2014)과 Demirci et al.(2019)은 정부부채와 기업 레버리지 간 음(-)의 관계가 존재함을 분석하였다. 다만 Demirci et al.(2019)이 정부부채의 기업부채에 대한 구축효과(crowding out effect)에 초점을 맞춘 데 반해, Graham et al.(2014)은 구축효과가 작동하는 채널에 초점을 맞춰 정부부채 확대시 금융기관이 정부부채에 대한 투자비중을 확대하고 기업부채에 대한 투자비중은 축소하는 포트폴리오 변화가 나타남을 보였다.

2) 자본시장법 제4조(증권) 제3항

3) 한국거래소(2019)는 자본시장법상 특수채의 정의를 그대로 사용하여 통화안정증권과 특수은행(한국산업은행, 한국수출입은행, 중소기업은행, 수협은행, 농협은행)이 발행한 채권까지 특수채로 분류하고 있다.

4) 일반적으로 통화안정증권은 개별적인 채권 종류로 구분되고 있으며, 특수은행이 발행한 채권은 특수은행채로 구분되고 있다.

5) 공공기관이 발행한 채권이 모두 특수채로 분류되는 것은 아니라는 점에 유의할 필요가 있다. 예를 들어, 한전과 한전의 6개 발전자회사(한국남동발전, 한국남부발전, 한국동서발전, 한국서부발전, 한국수력원자력, 한국중부발전)는 모두 시장형 공기업으로 지정되어 있다. 그러나 한국전력공사법에 의하여 설립된 한전이 발행한 채권은 특수채로 분류되나 6개 발전회사가 발행한 채권은 일반회사채로 분류된다. 다만, 6개 발전회사가 발행한 채권은 정부지원 가능성을 반영하여 신용등급 AAA로 평가되고 있다.

6) <표 Ⅱ-2>의 AAA등급 일반회사채 잔액 69.4조원 중 한전 산하 6개 발전회사와 은행계 금융지주회사가 발행한 채권이 각각 29.7조원, 25.0조원으로 대부분을 차지한다.

7) 다만 일부 공공기관이 발행한 후순위 신종교환사채와 신종자본증권의 경우 AA+등급으로 평가받았다.

8) 황순주(2019)는 정부의 암묵적 지급보증을 바탕으로 공기업이 민간기업에 비해 낮은 비용으로 자금을 조달하고 있으며 그 효과는 지급보증의 형태 및 제도에 따라 달라진다고 분석하였다.

9) 공공기관은 총수입액 중 자체수입액 비중 등에 따라 시장형 공기업, 준시장형 공기업, 기금관리형 준정부기관, 위탁집행형 준정부기관, 기타공공기관의 5개 유형으로 구분된다. 이 중 시장형 공기업은 자산규모 2조원 이상, 총수입액 200억원 이상, 자체수입비중 85% 이상 등의 요건에 해당하는 공공기관이다.

10) 2022년중 다른 특수채와 달리 한전채 수익률이 AAA등급 회사채 수준까지 높아졌던 것은 급격한 발행 확대에 따른 수급 악화에 기인하는데 이에 대해서는 Ⅲ장 1절에서 자세히 살펴본다.

11) 특수채 발행수익률 스프레드의 결정요인을 분석한 안지영ㆍ박세열(2023)은 발행사의 재무특성 요인이 특수채 발행수익률 스프레드에 강한 설명력을 갖지 못하는 결과를 확인하였는데, 그와 같은 결과에 대하여 정부보증 효과로 인해 발행기관의 재무위험이 덜 중요하게 고려되는 것으로 해석하였다. 또한 거시경제 및 채권수급상황 등 시장 요인을 특수채 수익률 스프레드 결정의 주요인으로 제시하였다.

12) 일괄신고제도는 같은 종류의 증권을 빈번히 발행하는 기업이 향후 일정 기간 동안의 발행예정 증권을 일괄하여 사전신고하고, 실제 발행시에는 추가서류만을 제출하면 즉시 발행할 수 있는 제도이다(한국거래소, 2019). 발행예정기간은 일괄신고서의 효력발생일로부터 2개월 이상 1년 이내의 기간이나 잘 알려진 기업의 경우 발행예정기간을 2년 이내로 확대해 주고 있다. 은행, 금융지주회사, 여신전문업체, 한전 발전자회사 등 사채를 빈번하게 발행하는 기업을 중심으로 일괄신고제도를 활용하고 있다.

13) 자본시장법 시행령 제119조(법 제3편제1장 적용제외 증권)에서 실질적으로 증권신고서 제출 의무가 면제되는 발행사를 열거하고 있는데 대부분의 특수채 발행기관이 포함된다. 다만, 한국지역난방공사와 같은 일부 발행사는 해당 시행령에서 증권신고서 제출 의무 면제 기관으로 포함되어 있지 않아 일괄신고제도를 활용하여 특수채를 발행하고 있다.

14) 국내 전력시장 구조도 한전채 발행 급증의 배경으로 작용하였겠으나(조홍종, 2023) 이에 대한 논의는 본 보고서의 범위를 벗어나므로 다루지 않는다.

15) 원화채권(한전채), 외화채권, 기업어음 및 전자단기사채 합산 기준

16) 동일한 날짜에 만기가 다른 복수 종목이 발행됨에 따라 신규 종목이 발행된 날의 수는 발행종목수에 비해 작다.

17) 한국전력공사법 제16조(사채의 발행 등)에서 발행한도 등 한전채 발행에 관한 사항을 정하고 있다.

18) 한전채 발행한도는 2027년까지 한시적으로 자본금과 적립금의 5배로 확대된다. 다만, 경영위기 상황 해소 등을 위하여 긴급하게 필요한 경우 산업통상자원부장관의 승인을 받아 6배까지 발행할 수 있다.

19) 수요예측 과정을 통해 발행되는 무보증사채의 경우, 민평 평균 수익률에 수요예측 결과 결정된 가산금리를 더하여 발행금리가 결정된다. 특수채는 수요예측 과정을 거치지 않음에 따라 발행금리에서 전영업일 민평 평균 수익률을 뺀 값을 발행 가산금리로 사용한다.

20) 2022년 9월28일 강원도가 강원중도개발공사 기업회생 신청을 결정한 소위 레고랜드 사태 이후 신용위험에 대한 경계감이 높아지면서 신용스프레드가 급등하였다. 따라서 10월 이후는 수급 이외의 요인이 강하게 작용하고 있으므로 2022년 9월까지의 기간에 대해 살펴본다.

21) 정부와 금융당국의 시장안정화 대책 등으로 금융시장이 안정되기 시작한 2022년 11월말에 들어서야 한전채 신용스프레드는 AA-등급 회사채보다 낮아졌으며, 12월 초순부터는 AAA등급 회사채보다도 낮은 수준으로 축소되었다.

22) 2021~2023년중 만기 2~3년 구간의 발행 비중(변동금리부채권 제외)을 채권 종류별로 살펴보면 일반회사채(63.8%), 여전채(54.8%), 은행채(50.8%) 순으로 높다.

23) 분석에 사용된 변수에 대한 설명은 <부록 표 1>을 참고하기 바란다. 각 변수의 1차 차분(first difference) 값을 사용하였으며, 내생성을 완화하기 위해 설명변수에 대해서는 (t-1)기의 시차값을 사용하였다.

24) 본 회귀분석에서는 회사채 3년물 신용스프레드에 영향을 미치는 요인을 분석하고 있음에 따라 국고채 3년물 수익률과 익일물 Repo금리 간 스프레드를 장단기금리차이로 사용한다.

25) 한전채(3년물) 수익률과 국고채(3년물) 수익률 간 차이를 한전채 스프레드로 사용하는 경우 종속변수인 회사채 신용스프레드와의 강한 상관관계로 인해 회귀분석의 결과가 왜곡될 수 있음에 따라 본 분석에서는 한전채(3년물) 수익률과 은행채(AAA등급, 3년물) 수익률 간 차이를 한전채 스프레드로 사용하였다.

26) 한편 종속변수별(신용등급별) 한전채 스프레드의 추정계수를 비교해 보면, 한전채와 신용등급이 가까운 고신용등급(AA-이상) 회사채 스프레드에 대한 영향력이 더 크게 나타난다.

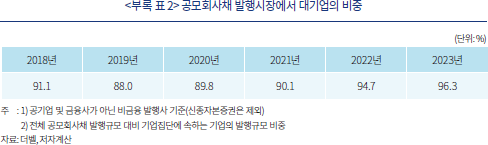

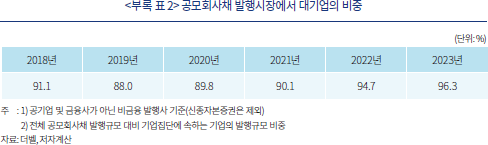

27) 공모회사채 발행을 통해 자금을 조달하는 기업의 대부분은 대기업이다(<부록 표 2> 참고).

28) 국내은행의 대기업대출 증가율은 2021년 +3.9%를 기록하였으나, 2022년과 2023년에는 각각 +19.7%, +15.3%로 크게 높아졌다.

29) 신용채권의 경우 대부분 장외 유통시장에서 거래된다.

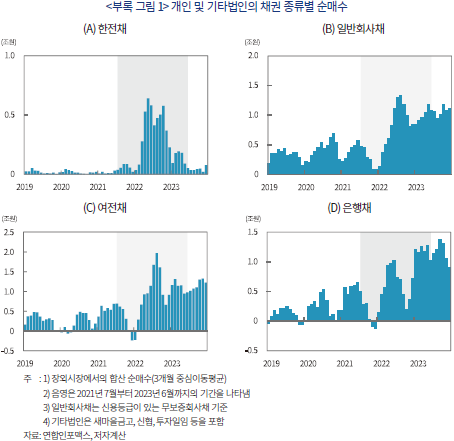

30) 당시 기관투자자의 회사채 매수세가 약화되었던 것은 회사채 발행이 감소한 것에도 일부 기인한다. 또한 발행시장을 통해 배정받은 회사채 물량은 유통시장에서의 매수로 기록되지 않으므로 실제 기관투자자의 회사채 잔고 변화에 비해 유통시장에서의 매도 규모가 클 수 있다. 그럼에도 불구하고 2022년 이후 시장금리가 상승하면서 개인 및 기타법인의 회사채 순매수 규모가 늘어났던 것과는 대비되는 모습이다(<부록 그림 1> 참고).

31) 황순주(2019)는 정부의 암묵적 지급보증이 공기업 부채 확대의 중요한 요인임에도 불구하고 관련 제도가 정교하게 고안되어 있지 않음을 지적하고, 이에 대한 개선 방안으로 조건부자본증권을 활용한 채권자 베일인(bail-in) 제도의 적용과 위험 수준에 연동한 보증수수료 부과를 제안하였다.

32) 본 보고서에서 자세히 다루지 않았으나 한국가스공사도 재무상태가 악화되는 가운데 원화채권 잔액이 2022년말 10.5조원에서 2024년 4월말 16.1조원으로 늘어났다.

참고문헌

김필규ㆍ정화영, 2023,『우리나라 국채 유통시장 현황 및 유동성 분석』, 자본시장연구원 연구보고서 23-10.

안지영ㆍ박세열, 2023, 공공기관 타인자본비용 결정요인에 관한 연구,『한국증권학회지』52(1), 1-34.

조홍종, 2023,『전력시장 제도 및 전력가격 체계의 쟁점과 과제』, 국회입법조사처 정책연구용역보고서.

최한수ㆍ이창민, 2015,『공기업 부채와 도덕적 해이: 정부의 암묵적 보증으로 발생한 보조금 규모 추정』, 한국조세재정연구원 연구보고서 15-20.

한국거래소, 2019,『한국의 채권시장』.

한국은행, 2021,『한국의 금융시장』.

황순주, 2019,『공기업 재무건전성 강화 방안에 관한 연구』, KDI 연구보고서 2019-02.

Demirci, I., Huang, J., Sialm, C., 2019, Government debt and corporate leverage: International evidence, Journal of Financial Economics 133(2), 337-356.

Graham, J., Leary, M. T., Roberts, M. R., 2014, How does government borrowing affect corporate financing and investment? NBER working paper 20581.

2022년 국내 채권시장은 한국전력공사채권(이하 한전채) 발행이 급격히 늘어나면서 신용스프레드가 확대되고 기업의 회사채 발행여건이 악화되는 등 큰 어려움을 경험하였다. 당시 국제 에너지가격 급등으로 전력 구입단가가 크게 상승했으나 인플레이션에 대한 우려로 전기요금은 제한적인 수준에서 인상이 이루어지면서 한국전력공사(이하 한전)는 대규모 영업적자를 기록하였다. 이에 부족한 운영자금을 조달하기 위해 한전은 시장성 차입 수단을 적극 활용하였다. 그 중에서도 한전의 자금조달은 한전채 발행에 집중되었는데, 이는 국내 채권시장에서 특수채로 분류되는 한전채의 특성에 기인한다.

특수채에 관한 선행연구에서는 주로 암묵적인 정부보증이 부여된 공기업의 저금리 자금조달 수단이라는 측면에서 특수채를 분석하고 그에 따른 도덕적 해이 문제가 논의되어 왔으나(최한수ㆍ이창민, 2015; 황순주, 2019), 채권시장의 관점에서 특수채를 살펴본 분석은 상대적으로 미흡한 편이다.1) 2022년 채권시장이 겪었던 어려움을 고려하면 민간부문 채권에 비해 특수채 발행이 빠르게 늘어날 수 있는 구조적 원인을 파악하고 특수채 발행 확대의 채권시장에 대한 영향을 살펴보는 것은 우리나라 채권시장 구조를 이해하고 관련 정책을 수립하는 데 있어 큰 의미가 있다.

이에 본 보고서는 국내 채권시장에서 특수채가 가진 특수성을 살펴보는 한편 한전채 발행이 급증했던 2022년 당시 전개 과정에 대한 분석을 통해 특수채 발행 확대가 채권시장에 영향을 미치는 메커니즘을 이해하고자 한다. 이 보고서의 구성은 다음과 같다. 먼저 Ⅱ장에서는 특수채 발행 현황을 살펴보고 제도적 측면을 중심으로 특수채의 특성을 논의한다. Ⅲ장에서는 2022년 한전채 발행 확대의 전개 양상을 자세히 살펴보고, 한전채 공급 확대가 채권시장에 미친 영향을 분석한다. 마지막 Ⅳ장에서는 분석 내용을 바탕으로 시사점을 도출한다.

Ⅱ. 특수채 현황 및 특성

1. 특수채 발행 현황

「자본시장과 금융투자업에 관한 법률(이하 자본시장법)」에서는 법률에 의하여 직접 설립된 법인이 발행한 채권을 특수채로 정의하고 있다.2) 이와 같은 정의를 적용하는 경우 한국은행이 발행하는 통화안정증권과 특수은행이 발행하는 은행채도 특수채의 범주에 포함되나3) 채권시장에서 일반적으로 사용하는 특수채의 범위와는 다소 차이가 있다.4) 이에 본 보고서는 특수채의 범위를 채권시장에서 통용되는 수준으로 하기 위해 통화안정증권과 특수은행채는 특수채에 포함하지 않고 논의를 진행한다.

<표 Ⅱ-1>은 발행기관별 원화 특수채 발행잔액 추이를 나타낸다. 특수채의 발행기관별 구성을 살펴보면, 공사ㆍ공단채와 MBS의 합산 비중이 93% 내외로 대부분을 차지하고 있으며 지방공기업과 농ㆍ수협 중앙회가 발행한 채권이 나머지 비중을 차지하고 있다.5) 공사ㆍ공단채의 경우 2024년 4월말 기준 26개 공공기관이 269.7조원을 조달하고 있는데, 이 중 발행잔액 상위 7개 기관의 비중이 77.5%를 차지하며 상위 발행사에 대한 집중도가 높다. 발행잔액 추이를 보면 2022년중 한전채 발행이 급증한 가운데 다른 공사ㆍ공단채도 증가세가 이어지고 있다. 적극적인 이익 창출이 어려운 공공기관의 특성상 순상환으로의 전환이 쉽지 않음에 따라 공사ㆍ공단채 잔액이 줄어들 가능성은 낮은 것으로 판단된다. 한편, 정책모기지 재원 조달을 위해 발행되는 한국주택금융공사 MBS는 정책모기지 공급규모에 영향을 받으며 발행잔액이 변동하는 모습이다.

2. 특수채의 특성

특수채는 발행사의 재무 여건에 유의한 영향을 받지 않으며 매우 높은 신용등급으로 발행되는 특성을 가진다. <표 Ⅱ-2>는 2024년 4월말 기준 국내에서 발행된 무보증ㆍ선순위 신용채권을 종류에 따라 구분한 후, 각 종류별 신용등급 구성을 비교하고 있다. 표를 통해 거의 대부분의 특수채가 신용평가 최고 등급인 AAA로 발행되고 있는 것을 확인할 수 있다. 특히 여전채와 일반회사채6)의 경우 신용등급 스펙트럼이 다양한 가운데 AA등급 이하의 비중이 높은 반면 특수채에서 가장 큰 비중을 차지하는 공사ㆍ공단채는 모두 AAA등급으로 평가받고 있어 크게 대비된다.7)

다른 신용채권에 비해 특수채의 신용등급이 월등히 높은 이유는 특수채의 신용등급 결정에 있어 발행사의 재무 상황보다는 정부의 지원 가능성이 주요인으로 작용하기 때문이다.8) <표 Ⅱ-3>은 시장형 공기업 중 특수채를 발행하고 있는 발행사의 최근 5년간 부채비율을 나타낸다.9) 일부 공기업에서 부채비율이 빠르게 상승하고 있으며 발행사 간 부채비율도 큰 차이를 나타내고 있지만 해당 공기업들이 발행한 특수채는 모두 가장 높은 신용등급인 AAA를 유지하였다.

이와 같이 고신용등급으로 발행된 특수채는 민간부문 채권에 비해 낮은 수익률로 평가ㆍ거래되고 있다. <표 Ⅱ-4>는 앞서 부채비율을 살펴보았던 7개 시장형 공기업이 발행한 특수채의 연평균 수익률(3년물 민평 평균)을 AAA등급 회사채와 비교하고 있다. 2022년 한전채 수익률이 AAA등급 회사채와 동일한 수준까지 높아졌던 것을 제외하면 특수채는 AAA등급 회사채보다 수익률이 낮게 평가된다.10) 또한 자본잠식 상태에 있는 한국석유공사가 발행한 특수채가 한전채보다 낮은 수익률로 평가되는 등 발행사의 재무 건전성과 수익률 간에 의미 있는 관계가 나타나지 않는다.11)

민간부문 채권과 비교하여 특수채가 갖는 또 다른 특성은 발행절차가 간단하다는 것이다. 민간기업이 무보증사채를 공모 발행하는 경우 대표주관회사 선정, 증권신고서 제출, 수요예측 실시 등의 절차를 거쳐야 함에 따라 적지 않은 기간이 소요된다. 한국거래소(2019)와 한국은행(2021)에 따르면 무보증 공모회사채 발행시 대표주관계약 체결부터 납입ㆍ발행까지 24~27일이 소요된다. 채권 발행이 빈번한 기업의 경우 일괄신고제도12)를 활용하여 수요예측 과정 등을 거치지 않고 신속하게 자금을 조달할 수 있으나, 일정 기간 동안의 발행예정금액을 사전에 신고해야 한다.

이에 반해 특수채는 자본시장법 시행령에서 증권신고서 제출 의무를 면제하고 있어 수요예측을 실시하거나 일괄신고서를 제출할 의무가 없다.13) 이에 따라 특수채는 발행절차가 매우 간소하여 민간부문 채권에 비해 신속하게 발행될 수 있다. 관련 법 또는 정관에서 각 특수채의 발행한도를 정하고 있으나, 앞서 살펴본 바와 같이 발행사는 재무 여건에 크게 영향을 받지 않으며 해당 한도까지 높은 신용등급으로 특수채를 발행할 수 있다.

Ⅲ. 한전채 발행 급증기 채권시장에 대한 영향 분석

본 장에서는 한전채 발행이 급증했던 2022년 당시의 전개 과정과 그에 따른 채권시장의 변화를 분석한다. 먼저 한전채 발행이 빠르게 늘어나게 된 배경14)을 살펴보고, Ⅱ장에서 살펴본 특수채의 특성이 실제 한전채 발행이 늘어나는 데 있어 어떠한 역할을 하였는지를 확인한다. 다음으로 한전채 발행 확대가 채권시장에 미친 영향을 분석한다.

1. 한전채 발행 급증의 전개 과정

2022년 한전의 자금수요가 크게 늘어난 것은 러시아-우크라이나 전쟁 등으로 국제 에너지가격이 급등했으나 인플레이션에 대한 우려로 전기요금 인상이 제한되었던 데 기인한다. <그림 Ⅲ-1>은 한전의 전력 구입단가와 판매단가 추이를 나타내는데, 2021년말부터 2023년초까지 구입단가가 판매단가를 크게 상회하며 영업환경이 악화되었다. 역마진 상황이 지속되면서 한전은 2021년 4분기부터 2023년 2분기까지 총 45.8조원의 영업적자를 기록하였는데(<그림 Ⅲ-2>), 이 중 2022년 적자 규모가 32.7조원에 달한다.

이와 같은 대규모 영업적자에 대응하여 한전은 시장성 차입 수단을 적극 활용하여 부족한 운영자금을 조달하였는데, 특히 한전채 발행을 통한 자금조달 규모가 급격히 늘어났다(<그림 Ⅲ-3>). 영업적자 폭이 컸던 2022년중 한전의 시장성 차입 잔액15)은 34.7조원 증가했는데 이 중 27.1조원이 한전채 증가분이다. 한전채 발행에 집중된 한전의 자금조달 행태는 앞서 Ⅱ장에서 살펴본 바와 같이 국내 채권시장에서 낮은 금리로 신속하게 발행이 가능하다는 특수채의 특성에 기인하는 것으로 판단된다.

당시 한전채 발행 증가세는 다른 공기업 채권에 비해 크게 두드러진다(<그림 Ⅲ-4>). 2022년중 공사ㆍ공단채 발행잔액은 총 37.9조원 늘어났는데 이 중 71.6%가 한전채 증가에 기인한다. 이는 채권시장 전체적으로도 이례적인 규모에 해당하는데, 2022년중 국채를 제외한 단일 비은행 발행사로는 발행잔액이 가장 큰 규모로 늘어났다.

연도별 한전채 발행 내역을 살펴보면(<그림 Ⅲ-5>) 한전의 영업환경이 악화되었던 시기에 한전채 발행이 집중된 것을 확인할 수 있다. 2022년에만 총 31.8조원 규모의 222개 종목이 국내 채권시장으로 공급되었다. 발행일 기준으로는 92일에 걸쳐 해당 물량이 발행되었는데16) 2022년 전체 거래일(247일)을 고려하면 평균 2.7일마다 신규 한전채가 시장에 공급된 것으로, 발행절차가 간단하다는 특수채의 특성이 명확히 드러난다.

당시 한전채 발행이 늘어나는 데 있어 한국전력공사법에서 정하고 있는 발행한도는 규율 수단으로서 큰 역할을 하지 못했다.17) 한전채 발행한도는 한전의 자본금과 적립금을 기준으로 결정되는데, 2022년 대규모 영업적자가 이어지는 가운데 한전채 발행이 빠르게 늘어나면서 한도 초과에 대한 우려가 높아졌다. 추가적인 한전채 발행이 어려워질 경우 한전의 유동성 위기로 이어질 수 있음에 따라 2022년말 한국전력공사법 개정안이 통과되어 한전채 발행한도가 자본금과 적립금의 2배에서 5배로 상향되었다(<그림 Ⅲ-6>).18) 이를 통해 2023년에도 한전채 발행잔액이 늘어나며 발행한도가 제약요인으로 크게 작용하지 않았다.

발행물량 확대로 수급 여건이 악화되면서 한전채는 높은 금리를 부담하며 발행되었다. <그림 Ⅲ-7>(A)는 월별 한전채 발행 가산금리19)와 발행량을 나타내는데, 발행량이 빠르게 늘어난 시기에 가산금리가 크게 높아지며 수급 상황이 악화되었음을 보여주고 있다.20) 2022년 발행규모가 컸던 다른 특수채의 경우 발행 가산금리가 한전채에 비해 낮은 수준에 그치는데(<그림 Ⅲ-7>(B)), 이는 한전채 발행 확대에 대한 시장의 수급 부담이 크게 높았음을 시사한다.

발행시장에서의 수급 부담 영향은 유통시장에서의 한전채 수익률에도 영향을 미쳤다. 다른 특수채와 한전채의 신용스프레드 추이를 비교해 보면(<그림 Ⅲ-8>(A)), 한전채의 신용스프레드가 더욱 가파르게 확대되었던 것을 확인할 수 있다. 신용도 측면에서 한전채와 다른 공사ㆍ공단채가 동일하게 평가된다는 점을 고려할 때, 당시 한전채 수익률이 상승하는 데 있어 수급 요인이 매우 강하게 작용하였음을 보여준다.

수급 부담이 커지면서 한전채 수익률은 상대적으로 신용등급이 낮은 회사채보다도 더 높은 수준으로 상승하기도 하였다. 한전채 신용스프레드는 2022년 8월초 AAA등급 회사채보다 높은 수준으로 확대되었으며, 9월 하순부터는 AA-등급 회사채보다도 높은 수준으로 확대되었다(<그림 Ⅲ-8>(B)).21) 한편 정부의 암묵적 지급보증 효과가 존재하는 한전채의 수익률이 빠르게 상승하게 되면 신용등급이 열위에 있는 민간부문 채권에 대한 수요를 위축시키는 요인으로 작용할 수 있는데, 이에 대해서는 Ⅲ-2절에서 자세히 살펴본다.

2. 채권시장에 대한 영향

한전채 발행 급증기 당시 채권시장은 고강도 통화긴축과 맞물려 장기물에 대한 투자수요가 위축된 상황이었다. 이에 한전채는 상대적으로 투자수요가 높은 2~3년물을 중심으로 발행이 늘어났다. 한전채의 연물별 발행규모 추이를 살펴보면(<그림 Ⅲ-9>), 2021년까지는 다양한 연물로 발행되었으나 2022년 이후에는 통화긴축 기조 강화로 단기물에 대한 수요가 높아지면서 발행만기가 2~3년에 집중된 것을 확인할 수 있는데 이는 해당 만기의 한전채 수익률 상승으로 이어졌다.

<그림 Ⅲ-10>은 민간부문 채권 중 신용도가 가장 높은 것으로 평가받는 은행채와 한전채 수익률 간 스프레드를 연물별로 나타내고 있다. 2021년 상반기까지는 대체로 두 채권 간 수익률 차이가 크지 않았으나 이후 한전채 발행 급증에 따른 수급 여건 악화 등으로 2022년에는 은행채에 비해 한전채 수익률이 크게 높아졌다. 한전채에 대한 수급 부담은 이후에도 상당기간 지속된 것으로 판단되는데 금융시장 여건이 전반적으로 안정된 2023년에도 만기 2~3년 구간에서 여전히 한전채 수익률이 더 높은 모습이었다. 한전채 수익률의 상승은 상대적으로 신용등급이 열위에 있는 민간채권 수익률의 상승으로 이어지는데, 특히 만기 2~3년에 대한 발행 비중이 높은 회사채의 자금조달 부담을 크게 높일 수 있다.22)

<표 Ⅲ-1>은 회사채 신용스프레드에 영향을 미치는 요인을 분석하기 위해 등급별 신용스프레드를 종속변수로, 금융시장 여건을 나타내는 변수들을 설명변수로 각각 사용하여 회귀분석을 실시한 결과를 정리하고 있다.23) 종속변수의 신용등급에 따라 통계적 유의성의 차이가 존재하나 콜금리(

은행의 대기업 대출금리와 회사채 수익률 추이를 살펴보면(<그림 Ⅲ-11>), 2021년 하반기부터 회사채 수익률이 가파르게 상승하기 시작하여 2022년에는 회사채 수익률이 대기업 대출금리를 상회한 것을 확인할 수 있다.27) 당시 한전채 신용스프레드가 회사채보다도 높은 수준으로 가파르게 확대되었던 것(<그림 Ⅲ-8>)과 앞선 회귀분석 결과를 함께 고려할 때, 한전채 발행 확대는 민간채권 금리에 상당한 영향을 미친 것으로 판단된다.

채권금리가 빠르게 상승하면서 회사채를 활용하여 자금을 조달하던 기업들은 대체수단을 통해 자금을 조달하였다. <그림 Ⅲ-12>는 2021년말 원화 회사채 발행잔액이 1,000억원 이상이고 2018년부터 2023년중 분기자료 입수가 가능한 비금융기업을 대상으로 차입금 및 채권 발행잔액의 합산 증가율을 나타낸다. 회사채 발행은 2022년 이후 위축된 반면 기업들의 차입금 규모는 2023년 상반기까지 매우 높은 증가세를 기록했는데, 이와 같은 결과는 회사채 발행이 어려워진 기업들이 은행대출 등 다른 자금조달 수단을 적극 활용하였음을 시사한다.28)

유통시장에서의 거래를 살펴보면, 한전채 발행이 확대된 시기에 채권시장 여건이 우호적이지 않았음에도 불구하고 기관투자자들의 한전채 매수 규모는 크게 늘어났던 것을 확인할 수 있다. <그림 Ⅲ-13>은 2019년부터 2023년까지 장외 유통시장에서의 기관투자자 순매수 추이를 채권 종류별로 비교하고 있다.29) 한전채 발행이 빠르게 늘어났던 2021년 하반기부터 2023년 상반기까지 기관투자자의 한전채 순매수가 크게 증가했는데, 당시 통화긴축에 따른 가파른 금리상승, 레고랜드 사태 등으로 일반회사채에 대해서는 매도세로 전환되었던 것과 대조된다.30)

다만 은행채의 경우 매수세가 크게 약화되지 않았던 것으로 나타나는데, 이는 은행채 대부분이 가장 높은 신용등급인 AAA로 평가되고 시장 여건 변화에 대응하여 만기 1년 이하 단기물 및 변동금리부채권의 발행 비중을 확대한 데 기인하는 것으로 판단된다(<표 Ⅲ-2>).

이러한 모습은 결과적으로 한전채가 신용물에 대한 투자수요를 흡수하면서 상대적으로 신용등급이 열위에 있는 민간채권에 대한 투자수요를 구축하였음을 보여주고 있다. 당시 민간부문의 채권 발행여건 악화는 기준금리 인상, 신용위험 확대 등 여러 가지 요인이 복합적으로 작용한 결과이지만, 기관투자자의 한전채 순매수 규모가 매우 컸던 것을 고려할 때 한전채 발행이 확대되지 않았다면 해당 수요가 민간부문 채권에 대한 매수로 이어짐으로써 당시의 어려움을 완화하는 요인으로 작용했을 것으로 판단된다.

Ⅳ. 요약 및 시사점

본 보고서는 국내 채권시장에서 특수채가 갖는 특성을 이해하고, 2022년 한전채 발행 급증 사례에 대한 분석을 통해 특수채 발행 확대가 채권시장에 미친 영향을 살펴보았다. 특수채는 신용등급 결정에 있어 정부의 지원 가능성이 주요인으로 작용한다. 이로 인해 발행사의 재무 여건에 크게 영향을 받지 않으며 매우 높은 신용등급으로 발행되어 민간부문 채권에 비해 낮은 수익률로 평가·거래되는 특성을 갖는다. 또한 증권신고서 제출 의무가 면제됨에 따라 발행절차가 매우 간소하여 민간부문 채권에 비해 신속하게 발행될 수 있다.

국내 채권시장에서 낮은 금리로 신속하게 발행이 가능하다는 특성을 바탕으로 한전은 대규모 영업적자를 기록했던 시기에 한전채 발행을 주로 활용하여 자금을 조달하였다. 그러나 발행물량이 빠르게 늘어나는 과정에서 수급 여건이 크게 악화되면서 한전채는 높은 금리를 부담하며 발행되었다. 이는 채권시장의 금리상승 압력으로 이어져 신용등급이 열위에 있는 민간부문 채권에 대한 투자수요를 구축하는 요인으로 작용하였다.

특수채 발행이 빠르게 늘어나는 경우 민간부문 채권에 미치는 부정적인 영향을 고려하여 특수채 발행에 대한 실효적이고 체계적인 관리가 필요하다. 자금조달 비용이 낮고 발행과정이 간단하기 때문에 발행 공공기관은 특수채 발행을 통해 자금을 조달하려는 유인이 강하게 작용할 수 있다. 그러나 한전채 발행 급증 사례에서와 같이 발행규모가 지나치게 확대되는 경우 국내 채권시장의 금리 상승압력이 높아지면서 민간 경제주체의 채권 발행이 어려워진다. 따라서 시장 상황을 저해하지 않는 수준에서 특수채가 발행되도록 관리하는 가운데 관련 제도개선을 검토할 필요가 있다.31)

한편 에너지 공기업은 부채에 대한 의존도가 높아지며 재무구조가 악화된 가운데 2024년부터 채권 만기도래가 상당 규모 늘어날 예정이다.32) 영업적자 환경에서는 벗어났으나 만기도래하는 특수채를 상환할 수 있는 수준까지 에너지 공기업의 영업환경이 크게 개선되지 않은 상황임을 고려할 때 향후 차환(roll-over) 리스크에 대한 관리가 필요하다. 회사채 등 민간부문의 채권도 만기도래 규모가 늘어날 예정인데, 금융시장 여건 변화에 따라 해당 특수채에 차환 수요가 집중될 경우 채권시장의 교란요인으로 작용할 수 있다. 따라서 에너지 공기업은 향후 채권시장에 영향을 미치지 않도록 차입 수단을 균형적으로 활용하여 차환계획을 마련할 필요가 있다. 또한 특수채 수익률이 회사채 수익률을 상회하는 경우와 같이 일반적이지 않은 시장 상황 발생시 정책당국은 채권시장의 어려움이 악화되지 않도록 선제적인 대응을 검토할 필요가 있다.

1) 한편 Graham et al.(2014)과 Demirci et al.(2019)은 정부부채와 기업 레버리지 간 음(-)의 관계가 존재함을 분석하였다. 다만 Demirci et al.(2019)이 정부부채의 기업부채에 대한 구축효과(crowding out effect)에 초점을 맞춘 데 반해, Graham et al.(2014)은 구축효과가 작동하는 채널에 초점을 맞춰 정부부채 확대시 금융기관이 정부부채에 대한 투자비중을 확대하고 기업부채에 대한 투자비중은 축소하는 포트폴리오 변화가 나타남을 보였다.

2) 자본시장법 제4조(증권) 제3항

3) 한국거래소(2019)는 자본시장법상 특수채의 정의를 그대로 사용하여 통화안정증권과 특수은행(한국산업은행, 한국수출입은행, 중소기업은행, 수협은행, 농협은행)이 발행한 채권까지 특수채로 분류하고 있다.

4) 일반적으로 통화안정증권은 개별적인 채권 종류로 구분되고 있으며, 특수은행이 발행한 채권은 특수은행채로 구분되고 있다.

5) 공공기관이 발행한 채권이 모두 특수채로 분류되는 것은 아니라는 점에 유의할 필요가 있다. 예를 들어, 한전과 한전의 6개 발전자회사(한국남동발전, 한국남부발전, 한국동서발전, 한국서부발전, 한국수력원자력, 한국중부발전)는 모두 시장형 공기업으로 지정되어 있다. 그러나 한국전력공사법에 의하여 설립된 한전이 발행한 채권은 특수채로 분류되나 6개 발전회사가 발행한 채권은 일반회사채로 분류된다. 다만, 6개 발전회사가 발행한 채권은 정부지원 가능성을 반영하여 신용등급 AAA로 평가되고 있다.

6) <표 Ⅱ-2>의 AAA등급 일반회사채 잔액 69.4조원 중 한전 산하 6개 발전회사와 은행계 금융지주회사가 발행한 채권이 각각 29.7조원, 25.0조원으로 대부분을 차지한다.

7) 다만 일부 공공기관이 발행한 후순위 신종교환사채와 신종자본증권의 경우 AA+등급으로 평가받았다.

8) 황순주(2019)는 정부의 암묵적 지급보증을 바탕으로 공기업이 민간기업에 비해 낮은 비용으로 자금을 조달하고 있으며 그 효과는 지급보증의 형태 및 제도에 따라 달라진다고 분석하였다.

9) 공공기관은 총수입액 중 자체수입액 비중 등에 따라 시장형 공기업, 준시장형 공기업, 기금관리형 준정부기관, 위탁집행형 준정부기관, 기타공공기관의 5개 유형으로 구분된다. 이 중 시장형 공기업은 자산규모 2조원 이상, 총수입액 200억원 이상, 자체수입비중 85% 이상 등의 요건에 해당하는 공공기관이다.

10) 2022년중 다른 특수채와 달리 한전채 수익률이 AAA등급 회사채 수준까지 높아졌던 것은 급격한 발행 확대에 따른 수급 악화에 기인하는데 이에 대해서는 Ⅲ장 1절에서 자세히 살펴본다.

11) 특수채 발행수익률 스프레드의 결정요인을 분석한 안지영ㆍ박세열(2023)은 발행사의 재무특성 요인이 특수채 발행수익률 스프레드에 강한 설명력을 갖지 못하는 결과를 확인하였는데, 그와 같은 결과에 대하여 정부보증 효과로 인해 발행기관의 재무위험이 덜 중요하게 고려되는 것으로 해석하였다. 또한 거시경제 및 채권수급상황 등 시장 요인을 특수채 수익률 스프레드 결정의 주요인으로 제시하였다.

12) 일괄신고제도는 같은 종류의 증권을 빈번히 발행하는 기업이 향후 일정 기간 동안의 발행예정 증권을 일괄하여 사전신고하고, 실제 발행시에는 추가서류만을 제출하면 즉시 발행할 수 있는 제도이다(한국거래소, 2019). 발행예정기간은 일괄신고서의 효력발생일로부터 2개월 이상 1년 이내의 기간이나 잘 알려진 기업의 경우 발행예정기간을 2년 이내로 확대해 주고 있다. 은행, 금융지주회사, 여신전문업체, 한전 발전자회사 등 사채를 빈번하게 발행하는 기업을 중심으로 일괄신고제도를 활용하고 있다.

13) 자본시장법 시행령 제119조(법 제3편제1장 적용제외 증권)에서 실질적으로 증권신고서 제출 의무가 면제되는 발행사를 열거하고 있는데 대부분의 특수채 발행기관이 포함된다. 다만, 한국지역난방공사와 같은 일부 발행사는 해당 시행령에서 증권신고서 제출 의무 면제 기관으로 포함되어 있지 않아 일괄신고제도를 활용하여 특수채를 발행하고 있다.

14) 국내 전력시장 구조도 한전채 발행 급증의 배경으로 작용하였겠으나(조홍종, 2023) 이에 대한 논의는 본 보고서의 범위를 벗어나므로 다루지 않는다.

15) 원화채권(한전채), 외화채권, 기업어음 및 전자단기사채 합산 기준

16) 동일한 날짜에 만기가 다른 복수 종목이 발행됨에 따라 신규 종목이 발행된 날의 수는 발행종목수에 비해 작다.

17) 한국전력공사법 제16조(사채의 발행 등)에서 발행한도 등 한전채 발행에 관한 사항을 정하고 있다.

18) 한전채 발행한도는 2027년까지 한시적으로 자본금과 적립금의 5배로 확대된다. 다만, 경영위기 상황 해소 등을 위하여 긴급하게 필요한 경우 산업통상자원부장관의 승인을 받아 6배까지 발행할 수 있다.

19) 수요예측 과정을 통해 발행되는 무보증사채의 경우, 민평 평균 수익률에 수요예측 결과 결정된 가산금리를 더하여 발행금리가 결정된다. 특수채는 수요예측 과정을 거치지 않음에 따라 발행금리에서 전영업일 민평 평균 수익률을 뺀 값을 발행 가산금리로 사용한다.

20) 2022년 9월28일 강원도가 강원중도개발공사 기업회생 신청을 결정한 소위 레고랜드 사태 이후 신용위험에 대한 경계감이 높아지면서 신용스프레드가 급등하였다. 따라서 10월 이후는 수급 이외의 요인이 강하게 작용하고 있으므로 2022년 9월까지의 기간에 대해 살펴본다.

21) 정부와 금융당국의 시장안정화 대책 등으로 금융시장이 안정되기 시작한 2022년 11월말에 들어서야 한전채 신용스프레드는 AA-등급 회사채보다 낮아졌으며, 12월 초순부터는 AAA등급 회사채보다도 낮은 수준으로 축소되었다.

22) 2021~2023년중 만기 2~3년 구간의 발행 비중(변동금리부채권 제외)을 채권 종류별로 살펴보면 일반회사채(63.8%), 여전채(54.8%), 은행채(50.8%) 순으로 높다.

23) 분석에 사용된 변수에 대한 설명은 <부록 표 1>을 참고하기 바란다. 각 변수의 1차 차분(first difference) 값을 사용하였으며, 내생성을 완화하기 위해 설명변수에 대해서는 (t-1)기의 시차값을 사용하였다.

24) 본 회귀분석에서는 회사채 3년물 신용스프레드에 영향을 미치는 요인을 분석하고 있음에 따라 국고채 3년물 수익률과 익일물 Repo금리 간 스프레드를 장단기금리차이로 사용한다.

25) 한전채(3년물) 수익률과 국고채(3년물) 수익률 간 차이를 한전채 스프레드로 사용하는 경우 종속변수인 회사채 신용스프레드와의 강한 상관관계로 인해 회귀분석의 결과가 왜곡될 수 있음에 따라 본 분석에서는 한전채(3년물) 수익률과 은행채(AAA등급, 3년물) 수익률 간 차이를 한전채 스프레드로 사용하였다.

26) 한편 종속변수별(신용등급별) 한전채 스프레드의 추정계수를 비교해 보면, 한전채와 신용등급이 가까운 고신용등급(AA-이상) 회사채 스프레드에 대한 영향력이 더 크게 나타난다.

27) 공모회사채 발행을 통해 자금을 조달하는 기업의 대부분은 대기업이다(<부록 표 2> 참고).

28) 국내은행의 대기업대출 증가율은 2021년 +3.9%를 기록하였으나, 2022년과 2023년에는 각각 +19.7%, +15.3%로 크게 높아졌다.

29) 신용채권의 경우 대부분 장외 유통시장에서 거래된다.

30) 당시 기관투자자의 회사채 매수세가 약화되었던 것은 회사채 발행이 감소한 것에도 일부 기인한다. 또한 발행시장을 통해 배정받은 회사채 물량은 유통시장에서의 매수로 기록되지 않으므로 실제 기관투자자의 회사채 잔고 변화에 비해 유통시장에서의 매도 규모가 클 수 있다. 그럼에도 불구하고 2022년 이후 시장금리가 상승하면서 개인 및 기타법인의 회사채 순매수 규모가 늘어났던 것과는 대비되는 모습이다(<부록 그림 1> 참고).

31) 황순주(2019)는 정부의 암묵적 지급보증이 공기업 부채 확대의 중요한 요인임에도 불구하고 관련 제도가 정교하게 고안되어 있지 않음을 지적하고, 이에 대한 개선 방안으로 조건부자본증권을 활용한 채권자 베일인(bail-in) 제도의 적용과 위험 수준에 연동한 보증수수료 부과를 제안하였다.

32) 본 보고서에서 자세히 다루지 않았으나 한국가스공사도 재무상태가 악화되는 가운데 원화채권 잔액이 2022년말 10.5조원에서 2024년 4월말 16.1조원으로 늘어났다.

참고문헌

김필규ㆍ정화영, 2023,『우리나라 국채 유통시장 현황 및 유동성 분석』, 자본시장연구원 연구보고서 23-10.

안지영ㆍ박세열, 2023, 공공기관 타인자본비용 결정요인에 관한 연구,『한국증권학회지』52(1), 1-34.

조홍종, 2023,『전력시장 제도 및 전력가격 체계의 쟁점과 과제』, 국회입법조사처 정책연구용역보고서.

최한수ㆍ이창민, 2015,『공기업 부채와 도덕적 해이: 정부의 암묵적 보증으로 발생한 보조금 규모 추정』, 한국조세재정연구원 연구보고서 15-20.

한국거래소, 2019,『한국의 채권시장』.

한국은행, 2021,『한국의 금융시장』.

황순주, 2019,『공기업 재무건전성 강화 방안에 관한 연구』, KDI 연구보고서 2019-02.

Demirci, I., Huang, J., Sialm, C., 2019, Government debt and corporate leverage: International evidence, Journal of Financial Economics 133(2), 337-356.

Graham, J., Leary, M. T., Roberts, M. R., 2014, How does government borrowing affect corporate financing and investment? NBER working paper 20581.

<부록>