자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

미국 사모펀드 시장 감독강화 움직임

2022-06호 2022.03.21

요약

□ 미국의 사모펀드 시장 규모는 2013년 이후 지속적으로 증가하였으며, 이러한 규모 확대는 최근 미국의 퇴직연금 자산의 PE 부문 투자 비중 확대에 일부 기인

□ PE 투자 규모 증가는 사모펀드자문업의 신용전략(credit strategy) 확대로 연계되어, 이에 따른 시스템 리스크 증가, 투자자와 자문업자 간에 이해상충 문제 및 정보 비대칭으로 인한 투명성 악화 문제가 제기

□ 이에 미국 증권거래위원회는 사모펀드자문업을 대상으로 시스템 리스크 모니터링 및 투자자 보호를 중점으로 감독을 강화하고자 관련 규제안을 발표

□ PE 투자 규모 증가는 사모펀드자문업의 신용전략(credit strategy) 확대로 연계되어, 이에 따른 시스템 리스크 증가, 투자자와 자문업자 간에 이해상충 문제 및 정보 비대칭으로 인한 투명성 악화 문제가 제기

□ 이에 미국 증권거래위원회는 사모펀드자문업을 대상으로 시스템 리스크 모니터링 및 투자자 보호를 중점으로 감독을 강화하고자 관련 규제안을 발표

□ 미국의 사모펀드 시장 규모는 2013년 이후 지속적으로 증가하였으며, 이러한 규모 확대는 최근 미국의 퇴직연금 자산의 PE(Private Equity) 부문 투자 비중 확대에 일부 기인

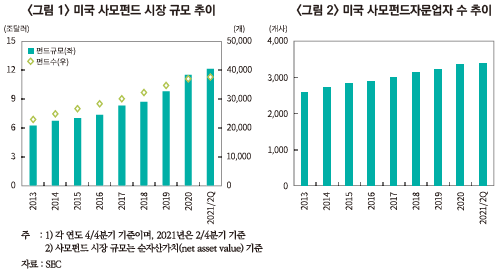

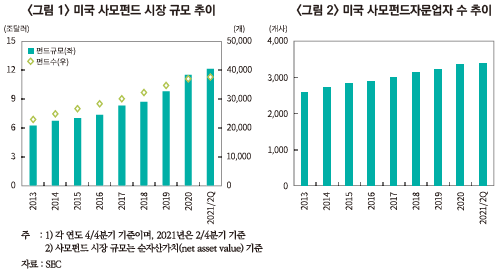

─ 전체 사모펀드 시장 규모 및 펀드 수는 2013년부터 2021년 2/4분기까지 각각 94%, 64% 확대되었으며, 특히 2019년부터 전년대비 10%를 상회하는 수준으로 시장 규모가 확대

• 전체 사모펀드 순자산가치(net asset value)는 2013년 6.2조달러에서 2021년 2/4분기에는 12.1조달러로 증가하였으며, 펀드 수는 2013년 기준 2만 2,882개에서 2021년 2/4분기에 3만 7,531개로 증가

• 특히 2019년 및 2020년에 사모펀드 순자산가치가 각각 전년대비 12.5%, 17.4%로 큰 폭 확대

─ 사모펀드자문업자(private fund adviser)의 경우에도 2013년 이후 최근까지 점진적으로 증가

• 2021년 2/4분기 기준 사모펀드자문업자 수는 3,389개사로 2013년말 대비 30% 증가

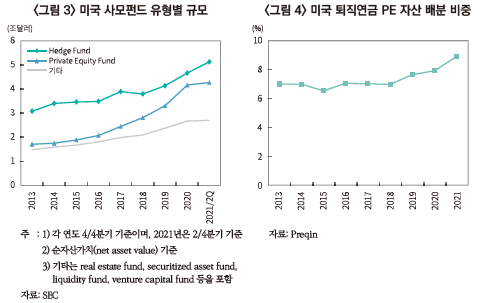

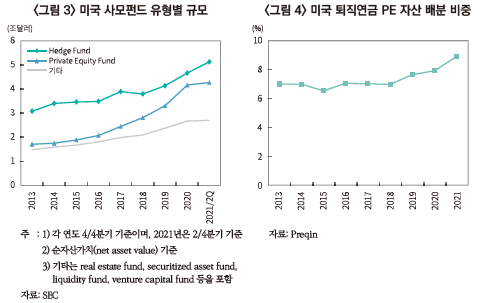

─ 유형별로는 PEF(Private Equity Fund) 규모가 크게 증가하였으며, 이러한 규모 확대는 미국의 퇴직연금 자산의 PE 부문 투자 비중 확대에 일부 기인

• 2022년 2/4분기 기준 전체 사모펀드 규모 대비 헤지펀드(hedge fund) 및 PEF의 비중은 각각 42.4%(5조 1,320억달러), 35.3%(4조 2,700억달러) 수준

• PEF의 규모는 2017년 이후 최근까지 급격한 증가세를 보이고 있으며, 특히 2020년말에는 전년말 대비 26% 증가

• 저금리 기조가 계속되는 가운데 미국의 연금(pension fund) 시장에서 고수익을 찾는 투자자들로 인해 PE 부분에 자산 배분 비중이 확대되는 추세

• 미국 공적 퇴직연금(public pension fund)의 PE 자산 배분 비중은 2018년 6.99%에서 2021년에는 8.94%수준까지 확대1)

□ 미국 증권거래위원회(U.S. Securities and Exchage Commission: SEC)는 사모펀드 시장 규모 확대와 이에 따른 시스템 리스크 증가, 투자자와 자문업자 간에 이해상충 문제 및 정보 비대칭에 따른 투명성 악화 문제 등을 제기2)

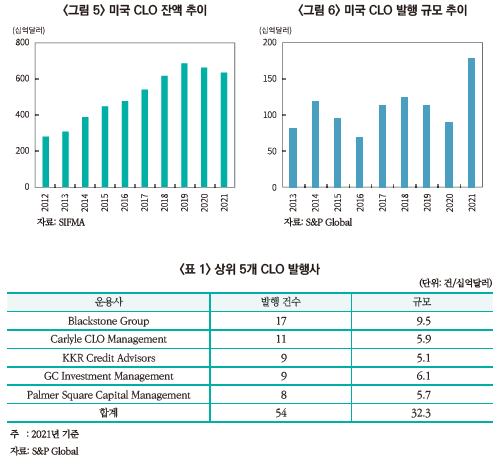

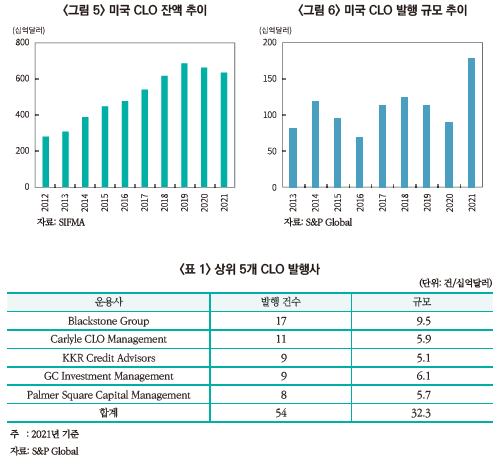

─ 사모펀드의 투자 전략 중 사모신용(private credit) 투자가 증가하였으며, 이에 따라 대출채권 담보부증권(Collateralized Loan Obligation: CLO) 규모가 확대되면서 시스템 리스크가 증가

• SEC에 따르면 사모펀드의 경우 대체로 낮은 등급(lower rated tranches)의 CLO를 보유하고 있어 높은 신용 위험이 존재

• 또한 CLO는 상품 특성상 익스포져(exposure) 연계성 측면에서 위험 전이 가능성이 큰 상품으로 CLO 규모가 작을 경우에도 높은 시스템 리스크가 존재

─ 미국의 CLO 발행 규모는 2021년 기준 전년대비 두 배 확대되었으며, CLO 발행 규모 기준 상위 5개사는 모두 대형 사모펀드 운용사가 차지

• 2021년말 기준 미국의 CLO 발행 규모는 1,852억달러 수준으로 2020년(935억달러)대비 두배 가량 확대되었으며, CLO 잔액은 2021년말 기준 6,357억달러 수준

• Blackstone 등 CLO 발행 규모 상위 5개 발행사의 총 발행 규모가 전체 CLO 발행 규모의 18% 비중을 차지

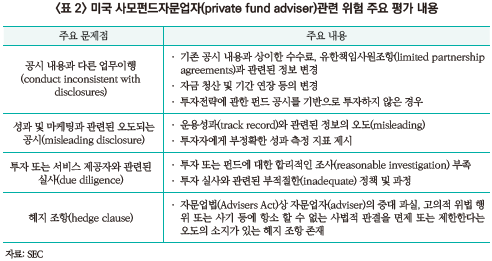

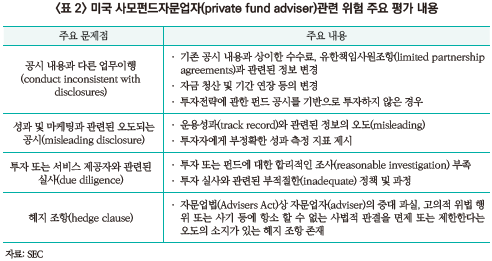

─ 또한 SEC는 지난 2022년 1월 사모펀드자문업자(private fund adviser)와 관련된 위험 평가 보고서를 발표하였으며, 자문업자와 투자자 간에 정보 비대칭 문제, 공시 내용과 실제 투자 성과 간에 상이한 결과, 오도(misleading) 소지가 있는 공시 내용 등을 주요 문제점으로 지적

• 1) 공시 내용과 다른 업무 이행, 2) 성과 및 마케팅과 관련 오도되는 공시, 3) 투자 또는 서비스 제공자와 관련된 실사 실패, 4) 잠재적으로 오도 여지가 있는 헤지 조항(hedge clause) 이용 등

□ 이에 SEC는 사모펀드자문업자3)를 대상으로 시스템 리스크 모니터링 및 투자자 보호 목적으로 감독을 강화하고자 관련 규제안을 발표

─ 헤지펀드 및 PEF를 대상으로 특정 이벤트가 발생한 경우 영업일 1일 이내에 보고하도록 Form PF에 관련 추가 항목 개설

• 대형 헤지펀드는 특별 투자손실(extraordinary investment losses), 특정 증거금(margin) 및 거래상대방(counterparties) 부도, 인출 및 환매 관련 이벤트 등이 발생할 경우 이벤트가 발생한 영업일 1일 이내로 보고하도록 함

• PEF의 경우 자문업자 주도 세컨더리 거래 시행(execution of adviser-led secondary

transactions), GP(General Partner) 또는 LP(Limited Partner)의 반환(clawbacks) 실행, GP 철회(remove), 펀드 투자기간 종료 등의 이벤트 발생 시 보고

─ 대형 PE 자문업자의 감독당국 보고 대상 기준 요건을 강화하고. 대형 PE 자문업자가 운용하는 PEF에 대한 추가적 정보를 감독당국에 제공하도록 함

• 보고 대상을 운용자산(assets under management) 규모를 기준으로 기존의 20억달러에서 15억달러로 조정

• 초기 Form PF 시행 당시 적용된 전체 시장 대비 보고 대상기업 비중(75%)4)에 준하는 수준으로 SEC 및 금융안정위원회(Financial Stability Oversight Council: FSOC)가 대형 PE 자문업자 보고서(reporting)를 보고 받고자 함

• 해당 보고서는 사모 신용(private credit) 등을 포함한 PEF 투자전략을 보고(현재 Form PF에는 보고되지 않음)하도록 하여, 각 전략별로 발생 가능한 리스크를 모니터링하고 금융안정을 도모하고자 함

─ 또한 대형 유동성펀드(Large Liquidity Fund) 부분에서도 보고 대상 자산 규모를 조정하고, Form PF의 세부정보를 보완하여 보고하도록 함

• 보고 대상 운용자산 규모를 15억달러로 조정하고, 현재 Form PF의 보고 내용 중 순자산가치 안정성 유지와 관련된 운영 정보(operational information), 자산 및 포트폴리오 정보(assets and portfolio information), 재무 정보(financing information) 등의 부분을 보완하여 보고하도록 규제 개편안을 제안

─ 그 밖에 지난 2월 9일 등록된 사모펀드 자문업자(SEC-registered investment advisers to private funds)를 대상으로 주요 이벤트 및 운영 세부사항에 대한 정보를 투자자에게 제공하는 내용의 규제를 추가적으로 제안

• 사모펀드 자문업자가 펀드 수수료, 비용 및 성과에 관한 세부 정보를 분기별로 투자자에게 제공하여 투명성(transparency) 제고

• 등록된 사모펀드 자문업자(registered private fund advisers)는 매년 감사를 받아야 하며, 해당 감사인은 특정 사건에 대해 SEC에 알려야 함

1) WSJ, 2022. 1. 10, Retirement Funds Bet Bigger on Private Equity.

2) SEC, 2022, Amendments to Form PF to require current reporting and amend reporting requirements for large private equity advisers and large liquidity fund advisers.

SEC, 2022, EXAMS National Examination Program Risk Alert: Observations from Examinations of Private Fund Advisers.

3) SEC에 등록된 투자자문업자(SEC-registered investment advisers) 중 Form PF를 제출하는 Private Fund 투자자문업자를 의미

4) SEC에 따르면 Form PF가 처음 채택된 2011년 기준 운용자산 규모가 20억달러 이상인 운용사는 전체 미국 private equity 산업의 75% 수준이었으며, 최근 운용자산 규모가 20억달러 이상인 운용사의 비중은 67% 수준에 그침. 운용자산 규모 기준을 15억달러로 조정할 경우 보고 대상기업의 비중이 75% 수준에 준하게 됨

─ 전체 사모펀드 시장 규모 및 펀드 수는 2013년부터 2021년 2/4분기까지 각각 94%, 64% 확대되었으며, 특히 2019년부터 전년대비 10%를 상회하는 수준으로 시장 규모가 확대

• 전체 사모펀드 순자산가치(net asset value)는 2013년 6.2조달러에서 2021년 2/4분기에는 12.1조달러로 증가하였으며, 펀드 수는 2013년 기준 2만 2,882개에서 2021년 2/4분기에 3만 7,531개로 증가

• 특히 2019년 및 2020년에 사모펀드 순자산가치가 각각 전년대비 12.5%, 17.4%로 큰 폭 확대

─ 사모펀드자문업자(private fund adviser)의 경우에도 2013년 이후 최근까지 점진적으로 증가

• 2021년 2/4분기 기준 사모펀드자문업자 수는 3,389개사로 2013년말 대비 30% 증가

• 2022년 2/4분기 기준 전체 사모펀드 규모 대비 헤지펀드(hedge fund) 및 PEF의 비중은 각각 42.4%(5조 1,320억달러), 35.3%(4조 2,700억달러) 수준

• PEF의 규모는 2017년 이후 최근까지 급격한 증가세를 보이고 있으며, 특히 2020년말에는 전년말 대비 26% 증가

• 저금리 기조가 계속되는 가운데 미국의 연금(pension fund) 시장에서 고수익을 찾는 투자자들로 인해 PE 부분에 자산 배분 비중이 확대되는 추세

• 미국 공적 퇴직연금(public pension fund)의 PE 자산 배분 비중은 2018년 6.99%에서 2021년에는 8.94%수준까지 확대1)

─ 사모펀드의 투자 전략 중 사모신용(private credit) 투자가 증가하였으며, 이에 따라 대출채권 담보부증권(Collateralized Loan Obligation: CLO) 규모가 확대되면서 시스템 리스크가 증가

• SEC에 따르면 사모펀드의 경우 대체로 낮은 등급(lower rated tranches)의 CLO를 보유하고 있어 높은 신용 위험이 존재

• 또한 CLO는 상품 특성상 익스포져(exposure) 연계성 측면에서 위험 전이 가능성이 큰 상품으로 CLO 규모가 작을 경우에도 높은 시스템 리스크가 존재

─ 미국의 CLO 발행 규모는 2021년 기준 전년대비 두 배 확대되었으며, CLO 발행 규모 기준 상위 5개사는 모두 대형 사모펀드 운용사가 차지

• 2021년말 기준 미국의 CLO 발행 규모는 1,852억달러 수준으로 2020년(935억달러)대비 두배 가량 확대되었으며, CLO 잔액은 2021년말 기준 6,357억달러 수준

• Blackstone 등 CLO 발행 규모 상위 5개 발행사의 총 발행 규모가 전체 CLO 발행 규모의 18% 비중을 차지

• 1) 공시 내용과 다른 업무 이행, 2) 성과 및 마케팅과 관련 오도되는 공시, 3) 투자 또는 서비스 제공자와 관련된 실사 실패, 4) 잠재적으로 오도 여지가 있는 헤지 조항(hedge clause) 이용 등

─ 헤지펀드 및 PEF를 대상으로 특정 이벤트가 발생한 경우 영업일 1일 이내에 보고하도록 Form PF에 관련 추가 항목 개설

• 대형 헤지펀드는 특별 투자손실(extraordinary investment losses), 특정 증거금(margin) 및 거래상대방(counterparties) 부도, 인출 및 환매 관련 이벤트 등이 발생할 경우 이벤트가 발생한 영업일 1일 이내로 보고하도록 함

• PEF의 경우 자문업자 주도 세컨더리 거래 시행(execution of adviser-led secondary

transactions), GP(General Partner) 또는 LP(Limited Partner)의 반환(clawbacks) 실행, GP 철회(remove), 펀드 투자기간 종료 등의 이벤트 발생 시 보고

─ 대형 PE 자문업자의 감독당국 보고 대상 기준 요건을 강화하고. 대형 PE 자문업자가 운용하는 PEF에 대한 추가적 정보를 감독당국에 제공하도록 함

• 보고 대상을 운용자산(assets under management) 규모를 기준으로 기존의 20억달러에서 15억달러로 조정

• 초기 Form PF 시행 당시 적용된 전체 시장 대비 보고 대상기업 비중(75%)4)에 준하는 수준으로 SEC 및 금융안정위원회(Financial Stability Oversight Council: FSOC)가 대형 PE 자문업자 보고서(reporting)를 보고 받고자 함

• 해당 보고서는 사모 신용(private credit) 등을 포함한 PEF 투자전략을 보고(현재 Form PF에는 보고되지 않음)하도록 하여, 각 전략별로 발생 가능한 리스크를 모니터링하고 금융안정을 도모하고자 함

─ 또한 대형 유동성펀드(Large Liquidity Fund) 부분에서도 보고 대상 자산 규모를 조정하고, Form PF의 세부정보를 보완하여 보고하도록 함

• 보고 대상 운용자산 규모를 15억달러로 조정하고, 현재 Form PF의 보고 내용 중 순자산가치 안정성 유지와 관련된 운영 정보(operational information), 자산 및 포트폴리오 정보(assets and portfolio information), 재무 정보(financing information) 등의 부분을 보완하여 보고하도록 규제 개편안을 제안

─ 그 밖에 지난 2월 9일 등록된 사모펀드 자문업자(SEC-registered investment advisers to private funds)를 대상으로 주요 이벤트 및 운영 세부사항에 대한 정보를 투자자에게 제공하는 내용의 규제를 추가적으로 제안

• 사모펀드 자문업자가 펀드 수수료, 비용 및 성과에 관한 세부 정보를 분기별로 투자자에게 제공하여 투명성(transparency) 제고

• 등록된 사모펀드 자문업자(registered private fund advisers)는 매년 감사를 받아야 하며, 해당 감사인은 특정 사건에 대해 SEC에 알려야 함

1) WSJ, 2022. 1. 10, Retirement Funds Bet Bigger on Private Equity.

2) SEC, 2022, Amendments to Form PF to require current reporting and amend reporting requirements for large private equity advisers and large liquidity fund advisers.

SEC, 2022, EXAMS National Examination Program Risk Alert: Observations from Examinations of Private Fund Advisers.

3) SEC에 등록된 투자자문업자(SEC-registered investment advisers) 중 Form PF를 제출하는 Private Fund 투자자문업자를 의미

4) SEC에 따르면 Form PF가 처음 채택된 2011년 기준 운용자산 규모가 20억달러 이상인 운용사는 전체 미국 private equity 산업의 75% 수준이었으며, 최근 운용자산 규모가 20억달러 이상인 운용사의 비중은 67% 수준에 그침. 운용자산 규모 기준을 15억달러로 조정할 경우 보고 대상기업의 비중이 75% 수준에 준하게 됨