자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

금융 분야에서 인공지능의 역할과 과제

2023-05호 2023.03.06

요약

ChatGPT에 대한 대중의 관심이 고조되고 있는 가운데 금융 분야에서도 금융소비자를 대상으로 하는 대화형 인공지능 서비스의 개발과 활용이 빨라질 것으로 예상된다. 특히 미국의 뱅크오브아메리카(Bank of America)의 에리카(Erica)와 같이 문자와 음성 대화를 통해 계좌조회, 개인송금, 예산추적, 청구서관리, 카드관리, 이상거래 알림, 재무계획, 투자조언, 주문접수, 거래보고 등 다양한 금융서비스를 지원하는 인공지능 기반 가상 금융비서(AI-powered virtual financial assistant)의 출현이 기대된다. 이에 대비하여 금융당국은 2021년 7월에 「금융분야 인공지능(AI) 가이드라인」을 마련해 놓은 상태이다. 또한 2022년 8월에 「금융분야 인공지능(AI) 활용 활성화 및 신뢰확보 방안」을 마련하고 관련 과제를 추진 중에 있다. 그럼에도 불구하고 금융당국과 금융업계는 2022년 하반기부터 착수한 금융 말뭉치(corpus) 구축사업이 차질 없이 추진될 수 있도록 만전을 기할 필요가 있다. 금융 말뭉치의 양과 질에 따라 인공지능 기반 금융서비스의 성능과 리스크가 대부분 결정될 것이기 때문이다.

2022년 11월 30일 미국의 오픈AI(openAI)가 대화형 언어모델 인공지능인 ChatGPT를 출시하면서 인공지능에 대한 대중의 관심이 어느 때보다 고조되고 있다.1) 이와 동시에 여러 분야에서 ChatGPT의 역량을 가늠하는 다양한 시도가 이루어지고 있고 미래 인공지능의 역할과 파급효과에 대한 전망도 쏟아내고 있다. 이에 본 고에서는 ChatGPT를 활용해 금융 분야에서 인공지능의 역할과 과제에 대해 간략하게 살펴보았다. 이를 위해 ChatGPT에게 12개 이상의 질문을 반복적으로 제시하였고, 관련 문헌의 내용을 ChatGPT의 답변과 비교하며 정리하였다.2)

인공지능 유형과 ChatGPT 역량

인공지능은 궁극적으로 인간처럼 생각하고 행동할 수 있는 가상의 또는 물리적 기계로 정의할 수 있다. 더 나아가 인간보다 더 합리적으로 생각하고 행동할 수 있다는 기대도 받는다(Russel & Norvig, 1995). 그러나 현재 시점에서 모든 유형의 인공지능이 인간처럼 생각하고 행동할 수 있는 것은 아니다. 각각의 개발 목적에 따라 사용된 인공지능 기술이 다르고 그 역량과 기능도 천차만별이다. 지금까지 소개된 인공지능의 유형만을 살펴봐도 그 이유를 쉽게 알 수 있다.

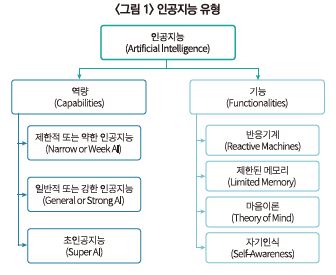

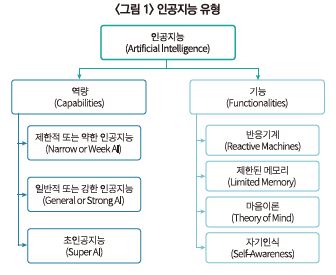

<그림 1>에서 살펴볼 수 있듯이 인공지능의 유형은 인간처럼 생각하고 행동할 수 있는 역량(capabilities)과 기능(functionalities)에 따라 구분된다. 인공지능이 역량 측면에서 덜 인간적이면 제한적 또는 약한 인공지능(Narrow or Weak AI)로, 더 인간적이면 일반적 또는 강한 인공지능(General or Strong AI)로, 인간을 초월하는 지능을 가지면 초인공지능(Super AI)으로 분류된다. 기능 측면에서는 반응 기계(Reactive Machines), 제한된 메모리(Limited Memory), 마음이론(Theory of Mind), 자기인식(Self-Awareness)으로 분류된다(Hintze, 2016. 11. 14).3)

ChatGPT도 인공지능의 유형을 위에서 기술한 것과 유사하게 분류하여 답변한다. 다만 두 가지 점에서 그 답변의 결점이 발견된다. 먼저 인공지능 기술과 유형을 구분하지 못한다. 예를 들어, 기계학습(Machine Learning)이나 자연어처리(Natural Language Processing)는 인공지능 기술에 가깝다. 그런데도 ChatGPT는 인공지능 유형에 대한 반복적 질문에 대해 위와 같은 인공지능 기술을 답변하는 경우가 있다. 다음으로 인공지능 유형을 역량과 기능으로 구분하여 제시하지 못한다. 예를 들어, 일반적으로 초인공지능은 자기인식(Self-Awareness)을 보유할 것이라고 예상된다. 그러나 ChatGPT는 두 인공지능이 서로 다른 유형의 인공지능인 것처럼 병렬로 답변한다.

이처럼 ChatGPT의 답변은 완전(perfect)하거나 완결(complete)하지도 않다. 이는 ChatGPT가 사전에 학습한 자료와 정의된 규칙을 토대로 이용자의 무작위 질문에 확률적으로 가장 적정한 답변을 생성할 수 있도록 설계되었기 때문이다. 실제 ChatGPT에게 자신이 어떤 유형의 인공지능에 속하냐고 질문하면 자신은 제한적 인공지능 또는 반응 기계에 속한다고 답변한다. 따라서 ChatGPT가 사용 가능한 모든 자료를 실시간으로 학습하여 정확하게 답변하거나 과거의 경험과 새로운 지식을 기반으로 무엇을 새롭게 추론하지 않는다는 점을 유의해야 한다. 아직까지는 ChatGPT의 답변에 대한 질적 판단은 인간의 몫으로 남아있다. 그럼에도 불구하고 최근 여러 분야에서의 ChatGPT 활용사례를 살펴보면 쓸 만한 인공지능의 수준을 뛰어넘어 인공지능의 새로운 지평을 열었다고 평가해도 과하지 않다(Mollick, 2022. 12. 14).

금융 분야에서의 인공지능 역할

금융서비스만큼 디지털화(digitalization)가 손쉽게 구현될 수 있는 분야도 많지 않다. 금융서비스는 전산적으로 이동 가능한 금전을 매개로 제공되는 무형의 서비스라는 특징을 갖기 때문이다. 금융서비스(보험 제외)가 정보통신기술(ICT) 분야 다음으로 디지털 성숙도(digital maturity)가 가장 높은 분야로 손꼽히는 것도 같은 맥락에서이다(Boston Consulting Group, 2021). 그러나 디지털화가 가능하다는 것과 디지털화에 성공한다는 것은 전혀 다른 이야기이다. 보스톤컨설팅그룹의 2021년 조사에 따르면 조사대상 금융회사의 28%만이 디지털 전환(digital transformation)에 성공한 것으로 평가받는다.

금융회사가 디지털 전환 또는 금융서비스 디지털화에 성공하기 위해서는 디지털 리더십, 전략, 문화뿐 아니라 기술적 역량을 갖추어야 한다(McKinsey & Company, 2018. 10. 29; Okwechime, 2020; Forth & de Laubier, 2021. 6. 03). ChatGPT는 금융회사의 디지털 전환의 성공요인으로 고객경험(Customer Experience), 데이터관리(Data Management), 사이버보안(Cybersecurity), 민첩성(Agility), 협업(Collaboration), 인재(Talent)를 제시한다. 다시 질문해보면 리더십 약속(Leadership commitment), 명확한 전략, 고객중심 접근, 민첩한 방법론, 데이터 기반 의사결정으로 답변한다.

그렇다면 금융회사의 금융서비스 디지털화에 있어 인공지능의 역할은 매우 명료할 수 있다. 인공지능은 디지털 환경에서 인간이 하지 못하는 작업을 수행할 수 있고, 인간보다 더 효율적으로 일관된 의사결정을 도출할 수 있으며, 인간이 할 수 있는 작업을 더 빠른 시간 안에 더 효과적으로 처리할 수 있다고 기대되기 때문이다. ChatGPT는 금융서비스 디지털화를 위한 인공지능의 역할로 챗봇ㆍ가상비서 등을 통한 고객 서비스와 지원, 투자 및 포트폴리오 관리, 신용평가ㆍ대출심사 등을 위한 데이터 분석과 인사이트 제공, 리스크 관리, 내부통제와 준법감시 지원, 사기 및 위험 탐지, 디지털 콘텐츠 작성과 관리 등을 제시한다. 물론 이와 같은 역할은 인공지능이 수행할 수 있는 역할 중 일부에 불과하다. 각 금융회사가 요구하는 작업에 따라 인공지능이 수행할 수 있는 역할에는 어떤 제한도 없다는 것이 일반적 견해이다.

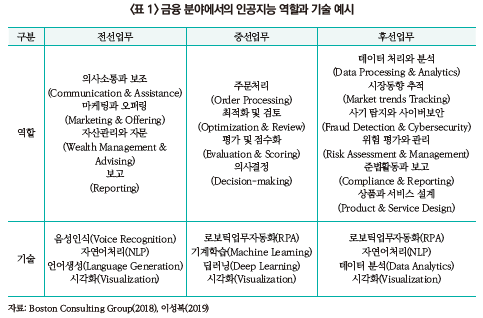

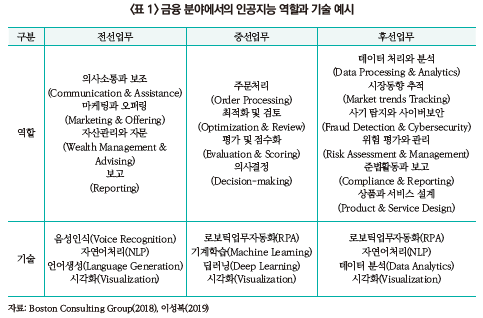

한편 인공지능의 역할에 따라 요구되는 인공지능 기술이 다를 수 있다. 특히 <표 1>에 기술한 예시와 같이 금융회사의 전선(front), 중선(middle), 후선(back) 업무에 따라 요구되는 인공지능 기술이 다를 수 있다. 이는 하나의 인공지능이 만능키처럼 모든 분야에 활용될 수 있는 것은 아니며, 각각의 업무의 특성에 맞게 인공지능이 각각 개발되어야 한다는 것을 뜻하기도 한다.

인공지능 기반 금융서비스 사례

인공지능은 앞서 살펴본 바와 같이 이미 금융회사의 여러 업무에 접목되어 활용되고 있다. 엔비디아(Nvidia)가 2022년 전 세계 모든 금융업권의 500개 이상의 금융회사를 대상으로 조사한 결과에 따르면, 조사대상의 75% 이상이 고성능 컴퓨팅(high-performance computing), 머신러닝 또는 딥러닝 기술을 활용하는 것으로 파악된다(Nvidia, 2022). 또한 조사대상 금융회사의 31%가 사기거래 탐지, 28%가 대화형 인공지능, 27%가 알고리즘 트레이딩, 23%가 자금세탁과 KYC(Know Your Customer), 23%가 투자관리, 22%가 포트폴리오 최적화, 19%가 부도 예측, 19%가 마케팅 최적화 등에 활용할 목적으로 인공지능에 투자한 것으로 조사된다.4) 특히 2021년과 비교할 때 ChatGPT와 같은 대화형 인공지능에 대한 투자가 눈에 띌 정도로 크게 증가하였다.

ChatGPT와 같은 대화형 인공지능에 대한 금융회사의 투자가 빠르게 증가하는 이유는 명확하다(Deloitte, 2021). 코로나19 팬데믹으로 금융소비자의 디지털 채널 의존도가 급증한 만큼 의사소통의 부재라는 디지털 채널의 한계를 극복할 필요성이 커졌기 때문이다. 또한 대화형 인공지능의 도입이 금융소비자의 디지털 경험과 디지털 채널의 효용성을 개선할 수 있는 가장 효과적인 방법이라고 판단하였기 때문이다. 더구나 비용절감을 목표로 중선이나 후선 업무에 활용되는 인공지능과 달리 전선 업무에 활용될 수 있는 대화형 인공지능은 금융회사의 수익증가에 직접적으로 기여할 수 있다.

금융회사가 제공하는 대화형 인공지능 서비스 중 가장 성공적인 사례는 인공지능 기반 가상 금융비서(AI-powered virtual financial assistant)이다.5) 예전에는 챗봇(chatbot)을 통해 단순한 질의응답 서비스를 제공해왔다면 인공지능 기반 가상 금융비서는 다양한 고객 서비스를 지원할 수 있는 기능을 탑재하고 있다. ChatGPT는 인공지능 기반 가상 금융비서의 대표적인 기능으로 예산추적(budget tracking), 투자조언(investment advice), 청구서 관리(bill management), 이상거래 경고, 재무계획(financial planning) 등을 제시한다.

가장 많이 알려진 인공지능 기반 가상 금융비서는 2018년에 출시된 뱅크오브아메리카(Bank of America)의 에리카(Erica)이다(Romera, 2021. 6. 12). 에리카는 2022년 10월 기준으로 3,200만명의 이용자를 유치하였고 매일 평균 150만명의 이용자에게 문자와 음성 대화를 통해 계좌조회, 카드관리, 개인송금, 거래보고, 투자조언 등 다양한 유형의 금융서비스를 지원하고 있다(Bank of America, 2022. 10. 12). 한편 뱅크오브아메리카는 2023년 상반기까지 에리카를 통해 금융상품 판매를 촉진하고 금융상품 판매와 관련된 인공지능 학습자료를 축적하고자 에리카 이용자가 주택담보대출, 신용카드, 예금 등 금융상품에 대한 궁금증을 해소할 수 있는 금융전문가를 소개시켜주는 기능도 탑재할 예정이다.

인공지능 리스크와 정책적 과제

ChatGPT가 전 세계의 관심을 받는 이유 중 하나는 누구라도 손쉽게 ChatGPT를 직접 경험할 수 있고 그 성능이 기존에 선보였던 대화형 인공지능 서비스와는 다르게 월등하다고 평가받기 때문일 것이다. 이에 따라 전 세계에서는 ChatGPT를 활용하는 방안뿐 아니라 자체적으로 ChatGPT와 같은 대화형 인공지능 서비스를 개발하는 데 박차를 가하고 있다. 특히 금융 분야에서는 앞서 살펴본 바와 같이 챗봇의 수준을 뛰어넘는 인공지능 기반 가상 금융비서가 대거 출현할 것으로 예상된다.

한편 금융 분야에서 금융소비자를 대상으로 하는 인공지능 서비스가 활성화될 경우 인공지능과 관련하여 다양한 이슈가 제기될 수 있다. 국제통화기금(IMF)은 인공지능의 주요 리스크로 내재된 편향, 설명가능성과 복잡성, 사이버보안, 개인정보 보호, 강건성, 금융안정 등을 제시한다(IMF, 2021). 이와 유사하게 ChatGPT도 인공지능 기반 금융서비스와 관련하여 발생할 수 있는 이슈로 편향과 차별, 책임부족, 보안위험, 일자리대체, 신뢰, 규제 등을 답변한다.

예를 들어, 인공지능이 편향된 정보가 포함된 데이터를 학습할 경우 인공지능은 특정 그룹의 금융소비자를 차별하는 결정을 내릴 수 있다. 또한 인공지능은 일종의 블랙박스(blackbox)와 같고 자동화된 알고리즘으로 작동하기 때문에 금융소비자에게 부당한 결과를 초래하는 결정을 내릴 수 있다. 더 나아가 인공지능의 자체 오류나 외부 해킹으로 금융시스템의 마비도 초래할 수 있다. 더 심각한 것은 이러한 문제들이 발생할 때 책임소재가 불명확할 수 있다는 것이다.

이에 대비하여 금융당국은 일찌감치 인공지능 리스크 관리의 중요성을 인식하고 2021년 7월에 「금융분야 인공지능(AI) 가이드라인」을 마련해 놓은 상태이다(금융위원회, 2021. 7. 8). 그 내용을 자세히 살펴보면 앞서 논의한 리스크뿐 아니라 발생 가능한 범주의 잠재적 리스크까지도 철저하게 관리하도록 촘촘하게 규정하고 있다. 또한 2022년 8월에는 「금융분야 인공지능(AI) 활용 활성화 및 신뢰확보 방안」을 마련하고 관련 과제를 추진 중에 있다(금융위원회, 2022. 8. 3). 이 점에서 우리나라는 금융 분야에서 발생할 수 있는 인공지능 리스크를 효과적으로 통제할 수 있는 체계를 갖추었다고 볼 수 있다.

그러나 인공지능 리스크 관리체계를 갖춘 것만으로는 충분하지 않다. 금융소비자를 대상으로 하는 인공지능이 설명가능하거나 책임있는 인공지능(explainable or responsible AI)의 요건을 충족하려면 대량의 그리고 양질의 금융 말뭉치(corpus)가 가장 절실하게 필요하다.6)7) 금융 말뭉치의 양과 질에 따라 인공지능 기반 금융서비스의 성능과 리스크가 대부분 결정될 것이기 때문이다. 따라서 2022년 하반기부터 전 금융업권의 협회가 공동으로 착수한 금융 말뭉치 구축사업이 차질 없이 추진될 수 있도록 금융당국과 금융업계가 만전을 기할 필요가 있다(금융위원회, 2022. 8. 3).

이를 위해 금융회사들은 자신이 보유한 고유의 금융 말뭉치를 적극적으로 공유하는 노력도 주저하지 말아야 한다. 대량의 그리고 양질의 금융 말뭉치가 제대로 구축되지 않으면 어느 누구도 뱅크오브아메리카의 에리카와 같이 고도화된 인공지능 기반 가상 금융비서를 개발하기 어려울 수 있기 때문이다.8) 금융당국의 특별한 관심과 지원도 필요하다. 우리나라 금융 분야에서 금융소비자를 대상으로 하는 인공지능 서비스의 개발과 활용 수준을 고려할 때 금융회사가 지금보다 더 적극적으로 금융 말뭉치를 공유하고 인공지능을 개발하고 시험할 수 있는 제도적 환경이 뒷받침되어야 하기 때문이다.

1) 예를 들어, 넥플릭스(Netflix)가 1백만 명의 이용자를 유치하는 데 3.5년, 트위터(Twitter)가 2년, 페이스북은 10개월, 인스타그램은 2.5개월이 걸린 반면, ChatGPT는 5일밖에 걸리지 않을 정도로 대중의 관심이 매우 높다. 현재 ChatGPT의 월중 활성 이용자(MAU)가 1억명 이상으로 구글의 월중 활성 이용자의 10% 이상을 차지한다.

2) ChatGPT는 동일한 질문을 반복적으로 제시받을 경우 다른 답변을 생성할 때가 많다. 또한 사전에 학습한 자료를 토대로 답변을 생성하기 때문에 그 답변의 내용이 제한적일 수 있고, 2021년까지 수집된 텍스트 데이터를 학습하였기 때문에 최신의 인공지능 동향을 반영하지 못한 한계를 가질 수 있다.

3) 참고로 반응 기계의 대표적 사례는 바둑에 특화된 구글의 알파고(AlphaGo)이고, 제한된 메모리의 대표적 사례는 자동차에 탑재된 자율주행 인공지능이다. 마음이론과 자기인식 인공지능은 현재까지는 개념적으로만 존재한다.

4) 이코노미스트(The Economist)의 2022년 조사에 따르면 조사대상 은행의 57.6%가 사기탐지, 53.7%가 IT운영 최적화, 50.2%가 디지털 마케팅, 48.3%가 리스크평가, 43.9%가 고객경험 개인맞춤화, 42.4%가 신용평가, 42.0%가 상품설계 최적화, 40.0%가 판매와 마케팅 최적화, 39.5%가 투자 개인맞춤화, 36.6%가 포트폴리오 최적화 업무에 실제 인공지능을 활용하고 있다(The Economist, 2022).

5) 모든 인공지능 기반 가상 금융비서가 대화형 인공지능 서비스를 제공하는 것은 아니다. 사전 또는 사후에 처리된 결과값을 제시하는 경우도 있다. 예를 들어, 2008년 미국에서 설립된 로보어드바이저 웰쓰프론트(Wealthfront)는 2016년부터 인공지능 기술을 접목하여 고객의 개별 리스크 감내범위와 투자목표를 평가하고 시장동향을 분석하여 개인맞춤형 투자조언과 포트폴리오 관리 서비스를 제공한다.

6) 설명가능한 인공지능과 책임있는 인공지능에 대한 설명은 Meske et al.(2022)에서 자세히 다루고 있다.

7) 말뭉치는 인공지능이 언어적 구조를 가지는 문자 또는 음성 데이터를 가공‧처리‧분석할 수 있는 형태로 모아 놓은 자료의 집합체를 말한다.

8) 미국에서도 수많은 금융회사들이 뱅크오브아메리카의 에리카와 같은 인공지능 기반 가상 금융비서를 개발하려고 시도하고 있으나 예산지원, 금융 말뭉치 등의 부족으로 지연되고 있는 경우가 많다(Romera, 2021. 6. 12).

참고문헌

금융위원회, 2021. 7. 8, 「금융분야 인공지능(AI) 가이드라인」이 시행됩니다, 보도자료.

금융위원회, 2022. 8. 3, 「금융분야 인공지능(AI) 활용 활성화 및 신뢰확보 방안」, 보도자료 별첨자료.

이성복, 2019, 금융산업에서의 빅데이터와 인공지능 역할과 대응, 한국은행 대구경북본부 세미나 발표자료.

이성복, 2021, 글로벌 IB의 디지털 혁신 사례와 시사점 – 최근 인공지능 기술 트렌드와 함께 -, 2021년 11월 IB포럼 발표자료.

Bank of America, 2022. 10. 12., Bank f America’s Erica tops 1 billion client interactions, now nearly 1.5 million per day, Press Release.

Boston Consulting Group, 2018, The Impact of Artificial Intelligence (AI) on the Financial Job Market.

Boston Consulting Group, 2021, Which Industries are Best Positioned for Digital Transformation Success?.

Deloitte, 2021, Unlocking the Value of Digital Assistants.

Forth, P., de Laubier, R., 2021. 6. 3, Which sectors perform best in digital transformation, Boston Consulting Group.

Hintze, A., 2016. 11. 14, Understanding the four types of artificial intelligence, Government Technology(www.govtech.com).

IMF, 2021, Powering the Digital Economy.

McKinsey & Company, 2018. 10. 29, Unlocking success in digital transformations.

Meske, C., Abedin, B., Klier, M., Rabhi, F., 2022, Explainable and responsible artificial intelligence, Electronic Markets 31, 2103-2106.

Mollick, E., 2022. 12. 14, ChatGPT is a tipping point for AI, Harvard Business Review.

Nvidia, 2022, State of AI in Financial Services: 2022 Trends.

Okwechime, J., 2020, How Artificial Intelligence is Transforming the Financial Services Industry, Risk Advisory Insights, Deloitte.

Romera, J., 2021. 6. 12, Virtual financial assistants: What’s taking so long?, VentureBeat.

Russel, S. J., P. Norvig, 1995, Artificial Intelligence: A Modern Approach. Prentice Hall.

The Economist, 2022, Banking on a Game-changer: AI in Financial Services.

Toosi, A., Bottino, A., Babak S., Siegel Eliot, 2021, A brief history of Ai: How to prevent another winter (A critical review), PET clinics 16(4), 449-469.

인공지능 유형과 ChatGPT 역량

인공지능은 궁극적으로 인간처럼 생각하고 행동할 수 있는 가상의 또는 물리적 기계로 정의할 수 있다. 더 나아가 인간보다 더 합리적으로 생각하고 행동할 수 있다는 기대도 받는다(Russel & Norvig, 1995). 그러나 현재 시점에서 모든 유형의 인공지능이 인간처럼 생각하고 행동할 수 있는 것은 아니다. 각각의 개발 목적에 따라 사용된 인공지능 기술이 다르고 그 역량과 기능도 천차만별이다. 지금까지 소개된 인공지능의 유형만을 살펴봐도 그 이유를 쉽게 알 수 있다.

<그림 1>에서 살펴볼 수 있듯이 인공지능의 유형은 인간처럼 생각하고 행동할 수 있는 역량(capabilities)과 기능(functionalities)에 따라 구분된다. 인공지능이 역량 측면에서 덜 인간적이면 제한적 또는 약한 인공지능(Narrow or Weak AI)로, 더 인간적이면 일반적 또는 강한 인공지능(General or Strong AI)로, 인간을 초월하는 지능을 가지면 초인공지능(Super AI)으로 분류된다. 기능 측면에서는 반응 기계(Reactive Machines), 제한된 메모리(Limited Memory), 마음이론(Theory of Mind), 자기인식(Self-Awareness)으로 분류된다(Hintze, 2016. 11. 14).3)

이처럼 ChatGPT의 답변은 완전(perfect)하거나 완결(complete)하지도 않다. 이는 ChatGPT가 사전에 학습한 자료와 정의된 규칙을 토대로 이용자의 무작위 질문에 확률적으로 가장 적정한 답변을 생성할 수 있도록 설계되었기 때문이다. 실제 ChatGPT에게 자신이 어떤 유형의 인공지능에 속하냐고 질문하면 자신은 제한적 인공지능 또는 반응 기계에 속한다고 답변한다. 따라서 ChatGPT가 사용 가능한 모든 자료를 실시간으로 학습하여 정확하게 답변하거나 과거의 경험과 새로운 지식을 기반으로 무엇을 새롭게 추론하지 않는다는 점을 유의해야 한다. 아직까지는 ChatGPT의 답변에 대한 질적 판단은 인간의 몫으로 남아있다. 그럼에도 불구하고 최근 여러 분야에서의 ChatGPT 활용사례를 살펴보면 쓸 만한 인공지능의 수준을 뛰어넘어 인공지능의 새로운 지평을 열었다고 평가해도 과하지 않다(Mollick, 2022. 12. 14).

금융 분야에서의 인공지능 역할

금융서비스만큼 디지털화(digitalization)가 손쉽게 구현될 수 있는 분야도 많지 않다. 금융서비스는 전산적으로 이동 가능한 금전을 매개로 제공되는 무형의 서비스라는 특징을 갖기 때문이다. 금융서비스(보험 제외)가 정보통신기술(ICT) 분야 다음으로 디지털 성숙도(digital maturity)가 가장 높은 분야로 손꼽히는 것도 같은 맥락에서이다(Boston Consulting Group, 2021). 그러나 디지털화가 가능하다는 것과 디지털화에 성공한다는 것은 전혀 다른 이야기이다. 보스톤컨설팅그룹의 2021년 조사에 따르면 조사대상 금융회사의 28%만이 디지털 전환(digital transformation)에 성공한 것으로 평가받는다.

금융회사가 디지털 전환 또는 금융서비스 디지털화에 성공하기 위해서는 디지털 리더십, 전략, 문화뿐 아니라 기술적 역량을 갖추어야 한다(McKinsey & Company, 2018. 10. 29; Okwechime, 2020; Forth & de Laubier, 2021. 6. 03). ChatGPT는 금융회사의 디지털 전환의 성공요인으로 고객경험(Customer Experience), 데이터관리(Data Management), 사이버보안(Cybersecurity), 민첩성(Agility), 협업(Collaboration), 인재(Talent)를 제시한다. 다시 질문해보면 리더십 약속(Leadership commitment), 명확한 전략, 고객중심 접근, 민첩한 방법론, 데이터 기반 의사결정으로 답변한다.

그렇다면 금융회사의 금융서비스 디지털화에 있어 인공지능의 역할은 매우 명료할 수 있다. 인공지능은 디지털 환경에서 인간이 하지 못하는 작업을 수행할 수 있고, 인간보다 더 효율적으로 일관된 의사결정을 도출할 수 있으며, 인간이 할 수 있는 작업을 더 빠른 시간 안에 더 효과적으로 처리할 수 있다고 기대되기 때문이다. ChatGPT는 금융서비스 디지털화를 위한 인공지능의 역할로 챗봇ㆍ가상비서 등을 통한 고객 서비스와 지원, 투자 및 포트폴리오 관리, 신용평가ㆍ대출심사 등을 위한 데이터 분석과 인사이트 제공, 리스크 관리, 내부통제와 준법감시 지원, 사기 및 위험 탐지, 디지털 콘텐츠 작성과 관리 등을 제시한다. 물론 이와 같은 역할은 인공지능이 수행할 수 있는 역할 중 일부에 불과하다. 각 금융회사가 요구하는 작업에 따라 인공지능이 수행할 수 있는 역할에는 어떤 제한도 없다는 것이 일반적 견해이다.

한편 인공지능의 역할에 따라 요구되는 인공지능 기술이 다를 수 있다. 특히 <표 1>에 기술한 예시와 같이 금융회사의 전선(front), 중선(middle), 후선(back) 업무에 따라 요구되는 인공지능 기술이 다를 수 있다. 이는 하나의 인공지능이 만능키처럼 모든 분야에 활용될 수 있는 것은 아니며, 각각의 업무의 특성에 맞게 인공지능이 각각 개발되어야 한다는 것을 뜻하기도 한다.

인공지능은 앞서 살펴본 바와 같이 이미 금융회사의 여러 업무에 접목되어 활용되고 있다. 엔비디아(Nvidia)가 2022년 전 세계 모든 금융업권의 500개 이상의 금융회사를 대상으로 조사한 결과에 따르면, 조사대상의 75% 이상이 고성능 컴퓨팅(high-performance computing), 머신러닝 또는 딥러닝 기술을 활용하는 것으로 파악된다(Nvidia, 2022). 또한 조사대상 금융회사의 31%가 사기거래 탐지, 28%가 대화형 인공지능, 27%가 알고리즘 트레이딩, 23%가 자금세탁과 KYC(Know Your Customer), 23%가 투자관리, 22%가 포트폴리오 최적화, 19%가 부도 예측, 19%가 마케팅 최적화 등에 활용할 목적으로 인공지능에 투자한 것으로 조사된다.4) 특히 2021년과 비교할 때 ChatGPT와 같은 대화형 인공지능에 대한 투자가 눈에 띌 정도로 크게 증가하였다.

ChatGPT와 같은 대화형 인공지능에 대한 금융회사의 투자가 빠르게 증가하는 이유는 명확하다(Deloitte, 2021). 코로나19 팬데믹으로 금융소비자의 디지털 채널 의존도가 급증한 만큼 의사소통의 부재라는 디지털 채널의 한계를 극복할 필요성이 커졌기 때문이다. 또한 대화형 인공지능의 도입이 금융소비자의 디지털 경험과 디지털 채널의 효용성을 개선할 수 있는 가장 효과적인 방법이라고 판단하였기 때문이다. 더구나 비용절감을 목표로 중선이나 후선 업무에 활용되는 인공지능과 달리 전선 업무에 활용될 수 있는 대화형 인공지능은 금융회사의 수익증가에 직접적으로 기여할 수 있다.

금융회사가 제공하는 대화형 인공지능 서비스 중 가장 성공적인 사례는 인공지능 기반 가상 금융비서(AI-powered virtual financial assistant)이다.5) 예전에는 챗봇(chatbot)을 통해 단순한 질의응답 서비스를 제공해왔다면 인공지능 기반 가상 금융비서는 다양한 고객 서비스를 지원할 수 있는 기능을 탑재하고 있다. ChatGPT는 인공지능 기반 가상 금융비서의 대표적인 기능으로 예산추적(budget tracking), 투자조언(investment advice), 청구서 관리(bill management), 이상거래 경고, 재무계획(financial planning) 등을 제시한다.

가장 많이 알려진 인공지능 기반 가상 금융비서는 2018년에 출시된 뱅크오브아메리카(Bank of America)의 에리카(Erica)이다(Romera, 2021. 6. 12). 에리카는 2022년 10월 기준으로 3,200만명의 이용자를 유치하였고 매일 평균 150만명의 이용자에게 문자와 음성 대화를 통해 계좌조회, 카드관리, 개인송금, 거래보고, 투자조언 등 다양한 유형의 금융서비스를 지원하고 있다(Bank of America, 2022. 10. 12). 한편 뱅크오브아메리카는 2023년 상반기까지 에리카를 통해 금융상품 판매를 촉진하고 금융상품 판매와 관련된 인공지능 학습자료를 축적하고자 에리카 이용자가 주택담보대출, 신용카드, 예금 등 금융상품에 대한 궁금증을 해소할 수 있는 금융전문가를 소개시켜주는 기능도 탑재할 예정이다.

인공지능 리스크와 정책적 과제

ChatGPT가 전 세계의 관심을 받는 이유 중 하나는 누구라도 손쉽게 ChatGPT를 직접 경험할 수 있고 그 성능이 기존에 선보였던 대화형 인공지능 서비스와는 다르게 월등하다고 평가받기 때문일 것이다. 이에 따라 전 세계에서는 ChatGPT를 활용하는 방안뿐 아니라 자체적으로 ChatGPT와 같은 대화형 인공지능 서비스를 개발하는 데 박차를 가하고 있다. 특히 금융 분야에서는 앞서 살펴본 바와 같이 챗봇의 수준을 뛰어넘는 인공지능 기반 가상 금융비서가 대거 출현할 것으로 예상된다.

한편 금융 분야에서 금융소비자를 대상으로 하는 인공지능 서비스가 활성화될 경우 인공지능과 관련하여 다양한 이슈가 제기될 수 있다. 국제통화기금(IMF)은 인공지능의 주요 리스크로 내재된 편향, 설명가능성과 복잡성, 사이버보안, 개인정보 보호, 강건성, 금융안정 등을 제시한다(IMF, 2021). 이와 유사하게 ChatGPT도 인공지능 기반 금융서비스와 관련하여 발생할 수 있는 이슈로 편향과 차별, 책임부족, 보안위험, 일자리대체, 신뢰, 규제 등을 답변한다.

예를 들어, 인공지능이 편향된 정보가 포함된 데이터를 학습할 경우 인공지능은 특정 그룹의 금융소비자를 차별하는 결정을 내릴 수 있다. 또한 인공지능은 일종의 블랙박스(blackbox)와 같고 자동화된 알고리즘으로 작동하기 때문에 금융소비자에게 부당한 결과를 초래하는 결정을 내릴 수 있다. 더 나아가 인공지능의 자체 오류나 외부 해킹으로 금융시스템의 마비도 초래할 수 있다. 더 심각한 것은 이러한 문제들이 발생할 때 책임소재가 불명확할 수 있다는 것이다.

이에 대비하여 금융당국은 일찌감치 인공지능 리스크 관리의 중요성을 인식하고 2021년 7월에 「금융분야 인공지능(AI) 가이드라인」을 마련해 놓은 상태이다(금융위원회, 2021. 7. 8). 그 내용을 자세히 살펴보면 앞서 논의한 리스크뿐 아니라 발생 가능한 범주의 잠재적 리스크까지도 철저하게 관리하도록 촘촘하게 규정하고 있다. 또한 2022년 8월에는 「금융분야 인공지능(AI) 활용 활성화 및 신뢰확보 방안」을 마련하고 관련 과제를 추진 중에 있다(금융위원회, 2022. 8. 3). 이 점에서 우리나라는 금융 분야에서 발생할 수 있는 인공지능 리스크를 효과적으로 통제할 수 있는 체계를 갖추었다고 볼 수 있다.

그러나 인공지능 리스크 관리체계를 갖춘 것만으로는 충분하지 않다. 금융소비자를 대상으로 하는 인공지능이 설명가능하거나 책임있는 인공지능(explainable or responsible AI)의 요건을 충족하려면 대량의 그리고 양질의 금융 말뭉치(corpus)가 가장 절실하게 필요하다.6)7) 금융 말뭉치의 양과 질에 따라 인공지능 기반 금융서비스의 성능과 리스크가 대부분 결정될 것이기 때문이다. 따라서 2022년 하반기부터 전 금융업권의 협회가 공동으로 착수한 금융 말뭉치 구축사업이 차질 없이 추진될 수 있도록 금융당국과 금융업계가 만전을 기할 필요가 있다(금융위원회, 2022. 8. 3).

이를 위해 금융회사들은 자신이 보유한 고유의 금융 말뭉치를 적극적으로 공유하는 노력도 주저하지 말아야 한다. 대량의 그리고 양질의 금융 말뭉치가 제대로 구축되지 않으면 어느 누구도 뱅크오브아메리카의 에리카와 같이 고도화된 인공지능 기반 가상 금융비서를 개발하기 어려울 수 있기 때문이다.8) 금융당국의 특별한 관심과 지원도 필요하다. 우리나라 금융 분야에서 금융소비자를 대상으로 하는 인공지능 서비스의 개발과 활용 수준을 고려할 때 금융회사가 지금보다 더 적극적으로 금융 말뭉치를 공유하고 인공지능을 개발하고 시험할 수 있는 제도적 환경이 뒷받침되어야 하기 때문이다.

1) 예를 들어, 넥플릭스(Netflix)가 1백만 명의 이용자를 유치하는 데 3.5년, 트위터(Twitter)가 2년, 페이스북은 10개월, 인스타그램은 2.5개월이 걸린 반면, ChatGPT는 5일밖에 걸리지 않을 정도로 대중의 관심이 매우 높다. 현재 ChatGPT의 월중 활성 이용자(MAU)가 1억명 이상으로 구글의 월중 활성 이용자의 10% 이상을 차지한다.

2) ChatGPT는 동일한 질문을 반복적으로 제시받을 경우 다른 답변을 생성할 때가 많다. 또한 사전에 학습한 자료를 토대로 답변을 생성하기 때문에 그 답변의 내용이 제한적일 수 있고, 2021년까지 수집된 텍스트 데이터를 학습하였기 때문에 최신의 인공지능 동향을 반영하지 못한 한계를 가질 수 있다.

3) 참고로 반응 기계의 대표적 사례는 바둑에 특화된 구글의 알파고(AlphaGo)이고, 제한된 메모리의 대표적 사례는 자동차에 탑재된 자율주행 인공지능이다. 마음이론과 자기인식 인공지능은 현재까지는 개념적으로만 존재한다.

4) 이코노미스트(The Economist)의 2022년 조사에 따르면 조사대상 은행의 57.6%가 사기탐지, 53.7%가 IT운영 최적화, 50.2%가 디지털 마케팅, 48.3%가 리스크평가, 43.9%가 고객경험 개인맞춤화, 42.4%가 신용평가, 42.0%가 상품설계 최적화, 40.0%가 판매와 마케팅 최적화, 39.5%가 투자 개인맞춤화, 36.6%가 포트폴리오 최적화 업무에 실제 인공지능을 활용하고 있다(The Economist, 2022).

5) 모든 인공지능 기반 가상 금융비서가 대화형 인공지능 서비스를 제공하는 것은 아니다. 사전 또는 사후에 처리된 결과값을 제시하는 경우도 있다. 예를 들어, 2008년 미국에서 설립된 로보어드바이저 웰쓰프론트(Wealthfront)는 2016년부터 인공지능 기술을 접목하여 고객의 개별 리스크 감내범위와 투자목표를 평가하고 시장동향을 분석하여 개인맞춤형 투자조언과 포트폴리오 관리 서비스를 제공한다.

6) 설명가능한 인공지능과 책임있는 인공지능에 대한 설명은 Meske et al.(2022)에서 자세히 다루고 있다.

7) 말뭉치는 인공지능이 언어적 구조를 가지는 문자 또는 음성 데이터를 가공‧처리‧분석할 수 있는 형태로 모아 놓은 자료의 집합체를 말한다.

8) 미국에서도 수많은 금융회사들이 뱅크오브아메리카의 에리카와 같은 인공지능 기반 가상 금융비서를 개발하려고 시도하고 있으나 예산지원, 금융 말뭉치 등의 부족으로 지연되고 있는 경우가 많다(Romera, 2021. 6. 12).

참고문헌

금융위원회, 2021. 7. 8, 「금융분야 인공지능(AI) 가이드라인」이 시행됩니다, 보도자료.

금융위원회, 2022. 8. 3, 「금융분야 인공지능(AI) 활용 활성화 및 신뢰확보 방안」, 보도자료 별첨자료.

이성복, 2019, 금융산업에서의 빅데이터와 인공지능 역할과 대응, 한국은행 대구경북본부 세미나 발표자료.

이성복, 2021, 글로벌 IB의 디지털 혁신 사례와 시사점 – 최근 인공지능 기술 트렌드와 함께 -, 2021년 11월 IB포럼 발표자료.

Bank of America, 2022. 10. 12., Bank f America’s Erica tops 1 billion client interactions, now nearly 1.5 million per day, Press Release.

Boston Consulting Group, 2018, The Impact of Artificial Intelligence (AI) on the Financial Job Market.

Boston Consulting Group, 2021, Which Industries are Best Positioned for Digital Transformation Success?.

Deloitte, 2021, Unlocking the Value of Digital Assistants.

Forth, P., de Laubier, R., 2021. 6. 3, Which sectors perform best in digital transformation, Boston Consulting Group.

Hintze, A., 2016. 11. 14, Understanding the four types of artificial intelligence, Government Technology(www.govtech.com).

IMF, 2021, Powering the Digital Economy.

McKinsey & Company, 2018. 10. 29, Unlocking success in digital transformations.

Meske, C., Abedin, B., Klier, M., Rabhi, F., 2022, Explainable and responsible artificial intelligence, Electronic Markets 31, 2103-2106.

Mollick, E., 2022. 12. 14, ChatGPT is a tipping point for AI, Harvard Business Review.

Nvidia, 2022, State of AI in Financial Services: 2022 Trends.

Okwechime, J., 2020, How Artificial Intelligence is Transforming the Financial Services Industry, Risk Advisory Insights, Deloitte.

Romera, J., 2021. 6. 12, Virtual financial assistants: What’s taking so long?, VentureBeat.

Russel, S. J., P. Norvig, 1995, Artificial Intelligence: A Modern Approach. Prentice Hall.

The Economist, 2022, Banking on a Game-changer: AI in Financial Services.

Toosi, A., Bottino, A., Babak S., Siegel Eliot, 2021, A brief history of Ai: How to prevent another winter (A critical review), PET clinics 16(4), 449-469.