자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

RWA(Real-World Assets) 시장의 현황 및 시사점

2024-02호 2024.01.15

요약

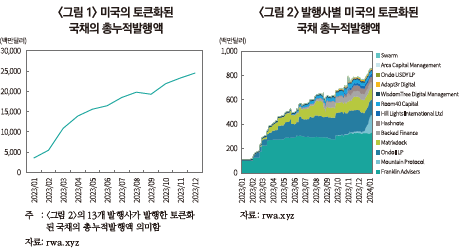

□ 최근 미국에서 토큰화된 국채 발행이 증가하면서 디파이(DeFi) 생태계에서 RWA(Real-World Assets) 시장이 가파르게 성장하는 움직임을 보임

□ 디파이 생태계의 침체기 속에서 토큰화된 미국 국채(tokenized U.S. Treasury Bills)의 규모가 급증한 데에는, 가상자산 시장에서 발생한 여러 문제와 미국 금리 상승에 따른 안전자산 수요 증가를 원인으로 들 수 있음

□ 현재까지 해외에서는 토큰화된 국채가 RWA 시장의 대부분을 차지하고 있으나, 2024년 1월초 국내에서도 실물 금과 연동되는 RWA를 출시한 것으로 알려지면서 향후 다양한 실물 자산에 대한 거래 확대의 기대감이 증폭

□ 향후 RWA 시장이 디파이 생태계에서 더욱 성장할 것으로 미루어 보았을 때, 규제 개발, 네트워크 확장성 문제 보완, 네트워크 보안 강화 등을 위한 제도적 기반 마련이 필요

□ 디파이 생태계의 침체기 속에서 토큰화된 미국 국채(tokenized U.S. Treasury Bills)의 규모가 급증한 데에는, 가상자산 시장에서 발생한 여러 문제와 미국 금리 상승에 따른 안전자산 수요 증가를 원인으로 들 수 있음

□ 현재까지 해외에서는 토큰화된 국채가 RWA 시장의 대부분을 차지하고 있으나, 2024년 1월초 국내에서도 실물 금과 연동되는 RWA를 출시한 것으로 알려지면서 향후 다양한 실물 자산에 대한 거래 확대의 기대감이 증폭

□ 향후 RWA 시장이 디파이 생태계에서 더욱 성장할 것으로 미루어 보았을 때, 규제 개발, 네트워크 확장성 문제 보완, 네트워크 보안 강화 등을 위한 제도적 기반 마련이 필요

□ 최근 미국에서 토큰화된 국채 발행이 증가하면서 디파이(DeFi) 생태계에서 RWA(Real-World Assets) 시장이 가파르게 성장하는 움직임을 보임

— RWA(Real-World Assets)는 오프체인(off-chain)에 존재하는 모든 자산을 토큰화(tokenized)하여 온체인(on-chain)으로 가져와 디파이(DeFi) 내에서 거래할 수 있는 자산을 의미함1)

・국내에서 정의하는 토큰증권(Security Token: ST)은 자산을 토큰화한다는 점에서 RWA와 유사한 개념이나, 토큰증권은 자본시장법상 증권에 해당하는 자산에 한정되어 금융당국의 규제를 받는다는 점에서 RWA와 차이가 있음2)

・현재 시장에 발행된 토큰화 국채는 주로 이더리움(Ethereum) 네트워크에서 호스팅되어 ERC-20, ERC-721, ERC-1155의 토큰 프로토콜(protocol)을 기반으로 발행되고 있으며3), 이외에도 폴리곤(Polygon), 솔라나(Solana), 스텔라(Stella), XDC, 칸토(Canto) 등의 네트워크가 있음4)

— 토큰화된 RWA는 유동성 증가, 부분 소유권 확보, 투명성 향상, 거래비용 절감 등의 다양한 이점을 제공할 수 있음5)

・RWA를 토큰화하면 자산 소유자가 비유동적 자산에 대한 유동성을 확보할 수 있음

・자산이 블록체인에서 토큰으로 표시되면 부분 소유권이 가능해지는데, 투자자들은 이전에 높은 자본 요건으로 인해 접근할 수 없었던 고가치 자산의 일부를 거래할 수 있어 유동성이 향상

・블록체인의 RWA를 사용하면 소유권 기록과 거래내역이 온체인 내에서 관리되기에 투명성을 향상할 수 있으며, 스마트 컨트랙트(smart contract)를 활용하여 중간 비용을 줄일 수 있음

— 지난 2023년 1월초 RWA에서 토큰 채권의 전체 발행 규모는 1억달러 수준이었으나, 현재(2024년 1월초 기준)는 8억 6,200만달러 수준으로 1년 사이에 약 8배 성장

・미국 토큰 국채의 주요 발행자로는 프랭클린 템플턴(Franklin Templeton), 마운틴프로토콜(Mountain Protocol) 온두(Ondo) 등이 있으며, 현재(2024년 1월초 기준)까지 각각 3억달러, 1억 4천만달러, 1억 2천만달러 수준의 토큰화된 국채를 발행함6)

・2023년말 유럽투자은행(European Investment Bank)에서도 약 1억유로 수준의 토큰화된 채권을 발행하였으며, 세계은행 그룹인 국제부흥개발은행(IBRD)은 해당 국채를 지속 가능한 개발 활동 자금 조달에 사용할 예정이라고 발표7)

— 최근 센트리퓨지(Centrifuge)8)는 RWA 기반 대출 프로토콜로, 이와 관련한 서비스를 제공할 수 있는 센트리퓨지 프라임(Centrifuge Prime)을 출시

・센트리퓨지 프라임을 통해 투자자는 법적, 기술적, 운영 인프라 등 여러 요구 사항을 알맞게 설정하여 신용 포트폴리오를 구성할 수 있음

□ 디파이 생태계의 침체기 속에서 토큰화된 미국 국채(tokenized U.S. Treasury Bills)의 규모가 급증한 데에는, 가상자산 시장에서 발생한 여러 문제와 미국 금리 상승에 따른 안전자산 수요 증가를 원인으로 들 수 있음

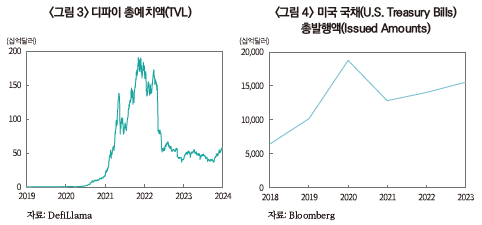

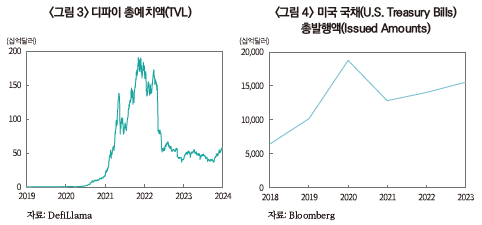

— 2022년 5월 루나-테라와 2022년 11월 FTX 사태 등 가상자산 시장 내에서 여러 이슈가 연달아 발생하면서, 디파이 총예치액(Total Value Locked: TVL)이 상당한 감소 추세를 보임

・2021년말 디파이 총예치금액은 약 1,800억달러에 달하였지만, 현재 약 500억달러 수준(2024년 1월 기준)으로 디파이 생태계가 상당히 축소한 것으로 나타남

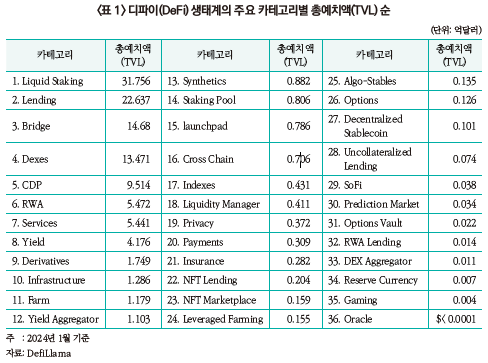

・유동성 스테이킹(liduid staking)과 대출(lending)9)의 총예치액(TVL)은 2024년 1월 기준 각각 317억 5,600만달러와 226억 3,700만달러 수준으로 디파이 생태계의 거래를 이끄는 것으로 나타남

・그러나 스테이킹은 정해진 일정 기간 출금이 불가하고 원금 보장이 어렵다는 점과 대출의 경우 담보자산 가치의 변동과 상환 위험성이 있다는 점에서 제약이 있음

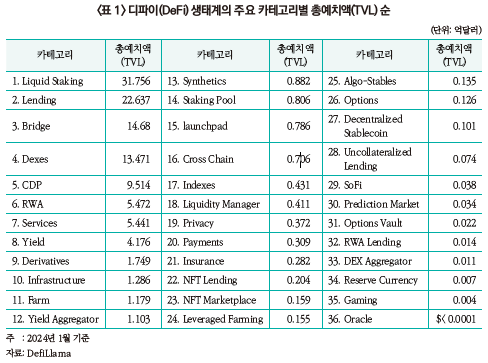

— 이러한 상황과 미국의 금리 상승이 맞물리면서 안전자산에 대한 투자자의 수요가 높아졌고, 2022년 이후 미국의 국채 발행이 증가하였다고 볼 수 있음

・2023년 5월 미국의 1년만기 국채 금리가 5.0%를 돌파하였으며, 2023년 10월 미국의 10년만기 국채 금리는 장중 5.0% 선을 넘으며 최고치를 경신함

・미국의 국채 발행은 2020년에 1,877억달러에서 2021년에 1,284억달러로 감소하였으나, 이후 2022년과 2023년에 각각 1,405억달러에서 1,544억달러로 다시 증가하는 추이를 보임

□ 현재까지 해외에서는 토큰화된 국채가 RWA 시장의 대부분을 차지하고 있으나, 2024년 1월초 국내에서도 실물 금과 연동되는 RWA를 출시한 것으로 알려지면서 향후 다양한 실물 자산에 대한 거래 확대의 기대감이 증폭

— RWA 시장에서는 전통적 금융 자산, 금이나 부동산 등과 같은 유형자산뿐만 아니라 탄소배출권, 지적재산권 등과 같은 무형자산도 토큰화하여 디파이 내에서 거래할 수 있음

・이러한 자산에 대한 토큰화는 디파이 생태계 안에서 다양한 자산군에 대한 거래 접근성뿐만 아니라 비유동 자산에 대한 거래 접근성을 높일 수 있음10)

— 2024년 1월초 국내에서는 클레이튼(Klaytn)이 노드(node)11) 그룹인 크레더(CREDER)와 함께 실물 금과 연동되는 가상자산(GPC)을 발행하고 해당 자산의 디파이 플랫폼인 골드스테이션(Goldstation)을 출시하였다고 발표

— 앞으로 디파이 생태계에서 RWA 시장이 상당히 커질 것이라는 전망이 있으며, 나아가 가상자산 시장 내의 유동성 공급으로 이어질 것으로 기대

・보스턴 컨설팅 그룹(Boston Consulting Group)에 따르면 토큰화된 RWA 시장은 2030년까지 16조달러에 이를 것으로 예상함12)

・데이터공급업체 rwa.xyz의 CEO인 아담 로렌스(Adam Lawrence)는 토큰화된 국채 시장이 확장단계에 접어들었다고 설명하며, 향후 몇 분기 동안 해당 시장이 현재 규모의 10배에 달할 것으로 예측함13)

— RWA 시장은 전 세계 투자자들이 다양한 자산을 활용하여 효율적으로 자금 조달에 접근할 수 있으며, 전통적 금융과 디파이 시장을 연결하여 더 많은 기관투자자를 참여시키는 데 도움을 줌14)

□ 향후 RWA 시장이 디파이 생태계에서 더욱 성장할 것으로 미루어 보았을 때, 규제 개발, 네트워크 확장성 문제 보완, 네트워크 보안 강화 등을 위한 제도적 기반 마련이 필요

— 전 세계적으로 디파이 생태계에 대한 규제 프레임워크가 계속 검토되고 있지만, 아직 이를 명확하고 일관되게 통제할 수 있는 규제가 미비한 상황으로 보다 강력하고 명확한 규정 개발하여 도입이 필요

・RWA는 퍼블릭 블록체인15)과 프라이빗 블록체인16)에서 둘 다 운영될 수 있으나 주로 퍼블릭 블록체인에서 발행되는데, 이러한 특성으로 네트워크에 참여하는 주체들의 신원을 추적하기 어렵다는 점에서 불법 활동이나 돈세탁과 같은 범죄 행위에 이용될 수 있는 우려가 있음

・또한, 디파이 생태계는 규제 기관의 감독을 받기 어려워 RWA 시장에 참여하는 투자자에 대한 보호와 거래 안정성에 대한 우려도 있음

— 또한, 이러한 퍼블릭(public) 블록체인은 불특정 다수의 노드가 블록체인 네트워크에 참여할 수 있는데, 노드가 많아져 네트워크 트래픽(network traffic)이 증가할 시 거래 처리 속도(Transaction Per Second: TPS)가 감소하는 확장성 문제가 발생할 수 있으므로 효율적인 대안 모색이 필요

・확장성 문제는 대표적으로 이더리움과 같은 네트워크에서 발생하였는데, 노드의 네트워크 참여 증가로 인해 거래당 수수료와 가스비가 폭등하는 사태가 벌어짐17)

・확장성을 위한 개발은 아직 진행중이라 RWA를 널리 채택하는 데 어려움이 있으므로 지속적인 네트워크 개선이 필요18)

— 최근 디파이를 중심으로 하는 해킹이 급증한 것으로 나타나는 것으로 보았을 때, 네트워크 보안을 강화할 수 있는 강력한 시스템 구축과 전문적인 인력 육성이 필요

・지난 2023년 4월 멀티체인 대출 프로토콜인 헌드레드 파이낸스(Hundred Finance)는 740만달러 규모의 해킹을 당했으며, 2023년 11월 탈중앙화 거래소인 카이버스왑(KyberSwap)에서도 해커의 공격을 당해 여러 체인에서 약 5,000만달러 상당의 가상자산을 도난당하는 등 디파이 내에서 여전히 끊임없는 해킹 사고가 발생하고 있음

・2024년 1월초 클레이튼 생태계의 메인 브릿지(bridge)로 사용되는 오르빗 브릿지(Orbit Bridge)19) 익스플로잇(Exploit) 공격20)을 당해 자금 일부인 8,150만달러가 해킹당하는 사태가 발생함

・이처럼 디파이 관련 플랫폼에는 네트워크 보안, 자산관리 위험, RWA 플랫폼 등의 다양한 위험이 RWA 시장의 유입을 증가시키는데 한계로 보이며, 지속적으로 이러한 위험을 감시하고 보완할 수 있는 시스템 구축 및 전문 인력 양성이 필요

— RWA 시장에서 담보자산이 안전하게 운용되기 위한 담보자산 모니터링 시스템을 구축하는 등 제도적 기반 마련이 필요

・2023년 2월 센트리퓨지의 대출풀에서 약 580만달러 규모의 대출이 연체된 것을 확인하였는데, 결제업체인 얼터네이티브페이먼츠(Alternative Payments)가 640만달러 규모의 대출 중 65만달러 지불을 누락함21)

・이처럼 센트리퓨지의 연체 사례와 같은 상황을 예방하고 대응하기 위해서는 철저한 감독과 투명성이 요구되며, 이러한 노력이 디파이 생태계의 안정성과 신뢰도를 높일 수 있음

— 시장의 잠재력을 고려했을 때, ERC-20과 ERC-721 토큰 표준 이외에도 다양한 플랫폼이 원활하게 상호 운용하기 위한 더 많은 토큰 표준에 대한 개발이 필요하며, 실물 자산의 가치 평가와 관리 문제, 오라클 문제(Oracle Problem)22) 등 RWA 시장의 성장을 저해하는 사안들을 해결하는 방안 모색이 필요23)

1) 블록체인에서 거래 데이터를 기록하는 방식은 온체인(on-chain)과 오프체인(off-chain)으로 구분할 수 있음. 온체인이란 블록체인에서 발생하는 모든 거래 내역을 블록체인 위(on)에 기록하는 방식인데, 예를 들어, 비트코인이나 이더리움 등 자체적인 메인 블록체인 네트워크(이하 메인넷)를 구성하고 있는 블록체인 내에서 발생한 모든 데이터 자체를 블록체인에 기록하는 방식을 의미함. 반면에 오프체인이란 블록체인 밖(off)에 거래 내역을 기록하는 방식을 의미하는데, 폴리곤 등과 같은 네트워크는 블록체인에서 중요한 거래 데이터 검증을 온체인에서 처리하지만 데이터 처리 등 시간과 용량을 많이 소모하는 계산은 오프체인에서 처리함(Xangle, 2022. 10. 7, [쟁글 아카데미] 온체인이란? 오프체인이란? 온체인 뜻과 오프체인 뜻을 알아가자)

2) 미국에서 토큰증권은 하위테스트(Howey Test)를 따르는데, 미국 대법원에서 정한 네 가지 기준(1. 돈이 투자되었는지, 2. 해당 돈이 공동 사업에 사용되고, 3. 투자에 따른 이익을 기대할 수 있으며, 4. 그 이익이 다른 사람의 노력으로 발생되었는지)에 해당할 경우 투자로 보고 증권법을 적용함(연한인포맥스 시사금융용어)

3) 가상화폐(소위 암호화폐)는 메인넷을 가지고 발행하나, 토큰(token)은 다른 메인넷을 빌려와 발행하는 것을 의미함. 다만, 토큰을 발행할 때는 메인넷에서 정한 규정을 따라야 하는데, 예를 들어, 이더리움 네트워크를 사용할 때는 토큰의 표준규약인 ERC-20, ERC-721, ERC-1155 등을 따라야 함. ERC-20은 대체가능토큰(Fungible Token), ERC-721은 대체불가토큰(Non-fungible Token: NFT)을 의미함. ERC-20 표준을 따르는 토큰은 다른 토큰과 교환할 수 있지만, ERC-721을 기반으로 발행한 토큰은 단 하나의 고유한 토큰으로 다른 토큰과 교환할 수 없음. ERC-1155는 ERC-20과 ERC-721을 결합한 형태로 단일 컨트랙트 내에서 여러 종류의 토큰을 발행할 수 있음. 또한, 토큰은 사용 목적에 따라 유틸리티 토큰(Utility Token), 시큐리티 토큰(Security Token), 거버넌스 토큰(Governance Token) 등으로 분류할 수 있음(이임복, 2023, 웹 3.0 참여, 공유, 보상이 가져오는 새로운 미래)

4) SOMA.Finance, 2023, The ins and outs of tokenized U.S. Treasuries(Tokenized T-Bills), Market insights.

5) Klaytn, 2023. 11. 3, From traditional to digital: Exploring the potential and power of RWA tokenization.

6) rwa.xyz 웹사이트 참조.

7) Krisztian Sandor, 2023. 10. 25, Ehroclea Unveils RWA tokenization service with world bank’s 100M Euros digital bond issuance, CoinDesk.

8) 센트리퓨지(Centrifuge)는 메이커다오(MakerDAO)에 RWA를 온보딩(onboarding)하여 에이브(Aave)에 최초로 시작한 블록체인 기반 RWA 신용플랫폼으로, 담보대출을 온체인으로 가져와 기관 신용 펀드를 출시; 에이브는 가상자산을 대출해주거나 차입할 수 있도록 하는 디파이 프로토콜

메이커다오는 2014년 이더리움을 기반으로 출범한 탈중앙화 자율조직(DAO)으로, 다중 담보 다이(Multi Collateral DAI: MCD) 시스템으로 잘 알려진 메이커 프로토콜(Maker protocol)을 통해 디파이 시장을 선도(Declan Kim, 엔드게임 시리즈① - 메타다오의 도입과 효과, Medium)

9) 운영방식은 프로토콜마다 약간씩 다르지만, 기본적으로 담보에 해당하는 가상자산을 맡기고 그에 걸맞은 대출 한도 내에서 필요한 가상자산을 빌림

10) CoinDesk, 2023. 7. 18, Tokenize everything: Institutions bets that crypto’s future lies in the real world.

11) 노드(node)란 블록체인 네트워크 참여자를 의미함

12) BCG, 2022, Relevance of on-chain asset tokenization in ‘crypto winter’.

13) Jeff Wilser, 2023. 11. 6, U.S. Treasuries spearhead tokenization boom, CoinDesk.

14) Lucas Vogelsang, 2021. 12. 29, RWA market: The Aave market for real world assets goes live.

15) 퍼블릭(public) 블록체인은 누구나 참여가 가능한 네트워크로 비트코인과 이더리움 등이 있으며, 이러한 블록체인은 불특정 다수가 참여하여 네트워크 속도가 느려질 수 있음. 또한, 네트워크가 유지되기 위해서는 지속적으로 노드(블록체인 참여자)가 필요하며, 네트워크 검증에 참여한 이들에게 보상을 주기 위해 가상자산(이하 암호화폐) 발행이 필요함(Xangle, 2022. 10. 14, [쟁글아카데미] 퍼블릭 블록체인과 프라이빗 블록체인).

16) 프라이빗(private) 블록체인(이하 폐쇄형 블록체인)은 권한을 부여받은 노드만 참여할 수 있으며, 각자의 책임과 비용을 부담하기에 보상에 필요한 가상자산을 발행할 필요가 없음. 또한 가상자산 발행이 필수적이지 않아 가상자산 가격의 상승, 하락, 유지에 대한 부담이 없음(Xangle, 2022. 10. 14, [쟁글아카데미] 퍼블릭 블록체인과 프라이빗 블록체인).

17) Marko Mihajlović, 2023. 6. 15, Why are Ethereum Gas Fees so high and how to reduce them?, Shrimpy Academy.; Paradiso, 2022. 7. 11, Ethereum transaction fees are too high. What should I do?.

18) Klaytn, 2023. 11. 3, From traditional to digital: Exploring the potential and power of RWA tokenization.

19) 오르빗 브릿지(Orbit Bridge)는 이더리움, 클레이튼 등 서로 다른 블록체인 플랫폼 간의 자산을 옮길 수 있도록 하는 크로스체인(Cross-chain)으로, 클레이튼 메인넷을 기반으로 함

20) 익스플로잇(Exploit) 공격이란 컴퓨터나 컴퓨터 관련 전자제품의 보안 취약점을 이용한 공격 방법으로 취약점 공격은 주로 공격 대상 컴퓨터의 제어 권한 획득이나 서비스 거부 공격(DoS) 등을 목적으로 함(한국정보통신기술협회 - 정보통신용어사전)

21) 토큰포스트, 2023. 2. 6, 디파이 프로토콜 센트리퓨지, 580만달러 규모 대출금 미상환 발생.

22) 오라클 문제(Oracle Problem)는 블록체인 밖의 데이터인 오프체인을 온체인 형태로 기록할 때 발생하는데, 온체인 데이터는 위변조가 어려우나 오프체인 데이터를 바탕으로 스마트 컨트랙트를 실행할 때 현실 세계의 데이터 진위 여부에 대한 문제가 발생될 수 있음(업비트 투자자보호센터, 2023. 2. 1, 오라클이란 무엇인가?)

23) Xangle, 2023, RWA(Real-World Assets): 실물자산 토큰화 이해.

— RWA(Real-World Assets)는 오프체인(off-chain)에 존재하는 모든 자산을 토큰화(tokenized)하여 온체인(on-chain)으로 가져와 디파이(DeFi) 내에서 거래할 수 있는 자산을 의미함1)

・국내에서 정의하는 토큰증권(Security Token: ST)은 자산을 토큰화한다는 점에서 RWA와 유사한 개념이나, 토큰증권은 자본시장법상 증권에 해당하는 자산에 한정되어 금융당국의 규제를 받는다는 점에서 RWA와 차이가 있음2)

・현재 시장에 발행된 토큰화 국채는 주로 이더리움(Ethereum) 네트워크에서 호스팅되어 ERC-20, ERC-721, ERC-1155의 토큰 프로토콜(protocol)을 기반으로 발행되고 있으며3), 이외에도 폴리곤(Polygon), 솔라나(Solana), 스텔라(Stella), XDC, 칸토(Canto) 등의 네트워크가 있음4)

— 토큰화된 RWA는 유동성 증가, 부분 소유권 확보, 투명성 향상, 거래비용 절감 등의 다양한 이점을 제공할 수 있음5)

・RWA를 토큰화하면 자산 소유자가 비유동적 자산에 대한 유동성을 확보할 수 있음

・자산이 블록체인에서 토큰으로 표시되면 부분 소유권이 가능해지는데, 투자자들은 이전에 높은 자본 요건으로 인해 접근할 수 없었던 고가치 자산의 일부를 거래할 수 있어 유동성이 향상

・블록체인의 RWA를 사용하면 소유권 기록과 거래내역이 온체인 내에서 관리되기에 투명성을 향상할 수 있으며, 스마트 컨트랙트(smart contract)를 활용하여 중간 비용을 줄일 수 있음

— 지난 2023년 1월초 RWA에서 토큰 채권의 전체 발행 규모는 1억달러 수준이었으나, 현재(2024년 1월초 기준)는 8억 6,200만달러 수준으로 1년 사이에 약 8배 성장

・미국 토큰 국채의 주요 발행자로는 프랭클린 템플턴(Franklin Templeton), 마운틴프로토콜(Mountain Protocol) 온두(Ondo) 등이 있으며, 현재(2024년 1월초 기준)까지 각각 3억달러, 1억 4천만달러, 1억 2천만달러 수준의 토큰화된 국채를 발행함6)

・2023년말 유럽투자은행(European Investment Bank)에서도 약 1억유로 수준의 토큰화된 채권을 발행하였으며, 세계은행 그룹인 국제부흥개발은행(IBRD)은 해당 국채를 지속 가능한 개발 활동 자금 조달에 사용할 예정이라고 발표7)

— 최근 센트리퓨지(Centrifuge)8)는 RWA 기반 대출 프로토콜로, 이와 관련한 서비스를 제공할 수 있는 센트리퓨지 프라임(Centrifuge Prime)을 출시

・센트리퓨지 프라임을 통해 투자자는 법적, 기술적, 운영 인프라 등 여러 요구 사항을 알맞게 설정하여 신용 포트폴리오를 구성할 수 있음

— 2022년 5월 루나-테라와 2022년 11월 FTX 사태 등 가상자산 시장 내에서 여러 이슈가 연달아 발생하면서, 디파이 총예치액(Total Value Locked: TVL)이 상당한 감소 추세를 보임

・2021년말 디파이 총예치금액은 약 1,800억달러에 달하였지만, 현재 약 500억달러 수준(2024년 1월 기준)으로 디파이 생태계가 상당히 축소한 것으로 나타남

・유동성 스테이킹(liduid staking)과 대출(lending)9)의 총예치액(TVL)은 2024년 1월 기준 각각 317억 5,600만달러와 226억 3,700만달러 수준으로 디파이 생태계의 거래를 이끄는 것으로 나타남

・그러나 스테이킹은 정해진 일정 기간 출금이 불가하고 원금 보장이 어렵다는 점과 대출의 경우 담보자산 가치의 변동과 상환 위험성이 있다는 점에서 제약이 있음

— 이러한 상황과 미국의 금리 상승이 맞물리면서 안전자산에 대한 투자자의 수요가 높아졌고, 2022년 이후 미국의 국채 발행이 증가하였다고 볼 수 있음

・2023년 5월 미국의 1년만기 국채 금리가 5.0%를 돌파하였으며, 2023년 10월 미국의 10년만기 국채 금리는 장중 5.0% 선을 넘으며 최고치를 경신함

・미국의 국채 발행은 2020년에 1,877억달러에서 2021년에 1,284억달러로 감소하였으나, 이후 2022년과 2023년에 각각 1,405억달러에서 1,544억달러로 다시 증가하는 추이를 보임

— RWA 시장에서는 전통적 금융 자산, 금이나 부동산 등과 같은 유형자산뿐만 아니라 탄소배출권, 지적재산권 등과 같은 무형자산도 토큰화하여 디파이 내에서 거래할 수 있음

・이러한 자산에 대한 토큰화는 디파이 생태계 안에서 다양한 자산군에 대한 거래 접근성뿐만 아니라 비유동 자산에 대한 거래 접근성을 높일 수 있음10)

— 2024년 1월초 국내에서는 클레이튼(Klaytn)이 노드(node)11) 그룹인 크레더(CREDER)와 함께 실물 금과 연동되는 가상자산(GPC)을 발행하고 해당 자산의 디파이 플랫폼인 골드스테이션(Goldstation)을 출시하였다고 발표

— 앞으로 디파이 생태계에서 RWA 시장이 상당히 커질 것이라는 전망이 있으며, 나아가 가상자산 시장 내의 유동성 공급으로 이어질 것으로 기대

・보스턴 컨설팅 그룹(Boston Consulting Group)에 따르면 토큰화된 RWA 시장은 2030년까지 16조달러에 이를 것으로 예상함12)

・데이터공급업체 rwa.xyz의 CEO인 아담 로렌스(Adam Lawrence)는 토큰화된 국채 시장이 확장단계에 접어들었다고 설명하며, 향후 몇 분기 동안 해당 시장이 현재 규모의 10배에 달할 것으로 예측함13)

— RWA 시장은 전 세계 투자자들이 다양한 자산을 활용하여 효율적으로 자금 조달에 접근할 수 있으며, 전통적 금융과 디파이 시장을 연결하여 더 많은 기관투자자를 참여시키는 데 도움을 줌14)

□ 향후 RWA 시장이 디파이 생태계에서 더욱 성장할 것으로 미루어 보았을 때, 규제 개발, 네트워크 확장성 문제 보완, 네트워크 보안 강화 등을 위한 제도적 기반 마련이 필요

— 전 세계적으로 디파이 생태계에 대한 규제 프레임워크가 계속 검토되고 있지만, 아직 이를 명확하고 일관되게 통제할 수 있는 규제가 미비한 상황으로 보다 강력하고 명확한 규정 개발하여 도입이 필요

・RWA는 퍼블릭 블록체인15)과 프라이빗 블록체인16)에서 둘 다 운영될 수 있으나 주로 퍼블릭 블록체인에서 발행되는데, 이러한 특성으로 네트워크에 참여하는 주체들의 신원을 추적하기 어렵다는 점에서 불법 활동이나 돈세탁과 같은 범죄 행위에 이용될 수 있는 우려가 있음

・또한, 디파이 생태계는 규제 기관의 감독을 받기 어려워 RWA 시장에 참여하는 투자자에 대한 보호와 거래 안정성에 대한 우려도 있음

— 또한, 이러한 퍼블릭(public) 블록체인은 불특정 다수의 노드가 블록체인 네트워크에 참여할 수 있는데, 노드가 많아져 네트워크 트래픽(network traffic)이 증가할 시 거래 처리 속도(Transaction Per Second: TPS)가 감소하는 확장성 문제가 발생할 수 있으므로 효율적인 대안 모색이 필요

・확장성 문제는 대표적으로 이더리움과 같은 네트워크에서 발생하였는데, 노드의 네트워크 참여 증가로 인해 거래당 수수료와 가스비가 폭등하는 사태가 벌어짐17)

・확장성을 위한 개발은 아직 진행중이라 RWA를 널리 채택하는 데 어려움이 있으므로 지속적인 네트워크 개선이 필요18)

— 최근 디파이를 중심으로 하는 해킹이 급증한 것으로 나타나는 것으로 보았을 때, 네트워크 보안을 강화할 수 있는 강력한 시스템 구축과 전문적인 인력 육성이 필요

・지난 2023년 4월 멀티체인 대출 프로토콜인 헌드레드 파이낸스(Hundred Finance)는 740만달러 규모의 해킹을 당했으며, 2023년 11월 탈중앙화 거래소인 카이버스왑(KyberSwap)에서도 해커의 공격을 당해 여러 체인에서 약 5,000만달러 상당의 가상자산을 도난당하는 등 디파이 내에서 여전히 끊임없는 해킹 사고가 발생하고 있음

・2024년 1월초 클레이튼 생태계의 메인 브릿지(bridge)로 사용되는 오르빗 브릿지(Orbit Bridge)19) 익스플로잇(Exploit) 공격20)을 당해 자금 일부인 8,150만달러가 해킹당하는 사태가 발생함

・이처럼 디파이 관련 플랫폼에는 네트워크 보안, 자산관리 위험, RWA 플랫폼 등의 다양한 위험이 RWA 시장의 유입을 증가시키는데 한계로 보이며, 지속적으로 이러한 위험을 감시하고 보완할 수 있는 시스템 구축 및 전문 인력 양성이 필요

— RWA 시장에서 담보자산이 안전하게 운용되기 위한 담보자산 모니터링 시스템을 구축하는 등 제도적 기반 마련이 필요

・2023년 2월 센트리퓨지의 대출풀에서 약 580만달러 규모의 대출이 연체된 것을 확인하였는데, 결제업체인 얼터네이티브페이먼츠(Alternative Payments)가 640만달러 규모의 대출 중 65만달러 지불을 누락함21)

・이처럼 센트리퓨지의 연체 사례와 같은 상황을 예방하고 대응하기 위해서는 철저한 감독과 투명성이 요구되며, 이러한 노력이 디파이 생태계의 안정성과 신뢰도를 높일 수 있음

— 시장의 잠재력을 고려했을 때, ERC-20과 ERC-721 토큰 표준 이외에도 다양한 플랫폼이 원활하게 상호 운용하기 위한 더 많은 토큰 표준에 대한 개발이 필요하며, 실물 자산의 가치 평가와 관리 문제, 오라클 문제(Oracle Problem)22) 등 RWA 시장의 성장을 저해하는 사안들을 해결하는 방안 모색이 필요23)

1) 블록체인에서 거래 데이터를 기록하는 방식은 온체인(on-chain)과 오프체인(off-chain)으로 구분할 수 있음. 온체인이란 블록체인에서 발생하는 모든 거래 내역을 블록체인 위(on)에 기록하는 방식인데, 예를 들어, 비트코인이나 이더리움 등 자체적인 메인 블록체인 네트워크(이하 메인넷)를 구성하고 있는 블록체인 내에서 발생한 모든 데이터 자체를 블록체인에 기록하는 방식을 의미함. 반면에 오프체인이란 블록체인 밖(off)에 거래 내역을 기록하는 방식을 의미하는데, 폴리곤 등과 같은 네트워크는 블록체인에서 중요한 거래 데이터 검증을 온체인에서 처리하지만 데이터 처리 등 시간과 용량을 많이 소모하는 계산은 오프체인에서 처리함(Xangle, 2022. 10. 7, [쟁글 아카데미] 온체인이란? 오프체인이란? 온체인 뜻과 오프체인 뜻을 알아가자)

2) 미국에서 토큰증권은 하위테스트(Howey Test)를 따르는데, 미국 대법원에서 정한 네 가지 기준(1. 돈이 투자되었는지, 2. 해당 돈이 공동 사업에 사용되고, 3. 투자에 따른 이익을 기대할 수 있으며, 4. 그 이익이 다른 사람의 노력으로 발생되었는지)에 해당할 경우 투자로 보고 증권법을 적용함(연한인포맥스 시사금융용어)

3) 가상화폐(소위 암호화폐)는 메인넷을 가지고 발행하나, 토큰(token)은 다른 메인넷을 빌려와 발행하는 것을 의미함. 다만, 토큰을 발행할 때는 메인넷에서 정한 규정을 따라야 하는데, 예를 들어, 이더리움 네트워크를 사용할 때는 토큰의 표준규약인 ERC-20, ERC-721, ERC-1155 등을 따라야 함. ERC-20은 대체가능토큰(Fungible Token), ERC-721은 대체불가토큰(Non-fungible Token: NFT)을 의미함. ERC-20 표준을 따르는 토큰은 다른 토큰과 교환할 수 있지만, ERC-721을 기반으로 발행한 토큰은 단 하나의 고유한 토큰으로 다른 토큰과 교환할 수 없음. ERC-1155는 ERC-20과 ERC-721을 결합한 형태로 단일 컨트랙트 내에서 여러 종류의 토큰을 발행할 수 있음. 또한, 토큰은 사용 목적에 따라 유틸리티 토큰(Utility Token), 시큐리티 토큰(Security Token), 거버넌스 토큰(Governance Token) 등으로 분류할 수 있음(이임복, 2023, 웹 3.0 참여, 공유, 보상이 가져오는 새로운 미래)

4) SOMA.Finance, 2023, The ins and outs of tokenized U.S. Treasuries(Tokenized T-Bills), Market insights.

5) Klaytn, 2023. 11. 3, From traditional to digital: Exploring the potential and power of RWA tokenization.

6) rwa.xyz 웹사이트 참조.

7) Krisztian Sandor, 2023. 10. 25, Ehroclea Unveils RWA tokenization service with world bank’s 100M Euros digital bond issuance, CoinDesk.

8) 센트리퓨지(Centrifuge)는 메이커다오(MakerDAO)에 RWA를 온보딩(onboarding)하여 에이브(Aave)에 최초로 시작한 블록체인 기반 RWA 신용플랫폼으로, 담보대출을 온체인으로 가져와 기관 신용 펀드를 출시; 에이브는 가상자산을 대출해주거나 차입할 수 있도록 하는 디파이 프로토콜

메이커다오는 2014년 이더리움을 기반으로 출범한 탈중앙화 자율조직(DAO)으로, 다중 담보 다이(Multi Collateral DAI: MCD) 시스템으로 잘 알려진 메이커 프로토콜(Maker protocol)을 통해 디파이 시장을 선도(Declan Kim, 엔드게임 시리즈① - 메타다오의 도입과 효과, Medium)

9) 운영방식은 프로토콜마다 약간씩 다르지만, 기본적으로 담보에 해당하는 가상자산을 맡기고 그에 걸맞은 대출 한도 내에서 필요한 가상자산을 빌림

10) CoinDesk, 2023. 7. 18, Tokenize everything: Institutions bets that crypto’s future lies in the real world.

11) 노드(node)란 블록체인 네트워크 참여자를 의미함

12) BCG, 2022, Relevance of on-chain asset tokenization in ‘crypto winter’.

13) Jeff Wilser, 2023. 11. 6, U.S. Treasuries spearhead tokenization boom, CoinDesk.

14) Lucas Vogelsang, 2021. 12. 29, RWA market: The Aave market for real world assets goes live.

15) 퍼블릭(public) 블록체인은 누구나 참여가 가능한 네트워크로 비트코인과 이더리움 등이 있으며, 이러한 블록체인은 불특정 다수가 참여하여 네트워크 속도가 느려질 수 있음. 또한, 네트워크가 유지되기 위해서는 지속적으로 노드(블록체인 참여자)가 필요하며, 네트워크 검증에 참여한 이들에게 보상을 주기 위해 가상자산(이하 암호화폐) 발행이 필요함(Xangle, 2022. 10. 14, [쟁글아카데미] 퍼블릭 블록체인과 프라이빗 블록체인).

16) 프라이빗(private) 블록체인(이하 폐쇄형 블록체인)은 권한을 부여받은 노드만 참여할 수 있으며, 각자의 책임과 비용을 부담하기에 보상에 필요한 가상자산을 발행할 필요가 없음. 또한 가상자산 발행이 필수적이지 않아 가상자산 가격의 상승, 하락, 유지에 대한 부담이 없음(Xangle, 2022. 10. 14, [쟁글아카데미] 퍼블릭 블록체인과 프라이빗 블록체인).

17) Marko Mihajlović, 2023. 6. 15, Why are Ethereum Gas Fees so high and how to reduce them?, Shrimpy Academy.; Paradiso, 2022. 7. 11, Ethereum transaction fees are too high. What should I do?.

18) Klaytn, 2023. 11. 3, From traditional to digital: Exploring the potential and power of RWA tokenization.

19) 오르빗 브릿지(Orbit Bridge)는 이더리움, 클레이튼 등 서로 다른 블록체인 플랫폼 간의 자산을 옮길 수 있도록 하는 크로스체인(Cross-chain)으로, 클레이튼 메인넷을 기반으로 함

20) 익스플로잇(Exploit) 공격이란 컴퓨터나 컴퓨터 관련 전자제품의 보안 취약점을 이용한 공격 방법으로 취약점 공격은 주로 공격 대상 컴퓨터의 제어 권한 획득이나 서비스 거부 공격(DoS) 등을 목적으로 함(한국정보통신기술협회 - 정보통신용어사전)

21) 토큰포스트, 2023. 2. 6, 디파이 프로토콜 센트리퓨지, 580만달러 규모 대출금 미상환 발생.

22) 오라클 문제(Oracle Problem)는 블록체인 밖의 데이터인 오프체인을 온체인 형태로 기록할 때 발생하는데, 온체인 데이터는 위변조가 어려우나 오프체인 데이터를 바탕으로 스마트 컨트랙트를 실행할 때 현실 세계의 데이터 진위 여부에 대한 문제가 발생될 수 있음(업비트 투자자보호센터, 2023. 2. 1, 오라클이란 무엇인가?)

23) Xangle, 2023, RWA(Real-World Assets): 실물자산 토큰화 이해.