자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

가상자산 현물 ETF의 리스크

2024-09호 2024.04.29

요약

최근 가상자산 현물 ETF의 국내 출시가 필요하다는 목소리가 높아지고 있다. 현물 ETF의 효과에 대한 기대감이 존재하기는 하지만, 그 리스크에 대해서도 진지하게 논의할 필요가 있다. 가상자산 현물 ETF 출시는 기초자산에 내재된 기존 리스크를 확대할 뿐만 아니라, 추가적인 리스크를 유발할 수 있다. 기존 리스크 확대는 가상자산 시장의 팽창으로 비효율적 자원 배분, 가격 위험, 예금 변동성, 외부 요인에 대한 취약성 등 가상자산에 내재된 문제가 심화된다는 점이다. 그리고 추가적인 리스크로는 인식 왜곡, 금융불안 경로 증가, 자본 유출, 정책 딜레마 등이 수반된다는 점을 들 수 있다.

가상자산의 혁신성에 대한 기대가 높지만, 실제 유용성을 입증해야 하는 과제가 아직 남아 있다. 그리고 각국의 시장 규율이 정립되는 데에도 많은 시간이 필요해 보인다. 이러한 여건을 고려할 때, 주요국들의 선례와 그 명암에 대해 충분한 평가가 이루어진 이후에 현물 ETF 출시 여부와 관련된 제도적 검토를 시작하는 것이 바람직하다고 생각된다.

가상자산의 혁신성에 대한 기대가 높지만, 실제 유용성을 입증해야 하는 과제가 아직 남아 있다. 그리고 각국의 시장 규율이 정립되는 데에도 많은 시간이 필요해 보인다. 이러한 여건을 고려할 때, 주요국들의 선례와 그 명암에 대해 충분한 평가가 이루어진 이후에 현물 ETF 출시 여부와 관련된 제도적 검토를 시작하는 것이 바람직하다고 생각된다.

금년 1월 SEC의 승인 직후, 미국 내에 11개의 비트코인 현물 ETF가 일제히 상장되었다. 미국 비트코인 현물 ETF 시장 규모(순자산 기준)는 이전까지 1위였던 캐나다를 바로 추월하였고, 대규모 자금 유입의 영향으로 기초자산인 비트코인 가격이 7만 달러를 넘어서기도 하였다.

비트코인 현물 ETF는 캐나다에서 최초로 출시(21년 2월)되었는데, 24년 3월말 기준으로 미국, 독일, 브라질 등 총 7개국과 3개의 영국령(버뮤다, 건지, 저지)에 상장되어 있다.1) 미국은 글로벌 비트코인 현물 ETF 시장에서 80% 이상의 비중을 차지하는 한편, 미국 내에서는 Grayscale의 ETF가 가장 큰 규모를 나타내고 있다(<그림 1>의 GBTC US Equity).

미국 내 비트코인 현물 ETF 상장을 계기로 국내에서도 가상자산2) 현물 ETF의 발행과 중개를 허용해야 한다는 목소리가 높아지고 있다. 이는 가상자산 현물 ETF 출시를 통해 인프라 선진화, 시장 접근성 개선, 신규 투자 기회 창출 등의 효과를 기대할 수 있으므로 세계적 추세에 보조를 맞추어야 한다는 시각을 바탕으로 한다. 반면, 사회적 효용성 측면에서 가상자산과 가상자산 현물 ETF에 대해 비판적인 의견3)도 지속적으로 제기되고 있다. 여기에는 가상자산의 내재가치나 사회적 순편익(net benefit)이 빈약한 상황에서 현물 ETF가 출시될 경우 여러 경로를 통해 금융ㆍ경제적 리스크가 확대될 수 있다는 우려가 자리하고 있다.

시가총액 기준으로 글로벌 가상자산 시장은 S&P500의 약 6%(24년 3월말 기준) 수준이므로 전통적인 금융시장과 비교할 때 규모 면에서 아직 큰 격차가 있다. 하지만 ETF와 같은 연관 시장을 촉매로 가상자산 시장이 크게 팽창하면서 불안 요인이 표면화될 가능성을 무시할 수 없다. 특히, 가상자산 현물 ETF 출시를 통해 기초자산(가상자산)에 내재된 리스크가 확대될 뿐만 아니라, 추가적인 리스크가 수반될 수 있다. 이하에서는 이러한 두 가지 측면에서 가상자산 현물 ETF에 잠재된 금융ㆍ경제적 리스크에 대해 논의하고자 한다.

가상자산의 기존 리스크 확대

국내에서 가상자산 현물 ETF 출시가 허용된다면 수요와 공급 요인을 모두 자극하여 가상자산 투자가 상당폭 증가할 것으로 예상된다. 수요 측면에서 보면, 가상자산 거래 플랫폼을 사용하지 않거나 이에 익숙하지 않은 잠재 투자자들이 ETF를 통해 가상자산 투자에 참여할 것으로 생각된다. ETF가 출시된다면 기존 MTS(mobile trading system)나 HTS(home trading system)를 이용하여 쉽게 거래할 수 있어 진입 장벽이 낮아지고, 투자자 기반도 확대될 수 있다. 두 시장의 투자자 현황을 보면, 상장법인 주식 소유자는 1,403만명(중복 제외 개인, 2023년말), 가상자산 투자자는 606만명(개인, 2023년 상반기말)으로 나타난다. 집계 기준에 차이4)는 있지만, 전반적으로 주식 시장의 투자자 기반이 넓기 때문에 주식 계좌를 통해 가상자산 시장에 진입할 수 있는 잠재 투자자가 상당수 존재하는 것으로 판단된다. 한편 공급 측면에서는, 자산운용사 등 금융기관들이 수익원 확대를 위해 ETF 상품을 적극적으로 출시ㆍ홍보할 것으로 예상된다. 최근 가상자산에 대한 관심이 높아졌을 뿐만 아니라 ETF 시장 자체도 성장 추세를 보이고 있다. 이러한 우호적인 여건이 가상자산 현물 ETF 출시 유인을 높임으로써 가상자산 시장이 확대되는 데 영향을 미칠 것으로 판단된다.

가상자산 시장의 팽창은 비효율적 자원 배분, 가격 위험, 예금 변동성, 외부 요인에 대한 취약성 등 기초자산에 내재된 기존의 문제를 심화시킬 수 있다. 첫 번째로 언급한 비효율적 자원 배분은 가상자산 시장으로의 자금 유입이 비생산적 부문으로의 저축 이동에 그칠 수 있다는 점을 뜻한다. 기업이 주식이나 회사채 등 유가증권을 발행하여 조달한 자금은 투자와 연구개발 등에 활용되어 고용과 성장 등 실물경제에 기여할 수 있다. 반면 가상자산의 경우, 채굴이나 발행(initial coin offering)을 통해 산출하는 경제적 편익이 불분명하거나 크지 않다는 점이 계속 지적되어 왔다.5) 그러한 우려처럼 가상자산 인프라나 관련 성과의 기술적인 기여가 낙관론에 부응하지 못하는 수준이라면, AI나 로봇, 대체에너지 등 첨단기술 기업에 대한 투자에 비해 상당히 비효율적인 자원 배분이 될 수 있다. 아울러 이기광 등(2019)의 실증분석에 따르면, 비트코인 가격 상승시 개인투자자의 KOSPI 주식 순매수가 감소하는 것으로 나타나므로 이러한 구축(crowd-out) 효과가 기업의 자본 조달을 저해할 가능성에 유의할 필요가 있다.

다음으로 가격 위험은 내재가치와 무관하게 가상자산의 가격이 결정되어 높은 변동성이 수반된다는 점을 의미한다. ECB의 Bindseil et al.(2022)은 비트코인에는 내재가치가 존재하지 않는 것으로 평가하였고, Bill Gates6)나 Greenspan (2023) 등은 실제 효용과는 무관하게 기대감만이 계속 더해지면서 가상자산 가격이 유지되고 있다는 견해를 표명한 바 있다. 이처럼 자산 가격이 펀더멘털과 무관하게 결정된다면 그 가격은 임의성을 가지게 되며, 작은 유동성의 변화가 큰 충격으로 작용하는 특징이 있다(Gabaix & Koijen, 2022). 실제로 <그림 2>와 같이 비트코인 가격의 변동성은 주식 등 전통적 금융자산에 비해 매우 커서(S&P500의 약 5배, KOSPI의 약 4.5배) 상당한 가격 위험이 관측되고 있다.

예금 변동성은 가상자산 투자 자금이 은행 계좌를 통해 입출금되면서 발생할 수 있는 문제이다. 가상자산 시장은 탈중앙화를 표방하고 있지만, 현실적으로는 은행 계좌가 연동된 중앙 플랫폼을 통해 주로 거래되는 등 궁극적으로 은행 시스템을 매개로 자금이 유출입되고 있다. 이로 인해 가상자산 시장의 높은 변동성이 예금 잔액의 변동성을 확대시키는 요인으로 작용할 수 있다. 즉, 상승기에는 가상자산 투자 목적의 유휴 및 레버리지 자금이 이체되면서 예치금 유입이 증가하지만, 하락기에는 투자가 축소되거나 여타 자산에 대한 투자로 전환되면서 예치금 유입이 감소하거나 순유출이 발생할 수 있다. 이로 인해 예금의 변동성이 커질 경우 은행의 유동성 관리에 문제가 생길 수 있다. 특히, 미국의 주요 감독 당국은 중소은행 파산 사태(23년 3월) 이전에 가상자산 시장 불안에 따른 예금 유출 위험에 대해 경고한 바 있는데7), 실버게이트 은행이 실제로 그러한 위기를 겪고 파산하였다.

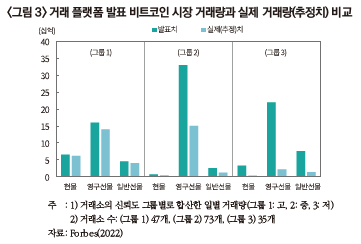

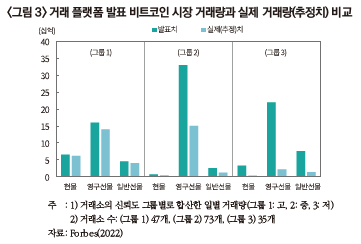

마지막으로 외부 요인에 대한 취약성은 해외 시장 상황이 국내 가상자산 가격에 큰 영향을 미치면서 불안이 전이될 수 있다는 점이다. 즉, 글로벌 가상자산인 비트코인, 이더리움 등과 관련된 해외 시장의 불안이 국내 가상자산 가격에 직접적으로 영향을 미칠 수 있다. 특히, 시장 규율이나 보안 체계 마련에 국가별로 속도 차이가 존재하기 때문에 허점이 큰 국가에서 발생한 시장 교란이 국내 가격에 그대로 파급될 우려가 있다. 특히, 글로벌 비트코인 시장에서 거래 플랫폼들이 발표한(self-reported) 거래량 중 51%가 가장매매(wash trading) 또는 데이터 조작에 해당(Forbes, 2022)할 정도로 규제가 미비한 국가들이 다수 존재한다. <그림 3>은 플랫폼들이 발표한 거래량과 Forbes(2022)가 추정한 실제 거래량을 플랫폼의 신뢰도별(그룹 1ㆍ2ㆍ3은 고ㆍ중ㆍ저신뢰도 그룹)로 비교하고 있다. 이에 따르면 총 155개 플랫폼 중 108개에서 자체 발표치와 실제(추정)치가 평균 2배 이상의 차이를 나타낸다.

추가적인 리스크

가상자산 현물 ETF 출시로 가상자산에 내재된 기존의 리스크가 심화될 뿐만 아니라 추가적인 금융ㆍ경제적 리스크가 수반될 가능성에도 유의할 필요가 있다. 그러한 리스크로는 인식 왜곡, 금융불안 경로 증가, 자본 유출, 정책 딜레마 등을 들 수 있다. 먼저 인식 왜곡은 가상자산의 위험이나 가치 등에 대해 상당한 오해를 유발할 수 있다는 점이다. 즉, 현물 ETF 허용에 따라 가상자산이 적합한 투자수단으로 인정받았고, 가상자산이 정책 당국에 의해 제도적으로 관리되는 금융상품이라 인식될 소지가 있다. 아울러 ARK Investment의 Wood와 같은 이해당사자들은 비트코인 투자를 안전 및 질적 선호(flight to safety, flight to quality) 현상이라 표현해8) 왔는데, 현물 ETF 출시를 계기로 이러한 상업적 수사가 국내에서도 쉽게 수용ㆍ확산될 우려가 있다.

금융불안 경로 증가는 가상자산 시장 불안이 금융 시스템으로 전이되는 연결점이 확대됨을 의미한다. 이는 가상시장 불안시 관련 예금 의존도가 큰 은행들이 뱅크런 위험에 직면하는 것과는 별개로 발생하는 문제이다. 먼저, 직접적으로는 가상자산 ETF에 투자한 금융기관에 가상자산 가격 급락으로 인한 불안이 전이될 수 있다. 또한, 극심한 충격 발생시 ETF 시장이 경색되면서 유동성 공급자(liquidity provider: LP) 등을 통해 그 영향이 파급될 소지가 있다. 예컨대, 가상자산 가격 급락으로 ETF 환매가 급증하고 가상자산 현물이 대량 매도되면서 가격이 다시 추가 하락할 수 있다. 이 과정에서 LP의 헤지 실패로 시장 패닉이 발생하거나 LP가 대규모 손실과 유동성 부족을 겪을 가능성이 있다. 가상자산은 가격 변동성이 매우 높아 LP의 헤지에 어려움이 따를 수 있다고 평가9)되므로 이와 같은 위험에도 유의해야 할 필요가 있다.

자본 유출은 ETF 발행을 계기로 가상자산 현물이 해외에서 대규모로 조달될 때 우려되는 문제이다. 이는 법령 제ㆍ개정을 통해 국내 금융기관의 가상자산 해외 조달이 허용되는 경우를 가정할 때 예상되는 시나리오라 할 수 있다. 비트코인 등 글로벌 가상자산의 현물 ETF가 발행된다면 기초자산 확보를 위해 현물의 해외 조달 필요성이 공론화될 가능성이 크다. 따라서 위의 가정이 현실화되는 상황을 염두에 둘 필요가 있다. 잘 알려진 바와 같이, 비트코인의 경우 국내 공급 부족 등으로 통상 7~8%의 가격 프리미엄10)이 존재한다. 금융기관 입장에서는 부족한 현물 확보뿐만 아니라 비용 절감을 위해서도 해외에서 가상자산을 조달할 유인이 존재하므로 이에 따른 자본 유출 위험을 간과하기 어렵다.

마지막으로 정책 딜레마는 현물 ETF 출시를 계기로 가상자산 시장이 크게 팽창한다면 효율적인 정책 수행에 상당한 제약이 따를 수 있다는 점이다. 즉, 경제 주체들의 포트폴리오에서 가상자산이 높은 비중을 차지할 경우, 부정적 파급효과를 유발할 수 있다는 우려로 인해 필요 규제를 적기에 시행하기 어려워질 소지가 있다. 아울러 가상자산 시장의 충격으로 금융기관의 부실이 발생한다면, 높은 사회적 비용을 감수하면서 정책 지원이 뒤따라야 하는 상황이 발생할 가능성도 고려해야 할 것이다.

맺음말

가상자산 현물 ETF는 기초자산에 내재된 리스크를 확대하고 추가적인 리스크를 유발할 수 있다. 가상자산의 혁신성에 대한 기대가 높지만 실제 유용성을 입증해야 하는 과제가 아직 남아 있다. 만약 가상자산의 기술적 기여가 크지 않다면, 가상자산 현물 ETF 출시는 기회비용이 크고 공익 효과가 부족한 재분배 수단이 증가하는 결과에 그칠 것이다. 그리고 글로벌 가상자산 시장이 빠르게 성장하고는 있지만, 각국의 시장 규율이 정립되는 데에는 많은 시간이 필요한 것으로 보인다. 이러한 여건을 고려할 때, 주요국들의 선례와 그 명암에 대해 충분한 평가가 이루어진 이후에 현물 ETF 출시 여부와 관련된 제도적 검토를 시작하는 것이 바람직하다고 생각된다.

1) 7개국은 미국, 캐나다, 독일, 브라질, 호주, 스위스, 리히텐슈타인이며 4월 15일에는 홍콩에서 비트코인과 이더리움 현물 ETF의 상장이 승인되었다.

2) 본고에서의 가상자산은 실물 및 유가증권 등 기초자산이 존재하지 않거나 준비금을 적립하지 않는 가상자산(unbacked cryptocurrencies)을 의미한다. 스테이블 코인, 토큰 증권 등은 제외되며 통상 코인으로 지칭되는 비트코인, 이더리움, 리플 등이 이에 해당된다.

3) 대표적으로 Acemoglu(2021. 10. 5), Bill Gates(2022), Greenspan(2023), ECB의 Bindseil & Schaaf(2024), 박선영(2024) 등을 들 수 있다.

4) 가상자산 투자자수는 고객확인의무를 완료한 이용자이며 각 거래 플랫폼별 이용자수를 단순 합산한 수치이므로 중복(동일한 개인이 복수의 플랫폼에 계좌를 보유한 경우)이 포함되어 있다.

5) 예컨대, 가상자산 투자자들은 비트코인이 블록체인을 통해 경제적 가치를 창출할 것으로 보고 있지만, 다수의 연구자들은 이에 대해 회의적인 의견을 표명하였다. Catalini & Gans(2019)는 상당히 제한적인 조건이 충족되는 경우가 아니면, 블록체인은 편익보다는 비용이 더 커서 현재의 중앙화된 시스템을 대체할 수 없을 것으로 판단하였다. Abadi & Brunnermeier(2022)도 비트코인 기반의 블록체인이 중앙화된 원장 시스템을 크게 대체하기 어렵다는 이론적 결과를 제시하였다. 비트코인의 내재가치가 0이라고 본 ECB의 Bindseil et al.(2022)의 견해는 이러한 맥락과 상통한다.

6) Wall Street Journal, 2022. 6. 15, Bill Gates says NFTs and crypto are ‘100%’ based on greater fool theory.

7) 2023년 1월과 2월 미 연준과 통화감독청, 연방 예금보험공사는 공동 성명을 통해 이를 적시하였다.

8) https://www.bloomberg.com/news/videos/2023-08-07/cathie-wood-on-bitcoin-etf-tesla-and-china-market-video

9) 매일경제, 2023. 11. 8, 「비트코인 ETF 신세계? ‘시기상조’…“언제 가능할지 가늠 어려워”」

10) 해외 비트코인 가격(달러)을 원화로 환산하여 비교했을 때의 격차이다.

참고문헌

박선영, 2024. 1. 24, 비트코인 ETF 국내 상륙, 생각해볼 점, 중앙일보.

이기광ㆍ조수지ㆍ민경수ㆍ양철원, 2019, 비트코인 가격의 결정요인: 한국시장에 대한 실증분석, 『한국 증권학회지』 48(4).

Abadi J., Brunnermeier, M., 2022, Blockchain economics, NBER Working Paper, 25407.

Acemoglu, D., 2021. 10. 5, The bitcoin fountainhead, Project Syndicate.

Bindseil, U., Papsdorf, P., Schaaf, J., 2022, The encrypted threat: Bitcoin’s social cost and regulatory responses, SUERF Policy Note Issue No 262.

Bindseil, U., Schaaf, J., 2024, ETF approval for bitcoin–the naked emperor’s newclothes, ECB Blog.

Board of Governors of the Federal Reserve System, Federal Deposit Insurance Corporation and Office of the Comptroller of the Currency, 2023. 1. 3, Joint statement on crypto-asset risks to banking organizations.

Board of Governors of the Federal Reserve System, Federal Deposit Insurance Corporation and Office of the Comptroller of the Currency, 2023. 2. 23, Joint statement on liquidity risks to banking organizations resulting from crypto-asset market vulnerabilities.

Catalini, C., Gans, J. S., 2020, Some simple economics of the blockchain, NBER Working Paper, 22952.

Forbes, 2022, More than Half of All Bitcoin Trades are Fake.

Gabaix, X., Koijen, R. S. J., 2022, In the search of the origins of financial fluctuations: The inelastic markets hypothesis, NBER Working Paper, 28967.

Greenspan, A. 2023, Year end Q&A, Advisors Capital Management.

미국 내 비트코인 현물 ETF 상장을 계기로 국내에서도 가상자산2) 현물 ETF의 발행과 중개를 허용해야 한다는 목소리가 높아지고 있다. 이는 가상자산 현물 ETF 출시를 통해 인프라 선진화, 시장 접근성 개선, 신규 투자 기회 창출 등의 효과를 기대할 수 있으므로 세계적 추세에 보조를 맞추어야 한다는 시각을 바탕으로 한다. 반면, 사회적 효용성 측면에서 가상자산과 가상자산 현물 ETF에 대해 비판적인 의견3)도 지속적으로 제기되고 있다. 여기에는 가상자산의 내재가치나 사회적 순편익(net benefit)이 빈약한 상황에서 현물 ETF가 출시될 경우 여러 경로를 통해 금융ㆍ경제적 리스크가 확대될 수 있다는 우려가 자리하고 있다.

시가총액 기준으로 글로벌 가상자산 시장은 S&P500의 약 6%(24년 3월말 기준) 수준이므로 전통적인 금융시장과 비교할 때 규모 면에서 아직 큰 격차가 있다. 하지만 ETF와 같은 연관 시장을 촉매로 가상자산 시장이 크게 팽창하면서 불안 요인이 표면화될 가능성을 무시할 수 없다. 특히, 가상자산 현물 ETF 출시를 통해 기초자산(가상자산)에 내재된 리스크가 확대될 뿐만 아니라, 추가적인 리스크가 수반될 수 있다. 이하에서는 이러한 두 가지 측면에서 가상자산 현물 ETF에 잠재된 금융ㆍ경제적 리스크에 대해 논의하고자 한다.

가상자산의 기존 리스크 확대

국내에서 가상자산 현물 ETF 출시가 허용된다면 수요와 공급 요인을 모두 자극하여 가상자산 투자가 상당폭 증가할 것으로 예상된다. 수요 측면에서 보면, 가상자산 거래 플랫폼을 사용하지 않거나 이에 익숙하지 않은 잠재 투자자들이 ETF를 통해 가상자산 투자에 참여할 것으로 생각된다. ETF가 출시된다면 기존 MTS(mobile trading system)나 HTS(home trading system)를 이용하여 쉽게 거래할 수 있어 진입 장벽이 낮아지고, 투자자 기반도 확대될 수 있다. 두 시장의 투자자 현황을 보면, 상장법인 주식 소유자는 1,403만명(중복 제외 개인, 2023년말), 가상자산 투자자는 606만명(개인, 2023년 상반기말)으로 나타난다. 집계 기준에 차이4)는 있지만, 전반적으로 주식 시장의 투자자 기반이 넓기 때문에 주식 계좌를 통해 가상자산 시장에 진입할 수 있는 잠재 투자자가 상당수 존재하는 것으로 판단된다. 한편 공급 측면에서는, 자산운용사 등 금융기관들이 수익원 확대를 위해 ETF 상품을 적극적으로 출시ㆍ홍보할 것으로 예상된다. 최근 가상자산에 대한 관심이 높아졌을 뿐만 아니라 ETF 시장 자체도 성장 추세를 보이고 있다. 이러한 우호적인 여건이 가상자산 현물 ETF 출시 유인을 높임으로써 가상자산 시장이 확대되는 데 영향을 미칠 것으로 판단된다.

가상자산 시장의 팽창은 비효율적 자원 배분, 가격 위험, 예금 변동성, 외부 요인에 대한 취약성 등 기초자산에 내재된 기존의 문제를 심화시킬 수 있다. 첫 번째로 언급한 비효율적 자원 배분은 가상자산 시장으로의 자금 유입이 비생산적 부문으로의 저축 이동에 그칠 수 있다는 점을 뜻한다. 기업이 주식이나 회사채 등 유가증권을 발행하여 조달한 자금은 투자와 연구개발 등에 활용되어 고용과 성장 등 실물경제에 기여할 수 있다. 반면 가상자산의 경우, 채굴이나 발행(initial coin offering)을 통해 산출하는 경제적 편익이 불분명하거나 크지 않다는 점이 계속 지적되어 왔다.5) 그러한 우려처럼 가상자산 인프라나 관련 성과의 기술적인 기여가 낙관론에 부응하지 못하는 수준이라면, AI나 로봇, 대체에너지 등 첨단기술 기업에 대한 투자에 비해 상당히 비효율적인 자원 배분이 될 수 있다. 아울러 이기광 등(2019)의 실증분석에 따르면, 비트코인 가격 상승시 개인투자자의 KOSPI 주식 순매수가 감소하는 것으로 나타나므로 이러한 구축(crowd-out) 효과가 기업의 자본 조달을 저해할 가능성에 유의할 필요가 있다.

다음으로 가격 위험은 내재가치와 무관하게 가상자산의 가격이 결정되어 높은 변동성이 수반된다는 점을 의미한다. ECB의 Bindseil et al.(2022)은 비트코인에는 내재가치가 존재하지 않는 것으로 평가하였고, Bill Gates6)나 Greenspan (2023) 등은 실제 효용과는 무관하게 기대감만이 계속 더해지면서 가상자산 가격이 유지되고 있다는 견해를 표명한 바 있다. 이처럼 자산 가격이 펀더멘털과 무관하게 결정된다면 그 가격은 임의성을 가지게 되며, 작은 유동성의 변화가 큰 충격으로 작용하는 특징이 있다(Gabaix & Koijen, 2022). 실제로 <그림 2>와 같이 비트코인 가격의 변동성은 주식 등 전통적 금융자산에 비해 매우 커서(S&P500의 약 5배, KOSPI의 약 4.5배) 상당한 가격 위험이 관측되고 있다.

마지막으로 외부 요인에 대한 취약성은 해외 시장 상황이 국내 가상자산 가격에 큰 영향을 미치면서 불안이 전이될 수 있다는 점이다. 즉, 글로벌 가상자산인 비트코인, 이더리움 등과 관련된 해외 시장의 불안이 국내 가상자산 가격에 직접적으로 영향을 미칠 수 있다. 특히, 시장 규율이나 보안 체계 마련에 국가별로 속도 차이가 존재하기 때문에 허점이 큰 국가에서 발생한 시장 교란이 국내 가격에 그대로 파급될 우려가 있다. 특히, 글로벌 비트코인 시장에서 거래 플랫폼들이 발표한(self-reported) 거래량 중 51%가 가장매매(wash trading) 또는 데이터 조작에 해당(Forbes, 2022)할 정도로 규제가 미비한 국가들이 다수 존재한다. <그림 3>은 플랫폼들이 발표한 거래량과 Forbes(2022)가 추정한 실제 거래량을 플랫폼의 신뢰도별(그룹 1ㆍ2ㆍ3은 고ㆍ중ㆍ저신뢰도 그룹)로 비교하고 있다. 이에 따르면 총 155개 플랫폼 중 108개에서 자체 발표치와 실제(추정)치가 평균 2배 이상의 차이를 나타낸다.

가상자산 현물 ETF 출시로 가상자산에 내재된 기존의 리스크가 심화될 뿐만 아니라 추가적인 금융ㆍ경제적 리스크가 수반될 가능성에도 유의할 필요가 있다. 그러한 리스크로는 인식 왜곡, 금융불안 경로 증가, 자본 유출, 정책 딜레마 등을 들 수 있다. 먼저 인식 왜곡은 가상자산의 위험이나 가치 등에 대해 상당한 오해를 유발할 수 있다는 점이다. 즉, 현물 ETF 허용에 따라 가상자산이 적합한 투자수단으로 인정받았고, 가상자산이 정책 당국에 의해 제도적으로 관리되는 금융상품이라 인식될 소지가 있다. 아울러 ARK Investment의 Wood와 같은 이해당사자들은 비트코인 투자를 안전 및 질적 선호(flight to safety, flight to quality) 현상이라 표현해8) 왔는데, 현물 ETF 출시를 계기로 이러한 상업적 수사가 국내에서도 쉽게 수용ㆍ확산될 우려가 있다.

금융불안 경로 증가는 가상자산 시장 불안이 금융 시스템으로 전이되는 연결점이 확대됨을 의미한다. 이는 가상시장 불안시 관련 예금 의존도가 큰 은행들이 뱅크런 위험에 직면하는 것과는 별개로 발생하는 문제이다. 먼저, 직접적으로는 가상자산 ETF에 투자한 금융기관에 가상자산 가격 급락으로 인한 불안이 전이될 수 있다. 또한, 극심한 충격 발생시 ETF 시장이 경색되면서 유동성 공급자(liquidity provider: LP) 등을 통해 그 영향이 파급될 소지가 있다. 예컨대, 가상자산 가격 급락으로 ETF 환매가 급증하고 가상자산 현물이 대량 매도되면서 가격이 다시 추가 하락할 수 있다. 이 과정에서 LP의 헤지 실패로 시장 패닉이 발생하거나 LP가 대규모 손실과 유동성 부족을 겪을 가능성이 있다. 가상자산은 가격 변동성이 매우 높아 LP의 헤지에 어려움이 따를 수 있다고 평가9)되므로 이와 같은 위험에도 유의해야 할 필요가 있다.

자본 유출은 ETF 발행을 계기로 가상자산 현물이 해외에서 대규모로 조달될 때 우려되는 문제이다. 이는 법령 제ㆍ개정을 통해 국내 금융기관의 가상자산 해외 조달이 허용되는 경우를 가정할 때 예상되는 시나리오라 할 수 있다. 비트코인 등 글로벌 가상자산의 현물 ETF가 발행된다면 기초자산 확보를 위해 현물의 해외 조달 필요성이 공론화될 가능성이 크다. 따라서 위의 가정이 현실화되는 상황을 염두에 둘 필요가 있다. 잘 알려진 바와 같이, 비트코인의 경우 국내 공급 부족 등으로 통상 7~8%의 가격 프리미엄10)이 존재한다. 금융기관 입장에서는 부족한 현물 확보뿐만 아니라 비용 절감을 위해서도 해외에서 가상자산을 조달할 유인이 존재하므로 이에 따른 자본 유출 위험을 간과하기 어렵다.

마지막으로 정책 딜레마는 현물 ETF 출시를 계기로 가상자산 시장이 크게 팽창한다면 효율적인 정책 수행에 상당한 제약이 따를 수 있다는 점이다. 즉, 경제 주체들의 포트폴리오에서 가상자산이 높은 비중을 차지할 경우, 부정적 파급효과를 유발할 수 있다는 우려로 인해 필요 규제를 적기에 시행하기 어려워질 소지가 있다. 아울러 가상자산 시장의 충격으로 금융기관의 부실이 발생한다면, 높은 사회적 비용을 감수하면서 정책 지원이 뒤따라야 하는 상황이 발생할 가능성도 고려해야 할 것이다.

맺음말

가상자산 현물 ETF는 기초자산에 내재된 리스크를 확대하고 추가적인 리스크를 유발할 수 있다. 가상자산의 혁신성에 대한 기대가 높지만 실제 유용성을 입증해야 하는 과제가 아직 남아 있다. 만약 가상자산의 기술적 기여가 크지 않다면, 가상자산 현물 ETF 출시는 기회비용이 크고 공익 효과가 부족한 재분배 수단이 증가하는 결과에 그칠 것이다. 그리고 글로벌 가상자산 시장이 빠르게 성장하고는 있지만, 각국의 시장 규율이 정립되는 데에는 많은 시간이 필요한 것으로 보인다. 이러한 여건을 고려할 때, 주요국들의 선례와 그 명암에 대해 충분한 평가가 이루어진 이후에 현물 ETF 출시 여부와 관련된 제도적 검토를 시작하는 것이 바람직하다고 생각된다.

1) 7개국은 미국, 캐나다, 독일, 브라질, 호주, 스위스, 리히텐슈타인이며 4월 15일에는 홍콩에서 비트코인과 이더리움 현물 ETF의 상장이 승인되었다.

2) 본고에서의 가상자산은 실물 및 유가증권 등 기초자산이 존재하지 않거나 준비금을 적립하지 않는 가상자산(unbacked cryptocurrencies)을 의미한다. 스테이블 코인, 토큰 증권 등은 제외되며 통상 코인으로 지칭되는 비트코인, 이더리움, 리플 등이 이에 해당된다.

3) 대표적으로 Acemoglu(2021. 10. 5), Bill Gates(2022), Greenspan(2023), ECB의 Bindseil & Schaaf(2024), 박선영(2024) 등을 들 수 있다.

4) 가상자산 투자자수는 고객확인의무를 완료한 이용자이며 각 거래 플랫폼별 이용자수를 단순 합산한 수치이므로 중복(동일한 개인이 복수의 플랫폼에 계좌를 보유한 경우)이 포함되어 있다.

5) 예컨대, 가상자산 투자자들은 비트코인이 블록체인을 통해 경제적 가치를 창출할 것으로 보고 있지만, 다수의 연구자들은 이에 대해 회의적인 의견을 표명하였다. Catalini & Gans(2019)는 상당히 제한적인 조건이 충족되는 경우가 아니면, 블록체인은 편익보다는 비용이 더 커서 현재의 중앙화된 시스템을 대체할 수 없을 것으로 판단하였다. Abadi & Brunnermeier(2022)도 비트코인 기반의 블록체인이 중앙화된 원장 시스템을 크게 대체하기 어렵다는 이론적 결과를 제시하였다. 비트코인의 내재가치가 0이라고 본 ECB의 Bindseil et al.(2022)의 견해는 이러한 맥락과 상통한다.

6) Wall Street Journal, 2022. 6. 15, Bill Gates says NFTs and crypto are ‘100%’ based on greater fool theory.

7) 2023년 1월과 2월 미 연준과 통화감독청, 연방 예금보험공사는 공동 성명을 통해 이를 적시하였다.

8) https://www.bloomberg.com/news/videos/2023-08-07/cathie-wood-on-bitcoin-etf-tesla-and-china-market-video

9) 매일경제, 2023. 11. 8, 「비트코인 ETF 신세계? ‘시기상조’…“언제 가능할지 가늠 어려워”」

10) 해외 비트코인 가격(달러)을 원화로 환산하여 비교했을 때의 격차이다.

참고문헌

박선영, 2024. 1. 24, 비트코인 ETF 국내 상륙, 생각해볼 점, 중앙일보.

이기광ㆍ조수지ㆍ민경수ㆍ양철원, 2019, 비트코인 가격의 결정요인: 한국시장에 대한 실증분석, 『한국 증권학회지』 48(4).

Abadi J., Brunnermeier, M., 2022, Blockchain economics, NBER Working Paper, 25407.

Acemoglu, D., 2021. 10. 5, The bitcoin fountainhead, Project Syndicate.

Bindseil, U., Papsdorf, P., Schaaf, J., 2022, The encrypted threat: Bitcoin’s social cost and regulatory responses, SUERF Policy Note Issue No 262.

Bindseil, U., Schaaf, J., 2024, ETF approval for bitcoin–the naked emperor’s newclothes, ECB Blog.

Board of Governors of the Federal Reserve System, Federal Deposit Insurance Corporation and Office of the Comptroller of the Currency, 2023. 1. 3, Joint statement on crypto-asset risks to banking organizations.

Board of Governors of the Federal Reserve System, Federal Deposit Insurance Corporation and Office of the Comptroller of the Currency, 2023. 2. 23, Joint statement on liquidity risks to banking organizations resulting from crypto-asset market vulnerabilities.

Catalini, C., Gans, J. S., 2020, Some simple economics of the blockchain, NBER Working Paper, 22952.

Forbes, 2022, More than Half of All Bitcoin Trades are Fake.

Gabaix, X., Koijen, R. S. J., 2022, In the search of the origins of financial fluctuations: The inelastic markets hypothesis, NBER Working Paper, 28967.

Greenspan, A. 2023, Year end Q&A, Advisors Capital Management.