자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

2021-17호 2021.08.23

□ 이러한 성장세는 미들마켓 기업에 대한 은행의 대출 비중 축소, 중위험ㆍ중수익 추구 상품에 대한 대체투자 수요 증가, 전통자산 대비 높은 수익률 제공 등에 기인

□ 코로나19로 경기변동성이 확대되고 많은 기업들이 자본부족 현상을 겪게 되자 글로벌 주요 운용사들은 수익성 극대화를 위해 사모대출 투자를 확대하기 위한 역량을 확보

□ 그러나 수년간 사모대출 거래의 레버리지 수준이 꾸준히 확대되고 있고 커버넌트 라이트 발행 비중이 최근 급증하면서 사모대출 시장의 유동성 이슈에 대한 우려가 점증

□ 국내의 경우 올해 10월 자본시장법 개정안 시행을 통해 사모대출 펀드의 운용 대상이 확대 허용되면서 사모대출 시장 형성이 본격화될 것으로 전망

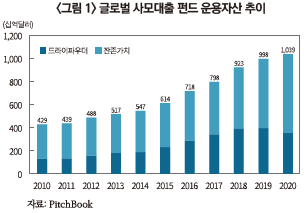

─ 사모대출 펀드의 총 운용자산(AUM)은 2010년 4,291억달러에서 2020년 1조 391억달러로 연평균증가율 9.2%를 기록하며 성장

─ 자금모집의 경우 2020년 1,513달러를 기록하였으며 이는 2010년 559억달러에 비해 2.7배 증가한 수치로, 사모대출 펀드에 대한 자금유입이 크게 증가

• 코로나19 여파로 2019~2020년 상반기까지 사모대출 펀드의 신규 자금모집이 다소 주춤하였으나 이후 점차 회복세를 보이며 2021년 상반기에는 전년동기대비 64.6% 증가

─ 사모대출 펀드 유형으로는 직접대출이 46.2%로 가장 높은 비중을 차지하고 있으며, 메자닌(13.1%)과 부실채권(12.6%), 특수목적(12.3%) 펀드가 뒤를 이음

─ 사모대출 시장은 특히 미국과 유럽 지역의 미들마켓에 대한 직접대출 투자를 중심으로 두드러지게 성장

• 미국은 2020년 기준 미들마켓 대상 직접대출 투자 중 약 80% 이상이 사모대출 펀드를 통해 이루어지며 사모대출 시장이 가장 발달

• 유럽의 경우 미들마켓에서 은행의 신디케이트론과 상호보완적인 역할을 하며 발전해옴에 따라, 직접대출의 투자 규모가 2012년부터 현재까지 매년 20% 이상 증가한 것으로 분석3)

─ 아시아의 경우 상대적으로 사모대출 시장의 발달 정도가 낮아 전체 운용자산 규모에서 차지하는 비중은 약 7%에 불과하나, 최근 글로벌 주요 운용사들이 아시아 지역 시장점유율을 높이기 위해 투자 기회를 모색

• 아시아의 경우 아직까지 은행 대출에 대한 의존도가 약 75%로 높게 나타난 가운데 주로 기업의 성장을 위한 성장금융, 인수금융, 부동산 등으로 투자가 이루어짐

─ 글로벌 금융위기 이후로 은행과 같은 전통적 금융기관들이 자본규제 강화에 대응하여 소형ㆍ중견기업에 대한 대출을 계속해서 축소함에 따라 비은행 대출기관에 대한 중소기업들의 자금수요가 증가

• 은행은 주로 대기업을 대상으로 대규모 신디케이트론(Broadly Syndicate Loan: BSL)4)을 제공하자 중소기업은 자금조달에 제약을 받게 되었으며, 더 높은 이자율을 지급하더라도 신용공여를 받기 위한 중소기업들이 증가하면서 이러한 수급 불균형을 비은행 대출기관이 메움

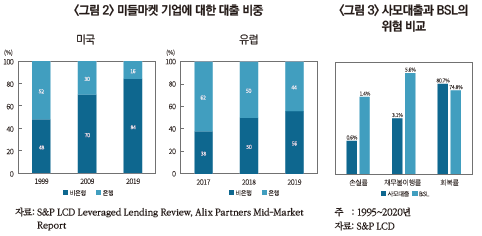

• 미국의 경우 미들마켓에서 비은행 대출기관의 시장점유율이 장기간 지속적으로 확대되며 2019년에는 84%로 대부분을 차지하고 있으며, 유럽의 경우 2017년 38%에서 2019년 56%로 최근 빠른 증가세를 보임

─ 투자자 측면에서는 장기적인 저금리 기조 하에 PE나 부동산보다 위험이 낮고, 채권 대비 높은 수익률을 제공하는 대체투자의 수단으로 선호가 높아지며 연기금 및 패밀리오피스의 참여가 확대

• 직접대출은 투자자산의 비유동성으로 인한 프리미엄으로 약 5~10% 수준의 내부수익률(IRR)을 추구5)하며 저금리 상황에서 전통적 자산에 대한 대안으로 자리 잡음

─ 특히 사모대출은 BSL에 비해 보수적으로 구조화되어 미들마켓 거래에서 안정적인 측면으로 투자자들에게 부각

• 사모대출은 BSL에 비해 대출조건과 실사가 더 엄격하므로 손실률(loss rate)과 채무불이행률(default rate)이 상대적으로 낮고 회복률(recovery rate)이 높게 나타남

• 또한 일반적으로 중도거래되지 않고 만기보유를 가정하므로 변동성과 유동성이 낮고 수익률은 상대적으로 높음

─ 코로나19로 은행은 리스크를 최소화하기 위해 중소기업에 대한 대출을 더욱 보수적으로 운용하게 되면서 사모대출 시장에서 자본부족을 겪는 중소기업이 증가

─ 또한 전 세계 중앙은행과 정부가 경기부양책을 실시한 후 채권금리와 주식 밸류에이션이 증가하게 되자 투자자들은 안정적인 위험조정 수익률을 제공하는 사모대출 시장에 투자 기회를 모색

• 유동성 공급에 대한 기업 수요의 증가로 직접대출 투자를 위한 자금모집은 2021년 상반기 기준 전년동기대비 84% 증가하였으며, 위기에 처한 기업의 부실자산 매입을 위한 자금모집 또한 전년동기대비 71% 증가

─ KKR, Apollo, Carlyle 등 글로벌 주요 운용사들은 2021년 증가하는 시장 수요에 대응하기 위해 사모대출 투자를 확대하려는 움직임을 보임

• KKR은 올해 6월 자사의 사모대출 플랫폼을 확장시키기 위해 담보대출 및 재고금융(inventory finance) 분야의 전문가들을 영입

• Carlyle은 2월에 2024년까지 최소 1,300억달러 이상의 사모대출 펀드 자금모집을 통해 자사의 사모대출 포트폴리오 운용자산을 40%이상 확대하겠다는 사업계획을 발표

• Apollo는 4월 자사 신용 사업부의 일부로, 포트폴리오의 유동성 요구를 해결하기 위한 목적의 사모대출 세컨더리 플랫폼(Apollo Credit Secondaries)을 10억달러 규모로 신규 설립

• JP morgan Asset Management는 사모대출 사업부문을 확장하고 직접대출에 주력하기 위해 자금조달, 투자실행 및 관리를 수행하는 전문 플랫폼인 Global Performing Credit Platform을 9월에 설립

□ 올해 상반기에 자금모집을 진행 중인 사모대출 펀드의 수가 651개로 사상 최고치를 기록함에 따라 코로나19 이후 주요 운용사 간 사모대출 딜소싱 경쟁이 심화될 것으로 예상

─ 대형 운용사들은 코로나19 이후 더 많은 자금을 유치할 수 있게 되면서 2021년 상반기 10억달러 이상 규모의 펀드 결성 비중이 33.8%로 가장 높은 수치를 기록하며 펀드의 대형화가 진행

• 지난 1년간 시장 참여자의 증가에도 불구하고, 상위 5개 운용사가 전체 사모대출 거래의 절반 이상을 차지6)하며 상위 운용사 주도의 대형 규모 거래가 전체 시장을 이끔

─ Preqin 보고서7)에 따르면 2021년 상반기 기준 사모대출 투자자의 68%가 향후 1년 내에 직접대출 투자를 목표로 하고 있는 가운데 이는 전년동기대비 30%p 증가한 수치로, 사모대출 시장에 대한 투자 수요는 계속해서 지속될 것으로 전망

─ 사모대출 펀드에 대한 자금모집은 크게 증가한 반면 아직 투자 대상을 찾지 못한 미집행약정액(dry powder)은 3,640억달러로 기록적인 수준에 도달한 상태이므로 투자금 소진을 위한 운용사간 딜소싱 경쟁이 심화될 것으로 판단

□ 그러나 수년간 사모대출 거래의 레버리지 수준이 꾸준히 확대되고 있고 커버넌트 라이트(covenant-lite)8) 발행 비중이 최근 급증하면서 사모대출 시장의 유동성 이슈에 대한 우려가 점증

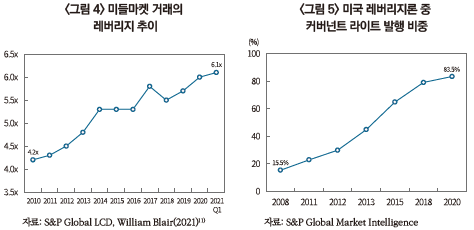

─ 장기적으로 저금리 환경에서 레버리지론 발행 기업들의 총 부채규모가 크게 증가함에 따라 미들마켓 거래의 레버리지9)는 2010년 4.2x에서 2021년 6.1x까지 꾸준히 상승

─ 또한 미국 레버리지론 중 커버넌트 라이트 발행 비중이 지난 몇 년 간 지속적으로 확대되면서 2020년에는 사상 최고 수준을 기록함에 따라 투자자 보호 측면에서 우려가 제기

• 커버넌트 라이트 발행 비중은 2020년 83.5%를 기록하였으며 이는 글로벌 금융위기 직전인 15.5%에 비해 크게 확대된 수준

• 또한 차입자의 대출조건을 완화시키기 위한 계약수정 또는 중단을 위해 대출기관과 긴급하게 거래를 체결하는 커버넌트 릴리프(covenant-relief) 건수 또한 182건으로 2019년 대비 4배 이상 증가10)

• 비유동적인 사모대출 시장에서 커버넌트는 투자기업의 재무비율 수준 등을 검토하는 등 포트폴리오의 손실 관리를 위해 중요한 역할을 수행하나, 최근 커버넌트 라이트의 발행이 급증하면서 기업의 재무건전성 등을 파악하기 어려울 가능성 존재

• 또한 이러한 기업들의 채무불이행률 및 회수율에 영향을 미칠 수 있으므로 최근 사모대출 거래에서 커버넌트의 투자자 보호 기능이 크게 약화된 것으로 판단

─ 코로나19의 시장 영향이 지속되면서 은행의 기업대출이 줄어들고 있는 만큼 사모대출 시장에서 전문 운용사들의 영향력이 점차 높아지고 있는 상황

─ Bloomberg에 따르면 2020년 2분기 사모대출 펀드의 채무불이행률이 8.1%까지 급증한 후 현재까지 점진적 하락세를 보이고 있으나 아직까지 코로나19로 인한 불확실성이 상존하고 있으므로 사전에 투자대상 기업의 펀더멘털, 담보 여력 등에 대한 검토와 평가가 필요

─ 또한 커버넌트 라이트 발행 증가로 대출기업에게 상당한 재량을 부여한 상황으로 이는 향후 부실화되는 기업대출이 증가할 가능성이 있으므로 투자가 실행된 기업들의 리스크에 대한 지속적인 모니터링이 요구

□ 국내의 경우 올해 10월 자본시장법 개정안 시행을 통해 사모대출 펀드의 운용 대상이 확대 허용되면서 사모대출 시장 형성이 본격화될 것으로 전망

─ 올해 10월부터 자본시장법 개정안 시행을 통해 기존 전문투자형 사모펀드만 가능했던 대출형 펀드 조성이 경영참여형 사모펀드도 허용12)됨에 따라 향후 국내 PEF 운용사들의 사모대출 시장 진입이 점차 증가할 것으로 예상

• 국내 일부 PEF 운용사의 경우 최근 사모대출 영역을 확대하기 위해 신규인력 영입, 부서신설 등을 수행하고 사모대출 펀드 설립을 검토하고 있는 것으로 나타남

• 은행이 주력하는 인수금융 시장과도 수익 구조가 달라 경쟁이 적으므로 사모대출 시장에 사업영역을 확대할 수 있을 것으로 판단

─ 그리하여 사모대출 투자의 특성에 따른 중장기적 시각을 통해 향후 국내 중소ㆍ중견기업에 대한 성장자금 공급 및 경영개선, 구조조정 등을 위한 일정 역할을 수행할 것으로 기대

1) 부채성(debt) 증권에 투자하는 사모펀드로서 자금이 필요한 기업에게 직접대출을 제공할 뿐만 아니라 부실채권, 메자닌, 부동산, 인프라 등에 투자하여 수익을 내는 펀드를 지칭

2) 상각 전 영업이익(EBITA) 기준 1,500만~5,000만달러 기업을 의미

3) Tikehu Capital, 2021, European Direct Lending-Delivering Through the Crisis.

4) 주관 은행이 대규모 기관투자자와 함께 차관단(syndicate)를 구성하고 차관단에 참여한 투자자들이 자금을 출자하고 투자하는 형태

5) Russell Investments, 2021, Private Debt: Opportunities in a diverse market.

6) GCA Altium, 2020, MidCap Momitor.

7) Preqin, 2021, Preqin Quarterly Update: Private Debt Q1 2021 Tearsheet.

8) 커버넌트는 대출기업과 금융기관 간 대출계약서(agreement) 내 대출기업이 지켜야 할 책임요건을 명시한 것으로 커버넌트 라이트는 이러한 의무를 일부 생략한 약식조항을 의미하며, 커버넌트는 일종의 투자자 보호 장치로서 기능을 수행

9) EBITDA 대비 총차입금을 의미하며 기관투자자의 선순위 및 후순위대출, 유닛트랜치를 모두 포함한 값

10) S&P Global LCD Market Review

11) William Blair, 2021 Q1, Leveraged Finance

12) 기존 전문투자형 사모펀드와 경영참여형 사모펀드로 구분하던 기준이 투자자의 성격 및 구성에 따라 일반 사모펀드 및 기관전용 사모펀드로 재편되며, 운용규제의 일원화로 전문투자형 사모펀드만 가능했던 대출형 펀드 조성이 기관전용 사모펀드에게도 허용됨에 따라 회사채, 구조화채권, 부실자산, 부동산 등 다양한 영역과 전략에 투자가 가능해짐