자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

MSCI 지수 추종 운용자산 규모 현황과 영향

2022-05호 2022.03.07

요약

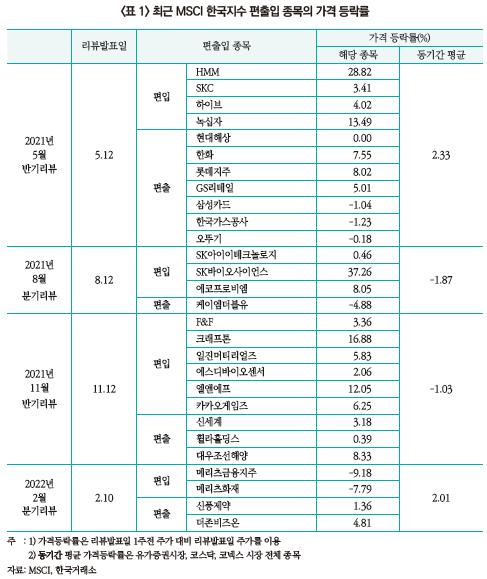

□ 최근 국내 증시에서 MSCI 정기 리밸런싱을 앞두고 편출입 대상으로 예상되는 종목들의 주가 등락폭이 확대되는 모습을 보임

□ 2010년 이후 글로벌 자산운용시장에서 패시브펀드가 크게 성장하면서 개별 지수의 리밸런싱이 시장에 미치는 영향력이 커짐

□ 글로벌 지수산업에서 가장 큰 점유율을 가진 MSCI 지수의 추종 운용자산은 16.3조달러로 이는 글로벌 펀드 자산의 30%에 해당하는 규모

□ 우리 증시에도 상당 규모의 MSCI 관련자금이 유입되어 있어 MSCI 지수내에서 국가 비중 변화, 한국 지수내에서의 개별 기업 편출입 등 리밸런싱에 따른 영향을 크게 받음

□ 지수 관련자금으로 인한 변동성 뿐만 아니라 지수제공사의 영향력 등 향후 지수의 영향력은 더욱 커질 것으로 예상됨

□ 2010년 이후 글로벌 자산운용시장에서 패시브펀드가 크게 성장하면서 개별 지수의 리밸런싱이 시장에 미치는 영향력이 커짐

□ 글로벌 지수산업에서 가장 큰 점유율을 가진 MSCI 지수의 추종 운용자산은 16.3조달러로 이는 글로벌 펀드 자산의 30%에 해당하는 규모

□ 우리 증시에도 상당 규모의 MSCI 관련자금이 유입되어 있어 MSCI 지수내에서 국가 비중 변화, 한국 지수내에서의 개별 기업 편출입 등 리밸런싱에 따른 영향을 크게 받음

□ 지수 관련자금으로 인한 변동성 뿐만 아니라 지수제공사의 영향력 등 향후 지수의 영향력은 더욱 커질 것으로 예상됨

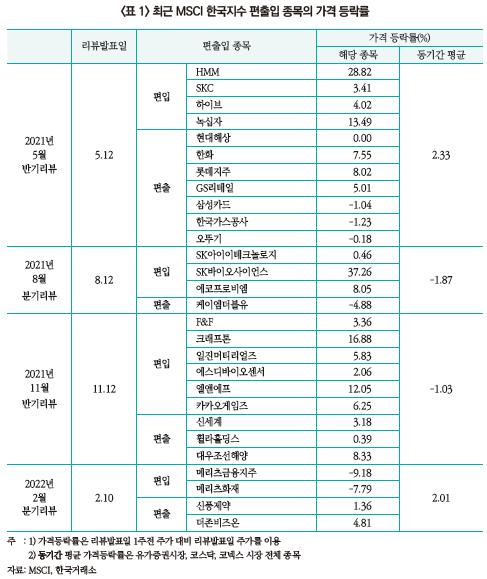

□ 최근 수년간 국내 증시에서 MSCI 정기 리밸런싱을 앞두고 편출입 대상으로 예상되는 종목들의 주가 등락폭이 확대되는 모습을 보임

─ MSCI는 개별 국가 증시의 전체 움직임을 반영하기 위해 반기리뷰 및 분기리뷰를 통해 전체 시가총액 및 유통 시가총액을 기준으로 종목을 편출입시키는 리밸런싱을 정기적으로 시행1)

• 반기리뷰(Semi-Annual Index Review)는 시장을 다양한 차원에서 체계적으로 재평가하는 정기 변경으로 5월과 11월에 시행

• 분기리뷰(Quarterly Index Review)는 반기리뷰 사이 시장을 시의적절하게 반영하기 위해 2월과 8월에 시행

─ 글로벌 지수 산업에서 가장 큰 시장 점유율을 가진 MSCI의 지수의 리뷰 발표일을 기점으로 시장에서 편출입 종목의 주가 등락폭이 크게 확대되는 모습이 나타남

• 글로벌 지수 산업은 MSCI, S&P Dow Jones Incices, FTSE Russsell 3개의 회사가 각각 24.8%, 24.2%, 19.3%를 차지2)

• 리밸런싱으로 종목을 편출입 시키는 패시브 펀드의 수요 변화에 따른 가격 변동폭이 확대

• 이러한 변동성을 기반으로 예상 편출입 종목에 대한 롱/숏 투자를 전략으로 활용하기도 함

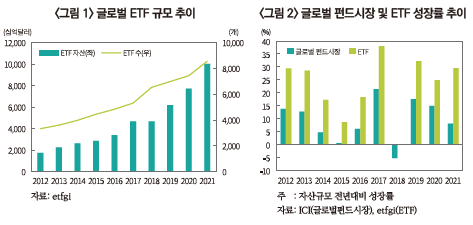

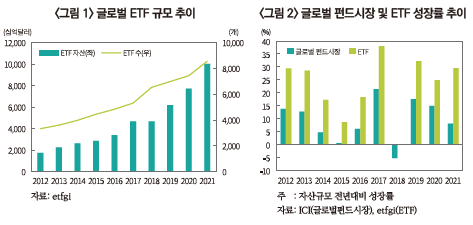

□ 글로벌 자산운용시장에서 ETF를 중심으로 한 패시브펀드가 크게 성장하면서 개별 지수의 리밸런싱에 따른 수요 변화가 시장에 미치는 영향력이 커짐

─ 패시브펀드란 펀드가 추종하는 주가지수에 포함된 주식들을 펀드에 편입시켜 지수와 동일한 수익률을 내도록 운용하는 펀드로 인덱스펀드와 ETF가 대표적

─ 2010년 이후 액티브펀드에서 패시브펀드로의 자금 이동이 크게 증가하였으며, 특히 뮤추얼펀드에서 ETF로의 자금 이동이 크게 증가하여 ETF 자산은 2019년 이후 매년 20% 이상 증가세를 보임

• 지난해 ETF로의 자금유입 규모는 전년대비 70% 증가한 1.2조달러, 순자산 규모는 전년대비 30% 증가한 10조달러로 역대 최고치를 기록하였으며 1,334개의 신규 ETF가 출시3)

• 전세계 펀드시장에서 ETF가 차지하는 비중은 2011년 4.8%에서 2021년 15%로 크게 높아짐

• 지난해 글로벌 펀드시장 전체 자산규모는 감소세(전년말대비)로 전환되었으나 ETF 자산규모는 성장세를 이어감

─ 지수를 추종하는 패시브 펀드의 빠른 성장으로 특정 주가지수의 리밸런싱이 각국 증시 및 개별 종목의 변동성에 주는 영향력이 더욱 커지고 있는 상황

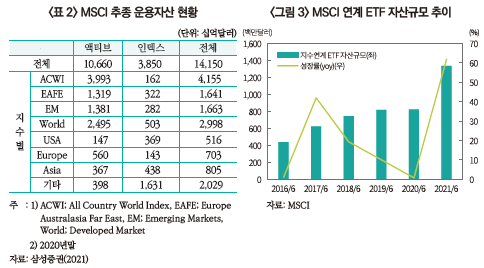

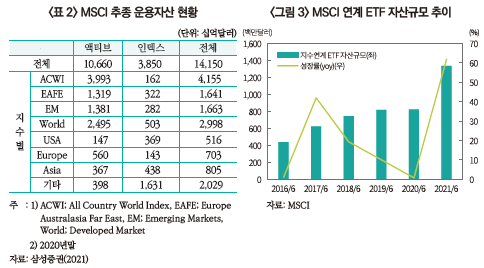

□ 글로벌 지수산업에서 가장 큰 점유율을 가진 MSCI 지수는 추종 운용자산이 16.3조달러에 달하며 그 규모는 매년 성장4)

─ 2021년 6월말 기준, MSCI 추종 운용자산5)의 규모는 16.3조달러로 글로벌 펀드 순자산의 30% 수준6)

• 2019년 6월말 기준 12.3조달러 대비 33% 성장7)

─ 1,300개 이상의 주식 ETF가 MSCI 주식 지수와 연계되어 있으며, MSCI 주식 지수를 추종하는 ETF의 자산규모는 13.4억달러

• 이는 코로나 이후 주식시장 급성장 등으로 전년대비 61% 성장한 규모로, 동기간 MSCI 추종 운용자산 규모 성장률(12.4%)을 훨씬 웃도는 수치

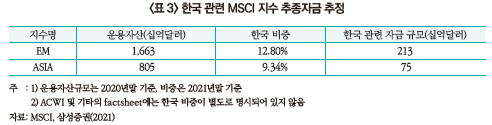

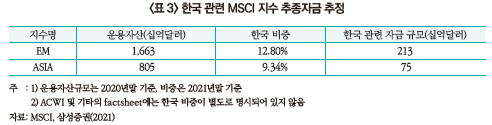

□ 우리 증시에도 상당 규모의 MSCI 관련 자금이 유입되어 있어 한국은 지수에 포함된 우리나라 개별 기업의 비중 변화 및 한국이 포함된 지수내에서의 국가 비중의 변화 등의 영향을 받음

─ MSCI 지수 내 개별 종목의 비중은 시가총액 가중 방식을 따라 매일 변하며, MSCI 지수 내 국가 비중은 개별 국가 지수에 포함된 종목의 시가총액 변화에 따라 국가가 포함된 그룹내(선진국, 신흥국 그룹 등)에서의 비중이 조정됨8)

• 즉, MSCI EM 내에서의 한국 비중은 지수제공사가 정하는 것이 아니라, 한국지수 내에 포함된 종목들의 시가총액 변화에 따라 조정됨

─ 2020년말 추종 운용자산 기준, MSCI 추종자산 중 한국 관련 자금 규모는 2,880억달러 이상으로 추산9)

• 한국은 위의 <표 2>에 나열된 지수 중 MSCI ACWI, EM, ASIA 및 기타에 일부 포함

• ACWI 및 기타 부분에서의 한국 비중은 별도로 명시되어 있지 않음

─ 이는 우리나라 시가총액의 13%에 해당하는 규모로 지수 리밸런싱에 따른 외국인 펀드자금 유출입을 통해 증시에 직접적인 영향을 줌10)

• 이러한 이유로 한국의 MSCI 선진지수 분류에 관한 이슈가 지속적으로 제기

□ 지수 관련자금으로 인한 증시 변동성 뿐만 아니라 지수제공사의 영향력 등 패시브펀드 및 추종자산 규모의 성장으로 지수의 영향력은 향후 점차 커질 것으로 예상

─ 우리 증시는 그동안 양적ㆍ질적으로 성장하였음에도 불구하고 MSCI의 선진지수 편입 조건에 미흡하다는 이유로 수년째 선진지수 편입에 불발

• 한국은 2014년 선진지수 편입을 위한 관찰대상국에서 제외된 이후 현재까지 신흥지수에 머무름

─ 정부는 지난해 11월, 런던에서의 한국경제설명회에서 선진국지수 편입을 본격적으로 재추진하고, MSCI측과 적극 협의할 계획임을 밝힘11)

1) 김동영, 2020. 4, MSCI 지수 설명서, 삼성증권 Quantitative Issue.

2) Burton-Taylor international Consulting, 2021. 5, Index Industry Global Share & Seg

3) Reuters, 2022. 1. 21, Global ETFs saw record inflows in 2021.

4) MSCI Investor Presentation 및 MSCI 웹페이지(https://www.msci.com/our-solutions/indexes).

5) 액티브운용(개방형펀드, 폐쇄형펀드, 보험상품 관련 펀드 포함)와 인덱스운용(펀드, ETF) 자산의 합

6) ICI, Worldwide regulated open-end funds: total net assets excluding fund of funds 기준.

7) 김동영, 2021, MSCI 지수 설명서 ver 2.0, 삼성증권 Quantitative Issue.

8) 김동영(2020)

9) MSCI, MSCI ACWI Index(USD), MSCI Emerging Market Index(USD), MSCI AC Asia Index(USD) 각각의 factsheet을 통해 저자 시산.

10) 2020년 12월 30일 기준, 유가증권시장 및 코스닥시장 시가총액의 합과 해당일의 원/달러환율 종가를 이용

11) 기획재정부, 2021. 11. 2, 홍남기 부총리, 영국 런던에서 코로나19 이후 첫 대면 한국경제설명회 개최, 기획재정부 보도자료.

─ MSCI는 개별 국가 증시의 전체 움직임을 반영하기 위해 반기리뷰 및 분기리뷰를 통해 전체 시가총액 및 유통 시가총액을 기준으로 종목을 편출입시키는 리밸런싱을 정기적으로 시행1)

• 반기리뷰(Semi-Annual Index Review)는 시장을 다양한 차원에서 체계적으로 재평가하는 정기 변경으로 5월과 11월에 시행

• 분기리뷰(Quarterly Index Review)는 반기리뷰 사이 시장을 시의적절하게 반영하기 위해 2월과 8월에 시행

─ 글로벌 지수 산업에서 가장 큰 시장 점유율을 가진 MSCI의 지수의 리뷰 발표일을 기점으로 시장에서 편출입 종목의 주가 등락폭이 크게 확대되는 모습이 나타남

• 글로벌 지수 산업은 MSCI, S&P Dow Jones Incices, FTSE Russsell 3개의 회사가 각각 24.8%, 24.2%, 19.3%를 차지2)

• 리밸런싱으로 종목을 편출입 시키는 패시브 펀드의 수요 변화에 따른 가격 변동폭이 확대

• 이러한 변동성을 기반으로 예상 편출입 종목에 대한 롱/숏 투자를 전략으로 활용하기도 함

─ 패시브펀드란 펀드가 추종하는 주가지수에 포함된 주식들을 펀드에 편입시켜 지수와 동일한 수익률을 내도록 운용하는 펀드로 인덱스펀드와 ETF가 대표적

─ 2010년 이후 액티브펀드에서 패시브펀드로의 자금 이동이 크게 증가하였으며, 특히 뮤추얼펀드에서 ETF로의 자금 이동이 크게 증가하여 ETF 자산은 2019년 이후 매년 20% 이상 증가세를 보임

• 지난해 ETF로의 자금유입 규모는 전년대비 70% 증가한 1.2조달러, 순자산 규모는 전년대비 30% 증가한 10조달러로 역대 최고치를 기록하였으며 1,334개의 신규 ETF가 출시3)

• 전세계 펀드시장에서 ETF가 차지하는 비중은 2011년 4.8%에서 2021년 15%로 크게 높아짐

• 지난해 글로벌 펀드시장 전체 자산규모는 감소세(전년말대비)로 전환되었으나 ETF 자산규모는 성장세를 이어감

─ 지수를 추종하는 패시브 펀드의 빠른 성장으로 특정 주가지수의 리밸런싱이 각국 증시 및 개별 종목의 변동성에 주는 영향력이 더욱 커지고 있는 상황

─ 2021년 6월말 기준, MSCI 추종 운용자산5)의 규모는 16.3조달러로 글로벌 펀드 순자산의 30% 수준6)

• 2019년 6월말 기준 12.3조달러 대비 33% 성장7)

─ 1,300개 이상의 주식 ETF가 MSCI 주식 지수와 연계되어 있으며, MSCI 주식 지수를 추종하는 ETF의 자산규모는 13.4억달러

• 이는 코로나 이후 주식시장 급성장 등으로 전년대비 61% 성장한 규모로, 동기간 MSCI 추종 운용자산 규모 성장률(12.4%)을 훨씬 웃도는 수치

─ MSCI 지수 내 개별 종목의 비중은 시가총액 가중 방식을 따라 매일 변하며, MSCI 지수 내 국가 비중은 개별 국가 지수에 포함된 종목의 시가총액 변화에 따라 국가가 포함된 그룹내(선진국, 신흥국 그룹 등)에서의 비중이 조정됨8)

• 즉, MSCI EM 내에서의 한국 비중은 지수제공사가 정하는 것이 아니라, 한국지수 내에 포함된 종목들의 시가총액 변화에 따라 조정됨

─ 2020년말 추종 운용자산 기준, MSCI 추종자산 중 한국 관련 자금 규모는 2,880억달러 이상으로 추산9)

• 한국은 위의 <표 2>에 나열된 지수 중 MSCI ACWI, EM, ASIA 및 기타에 일부 포함

• ACWI 및 기타 부분에서의 한국 비중은 별도로 명시되어 있지 않음

─ 이는 우리나라 시가총액의 13%에 해당하는 규모로 지수 리밸런싱에 따른 외국인 펀드자금 유출입을 통해 증시에 직접적인 영향을 줌10)

• 이러한 이유로 한국의 MSCI 선진지수 분류에 관한 이슈가 지속적으로 제기

─ 우리 증시는 그동안 양적ㆍ질적으로 성장하였음에도 불구하고 MSCI의 선진지수 편입 조건에 미흡하다는 이유로 수년째 선진지수 편입에 불발

• 한국은 2014년 선진지수 편입을 위한 관찰대상국에서 제외된 이후 현재까지 신흥지수에 머무름

─ 정부는 지난해 11월, 런던에서의 한국경제설명회에서 선진국지수 편입을 본격적으로 재추진하고, MSCI측과 적극 협의할 계획임을 밝힘11)

1) 김동영, 2020. 4, MSCI 지수 설명서, 삼성증권 Quantitative Issue.

2) Burton-Taylor international Consulting, 2021. 5, Index Industry Global Share & Seg

3) Reuters, 2022. 1. 21, Global ETFs saw record inflows in 2021.

4) MSCI Investor Presentation 및 MSCI 웹페이지(https://www.msci.com/our-solutions/indexes).

5) 액티브운용(개방형펀드, 폐쇄형펀드, 보험상품 관련 펀드 포함)와 인덱스운용(펀드, ETF) 자산의 합

6) ICI, Worldwide regulated open-end funds: total net assets excluding fund of funds 기준.

7) 김동영, 2021, MSCI 지수 설명서 ver 2.0, 삼성증권 Quantitative Issue.

8) 김동영(2020)

9) MSCI, MSCI ACWI Index(USD), MSCI Emerging Market Index(USD), MSCI AC Asia Index(USD) 각각의 factsheet을 통해 저자 시산.

10) 2020년 12월 30일 기준, 유가증권시장 및 코스닥시장 시가총액의 합과 해당일의 원/달러환율 종가를 이용

11) 기획재정부, 2021. 11. 2, 홍남기 부총리, 영국 런던에서 코로나19 이후 첫 대면 한국경제설명회 개최, 기획재정부 보도자료.