자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

미국 실물경제의 금리 민감도 하락 및 시사점

2023-12호 2023.06.12

요약

전례 없는 물가상승에 대응하여 연준이 가파르게 금리를 인상하였음에도 불구하고 미국 경제는 양호한 모습을 보이면서 성장 전망이 상향 조정되고 있다. 다양한 경제분석 방법론을 적용하여 분석해 본 결과 미국 실물경제의 금리 민감도는 크게 하락한 것으로 나타났다. 통화정책의 대응체계 개선, 금융혁신 및 규제완화, 공급관련 구조적 전환 등이 원인으로 지적되는 가운데 실물경제의 금리 민감도 하락으로 통화정책의 준거가 되는 실질중립금리 추정의 불확실성 증가, 고물가ㆍ고금리의 장기화 가능성 등이 유발될 수 있음에 유의하여야 한다.

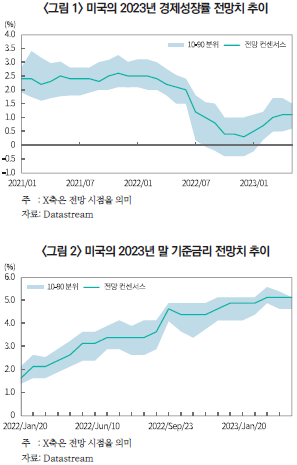

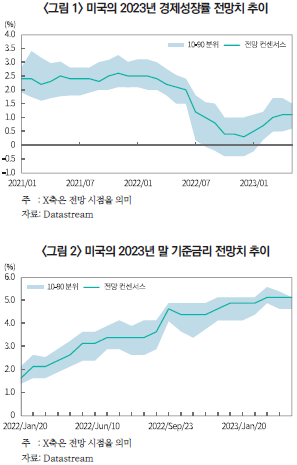

최근(5월 26일) IMF는 2023년 미국의 경제성장률 전망치를 1.7%로 상향 조정하였다.1) 이러한 수치는 미국의 기초경제여건에 해당하는 잠재성장률(1.8~1.9%)에 근접한 수준으로 지난해 연말 주요 예측기관들이 미국의 경기침체가 임박했다고 예상했던 것과 크게 상이한 판단이다. <그림 1>은 미국의 2023년 경제성장률 전망치가 2021년 초부터 최근까지 시점별로 어떻게 변했는지를 보여주는데 지난해 하반기에는 마이너스 성장 가능성을 예측했던 기관들이 적지 않았음을 알 수 있다. 그러나 미국 경기가 예상보다 견조한 성장 흐름을 나타내면서 성장 전망치가 점차 상향 조정되고 있으며 IMF 역시 큰 틀에서 여타 예측기관들과 궤를 같이하고 있다.

당초 미국 경제에 대한 부정적 시각이 우세했던 이유는 1980년대 이후 가장 높은 수준의 인플레이션과 이에 대응하기 위한 미 연준의 가파른 금리인상 때문이다. 즉, 급격한 금리인상으로 고용이 악화되고 투자가 줄어들면서 수요가 둔화될 것이라는 판단에 근거한다. 흥미로운 점은 2023년 말 미국의 기준금리 수준에 대한 각 시점별 전망치를 나타내고 있는 <그림 2>를 살펴보면 경기침체를 예측하던 지난해 말과 현재의 통화정책에 대한 예측은 크게 다르지 않다는 것이다.

두 가지 예측 결과를 결합하면 미국 금리인상의 긴축 효과가 당초 예상보다 크지 않다는 점을 시사한다. 이러한 결과는 미국 실물경기의 금리 민감도가 크게 둔화되었거나 통화긴축이 실물경기에 반영되는 정책시차(policy lag)가 늘어났거나 또는 금리가 충분히 높지 않기 때문일 수 있다. 사실 코로나19 감염확산 이전에도 글로벌 금융위기 이후 저금리가 지속되었음에도 수요부족에 따른 저물가 상황이 장기화되면서 실물경기의 금리 민감도가 크게 둔화되었을 가능성이 지적된 바 있다.

미국 경제의 금리 민감도 하락에 대한 실증분석

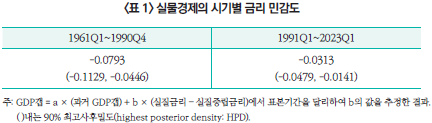

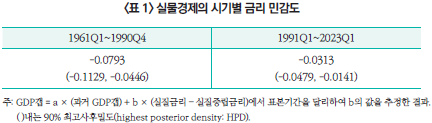

실물경제의 금리 민감도 변화 여부를 실증적으로 살펴보기 위해 경제이론을 바탕으로 준구조모형(semi structural model)2)을 설정한다. GDP갭(= 실제 GDP – 기초경제여건에 해당하는 잠재 GDP)과 금리갭(= 실질금리 – 균형 금리에 해당하는 실질중립금리)의 관계를 나타내는 IS 곡선을 추정해보면 IS 곡선의 기울기가 실물경제의 금리 민감도에 해당된다. 또한 실물경제와 금리간 역의 상관관계를 감안하면 기울기가 마이너스가 되며 절댓값이 클수록 민감도가 높은 것으로 해석할 수 있다. <표 1>은 표본기간을 각각 1961년 1분기부터 1990년 4분기까지의 구간과 1991년 1분기부터 2023년 1분기까지의 구간으로 나누어 추정해본 결과이며 과거에 비해 최근에는 실물경제에 대한 금리 민감도가 크게 하락하였음을 알 수 있다.

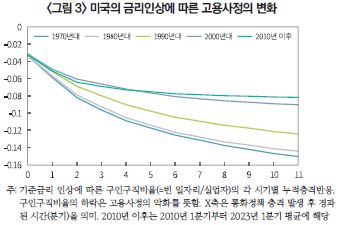

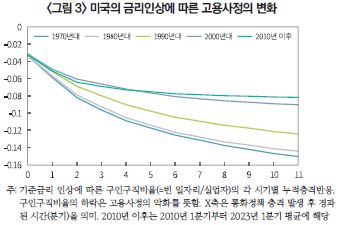

한편, 임의로 기간을 구분하는 대신 실물경제 변수 간의 관계가 시간에 따라 변화하는 모형(시변 파라미터 벡터자기회귀모형 Time Varying Parameter Vector Autoregression Model)을 통해 통화정책 효과의 시변적 특성을 살펴볼 수 있다. <그림 3>은 통화정책 충격에 대해 노동시장 수급불균형(labor market tightness)을 반영하는 구인구직비율(=빈 일자리/실업자)이 시기별로 어떻게 반응하는지를 보여준다. 기준금리 인상으로 고용사정이 악화됨에 따라 구직건수는 줄고 실업자가 늘어나면서 구인구직비율이 하락하는 것으로 나타났다. 다만 시기별로는 1970~1980년대에 비해 2000년대 이후에는 고용시장의 반응이 크게 축소된 것으로 나타났다. 이러한 시기별 반응 강도의 차이에도 불구하고 대체로 정책효과가 2~3분기 이내에 집중된 것으로 나타나 정책시차가 늘어난 것으로 보이지는 않는다.

실물경제의 금리 민감도 하락 원인

실물경제의 금리 민감도가 하락한 이유에 대해 선행연구들은 다음과 같은 몇 가지 요인들을 지적한다. 첫째, 경기 변동에 대한 이해가 확대되면서 통화정책 대응체계가 개선되었다는 점을 꼽고 있다(Clarida et al., 2000; Boivin et al., 2011). 1960~1970년대와 달리 지금의 중앙은행들은 경제주체들의 기대 인플레이션을 안정화시켜 대중의 물가상승 기대가 실제 물가불안으로 이어지지 않도록 노력한다. 이에 따라 GDP나 물가상승률 같은 거시경제 변수들의 변동성이 크게 하락하였으며 그 결과로 실물경제가 기준금리 변동에 민감하지 않게 되었다는 것이다. 기준금리 외에도 양적완화나 사전적 지침(forward guidance)과 같은 통화정책 수단이 확대된 점 또한 기준금리의 영향력 약화에 기여했을 것으로 판단된다.

둘째, 금융시장의 혁신 및 은행 예금금리 상한제(Regulation Q) 등의 규제 철폐로 저신용 가계 및 기업 차주에 대한 신용제약이 완화됨에 따라 금리와 실물경제 간 관계가 저하되었을 가능성도 존재한다(Dynan et al., 2005). 예를 들어 금리 상한제 하에서는 금리 상승기에 시장금리가 예금금리 상한을 상회하게 될 경우 금융기관들의 대출여력이 축소되었다. 금리상한제 철폐 이후 비록 금리상승기에 은행을 통한 조달비용이 상승하였으나 신용공급이 크게 축소되지는 않았기 때문에 금리인상의 실물긴축 효과가 이전에 비해 줄어들었다. 또한 글로벌 금융위기 이후에는 미국의 가계부채가 축소된 데다 주택시장을 중심으로 고정금리 대출비중 확대로 차입자의 이자부담이 크게 늘어나지 않아 금리인상의 영향이 더욱 약화되었을 수 있다. Bloomberg 기사3)에 따르면 미국의 변동금리 주택금융 대출은 2006년 40% 수준에서 현재는 5% 이하로 축소되었으며, 고정금리 대출의 40% 이상이 코로나19 감염확산 기간에 발생한 저금리 대출로 금리 수준이 대부분 현재의 기준금리보다 낮은 4% 이하인 것으로 알려졌다.

셋째, 세계화의 진전에 따른 글로벌 공급망 확대 등 공급부문의 구조변화 또한 금리 민감도 하락을 촉진하였을 것으로 보인다(Gamber & Hung, 2001; Sajedi & Thwaites, 2016; Forbes, 2019). 미국 기업의 다국적화로 생산 공정 중 일부가 해외에서 이뤄짐에 따라 미국의 통화정책 변화가 생산비용에 미치는 영향이 축소된 반면 글로벌 요인들이 미국 물가에 미치는 영향은 크게 확대되었다. 또한 교역 확대에 따른 자본재 가격 하락으로 설비투자에 필요한 자금 수요가 줄어든 점 또한 금리 민감도를 완화시킨 요인이다.

통화정책 및 금융시장에 대한 시사점

그렇다면 거시경제의 이러한 변화가 통화정책 및 금융시장에 주는 시사점은 무엇인가? 우선, 전문적인 경제예측 기관들이 집단적으로 오류를 나타낼 정도로 실물경제의 금리 민감도가 크게 하락한 만큼 향후 중앙은행들의 통화정책 경로에 대한 불확실성이 매우 커졌다. 특히, 기준금리의 준거(reference) 역할을 하는 실질중립금리 추정에 대한 불확실성이 커졌다. 실질중립금리란 실물경기를 자극시키지도 위축시키지도 않는 균형 수준의 금리인 만큼 직접 관측할 수 없으며 모형을 통해 추정해야한다. 따라서, 실물경제와 금리의 관계가 미약해지면 실물경제 변수를 통해 관측이 불가능한 실질중립금리를 추정할 때 발생하는 불확실성이 더욱 커질 수밖에 없다. 이에 따라 균형 수준의 통화긴축 정도를 사전적으로 판단하기 어려워져 경제지표에 임기응변식으로 대응하는 통화정책 운영이 상당 기간 지속될 수 있다. 최근 5월 FOMC 의사록에서 드러나듯 연준 내부에서조차 향후 금리경로에 대한 의견이 동결과 추가인상으로 엇갈리는 것은 결국 최근 경제상황에 부합하는 중립금리 수준에 대한 불확실성이 크기 때문이다. 이러한 어려움은 비단 연준만의 문제는 아니어서 금리인상 기조를 일시 중단했다가 금리인상으로 다시 돌아선 호주 및 캐나다 중앙은행의 사례 또한 같은 맥락에서 이해할 수 있다.

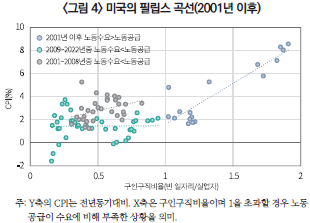

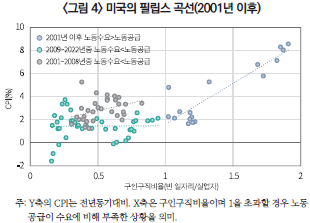

다음으로, <그림 3>을 통해 제시된 결과 및 선행연구들을 종합해 볼 때 고용사정을 비롯한 실물경기에 대한 통화긴축 효과가 대체로 단기에 집중되는 것으로 나타나는 만큼 2022년 2분기 및 3분기에 집중되었던 금리인상의 효과는 금년 하반기에는 대체로 소멸될 것으로 판단된다. 실제로 Goldman Sachs 등 일부 기관들은 미국 경제가 뚜렷한 침체 없이 2024년과 2025년에도 금년과 비슷한 1% 중후반 수준의 성장세를 나타낼 것으로 예상하고 있다. 이러한 점을 도식화하기 위해 물가상승률과 고용사정, 즉 구인구직비율 간의 관계를 나타나는 필립스 곡선인 <그림 4>를 살펴보자. 글로벌 금융위기 이후 코로나19 이전까지 고용사정이 부진(구인구직비율<1)하여 필립스 곡선의 기울기가 0에 근접하였으므로 두 변수 간의 관계가 사라진 것처럼 보였으나, 최근 들어 노동공급 부족 현상(구인구직비율>1)이 심화됨에 따라 고용사정과 물가 간의 뚜렷한 양(+)의 관계가 복원되었다. 필립스 곡선을 감안하면 물가 안정을 위해 고용사정의 둔화가 선결 요건이나, 미국의 고용사정이 금리에 둔감해진 데다 코로나19 이후 이민자 부족 및 고령층의 조기 은퇴와 맞물려 노동시장의 수급불안이 장기화될 수 있다. 즉, <그림 4>에서 미국 경제가 구인구직비율이 1을 상회하는 구간에 계속 머무르게 되는 셈이다. 이러한 위험이 현실화될 경우 금년 초 이후 통화정책 기조의 전환 가능성을 제기하고 있는 금융시장의 판단과 달리 높은 수준의 물가와 금리가 상당 기간 지속될 수 있음을 의미한다.

1) 2023년 1월 전망(1.4%) 대비 0.3%p, 4월 전망(1.6%) 대비 0.1%p 상향 조정되었다.

2) 본문에서 설명하고 있는 IS 곡선과 함께 인플레이션과 GDP갭의 관계인 필립스 곡선(Phillips curve), 고용사정과 GDP갭의 관계인 오쿤의 법칙(Okun’s law), 중앙은행의 통화정책 반응함수인 테일러 준칙(Taylor rule), 명목금리와 실질금리간 관계인 피셔 등식(Fisher equation), 잠재성장률과 실질중립금리 간 관계식으로 구성된다. 추정을 위해 사용된 데이터는 미국 분기별 GDP, PCE 물가지수, 연방기금금리 및 실업률이다.

3) Bloomberg, 2023. 3. 4, Sorry, Fed, most US mortgage rates were locked in during pandemic lows.

참고문헌

Boivin, J., Kiley, M.T., Mishkin, F.S., 2011, How has the monetary transmission mechanism evolved over time?, Handbook of Monetary Economics 3a, 369-422.

Clarida, R., Gali, J., Gertler, M., 2000, Monetary policy rules and macroeconomic stability: Evidence and some theory, Quarterly Journal of Economics 115(1), 147-180.

Dynan, K., Elmendorf, D., Sichel, D., 2005, Can financial innovation help to explain the reduced volatility of economic activity?, Journal of Monetary Economics 53(1), 123-150.

Forbes, K., 2019, Has globalization changed the inflation process?, BIS working papers No.791.

Gamber, E., Hung, J., 2001, Has the rise in globalization reduced U.S. inflation in the 1990s?, Economic Inquiry 39(1), 58-73.

Sajedi, R., Thwaites, G., 2016, Why are real interest rates so low? The role of the relative price of investment goods, IMF Economic Review 64(4), 635-659.

당초 미국 경제에 대한 부정적 시각이 우세했던 이유는 1980년대 이후 가장 높은 수준의 인플레이션과 이에 대응하기 위한 미 연준의 가파른 금리인상 때문이다. 즉, 급격한 금리인상으로 고용이 악화되고 투자가 줄어들면서 수요가 둔화될 것이라는 판단에 근거한다. 흥미로운 점은 2023년 말 미국의 기준금리 수준에 대한 각 시점별 전망치를 나타내고 있는 <그림 2>를 살펴보면 경기침체를 예측하던 지난해 말과 현재의 통화정책에 대한 예측은 크게 다르지 않다는 것이다.

두 가지 예측 결과를 결합하면 미국 금리인상의 긴축 효과가 당초 예상보다 크지 않다는 점을 시사한다. 이러한 결과는 미국 실물경기의 금리 민감도가 크게 둔화되었거나 통화긴축이 실물경기에 반영되는 정책시차(policy lag)가 늘어났거나 또는 금리가 충분히 높지 않기 때문일 수 있다. 사실 코로나19 감염확산 이전에도 글로벌 금융위기 이후 저금리가 지속되었음에도 수요부족에 따른 저물가 상황이 장기화되면서 실물경기의 금리 민감도가 크게 둔화되었을 가능성이 지적된 바 있다.

미국 경제의 금리 민감도 하락에 대한 실증분석

실물경제의 금리 민감도 변화 여부를 실증적으로 살펴보기 위해 경제이론을 바탕으로 준구조모형(semi structural model)2)을 설정한다. GDP갭(= 실제 GDP – 기초경제여건에 해당하는 잠재 GDP)과 금리갭(= 실질금리 – 균형 금리에 해당하는 실질중립금리)의 관계를 나타내는 IS 곡선을 추정해보면 IS 곡선의 기울기가 실물경제의 금리 민감도에 해당된다. 또한 실물경제와 금리간 역의 상관관계를 감안하면 기울기가 마이너스가 되며 절댓값이 클수록 민감도가 높은 것으로 해석할 수 있다. <표 1>은 표본기간을 각각 1961년 1분기부터 1990년 4분기까지의 구간과 1991년 1분기부터 2023년 1분기까지의 구간으로 나누어 추정해본 결과이며 과거에 비해 최근에는 실물경제에 대한 금리 민감도가 크게 하락하였음을 알 수 있다.

한편, 임의로 기간을 구분하는 대신 실물경제 변수 간의 관계가 시간에 따라 변화하는 모형(시변 파라미터 벡터자기회귀모형 Time Varying Parameter Vector Autoregression Model)을 통해 통화정책 효과의 시변적 특성을 살펴볼 수 있다. <그림 3>은 통화정책 충격에 대해 노동시장 수급불균형(labor market tightness)을 반영하는 구인구직비율(=빈 일자리/실업자)이 시기별로 어떻게 반응하는지를 보여준다. 기준금리 인상으로 고용사정이 악화됨에 따라 구직건수는 줄고 실업자가 늘어나면서 구인구직비율이 하락하는 것으로 나타났다. 다만 시기별로는 1970~1980년대에 비해 2000년대 이후에는 고용시장의 반응이 크게 축소된 것으로 나타났다. 이러한 시기별 반응 강도의 차이에도 불구하고 대체로 정책효과가 2~3분기 이내에 집중된 것으로 나타나 정책시차가 늘어난 것으로 보이지는 않는다.

실물경제의 금리 민감도 하락 원인

실물경제의 금리 민감도가 하락한 이유에 대해 선행연구들은 다음과 같은 몇 가지 요인들을 지적한다. 첫째, 경기 변동에 대한 이해가 확대되면서 통화정책 대응체계가 개선되었다는 점을 꼽고 있다(Clarida et al., 2000; Boivin et al., 2011). 1960~1970년대와 달리 지금의 중앙은행들은 경제주체들의 기대 인플레이션을 안정화시켜 대중의 물가상승 기대가 실제 물가불안으로 이어지지 않도록 노력한다. 이에 따라 GDP나 물가상승률 같은 거시경제 변수들의 변동성이 크게 하락하였으며 그 결과로 실물경제가 기준금리 변동에 민감하지 않게 되었다는 것이다. 기준금리 외에도 양적완화나 사전적 지침(forward guidance)과 같은 통화정책 수단이 확대된 점 또한 기준금리의 영향력 약화에 기여했을 것으로 판단된다.

둘째, 금융시장의 혁신 및 은행 예금금리 상한제(Regulation Q) 등의 규제 철폐로 저신용 가계 및 기업 차주에 대한 신용제약이 완화됨에 따라 금리와 실물경제 간 관계가 저하되었을 가능성도 존재한다(Dynan et al., 2005). 예를 들어 금리 상한제 하에서는 금리 상승기에 시장금리가 예금금리 상한을 상회하게 될 경우 금융기관들의 대출여력이 축소되었다. 금리상한제 철폐 이후 비록 금리상승기에 은행을 통한 조달비용이 상승하였으나 신용공급이 크게 축소되지는 않았기 때문에 금리인상의 실물긴축 효과가 이전에 비해 줄어들었다. 또한 글로벌 금융위기 이후에는 미국의 가계부채가 축소된 데다 주택시장을 중심으로 고정금리 대출비중 확대로 차입자의 이자부담이 크게 늘어나지 않아 금리인상의 영향이 더욱 약화되었을 수 있다. Bloomberg 기사3)에 따르면 미국의 변동금리 주택금융 대출은 2006년 40% 수준에서 현재는 5% 이하로 축소되었으며, 고정금리 대출의 40% 이상이 코로나19 감염확산 기간에 발생한 저금리 대출로 금리 수준이 대부분 현재의 기준금리보다 낮은 4% 이하인 것으로 알려졌다.

셋째, 세계화의 진전에 따른 글로벌 공급망 확대 등 공급부문의 구조변화 또한 금리 민감도 하락을 촉진하였을 것으로 보인다(Gamber & Hung, 2001; Sajedi & Thwaites, 2016; Forbes, 2019). 미국 기업의 다국적화로 생산 공정 중 일부가 해외에서 이뤄짐에 따라 미국의 통화정책 변화가 생산비용에 미치는 영향이 축소된 반면 글로벌 요인들이 미국 물가에 미치는 영향은 크게 확대되었다. 또한 교역 확대에 따른 자본재 가격 하락으로 설비투자에 필요한 자금 수요가 줄어든 점 또한 금리 민감도를 완화시킨 요인이다.

통화정책 및 금융시장에 대한 시사점

그렇다면 거시경제의 이러한 변화가 통화정책 및 금융시장에 주는 시사점은 무엇인가? 우선, 전문적인 경제예측 기관들이 집단적으로 오류를 나타낼 정도로 실물경제의 금리 민감도가 크게 하락한 만큼 향후 중앙은행들의 통화정책 경로에 대한 불확실성이 매우 커졌다. 특히, 기준금리의 준거(reference) 역할을 하는 실질중립금리 추정에 대한 불확실성이 커졌다. 실질중립금리란 실물경기를 자극시키지도 위축시키지도 않는 균형 수준의 금리인 만큼 직접 관측할 수 없으며 모형을 통해 추정해야한다. 따라서, 실물경제와 금리의 관계가 미약해지면 실물경제 변수를 통해 관측이 불가능한 실질중립금리를 추정할 때 발생하는 불확실성이 더욱 커질 수밖에 없다. 이에 따라 균형 수준의 통화긴축 정도를 사전적으로 판단하기 어려워져 경제지표에 임기응변식으로 대응하는 통화정책 운영이 상당 기간 지속될 수 있다. 최근 5월 FOMC 의사록에서 드러나듯 연준 내부에서조차 향후 금리경로에 대한 의견이 동결과 추가인상으로 엇갈리는 것은 결국 최근 경제상황에 부합하는 중립금리 수준에 대한 불확실성이 크기 때문이다. 이러한 어려움은 비단 연준만의 문제는 아니어서 금리인상 기조를 일시 중단했다가 금리인상으로 다시 돌아선 호주 및 캐나다 중앙은행의 사례 또한 같은 맥락에서 이해할 수 있다.

다음으로, <그림 3>을 통해 제시된 결과 및 선행연구들을 종합해 볼 때 고용사정을 비롯한 실물경기에 대한 통화긴축 효과가 대체로 단기에 집중되는 것으로 나타나는 만큼 2022년 2분기 및 3분기에 집중되었던 금리인상의 효과는 금년 하반기에는 대체로 소멸될 것으로 판단된다. 실제로 Goldman Sachs 등 일부 기관들은 미국 경제가 뚜렷한 침체 없이 2024년과 2025년에도 금년과 비슷한 1% 중후반 수준의 성장세를 나타낼 것으로 예상하고 있다. 이러한 점을 도식화하기 위해 물가상승률과 고용사정, 즉 구인구직비율 간의 관계를 나타나는 필립스 곡선인 <그림 4>를 살펴보자. 글로벌 금융위기 이후 코로나19 이전까지 고용사정이 부진(구인구직비율<1)하여 필립스 곡선의 기울기가 0에 근접하였으므로 두 변수 간의 관계가 사라진 것처럼 보였으나, 최근 들어 노동공급 부족 현상(구인구직비율>1)이 심화됨에 따라 고용사정과 물가 간의 뚜렷한 양(+)의 관계가 복원되었다. 필립스 곡선을 감안하면 물가 안정을 위해 고용사정의 둔화가 선결 요건이나, 미국의 고용사정이 금리에 둔감해진 데다 코로나19 이후 이민자 부족 및 고령층의 조기 은퇴와 맞물려 노동시장의 수급불안이 장기화될 수 있다. 즉, <그림 4>에서 미국 경제가 구인구직비율이 1을 상회하는 구간에 계속 머무르게 되는 셈이다. 이러한 위험이 현실화될 경우 금년 초 이후 통화정책 기조의 전환 가능성을 제기하고 있는 금융시장의 판단과 달리 높은 수준의 물가와 금리가 상당 기간 지속될 수 있음을 의미한다.

1) 2023년 1월 전망(1.4%) 대비 0.3%p, 4월 전망(1.6%) 대비 0.1%p 상향 조정되었다.

2) 본문에서 설명하고 있는 IS 곡선과 함께 인플레이션과 GDP갭의 관계인 필립스 곡선(Phillips curve), 고용사정과 GDP갭의 관계인 오쿤의 법칙(Okun’s law), 중앙은행의 통화정책 반응함수인 테일러 준칙(Taylor rule), 명목금리와 실질금리간 관계인 피셔 등식(Fisher equation), 잠재성장률과 실질중립금리 간 관계식으로 구성된다. 추정을 위해 사용된 데이터는 미국 분기별 GDP, PCE 물가지수, 연방기금금리 및 실업률이다.

3) Bloomberg, 2023. 3. 4, Sorry, Fed, most US mortgage rates were locked in during pandemic lows.

참고문헌

Boivin, J., Kiley, M.T., Mishkin, F.S., 2011, How has the monetary transmission mechanism evolved over time?, Handbook of Monetary Economics 3a, 369-422.

Clarida, R., Gali, J., Gertler, M., 2000, Monetary policy rules and macroeconomic stability: Evidence and some theory, Quarterly Journal of Economics 115(1), 147-180.

Dynan, K., Elmendorf, D., Sichel, D., 2005, Can financial innovation help to explain the reduced volatility of economic activity?, Journal of Monetary Economics 53(1), 123-150.

Forbes, K., 2019, Has globalization changed the inflation process?, BIS working papers No.791.

Gamber, E., Hung, J., 2001, Has the rise in globalization reduced U.S. inflation in the 1990s?, Economic Inquiry 39(1), 58-73.

Sajedi, R., Thwaites, G., 2016, Why are real interest rates so low? The role of the relative price of investment goods, IMF Economic Review 64(4), 635-659.