자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

시장금리 측면에서 살펴본 한미 기준금리 인상 영향 비교 및 시사점

2023-13호 2023.06.26

요약

미 연준이 6월 FOMC에서 지난해 3월 이후 처음으로 기준금리 인상을 중단하였다. 최근 인플레이션 및 경제여건을 고려할 때, 한미 모두 금번 기준금리 인상기가 종반부에 접어든 것으로 판단된다. 본고에서는 금번 통화긴축기 동안 한국과 미국의 기준금리 인상이 장기 국채금리에 미친 영향을 살펴보았다.

금번 금리인상기 동안 미국은 한국보다 기준금리 인상분 대비 장기 국채금리 상승폭이 현저히 낮았다. 미국의 경우 과거 금리인상기와 비교해도 국채금리 상승이 제한되었다. 이는 미국 국채금리에 대한 기준금리 인상의 영향력이 작아졌을 가능성이 있음을 시사한다. 다양한 원인이 있겠으나, 누적된 양적완화의 영향으로 미국 국채의 기간 프리미엄이 최근까지 이례적으로 낮게 유지된 점이 주요 원인으로 추정된다.

연준은 기준금리를 동결하더라도 양적긴축은 유지할 것으로 보인다. 양적긴축이 지속될 경우 누적된 양적완화 효과가 완화되면서 기간 프리미엄이 확대될 수 있다. 따라서 향후 미국 국채금리 결정요인 중 통화정책 못지않게 기간 프리미엄 변화에 관심을 가질 필요가 있다. 미국 국채금리는 기간 프리미엄 경로를 통해 우리나라 국채금리에 영향을 미친다. 한미 기준금리가 동결되더라도 미국 기간 프리미엄이 확대되면 우리나라 국채금리의 중요 상승요인으로 작용할 수 있다. 결과적으로 미국 기간 프리미엄 확대가 국내 통화정책의 유효성을 제한할 수 있다는 점에서 유의할 필요가 있다. 아울러, 미국 기준금리의 장기금리에 대한 영향력 축소가 한미 기준금리 역전폭 확대에도 기여한 것으로 판단된다. 기준금리 역전의 주요 원인이 미국에 있다는 점은 국내 통화정책 대응에 어려움이 가중될 수 있음을 의미한다. 잠재적인 환율 변동성 확대에 대응할 수 있는 방안을 마련할 필요가 있다.

금번 금리인상기 동안 미국은 한국보다 기준금리 인상분 대비 장기 국채금리 상승폭이 현저히 낮았다. 미국의 경우 과거 금리인상기와 비교해도 국채금리 상승이 제한되었다. 이는 미국 국채금리에 대한 기준금리 인상의 영향력이 작아졌을 가능성이 있음을 시사한다. 다양한 원인이 있겠으나, 누적된 양적완화의 영향으로 미국 국채의 기간 프리미엄이 최근까지 이례적으로 낮게 유지된 점이 주요 원인으로 추정된다.

연준은 기준금리를 동결하더라도 양적긴축은 유지할 것으로 보인다. 양적긴축이 지속될 경우 누적된 양적완화 효과가 완화되면서 기간 프리미엄이 확대될 수 있다. 따라서 향후 미국 국채금리 결정요인 중 통화정책 못지않게 기간 프리미엄 변화에 관심을 가질 필요가 있다. 미국 국채금리는 기간 프리미엄 경로를 통해 우리나라 국채금리에 영향을 미친다. 한미 기준금리가 동결되더라도 미국 기간 프리미엄이 확대되면 우리나라 국채금리의 중요 상승요인으로 작용할 수 있다. 결과적으로 미국 기간 프리미엄 확대가 국내 통화정책의 유효성을 제한할 수 있다는 점에서 유의할 필요가 있다. 아울러, 미국 기준금리의 장기금리에 대한 영향력 축소가 한미 기준금리 역전폭 확대에도 기여한 것으로 판단된다. 기준금리 역전의 주요 원인이 미국에 있다는 점은 국내 통화정책 대응에 어려움이 가중될 수 있음을 의미한다. 잠재적인 환율 변동성 확대에 대응할 수 있는 방안을 마련할 필요가 있다.

우리나라 기준금리가 지난 2월부터 동결 중인 가운데, 미 연준이 6월에 2022년 3월 이후 처음으로 기준금리 인상을 중단하였다. 연준이 시사한 바와 같이 금년 중에 기준금리가 1~2회 추가로 인상될 수 있으나, 최근 인플레이션 및 실물경제 여건을 전제로 보면 한미 모두 금번 기준금리 인상 사이클이 종반부에 진입한 것으로 평가된다. 통화정책은 다양한 경로를 통해 경제 및 금융시장에 영향을 미치는데, 일차적으로 중장기 시장금리 수준(금융여건)의 변화를 유발하여 경제내 초과수요(경기변동)를 조정한다. 이런 관점에서 볼 때, 기준금리 변화가 중장기 국채금리(무위험 금리)에 미치는 영향을 통화정책 파급경로의 출발점이라 할 수 있다. 본고에서는 금번 통화긴축기 동안 한국과 미국의 기준금리 인상이 장기 국채금리에 미친 영향을 살펴보고 시사점을 논의한다.

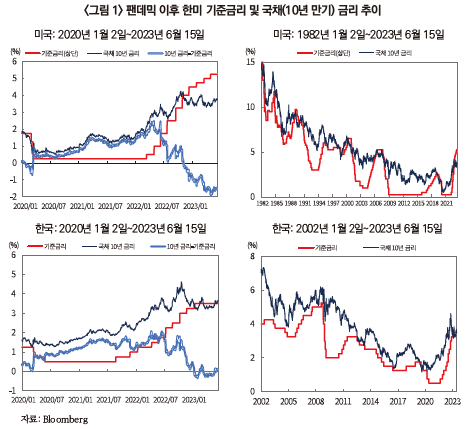

팬데믹 이후 한미 기준금리 및 국채금리 변화

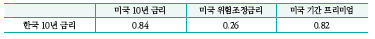

장기금리에 대한 영향 관점에서, 한미간에 금번 금리인상기의 가장 특징적인 차이는 기준금리 인상폭 대비 국채금리 상승폭의 차이에 있다. 구체적인 수치를 통해 비교해보기 위해 양국의 최초 기준금리 인상 및 가장 최근 인상 시점 이전 한달 동안의 국채금리 평균을 비교해보면 다음과 같다. 우선, 미국 기준금리는 지난해 3월 처음으로 인상(0.25%→0.5%)되어, 금년 5월에 5.25%를 기록하였다. 한편 국채금리는 1.93%(지난해 2월 평균)에서 3.46%(금년 4월 평균)로 상승하였다. 결과적으로 미국의 경우 기준금리가 5.0%p 인상된 데 반해, 국채금리 상승폭은 1.53%p에 그쳤다. 다음으로 한국 기준금리는 2021년 8월말 인상(0.5%→0.75%)을 시작으로 금년 1월에 3.5%까지 인상되었다. 미국과 같은 방식으로 산출한 국채금리는 1.89%에서 3.59%로 1.67%p 상승하였다. 따라서 미국이 한국보다 기준금리를 2.0%p 더 인상하였음에도 국채금리 상승폭은 한국이 미국을 상회하였다.

금번 기준금리 인상기 동안의 미국 국채금리 변화는 과거 인상기와 비교해도 이례적이다. <그림 1>에서 1982년 이후 미국의 금리인상기를 살펴보면, 대체로 국채금리가 최종 기준금리와 유사한 수준까지 상승하였다는 점을 확인할 수 있다. 이에 반해 금번에는 국채금리 고점(2022년 10월 24일 4.24%)이 최종1) 기준금리(금년 5월 5.25%)를 크게 하회한 수준에 그쳤다. 한국도 2002년 이후 기준금리 인상기를 살펴보면 미국과 유사하게 국채금리 고점이 최종 기준금리보다 높은 수준에서 형성되어 왔다. 미국과 달리 한국에서는 금번 인상기에도 국채금리 고점(2022년 10월 21일 4.62%)이 최종 기준금리(3.5%)를 큰 폭으로 상회하였다. 이상의 결과는 통화정책 측면에서 동일한 장기 국채금리 상승을 유발하기 위해 미국이 우리나라보다 큰 폭으로 기준금리를 인상할 필요가 있음을 의미한다. 또한 미국의 경우 장기금리의 기준금리 인상에 대한 민감도가 과거에 비해 크게 낮아진 것으로 볼 수 있다. 이는 결국 중앙은행이 기준금리 인상을 통해 의도한 만큼의 통화긴축 효과가 나타나지 않을 수 있음을 시사한다.2)

국채금리 분해를 통한 한미 통화정책 영향 비교

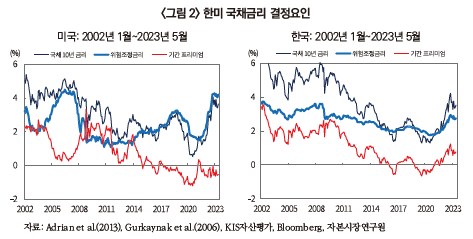

본 절에서는 국채금리 결정요인 분해를 통해 금번 금리인상기에 관찰된 한미간 통화정책 영향의 차이를 살펴본다. 금리결정이론에 따르면 국채금리는 미래 단기금리(기준금리)에 대한 예상치와 기간 프리미엄의 합으로 구성된다. 전자를 위험조정금리(risk-neutral yields)라 부르는데, 국채금리 중 기준금리 인상 효과가 반영된 부분으로 이해할 수 있다. 기간 프리미엄(term premium)은 채권의 리스크 프리미엄(위험보상 금리)으로 다양한 요인에 의해 결정되는데, 투자자가 인지하는 국채금리 상승위험(금리 변동성)이 증가할수록 커진다. 대략적으로 금리상승위험은 통화정책, 인플레이션 및 실물경제에 의해 결정되므로, 동 요인들의 불확실성이 높을수록 기간 프리미엄이 확대된다. 채권에 대한 수요와 공급 요인도 기간 프리미엄에 영향을 미치는데, 특히 미국의 경우 양적완화가 기간 프리미엄의 구조적 하락세에 영향을 미친 것으로 알려져 있다(Bernanke, 2015).

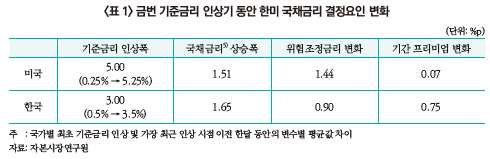

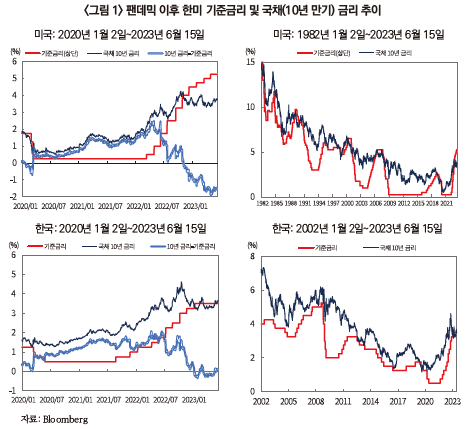

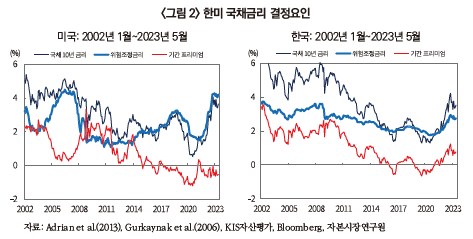

<그림 2>에는 Adrian et al.(2013)에 제시된 방법을 사용하여 한미 10년 만기 국채금리를 통화정책에 대한 기대(위험조정금리) 및 기간 프리미엄으로 분해한 결과가 나타나있다. 다음으로 <표 1>에는 앞 절에서 언급된 방법을 통해 산출된 금번 기준금리 인상기 동안의 국채금리 결정요인 변화가 정리되어 있다. 우선 <표 1>에서 알 수 있듯이, 금번 인상기 동안 한미간에 기준금리 인상이 국채금리 상승에 미친 영향의 차이는 기간 프리미엄 변화에 있는 것으로 확인되었다. 한미 모두 기준금리 인상에 따른 위험조정금리(기준금리 인상 기대 반영) 변화는 유사한 수준3)으로 나타난 반면, 기간 프리미엄 변화폭에 큰 차이가 있다. 한국은 기간 프리미엄이 국채금리 상승분 중 45%(=0.75/1.65)를 차지한 반면, 미국 기간 프리미엄은 7bp 확대된 데 그쳐 국채금리 상승이 전적으로 위험조정금리에 의해 유발되었음을 알 수 있다. <그림 2>에서 확인할 수 있듯이 2020년 이후 최근까지 미국 기간 프리미엄은 1970년대4) 이후 가장 낮은 수준에 머물러있다. 금번 기준금리 인상기 동안의 높은 인플레이션 및 통화정책 불확실성을 고려할 때, 미국 기간 프리미엄이 이처럼 낮은 수준에서 유지된 점은 매우 이례적인 현상이다.

이처럼 최근 미국 기간 프리미엄이 이례적으로 낮은 수준을 유지하고 있는 원인에 대해서는 아직 면밀한 검토가 이루어지지 않은 상태로 파악된다. 연준이 1980년대 이후 가장 가파르게 기준금리를 인상했던 관계로 최근 미국 국채금리 변화 요인으로 주로 기준금리에 관심이 집중된 측면이 있는 것으로 판단된다. 본고에서 살펴본 바에 기초하면 다음의 사항을 고려해 볼 수 있다. <그림 2>에서 미국과 달리 한국 기간 프리미엄이 2020년 이후 유의미한 상승세를 보였다는 점을 알 수 있다. 따라서 미국 기간 프리미엄의 행태는 미국 고유 요인에 기인하는 것으로 판단해 볼 수 있으며, 여러 요인이 있을 수 있겠으나 누적된 양적완화의 효과가 유력한 원인으로 추정된다.6)

시사점

이상에서 살펴본 내용은 다양한 측면에서 시사점을 갖는다. 미국과 우리나라에 대한 시사점을 차례로 살펴본다. 우선, 앞으로는 미국 국채금리 결정요인 중 기간 프리미엄에 관심을 가질 필요가 있다. 연준은 6월 FOMC에서 기준금리를 동결한 데 이어 상당기간 기준금리를 인하하지 않을 가능성을 제기하였다. 금리인하가 가시화되기까지는 국채금리 결정요인 중 기준금리의 영향이 낮아질 가능성이 있다. 한편 연준은 기준금리는 동결하였으나 양적긴축은 지속 중이다. 따라서 기준금리가 동결되더라도 양적긴축으로 인해 기간 프리미엄이 정상화될 수 있다. 향후 기간 프리미엄이 국채금리의 상승을 유발(또는 하락을 제한)하는 요인으로 작용할 가능성이 있다.

연준의 가파른 기준금리 인상에도 미국 실물경제가 예상보다 양호한 흐름을 유지 중인 것으로 평가되고 있다(강현주, 2023; 송병호 외, 2023). 여기에는 다양한 원인과 해석이 있을 수 있으나, 기준금리 인상이 실물경제에 영향을 미치는 파급경로의 출발점이 중장기 국채금리 상승에 있다는 점을 감안하면, 과거보다 국채금리 결정에 대한 기준금리 인상의 영향이 감소한 측면도 중요한 역할을 한 것으로 판단된다. 이러한 점은 연준이 기준금리 수준의 긴축강도를 평가할 때도 고려될 필요가 있다.

미국 국채금리는 주로 기간 프리미엄 경로를 통해 우리나라 국채금리에 영향을 미친다.7) 미국 기간 프리미엄이 정상화될 경우 우리나라 국채금리의 중요 상승요인으로 작용할 수 있다. 이는 국내 통화정책의 유효성을 제한하는 결과를 가져올 수 있으므로 유의할 필요가 있다. 아울러, 중장기 국채금리에 대한 미국 기준금리 인상 영향력 감소가 역대 최고수준까지 확대된 한미 기준금리( 및 기준금리에 연동되는 단기금리) 역전에도 기여한 것으로 판단된다. 물론 미국의 인플레이션 강도가 우리나라보다 높았다는 점을 한미 기준금리 역전의 주요 원인으로 꼽을 수 있을 것이다. 여기에, 동일한 긴축효과를 유발하기 위해 우리나라보다 미국의 기준금리 인상폭이 클 수 있다는 점 또한 기준금리 역전폭 심화에 영향을 미친 것으로 볼 수 있다. 기준금리 역전의 주요 원인이 미국에 있다는 점은 국내 통화정책 대응에 어려움이 가중될 수 있음을 의미한다. 잠재적인 환율 변동성 확대 위험에 대응할 수 있는 방안을 마련할 필요가 있다.

1) 앞서 언급하였듯이 미국 기준금리는 금년 중에 1~2회 추가로 인상될 가능성이 있다.

2) 통화긴축의 강도는 기준금리에서 (단기)중립금리를 차감한 기준금리갭을 통해 파악할 수 있는데, 기준금리갭이 클수록, 즉 기준금리가 (단기)중립금리보다 높을수록 통화정책이 긴축적인 것으로 이해할 수 있다(백인석‧장보성, 2022). (단기)중립금리는 기초경제여건에 부합하는 기준금리 수준을 의미하는데, 같은 맥락에서 장기중립금리 및 장기금리갭(장기금리장기중립금리)을 생각해볼 수 있다. 본문에서 살펴본 결과는 미국의 경우, 과거보다 동일한 기준금리갭이 유발할 수 있는 장기금리갭 수준이 낮아졌을 가능성을 시사한다. 또한 우리나라 기준금리가 미국보다 낮더라도 장기금리갭을 통해 파악한 통화긴축의 강도는 미국에 비해 높을 가능성도 배제할 수 없는 것으로 추정해볼 수 있다.

3) <표 1>에서 기준금리 1%p 인상시 위험조정금리는 한국과 미국 모두 대략 0.3%p 내외 상승하였다(다만, 동 수치는 Adrian et al.(2013) 모형의 추정기간 등에 따라 달라질 수 있으므로 일반화할 수 없다).

4) 편의상 <그림 2>에는 2002년부터의 기간 프리미엄만 나타났다. 미국 기간 프리미엄은 뉴욕연준 홈페이지에서도 확인할 수 있다.

5) 표에 제시된 국채금리는 Adrian et al.(2013) 모형에 의해 적합된 금리이며, 실제 국채금리와 소폭 차이가 있다.

6) Krishnamurthy & Vissing-Jorgensen(2011) 및 Bernanke(2016) 등 다수 연구에 따르면 글로벌 금융위기 이후 실시된 연준의 양적완화가 미국 국채금리 수준을 낮추는데 기여한 것으로 파악된다. 양적완화 규모는 연준 보유자산 규모를 통해 가름해볼 수 있는데, 연준 자산은 2020년 코로나 팬데믹 대응을 위해 매우 큰 폭으로 증가하였다. 연준의 전체 자산(국채)은 2020년 1월 4.2조달러(2.4조달러) 수준에서 2022년 5월에는 8.9조달러(5.8조달러)까지 증가하였다. 연준은 기준금리 인상과 함께 지난해 6월부터 보유자산 축소(대차대조표 축소, 양적긴축)를 시행 중에 있다. 하지만, 누적된 규모가 워낙 큰 탓에, 금년 5월에도 전체자산(국채) 규모가 8.5조달러(5.2조달러)에 달하였다. 참고로, 2003년부터 양적완화 시행전까지 연준의 보유자산 규모는 1조달러를 하회하였다.

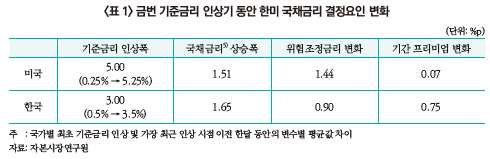

7) 2002년 1월부터 2023년 5월까지의 월말 자료를 기초로 산출한 한국 10년 금리와 미국 10년 금리 및 구성요소간 상관관계는 아래 표와 같다.

참고문헌

강현주, 2023, 미국 실물경제의 금리 민감도 하락 및 시사점, 자본시장연구원 『자본시장포커스』 2023-12호.

백인석‧장보성, 2022, 『미 연준 통화정책 평가 및 국내 금리에 대한 영향』, 자본시장연구원 이슈보고서 22-08.

송병호 외, 2023, 수수께끼 같은 미국경제: 이렇게 이해하자, 한국은행.

Adrian, T., Crump, R., Moench, E., 2013, Pricing term structure with linear regression, Journal of Financial Economics 110(1), 110-138.

Bernanke, B.S., 2016, Why are interest rates so low, part 4: Term premiums, Brookings.

Gurkaynak, R.S., Sack, B., Wright, J.H., 2006, The U.S. treasury yield curve: 1961 to present, FRB Finance and Economics Discussion Series 2006-28.

Krishnamurthy, A., Vissing-Jorgensen, A., 2011, The effects of quantitative easing on interest rates: Channels and implications for policy, NBER Working Paper 17555.

팬데믹 이후 한미 기준금리 및 국채금리 변화

장기금리에 대한 영향 관점에서, 한미간에 금번 금리인상기의 가장 특징적인 차이는 기준금리 인상폭 대비 국채금리 상승폭의 차이에 있다. 구체적인 수치를 통해 비교해보기 위해 양국의 최초 기준금리 인상 및 가장 최근 인상 시점 이전 한달 동안의 국채금리 평균을 비교해보면 다음과 같다. 우선, 미국 기준금리는 지난해 3월 처음으로 인상(0.25%→0.5%)되어, 금년 5월에 5.25%를 기록하였다. 한편 국채금리는 1.93%(지난해 2월 평균)에서 3.46%(금년 4월 평균)로 상승하였다. 결과적으로 미국의 경우 기준금리가 5.0%p 인상된 데 반해, 국채금리 상승폭은 1.53%p에 그쳤다. 다음으로 한국 기준금리는 2021년 8월말 인상(0.5%→0.75%)을 시작으로 금년 1월에 3.5%까지 인상되었다. 미국과 같은 방식으로 산출한 국채금리는 1.89%에서 3.59%로 1.67%p 상승하였다. 따라서 미국이 한국보다 기준금리를 2.0%p 더 인상하였음에도 국채금리 상승폭은 한국이 미국을 상회하였다.

국채금리 분해를 통한 한미 통화정책 영향 비교

본 절에서는 국채금리 결정요인 분해를 통해 금번 금리인상기에 관찰된 한미간 통화정책 영향의 차이를 살펴본다. 금리결정이론에 따르면 국채금리는 미래 단기금리(기준금리)에 대한 예상치와 기간 프리미엄의 합으로 구성된다. 전자를 위험조정금리(risk-neutral yields)라 부르는데, 국채금리 중 기준금리 인상 효과가 반영된 부분으로 이해할 수 있다. 기간 프리미엄(term premium)은 채권의 리스크 프리미엄(위험보상 금리)으로 다양한 요인에 의해 결정되는데, 투자자가 인지하는 국채금리 상승위험(금리 변동성)이 증가할수록 커진다. 대략적으로 금리상승위험은 통화정책, 인플레이션 및 실물경제에 의해 결정되므로, 동 요인들의 불확실성이 높을수록 기간 프리미엄이 확대된다. 채권에 대한 수요와 공급 요인도 기간 프리미엄에 영향을 미치는데, 특히 미국의 경우 양적완화가 기간 프리미엄의 구조적 하락세에 영향을 미친 것으로 알려져 있다(Bernanke, 2015).

<그림 2>에는 Adrian et al.(2013)에 제시된 방법을 사용하여 한미 10년 만기 국채금리를 통화정책에 대한 기대(위험조정금리) 및 기간 프리미엄으로 분해한 결과가 나타나있다. 다음으로 <표 1>에는 앞 절에서 언급된 방법을 통해 산출된 금번 기준금리 인상기 동안의 국채금리 결정요인 변화가 정리되어 있다. 우선 <표 1>에서 알 수 있듯이, 금번 인상기 동안 한미간에 기준금리 인상이 국채금리 상승에 미친 영향의 차이는 기간 프리미엄 변화에 있는 것으로 확인되었다. 한미 모두 기준금리 인상에 따른 위험조정금리(기준금리 인상 기대 반영) 변화는 유사한 수준3)으로 나타난 반면, 기간 프리미엄 변화폭에 큰 차이가 있다. 한국은 기간 프리미엄이 국채금리 상승분 중 45%(=0.75/1.65)를 차지한 반면, 미국 기간 프리미엄은 7bp 확대된 데 그쳐 국채금리 상승이 전적으로 위험조정금리에 의해 유발되었음을 알 수 있다. <그림 2>에서 확인할 수 있듯이 2020년 이후 최근까지 미국 기간 프리미엄은 1970년대4) 이후 가장 낮은 수준에 머물러있다. 금번 기준금리 인상기 동안의 높은 인플레이션 및 통화정책 불확실성을 고려할 때, 미국 기간 프리미엄이 이처럼 낮은 수준에서 유지된 점은 매우 이례적인 현상이다.

시사점

이상에서 살펴본 내용은 다양한 측면에서 시사점을 갖는다. 미국과 우리나라에 대한 시사점을 차례로 살펴본다. 우선, 앞으로는 미국 국채금리 결정요인 중 기간 프리미엄에 관심을 가질 필요가 있다. 연준은 6월 FOMC에서 기준금리를 동결한 데 이어 상당기간 기준금리를 인하하지 않을 가능성을 제기하였다. 금리인하가 가시화되기까지는 국채금리 결정요인 중 기준금리의 영향이 낮아질 가능성이 있다. 한편 연준은 기준금리는 동결하였으나 양적긴축은 지속 중이다. 따라서 기준금리가 동결되더라도 양적긴축으로 인해 기간 프리미엄이 정상화될 수 있다. 향후 기간 프리미엄이 국채금리의 상승을 유발(또는 하락을 제한)하는 요인으로 작용할 가능성이 있다.

연준의 가파른 기준금리 인상에도 미국 실물경제가 예상보다 양호한 흐름을 유지 중인 것으로 평가되고 있다(강현주, 2023; 송병호 외, 2023). 여기에는 다양한 원인과 해석이 있을 수 있으나, 기준금리 인상이 실물경제에 영향을 미치는 파급경로의 출발점이 중장기 국채금리 상승에 있다는 점을 감안하면, 과거보다 국채금리 결정에 대한 기준금리 인상의 영향이 감소한 측면도 중요한 역할을 한 것으로 판단된다. 이러한 점은 연준이 기준금리 수준의 긴축강도를 평가할 때도 고려될 필요가 있다.

미국 국채금리는 주로 기간 프리미엄 경로를 통해 우리나라 국채금리에 영향을 미친다.7) 미국 기간 프리미엄이 정상화될 경우 우리나라 국채금리의 중요 상승요인으로 작용할 수 있다. 이는 국내 통화정책의 유효성을 제한하는 결과를 가져올 수 있으므로 유의할 필요가 있다. 아울러, 중장기 국채금리에 대한 미국 기준금리 인상 영향력 감소가 역대 최고수준까지 확대된 한미 기준금리( 및 기준금리에 연동되는 단기금리) 역전에도 기여한 것으로 판단된다. 물론 미국의 인플레이션 강도가 우리나라보다 높았다는 점을 한미 기준금리 역전의 주요 원인으로 꼽을 수 있을 것이다. 여기에, 동일한 긴축효과를 유발하기 위해 우리나라보다 미국의 기준금리 인상폭이 클 수 있다는 점 또한 기준금리 역전폭 심화에 영향을 미친 것으로 볼 수 있다. 기준금리 역전의 주요 원인이 미국에 있다는 점은 국내 통화정책 대응에 어려움이 가중될 수 있음을 의미한다. 잠재적인 환율 변동성 확대 위험에 대응할 수 있는 방안을 마련할 필요가 있다.

1) 앞서 언급하였듯이 미국 기준금리는 금년 중에 1~2회 추가로 인상될 가능성이 있다.

2) 통화긴축의 강도는 기준금리에서 (단기)중립금리를 차감한 기준금리갭을 통해 파악할 수 있는데, 기준금리갭이 클수록, 즉 기준금리가 (단기)중립금리보다 높을수록 통화정책이 긴축적인 것으로 이해할 수 있다(백인석‧장보성, 2022). (단기)중립금리는 기초경제여건에 부합하는 기준금리 수준을 의미하는데, 같은 맥락에서 장기중립금리 및 장기금리갭(장기금리장기중립금리)을 생각해볼 수 있다. 본문에서 살펴본 결과는 미국의 경우, 과거보다 동일한 기준금리갭이 유발할 수 있는 장기금리갭 수준이 낮아졌을 가능성을 시사한다. 또한 우리나라 기준금리가 미국보다 낮더라도 장기금리갭을 통해 파악한 통화긴축의 강도는 미국에 비해 높을 가능성도 배제할 수 없는 것으로 추정해볼 수 있다.

3) <표 1>에서 기준금리 1%p 인상시 위험조정금리는 한국과 미국 모두 대략 0.3%p 내외 상승하였다(다만, 동 수치는 Adrian et al.(2013) 모형의 추정기간 등에 따라 달라질 수 있으므로 일반화할 수 없다).

4) 편의상 <그림 2>에는 2002년부터의 기간 프리미엄만 나타났다. 미국 기간 프리미엄은 뉴욕연준 홈페이지에서도 확인할 수 있다.

5) 표에 제시된 국채금리는 Adrian et al.(2013) 모형에 의해 적합된 금리이며, 실제 국채금리와 소폭 차이가 있다.

6) Krishnamurthy & Vissing-Jorgensen(2011) 및 Bernanke(2016) 등 다수 연구에 따르면 글로벌 금융위기 이후 실시된 연준의 양적완화가 미국 국채금리 수준을 낮추는데 기여한 것으로 파악된다. 양적완화 규모는 연준 보유자산 규모를 통해 가름해볼 수 있는데, 연준 자산은 2020년 코로나 팬데믹 대응을 위해 매우 큰 폭으로 증가하였다. 연준의 전체 자산(국채)은 2020년 1월 4.2조달러(2.4조달러) 수준에서 2022년 5월에는 8.9조달러(5.8조달러)까지 증가하였다. 연준은 기준금리 인상과 함께 지난해 6월부터 보유자산 축소(대차대조표 축소, 양적긴축)를 시행 중에 있다. 하지만, 누적된 규모가 워낙 큰 탓에, 금년 5월에도 전체자산(국채) 규모가 8.5조달러(5.2조달러)에 달하였다. 참고로, 2003년부터 양적완화 시행전까지 연준의 보유자산 규모는 1조달러를 하회하였다.

7) 2002년 1월부터 2023년 5월까지의 월말 자료를 기초로 산출한 한국 10년 금리와 미국 10년 금리 및 구성요소간 상관관계는 아래 표와 같다.

참고문헌

강현주, 2023, 미국 실물경제의 금리 민감도 하락 및 시사점, 자본시장연구원 『자본시장포커스』 2023-12호.

백인석‧장보성, 2022, 『미 연준 통화정책 평가 및 국내 금리에 대한 영향』, 자본시장연구원 이슈보고서 22-08.

송병호 외, 2023, 수수께끼 같은 미국경제: 이렇게 이해하자, 한국은행.

Adrian, T., Crump, R., Moench, E., 2013, Pricing term structure with linear regression, Journal of Financial Economics 110(1), 110-138.

Bernanke, B.S., 2016, Why are interest rates so low, part 4: Term premiums, Brookings.

Gurkaynak, R.S., Sack, B., Wright, J.H., 2006, The U.S. treasury yield curve: 1961 to present, FRB Finance and Economics Discussion Series 2006-28.

Krishnamurthy, A., Vissing-Jorgensen, A., 2011, The effects of quantitative easing on interest rates: Channels and implications for policy, NBER Working Paper 17555.