자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

구조화 및 비유동 자산 선호 현상의 이면

2024-10호 2024.05.13

요약

2008년 글로벌 금융위기 이후 저금리 환경이 지속되면서 ‘중위험, 중수익’을 표방하는 구조화 및 비유동 자산 시장이 크게 성장하였다. 이러한 상품들은 시장 환경이 우호적일 때 상대적으로 높은 수익률을 제공하지만, 동시에 복잡한 구조와 고유의 위험을 내포한다는 특성을 가진다. 구조화 및 비유동 자산 투자에 익숙지 않은 투자자들은 인지적 편향에 노출되어 그 위험을 과소평가하고 해당 자산을 실제보다 안전하다고 여길 가능성이 있다. 이러한 투자자들은 해당 자산에 과도하게 많은 금액을 투자하게 되고, 시장 환경이 악화되었을 때 큰 어려움을 겪을 수 있다.

2008년 글로벌 금융위기 이후 오랫동안 지속된 저금리 상황에서 구조화 및 비유동 자산에 대한 국내 투자가 크게 늘었다. 예를 들어, ELS와 DLS의 발행잔액1)은 2010년말 22조원에서 2023년말 94조원으로 4배 이상 증가하였고, 대표적 비유동 자산인 부동산펀드에 대한 투자도 같은 기간 동안 14조원에서 170조원으로 폭발적인 성장세를 보였다. 이는 낮아진 시장금리에 실망한 투자자들이 초과수익을 노리고 소위 ‘중위험, 중수익’을 표방하는 상품에 대거 투자한 결과로 보인다. 구조화 및 비유동 자산은 시장 환경이 우호적일 때 상대적으로 높은 수익률을 제공하지만, 다른 한편으로 구조적 복잡성과 고유의 위험을 내포하고 있어 전통자산과는 그 성격이 매우 다르다. 최근 홍콩 ELS 사태와 해외 부동산 펀드에서의 연이은 손실은 이러한 한계를 명확하게 드러냈다. 본고에서는 구조화 및 비유동 자산 선호 현상의 이면에 대해 논의하고자 한다. 특히 인지적 편향이 투자자의 선택에 어떠한 영향을 미치는지 검토한다.

구조화 자산 투자에서의 편향: ELS를 중심으로

2003년 국내에 도입된 ELS는 대표적인 구조화 자산으로, 당시 ‘금융상품의 혁신’으로 평가되며 많은 관심을 받았다. ELS는 특히 일반 대중의 투자선택 폭을 넓히는 데 기여하였다. 예를 들어, 스텝다운형 ELS는 풋옵션을 매도한 것과 유사한 수익구조를 제공하여 투자자에게 옵션 프리미엄을 제공하였다. 이러한 옵션 프리미엄은 시장금리 이상의 초과수익을 추구하는 투자자에게 매력적인 선택지가 될 수 있다.2) ELS가 만들어지기 전까지 이러한 옵션 프리미엄은 금융기관의 전유물로 인식되었다. 일반투자자가 본인 계좌에서 옵션을 직접 매도하려면 충분한 증거금을 보유해야 하고, 금융당국 혹은 거래소의 규제, 개별 증권사의 까다로운 거래 조건을 충족시켜야 했다. 특히 스텝다운형 ELS가 담는 ‘만기가 6개월 이상으로 길면서 깊은 외가격(deep out the money) 옵션’은 일반적인 풋옵션에 비해 비교적 낮은 투자 위험도에도 불구하고 장외시장에서만 거래가 가능하여 충분한 신용도를 갖춘 금융기관만이 접근할 수 있었다. ELS의 등장은 이러한 한계를 극복하고 일반투자자의 장외파생상품 접근성을 확대하였다. 또한 파생상품의 활용에도 불구하고 손실폭을 100%로 제한하고, 소액투자를 가능케 하는 등 일반투자자의 편의성을 보완하기도 하였다. 이를 통해 ELS는 궁극적으로 주식 시장에 직접 참여할 정도로 위험성향이 높지 않은 일반투자자들이 비교적 작은 수준의 시장 위험을 분담하면서 그에 따른 보상을 누릴 수 있도록 하였다. 다시 말해, ELS는 금융의 본질 중 하나인 ‘위험 분산’ 기능을 매우 뚜렷하게 수행하고 있는 상품으로 볼 수 있다.

그러나 이러한 순기능에도 불구하고 ELS는 내포된 위험을 일반투자자가 제대로 파악하기 어렵다는 단점을 보인다. 파생상품시장에는 항상 반대 포지션의 투자자가 존재하기 마련이며, 풋옵션을 매도하는 행위는, 풋옵션을 매수하는 사람과 반대 방향으로 거래를 체결한다는 것을 의미한다. 거래상대방으로서 풋옵션을 매수하는 사람은 당연히 전혀 가능성이 없는 사건을 위해 돈을 지불하지 않을 것이다.3) 따라서 ELS가 비교적 작은 수준의 위험을 가지고 있다고는 하지만, 그럼에도 불구하고 거기에는 위험이 반드시 존재할 수밖에 없다. 또한 풋옵션이 지닌 위험은 주식 시장에서 일반투자자가 쉽게 경험하는 위험과는 다른 성격을 나타낸다. 구체적으로, ELS에서 손실이 발생하는 빈도 자체는 주식에 비해 많이 낮지만, 일단 손실이 발생하면 매우 큰 규모의 기대손실값을 가진다(강병진, 2016).4) 일반투자자들은 이러한 위험을 제대로 인지하기가 쉽지 않으며, 결과적으로 본인의 위험 수준에 맞지 않는 상품을 선택하여 감당하기 어려운 손실을 겪을 수 있다.

투자자들은 ELS 투자 시 위험을 온전히 파악하기 어려우므로 인지적 편향에 노출되기 쉽다. 예컨대 스텝다운형 ELS의 경우, 투자자들은 특정 조건을 만족할 때 얻을 수 있는 수익률, 즉 쿠폰(coupon)을 확인할 수 있는데, 저금리 상황에서는 낮은 시장금리에 비해 ELS의 쿠폰 금리가 현저하게 높게 느껴지므로, 여기에 과잉 반응하여 ELS를 실제보다 매력적인 투자자산으로 여길 수 있다. 즉, 시장금리가 1%일 때 5%의 ELS 쿠폰 금리는 상당히 매력적으로 보일 것이다. 이러한 상황에서 투자자들은 상품의 뚜렷이 드러난 특성(쿠폰 금리)을 과대평가하는 반면, 덜 두드러진 특성(손실 위험)은 과소평가하는 경향이 있다. Bordalo et al.(2012, 2016)은 ‘현저성 이론(Salience Theory)’을 통해 이러한 현상을 설명하였다. 그 결과 투자자들은 ELS에 과도하게 많은 금액을 투자하게 된다. Célérier & Vallée(2017)는 저금리 상황에서 이러한 ‘현저성 효과’가 ELS를 포함한 유럽의 구조화 자산 시장 성장에 큰 기여를 하였다고 설명한다.

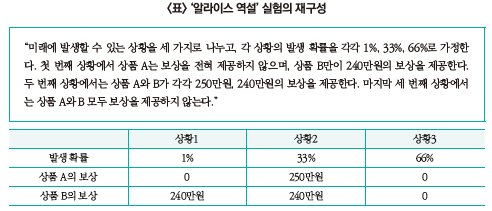

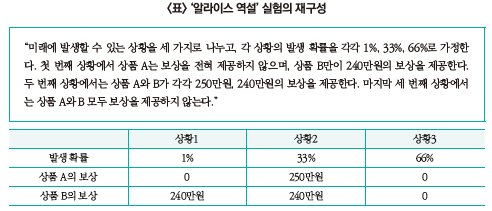

현저성 효과는 ELS 상품 자체를 매력적으로 보이게 만들 뿐 아니라, 그 안에서도 더욱 위험한 ELS 상품이 투자자에게 선택되도록 부추긴다. 알라이스 역설(Allais Paradox) 실험을 예로 들어보자. 이 실험에서는 참가자들에게 두 개의 상품을 제시한다. 상품 A는 33%의 확률로 250만원을, 나머지 67%의 확률로 0원을 제공한다. 반면, 상품 B는 34%의 확률로 240만원을, 나머지 66%의 확률로 0원을 제공한다. 실험 참가자들에게 둘 중에 어느 상품을 선택할 것인지 물어보자 대다수가 상품 A를 선택하였다. 이는 일반적인 사람들의 위험회피 성향과 상반되는 결과다. 현저성 이론의 관점에서 보면 이는 상품 A의 250만원이라는 보상의 ‘현저함’이 작은 위험의 추가를 감수하도록 유도한 것으로 해석할 수 있다.5) 이와 같은 원리는 ELS 투자에도 적용되어, 투자자들이 높은 쿠폰 금리를 제공하는 상품을 선호하는 방식으로 편향이 나타날 수 있다. 쿠폰 금리의 차이는 서로 다른 ELS 상품을 비교할 때 가장 두드러진 특징이며, 쿠폰 금리 상승에 따른 위험의 증가는 명확하게 드러나지 않기 때문이다. 특히, ELS 상품은 높은 쿠폰 금리를 제공할수록 구조가 복잡해져 투자자들의 위험 인식이 더욱 어려워진다. Célérier & Vallée(2017)에 따르면 실제로 유럽에서는 ‘현저성 효과’로 인해 저금리 시기에 높은 쿠폰 금리를 제공하는 상품이 많이 팔렸으며, 이로 인해 상품의 복잡성과 위험도는 크게 증가했다고 한다.

비유동 자산 투자에서의 편향

비유동 자산이라 하면 좁게는 부동산과 인프라, 원자재 등의 실물자산을 의미하고, 넓게는 헤지펀드, PE와 같은 사모펀드를 포함한다. 이러한 자산은 유동성이 높은 자산과 비교하여 여러 가지 장점을 가지고 있다. 첫째, 주식이나 채권과 같은 전통자산과 수익률의 상관관계가 낮아 효과적인 분산투자 수단이 된다. 둘째, 비유동 자산에서는 시장의 비효율성이 크게 나타나므로 해당 분야에서 전문성을 가진다면 초과수익을 얻을 수 있는 기회를 많이 포착할 수 있다. 즉, 비유동 자산을 분산투자 수단으로 적절히 활용하면 기존 포트폴리오의 변동성을 줄이는 동시에 수익률도 제고할 수 있는 것이다. 셋째, 실물자산 투자 수익률은 물가 변동과 직접 연관되는 경우가 많아 유용한 인플레이션 헤지 수단이 된다. 넷째, 비유동 자산 투자는 대형 기관투자자의 투자 기회를 확대하는 데 기여한다. 연기금이나 보험사 등 대형 기관투자자들은 전통자산 시장에서 이미 영향력이 높아 운용상의 제약이 발생할 수 있는데, 일부 비유동 자산 투자를 통해 이러한 제약을 완화할 수 있다.

반면, 비유동 자산은 명칭에서 나타나듯 ‘비유동성’이라는 뚜렷한 단점을 가지고 있다. 비유동 자산은 쉽게 처분하기 어려워 시장 상황이 좋지 않을 때 이를 보유한 투자자는 유동성 위기에 빠질 수 있다. 예를 들어, 2008년 글로벌 금융위기 당시 비유동 자산에 대한 시장 수요가 크게 줄면서 자산 매도가 어려워졌으며, CalPERS, Havarad, Yale과 같은 유명 연기금들조차 유동성 위기를 겪었다(Tédongap & Tafolong, 2018). 또한 비유동 자산 거래에는 중개수수료와 세금 등 수반되는 비용 수준이 높고, 거래구조가 복잡해 거래가 마무리되기까지 상당한 시간이 걸린다. 그러므로 비유동 자산은 장기투자를 할 수 있으며 유동성이 충분한 투자자에게만 좋은 선택지가 될 수 있다는 한계를 가진다.

비유동 자산에 대한 투자비중이 높아지는 현상에 대해 일부 학자들은 우려를 표하기도 한다. 이들은 비유동 자산을 전통자산과 같은 방식으로 평가하는 오류로 인해, 비유동 자산에 지나치게 많이 투자하는 편향이 발생할 수 있다고 지적한다. 비유동 자산은 일반적으로 시장 가격이 존재하지 않고 평가주기가 길며, 그렇게 산정된 가격마저도 과거에 상당 부분 의존하는 후행적 방식으로 평가되는 경우가 많아, 수익률이 평활화(smoothing)되는 특성을 보인다. 수익률 평활화는 비유동 자산의 수익률 변동성을 과소평가하게 만들고 다른 자산과의 상관관계 추정치에 영향을 미치는 등 통계적 특성을 변화시킨다.6) 따라서 전통자산에서 사용하는 평균, 분산, 상관관계와 같은 통계적 특성을 비유동 자산에 그대로 적용해서는 안 된다. 만약 그렇지 않고 비유동 자산의 위험을 과소평가하게 되면 포트폴리오 내 해당 자산의 비중이 과도하게 높아질 수 있다. 자산배분 시에 제약조건을 부여하거나 페널티를 부여하는 등 비유동 자산에 대해 투자 비중을 적절히 조정할 필요가 있다.

비유동 자산은 실적 평가 시에도 편향 문제를 야기한다. 구체적으로, 비유동 자산의 수익률 평활화 문제는 전체 포트폴리오의 성과 변동성을 낮추는 요인으로 작용한다. 자산 배분 시에는 앞서 언급한 방법으로 ‘수익률 평활화’ 효과를 어느 정도 통제할 수 있는 반면, 실제 성과를 사후에 평가할 때에는 이를 조정하기가 현실적으로 매우 까다롭다. 따라서 비유동 자산을 많이 보유한 기관투자자일수록 성과의 변동성이 작게 표시될 가능성이 높다. 연기금과 같이 장기 시계를 가진 펀드의 이사회가 실적을 사후적으로 평가할 때 펀드의 성과 안정성은 중요한 지표로 고려된다. 예를 들어, 시장 상황이 좋지 않을 때, 다른 펀드들이 큰 손실을 겪는 동안, 특정 펀드가 상대적으로 적은 손실을 경험한다면 해당 펀드 투자책임자의 연임 가능성은 높아질 것이다(Baz et al., 2022). 따라서 일부 투자책임자는 비유동 자산 투자를 안전한 선택으로 여기고(Asness, 2019. 12. 19), 이에 대한 투자를 선호할 수 있다.

맺음말

구조화 및 비유동 자산 시장은 그동안 눈부신 성장세를 보였다. 새로운 영역에서 위험을 분담하는 대가로 투자자에게 초과수익의 원천을 제공하였다는 점에서 이러한 현상은 긍정적으로 평가할 수 있다. 다만, 구조화 및 비유동 자산은 기존에 익숙지 않은 형태의 새로운 위험을 수반하므로, 투자자들은 항상 투자에 앞서 위험을 신중하게 검토해야 한다. 위험에 대해 충분한 이해 없이 투자할 경우, 앞서 언급한 사례들을 포함해 다양한 인지적 편향에 노출될 수 있으며, 특정 자산에 지나치게 많은 자금을 투자하게 되어, 추후 문제 발생 시 큰 어려움을 겪을 수 있다.

정부와 업계는 투자자들이 편향에 과도하게 노출되지 않도록 주의를 기울여야 한다. Bordalo et al.(2012)의 연구에 따르면, 앞서 제시한 ‘알라이스 역설’ 실험에서 조건을 아래 표와 같이 재구성했을 때, 대부분의 참가자들이 상품 B를 선택했으며, 이전 실험과 달리 위험 추구 성향이 나타나지 않았다. 두 실험에서 각 자산의 절대적 확률이나 보상의 차이가 전혀 없었다는 점에서, 이는 정보의 재구성이 투자자의 편향을 바로잡는 데 중요한 역할을 할 수 있음을 보여준다.7) 앞으로 정부나 업계는 정책을 수립할 때 이러한 사례를 참고할 수 있을 것이다.

투자자들은 자신도 인지적 편향에 빠질 수 있음을 인정하고, 그렇게 되지 않도록 항상 경계해야 한다. 투자에서 변하지 않는 가장 중요한 원칙은 ‘분산하여 투자하라’는 것이다. 영구적으로 높은 수익률을 제공하는 상품은 존재하지 않으며, 이는 지난 저금리 환경에서 ‘중위험, 중수익’을 표방했던 상품들도 마찬가지다. 결국 특정 자산에 편향되지 않은 균형 잡힌 포트폴리오를 구축하는 것이 무엇보다 중요하다. 높은 쿠폰 금리를 제공하거나 손실 가능성이 낮아 보이는 상품일지라도 분산투자의 관점에서 그 비중을 엄격히 제한해야 한다는 사실을 잊어서는 안 된다.

1) ELB와 DLB를 포함하여 집계하였다.

2) 파생상품 시장에 참여하는 일반적인 투자자들은 옵션을 매수하는 것을 선호하고, 반대로 매도 포지션은 기피한다. 따라서 옵션을 매도하는 투자자는 매수 우위의 시장 불균형을 개선하며(market completion), 그 대가로 프리미엄을 얻을 수 있다.

3) 물론 반대 포지션의 위험 역시 금융상품을 통해 잘게 쪼개져서 많은 투자자에게 분산될 수는 있지만, 그렇다고 해서 완전히 사라지는 것은 아니다.

4) 기술적으로는 기초자산 가격하락에 따른 위험(델타 위험), 가격변동성 변화에 따른 위험(베가 위험), 시간경과에 따른 위험(쎄타 위험), 이자율 수준에 따른 위험(로 위험), 기초자산 간 상관관계 수준에 따른 위험 등도 존재한다(정승화ㆍ안수현, 2013).

5) 동일한 참가자를 대상으로 한 또 다른 실험에서, 상품 A는 33%의 확률로 250만원, 66%의 확률로 240만원, 나머지 1%의 확률로 0원을 제공했다. 반면, 상품 B는 100%의 확률로 240만원을 제공했다. 이 경우, 대부분의 참가자들은 위험회피적 성향을 보이며 상품 B를 선택했다. 사실 이 두 번째 실험은 첫 번째 실험에서 각 상품에 240만원을 제공할 확률 66%를 동일하게 추가한 것에 지나지 않는다. 그럼에도 불구하고 두 실험 결과가 서로 상이하게 나타난 것은 역설적이며, 이 문제는 1953년 처음 제기된 이후 현재까지도 학계에서 큰 관심을 끌고 있다.

6) 예를 들어, Baz et al.(2022)은 바이아웃 사모펀드의 성과를 나타내는 Preqin 지수의 수익률 변동성이 지나치게 낮다고 지적하였다. 만약 해당 펀드들이 보유한 비상장기업들의 가치가 상장기업과 같은 방식으로 시가 평가되었다면, 지수의 수익률 변동성이 현재보다 3배 정도 높아졌을 것으로 이들은 추정하였다.

7) Bordalo et al.(2012)의 해석에 따르면 새로운 실험에서 참가자들은 ‘첫 번째 상황에서 240만원을 얻지 못할 위험’을 가장 두드러지게 인식하였다. 기존 실험에서 자산 A가 제공했던 보상의 현저함(250만원)은, 새로운 실험의 두 번째 상황에서 자산 B가 주는 대체보상(240만원)으로 인해 상당 부분 희석되었다.

참고문헌

강병진, 2016, 구조화 파생상품의 투자 효용: 자동조기상환형 주가연계증권, 『재무연구』 29, 77–112.

정승화ㆍ안수현, 2013, ELS, DLS 투자자보호에 관한 연구,『한국금융소비자학회』 3(1), 44-107.

Asness, C., 2019. 12. 19, The illiquidity discount?, AQR Perspective.

Baz, J., Davis, J., Han, L., Stracke, C., 2022, The value of smoothing, The Journal of Portfolio Management 48(9), 73-85.

Bordalo, P., Gennaioli, N., Shleifer, A., 2012, Salience theory of choice under risk, The Quarterly Journal of Economics 127, 1243–1285.

Bordalo, P., Gennaioli, N., Shleifer, A., 2016, Competition for attention, The Review of Economic Studies 83, 481–513.

Célérier, C., Vallée, B., 2017, Catering to investors through security design: Headline rate and complexity, The Quarterly Journal of Economics 132, 1469–1508.

Tédongap, R., Tafolong, E., 2018, Illiquidity and investment decisions: A survey, Amundi Research Center working paper 70-2017.

구조화 자산 투자에서의 편향: ELS를 중심으로

2003년 국내에 도입된 ELS는 대표적인 구조화 자산으로, 당시 ‘금융상품의 혁신’으로 평가되며 많은 관심을 받았다. ELS는 특히 일반 대중의 투자선택 폭을 넓히는 데 기여하였다. 예를 들어, 스텝다운형 ELS는 풋옵션을 매도한 것과 유사한 수익구조를 제공하여 투자자에게 옵션 프리미엄을 제공하였다. 이러한 옵션 프리미엄은 시장금리 이상의 초과수익을 추구하는 투자자에게 매력적인 선택지가 될 수 있다.2) ELS가 만들어지기 전까지 이러한 옵션 프리미엄은 금융기관의 전유물로 인식되었다. 일반투자자가 본인 계좌에서 옵션을 직접 매도하려면 충분한 증거금을 보유해야 하고, 금융당국 혹은 거래소의 규제, 개별 증권사의 까다로운 거래 조건을 충족시켜야 했다. 특히 스텝다운형 ELS가 담는 ‘만기가 6개월 이상으로 길면서 깊은 외가격(deep out the money) 옵션’은 일반적인 풋옵션에 비해 비교적 낮은 투자 위험도에도 불구하고 장외시장에서만 거래가 가능하여 충분한 신용도를 갖춘 금융기관만이 접근할 수 있었다. ELS의 등장은 이러한 한계를 극복하고 일반투자자의 장외파생상품 접근성을 확대하였다. 또한 파생상품의 활용에도 불구하고 손실폭을 100%로 제한하고, 소액투자를 가능케 하는 등 일반투자자의 편의성을 보완하기도 하였다. 이를 통해 ELS는 궁극적으로 주식 시장에 직접 참여할 정도로 위험성향이 높지 않은 일반투자자들이 비교적 작은 수준의 시장 위험을 분담하면서 그에 따른 보상을 누릴 수 있도록 하였다. 다시 말해, ELS는 금융의 본질 중 하나인 ‘위험 분산’ 기능을 매우 뚜렷하게 수행하고 있는 상품으로 볼 수 있다.

그러나 이러한 순기능에도 불구하고 ELS는 내포된 위험을 일반투자자가 제대로 파악하기 어렵다는 단점을 보인다. 파생상품시장에는 항상 반대 포지션의 투자자가 존재하기 마련이며, 풋옵션을 매도하는 행위는, 풋옵션을 매수하는 사람과 반대 방향으로 거래를 체결한다는 것을 의미한다. 거래상대방으로서 풋옵션을 매수하는 사람은 당연히 전혀 가능성이 없는 사건을 위해 돈을 지불하지 않을 것이다.3) 따라서 ELS가 비교적 작은 수준의 위험을 가지고 있다고는 하지만, 그럼에도 불구하고 거기에는 위험이 반드시 존재할 수밖에 없다. 또한 풋옵션이 지닌 위험은 주식 시장에서 일반투자자가 쉽게 경험하는 위험과는 다른 성격을 나타낸다. 구체적으로, ELS에서 손실이 발생하는 빈도 자체는 주식에 비해 많이 낮지만, 일단 손실이 발생하면 매우 큰 규모의 기대손실값을 가진다(강병진, 2016).4) 일반투자자들은 이러한 위험을 제대로 인지하기가 쉽지 않으며, 결과적으로 본인의 위험 수준에 맞지 않는 상품을 선택하여 감당하기 어려운 손실을 겪을 수 있다.

투자자들은 ELS 투자 시 위험을 온전히 파악하기 어려우므로 인지적 편향에 노출되기 쉽다. 예컨대 스텝다운형 ELS의 경우, 투자자들은 특정 조건을 만족할 때 얻을 수 있는 수익률, 즉 쿠폰(coupon)을 확인할 수 있는데, 저금리 상황에서는 낮은 시장금리에 비해 ELS의 쿠폰 금리가 현저하게 높게 느껴지므로, 여기에 과잉 반응하여 ELS를 실제보다 매력적인 투자자산으로 여길 수 있다. 즉, 시장금리가 1%일 때 5%의 ELS 쿠폰 금리는 상당히 매력적으로 보일 것이다. 이러한 상황에서 투자자들은 상품의 뚜렷이 드러난 특성(쿠폰 금리)을 과대평가하는 반면, 덜 두드러진 특성(손실 위험)은 과소평가하는 경향이 있다. Bordalo et al.(2012, 2016)은 ‘현저성 이론(Salience Theory)’을 통해 이러한 현상을 설명하였다. 그 결과 투자자들은 ELS에 과도하게 많은 금액을 투자하게 된다. Célérier & Vallée(2017)는 저금리 상황에서 이러한 ‘현저성 효과’가 ELS를 포함한 유럽의 구조화 자산 시장 성장에 큰 기여를 하였다고 설명한다.

현저성 효과는 ELS 상품 자체를 매력적으로 보이게 만들 뿐 아니라, 그 안에서도 더욱 위험한 ELS 상품이 투자자에게 선택되도록 부추긴다. 알라이스 역설(Allais Paradox) 실험을 예로 들어보자. 이 실험에서는 참가자들에게 두 개의 상품을 제시한다. 상품 A는 33%의 확률로 250만원을, 나머지 67%의 확률로 0원을 제공한다. 반면, 상품 B는 34%의 확률로 240만원을, 나머지 66%의 확률로 0원을 제공한다. 실험 참가자들에게 둘 중에 어느 상품을 선택할 것인지 물어보자 대다수가 상품 A를 선택하였다. 이는 일반적인 사람들의 위험회피 성향과 상반되는 결과다. 현저성 이론의 관점에서 보면 이는 상품 A의 250만원이라는 보상의 ‘현저함’이 작은 위험의 추가를 감수하도록 유도한 것으로 해석할 수 있다.5) 이와 같은 원리는 ELS 투자에도 적용되어, 투자자들이 높은 쿠폰 금리를 제공하는 상품을 선호하는 방식으로 편향이 나타날 수 있다. 쿠폰 금리의 차이는 서로 다른 ELS 상품을 비교할 때 가장 두드러진 특징이며, 쿠폰 금리 상승에 따른 위험의 증가는 명확하게 드러나지 않기 때문이다. 특히, ELS 상품은 높은 쿠폰 금리를 제공할수록 구조가 복잡해져 투자자들의 위험 인식이 더욱 어려워진다. Célérier & Vallée(2017)에 따르면 실제로 유럽에서는 ‘현저성 효과’로 인해 저금리 시기에 높은 쿠폰 금리를 제공하는 상품이 많이 팔렸으며, 이로 인해 상품의 복잡성과 위험도는 크게 증가했다고 한다.

비유동 자산 투자에서의 편향

비유동 자산이라 하면 좁게는 부동산과 인프라, 원자재 등의 실물자산을 의미하고, 넓게는 헤지펀드, PE와 같은 사모펀드를 포함한다. 이러한 자산은 유동성이 높은 자산과 비교하여 여러 가지 장점을 가지고 있다. 첫째, 주식이나 채권과 같은 전통자산과 수익률의 상관관계가 낮아 효과적인 분산투자 수단이 된다. 둘째, 비유동 자산에서는 시장의 비효율성이 크게 나타나므로 해당 분야에서 전문성을 가진다면 초과수익을 얻을 수 있는 기회를 많이 포착할 수 있다. 즉, 비유동 자산을 분산투자 수단으로 적절히 활용하면 기존 포트폴리오의 변동성을 줄이는 동시에 수익률도 제고할 수 있는 것이다. 셋째, 실물자산 투자 수익률은 물가 변동과 직접 연관되는 경우가 많아 유용한 인플레이션 헤지 수단이 된다. 넷째, 비유동 자산 투자는 대형 기관투자자의 투자 기회를 확대하는 데 기여한다. 연기금이나 보험사 등 대형 기관투자자들은 전통자산 시장에서 이미 영향력이 높아 운용상의 제약이 발생할 수 있는데, 일부 비유동 자산 투자를 통해 이러한 제약을 완화할 수 있다.

반면, 비유동 자산은 명칭에서 나타나듯 ‘비유동성’이라는 뚜렷한 단점을 가지고 있다. 비유동 자산은 쉽게 처분하기 어려워 시장 상황이 좋지 않을 때 이를 보유한 투자자는 유동성 위기에 빠질 수 있다. 예를 들어, 2008년 글로벌 금융위기 당시 비유동 자산에 대한 시장 수요가 크게 줄면서 자산 매도가 어려워졌으며, CalPERS, Havarad, Yale과 같은 유명 연기금들조차 유동성 위기를 겪었다(Tédongap & Tafolong, 2018). 또한 비유동 자산 거래에는 중개수수료와 세금 등 수반되는 비용 수준이 높고, 거래구조가 복잡해 거래가 마무리되기까지 상당한 시간이 걸린다. 그러므로 비유동 자산은 장기투자를 할 수 있으며 유동성이 충분한 투자자에게만 좋은 선택지가 될 수 있다는 한계를 가진다.

비유동 자산에 대한 투자비중이 높아지는 현상에 대해 일부 학자들은 우려를 표하기도 한다. 이들은 비유동 자산을 전통자산과 같은 방식으로 평가하는 오류로 인해, 비유동 자산에 지나치게 많이 투자하는 편향이 발생할 수 있다고 지적한다. 비유동 자산은 일반적으로 시장 가격이 존재하지 않고 평가주기가 길며, 그렇게 산정된 가격마저도 과거에 상당 부분 의존하는 후행적 방식으로 평가되는 경우가 많아, 수익률이 평활화(smoothing)되는 특성을 보인다. 수익률 평활화는 비유동 자산의 수익률 변동성을 과소평가하게 만들고 다른 자산과의 상관관계 추정치에 영향을 미치는 등 통계적 특성을 변화시킨다.6) 따라서 전통자산에서 사용하는 평균, 분산, 상관관계와 같은 통계적 특성을 비유동 자산에 그대로 적용해서는 안 된다. 만약 그렇지 않고 비유동 자산의 위험을 과소평가하게 되면 포트폴리오 내 해당 자산의 비중이 과도하게 높아질 수 있다. 자산배분 시에 제약조건을 부여하거나 페널티를 부여하는 등 비유동 자산에 대해 투자 비중을 적절히 조정할 필요가 있다.

비유동 자산은 실적 평가 시에도 편향 문제를 야기한다. 구체적으로, 비유동 자산의 수익률 평활화 문제는 전체 포트폴리오의 성과 변동성을 낮추는 요인으로 작용한다. 자산 배분 시에는 앞서 언급한 방법으로 ‘수익률 평활화’ 효과를 어느 정도 통제할 수 있는 반면, 실제 성과를 사후에 평가할 때에는 이를 조정하기가 현실적으로 매우 까다롭다. 따라서 비유동 자산을 많이 보유한 기관투자자일수록 성과의 변동성이 작게 표시될 가능성이 높다. 연기금과 같이 장기 시계를 가진 펀드의 이사회가 실적을 사후적으로 평가할 때 펀드의 성과 안정성은 중요한 지표로 고려된다. 예를 들어, 시장 상황이 좋지 않을 때, 다른 펀드들이 큰 손실을 겪는 동안, 특정 펀드가 상대적으로 적은 손실을 경험한다면 해당 펀드 투자책임자의 연임 가능성은 높아질 것이다(Baz et al., 2022). 따라서 일부 투자책임자는 비유동 자산 투자를 안전한 선택으로 여기고(Asness, 2019. 12. 19), 이에 대한 투자를 선호할 수 있다.

맺음말

구조화 및 비유동 자산 시장은 그동안 눈부신 성장세를 보였다. 새로운 영역에서 위험을 분담하는 대가로 투자자에게 초과수익의 원천을 제공하였다는 점에서 이러한 현상은 긍정적으로 평가할 수 있다. 다만, 구조화 및 비유동 자산은 기존에 익숙지 않은 형태의 새로운 위험을 수반하므로, 투자자들은 항상 투자에 앞서 위험을 신중하게 검토해야 한다. 위험에 대해 충분한 이해 없이 투자할 경우, 앞서 언급한 사례들을 포함해 다양한 인지적 편향에 노출될 수 있으며, 특정 자산에 지나치게 많은 자금을 투자하게 되어, 추후 문제 발생 시 큰 어려움을 겪을 수 있다.

정부와 업계는 투자자들이 편향에 과도하게 노출되지 않도록 주의를 기울여야 한다. Bordalo et al.(2012)의 연구에 따르면, 앞서 제시한 ‘알라이스 역설’ 실험에서 조건을 아래 표와 같이 재구성했을 때, 대부분의 참가자들이 상품 B를 선택했으며, 이전 실험과 달리 위험 추구 성향이 나타나지 않았다. 두 실험에서 각 자산의 절대적 확률이나 보상의 차이가 전혀 없었다는 점에서, 이는 정보의 재구성이 투자자의 편향을 바로잡는 데 중요한 역할을 할 수 있음을 보여준다.7) 앞으로 정부나 업계는 정책을 수립할 때 이러한 사례를 참고할 수 있을 것이다.

1) ELB와 DLB를 포함하여 집계하였다.

2) 파생상품 시장에 참여하는 일반적인 투자자들은 옵션을 매수하는 것을 선호하고, 반대로 매도 포지션은 기피한다. 따라서 옵션을 매도하는 투자자는 매수 우위의 시장 불균형을 개선하며(market completion), 그 대가로 프리미엄을 얻을 수 있다.

3) 물론 반대 포지션의 위험 역시 금융상품을 통해 잘게 쪼개져서 많은 투자자에게 분산될 수는 있지만, 그렇다고 해서 완전히 사라지는 것은 아니다.

4) 기술적으로는 기초자산 가격하락에 따른 위험(델타 위험), 가격변동성 변화에 따른 위험(베가 위험), 시간경과에 따른 위험(쎄타 위험), 이자율 수준에 따른 위험(로 위험), 기초자산 간 상관관계 수준에 따른 위험 등도 존재한다(정승화ㆍ안수현, 2013).

5) 동일한 참가자를 대상으로 한 또 다른 실험에서, 상품 A는 33%의 확률로 250만원, 66%의 확률로 240만원, 나머지 1%의 확률로 0원을 제공했다. 반면, 상품 B는 100%의 확률로 240만원을 제공했다. 이 경우, 대부분의 참가자들은 위험회피적 성향을 보이며 상품 B를 선택했다. 사실 이 두 번째 실험은 첫 번째 실험에서 각 상품에 240만원을 제공할 확률 66%를 동일하게 추가한 것에 지나지 않는다. 그럼에도 불구하고 두 실험 결과가 서로 상이하게 나타난 것은 역설적이며, 이 문제는 1953년 처음 제기된 이후 현재까지도 학계에서 큰 관심을 끌고 있다.

6) 예를 들어, Baz et al.(2022)은 바이아웃 사모펀드의 성과를 나타내는 Preqin 지수의 수익률 변동성이 지나치게 낮다고 지적하였다. 만약 해당 펀드들이 보유한 비상장기업들의 가치가 상장기업과 같은 방식으로 시가 평가되었다면, 지수의 수익률 변동성이 현재보다 3배 정도 높아졌을 것으로 이들은 추정하였다.

7) Bordalo et al.(2012)의 해석에 따르면 새로운 실험에서 참가자들은 ‘첫 번째 상황에서 240만원을 얻지 못할 위험’을 가장 두드러지게 인식하였다. 기존 실험에서 자산 A가 제공했던 보상의 현저함(250만원)은, 새로운 실험의 두 번째 상황에서 자산 B가 주는 대체보상(240만원)으로 인해 상당 부분 희석되었다.

참고문헌

강병진, 2016, 구조화 파생상품의 투자 효용: 자동조기상환형 주가연계증권, 『재무연구』 29, 77–112.

정승화ㆍ안수현, 2013, ELS, DLS 투자자보호에 관한 연구,『한국금융소비자학회』 3(1), 44-107.

Asness, C., 2019. 12. 19, The illiquidity discount?, AQR Perspective.

Baz, J., Davis, J., Han, L., Stracke, C., 2022, The value of smoothing, The Journal of Portfolio Management 48(9), 73-85.

Bordalo, P., Gennaioli, N., Shleifer, A., 2012, Salience theory of choice under risk, The Quarterly Journal of Economics 127, 1243–1285.

Bordalo, P., Gennaioli, N., Shleifer, A., 2016, Competition for attention, The Review of Economic Studies 83, 481–513.

Célérier, C., Vallée, B., 2017, Catering to investors through security design: Headline rate and complexity, The Quarterly Journal of Economics 132, 1469–1508.

Tédongap, R., Tafolong, E., 2018, Illiquidity and investment decisions: A survey, Amundi Research Center working paper 70-2017.