자본시장연구원의 보고서 자료를 소개합니다.

개방형펀드 유동성리스크에 대한 해외 논의동향 및 대응방향

이슈보고서 20-07 2020.03.18

- 연구주제 자산운용/연금

- 페이지 23 Page

글로벌 금융위기 이후 FSB와 IOSCO를 중심으로 진행된 개방형펀드의 유동성리스크에 대한 논의는 금융시스템 안정성 및 펀드 투자자 간 형평성 제고를 목적으로 하고 있다. 이들 논의는 비유동성자산 투자를 직접적으로 제한하기보다는 펀드의 특성에 적합한 유동성 관리 조직ㆍ체계 및 유동성 관리수단을 갖추고, 정기적으로 유동성 스트레스 테스트 등을 통해 유동성리스크를 평가ㆍ관리하며, 이를 적절하게 투자자 및 감독당국에 공시ㆍ보고하는 체계를 마련하도록 권고하고 있다.

미국은 개방형 뮤추얼펀드의 비유동성자산 투자가 늘어나면서 유동성리스크에 대한 우려가 커지자 유동성리스크 관리 프로그램을 도입하였다. EU는 공모펀드뿐만 아니라 개방형으로 설정된 사모펀드에도 유동성리스크 관리체계 구축, 유동성 스트레스 테스트 수행, 보고 및 공시요건 등을 부과하고 있다. 또한, 영국은 일부 개방형 부동산펀드의 환매정지 사례를 계기로 비유동성자산에 투자하면서도 일반 투자자에게 개방형으로 판매되는 펀드에 한해 유동성리스크 관리요건을 추가적으로 강화하였다. 이외에도 호주, 홍콩, 싱가포르 등은 개방형펀드를 대상으로 IOSCO가 제시한 정책권고안을 반영한 유동성리스크 관리방안을 도입하였다.

주지하듯이 국내에서도 라임자산운용과 알펜루트자산운용의 환매중단 등 개방형펀드의 유동성리스크가 현실화된 사례가 존재한다. 이들 사례는 레버리지를 활용하면서 비유동성자산에 투자하는 사모펀드가 개방형으로 운영될 때 유동성리스크가 어떻게 불거지고 다른 펀드 또는 금융기관으로 확산될 수 있는지 보여준다. 따라서 개방형펀드의 유동성리스크에 대한 국제 논의 및 목적에 부합하도록 국내 규제체계를 개선할 필요가 있다. 보다 구체적으로는 비유동성자산에 투자하는 개방형 공ㆍ사모펀드를 대상으로 유동성리스크 관리 조직 및 시스템 구비, 정기적인 유동성 스트레스 테스트, 보고ㆍ공시요건 강화 등의 요건을 부과할 필요가 있다.

미국은 개방형 뮤추얼펀드의 비유동성자산 투자가 늘어나면서 유동성리스크에 대한 우려가 커지자 유동성리스크 관리 프로그램을 도입하였다. EU는 공모펀드뿐만 아니라 개방형으로 설정된 사모펀드에도 유동성리스크 관리체계 구축, 유동성 스트레스 테스트 수행, 보고 및 공시요건 등을 부과하고 있다. 또한, 영국은 일부 개방형 부동산펀드의 환매정지 사례를 계기로 비유동성자산에 투자하면서도 일반 투자자에게 개방형으로 판매되는 펀드에 한해 유동성리스크 관리요건을 추가적으로 강화하였다. 이외에도 호주, 홍콩, 싱가포르 등은 개방형펀드를 대상으로 IOSCO가 제시한 정책권고안을 반영한 유동성리스크 관리방안을 도입하였다.

주지하듯이 국내에서도 라임자산운용과 알펜루트자산운용의 환매중단 등 개방형펀드의 유동성리스크가 현실화된 사례가 존재한다. 이들 사례는 레버리지를 활용하면서 비유동성자산에 투자하는 사모펀드가 개방형으로 운영될 때 유동성리스크가 어떻게 불거지고 다른 펀드 또는 금융기관으로 확산될 수 있는지 보여준다. 따라서 개방형펀드의 유동성리스크에 대한 국제 논의 및 목적에 부합하도록 국내 규제체계를 개선할 필요가 있다. 보다 구체적으로는 비유동성자산에 투자하는 개방형 공ㆍ사모펀드를 대상으로 유동성리스크 관리 조직 및 시스템 구비, 정기적인 유동성 스트레스 테스트, 보고ㆍ공시요건 강화 등의 요건을 부과할 필요가 있다.

Ⅰ. 서론

글로벌 금융위기 이후 저성장ㆍ저금리 기조가 이어지면서 사모펀드뿐만 아니라 공모펀드 역시 소위 ‘대체투자’를 늘리는 방식으로 수익률 제고를 도모하였다. 이에 따라 IMF(International Monetary Fund), FSB(Financial Stability Board), IOSCO(International Organization of Secu-rities Commissions) 등 국제기구들은 사모펀드뿐만 아니라 공모펀드가 금융시스템의 안정성에 미치는 영향에 대해서도 주목하였다. 특히, 국제기구들은 중도환매가 가능하도록 개방형으로 설정된 공ㆍ사모펀드가 고수익회사채 및 신흥국자산 등 비유동성자산에 대한 투자를 확대하자 이들 펀드의 유동성리스크 관리 필요성을 제기하였다.

개방형펀드의 유동성리스크는 상당한 수준의 펀드가치 하락 없이는 투자자들의 환매요청에 응할 수 없는 위험을 지칭한다. 따라서 동일한 유형의 개방형펀드라도 투자자 집중도 또는 비유동성자산 비중이 높을수록 유동성리스크에 취약하다. 유동성리스크는 투자실패 또는 운용사의 불법행위로 인한 자산가치의 하락에 대한 우려 이외에도 펀드 유동성을 넘어서는 투자자들의 환매요청, 금융위기 및 테러 등 펀드 외적인 시장충격 등 다양한 요인에 의해 발생할 수 있다.1) 예를 들면, 시장충격에 따라 펀드가 보유한 자산가치가 하락할 것이 우려되면, 투자자들은 가능한 한 손실을 줄이기 위해 환매에 경쟁적으로 나서게 된다. 그러면 운용사는 대규모 환매요청에 응하기 위해서 보유자산을 부실여부와는 관계없이 헐값에 매각(fire sale)할 수밖에 없다. 이로 인해 펀드 자산가치가 하락하고, 이는 다시 투자손실을 우려한 투자자들의 연쇄 환매요청으로 이어질 수 있다. 더군다나 펀드가 환매요청에 바로 응할 수 없어 환매를 연기하거나 중지하면, 펀드 또는 운용사의 부실 우려로 인해 유동성리스크는 다른 펀드 내지 운용사로 확산되거나, 관련 자산시장 및 금융기관에도 부정적인 영향을 미쳐 금융시스템의 안정성을 해칠 수 있다.

우리나라에서도 저성장ㆍ저금리 기조에 따라 비유동성자산에 투자하는 공ㆍ사모펀드의 규모가 늘고 있다. 그 중에서도 개방형으로 설정되어 유동성리스크에 취약한 펀드가 늘고 있다. 헤지펀드를 예로 들면, 사모사채 및 메자닌 등 유동성이 낮은 자산에 투자하는 코스닥벤처형 헤지펀드가 대표적이다. 이 유형의 헤지펀드는 2018년 6월 이후 설정규모가 급증하면서 불과 1년도 되지 않은 2019년 3월에는 규모가 1.8조원까지 증가하였다.2) 특히, 국내에서는 라임자산운용 및 알펜루트자산운용의 환매중지에서 보듯이 개방형펀드의 유동성리스크가 현실화된 사례가 존재한다. 반면 비유동성자산에 대한 투자가 최근 들어 급증한 만큼 현행 규제체계는 공ㆍ사모펀드를 막론하고 개방형펀드의 유동성리스크 관리 요건을 명시적으로 규정하고 있지 않다. 요약하면, 우리나라에서도 저성장ㆍ저금리 기조에 따라 투자자산이 다변화되면서 개방형펀드의 유동성리스크 관리 필요성이 부각되고 있는 것이다.

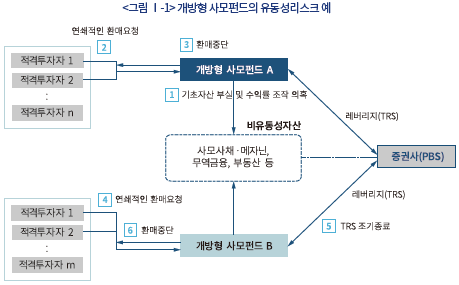

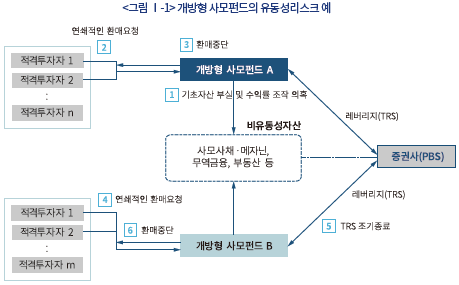

리스크 측면에서 보면, 라임자산운용과 알펜루트자산운용의 환매중지는 레버리지를 활용하면서 비유동성자산에 투자하는 사모펀드가 개방형으로 운영될 때 유동성리스크가 어떻게 불거지고 확산될 수 있는지 보여주는 사례이다. <그림 Ⅰ-1>은 이에 대한 이해를 돕기 위해 개방형 사모펀드에서 발생할 수 있는 유동성리스크의 예를 보여주고 있다. 그 내용은 다음과 같다. (1) 사모사채ㆍ메자닌 등 비유동성자산에 투자하는 펀드 A에서 기초자산 부실 및 수익률 조작의혹 등이 불거지면, (2) 해당 펀드 투자자들은 투자손실을 우려하여 환매요청을 하게 된다. (3) 그러면 기초자산의 부실 및 불법행위 등으로 인해 이에 응할 수 없는 운용사는 환매를 중단할 수밖에 없다. 이와 유사한 이유로 환매를 중단한 라임자산운용의 사모사채ㆍ메자닌 펀드와 무역금융 펀드의 규모는 약 1.7조원 수준이다. (4) 그 결과 펀드 A와 비슷한 자산에 투자한 펀드 B 투자자들 역시 손실을 우려하여 환매를 요청하게 된다. (5) 한편, PBS(prime brokerage service) 업무의 일환으로 펀드 A에 레버리지를 제공했던 증권사는 펀드 A의 부실 및 환매중단으로 손실을 입게 되자, 리스크 관리 차원에서 펀드 B와 맺었던 TRS(total return swap) 계약을 조기종료하게 된다. (6) 이 경우 펀드 B는 펀드 A와는 달리 투자 자산에서 부실이 발생하지 않더라도 환매를 중단할 수 있다. 펀드 환매중단 규모가 약 1,108억원인 알펜루트자산운용의 사례가 이와 유사하다.

그런데 유동성리스크 관리에 대한 국제적인 논의의 주된 목적이 금융시스템의 안정성을 도모하는 데 있음을 유의할 필요가 있다. 또한, 유동성리스크의 원인이 다양한 만큼 유동성이 높은 자산에 투자하는 개방형 공모펀드에서도 유동성리스크가 발생할 수 있다. 펀드매니저의 유명세로 자금이 집중되었다가 투자부진이 이어지면서 환매요청이 쇄도하자 2019년 6월 환매를 중단한 영국 LF Woodford Equity Income Fund(WEIF)가 대표적인 사례이다.3) IMF(2015) 역시 금융시스템 안정성 측면에서 비유동성자산에 대한 투자가 크게 늘고 있는 공모펀드의 유동성리스크를 지적한 바 있다. 미국은 공모펀드에 한정하여 유동성리스크 관리요건을 강화하기도 하였다. 또한, 사모펀드라 하더라도 개인투자자에게 판매되는 경우 투자자보호 문제가 결부되어 있으므로 ‘개방형’펀드에 초점을 두어야 규제체계의 정합성을 도모할 수 있다. 따라서 최근 국내 개방형 사모펀드에서유동성리스크가 발생했다고 해서 논의 또는 규제 초점이 사모펀드에만 국한되어서는 안 된다.4)

이에 본고에서는 개방형펀드 유동성리스크에 대한 국제적인 논의 및 그 세부 내용을 살펴보고, 그 시사점과 향후 대응방향에 대해 논의하고자 한다.5) Ⅱ장에서는 IMF, FSB, IOSCO 등 국제기구를 중심으로 이루어진 개방형펀드 유동성리스크에 대한 논의와 펀드 유동성 관리수단에 대해 살펴보고, Ⅲ장에서는 해외에서 도입한 유동성리스크 관리방안을 미국, EU, 영국 등으로 나누어 살펴본다. 마지막 Ⅳ장에서는 국내 규제체계에 대한 시사점 및 대응방향을 논의한다.

Ⅱ. 개방형펀드 유동성리스크에 대한 논의

1. 글로벌 금융위기 이후 논의 동향

글로벌 금융위기 이후 자산운용업에 대한 규제는 사모펀드에 대한 시스템리스크 규제 강화로 시작되었다. 사모펀드는 일반적으로 금융지식이 있고 투자위험 감수능력을 갖춘 전문투자자 또는 적격투자자를 대상으로 한다. 이에 따라 사모펀드는 투자자보호 필요성이 낮아 글로벌 금융위기 이전에는 미국과 유럽 공통적으로 사모펀드에 대한 규제를 하지 않거나, 하더라도 매우 느슨한 규제를 적용하였다. 그러나 글로벌 금융위기를 거치면서 대형 사모펀드가 시스템리스크를 전파하는 매개체로 작동할 수 있는 가능성이 제기되면서 규제가 도입되었다.6)

예를 들면, 미국은 운용규모가 1.5억달러 이상인 대형 사모펀드 운용업자의 등록을 의무화하였고, 유럽은 대형 사모펀드와 그 운용업자를 규율하기 위해 AIFM(Alternative Investment Fund Managers) 지침을 신설하였다. 그리고 미국과 유럽은 공통적으로 사모펀드 운용업자에게 위험포지션 보고 및 정보제공 의무 등을 부과하여 시스템리스크의 사전 인지 가능성을 높이는 체계를 마련하였다. 또한, 이들 국가들은 운용사의 ‘수탁자로서의 의무(fiduciary duty)’를 강조하면서 운영리스크 및 이해상충을 방지하기 위한 조직, 내부통제 및 위험관리체계, 영업행위 원칙 등을 규정하였다. 특히, 유럽 AIFM 지침은 시스템리스크 관리 차원에서 개방형펀드의 유동성리스크 관리 요건을 매우 상세하게 규정하고 있다. 반면, 미국과 유럽은 사모펀드의 특성을 감안하여 사모펀드에 대해서는 명시적인 투자운용규제를 배제하고 있다.

사모펀드에 대한 시스템리스크 규제 이후에는 대형 공모펀드 또는 대형 공모펀드 운용사로부터 발생할 수 있는 시스템리스크에 대한 논의가 전개되었다. 그 대표적인 연구가 IMF(2015)의 연구이다. IMF는 이 연구에서 자산운용업의 속성상 대량 환매 가능성 및 대리인문제와 같은 위험요인이 존재하나, 대형 공모펀드 또는 대형 자산운용사의 펀드가 특별히 더 시스템리스크를 유발하거나 증폭시키지는 않았음을 보였다. 그 대신 IMF(2015)는 글로벌 금융위기 이후 고수익회사채 및 신흥국자산 등 유동성이 낮은 자산으로의 쏠림현상이 금융안정성 측면에서 주의해야 할 위험요인임을 강조하였다. 또한, IMF(2019)는 순자산 10억달러 이상 34개국 1,760개 채권형펀드를 대상으로 한 실증분석에서 채권형펀드가 수익추구를 위해 저유동성ㆍ고금리 채권의 편입을 확대하면서 유동성리스크가 증대되고 있음을 주장하였다. 예를 들면, 2000년 1월 이후 가장 극심한 수준의 자금유출이 발생할 경우 전체 채권형펀드의 약 1/6 가량이 유동성부족(liquidity shortfall)을 겪을 것으로 추산하였다.7) 이러한 분석을 바탕으로 IMF(2019)는 신용도 및 유동성에 따른 펀드 투자자산의 최소 적격기준(eligibility criteria) 마련, 포트폴리오 유동성과 환매기간의 일치, 유동성 스트레스 테스트 수행 및 공시 등을 권고하였다.

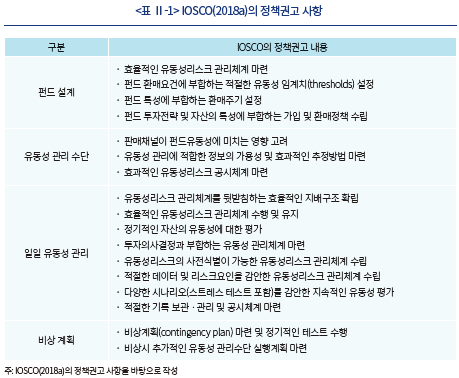

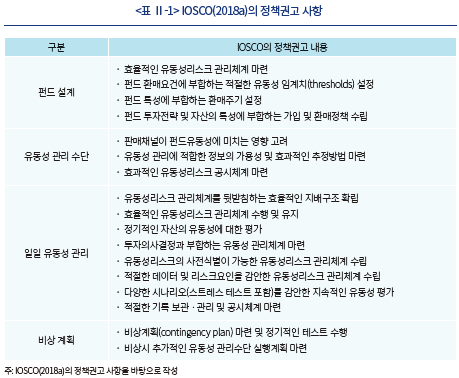

FSB와 IOSCO는 글로벌 금융위기 이후 개방형펀드의 유동성리스크에 대한 논의를 진행하였다. 특히, FSB(2017)는 레버리지와 함께 투자와 환매조건 간 유동성 불일치를 시스템리스크 관점에서 주목해야 할 위험요인으로 강조하고, 이를 해소하기 위한 정책권고안을 발표하였다.8) FSB(2017)에 이어 IOSCO(2018a)는 개방형펀드의 유동성리스크 관리에 관해 보다 세부적인 정책권고안을 발표하였다. <표 Ⅱ-1>에서 보듯이 펀드설계, 유동성 관리수단, 일일 유동성 관리, 비상계획 등으로 구성된 IOSCO(2018a)의 권고안은 다음과 같이 세 가지로 정리할 수 있다. 첫째, 운용사는 유동성리스크를 주요 투자위험 중 하나로 인식하여 이에 대응할 수 있는 내부 조직체계 및 위험관리체계를 갖추어야 한다. 둘째, 펀드설계 단계에서부터 펀드 특성에 부합하는 환매정책과 유동성 관리수단(liquidity management tools)을 갖추고 지속적인 모니터링 및 스트레스 테스트 등을 통해 유동성리스크를 관리해야 한다. 셋째, 투자자 공정대우(fair treatment of investors) 및 시스템리스크 관리라는 규제목적에 부합하도록 유동성리스크에 대한 감독당국 보고 및 투자자 공시체계를 갖춰야 한다. 즉, 개방형펀드 운용사는 펀드 특성에 적합한 유동성 관리 조직 및 체계, 유동성 관리수단을 갖추고, 정기적으로 유동성리스크를 평가ㆍ관리하며, 이를 적절하게 투자자 및 감독당국에 공시ㆍ보고하는 체계를 마련해야 한다는 것이다.

한편, IOSCO의 정책권고 이후 호주 ASIC(2017), 홍콩 SFC(2016, 2019), 싱가포르 MAS(2018) 등의 감독당국은 국제적인 논의 흐름을 고려하여 자국 개방형펀드에 대한 유동성리스크 관리방안을 발표하였다. 그 세부 내용은 국가마다 다소 차이가 나지만, 공통적으로 유동성리스크 관련 위험관리체계 확립, 펀드 특성에 부합하는 환매정책 및 유동성 관리수단 확보, 정기적인 유동성 스트레스 테스트 수행, 투자자 공시 강화 등 IOSCO 정책권고안의 주요 내용을 반영하고 있다.

2. 펀드 유동성 관리수단의 예 및 국제 비교

FSB와 IOSCO 등 국제기구들은 공통적으로 펀드생애 전반에 걸쳐 펀드 특성에 부합하는 유동성리스크 관리를 위한 조직체계뿐만 아니라 유동성 관리수단을 갖출 것을 권고하고 있다. 특히, 이들 국제기구들은 ‘게임의 법칙’ 설정 차원에서 펀드가 사용할 수 있는 유동성 관리수단 및 조건 등이 펀드약관 및 투자설명서 등에 명확히 기술되고 공시되어야 함을 강조한다. 이에 이 절에서는 펀드가 사용할 수 있는 유동성 관리수단에 대해 살펴본다.

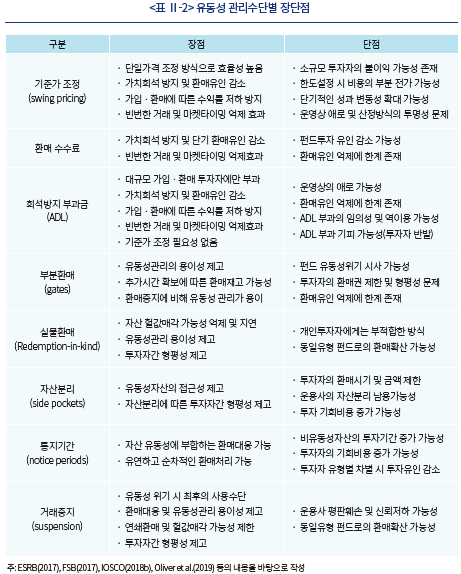

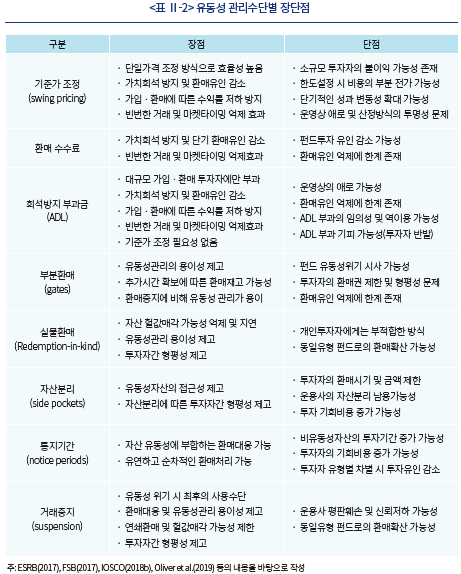

유동성 관리수단은 개별 펀드 차원에서 유동성리스크를 줄이기 위해 사용할 수 있는 수단을 통칭하는데, 통상적으로 사전적인(ex-ante) 관리수단과 사후적인(ex-post) 관리수단으로 구분된다. 사전적인 유동성 관리수단은 펀드설계 단계에서 펀드 특성을 감안하여 마련되는 투자전략 및 환매 관련 제한 사항 등을 지칭한다. 투자전략과 관련된 사전적인 유동성 관리수단의 예로는 UCITS(Under-takings for Collective Investments in Transferable Securities) 지침처럼 개방형 공모펀드에 대한 규제에서 흔히 볼 수 있는 적격투자자산, 분산투자규정, 비유동성자산 비중 제한, 적정 유동성규모(buffer) 등을 들 수 있다. 환매관련 사전적 유동성 관리수단의 예로는 기준가 조정(swing pricing), 희석방지 부과금(anti-dilution levies: ADL), 환매수수료(redemption fee) 등이 있다.

기준가 조정은 펀드의 자금순유출(환매-가입) 금액에 따라 기준가를 특정 범위(예: 순자산의 2% 이내) 내에서 상향(순유입 시) 또는 하향(순유출 시)조정하는 방식이다.9) 환매수수료는 가입 이후 일정 기간(예: 3개월~1년) 이내 환매 시 사전에 설정된 비율(예: 0.25%)을 비용으로 부과하는 방식이다. 환매수수료가 펀드로 들어간다는 점에서 환매 시 판매사에게 지불되는 수수료(back-end sales loads)와는 차이가 있다. 희석방지 부과금 방식은 가입 또는 환매 시 사전에 설정된 비율(예: 0.5%)만큼 가입 또는 환매금액의 일부를 비용으로 차감하는 방식이다.10) 이 방식들은 환매에 수반되는 거래비용을 환매를 신청한 투자자에게 전가하여 소위 ‘선발주자의 이점(first-mover advantage)’ 즉, 투자자의 선행환매유인을 줄여 대량 환매 가능성을 줄이는 수단이다. 다만, 사전적인 방식인 만큼 환매유인을 억제하는 데 한계가 있으며, 산정방식의 투명성 문제가 불거지거나 투자자의 투자유인을 떨어뜨릴 수 있다.

사후적인 유동성 관리수단은 펀드운용 과정에서 발생할 수 있는 유동성리스크를 관리하기 위해 투자자의 환매를 제한하는 수단을 지칭한다. 부분환매(gates), 실물환매(redemption-in-kind), 자산분리(side pockets), 통지기간(notice periods), 거래중지(suspension) 등이 이에 해당한다. 부분환매는 투자자들의 환매규모가 일정 수준(예: 순자산의 5%)을 넘어서면 그 수준을 초과하는 환매가 취소되거나 다음 거래일로 연기되는 방식을 지칭한다. 이 경우 환매는 개별 투자자들의 환매규모에 비례(pro-rata basis)하여 이루어진다. 실물환매는 대규모 환매요청 시 시장충격을 최소화하기 위해 현금대신 펀드가 보유하고 있는 증권을 이전하여 환매하는 것으로 개인보다는 기관투자자에게 적합한 방식이다. 자산분리는 비유동성자산과 같은 특정 자산을 별도 계좌로 분리하여 유동성을 관리하는 것으로 PEF, 벤처캐피탈, 헤지펀드 등의 사모펀드에서 흔히 사용하는 방식이다. 이 경우 별도로 분리된 자산(segregated assets)의 소유권은 분리 당시 투자자에게만 있다. 통지기간은 사전에 설정된 기간 이전(예: 10일)에 환매를 요청하는 방식이다. 거래중지는 유동성이 부족하여 헐값매각이 아니면 환매에 응할 수 없거나 연쇄환매가 예상되는 등 극히 예외적인 상황이 발생했을 때 일정 기간 거래(가입ㆍ환매)를 중지하는 방식이다.

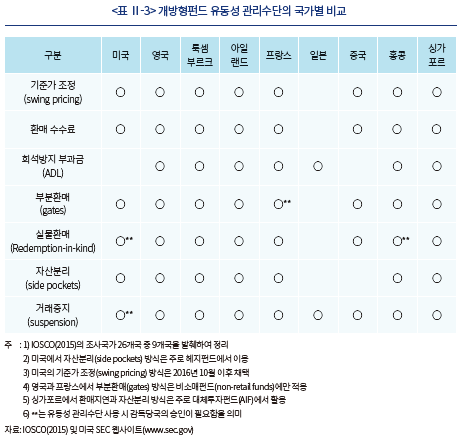

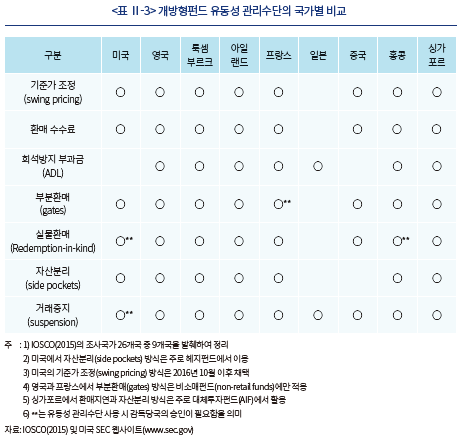

IOSCO(2015)의 조사에 따르면, 거래중지를 제외하면 운용사가 사용할 수 있는 유동성 관리수단은 국가별로 편차가 있는 것으로 나타난다. 예를 들면, 영국, 룩셈부르크, 아일랜드, 프랑스, 홍콩, 싱가포르 등의 국가에서는 본문에서 언급한 유동성 관리수단이 모두 가능하며, 미국에서는 희석방지 부과금을 제외한 모든 방식이 사용가능하다. 반면, 일본에서는 희석방지 부과금과 거래중지 방식만이 가능하다.11) 또한, 펀드 유형이나 투자자 유형에 따라 사용할 수 있는 유동성 수단이 달라진다. 예를 들면, 자산분리 방식은 주로 헤지펀드와 같은 사모펀드에서 많이 사용된다. 실물환매나 부분환매 방식 역시 개인투자자보다는 기관투자자를 대상으로 하는 펀드에서 주로 이용된다.

Ⅲ. 해외의 펀드 유동성리스크 관리방안

1. 미국의 유동성리스크 관리방안

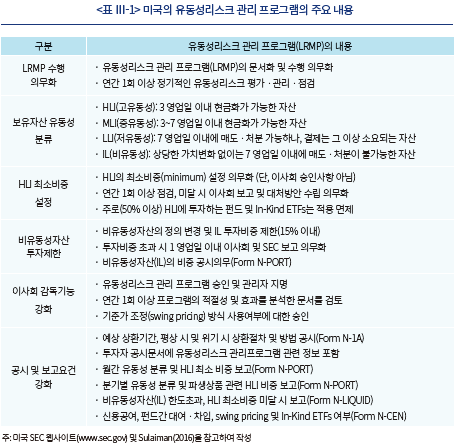

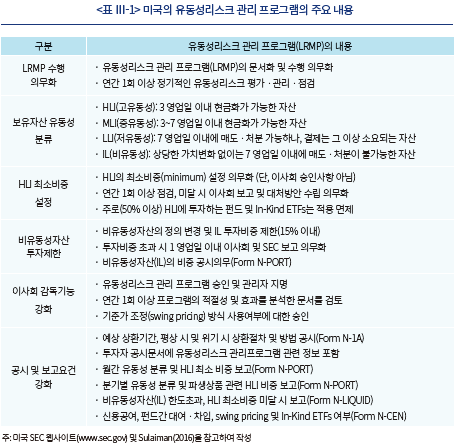

미국 SEC(Securities and Exchange Commission)는 개방형 공모펀드인 뮤추얼펀드의 비유동성자산 투자가 늘어나고, 기술발전으로 결제기간이 단축되면서 유동성리스크가 부각되자 2016년 10월 유동성리스크 관리프로그램(Liquidity Risk Management Program: LRMP) 방안(22e-4 rule)을 발표하였다. 이 방안은 <표 4>와 같이 뮤추얼펀드의 유동성리스크 관리 의무를 매우 상세하게 규정하여 이전보다 유동성리스크 관리요건을 대폭 강화하였다.12) 그 세부 내용은 다음과 같다.

SEC는 뮤추얼펀드의 연간 1회 이상 정기적인 유동성리스크 관리 프로그램 수행을 의무화하였다. 유동성리스크 관리프로그램은 문서로 작성되어야 하며, 프로그램 수행 시 투자전략의 적절성, 평상 시 및 합리적으로 예상 가능한 위기상황에서의 유동성과 현금흐름 예측, 차입 등을 포함한 현금 및 현금등가물 보유 정도 등을 평가해야 한다.13)

SEC는 적어도 매월 펀드 보유자산을 현재 시장상황에서 현금화하는 데 소요되는 기간(영업일 기준)을 기준으로 고유동성자산(Highly Liquid Investments: HLI), 중유동성자산(Moderately Liquid Investments: MLI), 저유동성자산(Less Liquid Investments: LLI), 비유동성자산(Illiquid Investments: IL) 등으로 분류ㆍ관리하도록 하였다. HLI는 3 영업일 이내 현금화가 가능한 자산이며, MLI는 3~7 영업일 이내에 현금화가 가능한 자산이다. LLI는 7 영업일 이내에 매도ㆍ처분이 가능하나, 결제까지는 7 영업일 이상 소요될 것으로 예상되는 자산이다. 마지막으로 IL은 상당한 수준의 가치변화 없이는 7 영업일 이내에 매도ㆍ처분이 불가능한 자산이다.

유동성리스크 관리 프로그램에서 뮤추얼펀드는 고유동성자산인 HLI의 최소비중을 설정해야 한다. 이 경우 최소비중은 평상시뿐만 아니라 다음 평가 때까지 합리적으로 예상되는 위기상황을 가정하여 유동성리스크에 미치는 요인을 고려하여 설정되어야 한다. 또한, 적어도 1년에 1회 이상 이를 점검하고, 이에 미달 시 이사회에 보고하고 대처방안을 수립해야 한다. 이와 함께 미국 SEC는 IL (비유동성자산)의 정의를 기존 ‘펀드가 평가한 금액과 유사한 가치에 7 영업일 이내에 매도ㆍ처분할 수 없는 자산’에서 ‘상당한 수준의 가치변화 없이는 7 영업일 이내에 매도ㆍ처분할 수 없는 자산’ 으로 수정하면서 IL(비유동성자산) 투자비중을 15%로 제한하였다. 만일 이 비중을 초과할 경우에는 1 영업일 이내에 그 원인과 비중감소 계획을 이사회와 SEC에 보고하도록 규정하였다.

구성원 절반 이상이 사외이사로 구성된 뮤추얼펀드 이사회는 유동성리스크 관리 프로그램을 감독하는 역할을 수행한다. 예를 들면, 이사회는 문서화된 유동성리스크 관리 프로그램을 승인하고, 해당 프로그램의 관리자(administrator)를 지명한다. 그리고 이사회는 연간 1회 이상 해당 프로그램의 적절성 및 효과에 대한 보고서를 검토해야 하며, 펀드가 유동성 관리수단으로 기준가 조정(swing pricing) 방식을 사용할 경우 이를 승인해야 한다.14)

마지막으로 SEC는 유동성리스크와 관련한 정보 공시 및 보고요건 등도 상세하게 규정하고 있다. 투자자에게 제공되는 문서에 유동성리스크 관리 프로그램의 운영 및 효과에 대한 정보를 포함하고, 펀드의 예상 상환기간, 펀드상환 절차 및 방법, 분기별 유동성 분류 및 파생상품 관련 HLI(고유동성자산) 비중 등을 공시하도록 하였다. 또한, 월간 유동성 분류, HLI(고유동성자산) 최소비중 및 IL( 비유동성자산) 비중 한도초과여부, 신용공여, 펀드간 대여ㆍ차입, 기준가 조정 사용여부 등의 사항을 감독당국에 보고하도록 규정하였다.

2. EU의 유동성리스크 관리방안

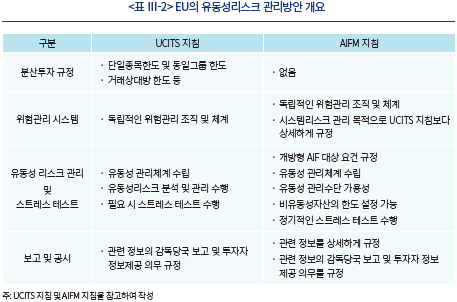

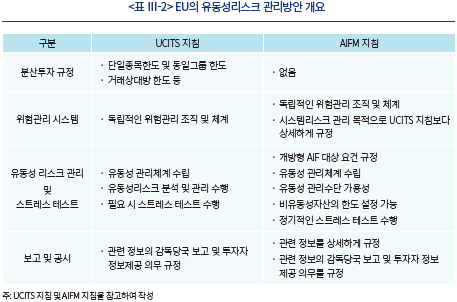

EU의 자산운용 규제체계는 UCITS(Undertakings for Collective Investment in Transferable Se-curities) 지침과 AIFM(Alternative Investment Fund Manager) 지침으로 구분된다. 1985년에 제정된 UCITS 지침은 일반 투자자를 대상으로 판매되는 개방형 공모펀드인 UCITS을 규율하며, 글로벌 금융위기 이후인 2011년에 제정된 AIFM 지침은 UCITS을 제외한 펀드를 규율한다.15) 이에 이 절에서는 UCITS 지침과 AIFM 지침으로 나누어 유동성리스크 관리방안을 살펴보고, ESMA(Euro-pean Securities and Markets Authority)에서 마련한 개방형펀드의 유동성 스트레스 테스트에 대한 가이드라인을 개관하고자 한다.

가. UCITS 지침의 유동성리스크 관리방안

UCITS 지침은 개인투자자에게 판매되는 개방형 공모펀드를 규율하는 만큼 명시적인 분산투자 규정 이외에도 펀드의 위험을 측정ㆍ평가하는 독립적인 위험관리체계(risk management pro-cess)를 갖추도록 규정하고 있다. 그리고 UCITS 지침의 유동성리스크 관리요건은 크게 다음과 같이 관리체계, 환매중지, 유동성리스크 관리 등 세 가지 요건으로 정리할 수 있다.

첫째, 운용사는 투자자의 환매요구에 응할 수 있는 유동성리스크 관리 프로세스를 갖추고, 펀드약관 및 투자설명서 등에 명시된 환매정책에 적합하게 유동성을 관리해야 한다(지침 2010/43/EU 40(3)~(4)). 둘째, UCITS은 적어도 매월 2회 이상 투자자의 환매요청에 응해야 하나, 자국 법령에 따라 일시적인 환매중지가 가능하며, 감독당국이 투자자 또는 공중의 이익에 부합한다고 판단할 경우에도 환매중지가 가능하다(UCITS 지침 76조, 84조). 셋째, 운용사는 개별 투자가 포트폴리오 유동성과 리스크에 미치는 영향을 예측ㆍ분석해야 하고, 유동성리스크 평가가 필요한 경우에는 스트레스 테스트를 시행해야 한다(지침 2010/43/EU 38(1), 40(3)).

UCITS 지침은 유동성리스크와 관련된 보고 및 공시요건 역시 규정하고 있다. 우선, 운용사는 위험관리 정책의 효과 및 준법 정도를 정기적으로 평가ㆍ모니터링ㆍ점검해야 하며, 이에 중대한 변화가 있을 때는 감독당국에 통지해야 한다(지침 2010/43/EU 39(1)). 또한, 투자설명서, 반기 및 연간보고서, KIID(Key Investor Information Document) 등 투자자에게 제공하는 문서에 투자전략, 운용성과 및 위험정보 이외에도 유동성리스크 정보가 포함되어야 한다.

나. AIFM 지침의 유동성리스크 관리방안

AIFM 지침은 개방형 공모펀드가 아닌 펀드를 규율하므로 UCITS 지침과는 달리 명시적으로 투자운용 규제를 하지 않는다. 반면, AIFM 지침은 시스템리스크 관리 차원에서 UCITS 지침보다 상세한 위험관리 요건을 규정하고 있다. 예를 들면, AIFM 지침 역시 UCITS 지침과 마찬가지로 독립적인 위험관리체계를 갖추도록 규정하되, 펀드에 적합한 스트레스 테스트 절차를 통해 투자포지션과 관련된 리스크 및 그 위험이 전체 포트폴리오에 미치는 영향을 관리ㆍ감독하도록 규정하고 있다(AIFM 지침 15조).

AIFM 지침의 세부적인 유동성리스크 관리 요건은 유동성 관리시스템 구비, 적정 유동성 유지 및 모니터링, 스트레스 테스트 등 세 가지로 나누어 볼 수 있다. 첫째, AIF 운용사는 유동성리스크를 모니터링하고 관련 의무 준수 여부를 확인할 수 있는 유동성 관리 시스템을 구비하고, 투자전략과 유동성, 환매정책 간 일관성을 유지해야 한다(지침 16조). 둘째, AIF 운용사는 펀드 유동성을 모니터링하고, AIF에 적합한 적정 유동성을 유지하며, 필요 시 투자자 공정대우 원칙 하에 유동성 관리수단이나 약정을 사용할 수 있다(위임규정 (EU) No. 231/2013 47). 또한, AIF 운용사는 펀드 특성, 규모, 복잡성 등을 감안하여 AIF의 유동성 내지 비유동성자산의 한도를 설정할 수 있고, 이를 준수해야 한다(위임규정 (EU) No. 231/2013 48). 셋째, AIF 운용사는 정기적으로 평상 시 및 예외적인 유동성 조건 하에서 최신 정보를 이용하여 AIF의 유동성과 리스크를 평가ㆍ감독할 수 있는 스트레스 테스트를 정기적으로 연간 1회 이상 시행해야 한다(지침 16조).

AIFM 지침은 유동성리스크와 관련하여 AIF 운용사의 감독당국 보고의무와 투자자 정보제공 의무를 규정하고 있다. 우선, AIF 운용사는 투자자산, 주요 참여시장, 주요 위험포지션 및 자산집중도, 비유동성자산 비중, 유동성 관리 목적의 신규계약, AIF의 리스크 및 위험관리 시스템, 포트폴리오 포지션 및 유동성 스트레스 테스트 결과 등의 정보를 감독당국에 보고해야 한다(지침 24조). 또한, 감독당국의 요구 시 AIF 연간보고서와 분기별 AIF 상세목록 등을 제출해야 한다. 300% 이상 레버리지를 사용하는 AIF의 경우에는 레버리지 수준, 현금 또는 증권차입에 따른 레버리지 및 파생상품에 포함된 레버리지 정보, AIF 자산의 재사용정도, 상위 5개 차입원 및 금액 등을 보고해야 한다. 마지막으로 AIF 운용사는 투자자에게 기본 정보 이외에도 비유동성자산 비중, 유동성 관리 목적의 신규 계약, AIF 리스크 및 위험관리 시스템에 관한 정보, 환매권, 유동성 관리수단 등에 대한 정보 등을 제공해야 한다(지침 23조).

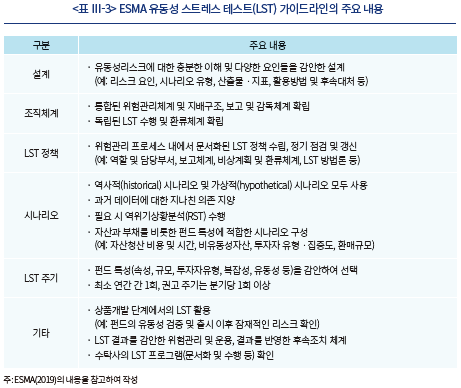

다. ESMA의 유동성 스트레스 테스트(LST) 가이드라인

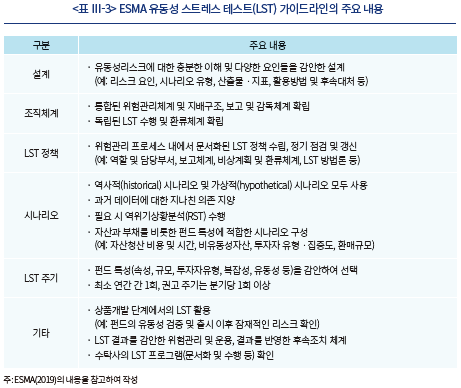

ESRB(European Systemic Risk Board)는 FSB와 IOSCO와 동일한 규제목적을 가지고 EU 차원에서 개방형펀드의 유동성리스크와 레버리지를 규제하기 위한 정책권고안을 발표하였다(ESRB, 2017). ESRB(2017) 정책권고안의 기본 내용은 FSB와 IOSCO의 정책권고안과 동일하나, 유동성리스크를 규제하기 위해 EU 차원의 공통 법체계 마련 및 ESMA(European Securities and Mar-kets Authority)의 역할을 강조했다는 점에서 다소 차이가 있다. 특히, ESRB는 ESMA에 UCITS 및 AIF의 유동성 스트레스 테스트(Liquidity Stress Test: LST)에 대한 가이드라인을 작성하도록 주문하였다. ESMA가 마련한 가이드라인의 주요 내용은 <표 Ⅲ-3>과 같다.

ESMA(2019)의 가이드라인은 <표 6>에서 보는 바와 같이 펀드마다 투자전략, 자산, 투자자 구성 등의 측면에서 매우 다양하므로 세부적인 스트레스 테스트 방법론을 제시하기보다는 원칙을 제시하는 데 초점을 두고 있다.16) 그 핵심 내용은 다음과 같이 정리할 수 있다. 첫째, 유동성 스트레스 테스트(LST)를 수행할 수 있는 위험관리 및 조직 체계와 문서화된 LST 정책을 갖추어야 한다. 둘째, 펀드운용과 독립적인 유동성 스트레스 테스트 수행 및 환류체계를 확립해야 한다. 셋째, 펀드 특성 및 리스크 요인 등을 감안하여 다양한 역사적(historical) 및 가상적인(hypothetical) 시나리오를 구성하여 분석해야 한다. 넷째, 펀드 특성을 감안하되, 최소한 분기당 1회 이상 LST를 수행해야 한다.

3. 영국의 유동성리스크 관리방안

영국 FCA(Financial Conduct Authority)는 2016년 브렉시트에 대한 국민투표 직후 발생한 일부 개방형 부동산펀드의 거래중단을 계기로 유동성리스크 관리방안을 2019년 9월 발표하였다(FCA, 2019). 이 방안은 NURS(Non-UCITS retail scheme)라고 불리는 ‘본질적으로 비유동성자산(Inherently Illiquid Assets: IIA)’에 투자하는 일반 투자자 대상 개방형펀드에 적용되는데, AIFM 지침의 유동성리스크 관리요건을 보완하는 역할을 한다.17) 그 주요 내용은 다음과 같다.

우선, 운용사가 비유동성자산의 가치에 중대한 불확실성(material uncertainty)이 생겼다고 판단한 경우 펀드의 거래를 중지하도록 의무화하였다. 단, 거래중지가 투자자의 최선의 이익에 부합하지 않는다는 합리적인 근거가 있다면 수탁사(depositary)의 동의를 얻어 거래중지를 하지 않을 수 있다. 시장상황이 어려운 상황에서 거래중지 대신 헐값매각을 통해 환매에 응할 수 있음을 투자설명서에 공시한 경우라면 거래중지 대신 헐값매각을 선택할 수도 있다. 또한, 영국 FCA는 수탁사에 유동성리스크 감독의무를 부과하여 유동성리스크 관리의 효율성을 도모하고자 하였다. 이외에도 운용사는 유동성 관련 예외적인 상황에 대비한 비상계획(contingency plans)을 수립하고 이를 투자설명서에 공시하도록 규정하였다. 마지막으로 FCA는 펀드의 잠재적인 유동성리스크를 투자자에게 알리고, 위험문구를 KIID 및 투자설명서에 포함하도록 하였다.18)

Ⅳ. 시사점 및 대응방향

글로벌 금융위기 이후 IMF, FSB, IOSCO 등 국제기구를 중심으로 진행된 개방형펀드의 유동성리스크에 대한 논의는 공통적으로 금융시스템 안정성 및 펀드 투자자 간 형평성 제고를 목적으로 하고 있다. 이들 논의는 비유동성자산 투자를 직접적으로 제한하기보다는 펀드 특성에 적합한 유동성 관리 조직 및 체계, 유동성 관리수단을 갖추고, 정기적으로 유동성 스트레스 테스트 등을 통해 유동성리스크를 평가ㆍ관리하며, 이를 적절하게 투자자 및 감독당국에 공시ㆍ보고하는 체계를 마련하도록 권고하고 있다. 물론 국가마다 자국의 상황 및 규제대상에 따라 그 세부 요건은 상이하게 나타난다. 예를 들면, 미국은 개방형 공모펀드인 뮤추얼펀드의 비유동성자산 투자가 늘어나면서 유동성리스크에 대한 우려가 커지자 이에 대한 관리 요건을 강화하였다. 반면, EU는 공모펀드뿐만 아니라 개방형으로 설정된 사모펀드에도 유동성리스크 관리체계 구축, 유동성 스트레스 테스트 수행, 보고 및 공시요건 등 유동성리스크 관리 의무를 부과하고 있다. 또한, 영국은 일부 개방형 부동산펀드의 환매정지 사례를 계기로 비유동성자산에 투자하면서도 일반 투자자에게 판매되는 개방형펀드에 한해 유동성리스크 관리요건을 추가적으로 강화하였다. 호주, 홍콩, 싱가포르 등은 공ㆍ사모펀드를 모두 아우르는 개방형펀드를 대상으로 IOSCO가 제시한 정책권고안을 반영한 유동성리스크 관리방안을 도입하였다.

주지하듯이 국내에서도 라임자산운용 및 알펜루트자산운용의 환매중단 등 개방형펀드의 유동성리스크가 현실화된 사례가 존재한다. 특히, 이들 사례는 레버리지를 활용하면서 비유동성자산에 투자하는 사모펀드가 개방형으로 운영될 때 유동성리스크가 어떻게 불거지고 다른 펀드 또는 금융기관으로 확산될 수 있는지 보여준다. 반면 개방형펀드의 유동성리스크가 최근 들어 부각된 이슈인 만큼 현행 규제체계는 이를 적절히 예방ㆍ관리하기에는 다소 미흡한 점이 있다. 예를 들어, 현행 자본시장법은 운용사의 위험관리체계 구축, 이해상충 방지체계, 운영리스크 평가 요건 등을 규정하고 있으나, 개방형펀드의 유동성리스크를 관리할 수 있는 명시적인 요건은 규정하고 있지 않다. 전문투자형 사모펀드 운용사의 경우에는 더욱 그러하다.

물론 공모펀드는 분산투자 규제를 받고 있고, 비유동성자산에 대한 투자 비중이 낮으며, 부동산과 같은 비유동성자산에 투자하더라도 대체로 폐쇄형으로 운영되기 때문에 개방형 공모펀드에서 유동성리스크가 발생할 가능성은 그리 높지 않다. 그러나 유동성리스크는 영국 개방형 공모펀드 WEIF의 환매중지 사례에서 보듯이 유동성자산에 주로 투자하는 공모펀드에서도 발생할 수 있다(FCA, 2019). 또한, 유동성리스크에 대한 국제적인 논의가 투자자간 형평성을 높일 뿐만 아니라 잠재적으로 금융시스템의 안정성을 해칠 수 있는 위험을 예방하기 위한 목적으로 시작되었음을 상기할 필요가 있다. 이를 감안하면 공ㆍ사모펀드 여부보다는 개방형 여부를 기준으로 유동성리스크 관리방안을 설계하는 것이 바람직하다. 더군다나 유동성리스크 관리는 운용사의 유동성 관리수단을 확대하고 위험관리 역량을 강화할 뿐만 아니라 운용의 투명성을 제고하는 것이므로 운용사 입장에서는 펀드투자에 대한 투자자의 신뢰를 높이는 효과가 있다. 이 점에서 유동성리스크 관리방안은 라임자산운용 사태로 인해 투자자의 신뢰를 상당 부분 상실한 국내 사모펀드 운용업계가 다시 투자자의 신뢰를 회복하는 데 필요한 장치라고 할 수 있다.19)

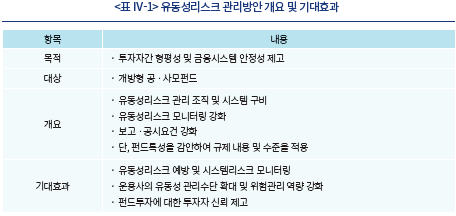

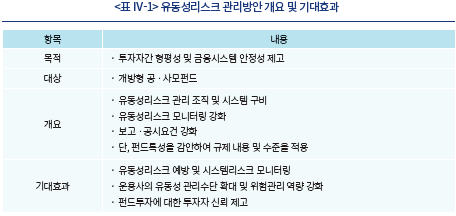

따라서 공ㆍ사모펀드를 막론하고 개방형펀드의 유동성리스크에 대한 국제 논의 및 규제목적에 부합하는 방향으로 국내 규제체계를 개선할 필요가 있다. 즉, 금융시스템 안정성 및 투자자간 형평성 제고를 목적으로 비유동성자산의 비중이 높은 개방형 공모펀드 또는 개방형 사모펀드를 운용하는 운용사를 대상으로 유동성리스크 관리방안을 도입할 필요가 있다. 그리고 그 내용은 유동성리스크 관리 조직 및 시스템 구비, 유동성리스크 모니터링 강화, 보고ㆍ공시요건 강화 등으로 나누어 설계할 필요가 있다. 다만, 공ㆍ사모펀드 여부, 펀드 특성 또는 투자자의 유형에 따라 세부 요건과 수준을 달리 적용할 수 있다.

우선, 공ㆍ사모펀드를 막론하고 IOSCO의 정책권고안에 부합하도록 위험관리체계 및 내부통제 요건과 연계하여 운용사의 유동성리스크 관리 조직 및 시스템 구비요건을 보완하고, 수탁사의 감독의무도 강화할 필요가 있다. 특히, 2015년 제도개편 이후 진입장벽이 낮아지고 개인투자자의 사모펀드 투자가 용이해진 전문투자형 사모펀드의 경우 더욱 그러하다. 이와 함께 라임자산운용의 수익률 조작행위, 펀드자금 부정사용 의혹 등에서 알 수 있듯이 운영리스크가 사모펀드의 주요 위험요인이므로 불법행위를 예방ㆍ모니터링할 수 있는 내부통제요건과 위험관리 조직 및 체계에 관한 요건을 재정비할 필요가 있다.

또한, 비유동성자산의 비중이 높은 개방형 공ㆍ사모펀드에 대해 정기적인 유동성 스트레스 테스트 수행을 의무화할 필요가 있다. 다만, 스트레스 테스트의 세부 내용에 대해서는 구체적인 방법론을 제시하는 것보다는 원칙 중심의 ESMA의 권고안처럼 펀드 특성에 맞춰 다양한 방법론을 활용할 수 있도록 하는 것이 바람직하다. 이외에도 환매중단에 따른 불필요한 혼란을 방지하기 위해서는 공ㆍ사모펀드 모두 펀드 특성에 부합하는 환매정책과 유동성 관리수단을 갖추고 이에 대한 사항이 투자자에게 전달되는 체계를 갖추어야 한다. 이 점에서 투자전략, 투자자산, 투자자 유형 등 펀드 특성에 따라 운용사가 사용할 수 있는 유동성 관리수단에 대한 요건을 면밀히 재검토하여 개선할 필요가 있다.

마지막으로 금융시스템 안정성 및 투자자간 형평성 제고 차원에서 유동성리스크 관련 보고 및 공시요건을 강화할 필요가 있다. 우선, EU 및 영국사례처럼 공ㆍ사모펀드 공통적으로 펀드의 유동성리스크 및 유동성 관리수단 사용 가능성과 투자자에게 미치는 영향 등이 투자자에게 충분히 전달될 수 있는 공시체계 마련이 필요하다. 또한, 감독당국은 금융시스템 안정성 제고 차원에서 유동성리스크에 대한 데이터 수집 범위를 현행보다 대폭 늘리고, 보고요건을 강화하는 것이 필요하다. 예를 들어, 사모펀드의 경우 유동성 스트레스 테스트 및 포트폴리오 투자위험 관련 정보를 정기적으로 보고하도록 의무화하고, 감독당국은 수집된 데이터를 이용하여 국내 자산운용업계의 시스템리스크를 평가ㆍ점검할 필요가 있다. 이와 함께 불법 영업행위에 대한 감독기능 및 처벌규정을 강화하는 것도 필요하다.

1) 이를 보여주는 해외사례로는 2008년 글로벌 금융위기 당시 독일 개방형 부동산 펀드의 거래중지, 2016년 브렉시트에 대한 국민투표 이후 부동산 가치 하락 우려에 인해 일어난 영국 개방형 부동산펀드(NURS) 거래중지, 2001년 911 테러 및 2008년 금융위기 당시 프랑스 펀드의 거래중지 등이 있다(IOSCO, 2018b).

2) 자료: 더벨. 물론 라임자산운용 사태 이후 빠르게 자금이 이탈하면서 2019년말 기준 코스닥벤처형 헤지펀드의 설정규모는 7천억원 수준으로 하락하였다.

3) 우리나라에서도 2018년 카타르국립은행 예금담보 ABCP에 투자한 MMF에서 환매가 중단된 사례가 존재한다.

4) 사모펀드에 초점을 둔 논의는 김종민(2020)을 참고하기 바란다.

5) 한편, 글로벌 금융위기 이후 도입된 MMF의 유동성리스크 관리방안은 그 내용과 특징 면에서 개방형펀드와는 차이가 많이 나기 때문에 본고의 논의에서 제외한다.

6) 이에 대한 세부 내용은 신보성 외(2015)를 참고하기 바란다.

7) 2019년 3월말 기준 채권형펀드 총순자산 1조 5천억달러 중 유동성부족 추정치는 약 1,600억달러로 추정되었다. 한편, 자산 대비 유동성부족분의 규모는 평균 10% 정도이나, 유동성리스크가 큰 하위 20%에 해당하는 펀드는 그 규모가 자산의 20%를 초과하는 것으로 나타났다.

8) 정책권고안은 개방형펀드의 유동성리스크 관련 정보수집 강화 및 보고체계 개선, 유동성리스크 관련 공시요건 점검 및 개선, 투자전략 및 자산구성에 부합하는 환매요건 마련, 개방형펀드의 유동성 관리수단 확대, 펀드차원의 유동성 스트레스 요건 및 지침마련, 유동성리스크 관리수단 사용에 관한 요건 및 권고안 마련 등의 내용으로 구성되어 있다.

9) 기준가 산정 시점마다 기준가를 조정하는 방식을 완전 기준가 조정(full swing pricing)방식이라 하며, 자금 순유출규모가 사전에 설정된 임계치를 넘어설 때에만 기준가를 조정하는 방식을 부분 기준가 조정(partial swing pricing) 방식이라 지칭한다.

10) 예를 들어 희석방지 부과금이 0.5%라면, 펀드 가입 시 100만원을 낸 투자자는 0.5%에 해당하는 금액(5천원)을 제외한 995,000원이 펀드에 투자금으로 들어가며, 그 다음 날 바로 환매한다면 99만 5천원에서 비용 4,975원을 제외한 990,025원이 환매금액이다.

11) <표 Ⅱ-3>에는 표기하지 않았으나, 벨기에, 이스라엘에서는 거래중지 방식만이 가능하다. 한편, 우리나라의 경우 공모펀드는 환매수수료(자본시장법 제236조), 실물환매(자본시장법 235조 5항), 환매연기(자본시장법 제237조) 방식의 거래중지 등을 사용할 수 있다. 단, 실물환매는 투자자 전원의 동의가 필요하다. 사모펀드는 집합투자규약에 따라 투자자에 대한 손익의 분배 및 순위 등에 사항을 정할 수 있다(자본시장법 제 249조의8 7항). 또한, 사모펀드는 공모펀드에 적용되는 기준가 산정방식(자본시장법 제238조 6~8항)을 따르지 않아도 된다. 이로 미루어보면, 사모펀드는 공모펀드보다 더 다양하게 유동성 관리수단을 사용할 수 있는 것으로 판단된다.

12) 미국은 기존에도 환매기간(7일 이내) 및 분산투자요건을 규정하고, 비유동성자산 보유비율을 15%로 제한하였으나, 유동성리스크 관리에 대한 세부사항을 규정하지는 않았다.

13) ETF의 경우 ETF의 특성에 맞춰 포트폴리오 유동성, 거래가격 및 스프레드, AP(authorized participant)를 비롯한 참여자들의 관계, 바스켓의 설정 및 환매가 유동성에 미치는 영향 등을 감안하여 평가해야 한다.

14) 유동성리스크 관리 프로그램과 별도로 채택된 기준가 조정(swing pricing) 방식(Rule 22c-1(A)(3))은 순유입 또는 순유출이 순자산의 일정 수준(swing threshold)을 넘어설 경우 최대 펀드 기준가의 2% 이내에서 기준가 조정이 가능하다.

15) 흔히 대체투자펀드로 지칭하는 AIF는 UCITS 지침의 규제를 받지 않는 펀드를 통칭하는데, 헤지펀드, PEF, 부동산펀드, 인프라펀드 등의 사모펀드뿐만 아니라 UCITS 지침을 따르지는 않지만 개인투자자에게 판매되는 펀드(예: 영국의 NURS)도 포함하는 개념이다.

16) ESRB(2017)에 따르면 ESRB 설문조사 대상 운용사의 약 93%가 정기적으로 자사 펀드의 스트레스 테스트를 수행하나, 운용사 및 펀드 유형에 따라 스트레스 테스트의 시나리오 유형과 테스트의 복잡성 면에서 큰 차이가 존재한다.

17) ‘본질적으로 비유동적인 자산(IIA)’은 부동산과 같은 부동자산(immovables), 인프라 프로젝트 투자, 손쉽게 현금화하기 어려운 양도성 증권, 비상장증권, FIIA 또는 이와 상당히 유사한 펀드 등을 지칭한다.

18) 위험문구의 예는 다음과 같다. ‘[Name of fund] invests in assets that may at times be hard to sell. This means that there may be occasions when you experience a delay or receive less than you might otherwise expect when selling your investment. For more information on risks see the prospectus and key investor information document’.

19) 유동성리스크 관리방안은 개방형펀드에 내재된 위험을 효과적으로 관리할 수 있는 체계를 구축하여 투자자들이 안심하고 투자할 수 있는 환경을 만들고, 금융시장의 안정성을 도모하는 것을 지향한다. 그러므로 최근 발생한 환매중단 사태를 빌미로 유동성리스크 관리방안이 사모펀드의 속성을 해칠 수 있는 과도한 규제 예를 들면, 운용규제로 이어져서는 안 된다. 즉, 유동성리스크 관리방안으로 사모펀드 위험관리에 대한 효율성을 제고하되, 사모펀드의 특색 및 창의성이 최대한 발휘될 수 있는 규제체계는 유지해야 하는 것이다.

참고문헌

김종민, 2020, 『국내 사모펀드의 리스크 점검 필요성 및 대응방향』, 자본시장포커스 오피니언 2020-4호.

김필규, 2016, 『영국 부동산펀드 환매중단사태의 배경과 파급효과』, 자본시장 Weekly 오피니언 2016-27호.

신보성ㆍ권재현ㆍ김종민ㆍ이효섭ㆍ천창민, 2015, 『글로벌 금융규제 흐름과 우리나라 금융규제개혁의 바람직한 방향』, 자본시장연구원 연구총서 15-02.

ASIC, 2017, Regulatory Guide 259: Risk management systems of responsible entities.

COMMISSION DELEGATED REGULATION (EU) No 231/2013 of 19 December 2012 supplementing Directive 2011/61/EU of the European Parliament and of the Council with regard to exemptions, general operating conditions, depositaries, leverage, transparency and supervision.

COMMISSION DIRECTIVE 2010/43/EU of 1 July 2010 implementing Directive 2009/65/EC of the European Parliament and of the Council as regards organisational requirements, conflicts of interest, conduct of business, risk management and content of the agreement between a depositary and a management company.

DIRECTIVE 2009/65/EC OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL of 13 July 2009 on the coordination of laws, regulations and administrative provisions relating to undertakings for collective investment in transferable securities(UCITS).

DIRECTIVE 2011/61/EU OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL of 8 June 2011 on Alternative Investment Fund Managers and amending Directive 2003/41/EC and 2009/65/EC and Regulations (EC) No 1060/2009 and (EU) No 1095/2010.

ESMA, 2019, Guidelines on liquidity stress testing in UCITS and AIFs, Final Report. ESRB, 2017, RECOMMENDATION OF THE EUROPEAN SYSTEMIC RISK BOARD of 7 December 2017 on liquidity and leverage risks in investment funds (ESRB/2017/6).

FCA, 2019, Illiquid assets and open-ended funds and feedback to Consultation Paper CP18/27, Policy Statement PS19/24.

FSB, 2017, Policy Recommendations to Address Structural Vulnerabilities from Asset Management Activities.

IMF, 2015, Global Financial Stability Report 5 – Navigating Monetary Policy Challenges and Managing Risks.

IMF, 2019, Global Financial Stability Report - Lower for Longer.

IOSCO, 2015, Liquidity Management Tools in Collective Investment Schemes: Results from an IOSCO Committee 5 survey to members, Final Report.

IOSCO, 2018a, Recommendations for Liquidity Risk Management for Collective Investment Schemes, Final Report.

IOSCO, 2018b, Open-ended Fund Liquidity and Risk Management – Good Practices and Issues for Consideration, Final Report.

MAS, 2018, Guidelines on Liquidity Risk Management Practices for Fund Management Companies.

Oliver, J., Roodt, C., Paull, J., 2019, Liquidity risk management – a look at the tools available, Performance magazine Issue 29.

SFC, 2016, Circular to management companies of SFC-authorized funds on liquidity risk management.

SFC, 2019, Circular to licensed corporations Managing the liquidity risk of funds.

Sulaiman, F.S., 2016, SEC Final Rule on Liquidity Risk Management Programs, K&L GATES LLP.

금융투자협회 freesis.kofia.or.kr

미국 SEC www.sec.gov

더벨 www.thebell.co.kr

글로벌 금융위기 이후 저성장ㆍ저금리 기조가 이어지면서 사모펀드뿐만 아니라 공모펀드 역시 소위 ‘대체투자’를 늘리는 방식으로 수익률 제고를 도모하였다. 이에 따라 IMF(International Monetary Fund), FSB(Financial Stability Board), IOSCO(International Organization of Secu-rities Commissions) 등 국제기구들은 사모펀드뿐만 아니라 공모펀드가 금융시스템의 안정성에 미치는 영향에 대해서도 주목하였다. 특히, 국제기구들은 중도환매가 가능하도록 개방형으로 설정된 공ㆍ사모펀드가 고수익회사채 및 신흥국자산 등 비유동성자산에 대한 투자를 확대하자 이들 펀드의 유동성리스크 관리 필요성을 제기하였다.

개방형펀드의 유동성리스크는 상당한 수준의 펀드가치 하락 없이는 투자자들의 환매요청에 응할 수 없는 위험을 지칭한다. 따라서 동일한 유형의 개방형펀드라도 투자자 집중도 또는 비유동성자산 비중이 높을수록 유동성리스크에 취약하다. 유동성리스크는 투자실패 또는 운용사의 불법행위로 인한 자산가치의 하락에 대한 우려 이외에도 펀드 유동성을 넘어서는 투자자들의 환매요청, 금융위기 및 테러 등 펀드 외적인 시장충격 등 다양한 요인에 의해 발생할 수 있다.1) 예를 들면, 시장충격에 따라 펀드가 보유한 자산가치가 하락할 것이 우려되면, 투자자들은 가능한 한 손실을 줄이기 위해 환매에 경쟁적으로 나서게 된다. 그러면 운용사는 대규모 환매요청에 응하기 위해서 보유자산을 부실여부와는 관계없이 헐값에 매각(fire sale)할 수밖에 없다. 이로 인해 펀드 자산가치가 하락하고, 이는 다시 투자손실을 우려한 투자자들의 연쇄 환매요청으로 이어질 수 있다. 더군다나 펀드가 환매요청에 바로 응할 수 없어 환매를 연기하거나 중지하면, 펀드 또는 운용사의 부실 우려로 인해 유동성리스크는 다른 펀드 내지 운용사로 확산되거나, 관련 자산시장 및 금융기관에도 부정적인 영향을 미쳐 금융시스템의 안정성을 해칠 수 있다.

우리나라에서도 저성장ㆍ저금리 기조에 따라 비유동성자산에 투자하는 공ㆍ사모펀드의 규모가 늘고 있다. 그 중에서도 개방형으로 설정되어 유동성리스크에 취약한 펀드가 늘고 있다. 헤지펀드를 예로 들면, 사모사채 및 메자닌 등 유동성이 낮은 자산에 투자하는 코스닥벤처형 헤지펀드가 대표적이다. 이 유형의 헤지펀드는 2018년 6월 이후 설정규모가 급증하면서 불과 1년도 되지 않은 2019년 3월에는 규모가 1.8조원까지 증가하였다.2) 특히, 국내에서는 라임자산운용 및 알펜루트자산운용의 환매중지에서 보듯이 개방형펀드의 유동성리스크가 현실화된 사례가 존재한다. 반면 비유동성자산에 대한 투자가 최근 들어 급증한 만큼 현행 규제체계는 공ㆍ사모펀드를 막론하고 개방형펀드의 유동성리스크 관리 요건을 명시적으로 규정하고 있지 않다. 요약하면, 우리나라에서도 저성장ㆍ저금리 기조에 따라 투자자산이 다변화되면서 개방형펀드의 유동성리스크 관리 필요성이 부각되고 있는 것이다.

그런데 유동성리스크 관리에 대한 국제적인 논의의 주된 목적이 금융시스템의 안정성을 도모하는 데 있음을 유의할 필요가 있다. 또한, 유동성리스크의 원인이 다양한 만큼 유동성이 높은 자산에 투자하는 개방형 공모펀드에서도 유동성리스크가 발생할 수 있다. 펀드매니저의 유명세로 자금이 집중되었다가 투자부진이 이어지면서 환매요청이 쇄도하자 2019년 6월 환매를 중단한 영국 LF Woodford Equity Income Fund(WEIF)가 대표적인 사례이다.3) IMF(2015) 역시 금융시스템 안정성 측면에서 비유동성자산에 대한 투자가 크게 늘고 있는 공모펀드의 유동성리스크를 지적한 바 있다. 미국은 공모펀드에 한정하여 유동성리스크 관리요건을 강화하기도 하였다. 또한, 사모펀드라 하더라도 개인투자자에게 판매되는 경우 투자자보호 문제가 결부되어 있으므로 ‘개방형’펀드에 초점을 두어야 규제체계의 정합성을 도모할 수 있다. 따라서 최근 국내 개방형 사모펀드에서유동성리스크가 발생했다고 해서 논의 또는 규제 초점이 사모펀드에만 국한되어서는 안 된다.4)

이에 본고에서는 개방형펀드 유동성리스크에 대한 국제적인 논의 및 그 세부 내용을 살펴보고, 그 시사점과 향후 대응방향에 대해 논의하고자 한다.5) Ⅱ장에서는 IMF, FSB, IOSCO 등 국제기구를 중심으로 이루어진 개방형펀드 유동성리스크에 대한 논의와 펀드 유동성 관리수단에 대해 살펴보고, Ⅲ장에서는 해외에서 도입한 유동성리스크 관리방안을 미국, EU, 영국 등으로 나누어 살펴본다. 마지막 Ⅳ장에서는 국내 규제체계에 대한 시사점 및 대응방향을 논의한다.

Ⅱ. 개방형펀드 유동성리스크에 대한 논의

1. 글로벌 금융위기 이후 논의 동향

글로벌 금융위기 이후 자산운용업에 대한 규제는 사모펀드에 대한 시스템리스크 규제 강화로 시작되었다. 사모펀드는 일반적으로 금융지식이 있고 투자위험 감수능력을 갖춘 전문투자자 또는 적격투자자를 대상으로 한다. 이에 따라 사모펀드는 투자자보호 필요성이 낮아 글로벌 금융위기 이전에는 미국과 유럽 공통적으로 사모펀드에 대한 규제를 하지 않거나, 하더라도 매우 느슨한 규제를 적용하였다. 그러나 글로벌 금융위기를 거치면서 대형 사모펀드가 시스템리스크를 전파하는 매개체로 작동할 수 있는 가능성이 제기되면서 규제가 도입되었다.6)

예를 들면, 미국은 운용규모가 1.5억달러 이상인 대형 사모펀드 운용업자의 등록을 의무화하였고, 유럽은 대형 사모펀드와 그 운용업자를 규율하기 위해 AIFM(Alternative Investment Fund Managers) 지침을 신설하였다. 그리고 미국과 유럽은 공통적으로 사모펀드 운용업자에게 위험포지션 보고 및 정보제공 의무 등을 부과하여 시스템리스크의 사전 인지 가능성을 높이는 체계를 마련하였다. 또한, 이들 국가들은 운용사의 ‘수탁자로서의 의무(fiduciary duty)’를 강조하면서 운영리스크 및 이해상충을 방지하기 위한 조직, 내부통제 및 위험관리체계, 영업행위 원칙 등을 규정하였다. 특히, 유럽 AIFM 지침은 시스템리스크 관리 차원에서 개방형펀드의 유동성리스크 관리 요건을 매우 상세하게 규정하고 있다. 반면, 미국과 유럽은 사모펀드의 특성을 감안하여 사모펀드에 대해서는 명시적인 투자운용규제를 배제하고 있다.

사모펀드에 대한 시스템리스크 규제 이후에는 대형 공모펀드 또는 대형 공모펀드 운용사로부터 발생할 수 있는 시스템리스크에 대한 논의가 전개되었다. 그 대표적인 연구가 IMF(2015)의 연구이다. IMF는 이 연구에서 자산운용업의 속성상 대량 환매 가능성 및 대리인문제와 같은 위험요인이 존재하나, 대형 공모펀드 또는 대형 자산운용사의 펀드가 특별히 더 시스템리스크를 유발하거나 증폭시키지는 않았음을 보였다. 그 대신 IMF(2015)는 글로벌 금융위기 이후 고수익회사채 및 신흥국자산 등 유동성이 낮은 자산으로의 쏠림현상이 금융안정성 측면에서 주의해야 할 위험요인임을 강조하였다. 또한, IMF(2019)는 순자산 10억달러 이상 34개국 1,760개 채권형펀드를 대상으로 한 실증분석에서 채권형펀드가 수익추구를 위해 저유동성ㆍ고금리 채권의 편입을 확대하면서 유동성리스크가 증대되고 있음을 주장하였다. 예를 들면, 2000년 1월 이후 가장 극심한 수준의 자금유출이 발생할 경우 전체 채권형펀드의 약 1/6 가량이 유동성부족(liquidity shortfall)을 겪을 것으로 추산하였다.7) 이러한 분석을 바탕으로 IMF(2019)는 신용도 및 유동성에 따른 펀드 투자자산의 최소 적격기준(eligibility criteria) 마련, 포트폴리오 유동성과 환매기간의 일치, 유동성 스트레스 테스트 수행 및 공시 등을 권고하였다.

FSB와 IOSCO는 글로벌 금융위기 이후 개방형펀드의 유동성리스크에 대한 논의를 진행하였다. 특히, FSB(2017)는 레버리지와 함께 투자와 환매조건 간 유동성 불일치를 시스템리스크 관점에서 주목해야 할 위험요인으로 강조하고, 이를 해소하기 위한 정책권고안을 발표하였다.8) FSB(2017)에 이어 IOSCO(2018a)는 개방형펀드의 유동성리스크 관리에 관해 보다 세부적인 정책권고안을 발표하였다. <표 Ⅱ-1>에서 보듯이 펀드설계, 유동성 관리수단, 일일 유동성 관리, 비상계획 등으로 구성된 IOSCO(2018a)의 권고안은 다음과 같이 세 가지로 정리할 수 있다. 첫째, 운용사는 유동성리스크를 주요 투자위험 중 하나로 인식하여 이에 대응할 수 있는 내부 조직체계 및 위험관리체계를 갖추어야 한다. 둘째, 펀드설계 단계에서부터 펀드 특성에 부합하는 환매정책과 유동성 관리수단(liquidity management tools)을 갖추고 지속적인 모니터링 및 스트레스 테스트 등을 통해 유동성리스크를 관리해야 한다. 셋째, 투자자 공정대우(fair treatment of investors) 및 시스템리스크 관리라는 규제목적에 부합하도록 유동성리스크에 대한 감독당국 보고 및 투자자 공시체계를 갖춰야 한다. 즉, 개방형펀드 운용사는 펀드 특성에 적합한 유동성 관리 조직 및 체계, 유동성 관리수단을 갖추고, 정기적으로 유동성리스크를 평가ㆍ관리하며, 이를 적절하게 투자자 및 감독당국에 공시ㆍ보고하는 체계를 마련해야 한다는 것이다.

2. 펀드 유동성 관리수단의 예 및 국제 비교

FSB와 IOSCO 등 국제기구들은 공통적으로 펀드생애 전반에 걸쳐 펀드 특성에 부합하는 유동성리스크 관리를 위한 조직체계뿐만 아니라 유동성 관리수단을 갖출 것을 권고하고 있다. 특히, 이들 국제기구들은 ‘게임의 법칙’ 설정 차원에서 펀드가 사용할 수 있는 유동성 관리수단 및 조건 등이 펀드약관 및 투자설명서 등에 명확히 기술되고 공시되어야 함을 강조한다. 이에 이 절에서는 펀드가 사용할 수 있는 유동성 관리수단에 대해 살펴본다.

유동성 관리수단은 개별 펀드 차원에서 유동성리스크를 줄이기 위해 사용할 수 있는 수단을 통칭하는데, 통상적으로 사전적인(ex-ante) 관리수단과 사후적인(ex-post) 관리수단으로 구분된다. 사전적인 유동성 관리수단은 펀드설계 단계에서 펀드 특성을 감안하여 마련되는 투자전략 및 환매 관련 제한 사항 등을 지칭한다. 투자전략과 관련된 사전적인 유동성 관리수단의 예로는 UCITS(Under-takings for Collective Investments in Transferable Securities) 지침처럼 개방형 공모펀드에 대한 규제에서 흔히 볼 수 있는 적격투자자산, 분산투자규정, 비유동성자산 비중 제한, 적정 유동성규모(buffer) 등을 들 수 있다. 환매관련 사전적 유동성 관리수단의 예로는 기준가 조정(swing pricing), 희석방지 부과금(anti-dilution levies: ADL), 환매수수료(redemption fee) 등이 있다.

기준가 조정은 펀드의 자금순유출(환매-가입) 금액에 따라 기준가를 특정 범위(예: 순자산의 2% 이내) 내에서 상향(순유입 시) 또는 하향(순유출 시)조정하는 방식이다.9) 환매수수료는 가입 이후 일정 기간(예: 3개월~1년) 이내 환매 시 사전에 설정된 비율(예: 0.25%)을 비용으로 부과하는 방식이다. 환매수수료가 펀드로 들어간다는 점에서 환매 시 판매사에게 지불되는 수수료(back-end sales loads)와는 차이가 있다. 희석방지 부과금 방식은 가입 또는 환매 시 사전에 설정된 비율(예: 0.5%)만큼 가입 또는 환매금액의 일부를 비용으로 차감하는 방식이다.10) 이 방식들은 환매에 수반되는 거래비용을 환매를 신청한 투자자에게 전가하여 소위 ‘선발주자의 이점(first-mover advantage)’ 즉, 투자자의 선행환매유인을 줄여 대량 환매 가능성을 줄이는 수단이다. 다만, 사전적인 방식인 만큼 환매유인을 억제하는 데 한계가 있으며, 산정방식의 투명성 문제가 불거지거나 투자자의 투자유인을 떨어뜨릴 수 있다.

사후적인 유동성 관리수단은 펀드운용 과정에서 발생할 수 있는 유동성리스크를 관리하기 위해 투자자의 환매를 제한하는 수단을 지칭한다. 부분환매(gates), 실물환매(redemption-in-kind), 자산분리(side pockets), 통지기간(notice periods), 거래중지(suspension) 등이 이에 해당한다. 부분환매는 투자자들의 환매규모가 일정 수준(예: 순자산의 5%)을 넘어서면 그 수준을 초과하는 환매가 취소되거나 다음 거래일로 연기되는 방식을 지칭한다. 이 경우 환매는 개별 투자자들의 환매규모에 비례(pro-rata basis)하여 이루어진다. 실물환매는 대규모 환매요청 시 시장충격을 최소화하기 위해 현금대신 펀드가 보유하고 있는 증권을 이전하여 환매하는 것으로 개인보다는 기관투자자에게 적합한 방식이다. 자산분리는 비유동성자산과 같은 특정 자산을 별도 계좌로 분리하여 유동성을 관리하는 것으로 PEF, 벤처캐피탈, 헤지펀드 등의 사모펀드에서 흔히 사용하는 방식이다. 이 경우 별도로 분리된 자산(segregated assets)의 소유권은 분리 당시 투자자에게만 있다. 통지기간은 사전에 설정된 기간 이전(예: 10일)에 환매를 요청하는 방식이다. 거래중지는 유동성이 부족하여 헐값매각이 아니면 환매에 응할 수 없거나 연쇄환매가 예상되는 등 극히 예외적인 상황이 발생했을 때 일정 기간 거래(가입ㆍ환매)를 중지하는 방식이다.

1. 미국의 유동성리스크 관리방안

미국 SEC(Securities and Exchange Commission)는 개방형 공모펀드인 뮤추얼펀드의 비유동성자산 투자가 늘어나고, 기술발전으로 결제기간이 단축되면서 유동성리스크가 부각되자 2016년 10월 유동성리스크 관리프로그램(Liquidity Risk Management Program: LRMP) 방안(22e-4 rule)을 발표하였다. 이 방안은 <표 4>와 같이 뮤추얼펀드의 유동성리스크 관리 의무를 매우 상세하게 규정하여 이전보다 유동성리스크 관리요건을 대폭 강화하였다.12) 그 세부 내용은 다음과 같다.

SEC는 뮤추얼펀드의 연간 1회 이상 정기적인 유동성리스크 관리 프로그램 수행을 의무화하였다. 유동성리스크 관리프로그램은 문서로 작성되어야 하며, 프로그램 수행 시 투자전략의 적절성, 평상 시 및 합리적으로 예상 가능한 위기상황에서의 유동성과 현금흐름 예측, 차입 등을 포함한 현금 및 현금등가물 보유 정도 등을 평가해야 한다.13)

SEC는 적어도 매월 펀드 보유자산을 현재 시장상황에서 현금화하는 데 소요되는 기간(영업일 기준)을 기준으로 고유동성자산(Highly Liquid Investments: HLI), 중유동성자산(Moderately Liquid Investments: MLI), 저유동성자산(Less Liquid Investments: LLI), 비유동성자산(Illiquid Investments: IL) 등으로 분류ㆍ관리하도록 하였다. HLI는 3 영업일 이내 현금화가 가능한 자산이며, MLI는 3~7 영업일 이내에 현금화가 가능한 자산이다. LLI는 7 영업일 이내에 매도ㆍ처분이 가능하나, 결제까지는 7 영업일 이상 소요될 것으로 예상되는 자산이다. 마지막으로 IL은 상당한 수준의 가치변화 없이는 7 영업일 이내에 매도ㆍ처분이 불가능한 자산이다.

유동성리스크 관리 프로그램에서 뮤추얼펀드는 고유동성자산인 HLI의 최소비중을 설정해야 한다. 이 경우 최소비중은 평상시뿐만 아니라 다음 평가 때까지 합리적으로 예상되는 위기상황을 가정하여 유동성리스크에 미치는 요인을 고려하여 설정되어야 한다. 또한, 적어도 1년에 1회 이상 이를 점검하고, 이에 미달 시 이사회에 보고하고 대처방안을 수립해야 한다. 이와 함께 미국 SEC는 IL (비유동성자산)의 정의를 기존 ‘펀드가 평가한 금액과 유사한 가치에 7 영업일 이내에 매도ㆍ처분할 수 없는 자산’에서 ‘상당한 수준의 가치변화 없이는 7 영업일 이내에 매도ㆍ처분할 수 없는 자산’ 으로 수정하면서 IL(비유동성자산) 투자비중을 15%로 제한하였다. 만일 이 비중을 초과할 경우에는 1 영업일 이내에 그 원인과 비중감소 계획을 이사회와 SEC에 보고하도록 규정하였다.

마지막으로 SEC는 유동성리스크와 관련한 정보 공시 및 보고요건 등도 상세하게 규정하고 있다. 투자자에게 제공되는 문서에 유동성리스크 관리 프로그램의 운영 및 효과에 대한 정보를 포함하고, 펀드의 예상 상환기간, 펀드상환 절차 및 방법, 분기별 유동성 분류 및 파생상품 관련 HLI(고유동성자산) 비중 등을 공시하도록 하였다. 또한, 월간 유동성 분류, HLI(고유동성자산) 최소비중 및 IL( 비유동성자산) 비중 한도초과여부, 신용공여, 펀드간 대여ㆍ차입, 기준가 조정 사용여부 등의 사항을 감독당국에 보고하도록 규정하였다.

2. EU의 유동성리스크 관리방안

EU의 자산운용 규제체계는 UCITS(Undertakings for Collective Investment in Transferable Se-curities) 지침과 AIFM(Alternative Investment Fund Manager) 지침으로 구분된다. 1985년에 제정된 UCITS 지침은 일반 투자자를 대상으로 판매되는 개방형 공모펀드인 UCITS을 규율하며, 글로벌 금융위기 이후인 2011년에 제정된 AIFM 지침은 UCITS을 제외한 펀드를 규율한다.15) 이에 이 절에서는 UCITS 지침과 AIFM 지침으로 나누어 유동성리스크 관리방안을 살펴보고, ESMA(Euro-pean Securities and Markets Authority)에서 마련한 개방형펀드의 유동성 스트레스 테스트에 대한 가이드라인을 개관하고자 한다.

가. UCITS 지침의 유동성리스크 관리방안

UCITS 지침은 개인투자자에게 판매되는 개방형 공모펀드를 규율하는 만큼 명시적인 분산투자 규정 이외에도 펀드의 위험을 측정ㆍ평가하는 독립적인 위험관리체계(risk management pro-cess)를 갖추도록 규정하고 있다. 그리고 UCITS 지침의 유동성리스크 관리요건은 크게 다음과 같이 관리체계, 환매중지, 유동성리스크 관리 등 세 가지 요건으로 정리할 수 있다.

첫째, 운용사는 투자자의 환매요구에 응할 수 있는 유동성리스크 관리 프로세스를 갖추고, 펀드약관 및 투자설명서 등에 명시된 환매정책에 적합하게 유동성을 관리해야 한다(지침 2010/43/EU 40(3)~(4)). 둘째, UCITS은 적어도 매월 2회 이상 투자자의 환매요청에 응해야 하나, 자국 법령에 따라 일시적인 환매중지가 가능하며, 감독당국이 투자자 또는 공중의 이익에 부합한다고 판단할 경우에도 환매중지가 가능하다(UCITS 지침 76조, 84조). 셋째, 운용사는 개별 투자가 포트폴리오 유동성과 리스크에 미치는 영향을 예측ㆍ분석해야 하고, 유동성리스크 평가가 필요한 경우에는 스트레스 테스트를 시행해야 한다(지침 2010/43/EU 38(1), 40(3)).

UCITS 지침은 유동성리스크와 관련된 보고 및 공시요건 역시 규정하고 있다. 우선, 운용사는 위험관리 정책의 효과 및 준법 정도를 정기적으로 평가ㆍ모니터링ㆍ점검해야 하며, 이에 중대한 변화가 있을 때는 감독당국에 통지해야 한다(지침 2010/43/EU 39(1)). 또한, 투자설명서, 반기 및 연간보고서, KIID(Key Investor Information Document) 등 투자자에게 제공하는 문서에 투자전략, 운용성과 및 위험정보 이외에도 유동성리스크 정보가 포함되어야 한다.

나. AIFM 지침의 유동성리스크 관리방안

AIFM 지침은 개방형 공모펀드가 아닌 펀드를 규율하므로 UCITS 지침과는 달리 명시적으로 투자운용 규제를 하지 않는다. 반면, AIFM 지침은 시스템리스크 관리 차원에서 UCITS 지침보다 상세한 위험관리 요건을 규정하고 있다. 예를 들면, AIFM 지침 역시 UCITS 지침과 마찬가지로 독립적인 위험관리체계를 갖추도록 규정하되, 펀드에 적합한 스트레스 테스트 절차를 통해 투자포지션과 관련된 리스크 및 그 위험이 전체 포트폴리오에 미치는 영향을 관리ㆍ감독하도록 규정하고 있다(AIFM 지침 15조).

AIFM 지침의 세부적인 유동성리스크 관리 요건은 유동성 관리시스템 구비, 적정 유동성 유지 및 모니터링, 스트레스 테스트 등 세 가지로 나누어 볼 수 있다. 첫째, AIF 운용사는 유동성리스크를 모니터링하고 관련 의무 준수 여부를 확인할 수 있는 유동성 관리 시스템을 구비하고, 투자전략과 유동성, 환매정책 간 일관성을 유지해야 한다(지침 16조). 둘째, AIF 운용사는 펀드 유동성을 모니터링하고, AIF에 적합한 적정 유동성을 유지하며, 필요 시 투자자 공정대우 원칙 하에 유동성 관리수단이나 약정을 사용할 수 있다(위임규정 (EU) No. 231/2013 47). 또한, AIF 운용사는 펀드 특성, 규모, 복잡성 등을 감안하여 AIF의 유동성 내지 비유동성자산의 한도를 설정할 수 있고, 이를 준수해야 한다(위임규정 (EU) No. 231/2013 48). 셋째, AIF 운용사는 정기적으로 평상 시 및 예외적인 유동성 조건 하에서 최신 정보를 이용하여 AIF의 유동성과 리스크를 평가ㆍ감독할 수 있는 스트레스 테스트를 정기적으로 연간 1회 이상 시행해야 한다(지침 16조).

AIFM 지침은 유동성리스크와 관련하여 AIF 운용사의 감독당국 보고의무와 투자자 정보제공 의무를 규정하고 있다. 우선, AIF 운용사는 투자자산, 주요 참여시장, 주요 위험포지션 및 자산집중도, 비유동성자산 비중, 유동성 관리 목적의 신규계약, AIF의 리스크 및 위험관리 시스템, 포트폴리오 포지션 및 유동성 스트레스 테스트 결과 등의 정보를 감독당국에 보고해야 한다(지침 24조). 또한, 감독당국의 요구 시 AIF 연간보고서와 분기별 AIF 상세목록 등을 제출해야 한다. 300% 이상 레버리지를 사용하는 AIF의 경우에는 레버리지 수준, 현금 또는 증권차입에 따른 레버리지 및 파생상품에 포함된 레버리지 정보, AIF 자산의 재사용정도, 상위 5개 차입원 및 금액 등을 보고해야 한다. 마지막으로 AIF 운용사는 투자자에게 기본 정보 이외에도 비유동성자산 비중, 유동성 관리 목적의 신규 계약, AIF 리스크 및 위험관리 시스템에 관한 정보, 환매권, 유동성 관리수단 등에 대한 정보 등을 제공해야 한다(지침 23조).

ESRB(European Systemic Risk Board)는 FSB와 IOSCO와 동일한 규제목적을 가지고 EU 차원에서 개방형펀드의 유동성리스크와 레버리지를 규제하기 위한 정책권고안을 발표하였다(ESRB, 2017). ESRB(2017) 정책권고안의 기본 내용은 FSB와 IOSCO의 정책권고안과 동일하나, 유동성리스크를 규제하기 위해 EU 차원의 공통 법체계 마련 및 ESMA(European Securities and Mar-kets Authority)의 역할을 강조했다는 점에서 다소 차이가 있다. 특히, ESRB는 ESMA에 UCITS 및 AIF의 유동성 스트레스 테스트(Liquidity Stress Test: LST)에 대한 가이드라인을 작성하도록 주문하였다. ESMA가 마련한 가이드라인의 주요 내용은 <표 Ⅲ-3>과 같다.

3. 영국의 유동성리스크 관리방안

영국 FCA(Financial Conduct Authority)는 2016년 브렉시트에 대한 국민투표 직후 발생한 일부 개방형 부동산펀드의 거래중단을 계기로 유동성리스크 관리방안을 2019년 9월 발표하였다(FCA, 2019). 이 방안은 NURS(Non-UCITS retail scheme)라고 불리는 ‘본질적으로 비유동성자산(Inherently Illiquid Assets: IIA)’에 투자하는 일반 투자자 대상 개방형펀드에 적용되는데, AIFM 지침의 유동성리스크 관리요건을 보완하는 역할을 한다.17) 그 주요 내용은 다음과 같다.

우선, 운용사가 비유동성자산의 가치에 중대한 불확실성(material uncertainty)이 생겼다고 판단한 경우 펀드의 거래를 중지하도록 의무화하였다. 단, 거래중지가 투자자의 최선의 이익에 부합하지 않는다는 합리적인 근거가 있다면 수탁사(depositary)의 동의를 얻어 거래중지를 하지 않을 수 있다. 시장상황이 어려운 상황에서 거래중지 대신 헐값매각을 통해 환매에 응할 수 있음을 투자설명서에 공시한 경우라면 거래중지 대신 헐값매각을 선택할 수도 있다. 또한, 영국 FCA는 수탁사에 유동성리스크 감독의무를 부과하여 유동성리스크 관리의 효율성을 도모하고자 하였다. 이외에도 운용사는 유동성 관련 예외적인 상황에 대비한 비상계획(contingency plans)을 수립하고 이를 투자설명서에 공시하도록 규정하였다. 마지막으로 FCA는 펀드의 잠재적인 유동성리스크를 투자자에게 알리고, 위험문구를 KIID 및 투자설명서에 포함하도록 하였다.18)

Ⅳ. 시사점 및 대응방향

글로벌 금융위기 이후 IMF, FSB, IOSCO 등 국제기구를 중심으로 진행된 개방형펀드의 유동성리스크에 대한 논의는 공통적으로 금융시스템 안정성 및 펀드 투자자 간 형평성 제고를 목적으로 하고 있다. 이들 논의는 비유동성자산 투자를 직접적으로 제한하기보다는 펀드 특성에 적합한 유동성 관리 조직 및 체계, 유동성 관리수단을 갖추고, 정기적으로 유동성 스트레스 테스트 등을 통해 유동성리스크를 평가ㆍ관리하며, 이를 적절하게 투자자 및 감독당국에 공시ㆍ보고하는 체계를 마련하도록 권고하고 있다. 물론 국가마다 자국의 상황 및 규제대상에 따라 그 세부 요건은 상이하게 나타난다. 예를 들면, 미국은 개방형 공모펀드인 뮤추얼펀드의 비유동성자산 투자가 늘어나면서 유동성리스크에 대한 우려가 커지자 이에 대한 관리 요건을 강화하였다. 반면, EU는 공모펀드뿐만 아니라 개방형으로 설정된 사모펀드에도 유동성리스크 관리체계 구축, 유동성 스트레스 테스트 수행, 보고 및 공시요건 등 유동성리스크 관리 의무를 부과하고 있다. 또한, 영국은 일부 개방형 부동산펀드의 환매정지 사례를 계기로 비유동성자산에 투자하면서도 일반 투자자에게 판매되는 개방형펀드에 한해 유동성리스크 관리요건을 추가적으로 강화하였다. 호주, 홍콩, 싱가포르 등은 공ㆍ사모펀드를 모두 아우르는 개방형펀드를 대상으로 IOSCO가 제시한 정책권고안을 반영한 유동성리스크 관리방안을 도입하였다.

주지하듯이 국내에서도 라임자산운용 및 알펜루트자산운용의 환매중단 등 개방형펀드의 유동성리스크가 현실화된 사례가 존재한다. 특히, 이들 사례는 레버리지를 활용하면서 비유동성자산에 투자하는 사모펀드가 개방형으로 운영될 때 유동성리스크가 어떻게 불거지고 다른 펀드 또는 금융기관으로 확산될 수 있는지 보여준다. 반면 개방형펀드의 유동성리스크가 최근 들어 부각된 이슈인 만큼 현행 규제체계는 이를 적절히 예방ㆍ관리하기에는 다소 미흡한 점이 있다. 예를 들어, 현행 자본시장법은 운용사의 위험관리체계 구축, 이해상충 방지체계, 운영리스크 평가 요건 등을 규정하고 있으나, 개방형펀드의 유동성리스크를 관리할 수 있는 명시적인 요건은 규정하고 있지 않다. 전문투자형 사모펀드 운용사의 경우에는 더욱 그러하다.

물론 공모펀드는 분산투자 규제를 받고 있고, 비유동성자산에 대한 투자 비중이 낮으며, 부동산과 같은 비유동성자산에 투자하더라도 대체로 폐쇄형으로 운영되기 때문에 개방형 공모펀드에서 유동성리스크가 발생할 가능성은 그리 높지 않다. 그러나 유동성리스크는 영국 개방형 공모펀드 WEIF의 환매중지 사례에서 보듯이 유동성자산에 주로 투자하는 공모펀드에서도 발생할 수 있다(FCA, 2019). 또한, 유동성리스크에 대한 국제적인 논의가 투자자간 형평성을 높일 뿐만 아니라 잠재적으로 금융시스템의 안정성을 해칠 수 있는 위험을 예방하기 위한 목적으로 시작되었음을 상기할 필요가 있다. 이를 감안하면 공ㆍ사모펀드 여부보다는 개방형 여부를 기준으로 유동성리스크 관리방안을 설계하는 것이 바람직하다. 더군다나 유동성리스크 관리는 운용사의 유동성 관리수단을 확대하고 위험관리 역량을 강화할 뿐만 아니라 운용의 투명성을 제고하는 것이므로 운용사 입장에서는 펀드투자에 대한 투자자의 신뢰를 높이는 효과가 있다. 이 점에서 유동성리스크 관리방안은 라임자산운용 사태로 인해 투자자의 신뢰를 상당 부분 상실한 국내 사모펀드 운용업계가 다시 투자자의 신뢰를 회복하는 데 필요한 장치라고 할 수 있다.19)

따라서 공ㆍ사모펀드를 막론하고 개방형펀드의 유동성리스크에 대한 국제 논의 및 규제목적에 부합하는 방향으로 국내 규제체계를 개선할 필요가 있다. 즉, 금융시스템 안정성 및 투자자간 형평성 제고를 목적으로 비유동성자산의 비중이 높은 개방형 공모펀드 또는 개방형 사모펀드를 운용하는 운용사를 대상으로 유동성리스크 관리방안을 도입할 필요가 있다. 그리고 그 내용은 유동성리스크 관리 조직 및 시스템 구비, 유동성리스크 모니터링 강화, 보고ㆍ공시요건 강화 등으로 나누어 설계할 필요가 있다. 다만, 공ㆍ사모펀드 여부, 펀드 특성 또는 투자자의 유형에 따라 세부 요건과 수준을 달리 적용할 수 있다.

우선, 공ㆍ사모펀드를 막론하고 IOSCO의 정책권고안에 부합하도록 위험관리체계 및 내부통제 요건과 연계하여 운용사의 유동성리스크 관리 조직 및 시스템 구비요건을 보완하고, 수탁사의 감독의무도 강화할 필요가 있다. 특히, 2015년 제도개편 이후 진입장벽이 낮아지고 개인투자자의 사모펀드 투자가 용이해진 전문투자형 사모펀드의 경우 더욱 그러하다. 이와 함께 라임자산운용의 수익률 조작행위, 펀드자금 부정사용 의혹 등에서 알 수 있듯이 운영리스크가 사모펀드의 주요 위험요인이므로 불법행위를 예방ㆍ모니터링할 수 있는 내부통제요건과 위험관리 조직 및 체계에 관한 요건을 재정비할 필요가 있다.

마지막으로 금융시스템 안정성 및 투자자간 형평성 제고 차원에서 유동성리스크 관련 보고 및 공시요건을 강화할 필요가 있다. 우선, EU 및 영국사례처럼 공ㆍ사모펀드 공통적으로 펀드의 유동성리스크 및 유동성 관리수단 사용 가능성과 투자자에게 미치는 영향 등이 투자자에게 충분히 전달될 수 있는 공시체계 마련이 필요하다. 또한, 감독당국은 금융시스템 안정성 제고 차원에서 유동성리스크에 대한 데이터 수집 범위를 현행보다 대폭 늘리고, 보고요건을 강화하는 것이 필요하다. 예를 들어, 사모펀드의 경우 유동성 스트레스 테스트 및 포트폴리오 투자위험 관련 정보를 정기적으로 보고하도록 의무화하고, 감독당국은 수집된 데이터를 이용하여 국내 자산운용업계의 시스템리스크를 평가ㆍ점검할 필요가 있다. 이와 함께 불법 영업행위에 대한 감독기능 및 처벌규정을 강화하는 것도 필요하다.

1) 이를 보여주는 해외사례로는 2008년 글로벌 금융위기 당시 독일 개방형 부동산 펀드의 거래중지, 2016년 브렉시트에 대한 국민투표 이후 부동산 가치 하락 우려에 인해 일어난 영국 개방형 부동산펀드(NURS) 거래중지, 2001년 911 테러 및 2008년 금융위기 당시 프랑스 펀드의 거래중지 등이 있다(IOSCO, 2018b).

2) 자료: 더벨. 물론 라임자산운용 사태 이후 빠르게 자금이 이탈하면서 2019년말 기준 코스닥벤처형 헤지펀드의 설정규모는 7천억원 수준으로 하락하였다.

3) 우리나라에서도 2018년 카타르국립은행 예금담보 ABCP에 투자한 MMF에서 환매가 중단된 사례가 존재한다.

4) 사모펀드에 초점을 둔 논의는 김종민(2020)을 참고하기 바란다.

5) 한편, 글로벌 금융위기 이후 도입된 MMF의 유동성리스크 관리방안은 그 내용과 특징 면에서 개방형펀드와는 차이가 많이 나기 때문에 본고의 논의에서 제외한다.

6) 이에 대한 세부 내용은 신보성 외(2015)를 참고하기 바란다.

7) 2019년 3월말 기준 채권형펀드 총순자산 1조 5천억달러 중 유동성부족 추정치는 약 1,600억달러로 추정되었다. 한편, 자산 대비 유동성부족분의 규모는 평균 10% 정도이나, 유동성리스크가 큰 하위 20%에 해당하는 펀드는 그 규모가 자산의 20%를 초과하는 것으로 나타났다.

8) 정책권고안은 개방형펀드의 유동성리스크 관련 정보수집 강화 및 보고체계 개선, 유동성리스크 관련 공시요건 점검 및 개선, 투자전략 및 자산구성에 부합하는 환매요건 마련, 개방형펀드의 유동성 관리수단 확대, 펀드차원의 유동성 스트레스 요건 및 지침마련, 유동성리스크 관리수단 사용에 관한 요건 및 권고안 마련 등의 내용으로 구성되어 있다.

9) 기준가 산정 시점마다 기준가를 조정하는 방식을 완전 기준가 조정(full swing pricing)방식이라 하며, 자금 순유출규모가 사전에 설정된 임계치를 넘어설 때에만 기준가를 조정하는 방식을 부분 기준가 조정(partial swing pricing) 방식이라 지칭한다.

10) 예를 들어 희석방지 부과금이 0.5%라면, 펀드 가입 시 100만원을 낸 투자자는 0.5%에 해당하는 금액(5천원)을 제외한 995,000원이 펀드에 투자금으로 들어가며, 그 다음 날 바로 환매한다면 99만 5천원에서 비용 4,975원을 제외한 990,025원이 환매금액이다.

11) <표 Ⅱ-3>에는 표기하지 않았으나, 벨기에, 이스라엘에서는 거래중지 방식만이 가능하다. 한편, 우리나라의 경우 공모펀드는 환매수수료(자본시장법 제236조), 실물환매(자본시장법 235조 5항), 환매연기(자본시장법 제237조) 방식의 거래중지 등을 사용할 수 있다. 단, 실물환매는 투자자 전원의 동의가 필요하다. 사모펀드는 집합투자규약에 따라 투자자에 대한 손익의 분배 및 순위 등에 사항을 정할 수 있다(자본시장법 제 249조의8 7항). 또한, 사모펀드는 공모펀드에 적용되는 기준가 산정방식(자본시장법 제238조 6~8항)을 따르지 않아도 된다. 이로 미루어보면, 사모펀드는 공모펀드보다 더 다양하게 유동성 관리수단을 사용할 수 있는 것으로 판단된다.

12) 미국은 기존에도 환매기간(7일 이내) 및 분산투자요건을 규정하고, 비유동성자산 보유비율을 15%로 제한하였으나, 유동성리스크 관리에 대한 세부사항을 규정하지는 않았다.

13) ETF의 경우 ETF의 특성에 맞춰 포트폴리오 유동성, 거래가격 및 스프레드, AP(authorized participant)를 비롯한 참여자들의 관계, 바스켓의 설정 및 환매가 유동성에 미치는 영향 등을 감안하여 평가해야 한다.

14) 유동성리스크 관리 프로그램과 별도로 채택된 기준가 조정(swing pricing) 방식(Rule 22c-1(A)(3))은 순유입 또는 순유출이 순자산의 일정 수준(swing threshold)을 넘어설 경우 최대 펀드 기준가의 2% 이내에서 기준가 조정이 가능하다.

15) 흔히 대체투자펀드로 지칭하는 AIF는 UCITS 지침의 규제를 받지 않는 펀드를 통칭하는데, 헤지펀드, PEF, 부동산펀드, 인프라펀드 등의 사모펀드뿐만 아니라 UCITS 지침을 따르지는 않지만 개인투자자에게 판매되는 펀드(예: 영국의 NURS)도 포함하는 개념이다.

16) ESRB(2017)에 따르면 ESRB 설문조사 대상 운용사의 약 93%가 정기적으로 자사 펀드의 스트레스 테스트를 수행하나, 운용사 및 펀드 유형에 따라 스트레스 테스트의 시나리오 유형과 테스트의 복잡성 면에서 큰 차이가 존재한다.

17) ‘본질적으로 비유동적인 자산(IIA)’은 부동산과 같은 부동자산(immovables), 인프라 프로젝트 투자, 손쉽게 현금화하기 어려운 양도성 증권, 비상장증권, FIIA 또는 이와 상당히 유사한 펀드 등을 지칭한다.

18) 위험문구의 예는 다음과 같다. ‘[Name of fund] invests in assets that may at times be hard to sell. This means that there may be occasions when you experience a delay or receive less than you might otherwise expect when selling your investment. For more information on risks see the prospectus and key investor information document’.

19) 유동성리스크 관리방안은 개방형펀드에 내재된 위험을 효과적으로 관리할 수 있는 체계를 구축하여 투자자들이 안심하고 투자할 수 있는 환경을 만들고, 금융시장의 안정성을 도모하는 것을 지향한다. 그러므로 최근 발생한 환매중단 사태를 빌미로 유동성리스크 관리방안이 사모펀드의 속성을 해칠 수 있는 과도한 규제 예를 들면, 운용규제로 이어져서는 안 된다. 즉, 유동성리스크 관리방안으로 사모펀드 위험관리에 대한 효율성을 제고하되, 사모펀드의 특색 및 창의성이 최대한 발휘될 수 있는 규제체계는 유지해야 하는 것이다.

참고문헌

김종민, 2020, 『국내 사모펀드의 리스크 점검 필요성 및 대응방향』, 자본시장포커스 오피니언 2020-4호.

김필규, 2016, 『영국 부동산펀드 환매중단사태의 배경과 파급효과』, 자본시장 Weekly 오피니언 2016-27호.

신보성ㆍ권재현ㆍ김종민ㆍ이효섭ㆍ천창민, 2015, 『글로벌 금융규제 흐름과 우리나라 금융규제개혁의 바람직한 방향』, 자본시장연구원 연구총서 15-02.

ASIC, 2017, Regulatory Guide 259: Risk management systems of responsible entities.

COMMISSION DELEGATED REGULATION (EU) No 231/2013 of 19 December 2012 supplementing Directive 2011/61/EU of the European Parliament and of the Council with regard to exemptions, general operating conditions, depositaries, leverage, transparency and supervision.

COMMISSION DIRECTIVE 2010/43/EU of 1 July 2010 implementing Directive 2009/65/EC of the European Parliament and of the Council as regards organisational requirements, conflicts of interest, conduct of business, risk management and content of the agreement between a depositary and a management company.

DIRECTIVE 2009/65/EC OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL of 13 July 2009 on the coordination of laws, regulations and administrative provisions relating to undertakings for collective investment in transferable securities(UCITS).

DIRECTIVE 2011/61/EU OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL of 8 June 2011 on Alternative Investment Fund Managers and amending Directive 2003/41/EC and 2009/65/EC and Regulations (EC) No 1060/2009 and (EU) No 1095/2010.

ESMA, 2019, Guidelines on liquidity stress testing in UCITS and AIFs, Final Report. ESRB, 2017, RECOMMENDATION OF THE EUROPEAN SYSTEMIC RISK BOARD of 7 December 2017 on liquidity and leverage risks in investment funds (ESRB/2017/6).

FCA, 2019, Illiquid assets and open-ended funds and feedback to Consultation Paper CP18/27, Policy Statement PS19/24.

FSB, 2017, Policy Recommendations to Address Structural Vulnerabilities from Asset Management Activities.

IMF, 2015, Global Financial Stability Report 5 – Navigating Monetary Policy Challenges and Managing Risks.

IMF, 2019, Global Financial Stability Report - Lower for Longer.

IOSCO, 2015, Liquidity Management Tools in Collective Investment Schemes: Results from an IOSCO Committee 5 survey to members, Final Report.

IOSCO, 2018a, Recommendations for Liquidity Risk Management for Collective Investment Schemes, Final Report.

IOSCO, 2018b, Open-ended Fund Liquidity and Risk Management – Good Practices and Issues for Consideration, Final Report.

MAS, 2018, Guidelines on Liquidity Risk Management Practices for Fund Management Companies.

Oliver, J., Roodt, C., Paull, J., 2019, Liquidity risk management – a look at the tools available, Performance magazine Issue 29.

SFC, 2016, Circular to management companies of SFC-authorized funds on liquidity risk management.

SFC, 2019, Circular to licensed corporations Managing the liquidity risk of funds.

Sulaiman, F.S., 2016, SEC Final Rule on Liquidity Risk Management Programs, K&L GATES LLP.

금융투자협회 freesis.kofia.or.kr

미국 SEC www.sec.gov

더벨 www.thebell.co.kr

Ⅰ. 서론

Ⅱ. 개방형펀드 유동성리스크에 대한 논의

1. 글로벌 금융위기 이후 논의 동향

2. 펀드 유동성 관리수단의 예 및 국제 비교

Ⅲ. 해외의 펀드 유동성리스크 관리방안

1. 미국의 유동성리스크 관리방안

2. EU의 유동성리스크 관리방안

가. UCITS 지침의 유동성리스크 관리방안

나. AIFM 지침의 유동성리스크 관리방안

다. ESMA의 유동성 스트레스 테스트(LST) 가이드라인

3. 영국의 유동성리스크 관리방안

Ⅳ. 시사점 및 대응방향

Ⅱ. 개방형펀드 유동성리스크에 대한 논의

1. 글로벌 금융위기 이후 논의 동향

2. 펀드 유동성 관리수단의 예 및 국제 비교

Ⅲ. 해외의 펀드 유동성리스크 관리방안

1. 미국의 유동성리스크 관리방안

2. EU의 유동성리스크 관리방안

가. UCITS 지침의 유동성리스크 관리방안

나. AIFM 지침의 유동성리스크 관리방안

다. ESMA의 유동성 스트레스 테스트(LST) 가이드라인

3. 영국의 유동성리스크 관리방안

Ⅳ. 시사점 및 대응방향