자본시장연구원의 보고서 자료를 소개합니다.

국내외 요인의 국내 주식시장에 대한 영향도 분석

이슈보고서 20-26 2020.10.14

- 연구주제 거시금융

- 페이지 17 Page

수출 위주의 개방경제구조 하에서 국내 주식시장은 대외 상황에 민감하게 반응해 왔으며, 주요 교역국이자 G2 국가인 미국과 중국의 실물경제 및 금융시장 영향을 주로 받는 경향을 보였다. 본고에서는 이러한 국내외 요인들의 KOSPI지수 수익률에 대한 영향도를 벡터자기회귀(VAR) 모형을 적용하여 분석해 보았다.

KOSPI지수 수익률에 대한 국내외 요인의 연계성을 분석해 보면 2012년부터 구조변화가 발생한 것으로 나타나며, 대외 요인의 영향도가 늘어났다. 특히, 중국 실물경제와 항셍지수 영향이 크게 증가하였다. 미국 주식시장은 분석기간 전체에서 KOSPI지수 수익률 변동의 주요 요인으로 유지되지만, 미국 실물경제 영향도는 2012년부터 현저히 감소하였다. 이러한 결과는 중국 성장세 둔화를 포함한 대외 여건 악화에 국내 주식시장이 좀 더 민감하게 반응할 수 있음을 시사한다.

2020년 코로나19 감염확산 시기 중 주로 대외 실물경제 여건 악화가 KOSPI지수 조정에 영향을 주었다. 중국 실물경제의 반등과 미국 주식시장의 안정은 KOSPI지수 회복에 대한 중요한 요인이 된 것으로 분석된다. 또한 빠르게 회복한 KOSPI지수는 하반기 중 국내 및 주요국의 경제정상화에 대한 기대를 반영한다고 평가할 수 있는 만큼, 단기적으로는 국내 성장률 회복 상황 뿐 아니라 대외적인 여건 변화도 면밀히 모니터링하면서 대응할 필요가 있다.

미·중 무역분쟁이나 코로나19로 인한 글로벌 경기 위축과 중국의 성장세 둔화는 한국의 대중국 중간재 수출을 감소시키면서 국내 경제와 주식시장에 부정적인 영향을 미친다. 또한 중국은 성장세 둔화에도 불구하고 지속가능한 성장을 유지하기 위해 공급측 구조개혁을 시도하면서 과거와 달리 소극적인 경기부양책을 펼칠 가능성이 크다. 이러한 점은 중국 영향도가 증가하고 있는 국내 주식시장의 중장기적인 위험요인으로 작용할 수 있다.

KOSPI지수 수익률에 대한 국내외 요인의 연계성을 분석해 보면 2012년부터 구조변화가 발생한 것으로 나타나며, 대외 요인의 영향도가 늘어났다. 특히, 중국 실물경제와 항셍지수 영향이 크게 증가하였다. 미국 주식시장은 분석기간 전체에서 KOSPI지수 수익률 변동의 주요 요인으로 유지되지만, 미국 실물경제 영향도는 2012년부터 현저히 감소하였다. 이러한 결과는 중국 성장세 둔화를 포함한 대외 여건 악화에 국내 주식시장이 좀 더 민감하게 반응할 수 있음을 시사한다.

2020년 코로나19 감염확산 시기 중 주로 대외 실물경제 여건 악화가 KOSPI지수 조정에 영향을 주었다. 중국 실물경제의 반등과 미국 주식시장의 안정은 KOSPI지수 회복에 대한 중요한 요인이 된 것으로 분석된다. 또한 빠르게 회복한 KOSPI지수는 하반기 중 국내 및 주요국의 경제정상화에 대한 기대를 반영한다고 평가할 수 있는 만큼, 단기적으로는 국내 성장률 회복 상황 뿐 아니라 대외적인 여건 변화도 면밀히 모니터링하면서 대응할 필요가 있다.

미·중 무역분쟁이나 코로나19로 인한 글로벌 경기 위축과 중국의 성장세 둔화는 한국의 대중국 중간재 수출을 감소시키면서 국내 경제와 주식시장에 부정적인 영향을 미친다. 또한 중국은 성장세 둔화에도 불구하고 지속가능한 성장을 유지하기 위해 공급측 구조개혁을 시도하면서 과거와 달리 소극적인 경기부양책을 펼칠 가능성이 크다. 이러한 점은 중국 영향도가 증가하고 있는 국내 주식시장의 중장기적인 위험요인으로 작용할 수 있다.

Ⅰ. 서론

수출위주의 개방경제구조 하에서 국내 주식시장은 국내 여건들 외에 대외 상황에 민감하게 반응해 왔다. 글로벌 금융위기 이후 각국 금융시장 사이의 단기적인 전염효과가 높아질 뿐 아니라 중장기적 동조화 현상이 나타나고 있는 가운데(이근영, 2010; 이근영·김남현, 2012), 국내 주식시장은 주요 교역국이자 G2 국가인 미국과 중국의 실물경제나 금융시장 영향을 주로 받는 경향을 보였다. 실물경제 측면에서도 2013년부터 글로벌 공통요인에 의한 국내 GDP 변동성이 설명되는 비중이 증가하고 있다(강현주, 2019). 2020년 상반기 코로나19로 인하여 실물경제와 금융시장의 큰 변동이 발생했던 시기 중에도 KOSPI지수는 국내 뿐 아니라 대외 요인(실물경제, 금융시장)들에 민감하게 반응하는 모습을 보였다.

본 보고서에서는 벡터자기회귀(VAR) 모형을 적용하여 국내외 요인의 KOSPI지수 수익률에 대한 영향도를 정량적으로 분석한다. 주요 요인으로 G2국가인 미국, 중국과 국내의 실물경제 및 주식시장 자료를 사용한다. 분석기간은 2001년부터 2020년 5월까지이며 변수들 간 상호연계성에 통계적으로 의미 있는 변화가 발생한 시기로 기간을 구분하여 KOSPI지수 수익률에 대한 개별 요인들의 영향도를 비교해 보려고 한다. 또한 2012년부터 KOSPI지수의 장기적인 상승세가 크게 둔화되는 모습을 관찰할 수 있는데, 이 시기 전후로 국내외 요인들의 영향도 변화를 검토해 볼 필요도 있다. 추가적으로 국내외 실물경제와 주식시장 요인들을 이용한 분석을 기반으로 2020년 코로나19 감염확산 시기 중 급등락을 보인 KOSPI지수 수익률과 국내외 요인들의 관계도 살펴보려고 한다.

본 보고서의 구성은 다음과 같다. Ⅱ장에서 VAR 모형을 이용한 KOSPI지수 수익률 변동 요인 분석 결과를 정리하고 결과에 대한 해석을 제시한다. 또한 국내 주식시장의 추세 변화도 연관 지어 논의한다. Ⅲ장에서는 코로나19 감염확산 시기의 KOSPI지수 수익률을 국내외 요인별로 분해해 보고, 빠르게 회복한 국내 주식시장이 포함하고 있는 실물경제의 기대를 평가한다. Ⅳ장에서는 요약과 함께 시사점을 정리한다.

Ⅱ. 국내 주식시장의 변동 요인 분석

1. VAR 모형을 이용한 국내 주식시장의 변동 요인 분석

국내 주식시장은 수출 위주의 개방경제구조인 국내 경제의 특징을 반영하여 대외 상황에 민감하게 반응하는 경향을 보였다. 특히 주요 교역국이자 G2 국가인 미국과 중국의 실물경제 및 금융시장 여건은 국내 주식시장 변동의 중요한 요인으로 인식되고 있다. 본 장에서는 국내 주식시장에 대한 국내외 실물경제 및 주식시장 요인의 영향력을 실증적으로 분석해 보려고 한다.

국내외 요인의 충격에 대한 국내 주식시장의 반응과 변동 요인을 분석하기 위해 미국, 중국, 한국의 실물경제 변수, S&P500지수, 항셍지수, KOSPI지수를 사용하였고1), 블록 외생성을 고려한 VAR(Vector Auto Regression) 모형을 이용하여 미국과 중국의 실물경제 및 주식시장 충격, 국내 실물경제 충격을 식별하였다.2) 소규모 개방경제인 국내 경제의 특징을 반영하여 대외 실물경제 및 주식시장 충격은 국내 경제변수에 영향을 미치는 반면 국내 요인들의 충격은 글로벌 실물경제와 주식시장에 영향을 미치지 않도록 블록 외생성을 가정하였다.

실물경제를 나타내는 변수로 골드만삭스에서 제공하는 현재활동지수(Current Activity Index: CAI)를 사용하였다. CAI는 직전 월 대비 경제활동 증가율을 연율화한 자료로 제조업, 건설업, 서비스업 등의 경제활동 상황을 포함할 뿐만 아니라 노동시장의 상황도 포함하고 있어 현재의 경기변동을 나타내는 대안적인 지표로 활용되고 있다. 골드만삭스에 의하면 CAI는 계절 조정된 각종 경제지표를 이용하여 산출된 주성분분석(Principal Component Analysis)의 첫 번째 주요구성요소이며, GDP와 같은 단위로 조정되었다.3) 분석에 사용된 CAI와 주가지수는 Bloomberg를 통해 제공받은 월별자료로, 2001년 1월부터 2020년 5월까지 기간의 미국, 중국, 한국의 CAI, S&P500지수, 항셍지수, KOSPI지수를 기본모형의 변수로 정하고 각 자료들의 시계열적 안정성을 위해 변화율 자료를 사용하여 분석하였다.

먼저, 분석 기간 중 국내외 변수들 간 상호연계성에 의미 있는 변화가 있었는지 살펴보았다. VAR 모형의 구조변화 발생 여부를 통계적으로 확인하기 위해 Qu & Perron(2007) 검정을 실시한4) 결과 금융위기 직전인 2007년 1월과 유로 재정위기 시기인 2012년 9월에 변수들 간 상호연계성 및 변동성에 구조변화가 발생한 것으로 나타났다. 2012년 구조변화가 2007년보다 좀 더 뚜렷하게 나타나고 있어 분석 기간을 2012년 이전기간과 이후기간으로 나누어 국내외 요인의 충격에 대한 KOSPI지수의 반응과 변동 요인을 비교해 보았다.5) 강현주(2019)는 2013년 1분기 이후 글로벌 공통요인에 의한 국내 GDP 변동성이 설명되는 비중이 크게 증가하고 있음을 보였으며, 국내 주식시장 역시 대외 요인 변화에 이전보다 민감하게 반응할 개연성이 있다.

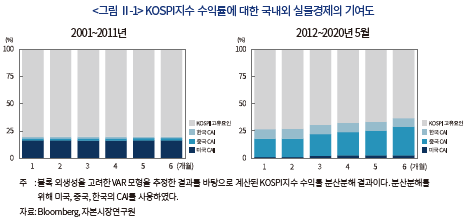

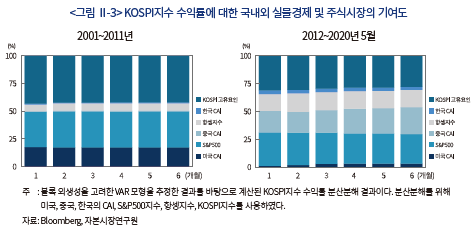

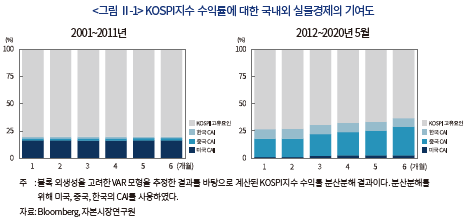

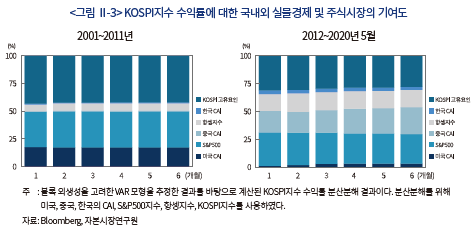

<그림 II-1>과 <그림 Ⅱ-3>은 분석 기간을 2001~2011년 기간과 2012~2020년 5월 기간으로 구분하여 VAR 모형으로 추정한 KOSPI지수 수익률에 대한 예측오차 분산분해 결과를 보여준다. 분산분해는 식별된 충격의 분산이 각 변수의 분산을 어느 정도 설명하고 있는가를 비율로 나타낸 것으로 분산분해를 통해 KOSPI지수 수익률의 변동 요인을 확인할 수 있다.

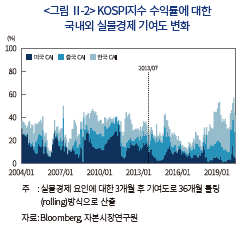

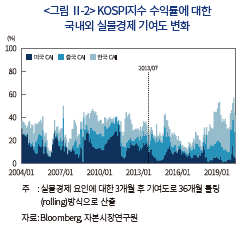

실물경제 변수인 미국, 중국, 한국의 CAI만을 사용하여 분석한 결과는 <그림 II-1>과 같다, 2012년부터 KOSPI지수 수익률에 대한 실물경제 영향력이 늘어난 모습을 볼 수 있는데, 미국 실물경제(미국 CAI)의 영향력은 현저히 감소하고 중국 실물경제(중국 CAI)의 영향력은 크게 증가한 것으로 나타났다. 국내 실물경제(한국 CAI)의 영향력은 2012년 이후 분석에서 소폭 증가하는 것으로 나타나는데, 국내 주식시장이 2012년 이전보다 좀 더 국내 실물경제 여건을 반영한다고 해석할 수 있다. 이러한 변화가 발생하는 추세를 자세히 확인하기 위하여 36개월 기간씩 롤링(rolling) 방식으로 KOSPI지수 수익률에 대한 실물경제의 기여도를 산출해 보면 <그림 Ⅱ-2>와 같은 결과가 나타난다. 점선으로 표시된 2013년 7월을 지나면서 미국 실물경제 기여도가 감소하는 추세를 볼 수 있다. 같은 시기에 중국 실물경제의 기여도가 증가하였으며, 특히 2018년부터는 국내 실물경제 기여도 역시 증가하는 모습이 나타난다. 2013년 7월로 표시된 기여도는 2010년 8월부터 2013년 7월까지 자료(36개월 롤링 방식)로 산출되며, 이러한 결과는 <그림 Ⅱ-1>과 같이 2012년 전후로 구분한 분석과 일관된다고 볼 수 있다.6)

<그림 II-3>은 실물경제 변수 외에 대외 주식시장 요인을 추가하여 분석한 KOSPI지수 수익률에 대한 분산분해 결과이며, 실물경제 요인들에 의해 설명되지 않는 KOSPI지수 수익률 변동을 S&P500지수와 항셍지수가 추가로 설명하고 있음을 볼 수 있다. 2012년 이전에 비하여 2012년부터 대외 요인들이 KOSPI지수 수익률 변동을 설명하는 비중이 늘어나면서, KOSPI지수 고유요인7)에 의한 설명 비중은 감소하였다. 요인별로 살펴보면, 2001~2011년 기간 동안 KOSPI지수 수익률은 주로 S&P500지수, 미국 실물경제에 의해 설명되었으며, 기타 KOSPI지수 고유요인의 비중도 40% 이상을 차지하였다. 2012~2020년 5월 구간에서는 KOSPI지수 수익률에 대한 미국 실물경제 및 기타 KOSPI지수 고유요인의 영향력은 감소하고 중국 실물경제와 항셍지수의 영향력은 커진 것을 확인할 수 있다. S&P500지수는 모든 구간에서 KOSPI지수 수익률 변동의 많은 부분을 설명하는 것으로 나타나며 국내 주식시장은 미국 주식시장 변화에 민감하게 반응하는 것으로 판단된다.

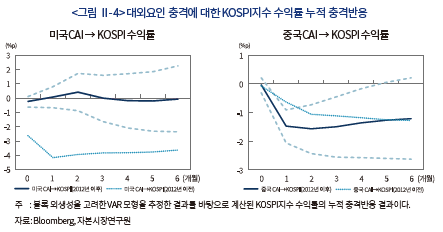

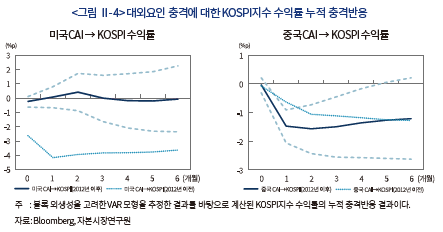

<그림 II-4>는 미국과 중국 실물경제 충격에 대한 KOSPI지수 수익률의 누적 충격반응 결과를 보여준다. 미국 실물경제 하락충격(1단위 표준편차 충격)에 대해 KOSPI지수 수익률은 2012년 이전 기간 분석에서 최대 –4%p 하락하는 것으로 나타났지만 2012년 이후에는 충격에 대한 반응이 큰 폭으로 작아지고 통계적으로 유의하지 않은 수준이다. KOSPI지수 수익률에 대한 중국 실물경제 충격은 2012년 이전에 비해 단기에 다소 큰 영향을 주고 그 영향이 지속되는 것을 확인할 수 있어 분산분해의 결과를 반영하는 것으로 나타났다.8)

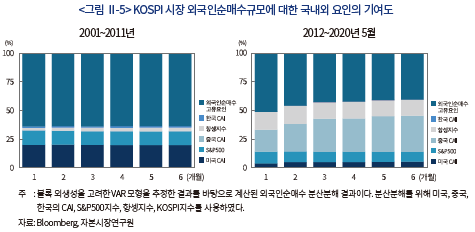

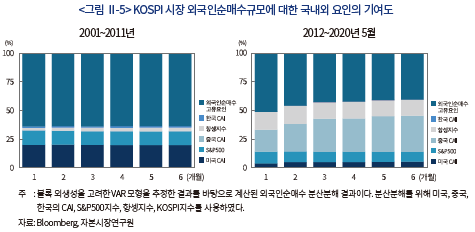

국내 주식시장은 1992년 외국인에게 개방을 시작한 이후, 외국인 보유비중이 꾸준히 증가하여 2004년 KOSPI 시장의 외국인 보유비중이 40%를 초과하였다. 글로벌 금융위기로 인해 그 비중이 감소하였지만 금융위기 이후 외국인 투자자가 국내 금융시장(주식 및 채권시장)에 꾸준히 유입되면서 외국인 보유비중은 여전히 높은 수준(35~40%)을 유지하고 있으며, 국내 주식시장은 대외 경제의 여건 변화에 따른 해외 자금 유출에 영향을 받을 가능성이 크다. 국내 주식시장의 구조변화가 나타나는 2012년을 기준으로 기간을 구분하여 월별 KOSPI 시장의 외국인순매수규모에 대한 국내외 요인의 영향도를 분석해 보면, KOSPI지수 수익률 분석과 비슷한 결과를 얻을 수 있다. <그림 II-5>에서 볼 수 있듯이 2012년부터 대외 요인들이 외국인순매수규모 변동을 설명하는 비중이 늘어나면서 외국인순매수 고유요인9)에 의한 설명 비중은 감소하였다. 요인별로 살펴보면, 2001~2011년 기간 동안 외국인순매수에 대한 미국 실물경제 및 S&P500지수의 영향력이 컸지만, 2012~2020년 기간에서는 미국 실물경제 요인의 영향은 감소하고 중국 실물경제와 항셍지수의 영향력이 증가한 것을 확인할 수 있다.

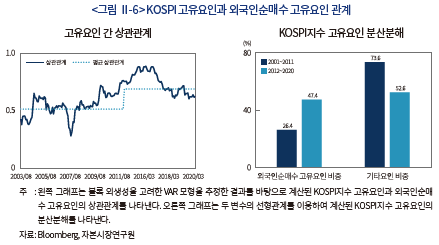

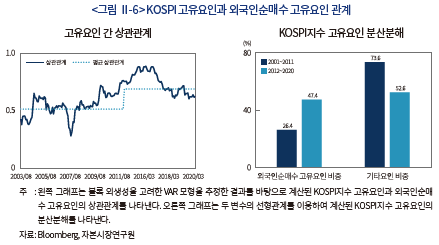

추가적인 분석을 통하여 국내외 요인으로 설명되고 남은 KOSPI지수 고유요인(<그림Ⅱ-3> 참고)에 영향을 미치는 요인을 찾아보려고 한다. KOSPI 시장의 외국인순매수규모 중에서 국내외 요인들로 설명되는 변동 외에 추가로 유출 또는 유입되는 자금(외국인순매수 고유요인)이 KOSPI지수 고유요인 변동에 영향을 주는 정도를 분석해 보았다. <그림 II-6>에서 볼 수 있듯이 두 고유요인 간 상관관계는 금융위기 이후 상승하는 것으로 나타나며 2012년 이전기간(0.51)보다 이후기간(0.68)에 높은 수준을 유지하였다. 분산분해를 이용하여 분석해 보면 외국인순매수 고유요인 변동이 KOSPI지수 고유요인의 변동을 설명하는 비중도 2012년 이전(26.4%)보다 이후(47.4%)에 증가한 것으로 나타난다. 결과적으로, 외국인순매수 고유요인은 KOSPI지수 고유요인 변동에 영향을 주는 요인 중 하나로 볼 수 있으며 그 영향도는 2012년 이후 증가했다고 해석할 수 있다.10)

2. 국내 주식시장 변동 요인의 변화에 대한 해석

S&P500지수는 분석기간 전체에서 KOSPI지수 수익률 변동을 설명하는 주요 요인으로 나타나는 가운데, 2012년 이전에 비하여 2012년부터 대외 요인들이 KOSPI지수 수익률 변동을 설명하는 비중이 늘어났다. 특히 중국 실물경제 및 항셍지수의 영향력이 증가하였고, 미국 실물경제의 영향력은 반대로 감소하는 것으로 나타났다. 이러한 결과는 세계 경제에서 차지하는 중국 경제의 비중이 급격히 증가한 점과 수출 중심의 경제 구조인 우리나라의 대외 교역 중에서 중국이 차지하는 비중이 커지고 미국이 차지하는 비중이 작아진 점을 반영하는 것으로 판단된다.

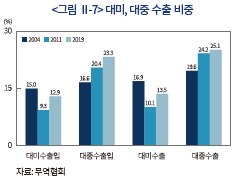

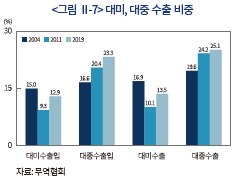

한국의 전체 교역량에서 중국이 차지하는 비중(16.6%)은 2004년을 기점으로 미국이 차지하는 비중(15%)을 앞서기 시작했는데, <그림 II-7>에서 볼 수 있듯이 2019년에는 그 비중이 23.3%로 더욱 높아졌다. 또한 한국의 수출에서 미국이 차지하는 비중은 2019년 13.5%로 2004년 대비 하락하였고, 한국 수출에서 중국이 차지하는 비중은 2004년 19.6%에서 2019년 25.1%로 상승하면서 중국에 대한 한국의 무역의존도가 점차 높아지고 있는 사실을 확인할 수 있다.

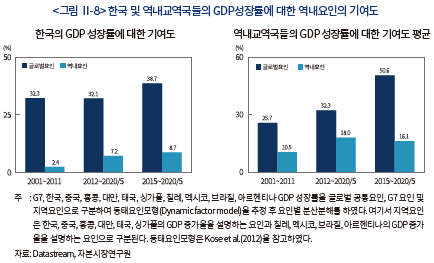

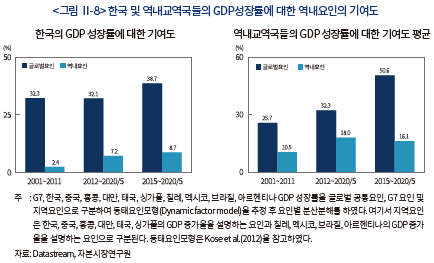

중국을 중심으로 한 역내교역국들(한국, 중국, 홍콩, 대만, 태국, 싱가폴)과 국내 경제의 연관성도 점차 증가해 왔다. <그림 II-8>은 역내교역국들의 GDP 성장률 요인분해 결과를 보여주고 있다. 국내 GDP 성장률은 글로벌 요인에 의해 주도되고 있는 가운데 역내 요인(역내국들의 GDP 증가율을 결정하는 공통요인)에 의해 영향을 받는 비중이 점차 증가하고 있다. 개별 역내국들의 GDP 성장률에 대한 역내 요인의 영향력도 증가하고 있어 중국을 중심으로 한 역내국가 간 성장률이 동조화되는 경향을 보이고 있다. 강현주(2019)는 2017년 이후 제조업 경기가 가파르게 하락하면서 중국과의 교역비중이 큰 역내국들의 성장세가 공통적으로 둔화되는 상황을 언급하고 있다. 이러한 상황은 무역분쟁이나 코로나19 이후 중국의 경제 여건이나 중국을 중심으로 한 글로벌 가치사슬(Global Value Chan)의 변화가 국내 주식시장의 위험요인으로 작용할 수 있다는 점을 시사한다.

3. 국내 주식시장의 장기추세 변화

1절에서 2012년부터 국내 주식시장과 국내외 요인들의 연계성에 구조변화가 발생하였음을 살펴보았는데, 같은 시기에 국내 주식시장의 장기추세 변화도 관찰된다. 금융위기 이후 국내 주식시장은 반등에 성공하였지만, 해외 주요 지수들 대비 상대적으로 좋은 성과를 보이지 못했다. 특히 2012년부터 2019년까지 KOSPI지수는 20% 상승하는데 그치는 등 지수의 상승세가 크게 둔화되었다. 같은 기간 S&P500지수는 157% 상승하면서 글로벌 주식시장의 호황을 이끌었다. 이러한 국내 주식시장의 추세 변화를 국내 경제상황 및 대외 요인의 변화와 연관하여 살펴보려고 한다.

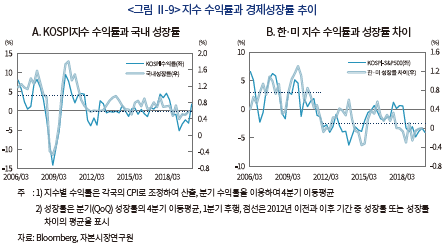

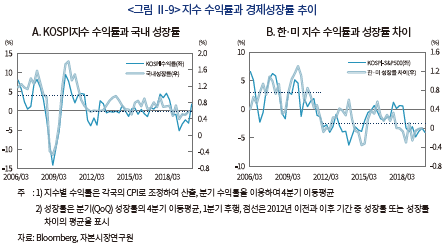

<그림 Ⅱ-9A>는 KOSPI지수 수익률과 국내 경제성장률의 추이를 나타내는데, 2012년을 기점으로 정체된 국내 성장률과 함께 KOSPI지수 수익률 추이에 구조적인 변화가 발생하였음을 볼 수 있다. 2012년 이전과 이후 기간의 성장률 평균을 나타내는 점선을 기준으로 보면, 2012년 이후 성장률의 평균값과 더불어 변동성도 많이 감소하는 모습을 볼 수 있다. 2012년을 기점으로 국내 노동생산성 증가율은 정체되었고 상장기업의 매출증가율 및 영업이익률이 감소하였는데 국내 경제의 역동성이 저하되면서 국내 주식시장의 정체에 영향을 준 것으로 판단된다.11)

KOSPI지수 수익률의 추세변화는 금융위기 이후 꾸준한 상승세를 이어온 미국 주식시장의 성과와 비교해 보면 좀 더 뚜렷하게 나타난다. <그림 Ⅱ-9B>에서 볼 수 있듯이 KOSPI지수와 S&P500지수의 수익률 차이는 두 나라의 경제성장률 차이와 비슷한 추세를 보이고 있다. 그래프에서 점선은 2012년 이전과 이후 기간 동안의 평균 성장률 차이를 나타낸다. 2012년부터 국내 성장세의 상대적인 둔화로 인하여 양국의 성장률 차이가 큰 폭으로 하락하였는데, 이와 함께 KOSPI지수는 2012년부터 상대적으로 부진한 성과를 유지하고 있다.

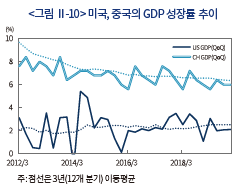

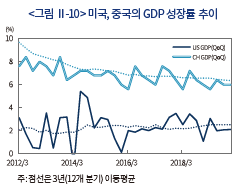

1절에서 KOSPI지수 수익률에 대한 대외 영향도의 변화를 보면, 2012년부터 금융위기 이후 꾸준한 성장세를 유지하는 미국 경제와 추세적으로 디커플링되고, 성장세가 점차 둔화되고 있는 중국 경제의 영향도가 증가하였다(<그림 Ⅱ-10> 참조). 이러한 대외 영향도 변화는 KOSPI지수의 상승세 둔화와도 연관되는 것으로 보인다.

Ⅲ. 코로나19 감염확산 시기 중 KOSPI지수 변동 요인

1. KOSPI지수 수익률에 대한 역사적 요인 분해

2020년 코로나19 감염확산 과정에서 국내 주식시장은 글로벌 코로나19 상황에 따라 영향을 크게 받았다. 2월부터 중국 상황이 악화되면서 KOSPI지수는 약세를 보였고 주요국의 봉쇄 조치(Shut Down)에 따른 경제활동 위축으로 인하여 글로벌 주식시장과 함께 KOSPI지수도 큰 조정을 겪었다. 대내적으로 코로나19 감염 확산으로 인한 경제 활동의 위축도 있었지만, 주요 교역 국가들의 경제 봉쇄와 금융시장 불안은 국내 실물경제 및 주식시장에 악영향을 주었다.

4월부터 상대적으로 양호한 국내 방역 상황을 유지하는 가운데, 글로벌 금융시장이 안정되고 주요국의 경제활동 재개가 진행되는 등 대외 상황이 개선되면서 KOSPI지수는 본격적으로 반등에 성공하여 2019년말 수준을 회복하였다. 본 절에서는 Ⅱ장에서 사용한 VAR 모형을 이용하여 코로나19 감염확산 기간 동안 큰 폭의 조정과 빠른 회복을 보인 KOSPI지수 수익률에 대한 국내외 요인의 기여도를 분해해 보려고 한다.12)

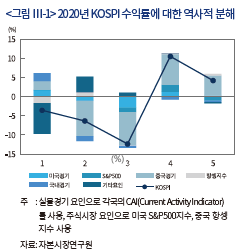

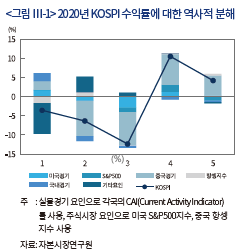

<그림 Ⅲ-1>은 Ⅱ장 VAR 모형에서 사용한 국내외 실물경제 및 주식시장 요인이 코로나19 감염확산 시기에 KOSPI지수 수익률에 미치는 영향을 비교하기 위해 역사적 분해를 수행한 결과이다.13) 1월 KOSPI지수 수익률 구성을 보면, KOSPI지수 고유 요인의 비중이 컸지만, 코로나19 감염확산 시기인 2월부터 KOSPI지수 수익률 중에서 중국 경기를 포함한 대외 요인들로 설명되는 비중이 증가함을 볼 수 있다. 코로나19로 인한 대외 실물경제 여건 악화가 2, 3월 KOSPI지수 조정에 주로 영향을 준 것으로 분석되며, 특히 중국 실물경기 요인이 KOSPI 수익률의 변화를 설명하는데 중요한 역할을 하는 것으로 나타난다. 일찍 회복세를 보였던 중국 실물경기14)와 미국 주식시장의 반등은 4월 KOSPI지수 반등에 중요한 영향을 주었다고 볼 수 있다.

2. KOSPI지수 회복에 대한 평가

코로나19 감염확산 과정에서 경제봉쇄(Shut Down)로 인한 실물경기의 침체 우려로 급격한 조정을 겪었던 글로벌 주식시장은 빠르게 반등하기 시작하였고, 일부 주요지수들은 2019년말 수준을 회복하였다. 실물경제지표는 봉쇄 조치가 진행되었던 3, 4월 최악의 상황을 나타낸 후 5월부터 경제활동 재개로 반등이 시작되었지만 코로나19 감염확산 이전에 비하면 실물경제 상황은 아직 정상화로 보기 어렵다. IMF는 6월 25일 전세계 경제성장률 전망치를 대폭 하향 조정하고, 금융안정보고서(GFSR)에서 현재 진행 중인 실물경제와 금융시장의 괴리 현상이 자산 가치의 조정으로 이어질 수 있다고 우려를 나타내기도 했다. 본 절에서는 실물경제 반등 경로를 살펴보면서 Ⅱ장에서 사용한 VAR 모형을 이용하여 KOSPI지수의 빠른 반등 및 회복에 대한 평가를 해보려고 한다.

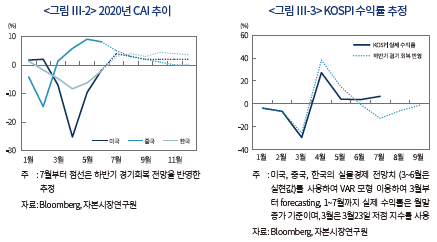

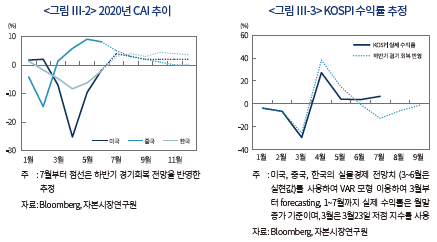

2012년 1월부터 2020년 2월 기간의 데이터를 사용하여 Ⅱ장의 VAR 모형을 추정하고, 추정된 모형에 3~12월까지 미국, 중국, 한국의 실물경제 자료(CAI)를 반영하여 3~12월 KOSPI수익률의 예상 경로를 예측하여 보았다. 실물경제 자료 중 3~6월은 발표된 CAI 값을 사용하고, 하반기는 경기 반등을 반영하여 예상한 CAI 값을 사용하였다.15) <그림 Ⅲ-2>는 KOSPI지수 수익률 예측에 사용한 2020년 CAI 추이를 나타낸다. 미국과 한국은 4월 실물경기 하락세가 제일 크며 5월부터 점차 진정되는 추세이며 중국은 일찍 코로나19를 극복하면서 3월부터 실물경기 회복 추세를 보이고 있다.

<그림 Ⅲ-3>의 점선그래프는 추정된 모형을 이용하여 3월부터 예측한 KOSPI지수의 수익률 경로이다.16) 미국, 중국, 한국의 실물경제 예상치를 반영하면, 3월에 지수가 급락하고, 4월부터 급반등하는 경로가 예측된다. 실선그래프는 실제 실현된 KOSPI지수의 수익률을 나타내는데, 추정된 점선 경로와 마찬가지로 3월 중 큰 폭의 조정을 거친 후 4월부터 급반등하는 흐름을 보였다. 두 그래프를 비교해 보면 실현된 KOSPI지수 수익률과 실물경제로부터 예측된 경로가 부합된다고 볼 수 있다. 즉, KOSPI지수의 빠른 반등과 회복은 국내 및 주요국 실물경기의 빠른 정상화 기대를 선반영하고 있다고 평가할 수 있으며, 하반기 중 국내 및 주요국의 코로나19 상황과 실물경제의 회복이 더욱 중요하다고 할 수 있다.

Ⅳ. 맺음말

본 보고서에서는 미국, 중국, 한국의 실물경제와 주가지수를 이용하여 KOSPI지수 수익률에 대한 국내외 요인들의 영향도를 분석해 보았다. KOSPI지수 수익률 변동에 대하여 2012년부터 대외 요인이 설명하는 비중이 늘어나며, 특히 중국 실물경제의 영향력이 크게 증가하였다. 미국 주식시장은 분석기간 전체에서 KOSPI지수 수익률 변동의 주요 요인으로 나타나지만, 미국 실물경제 영향도는 2012년부터 현저히 감소하였다. 이러한 결과는 세계 경제에서 차지하는 중국 경제의 비중이 급격히 증가한 점과 우리나라의 대외 교역에서 중국이 차지하는 비중이 증가한 점이 반영된 것으로 추정되며, 중국 성장세 둔화를 포함한 대외 여건 악화에 국내 주식시장이 좀 더 민감하게 반응할 수 있음을 시사한다.

2020년 코로나19 감염확산 과정에서 대외 실물경제 여건 악화가 2, 3월 KOSPI지수 조정에 주로 영향을 준 것으로 분석되며 특히 중국 실물경제가 중요한 요인으로 나타난다. 4월 KOSPI지수 반등은 중국 실물경제 회복과 미국 주식시장 안정의 영향을 받은 것으로 추정된다. 한편, 코로나19 감염확산 이후 빠르게 회복한 국내 주식시장은 하반기 중 국내 및 주요국의 경제정상화 기대를 반영한다고 평가할 수 있으므로, 단기적으로는 국내 코로나19와 성장률 회복 상황에 집중하고 대외 여건도 면밀히 모니터링하면서 대응할 필요가 있다.

국내 주식시장에 대한 대외 요인의 영향도가 커지고, 특히 중국 영향도가 증가한 상황에서 미·중 무역분쟁이나 코로나19로 인한 글로벌 경기 위축과 중국의 성장세 둔화는 국내 경제와 주식시장에 과거보다 부정적인 영향을 줄 수 있다. 또한 중국은 성장세 둔화에도 불구하고 지속가능한 성장을 유지하기 위해 공급측 구조개혁을 시도하면서 과거와 달리 소극적인 경기부양책을 펼칠 가능성이 크다.17) 이는 중국을 중심으로 한 글로벌 가치사슬(Global Value Chain)에 포함된 국내 경제나 주식시장의 중장기적인 위험 요인이 될 수 있다.

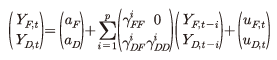

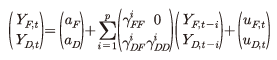

본고에서는 소규모 개방경제인 한국의 특성을 반영하여 미국과 중국의 실물경제 및 주식시장의 충격은 국내 실물경제와 주식시장에 영향을 미치는 반면 국내 변수들 충격은 미국과 중국의 실물경제 및 주식시장에 영향을 미치지 않는 것으로 가정하였다. 이를 반영하기 위해 Lastrapes(2005)를 참고하여 아래와 같이 블록 외생성을 고려한 VAR(p) 모형을 고려하였다.

변수의 순서는 외생성이 큰 순서를 고려하여 결정하였다. 위 식에서 YF, t (해외변수)는 미국CAI, S&P500지수, 중국CAI, 항셍지수 순서로 구성되며, YD, t (국내경제변수)는 한국CAI, KOSPI지수 순서로 구성된다. VAR모형의 추정은 베이지언 마코프체인 몬테카를로(Bayesian MCMC) 방법을 적용하였고, 각각의 충격을 식별하기 위한 방법으로 일반적인 촐레스키 분해를 이용하였다.

해외변수 YF, t 내에서 개별 변수 순서를 변화시켜도, KOSPI지수 수익률에 대한 해외변수의 기여도는 본문의 결과와 비교하여 의미 있게 변하지 않는 것을 확인하였다.

1) 추가적인 변수로 국제유가, 엔달러 환율, 국내 물가상승률, 콜금리, 원달러 환율을 고려하였다. 하지만 본고의 결과 및 함의를 논의하는데 큰 영향은 미치지 않는 것으로 확인하였다.

2) VAR 모형의 시차는 HQ(Hannan–Quinn)기준에 의하여 2로 설정하였다. 모형과 추정에 대한 구체적인 설명은 본고의 부록에 기술하였다.

3) CAI의 구성요소로 사용되는 경제지표는 산업생산지수, NBS 비제조업 PMI, 고용, 전력 소비량, 소매 판매량, 시멘트 생산, 화물 운송량, 수출/수입량, Caixin Service PMI, 자동차 판매, Caixin Manufacturing PMI, 승객 수 등이 있다.

4) Qu & Perron(2007) 검정은 VAR 모형의 회귀계수 또는 공분산 행렬에 구조적인 변화가 존재하는가를 살펴보는 검정방법이다. 특히 이 검정방법은 VAR 모형의 구조변화 여부와 함께 구조적 변화가 발생한 다수의 시점을 추정하고 이에 대한 신뢰구간을 계산한다. 본고에서는 VAR 모형의 회귀계수뿐만 아니라 잔차항의 공분산 행렬도 구조변화가 발생하는 경우를 상정하였다.

5) 추가로 2007년 기준으로 구분하여도 본고의 결과 및 함의를 논의하는데 영향을 미치지 않는다.

6) <그림 II-2>의 국내외 실물경제 기여도 크기는 추정시 이용된 자료의 기간(36개월)과 추정된 모형의 계수가 변화할 가능성을 고려할 때 <그림 II-1>과 직접적인 비교를 하기는 어렵다. 다만, <그림 II-2>에서 국내외 실물경제 기여도의 추세적 변화는 기간을 나누어서 살펴본 <그림 II-1> 기여도의 변화 양상과 일관된 모습을 보이는 것으로 판단된다.

7) KOSPI지수 고유요인은 VAR 분석에 사용된 미·중·한의 실물(CAI)요인과 S&P500지수 및 항셍지수 요인을 제외하고 KOSPI지수 수익률에 영향을 주는 요인을 의미한다.

8) 미국 실물경제의 1단위 표준편차 하락충격은 2012년 이전 -0.06%p와 2012년 이후 -0.11%p를 나타내고, 중국 실물경제의 1단위 표준편차 하락충격은 2012년 이전 -0.07%p와 2012년 이후 -0.17%p를 나타낸다.

9) 외국인순매수 고유요인은 VAR 분석에 사용된 미·중·한의 실물(CAI)요인과 S&P500지수 및 항셍지수 요인을 제외하고 외국인순매수규모에 영향을 주는 요인을 의미한다.

10) 다만, 최근 코로나19 이후 개인투자자들의 적극적인 참여로 이러한 관계가 약화되고 있다.

11) 한국의 노동생산성 증가율 추이는 한국생산성본부(2014)를 참고하였고, 상장기업의 매출증가율 및 영업이익률 감소에 관한 논의는 이한득·이지홍(2016)을 참고하였다.

12) 코로나19 감염확산 시기 중 개별주식 성과차이 요인에 대한 분석은 김준석(2020)을 참고

13) 역사적 분해 결과는 기존 VAR 모형에서 사용된 변수(미국, 중국, 한국의 CAI, S&P500지수, 항셍지수, KOSPI지수)를 사용하여 추정된 결과이다.

14) <그림 Ⅲ-2>에서 미국과 한국은 4월 실물경기상황이 최악이었지만, 중국은 2월 상황이 최악이고 3, 4월부터 점차 회복세를 보이고 있다.

15) 미국, 중국, 한국의 2020년 하반기 성장률 전망을 반영하였다(자본시장연구원, 2020년 상반기).

16) 2020년 2월까지 데이터로 추정된 계수들을 사용하는 out of sample 기간 예측 경로이다.

17) 현상백 외(2018), 강현주(2019) 참조

참고문헌

강현주, 2019, 『최근 대내외 요인의 국내 경기하락에 대한 영향력 평가』, 자본시장연구원 이슈보고서 19-14.

김준석, 2020, 『코로나19 주가충격의 영향요인 분석』, 자본시장연구원 이슈보고서 20-18.

이근영, 2010, 국제금융시장 충격이 국내금융시장 변동성에 미치는 영향, 『금융연구』 24(4), 49-85.

이근영ㆍ김남현, 2012, 국내외 금융변수들의 연계성 분석, 『국제경제연구』 18(3), 1-36.

이한득ㆍ이지홍, 2016, 『한국 기업의 활력이 약해지고 있다』, LG경제연구원 LG Business Insight.

자본시장연구원, 2020년 상반기, 『경제 및 자본시장 전망』.

한국생산성본부, 2014, 『한국의 생산성 동향』.

현상백ㆍ박민숙ㆍ박진희ㆍ조고운ㆍ김부용, 2018, 『중국 공급측 구조개혁 평가와 시사점』, 대외경제정책연구원 연구보고서 18-16.

Lastrapes, W.D., 2005, Estimating and identifying vector autoregressions under diagonality and block exogeneity restrictions, Economics Letter 87(1), 75-81.

Kose, M.A., Otrok, C., Prasad, E., 2012, Global business cycles: convergence or decoupling?, International Economic Review 53(2), 511-538.

Qu, Z., Perron, P., 2007, Estimating and testing structural changes in multivariate regressions, Econometrica 75(2), 459-502.

수출위주의 개방경제구조 하에서 국내 주식시장은 국내 여건들 외에 대외 상황에 민감하게 반응해 왔다. 글로벌 금융위기 이후 각국 금융시장 사이의 단기적인 전염효과가 높아질 뿐 아니라 중장기적 동조화 현상이 나타나고 있는 가운데(이근영, 2010; 이근영·김남현, 2012), 국내 주식시장은 주요 교역국이자 G2 국가인 미국과 중국의 실물경제나 금융시장 영향을 주로 받는 경향을 보였다. 실물경제 측면에서도 2013년부터 글로벌 공통요인에 의한 국내 GDP 변동성이 설명되는 비중이 증가하고 있다(강현주, 2019). 2020년 상반기 코로나19로 인하여 실물경제와 금융시장의 큰 변동이 발생했던 시기 중에도 KOSPI지수는 국내 뿐 아니라 대외 요인(실물경제, 금융시장)들에 민감하게 반응하는 모습을 보였다.

본 보고서에서는 벡터자기회귀(VAR) 모형을 적용하여 국내외 요인의 KOSPI지수 수익률에 대한 영향도를 정량적으로 분석한다. 주요 요인으로 G2국가인 미국, 중국과 국내의 실물경제 및 주식시장 자료를 사용한다. 분석기간은 2001년부터 2020년 5월까지이며 변수들 간 상호연계성에 통계적으로 의미 있는 변화가 발생한 시기로 기간을 구분하여 KOSPI지수 수익률에 대한 개별 요인들의 영향도를 비교해 보려고 한다. 또한 2012년부터 KOSPI지수의 장기적인 상승세가 크게 둔화되는 모습을 관찰할 수 있는데, 이 시기 전후로 국내외 요인들의 영향도 변화를 검토해 볼 필요도 있다. 추가적으로 국내외 실물경제와 주식시장 요인들을 이용한 분석을 기반으로 2020년 코로나19 감염확산 시기 중 급등락을 보인 KOSPI지수 수익률과 국내외 요인들의 관계도 살펴보려고 한다.

본 보고서의 구성은 다음과 같다. Ⅱ장에서 VAR 모형을 이용한 KOSPI지수 수익률 변동 요인 분석 결과를 정리하고 결과에 대한 해석을 제시한다. 또한 국내 주식시장의 추세 변화도 연관 지어 논의한다. Ⅲ장에서는 코로나19 감염확산 시기의 KOSPI지수 수익률을 국내외 요인별로 분해해 보고, 빠르게 회복한 국내 주식시장이 포함하고 있는 실물경제의 기대를 평가한다. Ⅳ장에서는 요약과 함께 시사점을 정리한다.

Ⅱ. 국내 주식시장의 변동 요인 분석

1. VAR 모형을 이용한 국내 주식시장의 변동 요인 분석

국내 주식시장은 수출 위주의 개방경제구조인 국내 경제의 특징을 반영하여 대외 상황에 민감하게 반응하는 경향을 보였다. 특히 주요 교역국이자 G2 국가인 미국과 중국의 실물경제 및 금융시장 여건은 국내 주식시장 변동의 중요한 요인으로 인식되고 있다. 본 장에서는 국내 주식시장에 대한 국내외 실물경제 및 주식시장 요인의 영향력을 실증적으로 분석해 보려고 한다.

국내외 요인의 충격에 대한 국내 주식시장의 반응과 변동 요인을 분석하기 위해 미국, 중국, 한국의 실물경제 변수, S&P500지수, 항셍지수, KOSPI지수를 사용하였고1), 블록 외생성을 고려한 VAR(Vector Auto Regression) 모형을 이용하여 미국과 중국의 실물경제 및 주식시장 충격, 국내 실물경제 충격을 식별하였다.2) 소규모 개방경제인 국내 경제의 특징을 반영하여 대외 실물경제 및 주식시장 충격은 국내 경제변수에 영향을 미치는 반면 국내 요인들의 충격은 글로벌 실물경제와 주식시장에 영향을 미치지 않도록 블록 외생성을 가정하였다.

실물경제를 나타내는 변수로 골드만삭스에서 제공하는 현재활동지수(Current Activity Index: CAI)를 사용하였다. CAI는 직전 월 대비 경제활동 증가율을 연율화한 자료로 제조업, 건설업, 서비스업 등의 경제활동 상황을 포함할 뿐만 아니라 노동시장의 상황도 포함하고 있어 현재의 경기변동을 나타내는 대안적인 지표로 활용되고 있다. 골드만삭스에 의하면 CAI는 계절 조정된 각종 경제지표를 이용하여 산출된 주성분분석(Principal Component Analysis)의 첫 번째 주요구성요소이며, GDP와 같은 단위로 조정되었다.3) 분석에 사용된 CAI와 주가지수는 Bloomberg를 통해 제공받은 월별자료로, 2001년 1월부터 2020년 5월까지 기간의 미국, 중국, 한국의 CAI, S&P500지수, 항셍지수, KOSPI지수를 기본모형의 변수로 정하고 각 자료들의 시계열적 안정성을 위해 변화율 자료를 사용하여 분석하였다.

먼저, 분석 기간 중 국내외 변수들 간 상호연계성에 의미 있는 변화가 있었는지 살펴보았다. VAR 모형의 구조변화 발생 여부를 통계적으로 확인하기 위해 Qu & Perron(2007) 검정을 실시한4) 결과 금융위기 직전인 2007년 1월과 유로 재정위기 시기인 2012년 9월에 변수들 간 상호연계성 및 변동성에 구조변화가 발생한 것으로 나타났다. 2012년 구조변화가 2007년보다 좀 더 뚜렷하게 나타나고 있어 분석 기간을 2012년 이전기간과 이후기간으로 나누어 국내외 요인의 충격에 대한 KOSPI지수의 반응과 변동 요인을 비교해 보았다.5) 강현주(2019)는 2013년 1분기 이후 글로벌 공통요인에 의한 국내 GDP 변동성이 설명되는 비중이 크게 증가하고 있음을 보였으며, 국내 주식시장 역시 대외 요인 변화에 이전보다 민감하게 반응할 개연성이 있다.

<그림 II-1>과 <그림 Ⅱ-3>은 분석 기간을 2001~2011년 기간과 2012~2020년 5월 기간으로 구분하여 VAR 모형으로 추정한 KOSPI지수 수익률에 대한 예측오차 분산분해 결과를 보여준다. 분산분해는 식별된 충격의 분산이 각 변수의 분산을 어느 정도 설명하고 있는가를 비율로 나타낸 것으로 분산분해를 통해 KOSPI지수 수익률의 변동 요인을 확인할 수 있다.

S&P500지수는 분석기간 전체에서 KOSPI지수 수익률 변동을 설명하는 주요 요인으로 나타나는 가운데, 2012년 이전에 비하여 2012년부터 대외 요인들이 KOSPI지수 수익률 변동을 설명하는 비중이 늘어났다. 특히 중국 실물경제 및 항셍지수의 영향력이 증가하였고, 미국 실물경제의 영향력은 반대로 감소하는 것으로 나타났다. 이러한 결과는 세계 경제에서 차지하는 중국 경제의 비중이 급격히 증가한 점과 수출 중심의 경제 구조인 우리나라의 대외 교역 중에서 중국이 차지하는 비중이 커지고 미국이 차지하는 비중이 작아진 점을 반영하는 것으로 판단된다.

한국의 전체 교역량에서 중국이 차지하는 비중(16.6%)은 2004년을 기점으로 미국이 차지하는 비중(15%)을 앞서기 시작했는데, <그림 II-7>에서 볼 수 있듯이 2019년에는 그 비중이 23.3%로 더욱 높아졌다. 또한 한국의 수출에서 미국이 차지하는 비중은 2019년 13.5%로 2004년 대비 하락하였고, 한국 수출에서 중국이 차지하는 비중은 2004년 19.6%에서 2019년 25.1%로 상승하면서 중국에 대한 한국의 무역의존도가 점차 높아지고 있는 사실을 확인할 수 있다.

1절에서 2012년부터 국내 주식시장과 국내외 요인들의 연계성에 구조변화가 발생하였음을 살펴보았는데, 같은 시기에 국내 주식시장의 장기추세 변화도 관찰된다. 금융위기 이후 국내 주식시장은 반등에 성공하였지만, 해외 주요 지수들 대비 상대적으로 좋은 성과를 보이지 못했다. 특히 2012년부터 2019년까지 KOSPI지수는 20% 상승하는데 그치는 등 지수의 상승세가 크게 둔화되었다. 같은 기간 S&P500지수는 157% 상승하면서 글로벌 주식시장의 호황을 이끌었다. 이러한 국내 주식시장의 추세 변화를 국내 경제상황 및 대외 요인의 변화와 연관하여 살펴보려고 한다.

<그림 Ⅱ-9A>는 KOSPI지수 수익률과 국내 경제성장률의 추이를 나타내는데, 2012년을 기점으로 정체된 국내 성장률과 함께 KOSPI지수 수익률 추이에 구조적인 변화가 발생하였음을 볼 수 있다. 2012년 이전과 이후 기간의 성장률 평균을 나타내는 점선을 기준으로 보면, 2012년 이후 성장률의 평균값과 더불어 변동성도 많이 감소하는 모습을 볼 수 있다. 2012년을 기점으로 국내 노동생산성 증가율은 정체되었고 상장기업의 매출증가율 및 영업이익률이 감소하였는데 국내 경제의 역동성이 저하되면서 국내 주식시장의 정체에 영향을 준 것으로 판단된다.11)

1절에서 KOSPI지수 수익률에 대한 대외 영향도의 변화를 보면, 2012년부터 금융위기 이후 꾸준한 성장세를 유지하는 미국 경제와 추세적으로 디커플링되고, 성장세가 점차 둔화되고 있는 중국 경제의 영향도가 증가하였다(<그림 Ⅱ-10> 참조). 이러한 대외 영향도 변화는 KOSPI지수의 상승세 둔화와도 연관되는 것으로 보인다.

1. KOSPI지수 수익률에 대한 역사적 요인 분해

2020년 코로나19 감염확산 과정에서 국내 주식시장은 글로벌 코로나19 상황에 따라 영향을 크게 받았다. 2월부터 중국 상황이 악화되면서 KOSPI지수는 약세를 보였고 주요국의 봉쇄 조치(Shut Down)에 따른 경제활동 위축으로 인하여 글로벌 주식시장과 함께 KOSPI지수도 큰 조정을 겪었다. 대내적으로 코로나19 감염 확산으로 인한 경제 활동의 위축도 있었지만, 주요 교역 국가들의 경제 봉쇄와 금융시장 불안은 국내 실물경제 및 주식시장에 악영향을 주었다.

4월부터 상대적으로 양호한 국내 방역 상황을 유지하는 가운데, 글로벌 금융시장이 안정되고 주요국의 경제활동 재개가 진행되는 등 대외 상황이 개선되면서 KOSPI지수는 본격적으로 반등에 성공하여 2019년말 수준을 회복하였다. 본 절에서는 Ⅱ장에서 사용한 VAR 모형을 이용하여 코로나19 감염확산 기간 동안 큰 폭의 조정과 빠른 회복을 보인 KOSPI지수 수익률에 대한 국내외 요인의 기여도를 분해해 보려고 한다.12)

<그림 Ⅲ-1>은 Ⅱ장 VAR 모형에서 사용한 국내외 실물경제 및 주식시장 요인이 코로나19 감염확산 시기에 KOSPI지수 수익률에 미치는 영향을 비교하기 위해 역사적 분해를 수행한 결과이다.13) 1월 KOSPI지수 수익률 구성을 보면, KOSPI지수 고유 요인의 비중이 컸지만, 코로나19 감염확산 시기인 2월부터 KOSPI지수 수익률 중에서 중국 경기를 포함한 대외 요인들로 설명되는 비중이 증가함을 볼 수 있다. 코로나19로 인한 대외 실물경제 여건 악화가 2, 3월 KOSPI지수 조정에 주로 영향을 준 것으로 분석되며, 특히 중국 실물경기 요인이 KOSPI 수익률의 변화를 설명하는데 중요한 역할을 하는 것으로 나타난다. 일찍 회복세를 보였던 중국 실물경기14)와 미국 주식시장의 반등은 4월 KOSPI지수 반등에 중요한 영향을 주었다고 볼 수 있다.

코로나19 감염확산 과정에서 경제봉쇄(Shut Down)로 인한 실물경기의 침체 우려로 급격한 조정을 겪었던 글로벌 주식시장은 빠르게 반등하기 시작하였고, 일부 주요지수들은 2019년말 수준을 회복하였다. 실물경제지표는 봉쇄 조치가 진행되었던 3, 4월 최악의 상황을 나타낸 후 5월부터 경제활동 재개로 반등이 시작되었지만 코로나19 감염확산 이전에 비하면 실물경제 상황은 아직 정상화로 보기 어렵다. IMF는 6월 25일 전세계 경제성장률 전망치를 대폭 하향 조정하고, 금융안정보고서(GFSR)에서 현재 진행 중인 실물경제와 금융시장의 괴리 현상이 자산 가치의 조정으로 이어질 수 있다고 우려를 나타내기도 했다. 본 절에서는 실물경제 반등 경로를 살펴보면서 Ⅱ장에서 사용한 VAR 모형을 이용하여 KOSPI지수의 빠른 반등 및 회복에 대한 평가를 해보려고 한다.

2012년 1월부터 2020년 2월 기간의 데이터를 사용하여 Ⅱ장의 VAR 모형을 추정하고, 추정된 모형에 3~12월까지 미국, 중국, 한국의 실물경제 자료(CAI)를 반영하여 3~12월 KOSPI수익률의 예상 경로를 예측하여 보았다. 실물경제 자료 중 3~6월은 발표된 CAI 값을 사용하고, 하반기는 경기 반등을 반영하여 예상한 CAI 값을 사용하였다.15) <그림 Ⅲ-2>는 KOSPI지수 수익률 예측에 사용한 2020년 CAI 추이를 나타낸다. 미국과 한국은 4월 실물경기 하락세가 제일 크며 5월부터 점차 진정되는 추세이며 중국은 일찍 코로나19를 극복하면서 3월부터 실물경기 회복 추세를 보이고 있다.

Ⅳ. 맺음말

본 보고서에서는 미국, 중국, 한국의 실물경제와 주가지수를 이용하여 KOSPI지수 수익률에 대한 국내외 요인들의 영향도를 분석해 보았다. KOSPI지수 수익률 변동에 대하여 2012년부터 대외 요인이 설명하는 비중이 늘어나며, 특히 중국 실물경제의 영향력이 크게 증가하였다. 미국 주식시장은 분석기간 전체에서 KOSPI지수 수익률 변동의 주요 요인으로 나타나지만, 미국 실물경제 영향도는 2012년부터 현저히 감소하였다. 이러한 결과는 세계 경제에서 차지하는 중국 경제의 비중이 급격히 증가한 점과 우리나라의 대외 교역에서 중국이 차지하는 비중이 증가한 점이 반영된 것으로 추정되며, 중국 성장세 둔화를 포함한 대외 여건 악화에 국내 주식시장이 좀 더 민감하게 반응할 수 있음을 시사한다.

2020년 코로나19 감염확산 과정에서 대외 실물경제 여건 악화가 2, 3월 KOSPI지수 조정에 주로 영향을 준 것으로 분석되며 특히 중국 실물경제가 중요한 요인으로 나타난다. 4월 KOSPI지수 반등은 중국 실물경제 회복과 미국 주식시장 안정의 영향을 받은 것으로 추정된다. 한편, 코로나19 감염확산 이후 빠르게 회복한 국내 주식시장은 하반기 중 국내 및 주요국의 경제정상화 기대를 반영한다고 평가할 수 있으므로, 단기적으로는 국내 코로나19와 성장률 회복 상황에 집중하고 대외 여건도 면밀히 모니터링하면서 대응할 필요가 있다.

국내 주식시장에 대한 대외 요인의 영향도가 커지고, 특히 중국 영향도가 증가한 상황에서 미·중 무역분쟁이나 코로나19로 인한 글로벌 경기 위축과 중국의 성장세 둔화는 국내 경제와 주식시장에 과거보다 부정적인 영향을 줄 수 있다. 또한 중국은 성장세 둔화에도 불구하고 지속가능한 성장을 유지하기 위해 공급측 구조개혁을 시도하면서 과거와 달리 소극적인 경기부양책을 펼칠 가능성이 크다.17) 이는 중국을 중심으로 한 글로벌 가치사슬(Global Value Chain)에 포함된 국내 경제나 주식시장의 중장기적인 위험 요인이 될 수 있다.

<부록> 블록 외생성 VAR 모형과 변수의 설정

본고에서는 소규모 개방경제인 한국의 특성을 반영하여 미국과 중국의 실물경제 및 주식시장의 충격은 국내 실물경제와 주식시장에 영향을 미치는 반면 국내 변수들 충격은 미국과 중국의 실물경제 및 주식시장에 영향을 미치지 않는 것으로 가정하였다. 이를 반영하기 위해 Lastrapes(2005)를 참고하여 아래와 같이 블록 외생성을 고려한 VAR(p) 모형을 고려하였다.

해외변수 YF, t 내에서 개별 변수 순서를 변화시켜도, KOSPI지수 수익률에 대한 해외변수의 기여도는 본문의 결과와 비교하여 의미 있게 변하지 않는 것을 확인하였다.

1) 추가적인 변수로 국제유가, 엔달러 환율, 국내 물가상승률, 콜금리, 원달러 환율을 고려하였다. 하지만 본고의 결과 및 함의를 논의하는데 큰 영향은 미치지 않는 것으로 확인하였다.

2) VAR 모형의 시차는 HQ(Hannan–Quinn)기준에 의하여 2로 설정하였다. 모형과 추정에 대한 구체적인 설명은 본고의 부록에 기술하였다.

3) CAI의 구성요소로 사용되는 경제지표는 산업생산지수, NBS 비제조업 PMI, 고용, 전력 소비량, 소매 판매량, 시멘트 생산, 화물 운송량, 수출/수입량, Caixin Service PMI, 자동차 판매, Caixin Manufacturing PMI, 승객 수 등이 있다.

4) Qu & Perron(2007) 검정은 VAR 모형의 회귀계수 또는 공분산 행렬에 구조적인 변화가 존재하는가를 살펴보는 검정방법이다. 특히 이 검정방법은 VAR 모형의 구조변화 여부와 함께 구조적 변화가 발생한 다수의 시점을 추정하고 이에 대한 신뢰구간을 계산한다. 본고에서는 VAR 모형의 회귀계수뿐만 아니라 잔차항의 공분산 행렬도 구조변화가 발생하는 경우를 상정하였다.

5) 추가로 2007년 기준으로 구분하여도 본고의 결과 및 함의를 논의하는데 영향을 미치지 않는다.

6) <그림 II-2>의 국내외 실물경제 기여도 크기는 추정시 이용된 자료의 기간(36개월)과 추정된 모형의 계수가 변화할 가능성을 고려할 때 <그림 II-1>과 직접적인 비교를 하기는 어렵다. 다만, <그림 II-2>에서 국내외 실물경제 기여도의 추세적 변화는 기간을 나누어서 살펴본 <그림 II-1> 기여도의 변화 양상과 일관된 모습을 보이는 것으로 판단된다.

7) KOSPI지수 고유요인은 VAR 분석에 사용된 미·중·한의 실물(CAI)요인과 S&P500지수 및 항셍지수 요인을 제외하고 KOSPI지수 수익률에 영향을 주는 요인을 의미한다.

8) 미국 실물경제의 1단위 표준편차 하락충격은 2012년 이전 -0.06%p와 2012년 이후 -0.11%p를 나타내고, 중국 실물경제의 1단위 표준편차 하락충격은 2012년 이전 -0.07%p와 2012년 이후 -0.17%p를 나타낸다.

9) 외국인순매수 고유요인은 VAR 분석에 사용된 미·중·한의 실물(CAI)요인과 S&P500지수 및 항셍지수 요인을 제외하고 외국인순매수규모에 영향을 주는 요인을 의미한다.

10) 다만, 최근 코로나19 이후 개인투자자들의 적극적인 참여로 이러한 관계가 약화되고 있다.

11) 한국의 노동생산성 증가율 추이는 한국생산성본부(2014)를 참고하였고, 상장기업의 매출증가율 및 영업이익률 감소에 관한 논의는 이한득·이지홍(2016)을 참고하였다.

12) 코로나19 감염확산 시기 중 개별주식 성과차이 요인에 대한 분석은 김준석(2020)을 참고

13) 역사적 분해 결과는 기존 VAR 모형에서 사용된 변수(미국, 중국, 한국의 CAI, S&P500지수, 항셍지수, KOSPI지수)를 사용하여 추정된 결과이다.

14) <그림 Ⅲ-2>에서 미국과 한국은 4월 실물경기상황이 최악이었지만, 중국은 2월 상황이 최악이고 3, 4월부터 점차 회복세를 보이고 있다.

15) 미국, 중국, 한국의 2020년 하반기 성장률 전망을 반영하였다(자본시장연구원, 2020년 상반기).

16) 2020년 2월까지 데이터로 추정된 계수들을 사용하는 out of sample 기간 예측 경로이다.

17) 현상백 외(2018), 강현주(2019) 참조

참고문헌

강현주, 2019, 『최근 대내외 요인의 국내 경기하락에 대한 영향력 평가』, 자본시장연구원 이슈보고서 19-14.

김준석, 2020, 『코로나19 주가충격의 영향요인 분석』, 자본시장연구원 이슈보고서 20-18.

이근영, 2010, 국제금융시장 충격이 국내금융시장 변동성에 미치는 영향, 『금융연구』 24(4), 49-85.

이근영ㆍ김남현, 2012, 국내외 금융변수들의 연계성 분석, 『국제경제연구』 18(3), 1-36.

이한득ㆍ이지홍, 2016, 『한국 기업의 활력이 약해지고 있다』, LG경제연구원 LG Business Insight.

자본시장연구원, 2020년 상반기, 『경제 및 자본시장 전망』.

한국생산성본부, 2014, 『한국의 생산성 동향』.

현상백ㆍ박민숙ㆍ박진희ㆍ조고운ㆍ김부용, 2018, 『중국 공급측 구조개혁 평가와 시사점』, 대외경제정책연구원 연구보고서 18-16.

Lastrapes, W.D., 2005, Estimating and identifying vector autoregressions under diagonality and block exogeneity restrictions, Economics Letter 87(1), 75-81.

Kose, M.A., Otrok, C., Prasad, E., 2012, Global business cycles: convergence or decoupling?, International Economic Review 53(2), 511-538.

Qu, Z., Perron, P., 2007, Estimating and testing structural changes in multivariate regressions, Econometrica 75(2), 459-502.

Ⅰ. 서론

Ⅱ. 국내 주식시장의 변동 요인 분석

1. VAR 모형을 이용한 국내 주식시장의 변동 요인 분석

2. 국내 주식시장 변동 요인의 변화에 대한 해석

3. 국내 주식시장의 장기추세 변화

Ⅲ. 코로나19 감염확산 시기 중 KOSPI지수 변동 요인

1. KOSPI지수 수익률에 대한 역사적 요인 분해

2. KOSPI지수 회복에 대한 평가

Ⅳ. 맺음말

Ⅱ. 국내 주식시장의 변동 요인 분석

1. VAR 모형을 이용한 국내 주식시장의 변동 요인 분석

2. 국내 주식시장 변동 요인의 변화에 대한 해석

3. 국내 주식시장의 장기추세 변화

Ⅲ. 코로나19 감염확산 시기 중 KOSPI지수 변동 요인

1. KOSPI지수 수익률에 대한 역사적 요인 분해

2. KOSPI지수 회복에 대한 평가

Ⅳ. 맺음말