자본시장연구원의 보고서 자료를 소개합니다.

최근 IPO 시장의 개인투자자 증가와 수요예측제도의 평가

이슈보고서 21-14 2021.08.03

- 연구주제 자본시장

- 페이지 23 Page

최근 IPO 시장은 개인투자자들의 참여가 증가하면서 그 어느 때보다도 활황(hot market)을 보이고 있다. 개인투자자들의 증가에 힘입어 IPO 공모주의 평가가 높아지고 있으며 보다 많은 기업들이 IPO 시장으로 들어오고 있다. 그러나 주관회사들이 기대 이상으로 몰리거나 빠지는 개인들의 투자수요를 제대로 파악하지 못하여 시장가의 절반에도 못 미치거나 시장가보다 높은 공모가를 제시하는 IPO 사례들도 많아지고 있다. 따라서 기관투자자 수요정보를 바탕으로 공모가를 결정하는 수요예측제도의 보완이 필요해 보인다. 이에 본 연구는 수요예측에 더하여 개인투자자 청약경쟁률이 주관회사가 공모주의 시장가격을 찾는 데 유용한 정보가 될 수 있는지를 분석하였다.

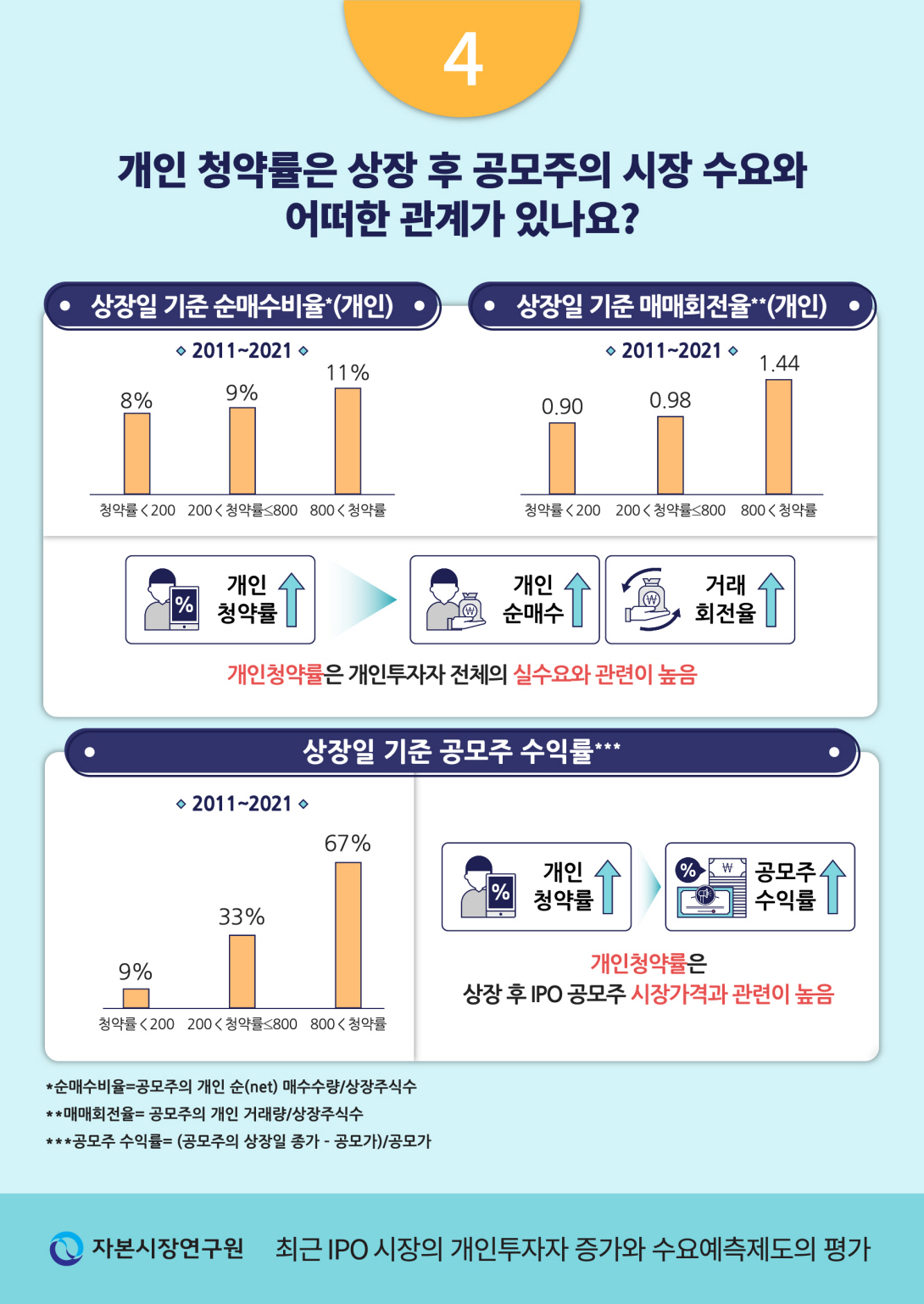

본 연구는 최근 IPO 공모주에 청약하는 개인투자자들이 크게 증가한 요인으로 주식시장에서 개인투자자들이 양적으로 증가하고 또 상승장에서 이들의 투자심리가 높아진 점을 제시하였다. 개인청약률의 특성을 살펴본 결과, 기관투자자들의 투자수요와 종종 달랐던 반면 개인투자자 전체의 실수요와 IPO 공모주의 시장가격과는 관련이 높은 것으로 나타났다. 즉 개인청약률이 높을수록 상장 후 개인투자자들의 순매수와 매매회전율뿐 아니라 공모주 수익률까지도 높았다.

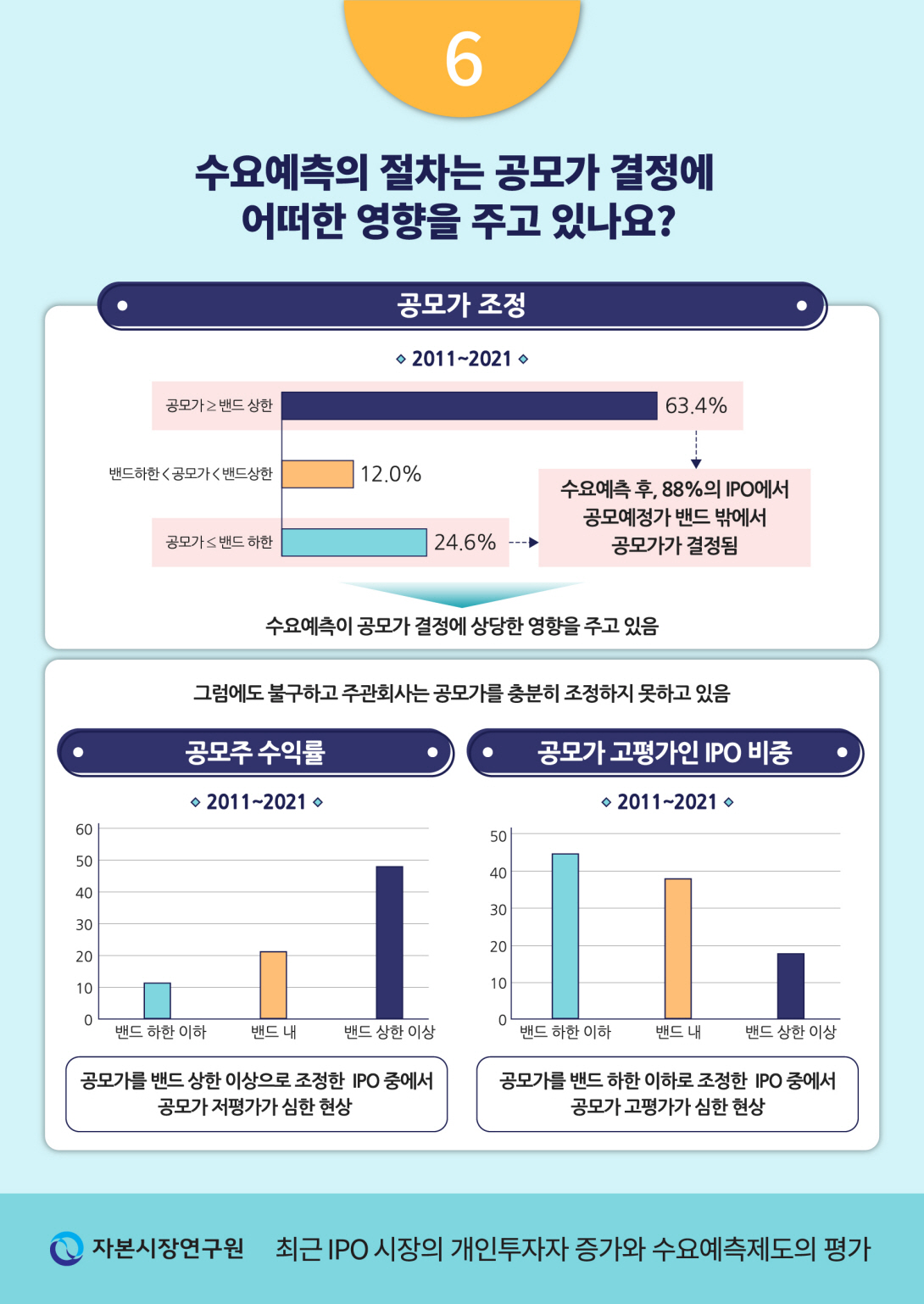

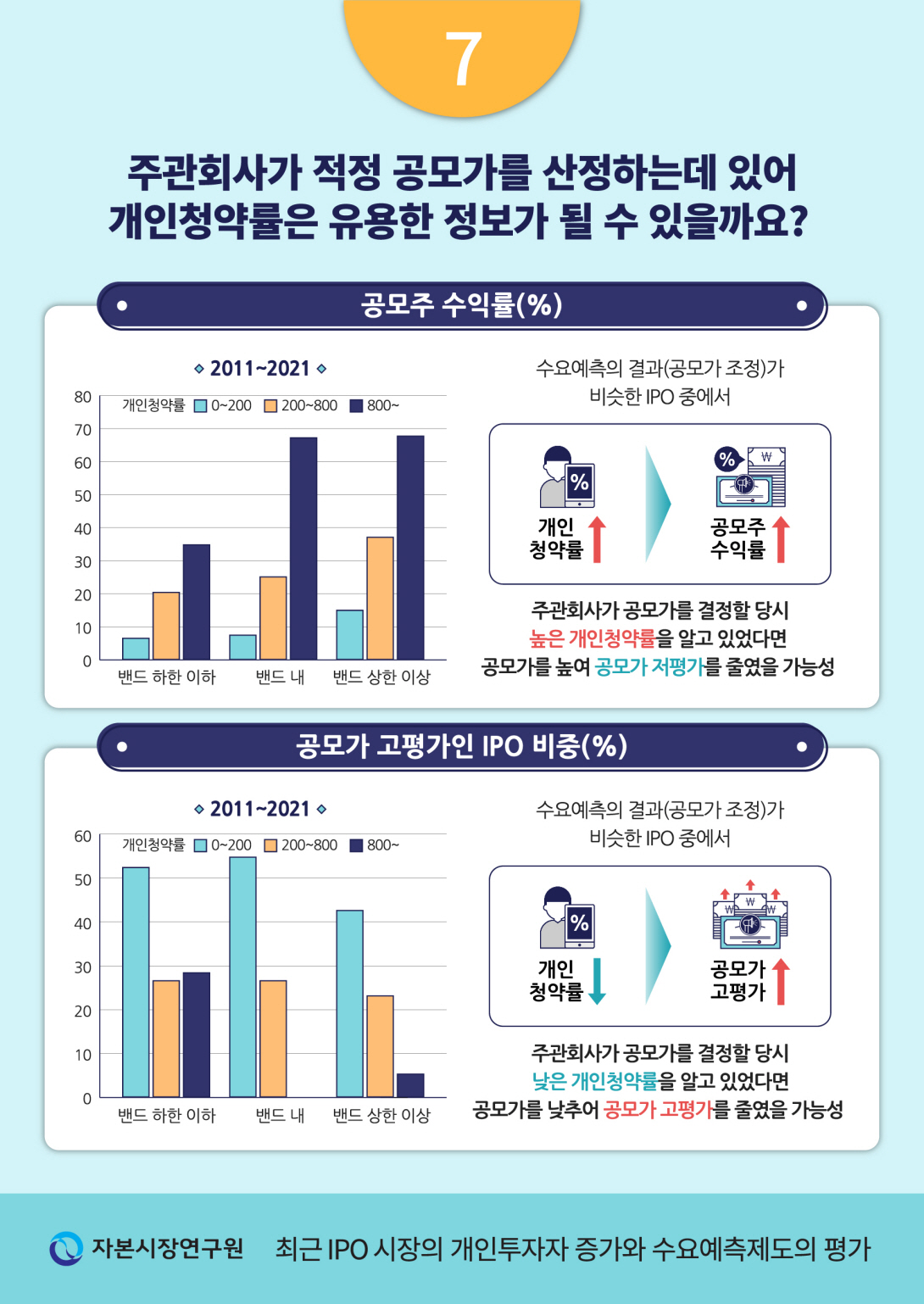

수요예측제도를 평가한 결과, 주관회사들이 수요예측의 과정을 통해 공모가를 상당히 조정하고 있음에도 불구하고 공모가는 개인청약률에 따라 공모주의 시장가격과 작지 않은 괴리를 보이고 있음을 확인하였다. 특히 수요예측의 결과가 유사하더라도 개인청약률이 높을수록 공모가 저평가가 심하게 나타났고 개인청약률이 낮을수록 공모가 고평가가 빈번하였다. 이는 개인청약률이 공모주 시장가격과 관련한 정보일 뿐 아니라 수요예측의 결과를 보완해줄 수 있는 정보임을 시사하는 것이라고 본다.

본 연구의 분석결과로 볼 때, 해외 사례에서와 같이 주관회사가 공모가를 결정하기 전에 개인투자자 청약을 하게 되면 기관투자자뿐 아니라 개인투자자의 수요까지 포함하여 검토할 수 있으므로 적정한 공모가 결정에 큰 도움을 줄 것으로 기대된다.

본 연구는 최근 IPO 공모주에 청약하는 개인투자자들이 크게 증가한 요인으로 주식시장에서 개인투자자들이 양적으로 증가하고 또 상승장에서 이들의 투자심리가 높아진 점을 제시하였다. 개인청약률의 특성을 살펴본 결과, 기관투자자들의 투자수요와 종종 달랐던 반면 개인투자자 전체의 실수요와 IPO 공모주의 시장가격과는 관련이 높은 것으로 나타났다. 즉 개인청약률이 높을수록 상장 후 개인투자자들의 순매수와 매매회전율뿐 아니라 공모주 수익률까지도 높았다.

수요예측제도를 평가한 결과, 주관회사들이 수요예측의 과정을 통해 공모가를 상당히 조정하고 있음에도 불구하고 공모가는 개인청약률에 따라 공모주의 시장가격과 작지 않은 괴리를 보이고 있음을 확인하였다. 특히 수요예측의 결과가 유사하더라도 개인청약률이 높을수록 공모가 저평가가 심하게 나타났고 개인청약률이 낮을수록 공모가 고평가가 빈번하였다. 이는 개인청약률이 공모주 시장가격과 관련한 정보일 뿐 아니라 수요예측의 결과를 보완해줄 수 있는 정보임을 시사하는 것이라고 본다.

본 연구의 분석결과로 볼 때, 해외 사례에서와 같이 주관회사가 공모가를 결정하기 전에 개인투자자 청약을 하게 되면 기관투자자뿐 아니라 개인투자자의 수요까지 포함하여 검토할 수 있으므로 적정한 공모가 결정에 큰 도움을 줄 것으로 기대된다.

Ⅰ. 연구 배경

최근 기업공개(Initial Public Offering: IPO) 시장은 개인투자자들의 참여가 증가하면서 그 어느 때보다도 활황(hot market)을 보이고 있다. 일례로, 지난해 이후 상장한 기업들 중 카카오게임즈, 하이브(구 빅히트), SK 바이오사이언스에 각각 50조원이 넘는 청약증거금이 몰렸으며 올해 5월에는 SKIET IPO가 80조 5,366억원으로 역대 최고치를 기록하였다. 또한 증권업계는 2021년 하반기 IPO 시장이 역대급 호황을 보일 것으로 전망하고 있다. 이러한 가운데, 개인투자자들이 IPO 시장에 미치는 영향이 부각되고 있다. 긍정적으로는 개인투자자들의 증가에 힘입어 시장에서 IPO 공모주의 평가가 높아지고 있으며 보다 많은 기업들이 IPO 시장으로 들어오고 있다. 그러나 주관회사들이 기대 이상으로 몰리거나 빠지는 개인들의 투자수요를 제대로 파악하지 못하여 시장가의 절반에도 못 미치거나 시장가보다 높은 공모가를 제시하는 IPO 사례들도 많아지고 있다.

우리나라는 제도적으로 우리사주조합 배정(20%) 여부에 따라 기관투자자에게는 60~80% 그리고 개인에게는 20~30%1)의 IPO 공모주를 배정하도록 되어 있다. 이러한 이유로 성공적인 IPO를 위해 주관회사가 기관투자자들을 충분히 유치하는 것이 무엇보다 중요하다. 기관투자자는 기업 평가에 경험이 많은 전문투자자이며, 공모주를 대규모로 청약하므로 공모주의 시장가격을 찾는데 노력할 유인이 높다. 이러한 점에서 주관회사가 기관투자자를 대상으로 수요정보를 받아 공모가를 결정하는 수요예측방식은 타당성을 가진다. 그러나 우리나라에서는 상장 후 IPO 공모주를 거래하는 개인투자자의 비중이 높아 이들의 투자수요에 따라서도 공모주의 시장가격이 크게 달라질 수 있다. 실제로 개인들의 IPO 공모주에 대한 투자가 높아진 최근에는 그러한 현상이 더욱 두드러지고 있고 이에 따라 기관투자자 수요정보를 바탕으로 공모가를 결정하는 수요예측제도의 보완이 필요해 보인다. 이에 본 연구는 주관회사가 공모주의 시장가격을 찾는데 있어 개인투자자 청약경쟁률(=개인에게 배정이 예정된 공모주식 수 대비 이들이 청약한 주식 수; 이하, 개인청약률)이 유용한 정보가 될 수 있는지를 분석한다.

본 연구의 구성은 다음과 같다. 먼저, Ⅱ장에서는 최근 IPO 시장에서 개인청약률이 증가하는 양상을 살펴보고 이러한 개인청약률이 상장 후 공모주에 대한 개인투자자들의 순매수와 매매회전율 그리고 공모주 수익률과 어떠한 관계가 있는지를 검토한다. Ⅲ장에서는 우리나라 IPO 시장의 수요예측제도를 평가하고, 공모가 결정에 있어서 개인청약률이 수요예측의 결과를 보완하는 유용한 정보가 될 수 있는지 분석한다. Ⅳ장에서는 연구결과를 요약하고 정책적 시사점을 제시한다.

Ⅱ. 최근 IPO 시장의 개인투자자 증가와 특성

1. 최근 IPO 시장의 추이와 개인청약률

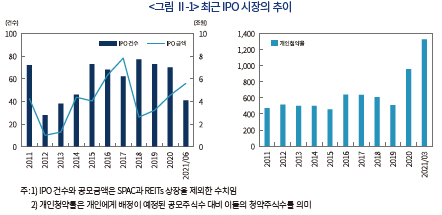

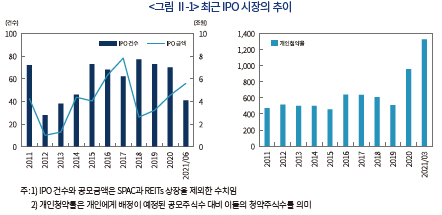

<그림 Ⅱ-1>의 좌측 그림에서 볼 수 있듯이, 분기 간에도 IPO 건수나 공모규모가 크게 등락하는 등 IPO 시장은 변동성이 높다.2) 이는 무엇보다도 IPO를 통해 자금을 조달하려는 기업들이 매우 불규칙하게 나타나기 때문이다. 그럼에도 불구하고 평균적으로 IPO 건수와 공모금액은 주식시장이 침체되었던 2010년대 초중반에는 적었고 주식시장이 회복하기 시작한 2010년대 중반 이후 증가하였다. 지난 10년 간 우리나라의 IPO 시장은 기업들의 투자 및 자금조달 수요뿐 아니라 주식시장의 장세에 영향을 크게 받는 IPO 시장의 전형적인 모습을 보이고 있다(Lowry, 2003).

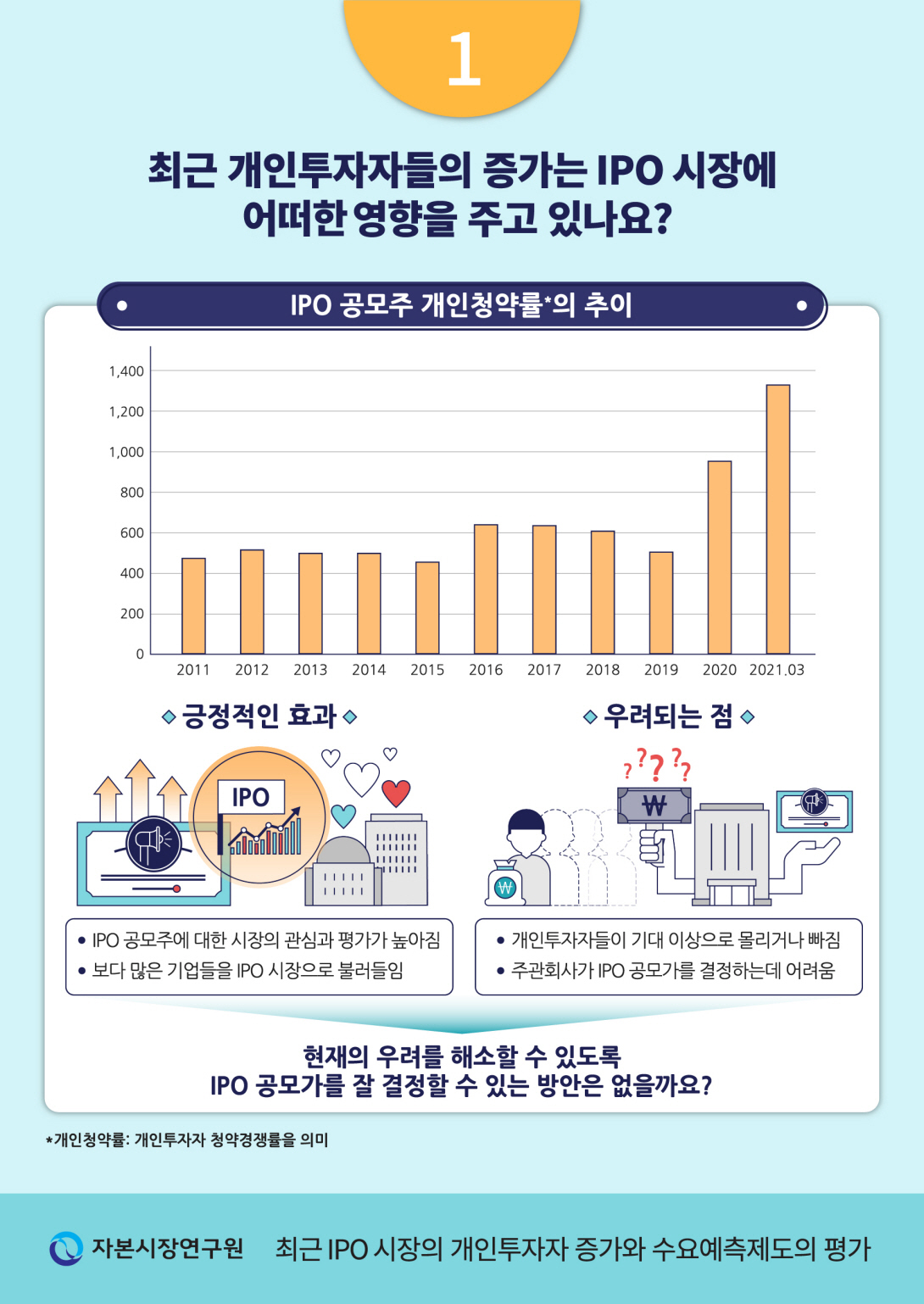

<그림 Ⅱ-1>의 우측 그림은 IPO 공모주의 개인청약률이 2020년 이후 크게 높아지고 있는 모습을 보여주고 있다. 2020년 1분기 이전 평균 544대 1을 보였던 개인청약률은 2020년 상반기와 하반기에 각각 685대 1과 1,017대 1을 보이고 2021년 1분기에는 1,326대 1로, 코로나19 이후 급격히 증가하는 추세를 보이고 있다. 또한 카카오게임즈를 비롯하여 하이브(구 빅히트), SK 바이오사이언스와 SK IET 등의 대형 IPO들이 역대 최고치의 청약증거금을 경신하고 있다. 최근 IPO 시장은 규모나 건수에서 현저히 크지 않지만(<그림 Ⅱ-1>의 좌측 그림 참조), 이와 같이 높은 개인청약률로 인해 그 어느 때보다도 활황인 시장으로 되어가고 있으며 언론으로부터도 많은 주목을 받고 있다.

2. 개인청약률의 증가 양상

본 절에서는 코로나19 이후 IPO 시장에서 개인청약률이 증가하는 양상을 살펴보고 그 요인에 대해 논의한다. 본 연구는 2011년 1분기부터 2020년 1분기까지 545건의 IPO(이하, 2011~2019년)와 코로나19 이후 주식시장이 반등한 2020년 2분기부터 2021년 1분기까지 86건의 IPO(이하, 2020~2021년)를 비교하는 분석을 수행하였다. 기관투자자의 수요예측참여율, 개인청약률, 공모예정가, 공모가 등 개별 IPO에 대한 자료는 금융감독원 DART에 공시된 증권신고서와 발행실적보고서를 통해 확보하였으며, 이 외에 IPO 기업의 산업 섹터, 주가 및 주가수익률, 공모주의 개인투자자 거래 현황, KOSPI 지수에 관한 자료는 DataGuide에서 구하였다.

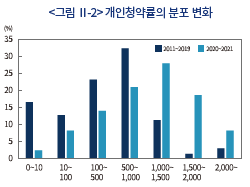

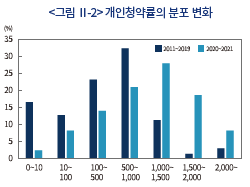

<그림 Ⅱ-2>에서 볼 수 있듯이, 2020~2021년 개인청약률의 분포는 2011~2019년보다 전반적으로 우상향한 모습을 보인다. 예를 들면, 개인청약률이 1,000대 1 이상인 IPO 건수의 비중은 2011~2019년 15%에서 2020~2021년 55%로 높아졌으며 10대 1 미만인 IPO 건수의 비중은 17%에서 2%로 낮아졌다. 평균적으로는 개인청약률이 2011~2019년 544대 1에서 2020~2021년 1,092대 1로 약 2배 상승하였다. 이와 같은 분포의 변화로 볼 때, 2020~2021년은 IPO 공모주에 대한 개인들의 청약 열기가 이전보다 한층 높아진 시기임에 틀림없다. 한편, 2020~2021년 IPO 시장의 개인청약률 표준편차는 797로 543이었던 2011~2019년 개인청약률의 표준편차보다 크게 높았다. 즉 최근 IPO 공모주의 투자 열기가 높았던 것은 사실이지만, 공모주에 따라 개인투자자들이 청약에 몰리거나 빠지는 현상은 여전히 나타나고 있는 것이다.

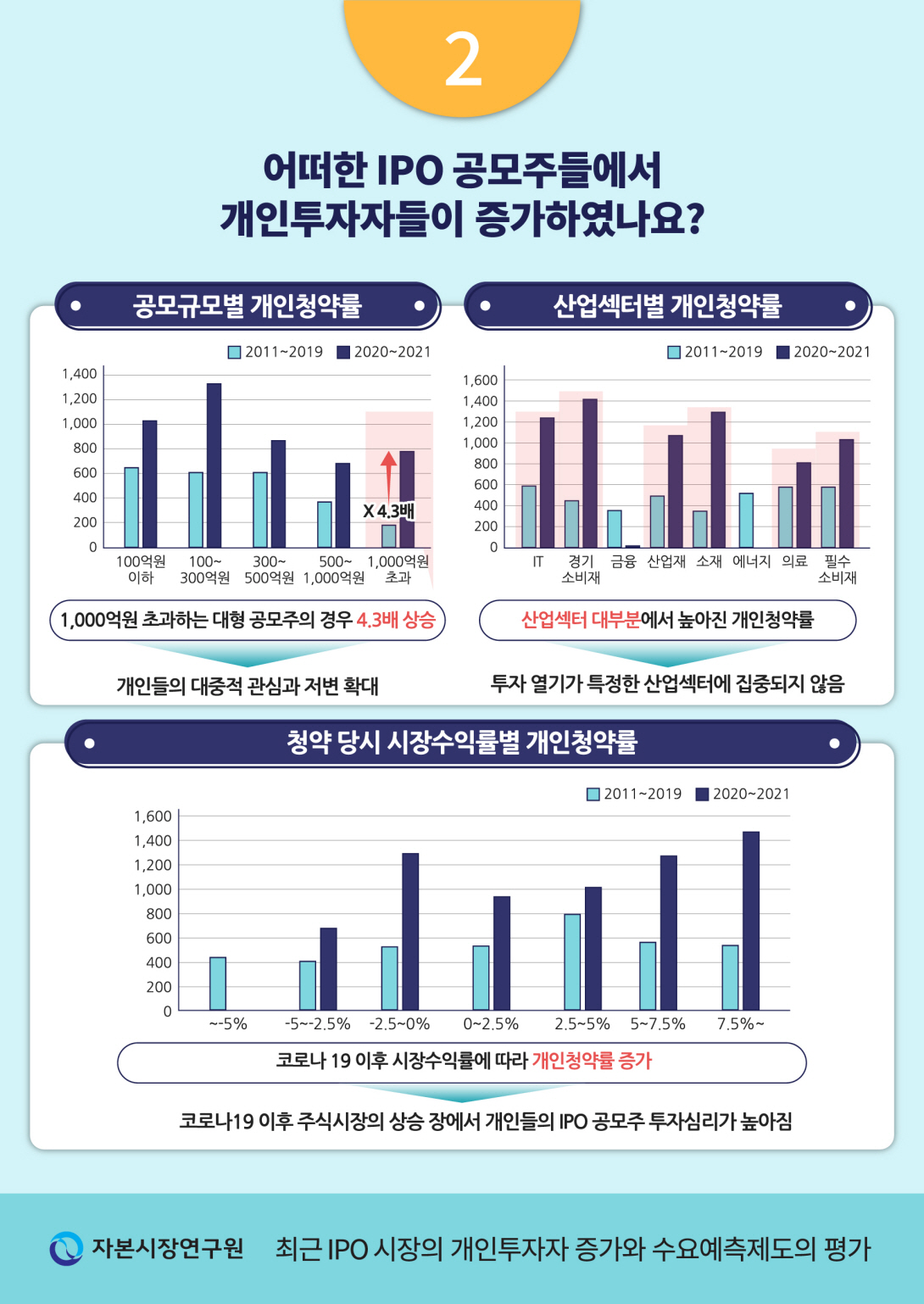

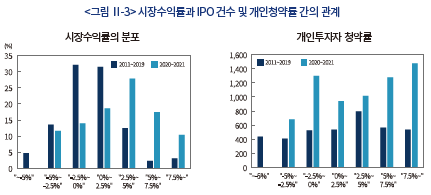

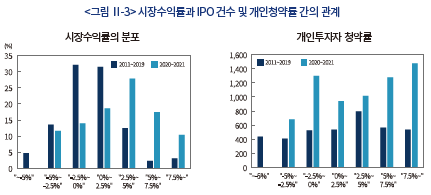

다음으로는 코로나19 이후 주식시장의 수익률 또는 투자 여건이 개인청약률에 미친 영향을 살펴보았다. 주식시장의 수익률 변수는 개인투자자 청약일 기준 직전 10영업일 간의 누적 KOSPI 지수 수익률(이하, 시장수익률)로 구하였다. 분석 결과, 2020~2021년의 IPO 공모주 청약은 2011~2019년보다 KOSPI 지수가 상승하고 있는 시기에 많이 있었던 것으로 나타났다. 예를 들면, 청약일 기준 직전 10 영업일 간의 시장수익률이 2.5% 이상인 IPO의 비중이 2020~2021년 56%로 나타나, 18%이었던 2011~2019년보다 무려 38%p나 높았다. 2020~2021년 IPO 시장의 경우 시장수익률이 높아질 때 개인청약률도 높아지고 있는 모습을 보여주고 있는데, 이는 이전의 IPO 시장(2011~2019년)에서 크게 나타나지 않았던 현상이다(<그림 Ⅱ-3>의 우측 그림 참조). 이러한 분석결과로 볼 때, 코로나19 이후 주식시장의 상승장이 이전보다 크고 장기간 지속되면서 높아진 개인들의 투자심리(investor sentiment)가 개인청약률에 영향을 주었던 것으로 판단된다.

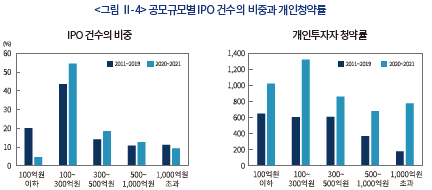

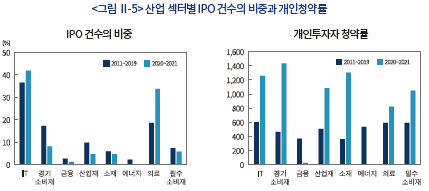

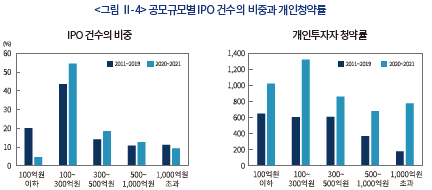

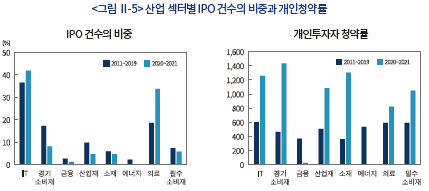

공모규모별로 분석한 결과, 모든 공모규모에 대해 2020~2021년 IPO 공모주 개인청약률이 2011~2019년보다 높은 것으로 나타났다. 공모규모가 1,000억원을 초과하는 대형 IPO 공모주의 개인청약률은 2020~2021년 771대 1이었는데, 이는 2011~2019년과 대비하여 약 4.3배3) 상승한 것이다. 이러한 상승률은 여타 공모규모별 개인청약률의 상승률보다 현저하게 크다는 점에서 특징적이지만, 대형 IPO의 경우 대규모 참여가 있어야 높은 개인청약률이 가능하다는 점에서 주목할 만한 변화로 보인다. 즉 이러한 결과를 만든 요인으로 2020~2021년 IPO 공모주 시장에서 개인투자자들의 참여가 크게 확대되고 여기에 더하여 IPO에 대한 대중적 관심이 높아진 것을 들 수 있다. 개인청약률이 공모규모의 감소로 인해 증가한 것이었는지 살펴보기 위해 IPO 공모규모의 분포를 비교한 결과, IPO 공모규모별 비중이 매우 유사하였고 일반적으로 개인청약률이 높은 소형 IPO들이 2020~2021년에 특별히 증가하지 않았다.

산업 섹터별로 분석한 결과, 2020~2021년 IPO 공모주의 개인청약률은 IT와 경기소비재, 소재, 산업재, 필수소비재 등 여러 섹터에서 1,000대 1을 초과하였고 이러한 섹터 대부분에서 이전 대비 상승한 폭도 컸다. 2020~2021년 코로나19로 주목받았을 것으로 기대되는 IT와 의료 부문의 IPO 비중은 압도적으로 높았으며 증가한 모습을 보였다. 그러나 이러한 부문의 개인청약률은 여타의 산업 섹터보다 특별히 높지 않았다.4) 이러한 점으로 볼 때, 개인투자자들의 IPO 공모주 투자 열기가 IT나 의료 등 특정한 산업 섹터를 중심으로 나타나지는 않았던 것으로 보인다.

3. 개인청약률과 시장 수요와의 관계

가. 개인청약률과 기관투자자 수요예측참여율

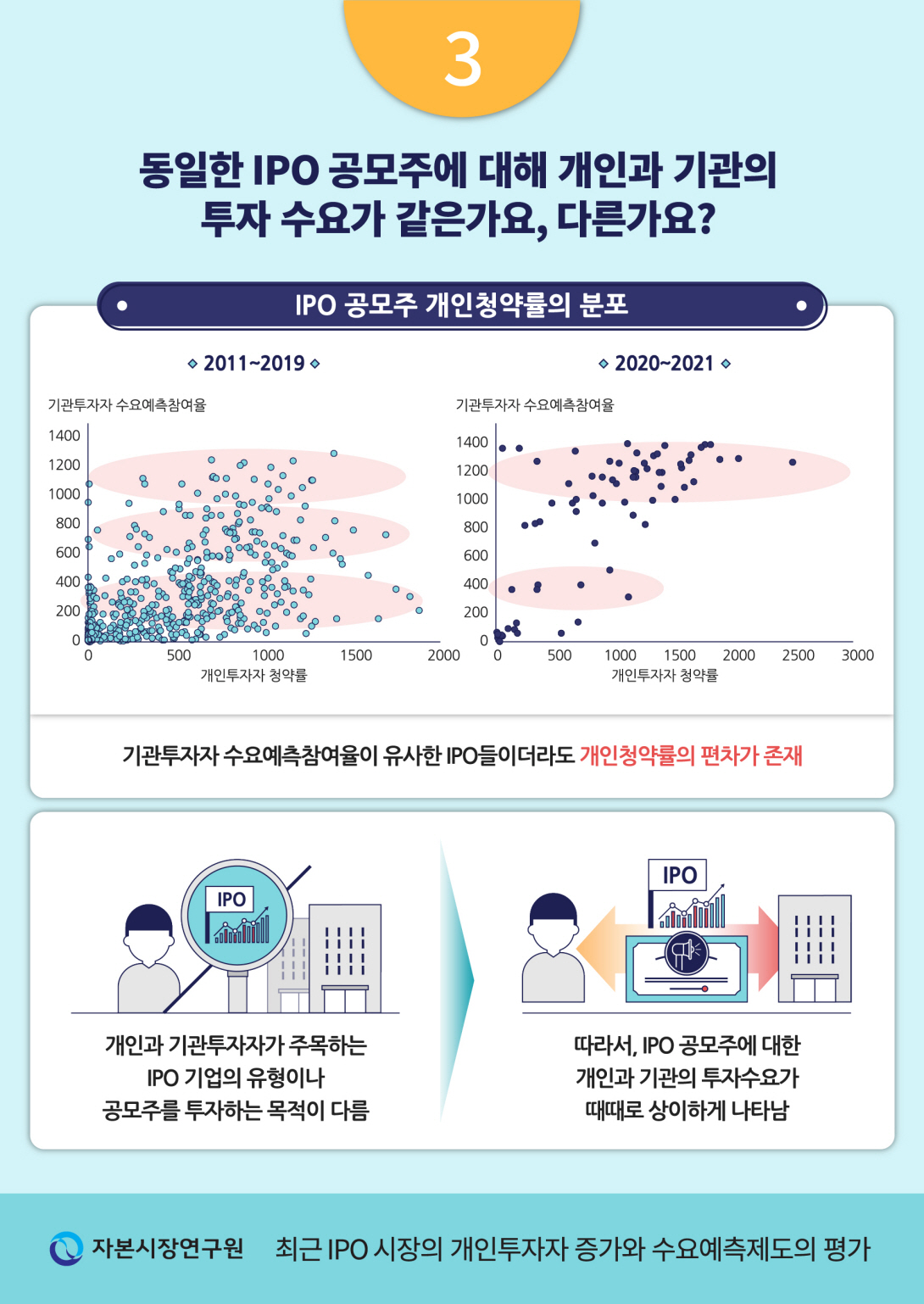

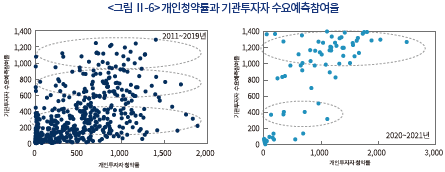

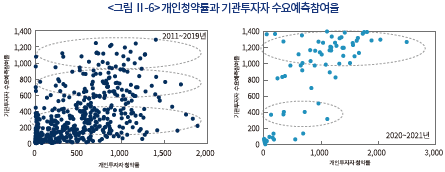

개인청약률은 각 개개인이 자신의 판단 하에 IPO 공모주 청약에 참여한 결과로 개인투자자 전체의 투자의사를 보여주는 지표일 수 있다. 기관투자자 수요예측참여율은 기관에게 배정이 예정된 주식 수 대비 가격미제시 또는 공모가 이상의 가격을 제시한 수요예측참여주식수의 비율로 기관투자자 전체의 투자의사를 보여주는 지표 중의 하나다. 본 절에서는 이러한 개인청약률과 기관투자자 수요예측참여율 간의 관계를 검토한다. <그림 Ⅱ-6>에서 보면, 기관투자자 수요예측참여율이 높을수록 개인청약률도 대체로 높다는 것을 알 수 있다. 그러나 <그림 Ⅱ-6>에 표시한 타원들을 통해 강조하고 있듯이, 기관투자자 수요예측참여율이 유사한 IPO 그룹 내에서도 개인청약률의 편차가 작지 않았다. 즉 기관투자자 수요예측참여률이 높았던 IPO 공모주에서 개인청약률이 종종 낮았으며, 또 기관투자자 수요예측참여율이 낮았던 경우에서 개인청약률이 종종 높았다. 이와 같이 동일한 IPO 공모주에 대해서도 기관과 개인의 투자수요가 때때로 상이하게 나타나고 있는데, 그 이유는 두 유형의 투자자들이 각기 주목하고 있는 IPO 공모주의 유형, 투자 목적과 평가 방법이 다르기 때문인 것으로 생각된다.

나. 개인청약률과 상장 후 IPO 공모주에 대한 시장수요

개인의 경우 상당한 액수의 청약증거금5)을 준비하면서 공모주에 참여하는 것이기 때문에, 공모주를 높게 평가하고 있는 개인투자자들이 청약할 것으로 기대해볼 수 있다. 이들은 배정받은 공모주를 장기적으로 보유하려 할 것이고 배정받지 못하더라도 상장 직후 공모주를 매수하려고 할 가능성이 높다. 다른 개인투자자들의 경우, 공모주를 배정받을 시 기대되는 초단기 투자이익만을 보고 청약할 수도 있다. 이들은 해당 공모주에 관심을 가지고 있는 실수요자가 아니기 때문에 차익실현 후 배정받은 공모주를 매도할 가능성이 높으며 배정받지 못할 경우 상장 직후 차익실현이 사라진 공모주를 매수할 유인이 크지 않다. 즉 개인투자자들의 공모주 청약 목적에 따라, 개인청약률은 상장 후 개인투자자의 순매수와 매매회전율뿐 아니라 공모주의 시장가격과 관련한 정보를 내포할 수 있다. 이에 본 절은 개인청약률과 상장 후 개인투자자의 순매수와 매매회전율 그리고 공모주 수익률 간의 관계를 분석한다.

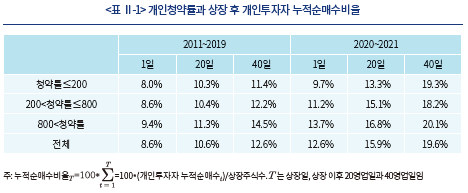

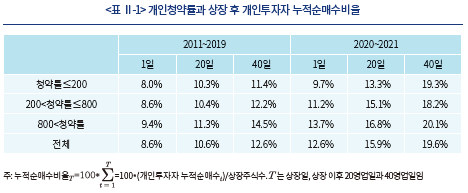

먼저, 상장 후 IPO 공모주에 대한 개인투자자 누적순매수비율이 개인청약률에 따라 어떠한 차이를 보이고 있는지 분석하였다. 본 연구에서는 누적순매수비율을 상장일, 상장 후 20영업일과 40영업일을 기준일로 하여 개인투자자들이 누적 순(net) 매수한 IPO 공모주식수를 상장주식수로 나누어 구하였다. 분석 결과, 2011~2019년과 2020~2021년 분석기간 모두 개인청약률이 높을수록 개인투자자의 누적순매수비율도 높은 것으로 나타나, 개인청약률이 개인투자자들의 IPO 공모주에 대한 실수요와 관련이 있는 지표임을 확인하였다. 상장일 기준 개인투자자의 누적순매수비율은 개인청약률이 800대 1을 초과한 경우 9.4%(2011~2019년)와 13.7%(2020~2021년)로 각각 8.0%와 9.7%를 보인 200대 1 이하인 경우보다 크게 높았다. 그리고 개인청약률에 따른 상장일 누적순매수비율의 차이는 상장 후 20영업일, 40영업일을 기준일로 해도 질적으로 동일하게 나타나고 있는데, 이는 개인청약률이 IPO 기업을 높게 평가하고 있는 개인투자자들의 수요와 관련이 있다는 점을 시사한다.

또 다른 주목할 만한 결과는 IPO 공모주의 개인투자자 순매수가 상장일에 집중해서 나타나고 있다는 점이다. 2011~2019년 분석기간 개인투자자들은 상장일에 상장주식수 대비 8.6%의 주식을 순매수하고 이후 40영업일 동안 4.0%의 주식만을 추가로 순매수하였다. 2020~2021년 분석기간에서도 개인투자자들은 상장일에 12.6%의 주식을 순매수하고 이후 40영업일 동안 7.0%의 주식만을 추가로 순매수하였다. 이러한 결과로 볼 때, 상장 전부터 공모주에 관심을 가지고 있었던 개인투자자들이 주로 상장 직후 공모주를 매수하고 있는 것으로 판단된다.

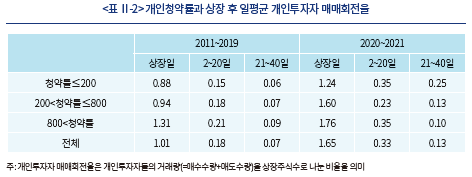

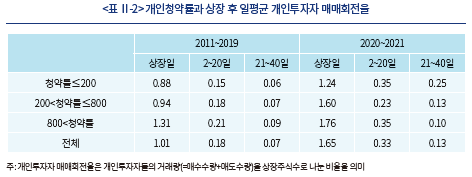

IPO 공모주에 관심을 가지고 있는 개인투자자들이 많아질수록 상장 직후 해당 공모주에 대한 이들의 거래도 높아질 것이다. 이러한 점을 고려하여 개인청약률과 상장 후 공모주의 개인투자자 매매회전율 간 관계를 검토하였다. 개인투자자의 매매회전율은 이들의 거래량(=매수수량+매도수량)을 상장주식수로 나눈 비율로 구하였고, 분석은 상장일과 상장 후 2~20영업일, 21~40영업일 동안의 일평균 매매회전율로 구분하여 진행하였다. 분석 결과, 개인청약률이 높을수록 상장일 개인투자자의 매매회전율도 높게 나타나 개인청약률이 IPO 공모주에 대한 개인투자자들의 관심을 보여주는 지표이기도 함을 확인하였다. 상장일 개인투자자의 매매회전율은 개인청약률이 800대 1을 초과한 경우 1.31(2011~2019년)과 1.76(2020~2021년)으로 각각 0.88과 1.24를 보인 200대 1 이하인 경우보다 크게 높았다. 그러나 이와 같이 개인청약률에 따라 매매회전율이 높아지는 특징은 상장 후 2~20영업일과 21~40영업일 기간에 다소 약해지는 것으로 나타났다.

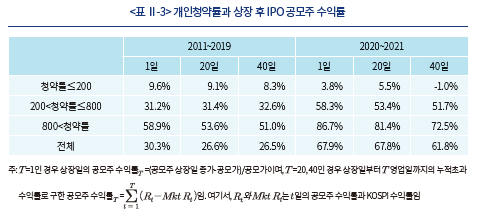

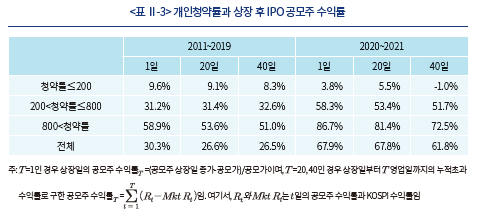

마지막으로, 개인청약률이 공모주 수익률과 어떠한 관계가 있는지를 살펴보았다. 공모주 수익률(=(공모주의 시장가격-공모가)/공모가)은 공모주의 시장가격을 공모가로 조정한 비율로 공모주에 대한 시장의 평가를 나타내는 지표로 볼 수 있다. 공모주의 시장가격은 상장일의 공모주 종가 외에도 상장 후 거래가 충분히 이루어진 시점인 20영업일과 40영업일의 공모주 종가로 이용하였다. 누적순매수비율이나 매매회전율과 마찬가지로, 개인청약률이 높을수록 공모주 수익률도 높은 것으로 나타났다. 2011~2019년 상장일 기준 공모주 수익률은 개인청약률이 200대 1 이하에서 9.6%이었지만 200~800대 1에서 31.2%, 800대 1을 초과한 경우 58.9%로 높았다. 2020~2021년 분석기간 공모주 수익률은 2011~2019년보다 개인청약률에 따라 보다 더 큰 차이를 보였다. 예를 들면, 2020~2021년 상장일의 공모주 수익률은 개인청약률이 800대 1을 초과한 경우 86.7%로 2011~2019년 58.9%보다 높았고 개인청약률이 200대 1 이하에서는 3.8%로 나와 9.6%를 보인 2011~2019년보다 낮았다. 이러한 결과는 상장 후 20영업일과 40영업일이 지난 후의 공모주 종가를 이용하여도 동일하게 나타났다. 이상의 분석 결과로 볼 때, 개인청약률은 개인투자자들의 실수요뿐 아니라 IPO 공모주의 시장가격 또는 수익률과 관련한 정보로 볼 수 있다. 개인청약률이 IPO 공모주의 시장가격과 관련이 높은 이유는 개인투자자들이 상장 직후 IPO 공모주를 매수하는 주체일 뿐 아니라, 앞서 확인한 바와 같이 상장주식수 대비 매수하는 비율도 대체로 높기 때문이라고 생각된다.

Ⅲ. 수요예측제도의 평가

1. 우리나라 수요예측제도

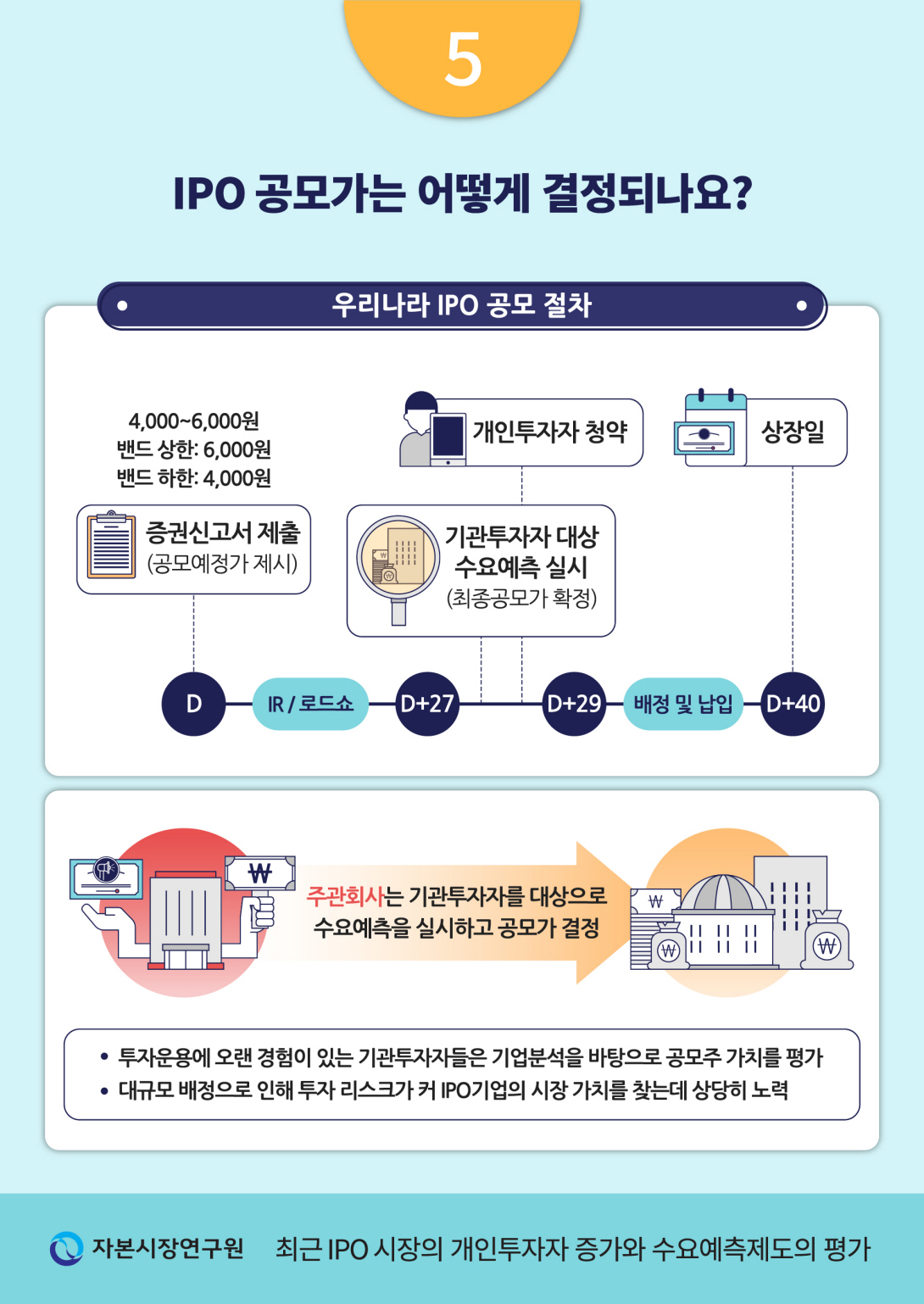

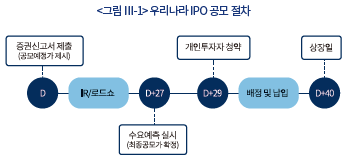

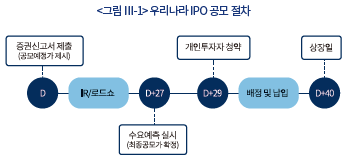

우리나라는 수요예측(bookbuilding method)의 방식을 통해 공모가를 결정한 후 투자자들을 공모하는 혼합형(hybrid) 수요예측제도를 채택하고 있다. 좀 더 구체적으로 우리나라 IPO의 공모절차를 설명하면 다음과 같다. 주관회사는 상장 2~3개월을 앞두고 공모예정가를 적시한 증권신고서를 금융감독원에 제출한다. 이때 공모예정가는 4,000~6,000원(4,000원-밴드 하한, 6,000원-밴드 상한)과 같이 하한과 상한을 가진 밴드로 제시된다. 주관회사는 3~5주의 기간 동안 IR 또는 로드쇼 등을 통해 IPO 기업을 소개한 후, 기관투자자를 대상으로 희망가격과 물량 등의 정보를 구하는 수요예측의 절차를 거쳐 공모가를 결정한다. 공모가는 수요예측의 결과에 따라 공모예정가 밴드 내에서뿐 아니라 상한 이상이거나 하한 이하에서도 결정될 수 있다. 주관회사는 공모가를 확정한 즉시 그 결과를 포함한 정정 증권신고서를 공시하고, 투자자들로부터 청약을 받는 절차를 가진다. 상장일은 청약일로부터 약 10일 정도 소요되는데, 이 기간 주관회사는 공모주를 투자자에게 배정하고 납입절차를 마친다.

기관투자자를 대상으로 공모주의 시장수요를 검토하는 수요예측제도는 몇 가지 측면에서 타당성을 가진다. 먼저 기관투자자들이 60~80%의 공모주를 배정받기 때문에, 주관회사는 이들의 투자수요에 맞추어 공모가를 결정해야 한다. 또한 기관투자자들은 투자운용에 있어 오랜 경험을 가지고 있어 기업의 시장가치에 대한 정보를 잘 제공할 수 있다. 더욱이 각 기관투자자는 IPO 공모주를 대규모로 배정받기 때문에 IPO 기업의 시장가치를 찾는 데 상당히 노력할 것이다. 다만, 우리나라 IPO 시장에서는 상장 직후 개인투자자들이 IPO 공모주를 매수하는 규모가 매우 크고 이들의 투자수요가 때때로 기관투자자들과 상이하기 때문에, 주관회사가 공모주의 시장가격을 찾기 위해 기관투자자들의 수요 정보만을 검토하는 것이 충분한지는 불분명하다.

사실 우리나라와 달리, 일본, 대만, 홍콩의 IPO 시장에서는 기관투자자 대상의 수요예측과 개인투자자 공모 절차를 모두 마친 후에 공모가를 결정하고 있다. 홍콩의 경우, 주관회사는 수일에서 2주간 기관투자자 대상의 수요예측을 진행하며 이를 마무리하는 시점에 공모예정가 밴드(indicative price range)를 설정하여 3~4일에 걸친 개인투자자 공모(public offering)를 수행한다. 주관회사는 수요예측과 개인투자자 공모 절차를 동시에 마감하고 공모예정가 밴드 내에서 최종 공모가를 결정한다(Mayer, 2021). 대만의 경우, 주관회사는 4영업일 동안 기관투자자 대상의 수요예측을 진행하며 수요예측 2일차부터 개인투자자6) 공모 절차를 개시하여 수요예측과 동시에 마감한다. 주관회사는 수요예측을 시작하기 직전 공모예정가 밴드를 발표하고, 수요예측이 마감된 다음 날 그러한 밴드 내에서 최종 공모가를 결정한다(Hsieh, 2012; Chang et al., 2017). 일본의 주관회사는 IPO 기업에 대한 실사를 바탕으로 공모예정가를 먼저 정하는 한편, 대형 기관투자자들을 대상으로 한 로드쇼 과정에서 수요정보를 구하여 공모예정가 밴드를 1차 조정한다. 다음 단계로, 주관회사는 약 7~8일 간 그 외 기관투자자들과 개인투자자들을 대상으로 수요예측을 진행한다. 이때 개인투자자들도 희망 공모가와 배정물량을 신청할 수 있다. 주관회사는 수요예측의 결과를 반영하지만 로드쇼 과정에서 1차 조정된 공모예정가 밴드 내에서 공모가를 결정해야 한다(Che-Yahya & Matsuura, 2021). 싱가포르는 우리나라와 같이 기관투자자 대상의 수요예측을 통해 공모가를 결정한 후 개인투자자들을 대상으로 청약을 받고 있다. 다만, 싱가포르의 경우 개인청약률이 수십 대 1 정도로 낮아 기관투자자 중심의 IPO 시장으로 보인다.

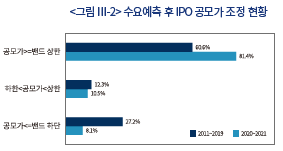

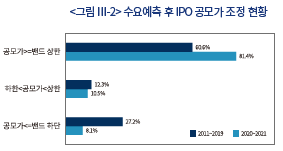

2. 수요예측을 통한 IPO 공모가 조정

수요예측은 기관투자자를 대상으로 공모주의 시장 수요를 알아내는 과정으로 주관회사가 기업 실사를 바탕으로 판단한 공모예정가와 차별화된 공모주의 시장가치를 찾는 것이기도 하다. 즉 수요예측의 과정에서 시장의 수요 정보가 많이 생성될수록 공모가는 공모예정가로부터 크게 조정될 수 있다. 이러한 점에서, 수요예측의 기능은 공모가 조정의 정도를 통해 평가해 볼 수 있다. 분석 결과, 주관회사는 수요예측 후 공모가를 크게 조정하고 있는 것으로 나타나 수요예측의 과정이 공모가 결정에 상당한 영향을 주고 있음을 확인하였다. <그림 Ⅲ-2>에서 알 수 있듯이, 공모예정가 밴드 내에서 공모가가 결정되고 있는 IPO의 비중은 12.3%(2011~2019년)와 10.5%(2020~2021년)에 불과하고 나머지는 공모예정가 밴드 밖에서 공모가가 결정되고 있다. 공모예정가 밴드 상한 이상에서 공모가가 결정된 IPO의 비중은 2011~2019년보다 2020~2021년에서 많았는데, 이 시기 개인투자자뿐 아니라 기관투자자도 공모주에 대한 투자수요가 높았던 것으로 보인다.

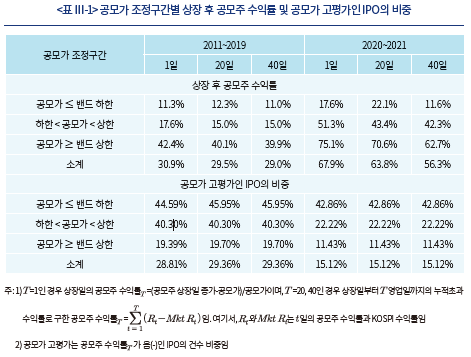

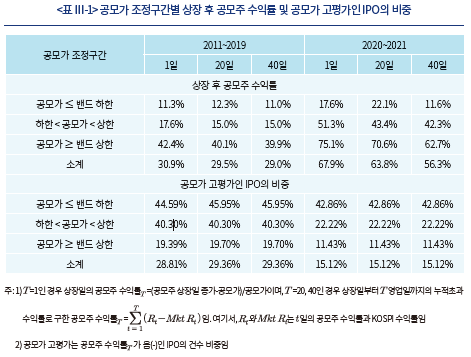

일반적으로 상장 후 공모주 수익률이 양(+)이면 주관회사가 공모가를 시장가보다 낮게 책정하였다고 하여 공모가 저평가(underpricing)7)라고 하고, 반대로 공모주 수익률이 음(-)이면 공모가를 시장가보다 높게 책정하였다고 하여 공모가 고평가(overpricing)라고 일컫는다. 공모가의 조정 구간에 따른 공모가 책정의 특징 즉 공모가 저평가 및 고평가를 보기 위해 공모주 수익률을 분석하였다. 분석 결과, 주관회사가 공모예정가 밴드 상한 이상에서 공모가를 결정하였을 때 공모가 고평가인 IPO의 비중은 10~20%로 높지 않았지만 공모주 수익률이 과도하게 높게 형성되는 것으로 나타났다. 반대로 주관회사가 밴드 하한 이하에서 공모가를 결정하였을 때 공모주 수익률이 평균 10~20%이었으나 공모가 고평가인 IPO의 비중이 매우 높았다. 상장일의 공모주 종가는 충분한 거래가 이루어지지 못하고 나타난 결과이거나 투자자들의 일시적인 투자심리에 의해 영향을 받은 결과일 수 있기 때문에, 동일한 분석을 상장 후 20영업일과 40영업일이 지난 IPO 공모주의 종가를 통해서도 수행하였다. <표 Ⅲ-1>에서 확인할 수 있듯이, 상장 후 20영업일과 40영업일이 지난 공모주 수익률로 분석하여도 결과는 상장일로 분석한 것과 질적으로 다르지 않았다. 분석 결과를 요약하면, 주관회사들은 수요예측을 통해 공모가를 상향 조정할 때는 공모주의 시장가격에 크게 미치지 못한 공모가를 책정하고 있으며 공모가를 하향 조정할 때는 공모주의 시장가격보다 높은 공모가를 빈번하게 책정하고 있다. 이러한 결과로 미루어 볼 때, 주관회사는 수요예측을 통해 공모가를 상당히 조정하고 있지만 시장 전체의 수요에 충분히 맞추어 조정하지는 못하고 있는 것으로 판단된다.

3. 공모가 결정에 있어 개인청약률 정보의 유용성 평가

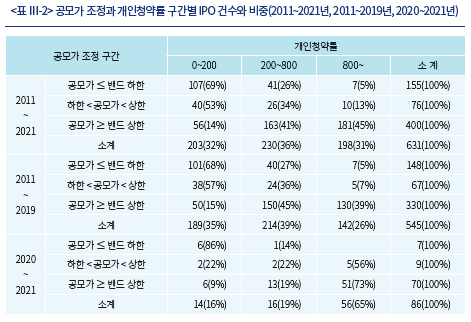

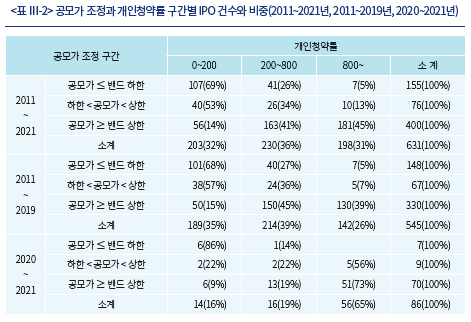

본 절에서는 수요예측 결과에 더하여 개인청약률이 공모가를 결정하는데 유용한 정보가 될 수 있는지를 분석한다. 먼저 개인청약률과 수요예측의 결과인 공모가 조정 간의 관계를 검토하였다. <표 Ⅲ-2>는 공모가 조정과 개인청약률8)의 구간별 IPO 건수와 비중을 보여주고 있다. 수요예측 후 공모가가 공모예정가로부터 상향(하향) 조정된 경우 개인청약률이 대체로 높았지만(낮았지만) 그렇지 않은 경우도 적지 않았다. 예를 들면, 공모예정가 밴드 상한 이상에서 공모가가 결정되었지만 200대 1 미만의 낮은 개인청약률을 보인 IPO의 비중이 15%(2011~2019년)와 9%(2020~2021년)인 것으로 나타났다. 공모예정가 밴드 내에서 공모가가 결정된 경우, 개인청약률이 200대 1 미만으로 낮았던 IPO의 비중이 57%(2011~2019년)와 22%(2020~2021년)이며 800대 1을 초과한 IPO의 비중도 각각 7%와 56%로 높았다. 이와 같이 기관투자자 대상의 수요예측 결과가 비슷하더라도 개인투자자 투자수요의 편차는 작지 않았는데, 이러한 점 때문에 주관회사들은 기관투자자를 대상으로 수요예측을 한 후에도 개인청약률을 예측하여 공모가를 결정하기 쉽지 않았을 것으로 판단된다.

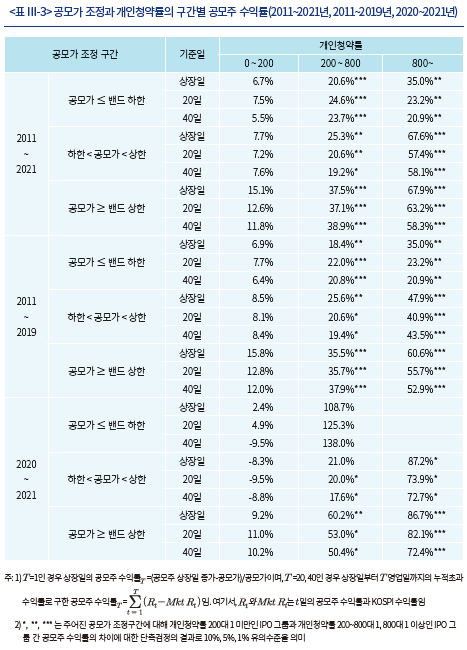

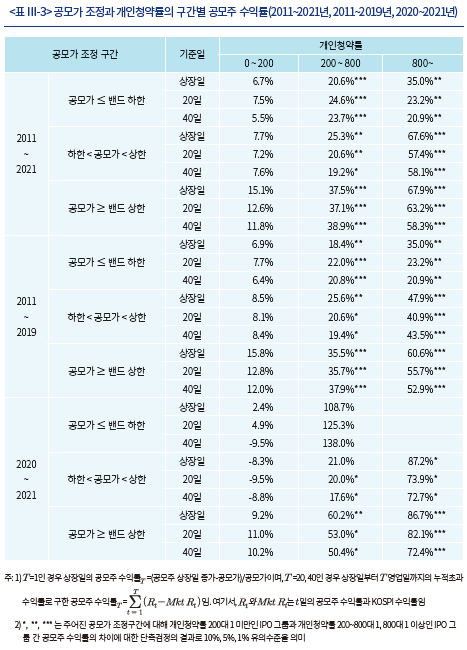

다음으로, 본 연구는 각 공모가 조정 구간에서 공모주 수익률이 개인청약률에 따라 어떻게 나타나는지를 살펴보았다. 분석 결과, 수요예측 후 동일한 공모가 조정 구간 내에 있는 IPO들이라도 개인청약률이 높을수록 공모주 수익률이 유의적으로 높게 나타났다. 2011~2021년 전체 표본에 대한 결과를 보면, 밴드 상한 이상에서 공모가가 결정된 경우 상장일의 공모주 수익률은 15.1%(200대 1 이하), 37.5%(200~800대 1), 67.9%(800대 1 초과)를 나타내고 있다. 공모가가 밴드 내에서 결정된 경우에서도 개인청약률이 200대 1 이하면 7.7%, 200~800대 1 사이에서는 25.3%, 800대 1을 초과하면 67.6%로 공모주 수익률이 개인청약률에 따라 현저한 차이를 보이고 있다. <표 Ⅲ-3>에서 볼 수 있듯이, 이러한 결과는 공모가가 밴드 하한 이하에서 결정된 IPO에서도 동일하게 나타나고 있다. 특히 개인청약률이 800대 1을 초과하는 경우 공모가 저평가가 심하게 나타나고 있는데, 이는 주관회사가 수요예측 결과에 더하여 개인청약률의 정보를 가지고 공모가를 결정할 수 있었다면 공모가 저평가를 낮출 수 있었을 것임을 시사한다.

분석결과의 강건성을 보기 위해 공모가 조정 구간별로 개인청약률이 200대 1 미만인 IPO 그룹과 200~800대 1, 800대 1을 초과한 IPO 그룹 간 공모주 수익률의 차이를 단측검정한 결과, 대부분 1% 유의수준으로 높은 통계적 유의성을 보였다. 또한 이러한 결과는 상장 후 20영업일과 40영업일이 지난 공모주 수익률로 분석하더라도 동일하게 나타났다(<표 Ⅲ-3> 참조). 2011~2019년과 2020~2021년에 대해 각각 분석한 결과도 전체 기간에 대한 분석 결과와 질적으로 동일하였다. 다만, 두 기간에 대한 분석 결과를 비교해보면 IPO 시장에 개인투자자들의 참여가 높았던 2020~2021년 분석 기간에서 개인청약률에 따른 공모주 수익률의 차이가 더 큰 것으로 나타나고 있다. 이는 개인투자자들의 참여가 높은 IPO 시장일수록 개인청약률의 정보가 공모가 결정에 더 유용할 수 있음을 시사하는 것이라고 본다.9)

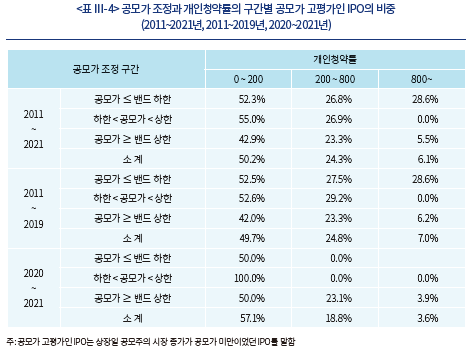

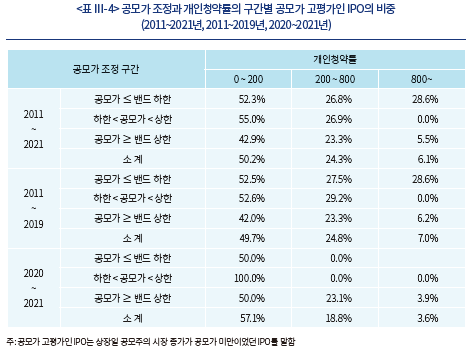

<표 Ⅲ-4>는 공모가 조정과 개인청약률의 구간별 공모가 고평가인 IPO의 건수 비중을 제시하고 있다. 분석 결과, 수요예측 후 동일한 공모가 조정 구간 내에 있는 IPO들이라도 개인청약률에 따라 공모가 고평가인 IPO의 비중이 크게 달라지는 것으로 나타났다. 2011~2021년 전체 표본에 대한 결과를 보면, 공모가 고평가인 IPO의 비중이 개인청약률이 200대 1 이하에서는 52.3%(밴드 하한 이하), 55.0%(밴드 내), 42.9%(밴드 상한 이상)로 매우 높았고 200~800대 1에서 각각 26.8%, 26.9%, 23.3%, 800대 1을 초과한 경우 각각 28.6%, 0%, 5.5%로 개인청약률에 따라 차이가 컸다. 2011~2019년과 2020~2021년에 대해 각각 분석한 결과도 전체 기간에서 얻은 분석결과와 질적으로 동일하였다. 요컨대 수요예측의 결과와 무관하게 개인청약률이 200대 1 이하로 낮은 경우 공모가 고평가가 빈번하게 나타나고 있는데, 이는 주관회사가 수요예측 결과에 더하여 개인청약률의 정보를 가지고 공모가를 결정할 수 있었다면 공모가 고평가인 IPO를 줄일 수 있었을 것임을 시사한다.

Ⅳ. 요약 및 정책적 시사점

본 연구는 먼저 코로나19 이후 IPO 공모주에 청약하는 개인투자자들이 증가한 양상을 살펴보고 그 요인을 제시하였다. 코로나19를 전후로 개인청약률은 IPO 기업의 공모규모나 산업 섹터, 청약 시 시장수익률과 관계없이 전반적으로 상승하였다. 특징적으로는 개인청약률이 이전과 달리 시장수익률에 민감하게 나타났으며 대형 IPO 공모주에서 큰 폭으로 상승하였다. 이러한 결과로 볼 때, 코로나19 이후 주식시장의 상승장이 크게 열리고 장기간 지속되면서 주식시장에 개인투자자들이 양적으로 증가한 데다 이들의 투자심리(investor sentiment)가 높아진 것이 개인청약률이 상승한 주요한 요인으로 판단된다. 더하여, 코로나19를 계기로 급속히 전개되는 산업구조의 변화로 인해 대규모 투자를 계획하는 IPO 기업들이 이전보다 주목받고 있는 점도 들 수 있다.

다음으로, 본 연구는 개인청약률과 상장 후 공모주의 시장수요 간의 관계를 살펴보았다. 분석결과, 개인청약률이 기관투자자 수요예측참여율과 때때로 상이하였는데 그 이유는 개인과 기관투자자들이 주목하는 IPO 기업의 유형이나 공모주를 투자하는 목적 등이 다르기 때문인 것으로 판단된다. 개인청약률이 높을수록 상장 후 개인투자자들의 순매수와 매매회전율 그리고 공모주 수익률 모두 높았다. 즉 개인청약률이 개인투자자들의 실수요와 투자 관심뿐 아니라 IPO 공모주의 시장가격 또는 수익률과 관련한 정보임을 확인하였다.

본 연구는 기관투자자 대상의 수요예측제도를 평가한 결과, 주관회사들은 수요예측 후 공모가를 크게 조정하고 있는 것으로 나타나 수요예측의 과정이 공모가 결정에 상당한 영향을 주고 있음을 확인할 수 있었다. 그럼에도 불구하고 공모가는 상장 후 공모주의 시장가격과 괴리가 큰 것으로 나타났다. 즉 주관회사는 수요예측을 통해 공모가를 상당히 조정하고 있지만 시장 전체의 수요예 충분히 맞추어 조정하지는 못하고 있다고 판단된다. 이에 본 연구는 공모가 결정에 있어서 개인청약률이 수요예측 결과를 보완하는 유용한 정보가 될 수 있는지를 분석하였다. 분석 결과, 수요예측의 결과가 비슷하더라도 개인청약률이 높을수록 공모가 저평가가 심하게 나타났으며 개인청약률이 낮을수록 공모가 고평가가 빈번하게 나타났다. 이는 주관회사가 수요예측 결과에 더하여 개인청약률의 정보를 가지고 공모가를 결정할 수 있었다면 공모가와 시장가격 간의 차이를 현재보다 줄일 수 있었을 것임을 시사한다.

IPO 공모주의 저가 책정은 공모주식수로 조달할 수 있는 자금규모의 축소를 의미하기 때문에, IPO 기업이 간접적으로 지불하는 자금조달 비용이 된다. 더욱이 기업들은 예상되는 공모가가 자신들의 기대치보다 낮을 때 IPO를 포기하기도 한다. 공모가가 공모주의 시장가격보다 높을 때에는 공모주에 청약하여 배정받은 투자자들이 손실을 입게 된다. 이후 투자자들은 공모주 투자에 대한 위험을 높게 평가하고 참여를 꺼릴 수 있는데, 이러한 투자자들의 분위기 속에서 IPO 시장이 침체될 수 있다. 따라서 적정 공모가는 IPO 기업과 투자자 모두에게 중요하다. 본 연구의 분석결과로 볼 때, 해외 사례에서와 같이 주관회사가 공모가를 결정하기 전에 개인투자자 청약을 하게 되면 개인투자자의 수요까지 포함하여 검토할 수 있으므로 적정한 공모가 결정에 큰 도움을 줄 것으로 기대된다.

1) 2020년 11월 금융위원회는 기존 개인투자자 배정물량(20%)에 더하여 하이일드펀드 우선배정물량 중 5%와 우리사주조합 미청약물량(최대 5%까지)이 개인투자자에게 배정되도록 IPO 공모주 배정 개편안을 발표하였다(금융위원회, 2020. 11. 19.).

2) 2016년 4분기와 2017년 2분기의 IPO 규모는 4조원을 넘으면서 지난 10년에 걸쳐 가장 컸지만 이는 몇몇 초대형 IPO 공모주(삼성바이오로직스, 두산밥캣, 넷마블게임즈, ING생명보험)로 인한 효과였을 뿐 동기간 IPO 건수가 특별히 많지 않았다.

3) 역대 최고치의 개인투자자 청약 증거금을 보이며 언론으로부터 상당한 관심을 받았던 SK 바이오팜, SK 바이오사이언스, 카카오게임즈, 하이브(빅히트) 등이 이에 해당된다.

4) 의료 부문의 개인청약률은 금융을 제외한 섹터들 중에서 가장 낮았다.

5) 개인청약률이 100대 1이라면 공모가에 100배에 해당하는 청약증거금으로 1주의 공모주를 배정받을 수 있다. 예를 들면, 공모가가 1만원인 공모주 1주를 배정받으려면 100만원의 청약증거금을 준비해야 한다. 이러한 이유로 많은 개인투자자들이 공모주에 청약하기가 어렵거나, 청약하더라도 많은 수의 공모주를 배정받기가 쉽지 않았다. 이에 2020년 11월 금융위원회는 배정물량 중 50%에 대해 일정 규모의 청약증거금을 준비하면 누구나 균등하게 배정받을 수 있는 균등배정 제도를 도입하였다.

6) 다만, 개인투자자들은 1천주를 청약해야 하며 초과청약 시에 추첨으로 배정받게 된다.

7) Benveniste & Spindt(1989)와 Biais et.al.(2002)은 수요예측의 과정에서 기관투자자들로부터 투자수요를 밝히도록 유도하기 위해서는 일정 수준의 공모가 저평가가 필요하다는 점을 지적하고 있다. 공모가 저평가는 국가에 따라 정도에 차이가 있을 뿐 IPO 시장에서 나타나는 전 세계적인 현상으로 평가받고 있다.

8) 개인청약률이 200대 1 미만이면 하위 30%에 해당하고 800대 1 이상이면 상위 30%에 해당하지만, 두 그룹의 개인청약률 평균은 각각 45대 1과 1,338대 1로 차이가 크다.

9) 2020~2021년의 경우 표본 수가 적어 통계적 유의성이 전반적으로 낮은 것으로 보인다. 일례로, 공모가가 밴드 하한 이하에서 결정된 IPO 중 개인청약률이 200~800대 1 사이에 있는 IPO는 1건으로, 이 경우 그룹 간 공모주 수익률을 비교하는 단측검정을 수행할 수 없었다.

참고문헌

금융위원회, 2020. 11. 19, 기업공개(IPO)시 일반청약자의 공모주 배정기회가 확대됩니다. 보도자료.

김주환ㆍ박진우, 2017, 개인투자자 거래행태와 IPO 주가성과, 산업경제연구 30, 83~103.

신인석ㆍ김갑래ㆍ김준석ㆍ이석훈, 2016, 한국 신규공모시장의 구조분석, 자본시장연구원 연구총서 16-02.

신인석ㆍ이관영, 2013, 한국 코스닥 신규공모시장에서 수요예측제도의 정보생산기능 평가, 경영학연구 42, 645-672.

이석훈, 2020, IPO 시장의 개인투자자 증가와 적정 공모가의 중요성, 자본시장연구원 자본시장포커스 20-26.

Benveniste, L., Spindt, P., 1989, How investment bankers determine the offer price and allocation of new issues, Journal of Financial Economics 24, 343-361.

Chang, C., Chiang, Y., Qian, Y., Ritter, J., 2017, Pre-Market trading and IPO pricing, The Review of Financial Studies 30, 835-865.

Che-Yahya, N., Matsuura, Y., 2021, Does individual investors’ sentiment explain Japanese IPO aftermarket performance? Journal of Asian Finance, Economics and Business 8, 1079-90.

Cornelli, F., Goldreich, D., 2003, Bookbuilding: How informative is the order book? Journal of Finance 58, 1415-44.

Hsieh, J., 2012, The partial adjustment of IPO prices to public information and issuing methods in Taiwan, Pacific-Basin Finance Journal 20, 660-87.

Joh, S., Kim, Y., 2017 Effects of institutional investors’ bidding information on offer prices and initial returns of IPOs, Asia-Pacific Journal of Financial Studies 46, 116-154.

Kutsuna, K, Smith, R., 2004, Why does bookbuilding drive out auction methods of IPO issuance? Evidence from Japan, Review of Financial Studies 17, 1129-66.

Lowry, M., 2003, Why does IPO volume fluctuate so much? Journal of Financial Economics 67, 3-40.

Mayer Brown, 2021, Hong Kong Initial Public Offerings – An Issuer’s Guide.

최근 기업공개(Initial Public Offering: IPO) 시장은 개인투자자들의 참여가 증가하면서 그 어느 때보다도 활황(hot market)을 보이고 있다. 일례로, 지난해 이후 상장한 기업들 중 카카오게임즈, 하이브(구 빅히트), SK 바이오사이언스에 각각 50조원이 넘는 청약증거금이 몰렸으며 올해 5월에는 SKIET IPO가 80조 5,366억원으로 역대 최고치를 기록하였다. 또한 증권업계는 2021년 하반기 IPO 시장이 역대급 호황을 보일 것으로 전망하고 있다. 이러한 가운데, 개인투자자들이 IPO 시장에 미치는 영향이 부각되고 있다. 긍정적으로는 개인투자자들의 증가에 힘입어 시장에서 IPO 공모주의 평가가 높아지고 있으며 보다 많은 기업들이 IPO 시장으로 들어오고 있다. 그러나 주관회사들이 기대 이상으로 몰리거나 빠지는 개인들의 투자수요를 제대로 파악하지 못하여 시장가의 절반에도 못 미치거나 시장가보다 높은 공모가를 제시하는 IPO 사례들도 많아지고 있다.

우리나라는 제도적으로 우리사주조합 배정(20%) 여부에 따라 기관투자자에게는 60~80% 그리고 개인에게는 20~30%1)의 IPO 공모주를 배정하도록 되어 있다. 이러한 이유로 성공적인 IPO를 위해 주관회사가 기관투자자들을 충분히 유치하는 것이 무엇보다 중요하다. 기관투자자는 기업 평가에 경험이 많은 전문투자자이며, 공모주를 대규모로 청약하므로 공모주의 시장가격을 찾는데 노력할 유인이 높다. 이러한 점에서 주관회사가 기관투자자를 대상으로 수요정보를 받아 공모가를 결정하는 수요예측방식은 타당성을 가진다. 그러나 우리나라에서는 상장 후 IPO 공모주를 거래하는 개인투자자의 비중이 높아 이들의 투자수요에 따라서도 공모주의 시장가격이 크게 달라질 수 있다. 실제로 개인들의 IPO 공모주에 대한 투자가 높아진 최근에는 그러한 현상이 더욱 두드러지고 있고 이에 따라 기관투자자 수요정보를 바탕으로 공모가를 결정하는 수요예측제도의 보완이 필요해 보인다. 이에 본 연구는 주관회사가 공모주의 시장가격을 찾는데 있어 개인투자자 청약경쟁률(=개인에게 배정이 예정된 공모주식 수 대비 이들이 청약한 주식 수; 이하, 개인청약률)이 유용한 정보가 될 수 있는지를 분석한다.

본 연구의 구성은 다음과 같다. 먼저, Ⅱ장에서는 최근 IPO 시장에서 개인청약률이 증가하는 양상을 살펴보고 이러한 개인청약률이 상장 후 공모주에 대한 개인투자자들의 순매수와 매매회전율 그리고 공모주 수익률과 어떠한 관계가 있는지를 검토한다. Ⅲ장에서는 우리나라 IPO 시장의 수요예측제도를 평가하고, 공모가 결정에 있어서 개인청약률이 수요예측의 결과를 보완하는 유용한 정보가 될 수 있는지 분석한다. Ⅳ장에서는 연구결과를 요약하고 정책적 시사점을 제시한다.

Ⅱ. 최근 IPO 시장의 개인투자자 증가와 특성

1. 최근 IPO 시장의 추이와 개인청약률

<그림 Ⅱ-1>의 좌측 그림에서 볼 수 있듯이, 분기 간에도 IPO 건수나 공모규모가 크게 등락하는 등 IPO 시장은 변동성이 높다.2) 이는 무엇보다도 IPO를 통해 자금을 조달하려는 기업들이 매우 불규칙하게 나타나기 때문이다. 그럼에도 불구하고 평균적으로 IPO 건수와 공모금액은 주식시장이 침체되었던 2010년대 초중반에는 적었고 주식시장이 회복하기 시작한 2010년대 중반 이후 증가하였다. 지난 10년 간 우리나라의 IPO 시장은 기업들의 투자 및 자금조달 수요뿐 아니라 주식시장의 장세에 영향을 크게 받는 IPO 시장의 전형적인 모습을 보이고 있다(Lowry, 2003).

<그림 Ⅱ-1>의 우측 그림은 IPO 공모주의 개인청약률이 2020년 이후 크게 높아지고 있는 모습을 보여주고 있다. 2020년 1분기 이전 평균 544대 1을 보였던 개인청약률은 2020년 상반기와 하반기에 각각 685대 1과 1,017대 1을 보이고 2021년 1분기에는 1,326대 1로, 코로나19 이후 급격히 증가하는 추세를 보이고 있다. 또한 카카오게임즈를 비롯하여 하이브(구 빅히트), SK 바이오사이언스와 SK IET 등의 대형 IPO들이 역대 최고치의 청약증거금을 경신하고 있다. 최근 IPO 시장은 규모나 건수에서 현저히 크지 않지만(<그림 Ⅱ-1>의 좌측 그림 참조), 이와 같이 높은 개인청약률로 인해 그 어느 때보다도 활황인 시장으로 되어가고 있으며 언론으로부터도 많은 주목을 받고 있다.

2. 개인청약률의 증가 양상

본 절에서는 코로나19 이후 IPO 시장에서 개인청약률이 증가하는 양상을 살펴보고 그 요인에 대해 논의한다. 본 연구는 2011년 1분기부터 2020년 1분기까지 545건의 IPO(이하, 2011~2019년)와 코로나19 이후 주식시장이 반등한 2020년 2분기부터 2021년 1분기까지 86건의 IPO(이하, 2020~2021년)를 비교하는 분석을 수행하였다. 기관투자자의 수요예측참여율, 개인청약률, 공모예정가, 공모가 등 개별 IPO에 대한 자료는 금융감독원 DART에 공시된 증권신고서와 발행실적보고서를 통해 확보하였으며, 이 외에 IPO 기업의 산업 섹터, 주가 및 주가수익률, 공모주의 개인투자자 거래 현황, KOSPI 지수에 관한 자료는 DataGuide에서 구하였다.

<그림 Ⅱ-2>에서 볼 수 있듯이, 2020~2021년 개인청약률의 분포는 2011~2019년보다 전반적으로 우상향한 모습을 보인다. 예를 들면, 개인청약률이 1,000대 1 이상인 IPO 건수의 비중은 2011~2019년 15%에서 2020~2021년 55%로 높아졌으며 10대 1 미만인 IPO 건수의 비중은 17%에서 2%로 낮아졌다. 평균적으로는 개인청약률이 2011~2019년 544대 1에서 2020~2021년 1,092대 1로 약 2배 상승하였다. 이와 같은 분포의 변화로 볼 때, 2020~2021년은 IPO 공모주에 대한 개인들의 청약 열기가 이전보다 한층 높아진 시기임에 틀림없다. 한편, 2020~2021년 IPO 시장의 개인청약률 표준편차는 797로 543이었던 2011~2019년 개인청약률의 표준편차보다 크게 높았다. 즉 최근 IPO 공모주의 투자 열기가 높았던 것은 사실이지만, 공모주에 따라 개인투자자들이 청약에 몰리거나 빠지는 현상은 여전히 나타나고 있는 것이다.

가. 개인청약률과 기관투자자 수요예측참여율

개인청약률은 각 개개인이 자신의 판단 하에 IPO 공모주 청약에 참여한 결과로 개인투자자 전체의 투자의사를 보여주는 지표일 수 있다. 기관투자자 수요예측참여율은 기관에게 배정이 예정된 주식 수 대비 가격미제시 또는 공모가 이상의 가격을 제시한 수요예측참여주식수의 비율로 기관투자자 전체의 투자의사를 보여주는 지표 중의 하나다. 본 절에서는 이러한 개인청약률과 기관투자자 수요예측참여율 간의 관계를 검토한다. <그림 Ⅱ-6>에서 보면, 기관투자자 수요예측참여율이 높을수록 개인청약률도 대체로 높다는 것을 알 수 있다. 그러나 <그림 Ⅱ-6>에 표시한 타원들을 통해 강조하고 있듯이, 기관투자자 수요예측참여율이 유사한 IPO 그룹 내에서도 개인청약률의 편차가 작지 않았다. 즉 기관투자자 수요예측참여률이 높았던 IPO 공모주에서 개인청약률이 종종 낮았으며, 또 기관투자자 수요예측참여율이 낮았던 경우에서 개인청약률이 종종 높았다. 이와 같이 동일한 IPO 공모주에 대해서도 기관과 개인의 투자수요가 때때로 상이하게 나타나고 있는데, 그 이유는 두 유형의 투자자들이 각기 주목하고 있는 IPO 공모주의 유형, 투자 목적과 평가 방법이 다르기 때문인 것으로 생각된다.

개인의 경우 상당한 액수의 청약증거금5)을 준비하면서 공모주에 참여하는 것이기 때문에, 공모주를 높게 평가하고 있는 개인투자자들이 청약할 것으로 기대해볼 수 있다. 이들은 배정받은 공모주를 장기적으로 보유하려 할 것이고 배정받지 못하더라도 상장 직후 공모주를 매수하려고 할 가능성이 높다. 다른 개인투자자들의 경우, 공모주를 배정받을 시 기대되는 초단기 투자이익만을 보고 청약할 수도 있다. 이들은 해당 공모주에 관심을 가지고 있는 실수요자가 아니기 때문에 차익실현 후 배정받은 공모주를 매도할 가능성이 높으며 배정받지 못할 경우 상장 직후 차익실현이 사라진 공모주를 매수할 유인이 크지 않다. 즉 개인투자자들의 공모주 청약 목적에 따라, 개인청약률은 상장 후 개인투자자의 순매수와 매매회전율뿐 아니라 공모주의 시장가격과 관련한 정보를 내포할 수 있다. 이에 본 절은 개인청약률과 상장 후 개인투자자의 순매수와 매매회전율 그리고 공모주 수익률 간의 관계를 분석한다.

먼저, 상장 후 IPO 공모주에 대한 개인투자자 누적순매수비율이 개인청약률에 따라 어떠한 차이를 보이고 있는지 분석하였다. 본 연구에서는 누적순매수비율을 상장일, 상장 후 20영업일과 40영업일을 기준일로 하여 개인투자자들이 누적 순(net) 매수한 IPO 공모주식수를 상장주식수로 나누어 구하였다. 분석 결과, 2011~2019년과 2020~2021년 분석기간 모두 개인청약률이 높을수록 개인투자자의 누적순매수비율도 높은 것으로 나타나, 개인청약률이 개인투자자들의 IPO 공모주에 대한 실수요와 관련이 있는 지표임을 확인하였다. 상장일 기준 개인투자자의 누적순매수비율은 개인청약률이 800대 1을 초과한 경우 9.4%(2011~2019년)와 13.7%(2020~2021년)로 각각 8.0%와 9.7%를 보인 200대 1 이하인 경우보다 크게 높았다. 그리고 개인청약률에 따른 상장일 누적순매수비율의 차이는 상장 후 20영업일, 40영업일을 기준일로 해도 질적으로 동일하게 나타나고 있는데, 이는 개인청약률이 IPO 기업을 높게 평가하고 있는 개인투자자들의 수요와 관련이 있다는 점을 시사한다.

또 다른 주목할 만한 결과는 IPO 공모주의 개인투자자 순매수가 상장일에 집중해서 나타나고 있다는 점이다. 2011~2019년 분석기간 개인투자자들은 상장일에 상장주식수 대비 8.6%의 주식을 순매수하고 이후 40영업일 동안 4.0%의 주식만을 추가로 순매수하였다. 2020~2021년 분석기간에서도 개인투자자들은 상장일에 12.6%의 주식을 순매수하고 이후 40영업일 동안 7.0%의 주식만을 추가로 순매수하였다. 이러한 결과로 볼 때, 상장 전부터 공모주에 관심을 가지고 있었던 개인투자자들이 주로 상장 직후 공모주를 매수하고 있는 것으로 판단된다.

1. 우리나라 수요예측제도

우리나라는 수요예측(bookbuilding method)의 방식을 통해 공모가를 결정한 후 투자자들을 공모하는 혼합형(hybrid) 수요예측제도를 채택하고 있다. 좀 더 구체적으로 우리나라 IPO의 공모절차를 설명하면 다음과 같다. 주관회사는 상장 2~3개월을 앞두고 공모예정가를 적시한 증권신고서를 금융감독원에 제출한다. 이때 공모예정가는 4,000~6,000원(4,000원-밴드 하한, 6,000원-밴드 상한)과 같이 하한과 상한을 가진 밴드로 제시된다. 주관회사는 3~5주의 기간 동안 IR 또는 로드쇼 등을 통해 IPO 기업을 소개한 후, 기관투자자를 대상으로 희망가격과 물량 등의 정보를 구하는 수요예측의 절차를 거쳐 공모가를 결정한다. 공모가는 수요예측의 결과에 따라 공모예정가 밴드 내에서뿐 아니라 상한 이상이거나 하한 이하에서도 결정될 수 있다. 주관회사는 공모가를 확정한 즉시 그 결과를 포함한 정정 증권신고서를 공시하고, 투자자들로부터 청약을 받는 절차를 가진다. 상장일은 청약일로부터 약 10일 정도 소요되는데, 이 기간 주관회사는 공모주를 투자자에게 배정하고 납입절차를 마친다.

사실 우리나라와 달리, 일본, 대만, 홍콩의 IPO 시장에서는 기관투자자 대상의 수요예측과 개인투자자 공모 절차를 모두 마친 후에 공모가를 결정하고 있다. 홍콩의 경우, 주관회사는 수일에서 2주간 기관투자자 대상의 수요예측을 진행하며 이를 마무리하는 시점에 공모예정가 밴드(indicative price range)를 설정하여 3~4일에 걸친 개인투자자 공모(public offering)를 수행한다. 주관회사는 수요예측과 개인투자자 공모 절차를 동시에 마감하고 공모예정가 밴드 내에서 최종 공모가를 결정한다(Mayer, 2021). 대만의 경우, 주관회사는 4영업일 동안 기관투자자 대상의 수요예측을 진행하며 수요예측 2일차부터 개인투자자6) 공모 절차를 개시하여 수요예측과 동시에 마감한다. 주관회사는 수요예측을 시작하기 직전 공모예정가 밴드를 발표하고, 수요예측이 마감된 다음 날 그러한 밴드 내에서 최종 공모가를 결정한다(Hsieh, 2012; Chang et al., 2017). 일본의 주관회사는 IPO 기업에 대한 실사를 바탕으로 공모예정가를 먼저 정하는 한편, 대형 기관투자자들을 대상으로 한 로드쇼 과정에서 수요정보를 구하여 공모예정가 밴드를 1차 조정한다. 다음 단계로, 주관회사는 약 7~8일 간 그 외 기관투자자들과 개인투자자들을 대상으로 수요예측을 진행한다. 이때 개인투자자들도 희망 공모가와 배정물량을 신청할 수 있다. 주관회사는 수요예측의 결과를 반영하지만 로드쇼 과정에서 1차 조정된 공모예정가 밴드 내에서 공모가를 결정해야 한다(Che-Yahya & Matsuura, 2021). 싱가포르는 우리나라와 같이 기관투자자 대상의 수요예측을 통해 공모가를 결정한 후 개인투자자들을 대상으로 청약을 받고 있다. 다만, 싱가포르의 경우 개인청약률이 수십 대 1 정도로 낮아 기관투자자 중심의 IPO 시장으로 보인다.

2. 수요예측을 통한 IPO 공모가 조정

수요예측은 기관투자자를 대상으로 공모주의 시장 수요를 알아내는 과정으로 주관회사가 기업 실사를 바탕으로 판단한 공모예정가와 차별화된 공모주의 시장가치를 찾는 것이기도 하다. 즉 수요예측의 과정에서 시장의 수요 정보가 많이 생성될수록 공모가는 공모예정가로부터 크게 조정될 수 있다. 이러한 점에서, 수요예측의 기능은 공모가 조정의 정도를 통해 평가해 볼 수 있다. 분석 결과, 주관회사는 수요예측 후 공모가를 크게 조정하고 있는 것으로 나타나 수요예측의 과정이 공모가 결정에 상당한 영향을 주고 있음을 확인하였다. <그림 Ⅲ-2>에서 알 수 있듯이, 공모예정가 밴드 내에서 공모가가 결정되고 있는 IPO의 비중은 12.3%(2011~2019년)와 10.5%(2020~2021년)에 불과하고 나머지는 공모예정가 밴드 밖에서 공모가가 결정되고 있다. 공모예정가 밴드 상한 이상에서 공모가가 결정된 IPO의 비중은 2011~2019년보다 2020~2021년에서 많았는데, 이 시기 개인투자자뿐 아니라 기관투자자도 공모주에 대한 투자수요가 높았던 것으로 보인다.

본 절에서는 수요예측 결과에 더하여 개인청약률이 공모가를 결정하는데 유용한 정보가 될 수 있는지를 분석한다. 먼저 개인청약률과 수요예측의 결과인 공모가 조정 간의 관계를 검토하였다. <표 Ⅲ-2>는 공모가 조정과 개인청약률8)의 구간별 IPO 건수와 비중을 보여주고 있다. 수요예측 후 공모가가 공모예정가로부터 상향(하향) 조정된 경우 개인청약률이 대체로 높았지만(낮았지만) 그렇지 않은 경우도 적지 않았다. 예를 들면, 공모예정가 밴드 상한 이상에서 공모가가 결정되었지만 200대 1 미만의 낮은 개인청약률을 보인 IPO의 비중이 15%(2011~2019년)와 9%(2020~2021년)인 것으로 나타났다. 공모예정가 밴드 내에서 공모가가 결정된 경우, 개인청약률이 200대 1 미만으로 낮았던 IPO의 비중이 57%(2011~2019년)와 22%(2020~2021년)이며 800대 1을 초과한 IPO의 비중도 각각 7%와 56%로 높았다. 이와 같이 기관투자자 대상의 수요예측 결과가 비슷하더라도 개인투자자 투자수요의 편차는 작지 않았는데, 이러한 점 때문에 주관회사들은 기관투자자를 대상으로 수요예측을 한 후에도 개인청약률을 예측하여 공모가를 결정하기 쉽지 않았을 것으로 판단된다.

분석결과의 강건성을 보기 위해 공모가 조정 구간별로 개인청약률이 200대 1 미만인 IPO 그룹과 200~800대 1, 800대 1을 초과한 IPO 그룹 간 공모주 수익률의 차이를 단측검정한 결과, 대부분 1% 유의수준으로 높은 통계적 유의성을 보였다. 또한 이러한 결과는 상장 후 20영업일과 40영업일이 지난 공모주 수익률로 분석하더라도 동일하게 나타났다(<표 Ⅲ-3> 참조). 2011~2019년과 2020~2021년에 대해 각각 분석한 결과도 전체 기간에 대한 분석 결과와 질적으로 동일하였다. 다만, 두 기간에 대한 분석 결과를 비교해보면 IPO 시장에 개인투자자들의 참여가 높았던 2020~2021년 분석 기간에서 개인청약률에 따른 공모주 수익률의 차이가 더 큰 것으로 나타나고 있다. 이는 개인투자자들의 참여가 높은 IPO 시장일수록 개인청약률의 정보가 공모가 결정에 더 유용할 수 있음을 시사하는 것이라고 본다.9)

본 연구는 먼저 코로나19 이후 IPO 공모주에 청약하는 개인투자자들이 증가한 양상을 살펴보고 그 요인을 제시하였다. 코로나19를 전후로 개인청약률은 IPO 기업의 공모규모나 산업 섹터, 청약 시 시장수익률과 관계없이 전반적으로 상승하였다. 특징적으로는 개인청약률이 이전과 달리 시장수익률에 민감하게 나타났으며 대형 IPO 공모주에서 큰 폭으로 상승하였다. 이러한 결과로 볼 때, 코로나19 이후 주식시장의 상승장이 크게 열리고 장기간 지속되면서 주식시장에 개인투자자들이 양적으로 증가한 데다 이들의 투자심리(investor sentiment)가 높아진 것이 개인청약률이 상승한 주요한 요인으로 판단된다. 더하여, 코로나19를 계기로 급속히 전개되는 산업구조의 변화로 인해 대규모 투자를 계획하는 IPO 기업들이 이전보다 주목받고 있는 점도 들 수 있다.

다음으로, 본 연구는 개인청약률과 상장 후 공모주의 시장수요 간의 관계를 살펴보았다. 분석결과, 개인청약률이 기관투자자 수요예측참여율과 때때로 상이하였는데 그 이유는 개인과 기관투자자들이 주목하는 IPO 기업의 유형이나 공모주를 투자하는 목적 등이 다르기 때문인 것으로 판단된다. 개인청약률이 높을수록 상장 후 개인투자자들의 순매수와 매매회전율 그리고 공모주 수익률 모두 높았다. 즉 개인청약률이 개인투자자들의 실수요와 투자 관심뿐 아니라 IPO 공모주의 시장가격 또는 수익률과 관련한 정보임을 확인하였다.

본 연구는 기관투자자 대상의 수요예측제도를 평가한 결과, 주관회사들은 수요예측 후 공모가를 크게 조정하고 있는 것으로 나타나 수요예측의 과정이 공모가 결정에 상당한 영향을 주고 있음을 확인할 수 있었다. 그럼에도 불구하고 공모가는 상장 후 공모주의 시장가격과 괴리가 큰 것으로 나타났다. 즉 주관회사는 수요예측을 통해 공모가를 상당히 조정하고 있지만 시장 전체의 수요예 충분히 맞추어 조정하지는 못하고 있다고 판단된다. 이에 본 연구는 공모가 결정에 있어서 개인청약률이 수요예측 결과를 보완하는 유용한 정보가 될 수 있는지를 분석하였다. 분석 결과, 수요예측의 결과가 비슷하더라도 개인청약률이 높을수록 공모가 저평가가 심하게 나타났으며 개인청약률이 낮을수록 공모가 고평가가 빈번하게 나타났다. 이는 주관회사가 수요예측 결과에 더하여 개인청약률의 정보를 가지고 공모가를 결정할 수 있었다면 공모가와 시장가격 간의 차이를 현재보다 줄일 수 있었을 것임을 시사한다.

IPO 공모주의 저가 책정은 공모주식수로 조달할 수 있는 자금규모의 축소를 의미하기 때문에, IPO 기업이 간접적으로 지불하는 자금조달 비용이 된다. 더욱이 기업들은 예상되는 공모가가 자신들의 기대치보다 낮을 때 IPO를 포기하기도 한다. 공모가가 공모주의 시장가격보다 높을 때에는 공모주에 청약하여 배정받은 투자자들이 손실을 입게 된다. 이후 투자자들은 공모주 투자에 대한 위험을 높게 평가하고 참여를 꺼릴 수 있는데, 이러한 투자자들의 분위기 속에서 IPO 시장이 침체될 수 있다. 따라서 적정 공모가는 IPO 기업과 투자자 모두에게 중요하다. 본 연구의 분석결과로 볼 때, 해외 사례에서와 같이 주관회사가 공모가를 결정하기 전에 개인투자자 청약을 하게 되면 개인투자자의 수요까지 포함하여 검토할 수 있으므로 적정한 공모가 결정에 큰 도움을 줄 것으로 기대된다.

1) 2020년 11월 금융위원회는 기존 개인투자자 배정물량(20%)에 더하여 하이일드펀드 우선배정물량 중 5%와 우리사주조합 미청약물량(최대 5%까지)이 개인투자자에게 배정되도록 IPO 공모주 배정 개편안을 발표하였다(금융위원회, 2020. 11. 19.).

2) 2016년 4분기와 2017년 2분기의 IPO 규모는 4조원을 넘으면서 지난 10년에 걸쳐 가장 컸지만 이는 몇몇 초대형 IPO 공모주(삼성바이오로직스, 두산밥캣, 넷마블게임즈, ING생명보험)로 인한 효과였을 뿐 동기간 IPO 건수가 특별히 많지 않았다.

3) 역대 최고치의 개인투자자 청약 증거금을 보이며 언론으로부터 상당한 관심을 받았던 SK 바이오팜, SK 바이오사이언스, 카카오게임즈, 하이브(빅히트) 등이 이에 해당된다.

4) 의료 부문의 개인청약률은 금융을 제외한 섹터들 중에서 가장 낮았다.

5) 개인청약률이 100대 1이라면 공모가에 100배에 해당하는 청약증거금으로 1주의 공모주를 배정받을 수 있다. 예를 들면, 공모가가 1만원인 공모주 1주를 배정받으려면 100만원의 청약증거금을 준비해야 한다. 이러한 이유로 많은 개인투자자들이 공모주에 청약하기가 어렵거나, 청약하더라도 많은 수의 공모주를 배정받기가 쉽지 않았다. 이에 2020년 11월 금융위원회는 배정물량 중 50%에 대해 일정 규모의 청약증거금을 준비하면 누구나 균등하게 배정받을 수 있는 균등배정 제도를 도입하였다.

6) 다만, 개인투자자들은 1천주를 청약해야 하며 초과청약 시에 추첨으로 배정받게 된다.

7) Benveniste & Spindt(1989)와 Biais et.al.(2002)은 수요예측의 과정에서 기관투자자들로부터 투자수요를 밝히도록 유도하기 위해서는 일정 수준의 공모가 저평가가 필요하다는 점을 지적하고 있다. 공모가 저평가는 국가에 따라 정도에 차이가 있을 뿐 IPO 시장에서 나타나는 전 세계적인 현상으로 평가받고 있다.

8) 개인청약률이 200대 1 미만이면 하위 30%에 해당하고 800대 1 이상이면 상위 30%에 해당하지만, 두 그룹의 개인청약률 평균은 각각 45대 1과 1,338대 1로 차이가 크다.

9) 2020~2021년의 경우 표본 수가 적어 통계적 유의성이 전반적으로 낮은 것으로 보인다. 일례로, 공모가가 밴드 하한 이하에서 결정된 IPO 중 개인청약률이 200~800대 1 사이에 있는 IPO는 1건으로, 이 경우 그룹 간 공모주 수익률을 비교하는 단측검정을 수행할 수 없었다.

참고문헌

금융위원회, 2020. 11. 19, 기업공개(IPO)시 일반청약자의 공모주 배정기회가 확대됩니다. 보도자료.

김주환ㆍ박진우, 2017, 개인투자자 거래행태와 IPO 주가성과, 산업경제연구 30, 83~103.

신인석ㆍ김갑래ㆍ김준석ㆍ이석훈, 2016, 한국 신규공모시장의 구조분석, 자본시장연구원 연구총서 16-02.

신인석ㆍ이관영, 2013, 한국 코스닥 신규공모시장에서 수요예측제도의 정보생산기능 평가, 경영학연구 42, 645-672.

이석훈, 2020, IPO 시장의 개인투자자 증가와 적정 공모가의 중요성, 자본시장연구원 자본시장포커스 20-26.

Benveniste, L., Spindt, P., 1989, How investment bankers determine the offer price and allocation of new issues, Journal of Financial Economics 24, 343-361.

Chang, C., Chiang, Y., Qian, Y., Ritter, J., 2017, Pre-Market trading and IPO pricing, The Review of Financial Studies 30, 835-865.

Che-Yahya, N., Matsuura, Y., 2021, Does individual investors’ sentiment explain Japanese IPO aftermarket performance? Journal of Asian Finance, Economics and Business 8, 1079-90.

Cornelli, F., Goldreich, D., 2003, Bookbuilding: How informative is the order book? Journal of Finance 58, 1415-44.

Hsieh, J., 2012, The partial adjustment of IPO prices to public information and issuing methods in Taiwan, Pacific-Basin Finance Journal 20, 660-87.

Joh, S., Kim, Y., 2017 Effects of institutional investors’ bidding information on offer prices and initial returns of IPOs, Asia-Pacific Journal of Financial Studies 46, 116-154.

Kutsuna, K, Smith, R., 2004, Why does bookbuilding drive out auction methods of IPO issuance? Evidence from Japan, Review of Financial Studies 17, 1129-66.

Lowry, M., 2003, Why does IPO volume fluctuate so much? Journal of Financial Economics 67, 3-40.

Mayer Brown, 2021, Hong Kong Initial Public Offerings – An Issuer’s Guide.

Ⅰ. 연구 배경

Ⅱ. 최근 IPO 시장의 개인투자자 증가와 특성

1. 최근 IPO 시장의 추이와 개인청약률

2. 개인청약률의 증가 양상

3. 개인청약률과 시장 수요와의 관계

가. 개인청약률과 기관투자자 수요예측참여율

나. 개인청약률과 상장 후 IPO 공모주에 대한 시장수요

Ⅲ. 수요예측제도의 평가

1. 우리나라 수요예측제도

2. 수요예측을 통한 IPO 공모가 조정

3. 공모가 결정에 있어 개인청약률 정보의 유용성 평가

Ⅳ. 요약 및 정책적 시사점

Ⅱ. 최근 IPO 시장의 개인투자자 증가와 특성

1. 최근 IPO 시장의 추이와 개인청약률

2. 개인청약률의 증가 양상

3. 개인청약률과 시장 수요와의 관계

가. 개인청약률과 기관투자자 수요예측참여율

나. 개인청약률과 상장 후 IPO 공모주에 대한 시장수요

Ⅲ. 수요예측제도의 평가

1. 우리나라 수요예측제도

2. 수요예측을 통한 IPO 공모가 조정

3. 공모가 결정에 있어 개인청약률 정보의 유용성 평가

Ⅳ. 요약 및 정책적 시사점