자본시장연구원의 보고서 자료를 소개합니다.

유사투자자문업 현황과 개선방향

이슈보고서 21-17 2021.09.14

- 연구주제 기타

- 페이지 24 Page

최근 개인투자자의 주식시장 참여가 크게 증가하며 SNS, 유튜브 등을 이용한 투자조언 서비스를 제공하는 유사투자자문업자들이 늘어나고 있다. 이들은 원칙적으로 불특정 다수를 대상으로 한 투자조언만 할 수 있으나, 양방향 소통이 가능한 온라인 중심으로 영업환경이 확대되면서 1:1 상담과 같이 정식 투자자문업자에게만 허용된 개별상담을 제공하는 사례가 늘어나고 있다. 그러나 현재 이들의 영업행태에 대해 구체적인 규정이 마련되어 있지 않아 이러한 불법·불건전 자문행위에 따른 금융소비자 피해가 지속되고 있다.

이에 지난 5월 말 금융당국에서는 유사투자자문업자의 불법·불건전 영업행위 근절을 위한 종합 대책을 발표하였다. 핵심 내용은 온라인 양방향 채널을 통한 영업은 앞으로 투자자문업자에게만 허용하고 유료회원제의 유튜브 주식방송의 유사투자자문업 신고를 의무화하며 유사투자자문업의 관리·감독을 강화한다는 방침이다. 이는 사실상 유사투자자문업자의 주식리딩방 운영을 금지하겠다는 것으로, 이에 따라 법 개정이 완료되면 주식리딩방 관련 불법·불건전 행위문제가 상당히 완화될 것으로 예상된다.

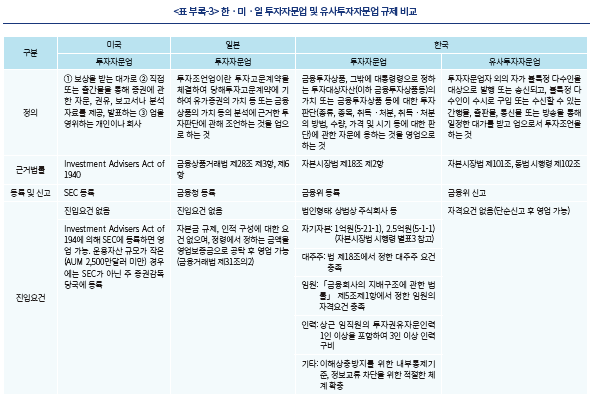

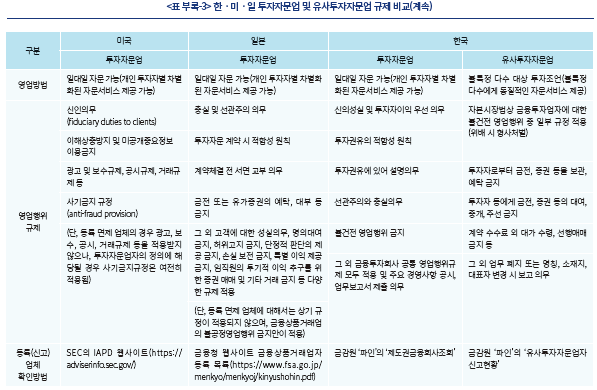

다만, 이러한 제도 개선이 실질적인 효과를 거두기 위해서는 지속적인 감독과 점검의 병행이 필수적이다. 정부에서도 유사투자자문업자에 대한 점검을 대폭 확대하겠다고 발표하였지만, 현재 감독인력만으로는 2천개 이상에 달하는 유사투자자문업자 및 신고도 없이 불법적인 유사투자자문을 제공하는 자들을 제대로 검사하기엔 역부족인 상황이다. 불법·불건전 행위의 단속과 처벌은 향후 유사 문제 재발 방지와 시장규율 확립을 위한 핵심 조건이므로 이들에 대한 상시 감독인력의 보강이 시급하다. 끝으로, 미국과 일본 등 해외에서는 별도의 유사투자자문업 개념 없이 투자자문업자의 개념을 넓게 해석하여 개별화된 자문에 해당하는 모든 경우를 투자자문업으로 포섭하여 규제하고 있는 바 중장기적으로 유사투자자문업 제도의 존치 여부에 대해서도 심도 있는 논의가 이뤄질 필요가 있다.

이에 지난 5월 말 금융당국에서는 유사투자자문업자의 불법·불건전 영업행위 근절을 위한 종합 대책을 발표하였다. 핵심 내용은 온라인 양방향 채널을 통한 영업은 앞으로 투자자문업자에게만 허용하고 유료회원제의 유튜브 주식방송의 유사투자자문업 신고를 의무화하며 유사투자자문업의 관리·감독을 강화한다는 방침이다. 이는 사실상 유사투자자문업자의 주식리딩방 운영을 금지하겠다는 것으로, 이에 따라 법 개정이 완료되면 주식리딩방 관련 불법·불건전 행위문제가 상당히 완화될 것으로 예상된다.

다만, 이러한 제도 개선이 실질적인 효과를 거두기 위해서는 지속적인 감독과 점검의 병행이 필수적이다. 정부에서도 유사투자자문업자에 대한 점검을 대폭 확대하겠다고 발표하였지만, 현재 감독인력만으로는 2천개 이상에 달하는 유사투자자문업자 및 신고도 없이 불법적인 유사투자자문을 제공하는 자들을 제대로 검사하기엔 역부족인 상황이다. 불법·불건전 행위의 단속과 처벌은 향후 유사 문제 재발 방지와 시장규율 확립을 위한 핵심 조건이므로 이들에 대한 상시 감독인력의 보강이 시급하다. 끝으로, 미국과 일본 등 해외에서는 별도의 유사투자자문업 개념 없이 투자자문업자의 개념을 넓게 해석하여 개별화된 자문에 해당하는 모든 경우를 투자자문업으로 포섭하여 규제하고 있는 바 중장기적으로 유사투자자문업 제도의 존치 여부에 대해서도 심도 있는 논의가 이뤄질 필요가 있다.

Ⅰ. 서언

2020년 중순부터 지속된 주가 상승기를 기회로 이른바 ‘주식리딩방’이 SNS나 유튜브 등을 통해 투자자들 사이에서 급속히 전파되고 있다. 주식리딩방은 주식투자 경험이 부족한 개인투자자를 대상으로 종목 추천ㆍ분석, 매매기법 등 투자정보를 공유하는 단체채팅방으로 다수에게 투자정보를 제공함으로써 정보비대칭을 해소한다는 이점이 있으나 최근에는 사회적 문제로 떠오르고 있다. 현재 주식리딩방과 관련한 민원은 주로 계약해지에 따른 회원비 또는 이용료 반환과 관련된 분쟁이 주를 이루고 있지만, 주가가 하락하게 되면 이에 더해 투자손실보상 분쟁까지 일어날 수 있다는 점에서 이에 대한 우려가 커지고 있다.

현실에서 주식리딩방의 형태는 크게 유사투자자문업 신고를 하고 영업하는 경우와 이 같은 신고도 없이 영업하는 경우로 구분할 수 있다.1) 후자의 경우는 현 자본시장법 위반에 해당하므로 제재 수단이 있으나, 전자의 경우는 영업행태에 대하여 구체적인 규정이 마련되어 있지 않아 상당한 법적 불확실성이 제기되고 있다. 현 자본시장법은 불특정다수에게 동질적인 투자조언서비스를 제공하는 한, 유사투자자문업자에 대해 투자자문업 등록 의무를 면제해주고 있다. 그러나 일부 유사투자자문업자들은 주식리딩방을 통해 일방적인 투자정보 제공 수준을 넘어 1:1 상담, 실시간 알림 등 개별적인 투자자문을 제공하고 있다. 이는 법에서 상정한 유사투자자문업의 올바른 모습이 아닐 뿐만 아니라 사실상 정식 등록을 필요로 하는 투자자문업 행위에 해당한다.

이러한 제도적 미비점을 인지하고 금융감독당국은 지난 2021년 5월 3일 유사투자자문업자의 관리ㆍ감독 강화방안2)(이하 강화방안)을 발표하였다. 강화방안은 앞으로 주식리딩방과 같이 온라인을 통해 양방향으로 소통이 가능한 매체를 사용하는 경우에는 투자자문업 등록을 의무화하고, 유사투자자문업의 진입ㆍ영업ㆍ퇴출 전 단계 관리ㆍ감독과 불법ㆍ불건전 영업행위 단속을 현재보다 대폭 강화하는 내용을 담고 있다. 환영할만한 조치이나, 강화방안의 발표 이후에도 시장에서는 여전히 불법ㆍ불건전 행위가 성행하는 등 아직도 문제가 여전한 것으로 보인다.3)

이에 이 보고서에서는 우선 유사투자자문업 현황과 문제점을 살펴보고(Ⅱ장), 법적 관점에서 유사투자자문업과 관련한 국내외 규제체계와 그 함의를 논의한 후(Ⅲ장), 끝으로 이를 바탕으로 향후 제도개선방향을 제시하고자 한다.

Ⅱ. 유사투자자문업 현황 및 사례

1. 유사투자자문업 개요

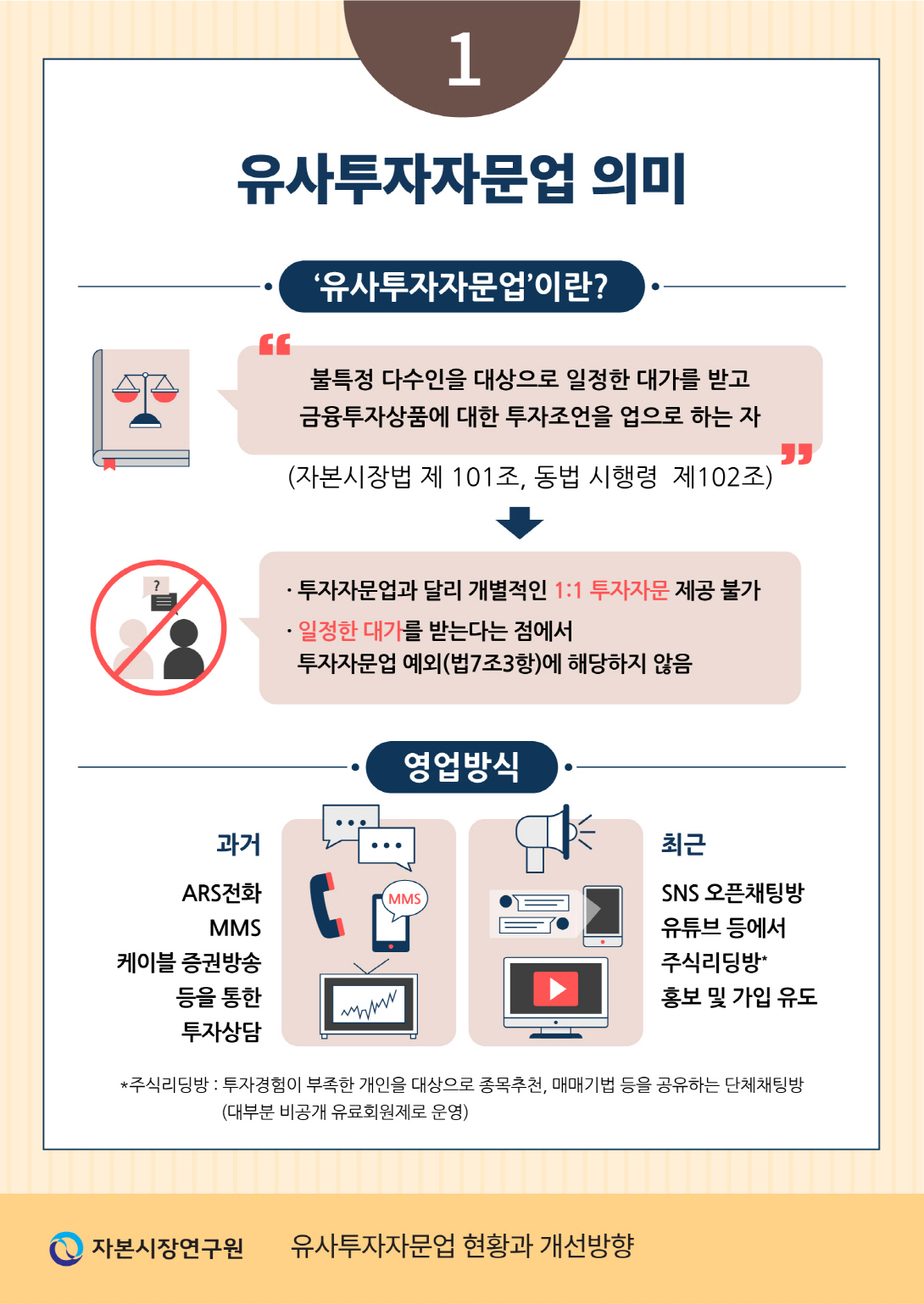

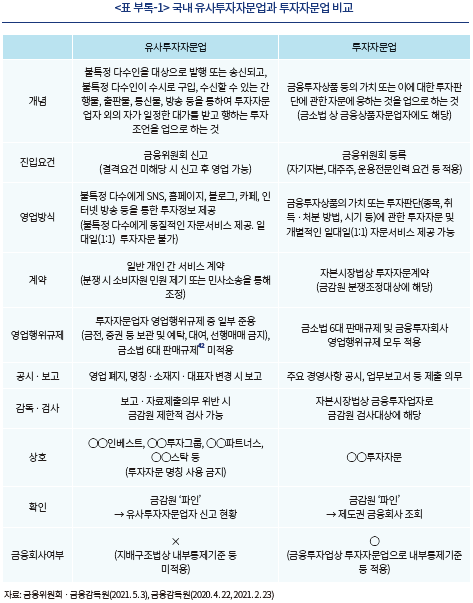

유사투자자문업은 불특정 다수인을 대상으로 일정한 대가를 받고 간행물ㆍ출판물ㆍ통신물ㆍ 방송 등을 통해 금융투자상품에 대한 투자판단 또는 금융투자상품의 가치에 관한 조언을 제공하는 업을 의미한다.4) 이들은 투자조언을 본업으로 한다는 점에서 투자자문업과 유사하나 특정 투자자가 아닌 불특정 다수인을 대상으로 동질적인 투자정보를 제공한다는 점에서 일대일(1:1)로 개별화ㆍ상대화된 조언을 수행하는 투자자문업과 큰 차이가 있다.5)

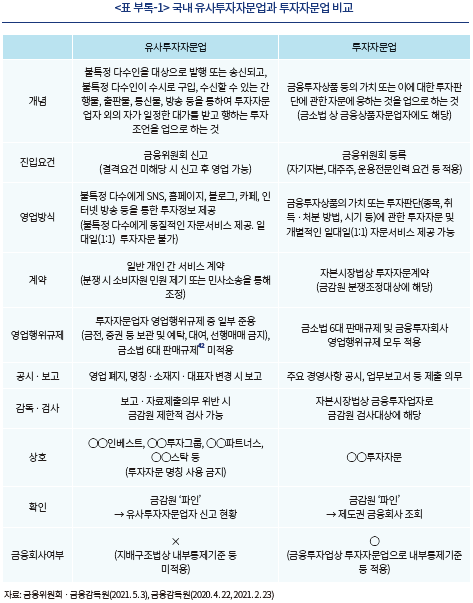

이 외에도 유사투자자문업은 단순 신고제로 운영되는 만큼 진입 및 영업규제도 투자자문업에 비해 매우 느슨한 편이다. 투자자문업과 달리 최소 자기자본 및 인적 요건 등을 적용받지 않을뿐더러 최근 5년 이내 직권말소, 금융관련 법령 위반(벌금형 이상), 1년 이내 자진 폐업한 경우가 아니면 누구든지 사전교육을 이수하고 신고하는 것만으로 자유롭게 영업할 수 있다. 또한 유사투자자문업자는 금융투자업자가 아니기 때문에 영업행위에 있어서도 투자자로부터의 금전예탁, 선행매매, 계약 외의 대가 수취 금지 등 금융투자회사에 대한 영업행위규제 중 극히 일부만 적용받으며, 투자자문업자에게 적용되는 적합성원칙, 적정성원칙, 설명의무, 불공정영업행위, 부당권유행위, 허위과장광고 금지와 같은 금융소비자보호법의 6대 판매규제 또한 적용되지 않는다(<부록 1> 참조).

2. 현황 및 사례

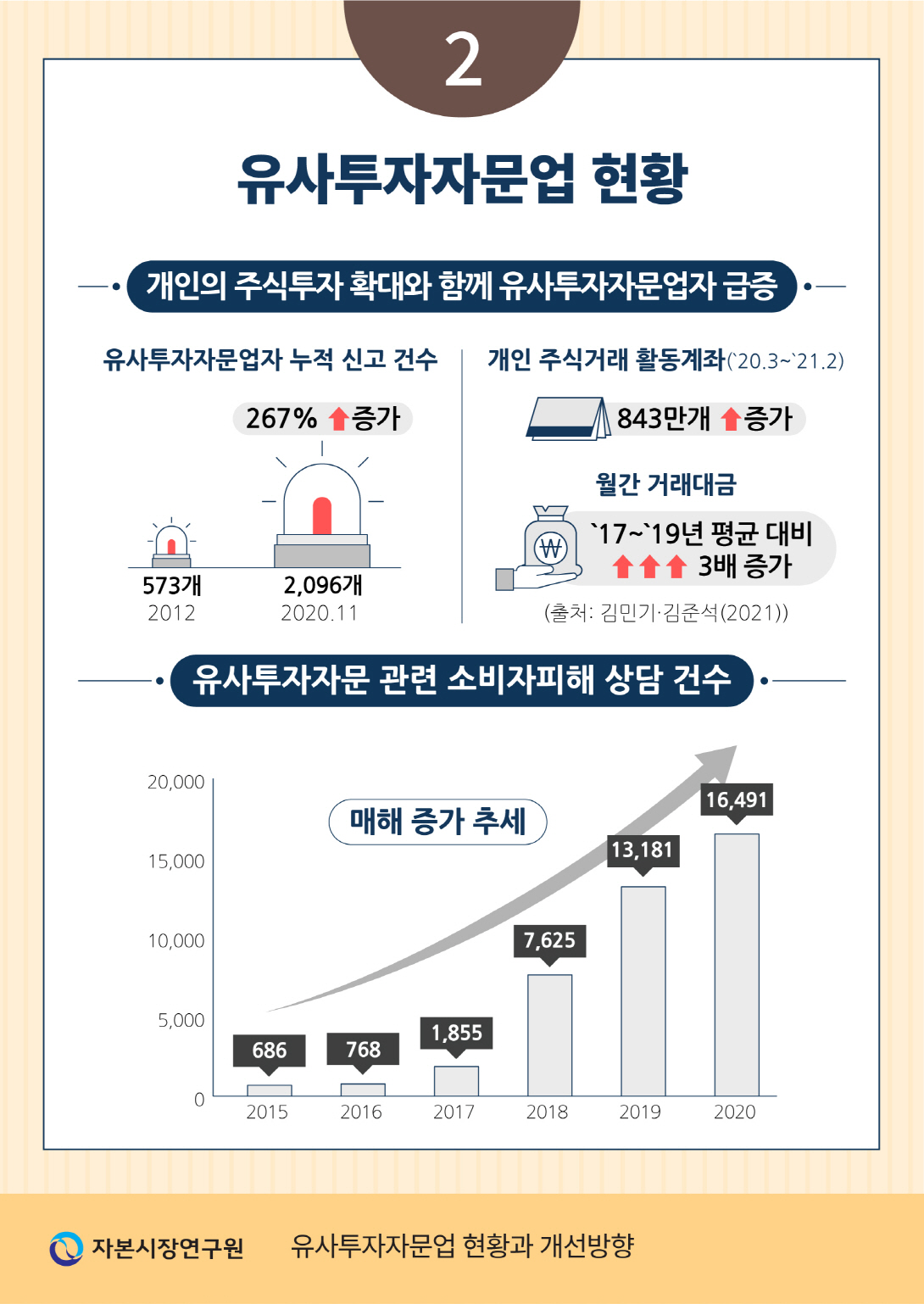

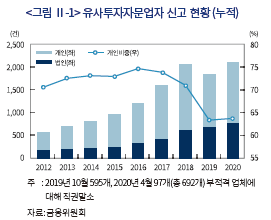

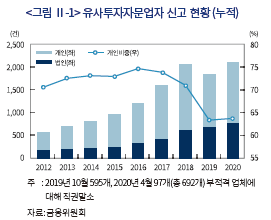

2020년 11월말 기준 금융위원회에 신고한 유사투자자문업자 수는 2,092개로 2012년말 573개 대비 약 267%(1,529개)로 크게 증가하였다.6) 2019년 7월 이후 부적격 유사투자자문업자에 대한 직권말소 제도가 도입된 이후 전체 업체 수는 2,000개 내외 수준에 다소 정체된 모습이나, 전체 업체 수는 매년 꾸준히 증가하는 추세이다(<그림 Ⅱ-1> 참조).7)

유형별로 보면 2019년 부적격 업자에 대한 직권말소 제도가 도입되며 개인 업체 수가 크게 감소하였으나 여전히 60% 내외로 법인 업체에 비해 높은 비중을 차지하고 있다. 유사투자자문업자는 투자자문사와 달리 경영사항 공시, 영업보고서 제출 등의 의무가 부과되지 않기 때문에 이들의 사업 규모나 재무 현황을 정확히 파악할 수는 없지만 일반적으로 개인 업체일수록 매출 규모가 작음을 감안할 때 유사투자자문업체의 대부분은 영세한 업체일 것으로 추정된다.8)

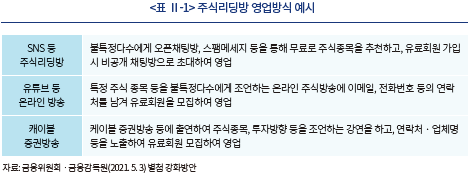

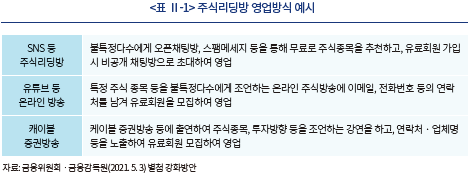

다음으로 영업방식을 살펴보면 유사투자자문업자들은 주로 모바일 메신저, 카카오톡, 텔레그램, 웹페이지, 유튜브 채널 등을 통해 투자정보 서비스를 제공하고 그 대가로 수취하는 정보이용료(회원

비, 구독료 등)를 통해 수익을 창출하는 것으로 알려져 있다. 그리고 최근에는 개인투자자의 주식시장 참여 증가와 함께 오픈채팅방, 유튜브 등을 통해 ‘주식리딩방’을 개설하는 경우가 늘고 있다.

‘주식리딩방’이란 운영자가 상승 예상 종목 추천, 매수ㆍ매도 타이밍 등 투자정보를 공유하는 단체채팅방을 지칭하는 용어로, 멘토, 전문가, 애널리스트 등으로 자칭하는 채팅방 운영자가 주식투자 경험이 부족한 개인 회원들을 대상으로 주식의 매매행위를 이끌어준다는 점에서 ‘리딩(leading)’ 이라는 단어를 사용하는 것으로 알려져 있다. 이러한 주식리딩방은 비공개, 익명으로 운영되는 경우가 많아 이들의 영업실태를 정확히 알기는 어렵지만, 관련 소비자 민원과 보도자료 등에 따르면 이들은 일반적인 투자정보 공유 수준을 넘어서 특정 종목추천(stock picking), 실시간 주식 매매 타이밍 알림, 1:1 특별상담 등 실질적으로 미등록 투자자문을 제공하는 경우가 빈번한 것으로 추정된다.

또한, 주식리딩방은 무료방과 유료방으로 구분되기도 하는데, 유료방도 일반방, VIP방 등으로 세분화되어 회원비에 따라 차별화된 서비스를 제공한다고 홍보하는 경우도 있다. 이들은 우선 스팸메세지, 오픈채팅방, 유튜브 방송, 인터넷 광고 등을 통해 무료방 가입을 유도하고, 무료방 내에서 유망 종목을 추천하거나 기존 회원들의 투자성과를 홍보하면서 더 구체적인 투자정보를 원할 시 유료방으로 가입하도록 유도하는 게 일반적이다.9) 이 때 유료방의 회원비는 업체에 따라 월 2만원에서 수백만원에 이르기까지 매우 다양한 것으로 알려져 있다.

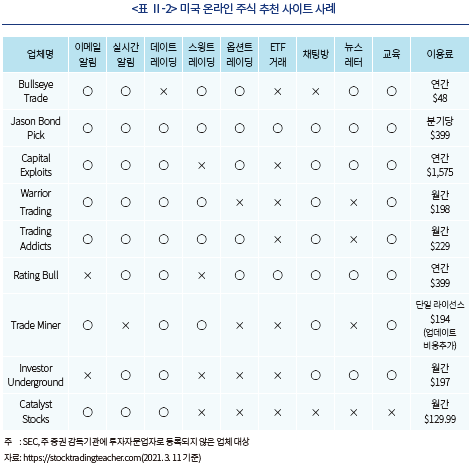

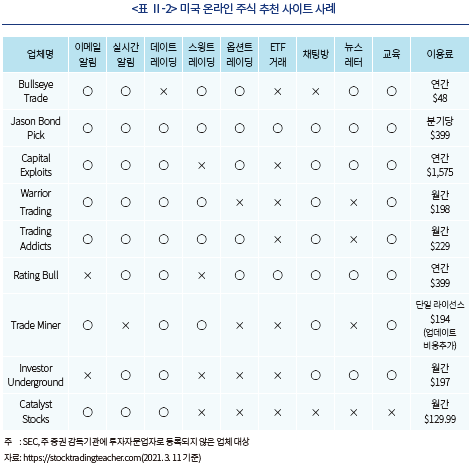

물론, 이러한 온라인 주식정보 서비스는 비단 국내에만 국한된 현상은 아니다. 미국, 일본 등 해외 주요 국가에서도 국내의 주식리딩방과 유사한 증권정보제공 사이트는 상당히 보편화되어 있는 것으로 보인다.10) 미국의 경우에도 웹 검색을 통해 ‘online stock picking site’로 불리는 온라인 주식종목 추천 사이트를 어렵지 않게 찾을 수 있다. 그리고 이들 중 일부는 SEC 등 감독기관에 투자자문업자로 등록되어 있는 경우도 있지만, 일부는 면책문구(disclaimer)를 통해 투자자문업 등록 예외에 해당함을 밝히고 영업을 하는 경우도 많다. 또한 아래의 <표 Ⅱ-2>에서와 같이 이러한 무등록 업체들 중에서는 이메일, 실시간 알림, 트레이딩, 채팅방 운영 등 실질적으로 투자자문업과 유사한 서비스를 제공하는 경우도 있으며, 서비스 이용료도 업체에 따라 연간 $48~2,738로 매우 다양하다.

한편, 일본에서도 최근 ‘온라인 주식 살롱(salon)’으로 불리는 주식 종목추천 등 투자조언 웹사이트가 성행하고 있는 것으로 전해지는 가운데 최근 일본 금융청은 이들 업체의 불법 투자조언 가능성에 대해 주의경보를 발령하였다.11) 일본의 경우에도 우리나라와 같이 불특정 다수를 대상으로 수시 구입이 가능한 투자정보를 제공하는 경우는 투자조언업의 예외로 인정하고 있다. 그러나 ‘월 회비’와 같이 정기적 대가를 받는 경우에 대해서는 투자자문업자로 등록하도록 하고 있는 게 특징이다. 즉, 온라인 주식 살롱이 월 회비 등을 받고 투자조언을 하는 것은 무등록 투자조언으로 간주하고 있다. 일본 금융청에서는 이러한 무등록 자문업자를 정기적으로 적발 및 경고 조치하고 해당 업체 정보를 금융청 홈페이지에 게재하고 있는데, 2010년부터 2021년 6월까지 온라인 상의 불법 투자자문ㆍ일임과 관련하여 적발된 경우는 총 162건으로 추산된다.12)

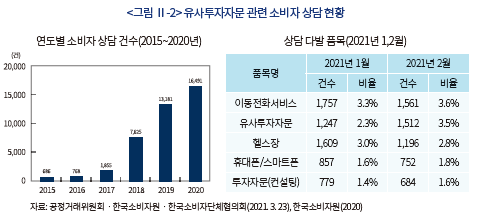

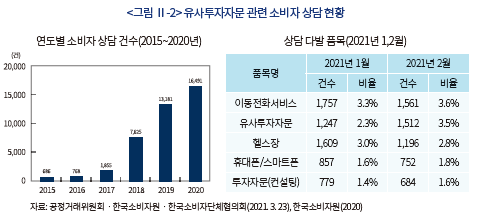

3. 국내 유사투자자문업의 문제점

이처럼 주식리딩방, 유튜브 주식채널 등 온라인 투자정보제공 업체가 늘어나면서 이와 관련한 소비자피해 사례도 증가하고 있다.13) 한국소비자원에 따르면 유사투자자문 관련 상담 건수는 2017년 1,855건에서 2020년 16,491건으로 최근 3년 동안 9배 이상 증가하였다.14) 이러한 추세는 코로나19 이후 개인들의 주식투자에 관한 관심이 커지면서 현재까지도 좀처럼 누그러들지 않고 있다.15) 2021년 2월 공정거래위원회의 소비자상담센터에 접수된 전체 소비자 피해 상담 건수 중에서 ‘유사투자자문’ 관련 상담 건수는 1,512건으로 이동전화서비스에 이어 2위를 기록하고 있으며, 이는 주로 유사투자자문업체 서비스 중도해지 시 과도한 위약금 요구, 해지 거부 등에 대한 민원인 것으로 전해지고 있다.16)

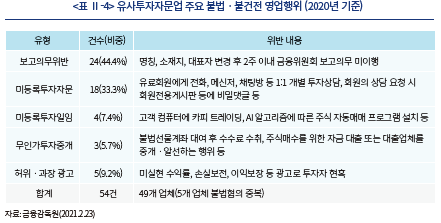

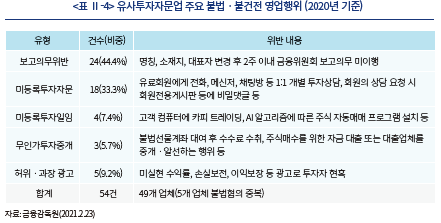

마찬가지로, 금융감독원 민원시스템에 접수된 유사투자자문업 피해신고 및 불법행위 관련 민원도 2017년 199건에서 2020년 556건으로 최근 3년 동안 2.8배의 높은 증가율을 보이고 있다. 2020년 기준, 유사투자자문업자의 주요 불법행위 유형을 보면 전체 적발건수 54건 중 보고의무 위반 혐의가 44.4%(24건)로 가장 많고, 미등록으로 고객에게 1:1로 투자정보를 제공하는 미등록 투자자문 행위가 33.3%, 그 외 미등록 투자일임, 무인가 투자중개, 허위 과장 광고의 순으로 20% 내외의 비중을 보이고 있다.17)

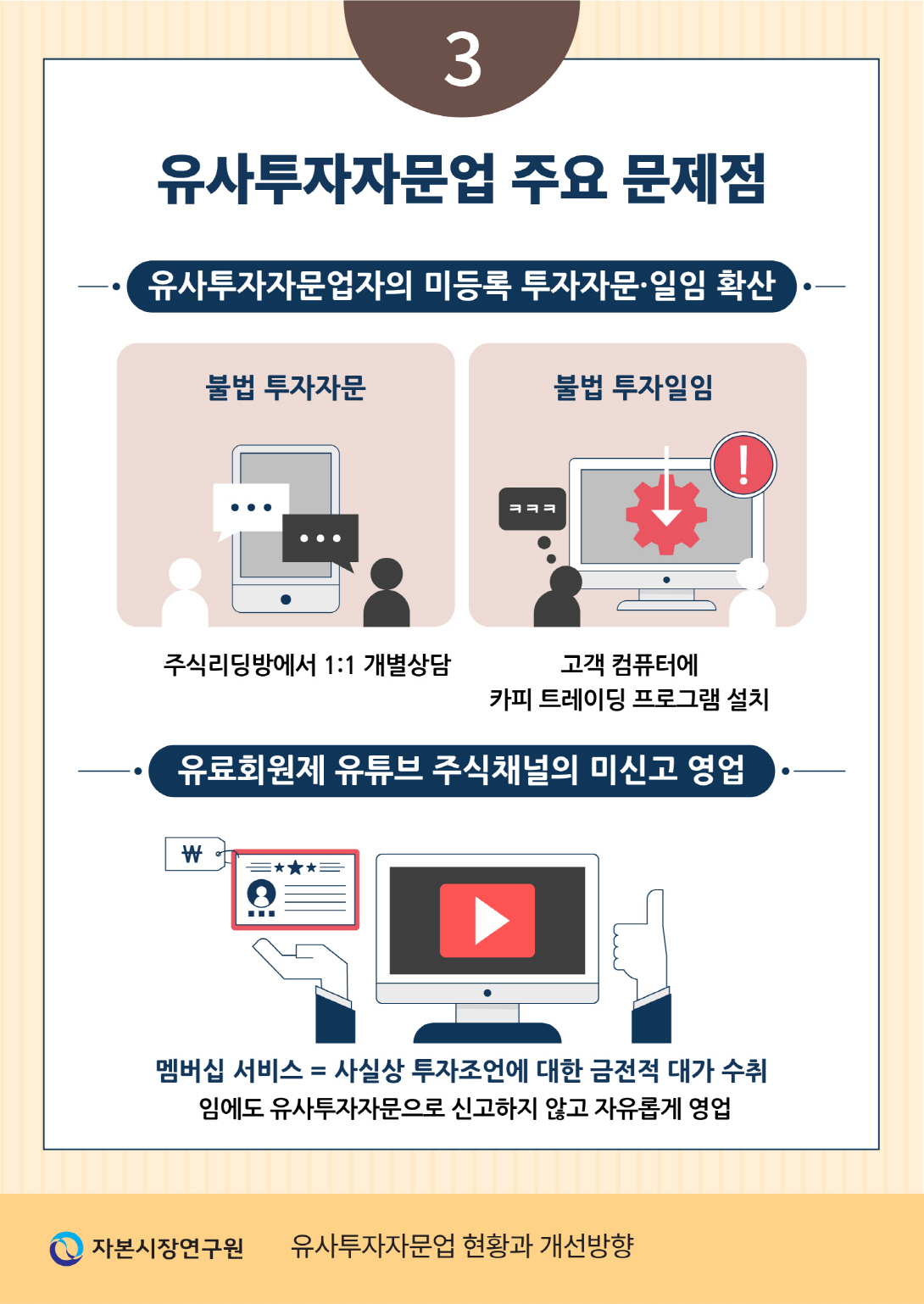

이러한 최근의 사례를 토대로 볼 때 현재 유사투자자문업의 문제점은 크게 두 가지로 짚어볼 수 있다. 첫째는 유사투자자문업자의 주식리딩방을 통한 미등록 투자자문ㆍ일임이 확산되고 있다는 점이다. 소비자원과 금감원의 민원 내용을 보면 일부 유사투자자문업자들은 주식리딩방을 운영하며 손실보전, 수익보장 등 허위ㆍ과장 광고로 고액의 투자정보 서비스 가입을 유인하고 1:1 상담을 가장한 불법 자문ㆍ일임을 통해 소비자 피해를 야기하고 있다. 또한, 주식리딩방을 통해 허위사실을 유포하며 시세조종 등 주가조작에 관여하기도 하며 선행매매 등 불공정거래를 통해 투자자에게 손실을 입히는 경우도 있다. 그러나 유사투자자문 서비스 이용자는 자본시장법과 금융소비자보호법(이하 금소법)의 보호대상에 해당하지 않기 때문에 이러한 문제가 발생해도 법적 구제를 받기가 어렵다는 문제가 있다. 유사투자자문업자의 경우 금융투자업자나 금융상품자문업자에 해당되지 않기 때문에 이들의 불법행위에 따른 투자 손실이 발생해도 한국소비자원이나 금감원 민원 접수 또는 민사소송을 통해서만 조정될 수밖에 없는 실정이다.

이 외에도 유사투자자문업과 관련한 또 다른 문제점은 최근에 등장한 유튜브 주식채널18)이 유사투자자문업자의 고가 유료회원제 서비스의 홍보ㆍ유인 창구로 활용되고 있다는 점이다. 예를 들어 급등주 종목 추천 유튜브 동영상과 함께 공개 댓글에 오픈채팅방 링크를 달거나 실시간 방송 중 자막을 통해 주식리딩방 가입을 홍보하고, 리딩방 내에서 유료회원의 수익률을 홍보하며 별도의 유료회원 가입을 유도하는 방식이다.19) 이러한 유튜브 주식채널의 대부분은 주로 급등락 가능성이 높은 중소형주를 추천하는 경우가 많은 것으로 알려져 있으며, 최근에는 60만명 이상이 구독하는 유튜브 주식채널을 운영하는 유사투자자문업자가 불법 리딩방 운영, 시세조종, 과장 광고등 혐의로 회원들로부터 단체 형사고소를 당해 화제가 되었다.20)

유사투자자문업과 관련하여 특히 문제가 되는 것은 유튜브 주식채널의 경우 이들의 유사투자자문업자 해당 여부가 불분명해 대부분이 미신고 상태로 영업되고 있다는 점이다. 유튜브 주식방송의 수입원은 광고수익, 시청자 후원, 정기 구독료 등이 혼재되어 있어 금전적 대가성 여부가 불분명한 경우가 많아 유사투자자문업 신고 대상 여부를 판단하는 것이 현실적으로 쉽지 않다. 그렇지만 구독자, 조회 수에 따른 광고수익이나 간헐적인 시청자 후원 등의 차원을 넘어 멤버십 서비스 등 유료회원제를 운영하고 있다면, 이는 실질적으로 투자조언에 따른 직접적인 대가를 수취하고 있는 것이므로 유사투자자문업을 영위하고 있다고 보는 것이 타당하다.

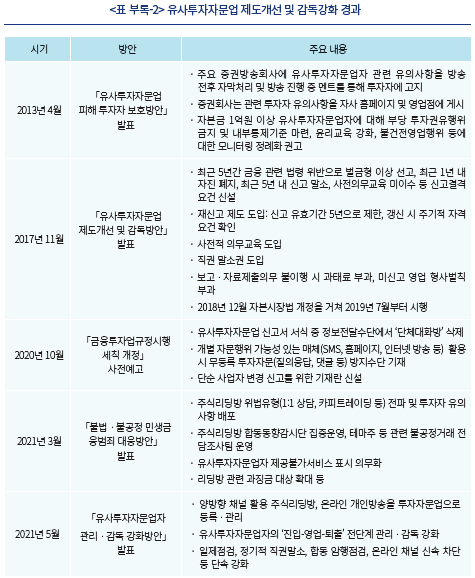

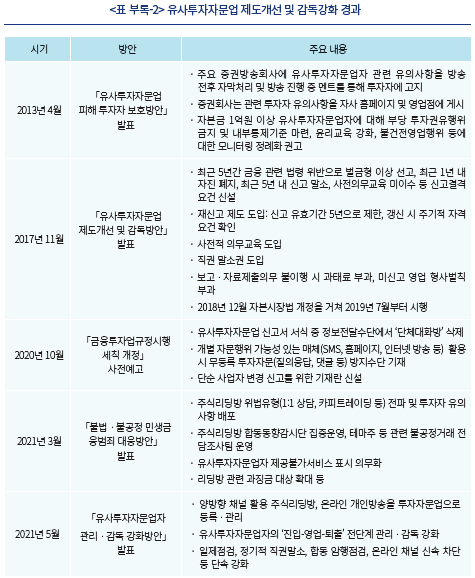

이처럼 유사투자자문 관련 불법ㆍ불건전 영업행위에 따른 피해가 증가하면서 금융당국에서도 올해 5월에「유사투자자문업자 관리ㆍ감독강화방안」을 발표하는 등 정책적 노력을 확대하고 있다. 2012년부터 주기적으로 제도개선과 점검을 실시해왔지만 최근 주식리딩방, 유튜브 등 새로운 유형의 영업행태를 기존 규제체계로 규율하기엔 한계가 있다는 이유에서이다. 이번 강화방안은 이전에 주기적으로 시행되어 왔던 ‘진입-영업-퇴출’의 전단계 관리ㆍ감독 강화뿐만 아니라 유사투자자문업자의 업무영역을 명확히 하였다는 데 그 의의가 있다(<부록 2> 참조).

이를 좀 더 구체적으로 살펴보면, 강화방안은 앞서 언급한 주식리딩방, 유튜브 주식방송에 대해 다음과 같은 규제 도입을 추진하고 있다. 먼저, 유사투자자문업자가 유료로 주식리딩방과 같이 양방향 소통이 가능한 채널을 운영하는 경우 투자자문업 등록을 의무화한다는 방침이다. 이미 지금도 유사투자자문업 신고 시 1:1 상담을 하려는 경우 투자자문업으로 등록하도록 안내하고 있지만 규정의 강제성이 없고 감독비용 또한 상당하여 그 실효성이 크지 않다는 지적이 있어 왔다. 따라서 ‘잠재적으로’ 1:1 상담이 일어날 소지가 있는 영업방식을 원천 차단하는 것이 효과적이라는 판단 하에, 주식리딩방, 온라인 실시간 댓글 등 양방향 소통이 가능한 채널을 활용할 경우 모두 투자자문업으로 등록하도록 하겠다는 것이다. 한편, 유튜브 주식방송에 대해서도 유료회원제 등을 운영하는 경우에는 앞서 언급한 바와 같이 직접적 대가를 수취하는 것으로 해석하여 유사투자자문업으로 신고하도록 하였다.21)

이 외에도 강화방안은 ‘진입-영업-퇴출’ 전 단계별 이전보다 더욱 강화된 규제 개선방안을 제시하고 있다. 진입 단계에서는 허위신고 처벌 근거 마련, 유튜브, 모바일 앱 등을 추가한 영업방식 신고 유형 세분화, 영업 단계에서는 손실보전, 이익보장, 허위 수익률 광고 금지, 금감원의 검사권 확대, 그리고 퇴출 단계에서는 부적격 업체의 직권 말소 사유 확대, 퇴출업체의 재진입 제한 요건 강화 등을 추진하겠다고 밝혔다. 아울러 제도개선 완료 시까지 일제점검 실시, 미등록 온라인 자문ㆍ일임 사이트 차단 등을 통해 불법행위를 상시 점검하고 적발률이 높은 암행점검 규모를 크게 확대하겠다고 밝혔다. 종합하면, 강화방안에 따른 제도개선이 완료되면 유사투자자문업의 주식리딩방이 사실상 금지되고 유튜브 주식방송들에 대한 규제체계가 마련됨으로써 이들의 불법ㆍ불건전 영업에 따른 투자자 피해가 상당 부분 완화될 것으로 예상된다.

Ⅲ. 국내외 유사투자자문업 법적 문제 검토

1. 개관

앞서 살펴본 주식리딩방과 관련한 자본시장법상 유사투자자문업 제도의 개선을 위해서는 유사투자자문업의 법적 쟁점을 이해할 필요가 있다. 유사투자자문업과 관련한 법적 쟁점의 핵심은 (1) 주식리딩방 등과 같은 증권정보 제공자의 행위가 투자자문에 해당하는가 즉, 어떤 경우에 자본시장법상 투자자문업에 해당하는가, (2) 유사투자자문업 규제(개념)를 계속 존치할 필요성이 있는가로 요약할 수 있다.

오늘날의 투자자문업 규제는 1935년 미국에서 시작된 것으로, 1940년 투자자문업법(Invest-ment Advisors Act of 1940, 이하 1940년법)에서 보다 구체적인 내용을 규정하고 있다. 그러므로 미국의 1940년법상 내용과 이에 관한 판례 및 SEC의 해석례를 통해 투자자문업의 개념과 그 규제 논리를 이해하는 것이 필수적이다.22)

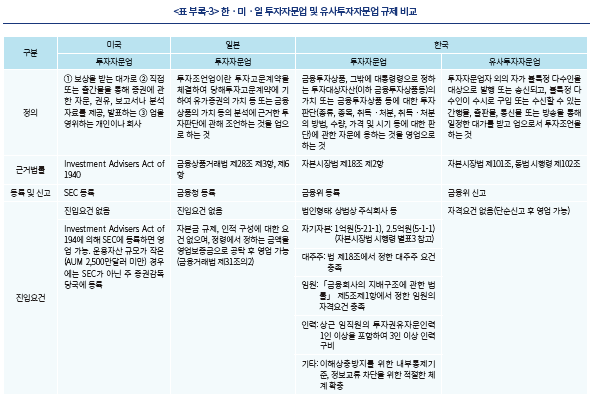

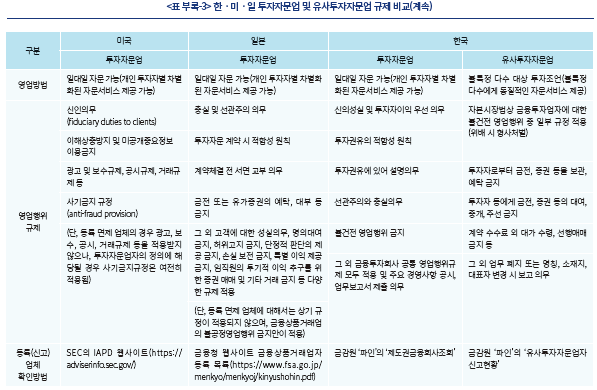

한편, 국내의 유사투자자문업 규제는 투자자문에는 해당하지 아니하나 투자자문과 유사한 행위를 수행하는 자에 대한 모니터링을 위해 존재하는 것으로, 주요 선진국에서는 사례를 찾기 어려운 바 이에 관한 규제 체계도 같이 살펴보는 것이 필요하다. 이러한 관점에서 이 장에서는 우선 미국과 일본을 중심으로 해외 투자자문업의 개념과 규제를 살펴보고, 다음으로 자본시장법상 유사투자자문업 개념과 입법 연혁을 살펴본 후 주식리딩방 등과 같이 주로 온라인상에서 ‘복수의 특정인(특정 다수인)’을 대상으로 증권정보를 제공하며 일종의 수수료를 수취하는 자들에 대한 규제방안에 대해 논의하고자 한다.

2. 해외 주요국의 투자자문업 관련 규제

가. 미국

미국의 1940년법 제202조 제a항 제11호는 투자자문업자23)를 (1) 보상(compensation)을 받고, 직접 또는 출판물이나 저술을 통해, 증권의 가치나 증권에 대한 투자의 가부 또는 증권의 매매에 관하여 타인에게 조언을 제공하는 것을 영업으로 하는 모든 자 또는 (2) 보상을 받고 일반적 업무의 일부로서 증권에 관한 분석 또는 보고서를 간행 또는 공표하는 모든 자로 정의한다. 다만 동조 동항 동호 각목에서는 은행과 은행지주회사, 변호사ㆍ회계사ㆍ엔지니어ㆍ선생님, 브로커-딜러, 출판업자, 정부증권 자문인, 신용평가사, 패밀리오피스, 정부 및 정치적 부서는 정책적 관점 등에서 투자자자문업자의 정의에서 제외시킨다.24)

여기서 제11호에 따른 투자자문업자의 개념은 (1) 보상(compensation), (2) 타인에 대한 조언의 제공 또는 증권에 관한 보고서 또는 분석의 발행, (3) (2)의 사업에의 종사라는 세 가지 요소가 핵심적이다. 우선, 보상 요건은 매우 넓은 개념으로써, 그 명칭에도 불구하고 업자가 수취하는 모든 종류의 경제적 이익을 포함하는 것으로 해석된다. 다음으로, 증권에 관한 조언 요건은 시장의 경향에 관한 것, 다른 자문인을 선택하거나 계속 이용하도록 조언하는 것, 다른 투자와 비교하여 증권투자의 이점에 관한 조언, 투자대상인 증권리스트를 제공하는 것, 의결권행사 관련 조언을 포함하는 것으로 해석된다. 마지막으로, 투자조언 사업에의 종사 요건은 투자조언이 유일한 사업이거나 주 업무일 필요는 없다.

1940년법상 이 보고서의 주제인 주식리딩방과 관련이 있는 출판업자가 투자자문업자에서 제외되기 위해서는 일반적이고 정기적으로 발행되는 선의의(bona fide) 신문, 잡지, 사업 또는 금융 관련 출판물의 출판업자이어야 한다(동호 (d)목). 이를 분설하면 다음과 같다. 첫째, 출판물이 단지 비개인적 조언만 제공하여야 한다. 즉, 특정 고객의 개별적 필요에 대한 맞춤형 조언을 제공하면 투자자문업자에 해당하게 된다. 둘째, 출판물이 선의여야 한다. 이는 특정 증권을 강매하는(touting) 누군가에 의해 배포되는 프로모션용 자료가 아니라 ‘이해관계 없는(disinterested)’ 주석이나 분석이어야 함을 의미한다. 셋째, 출판물이 일반적(general)이고 정기적이어야 한다. 이는 시장의 특정 상황에 반응하여 수시로 발간되는 것이 아니어야 함을 의미한다.

대표적인 투자자문과 관련한 지도적인 판례는 Lowe v. SEC, 472 U.S. 181 (1985) 연방대법원 결정인데, 이 판결의 다수 의견은 Lowe의 출판물이 선의이고 일반적ㆍ정기적으로 발간되었다는 점에서 투자자문이 아니라고 판단하였다. Lowe 판결에서 다수 의견은 뉴스레터의 내용이 완전히 이해관계가 없고 일반 대중에게 정기적으로 배포되었으므로 선의 요건 및 일반ㆍ정기25) 발간물 요건을 만족하였다는 점을 강조하였다. 특히, 다수의견은 1940년법상 의회의 입법 의도는 고객에게 개인적 투자자문을 하는 경우만을 규제하기 위한 것이라는 점을 표명하였다. 따라서 이 사건의 뉴스레터와 같이 개인화된 투자자문이 아닌 출판물은 언론의 자유라는 헌법상 기본권의 관점에서 의회가 규제할 의도는 없었다는 점을 확인한 점이 중요하다.

Lowe 사건과 유사하나 2006년 Weiss Research 판결에서는 정보제공과 자동매매서비스가 연동되어 있었고 특히 다양한 프리미엄 서비스를 통해 1:1 관계가 형성될 수 있어 투자자문에 해당한다고 판단하였다. 정보제공과 자동매매가 연동되어 우리법상 투자일임과 동일한 효과가 발생하였다는 점에서도 투자자문으로 볼 여지가 높았다. 특히, 투기기회라고 판단될 시 프리미엄 서비스 구독자에게 거래 안내가 포함된 이메일을 송부하였는데, 이것은 정기적 간행물이 아니라 특정 시장이벤트에 따라 의견을 제시하는 것으로 판단하였다.

마지막으로, 2000년의 Tokyo Joe 판결26)은 한인이 관여된 사건으로서, 인터넷 사이트를 통해 주식투자 정보를 제공하였음은 물론 선행매매 등 부정거래를 통해 부당한 이익을 수취하는 등의 불법행위도 있었다. 일리노이 북부지법은 SEC의 견해를 받아들여 Tokyo Joe의 투자자문이 있었다고 판단하였다. 이 사건의 피고인인 박근수는 최근 주식리딩방에서 문제가 되는 먼저 팔고 빠지기(선행매매) 등의 수법을 행하였다. 박근수는 자신은 개별화된 자문을 행한바 없으므로 투자자문인이 아니라고 항변하였으나, 이메일을 통해 개별 투자자에게 직접 종목 선택에 관한 내용을 전달하였고, 웹사이트상 채팅방을 통해 개별 회원들의 질문에 답변하는 등의 행위를 하였으므로 선의의 출판물이 아니고 개별화된 투자자문이 있었다고 판단하였다. 박근수는 자신은 채팅방을 통해 자신의 추천종목에 대해서만 이야기하고 구독자의 보유종목에 대해서는 논의하지 않았다고 항변하였으나, 법원은 추천종목이 구독자의 보유종목이 될 수 있고 또 되었다는 점에서 피고인 박근수의 출판물은 Lowe 사건의 간행물이 아닌 신문, 뉴스매거진 또는 금융출판물을 가장한(masquerading) 개인적ㆍ개별적 커뮤니케이션의 인터넷 버전일 수 있음을 강조하였다.27)

이상의 미국의 투자자문업자와 관련한 논의를 요약하면, 미국의 1940년법상 규정과 판례의 해석상 투자자문업자는 개별성(personalized), 이해관계 없음(disinterested)을 바탕으로 한 선의라는 개념을 이용하여 투자자문업자에 해당하는가를 주로 살피고 있으며, 개별성이라는 속성에서 특정성이 도출되나, 특정성의 개념을 반드시 1:1로만 보지는 않는 것으로 보인다. 또한, 판례는 형식적 외관이 아니라 실질적 행위를 종합적으로 판단하여 투자자문업자인지 여부를 판단하며, 이 때 개별화된 투자자문이 있었는가의 여부와 몰이해성 등의 선의 요건을 중시한다고 할 수 있다.

나. 일본

일본의 금융상품거래법(金融商品取引法)상 투자조언업은 당사자 일방이 상대방에게 유가증권 또는 금융상품의 가치등에 관하여 구두, 문서(신문, 잡지, 서적 그 외 불특정 다수의 사람에게 판매하는 것을 목적으로 하여 발행되는 것으로, 불특정 다수의 사람에 의해 수시에 구입 가능한 것은 제외) 그 외의 방법으로 조언의 실시를 약속하고 상대방이 그에 대한 보수의 지급을 약속하는 계약(이하 투자고문계약)을 체결하고, 해당 투자고문계약에 기하여 조언을 실시하는 것”을 업(業)으로 하는 것을 말한다.28) 따라서 주가의 동향을 예측하여 신문ㆍ잡지ㆍ서적등 불특정 다수가 수시로 구입할 수 있는 자료에 기사를 게재하는 것은 그것이 불공정거래행위를 구성하지 않는 한 금융상품거래법의 적용대상이 아니다. 참고로 금융상품거래상 금융상품거래업은 이익추구가 업의 요건이 아니나, 미국법의 예에 따라 투자조언업은 유상계약이 요건이기 때문에 무상으로 조언을 제공하는 경우에는 투자조언업에 해당하지 않는다. 이는 언론출판의 자유라는 헌법적 가치를 고려한 것으로 보아야 할 것이다.

유사투자자문과 관련하여 일본 실무상 주목할만한 것은 이상의 금융상품거래법상 투자조언업에 관한 규정에도 불구하고, 금융청은 감독지침에서 불특정성의 개념을 다소 완화하였다는 점이다. 동 감독지침은 인터넷 등을 이용하여 개별성ㆍ상대성이 높은 투자정보를 제공하거나, 회원등록 없이는 투자정보 등을 구입ㆍ이용할 수 없는 경우에는 투자조언업 등록이 필요하다고 규정하여 온라인상의 무분별한 유사 투자자문행위에 대응하고 있다.29) 동 감독지침에 따르면, 불특정 다수인을 대상으로 불특정 다수인이 수시로 구입 가능한 방법으로 유가증권의 가치등 또는 금융상품의 가치 등의 분석에 근거한 투자 결정을 제공하는 행위는 투자조언업에 해당하지 않으나, 온라인을 통해 개별성ㆍ상대성이 높은 투자정보를 제공하거나 투자정보의 지속적 입수를 위해 회원등록이 요구되는 경우에는 투자조언업에 해당한다고 해석하는 것이다.

3. 자본시장법상 투자자문과 유사투자자문업 규제 검토

가. 자본시장법상 투자자문의 개념

자본시장법 제6조 제6항에 따르면 투자자문업은 금융투자상품등의 가치 또는 금융투자상품등에 대한 투자판단에 관한 자문에 응하는 것을 영업으로 하는 것을 말한다. 따라서 투자자문업은 (1) 금융투자상품등, (2) 금융투자상품등의 가치 또는 이에 대한 투자판단, (3) 이에 관한 조언 영업이라는 세 가지 개념이 요구된다. 여기서 투자판단이란 종류, 종목, 취득ㆍ처분, 취득ㆍ처분의 방법ㆍ수량ㆍ가격 및 시기 등에 대한 판단을 말한다. 그리고 (1)은 투자자문대상자산의 범위를, (2)는 본법의 적용대상 투자자문행위를 규정한 것이고, (3)은 자본시장법상 업의 개념을 조언 행위에 대응한 것으로 볼 수 있다. 또한, 자문요청에 응하는 소극적 행위뿐만 아니라 투자광고, 투자권유를 통해 조언하는 행위도 투자자문행위에 포함된다고 해석한다.30)

자본시장법 제7조 제3항은 불특정 다수인을 대상으로 발행 또는 송신되고, 불특정 다수인이 수시로 구입 또는 수신할 수 있는 간행물ㆍ출판물ㆍ통신물 또는 방송 등을 통하여 조언을 하는 경우에는 투자자문업으로 보지 아니한다고 규정하여 투자자문업의 규제대상을 좁히고 있다. 이는 미국의 1940년법을 기초로 마련된 일본의 구 증권거래법을 모델로 한 구 증권거래법 시행령 제2조의5를 자본시장법으로 통합하며 흡수한 것이라고 할 수 있다. 한편, 제7조 제3항의 행위라 하더라도 아래에 소개하는 바와 같이 일정한 대가를 받는 경우 유사투자자문업자에 해당하여 신고 규제 등을 받게 된다.

나. 자본시장법상 유사투자자문의 개념과 규제논리

투자자문업 제도는 1987년 11월 제9차 개정 증권거래법에 의해 도입되었고, 이후 자산운용의 범주에 포함되는 것으로 보아 구 간투법에서 규제하고 있었다. 구 간투법에서 규정하기 이전 1997년 4월 제12차 개정 증권거래법은 투자자문업을 활성화하고 자산관리산업으로 육성하기 위하여 투자자문업 제도를 대폭 보완하여 투자자문업을 조언업, 일임업, 유사자문업으로 구분하였다.31) 1997년 개정 증권거래법 제2조 제10항에 따르면 투자자문업이란 유가증권의 가치 또는 유가증권에 대한 투자판단에 관하여 구술ㆍ문서 기타의 방법으로 조언을 하는 영업을 말한다고 규정하고 있었다. 또한, (1) 불특정다수인을 대상으로 발행 또는 송신되고 불특정다수인이 수시로 구입 또는 수신 가능한 간행물ㆍ출판물ㆍ통신물 또는 방송 등을 통하여 투자자문업의 등록을 한 회사 외의 자가 투자조언을 하는 것(다만 투자조언만을 전문적으로 취급하는 것은 제외)32)과 (2) 별도의 대가 없이 다른 영업에 부수하여 투자조언을 하는 것은 투자자문업의 개념에서 제외하였다(구 증권거래법 시행령 제2조의5).

1997년 유사투자자문업 규제 도입 당시 유사자문업자(ARS전문업체 등)는 자유업이었다. 그러나 이들은 제도권 밖에서 실질적으로는 투자자문행위를 하고 있었고 이들이 악성루머를 유포하거나 근거없는 투자판단정보를 제공하여 시장질서를 어지럽히는 등 투자자 보호 문제가 많고 이들의 현황 파악도 어려웠다. 이에, 시장발전과 투자자 보호를 위해 이들을 제도권으로 수용하는 것이 바람직하다고 보고 이를 제도화 한 것이다.33) 즉, 1997년에 증권거래법 개정을 통해 유사투자자문을 제도권 안으로 포섭한 이유는 (1) 현황파악을 위한 모니터링 목적과 (2) 이를 통한 시장발전 및 투자자 보호를 위한 것이었다. 따라서 현 시점에서 유사투자자문업 제도를 어떻게 개선할 것인지 아니면 외국에서는 사례를 찾을 수 있는 이 제도를 폐지할 것인지는 해당 제도 도입 목적이 달성되었는지 또는 이를 대체할 수 있는 대안이 마련되어 있는가에 달려 있다고 할 수 있다.

다. 유사투자자문에 관한 국내 학설과 판례의 견해

유사투자자문에서 사용되는 ‘불특정’의 개념에 관한 국내 논의는 거의 없으나, 임재연(2021)은 불특정 개념에 해당하는가는 단순히 인원수만을 기준으로 판단할 것이 아니라 상대방의 특정성을 중시하는지 여부에 따라 판단해야 한다는 의견을 제시한다.34) 즉, 임재연(2021)은 대법원의 판례 2011년 판례35)와 같이 특정 시점 내지 특정한 상황에 놓인 개별 투자자를 상정하지 않은 채 불특정 다수인을 대상으로 ‘일방적’으로 이루어지는 투자에 관한 조언이 유사투자자문의 불특정의 개념에서 중요하다고 한다. 나아가 임재연(2021)은 다수라 하더라도 상대방의 개성이나 특정성을 중시하는 경우에는 특정 투자자로 볼 수 있고, 따라서 일정 규모 이상의 재산을 가지거나 일정 규모 이상의 거래실적이 있는 고객들을 대상으로 우편이나 이메일로 금융투자상품을 안내하는 경우 ‘특정’의 개념에 해당할 가능성이 크다고 한다.36) 이는 ‘특정 다수’의 개념을 인정하는 취지라 할 수 있고, 복수의 특정인에게 조언하는 경우에는 유사투자자문이 아니라 투자자문에 해당할 수 있다는 것으로 이해할 수 있다.

유사투자자문 및 투자자문의 개념과 관련하여 의미 있는 판결로는 이토마토 사건을 다룬 대법원 2014. 5. 16 선고, 2012다46644 판결과 대법원 2011. 7. 28 선고, 2011도6020 판결을 들 수 있다. 2014년 대법원 판결은 인터넷 채팅창을 통한 개별적인 답변 서비스를 제공하는 행위는 투자자문이라고 보았고, 2011년 판결은 투자자문업과 유사투자자문의 차이를 다음과 같이 의미있게 설명하고 있다. 즉, 2011년 판결은 유사투자자문을 특정한 시기 및 특정한 상황에 처한 개별 투자자들로부터의 투자상담에 응하여 개별적인 투자판단에 관한 자문을 하는 투자자문업과 달리, 특정 시점 내지 특정한 상황에 놓인 개별 투자자를 상정하지 않은 채 불특정 다수인을 대상으로 일방적으로 이루어지는 투자에 관한 조언을 말하는 것으로 판결하였다.

이상의 국내 논의와 판례를 종합하면, 우리나라도 미국이나 일본과 같이 투자자문이 반드시 1:1에 해당하는 경우뿐만 아니라 특정의 다수일 경우에도 성립할 수 있다는 점을 보여준다는 것을 알 수 있다. 이를 주식리딩방에 대입하면, 일부 주식리딩방의 경우 특정한 회원을 대상으로 투자자문을 행한다는 논리의 전개도 가능하다. 그러나 위 판례가 이 보고서에 다루는 다양한 유형의 주식리딩방을 상정한 것도 아니어서 법적 불확실성이 높다고 할 수 있다. 따라서 투자자문과 유사투자자문의 경계에 관한 입법적 개입으로 시장의 법적 확실성을 높이는 것이 바람직하다고 본다.

Ⅳ. 개선방향

국내의 유사투자자문업자 제도는 1997년 당시 난립하던 사설투자자문업자 문제에 대응하는 과정에서 증권거래법 개정을 통해 새롭게 도입되었다. 국내의 유사투자자문업자는 대가를 받고 투자정보 서비스를 제공한다는 점에서 투자자문업과 실질적으로 유사한 기능을 수행하고 하나 불특정 다수인을 대상으로 일방향 투자조언만 허용된다는 점에서 1:1 맞춤형 조언을 기본으로 하는 투자자문업과 구별된다. 하지만, 유사투자자문업자 제도는 해외에서도 그 유례를 찾기가 어려운 우리나라만의 특수한 제도이다. 미국과 일본 등 해외의 경우에는 우리나라와 달리 별도의 유사투자자문업자의 개념 없이 투자자문업자 자체의 개념을 넓게 해석하여 반드시 1:1이 아니더라도 개별화된 자문에 해당하는 모든 경우를 투자자문업으로 포섭하여 규제하고 있다.

한편, 지난 5월 3일 금융위원회와 금융감독원은 그간 형식적으로 이뤄졌던 유사투자자문업자 감독을 대폭 개선하는 내용의 새로운 강화방안을 발표하였다. 그중에서도 가장 핵심적인 내용은 온라인 양방향 채널을 통해 유료회원제로 영업하는 자들을 더 이상 유사투자자문업자로 인정하지 않고 투자자문업자로 분류한다는 것이다. 단체대화방, 방송 중 실시간 댓글 등과 같이 양방향 소통이 가능한 채널을 제공할 경우, 불특정 다수를 대상으로 하는가의 여부나 실제 1:1 상담을 시행하는가의 여부와 관계없이 그러한 수단을 제공한다는 자체만으로도 투자자문으로 분류하겠다는 방침이다. 이는 곧 유사투자자문업자의 주식리딩방 운영을 금지하는 것으로 향후 강화방안에 따라 자본시장법이 개정된다면37) 주식리딩방을 통한 불법ㆍ불건전행위 문제가 상당 부분 완화될 것으로 예상되며38), 결론적으로, 미국이나 일본 등 해외의 투자자문업자 개념과 상당히 유사하게 된다고 할 수 있다.

다만, 이러한 제도 개선이 실질적인 효과를 거두기 위해서는 무엇보다 더 많은 감독인력을 확충하고 불법ㆍ불건전 영업에 대한 단속 노력이 병행될 필요가 있다. 주식리딩방 내에서의 미등록 투자자문, 일임 혐의를 확인하기 위해서는 단순히 업체의 홈페이지만 확인하는 일제점검보다 직접 리딩방 유료회원으로 가입하는 암행점검이 효과적인 것으로 나타나고 있지만, 예산의 한계 등으로 인해 그 실시규모는 2018년 이후 오히려 지속적으로 감소하고 있는 추세이다.39) 현재 2천개 이상에 달하는 유사투자자문업자를 제대로 검사할 만큼 충분한 감독인력이 확보되지 않은 상황에서 이러한 조치가 어느 정도 실효성을 거둘 수 있을지는 불분명하다. 특히, 주식리딩방의 상당수는 유사투자자문업자로도 신고하지 않은 채 익명으로 운영되고 있어 이들은 여전히 감독의 사각지대에 놓여있다. 불법ㆍ불건전 행위의 단속과 처벌은 향후 유사 문제 재발 방지 및 시장규율 확립을 위한 핵심 조건인 만큼 이들에 대한 상시 감독인력의 보강이 시급하다.

또한, 중장기적인 관점에서 유사투자자문업 제도의 존치 여부 대해서도 고민해볼 필요가 있다. 지난 5월 정부에서 발표한 강화방안은 유사투자자문업 제도를 존치하되, 온라인 양방향 채널을 통해 영업하는 자를 투자자문업으로 분류하여 사실상 유사투자자문업에 대한 규제를 강화한 것으로 평가할 수 있다. 그러나 유사투자자문업자가 금융투자업자로 인정되지 않는 상태에서 지금처럼 신고제를 유지하는 것은 자칫 시장에 투자자문에 준하는 과도한 신뢰와 사후적 보호 요구로 귀결될 수도 있다.40) 그러므로 강화방안에 따라 향후 양방향 온라인 유료채널을 통해 영업하는 자들을 투자자문업자의 영역으로 포섭될 예정임을 감안하면, 유사투자자문업자 제도를 폐지하는 것이 바람직한 것으로 판단된다.41)

이런 관점에서, 유사투자자문업 제도 폐지와 관련하여 중장기적으로 다음의 두 가지 방안을 고려해 볼 수 있을 것이다. 1안은 단기적으로(예컨대 3~5년간) 유사투자자문업 제도를 존치시킨 다음 강화방안에서 제시한 바와 같이 확장된 투자자문업 제도로 유사투자자문업을 흡수하는 방안이다. 2안은 해외에서도 유례를 찾기 힘든 유사투자자문업 제도를 과감히 철폐하는 동시에 강화방안과 같이 투자자문업 개념을 보다 넓게 설정하여 유사투자자문업을 통한 불법행위가 일어날 소지를 최대한 좁히는 것이다. 1안은 2안과 같이 갑자기 유사투자자문 제도를 폐지하게 되면 유사투자자문업이 자유업이라는 잘못된 신호를 줄 수도 있고 이에 따른 혼란을 방지한다는 차원에서 유사투자자문 제도의 일몰제를 두되, 투자자문업의 범위를 확장하여 불법ㆍ불건전 여지가 있는 행위를 투자자문업 영역으로 포섭하여 규제하는 것이 핵심이다. 2안은 이러한 일몰제를 두지 않고 곧바로 제도를 폐지한다는 점에서만 차이가 있는데, 실무적으로 1안이 보다 현실성 있는 대안으로 생각된다. 다만, 어느 경우이든 현재의 규정을 그대로 존치하는 것은 기술발전에 금융감독 당국이 적절히 대응하지 못한 대표 사례로 남을 우려가 있음을 유념할 필요가 있다. 이 점에서 지난 5월의 강화방안은 중간 단계의 적절한 조치로 판단되며, 향후 유사투자자문업의 존치 여부를 포함한 보다 발전적인 논의가 이뤄지길 기대한다.

부록

1) 정식 투자자문업 등록을 한 투자자문업무자가 SNS 등을 통해 투자자들에게 자문을 권유하는 것은 금융소비자보호법상 투자권유규제로 인해 사실상 불가하므로 논의의 실익이 거의 없다고 할 수 있다.

2) 금융위원회ㆍ금융감독원(2021. 5. 3)

3) 경향신문(2021. 6. 30)의 기사 및 연결된 유튜브 영상에 따르면 강화방안이 발표된 5월 3일 이후에도 시장에서 주식리딩방이 여전한 것을 간접적으로 확인할 수 있다(포털의 뉴스 검색을 하면 동 경향신문 기사 외에도 2021년 6월에만도 다수의 주식리딩방 관련 기사를 쉽게 발견할 수 있다).

4) 자본시장법 제101조, 동법 시행령 제102조

5) 자본시장법 제7조(금융투자업의 적용배제)

6) 다 만, 이는 신고한 업체만 집계된 것으로 미신고 상태로 실질적으로 유사투자자문업을 영위하는 업체까지 포함한다면 그 수는 더욱 많을 것으로 예상된다.

7) 2019년 7월 1일 자본시장법 개정에 따라 부적격 유사투자자문업자에 대한 직권말소 제도가 도입된 이후, 금융감독원은 주기적으로 부적격 업체에 대해 직권말소를 시행하고 있다. 2019년 6월에는 2,321개 전체 유사투자자문업자를 대상으로 직권말소 사유 해당 여부를 점검하여 595개 업체를 직권말소 하였으며, 이어 2차 점검(2019년 12월 ~ 2020년 2월)에서는 전체 1,802개 업체 중 97개 부적격 업체를 직권말소 하였다.

8) 2016년 금융감독원이 실시한 유사투자자문업자 영업행태 조사결과를 참고하면, 법인사업자의 평균 매출액은 9.8억원, 개인사업자는 평균 5,319만원으로 법인 대비 개인사업자의 사업규모가 매우 영세한 것을 알 수 있다.

9) 한겨레21(2020. 7. 6)

10) 국내 유사투자자문업 및 해외 투자자문업 규제에 대해서는 후속하는 장에서 보다 상세히 논의한다.

11) https://twitter.com/fsa_JAPAN/status/1268137299298017286

12) https://www.fsa.go.jp/ordinary/chuui/mutouroku.html

13) 유사투자자문업은 자본시장법상 금융투자업자(투자매매업, 투자중개업, 집합투자업, 투자자문업, 투자일임업, 신탁업 등)에 해당하지 않기 때문에 금융당국의 관리, 감독 및 투자자보호 규정의 적용을 받지 않는다. 따라서 유사투자자문 계약해지에

따른 가입비 환불, 과장광고 등 피해보상 문제는 민사상 문제로 사법절차를 거치거나 한국소비자원의 상담 및 피해구제 절차를 따르게 되어 있으며, 유사투자자문업자의 미등록 투자자문행위, 투자자금 보관, 예탁, 대여 등 불법ㆍ불건전행위(자본시장법 제98조)가 의심되는 사건에 대해서는 금융감독원에 신고하도록 되어 있다.

14) 또한, 이러한 상담이 실제 피해구제로 이어진 건수도 2017년 475건, 2018년 1,621건, 2019년 3,237건, 2020년 3,148건으로 전반적으로 증가하는 추세이다.

15) 김민기ㆍ김준석(2021)에 따르면 2020년 3월~2021년 2월 사이 개인투자자들은 87조원을 순매수하였고, 주식거래 활동계좌는 2,991만개에서 3,834만개로 843만개 증가하였으며, 월간 거래대금은 평균 404조원으로 2017~2019년 평균 대비 3배 이상 증가하였다.

16) 한편, 전월 대비 증가율 기준으로는 ‘유사투자자문’이 21.3%로 가장 높았고, 그 다음으로 ‘주식’(15.3%), ‘모바일게임서비스’(3.6%) 등의 순서를 보인다.

17) 현재 금융감독원은 매년 정기적으로 민원빈발 업체, 장기미점검 업체 등을 선별하여 이들에 대해 일제점검(인터넷 홈페이지, 블로그, 카페 등 게시물 내용 등을 점검)과 암행점검(금융감독원 직원이 유사투자자문업자의 유료회원으로 가입하여 불법행위 여부를 점검)의 형태로 불법 및 불건전 영업행위를 점검하여 발표하고 있다(금융감독원, 2021. 2. 23).

18) 유튜브 주식채널은 불특정 다수에게 주식투자 정보를 유튜브 동영상 형태로 전달하는 매체로 코로나19 기간 개인투자자의 주식투자 증가와 함께 그 수가 늘어나고 있으며 개인의 투자의사결정에 미치는 영향력도 커지고 있는 것으로 전해지고 있다(남길남, 2021).

19) 매일경제(2021. 1. 13)

20) 조선비즈(2021. 6. 8)

21) 금융감독원의 ‘유튜브 등 온라인 주식방송 사업자 유의사항 안내(보도자료, 2021. 7. 15)’에 따르면 강화방안 발표 이후 5~6월 중 총 36개의 온라인 주식방송 사업자가 유사투자자문업자 신고를 완료한 것으로 조사되었다.

22) 이에 관한 상세는 Plaze(2018)를 참조. 이하의 미국 투자자문업에 관한 소개는 주로 Plaze(2018)를 참고하였음을 밝힌다.

23) 참고로 미국법상의 투자자문업자는 자본시장법상의 투자자문업 외에 투자일임업, 집합투자업까지 포함되는 넓은 개념이다.

24) 열거한 1940년법의 적용이 배제된 자들이라고 하더라도 일정한 행위를 하는 경우에는 1940년법이 적용되는 경우도 있고, 일정한 요건을 만족하는 경우에만 그 적용이 배제되는 경우도 있다. 예컨대, 은행과 은행지주회사가 Investment company(집합투자업자)에게 투자자문을 할 경에는 다시 1940년 법이 적용되며, 증권회사라 할 수 있는 브로커-딜러의 경우는 증권업에 부수한 무보수의 투자자문에 대해서만 1940년법이 적용 배제된다. 1940년법의 적용 배제에 관한 상세는 Plaze(2018, pp.6-16) 참조.

25) 다만, 실제로는 정기적으로 발행된 바 없어 연방대법원의 판결이 잘못되었다는 평석도 있다(Thompson, 1986, p.217, 각주 72).

26) USSEC v. Park, 99 F. Supp. 2d 889 (N.D. Ill. 2000)

27) SEC v. Gun Soo Oh Park, a/k/a Tokyo Joe, and Tokyo Joe’s Societe Anonyme Corp., 99 F. Supp. 2d 889 at 896

28) 금융상품거래법 제2조 제8항 제11호 및 제13호, 제28조 제3항

29) 金融商品取引業者等向けの総合的な監督指針, VII. 監督上の評価項目と諸手続(投資助言ㆍ代理業), VII-3-1 (2) 登録の要否の判断に当たっての留意点, ② 投資助言ㆍ代理業に該当しない行為 (https://www.fsa.go.jp/common/law/guide/kinyushohin/07.html#07-03)

30) 같은 의견, 김은집ㆍ박삼철ㆍ서종군(온주, 제6조 제7항)

31) 전홍렬(1997, p.227)

32) 97년 개정법에는 괄호 속의 단서가 있었으나, 차기 개정법에서 삭제되었다.

33) 전홍렬(1997, p.229)

34) 임재연(2021, p.93)

35) 대법원 2011. 7. 28 선고, 2011도6020 판결

36) 임재연(2021, p.94)

37) 참고로, 강화방안의 내용이 충실히 반영된 자본시장법 개정안(홍성국 의원 대표발의, 의안번호 11104)이 지난 6월 25일 국회에 제출된 상태이다.

38) 이 보고서의 논의 대상은 아니나, 주식리딩방 못지않게 ‘코인리딩방’도 동일한 문제가 상당하다. 향후 가상자산 관련 규제법의 설계 시 이와 관련된 쟁점도 같이 논의되어야 할 것이다. 참고로, 현재 제21대 국회에서 발의된 그 어느 가상자산 관련 법안에서도 코인리딩방과 관련한 쟁점을 다루는 법안은 보이지 않는다.

39) 금융감독원에 따르면 유사투자자문업자에 대한 암행점검 규모는 2018년 25개, 2019년 14개, 2020년 10개이며, 암행점검을 통한 미등록 자문ㆍ일임 등 불법행위 적발률은 약 32~60%로 동기간 일제점검의 불법행위 적발률 7.6~13.3% 보다 높은 수준이다.

40) 권재열(2015)

41) 필자들의 견해와 달리, 규모와 영향력이 큰 상위 유사투자자문업자는 등록제로 전환하고 영세 개인 유사투자자문업자는 법령에서 상정하고 있는 형태로만 영업을 유도할 것을 주장하는 견해도 있다(성희활, 2021, p.438).

42) 금융소비자보호에 관한 법률(금소법)의 6대 판매규제: 적합성원칙, 적정성원칙, 설명의무, 불공정영업행위 금지, 부당권유행위 금지, 허위ㆍ과장광고 금지

참고문헌

경향신문, 2021. 6. 30, ‘3개월 50% 수익률’,주식리딩방의 ‘기적의 계산법.’

공정거래위원회ㆍ한국소비자원ㆍ한국소비자단체협의회, 2021. 3. 23, 2021년 2월 소비자 빅데이터 트렌드.

권재열, 2015, 자본시장법상 유사투자자문업자 규제 - 투자자문업자에 대한 경우와 비교를 중심으로『 사법』, 1(32), 3-32.

김민기ㆍ김준석, 2021, 코로나19 국면의 개인투자자: 투자행태와 투자성과, 자본시장연구원 이슈보고서 21-11.

금융감독원, 2012. 7. 11, 투자자문사의 건전한 성장을 위한 종합 정책방향 마련.

금융감독원, 2013. 4. 11, 유사투자자문업 피해 투자자 보호방안 추진.

금융감독원, 2020. 4. 22, 97개 부적격 유사투자자문업에 대한 직권말소 처리.

금융감독원, 2020. 10. 21, 금융투자업규정시행세칙 개정 사전예고.

금융감독원, 2021. 2. 23, 2020년 유사투자자문업자 불법ㆍ불건전 영업행위 점검결과.

금융위원회ㆍ금융감독원, 2017. 2. 24, 유사투자자문업 제도개선 및 감독방안.

금융위원회ㆍ금융감독원, 2021. 3. 29, 불법ㆍ불공정 민생금융범죄 대응방안.

금융위원회ㆍ금융감독원, 2021. 5. 3, 유사투자자문업자 관리ㆍ감독 강화방안

남길남, 2021. 4. 13, 유튜브 주식채널의 정보효과와 위험요인, 자본시장연구원 이슈보고서 21-05.

대한금융신문, 2021. 1. 25, 주식리딩사기 근절될까...법원, 피해자에 손들어 줘.

매일경제, 2021. 1. 13, 이젠 유튜브서 활개치는 ‘주식 리딩방’...사기피해 급증 주의보.

박종옥, 2020, 빅데이터 분석을 통한 유사투자자문서비스 소비자피해 예측에 대한 기초연구,『소비자문제연구』51(3).

성희활, 2021, 유사투자자문업 규제 개선방안 연구,『법학연구』24(1).

소비자시민모임, 2020, 소비자리포트 Vol. 158.

온주, 2019,『온라인 주석서 자본시장법』, 전면개정 2판, 로앤비 온주.

임재연, 2021,『자본시장법』, 박영사.

전홍열, 1997,『증권거래법 해설』, 넥서스.

조선비즈, 2021. 6. 8, 65만명 유튜브 구독하는 대형 투자자문사, 불법 리딩방 운영ㆍ주가조작혐의로 단체 고소당한다.

한겨레21, 2020. 7. 6, ‘대박주’ 찍어준다는 주식 리딩방 들어가보니.

한국소비자원, 2020, 유사투자자문 서비스 약관 실태조사.

Plaze, Robert E., 2018, Regulation of Investment Advisers by the U.S. Securities and Exchange Commission, Proskauer Rose LLP.

Thompson, Stacy P., 1986, Lowe v. SEC: Investment Advisors Act of 1940 clashes with first amendment guarantees of free speech and press, University of Richmond Law Review 21(1).

2020년 중순부터 지속된 주가 상승기를 기회로 이른바 ‘주식리딩방’이 SNS나 유튜브 등을 통해 투자자들 사이에서 급속히 전파되고 있다. 주식리딩방은 주식투자 경험이 부족한 개인투자자를 대상으로 종목 추천ㆍ분석, 매매기법 등 투자정보를 공유하는 단체채팅방으로 다수에게 투자정보를 제공함으로써 정보비대칭을 해소한다는 이점이 있으나 최근에는 사회적 문제로 떠오르고 있다. 현재 주식리딩방과 관련한 민원은 주로 계약해지에 따른 회원비 또는 이용료 반환과 관련된 분쟁이 주를 이루고 있지만, 주가가 하락하게 되면 이에 더해 투자손실보상 분쟁까지 일어날 수 있다는 점에서 이에 대한 우려가 커지고 있다.

현실에서 주식리딩방의 형태는 크게 유사투자자문업 신고를 하고 영업하는 경우와 이 같은 신고도 없이 영업하는 경우로 구분할 수 있다.1) 후자의 경우는 현 자본시장법 위반에 해당하므로 제재 수단이 있으나, 전자의 경우는 영업행태에 대하여 구체적인 규정이 마련되어 있지 않아 상당한 법적 불확실성이 제기되고 있다. 현 자본시장법은 불특정다수에게 동질적인 투자조언서비스를 제공하는 한, 유사투자자문업자에 대해 투자자문업 등록 의무를 면제해주고 있다. 그러나 일부 유사투자자문업자들은 주식리딩방을 통해 일방적인 투자정보 제공 수준을 넘어 1:1 상담, 실시간 알림 등 개별적인 투자자문을 제공하고 있다. 이는 법에서 상정한 유사투자자문업의 올바른 모습이 아닐 뿐만 아니라 사실상 정식 등록을 필요로 하는 투자자문업 행위에 해당한다.

이러한 제도적 미비점을 인지하고 금융감독당국은 지난 2021년 5월 3일 유사투자자문업자의 관리ㆍ감독 강화방안2)(이하 강화방안)을 발표하였다. 강화방안은 앞으로 주식리딩방과 같이 온라인을 통해 양방향으로 소통이 가능한 매체를 사용하는 경우에는 투자자문업 등록을 의무화하고, 유사투자자문업의 진입ㆍ영업ㆍ퇴출 전 단계 관리ㆍ감독과 불법ㆍ불건전 영업행위 단속을 현재보다 대폭 강화하는 내용을 담고 있다. 환영할만한 조치이나, 강화방안의 발표 이후에도 시장에서는 여전히 불법ㆍ불건전 행위가 성행하는 등 아직도 문제가 여전한 것으로 보인다.3)

이에 이 보고서에서는 우선 유사투자자문업 현황과 문제점을 살펴보고(Ⅱ장), 법적 관점에서 유사투자자문업과 관련한 국내외 규제체계와 그 함의를 논의한 후(Ⅲ장), 끝으로 이를 바탕으로 향후 제도개선방향을 제시하고자 한다.

Ⅱ. 유사투자자문업 현황 및 사례

1. 유사투자자문업 개요

유사투자자문업은 불특정 다수인을 대상으로 일정한 대가를 받고 간행물ㆍ출판물ㆍ통신물ㆍ 방송 등을 통해 금융투자상품에 대한 투자판단 또는 금융투자상품의 가치에 관한 조언을 제공하는 업을 의미한다.4) 이들은 투자조언을 본업으로 한다는 점에서 투자자문업과 유사하나 특정 투자자가 아닌 불특정 다수인을 대상으로 동질적인 투자정보를 제공한다는 점에서 일대일(1:1)로 개별화ㆍ상대화된 조언을 수행하는 투자자문업과 큰 차이가 있다.5)

이 외에도 유사투자자문업은 단순 신고제로 운영되는 만큼 진입 및 영업규제도 투자자문업에 비해 매우 느슨한 편이다. 투자자문업과 달리 최소 자기자본 및 인적 요건 등을 적용받지 않을뿐더러 최근 5년 이내 직권말소, 금융관련 법령 위반(벌금형 이상), 1년 이내 자진 폐업한 경우가 아니면 누구든지 사전교육을 이수하고 신고하는 것만으로 자유롭게 영업할 수 있다. 또한 유사투자자문업자는 금융투자업자가 아니기 때문에 영업행위에 있어서도 투자자로부터의 금전예탁, 선행매매, 계약 외의 대가 수취 금지 등 금융투자회사에 대한 영업행위규제 중 극히 일부만 적용받으며, 투자자문업자에게 적용되는 적합성원칙, 적정성원칙, 설명의무, 불공정영업행위, 부당권유행위, 허위과장광고 금지와 같은 금융소비자보호법의 6대 판매규제 또한 적용되지 않는다(<부록 1> 참조).

2. 현황 및 사례

2020년 11월말 기준 금융위원회에 신고한 유사투자자문업자 수는 2,092개로 2012년말 573개 대비 약 267%(1,529개)로 크게 증가하였다.6) 2019년 7월 이후 부적격 유사투자자문업자에 대한 직권말소 제도가 도입된 이후 전체 업체 수는 2,000개 내외 수준에 다소 정체된 모습이나, 전체 업체 수는 매년 꾸준히 증가하는 추세이다(<그림 Ⅱ-1> 참조).7)

유형별로 보면 2019년 부적격 업자에 대한 직권말소 제도가 도입되며 개인 업체 수가 크게 감소하였으나 여전히 60% 내외로 법인 업체에 비해 높은 비중을 차지하고 있다. 유사투자자문업자는 투자자문사와 달리 경영사항 공시, 영업보고서 제출 등의 의무가 부과되지 않기 때문에 이들의 사업 규모나 재무 현황을 정확히 파악할 수는 없지만 일반적으로 개인 업체일수록 매출 규모가 작음을 감안할 때 유사투자자문업체의 대부분은 영세한 업체일 것으로 추정된다.8)

비, 구독료 등)를 통해 수익을 창출하는 것으로 알려져 있다. 그리고 최근에는 개인투자자의 주식시장 참여 증가와 함께 오픈채팅방, 유튜브 등을 통해 ‘주식리딩방’을 개설하는 경우가 늘고 있다.

‘주식리딩방’이란 운영자가 상승 예상 종목 추천, 매수ㆍ매도 타이밍 등 투자정보를 공유하는 단체채팅방을 지칭하는 용어로, 멘토, 전문가, 애널리스트 등으로 자칭하는 채팅방 운영자가 주식투자 경험이 부족한 개인 회원들을 대상으로 주식의 매매행위를 이끌어준다는 점에서 ‘리딩(leading)’ 이라는 단어를 사용하는 것으로 알려져 있다. 이러한 주식리딩방은 비공개, 익명으로 운영되는 경우가 많아 이들의 영업실태를 정확히 알기는 어렵지만, 관련 소비자 민원과 보도자료 등에 따르면 이들은 일반적인 투자정보 공유 수준을 넘어서 특정 종목추천(stock picking), 실시간 주식 매매 타이밍 알림, 1:1 특별상담 등 실질적으로 미등록 투자자문을 제공하는 경우가 빈번한 것으로 추정된다.

또한, 주식리딩방은 무료방과 유료방으로 구분되기도 하는데, 유료방도 일반방, VIP방 등으로 세분화되어 회원비에 따라 차별화된 서비스를 제공한다고 홍보하는 경우도 있다. 이들은 우선 스팸메세지, 오픈채팅방, 유튜브 방송, 인터넷 광고 등을 통해 무료방 가입을 유도하고, 무료방 내에서 유망 종목을 추천하거나 기존 회원들의 투자성과를 홍보하면서 더 구체적인 투자정보를 원할 시 유료방으로 가입하도록 유도하는 게 일반적이다.9) 이 때 유료방의 회원비는 업체에 따라 월 2만원에서 수백만원에 이르기까지 매우 다양한 것으로 알려져 있다.

3. 국내 유사투자자문업의 문제점

이처럼 주식리딩방, 유튜브 주식채널 등 온라인 투자정보제공 업체가 늘어나면서 이와 관련한 소비자피해 사례도 증가하고 있다.13) 한국소비자원에 따르면 유사투자자문 관련 상담 건수는 2017년 1,855건에서 2020년 16,491건으로 최근 3년 동안 9배 이상 증가하였다.14) 이러한 추세는 코로나19 이후 개인들의 주식투자에 관한 관심이 커지면서 현재까지도 좀처럼 누그러들지 않고 있다.15) 2021년 2월 공정거래위원회의 소비자상담센터에 접수된 전체 소비자 피해 상담 건수 중에서 ‘유사투자자문’ 관련 상담 건수는 1,512건으로 이동전화서비스에 이어 2위를 기록하고 있으며, 이는 주로 유사투자자문업체 서비스 중도해지 시 과도한 위약금 요구, 해지 거부 등에 대한 민원인 것으로 전해지고 있다.16)

이 외에도 유사투자자문업과 관련한 또 다른 문제점은 최근에 등장한 유튜브 주식채널18)이 유사투자자문업자의 고가 유료회원제 서비스의 홍보ㆍ유인 창구로 활용되고 있다는 점이다. 예를 들어 급등주 종목 추천 유튜브 동영상과 함께 공개 댓글에 오픈채팅방 링크를 달거나 실시간 방송 중 자막을 통해 주식리딩방 가입을 홍보하고, 리딩방 내에서 유료회원의 수익률을 홍보하며 별도의 유료회원 가입을 유도하는 방식이다.19) 이러한 유튜브 주식채널의 대부분은 주로 급등락 가능성이 높은 중소형주를 추천하는 경우가 많은 것으로 알려져 있으며, 최근에는 60만명 이상이 구독하는 유튜브 주식채널을 운영하는 유사투자자문업자가 불법 리딩방 운영, 시세조종, 과장 광고등 혐의로 회원들로부터 단체 형사고소를 당해 화제가 되었다.20)

유사투자자문업과 관련하여 특히 문제가 되는 것은 유튜브 주식채널의 경우 이들의 유사투자자문업자 해당 여부가 불분명해 대부분이 미신고 상태로 영업되고 있다는 점이다. 유튜브 주식방송의 수입원은 광고수익, 시청자 후원, 정기 구독료 등이 혼재되어 있어 금전적 대가성 여부가 불분명한 경우가 많아 유사투자자문업 신고 대상 여부를 판단하는 것이 현실적으로 쉽지 않다. 그렇지만 구독자, 조회 수에 따른 광고수익이나 간헐적인 시청자 후원 등의 차원을 넘어 멤버십 서비스 등 유료회원제를 운영하고 있다면, 이는 실질적으로 투자조언에 따른 직접적인 대가를 수취하고 있는 것이므로 유사투자자문업을 영위하고 있다고 보는 것이 타당하다.

이처럼 유사투자자문 관련 불법ㆍ불건전 영업행위에 따른 피해가 증가하면서 금융당국에서도 올해 5월에「유사투자자문업자 관리ㆍ감독강화방안」을 발표하는 등 정책적 노력을 확대하고 있다. 2012년부터 주기적으로 제도개선과 점검을 실시해왔지만 최근 주식리딩방, 유튜브 등 새로운 유형의 영업행태를 기존 규제체계로 규율하기엔 한계가 있다는 이유에서이다. 이번 강화방안은 이전에 주기적으로 시행되어 왔던 ‘진입-영업-퇴출’의 전단계 관리ㆍ감독 강화뿐만 아니라 유사투자자문업자의 업무영역을 명확히 하였다는 데 그 의의가 있다(<부록 2> 참조).

이를 좀 더 구체적으로 살펴보면, 강화방안은 앞서 언급한 주식리딩방, 유튜브 주식방송에 대해 다음과 같은 규제 도입을 추진하고 있다. 먼저, 유사투자자문업자가 유료로 주식리딩방과 같이 양방향 소통이 가능한 채널을 운영하는 경우 투자자문업 등록을 의무화한다는 방침이다. 이미 지금도 유사투자자문업 신고 시 1:1 상담을 하려는 경우 투자자문업으로 등록하도록 안내하고 있지만 규정의 강제성이 없고 감독비용 또한 상당하여 그 실효성이 크지 않다는 지적이 있어 왔다. 따라서 ‘잠재적으로’ 1:1 상담이 일어날 소지가 있는 영업방식을 원천 차단하는 것이 효과적이라는 판단 하에, 주식리딩방, 온라인 실시간 댓글 등 양방향 소통이 가능한 채널을 활용할 경우 모두 투자자문업으로 등록하도록 하겠다는 것이다. 한편, 유튜브 주식방송에 대해서도 유료회원제 등을 운영하는 경우에는 앞서 언급한 바와 같이 직접적 대가를 수취하는 것으로 해석하여 유사투자자문업으로 신고하도록 하였다.21)

이 외에도 강화방안은 ‘진입-영업-퇴출’ 전 단계별 이전보다 더욱 강화된 규제 개선방안을 제시하고 있다. 진입 단계에서는 허위신고 처벌 근거 마련, 유튜브, 모바일 앱 등을 추가한 영업방식 신고 유형 세분화, 영업 단계에서는 손실보전, 이익보장, 허위 수익률 광고 금지, 금감원의 검사권 확대, 그리고 퇴출 단계에서는 부적격 업체의 직권 말소 사유 확대, 퇴출업체의 재진입 제한 요건 강화 등을 추진하겠다고 밝혔다. 아울러 제도개선 완료 시까지 일제점검 실시, 미등록 온라인 자문ㆍ일임 사이트 차단 등을 통해 불법행위를 상시 점검하고 적발률이 높은 암행점검 규모를 크게 확대하겠다고 밝혔다. 종합하면, 강화방안에 따른 제도개선이 완료되면 유사투자자문업의 주식리딩방이 사실상 금지되고 유튜브 주식방송들에 대한 규제체계가 마련됨으로써 이들의 불법ㆍ불건전 영업에 따른 투자자 피해가 상당 부분 완화될 것으로 예상된다.

Ⅲ. 국내외 유사투자자문업 법적 문제 검토

1. 개관

앞서 살펴본 주식리딩방과 관련한 자본시장법상 유사투자자문업 제도의 개선을 위해서는 유사투자자문업의 법적 쟁점을 이해할 필요가 있다. 유사투자자문업과 관련한 법적 쟁점의 핵심은 (1) 주식리딩방 등과 같은 증권정보 제공자의 행위가 투자자문에 해당하는가 즉, 어떤 경우에 자본시장법상 투자자문업에 해당하는가, (2) 유사투자자문업 규제(개념)를 계속 존치할 필요성이 있는가로 요약할 수 있다.

오늘날의 투자자문업 규제는 1935년 미국에서 시작된 것으로, 1940년 투자자문업법(Invest-ment Advisors Act of 1940, 이하 1940년법)에서 보다 구체적인 내용을 규정하고 있다. 그러므로 미국의 1940년법상 내용과 이에 관한 판례 및 SEC의 해석례를 통해 투자자문업의 개념과 그 규제 논리를 이해하는 것이 필수적이다.22)

한편, 국내의 유사투자자문업 규제는 투자자문에는 해당하지 아니하나 투자자문과 유사한 행위를 수행하는 자에 대한 모니터링을 위해 존재하는 것으로, 주요 선진국에서는 사례를 찾기 어려운 바 이에 관한 규제 체계도 같이 살펴보는 것이 필요하다. 이러한 관점에서 이 장에서는 우선 미국과 일본을 중심으로 해외 투자자문업의 개념과 규제를 살펴보고, 다음으로 자본시장법상 유사투자자문업 개념과 입법 연혁을 살펴본 후 주식리딩방 등과 같이 주로 온라인상에서 ‘복수의 특정인(특정 다수인)’을 대상으로 증권정보를 제공하며 일종의 수수료를 수취하는 자들에 대한 규제방안에 대해 논의하고자 한다.

2. 해외 주요국의 투자자문업 관련 규제

가. 미국

미국의 1940년법 제202조 제a항 제11호는 투자자문업자23)를 (1) 보상(compensation)을 받고, 직접 또는 출판물이나 저술을 통해, 증권의 가치나 증권에 대한 투자의 가부 또는 증권의 매매에 관하여 타인에게 조언을 제공하는 것을 영업으로 하는 모든 자 또는 (2) 보상을 받고 일반적 업무의 일부로서 증권에 관한 분석 또는 보고서를 간행 또는 공표하는 모든 자로 정의한다. 다만 동조 동항 동호 각목에서는 은행과 은행지주회사, 변호사ㆍ회계사ㆍ엔지니어ㆍ선생님, 브로커-딜러, 출판업자, 정부증권 자문인, 신용평가사, 패밀리오피스, 정부 및 정치적 부서는 정책적 관점 등에서 투자자자문업자의 정의에서 제외시킨다.24)

여기서 제11호에 따른 투자자문업자의 개념은 (1) 보상(compensation), (2) 타인에 대한 조언의 제공 또는 증권에 관한 보고서 또는 분석의 발행, (3) (2)의 사업에의 종사라는 세 가지 요소가 핵심적이다. 우선, 보상 요건은 매우 넓은 개념으로써, 그 명칭에도 불구하고 업자가 수취하는 모든 종류의 경제적 이익을 포함하는 것으로 해석된다. 다음으로, 증권에 관한 조언 요건은 시장의 경향에 관한 것, 다른 자문인을 선택하거나 계속 이용하도록 조언하는 것, 다른 투자와 비교하여 증권투자의 이점에 관한 조언, 투자대상인 증권리스트를 제공하는 것, 의결권행사 관련 조언을 포함하는 것으로 해석된다. 마지막으로, 투자조언 사업에의 종사 요건은 투자조언이 유일한 사업이거나 주 업무일 필요는 없다.

1940년법상 이 보고서의 주제인 주식리딩방과 관련이 있는 출판업자가 투자자문업자에서 제외되기 위해서는 일반적이고 정기적으로 발행되는 선의의(bona fide) 신문, 잡지, 사업 또는 금융 관련 출판물의 출판업자이어야 한다(동호 (d)목). 이를 분설하면 다음과 같다. 첫째, 출판물이 단지 비개인적 조언만 제공하여야 한다. 즉, 특정 고객의 개별적 필요에 대한 맞춤형 조언을 제공하면 투자자문업자에 해당하게 된다. 둘째, 출판물이 선의여야 한다. 이는 특정 증권을 강매하는(touting) 누군가에 의해 배포되는 프로모션용 자료가 아니라 ‘이해관계 없는(disinterested)’ 주석이나 분석이어야 함을 의미한다. 셋째, 출판물이 일반적(general)이고 정기적이어야 한다. 이는 시장의 특정 상황에 반응하여 수시로 발간되는 것이 아니어야 함을 의미한다.

대표적인 투자자문과 관련한 지도적인 판례는 Lowe v. SEC, 472 U.S. 181 (1985) 연방대법원 결정인데, 이 판결의 다수 의견은 Lowe의 출판물이 선의이고 일반적ㆍ정기적으로 발간되었다는 점에서 투자자문이 아니라고 판단하였다. Lowe 판결에서 다수 의견은 뉴스레터의 내용이 완전히 이해관계가 없고 일반 대중에게 정기적으로 배포되었으므로 선의 요건 및 일반ㆍ정기25) 발간물 요건을 만족하였다는 점을 강조하였다. 특히, 다수의견은 1940년법상 의회의 입법 의도는 고객에게 개인적 투자자문을 하는 경우만을 규제하기 위한 것이라는 점을 표명하였다. 따라서 이 사건의 뉴스레터와 같이 개인화된 투자자문이 아닌 출판물은 언론의 자유라는 헌법상 기본권의 관점에서 의회가 규제할 의도는 없었다는 점을 확인한 점이 중요하다.

Lowe 사건과 유사하나 2006년 Weiss Research 판결에서는 정보제공과 자동매매서비스가 연동되어 있었고 특히 다양한 프리미엄 서비스를 통해 1:1 관계가 형성될 수 있어 투자자문에 해당한다고 판단하였다. 정보제공과 자동매매가 연동되어 우리법상 투자일임과 동일한 효과가 발생하였다는 점에서도 투자자문으로 볼 여지가 높았다. 특히, 투기기회라고 판단될 시 프리미엄 서비스 구독자에게 거래 안내가 포함된 이메일을 송부하였는데, 이것은 정기적 간행물이 아니라 특정 시장이벤트에 따라 의견을 제시하는 것으로 판단하였다.

마지막으로, 2000년의 Tokyo Joe 판결26)은 한인이 관여된 사건으로서, 인터넷 사이트를 통해 주식투자 정보를 제공하였음은 물론 선행매매 등 부정거래를 통해 부당한 이익을 수취하는 등의 불법행위도 있었다. 일리노이 북부지법은 SEC의 견해를 받아들여 Tokyo Joe의 투자자문이 있었다고 판단하였다. 이 사건의 피고인인 박근수는 최근 주식리딩방에서 문제가 되는 먼저 팔고 빠지기(선행매매) 등의 수법을 행하였다. 박근수는 자신은 개별화된 자문을 행한바 없으므로 투자자문인이 아니라고 항변하였으나, 이메일을 통해 개별 투자자에게 직접 종목 선택에 관한 내용을 전달하였고, 웹사이트상 채팅방을 통해 개별 회원들의 질문에 답변하는 등의 행위를 하였으므로 선의의 출판물이 아니고 개별화된 투자자문이 있었다고 판단하였다. 박근수는 자신은 채팅방을 통해 자신의 추천종목에 대해서만 이야기하고 구독자의 보유종목에 대해서는 논의하지 않았다고 항변하였으나, 법원은 추천종목이 구독자의 보유종목이 될 수 있고 또 되었다는 점에서 피고인 박근수의 출판물은 Lowe 사건의 간행물이 아닌 신문, 뉴스매거진 또는 금융출판물을 가장한(masquerading) 개인적ㆍ개별적 커뮤니케이션의 인터넷 버전일 수 있음을 강조하였다.27)

이상의 미국의 투자자문업자와 관련한 논의를 요약하면, 미국의 1940년법상 규정과 판례의 해석상 투자자문업자는 개별성(personalized), 이해관계 없음(disinterested)을 바탕으로 한 선의라는 개념을 이용하여 투자자문업자에 해당하는가를 주로 살피고 있으며, 개별성이라는 속성에서 특정성이 도출되나, 특정성의 개념을 반드시 1:1로만 보지는 않는 것으로 보인다. 또한, 판례는 형식적 외관이 아니라 실질적 행위를 종합적으로 판단하여 투자자문업자인지 여부를 판단하며, 이 때 개별화된 투자자문이 있었는가의 여부와 몰이해성 등의 선의 요건을 중시한다고 할 수 있다.

나. 일본

일본의 금융상품거래법(金融商品取引法)상 투자조언업은 당사자 일방이 상대방에게 유가증권 또는 금융상품의 가치등에 관하여 구두, 문서(신문, 잡지, 서적 그 외 불특정 다수의 사람에게 판매하는 것을 목적으로 하여 발행되는 것으로, 불특정 다수의 사람에 의해 수시에 구입 가능한 것은 제외) 그 외의 방법으로 조언의 실시를 약속하고 상대방이 그에 대한 보수의 지급을 약속하는 계약(이하 투자고문계약)을 체결하고, 해당 투자고문계약에 기하여 조언을 실시하는 것”을 업(業)으로 하는 것을 말한다.28) 따라서 주가의 동향을 예측하여 신문ㆍ잡지ㆍ서적등 불특정 다수가 수시로 구입할 수 있는 자료에 기사를 게재하는 것은 그것이 불공정거래행위를 구성하지 않는 한 금융상품거래법의 적용대상이 아니다. 참고로 금융상품거래상 금융상품거래업은 이익추구가 업의 요건이 아니나, 미국법의 예에 따라 투자조언업은 유상계약이 요건이기 때문에 무상으로 조언을 제공하는 경우에는 투자조언업에 해당하지 않는다. 이는 언론출판의 자유라는 헌법적 가치를 고려한 것으로 보아야 할 것이다.

유사투자자문과 관련하여 일본 실무상 주목할만한 것은 이상의 금융상품거래법상 투자조언업에 관한 규정에도 불구하고, 금융청은 감독지침에서 불특정성의 개념을 다소 완화하였다는 점이다. 동 감독지침은 인터넷 등을 이용하여 개별성ㆍ상대성이 높은 투자정보를 제공하거나, 회원등록 없이는 투자정보 등을 구입ㆍ이용할 수 없는 경우에는 투자조언업 등록이 필요하다고 규정하여 온라인상의 무분별한 유사 투자자문행위에 대응하고 있다.29) 동 감독지침에 따르면, 불특정 다수인을 대상으로 불특정 다수인이 수시로 구입 가능한 방법으로 유가증권의 가치등 또는 금융상품의 가치 등의 분석에 근거한 투자 결정을 제공하는 행위는 투자조언업에 해당하지 않으나, 온라인을 통해 개별성ㆍ상대성이 높은 투자정보를 제공하거나 투자정보의 지속적 입수를 위해 회원등록이 요구되는 경우에는 투자조언업에 해당한다고 해석하는 것이다.

3. 자본시장법상 투자자문과 유사투자자문업 규제 검토

가. 자본시장법상 투자자문의 개념

자본시장법 제6조 제6항에 따르면 투자자문업은 금융투자상품등의 가치 또는 금융투자상품등에 대한 투자판단에 관한 자문에 응하는 것을 영업으로 하는 것을 말한다. 따라서 투자자문업은 (1) 금융투자상품등, (2) 금융투자상품등의 가치 또는 이에 대한 투자판단, (3) 이에 관한 조언 영업이라는 세 가지 개념이 요구된다. 여기서 투자판단이란 종류, 종목, 취득ㆍ처분, 취득ㆍ처분의 방법ㆍ수량ㆍ가격 및 시기 등에 대한 판단을 말한다. 그리고 (1)은 투자자문대상자산의 범위를, (2)는 본법의 적용대상 투자자문행위를 규정한 것이고, (3)은 자본시장법상 업의 개념을 조언 행위에 대응한 것으로 볼 수 있다. 또한, 자문요청에 응하는 소극적 행위뿐만 아니라 투자광고, 투자권유를 통해 조언하는 행위도 투자자문행위에 포함된다고 해석한다.30)

자본시장법 제7조 제3항은 불특정 다수인을 대상으로 발행 또는 송신되고, 불특정 다수인이 수시로 구입 또는 수신할 수 있는 간행물ㆍ출판물ㆍ통신물 또는 방송 등을 통하여 조언을 하는 경우에는 투자자문업으로 보지 아니한다고 규정하여 투자자문업의 규제대상을 좁히고 있다. 이는 미국의 1940년법을 기초로 마련된 일본의 구 증권거래법을 모델로 한 구 증권거래법 시행령 제2조의5를 자본시장법으로 통합하며 흡수한 것이라고 할 수 있다. 한편, 제7조 제3항의 행위라 하더라도 아래에 소개하는 바와 같이 일정한 대가를 받는 경우 유사투자자문업자에 해당하여 신고 규제 등을 받게 된다.

나. 자본시장법상 유사투자자문의 개념과 규제논리

투자자문업 제도는 1987년 11월 제9차 개정 증권거래법에 의해 도입되었고, 이후 자산운용의 범주에 포함되는 것으로 보아 구 간투법에서 규제하고 있었다. 구 간투법에서 규정하기 이전 1997년 4월 제12차 개정 증권거래법은 투자자문업을 활성화하고 자산관리산업으로 육성하기 위하여 투자자문업 제도를 대폭 보완하여 투자자문업을 조언업, 일임업, 유사자문업으로 구분하였다.31) 1997년 개정 증권거래법 제2조 제10항에 따르면 투자자문업이란 유가증권의 가치 또는 유가증권에 대한 투자판단에 관하여 구술ㆍ문서 기타의 방법으로 조언을 하는 영업을 말한다고 규정하고 있었다. 또한, (1) 불특정다수인을 대상으로 발행 또는 송신되고 불특정다수인이 수시로 구입 또는 수신 가능한 간행물ㆍ출판물ㆍ통신물 또는 방송 등을 통하여 투자자문업의 등록을 한 회사 외의 자가 투자조언을 하는 것(다만 투자조언만을 전문적으로 취급하는 것은 제외)32)과 (2) 별도의 대가 없이 다른 영업에 부수하여 투자조언을 하는 것은 투자자문업의 개념에서 제외하였다(구 증권거래법 시행령 제2조의5).

1997년 유사투자자문업 규제 도입 당시 유사자문업자(ARS전문업체 등)는 자유업이었다. 그러나 이들은 제도권 밖에서 실질적으로는 투자자문행위를 하고 있었고 이들이 악성루머를 유포하거나 근거없는 투자판단정보를 제공하여 시장질서를 어지럽히는 등 투자자 보호 문제가 많고 이들의 현황 파악도 어려웠다. 이에, 시장발전과 투자자 보호를 위해 이들을 제도권으로 수용하는 것이 바람직하다고 보고 이를 제도화 한 것이다.33) 즉, 1997년에 증권거래법 개정을 통해 유사투자자문을 제도권 안으로 포섭한 이유는 (1) 현황파악을 위한 모니터링 목적과 (2) 이를 통한 시장발전 및 투자자 보호를 위한 것이었다. 따라서 현 시점에서 유사투자자문업 제도를 어떻게 개선할 것인지 아니면 외국에서는 사례를 찾을 수 있는 이 제도를 폐지할 것인지는 해당 제도 도입 목적이 달성되었는지 또는 이를 대체할 수 있는 대안이 마련되어 있는가에 달려 있다고 할 수 있다.

다. 유사투자자문에 관한 국내 학설과 판례의 견해

유사투자자문에서 사용되는 ‘불특정’의 개념에 관한 국내 논의는 거의 없으나, 임재연(2021)은 불특정 개념에 해당하는가는 단순히 인원수만을 기준으로 판단할 것이 아니라 상대방의 특정성을 중시하는지 여부에 따라 판단해야 한다는 의견을 제시한다.34) 즉, 임재연(2021)은 대법원의 판례 2011년 판례35)와 같이 특정 시점 내지 특정한 상황에 놓인 개별 투자자를 상정하지 않은 채 불특정 다수인을 대상으로 ‘일방적’으로 이루어지는 투자에 관한 조언이 유사투자자문의 불특정의 개념에서 중요하다고 한다. 나아가 임재연(2021)은 다수라 하더라도 상대방의 개성이나 특정성을 중시하는 경우에는 특정 투자자로 볼 수 있고, 따라서 일정 규모 이상의 재산을 가지거나 일정 규모 이상의 거래실적이 있는 고객들을 대상으로 우편이나 이메일로 금융투자상품을 안내하는 경우 ‘특정’의 개념에 해당할 가능성이 크다고 한다.36) 이는 ‘특정 다수’의 개념을 인정하는 취지라 할 수 있고, 복수의 특정인에게 조언하는 경우에는 유사투자자문이 아니라 투자자문에 해당할 수 있다는 것으로 이해할 수 있다.

유사투자자문 및 투자자문의 개념과 관련하여 의미 있는 판결로는 이토마토 사건을 다룬 대법원 2014. 5. 16 선고, 2012다46644 판결과 대법원 2011. 7. 28 선고, 2011도6020 판결을 들 수 있다. 2014년 대법원 판결은 인터넷 채팅창을 통한 개별적인 답변 서비스를 제공하는 행위는 투자자문이라고 보았고, 2011년 판결은 투자자문업과 유사투자자문의 차이를 다음과 같이 의미있게 설명하고 있다. 즉, 2011년 판결은 유사투자자문을 특정한 시기 및 특정한 상황에 처한 개별 투자자들로부터의 투자상담에 응하여 개별적인 투자판단에 관한 자문을 하는 투자자문업과 달리, 특정 시점 내지 특정한 상황에 놓인 개별 투자자를 상정하지 않은 채 불특정 다수인을 대상으로 일방적으로 이루어지는 투자에 관한 조언을 말하는 것으로 판결하였다.

이상의 국내 논의와 판례를 종합하면, 우리나라도 미국이나 일본과 같이 투자자문이 반드시 1:1에 해당하는 경우뿐만 아니라 특정의 다수일 경우에도 성립할 수 있다는 점을 보여준다는 것을 알 수 있다. 이를 주식리딩방에 대입하면, 일부 주식리딩방의 경우 특정한 회원을 대상으로 투자자문을 행한다는 논리의 전개도 가능하다. 그러나 위 판례가 이 보고서에 다루는 다양한 유형의 주식리딩방을 상정한 것도 아니어서 법적 불확실성이 높다고 할 수 있다. 따라서 투자자문과 유사투자자문의 경계에 관한 입법적 개입으로 시장의 법적 확실성을 높이는 것이 바람직하다고 본다.

Ⅳ. 개선방향

국내의 유사투자자문업자 제도는 1997년 당시 난립하던 사설투자자문업자 문제에 대응하는 과정에서 증권거래법 개정을 통해 새롭게 도입되었다. 국내의 유사투자자문업자는 대가를 받고 투자정보 서비스를 제공한다는 점에서 투자자문업과 실질적으로 유사한 기능을 수행하고 하나 불특정 다수인을 대상으로 일방향 투자조언만 허용된다는 점에서 1:1 맞춤형 조언을 기본으로 하는 투자자문업과 구별된다. 하지만, 유사투자자문업자 제도는 해외에서도 그 유례를 찾기가 어려운 우리나라만의 특수한 제도이다. 미국과 일본 등 해외의 경우에는 우리나라와 달리 별도의 유사투자자문업자의 개념 없이 투자자문업자 자체의 개념을 넓게 해석하여 반드시 1:1이 아니더라도 개별화된 자문에 해당하는 모든 경우를 투자자문업으로 포섭하여 규제하고 있다.

한편, 지난 5월 3일 금융위원회와 금융감독원은 그간 형식적으로 이뤄졌던 유사투자자문업자 감독을 대폭 개선하는 내용의 새로운 강화방안을 발표하였다. 그중에서도 가장 핵심적인 내용은 온라인 양방향 채널을 통해 유료회원제로 영업하는 자들을 더 이상 유사투자자문업자로 인정하지 않고 투자자문업자로 분류한다는 것이다. 단체대화방, 방송 중 실시간 댓글 등과 같이 양방향 소통이 가능한 채널을 제공할 경우, 불특정 다수를 대상으로 하는가의 여부나 실제 1:1 상담을 시행하는가의 여부와 관계없이 그러한 수단을 제공한다는 자체만으로도 투자자문으로 분류하겠다는 방침이다. 이는 곧 유사투자자문업자의 주식리딩방 운영을 금지하는 것으로 향후 강화방안에 따라 자본시장법이 개정된다면37) 주식리딩방을 통한 불법ㆍ불건전행위 문제가 상당 부분 완화될 것으로 예상되며38), 결론적으로, 미국이나 일본 등 해외의 투자자문업자 개념과 상당히 유사하게 된다고 할 수 있다.

다만, 이러한 제도 개선이 실질적인 효과를 거두기 위해서는 무엇보다 더 많은 감독인력을 확충하고 불법ㆍ불건전 영업에 대한 단속 노력이 병행될 필요가 있다. 주식리딩방 내에서의 미등록 투자자문, 일임 혐의를 확인하기 위해서는 단순히 업체의 홈페이지만 확인하는 일제점검보다 직접 리딩방 유료회원으로 가입하는 암행점검이 효과적인 것으로 나타나고 있지만, 예산의 한계 등으로 인해 그 실시규모는 2018년 이후 오히려 지속적으로 감소하고 있는 추세이다.39) 현재 2천개 이상에 달하는 유사투자자문업자를 제대로 검사할 만큼 충분한 감독인력이 확보되지 않은 상황에서 이러한 조치가 어느 정도 실효성을 거둘 수 있을지는 불분명하다. 특히, 주식리딩방의 상당수는 유사투자자문업자로도 신고하지 않은 채 익명으로 운영되고 있어 이들은 여전히 감독의 사각지대에 놓여있다. 불법ㆍ불건전 행위의 단속과 처벌은 향후 유사 문제 재발 방지 및 시장규율 확립을 위한 핵심 조건인 만큼 이들에 대한 상시 감독인력의 보강이 시급하다.

또한, 중장기적인 관점에서 유사투자자문업 제도의 존치 여부 대해서도 고민해볼 필요가 있다. 지난 5월 정부에서 발표한 강화방안은 유사투자자문업 제도를 존치하되, 온라인 양방향 채널을 통해 영업하는 자를 투자자문업으로 분류하여 사실상 유사투자자문업에 대한 규제를 강화한 것으로 평가할 수 있다. 그러나 유사투자자문업자가 금융투자업자로 인정되지 않는 상태에서 지금처럼 신고제를 유지하는 것은 자칫 시장에 투자자문에 준하는 과도한 신뢰와 사후적 보호 요구로 귀결될 수도 있다.40) 그러므로 강화방안에 따라 향후 양방향 온라인 유료채널을 통해 영업하는 자들을 투자자문업자의 영역으로 포섭될 예정임을 감안하면, 유사투자자문업자 제도를 폐지하는 것이 바람직한 것으로 판단된다.41)

이런 관점에서, 유사투자자문업 제도 폐지와 관련하여 중장기적으로 다음의 두 가지 방안을 고려해 볼 수 있을 것이다. 1안은 단기적으로(예컨대 3~5년간) 유사투자자문업 제도를 존치시킨 다음 강화방안에서 제시한 바와 같이 확장된 투자자문업 제도로 유사투자자문업을 흡수하는 방안이다. 2안은 해외에서도 유례를 찾기 힘든 유사투자자문업 제도를 과감히 철폐하는 동시에 강화방안과 같이 투자자문업 개념을 보다 넓게 설정하여 유사투자자문업을 통한 불법행위가 일어날 소지를 최대한 좁히는 것이다. 1안은 2안과 같이 갑자기 유사투자자문 제도를 폐지하게 되면 유사투자자문업이 자유업이라는 잘못된 신호를 줄 수도 있고 이에 따른 혼란을 방지한다는 차원에서 유사투자자문 제도의 일몰제를 두되, 투자자문업의 범위를 확장하여 불법ㆍ불건전 여지가 있는 행위를 투자자문업 영역으로 포섭하여 규제하는 것이 핵심이다. 2안은 이러한 일몰제를 두지 않고 곧바로 제도를 폐지한다는 점에서만 차이가 있는데, 실무적으로 1안이 보다 현실성 있는 대안으로 생각된다. 다만, 어느 경우이든 현재의 규정을 그대로 존치하는 것은 기술발전에 금융감독 당국이 적절히 대응하지 못한 대표 사례로 남을 우려가 있음을 유념할 필요가 있다. 이 점에서 지난 5월의 강화방안은 중간 단계의 적절한 조치로 판단되며, 향후 유사투자자문업의 존치 여부를 포함한 보다 발전적인 논의가 이뤄지길 기대한다.

부록

1) 정식 투자자문업 등록을 한 투자자문업무자가 SNS 등을 통해 투자자들에게 자문을 권유하는 것은 금융소비자보호법상 투자권유규제로 인해 사실상 불가하므로 논의의 실익이 거의 없다고 할 수 있다.

2) 금융위원회ㆍ금융감독원(2021. 5. 3)

3) 경향신문(2021. 6. 30)의 기사 및 연결된 유튜브 영상에 따르면 강화방안이 발표된 5월 3일 이후에도 시장에서 주식리딩방이 여전한 것을 간접적으로 확인할 수 있다(포털의 뉴스 검색을 하면 동 경향신문 기사 외에도 2021년 6월에만도 다수의 주식리딩방 관련 기사를 쉽게 발견할 수 있다).

4) 자본시장법 제101조, 동법 시행령 제102조

5) 자본시장법 제7조(금융투자업의 적용배제)

6) 다 만, 이는 신고한 업체만 집계된 것으로 미신고 상태로 실질적으로 유사투자자문업을 영위하는 업체까지 포함한다면 그 수는 더욱 많을 것으로 예상된다.

7) 2019년 7월 1일 자본시장법 개정에 따라 부적격 유사투자자문업자에 대한 직권말소 제도가 도입된 이후, 금융감독원은 주기적으로 부적격 업체에 대해 직권말소를 시행하고 있다. 2019년 6월에는 2,321개 전체 유사투자자문업자를 대상으로 직권말소 사유 해당 여부를 점검하여 595개 업체를 직권말소 하였으며, 이어 2차 점검(2019년 12월 ~ 2020년 2월)에서는 전체 1,802개 업체 중 97개 부적격 업체를 직권말소 하였다.

8) 2016년 금융감독원이 실시한 유사투자자문업자 영업행태 조사결과를 참고하면, 법인사업자의 평균 매출액은 9.8억원, 개인사업자는 평균 5,319만원으로 법인 대비 개인사업자의 사업규모가 매우 영세한 것을 알 수 있다.

9) 한겨레21(2020. 7. 6)

10) 국내 유사투자자문업 및 해외 투자자문업 규제에 대해서는 후속하는 장에서 보다 상세히 논의한다.

11) https://twitter.com/fsa_JAPAN/status/1268137299298017286

12) https://www.fsa.go.jp/ordinary/chuui/mutouroku.html

13) 유사투자자문업은 자본시장법상 금융투자업자(투자매매업, 투자중개업, 집합투자업, 투자자문업, 투자일임업, 신탁업 등)에 해당하지 않기 때문에 금융당국의 관리, 감독 및 투자자보호 규정의 적용을 받지 않는다. 따라서 유사투자자문 계약해지에

따른 가입비 환불, 과장광고 등 피해보상 문제는 민사상 문제로 사법절차를 거치거나 한국소비자원의 상담 및 피해구제 절차를 따르게 되어 있으며, 유사투자자문업자의 미등록 투자자문행위, 투자자금 보관, 예탁, 대여 등 불법ㆍ불건전행위(자본시장법 제98조)가 의심되는 사건에 대해서는 금융감독원에 신고하도록 되어 있다.

14) 또한, 이러한 상담이 실제 피해구제로 이어진 건수도 2017년 475건, 2018년 1,621건, 2019년 3,237건, 2020년 3,148건으로 전반적으로 증가하는 추세이다.

15) 김민기ㆍ김준석(2021)에 따르면 2020년 3월~2021년 2월 사이 개인투자자들은 87조원을 순매수하였고, 주식거래 활동계좌는 2,991만개에서 3,834만개로 843만개 증가하였으며, 월간 거래대금은 평균 404조원으로 2017~2019년 평균 대비 3배 이상 증가하였다.

16) 한편, 전월 대비 증가율 기준으로는 ‘유사투자자문’이 21.3%로 가장 높았고, 그 다음으로 ‘주식’(15.3%), ‘모바일게임서비스’(3.6%) 등의 순서를 보인다.

17) 현재 금융감독원은 매년 정기적으로 민원빈발 업체, 장기미점검 업체 등을 선별하여 이들에 대해 일제점검(인터넷 홈페이지, 블로그, 카페 등 게시물 내용 등을 점검)과 암행점검(금융감독원 직원이 유사투자자문업자의 유료회원으로 가입하여 불법행위 여부를 점검)의 형태로 불법 및 불건전 영업행위를 점검하여 발표하고 있다(금융감독원, 2021. 2. 23).

18) 유튜브 주식채널은 불특정 다수에게 주식투자 정보를 유튜브 동영상 형태로 전달하는 매체로 코로나19 기간 개인투자자의 주식투자 증가와 함께 그 수가 늘어나고 있으며 개인의 투자의사결정에 미치는 영향력도 커지고 있는 것으로 전해지고 있다(남길남, 2021).

19) 매일경제(2021. 1. 13)

20) 조선비즈(2021. 6. 8)

21) 금융감독원의 ‘유튜브 등 온라인 주식방송 사업자 유의사항 안내(보도자료, 2021. 7. 15)’에 따르면 강화방안 발표 이후 5~6월 중 총 36개의 온라인 주식방송 사업자가 유사투자자문업자 신고를 완료한 것으로 조사되었다.

22) 이에 관한 상세는 Plaze(2018)를 참조. 이하의 미국 투자자문업에 관한 소개는 주로 Plaze(2018)를 참고하였음을 밝힌다.

23) 참고로 미국법상의 투자자문업자는 자본시장법상의 투자자문업 외에 투자일임업, 집합투자업까지 포함되는 넓은 개념이다.

24) 열거한 1940년법의 적용이 배제된 자들이라고 하더라도 일정한 행위를 하는 경우에는 1940년법이 적용되는 경우도 있고, 일정한 요건을 만족하는 경우에만 그 적용이 배제되는 경우도 있다. 예컨대, 은행과 은행지주회사가 Investment company(집합투자업자)에게 투자자문을 할 경에는 다시 1940년 법이 적용되며, 증권회사라 할 수 있는 브로커-딜러의 경우는 증권업에 부수한 무보수의 투자자문에 대해서만 1940년법이 적용 배제된다. 1940년법의 적용 배제에 관한 상세는 Plaze(2018, pp.6-16) 참조.

25) 다만, 실제로는 정기적으로 발행된 바 없어 연방대법원의 판결이 잘못되었다는 평석도 있다(Thompson, 1986, p.217, 각주 72).

26) USSEC v. Park, 99 F. Supp. 2d 889 (N.D. Ill. 2000)

27) SEC v. Gun Soo Oh Park, a/k/a Tokyo Joe, and Tokyo Joe’s Societe Anonyme Corp., 99 F. Supp. 2d 889 at 896

28) 금융상품거래법 제2조 제8항 제11호 및 제13호, 제28조 제3항

29) 金融商品取引業者等向けの総合的な監督指針, VII. 監督上の評価項目と諸手続(投資助言ㆍ代理業), VII-3-1 (2) 登録の要否の判断に当たっての留意点, ② 投資助言ㆍ代理業に該当しない行為 (https://www.fsa.go.jp/common/law/guide/kinyushohin/07.html#07-03)

30) 같은 의견, 김은집ㆍ박삼철ㆍ서종군(온주, 제6조 제7항)

31) 전홍렬(1997, p.227)

32) 97년 개정법에는 괄호 속의 단서가 있었으나, 차기 개정법에서 삭제되었다.

33) 전홍렬(1997, p.229)

34) 임재연(2021, p.93)

35) 대법원 2011. 7. 28 선고, 2011도6020 판결

36) 임재연(2021, p.94)

37) 참고로, 강화방안의 내용이 충실히 반영된 자본시장법 개정안(홍성국 의원 대표발의, 의안번호 11104)이 지난 6월 25일 국회에 제출된 상태이다.

38) 이 보고서의 논의 대상은 아니나, 주식리딩방 못지않게 ‘코인리딩방’도 동일한 문제가 상당하다. 향후 가상자산 관련 규제법의 설계 시 이와 관련된 쟁점도 같이 논의되어야 할 것이다. 참고로, 현재 제21대 국회에서 발의된 그 어느 가상자산 관련 법안에서도 코인리딩방과 관련한 쟁점을 다루는 법안은 보이지 않는다.

39) 금융감독원에 따르면 유사투자자문업자에 대한 암행점검 규모는 2018년 25개, 2019년 14개, 2020년 10개이며, 암행점검을 통한 미등록 자문ㆍ일임 등 불법행위 적발률은 약 32~60%로 동기간 일제점검의 불법행위 적발률 7.6~13.3% 보다 높은 수준이다.

40) 권재열(2015)

41) 필자들의 견해와 달리, 규모와 영향력이 큰 상위 유사투자자문업자는 등록제로 전환하고 영세 개인 유사투자자문업자는 법령에서 상정하고 있는 형태로만 영업을 유도할 것을 주장하는 견해도 있다(성희활, 2021, p.438).

42) 금융소비자보호에 관한 법률(금소법)의 6대 판매규제: 적합성원칙, 적정성원칙, 설명의무, 불공정영업행위 금지, 부당권유행위 금지, 허위ㆍ과장광고 금지

참고문헌

경향신문, 2021. 6. 30, ‘3개월 50% 수익률’,주식리딩방의 ‘기적의 계산법.’

공정거래위원회ㆍ한국소비자원ㆍ한국소비자단체협의회, 2021. 3. 23, 2021년 2월 소비자 빅데이터 트렌드.

권재열, 2015, 자본시장법상 유사투자자문업자 규제 - 투자자문업자에 대한 경우와 비교를 중심으로『 사법』, 1(32), 3-32.

김민기ㆍ김준석, 2021, 코로나19 국면의 개인투자자: 투자행태와 투자성과, 자본시장연구원 이슈보고서 21-11.

금융감독원, 2012. 7. 11, 투자자문사의 건전한 성장을 위한 종합 정책방향 마련.

금융감독원, 2013. 4. 11, 유사투자자문업 피해 투자자 보호방안 추진.

금융감독원, 2020. 4. 22, 97개 부적격 유사투자자문업에 대한 직권말소 처리.

금융감독원, 2020. 10. 21, 금융투자업규정시행세칙 개정 사전예고.

금융감독원, 2021. 2. 23, 2020년 유사투자자문업자 불법ㆍ불건전 영업행위 점검결과.

금융위원회ㆍ금융감독원, 2017. 2. 24, 유사투자자문업 제도개선 및 감독방안.

금융위원회ㆍ금융감독원, 2021. 3. 29, 불법ㆍ불공정 민생금융범죄 대응방안.

금융위원회ㆍ금융감독원, 2021. 5. 3, 유사투자자문업자 관리ㆍ감독 강화방안

남길남, 2021. 4. 13, 유튜브 주식채널의 정보효과와 위험요인, 자본시장연구원 이슈보고서 21-05.

대한금융신문, 2021. 1. 25, 주식리딩사기 근절될까...법원, 피해자에 손들어 줘.

매일경제, 2021. 1. 13, 이젠 유튜브서 활개치는 ‘주식 리딩방’...사기피해 급증 주의보.

박종옥, 2020, 빅데이터 분석을 통한 유사투자자문서비스 소비자피해 예측에 대한 기초연구,『소비자문제연구』51(3).

성희활, 2021, 유사투자자문업 규제 개선방안 연구,『법학연구』24(1).

소비자시민모임, 2020, 소비자리포트 Vol. 158.

온주, 2019,『온라인 주석서 자본시장법』, 전면개정 2판, 로앤비 온주.

임재연, 2021,『자본시장법』, 박영사.

전홍열, 1997,『증권거래법 해설』, 넥서스.

조선비즈, 2021. 6. 8, 65만명 유튜브 구독하는 대형 투자자문사, 불법 리딩방 운영ㆍ주가조작혐의로 단체 고소당한다.

한겨레21, 2020. 7. 6, ‘대박주’ 찍어준다는 주식 리딩방 들어가보니.

한국소비자원, 2020, 유사투자자문 서비스 약관 실태조사.

Plaze, Robert E., 2018, Regulation of Investment Advisers by the U.S. Securities and Exchange Commission, Proskauer Rose LLP.

Thompson, Stacy P., 1986, Lowe v. SEC: Investment Advisors Act of 1940 clashes with first amendment guarantees of free speech and press, University of Richmond Law Review 21(1).

Ⅰ. 서언

Ⅱ. 유사투자자문업 현황 및 사례

1. 유사투자자문업 개요

2. 현황 및 사례

3. 국내 유사투자자문업의 문제점

Ⅲ. 국내외 유사투자자문업 법적 문제 검토

1. 개관

2. 해외 주요국의 투자자문업 관련 규제

가. 미국

나. 일본

3. 자본시장법상 투자자문과 유사투자자문업 규제 검토

가. 자본시장법상 투자자문의 개념

나. 자본시장법상 유사투자자문의 개념과 규제논리

다. 유사투자자문에 관한 국내 학설과 판례의 견해

Ⅳ. 개선방향

Ⅱ. 유사투자자문업 현황 및 사례

1. 유사투자자문업 개요

2. 현황 및 사례

3. 국내 유사투자자문업의 문제점

Ⅲ. 국내외 유사투자자문업 법적 문제 검토

1. 개관

2. 해외 주요국의 투자자문업 관련 규제

가. 미국

나. 일본

3. 자본시장법상 투자자문과 유사투자자문업 규제 검토

가. 자본시장법상 투자자문의 개념

나. 자본시장법상 유사투자자문의 개념과 규제논리

다. 유사투자자문에 관한 국내 학설과 판례의 견해

Ⅳ. 개선방향