자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

소수점 거래와 투자 접근성

2021-07호 2021.04.05

요약

해외에서 확대되고 있는 소수점 주식 거래 서비스는 주식을 1주 단위 이하인 소수점 단위로 매매하는 방식으로, 국내에서도 직접투자 수요 증대와 더불어 최근 관심이 고조되고 있다. 소수점 거래는 투자규모, 주식 가격 수준에 따라 상이한 투자 접근성을 해소하고 궁극적으로 소액 투자자의 투자기회집합 확대 및 분산투자 활용에 기여할 수 있을 것으로 평가된다. 다만 현행 소수점 거래 서비스에 내포된 한계점과 초래될 수 있는 부작용도 존재하는 만큼, 해외 사례를 참고하여 정책을 개선하고 포트폴리오 투자에 대한 고객 경험을 제고할 수 있는 서비스를 확대할 필요가 있다.

소수점 주식 거래(fractional share trading)는 주식을 1주 단위가 아닌 소수점 단위로 매매하는 서비스로, 개인투자자의 직접투자 증대와 더불어 소수점 거래에 대한 업계와 당국의 관심이 고조되고 있다. 소수점 주식의 개념은 미국 리테일 브로커리지사가 제공하는 배당 재투자 프로그램(Dividend Reinvestment Program)에서 파생되었는데, 배당금을 자동으로 재투자할 때 남는 금액을 소수점 주식으로 환산하여 차기 배당금에 반영하는 방식이다. 이후 고객이 원하는 금액으로 맞춤형 포트폴리오를 구성해 투자하는 서비스1)가 시행되면서 소수점 거래 서비스가 함께 제공되었고, 2020년에 접어들며 로빈후드, 찰스슈왑, 피델리티 등 온라인·모바일 브로커리지 서비스를 중심으로 소수점 주식 거래 서비스가 활성화되고 있다. 미국에서 이러한 소수점 주식 거래가 무료 수수료와 함께 ‘주식시장의 민주화(democratizing the stock markets)’라는 평가를 받는 만큼 여러 리테일 브로커리지사가 주목하고 있으며, 현재 각기 다양한 방식의 소수점 거래 서비스를 제공하고 있다.

우리나라에서 소수점 주식 거래 서비스가 본격적으로 시행되지는 않았으나 규제 특례사업 등 여러 도입 방식이 논의되고 있다. 작년에는 국내 2개 증권사가 규제 샌드박스로 지정되어 해외 상장증권을 대상으로 소수점 단위 거래 서비스를 제공하고 있지만, 매매체결의 적시성 및 서비스 대상의 한계로 아직 초기 단계에 불과하다. 또한 국내 증권의 경우 소수점 주식 거래 관련 규정 및 인프라가 마련되지 않아 서비스 제공이 지연되고 있어 이를 해소하기 위한 여러 방식이 거론되고 있다. 이에 본고에서는 투자자 접근성과 관련하여 여러 기초분석 결과를 제시하고, 이를 바탕으로 소수점 거래의 필요성과 기대효과에 대해 논의하고자 한다.

주식 가격과 투자 접근성

소수점 거래 수요가 발생하는 가장 큰 요인은 주식 가격 수준에 따른 투자 접근성의 차이다. 일반적으로 1주 단위로 거래되는 주식시장에서 개별 주식의 가격 수준은 투자자의 접근성을 결정하는 데 중요한 요인으로 작용하고, 특히 자산규모가 작은 투자자는 다른 조건이 유사하다는 가정하에 1주 가격이 높은 주식보다 상대적으로 낮은 가격의 주식을 거래할 유인이 높다. 따라서 기업의 경영진은 자사 주식에 대한 투자 접근성을 제고하기 위해 액면분할(stock split)과 같은 다양한 수단을 활용하는데, 2018년 삼성전자가 1/50로 액면분할을 실시한 것도, 1996년 워렌버핏이 버크셔헤서웨이 A주(BRK.A)의 1/30 가격으로 B주(BRK.B)를 발행한 것도 주식의 1단위 가격 수준을 낮춰 투자자의 접근성을 높이기 위함이었다.

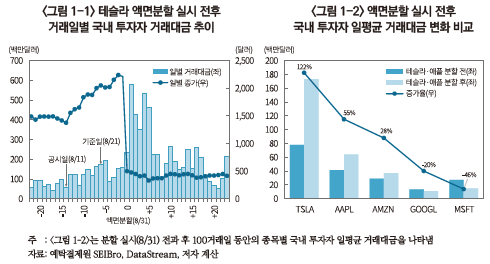

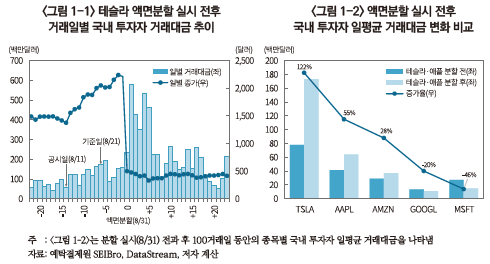

작년 8월 미국 주식시장을 대표하는 기업인 애플(AAPL)과 테슬라(TSLA)는 자사 주식에 대한 투자 접근성을 제고하기 위해 각각 1/4, 1/5로 액면분할을 결정했다.2) 특히 국내 투자자의 높은 관심을 받은 테슬라는 <그림 1-1>에서 알 수 있듯이, 액면분할 전 $2,000을 훌쩍 넘는 고가의 주식이 분할 이후 주당 거래가격이 $500 미만으로 감소하면서 국내 투자자의 거래대금이 늘어났다. 특히 분할 직후 5거래일까지 거래대금이 이전보다 급증하여 투자 접근성 제고 효과를 톡톡히 누렸다.

<그림 1-2>는 테슬라·애플 액면분할 실시 전후 국내 투자자가 가장 많이 거래했던 해외주식 대표 5종목(테슬라, 애플, 아마존, 구글 A주, 마이크로소프트)의 일평균 거래대금 변화를 나타낸다. 액면분할 후 테슬라의 일평균 거래대금은 분할 전에 비해 2배 이상(122%) 늘어났고, 같은 시기 1/4 액면분할을 실시했던 애플도 1.5배 이상 증가한 반면, 액면분할을 실시하지 않은 종목의 일평균 거래대금 증가율은 분할을 실시한 기업보다 낮았으며 오히려 거래대금이 감소한 종목도 관측되었다. 물론 거래대금의 변화에는 주가 수준 외에도 다양한 요인이 작용할 수 있지만, 적어도 개별 주식의 주가 수준은 투자자 접근성과 유의미한 관계를 갖는 것으로 평가할 수 있다.

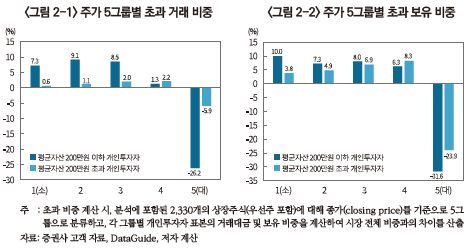

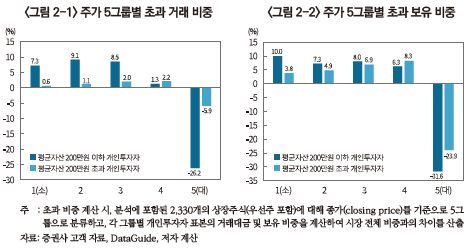

그렇다면 자산규모가 작은 투자자는 상대적으로 저가의 주식을 선호할까? 이를 검증하기 위해 국내 증권사 고객 표본 자료를 활용하여, 자산규모 그룹별 주가 수준에 따른 거래 및 보유 비중을 살펴보자. 분석대상 개인투자자 표본을 평균 자산규모가 200만원 이하, 200만원 초과인 두 그룹3)으로 나누고, 각 그룹별 주식 가격 수준에 따른 시장 평균 대비 초과 거래 및 보유 비중4)을 산출한다. 초과 거래(또는 보유) 비중이 높을수록, 해당 특징을 갖는 주식에 대한 거래(또는 보유) 비중이 시장 평균을 상회함을 의미한다.

<그림 2-1>과 <그림2-2>는 표본 내 포함된 모든 국내 상장주식을 주가 수준에 따라 동일한 종목 수를 갖는 다섯 그룹5)으로 분류한 뒤, 평균 자산규모 200만원 이하, 200만원 초과인 투자자 그룹별 시장대비 초과 거래 비중과 보유 비중을 산출하여 나타낸 것이다. 먼저 평균 자산규모와 상관 없이, 개인투자자는 고가 주식(최상위 그룹5)에 대한 선호도가 낮으며, 이는 음(-)의 초과 거래 및 보유 비중으로 나타난다. 반면 상대적으로 가격 수준이 낮은 주식에 대한 초과 거래 및 보유 비중이 양(+)의 값으로 산출되어 주가 수준과 투자 접근성의 부(-)의 관계가 국내 주식시장에서도 잘 관측된다.

무엇보다도 주가 수준에 따른 거래·보유 비중의 차이는 평균 자산규모가 낮은(200만원 이하) 투자자에게 더욱 뚜렷하게 관측된다. 가령 평균자산 규모가 200만원 이하인 투자자의 경우, 주가 수준 하위 세 그룹(그룹 1-3)의 초과 거래 비중은 약 +7~9%로 높게 나타나는 반면 주가 수준 최상위 그룹의 초과 거래비중은 -26.2%로 매우 낮게 관측된다. 반면 평균자산 규모가 200만원을 초과하는 투자자의 주가 수준 하위 그룹의 초과 거래 비중은 약 +0~2%로 상대적으로 낮게 산출되고 주가 수준이 제일 높은 주식에 대한 초과 거래비중은 -5.9%에 불과해, 자산규모가 작은 투자자를 대상으로 한 결과와 차이를 보인다. 보유 비중 관점에서도 유사한 결과가 확인되는 바, 이러한 결과는 소액 투자자가 상대적으로 저가 주식을 선호하는 것으로 해석할 수 있으며, 그러한 요인 중 하나로 고가 주식에 대한 낮은 투자 접근성을 제시할 수 있다.

소수점 거래의 기대효과

앞선 분석 결과에서 도출된 바와 같이, 소수점 거래는 주가 수준과 상관없이 작은 금액으로도 주식 매매가 가능하다는 점에서 소액 투자자들의 고가 주식에 대한 투자 접근성을 크게 제고할 것으로 기대한다. 특히 시가총액 상위 종목의 평균적인 가격 수준이 여타 주식에 비해 상대적으로 높게 형성된 점을 고려했을 때, 대형주식에 대한 투자가 용이해져 소액 투자자의 포트폴리오 다각화에 기여할 수 있을 것이다. 또한 적은 금액으로도 분산투자가 가능함에 따라 위험관리 차원에서도 소수 종목에 집중된 개인투자자의 투자 행태도 개선될 수 있을 것으로 기대된다.

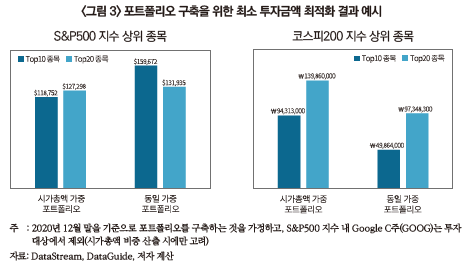

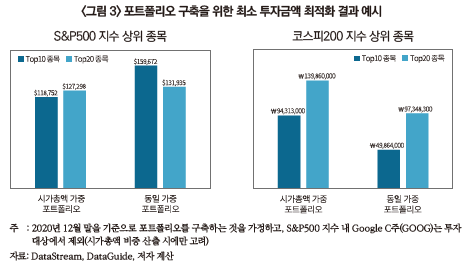

실제로 주식시장 내 시가총액 상위종목을 중심으로 포트폴리오를 구축할 경우 적잖은 금액이 필요한 것으로 확인된다. 위 <그림 3>은 S&P500 및 코스피200 지수 내 상위 종목을 기준으로 시가총액 가중(value-weighted) 및 동일 가중(equally-weighted) 포트폴리오를 구축하기 위해 필요한 최소 자금을 최적화 방법6)을 통해 산출한 결과이다. 가령 시가총액 상위 10종목을 동일한 비중으로 투자할 경우, S&P500 지수 종목은 $159,672가 필요하고, 코스피200 지수의 경우 49,864,000원이 필요하다. 물론 목표 비중을 바꾸거나 최적화 기준을 변경함에 따라 최소 필요 금액이 다르게 산출될 수 있지만, 1주 단위로만 거래할 경우 상위 종목을 중심으로 원하는 분산투자를 실행하기에는 꽤 큰 금액이 요구됨을 알 수 있다. 만약 0.01주 단위로 주식 거래가 가능할 경우, 투자금액이 1/100로 줄어든 $1,596.72 및 498,640원만 가지고도 동일한 비중을 가진 포트폴리오에 투자할 수 있어, 소수점 거래는 분명 소액 투자자의 분산투자를 보다 용이하게 해 줄 것으로 평가된다.

하지만 이러한 장점 외에도 소수점 거래의 효과를 제한하는 요소도 존재한다. 먼저 소수점 거래를 활용해 분산된 포트폴리오에 투자하려는 니즈가 생각보다 적을 수 있다. 가령 개인투자자가 여러 종목에 투자를 할 경우, 다수의 투자종목을 관리하고 리벨런싱하는 비용이 포트폴리오 투자에 따른 효용보다 클 수 있어, 오히려 원하는 포트폴리오에 투자하는 펀드나 ETF와 같은 대체재를 활용하는 게 효과적일 수 있다. 그리고 개인투자자의 저가 주식에 대한 선호 현상이 고가 주식에 대한 제한된 접근성 외에도 주식투자에 대한 과도한 요구 수익률 및 도박성 투자행태7)에 기인한 결과일 수 있다. 만약 이러한 투자행태가 여전할 경우, 고가 주식에 대한 접근성이 제고된다 한들 단기투자에 따른 불필요한 거래만 늘어나는 부작용이 발생할 수 있다.

또한 현재 국내 및 해외에서 실시되고 있는 소수점 거래 서비스는 단일화된 규제를 적용 받지 않기 때문에, 서비스 제공 증권사마다 투자 가능 대상이 다르고, 배당 및 기업 의사결정(의결권 행사, 액면 분할 등)에 따른 서비스 처리 방식도 상이하다. 그리고 무엇보다도 소수점 거래에 대한 대부분의 체결 방식이 거래소에서 정의하는 최소수량을 맞추기 위해 고객의 주문을 모으거나 증권사 내부주문을 동시에 집행하여 거래소에 요청하는 방식이기 때문에, 특정 호가에 대한 지정가 주문(limit order)이 아닌 시장가 주문(market order) 또는 거래량 가중평균가격(volume-weighted average price)을 활용하는 경우가 많다. 이처럼 원하는 가격과 시점에 주식을 사고 팔 수 있는 유동성(liquidity)이 보장되지 않기 때문에 미국 증권거래위원회(SEC)에서도 이와 관련한 위험요소8)를 일반 투자자에게 고시한 바 있다.

맺음말

전술한 바와 같이 소수점 거래의 부작용과 내포된 단점 또한 존재하기 때문에, 여러 해외 브로커리지사는 이를 상쇄하고 장기 분산투자라는 본질적인 서비스 목표와 고객 경험을 달성하기 위해 다양한 방안을 제시하고 있다. 예를 들어 찰스슈왑은 단일 종목에 대한 소수점 거래 외에도 최대 30종목까지 원하는 투자금액과 비중에 맞춰 한번에 주문을 전송할 수 있는 서비스를 제공하고 있으며, M1 Finance는 소수점 거래가 포트폴리오 투자에 활용될 수 있도록 포트폴리오 관리 플랫폼 및 자동거래 툴을 함께 제공함으로써 투자자의 포트폴리오 관리 효율화를 증진하고 있다.

국내에서 소수점 주식거래 서비스를 원활히 시행하기에 앞서 관련 법령 및 제도 정비, 거래 및 예탁 시스템 개선, IT 시스템 안정성 검토 등 상당한 시간과 노력이 요구될 것으로 보인다. 하지만 주지하듯 소수점 거래는 소액 투자자의 투자기회집합 확대 및 분산투자 용이 측면에서 효과적일 것으로 예상되고 여러 대체 방안이 제시되고 있는 만큼, 소수점 거래 서비스를 시행중인 해외 사례를 참고하여 국내 정책에 반영하고 소수점 거래를 활용한 다양한 자산관리 서비스를 확대할 필요가 있다.

1) 대표적으로 M1 Finance는 $100 이상의 투자금만 있으면 금액과 상관없이 고객이 원하는 다양한 자산군(펀드, 채권, 주식 등)에 분산하여 투자할 수 있는 서비스를 제공하고 있으며, 분산투자 시 소수점 단위로 주식을 매매할 수 있다.

2) 두 주식 모두 8월 31일 분할된 신주가 상장되면서 액면분할이 실시되었다.

3) 분석에 포함된 투자자는 약 20만명으로, 평균 자산규모 200만원은 자산규모 하위 약 25-30% 투자자에 해당된다.

4) 특정 개인투자자 그룹의 초과 거래 및 보유 비중은 시장 전체 투자자의 거래금액 비중 및 시가총액 비중과의 차이를 통해 산출한다.

5) 주식 가격 5그룹의 평균 주가 수준은 다음과 같다: 1그룹(1,240원), 2그룹(3,050원), 3그룹(6,200원), 4그룹(14,120원), 5그룹(79,380원) 최상위 5그룹을 제외하면 평균적인 주가 수준이 높다고 보기 어렵다.

6) 각 종목별 목표 비중을 wT라고 가정하고 총 금액 X를 투자대상에 1주 단위로 투자했을 때 얻어지는 임의의 비중 wP와 목표비중 wT 의 괴리율(wP-wT)의 제곱평균제곱근(root mean square)이 0.1%를 하회하는 최소 금액 X를 산출

7) Kumar (2009)의 연구결과에 따르면 개인투자자는 저가 주식을 선호하며, 이러한 현상은 주식 투자를 일종의 도박(gamble)으로 인식해 복권과 같은 상대적으로 저렴한 배팅(cheap bets)을 선호하기 때문이라고 주장한다(Kumar, A., 2009, Who gambles in the stock market?, The Journal of Finance 64(4), 1889-1993.

8) Fractional Share Investing - Buying a Slice Instead of the Whole Share, 2020. 11. 9, Investor Alerts and Bulletins, SEC’s Office of Investor Education and Advocacy.

우리나라에서 소수점 주식 거래 서비스가 본격적으로 시행되지는 않았으나 규제 특례사업 등 여러 도입 방식이 논의되고 있다. 작년에는 국내 2개 증권사가 규제 샌드박스로 지정되어 해외 상장증권을 대상으로 소수점 단위 거래 서비스를 제공하고 있지만, 매매체결의 적시성 및 서비스 대상의 한계로 아직 초기 단계에 불과하다. 또한 국내 증권의 경우 소수점 주식 거래 관련 규정 및 인프라가 마련되지 않아 서비스 제공이 지연되고 있어 이를 해소하기 위한 여러 방식이 거론되고 있다. 이에 본고에서는 투자자 접근성과 관련하여 여러 기초분석 결과를 제시하고, 이를 바탕으로 소수점 거래의 필요성과 기대효과에 대해 논의하고자 한다.

주식 가격과 투자 접근성

소수점 거래 수요가 발생하는 가장 큰 요인은 주식 가격 수준에 따른 투자 접근성의 차이다. 일반적으로 1주 단위로 거래되는 주식시장에서 개별 주식의 가격 수준은 투자자의 접근성을 결정하는 데 중요한 요인으로 작용하고, 특히 자산규모가 작은 투자자는 다른 조건이 유사하다는 가정하에 1주 가격이 높은 주식보다 상대적으로 낮은 가격의 주식을 거래할 유인이 높다. 따라서 기업의 경영진은 자사 주식에 대한 투자 접근성을 제고하기 위해 액면분할(stock split)과 같은 다양한 수단을 활용하는데, 2018년 삼성전자가 1/50로 액면분할을 실시한 것도, 1996년 워렌버핏이 버크셔헤서웨이 A주(BRK.A)의 1/30 가격으로 B주(BRK.B)를 발행한 것도 주식의 1단위 가격 수준을 낮춰 투자자의 접근성을 높이기 위함이었다.

작년 8월 미국 주식시장을 대표하는 기업인 애플(AAPL)과 테슬라(TSLA)는 자사 주식에 대한 투자 접근성을 제고하기 위해 각각 1/4, 1/5로 액면분할을 결정했다.2) 특히 국내 투자자의 높은 관심을 받은 테슬라는 <그림 1-1>에서 알 수 있듯이, 액면분할 전 $2,000을 훌쩍 넘는 고가의 주식이 분할 이후 주당 거래가격이 $500 미만으로 감소하면서 국내 투자자의 거래대금이 늘어났다. 특히 분할 직후 5거래일까지 거래대금이 이전보다 급증하여 투자 접근성 제고 효과를 톡톡히 누렸다.

<그림 1-2>는 테슬라·애플 액면분할 실시 전후 국내 투자자가 가장 많이 거래했던 해외주식 대표 5종목(테슬라, 애플, 아마존, 구글 A주, 마이크로소프트)의 일평균 거래대금 변화를 나타낸다. 액면분할 후 테슬라의 일평균 거래대금은 분할 전에 비해 2배 이상(122%) 늘어났고, 같은 시기 1/4 액면분할을 실시했던 애플도 1.5배 이상 증가한 반면, 액면분할을 실시하지 않은 종목의 일평균 거래대금 증가율은 분할을 실시한 기업보다 낮았으며 오히려 거래대금이 감소한 종목도 관측되었다. 물론 거래대금의 변화에는 주가 수준 외에도 다양한 요인이 작용할 수 있지만, 적어도 개별 주식의 주가 수준은 투자자 접근성과 유의미한 관계를 갖는 것으로 평가할 수 있다.

그렇다면 자산규모가 작은 투자자는 상대적으로 저가의 주식을 선호할까? 이를 검증하기 위해 국내 증권사 고객 표본 자료를 활용하여, 자산규모 그룹별 주가 수준에 따른 거래 및 보유 비중을 살펴보자. 분석대상 개인투자자 표본을 평균 자산규모가 200만원 이하, 200만원 초과인 두 그룹3)으로 나누고, 각 그룹별 주식 가격 수준에 따른 시장 평균 대비 초과 거래 및 보유 비중4)을 산출한다. 초과 거래(또는 보유) 비중이 높을수록, 해당 특징을 갖는 주식에 대한 거래(또는 보유) 비중이 시장 평균을 상회함을 의미한다.

<그림 2-1>과 <그림2-2>는 표본 내 포함된 모든 국내 상장주식을 주가 수준에 따라 동일한 종목 수를 갖는 다섯 그룹5)으로 분류한 뒤, 평균 자산규모 200만원 이하, 200만원 초과인 투자자 그룹별 시장대비 초과 거래 비중과 보유 비중을 산출하여 나타낸 것이다. 먼저 평균 자산규모와 상관 없이, 개인투자자는 고가 주식(최상위 그룹5)에 대한 선호도가 낮으며, 이는 음(-)의 초과 거래 및 보유 비중으로 나타난다. 반면 상대적으로 가격 수준이 낮은 주식에 대한 초과 거래 및 보유 비중이 양(+)의 값으로 산출되어 주가 수준과 투자 접근성의 부(-)의 관계가 국내 주식시장에서도 잘 관측된다.

소수점 거래의 기대효과

앞선 분석 결과에서 도출된 바와 같이, 소수점 거래는 주가 수준과 상관없이 작은 금액으로도 주식 매매가 가능하다는 점에서 소액 투자자들의 고가 주식에 대한 투자 접근성을 크게 제고할 것으로 기대한다. 특히 시가총액 상위 종목의 평균적인 가격 수준이 여타 주식에 비해 상대적으로 높게 형성된 점을 고려했을 때, 대형주식에 대한 투자가 용이해져 소액 투자자의 포트폴리오 다각화에 기여할 수 있을 것이다. 또한 적은 금액으로도 분산투자가 가능함에 따라 위험관리 차원에서도 소수 종목에 집중된 개인투자자의 투자 행태도 개선될 수 있을 것으로 기대된다.

하지만 이러한 장점 외에도 소수점 거래의 효과를 제한하는 요소도 존재한다. 먼저 소수점 거래를 활용해 분산된 포트폴리오에 투자하려는 니즈가 생각보다 적을 수 있다. 가령 개인투자자가 여러 종목에 투자를 할 경우, 다수의 투자종목을 관리하고 리벨런싱하는 비용이 포트폴리오 투자에 따른 효용보다 클 수 있어, 오히려 원하는 포트폴리오에 투자하는 펀드나 ETF와 같은 대체재를 활용하는 게 효과적일 수 있다. 그리고 개인투자자의 저가 주식에 대한 선호 현상이 고가 주식에 대한 제한된 접근성 외에도 주식투자에 대한 과도한 요구 수익률 및 도박성 투자행태7)에 기인한 결과일 수 있다. 만약 이러한 투자행태가 여전할 경우, 고가 주식에 대한 접근성이 제고된다 한들 단기투자에 따른 불필요한 거래만 늘어나는 부작용이 발생할 수 있다.

또한 현재 국내 및 해외에서 실시되고 있는 소수점 거래 서비스는 단일화된 규제를 적용 받지 않기 때문에, 서비스 제공 증권사마다 투자 가능 대상이 다르고, 배당 및 기업 의사결정(의결권 행사, 액면 분할 등)에 따른 서비스 처리 방식도 상이하다. 그리고 무엇보다도 소수점 거래에 대한 대부분의 체결 방식이 거래소에서 정의하는 최소수량을 맞추기 위해 고객의 주문을 모으거나 증권사 내부주문을 동시에 집행하여 거래소에 요청하는 방식이기 때문에, 특정 호가에 대한 지정가 주문(limit order)이 아닌 시장가 주문(market order) 또는 거래량 가중평균가격(volume-weighted average price)을 활용하는 경우가 많다. 이처럼 원하는 가격과 시점에 주식을 사고 팔 수 있는 유동성(liquidity)이 보장되지 않기 때문에 미국 증권거래위원회(SEC)에서도 이와 관련한 위험요소8)를 일반 투자자에게 고시한 바 있다.

맺음말

전술한 바와 같이 소수점 거래의 부작용과 내포된 단점 또한 존재하기 때문에, 여러 해외 브로커리지사는 이를 상쇄하고 장기 분산투자라는 본질적인 서비스 목표와 고객 경험을 달성하기 위해 다양한 방안을 제시하고 있다. 예를 들어 찰스슈왑은 단일 종목에 대한 소수점 거래 외에도 최대 30종목까지 원하는 투자금액과 비중에 맞춰 한번에 주문을 전송할 수 있는 서비스를 제공하고 있으며, M1 Finance는 소수점 거래가 포트폴리오 투자에 활용될 수 있도록 포트폴리오 관리 플랫폼 및 자동거래 툴을 함께 제공함으로써 투자자의 포트폴리오 관리 효율화를 증진하고 있다.

국내에서 소수점 주식거래 서비스를 원활히 시행하기에 앞서 관련 법령 및 제도 정비, 거래 및 예탁 시스템 개선, IT 시스템 안정성 검토 등 상당한 시간과 노력이 요구될 것으로 보인다. 하지만 주지하듯 소수점 거래는 소액 투자자의 투자기회집합 확대 및 분산투자 용이 측면에서 효과적일 것으로 예상되고 여러 대체 방안이 제시되고 있는 만큼, 소수점 거래 서비스를 시행중인 해외 사례를 참고하여 국내 정책에 반영하고 소수점 거래를 활용한 다양한 자산관리 서비스를 확대할 필요가 있다.

1) 대표적으로 M1 Finance는 $100 이상의 투자금만 있으면 금액과 상관없이 고객이 원하는 다양한 자산군(펀드, 채권, 주식 등)에 분산하여 투자할 수 있는 서비스를 제공하고 있으며, 분산투자 시 소수점 단위로 주식을 매매할 수 있다.

2) 두 주식 모두 8월 31일 분할된 신주가 상장되면서 액면분할이 실시되었다.

3) 분석에 포함된 투자자는 약 20만명으로, 평균 자산규모 200만원은 자산규모 하위 약 25-30% 투자자에 해당된다.

4) 특정 개인투자자 그룹의 초과 거래 및 보유 비중은 시장 전체 투자자의 거래금액 비중 및 시가총액 비중과의 차이를 통해 산출한다.

5) 주식 가격 5그룹의 평균 주가 수준은 다음과 같다: 1그룹(1,240원), 2그룹(3,050원), 3그룹(6,200원), 4그룹(14,120원), 5그룹(79,380원) 최상위 5그룹을 제외하면 평균적인 주가 수준이 높다고 보기 어렵다.

6) 각 종목별 목표 비중을 wT라고 가정하고 총 금액 X를 투자대상에 1주 단위로 투자했을 때 얻어지는 임의의 비중 wP와 목표비중 wT 의 괴리율(wP-wT)의 제곱평균제곱근(root mean square)이 0.1%를 하회하는 최소 금액 X를 산출

7) Kumar (2009)의 연구결과에 따르면 개인투자자는 저가 주식을 선호하며, 이러한 현상은 주식 투자를 일종의 도박(gamble)으로 인식해 복권과 같은 상대적으로 저렴한 배팅(cheap bets)을 선호하기 때문이라고 주장한다(Kumar, A., 2009, Who gambles in the stock market?, The Journal of Finance 64(4), 1889-1993.

8) Fractional Share Investing - Buying a Slice Instead of the Whole Share, 2020. 11. 9, Investor Alerts and Bulletins, SEC’s Office of Investor Education and Advocacy.