자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

KOFR(한국무위험지표금리) 산출 의의 및 향후 과제

2022-13호 2022.06.27

요약

금년부터 LIBOR 산출이 순차적으로 중단됨에 따라 2012년부터 추진되어온 주요국의 지표금리 개혁도 마무리 단계에 접어들고 있다. 국가별로 차이는 있으나 미국 및 영국 등에서는 무위험 지표금리가 LIBOR를 성공적으로 대체하였다. 결과적으로 향후 글로벌 금융시장에서 호가기반 지표금리를 대신하여 무위험 지표금리가 핵심 준거금리로 자리 잡을 가능성이 높아졌다.

국내에서도 2019년부터 진행된 지표금리 개혁을 통해 익일물 Repo금리를 무위험 지표금리(KOFR)로 결정하였으며, 2021년 11월부터 공식적으로 금리가 산출ㆍ공시되기 시작하였다. KOFR 산출로 국내 지표금리 개혁의 토대가 마련된 것으로 볼 수 있다. 향후 KOFR가 국내 중요 지표금리로 활용될 수 있도록 시장참여자와 정부의 체계적 노력이 뒷받침될 필요가 있다.

국내에서도 2019년부터 진행된 지표금리 개혁을 통해 익일물 Repo금리를 무위험 지표금리(KOFR)로 결정하였으며, 2021년 11월부터 공식적으로 금리가 산출ㆍ공시되기 시작하였다. KOFR 산출로 국내 지표금리 개혁의 토대가 마련된 것으로 볼 수 있다. 향후 KOFR가 국내 중요 지표금리로 활용될 수 있도록 시장참여자와 정부의 체계적 노력이 뒷받침될 필요가 있다.

지난 30년간 글로벌 금융시장에서 핵심적인 역할을 담당해온 LIBOR(London Interbank Offered Rates)가 금년부터 순차적으로 산출이 중단되고 있다. LIBOR 산출이 영구 중단됨에 따라 2013년을 전후해 본격화된 주요국의 지표금리 개혁도 마무리 단계에 접어들고 있다. 국내에서도 글로벌 지표 개혁에 맞추어 기존 지표금리인 CD금리의 산출 방법을 개선 중에 있으며, 새로운 무위험 지표금리인 KOFR(Korea Overnight Financing Repo rate, 한국무위험지표금리)를 개발하였다.

미국과 영국 등을 중심으로 무위험 지표금리가 LIBOR 등 기존 지표금리를 성공적으로 대체하고 있다는 점에서, 국내에서도 KOFR가 중요 지표금리로 자리 잡을 수 있도록 지속적인 노력이 필요하다. 이에 본고에서는 주요국의 지표금리 개혁 추진 경과를 살펴보고, 향후 국내 지표금리 개혁 방향을 논의하고자 한다.

주요국 지표금리 개혁 추진 경과1)

LIBOR 조작사태 이후 주요국(미국ㆍ영국ㆍEUㆍ스위스ㆍ일본)을 중심으로 지표금리의 신뢰도와 투명성을 제고하기 위한 개혁이 진행 중이다. 2013년을 전후해 본격화된 지표금리 개혁은 크게 두 가지 방향에서 추진되었다. 첫째, 기존 지표금리인 LIBORㆍEURIBOR(Euro Interbank Offered Rates)ㆍTIBOR(Tokyo Interbank Offered Rates) 등과 같은 은행간 호가지표금리(InterBank Offered Rates: 이하 IBOR)의 산출 방법을 개선하였다. 기존 IBOR의 근본적인 문제점이 낮은 유동성 및 이로 인한 조작 가능성에 있다는 점을 감안하여, 각 IBOR 산출기관은 관할 규제당국과 공동으로 산출기관의 통제ㆍ관리체계를 개선하고, 지표산출에 실거래 정보 활용도를 제고하여 최대한 실거래에 기초해 지표가 산출될 수 있도록 산출 방법을 개선하였다.

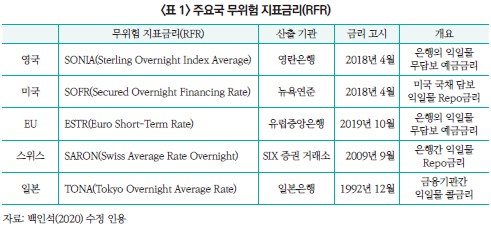

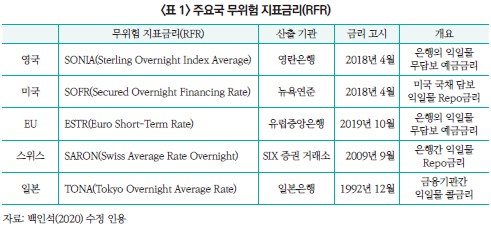

둘째, 주요국은 주로 파생거래에 적용할 목적으로 실거래에 기초하여 강건성이 높은 무위험 대체지표금리(near Risk-Free Reference rate: 이하 RFR) 개발을 진행해왔다. 이를 위해 주요국은 유동성이 충분하여 금리산출의 안정성이 보장되고 조작 가능성이 낮은 익일물 무담보 금리(국내 콜금리) 또는 Repo금리를 RFR로 채택하였다. 주요국이 선정한 RFR은 아래 <표 1>과 같다.2)

당초 글로벌 지표금리 개혁을 총괄해 온 금융안정위원회(Financial Stability Board)는 지표의 사용목적과 적용대상 금융계약의 특성에 따라 대출 및 변동금리부 채권 등과 같은 현물거래에는 산출 방법이 개선된 IBOR를 적용하고, 파생상품에는 RFR을 적용하는 복수지표체제를 추진하였다. 하지만 LIBOR의 경우 산출 방법의 개선에도 불구하고 기초거래의 유동성이 개선되지 않아 금리산출을 위한 기초정보를 제공하는 패널은행의 정보제출 회피가 심화되었다. 이에 따라 2017년에 LIBOR를 관할하는 영국 규제당국이 LIBOR의 신뢰도가 여전히 낮은 것으로 평가하여, 2022년부터 LIBOR 산출의 영구적 중단을 선언하였다.

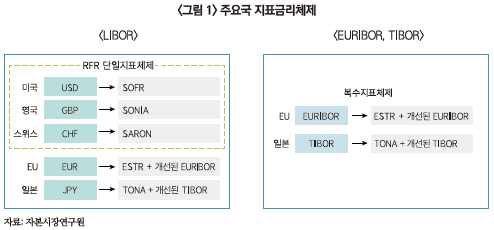

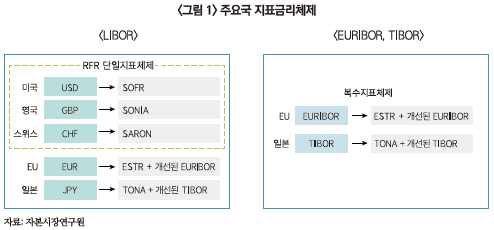

LIBOR 산출이 중단될 가능성이 커짐에 따라 각 LIBOR 기초통화국은 자국통화 LIBOR를 새로운 지표금리(RFR 또는 개선된 IBOR)로 대체하는 LIBOR 이전(transition)을 추진하였는데, 각국은 <그림 1>에 제시된 바와 같이 LIBOR를 대체할 지표선정에서 상이한 접근을 채택하였다. 결과적으로 각국의 지표금리 개혁 방향은 크게 개선된 IBOR를 RFR과 병행하여 사용하는 복수지표체제와 IBOR 산출을 중단하고 IBOR를 사용하던 모든 금융거래에 RFR을 적용하는 RFR 단일지표체제로 양분되었다.

영국 당국의 결정에 따라 금년부터 LIBOR 산출이 순차적으로 중단되고 있다. 우선 파운드ㆍ유로ㆍ스위스 프랑ㆍ엔 LIBOR는 2022년 1월부터 영구적으로 산출이 중단되었다.3) 미 달러 LIBOR의 경우, 1주일 및 2개월 만기는 올해부터 산출이 중단되었으며, 여타 만기는 2023년 6월까지만 산출될 예정이다(FCA, 2022).

이처럼 LIBOR 산출이 중단됨에 따라 주요국의 LIBOR 이전4)도 마무리 단계에 접어들었다. 우선 영국, 미국 및 스위스는 파운드ㆍ달러ㆍ스위스 프랑 LIBOR를 자국의 RFR인 SONIA, SOFR 및 SARON으로 대체하였다. 당초 파생상품 및 채권의 경우 RFR 이전이 원활하게 진척되었으나, 특히 미국을 중심으로 대출의 RFR 적용에 큰 어려움이 있었다. 하지만 영국과 미국 등이 올해부터 일부 예외적인 경우를 제외하고, 자국내 금융기관의 달러 LIBOR를 사용한 신규 금융거래를 원칙적으로 금지5)함에 따라, 달러 대출의 준거금리도 미국 RFR인 SOFR로 신속하게 변경 중이다(FSB, 2022).6)

RFR 단일체제를 선택한 미국, 영국 및 스위스와 달리, EU와 일본은 RFR과 함께 개선된 IBOR를 병행하는 복수지표체제를 채택하였다. EU와 일본은 각각 기존 IBOR인 EURIBOR와 TIBOR 산출 방법을 개선하여 채권 및 대출 등의 거래에 계속 적용하고 있으며, RFR은 주로 파생거래의 준거금리로 사용하고 있다.7) 이러한 복수지표체제는 산출이 중단된 유로 LIBOR 및 엔 LIBOR에도 동일하게 적용되는데, EU는 유로 LIBOR를 ESTR(RFR)와 개선된 EURIBOR로 대체하였으며, 일본은 엔 LIBOR를 TONA(RFR)와 개선된 TIBOR로 대체하였다.

일본 역내시장의 지표금리인 TIBOR의 경우, LIBOR와 달리 산출 방법 개선으로 실거래에 기초한 금리 산출 비중이 크게 확대되었다. 이로 인해 패널은행의 전문가 판단(expert judgement) 의존도가 큰 폭으로 감소하였다. TIBOR 산출기관인 JBA TIBOR에 따르면 2021년 중 만기 3개월, 6개월 및 12개월 TIBOR의 경우, 패널은행이 실거래 또는 그에 준하는 정보에 기초해 제출한 금리(Level 1)의 비중이 100%인 것으로 나타났다(JBA TIBOR, 2022).8) 반면, EURIBOR는 여전히 전문가 판단에 대한 의존도가 높은 실정이다. EURIBOR 산출기관인 EMMI에 따르면, 만기 3개월, 6개월 및 12개월 EURIBOR의 경우 금년 4월에 패널은행이 제출한 정보 중 40% 이상이 전문가 판단에 기초한 것으로 나타났다(EMMI, 2022).9)

한편 이상에서 살펴본 주요 5개국뿐만 아니라 여타 국가들도 대부분 IBOR 개선 및 RFR 선정을 마무리하고, 국가별 여건에 따라 RFR 단일체제 또는 복수지표체제 중 선택을 완료하였거나 평가를 진행 중이다. 캐나다는 2023년 7월부터 기존 IBOR인 CDOR(Canadian Dollar Offered Rate)의 산출을 중단하고, RFR인 CORRA(Canadian Overnight Repo Rate Average) 단일체제로 전환할 예정이다(Canadian Alternative Reference Rate Working Group, 2022). 아시아 국가 중에는 홍콩이 복수지표체제를 선택하였으며, 말레이시아, 싱가포르, 태국 등은 IBOR 산출을 중단하고 RFR 단일체제로 이전할 예정이다.10)

국내 지표금리 개혁 추진 경과 및 향후 방향

국내에서도 국제적 노력에 맞추어 지표금리의 신뢰도 및 투명성을 확보하기 위한 노력이 이어졌다. 우선 지표금리에 대한 공적규율을 강화하기 위해 2019년 11월에 「금융거래지표의 관리에 관한 법률」(이하 지표법)이 제정이 마무리되었다. 이어 2019년 6월에 민관합동으로 구성된 지표금리 개선 추진단(이하 추진단)이 출범하였다. 추진단은 기존 지표금리인 CD금리의 산출 방법 개선을 추진하였으며, 주요국과 같이 국내 RFR을 개발하였다.

국내 금융시장의 핵심 지표금리인 CD금리는 신뢰도와 효율성에 지속적으로 문제가 제기되어 왔다. CD금리는 기초거래가 매우 저조하여 금융시장 여건을 적절히 반영하지 못하고 높은 경직성을 보여 가격발견기능이 매우 취약한 것으로 평가되어 왔다. 이에 CD금리 산출기관인 금융투자협회는 해외 IBOR 개선사례를 참고하여 CD금리 산출시 실거래를 최대한 이용할 수 있도록 산출 방법 개선을 진행 중이다.11) 다음으로 추진단은 국채·통안증권을 담보로 하는 익일물 Repo금리를 국내 RFR로 선정(2021년 2월)하였으며12), KOFR(Korea Overnight Financing Repo rate, 한국무위험지표금리)로 명명하였다.

CD금리와 KOFR는 지표법에 따라 중요지표로 지정(CD금리 2021년 3월, KOFR, 2021년 9월)되었다. 지표법에 따르면 중요지표로 지정된 후 산출업무 규정 승인 및 산출기관을 지정하는 절차를 거치는데, KOFR의 경우 한국예탁결제원이 산출기관으로 지정(2021년 11월)되었다. 이에 한국예탁결제원은 2021년 11월부터 KOFR를 정식 공시중에 있다.13) 반면 CD금리의 경우에는 산출기관 지정이 마무리되지 않은 상태로 증권사들이 제출하는 호가에 의존하는 기존 방법14)으로 금리가 산출ㆍ공시되고 있다.

KOFR가 공시된 지 1년이 되지 않았다는 점을 감안할 필요가 있으나, 주요국에 비해 국내 RFR의 활용이 지체되는 것으로 판단된다. 우선 채권 및 대출에서는 아직 KOFR가 채택된 사례가 없는 것으로 파악되며, 파생거래의 경우 한국거래소가 금년 3월에 3개월 만기 KOFR선물을 상장하였으나 거래가 저조한 상황이다. KOFR선물은 기본적으로 미국의 연방기금금리선물(Federal funds futures)과 동일한 거래로 중앙은행의 기준금리 변동 위험을 관리하는데 유용한 역할을 담당할 수 있다. 하지만 이와 같은 유용성에도 불구하고 아직 KOFR선물거래가 활성화되지 못하고 있다.15) 흥미로운 대목은 KOFR 수익률을 기초자산으로 하는 ETF가 상장되어 거래가 활성화되고 있다는 점이다.16) RFR을 활용한 ETF는 주요국에서도 찾아보기 어려운 금융거래인데, 이는 국내에서 KOFR에 대한 잠재적 수요 및 활용 가능성이 작지 않음을 보여주는 사례라 할 수 있다.

KOFR 산출은 국내 지표금리 개혁의 출발점으로 파악할 필요가 있다. 본고에서 살펴본 바와 같이 해외에 비해 국내 지표금리 개혁의 진행이 다소 지체되는 측면이 있는 것으로 판단된다. 지표금리 개혁의 성공적 마무리를 위해서는 주요국과 같이 국내에서도 지표금리체제를 선정하는 방안을 고려할 필요가 있는 것으로 판단된다.17) 구체적으로 CD금리 산출을 중단하고 미국 및 영국 등과 같은 RFR(KOFR) 단일체제를 도입할 것인지, 아니면 EU 및 일본 등과 같이 IBOR(CD금리)와 KOFR를 병행하여 사용하는 복수지표체제를 채택할 것인지에 대한 방향이 결정될 필요가 있다.18) 주요국 사례를 참고하면, KOFR 단일체제에서는 현재 CD금리를 사용하는 모든 금융거래에 KOFR를 적용하게 된다. 반면 CD-KOFR 복수체제의 경우 CD는 채권 및 대출 등의 현물거래에, KOFR는 파생거래의 준거금리로 활용되는 것이 바람직하다. 국내 실정에 적합한 지표금리체제의 방향이 정해지면 KOFR와 CD금리의 역할이 보다 분명해질 수 있을 것이다. 이에 따라 관련 금융거래를 활성화하는 등 지표 이전의 효율성이 제고될 수 있을 것으로 판단된다.

결론

KOFR 산출로 국내 지표금리 개혁을 위한 토대가 마련되었다. 지표금리는 파생상품, 대출 및 채권 등을 중심으로 다양한 금융거래에 준거로 사용되어, 금융기관ㆍ기업ㆍ가계의 경제활동에 큰 영향을 미친다. 따라서 지표금리 개혁은 광범위한 시장참여자에게 영향을 미치며, 지표개혁에 대한 참여자간 이해관계도 매우 다양하다. 결과적으로 시장이 자율적으로 지표를 개선하고 새로운 지표금리로 이전하는 데에는 한계가 있다. 주요국에서도 지표금리 개혁이 마무리되기까지 상당한 시간과 노력이 요구되었다는 점을 상기할 필요가 있다. 대부분의 국가와 마찬가지로 국내에서도 시장참여자들의 참여를 이끌어내기 위한 체계적 노력이 필요한 것으로 판단된다.

1) 주요국 지표금리 개혁은 매우 복잡한 과정을 거쳐 진행되었다. 본고에서는 핵심적인 내용만 정리하고 2022년 현재 각국의 지표금리 개혁 추진 경과를 간략히 살펴본다. 지표금리 개혁의 배경 및 주요 내용에 대해서는 백인석(2020)을 참고하기 바란다.

2) IBOR 산출개선은 각 IBOR 산출기관이 속해있는 국가가 담당하며(LIBOR는 영국, EURIBOR는 EU, TIBOR는 일본), RFR 개발은 LIBORㆍEURIBORㆍTIBOR의 5대 기초 통화(미달러, 파운드, 유로, 스위스 프랑, 엔화) 관할국이 담당하였다.

3) LIBOR 산출중단은 패널은행이 LIBOR산출을 위한 호가제출을 중단하였음을 의미한다. 일부 만기(1개월, 3개월 및 6개월) 파운드 및 엔 LIBOR의 경우 금융기관의 LIBOR 이전이 완료되지 않아, 합성(synthetic) 형태로 유지된다. 다만, 금융기관들은 동 금리를 기존 계약의 가치평가 등에만 한시적으로 사용할 수 있으며, 신규계약의 준거금리로는 사용할 수 없다(FSB, 2022).

4) LIBOR 이전은 신규계약과 기존계약으로 구분할 수 있다. 기존계약(legacy contract)은 LIBOR 산출이 중단되기 전에 LIBOR를준거금리로 사용해 체결된 금융거래를 의미한다. 기존계약의 지표금리 변경은 국가별로 완료 여부가 상이하다. 본고에서는 신규계약에 대한 LIBOR 이전을 기술한다.

5) 영국은 자국의 벤치마크법을 통해 금년 1월부터 일부 예외적인 경우를 제외하고, 자국내 금융기관의 달러 LIBOR를 사용한 금융거래를 금지하였다(U.K. Benchmarks Regulation Article 21A). 미국은 은행, 은행지주 및 저축대부조합 등을 규율하는 규제당국이 공동으로 발표한 성명서(supervisory guidance)를 통해 금년 1월부터 달러 LIBOR를 사용한 신규 금융거래를 사실상 금지하였다(FRB, 2021).

6) 대출은 크게 신디케이트 대출과 양자간 대출로 구분할 수 있다. 미 달러화 신디케이트 대출의 경우, 금년 1분기 신규대출의 98%가 SOFR선물에서 산출된 기간물(Term) SOFR를 준거금리로 사용한 것으로 파악된다(Lexology, 2022). 양자간 대출은 SOFR와함께, Ameribor를 포함하여 은행의 신용위험이 반영된 금리가 사용되는 것으로 파악된다(Ensing et al., 2022). 하지만, 국제증권감독기구(International Organization of Securities Commissions: IOSCO)가 금융기관이 RFR을 제외한 여타 지표금리를적용하는 점에 강한 우려를 제기하고 있어(IOSCO, 2021), 장기적으로는 양자간 대출에서도 SOFR가 적용될 것으로 전망된다.

7) 일본은 TONA(RFR)의 파생거래 적용이 크게 확대되었다. ISDA-Clarus 조사(ISDA-Clarus, 2022)에 따르면, 금년 5월 엔화 파생거래 중 97%가 TONA를 준거금리로 사용하였다. 반면, EU에서는 동 비율이 22%에 그친 것으로 조사되었다.

8) 다만, 일본 TIBOR의 경우 Level 1에 일정 요건을 만족하는 호가를 사용할 수 있다. 따라서 EURIBOR 또는 산출 방법 개선이 추진 중인 국내 CD금리와 직접적인 비교는 적절하지 않은 측면이 있다.

9) 금년 3월에는 동 비율이 70%로 더욱 높았다. 이와 같이 전문가 판단에 대한 의존도가 높게 유지됨에도 EU가 미국이나 영국과 달리 RFR 단일체제로 전환하지 못하는 이유는 EURIBOR가 EU회원국에서 개인 및 중소기업 등의 은행대출에 매우 광범위하게 준거금리로 사용되고 있기 때문이다. 회원국간 법체계 차이로 EURIBOR를 RFR로 대체하는 지표 이전이 매우 어려운 것으로 평가된다(Tchernookova, 2019).

10) 아시아 각국의 지표금리 개혁에 대해서는 다음 웹사이트를 참고하기 바란다(www.business.hsbc.com/ibor/asp).

11) 금융위원회, 2020. 8. 24, CD금리 산정 합리성 제고 방안, 보도자료.

12) 금융위원회, 2021. 2. 26, RFR 선정결과 및 활성화 방안, 보도자료.

13) KOFR의 보다 상세한 내용은 한국예탁결제원이 운영하는 KOFR 웹사이트(www.kofr.kr)를 참고하기 바란다.

14) 금융투자협회, 2021. 3. 5, 최종호가수익률 공시를 위한 수익률 보고 관련 기준

15) 시장참여자를 대상으로 서베이를 실시한 결과, 아직 국내 금융기관의 KOFR선물에 대한 인지도가 높지 않은 것으로 판단된다.이로 인해 금융기관들이 KOFR선물거래를 위한 내부 절차(시스템 구축 및 거래승인 등)가 마무리되지 않은 것으로 보인다. 시장참여자들은 시장조성제도 또한 개선이 필요한 것으로 지적하였다. 주요국에서도 RFR 금융거래가 활성화되는데 상당한 시간과노력이 소요되었음을 참고할 때, KOFR선물거래를 활성화하기 위해 시장참여자들의 의견을 적극적으로 반영할 수 있도록 노력할 필요가 있는 것으로 판단된다.

16) KOFR EFT는 금년 4월에 상장되었다. 한국거래소에 따르면 6월 20일 종가를 기준으로 KOFR ETF의 시가총액이 9천억원을 넘어섰는데, 국내 전체 ETF 574개 중 24위에 해당한다.

17) 주요국 모두 지표금리체제의 선정은 시장참여자 및 지표산출기관이 주도하여 결정하였다. 영국 당국이 LIBOR 산출 중단을 결정한 핵심 배경 또한 패널은행의 호가제출 회피에 있다. 지표금리의 최종 사용자는 금융기관이다. 따라서 국내에서도 다양한 이해관계를 가진 시장참여자가 지표금리체제 선정에 적극 참여할 필요가 있다.

18) 물론 지표금리체제 선정을 위해서는 조속한 시일 내에 CD금리를 개선된 방법에 따라 산출할 필요가 있다.

참고문헌

백인석, 2020, 『주요국 지표금리 개혁 추진경과 및 국내 시사점』, 자본시장연구원 이슈보고서 20-01.

Canadian Alternative Reference Rate Working Group, 2022, CDOR Transition Roadmap and Milestones .

Ensing, D.A., Rodriques, S., Gelman, J., Walker, K., 2022. 3. 31, Q1 2022 update on LIBOR transition developments, McQuireWoods.

European Money Markets Institute (EMMI), 2022, EURIBOR Transparency Indicators, March 2022.

Federal Reserve Board (FRB), 2021, Joint Statement on Managing the LIBOR Transition.

Financial Conduct Authority (FCA), 2022, Changes to LIBOR as of End-2021.

Financial Stability Board (FSB), 2022, FSB Statement Welcoming Smooth Transition away from LIBOR.

International Organization of Securities Commissions (IOSCO), 2021, Statement on Credit Sensitive Rates.

International Swap and Derivatives Association (ISDA)-Clarus, 2022, ISDA-Clarus RFRAdoption Indicator: May 2022.

JBA TIBOR, 2022, Result of a Periodic Review of the JBA TIBOR Operational Framework.

Lexology, 2022, Life after LIBOR in the U.S. Loan Market.

Tchernookova, A., 2019, Why EURIBOR is Here to Stay, IFLR.

미국과 영국 등을 중심으로 무위험 지표금리가 LIBOR 등 기존 지표금리를 성공적으로 대체하고 있다는 점에서, 국내에서도 KOFR가 중요 지표금리로 자리 잡을 수 있도록 지속적인 노력이 필요하다. 이에 본고에서는 주요국의 지표금리 개혁 추진 경과를 살펴보고, 향후 국내 지표금리 개혁 방향을 논의하고자 한다.

주요국 지표금리 개혁 추진 경과1)

LIBOR 조작사태 이후 주요국(미국ㆍ영국ㆍEUㆍ스위스ㆍ일본)을 중심으로 지표금리의 신뢰도와 투명성을 제고하기 위한 개혁이 진행 중이다. 2013년을 전후해 본격화된 지표금리 개혁은 크게 두 가지 방향에서 추진되었다. 첫째, 기존 지표금리인 LIBORㆍEURIBOR(Euro Interbank Offered Rates)ㆍTIBOR(Tokyo Interbank Offered Rates) 등과 같은 은행간 호가지표금리(InterBank Offered Rates: 이하 IBOR)의 산출 방법을 개선하였다. 기존 IBOR의 근본적인 문제점이 낮은 유동성 및 이로 인한 조작 가능성에 있다는 점을 감안하여, 각 IBOR 산출기관은 관할 규제당국과 공동으로 산출기관의 통제ㆍ관리체계를 개선하고, 지표산출에 실거래 정보 활용도를 제고하여 최대한 실거래에 기초해 지표가 산출될 수 있도록 산출 방법을 개선하였다.

둘째, 주요국은 주로 파생거래에 적용할 목적으로 실거래에 기초하여 강건성이 높은 무위험 대체지표금리(near Risk-Free Reference rate: 이하 RFR) 개발을 진행해왔다. 이를 위해 주요국은 유동성이 충분하여 금리산출의 안정성이 보장되고 조작 가능성이 낮은 익일물 무담보 금리(국내 콜금리) 또는 Repo금리를 RFR로 채택하였다. 주요국이 선정한 RFR은 아래 <표 1>과 같다.2)

LIBOR 산출이 중단될 가능성이 커짐에 따라 각 LIBOR 기초통화국은 자국통화 LIBOR를 새로운 지표금리(RFR 또는 개선된 IBOR)로 대체하는 LIBOR 이전(transition)을 추진하였는데, 각국은 <그림 1>에 제시된 바와 같이 LIBOR를 대체할 지표선정에서 상이한 접근을 채택하였다. 결과적으로 각국의 지표금리 개혁 방향은 크게 개선된 IBOR를 RFR과 병행하여 사용하는 복수지표체제와 IBOR 산출을 중단하고 IBOR를 사용하던 모든 금융거래에 RFR을 적용하는 RFR 단일지표체제로 양분되었다.

이처럼 LIBOR 산출이 중단됨에 따라 주요국의 LIBOR 이전4)도 마무리 단계에 접어들었다. 우선 영국, 미국 및 스위스는 파운드ㆍ달러ㆍ스위스 프랑 LIBOR를 자국의 RFR인 SONIA, SOFR 및 SARON으로 대체하였다. 당초 파생상품 및 채권의 경우 RFR 이전이 원활하게 진척되었으나, 특히 미국을 중심으로 대출의 RFR 적용에 큰 어려움이 있었다. 하지만 영국과 미국 등이 올해부터 일부 예외적인 경우를 제외하고, 자국내 금융기관의 달러 LIBOR를 사용한 신규 금융거래를 원칙적으로 금지5)함에 따라, 달러 대출의 준거금리도 미국 RFR인 SOFR로 신속하게 변경 중이다(FSB, 2022).6)

RFR 단일체제를 선택한 미국, 영국 및 스위스와 달리, EU와 일본은 RFR과 함께 개선된 IBOR를 병행하는 복수지표체제를 채택하였다. EU와 일본은 각각 기존 IBOR인 EURIBOR와 TIBOR 산출 방법을 개선하여 채권 및 대출 등의 거래에 계속 적용하고 있으며, RFR은 주로 파생거래의 준거금리로 사용하고 있다.7) 이러한 복수지표체제는 산출이 중단된 유로 LIBOR 및 엔 LIBOR에도 동일하게 적용되는데, EU는 유로 LIBOR를 ESTR(RFR)와 개선된 EURIBOR로 대체하였으며, 일본은 엔 LIBOR를 TONA(RFR)와 개선된 TIBOR로 대체하였다.

일본 역내시장의 지표금리인 TIBOR의 경우, LIBOR와 달리 산출 방법 개선으로 실거래에 기초한 금리 산출 비중이 크게 확대되었다. 이로 인해 패널은행의 전문가 판단(expert judgement) 의존도가 큰 폭으로 감소하였다. TIBOR 산출기관인 JBA TIBOR에 따르면 2021년 중 만기 3개월, 6개월 및 12개월 TIBOR의 경우, 패널은행이 실거래 또는 그에 준하는 정보에 기초해 제출한 금리(Level 1)의 비중이 100%인 것으로 나타났다(JBA TIBOR, 2022).8) 반면, EURIBOR는 여전히 전문가 판단에 대한 의존도가 높은 실정이다. EURIBOR 산출기관인 EMMI에 따르면, 만기 3개월, 6개월 및 12개월 EURIBOR의 경우 금년 4월에 패널은행이 제출한 정보 중 40% 이상이 전문가 판단에 기초한 것으로 나타났다(EMMI, 2022).9)

한편 이상에서 살펴본 주요 5개국뿐만 아니라 여타 국가들도 대부분 IBOR 개선 및 RFR 선정을 마무리하고, 국가별 여건에 따라 RFR 단일체제 또는 복수지표체제 중 선택을 완료하였거나 평가를 진행 중이다. 캐나다는 2023년 7월부터 기존 IBOR인 CDOR(Canadian Dollar Offered Rate)의 산출을 중단하고, RFR인 CORRA(Canadian Overnight Repo Rate Average) 단일체제로 전환할 예정이다(Canadian Alternative Reference Rate Working Group, 2022). 아시아 국가 중에는 홍콩이 복수지표체제를 선택하였으며, 말레이시아, 싱가포르, 태국 등은 IBOR 산출을 중단하고 RFR 단일체제로 이전할 예정이다.10)

국내 지표금리 개혁 추진 경과 및 향후 방향

국내에서도 국제적 노력에 맞추어 지표금리의 신뢰도 및 투명성을 확보하기 위한 노력이 이어졌다. 우선 지표금리에 대한 공적규율을 강화하기 위해 2019년 11월에 「금융거래지표의 관리에 관한 법률」(이하 지표법)이 제정이 마무리되었다. 이어 2019년 6월에 민관합동으로 구성된 지표금리 개선 추진단(이하 추진단)이 출범하였다. 추진단은 기존 지표금리인 CD금리의 산출 방법 개선을 추진하였으며, 주요국과 같이 국내 RFR을 개발하였다.

국내 금융시장의 핵심 지표금리인 CD금리는 신뢰도와 효율성에 지속적으로 문제가 제기되어 왔다. CD금리는 기초거래가 매우 저조하여 금융시장 여건을 적절히 반영하지 못하고 높은 경직성을 보여 가격발견기능이 매우 취약한 것으로 평가되어 왔다. 이에 CD금리 산출기관인 금융투자협회는 해외 IBOR 개선사례를 참고하여 CD금리 산출시 실거래를 최대한 이용할 수 있도록 산출 방법 개선을 진행 중이다.11) 다음으로 추진단은 국채·통안증권을 담보로 하는 익일물 Repo금리를 국내 RFR로 선정(2021년 2월)하였으며12), KOFR(Korea Overnight Financing Repo rate, 한국무위험지표금리)로 명명하였다.

CD금리와 KOFR는 지표법에 따라 중요지표로 지정(CD금리 2021년 3월, KOFR, 2021년 9월)되었다. 지표법에 따르면 중요지표로 지정된 후 산출업무 규정 승인 및 산출기관을 지정하는 절차를 거치는데, KOFR의 경우 한국예탁결제원이 산출기관으로 지정(2021년 11월)되었다. 이에 한국예탁결제원은 2021년 11월부터 KOFR를 정식 공시중에 있다.13) 반면 CD금리의 경우에는 산출기관 지정이 마무리되지 않은 상태로 증권사들이 제출하는 호가에 의존하는 기존 방법14)으로 금리가 산출ㆍ공시되고 있다.

KOFR가 공시된 지 1년이 되지 않았다는 점을 감안할 필요가 있으나, 주요국에 비해 국내 RFR의 활용이 지체되는 것으로 판단된다. 우선 채권 및 대출에서는 아직 KOFR가 채택된 사례가 없는 것으로 파악되며, 파생거래의 경우 한국거래소가 금년 3월에 3개월 만기 KOFR선물을 상장하였으나 거래가 저조한 상황이다. KOFR선물은 기본적으로 미국의 연방기금금리선물(Federal funds futures)과 동일한 거래로 중앙은행의 기준금리 변동 위험을 관리하는데 유용한 역할을 담당할 수 있다. 하지만 이와 같은 유용성에도 불구하고 아직 KOFR선물거래가 활성화되지 못하고 있다.15) 흥미로운 대목은 KOFR 수익률을 기초자산으로 하는 ETF가 상장되어 거래가 활성화되고 있다는 점이다.16) RFR을 활용한 ETF는 주요국에서도 찾아보기 어려운 금융거래인데, 이는 국내에서 KOFR에 대한 잠재적 수요 및 활용 가능성이 작지 않음을 보여주는 사례라 할 수 있다.

KOFR 산출은 국내 지표금리 개혁의 출발점으로 파악할 필요가 있다. 본고에서 살펴본 바와 같이 해외에 비해 국내 지표금리 개혁의 진행이 다소 지체되는 측면이 있는 것으로 판단된다. 지표금리 개혁의 성공적 마무리를 위해서는 주요국과 같이 국내에서도 지표금리체제를 선정하는 방안을 고려할 필요가 있는 것으로 판단된다.17) 구체적으로 CD금리 산출을 중단하고 미국 및 영국 등과 같은 RFR(KOFR) 단일체제를 도입할 것인지, 아니면 EU 및 일본 등과 같이 IBOR(CD금리)와 KOFR를 병행하여 사용하는 복수지표체제를 채택할 것인지에 대한 방향이 결정될 필요가 있다.18) 주요국 사례를 참고하면, KOFR 단일체제에서는 현재 CD금리를 사용하는 모든 금융거래에 KOFR를 적용하게 된다. 반면 CD-KOFR 복수체제의 경우 CD는 채권 및 대출 등의 현물거래에, KOFR는 파생거래의 준거금리로 활용되는 것이 바람직하다. 국내 실정에 적합한 지표금리체제의 방향이 정해지면 KOFR와 CD금리의 역할이 보다 분명해질 수 있을 것이다. 이에 따라 관련 금융거래를 활성화하는 등 지표 이전의 효율성이 제고될 수 있을 것으로 판단된다.

결론

KOFR 산출로 국내 지표금리 개혁을 위한 토대가 마련되었다. 지표금리는 파생상품, 대출 및 채권 등을 중심으로 다양한 금융거래에 준거로 사용되어, 금융기관ㆍ기업ㆍ가계의 경제활동에 큰 영향을 미친다. 따라서 지표금리 개혁은 광범위한 시장참여자에게 영향을 미치며, 지표개혁에 대한 참여자간 이해관계도 매우 다양하다. 결과적으로 시장이 자율적으로 지표를 개선하고 새로운 지표금리로 이전하는 데에는 한계가 있다. 주요국에서도 지표금리 개혁이 마무리되기까지 상당한 시간과 노력이 요구되었다는 점을 상기할 필요가 있다. 대부분의 국가와 마찬가지로 국내에서도 시장참여자들의 참여를 이끌어내기 위한 체계적 노력이 필요한 것으로 판단된다.

1) 주요국 지표금리 개혁은 매우 복잡한 과정을 거쳐 진행되었다. 본고에서는 핵심적인 내용만 정리하고 2022년 현재 각국의 지표금리 개혁 추진 경과를 간략히 살펴본다. 지표금리 개혁의 배경 및 주요 내용에 대해서는 백인석(2020)을 참고하기 바란다.

2) IBOR 산출개선은 각 IBOR 산출기관이 속해있는 국가가 담당하며(LIBOR는 영국, EURIBOR는 EU, TIBOR는 일본), RFR 개발은 LIBORㆍEURIBORㆍTIBOR의 5대 기초 통화(미달러, 파운드, 유로, 스위스 프랑, 엔화) 관할국이 담당하였다.

3) LIBOR 산출중단은 패널은행이 LIBOR산출을 위한 호가제출을 중단하였음을 의미한다. 일부 만기(1개월, 3개월 및 6개월) 파운드 및 엔 LIBOR의 경우 금융기관의 LIBOR 이전이 완료되지 않아, 합성(synthetic) 형태로 유지된다. 다만, 금융기관들은 동 금리를 기존 계약의 가치평가 등에만 한시적으로 사용할 수 있으며, 신규계약의 준거금리로는 사용할 수 없다(FSB, 2022).

4) LIBOR 이전은 신규계약과 기존계약으로 구분할 수 있다. 기존계약(legacy contract)은 LIBOR 산출이 중단되기 전에 LIBOR를준거금리로 사용해 체결된 금융거래를 의미한다. 기존계약의 지표금리 변경은 국가별로 완료 여부가 상이하다. 본고에서는 신규계약에 대한 LIBOR 이전을 기술한다.

5) 영국은 자국의 벤치마크법을 통해 금년 1월부터 일부 예외적인 경우를 제외하고, 자국내 금융기관의 달러 LIBOR를 사용한 금융거래를 금지하였다(U.K. Benchmarks Regulation Article 21A). 미국은 은행, 은행지주 및 저축대부조합 등을 규율하는 규제당국이 공동으로 발표한 성명서(supervisory guidance)를 통해 금년 1월부터 달러 LIBOR를 사용한 신규 금융거래를 사실상 금지하였다(FRB, 2021).

6) 대출은 크게 신디케이트 대출과 양자간 대출로 구분할 수 있다. 미 달러화 신디케이트 대출의 경우, 금년 1분기 신규대출의 98%가 SOFR선물에서 산출된 기간물(Term) SOFR를 준거금리로 사용한 것으로 파악된다(Lexology, 2022). 양자간 대출은 SOFR와함께, Ameribor를 포함하여 은행의 신용위험이 반영된 금리가 사용되는 것으로 파악된다(Ensing et al., 2022). 하지만, 국제증권감독기구(International Organization of Securities Commissions: IOSCO)가 금융기관이 RFR을 제외한 여타 지표금리를적용하는 점에 강한 우려를 제기하고 있어(IOSCO, 2021), 장기적으로는 양자간 대출에서도 SOFR가 적용될 것으로 전망된다.

7) 일본은 TONA(RFR)의 파생거래 적용이 크게 확대되었다. ISDA-Clarus 조사(ISDA-Clarus, 2022)에 따르면, 금년 5월 엔화 파생거래 중 97%가 TONA를 준거금리로 사용하였다. 반면, EU에서는 동 비율이 22%에 그친 것으로 조사되었다.

8) 다만, 일본 TIBOR의 경우 Level 1에 일정 요건을 만족하는 호가를 사용할 수 있다. 따라서 EURIBOR 또는 산출 방법 개선이 추진 중인 국내 CD금리와 직접적인 비교는 적절하지 않은 측면이 있다.

9) 금년 3월에는 동 비율이 70%로 더욱 높았다. 이와 같이 전문가 판단에 대한 의존도가 높게 유지됨에도 EU가 미국이나 영국과 달리 RFR 단일체제로 전환하지 못하는 이유는 EURIBOR가 EU회원국에서 개인 및 중소기업 등의 은행대출에 매우 광범위하게 준거금리로 사용되고 있기 때문이다. 회원국간 법체계 차이로 EURIBOR를 RFR로 대체하는 지표 이전이 매우 어려운 것으로 평가된다(Tchernookova, 2019).

10) 아시아 각국의 지표금리 개혁에 대해서는 다음 웹사이트를 참고하기 바란다(www.business.hsbc.com/ibor/asp).

11) 금융위원회, 2020. 8. 24, CD금리 산정 합리성 제고 방안, 보도자료.

12) 금융위원회, 2021. 2. 26, RFR 선정결과 및 활성화 방안, 보도자료.

13) KOFR의 보다 상세한 내용은 한국예탁결제원이 운영하는 KOFR 웹사이트(www.kofr.kr)를 참고하기 바란다.

14) 금융투자협회, 2021. 3. 5, 최종호가수익률 공시를 위한 수익률 보고 관련 기준

15) 시장참여자를 대상으로 서베이를 실시한 결과, 아직 국내 금융기관의 KOFR선물에 대한 인지도가 높지 않은 것으로 판단된다.이로 인해 금융기관들이 KOFR선물거래를 위한 내부 절차(시스템 구축 및 거래승인 등)가 마무리되지 않은 것으로 보인다. 시장참여자들은 시장조성제도 또한 개선이 필요한 것으로 지적하였다. 주요국에서도 RFR 금융거래가 활성화되는데 상당한 시간과노력이 소요되었음을 참고할 때, KOFR선물거래를 활성화하기 위해 시장참여자들의 의견을 적극적으로 반영할 수 있도록 노력할 필요가 있는 것으로 판단된다.

16) KOFR EFT는 금년 4월에 상장되었다. 한국거래소에 따르면 6월 20일 종가를 기준으로 KOFR ETF의 시가총액이 9천억원을 넘어섰는데, 국내 전체 ETF 574개 중 24위에 해당한다.

17) 주요국 모두 지표금리체제의 선정은 시장참여자 및 지표산출기관이 주도하여 결정하였다. 영국 당국이 LIBOR 산출 중단을 결정한 핵심 배경 또한 패널은행의 호가제출 회피에 있다. 지표금리의 최종 사용자는 금융기관이다. 따라서 국내에서도 다양한 이해관계를 가진 시장참여자가 지표금리체제 선정에 적극 참여할 필요가 있다.

18) 물론 지표금리체제 선정을 위해서는 조속한 시일 내에 CD금리를 개선된 방법에 따라 산출할 필요가 있다.

참고문헌

백인석, 2020, 『주요국 지표금리 개혁 추진경과 및 국내 시사점』, 자본시장연구원 이슈보고서 20-01.

Canadian Alternative Reference Rate Working Group, 2022, CDOR Transition Roadmap and Milestones .

Ensing, D.A., Rodriques, S., Gelman, J., Walker, K., 2022. 3. 31, Q1 2022 update on LIBOR transition developments, McQuireWoods.

European Money Markets Institute (EMMI), 2022, EURIBOR Transparency Indicators, March 2022.

Federal Reserve Board (FRB), 2021, Joint Statement on Managing the LIBOR Transition.

Financial Conduct Authority (FCA), 2022, Changes to LIBOR as of End-2021.

Financial Stability Board (FSB), 2022, FSB Statement Welcoming Smooth Transition away from LIBOR.

International Organization of Securities Commissions (IOSCO), 2021, Statement on Credit Sensitive Rates.

International Swap and Derivatives Association (ISDA)-Clarus, 2022, ISDA-Clarus RFRAdoption Indicator: May 2022.

JBA TIBOR, 2022, Result of a Periodic Review of the JBA TIBOR Operational Framework.

Lexology, 2022, Life after LIBOR in the U.S. Loan Market.

Tchernookova, A., 2019, Why EURIBOR is Here to Stay, IFLR.