자본시장과 금융투자업에 관련된 주요 이슈를 분석하고 최신 동향을 제공하는 격주간지

저탄소 포트폴리오와 자본시장의 기후변화 대응

2023-16호 2023.08.07

요약

온실가스 감축 규제가 강화되는 추세 속에서 기후 위험은 점차 투자자가 고려해야 할 중대한 위험 요인이 될 것으로 예상된다. 기후 위험의 영향에 대해 학술적으로 아직 명확한 결론이 나지 않았지만 온실가스 배출이 많은 산업이나 기업의 경우 향후 탄소 가격 상승에 따른 전환 위험에 크게 노출될 가능성이 있다. 따라서 장기 투자자 관점에서 포트폴리오의 기후 위험 관리가 필요하며, 중장기적으로 자본시장을 통한 산업부문의 탄소 중립 유인을 촉진하기 위해 저탄소 투자 방식의 활성화가 긴요한 시점이다.

그간 해외를 중심으로 넷제로 달성을 위한 저탄소 포트폴리오 투자 방식에 대한 논의와 연구가 지속되어왔고, 그 결과 다양한 형태의 탈탄소 지수가 출시되며 관련 금융상품과 새로운 형태의 벤치마크 채택이 늘어났다. 유럽의 경우 탈탄소 지수의 최소한의 기준을 정의한 EU 기후 벤치마크를 공표했고, 해외 연기금 등 대형 기관투자자들은 신규로 유입된 주식 투자자금을 저탄소 포트폴리오에 투자하고 있다. 반면 우리나라는 기후변화 대응 측면에서 소극적인 자세를 취하고 있어, 향후 기후 위험에 대응하기 위한 자본시장 참여자의 인식 제고와 저탄소 투자의 활성화가 요구된다.

그간 해외를 중심으로 넷제로 달성을 위한 저탄소 포트폴리오 투자 방식에 대한 논의와 연구가 지속되어왔고, 그 결과 다양한 형태의 탈탄소 지수가 출시되며 관련 금융상품과 새로운 형태의 벤치마크 채택이 늘어났다. 유럽의 경우 탈탄소 지수의 최소한의 기준을 정의한 EU 기후 벤치마크를 공표했고, 해외 연기금 등 대형 기관투자자들은 신규로 유입된 주식 투자자금을 저탄소 포트폴리오에 투자하고 있다. 반면 우리나라는 기후변화 대응 측면에서 소극적인 자세를 취하고 있어, 향후 기후 위험에 대응하기 위한 자본시장 참여자의 인식 제고와 저탄소 투자의 활성화가 요구된다.

투자자 관점에서 기후변화 대응의 필요성

2015년 파리협정 이후 범국가 차원의 온실가스 감축 규제가 강화되면서 기후 위험(climate risk)은 투자자가 고려해야 할 중대한 위험요소가 될 것으로 예상된다. 기후 위험은 기후변화 자체로 인한 직접적인 손상과 피해(physical risk), 그리고 저탄소 경제로 전환하는 과정에서 탄소가격 인상이나 규제 강화로 인해 발생할 수 있는 전환 위험(transition risk)으로 이해할 수 있는데, 기후 위험은 미래 시나리오와 경제적 비용 추정이 불확실한 장기 위험(long-run risk)의 속성을 내포하고 있어 투자자 관점에서 기후 위험에 대한 인식과 대응이 중요하다고 할 수 있다.

다만 현재까지는 이러한 기후 위험이 자산 가격에 미치는 영향에 대해서는 합치된 결론에 도달하지 못한 것으로 평가된다. 예를 들어, 탄소 배출량으로 측정한 탄소 위험(carbon risk)과 주식의 기대 수익률의 관계는 분석 방법론에 따라 불일치한 결과가 도출되기도 하며(Bolton & Kacperczyk, 2021; Aswani et al., 2023; Zhang, 2023), 기후 위험으로부터 비교적 자유로운 산업과 기업에 집중 투자하는 펀드나 지수가 예상 외의 저조한 성과를 보인 점이 대표적이다(Ibikunle & Steffen, 2017; Naqvi et al., 2021). 물론 이러한 결과에는 기후 위험을 객관적으로 측정할 수 있는 통일된 자료의 부재, 그린워싱(greenwashing) 등 위장환경주의가 영향을 끼쳤을 것으로 보이지만, 적어도 자본시장에서 형성된 가격이 그간 자산의 기후 위험을 효율적으로 반영했다고 평가하기는 어려울 것이다.

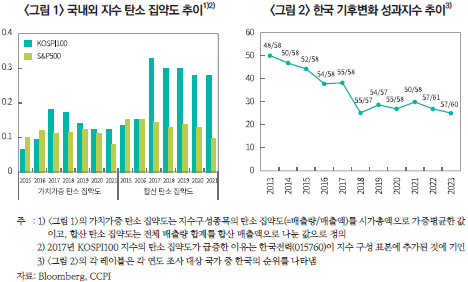

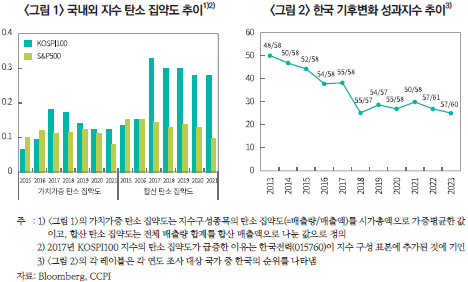

그럼에도 불구하고 국내 투자자 관점에서 앞으로 기후변화에 대한 대응이 필요한 이유는 크게 두 가지를 들 수 있다. 첫째, 현재 온실가스 배출이 많은 산업이나 기업의 경우 가까운 미래에 탄소 가격 상승과 같은 전환 위험에 크게 노출될 수 있기 때문이다. 특히 우리나라의 많은 기업들은 수출중심 및 탄소집약적 산업구조를 형성해왔기 때문에 탄소중립을 목표로 강화되고 있는 온실가스 감축 규제는 장기적으로 이들 기업의 생산과 판매비용 증가, 수익 감소, 자산가치 하락으로 이어질 수 있다. <그림 1>은 국내 주요 대형종목을 포함하는 KOSPI100 지수와 비교군으로 설정한 S&P500 지수의 포트폴리오 수준의 탄소 집약도(carbon intensity) 추이를 나타낸 것이다.1) 그림에서 알 수 있듯이 우리나라 주식시장의 전반적인 탄소 집약도, 즉 기후 위험은 선진 시장에 비해 높은 편이기 때문에 주식 포트폴리오 관점에서 기후 위험에 대한 관리가 필요하다.

둘째, 충분한 수의 투자자들이 기후변화 대응을 위해 포트폴리오를 탄소중립 목표에 부합하도록 조정한다면, 이는 중장기적으로 산업부문의 온실가스 감축 유인으로 작동할 수 있기 때문이다. 기후금융의 역할과 중요성, 금융부분을 통한 산업부문의 탄소 중립 유도 노력은 점차 강화되는 추세이고, 다수의 글로벌 대형 투자자나 자산운용사도 넷제로(Net-Zero) 선언과 동시에 관련 로드맵을 수립하고 있다(송홍선, 2022). <그림 2>는 독일의 국제 기후평가기관인 저먼워치(Germanwatch)가 매년 공개하는 국가별 기후변화 성과지수2) 중 한국의 기후변화 대응 점수와 순위를 요약한 것인데, 우리나라는 60개국 중 최하위권을 맴돌고 있어 기후위기에 대한 대응 노력이 절실한 것을 알 수 있다. 저탄소 경제로의 전환은 더 이상 선택이 아닌 필수이기 때문에 우리나라에서도 감축 목표의 적극적 이행을 위해 현재 시행중인 배출권거래제(ETS)를 강화하는 것과 더불어 자본시장 관점에서 기후변화에 대한 대응 유인을 제공할 필요가 있다.

저탄소 포트폴리오 투자 방법에 관한 논의

그간 학계와 업계는 기후 위험에 대한 인식과 위험 관리 필요성을 강조했고(Andersson et al., 2016), 최근에는 넷제로 달성을 위한 전환 경로에 부합하는 장기 투자 방식이 제시되었다(Bolton et al., 2022). 기후 위험을 어느 정도 헤지(hedge)하면서 온실가스 감축유인을 제공할 수 있는 포트폴리오(또는 지수) 구성 방법론에 대한 논의와 연구를 종합하면 크게 세 가지 핵심적인 고려사항이 있다.

첫째, 벤치마크 대비 유의미한 탄소 발자국(carbon footprint) 수치의 감소가 관찰되어야 한다. 포트폴리오 수준의 탄소 발자국으로 주로 사용되는 지표로 가중평균 탄소 집약도가 있는데3), 저탄소 포트폴리오의 탄소 위험 대용치가 벤치마크 대비 유의미하게 낮아야 한다. 둘째, 저탄소 포트폴리오가 모지수를 어느 정도 추종하고 모지수와 유사한 위험 노출을 가져야 한다. 탄소 위험을 줄이기 위해 신재생에너지, 친환경 서비스 등과 연관된 자산을 중심으로 포트폴리오를 구축하는 방법도 생각해볼 수 있지만, 이 경우 투자 대상의 범위가 매우 제한적(limited scalability)이기 때문에 대형 기관투자자의 포트폴리오로 적합하지 않다는 문제가 있다. 따라서 포트폴리오의 탄소 발자국 수준을 줄이되 어느 정도 모지수와의 추적 오차(tracking errors)를 최소화하는 방식이 요구된다. 마지막으로, 그린워싱의 위험을 최소화해야 한다. 단순히 배출량이 작은 기업을 위주로 투자하는 것이 아닌, 신뢰할 수 있는 전환 계획을 갖고 탈탄소화(decarbonization)를 진행해야 하는 산업부문에 대한 투자도 고려해야 한다. 이는 넷제로라는 장기 목표 달성의 유인을 제공하기 위해서 기업에 대한 투자자의 지속적인 관여(engagement)가 필수적이기 때문이다.

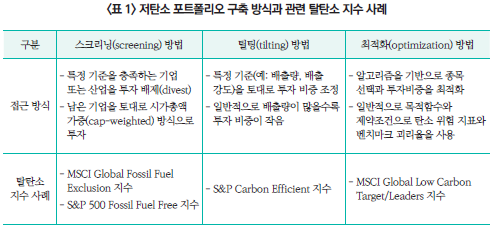

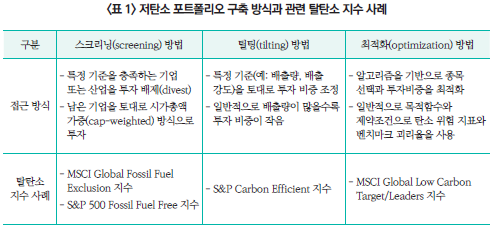

현재까지 제시된 여러 저탄소 포트폴리오 구축 방법론을 일반화하면 <표 1>과 같으며 각 방법을 전술한 고려사항을 토대로 평가해보자. 먼저 스크리닝(screening) 방법은 특정 기준을 충족하는 기업 또는 산업을 배제(divest)하는 방식으로, 예를 들면 화석연료 매출 비중이 높은 기업에 투자하지 않는 포트폴리오(예: MSCI/S&P 화석 연료 배제 지수)가 이에 해당한다. 스크리닝은 이해하기 쉽고 성과 비교에 용이한 장점이 있지만, 단순히 투자를 철회하는 방식은 전환이 요구되는 기업에 더 이상 관여하기 어려운 점과 모지수에 대한 추적 오차가 발생하는 단점이 있다. 한편 틸팅(tilting) 방식은 탄소 위험 지표를 토대로 투자 비중을 재조정하는 방식인데(예: S&P Carbon Efficient 지수), 지속적인 투자를 통해 탈탄소 유인을 제공할 수 있다는 점에서 스크리닝 방식에 비해 지속가능성이 높다고 볼 수 있으나 비중 조정 방식에 따라 벤치마크와의 괴리가 커질 수 있는 단점이 남아있다. 마지막으로 알고리즘 기반의 최적화(optimization) 방식은 목적함수와 제약조건을 잘 설정하면 원하는 수준의 탄소 발자국 감소와 괴리율 축소를 만족하는 최적화된 포트폴리오를 추정할 수 있는데, MSCI Global Low Carbon Target/Leaders 지수 외에도 최근에 등장하는 탈탄소 지수(decarbonized index)에서 가장 많이 활용되는 방식이다. 여러 위험 요인에 대한 노출 정도를 모지수와 유사하게 가져갈 뿐만 아니라 특정 산업에 대한 투자 배제 전략을 최소화하여 투자자는 기업에 꾸준히 관여할 수 있다. 다만 전술한 두 방식에 비해 이해하기 어렵고(black box), 파라미터가 보수적일수록 최적화 결과가 왜곡될 수 있다는 단점이 존재한다.

최근 유럽에서는 탈탄소 지수에 대한 가이드라인을 제시하기 위해 기관투자자들이 참고할 수 있는 기후 전환 벤치마크에 대한 최소한의 기술적 요건을 명시하는 새로운 규칙을 채택했고 관련 EU 벤치마크 규정을 개정했다.4) 이러한 ‘EU 기후 벤치마크’는 기후 전환 벤치마크(EU CTB)와 파리협정 연계 벤치마크(EU PAB)로 분류되는데, IPCC의 과학적 증거를 기반으로 저탄소 경제로의 전환을 달성하기 최소한의 감축 경로에 대한 요건으로 정의된다. 공통적인 점은 두 벤치마크 모두 전년대비 7%의 탈탄소화 경로를 따른다는 점이 있지만, EU PAB는 EU CTB에 비해 보다 엄격한 기준을 요구한다.5) 최근에는 MSCI, S&P, FTSE Russell 등 글로벌 지수제공업자는 EU 기후 벤치마크를 충족하는 지수를 출시하고 있고6), 이러한 탈탄소 지수들은 EU 기후 벤치마크 요건을 만족하면서 동시에 모지수와의 괴리율을 최소화하는 방식(optimization)으로 설계된다.

저탄소 포트폴리오 투자 사례와 시사점

투자자의 기후변화 대응에 대한 논의와 저탄소 포트폴리오 구축 방식에 관한 고민이 꾸준히 진행되어 왔던 해외의 경우, 연기금과 같은 주요 자산소유자(asset owner)를 중심으로 탈탄소 지수의 활용이 늘어나고 있는 것으로 파악된다. 대표적으로 탈탄소 지수를 처음으로 도입한 스웨덴 연기금인 AP4는 글로벌 주식 포트폴리오의 탄소 위험을 헤지하기 위해 S&P500 지수를 어느 정도 추종하면서 탄소 위험을 줄인 S&P 500 Carbon Efficient Select 지수를 새로운 벤치마크로 설정했다. 해당 지수는 모지수 대비 탄소 발자국을 50% 정도 감소시키며 괴리율이 0.5% 이하로 유지된 것으로 보고되고 있다. 또한 프랑스 준비 기금(FRR)은 AP4, MSCI, Amundi 운용과 협력하여 MSCI Low Carbon Leaders 지수 시리즈를 개발했고 대륙별 패시브 운용에 저탄소 포트폴리오의 구성 방법론을 적용하고 있다. 이 외에도 미국의 뉴욕주 일반퇴직연금(CRF), 캘리포니아주 교직원 퇴직연금(CalSTRS)은 각각 FTSE Russell Climate Transition 지수, MSCI ACWI Low Carbon Target 지수를 새로운 벤치마크로 설정하여 신규 투자자금을 저탄소 포트폴리오에 배분하고 있다. 이 외에도 탈탄소 지수를 추종하는 ETF도 꾸준히 상장되면서 저탄소 포트폴리오의 투자 저변이 넓어지고 있는 것으로 파악된다.

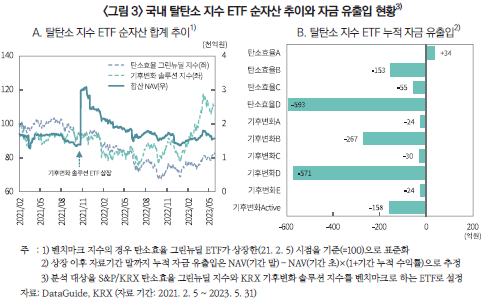

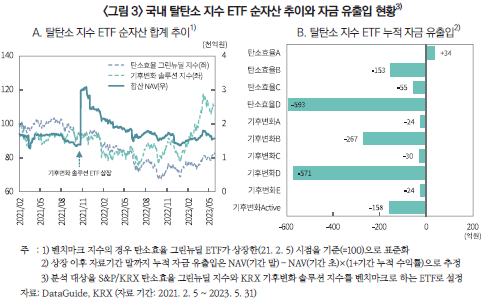

한편 우리나라의 경우 저탄소 포트폴리오 대한 투자가 활성화되지 못한 것으로 보인다. 해외 사례와 유사한 형태의 탈탄소 지수를 벤치마크로 도입한 자산소유자(asset owner)는 현재까지 전무하며, 국민연금은 지난 2021년 5월 탈석탄을 선언한 뒤 2년이 넘게 지났으나 구체적인 석탄투자 제한정책을 수립하지 않고 있다. 이 외에도 탈탄소 지수를 벤치마크한 ETF가 2021년 이후 다수 상장되었으나7), <그림 3>에서 알 수 있듯이 벤치마크 지수의 성과와 무관하게 합산 순자산(NAV)이 꾸준히 감소했고, 1개의 ETF를 제외한 상품에서 모두 자금의 순유출이 관찰되었다. 이는 개인투자자의 관심이 부족한 면도 있으나 무엇보다 기관투자자의 수요가 사실상 없었기 때문이다.

기후 위험에 대한 대응의 일환으로 저탄소 투자 방법론에 대한 논의와 해외 주요 지수제공업자 및 기관투자자 사례가 주는 시사점은 명확하다. 여전히 불확실성은 남아있지만 기후 위험은 가까운 미래에 실현될 가능성이 높고 우리나라도 예외는 아닐 것이다. 탄소의 가격화가 정상적으로 이루어지고 기후 위험이 자산 가격에 적절히 반영될 경우 투자 기업과 포트폴리오에 끼칠 영향은 분명하다. 장기 투자자는 이러한 기후 위험을 중대한 위험요소로 고려해야 하며, 더 나아가 자본시장의 기후변화 대응을 촉진하기 위해 탈탄소 투자에 대한 인식을 제고하고 관련 투자를 활성화할 필요가 있다.

1) KOSPI100으로 표본을 한정한 이유는 KOSPI200 표본의 경우 Bloomberg에서 제공하는 탄소 배출량 자료의 결측치가 다수 존재하기 때문이다.

2) 저먼워치는 기후연구단체 뉴클라이밋 연구소(NewClimate Institute)와 함께 전 세계 온실가스 배출의 90%를 차지하는 60개국 및 유럽연합을 대상으로 기후정책과 이행 수준을 평가하여 각 국의 종합 지수(CCPI)를 발표하고 있다.

3) 이는 개별 투자기업의 탄소 집약도(=온실가스 배출량/매출액)를 투자 비중으로 가중한 평균(weighted average carbon intensity)으로 정의되고, 모든 자산군에 이용할 수 있는 장점과 직관적으로 이해하기 쉬운 장점이 있어 2017년 TCFD의 권고안에서 인정된 후 실무적으로 가장 많이 활용되고 있다(Funk, 2020).

4) 2019년 2월 유럽 의회와 회원국은 기후 전환 벤치마크(EU CTB)와 파리협정 연계 벤치마크(EU PAB)라는 두 가지 유형의 탈탄소 벤치마크를 만드는 데 합의했고, 유럽위원회의 기술 전문가 그룹(TEG)은 투자 벤치마크에 적용할 수 있는 방법론에 대한 최소한의 기술적 요건을 정의하여 2020년 7월 EU 기후 벤치마크 방법론의 새로운 규칙을 채택했다.

5) 가령 EU PAB는 모지수 대비 최소 50%의 탄소 집약도 절감을 요구하고 석탄, 석유 등 탄소 집약적인 에너지 생산 기업에 대한 투자를 배제하지만, EU CTB는 탄소 집약도 감축 기준이 30%로 낮고 이 외에 별도의 투자배제 활동은 명시하지 않고 있다.

6) 예를 들어 MSCI의 ‘Align’ 지수(MSCI Climate Paris Aligned & MSCI Climate Change Index)와 S&P의 PACT(Paris-Aligned & Climate Transition) 지수 시리즈(예: S&P 500 Net Zero 2050 Paris-Aligned ESG Index)가 있다.

7) 대표적으로 2021년 2월 5일 상장한 4종의 KRX/S&P 탄소효율 그린뉴딜 ETF와 2021년 10월 29일에 상장한 KRX 기후변화 솔루션 ETF 5종과 1개의 액티브 ETF가 있다. 두 벤치마크 지수 모두 구성종목과 투자비중 산정 방식에서 틸팅 방법을 사용했는데, 이 중 탄소효율 그린뉴딜 ETF는 우리나라 주식시장 모지수를 최대한 추종하는 형태로 설계되었다.

참고문헌

송홍선, 2022, 2050 탄소중립을 위한 자본시장의 변화와 발전 과제, 자본시장연구원 『자본시장포커스』 2022-02호.

Andersson, M., Bolton, P., Samama, F., 2016, Hedging climate risk. Financial Analysts Journal 72(3), 13-32.

Aswani, J., Raghunandan, A., Rajgopal, S., 2023, Are carbon emissions associated with stock returns? Review of Finance, Forthcoming.

Bolton, P., Kacperczyk, M., 2021, Do investors care about carbon risk? Journal of Financial Economics 142(2), 517-549.

Bolton, P., Kacperczyk, M., Samama, F., 2022, Net-zero carbon portfolio alignment. Financial Analysts Journal 78(2), 19-33.

Funk C.M., September 2020, Carbon Footprinting: An Investor Toolkit. State Street Global Advisors.

Ibikunle, G., Steffen, T., 2017, European green mutual fund performance: A comparative analysis with their conventional and black peers. Journal of Business Ethics 145, 337-355.

Naqvi, B., Mirza, N., Rizvi, S., Porada-Rochon, M., Itani, R., 2021, Is there a green fund premium? Evidence from twenty-seven emerging markets. Global Finance Journal 50, 100656.

Zhang, S., 2023, Carbon premium: Is it there? Working Paper.

2015년 파리협정 이후 범국가 차원의 온실가스 감축 규제가 강화되면서 기후 위험(climate risk)은 투자자가 고려해야 할 중대한 위험요소가 될 것으로 예상된다. 기후 위험은 기후변화 자체로 인한 직접적인 손상과 피해(physical risk), 그리고 저탄소 경제로 전환하는 과정에서 탄소가격 인상이나 규제 강화로 인해 발생할 수 있는 전환 위험(transition risk)으로 이해할 수 있는데, 기후 위험은 미래 시나리오와 경제적 비용 추정이 불확실한 장기 위험(long-run risk)의 속성을 내포하고 있어 투자자 관점에서 기후 위험에 대한 인식과 대응이 중요하다고 할 수 있다.

다만 현재까지는 이러한 기후 위험이 자산 가격에 미치는 영향에 대해서는 합치된 결론에 도달하지 못한 것으로 평가된다. 예를 들어, 탄소 배출량으로 측정한 탄소 위험(carbon risk)과 주식의 기대 수익률의 관계는 분석 방법론에 따라 불일치한 결과가 도출되기도 하며(Bolton & Kacperczyk, 2021; Aswani et al., 2023; Zhang, 2023), 기후 위험으로부터 비교적 자유로운 산업과 기업에 집중 투자하는 펀드나 지수가 예상 외의 저조한 성과를 보인 점이 대표적이다(Ibikunle & Steffen, 2017; Naqvi et al., 2021). 물론 이러한 결과에는 기후 위험을 객관적으로 측정할 수 있는 통일된 자료의 부재, 그린워싱(greenwashing) 등 위장환경주의가 영향을 끼쳤을 것으로 보이지만, 적어도 자본시장에서 형성된 가격이 그간 자산의 기후 위험을 효율적으로 반영했다고 평가하기는 어려울 것이다.

그럼에도 불구하고 국내 투자자 관점에서 앞으로 기후변화에 대한 대응이 필요한 이유는 크게 두 가지를 들 수 있다. 첫째, 현재 온실가스 배출이 많은 산업이나 기업의 경우 가까운 미래에 탄소 가격 상승과 같은 전환 위험에 크게 노출될 수 있기 때문이다. 특히 우리나라의 많은 기업들은 수출중심 및 탄소집약적 산업구조를 형성해왔기 때문에 탄소중립을 목표로 강화되고 있는 온실가스 감축 규제는 장기적으로 이들 기업의 생산과 판매비용 증가, 수익 감소, 자산가치 하락으로 이어질 수 있다. <그림 1>은 국내 주요 대형종목을 포함하는 KOSPI100 지수와 비교군으로 설정한 S&P500 지수의 포트폴리오 수준의 탄소 집약도(carbon intensity) 추이를 나타낸 것이다.1) 그림에서 알 수 있듯이 우리나라 주식시장의 전반적인 탄소 집약도, 즉 기후 위험은 선진 시장에 비해 높은 편이기 때문에 주식 포트폴리오 관점에서 기후 위험에 대한 관리가 필요하다.

둘째, 충분한 수의 투자자들이 기후변화 대응을 위해 포트폴리오를 탄소중립 목표에 부합하도록 조정한다면, 이는 중장기적으로 산업부문의 온실가스 감축 유인으로 작동할 수 있기 때문이다. 기후금융의 역할과 중요성, 금융부분을 통한 산업부문의 탄소 중립 유도 노력은 점차 강화되는 추세이고, 다수의 글로벌 대형 투자자나 자산운용사도 넷제로(Net-Zero) 선언과 동시에 관련 로드맵을 수립하고 있다(송홍선, 2022). <그림 2>는 독일의 국제 기후평가기관인 저먼워치(Germanwatch)가 매년 공개하는 국가별 기후변화 성과지수2) 중 한국의 기후변화 대응 점수와 순위를 요약한 것인데, 우리나라는 60개국 중 최하위권을 맴돌고 있어 기후위기에 대한 대응 노력이 절실한 것을 알 수 있다. 저탄소 경제로의 전환은 더 이상 선택이 아닌 필수이기 때문에 우리나라에서도 감축 목표의 적극적 이행을 위해 현재 시행중인 배출권거래제(ETS)를 강화하는 것과 더불어 자본시장 관점에서 기후변화에 대한 대응 유인을 제공할 필요가 있다.

저탄소 포트폴리오 투자 방법에 관한 논의

그간 학계와 업계는 기후 위험에 대한 인식과 위험 관리 필요성을 강조했고(Andersson et al., 2016), 최근에는 넷제로 달성을 위한 전환 경로에 부합하는 장기 투자 방식이 제시되었다(Bolton et al., 2022). 기후 위험을 어느 정도 헤지(hedge)하면서 온실가스 감축유인을 제공할 수 있는 포트폴리오(또는 지수) 구성 방법론에 대한 논의와 연구를 종합하면 크게 세 가지 핵심적인 고려사항이 있다.

첫째, 벤치마크 대비 유의미한 탄소 발자국(carbon footprint) 수치의 감소가 관찰되어야 한다. 포트폴리오 수준의 탄소 발자국으로 주로 사용되는 지표로 가중평균 탄소 집약도가 있는데3), 저탄소 포트폴리오의 탄소 위험 대용치가 벤치마크 대비 유의미하게 낮아야 한다. 둘째, 저탄소 포트폴리오가 모지수를 어느 정도 추종하고 모지수와 유사한 위험 노출을 가져야 한다. 탄소 위험을 줄이기 위해 신재생에너지, 친환경 서비스 등과 연관된 자산을 중심으로 포트폴리오를 구축하는 방법도 생각해볼 수 있지만, 이 경우 투자 대상의 범위가 매우 제한적(limited scalability)이기 때문에 대형 기관투자자의 포트폴리오로 적합하지 않다는 문제가 있다. 따라서 포트폴리오의 탄소 발자국 수준을 줄이되 어느 정도 모지수와의 추적 오차(tracking errors)를 최소화하는 방식이 요구된다. 마지막으로, 그린워싱의 위험을 최소화해야 한다. 단순히 배출량이 작은 기업을 위주로 투자하는 것이 아닌, 신뢰할 수 있는 전환 계획을 갖고 탈탄소화(decarbonization)를 진행해야 하는 산업부문에 대한 투자도 고려해야 한다. 이는 넷제로라는 장기 목표 달성의 유인을 제공하기 위해서 기업에 대한 투자자의 지속적인 관여(engagement)가 필수적이기 때문이다.

현재까지 제시된 여러 저탄소 포트폴리오 구축 방법론을 일반화하면 <표 1>과 같으며 각 방법을 전술한 고려사항을 토대로 평가해보자. 먼저 스크리닝(screening) 방법은 특정 기준을 충족하는 기업 또는 산업을 배제(divest)하는 방식으로, 예를 들면 화석연료 매출 비중이 높은 기업에 투자하지 않는 포트폴리오(예: MSCI/S&P 화석 연료 배제 지수)가 이에 해당한다. 스크리닝은 이해하기 쉽고 성과 비교에 용이한 장점이 있지만, 단순히 투자를 철회하는 방식은 전환이 요구되는 기업에 더 이상 관여하기 어려운 점과 모지수에 대한 추적 오차가 발생하는 단점이 있다. 한편 틸팅(tilting) 방식은 탄소 위험 지표를 토대로 투자 비중을 재조정하는 방식인데(예: S&P Carbon Efficient 지수), 지속적인 투자를 통해 탈탄소 유인을 제공할 수 있다는 점에서 스크리닝 방식에 비해 지속가능성이 높다고 볼 수 있으나 비중 조정 방식에 따라 벤치마크와의 괴리가 커질 수 있는 단점이 남아있다. 마지막으로 알고리즘 기반의 최적화(optimization) 방식은 목적함수와 제약조건을 잘 설정하면 원하는 수준의 탄소 발자국 감소와 괴리율 축소를 만족하는 최적화된 포트폴리오를 추정할 수 있는데, MSCI Global Low Carbon Target/Leaders 지수 외에도 최근에 등장하는 탈탄소 지수(decarbonized index)에서 가장 많이 활용되는 방식이다. 여러 위험 요인에 대한 노출 정도를 모지수와 유사하게 가져갈 뿐만 아니라 특정 산업에 대한 투자 배제 전략을 최소화하여 투자자는 기업에 꾸준히 관여할 수 있다. 다만 전술한 두 방식에 비해 이해하기 어렵고(black box), 파라미터가 보수적일수록 최적화 결과가 왜곡될 수 있다는 단점이 존재한다.

최근 유럽에서는 탈탄소 지수에 대한 가이드라인을 제시하기 위해 기관투자자들이 참고할 수 있는 기후 전환 벤치마크에 대한 최소한의 기술적 요건을 명시하는 새로운 규칙을 채택했고 관련 EU 벤치마크 규정을 개정했다.4) 이러한 ‘EU 기후 벤치마크’는 기후 전환 벤치마크(EU CTB)와 파리협정 연계 벤치마크(EU PAB)로 분류되는데, IPCC의 과학적 증거를 기반으로 저탄소 경제로의 전환을 달성하기 최소한의 감축 경로에 대한 요건으로 정의된다. 공통적인 점은 두 벤치마크 모두 전년대비 7%의 탈탄소화 경로를 따른다는 점이 있지만, EU PAB는 EU CTB에 비해 보다 엄격한 기준을 요구한다.5) 최근에는 MSCI, S&P, FTSE Russell 등 글로벌 지수제공업자는 EU 기후 벤치마크를 충족하는 지수를 출시하고 있고6), 이러한 탈탄소 지수들은 EU 기후 벤치마크 요건을 만족하면서 동시에 모지수와의 괴리율을 최소화하는 방식(optimization)으로 설계된다.

저탄소 포트폴리오 투자 사례와 시사점

투자자의 기후변화 대응에 대한 논의와 저탄소 포트폴리오 구축 방식에 관한 고민이 꾸준히 진행되어 왔던 해외의 경우, 연기금과 같은 주요 자산소유자(asset owner)를 중심으로 탈탄소 지수의 활용이 늘어나고 있는 것으로 파악된다. 대표적으로 탈탄소 지수를 처음으로 도입한 스웨덴 연기금인 AP4는 글로벌 주식 포트폴리오의 탄소 위험을 헤지하기 위해 S&P500 지수를 어느 정도 추종하면서 탄소 위험을 줄인 S&P 500 Carbon Efficient Select 지수를 새로운 벤치마크로 설정했다. 해당 지수는 모지수 대비 탄소 발자국을 50% 정도 감소시키며 괴리율이 0.5% 이하로 유지된 것으로 보고되고 있다. 또한 프랑스 준비 기금(FRR)은 AP4, MSCI, Amundi 운용과 협력하여 MSCI Low Carbon Leaders 지수 시리즈를 개발했고 대륙별 패시브 운용에 저탄소 포트폴리오의 구성 방법론을 적용하고 있다. 이 외에도 미국의 뉴욕주 일반퇴직연금(CRF), 캘리포니아주 교직원 퇴직연금(CalSTRS)은 각각 FTSE Russell Climate Transition 지수, MSCI ACWI Low Carbon Target 지수를 새로운 벤치마크로 설정하여 신규 투자자금을 저탄소 포트폴리오에 배분하고 있다. 이 외에도 탈탄소 지수를 추종하는 ETF도 꾸준히 상장되면서 저탄소 포트폴리오의 투자 저변이 넓어지고 있는 것으로 파악된다.

한편 우리나라의 경우 저탄소 포트폴리오 대한 투자가 활성화되지 못한 것으로 보인다. 해외 사례와 유사한 형태의 탈탄소 지수를 벤치마크로 도입한 자산소유자(asset owner)는 현재까지 전무하며, 국민연금은 지난 2021년 5월 탈석탄을 선언한 뒤 2년이 넘게 지났으나 구체적인 석탄투자 제한정책을 수립하지 않고 있다. 이 외에도 탈탄소 지수를 벤치마크한 ETF가 2021년 이후 다수 상장되었으나7), <그림 3>에서 알 수 있듯이 벤치마크 지수의 성과와 무관하게 합산 순자산(NAV)이 꾸준히 감소했고, 1개의 ETF를 제외한 상품에서 모두 자금의 순유출이 관찰되었다. 이는 개인투자자의 관심이 부족한 면도 있으나 무엇보다 기관투자자의 수요가 사실상 없었기 때문이다.

기후 위험에 대한 대응의 일환으로 저탄소 투자 방법론에 대한 논의와 해외 주요 지수제공업자 및 기관투자자 사례가 주는 시사점은 명확하다. 여전히 불확실성은 남아있지만 기후 위험은 가까운 미래에 실현될 가능성이 높고 우리나라도 예외는 아닐 것이다. 탄소의 가격화가 정상적으로 이루어지고 기후 위험이 자산 가격에 적절히 반영될 경우 투자 기업과 포트폴리오에 끼칠 영향은 분명하다. 장기 투자자는 이러한 기후 위험을 중대한 위험요소로 고려해야 하며, 더 나아가 자본시장의 기후변화 대응을 촉진하기 위해 탈탄소 투자에 대한 인식을 제고하고 관련 투자를 활성화할 필요가 있다.

1) KOSPI100으로 표본을 한정한 이유는 KOSPI200 표본의 경우 Bloomberg에서 제공하는 탄소 배출량 자료의 결측치가 다수 존재하기 때문이다.

2) 저먼워치는 기후연구단체 뉴클라이밋 연구소(NewClimate Institute)와 함께 전 세계 온실가스 배출의 90%를 차지하는 60개국 및 유럽연합을 대상으로 기후정책과 이행 수준을 평가하여 각 국의 종합 지수(CCPI)를 발표하고 있다.

3) 이는 개별 투자기업의 탄소 집약도(=온실가스 배출량/매출액)를 투자 비중으로 가중한 평균(weighted average carbon intensity)으로 정의되고, 모든 자산군에 이용할 수 있는 장점과 직관적으로 이해하기 쉬운 장점이 있어 2017년 TCFD의 권고안에서 인정된 후 실무적으로 가장 많이 활용되고 있다(Funk, 2020).

4) 2019년 2월 유럽 의회와 회원국은 기후 전환 벤치마크(EU CTB)와 파리협정 연계 벤치마크(EU PAB)라는 두 가지 유형의 탈탄소 벤치마크를 만드는 데 합의했고, 유럽위원회의 기술 전문가 그룹(TEG)은 투자 벤치마크에 적용할 수 있는 방법론에 대한 최소한의 기술적 요건을 정의하여 2020년 7월 EU 기후 벤치마크 방법론의 새로운 규칙을 채택했다.

5) 가령 EU PAB는 모지수 대비 최소 50%의 탄소 집약도 절감을 요구하고 석탄, 석유 등 탄소 집약적인 에너지 생산 기업에 대한 투자를 배제하지만, EU CTB는 탄소 집약도 감축 기준이 30%로 낮고 이 외에 별도의 투자배제 활동은 명시하지 않고 있다.

6) 예를 들어 MSCI의 ‘Align’ 지수(MSCI Climate Paris Aligned & MSCI Climate Change Index)와 S&P의 PACT(Paris-Aligned & Climate Transition) 지수 시리즈(예: S&P 500 Net Zero 2050 Paris-Aligned ESG Index)가 있다.

7) 대표적으로 2021년 2월 5일 상장한 4종의 KRX/S&P 탄소효율 그린뉴딜 ETF와 2021년 10월 29일에 상장한 KRX 기후변화 솔루션 ETF 5종과 1개의 액티브 ETF가 있다. 두 벤치마크 지수 모두 구성종목과 투자비중 산정 방식에서 틸팅 방법을 사용했는데, 이 중 탄소효율 그린뉴딜 ETF는 우리나라 주식시장 모지수를 최대한 추종하는 형태로 설계되었다.

참고문헌

송홍선, 2022, 2050 탄소중립을 위한 자본시장의 변화와 발전 과제, 자본시장연구원 『자본시장포커스』 2022-02호.

Andersson, M., Bolton, P., Samama, F., 2016, Hedging climate risk. Financial Analysts Journal 72(3), 13-32.

Aswani, J., Raghunandan, A., Rajgopal, S., 2023, Are carbon emissions associated with stock returns? Review of Finance, Forthcoming.

Bolton, P., Kacperczyk, M., 2021, Do investors care about carbon risk? Journal of Financial Economics 142(2), 517-549.

Bolton, P., Kacperczyk, M., Samama, F., 2022, Net-zero carbon portfolio alignment. Financial Analysts Journal 78(2), 19-33.

Funk C.M., September 2020, Carbon Footprinting: An Investor Toolkit. State Street Global Advisors.

Ibikunle, G., Steffen, T., 2017, European green mutual fund performance: A comparative analysis with their conventional and black peers. Journal of Business Ethics 145, 337-355.

Naqvi, B., Mirza, N., Rizvi, S., Porada-Rochon, M., Itani, R., 2021, Is there a green fund premium? Evidence from twenty-seven emerging markets. Global Finance Journal 50, 100656.

Zhang, S., 2023, Carbon premium: Is it there? Working Paper.