자본시장연구원의 보고서 자료를 소개합니다.

이슈보고서 19-02 2019.04.22

- 연구주제 금융산업

- 페이지 23 Page

마이데이터 서비스는 본인 데이터의 통합조회는 물론이고, 고객 소비패턴 등의 분석, 맞춤형 금융상품 추천 등 다양한 형태로 나타날 것이다. 이로 인해 금융산업에서는 경쟁이 촉진되고 데이터에 기반한 혁신적 금융상품이 등장하며 금융서비스의 효율성도 한층 제고될 전망이다. 금융투자업도 물론 예외가 아니며, 그중에서도 특히 리테일 비즈니스에서 커다란 변화가 나타날 것이다. 앞으로 개인금융데이터의 활용 범위가 점차 확대되고, SNS, 위치정보, 의료정보 등 타 분야 데이터와 결합될 경우, 지금까지 우리가 전혀 생각지 못한 새로운 아이디어들이 등장하고 이로 인해 금융 분야에서 막대한 부가가치가 창출될 것으로 예상한다. 물론 이러한 목적 달성을 위해서는 무엇보다도 철저한 안전 및 보안 장치가 전제되어야 할 것이다.

Ⅰ. 배경

개인금융데이터(personal financial data)1)는 누구의 것일까? 기본적으로 데이터(data)에는 아직까지 법적 소유권(ownership)이 존재하지 않는다. 데이터는 복제ㆍ재생산을 기본 특징으로 하기 때문에 민법에서의 소유권, 즉, 배타적 사용ㆍ수익ㆍ처분 권리를 정의하기가 쉽지 않은 탓이다.2) 그러면 저작권(copyright)은 어떨까? 일반적으로 저작권은 창작성이 있는 경우에만 인정되므로 개인금융데이터는 저작권 또한 인정받기 어렵다. 그러므로 현 시점에서 개인금융데이터가 법적으로 누구의 것이라고 판단하기란 쉽지 않다. 그 대신 법에서는 정보 주체의 자기결정권과 데이터 보유자가 지켜야 할 의무 등을 제시함으로써 개인금융데이터가 악용되지 않고 안전하게 활용되도록 보호 장치를 제공하고 있다. 국내에서는 개인정보보호법과 정보통신망법, 신용정보법 등이 바로 이러한 역할을 수행한다.

현재 정보 주체인 개인의 금융데이터 활용도는 그다지 높지 않다. 특히 본인 데이터를 활용하여 자산을 통합적으로 관리하기가 불편한 상황이다. 개인이 직접 통합 자산관리를 수행하기에는 본인에 대한 데이터가 여러 금융기관에 분산되어 보관되고 있는 탓에 이를 체계적으로 수집하거나 활용하기가 어렵다. 그렇다고 해서 금융기관이 고객을 대신하여 통합 자산관리 서비스를 제공할 수 있는 것도 아니다. 개별 금융기관은 고객들의 거래 및 지출, 투자내역을 각자 축적하고 이를 분석하여 자체적인 마케팅에 활용하지만, 고객들의 타 금융기관 이용내역을 확인할 수 없어 고객 중심의 통합 자산관리 서비스를 제공하는 데에는 한계를 지닌다.

개인금융데이터를 둘러싼 또 다른 문제는 현재의 상황이 금융산업 내 비경쟁적 시장 환경을 조장한다는 것이다. 고객 수가 많은 대형 금융기관일수록 방대한 개인금융데이터를 축적하고 이를 영업에 활용할 수 있는 반면, 중소형 금융기관이나 신규 진입 업체들은 그렇지 못하다. 이러한 정보 비대칭 상황은 대형 금융기관이 효과적인 마케팅 전략을 통해 시장 지배력을 공고하게 유지하는데 도움을 주는 반면, 고객 데이터가 충분치 않은 다른 업체들이 대형 금융기관과의 경쟁에서 열위에 놓이게 되는 부작용을 낳는다.

이러한 문제 인식하에 등장한 개념이 바로 마이데이터(MiData)다. 마이데이터는 정보 주체인 개인의 법적 권리를 제고함으로써 본인 데이터의 활용을 보다 원활하게 만드는 정책을 의미한다.3) 마이데이터의 기초적인 개념을 설명할 수 있는 사례로 계좌통합조회(account aggregation) 서비스를 꼽을 수 있다. 동 서비스는 고객의 동의하에 여러 금융기관에 개설된 계좌의 잔액과 거래내역 등 개인금융정보를 하나의 화면에 한데 모아 표시해준다. 이를 통해 고객은 은행과 카드사 등 개별 금융기관의 전산망에 일일이 접속할 필요 없이 하나의 모바일앱 또는 웹사이트에서 본인의 통합 자산현황을 확인할 수 있다. 더 나아가 동 서비스는 고객을 대신하여 가계부를 자동으로 작성하고 소비패턴을 분석하고 이에 따른 맞춤형 금융상품을 추천하는 등 개인금융데이터를 활용하여 다양한 부가서비스를 제공하고 있다. 현재 계좌통합조회 서비스를 제공하고 있는 국내 선두업체는 레이니스트로 2017년 서비스 출시 이후 짧은 기간 동안 300만명의 사용자를 확보하였으며, 글로벌 대표업체인 크레딧카르마(Credit Karma)와 민트닷컴(Mint.com) 역시 미국에서 각각 8,500만명(2018년 기준), 2,000만명(2016년 기준)의 회원을 보유하며 큰 호응을 얻고 있다.

현재 계좌통합조회 업체들이 개인금융데이터를 수집하는 방식은 크게 두 가지다. 첫째는 스크린 스크레이핑(screen scraping)으로 고객에게 입력받은 개별 금융기관의 아이디와 비밀번호 또는 공인인증서를 통해 업체가 금융기관의 웹사이트에 대리 접속하고 고객 데이터를 수집하는 방식이다. 금융기관의 명시적 허가 없이도 업체가 고객을 대신하여 데이터를 수집할 수 있어 현재 활발하게 쓰이고 있다. 그러나 데이터 수집 속도가 느리고, 고객의 계정 정보가 탈취당할 위험이 존재하며, 업체가 서비스 내용 외 고객의 다른 개인정보에 접근할 수 있다는 문제가 존재한다. 둘째는 응용프로그램 인터페이스(Application Programming Interface: API)로, 웹사이트가 아닌 별도의 프로그래밍 전용 인터페이스를 통해 금융기관이 업체에게 데이터를 전송하는 방식이다. API는 데이터 전송에 특화되어 있기 때문에 스크린 스크레이핑에 비해 훨씬 빠르고 안전하며 효율적이다. 고객의 계정 정보가 노출될 우려가 작고, 고객이 동의하지 않은 데이터 영역에는 업체의 접근이 불가능하며, 데이터 업데이트 여부를 실시간으로 알려줄 수도 있다. API는 기능면에서 이토록 우월하지만 현재 국내 계좌통합조회 서비스에서 실제 활용되는 빈도는 그리 많지 않다. API 활용을 위해서는 개별 금융기관이 스스로 이를 개발하고 외부에 공개해야만 하는데 그렇게 할 만한 유인이 아직까지 크지 않기 때문이다.

금융 분야에서 마이데이터 정책의 핵심은 다음의 두 가지다. 첫째는 정보 주체인 개인에게 ‘금융기관→제3자’로의 데이터 전송 요구권(right to data portability)을 법적으로 보장하는 것이고, 둘째는 이러한 데이터의 전송이 안전하고 효율적으로 이루어지도록 금융기관에게 API 개발 및 공개 의무를 부여하는 것이다. 이렇게 마이데이터 정책이 구현되면 개인금융데이터는 이를 작성한 개별 금융기관 내부에만 머무르는 것이 아니라 소비자가 신뢰하고 데이터 분석 역량을 지닌 제3자에게 흘러들어가 부가적인 가치를 창출할 것으로 기대된다. 이를테면 계좌통합조회와 같이 기존 금융회사들이 제공할 수 없던 편리한 서비스가 안전하고 효율적인 방식으로 소비자에게 제공될 수 있으며, 그 밖에도 다양한 혁신 서비스가 등장하여 소비자의 효용을 증대시킬 것이다. 또한 대형 금융기관이 지금까지 누려왔던 정보 우위가 완화되면서 금융산업 내 경쟁이 촉진될 것이다. 다시 말해, 마이데이터 정책은 정보 주체인 개인의 본인 데이터 활용도를 높이고, 우수한 역량을 지닌 업체가 대형 금융기관과 보다 대등하게 경쟁할 수 있는 환경을 조성하는데 기여할 전망이다.

Ⅱ. 국내외 마이데이터 도입 현황

1. 해외 마이데이터 정책

전 세계에서 마이데이터를 선도하고 있는 곳은 유럽 연합(European Union: EU)이다. EU는 2016년 4월 본인 개인정보에 대한 통제권 확대를 목적으로 하는 General Data Protection Regulation(이하 GDPR)을 제정하였다. GDPR은 통지받을 권리(right to be informed), 접근 권리(right of access), 삭제 권리(right of erasure) 등 정보 주체가 행사할 수 있는 권리들을 규정하고 있는데, 그중에는 마이데이터와 관련하여 데이터 전송 요구권이 포함되어 있다. 이에 따르면 고객 요청 시 데이터 보관기관은 제3자에게 활용도 높은 형식4)으로 데이터를 전송해야 한다.

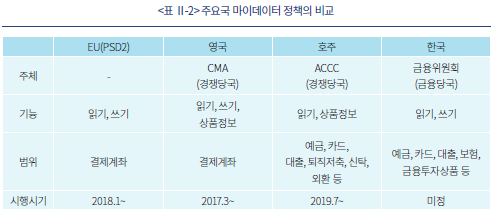

GDPR이 산업 전반에 걸쳐 정보 주체의 권리를 규정하고 있다면, 2015년 10월 제정된 EU의 Revised Directive on Payment Services(이하 PSD2)는 금융산업에 한정하여 더욱 구체적인 내용을 다루고 있다. PSD2에서 마이데이터 정책의 핵심은 고객 동의하에 API를 통한 제3자의 ‘읽기(read)’와 ‘쓰기(write)’ 기능을 허용하였다는 것이다. 여기에서 ‘읽기’는 잔액과 거래내역 등 금융기관이 축적한 고객 데이터를 제3자가 조회할 수 있는 기능이고, ‘쓰기’는 고객을 대신하여 제3자가 금융기관에 지급(payment)을 지시할 수 있는 기능이다. 고객이 요청할 경우 금융기관은 제3자에게 이러한 기능을 의무적으로 제공해야 한다. 또한 PSD2는 금융기관에서 고객이 직접 해당 업무를 수행하는 것과 제3자가 고객을 대신하여 수행하는 것이 동등하게 취급받아야 하며5), 비용이나 처리순서, 업무시간 등에서 금융기관이 정당한 이유 없이 특정 사업자를 차별해서는 안 된다고 규정하고 있다.6) PSD2는 읽기와 쓰기 기능을 통해 제3자가 구현하는 서비스를 각각 계좌정보서비스(Account Information Service: AIS)와 지급지시서비스(Payment Initiation Service: PIS)로 정의하고 이들을 정식으로 지급서비스(payment services) 범주에 포함하였다.7)

EU(2018)는 이러한 조치로 인해 특히 온라인 결제 시장에서 경쟁을 촉진하고 소비자의 비용 부담을 낮출 수 있을 것으로 전망하였다. 유럽에서는 신용카드 미사용자가 60%에 달할 정도로 신용카드 보급률이 낮아 온라인 결제 시 직불카드와 같이 은행 계좌를 통해 지급서비스를 수행하는 경우가 많은데 이를 위해서는 고객 본인의 계좌가 맞는지, 잔액은 충분한지 등의 정보 확인 작업이 필요하다. 기존에는 은행의 자발적 협조가 없으면 제3자가 이러한 정보를 확인할 방법이 없었으나 PSD2로 인해 해당 정보에 대한 제3자의 접근이 가능해지면서, 온라인 결제 시장에서 서비스 제공자의 진입장벽이 크게 낮아지고 업체 간 경쟁이 촉진되리라는 예상이다. 특히 온라인 결제 서비스는 모든 과정이 전산을 통해 자동화되어 진행되는 만큼 제3자에 의한 창의적 핀테크 사업 모형이 등장함으로써 소비자의 비용 감소 및 효용 확대로 이어질 가능성이 높다.8)

영국은 EU의 법령을 자국 법에 수용하는 한편 더 나아가 자체적인 오픈뱅킹 기준(Open Banking Standard)9)을 마련하였다. 구체적으로 살펴보면 2011년 4월 영국 정부는 자국 내 모든 산업에 걸쳐 적용되는 마이데이터 원칙을 발표하였으며, 이를 통해 기업과 소비자 간 정보 비대칭을 완화하고 소비자의 현명한 선택을 돕고자 하였다.10) 이후 2015년 3월 재무부에서 은행 API 공개의 필요성을 언급하였으며11), 그 후속조치로 2015년 9월 업계 및 데이터 전문가와 소비자, 기업 등이 참여하는 Open Banking Working Group(이하 OBWG)이 결성되어 오픈뱅킹의 표준을 수립하는 작업에 착수하였다. 이들이 발간한 OBWG(2016)에 따르면 영국 오픈뱅킹의 목적은 은행산업에서의 경쟁 촉진 및 핀테크 산업 활성화에 있다. 영국 경쟁당국(Competition and Markets Authority: CMA) 또한 2016년 8월 은행산업 경쟁도 평가 보고서를 통해 은행 간 경쟁이 충분치 않다고 판단하고 그 해결책 중 하나로 오픈뱅킹 제도의 도입을 권고하였다.12)

영국 오픈뱅킹의 특징은 금융기관이 고객 데이터 뿐 아니라 금융상품의 정보까지 제3자에게 API로 공개토록 의무화한 것이다. 구체적으로 영국 오픈뱅킹은 PSD2에서 요구하는 고객 데이터에 대한 읽기/쓰기 기능은 물론이고, 은행에서 판매하는 개인당좌계좌(personal current account)와 기업당좌계좌(business current account) 등에 대한 상품정보(product information) 및 기타 참고사항(reference)을 제3자에게 전송할 것을 요구한다.13) 이로써 고객은 가격비교사이트에서 항공권이나 온라인 물품의 가격을 쉽게 비교하듯, 특정 금융상품에 대해서도 제3자를 통해 여러 금융회사의 다양한 상품 정보를 한눈에 비교할 수 있게 된다. 더 나아가 본인 데이터를 제3자에게 제공하는데 동의하면 본인의 상황에 가장 적합한 금융상품들을 쉽게 찾아 비교할 수도 있다. 이를테면 현재 가입 중인 상품과 동일한 혜택을 제공하면서 가격이 더욱 저렴한 상품을 찾을 수 있고, 자신과 비슷한 연령 및 재무상황을 가진 사람들이 어떠한 금융상품을 선호하는지 파악할 수도 있다. CMA(2016)는 이처럼 오픈뱅킹이 활성화되면 현재 대형 금융기관이 누리고 있는 현직자 이점(incumbency advantage)이 사라지고 은행산업 내 경쟁이 촉진될 것으로 기대하였다.

호주는 2017년 5월 은행산업의 경쟁을 촉진하는 방안으로 오픈뱅킹 정책을 추진하였다.14) 오픈뱅킹을 통해 본인 데이터와 금융상품 정보에 대한 고객의 접근성이 확대되면, 은행 간 경쟁을 통해 혁신적 금융상품이 등장하고 고객의 효용이 증대할 것이라는 논리였다. 2017년 12월 오픈뱅킹에 대해 구체적인 권고 사항을 담은 보고서가 출간되었으며15), 동 보고서는 Competition and Consumer Act 2010에 해당 내용을 반영할 것을 경쟁당국(Australian Competition & Consumer Commission: ACCC)에 권고하였다. 이에 따라 ACCC는 2018년 12월 Consumer Data Right Rules Framework라는 보고서를 발간하고 법 개정을 추진 중에 있다.16) 이에 따르면 호주 오픈뱅킹은 ‘고객 중심’, ‘산업 내 경쟁 촉진’, ‘새로운 아이디어가 등장할 수 있는 환경 조성’, ‘효율ㆍ공정ㆍ보안성 추구’ 등의 네 가지 원칙을 가진다.

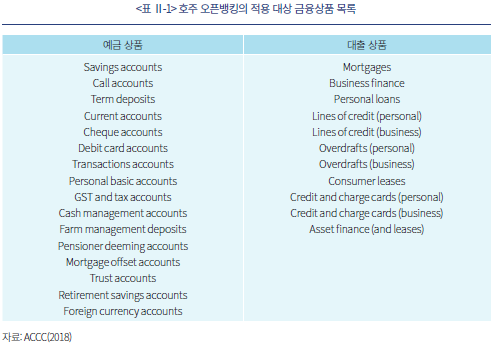

호주 오픈뱅킹의 특징은 은행이 공개해야 하는 금융상품의 범위가 EU나 영국에 비해 훨씬 넓다는 점이다. EU와 영국이 주로 은행의 지급업무에 초점을 맞추는 반면, 호주는 은행이 보유한 데이터의 전면적 개방을 추구한다. 즉, EU와 영국은 결제계좌와 신용카드에 대해서만 공개 의무를 부여한 반면17), 호주의 경우에는 <표 Ⅱ-1>에 나타나듯 예금(savings), 신탁(trust), 퇴직저축(retirement savings), 외화(foreign currency) 계좌를 포함하며 심지어 모기지(mortgages), 개인대출(personal loans), 사업대출(business finance) 상품 등도 공개 대상이다. 반면 API의 기능 측면에서 보면 호주는 읽기 기능만 공개하고 쓰기 기능을 제공하지 않아 EU와 영국에 비해 협소한 편이다.

그 밖에도 일본은 은행법 개정을 통해 80개 은행에 대해 2020년까지 API 개방을 의무화할 방침이며, 홍콩은 4단계 접근방식을 발표하여 2018년말 읽기 기능(1단계)을 시작으로 향후 쓰기 기능(4단계)까지 제공할 예정이다. 한편, 미국은 해외에서 추진 중인 마이데이터 정책을 긍정적으로 평가하면서도 자국 상황에는 적합지 않다고 보고 별도의 법률을 제정하지 않고 있다. 연방예금보험공사(Federal Deposit Insurance Corporation) 규제 금융기관 수만 5천여 개에 달하는 상황에서 모든 금융기관에 일률적인 의무를 부여하는 것이 비효율적이라고 판단한 것이다. 다만 미국 재무부는 마이데이터 서비스가 소비자의 효용을 높인다는 점을 인정하고 이를 장려하기 위해 규제기관에 다음의 사항을 권고하였다.18) 첫째, 소비자의 동의를 받은 제3자의 대리 정보 수집이 원활히 이루어질 수 있도록 기존 법령에 명시된 소비자의 권리를 포괄적으로 해석하라는 것이다. 미국의 Dodd-Frank Act는 소비자가 본인 데이터에 접근할 수 있는 권리를 보장하고 있지만19), 이것이 소비자의 직접 접근(direct access)만을 의미하는 것인지, 아니면 제3자에 의한 대리 접근을 포함하는 것인지에 대해서는 그동안 논쟁이 있어왔다. 이에 대해 재무부는 법의 도입취지를 감안하였을 때 후자를 포함하여 소비자가 마이데이터 서비스를 받을 수 있도록 하는 것이 바람직하다는 입장을 밝히고 있다. 둘째, 제3자가 스크린 스크레이핑이 아닌 API 방식으로 고객 데이터에 접근할 수 있도록 유도하라는 것이다. 이상을 종합해보았을 때 미국의 경우에도 다른 국가에 비해 법적 강제성은 떨어지지만 궁극적으로 앞서 언급한 마이데이터 정책의 두 가지 핵심 내용을 추구하고 있다고 볼 수 있다.

2. 국내 마이데이터 정책

2015년 7월 금융위원회는 ‘금융권 공동 핀테크 오픈 플랫폼’ 정책을 발표하여 금융기관과 핀테크 회사 간 서비스 개발 과정에서의 협력을 도모한 바 있다.20) 이는 금융회사 내부서비스를 표준화된 형태로 만들어 공개하는 ‘공동 오픈API’와 핀테크 서비스가 금융전산망에서 정상적으로 작동하는지 시험하는 ‘테스트베드’의 개념을 합친 것이다. 은행권과 금융투자업권은 각각 금융결제원, 코스콤을 중심으로 오픈API를 구현하였으며 잔액ㆍ거래내역 조회와 같은 기초적인 기능 뿐 아니라 입출금 이체, 주식주문과 같은 다양한 기능을 포괄하여 마이데이터의 기능을 부분적으로 수행하였다. 그러나 데이터 전송 요구권의 부재로 모든 금융기관에 해당 정책을 강제할 수 있는 방법이 없었기 때문에 마이데이터 서비스 구현에 있어 한계가 존재하였다. 또한 현실적으로 전산망의 수용능력이 크지 않아 대형 핀테크 회사의 트래픽을 감당할 수 없었으며, API 사용 수수료가 지나치게 높아 핀테크 회사들이 감당하기 어렵다는 문제도 있었다.21)

다음으로 추진된 정책은 2018년 7월 발표된 마이데이터다. 금융위원회는 신용정보법 개정을 통해 개인신용정보이동권22)을 도입하고 읽기 기능에 한정하여 금융기관에 표준화된 오픈API 구축의무를 부여하기로 하였다. 또한 본인신용정보관리업을 신설하여 인가받은 업자가 신용정보 통합조회서비스와 정보계좌 업무, 데이터 분석 및 컨설팅, 투자자문 및 일임, 금융상품 자문 업무 등을 수행할 수 있도록 하였다.23) 2018년 11월 더불어민주당 김병욱 의원 등 13인에 의해 신용정보법 개정안이 발의되었으며 현재 위원회 심사가 진행 중이다. 마이데이터 대상 금융상품의 범위는 아직 확정되지 않았으나 금융위원회(2018.7.19) 안에 따르면 은행ㆍ상호금융ㆍ저축은행ㆍ보험사 등의 예금계좌 입출금 내역, 신용카드ㆍ직불카드 거래 내역, 대출금 계좌정보, 보험계약 정보와 증권사의 투자자예탁금ㆍCMA 등 계좌 입출금 내역 및 금융투자상품(주식ㆍ펀드ㆍELS 등)의 종류별 총액 정보, 전기통신사업자의 통신료 납부내역 등의 신용정보를 포함한다. 이에 따라 은행과 신용카드사, 저축은행 뿐 아니라 증권사와 보험사에도 API 구축 의무를 부과할 전망이다.

마지막으로 쓰기 기능과 관련하여 금융위원회는 2019년 2월 공동 결제시스템 정책을 발표하였다. 기존 ‘금융권 공동 핀테크 오픈 플랫폼’과는 달리 대형 핀테크 회사의 트래픽을 충분히 감당할 수 있을 정도로 금융결제원의 전산시스템을 증설하고 건당 결제 이용료를 현행 400~500원 대비 1/10 수준으로 낮춘다는 것이다. 당장은 은행권과의 합의를 통해 정책을 추진하되, 향후에는 모든 은행이 제3자에게 API를 통해 자금이체 기능을 의무적으로 제공하도록 하는 전자금융거래법 개정안을 추진할 예정이다. 동 개정안에는 제3자에 대한 이체처리 순서, 처리 시간, 비용 등에서의 차별행위를 금지하는 내용도 포함하기로 하였다. 금융위원회는 더 나아가 핀테크사가 직접 금융결제망에 참여하여 자금이체를 할 수 있는 방안을 장기적으로 추진하기로 하였다. 만약 실현된다면 핀테크 회사가 은행에 의존하지 않고도 독자적으로 자금이체를 수행할 수 있게 되어 소비자의 핀테크 서비스의 활용도가 크게 제고될 것으로 보인다.

3. 비교 및 시사점

앞서 마이데이터 정책을 시작한 EU, 영국, 호주의 사례를 살펴보았을 때, 한국에서도 향후 다음의 사항에 대한 논의가 필요할 것으로 판단한다. 첫째, 퇴직연금과 신탁 계좌에 대한 마이데이터 적용 여부다. 현재 금융위원회 안에 따르면 한국의 마이데이터 적용 상품의 범위는 EU나 영국에 비해 훨씬 넓은 편이다. EU와 영국은 결제 시장에 중점을 두었기 때문에 주로 결제계좌와 신용카드 상품에 한정하여 마이데이터 정책을 추진한 반면24), 한국은 이들을 포함하여 정기예금, 대출, 보험, 예탁금, CMA, 금융투자상품까지 포함하여 그 적용 범위가 넓다. 그러나 비교적 최근에 마이데이터를 추진하였던 호주의 사례를 보면, 적용 상품의 범위가 한국 못지않게 넓으며 특히 한국에서는 포함하고 있지 않은 일부 연금 및 신탁 계좌를 포함하고 있다. 이를 참고하여 향후 상품별 기대효과를 면밀히 분석하고 마이데이터 적용 상품의 범위를 결정하는 것이 바람직할 것이다. 한국의 경우 퇴직연금 운용에 대한 가입자들의 관심이 부족하다는 비판은 여러 차례 제기된 바 있으며 신탁 또한 높은 판매 수수료와 잦은 매매로 문제를 일으킨 바 있다. 만약 퇴직연금과 신탁 계좌에 마이데이터 개념이 도입되면 가입자의 관심도를 획기적으로 끌어올려 계좌가 방치되는 상황을 막을 수 있을 것이다. 또한 고객과 금융회사 간 정보 비대칭으로 발생하는 높은 수수료 체계, 비정상적 매매 행태도 개선될 것으로 예상된다.

둘째, 금융상품 정보의 API 전송 의무화 여부다. 영국의 오픈뱅킹 정책이 중점을 두고 있는 부문은 제3자가 고객 데이터 뿐 아니라 금융상품 정보를 금융기관으로부터 API를 통해 쉽게 받아볼 수 있도록 하는 것이다. 금융상품 정보는 금융기관의 웹사이트에 대부분 공개되어 있으나, 제3자가 매번 모든 금융회사의 전산망에 접속하여 이를 파일로 내려 받거나 스크레이핑하는 작업은 번거롭고 비용과 시간이 많이 든다. 또한 금융기관마다 데이터 형식이 모두 다르기 때문에 상품의 특징을 체계적으로 정리하는데 추가적인 노력이 필요하다. 만약 모든 금융기관이 금융상품 데이터를 API의 형태로 표준화하여 제3자에게 제공한다면, 소비자들이 가격비교사이트에서 물건의 가격과 성능을 비교하듯 금융상품에 대해서도 플랫폼을 통해 혜택과 비용 등을 쉽게 비교할 수 있을 전망이다. 그뿐만 아니라 고객 데이터와 접목하여 현재 고객이 이용 중인 상품보다 더욱 유리한 조건의 상품을 추천해주는 서비스도 늘어날 것이다. 그 결과 소비자는 더 낮은 대출금리, 더 저렴한 보험료, 더 많은 카드 혜택 등을 누릴 수 있을 것이며, 금융기관은 경쟁에서 살아남기 위해 고객의 관점에서 보다 혁신적인 상품을 만들기 위해 노력하게 될 것이다.

셋째, 읽기/쓰기 기능에 있어 금융기관의 차별을 방지하는 조항의 포함 여부다. EU와 영국, 호주가 마이데이터를 통해 공통적으로 추구하는 주요 목표 중 하나는 금융산업 내 경쟁 확대다. 금융산업에서 데이터 분석을 전문으로 하는 제3자의 진입을 허용함으로써 정보 비대칭 및 대형 금융기관의 독점적 지배력을 완화시키겠다는 의도가 담겨 있는 것이다. 영국의 CMA와 호주의 ACCC 등 마이데이터 정책을 주도하는 주체가 다름 아닌 각국의 경쟁당국이라는 사실도 이러한 맥락에서 받아들일 수 있다. 마이데이터 정책이 금융산업 내 경쟁 확대라는 목표를 온전히 달성하기 위해서는 무엇보다도 제3자의 서비스가 기존 금융기관에 의해 차별을 받아서는 안 된다. ODI & Fingleton Associates(2014)가 언급한 대로 고객이 금융기관에서 직접 업무를 처리하는 것과 제3자가 고객을 대신하여 업무를 처리하는 것은 서로 동등하게 취급받아야 하며, 금융기관이 비용이나 처리 순서, 업무시간 등에서 이들을 차별해서는 안 된다. 만약 이러한 장치가 없다면, 기존 금융기관이 마이데이터 서비스를 새로운 수익원으로 삼을 가능성이 있으며, 이는 현재의 과점적 경쟁 구도를 오히려 고착화하는 결과를 낳을 수 있다.

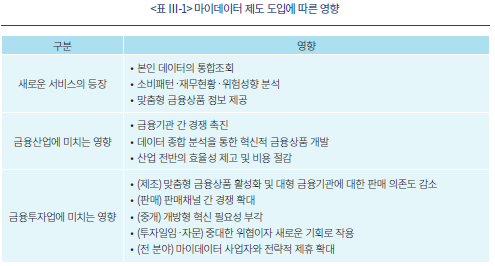

Ⅲ. 마이데이터 제도 도입에 따른 영향

1. 새로운 서비스의 등장

마이데이터 서비스의 기본적인 형태는 여러 금융기관에 흩어져있는 본인 데이터의 통합조회다. 소비자는 서로 다른 금융기관의 전산망에 일일이 접속하지 않고도 마이데이터 서비스를 통해 본인의 금융자산 현황을 한 곳에서 쉽게 파악할 수 있다. 예를 들어 A은행 입출금 계좌의 잔액, B카드사에 지불해야 할 결제대금, C증권사에 보유한 금융상품의 현재가치 등을 종합적으로 한눈에 볼 수 있는 것이다. 일견 단순해 보이지만 소비자의 효용은 상당하다. 이를테면 A은행 입출금 계좌의 잔액이 B신용카드의 결제대금을 지불할 수 있을 정도로 충분한지, 만약 그렇지 않다면 C증권 계좌에서 어떠한 금융상품을 환매하는 것이 좋을지 등의 의사결정을 쉽고 빠르게 내릴 수 있다. 이를 통해 일부 소비자는 실질적으로 신용카드 연체 및 리볼빙에 드는 비용을 경감할 수도 있을 것이다.25) 또한 지나치게 많은 여유자금이 입출금 계좌 또는 낮은 금리의 계좌에 오랫동안 방치되지는 않는지 등을 수시로 확인할 수 있어 자금 관리를 더욱 효율적으로 하게 되고 이에 따라 예금이나 투자 수익이 증대될 가능성도 있다. 한편 API를 통해 수집한 계좌별 입출금 및 결제내역을 바탕으로 실시간 가계부를 작성해주는 서비스도 가능하다. 기존 가계부 서비스와는 다르게 모든 계좌에서의 입출금 및 결제내역을 하나도 빠짐없이 기록할 뿐 아니라, 카드 결제의 경우 구체적인 장소와 시간, 결제 상점의 이름과 위치 등도 함께 기록으로 남길 수 있다.

다음은 본인 데이터에 대한 분석이다. 고객의 동의를 받은 제3자는 고객 계좌의 거래내역을 종합하여 고객의 소비패턴이나 재무현황, 위험성향 등을 파악할 수 있다. 이를테면 지난달 외식에 지출한 금액이 얼마인지, 교통비는 얼마나 썼는지 등의 통계를 제시할 수 있다. 수입과 지출 금액의 시계열을 비교하여 재무위험을 측정하고, 투자 내역을 분석하여 위험성향을 파악하며, 이를 바탕으로 맞춤형 재무 컨설팅을 제공할 수도 있다. 또한 평소에 나타나지 않는 이상 거래내역을 포착하여 금융사고를 방지하는 것도 가능하다. 데이터의 분석이 반드시 개인금융데이터에만 한정하여 이루어질 필요는 없다. 향후 데이터 활용에 대한 제약이 완화될 경우 고객 동의하에 세금 납부 또는 부동산 거래 내역 등 공공기관이 보유한 행정 데이터를 결합하여 분석할 수 있고, 건강보험공단의 의료정보, 모바일 기기에서 수집한 위치정보 등도 분석에 활용할 수 있다. 데이터의 특성상 가용 범위가 넓어질수록 그 활용도는 기하급수적으로 늘어날 것이다.

소비행태와 재무현황, 위험성향 등의 분석 결과를 토대로 고객에게 적합한 금융상품 정보를 제공하는 서비스도 나타날 것이다. 전체 금융상품의 가격과 혜택을 조건별로 비교하여 정리하고 여기에 고객 데이터를 대입하여 고객 입장에서 최적의 상품을 찾아내는 것이다. 예를 들면, 지난 1년 동안 고객의 소비내역을 분석하고 전체 카드사를 통틀어 어떠한 신용카드를 사용했을 때 연회비 대비 혜택이 가장 높았는지 추출할 수 있다. 이미 이용 중인 금융상품에 대해서는 동일한 혜택을 제공하지만 비용이 더욱 저렴한 여타 금융상품을 추천할 수도 있다. 보다 구체적으로 현재의 대출 금액만큼 빌릴 수 있으면서 더욱 낮은 금리를 제공하는 대출 상품을 찾을 수 있으며, 현재의 보장 내역과 동일하지만 보험료가 더욱 저렴한 보험상품을 찾을 수도 있다. 같은 연령대이면서 비슷한 수입 규모를 가지고 있는 다른 소비자들이 어떠한 금융상품을 많이 선택하고 있는지도 파악할 수 있다. 향후 데이터의 가용 범위가 넓어진다면 고객의 의료정보에 기반하여 가능성 높은 질병을 중점 보장하는 보험상품에 대한 추천도 가능해질 전망이다. 이와 같이 본인 데이터에 기반하여 금융상품 정보를 제공받게 됨에 따라 금융상품 이용에 따른 소비자의 만족도가 한층 높아질 것이다.

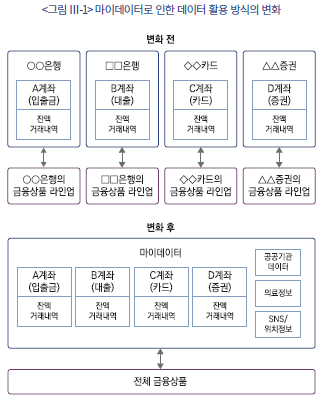

종합하면 마이데이터는 <그림 Ⅲ-1>과 같이 여러 기관에 분산되어 있는 개인 데이터를 통합 및 분석하고, 금융상품의 가격과 혜택을 비교한 다음, 소비자 입장에서 가장 적합한 상품을 찾아주는 역할을 수행할 것이다. 이에 따라 마이데이터는 궁극적으로 개인의 데이터 활용도를 제고하여 소비자가 겪는 정보 부족 문제를 상당 부분 해소하고 더 나아가 금융상품 이용에 따른 효용을 극대화할 전망이다.

2. 금융산업에 미치는 영향

마이데이터 도입으로 인해 금융산업에 큰 변화가 나타날 것으로 기대된다. 우선 금융산업 내 경쟁이 더욱 치열해질 전망이다. 기존 대형 금융기관이 독식하고 있던 고객 데이터에 대한 접근이 원활해지고 금융상품 간 비교 가능성이 확대되기 때문이다. 특히 은행의 결제계좌는 개인의 경제 활동에 있어 반드시 필요한 금융 상품인데, 현재 결제계좌 업무의 대부분은 소수의 대형 은행들이 점유하고 있다. ODI & Fingleton Associates(2014)에 따르면 대형 은행은 이러한 점유율을 지렛대 삼아 영업점을 방문하는 고객이나 웹사이트 또는 모바일앱으로 유입되는 고객에게 대출, 모기지, 예금, 외환 등 각종 금융상품을 홍보하고 판매하기 때문에 다른 금융기관과의 경쟁에서 우월한 지위를 누릴 수 있다고 한다. 마이데이터 제도가 도입되면 소비자가 제3자의 서비스를 통해 결제계좌의 잔액과 거래내역을 쉽게 파악하고 지급지시 서비스를 통해 간접적으로 이체나 송금 업무까지도 수행할 수 있어, 대형 은행이 누리는 이러한 과점적 지위가 상당 부분 사라질 것이다. 또한 금융상품 간 비교 가능성이 확대되므로 대형 금융기관이 계열회사의 금융상품을 일방적으로 밀어주는 행위, 금융상품의 자체 특성보다 금융기관의 인지도가 우선시 되는 행태 등 판매시장에서 발생하는 비경쟁적 현상이 점차 완화될 것으로 보인다.

마이데이터는 금융기관의 금융상품 제조 방식에도 영향을 미칠 전망이다. 기존의 금융기관은 자체적으로 축적한 고객 데이터를 분석하고 거기에서 유의한 패턴을 찾아 금융상품 제조에 활용하였지만, 개별 금융회사 입장에서 고객의 종합적인 재무상황을 알 수 없었기 때문에 이러한 패턴화 작업에 한계가 존재하였다. 그러나 마이데이터를 통해 고객의 소비패턴과 재무현황, 위험성향 등에 대해 종합적인 분석이 이루어지면 이를 바탕으로 더욱 정교한 금융상품을 만들 수 있게 된다.26) 대안 신용평가를 예로 들어보자. 기존 신용평가 방식은 신용거래내역 위주의 비교적 적은 수의 정형화된 항목을 심사하기 때문에 학생이나 주부와 같이 해당 자료가 부족한 사람들은 대출을 받기가 어렵다는 단점을 가진다. 마이데이터에서는 금융기관이 기존에 파악하지 못했던 재무건전성(수입 대비 지출액 비율 등)이나 소비행태(사치품에 대한 선호도 등), 납세 정보(소득세, 재산세) 등의 정보를 다룰 수 있으며, 금융기관은 이를 토대로 고객의 상환능력을 예측하는 새로운 지표를 발굴하여 대출 심사에 활용할 수 있다. 마찬가지로 보험회사 역시 고객의 재무정보와 의료정보, 위치정보 등을 추가로 분석하여 보험상품 제작에 활용할 수 있다. 이와 같이 데이터의 활용이 원활해짐에 따라 금융기관이 소비자의 니즈에 부합하는 혁신적 금융상품들을 개발할 수 있을 전망이다.

그 밖에도 마이데이터는 금융산업의 효율성을 높이고 비용을 낮추는 효과가 있다. 일반적으로 마이데이터 사업자는 온라인 채널을 통해 자동화된 서비스를 제공하므로 다수의 고객을 응대함에 있어 전통적인 금융기관 대비 더욱 효율적이다. 마이데이터와 연계되어 제공되는 기존 금융기관의 상품 및 서비스 또한 오프라인을 거치지 않고 저렴한 비용으로 고객에게 제공될 가능성이 높다. 이에 따라 금융산업 내 지점 및 대규모 인력 운영에 따른 전통적인 금융산업의 고비용 구조가 완화될 것이다. 그 결과 금융상품 및 서비스에 지불하는 소비자의 비용 부담은 감소할 것이다.

3. 금융투자업에 미치는 영향

마이데이터의 도입은 금융투자업에도 직ㆍ간접적으로 영향을 미칠 것이며, 특히 대부분의 변화는 리테일 비즈니스에 집중될 것이다. 부문별 시사점을 정리하면 다음과 같다. 첫째, 금융상품 제조업자의 관점에서 고객 데이터에 기반한 맞춤형 상품이 점차 늘어나는 반면 대형 금융기관에 대한 판매 의존도는 낮아질 전망이다. 고객의 재무상황이나 위험성향 등에 따라 세분화된 상품 제조가 가능해질 것이며 이에 따라 로보어드바이저와 같은 맞춤형 상품이 각광받을 것이다. 따라서 데이터 분석을 통해 고객의 니즈를 파악하고 이에 부합하는 포트폴리오를 제공하는 역량이 중요해질 것으로 예상한다. 한편, 마이데이터를 통해 소비자들이 자금을 보다 효율적으로 관리하게 되면서, 수시로 발생하는 자투리 자금을 그대로 방치하지 않고 짧은 기간이라도 투자에 활용하게 될 것이다. 이에 따라 자투리 자금을 굴려주는 일종의 틈새 상품이 등장할 수 있다.27) 또한 마이데이터 서비스로 인해 금융상품 간 비교가 원활해지면서 대형 금융기관에 대한 판매 의존도는 감소할 전망이다. 금융상품 제조업자는 특정 판매채널에 공을 들이기보다 상품 자체의 경쟁력을 높이기 위해 노력해야 할 것이다.

둘째, 금융상품 판매 부문에서 경쟁이 더욱 치열해질 것이다. 우선 소비자가 마이데이터를 통해 계좌를 조회하고 간접적으로 지급지시를 할 수 있게 되면서, 판매 시장에서 대형 금융기관에 대한 소비자의 의존도는 이전보다 낮아질 전망이며 이전보다 경쟁적인 시장 환경이 조성될 것이다. 또한 현재까지 국내에서는 금융상품에 대해 가격 및 혜택 정보를 비교해주는 플랫폼 서비스가 드물었으나, API를 통한 금융상품 정보 공개가 의무화될 경우 금융상품 정보를 쉽게 검색할 수 있는 서비스가 등장하여 판매사 간 경쟁을 부추길 전망이다. 한편, 마이데이터 사업자가 고객과의 접점을 장악하고 개별 고객에게 온라인으로 맞춤형 금융상품을 추천할 가능성이 높은 만큼 이와 연계한 온라인 판매시장이 높은 성장세를 보일 것으로 예상한다.

셋째, 중개 부문에서는 개방형 혁신(open innovation)이 중요한 과제가 될 것이다. 국내 마이데이터 도입방안에는 증권 계좌가 데이터 공개 의무화 대상에 포함되어 있어 중개 부문은 마이데이터 정책의 가장 직접적인 영향을 받을 예정이다. 증권 계좌의 경우 단순 결제계좌와는 다르게 고객으로부터 다양한 정보제공 수요가 존재하기 때문에 마이데이터 정책이 도입되더라도 여전히 중개업자 간 차별화 여지는 충분히 존재한다. 따라서 제3자에게 데이터를 전송하는 API를 구축함에 있어서 법적으로 요구되는 최소한의 기능만을 공개할 수도 있지만, 경쟁사 대비 폭넓은 기능을 제공하여 제3자와 협력을 통해 고객을 유치하는 것도 가능하다. 이렇게 내부 자원을 외부와 적극 공유하면서 새로운 생태계를 조성하고 이를 통해 가치를 만들어 내는 방식을 개방형 혁신이라 부른다.28) 중개업자는 제3자와의 협력을 통해 개방형 혁신을 이루어내든지, 그게 아니면 스스로 차별화된 인터페이스를 고객에게 제공할 수 있어야 하며 만약 이에 실패할 경우 시장에서 도태될 가능성이 높다.

넷째, 투자일임 및 자문업 부문에서 마이데이터는 중대한 위협이자 새로운 기회가 될 것이다. 마이데이터 사업자는 겸영업무로 투자일임 및 자문업의 영위가 가능하므로 마이데이터 서비스가 활성화될 경우 다수의 고객 기반을 바탕으로 해당 부문에서 두각을 나타낼 가능성이 높다. 기존 투자일임 및 자문업자의 입장에서는 새로운 경쟁자가 출현하는 셈이다. 그러나 한편으로는 리테일을 대상으로 하는 투자일임 및 자문업의 시장 규모가 아직까지 크지 않고, 그중에서도 대부분이 고액 자산가만을 대상으로 하는 금융기관의 프라이빗뱅킹(private banking)이라는 점을 감안하면 마이데이터의 도입은 리테일 대상 투자일임 및 자문업에 새로운 기회가 될 수도 있다. 마이데이터를 활용하면 자산 규모가 크지 않은 일반 대중들도 종합적인 자산관리 서비스를 받기가 한결 수월해져 전체 시장 규모가 확대될 수 있기 때문이다. 특히 로보어드바이저를 통한 일임 서비스는 마이데이터와 온라인으로 직접 연계가 가능하고 비용 부담이 작아 대중에게 인기를 모을 것으로 전망한다.

마지막으로 전 분야에 걸쳐 금융투자회사와 마이데이터 사업자 간 전략적 제휴가 확대될 전망이다. 마이데이터 사업자는 금융산업에서 고객 데이터를 바탕으로 다양한 서비스를 통해 부가가치를 창출할 수 있다. 그중 대표적인 것이 자산관리 서비스이며 이에 대한 경쟁력을 확보하기 위해서는 기존 금융투자회사의 투자ㆍ리서치ㆍ자산관리 등의 전문 역량을 필요로 할 것이다. 금융투자회사 또한 개방형 혁신 및 고객 확보를 위해 마이데이터 사업자와의 협력을 선택할 가능성이 높다.

Ⅳ. 맺음말

지금까지 국내외 마이데이터 정책의 도입 현황을 살펴보고, 마이데이터가 금융산업에 어떠한 영향을 미칠 것인지 예상해보았다. 결론적으로 마이데이터의 파급 효과는 대단히 클 것으로 판단된다. 다양한 데이터가 결합되고 이를 원활하게 활용할 수 있게 되면서 새로운 서비스가 다수 등장하여 소비자의 효용은 크게 높아질 것이다. 또한 대형 금융기관이 기존에 누리던 현직자 이점과 정보 우위가 점차 사라지고 고객 데이터의 분석 및 활용 역량이 중요해짐에 따라 산업 내 경쟁이 치열해지고 온라인ㆍ디지털화가 진전되며 산업 내 효율성이 제고될 것으로 보인다. 향후 데이터의 활용 범위가 점차 확대되고, SNS, 위치정보, 의료정보 등 타 분야의 데이터까지 결합될 경우, 지금까지 우리가 전혀 생각지 못한 새로운 아이디어들이 속출하고 이로 인해 금융산업에서 막대한 부가가치가 추가로 창출될 가능성도 있다.

그러나 장밋빛 전망만 있는 것은 아니다. 일단 개인정보 유출 및 오남용 사고가 발생하면 많은 수의 고객이 오랜 시간에 걸쳐 피해를 입을 수 있고 이로 인해 마이데이터 제도 자체가 고객의 신뢰를 잃고 퇴보할 수 있다. 따라서 마이데이터 정책의 추진과정에서 무엇보다도 전제되어야 하는 것은 철저한 안전 및 보안 장치다. 금융기관에서 제3자로의 데이터 전송 과정에서 사고가 일어나지 않도록 확실한 인증 및 보안 요건이 규정되어야 하며, 이와 동시에 현재 널리 사용되는 스크린 스크레이핑 방식이 하루속히 API 방식으로 전환되도록 유도하는 조치도 필요하다. 또한 대량의 개인정보가 마이데이터 사업자에 집중될 수 있는 만큼 제3자의 데이터 보관 및 활용에 있어서도 높은 수준의 규제가 적용되어야 할 것이다. 소비자는 누가, 무슨 용도로, 어떠한 본인 데이터를 활용하고 있는지 정기적으로 확인할 수 있어야 하며, 언제든지 제3자에 대한 데이터 전송 요구권 행사를 철회하거나 기존에 저장된 본인 데이터를 삭제할 수 있는 자기결정권을 가져야 한다. 한편, 현재 상용화된 대부분의 핀테크 서비스와 마찬가지로 마이데이터 역시 젊은 층에서만 활발하게 쓰일 가능성이 높아 마이데이터 서비스 활성화가 세대 간 디지털 격차(digital divide)를 가속화할 수 있다는 우려도 존재한다. 향후 정책의 추진 경과를 지켜보면서 이러한 부분에 대해서도 심도 있는 논의가 이루어져야 할 것이다.

1) 개인이 금융기관을 통해 거래를 하거나 금융상품을 이용함으로써 생성되는 데이터를 의미한다. 데이터의 주체(subject)는 개인이지만 통상 금융기관이 이를 작성하고 보관한다.

2) 임준(2019) 참조

3) 마이데이터의 개념은 금융 분야에 한정되는 것이 아니며, 에너지, 통신, 의료 등 산업 전반에 걸쳐 적용될 수 있다.

4) GDPR Article 20(1)에 따르면 구조화되어 있고(structured), 널리 사용되며(commonly used) 기계로 판독할 수 있고(machine-readable), 호환성이 높은(interoperable) 형식이어야 한다.

5) 고객이 해당 업무를 직접 수행하는 것이 무료라면 제3자가 대리 수행하더라도 여전히 무료여야 한다(ODI & Fingleton Associates, 2014).

6) PSD2 Article 66(4)(c), Article 67(3)(b) 참조

7) 사실 AIS와 PIS는 PSD2 이전에도 존재하였다. 일례로 EU(2018)는 네덜란드의 경우 온라인 결제시장에서 PIS 방식의 점유율이 PSD2 이전에 이미 55%에 달하였다고 밝힌 바 있다. PSD2가 이들을 정식으로 인정한 것은 금융기관의 API를 통한 데이터 송출을 의무화하고 각종 안전장치를 보강하여 사용자들이 더욱 안전하고 효율적으로 활용할 수 있게 하기 위함이다.

8) 실제 유럽에서 PIS 서비스를 제공하고 있는 PaySera사에 따르면 리투아니아에서 은행의 지급 비용은 2~3% 수준인데, PIS를 통하면 비용 부담이 1/3 수준으로 줄어든다고 한다.

9) 은행이 API를 통해 보유 데이터의 읽기 또는 쓰기 기능을 외부에 공개하고 제3자가 이를 활용해 고객에게 서비스를 제공하는 것을 오픈뱅킹이라 부른다.

10) BIS & Cabinet Office(2011), BIS(2012) 참조

11) HM Treasury(2015) 참조

12) CMA(2016) 참조

13) 상품정보의 범위는 가격(price)과 비용(charge), 조건(term and condition), 적격성 요건(customer eligibility)이며, 기타 참고사항의 범위는 운영하고 있는 지점과 ATM의 위치 및 운영시간 등이다.

14) Australian Treasurer(2017.5.9) 참조

15) Australian Government(2017)

16) 향후 에너지, 통신 등 다른 산업에도 오픈뱅킹의 원리를 적용할 것을 염두에 두고, 오픈뱅킹보다 광의의 개념인 소비자 데이터 권리(consumer data right)를 고안하였다.

17) FCA(2019) Chapter 15.3 참조

18) U.S. Department of the Treasury(2018) 참조

19) 12 U.S.C. § 5533 참조

20) 금융위원회(2015.7.15) 참조

21) 금융위원회(2019.2.26)에 따르면 이체 지시의 경우 건당 수수료가 400~500원에 달한다.

22) 용어는 서로 다르지만 앞서 언급한 ‘데이터 전송 요구권’과 동일한 의미를 가진다.

23) 최소자본금은 5억원이며, 인가 심사 시 핀테크산업 생태계 조성, 금융상품 판매와 자문과의 이해상충, 과도한 정보 집중 가능성 등이 종합적으로 고려될 예정이다.

24) 이에 대해 영국 CMA(2016)는 적용 상품의 범위가 넓을수록 소비자에게 많은 혜택이 돌아갈 수 있음을 인지하지만, 영국 정부나 PSD2에서 사전 제시한 추진 일정이 빠듯하기 때문에 다른 상품을 포함하지 않는다고 설명하고 있다.

25) OBWG(2016)에 따르면 영국에서는 계좌의 초과인출(overdraft)로 인해 고객이 금융기관에 지불하는 비용이 상당한데 통합조회 서비스를 통해 종합적인 자산 현황을 쉽게 파악하게 되면 계좌 간 잔액 배분을 통해 초과인출 가능성을 낮출 수 있으므로 비용 절감에 큰 도움이 된다고 한다.

26) 마이데이터 사업자는 보유 데이터를 활용한 빅데이터 분석 결과를 금융회사 등 제3자에게 제공하는 업무를 수행할 수 있다.

27) 대표적인 사례로 미국의 핀테크 회사 Acorns는 이러한 소액투자 아이디어를 구현하였으며 현재 약 450만명의 회원을 보유하고 있다.

28) 서정호(2018) 참조

참고문헌

금융위원회, 2015. 7. 15, 세계최초로 금융권 공동 핀테크 인프라(오픈 플랫폼) 구축된다, 보도자료.

금융위원회, 2018. 7. 19, 마이데이터 산업도입방안, 보도자료.

금융위원회, 2019. 2. 26, 개방형 금융결제망(오픈뱅킹) 구축, 핀테크 성장을 촉진하고 생활 금융을 혁신하겠습니다, 보도자료.

서정호, 2018, 「오픈 API 활성화를 통한 국내 은행산업의 혁신전략」, KIF VIP 리포트 2018-08.

임준, 2019, 「데이터 소유권 관련 논의」, KIRI 리포트 제461호.

ACCC, 2018, Consumer Data Right Rules Framework.

Australian Government, 2017, Review into Open Banking: Giving Customers Choice, Convenience, and Confidence.

Australian Treasurer, 2017. 5. 9, Building an accountable and competitive banking system, Press Release.

BIS and Cabinet Office, 2011, Better Choices: Better Deals.

BIS, 2012, Better Choices: Better Deals. Report on Progress on the Consumer Empowerment Strategy.

CMA, 2016, Retail Banking Market Investigation.

European Commission, 2018, Payment Services Directive: Frequently Asked Questions.

FCA, 2019, The Perimeter Guidance Manual.

HM Treasury, 2015, Data Sharing and Open Data in Banking: Response to the Call for Evidence.

OBWG, 2016, The Open Banking Standard, The Third Meeting of Payments Strategy Forum.

ODI and Fingleton Associates, 2014, Data Sharing and Open Data for Banks.

U.S. Department of the Treasury, 2018, A Financial System that Creates Economic Opportunities – Nonbank Financials, Fintech, and Innovation.

PaySera www.paysera.com

Ⅱ. 국내외 마이데이터 도입 현황

1. 해외 마이데이터 정책

2. 국내 마이데이터 정책

3. 비교 및 시사점

Ⅲ. 마이데이터 제도 도입에 따른 영향

1. 새로운 서비스의 등장

2. 금융산업에 미치는 영향

3. 금융투자업에 미치는 영향

Ⅳ. 맺음말