자본시장연구원의 보고서 자료를 소개합니다.

코로나19 확산의 수요충격에 대비한 상장기업 현금소진위험 스트레스 테스트

이슈보고서 20-11 2020.05.19

- 연구주제 자본시장

- 페이지 20 Page

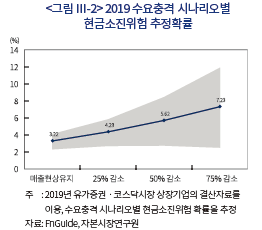

2019년 결산내역을 토대로 유가증권시장ㆍ코스닥시장 상장기업의 현금소진위험을 분석한 결과 3.22%의 기업이 단기적인 자금압박 위험에 직면할 가능성이 있는 것으로 나타났다. 코로나19의 확산세가 진정되지 않고 수출감소ㆍ내수부진이 하반기까지 이어질 경우, 현금소진위험은 7.23% 수준까지 확대될 수 있어 철저한 대비가 필요하다.

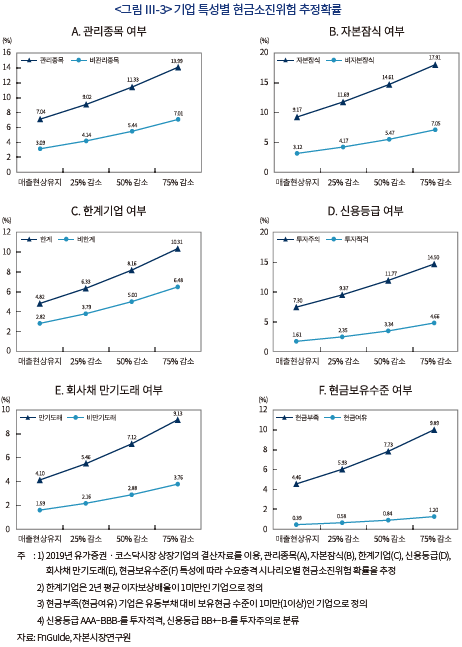

재무건전성이 취약한 관리종목ㆍ한계기업일수록 현금소진 확률은 더욱 위험한 수준으로 확인되며, 자본잠식기업의 경우 6개월 이내 보유현금을 소진할 확률이 최대 17.91%로 추정된다. 연내에 회사채 만기가 도래하는 기업은 차환 부담이 없는 기업 대비 2.4~2.6배 수준의 현금소진위험이 예상된다. 투자주의(신용등급 BB+이하 B-이상) 기업은 투자적격(신용등급 AAA이하 BBB-이상) 기업 대비 현금소진위험이 3.1~4.5배 수준으로 나타나 단기 유동자금 확보가 절실할 것으로 보인다.

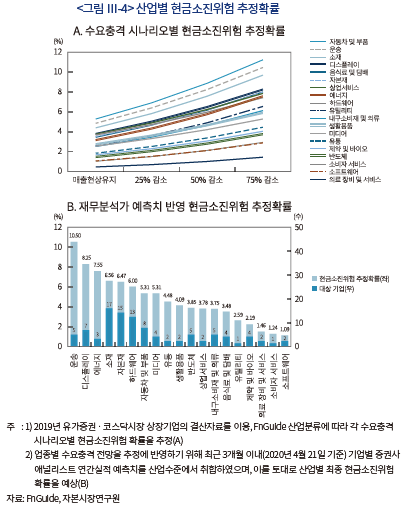

증권사 애널리스트의 예측정보를 분석에 활용한 결과, 총 102개의 상장기업이 6개월 이내 현금소진 상황에 직면할 수 있고, 상대적으로 위험도가 높은 산업군은 항공ㆍ해운업 등이 포함된 운송업(10.5%)과 함께 디스플레이(8.25%), 에너지(7.55%), 소재(6.55%), 자본재(6.47%) 순으로 추정된다.

상술한 현금소진위험 확률은 기업의 자산매각ㆍ신규 자금조달 가능성을 배제한 추정치로 경영진의 자구책 마련, 금융당국의 지원정책에 따라 상당 수준 관리의 여지가 있을 것으로 기대한다. 코로나19 여파로 일시적인 현금경색 위기에 직면한 기업에 대해서는 선별적인 구제방안을 검토해볼 필요가 있다.

재무건전성이 취약한 관리종목ㆍ한계기업일수록 현금소진 확률은 더욱 위험한 수준으로 확인되며, 자본잠식기업의 경우 6개월 이내 보유현금을 소진할 확률이 최대 17.91%로 추정된다. 연내에 회사채 만기가 도래하는 기업은 차환 부담이 없는 기업 대비 2.4~2.6배 수준의 현금소진위험이 예상된다. 투자주의(신용등급 BB+이하 B-이상) 기업은 투자적격(신용등급 AAA이하 BBB-이상) 기업 대비 현금소진위험이 3.1~4.5배 수준으로 나타나 단기 유동자금 확보가 절실할 것으로 보인다.

증권사 애널리스트의 예측정보를 분석에 활용한 결과, 총 102개의 상장기업이 6개월 이내 현금소진 상황에 직면할 수 있고, 상대적으로 위험도가 높은 산업군은 항공ㆍ해운업 등이 포함된 운송업(10.5%)과 함께 디스플레이(8.25%), 에너지(7.55%), 소재(6.55%), 자본재(6.47%) 순으로 추정된다.

상술한 현금소진위험 확률은 기업의 자산매각ㆍ신규 자금조달 가능성을 배제한 추정치로 경영진의 자구책 마련, 금융당국의 지원정책에 따라 상당 수준 관리의 여지가 있을 것으로 기대한다. 코로나19 여파로 일시적인 현금경색 위기에 직면한 기업에 대해서는 선별적인 구제방안을 검토해볼 필요가 있다.

Ⅰ. 코로나19의 파급효과 및 논의배경

코로나 바이러스 감염증-19(이하 코로나19)의 급격한 확산에 따라 전 세계 확진자 수는 452만 명, 사망자 수는 30만 명을 넘어섰다.1) IMF는 올해 전 세계 GDP의 3% 하락을 전망하고 있고(IMF, 2020), 이러한 손실은 단기간에 회복이 불가능한 영구적인 손실로 예상된다(Fornaro & Wolf, 2020).

3월 11일 세계보건기구(WHO)의 코로나19 대유행 선언 이후, 각국은 강력한 사회적 거리두기 조치와 함께 감염확산 방지에 보건 역량을 집중하고 있다. 자택 대피ㆍ이동 제한 조치 등 엄격한 거리두기는 다수 국가에서 감염곡선의 상승세를 억누르는데 효과를 보이고 있으나, 급격한 실물경기 침체를 동반하면서 경기 하강 위험 역시 최대한 억제해야 하는 상황에 이르렀다(Gourinchas, 2020).

대외의존도가 높은 우리나라 경제의 경우 특히 수요부문에서 충격이 클 것으로 예상된다. 주요 국가의 민간소비 위축과 세계적인 교역 축소는 우리나라 수출 실적에도 상당한 영향을 미칠 전망이다(Baker et al., 2020). 실제 4월 한 달 간 우리나라의 수출은 369억달러, 수입은 379억달러로, 이는 전년 동월 대비 각각 24.3%, 15.9% 감소한 수준이다.2) 내수경기 침체와 더불어 일정기간 기업 매출의 하락은 불가피해 보인다.

투자심리가 위축되고 시장 불확실성이 증대되면서3) 자금조달시장의 경색도 우려되는 수준이다(김필규, 2020; 황세운, 2020). 기업의 외부 자본조달이 용이하지 않은 상황에서 급격한 매출 감소가 지속될 경우, 영업현금흐름 악화에 따른 현금소진위험을 대비해야 한다.4) 코로나19의 확산이 안정세에 접어들 것으로 예상되는 하반기에는 매출의 점진적인 회복을 기대할 수 있으나(OECD, 2020; IMF, 2020), 갑작스런 현금흐름 경색은 흑자도산을 유발할 수 있다는 점에서 보수적인 대비가 필요하다.

본고에서는 향후 기업 매출 하락 정도에 따라 현금소진위험이 얼마만큼 확산될 수 있는지를 점검하고, 기업 특성별ㆍ산업별 현금소진위험에 대한 추정치를 제시함으로써, 향후 정책방향을 모색하고자 한다. 구체적으로 2019년 결산실적을 토대로 국내 상장기업(유가증권시장ㆍ코스닥시장)의 최근 영업성과와 재무건전성을 평가하고(Ⅱ장), 수요충격 시나리오별(매출 현상유지ㆍ25%감소ㆍ50%감소ㆍ75%감소) 스트레스 테스트를 통해 현금소진위험 정도를 예측하며(Ⅲ장), 기업 특성별ㆍ산업별 비교 분석을 통해 위험도가 높은 군을 특정하여 향후 정책방향을 논의한다(Ⅳ장).

Ⅱ. 2019 국내 상장기업 결산실적 분석

본 절에서는 유가증권시장ㆍ코스닥시장 상장기업의 2019년 결산내역을 살펴보고 1997년부터 2019년까지 수익성ㆍ성장성ㆍ재무건전성ㆍ유동성에 대한 추세를 점검한다. 이는 현금소진위험의 진단에 앞서 수요충격으로 인한 실적악화, 자금시장 경색으로 인한 재무위험을 기업들이 얼마만큼 감내할 수 있을지 기초여건을 확인하기 위함이다.

사업보고서 제출기한(사업연도 종료 후 90일 이내)을 고려하여 분석대상은 12월말 결산법인으로 한정하고, 재무적 특수성을 고려하여 금융업종은 제외한다. 모든 수치는 경제적 실체를 반영한 연결재무제표 기준으로 산출한다. 주요 재무제표 계정은 직전 2개연도의 결산내역과 함께 2008년 금융위기 전ㆍ중ㆍ후 각 사업연도 결산내역을 비교정보로 제시하며, 재무비율은 1997년 외환위기, 2008년 금융위기, 2020년 코로나19로 이어지는 세 번의 주요 경제 충격 영향을 비교하기 위해 1997년부터 제시한다. 재무비율의 경우 거시적 수준의 영향과 개별 기업 수준의 평균적인 영향을 각각 살펴보기 위해 전체 상장기업을 단일 기업으로 간주한 합산 비율과 중위기업 수준의 비율을 함께 제시한다. 재무건전성ㆍ유동성은 꼬리 위험(tail risk)이 중요하기에 비율의 주요 구간별 분포를 별도로 제시한다.

1. 주요 재무제표 계정 분석

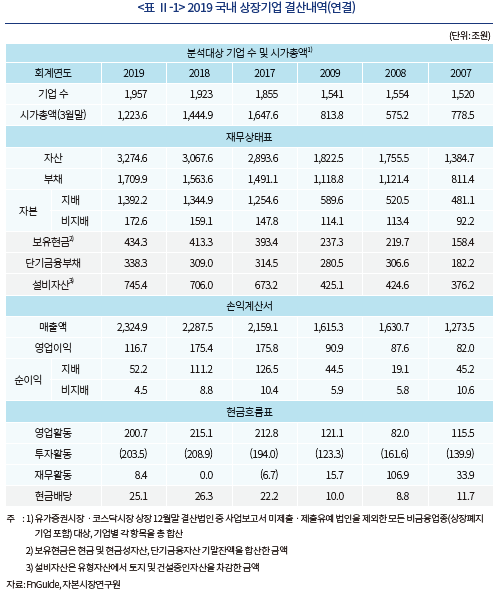

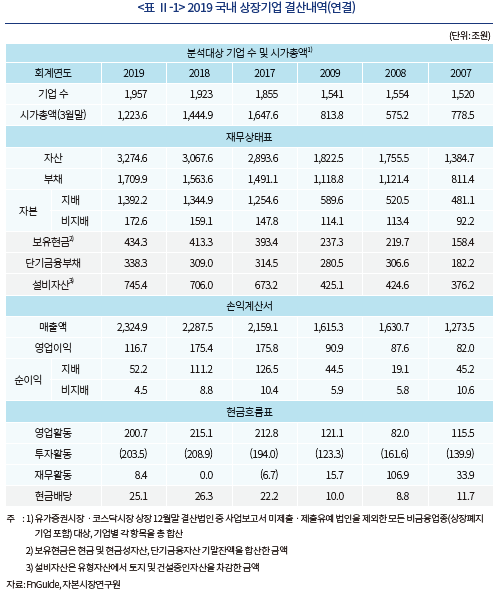

<표 Ⅱ-1>의 재무상태표를 살펴보면, 2019년 국내 비금융업종 상장기업의 총자산 규모는 3,274.6조원, 총부채는 1,709.9조원, 총자본(지배주주지분)은 1,392.2조원이다. 금융위기 직전연도인 2007년 대비 자산 및 자본이 각각 136%, 189% 상승하는 동안 부채는 111% 상승했다.5) 단기금융상품을 포함한 현금성자산은 434.3조원으로 단기금융부채 338.3조원 대비 128% 수준을 유지하고 있다. 총자산의 13%를 가용자금으로 확보하고 있어 2007년 11% 대비 보유현금 수준은 증가한 반면, 총자산 대비 설비자산의 비중은 23%로 2007년 27% 대비 소폭 감소한 수준이다.

손익계산서를 살펴보면, 2019년 매출액은 2,324.9조원으로 물가상승률 고려 시 직전연도와 비슷한 수준을 유지하였으나, 영업이익 및 지배주주순이익은 각각 116.7조원, 52.2조원으로 직전연도 대비 33%, 53% 감소하여 기업들의 비용구조가 급속도로 악화된 모습을 보인다.

현금흐름표를 보면, 2019년 영업활동 및 투자활동으로 인한 현금흐름이 각각 200.7조원 유입, 203.5조원 유출로 영업활동을 통해 벌어들인 규모만큼 재투자가 이루어지는 모습이다. 추가적인 자금조달을 통해 투자현금흐름이 영업현금흐름을 넘어섰던 10여 년 전에 비해 전반적으로 균형재정 수준에서 재무활동이 이루어지고 있다. 한편, 2019년은 순이익이 급감하였음에도 직전연도와 비슷한 규모의 현금배당을 유지하였다.

분석대상 기업의 사업보고서가 모두 공시된 2020년 3월 말을 기준으로 국내 비금융업종 상장기업의 시가총액은 1,223.6조원으로 집계됐다. 보수적 측정치에 해당하는 회계상 장부가치에도 미달하는 수준이다. 코로나19로 인한 위험프리미엄 증가, 수익성 악화로 인한 미래 성장가치 하락이 주된 요인으로 예상된다.

2. 수익성ㆍ성장성 분석

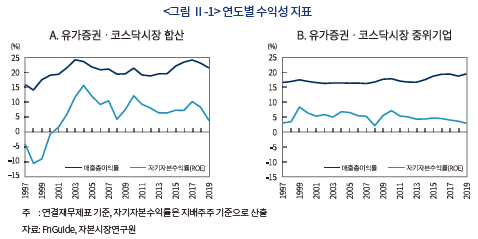

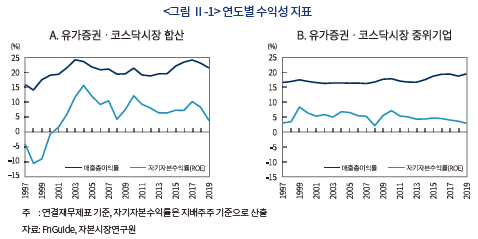

우선 수익성의 장기간 변화 추세를 관찰하고자 1997년 외환위기 시점부터 매출총이익률과 자기자본수익률을 산출하였다. 매출총이익률은 매출액에서 매출원가를 차감한 매출총이익의 마진율로 핵심사업(core operating business)의 원가경쟁력을 의미하는 중요한 수익성 지표이다(Penman, 2013). <그림 Ⅱ-1>을 보면, 중위기업의(B) 매출총이익률은 최근 5년 간 19% 수준을 유지하고 있다. 반면, 국가 전체 수준을 보면(A) 최근 2년 간 매출총이익률의 뚜렷한 하락추세가 관찰된다. 이는 반도체 업종을 중심으로 대기업 수익구조가 악화된 영향이 크다.

자기자본의 수익성을 나타내는 자기자본수익률 역시 수출산업 전반(ITㆍ반도체ㆍ자동차ㆍ건설ㆍ기계ㆍ화학 등)에 호조가 이어졌던 2004년까지 우상향한 이후 장기간 하락 추세에 있다. 특히 2018년부터 보호무역주의의 확대, 내수시장 침체의 여파로 전반적인 자기자본수익률은 큰 하락폭을 보인다.

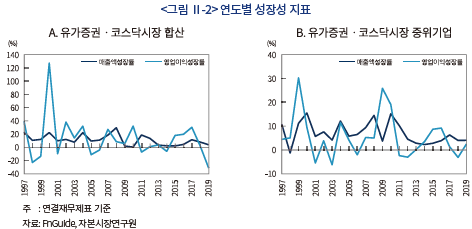

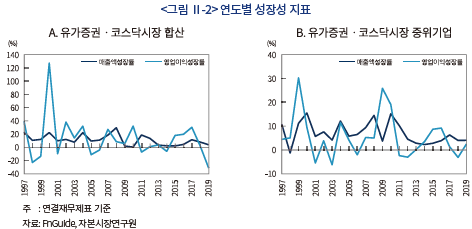

성장성 지표를 살펴보면(<그림 Ⅱ-2>), 매출 및 영업이익 성장률 역시 하락 추세가 관찰된다. 1997년 외환위기, 2001년 닷컴 버블을 제외하면, 2005년 유가급등, 2008년 금융위기, 2011년 유럽발 재정위기, 2018년 무역분쟁 등 성장률의 주요하락 시점 모두 대외적인 악재와 겹쳐 경영환경이 녹록치 않은 시기였다. 전반적으로 대외의존도가 높은 경제구조상 해외부문의 수요충격이 기업 수익성ㆍ성장성 지표의 악화로 이어지는 모습이다.

3. 재무건전성ㆍ유동성 분석

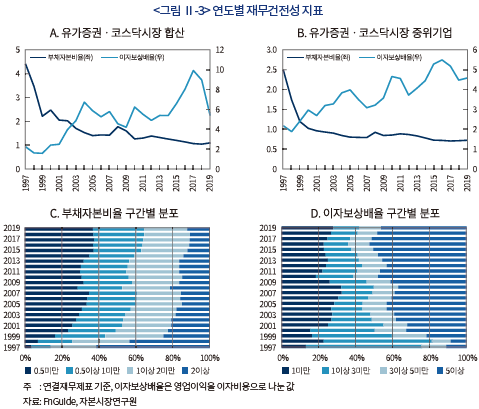

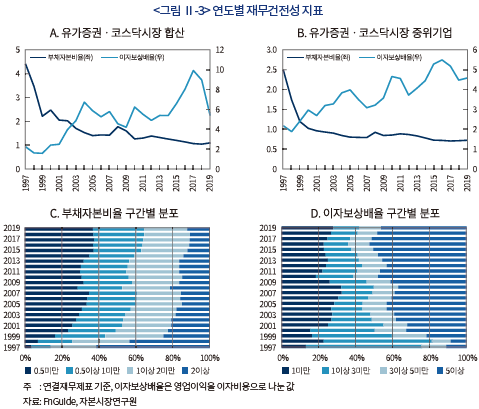

수익성ㆍ성장성 지표에 비해 재무건전성 지표는 상대적으로 양호한 수준이다. 1997년 외환위기 이후 기업구조조정의 일환으로 2년 내 부채비율을 200% 이하로 제한하는 정책이 추진됐고, 이를 따르지 않는 기업들에 대해서는 신규 차입이나 회사채 발행에 일시적인 제약을 두었다. 그러나 <그림 Ⅱ-3>에서도 관찰되듯 국내 기업들은 외환위기를 극복한 이후에도 레버리지 활용에 매우 보수적인 성향을 보인다. 이는 수익률 극대화, 조세 혜택 등의 측면에서는 최적의 재무 의사결정이 아닐 수 있으나(Ko & Yoon, 2011), 금번 코로나19 사태 이후 야기되는 기업 도산 위기 측면에서 본다면 상장기업들의 낮은 레버리지 비율은 위기관리에 긍정적인 요소로 작용할 가능성이 크다.

반면, 2018년 이후 이자보상배율이 하락 추세인 점은 경계할 필요가 있다. 대외적으로는 교역조건의 장기간 하락, 대내적으로는 내수부진이 이어지면서 이자보상배율의 분자인 영업이익이 급감하였고, 결과적으로 이자보상배율은 전체 합산 기준(A) 5.36, 중위기업 기준(B) 4.57까지 내려왔다. 여전히 전반적인 이자상환 능력에는 문제가 없는 양호한 수준이지만, 분포의 하단에 위치하는 한계기업들이 해마다 증가하고 있는 점은 부정적인 요소이다.

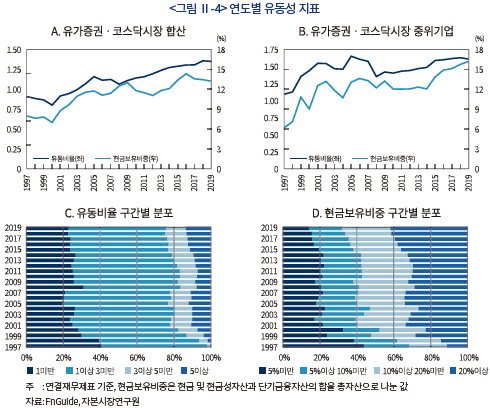

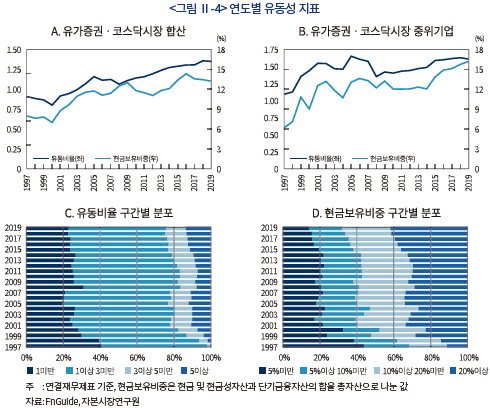

마지막으로 유동비율과 현금보유비중을 통해 유동성 지표의 건전성을 점검해보면<그림 Ⅱ-4>, 전반적인 운영자금 관리가 안정적으로 이루어지는 모습이다. 2019년 기준 77%의 기업이 유동부채 대비 유동자산 규모를 큰 수준으로 유지하고 있어 현금 유동성위험이 대대적으로 확산될 가능성은 크지 않다(C). 총자산대비 5% 미만의 현금성자산을 보유하는 기업 비중은 지속적으로 줄어든 반면, 총자산의 20% 이상을 현금성자산으로 보유하는 기업 비중은 꾸준히 늘었다(D). 코로나19 확산으로 경영환경의 불확실성이 증가하는 시점에서 현금 여력을 갖춘 기업들이 늘었다는 점은 금융당국이 기업의 현금 유동성위험 관리를 위한 정책 운신의 폭을 넓힐 수 있다는 점에서 긍정적이다.

Ⅲ. 현금소진위험 예측

2019년 국내 상장기업의 결산실적을 검토한 결과 수익성ㆍ성장성의 악화는 우려되지만 장ㆍ단기 부채 수준은 비교적 안정적인 것으로 판단된다. 대내외적인 경제 불확실성이 증가하는 것에 대비해 경영목표의 방점을 성장성보다 안정성에 둔 것으로 보인다. 다만, 전반적인 재무건전성ㆍ유동성 지표가 양호하다고 하여 현금소진위험을 안심할 수 있는 상황은 아니다. 현금소진위험은 전형적인 꼬리 위험으로 분포의 하단에 위치하는 한계기업에서 위기가 발생할 가능성이 높기 때문이다.

본 절에서는 코로나19와 같이 수요충격, 자금조달시장 경색이 예상되는 상황에서 현금소진위험을 예측하는 모형을 고안하고, 이를 토대로 국내 상장기업이 당면한 현금 유동성위험에 대해 보수적인 추정치를 제시하고자 한다.

1. 예측 모형의 설정ㆍ적정성 평가

가. 모형 설정

유동성위험과 관련한 국내ㆍ외 선행연구를 검토해보면, 주식시장(Amihud, 2002; Pástor & Stambaugh, 2003; 윤상용 외, 2009; 양철원, 2010) 및 회사채시장(Houweling et al., 2005; 옥기율ㆍ정성은, 2013)의 거래유동성 관련 연구들이 주를 이룬다. 현금 유동성위험과 관련해서는 금융기관을 대상으로 수행된 연구는 있으나(강종구, 2010), 비금융업종을 대상으로 기업 수준에서 이를 다룬 연구는 매우 제한적이다.

현금소진위험의 예측 모형을 설정하기 위해서는 단기에 현금소진이 예상되는 기업을 어떻게 정의할 것인지 논의가 필요하다. 현금소진위험의 국가 간 비교연구를 수행한 De Vito & Go- mez(2020)는 영업부문의 손실로 현금보유량이 6개월 이내에 소진되는 기업을 단기 현금소진 기업으로 정의했다.6) 코로나19의 감염곡선을 억누르기 위한 각국의 거리두기 조치들은 기업들의 단기적인 수요절벽을 유발할 것이므로 ‘6개월 이내’는 합리적인 기간으로 판단된다. 또한 경제의 불확실성 증대로 자금조달시장의 경색이 현실화되면 기업들은 재무활동을 통한 현금흐름 유입을 기대할 수 없기에 수요절벽의 직접적인 영향을 받는 영업부문손실과 현금보유량만을 비교하는 것 역시 비현실적인 가정은 아닐 것으로 판단된다. 따라서 본고에서는 해당 정의를 준용하여 단기 현금소진 기업 여부를 결정하는 변수를 구성하고 이를 종속변수로 활용한다.7)

현금소진위험을 결정하는 요인으로는 레버리지율과 함께 위험자산의 일반적인 위험요인에 해당하는 기업규모, 성장성, 시장민감도를 고려하고, 이로 설명되지 않는 기업 고유 변동성 또한 모형에 포함한다(Fama & French, 1993). 개별 기업 특성을 예측에 충분히 반영하기 위해 단기 현금 유동성과 직결되는 현금보유비중을 고려하며, 매출변화의 영업현금흐름 민감도와 관련성이 높은 수익성, 고정비비율, 자금관리의 효율성 또한 결정요인에 포함한다. 한편, 기업수준의 매출은 경영자의 기회주의적인 이익조정에 상당한 영향을 받는다는 점에서 수요충격의 불완전한 대용치일 가능성이 높다(Dechow et al., 1995; Kothari et al., 2005). 이로 인한 측정오차 가능성을 완화하기 위해 이익조정수준 역시 통제한다.

나. 적정성 평가

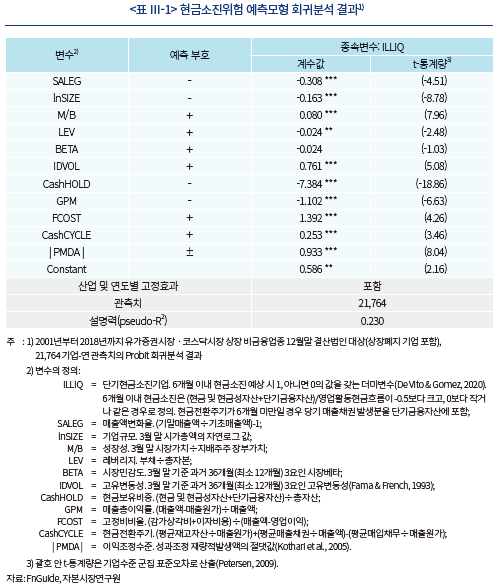

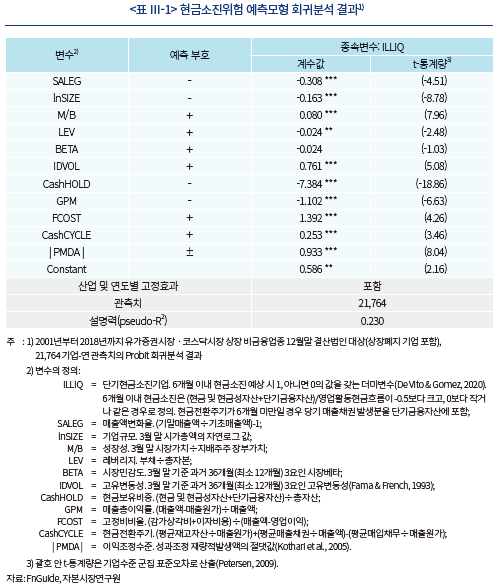

전술한 변수들을 활용하여 과거 2001년부터 2018년까지 21,764 기업-연 표본을 대상으로 현금소진위험 확률의 Probit 회귀분석을 수행한 결과(<표 Ⅲ-1>), 시장민감도를 제외한 모든 변수들이 현금소진 확률에 대해 5% 또는 1% 수준에서 유의한 것으로 나타났다. 현금소진으로 발생할 수 있는 유동성위험은 시장 공통 요인보다 기업 고유 요인에 의해 설명되는 특성이 강하며, 특히 현금보유비중이 유동성위험과 가장 강한 음(-)의 관계를 보였다.

다음으로 해당모형에 의해 추정된 현금소진 확률이 실제 기업 하방위험(downside risk)을 얼마나 잘 예측하는지 검증하기 위해, 미래 상장폐지율과의 관련성을 살펴보았다. 보유현금의 소진으로 부도ㆍ파산 등의 상장폐지사유가 발생하더라도 위기의 발현과 실제 상장폐지 시점 간에는 실질심사ㆍ개선기간부여 등 일정기간 시차가 존재하므로 상장폐지율로는 미래 3년 평균값을 이용하였다.

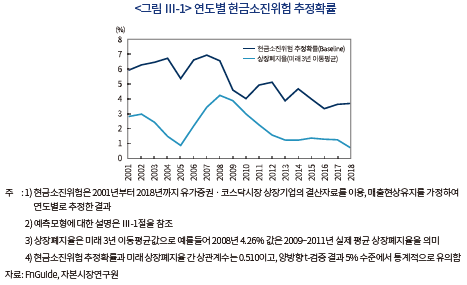

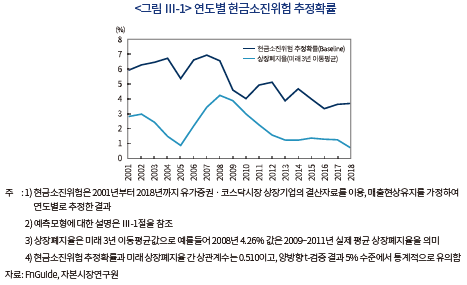

<그림 Ⅲ-1>에서 매출현상유지를 가정하고 연도별로 현금소진위험의 기준점을 추정한 결과, 금융위기 직전인 2007년 현금소진 확률이 6.98%로 가장 높게 추정되었다. 이후 기간은 부채비율ㆍ현금보유비중 등 재무건전성ㆍ유동성 지표들이 지속적으로 개선된 Ⅱ절의 분석내용과 일관되게 추정확률의 하향 안정 추세를 확인할 수 있다. 추정한 현금소진 확률은 미래 상장폐지율과도 매우 유사한 흐름을 보여, 기업의 극단적인 하방위험에 대해 유의미한 예측력이 있는 것으로 판단된다.

2. 예측 결과

본 절에서는 앞서 설정한 모형을 기반으로 2019년 결산실적을 이용, 기업의 현금소진위험을 예측한다. 과거 18년간의 추정확률은 결산연도 기준 미래 3년 이내 상장폐지 확률과 0.510(p-값: 0.03) 수준의 상관관계를 보였으므로, 2019년도의 추정결과는 2020년에서 2022년 사이 기업하방위험과도 밀접한 연관성이 있을 것으로 예상된다.

코로나19의 경우 역대 전염병과 비교해 감염 확산속도가 매우 빠르고, 진단과 치료의 난이도가 높아 세계 경제에 미칠 충격 또한 정확하게 예상하기는 어려운 상황이다(OECD, 2020; IMF, 2020). 이는 기업의 현금소진위험에 미칠 수 있는 영향 역시 더욱 보수적인 추정과 대비가 필요함을 시사한다.

코로나19 여파가 매출변화에 미칠 여러 가능성을 추정에 반영하고자 수요충격을 총 4가지 시나리오, 매출의 현상유지ㆍ25%ㆍ50%ㆍ75% 감소로 구분한다. 모형의 매출변화율에 각 시나리오 값을 대입한 민감도 분석을 통해 상장기업의 현금소진위험에 대한 스트레스 테스트를 수행한다. 재무건전성ㆍ신용도ㆍ차환 부담 등 제반 여건이 열악한 기업들의 현금소진위험을 점검하고, 위험도가 높은 산업을 선별하는 작업도 수행한다.

가. 수요충격 시나리오별 현금소진위험 추정확률

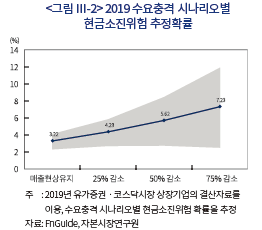

2019년 수준의 매출이 현상유지될 것을 가정하면, 국내 상장기업의 3.22%는 6개월 이내 보유현금이 소진될 가능성이 있다(<그림 Ⅲ-2>). 매출 25% 감소 시 4.29%, 매출 50%ㆍ75% 감소 시 현금소진 확률은 각각 5.62%, 7.23%까지 상승하는 것으로 나타난다. 매출이 75% 감소하면 현상유지 대비 현금소진위험은 124.53% 증가하는 수준이다.8)

나. 기업 특성별 추가분석

전술한 추정결과는 기업의 자산매각이나 신규자금조달을 통한 현금유입 가능성을 고려하지 않은 보수적인 결과이다. 현금소진위험은 재무건전성이 취약하고 신용도가 낮은 기업들에서 확대될 가능성이 높아 고위험 군에 대한 선별적인 분석이 필요하다.

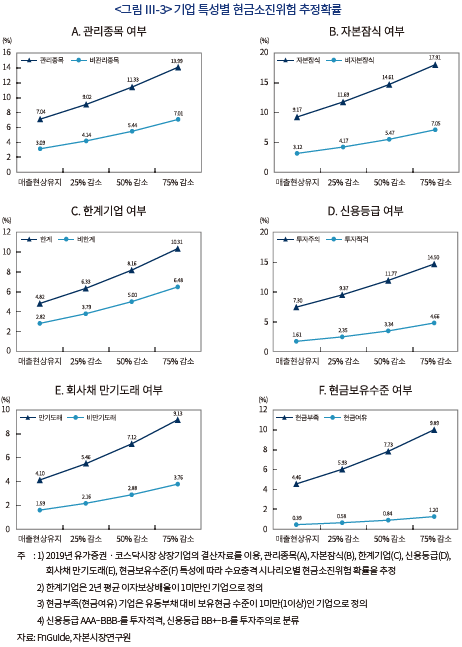

<그림 Ⅲ-3>을 보면, 관리종목(A), 자본잠식기업(B), 한계기업(C) 모두 상대적으로 높은 현금소진위험이 예상된다. 특히, 자본잠식기업의 경우 매출 50% 감소 시 14.61%의 기업이 6개월 이내에 보유현금을 소진할 가능성이 있다. 자본잠식기업은 정상적인 채권발행을 기대하기 어렵고, 사모시장에서 메자닌의 발행이나 유상증자를 통한 자본조달을 모색할 수 있는데 이마저도 매우 높은 조달비용을 부담해야할 것이므로 심각한 유동성 위기에 직면할 수 있다.

신용등급 여부(D)를 살펴보면, 투자적격 기업(AAA이하, BBB-이상) 대비 투자주의 기업(BB+이하, B-이상)의 현금소진위험이 3.1~4.5배 높은 수준이다. 회사채 신속인수제의 지원 대상에 해당하는 A등급(코로나19 여파로 등급이 하락한 기업이면 BBB 등급) 이상 투자적격 기업의 현금소진위험은 안정단계에 접어들 것으로 기대한다. 단기유동자금 수요가 더욱 절실한 비우량 기업의 현금소진위험은 채권담보부증권(P-CBO) 프로그램의 공급 규모에 상당 부분 영향을 받을 것으로 보인다.

한편, 단기자금시장에서의 불안요소가 장기 회사채 시장으로 확대될 경우, 회사채 만기도래로 인한 차환 부담 역시 기업의 현금소진위험과 직결될 수 있다(김필규, 2020; 황세운, 2020). 회사채 만기도래 여부(E)에 따른 결과를 살펴보면, 연내에 장기 회사채의 만기가 도래하는 기업은 그렇지 않은 기업 대비 2.4~2.6배 수준의 현금소진위험을 보인다.

현금보유량이 유동부채보다 많아 단기 채무의 상환 여력이 충분한 기업은 현금소진으로 인한 유동성 위기의 발생가능성이 제한적이나, 유동부채보다 현금보유량이 적은 기업은 차환이 순조롭게 이루어지지 않을 경우 즉각적인 유동성제약 상황에 직면할 수 있다. 유동부채 대비 현금보유수준(F)을 살펴보면, 현금부족 기업이 현금여유 기업 대비 8.3~11.5배의 현금소진위험이 예상된다. 신용위험의 안정적인 관리를 위해서는 단기유동자금 조달 방안과 함께 예산절감, 자산매각 등 현금 확보를 위한 비상계획의 수립이 시급할 것으로 판단된다.

다. 산업별 추가분석

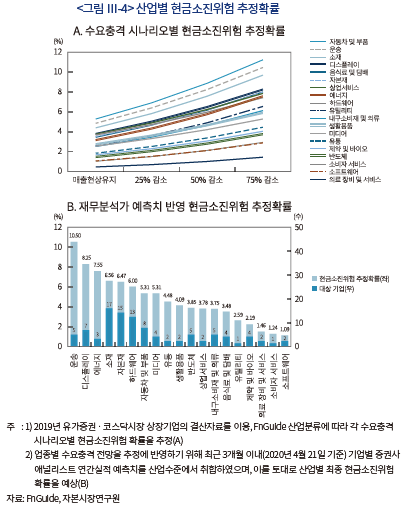

<그림 Ⅲ-4>에서 산업별 추정결과를 살펴보면(A), 매출 75% 감소 시나리오 기준, 자동차 및 부품, 운송, 소재, 디스플레이, 음식료 및 담배 업종순으로 높은 수준의 현금소진위험 확률이 예상된다. 반면, 의료 장비 및 서비스, 소프트웨어, 소비자 서비스, 반도체, 제약 및 바이오 업종순으로 낮은 현금소진위험이 예상된다. 산업 간 위험도 차이는 주로 보유현금비중, 유동비율 등 운용자금 관리의 산업별 특성 차이에 기인하는 것으로 판단된다.

한편, 코로나19의 여파가 수요에 미치는 영향은 사업영역에 따라 매우 차별적일 것으로 예상되는 바(Baker et al., 2020), 수요충격 시나리오에 산업별 실적전망을 고려하여 최선의 추정치를 산정할 필요가 있다.

수요충격의 대용치로는 미래 매출액 정보를 고려하는 것이 가장 합리적일 것이나, 대부분의 증권사 애널리스트들이 주당순이익(EPS)에 대한 예측정보를 중심으로 보고서를 발간하고 있어 순이익 예상변화율을 산업별 전망 정보로 활용하는 것이 가장 현실적인 대안으로 판단된다.9) 아울러 영업ㆍ재무레버리지 효과를 고려하면 매출 감소 대비 순이익 감소폭이 클 것으로 예상되는바 순이익 예상변화율을 이용하는 것은 보수적인 시나리오 산정에도 도움이 될 것이다. 단, 산업별 매출액의 최소 감소율과 최대 감소율은 매출감소 시나리오의 극단에 해당하는 0%, 75%로 제한하였다.

애널리스트 전망을 반영한 현금소진위험 추정 결과를 살펴보면(B), 항공ㆍ해운업 등이 포함된 운송 산업의 유동성 위기 가능성이 가장 높을 것으로 예상된다(10.5%). 디스플레이 산업(8.25%)과, 석유 및 신재생에너지 업종 등이 포함된 에너지 산업(7.55%)이 그 뒤를 따르고 있다. 화학ㆍ금속ㆍ광물ㆍ건축소재 업종 등이 포함된 소재 산업(6.55%), 기계ㆍ건설ㆍ건자재 업종 등이 포함된 자본재 산업(6.47%), 각종 전자장비 부품 업종이 포함된 하드웨어 산업(6%)도 위험 수준으로 예상된다. 자동차 및 부품 산업은 하반기 국내 완성차 업체의 실적회복을 전망하는 애널리스트의 예측정보가 반영되면서, 일률적인 시나리오 분석 결과와는 다소 다른 양상을 보인다(5.31%).

Ⅳ. 결론

국내 상장기업의 현금소진위험을 분석한 결과 3.22%의 기업이 단기자금압박에 직면할 가능성이 있는 것으로 나타났다. 최근 보호무역주의 강화ㆍ내수시장 침체 등의 여파로 상장기업의 수익성과 성장성은 악화되었지만, 부채비율ㆍ현금보유수준 등 건전성 지표들이 양호하게 나타나 단기적인 현금소진위험은 예년보다 낮은 수준으로 추정된다. 이는 1997년 외환위기ㆍ2008년 금융위기 등 과거 큰 경제위기로 인해 상장기업들의 전반적인 위험관리 수준이 제고된 영향으로 풀이된다. 그러나 코로나19로 기업 매출이 25~75% 급감하는 경우 6개월 이내 보유현금을 소진할 확률은 4.29~7.23% 수준으로 확대될 수 있어 철저한 대비가 요구된다.

증권사 애널리스트의 예측정보를 수요충격 시나리오에 반영하면, 산업별 평균 4.63%, 총 102개의 기업이 유동성 위기에 직면할 것으로 예상되며, 운송, 디스플레이, 에너지, 소재, 자본재 등의 업종이 위험도가 높은 수준일 것으로 판단된다.

기초여건이 취약한 관리종목, 자본잠식 기업의 현금소진 확률은 상당히 위험한 수준으로 보이며, 신용등급 BB+ 이하 B- 이상에 해당하는 투자주의 등급 기업 또한 대비가 필요할 것으로 예상된다. 이러한 기업들은 외부차입과 신규자본조달에 제약이 있을 가능성이 높아 주의를 요한다. 연내에 회사채 만기가 도래하는 기업 역시 차환이 어려울 경우를 대비한 위험관리가 필요하다.

단, 본고의 현금소진위험 추정결과는 신규자금조달ㆍ자산매각을 통한 현금유입 가능성을 배제한 결과로 기업의 자구책 마련, 정책당국의 지원 여하에 따라 상당 수준 낮아질 수 있다. 금융당국의 유동성 지원대상 확대는 자산시장의 자율적인 가격발견 기능을 저해하고 국가재정의 부담으로 돌아올 수 있어 신중할 필요가 있지만, 코로나19 확산에 따른 수요충격 여파로 일시적인 현금 고갈 사태에 직면한 기업에 대해서는 선별적인 지원방안을 검토해볼 필요가 있다.

금융업의 경우 재무정보의 이질적인 특성을 감안하여 본고 분석대상에서 제외하였으나 경기침체로 인한 건전성 악화가 예상되는 만큼 증권ㆍ보험ㆍ은행업 등에 대해서도 현금소진위험의 진단과 대비가 필요할 것으로 판단된다. 아울러, 단기적인 유동성 위기 탈피가 기업의 지속가능성을 의미하지 않는다는 점 또한 유의할 필요가 있다. 코로나19 이후 상장기업의 악화된 수익성ㆍ성장성 회복을 위한 장기적인 혁신방안에도 지혜를 모아야 한다.

1) https://www.worldometers.info/coronavirus/#countries, 2020년 5월 15일 기준. 본고의 분석결과는 2020년 4월 23일 최종 확정되었다. 발간일과의 시차로 분석일 이후 외부환경요인의 유의적인 변화 가능성이 있으나, 분석에 활용한 연구모형은 연간 재무제표 정보에 기반을 두고 있으며 미래 예측력에 대한 타당성을 Ⅲ장에서 검토하였다.

2) 관세청(2020.5.1)

3) 2020년 1월 초부터 3월 말까지 유가증권시장ㆍ코스닥시장 상장기업의 월평균 동일가중 수익률은 –7.62%, 변동성은 18.5%로 전년 동기간 대비 월평균 수익률은 11.06% 감소, 변동성은 4.9% 증가했다.

4) 본고에서는 기업의 보유현금 소진에 따른 유동성위험을 현금소진위험으로 정의한다. 이는 단기유동자금 부족으로 인한 운전자본 관리 위험, 회사채의 상환ㆍ차환불능으로 인한 부도위험 등을 직ㆍ간접적으로 포함하는 현금 유동성위험이며, 주식ㆍ회사채 등의 거래 유동성위험과 구분하기 위해 현금소진위험으로 명명한다.

5) 물가상승률을 조정하지 않은 명목 기준이므로 해석상 주의를 요한다.

6) 예를 들어 현금보유량이 100억원인 기업의 영업현금흐름 유출이 연간 200억원 이상으로 예상될 경우, 6개월 이내(100억원÷-200억원=-0.5) 보유현금을 소진할 것으로 추정한다. 보유현금의 소진에 걸리는 기간이 6개월을 초과할 것으로 예상되거나(-0.5 미만), 보유현금의 증가가 예상되는 기업(0 초과)은 단기 현금소진 기업에 해당하지 않는다.

7) De Vito & Gomez(2020)는 국가 간 비교연구이기에 한 국가 내 모든 기업들이 매출 변화에 대해 동일한 현금흐름 민감도를 가질 것을 가정한 예측모형을 설계했다. 즉, 현금소진위험에 영향을 미칠 수 있는 기업 특유 요인들을 모형에 고려하지 않았으며, 이는 국가 간 비교 목적이 아닌 기업 수준의 현금소진위험 예측모형으로는 적합하지 않다. 따라서 본고에서는 해당 연구의 유동성제약에 대한 조작적 정의만 준용한다.

8) 보유현금의 소진 기간을 12개월로 확장하여 스트레스 테스트를 수행한 결과 매출현상유지 시 5.05%, 매출의 25%ㆍ50%ㆍ75% 감소 시 각각 6.47%, 8.16%, 10.12%의 기업이 보유현금을 소진할 것으로 판단된다. 본고에서는 상반기 내 금융당국의 정책적 대응 가능성, 하반기 코로나19의 진정 국면 등을 고려하여 6개월 이내의 단기적인 현금소진위험 확률을 중심으로 분석을 수행한다.

9) 2020년 4월 21일자 기준, FnGuide에서 증권사 애널리스트 예측정보를 취합한 결과, 본고의 현금소진위험 분석대상 19개 산업에 해당하는 1,911개 기업에 대해 2020년 25%이상 매출액 감소가 예상되는 업종은 0개이며, 12개의 업종에서 평균 11.84% 매출액 성장 전망을 확인할 수 있었다. 반면, 순이익의 경우 14개 업종에서 역성장이 예상되고 있다.

참고문헌

관세청, 2020.5.1, 2020년 4월 수출입 현황, 보도자료.

강종구, 2010, 금융규제와 유동성위험간 관계 분석,『금융연구』24(4), 1-48.

김필규, 2020,『코로나19사태가 자금조달시장에 미친 영향』, 자본시장연구원 자본시장포커스 2020-08호.

양철원, 2010, 한국주식시장에서 시장유동성의 결정요인,『한국증권학회지』39(1), 103-132.

옥기율ㆍ정성은. 2013, 회사채 시장의 유동성이 신용등급별 회사채 수익률에 미치는 영향,『Journal of The Korean Data Analysis Society』15(6), 3397-3408.

윤상용ㆍ구본일ㆍ엄영호ㆍ한재훈, 2009, 한국 주식시장에서 유동성 요인을 포함한 3요인 모형의 설명력에 관한 연구,『재무연구』22(1), 1-44.

황세운, 2020,『코로나19로 인한 CP 및 전단채시장의 유동성 경색에 대한 우려』, 자본시장연구원 자본시장포커스 2020-08호.

Amihud, Y., 2002, Illiquidity and stock returns: cross-section and time-series effects, Journal of Financial Markets 5(1), 31-56.

Baker, S.R., Farrokhnia, R.A., Meyer, S., Pagel, M., Yannelis, C., 2020, How does household spending respond to an epidemic? Consumption during the 2020 COVID-19 pandemic. National Bureau of Economic Research, working paper No. 26949.

Dechow, P., Sloan, R., Sweeney, A., 1995, Detecting earnings management, The Accounting Review 70(2), 193-225.

De Vito, A., Gomez, J.P., 2020, Estimating the COVID-19 cash crunch: global evidence and policy, Journal of Accounting and Public Policy, forthcoming.

Fama, E.F., French, K.R., 1993, Common risk factors in the returns on stocks and bonds, Journal of Financial Economics 33(1), 3–56.

Fornaro, L., Wolf, M., 2020, COVID-19 coronavirus and macroeconomic policy, Centre for Economic Policy Research.

Gourinchas, P.O., 2020, Flattening the pandemic and recession curves, Mitigating the COVID Economic Crisis: Act Fast and Do Whatever 31, CEPR Press.

Houweling, P., Mentink, A., Vorst, T., 2005, Comparing possible proxies of corporate bond liquidity, Journal of Banking and Finance 29(6), 1331-1358.

IMF, 2020, World Economic Outlook: April 2020 Edition.

Ko, J.K., Yoon, S.S., 2011, Tax benefits of debt and debt financing in Korea, Asia-Pacific Journal of Financial Studies, 40(6), 824–855.

Kothari, S.P., Leone, A.J., Wasley, C.E., 2005, Performance matched discretionary accrual measures, Journal of Accounting and Economics 39(1), 163–197.

OECD., 2020, Coronavirus: The world economy at risk, OECD Interim Economic Assessment.

Ohlson, J. A., Juettner-Nauroth, B.E., 2005, Expected EPS and EPS growth as determinants of value, Review of Accounting Studies 10(2–3), 349–365.

Pástor, ., Stambaugh, R.F., 2003, Liquidity risk and expected stock returns, Journal of Political Economy 111(3), 642-685.

., Stambaugh, R.F., 2003, Liquidity risk and expected stock returns, Journal of Political Economy 111(3), 642-685.

Penman, S.H., 2013, Financial statement analysis and security valuation (5th ed.), McGraw-Hill Irwin.

Petersen, M.A., 2009, Estimating standard errors in finance panel data sets: Comparing approaches, Review of Financial Studies 22(1), 435–480.

코로나 바이러스 감염증-19(이하 코로나19)의 급격한 확산에 따라 전 세계 확진자 수는 452만 명, 사망자 수는 30만 명을 넘어섰다.1) IMF는 올해 전 세계 GDP의 3% 하락을 전망하고 있고(IMF, 2020), 이러한 손실은 단기간에 회복이 불가능한 영구적인 손실로 예상된다(Fornaro & Wolf, 2020).

3월 11일 세계보건기구(WHO)의 코로나19 대유행 선언 이후, 각국은 강력한 사회적 거리두기 조치와 함께 감염확산 방지에 보건 역량을 집중하고 있다. 자택 대피ㆍ이동 제한 조치 등 엄격한 거리두기는 다수 국가에서 감염곡선의 상승세를 억누르는데 효과를 보이고 있으나, 급격한 실물경기 침체를 동반하면서 경기 하강 위험 역시 최대한 억제해야 하는 상황에 이르렀다(Gourinchas, 2020).

대외의존도가 높은 우리나라 경제의 경우 특히 수요부문에서 충격이 클 것으로 예상된다. 주요 국가의 민간소비 위축과 세계적인 교역 축소는 우리나라 수출 실적에도 상당한 영향을 미칠 전망이다(Baker et al., 2020). 실제 4월 한 달 간 우리나라의 수출은 369억달러, 수입은 379억달러로, 이는 전년 동월 대비 각각 24.3%, 15.9% 감소한 수준이다.2) 내수경기 침체와 더불어 일정기간 기업 매출의 하락은 불가피해 보인다.

투자심리가 위축되고 시장 불확실성이 증대되면서3) 자금조달시장의 경색도 우려되는 수준이다(김필규, 2020; 황세운, 2020). 기업의 외부 자본조달이 용이하지 않은 상황에서 급격한 매출 감소가 지속될 경우, 영업현금흐름 악화에 따른 현금소진위험을 대비해야 한다.4) 코로나19의 확산이 안정세에 접어들 것으로 예상되는 하반기에는 매출의 점진적인 회복을 기대할 수 있으나(OECD, 2020; IMF, 2020), 갑작스런 현금흐름 경색은 흑자도산을 유발할 수 있다는 점에서 보수적인 대비가 필요하다.

본고에서는 향후 기업 매출 하락 정도에 따라 현금소진위험이 얼마만큼 확산될 수 있는지를 점검하고, 기업 특성별ㆍ산업별 현금소진위험에 대한 추정치를 제시함으로써, 향후 정책방향을 모색하고자 한다. 구체적으로 2019년 결산실적을 토대로 국내 상장기업(유가증권시장ㆍ코스닥시장)의 최근 영업성과와 재무건전성을 평가하고(Ⅱ장), 수요충격 시나리오별(매출 현상유지ㆍ25%감소ㆍ50%감소ㆍ75%감소) 스트레스 테스트를 통해 현금소진위험 정도를 예측하며(Ⅲ장), 기업 특성별ㆍ산업별 비교 분석을 통해 위험도가 높은 군을 특정하여 향후 정책방향을 논의한다(Ⅳ장).

Ⅱ. 2019 국내 상장기업 결산실적 분석

본 절에서는 유가증권시장ㆍ코스닥시장 상장기업의 2019년 결산내역을 살펴보고 1997년부터 2019년까지 수익성ㆍ성장성ㆍ재무건전성ㆍ유동성에 대한 추세를 점검한다. 이는 현금소진위험의 진단에 앞서 수요충격으로 인한 실적악화, 자금시장 경색으로 인한 재무위험을 기업들이 얼마만큼 감내할 수 있을지 기초여건을 확인하기 위함이다.

사업보고서 제출기한(사업연도 종료 후 90일 이내)을 고려하여 분석대상은 12월말 결산법인으로 한정하고, 재무적 특수성을 고려하여 금융업종은 제외한다. 모든 수치는 경제적 실체를 반영한 연결재무제표 기준으로 산출한다. 주요 재무제표 계정은 직전 2개연도의 결산내역과 함께 2008년 금융위기 전ㆍ중ㆍ후 각 사업연도 결산내역을 비교정보로 제시하며, 재무비율은 1997년 외환위기, 2008년 금융위기, 2020년 코로나19로 이어지는 세 번의 주요 경제 충격 영향을 비교하기 위해 1997년부터 제시한다. 재무비율의 경우 거시적 수준의 영향과 개별 기업 수준의 평균적인 영향을 각각 살펴보기 위해 전체 상장기업을 단일 기업으로 간주한 합산 비율과 중위기업 수준의 비율을 함께 제시한다. 재무건전성ㆍ유동성은 꼬리 위험(tail risk)이 중요하기에 비율의 주요 구간별 분포를 별도로 제시한다.

1. 주요 재무제표 계정 분석

<표 Ⅱ-1>의 재무상태표를 살펴보면, 2019년 국내 비금융업종 상장기업의 총자산 규모는 3,274.6조원, 총부채는 1,709.9조원, 총자본(지배주주지분)은 1,392.2조원이다. 금융위기 직전연도인 2007년 대비 자산 및 자본이 각각 136%, 189% 상승하는 동안 부채는 111% 상승했다.5) 단기금융상품을 포함한 현금성자산은 434.3조원으로 단기금융부채 338.3조원 대비 128% 수준을 유지하고 있다. 총자산의 13%를 가용자금으로 확보하고 있어 2007년 11% 대비 보유현금 수준은 증가한 반면, 총자산 대비 설비자산의 비중은 23%로 2007년 27% 대비 소폭 감소한 수준이다.

손익계산서를 살펴보면, 2019년 매출액은 2,324.9조원으로 물가상승률 고려 시 직전연도와 비슷한 수준을 유지하였으나, 영업이익 및 지배주주순이익은 각각 116.7조원, 52.2조원으로 직전연도 대비 33%, 53% 감소하여 기업들의 비용구조가 급속도로 악화된 모습을 보인다.

현금흐름표를 보면, 2019년 영업활동 및 투자활동으로 인한 현금흐름이 각각 200.7조원 유입, 203.5조원 유출로 영업활동을 통해 벌어들인 규모만큼 재투자가 이루어지는 모습이다. 추가적인 자금조달을 통해 투자현금흐름이 영업현금흐름을 넘어섰던 10여 년 전에 비해 전반적으로 균형재정 수준에서 재무활동이 이루어지고 있다. 한편, 2019년은 순이익이 급감하였음에도 직전연도와 비슷한 규모의 현금배당을 유지하였다.

분석대상 기업의 사업보고서가 모두 공시된 2020년 3월 말을 기준으로 국내 비금융업종 상장기업의 시가총액은 1,223.6조원으로 집계됐다. 보수적 측정치에 해당하는 회계상 장부가치에도 미달하는 수준이다. 코로나19로 인한 위험프리미엄 증가, 수익성 악화로 인한 미래 성장가치 하락이 주된 요인으로 예상된다.

우선 수익성의 장기간 변화 추세를 관찰하고자 1997년 외환위기 시점부터 매출총이익률과 자기자본수익률을 산출하였다. 매출총이익률은 매출액에서 매출원가를 차감한 매출총이익의 마진율로 핵심사업(core operating business)의 원가경쟁력을 의미하는 중요한 수익성 지표이다(Penman, 2013). <그림 Ⅱ-1>을 보면, 중위기업의(B) 매출총이익률은 최근 5년 간 19% 수준을 유지하고 있다. 반면, 국가 전체 수준을 보면(A) 최근 2년 간 매출총이익률의 뚜렷한 하락추세가 관찰된다. 이는 반도체 업종을 중심으로 대기업 수익구조가 악화된 영향이 크다.

자기자본의 수익성을 나타내는 자기자본수익률 역시 수출산업 전반(ITㆍ반도체ㆍ자동차ㆍ건설ㆍ기계ㆍ화학 등)에 호조가 이어졌던 2004년까지 우상향한 이후 장기간 하락 추세에 있다. 특히 2018년부터 보호무역주의의 확대, 내수시장 침체의 여파로 전반적인 자기자본수익률은 큰 하락폭을 보인다.

수익성ㆍ성장성 지표에 비해 재무건전성 지표는 상대적으로 양호한 수준이다. 1997년 외환위기 이후 기업구조조정의 일환으로 2년 내 부채비율을 200% 이하로 제한하는 정책이 추진됐고, 이를 따르지 않는 기업들에 대해서는 신규 차입이나 회사채 발행에 일시적인 제약을 두었다. 그러나 <그림 Ⅱ-3>에서도 관찰되듯 국내 기업들은 외환위기를 극복한 이후에도 레버리지 활용에 매우 보수적인 성향을 보인다. 이는 수익률 극대화, 조세 혜택 등의 측면에서는 최적의 재무 의사결정이 아닐 수 있으나(Ko & Yoon, 2011), 금번 코로나19 사태 이후 야기되는 기업 도산 위기 측면에서 본다면 상장기업들의 낮은 레버리지 비율은 위기관리에 긍정적인 요소로 작용할 가능성이 크다.

반면, 2018년 이후 이자보상배율이 하락 추세인 점은 경계할 필요가 있다. 대외적으로는 교역조건의 장기간 하락, 대내적으로는 내수부진이 이어지면서 이자보상배율의 분자인 영업이익이 급감하였고, 결과적으로 이자보상배율은 전체 합산 기준(A) 5.36, 중위기업 기준(B) 4.57까지 내려왔다. 여전히 전반적인 이자상환 능력에는 문제가 없는 양호한 수준이지만, 분포의 하단에 위치하는 한계기업들이 해마다 증가하고 있는 점은 부정적인 요소이다.

2019년 국내 상장기업의 결산실적을 검토한 결과 수익성ㆍ성장성의 악화는 우려되지만 장ㆍ단기 부채 수준은 비교적 안정적인 것으로 판단된다. 대내외적인 경제 불확실성이 증가하는 것에 대비해 경영목표의 방점을 성장성보다 안정성에 둔 것으로 보인다. 다만, 전반적인 재무건전성ㆍ유동성 지표가 양호하다고 하여 현금소진위험을 안심할 수 있는 상황은 아니다. 현금소진위험은 전형적인 꼬리 위험으로 분포의 하단에 위치하는 한계기업에서 위기가 발생할 가능성이 높기 때문이다.

본 절에서는 코로나19와 같이 수요충격, 자금조달시장 경색이 예상되는 상황에서 현금소진위험을 예측하는 모형을 고안하고, 이를 토대로 국내 상장기업이 당면한 현금 유동성위험에 대해 보수적인 추정치를 제시하고자 한다.

1. 예측 모형의 설정ㆍ적정성 평가

가. 모형 설정

유동성위험과 관련한 국내ㆍ외 선행연구를 검토해보면, 주식시장(Amihud, 2002; Pástor & Stambaugh, 2003; 윤상용 외, 2009; 양철원, 2010) 및 회사채시장(Houweling et al., 2005; 옥기율ㆍ정성은, 2013)의 거래유동성 관련 연구들이 주를 이룬다. 현금 유동성위험과 관련해서는 금융기관을 대상으로 수행된 연구는 있으나(강종구, 2010), 비금융업종을 대상으로 기업 수준에서 이를 다룬 연구는 매우 제한적이다.

현금소진위험의 예측 모형을 설정하기 위해서는 단기에 현금소진이 예상되는 기업을 어떻게 정의할 것인지 논의가 필요하다. 현금소진위험의 국가 간 비교연구를 수행한 De Vito & Go- mez(2020)는 영업부문의 손실로 현금보유량이 6개월 이내에 소진되는 기업을 단기 현금소진 기업으로 정의했다.6) 코로나19의 감염곡선을 억누르기 위한 각국의 거리두기 조치들은 기업들의 단기적인 수요절벽을 유발할 것이므로 ‘6개월 이내’는 합리적인 기간으로 판단된다. 또한 경제의 불확실성 증대로 자금조달시장의 경색이 현실화되면 기업들은 재무활동을 통한 현금흐름 유입을 기대할 수 없기에 수요절벽의 직접적인 영향을 받는 영업부문손실과 현금보유량만을 비교하는 것 역시 비현실적인 가정은 아닐 것으로 판단된다. 따라서 본고에서는 해당 정의를 준용하여 단기 현금소진 기업 여부를 결정하는 변수를 구성하고 이를 종속변수로 활용한다.7)

현금소진위험을 결정하는 요인으로는 레버리지율과 함께 위험자산의 일반적인 위험요인에 해당하는 기업규모, 성장성, 시장민감도를 고려하고, 이로 설명되지 않는 기업 고유 변동성 또한 모형에 포함한다(Fama & French, 1993). 개별 기업 특성을 예측에 충분히 반영하기 위해 단기 현금 유동성과 직결되는 현금보유비중을 고려하며, 매출변화의 영업현금흐름 민감도와 관련성이 높은 수익성, 고정비비율, 자금관리의 효율성 또한 결정요인에 포함한다. 한편, 기업수준의 매출은 경영자의 기회주의적인 이익조정에 상당한 영향을 받는다는 점에서 수요충격의 불완전한 대용치일 가능성이 높다(Dechow et al., 1995; Kothari et al., 2005). 이로 인한 측정오차 가능성을 완화하기 위해 이익조정수준 역시 통제한다.

나. 적정성 평가

전술한 변수들을 활용하여 과거 2001년부터 2018년까지 21,764 기업-연 표본을 대상으로 현금소진위험 확률의 Probit 회귀분석을 수행한 결과(<표 Ⅲ-1>), 시장민감도를 제외한 모든 변수들이 현금소진 확률에 대해 5% 또는 1% 수준에서 유의한 것으로 나타났다. 현금소진으로 발생할 수 있는 유동성위험은 시장 공통 요인보다 기업 고유 요인에 의해 설명되는 특성이 강하며, 특히 현금보유비중이 유동성위험과 가장 강한 음(-)의 관계를 보였다.

<그림 Ⅲ-1>에서 매출현상유지를 가정하고 연도별로 현금소진위험의 기준점을 추정한 결과, 금융위기 직전인 2007년 현금소진 확률이 6.98%로 가장 높게 추정되었다. 이후 기간은 부채비율ㆍ현금보유비중 등 재무건전성ㆍ유동성 지표들이 지속적으로 개선된 Ⅱ절의 분석내용과 일관되게 추정확률의 하향 안정 추세를 확인할 수 있다. 추정한 현금소진 확률은 미래 상장폐지율과도 매우 유사한 흐름을 보여, 기업의 극단적인 하방위험에 대해 유의미한 예측력이 있는 것으로 판단된다.

본 절에서는 앞서 설정한 모형을 기반으로 2019년 결산실적을 이용, 기업의 현금소진위험을 예측한다. 과거 18년간의 추정확률은 결산연도 기준 미래 3년 이내 상장폐지 확률과 0.510(p-값: 0.03) 수준의 상관관계를 보였으므로, 2019년도의 추정결과는 2020년에서 2022년 사이 기업하방위험과도 밀접한 연관성이 있을 것으로 예상된다.

코로나19의 경우 역대 전염병과 비교해 감염 확산속도가 매우 빠르고, 진단과 치료의 난이도가 높아 세계 경제에 미칠 충격 또한 정확하게 예상하기는 어려운 상황이다(OECD, 2020; IMF, 2020). 이는 기업의 현금소진위험에 미칠 수 있는 영향 역시 더욱 보수적인 추정과 대비가 필요함을 시사한다.

코로나19 여파가 매출변화에 미칠 여러 가능성을 추정에 반영하고자 수요충격을 총 4가지 시나리오, 매출의 현상유지ㆍ25%ㆍ50%ㆍ75% 감소로 구분한다. 모형의 매출변화율에 각 시나리오 값을 대입한 민감도 분석을 통해 상장기업의 현금소진위험에 대한 스트레스 테스트를 수행한다. 재무건전성ㆍ신용도ㆍ차환 부담 등 제반 여건이 열악한 기업들의 현금소진위험을 점검하고, 위험도가 높은 산업을 선별하는 작업도 수행한다.

가. 수요충격 시나리오별 현금소진위험 추정확률

2019년 수준의 매출이 현상유지될 것을 가정하면, 국내 상장기업의 3.22%는 6개월 이내 보유현금이 소진될 가능성이 있다(<그림 Ⅲ-2>). 매출 25% 감소 시 4.29%, 매출 50%ㆍ75% 감소 시 현금소진 확률은 각각 5.62%, 7.23%까지 상승하는 것으로 나타난다. 매출이 75% 감소하면 현상유지 대비 현금소진위험은 124.53% 증가하는 수준이다.8)

전술한 추정결과는 기업의 자산매각이나 신규자금조달을 통한 현금유입 가능성을 고려하지 않은 보수적인 결과이다. 현금소진위험은 재무건전성이 취약하고 신용도가 낮은 기업들에서 확대될 가능성이 높아 고위험 군에 대한 선별적인 분석이 필요하다.

<그림 Ⅲ-3>을 보면, 관리종목(A), 자본잠식기업(B), 한계기업(C) 모두 상대적으로 높은 현금소진위험이 예상된다. 특히, 자본잠식기업의 경우 매출 50% 감소 시 14.61%의 기업이 6개월 이내에 보유현금을 소진할 가능성이 있다. 자본잠식기업은 정상적인 채권발행을 기대하기 어렵고, 사모시장에서 메자닌의 발행이나 유상증자를 통한 자본조달을 모색할 수 있는데 이마저도 매우 높은 조달비용을 부담해야할 것이므로 심각한 유동성 위기에 직면할 수 있다.

한편, 단기자금시장에서의 불안요소가 장기 회사채 시장으로 확대될 경우, 회사채 만기도래로 인한 차환 부담 역시 기업의 현금소진위험과 직결될 수 있다(김필규, 2020; 황세운, 2020). 회사채 만기도래 여부(E)에 따른 결과를 살펴보면, 연내에 장기 회사채의 만기가 도래하는 기업은 그렇지 않은 기업 대비 2.4~2.6배 수준의 현금소진위험을 보인다.

현금보유량이 유동부채보다 많아 단기 채무의 상환 여력이 충분한 기업은 현금소진으로 인한 유동성 위기의 발생가능성이 제한적이나, 유동부채보다 현금보유량이 적은 기업은 차환이 순조롭게 이루어지지 않을 경우 즉각적인 유동성제약 상황에 직면할 수 있다. 유동부채 대비 현금보유수준(F)을 살펴보면, 현금부족 기업이 현금여유 기업 대비 8.3~11.5배의 현금소진위험이 예상된다. 신용위험의 안정적인 관리를 위해서는 단기유동자금 조달 방안과 함께 예산절감, 자산매각 등 현금 확보를 위한 비상계획의 수립이 시급할 것으로 판단된다.

다. 산업별 추가분석

<그림 Ⅲ-4>에서 산업별 추정결과를 살펴보면(A), 매출 75% 감소 시나리오 기준, 자동차 및 부품, 운송, 소재, 디스플레이, 음식료 및 담배 업종순으로 높은 수준의 현금소진위험 확률이 예상된다. 반면, 의료 장비 및 서비스, 소프트웨어, 소비자 서비스, 반도체, 제약 및 바이오 업종순으로 낮은 현금소진위험이 예상된다. 산업 간 위험도 차이는 주로 보유현금비중, 유동비율 등 운용자금 관리의 산업별 특성 차이에 기인하는 것으로 판단된다.

한편, 코로나19의 여파가 수요에 미치는 영향은 사업영역에 따라 매우 차별적일 것으로 예상되는 바(Baker et al., 2020), 수요충격 시나리오에 산업별 실적전망을 고려하여 최선의 추정치를 산정할 필요가 있다.

수요충격의 대용치로는 미래 매출액 정보를 고려하는 것이 가장 합리적일 것이나, 대부분의 증권사 애널리스트들이 주당순이익(EPS)에 대한 예측정보를 중심으로 보고서를 발간하고 있어 순이익 예상변화율을 산업별 전망 정보로 활용하는 것이 가장 현실적인 대안으로 판단된다.9) 아울러 영업ㆍ재무레버리지 효과를 고려하면 매출 감소 대비 순이익 감소폭이 클 것으로 예상되는바 순이익 예상변화율을 이용하는 것은 보수적인 시나리오 산정에도 도움이 될 것이다. 단, 산업별 매출액의 최소 감소율과 최대 감소율은 매출감소 시나리오의 극단에 해당하는 0%, 75%로 제한하였다.

애널리스트 전망을 반영한 현금소진위험 추정 결과를 살펴보면(B), 항공ㆍ해운업 등이 포함된 운송 산업의 유동성 위기 가능성이 가장 높을 것으로 예상된다(10.5%). 디스플레이 산업(8.25%)과, 석유 및 신재생에너지 업종 등이 포함된 에너지 산업(7.55%)이 그 뒤를 따르고 있다. 화학ㆍ금속ㆍ광물ㆍ건축소재 업종 등이 포함된 소재 산업(6.55%), 기계ㆍ건설ㆍ건자재 업종 등이 포함된 자본재 산업(6.47%), 각종 전자장비 부품 업종이 포함된 하드웨어 산업(6%)도 위험 수준으로 예상된다. 자동차 및 부품 산업은 하반기 국내 완성차 업체의 실적회복을 전망하는 애널리스트의 예측정보가 반영되면서, 일률적인 시나리오 분석 결과와는 다소 다른 양상을 보인다(5.31%).

국내 상장기업의 현금소진위험을 분석한 결과 3.22%의 기업이 단기자금압박에 직면할 가능성이 있는 것으로 나타났다. 최근 보호무역주의 강화ㆍ내수시장 침체 등의 여파로 상장기업의 수익성과 성장성은 악화되었지만, 부채비율ㆍ현금보유수준 등 건전성 지표들이 양호하게 나타나 단기적인 현금소진위험은 예년보다 낮은 수준으로 추정된다. 이는 1997년 외환위기ㆍ2008년 금융위기 등 과거 큰 경제위기로 인해 상장기업들의 전반적인 위험관리 수준이 제고된 영향으로 풀이된다. 그러나 코로나19로 기업 매출이 25~75% 급감하는 경우 6개월 이내 보유현금을 소진할 확률은 4.29~7.23% 수준으로 확대될 수 있어 철저한 대비가 요구된다.

증권사 애널리스트의 예측정보를 수요충격 시나리오에 반영하면, 산업별 평균 4.63%, 총 102개의 기업이 유동성 위기에 직면할 것으로 예상되며, 운송, 디스플레이, 에너지, 소재, 자본재 등의 업종이 위험도가 높은 수준일 것으로 판단된다.

기초여건이 취약한 관리종목, 자본잠식 기업의 현금소진 확률은 상당히 위험한 수준으로 보이며, 신용등급 BB+ 이하 B- 이상에 해당하는 투자주의 등급 기업 또한 대비가 필요할 것으로 예상된다. 이러한 기업들은 외부차입과 신규자본조달에 제약이 있을 가능성이 높아 주의를 요한다. 연내에 회사채 만기가 도래하는 기업 역시 차환이 어려울 경우를 대비한 위험관리가 필요하다.

단, 본고의 현금소진위험 추정결과는 신규자금조달ㆍ자산매각을 통한 현금유입 가능성을 배제한 결과로 기업의 자구책 마련, 정책당국의 지원 여하에 따라 상당 수준 낮아질 수 있다. 금융당국의 유동성 지원대상 확대는 자산시장의 자율적인 가격발견 기능을 저해하고 국가재정의 부담으로 돌아올 수 있어 신중할 필요가 있지만, 코로나19 확산에 따른 수요충격 여파로 일시적인 현금 고갈 사태에 직면한 기업에 대해서는 선별적인 지원방안을 검토해볼 필요가 있다.

금융업의 경우 재무정보의 이질적인 특성을 감안하여 본고 분석대상에서 제외하였으나 경기침체로 인한 건전성 악화가 예상되는 만큼 증권ㆍ보험ㆍ은행업 등에 대해서도 현금소진위험의 진단과 대비가 필요할 것으로 판단된다. 아울러, 단기적인 유동성 위기 탈피가 기업의 지속가능성을 의미하지 않는다는 점 또한 유의할 필요가 있다. 코로나19 이후 상장기업의 악화된 수익성ㆍ성장성 회복을 위한 장기적인 혁신방안에도 지혜를 모아야 한다.

1) https://www.worldometers.info/coronavirus/#countries, 2020년 5월 15일 기준. 본고의 분석결과는 2020년 4월 23일 최종 확정되었다. 발간일과의 시차로 분석일 이후 외부환경요인의 유의적인 변화 가능성이 있으나, 분석에 활용한 연구모형은 연간 재무제표 정보에 기반을 두고 있으며 미래 예측력에 대한 타당성을 Ⅲ장에서 검토하였다.

2) 관세청(2020.5.1)

3) 2020년 1월 초부터 3월 말까지 유가증권시장ㆍ코스닥시장 상장기업의 월평균 동일가중 수익률은 –7.62%, 변동성은 18.5%로 전년 동기간 대비 월평균 수익률은 11.06% 감소, 변동성은 4.9% 증가했다.

4) 본고에서는 기업의 보유현금 소진에 따른 유동성위험을 현금소진위험으로 정의한다. 이는 단기유동자금 부족으로 인한 운전자본 관리 위험, 회사채의 상환ㆍ차환불능으로 인한 부도위험 등을 직ㆍ간접적으로 포함하는 현금 유동성위험이며, 주식ㆍ회사채 등의 거래 유동성위험과 구분하기 위해 현금소진위험으로 명명한다.

5) 물가상승률을 조정하지 않은 명목 기준이므로 해석상 주의를 요한다.

6) 예를 들어 현금보유량이 100억원인 기업의 영업현금흐름 유출이 연간 200억원 이상으로 예상될 경우, 6개월 이내(100억원÷-200억원=-0.5) 보유현금을 소진할 것으로 추정한다. 보유현금의 소진에 걸리는 기간이 6개월을 초과할 것으로 예상되거나(-0.5 미만), 보유현금의 증가가 예상되는 기업(0 초과)은 단기 현금소진 기업에 해당하지 않는다.

7) De Vito & Gomez(2020)는 국가 간 비교연구이기에 한 국가 내 모든 기업들이 매출 변화에 대해 동일한 현금흐름 민감도를 가질 것을 가정한 예측모형을 설계했다. 즉, 현금소진위험에 영향을 미칠 수 있는 기업 특유 요인들을 모형에 고려하지 않았으며, 이는 국가 간 비교 목적이 아닌 기업 수준의 현금소진위험 예측모형으로는 적합하지 않다. 따라서 본고에서는 해당 연구의 유동성제약에 대한 조작적 정의만 준용한다.

8) 보유현금의 소진 기간을 12개월로 확장하여 스트레스 테스트를 수행한 결과 매출현상유지 시 5.05%, 매출의 25%ㆍ50%ㆍ75% 감소 시 각각 6.47%, 8.16%, 10.12%의 기업이 보유현금을 소진할 것으로 판단된다. 본고에서는 상반기 내 금융당국의 정책적 대응 가능성, 하반기 코로나19의 진정 국면 등을 고려하여 6개월 이내의 단기적인 현금소진위험 확률을 중심으로 분석을 수행한다.

9) 2020년 4월 21일자 기준, FnGuide에서 증권사 애널리스트 예측정보를 취합한 결과, 본고의 현금소진위험 분석대상 19개 산업에 해당하는 1,911개 기업에 대해 2020년 25%이상 매출액 감소가 예상되는 업종은 0개이며, 12개의 업종에서 평균 11.84% 매출액 성장 전망을 확인할 수 있었다. 반면, 순이익의 경우 14개 업종에서 역성장이 예상되고 있다.

참고문헌

관세청, 2020.5.1, 2020년 4월 수출입 현황, 보도자료.

강종구, 2010, 금융규제와 유동성위험간 관계 분석,『금융연구』24(4), 1-48.

김필규, 2020,『코로나19사태가 자금조달시장에 미친 영향』, 자본시장연구원 자본시장포커스 2020-08호.

양철원, 2010, 한국주식시장에서 시장유동성의 결정요인,『한국증권학회지』39(1), 103-132.

옥기율ㆍ정성은. 2013, 회사채 시장의 유동성이 신용등급별 회사채 수익률에 미치는 영향,『Journal of The Korean Data Analysis Society』15(6), 3397-3408.

윤상용ㆍ구본일ㆍ엄영호ㆍ한재훈, 2009, 한국 주식시장에서 유동성 요인을 포함한 3요인 모형의 설명력에 관한 연구,『재무연구』22(1), 1-44.

황세운, 2020,『코로나19로 인한 CP 및 전단채시장의 유동성 경색에 대한 우려』, 자본시장연구원 자본시장포커스 2020-08호.

Amihud, Y., 2002, Illiquidity and stock returns: cross-section and time-series effects, Journal of Financial Markets 5(1), 31-56.

Baker, S.R., Farrokhnia, R.A., Meyer, S., Pagel, M., Yannelis, C., 2020, How does household spending respond to an epidemic? Consumption during the 2020 COVID-19 pandemic. National Bureau of Economic Research, working paper No. 26949.

Dechow, P., Sloan, R., Sweeney, A., 1995, Detecting earnings management, The Accounting Review 70(2), 193-225.

De Vito, A., Gomez, J.P., 2020, Estimating the COVID-19 cash crunch: global evidence and policy, Journal of Accounting and Public Policy, forthcoming.

Fama, E.F., French, K.R., 1993, Common risk factors in the returns on stocks and bonds, Journal of Financial Economics 33(1), 3–56.

Fornaro, L., Wolf, M., 2020, COVID-19 coronavirus and macroeconomic policy, Centre for Economic Policy Research.

Gourinchas, P.O., 2020, Flattening the pandemic and recession curves, Mitigating the COVID Economic Crisis: Act Fast and Do Whatever 31, CEPR Press.

Houweling, P., Mentink, A., Vorst, T., 2005, Comparing possible proxies of corporate bond liquidity, Journal of Banking and Finance 29(6), 1331-1358.

IMF, 2020, World Economic Outlook: April 2020 Edition.

Ko, J.K., Yoon, S.S., 2011, Tax benefits of debt and debt financing in Korea, Asia-Pacific Journal of Financial Studies, 40(6), 824–855.

Kothari, S.P., Leone, A.J., Wasley, C.E., 2005, Performance matched discretionary accrual measures, Journal of Accounting and Economics 39(1), 163–197.

OECD., 2020, Coronavirus: The world economy at risk, OECD Interim Economic Assessment.

Ohlson, J. A., Juettner-Nauroth, B.E., 2005, Expected EPS and EPS growth as determinants of value, Review of Accounting Studies 10(2–3), 349–365.

Pástor,

Penman, S.H., 2013, Financial statement analysis and security valuation (5th ed.), McGraw-Hill Irwin.

Petersen, M.A., 2009, Estimating standard errors in finance panel data sets: Comparing approaches, Review of Financial Studies 22(1), 435–480.

Ⅰ. 코로나19의 파급효과 및 논의배경

Ⅱ. 2019 국내 상장기업 결산실적 분석

1. 주요 재무제표 계정 분석

2. 수익성ㆍ성장성 분석

3. 재무건전성ㆍ유동성 분석

Ⅲ. 현금소진위험 예측

1. 예측 모형의 설정ㆍ적정성 평가

가. 모형 설정

나. 적정성 평가

2. 예측 결과

가. 수요충격 시나리오별 현금소진위험 추정확률

나. 기업 특성별 추가분석

다. 산업별 추가분석

Ⅳ. 결론

Ⅱ. 2019 국내 상장기업 결산실적 분석

1. 주요 재무제표 계정 분석

2. 수익성ㆍ성장성 분석

3. 재무건전성ㆍ유동성 분석

Ⅲ. 현금소진위험 예측

1. 예측 모형의 설정ㆍ적정성 평가

가. 모형 설정

나. 적정성 평가

2. 예측 결과

가. 수요충격 시나리오별 현금소진위험 추정확률

나. 기업 특성별 추가분석

다. 산업별 추가분석

Ⅳ. 결론