자본시장연구원의 보고서 자료를 소개합니다.

코로나19 주가충격의 영향요인 분석

이슈보고서 20-18 2020.08.31

- 연구주제 자본시장

- 페이지 21 Page

코로나19의 전 세계적 확산과 함께 한국을 비롯한 주요국 증시는 큰 폭의 하락을 경험하였다. 코로나19 확산은 글로벌 수요위축에 따른 대외경기 침체, 안전자산선호로 유발된 주식 매도압력 증가, 매출감소와 신용위험 상승에 의한 자금여건 악화 등 세 가지 경로를 통해 주식시장에 충격을 주었을 것으로 판단된다. 본고는 유가증권시장과 코스닥시장 상장기업을 대상으로 이상의 세 가지 경로 요인이 코로나19 확산 이후 주가하락에 미친 영향을 분석하였다. 각 경로 요인에 대한 개별 상장기업의 민감도를 측정하여 코로나19 확산 이후 주가하락과의 관계를 실증적으로 분석한 결과는 다음과 같다. 첫째, 대외경제요인의 관점에서 글로벌요인과 무역요인에 대한 민감도가 높은 기업일수록 주가수익률이 낮았던 것으로 나타난다. 코로나19 확산으로 글로벌시장 참여도가 높은 기업이 더 큰 충격을 받았음을 보여준다. 둘째, 매도압력요인의 관점에서 거래회전율 또는 외국인거래비중이 높을수록 주가수익률이 낮은 것으로 나타난다. 안전자산선호에 따른 주식매도는 현금화가 용이한 주식 또는 외국인 참여도가 높은 주식에서 현저했던 것으로 판단된다. 셋째, 자금여건요인 관점에서 배당수준 또는 현금보유수준이 낮은 기업일수록 주가충격이 컸던 것으로 나타난다. 매출감소로 운영자금이 고갈되고 외부자금조달 여건이 악화되는 상황에서 안정적인 현금흐름을 창출하거나 충분한 현금을 보유한 기업을 높게 평가하는 것으로 보인다. 특히 단기금융부채비율이 높거나 현금흐름 변동성이 큰 기업, 또는 성장성이 높은 기업일수록 보유현금의 가치가 큰 것으로 분석된다.

3월 말 이후 주요국 증시는 꾸준히 회복되는 추세이다. 그러나 코로나19의 확산세가 좀처럼 꺾이지 않고 있다는 점에서 기업실적에 대한 충격의 규모가 여전히 불분명하고 따라서 주식시장의 불확실성은 여전히 큰 상황이다. 주식시장 참여자들은 코로나19 충격이 주식시장에 영향을 미치는 경로와 특성을 이해하고 향후 주식시장 변화에 대비할 필요가 있다.

3월 말 이후 주요국 증시는 꾸준히 회복되는 추세이다. 그러나 코로나19의 확산세가 좀처럼 꺾이지 않고 있다는 점에서 기업실적에 대한 충격의 규모가 여전히 불분명하고 따라서 주식시장의 불확실성은 여전히 큰 상황이다. 주식시장 참여자들은 코로나19 충격이 주식시장에 영향을 미치는 경로와 특성을 이해하고 향후 주식시장 변화에 대비할 필요가 있다.

Ⅰ. 서론

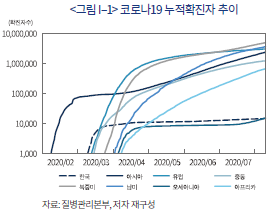

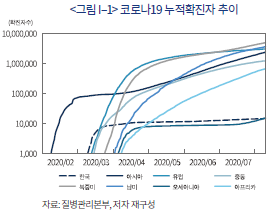

지난 2019년 말 중국에서 시작된 코로나19는 아시아, 유럽, 북중미, 남미, 아프리카로 순차적으로 확산되고 있다. 7월 25일 기준 전 세계 코로나19 누적확진자 수는 1,560만명을 넘어섰으며 사망자 수는 64만명에 이른다. 아시아와 북중미 지역의 경우 한 때 증가추세가 둔화되었으나 다시 증가하는 상황이고, 남미와 아프리카 지역은 확진자 증가추세가 계속 이어지고 있다. 한국은 초기 급증 이후 확산세를 비교적 효과적으로 통제하여 7월 25일 현재 14,092명을 기록하고 있다(<그림 I–1> 참조).

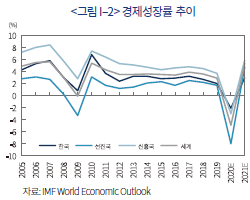

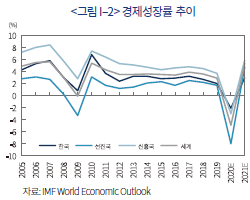

코로나19의 전 세계적 확산은 세계경제에 큰 충격을 줄 것으로 전망되고 있다. IMF는 지난 6월 올해 세계경제 성장률을 –4.9%로 전망하였는데, 이는 2019년 세계경제 성장률 2.9%에 비해 7.8%p 낮은 수치이며 코로나19가 확산되기 이전인 1월 전망치 3.3%에 비해 무려 8.2% 하향 조정된 수치이다. 과거 글로벌 금융위기 당시 세계경제 성장률은 2008년 3.0%, 2009년 –0.1%로 전년대비 각각 2.6%p, 3.1%p 하락하였음을 고려할 때 이번 코로나19가 세계경제에 미치는 충격은 2008년 금융위기 이상의 수준일 것으로 예상된다.

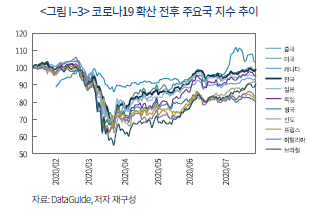

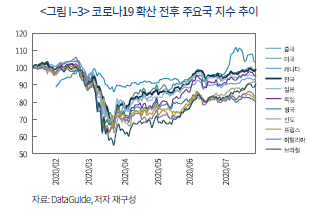

코로나19의 전 세계적 확산과 함께 한국을 비롯한 주요국 주식시장은 큰 폭의 하락을 경험하였다. 코로나19가 중국에서 처음 확인된 1월 11일부터 중국 일부지역을 중심으로 확진자가 증가하던 2월 중순까지 주요국 증시는 소폭 하락 후 반등하는 모습을 보였으나, 중국 이외의 국가로 확산되기 시작하면서 급격한 하락이 나타났다. 2월 18일부터 3월 23일까지 브라질 –45%, 이탈리아 –38%, 인도 –37%, 독일 –37%, 프랑스 –36%, 미국 –34%, 영국 –33%, 한국 –33%, 일본 –28%의 수익률을 기록하였다.1) 산유국간 감산협상 결렬과 관련하여 발생한 국제유가 폭락과 미국 주식시장의 초장기 상승세로 누적된 과대평가 우려감은 주요국 주가하락을 가속화시킨 요인으로 분석된다. 특히 3월 9일의 유가폭락은 미국 주식시장을 패닉에 빠뜨려 이날 S&P500은 7% 이상 급락하고 1997년 이후 처음으로 서킷브레이커가 발동되었다

3월 하순부터 주요국 증시는 점차 회복되는 모습이다. 주요 선진국의 코로나19 확진자 증가추세가 둔화되고 경제봉쇄 조치가 해제되기 시작하면서 경제회복에 대한 기대감이 반영되고 있는 것으로 보인다. 그러나 경제봉쇄조치 해제 이후 코로나19가 재확산될 기미가 나타나고 있어 기업실적에 대한 충격이 장기화될 우려가 높다는 점에서 불확실성은 여전히 높은 상황이다. 따라서 최근의 주가회복 추세가 계속 이어질지는 아직 미지수다.

본고는 코로나19 확산 이후 나타난 국내 상장기업 주가하락의 양상을 검토하고 주가하락에 영향을 미친 요인을 파악하는 것을 목적으로 한다. 코로나19의 전 세계적 확산은 크게 세 가지 경로로 주가에 영향을 미쳤을 것으로 예상된다. 첫째는 대외경제요인 경로이다. 코로나19 확산에 따른 이동제한과 생산중단 조치는 공급축소와 수요위축으로 이어져 무역의존도가 높은 한국기업의 수익성 전망에 타격을 주었을 것으로 예상된다. 둘째 주식 매도압력 경로이다. 위기시 나타나는 안전자산 선호현상은 주식 매도압력을 증가시켜 주가하락을 유발할 수 있다. 특히 한국 주식시장은 외국인 보유비중이 높고 유동성이 풍부하다는 점에서 외국인의 급격한 투자자금 회수가 주가수익률에 부정적인 영향을 미쳤을 것으로 예상된다. 셋째 기업 자금여건 경로이다. 코로나19로 인한 매출감소로 현금흐름이 악화되는 동시에 신용위험 증가로 자금조달비용이 상승한다. 자금여건이 취약한 기업은 과소투자(underinvestment) 혹은 파산위험에 직면할 수 있다. 본고는, 유가증권시장과 코스닥시장 상장기업을 대상으로 이상의 세 가지 경로 요인이 개별기업 주가하락에 미친 영향력을 실증적으로 분석함으로써 코로나19가 주식시장에 미친 충격의 특성을 파악하고 시사점을 도출하고자 한다.

Ⅱ. 코로나19 확산 이후 주가하락 현황

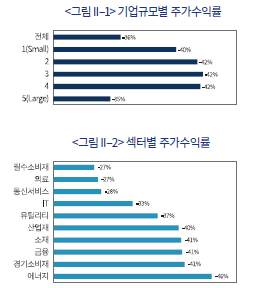

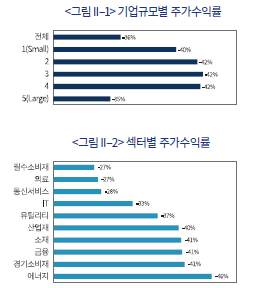

먼저 코로나19 확산 이후 상장기업 주가하락 수준을 기업규모와 섹터에 따라 검토해보자. 코로나19 31번 확진자가 등장하고 주가하락이 본격화된 2020년 2월 18일부터 KOSPI지수가 최저치를 기록한 3월 19일까지의 주가수익률을 기준으로 살펴본다.

<그림 II–1>은 유가증권시장과 코스닥시장 전체 상장기업을 시가총액에 따라 5개 그룹으로 분류하고 각 그룹별 시가총액 가중평균 수익률을 산출한 결과이다. 전체 상장기업이 –36%의 수익률을 시현한 가운데, 시가총액 상위 20%에 해당하는 5(Large)그룹의 수익률은 –35%, 나머지 1~4그룹의 수익률은 –42~–40%로 대기업에 비해 중견, 중소기업의 주식이 코로나19 확산에 더 큰 타격을 받았음을 보여준다.

이어지는 <그림 II–2>는 10개 섹터별 시가총액 가중평균 수익률을 제시하고 있다.2) 필수소비재, 의료, 통신서비스 섹터의 수익률이 –27~–28% 수준으로 상대적으로 높고, 에너지, 경기소비재, 금융, 소재, 산업재 섹터의 수익률이 –40% 이하로 상대적으로 낮다. 전반적으로 경기방어적 섹터에서 충격이 작았고 경기순응적 섹터에서 충격이 컸다는 결과로, 코로나19가 실물경기에 큰 충격을 주는 사건임을 시사한다. 한편, 에너지 섹터의 수익률이 가장 낮게 나타나는데 이는 이 시기 국제유가의 급락(–52%, WTI 선물가격 기준)이 영향을 준 것으로 판단된다.

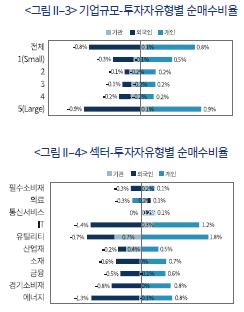

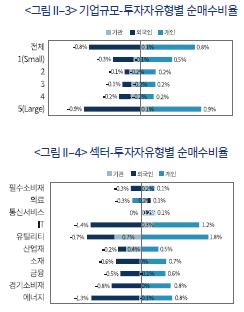

<그림 II–3>과 <그림 II–4>는 주가하락시기의 투자자유형별 순매수비율을 기업규모와 섹터별로 보여준다. 순매수비율은 투자자유형별 일간 순매수대금을 전일 시가총액으로 나눈 일간 순매수비율을 분석기간 동안 합산한 값이다. 먼저 기업규모별로 보면 외국인은 5(Large)그룹의 순매수비율이 –0.9%로 가장 작고 1~4그룹에서는 –0.3~–0.1% 수준이다. 외국인은 대형주 위주로 보유하고 있기 때문에 순매도 역시 대형주에서 강하게 나타나는 것으로 판단된다. 개인투자자의 순매수비율은 외국인과 대칭적인 패턴을 보인다. 5(Large)그룹에 대해 +0.9%, 나머지 그룹에서는 +0.2~+0.5% 수준으로 기업규모와 무관하게 외국인이 순매도한 물량을 개인이 순매수한 것으로 나타난다. 반면 국내기관3)의 경우 5(Large)그룹에서 순매수, 나머지 그룹에서 순매도하는 패턴인데 순매수비율은 모든 그룹에서 –0.2~+0.1% 수준으로 투자자금 순유출입 규모가 크지 않다.

<그림 II–4>는 투자자유형별 순매수비율을 섹터별로 정리한 결과이다. 외국인은 IT와 에너지 섹터를 집중적으로 순매도 한 것으로 나타나며, 경기소비재와 유틸리티 섹터에서도 순매도가 비교적 크다. 반면 의료와 통신서비스 섹터에서는 소폭의 순매수가 관찰된다. 전반적으로 경기순응적 섹터를 중심으로 순매도하는 패턴이다. 개인은 외국인과 대조적으로 경기순응적 섹터에 대한 순매수비율이 높게 나타나는 가운데 유틸리티와 IT 섹터에 대한 순매수비율이 높다. 국내기관은 유틸리티와 산업재 섹터에 대해서는 순매도, 필수소비재, 의료, IT 섹터에 대해서는 순매수 행태가 나타난다. 섹터별 투자자금 순유출입의 방향성은 외국인과 유사하나 규모는 개인과 외국인에 비해 작았던 것으로 확인된다.

Ⅲ. 코로나19 확산 이후 주가하락 영향요인

II장에서 코로나19 확산 이후 주가하락은 주식의 규모, 경기변동에 대한 섹터별 민감도, 외국인투자자의 순매도 행태와 연관이 있음을 확인하였다. 본 장에서는 주가하락의 영향요인을 개별주식 단위에서 보다 구체적으로 분석해보고자 한다. 서론에서 언급한 바와 같이 코로나19의 전 세계적 확산은 대외경제요인, 매도압력요인, 자금여건요인 경로를 통해 주가에 영향을 미쳤을 것으로 예상된다. 각 요인에 대한 개별기업의 민감도를 측정하고, 각 요인별 민감도와 주가하락과의 관계를 파악함으로써 주가하락의 배경을 파악해 보자.

각 요인에 대한 개별기업의 민감도는 다음과 같이 측정한다. 먼저 대외경제요인 민감도는 개별기업 수익률을 종속변수로, 대외경제요인 변수의 변화율과 시장수익률을 독립변수로 이용한 회귀분석의 추정계수를 활용한다.4) 대외경제요인 변수는 글로벌 주가지수(MSCI World Index)5), 중국 주가지수(상해종합지수), 국제유가(WTI), 국제무역량(CPB지수) 등 네 가지 변수를 개별적으로 활용하며, 시장수익률은 유가증권시장과 코스닥시장 가중평균지수를 이용하여 산출한다. 민감도의 추정기간은 코로나19 발생 이전 5년간(2015~2019년)이며 수익률 또는 변화율은 월간 기준이다. 대외경제요인 민감도가 높은 기업일수록 코로나19의 대외경제 충격에 주가하락이 크게 나타날 것으로 예상한다.

매도압력요인에 대한 민감도는 거래회전율, 외국인지분율, 외국인거래비중, 외국인순매수 등 네 가지 변수를 이용한다. 위기 발생시 투자자는 수익률 보호를 위해 위험자산의 비중을 줄이게 되므로 주식에 대한 매도압력이 발생한다. 포트폴리오 조정이 빈번한 투자자일수록 고유동성 주식에 투자할 가능성이 높고, 위기시 현금화가 쉬운 고유동성 주식을 우선적으로 매도할 가능성이 높다는 점에서 거래회전율이 높을수록 주가하락이 클 것으로 예상된다. 또한 2008년 금융위기에서 경험한 바와 같이 세계적 위기상황에서 주식 매도압력은 외국인투자자의 보유비중, 거래비중, 순매도비율이 높은 주식에서 보다 명확하게 드러날 것으로 보인다. 거래회전율은 2019년 하반기 평균 월간 시가총액 대비 거래대금을 이용하며, 외국인지분율은 2019년 12월 말의 값을, 외국인거래비중은 2019년 하반기 평균 월간 외국인 거래대금 비중을, 외국인순매수는 주가하락시기(2월 18일부터 3월 19일까지)의 일간 순매수비율(=순매수대금/시가총액)을 합산하여 이용한다.

자금여건요인에 대한 민감도는 부채비율, 단기금융부채비율, 현금자산비율, 배당금비율을 이용한다. 위기로 인한 기업실적 악화는 신용위험 증가로, 자산가격 하락은 담보가치 하락으로 이어진다. 안전자산 선호현상으로 회사채 시장은 위축되며 금융기관의 대출여력도 감소한다. 부채비율이 높거나 보유현금이 적은 기업일수록 부채 원리금 상환과 운영자금 확보에 어려움을 겪을 가능성이 크며 주가하락이 나타날 가능성이 높다. 현금배당금은 하방경직적 특성상 안정적인 현금흐름을 전제로 하므로 현금배당금 수준이 높을수록 위기시 필요자금 확보에 유리한 위치에 있을 것으로 본다. 부채비율과 단기금융부채비율은 각각 총부채와 단기금융부채를 총자산으로 나누어 계산하며, 현금자산비율은 총자산 대비 현금, 현금성 자산 및 단기금융자산, 배당금비율은 매출액 대비 현금배당금으로 정의하여 계산한다. 이상의 비율은 모두 2019년 12월 결산치를 기준으로 한다.

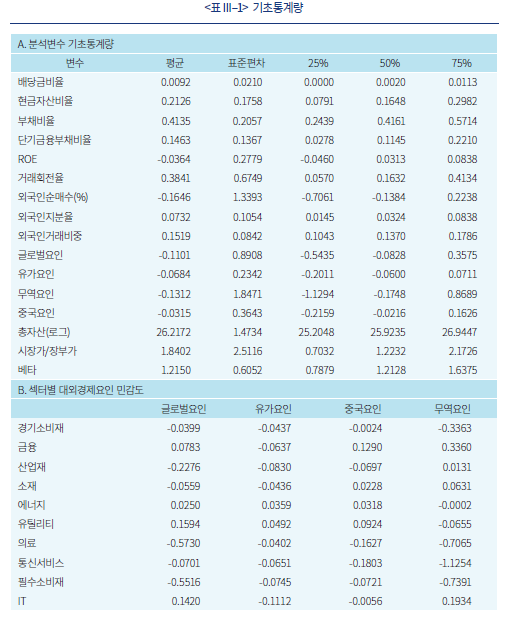

1. 기초통계분석

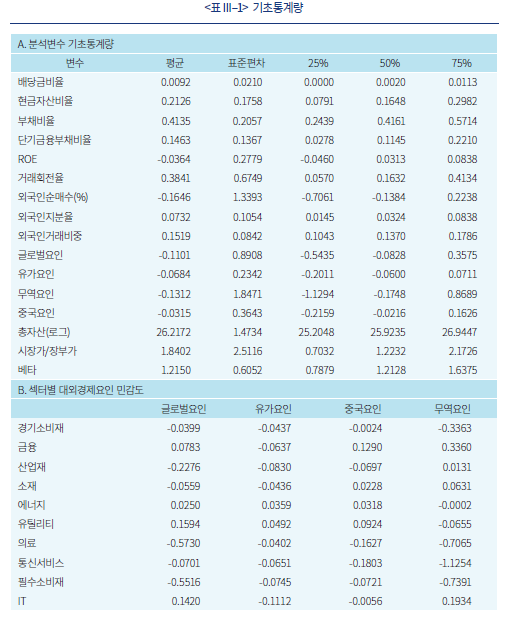

<표 III–1>의 패널 A는 분석에서 활용된 변수들의 기초통계량이다.6) 평균 현금자산비율은 21.26%로 단기금융부채비율 14.63%에 비해 높고 부채비율 41.35%의 절반수준이다. 표에 제시하지 않았으나 (장단기)금융부채비율이 20.69%임을 감안할 때 상장기업은 평균적으로 금융부채를 모두 상환할 정도의 현금자산을 보유하고 있는 것으로 확인된다. 거래회전율과 외국인지분율은 평균값이 중간값의 두 배 이상으로 상당히 우편의(right-skewed) 되어 있음을 알 수 있다. 빈번한 거래는 소형주에, 외국인지분보유는 대형주에 집중되어 있기 때문에 나타나는 현상이다. 외국인순매수는 평균 –0.1646%로 전반적으로 순매도 기조인데, 약 2/3의 종목에서는 순매도, 1/3의 종목에서는 순매수가 이루어진 것으로 확인된다.

대외경제요인 민감도의 평균값과 중간값은 네 가지 요인 모두에서 음(–)의 값을 보여준다. 원유수입국으로서 유가요인 민감도가 음(–)인 것은 일반적인 인식과 일치하나 나머지 세 요인에 대한 결과는 다소 의외이다. 그러나 패널 B의 섹터별 민감도 분포를 살펴보면 예상에 부합하는 패턴을 보여준다. 금융, 에너지, 유틸리티, IT 등의 섹터가 대외경제요인에 상대적으로 민감한 섹터로 나타나며, 의료, 통신서비스, 필수소비재가 덜 민감한 섹터로 나타난다. IT 섹터는 글로벌요인과 무역요인, 에너지와 유틸리티 섹터는 유가요인에 민감한 것을 확인할 수 있다.

코로나19 충격의 경로 요인별 민감도와 코로나19 확산 이후 주가변화와의 관계를 살펴보자. <그림 III–1>은 유가증권시장과 코스닥시장 상장기업을 각 민감도 변수의 크기를 기준으로 세 개의 그룹(LOW, MID, HIGH)으로 나누고, 주가하락시기(2월 18일부터 3월 19일까지)의 주가수익률을 그룹별로 비교(중간값 기준)하고 있다. 자금여건 관련 변수에 대해서는 업종효과를 통제하기 위해 업종별로 그룹을 분류하고 매도압력 관련 변수에 대해서는 규모효과를 통제하기 위해 시가총액 5분위별로 그룹을 분류한다.7)

먼저 대외경제요인 민감도와 주가수익률과의 관계를 보면, 글로벌요인과 무역요인의 경우 예상한 바와 같이 요인 민감도가 클수록 주가수익률이 낮은 것으로 나타난다. HIGH그룹과 LOW그룹의 수익률 격차는 수치상 작지만 5% 수준에서 통계적으로 유의하다. 반면 유가요인의 경우, 수익률 분석기간 동안 유가가 급락했음에도 민감도가 낮을수록 주가수익률이 낮은 것으로 나타난다. 주가수익률이 상대적으로 높았던 대기업의 유가요인 민감도가 전반적으로 높은데 따른 결과로 보인다. 또는 코로나19 위기에 따른 수요감소가 유가하락의 이점을 상쇄할 정도로 클 경우에도 이러한 결과가 나타날 수 있을 것으로 보인다. 대표적인 예로 항공, 운송, 호텔 및 레저 업종을 들 수 있다. 중국요인 민감도는 주가수익률과 뚜렷한 연관성이 확인되지 않는다. 한국 주식시장과 달리 중국 주식시장은 분석기간 동안 지수하락률이 크지 않았기 때문에 나타난 결과로 판단된다. 한편, 대외요인 민감도와 주가하락률의 관계는 역U자형 관계가 관찰되는데 이는 대외경제요인에 민감한 기업의 주가가 대외경제요인 변화의 방향뿐만 아니라 불확실성에도 반응하기 때문으로 추정된다.

매도압력요인과 주가수익률과의 관계에서는 거래회전율이 높을수록, 외국인거래비중이 높을수록 주가수익률이 낮고, 외국인순매도가 클수록 주가수익률이 높은 것으로 나타난다. 외국인지분율은 뚜렷한 관계가 확인되지 않는다. 거래회전율과 외국인거래비중이 높을수록 주가하락률이 크다는 것은 예상과 일치하는 결과이다. 반면 기업규모 효과를 통제했음에도 불구하고 외국인순매도가 클수록 주가수익률이 높게 나타나는 것은 외국인순매도보다 국내투자자순매수의 영향력이 컸기 때문으로 보인다. 다만 외국인의 거래가 활발한 시가총액 상위 200개 기업에 국한하여 분석해보면 외국인순매도가 클수록 주가수익률이 낮은 것으로 나타난다.

마지막으로 자금조달요인과 주가수익률과의 관계는 대체로 예상과 일치한다. 현금비율 또는 배당금비율이 높을수록 주가수익률이 높고, 부채비율 또는 단기금융부채비율이 높을수록 주가수익률이 낮다. 다만 HIGH그룹과 LOW그룹의 주가수익률 격차는 배당금비율에서만 통계적 유의성이 확인된다.

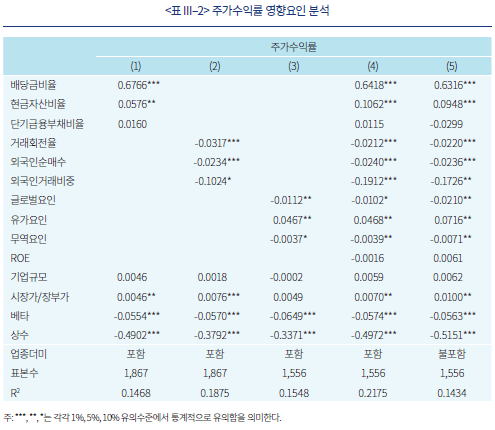

2. 주가하락 영향요인 분석

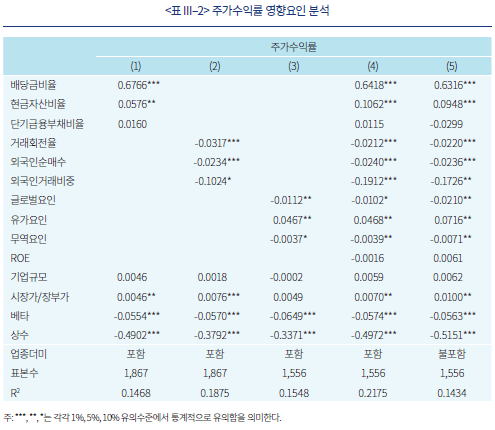

이상에서 검토한 결과를 다중회귀분석을 통해 확인해보자. 종속변수는 주가하락기의 주가수익률이며, 독립변수는 세 가지 충격경로 요인에 대한 민감도 변수와 주가수익률 분석에 일반적으로 활용되는 위험요인 변수, 베타(beta), 시장가-장부가 비율, 기업규모 변수를 포함한다. 민감도 변수는 변수의 설명력과 변수간 상관관계를 고려하여, 대외경제요인 변수로 글로벌요인, 유가요인, 무역요인 민감도, 매도압력요인 변수로 거래회전율, 외국인순매수, 외국인거래비중, 자금여건요인 변수로 현금자산비율, 배당금비율, 단기금융부채비율을 이용한다.

<표 III–2>에 다중회귀분석결과가 제시되어 있다. (1), (2), (3)은 각각 자금여건요인 변수, 매도압력요인 변수, 대외경제요인 변수를 이용하여 분석한 결과이다. (1)의 결과에 따르면 배당금비율과 현금자산비율이 높을수록 주가수익률이 높은 것으로 나타난다. 코로나19 위기국면에서 충분한 현금을 보유하고 있거나 안정적인 현금흐름을 창출하고 있는 기업을 높게 평가함을 확인할 수 있다. 반면 단기금융부채비율은 유의성이 확인되지 않는다. 코로나19 위기가 실물위기로 시작되었다는 측면에서 볼 때 회사채 차환이나 대출 만기연장의 문제보다는 운영자금 확보를 위한 보유자금의 중요성이 부각되기 때문에 나타나는 결과로 이해할 수 있다.

(2)의 결과는 앞서 검토한 결과와 동일하게, 거래회전율과 외국인거래비중이 높을수록 수익률이 낮고 외국인순매도가 클수록 수익률이 높은 것으로 나타난다. 위기시 유동성이 높은 주식을 중심으로 매도압력이 컸고 또한 외국인거래비중이 높은 주식일수록 매도압력이 강하게 작용한 것으로 보인다. 반면 외국인순매도가 주가하락을 유발하기보다는 국내투자자의 순매수가 주가하락을 방어하는 것으로 추정된다.

(3)은 대외경제요인 변수를 이용한 결과인데 세 가지 대외변수 모두에서 통계적 유의성이 확인된다. 글로벌지수가 하락하고 교역감소가 예상되면서 이들 요인에 대한 민감도가 높은 주식일수록 주가하락률이 크다는 결과는 예상에 부합한다. 반면 유가급락에도 불구하고 유가에 대한 민감도가 높은 주식일수록 주가수익률이 높다. 기업규모와 업종효과를 통제했음에도 이러한 결과가 나타나는 것은 명확한 해석이 어렵다.8)

(4)는 자금여건요인 변수, 매도압력요인 변수, 대외경제요인 변수를 모두 포함하고 단기수익성 변수로 ROE를 추가한 회귀분석결과이다. (1), (2), (3)에서 관찰된 통계적 유의성이 유지된다는 점에서 세 가지 경로를 통한 충격이 차별적으로 주가수익률에 영향을 미치고 있음을 알 수 있다. 한편 추가된 ROE는 유의성이 확인되지 않아, 위기국면에서는 단기수익성보다 현금흐름의 안정성과 현금자산 보유수준이 중요한 가치평가 요인임을 알 수 있다.

(5)는 (4)의 분석에서 업종더미를 제외하고 회귀분석을 시행한 결과이다. 자금여건요인 변수와 매도압력요인 변수에서는 계수의 크기와 유의성이 (4)와 유사한데 비해, 대외경제요인 변수의 계수 절대값이 증가하는 것을 볼 수 있다. 대외경제요인 변수가 업종특성에 대한 정보를 상당부분 포함하고 있다는 것을 시사하는 결과이다.

<표 III–2>의 분석을 통해 현금자산비율이 높은 기업일수록 코로나19 위기국면에서 주가하락률이 작았음을 확인하였다. 기업이 보유한 현금의 가치는 자금조달여건이 취약할수록 상승한다는 사실은 실증적으로 잘 알려져 있다(Faulkender & Wang, 2006). 코로나19 위기에 따른 주가하락 상황에서도 이러한 현상이 나타나는지 확인해보자.

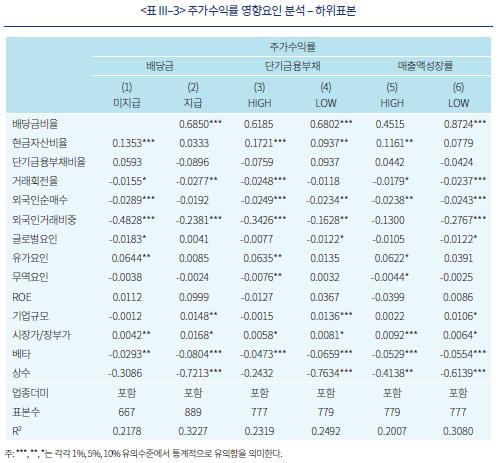

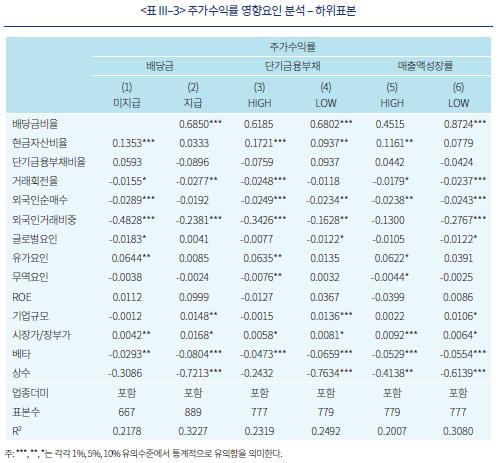

<표 III–3>의 (1)~(4)는 배당금 지급여부와 단기금융부채수준에 따라 표본을 구분하여 회귀분석을 시행한 결과이다. 배당금 지급여부로 표본을 구분한 (1)과 (2)의 결과에 따르면, 배당금 미지급기업에서 현금자산비율이 증가할수록 주가수익률이 높은 반면 배당금 지급기업에서는 그 관계가 유의하지 않다. 안정적인 현금흐름을 창출하지 못하는 기업일수록 위기시 보유현금의 가치가 크다는 것을 의미한다. (3)과 (4)는 표본을 단기금융부채비율의 중간값을 기준으로 나누어 분석한 결과인데 단기금융부채비율이 높은 그룹에서 현금자산비율이 주가수익률에 미치는 영향이 더 크다는 사실을 확인할 수 있다. (3)에서 현금자산비율의 계수가 0.1701인데 비해 (4)에서는 절반 수준인 0.0941이고 그 차이는 통계적으로 유의하다. 단기금융부채에 대한 원리금 상환압력이 상대적으로 큰 기업에서 보유현금의 가치가 크다는 것으로 (1), (2)의 결과와 논리적으로 일관된다.9)

추가적으로 (5)와 (6)에서는 표본기업을 매출액성장률을 기준으로 구분하여 분석해 보았는데, 성장률이 높은 기업일수록 현금자산의 가치가 높은 것으로 나타났다. Tobin’s Q 또는 매출액 대비 연구개발비를 성장기회의 척도로 이용하여 분석하는 경우에도 일관된 결과가 확인된다. 즉 현금자산은 위기국면에서 기업의 투자여력을 보장함으로써 성장기회를 보호하는 역할을 수행하는 것으로 이해할 수 있다(Duchin et al., 2010).

3. 글로벌 금융위기 및 비위기기간과 비교

앞서 언급한 바와 같이 코로나19 확산은 2008년 글로벌 금융위기 수준 이상의 경제적 충격을 줄 것으로 전망되고 있다. 다만 글로벌 금융위기는 명칭에서 짐작할 수 있듯이 금융위기로 시작되어 실물위기로 전이되는 양상이었던 반면 이번 코로나19 위기는 실물위기로 시작되어 향후 금융위기로 전이될 가능성이 있다는 점에서 차이가 있다. 이러한 위기의 특성 차이가 위기국면의 주가하락 양상에 영향을 줄 가능성을 생각해 볼 수 있다. 이를 검토하기 위해 2008년 글로벌 금융위기 당시 주가급락시기(2008년 5월 16일~2008년 10월 24일)의 자료를 이용하여 동일한 분석을 시행하였다. 분석결과는 <표 III–4>에 제시되어 있다.

2008년 금융위기 주가하락기의 주가수익률에 대한 (1)의 분석결과를 보면 배당금비율의 계수는 유의한 양(+)의 값으로 코로나19 시기의 결과와 동일하다. 반면, 현금자산비율과 단기금융부채비율의 계수는 모두 유의한 음(-)의 값으로 코로나19 시기의 결과와 구별된다. 글로벌 금융위기가 금융기관의 위기에서 파급되었다는 점에서 자금조달시장의 경색이 심각했고 따라서 단기금융부채를 많이 보유한 기업의 주가수익률에 부정적인 영향을 미친 것으로 추정된다. 현금보유수준이 높을수록 주가수익률이 낮다는 것은 직관과는 배치되나 현금자산 활용의 관점에서 해석이 가능하다. 추가적인 분석에 따르면 이 현상은 부채비율이 높고 수익성이 낮은 기업, 성장성이 낮은 기업, 또는 최대주주지분율(개인)이 낮은 기업에서 보다 명확하게 나타난다. 경제위기 진전으로 투자수익률이 하락할 때, 이러한 기업에서는 소유경영자가 사적이익을 추구할 가능성이 증가하고 시장은 현금자산의 보유를 부정적으로 평가한다고 볼 수 있다(Johnson et al., 2000; Mitton, 2002; Kalcheva & Lins, 2007).

한편, 매도압력요인 변수에 대한 결과를 보면 거래회전율 변수에서만 유일하게 유의한 결과가 확인된다. 거래회전율이 높을수록 주가수익률이 낮으며 코로나19 시기의 결과와 동일한 결과다. 대외경제요인 변수 중에서는 중국요인 민감도가 높을수록 주가수익률이 낮은 경향이 뚜렷하다. 당시 주요국 중 경기침체와 주가지수 하락이 중국에서 가장 먼저 시작되었고 주가지수 하락폭도 가장 컸기 때문에 나타난 결과로 추정된다. 유가요인 민감도의 계수는 코로나19 시기에 대한 분석과 동일하게 양(+)의 값으로, 이 시기 유가가 폭락했음에도 유가요인에 대한 민감도가 클수록 주가수익률이 높았던 것으로 관찰된다.

(2)와 (3)은 코로나19 위기 및 글로벌 금융위기에 대한 분석결과와 비교를 위해 2005년부터 2007년까지와 2011년부터 2019년까지 비위기기간에 대해 분석한 결과이다. 여기서 주가수익률은 연간수익률이며 다른 모든 변수는 앞선 분석과 동일한 방식으로 구축하였다. 위기시기에 대한 분석결과와 여러 측면에서 차이가 존재한다. 먼저, 자금여건요인 측면에서 보면, 배당금비율과 단기금융부채비율에서 유의한 결과가 확인되지 않는다. 안정적인 현금흐름 창출 여부와 채무상환 위험은 위기시에 중요성이 부각되는 요인임을 시사한다. 대신 비위기기간에는 단기수익성 지표인 ROE가 높을수록 주가수익률이 높다는 사실을 확인할 수 있다. 현금자산비율의 계수는 유의한 음(-)의 값으로, 글로벌 금융위기 기간의 결과와 유사하다. 이 관계가 뚜렷한 기업유형 또한 글로벌 금융위기 기간과 대체로 동일하다는 점에서 현금자산 활용의 효율성 관점의 해석이 유효한 것으로 보인다.

매도압력요인 변수에서는 위기시기와 마찬가지로 거래회전율이 높을수록 수익률이 낮은 것으로 나타난다. 이 결과는 매도압력의 관점보다는 유동성 프리미엄 관점의 해석, 즉 높은 거래비용에 대한 보상으로 저유동성 주식의 수익률이 높다는 해석이 적절할 것으로 보인다(Amihud & Mendelson, 1986). 또는, 거래회전율이 높은 주식은 주로 개인투자자가 거래하는 소형주라는 점에서, 고유변동성(idiosyncratic volatility)이 높은 주식이 수익률이 낮은 현상(Ang et al., 2009)이나 개인투자자의 복권형(lottery-type) 주식 선호 경향(Mitton & Vorkink, 2007; Bali et al., 2011)과 연관된 결과일 가능성도 있다.

한편, 외국인순매수가 높을수록 수익률이 높다는 결과는 위기시기에 대한 분석결과와 대비된다. 비위기시기에는 외국인의 순매수 또는 순매도가 개별종목 수준에서 가격발견기능을 수행함을 시사한다. 마지막으로, 대외경제요인 민감도 변수에서는 유의한 결과가 확인되지 않는다. 비위기시에는 대외경제요인의 변화가 뚜렷하지 않기 때문에 주가수익률이 민감도에 따라 반응하지 않는 것으로 판단된다.

Ⅳ. 결론

코로나19의 전 세계적 확산에 따른 충격으로 한국을 비롯한 주요국 증시는 큰 폭의 하락을 경험하였다. 코로나19 확산세가 둔화되고 경제봉쇄조치가 완화되면서 주요국 증시도 회복되는 흐름이나, 최근 코로나19 재확산 우려가 점차 증가하고 있어 주식시장의 불확실성은 여전히 큰 상황이다.

본고는 유가증권시장과 코스닥시장 상장기업을 대상으로 코로나19 확산 이후 주가하락에 영향을 미친 요인을 분석하고 있다. 코로나19의 확산은 대외경제요인 경로, 주식 매도압력 경로, 기업 자금여건 경로 등 세 가지 경로를 통해 주가수익률에 영향을 미친 것으로 판단된다. 각 경로에 대한 개별 상장기업의 민감도를 측정하여 코로나19 확산 이후 주가하락과의 관계를 실증적으로 분석하여 확인된 결과는 다음과 같다. 첫째, 대외경제요인 경로의 관점에서 글로벌요인과 무역요인에 대한 민감도가 높은 기업일수록 주가수익률이 낮았던 것으로 나타난다. 코로나19 확산에 따른 글로벌 수요위축과 교역감소는 글로벌시장 참여도가 높은 기업에 더 큰 충격을 미쳤음을 보여준다. 둘째, 거래회전율 또는 외국인거래비중이 높을수록 주가수익률이 낮은 것으로 나타난다. 안전자산선호에 따라 나타나는 주식 매도압력은 유동성이 높거나 외국인비중이 높은 주식에서 현저했던 것으로 판단된다. 반면, 외국인순매도가 클수록 수익률이 높은 것으로 나타나 개별주식 수준에서는 외국인순매도보다 국내투자자 순매수의 영향력이 컸던 것으로 추정된다. 셋째, 배당수준 또는 현금보유수준이 높은 기업일수록 주가하락률이 작았던 것으로 나타난다. 코로나19로 인한 기업수익성 악화와 신용위험 증가로 자금조달비용이 상승하는 상황에서 안정적인 현금흐름을 창출할 수 있거나 충분한 현금자산을 보유한 기업을 높게 평가하는 것으로 판단된다. 특히 단기금융부채비율이 높거나 현금흐름의 변동성이 큰 기업, 성장성이 높은 기업일수록 보유현금의 가치가 크다.

추가적으로 2008년 글로벌 금융위기 당시 주가하락시기에 대해 동일한 분석을 수행한 결과 코로나19 시기와 차별적인 특징이 확인된다. 금융위기의 주가하락기에는 보유현금보다는 단기금융부채 수준이 주가수익률에 더 큰 영향을 미친 것으로 나타난다. 코로나19가 실물위기로서 기업의 운영자금 확보가 관건인 반면 2008년 위기는 금융위기로서 채무상환압력이 강하게 작용했던 것으로 보인다. 대외경제요인에서도 글로벌요인이나 무역요인보다는 당시 가장 먼저 급격한 침체를 겪었던 중국경제에 대한 민감도가 높은 기업일수록 주가수익률이 낮았던 것으로 분석된다.

이상의 분석결과는 코로나19 확산에 따른 주가하락은 대외경제요인에 대한 민감도, 주식 매도수요의 증가, 기업의 재무적 여건에 따라 결정되고 있음을 보여준다. 최근 주식시장의 반등에도 불구하고 주식시장의 향후 전망에 대한 불확실성이 여전히 남아있는 만큼 주식시장 참여자들은 코로나19 위기의 특성과 코로나19 충격이 주식시장에 영향을 미치는 경로를 이해하고 대비할 필요가 있다.

1) 수익률 계산에 이용된 각국 지수는 다음과 같다. 중국: 상해종합지수, 미국: S&P500, 캐나다: S&P/TSX, 한국: KOSPI200, 일본: Nikkei225, 독일: DAX, 영국: FTSE100, 인도: SENSEX, 프랑스: CAC40, 이탈리아: FTSE/MIB, 브라질: BOVESPA

2) 섹터는 FnGuide Industry Classification의 대분류(Sector)를 기준으로 한다.

3) 국내기관은 투신(펀드), 사모펀드, 연기금, 보험을 포함한다.

4) Forbes & Chinn(2004), Jin & Jorion(2006), Nandha & Faff(2008) 참조

5) MSCI World Index에는 중국시장과 한국시장이 포함되지 않는다.

6) SPAC, 외국기업, 금융업종은 분석에서 제외한다.

7) 여기서 업종은 FnGuide Industry Classification의 27개 중분류(Industry Group) 기준을 이용한다.

8) 유가상승과 하락에 대한 민감도의 비대칭성, 유가의 공급충격과 수요충격에 대한 민감도의 비대칭성, 또는 유가변동성에 대한 민감도의 영향 등이 작용한 결과일 가능성이 있으나 이에 대한 논의는 본고의 범위를 벗어나므로 다루지 않는다.

9) 기업규모 또는 이자보상배율을 이용하여 하위표본을 구성할 경우에도 결과는 동일하다. 즉 기업규모가 작거나 이자보상배율이 낮아 자금조달여건이 취약한 표본에서 현금자산비율이 높을수록 주가수익률이 높은 경향이 뚜렷하다.

참고문헌

Amihud, Y., Mendelson, H., 1986, Liquidity and stock returns, Financial Analysts Journal 42(3), 43-48.

Ang, A., Hodrick, R.J., Xing, Y., Zhang, X., 2009, High idiosyncratic volatility and low returns: International and further US evidence, Journal of Financial Economics 91(1), 1-23.

Bali, T.G., Cakici, N., Whitelaw, R.F., 2011, Maxing out: Stocks as lotteries and the cross-section of expected returns, Journal of Financial Economics 99(2), 427-446.

Duchin, R., Ozbas, O., Sensoy, B.A., 2010, Costly external finance, corporate investment, and the subprime mortgage credit crisis, Journal of Financial Economics 97(3), 418-435.

Faulkender, M., Wang, R., 2006, Corporate financial policy and the value of cash, The Journal of Finance 61(4), 1957-1990.

Forbes, K.J., Chinn, M.D., 2004, A decomposition of global linkages in financial markets over time, Review of Economics and Statistics 86(3), 705-722.

IMF, World Economic Outlook, April 2020: The Great Lockdown, April 2020.

Jin, Y., Jorion, P., 2006, Firm value and hedging: Evidence from US oil and gas producers, The Journal of Finance 61(2), 893-919.

Johnson, S., Boone, P., Breach, A., Friedman, E., 2000, Corporate governance in the Asian financial crisis, Journal of Financial Economics 58(1-2), 141-186.

Kalcheva, I., Lins, K.V., 2007, International evidence on cash holdings and expected managerial agency problems, The Review of Financial Studies 20(4), 1087-1112.

Mitton, T., 2002, A cross-firm analysis of the impact of corporate governance on the East Asian financial crisis, Journal of Financial Economics 64(2), 215-241.

Mitton, T., Vorkink, K., 2007, Equilibrium underdiversification and the preference for skewness, The Review of Financial Studies 20(4), 1255-1288.

Nandha, M., Faff, R., 2008, Does oil move equity prices? A global view, Energy Economics 30(3), 986-997.

지난 2019년 말 중국에서 시작된 코로나19는 아시아, 유럽, 북중미, 남미, 아프리카로 순차적으로 확산되고 있다. 7월 25일 기준 전 세계 코로나19 누적확진자 수는 1,560만명을 넘어섰으며 사망자 수는 64만명에 이른다. 아시아와 북중미 지역의 경우 한 때 증가추세가 둔화되었으나 다시 증가하는 상황이고, 남미와 아프리카 지역은 확진자 증가추세가 계속 이어지고 있다. 한국은 초기 급증 이후 확산세를 비교적 효과적으로 통제하여 7월 25일 현재 14,092명을 기록하고 있다(<그림 I–1> 참조).

코로나19의 전 세계적 확산은 세계경제에 큰 충격을 줄 것으로 전망되고 있다. IMF는 지난 6월 올해 세계경제 성장률을 –4.9%로 전망하였는데, 이는 2019년 세계경제 성장률 2.9%에 비해 7.8%p 낮은 수치이며 코로나19가 확산되기 이전인 1월 전망치 3.3%에 비해 무려 8.2% 하향 조정된 수치이다. 과거 글로벌 금융위기 당시 세계경제 성장률은 2008년 3.0%, 2009년 –0.1%로 전년대비 각각 2.6%p, 3.1%p 하락하였음을 고려할 때 이번 코로나19가 세계경제에 미치는 충격은 2008년 금융위기 이상의 수준일 것으로 예상된다.

코로나19의 전 세계적 확산과 함께 한국을 비롯한 주요국 주식시장은 큰 폭의 하락을 경험하였다. 코로나19가 중국에서 처음 확인된 1월 11일부터 중국 일부지역을 중심으로 확진자가 증가하던 2월 중순까지 주요국 증시는 소폭 하락 후 반등하는 모습을 보였으나, 중국 이외의 국가로 확산되기 시작하면서 급격한 하락이 나타났다. 2월 18일부터 3월 23일까지 브라질 –45%, 이탈리아 –38%, 인도 –37%, 독일 –37%, 프랑스 –36%, 미국 –34%, 영국 –33%, 한국 –33%, 일본 –28%의 수익률을 기록하였다.1) 산유국간 감산협상 결렬과 관련하여 발생한 국제유가 폭락과 미국 주식시장의 초장기 상승세로 누적된 과대평가 우려감은 주요국 주가하락을 가속화시킨 요인으로 분석된다. 특히 3월 9일의 유가폭락은 미국 주식시장을 패닉에 빠뜨려 이날 S&P500은 7% 이상 급락하고 1997년 이후 처음으로 서킷브레이커가 발동되었다

3월 하순부터 주요국 증시는 점차 회복되는 모습이다. 주요 선진국의 코로나19 확진자 증가추세가 둔화되고 경제봉쇄 조치가 해제되기 시작하면서 경제회복에 대한 기대감이 반영되고 있는 것으로 보인다. 그러나 경제봉쇄조치 해제 이후 코로나19가 재확산될 기미가 나타나고 있어 기업실적에 대한 충격이 장기화될 우려가 높다는 점에서 불확실성은 여전히 높은 상황이다. 따라서 최근의 주가회복 추세가 계속 이어질지는 아직 미지수다.

Ⅱ. 코로나19 확산 이후 주가하락 현황

먼저 코로나19 확산 이후 상장기업 주가하락 수준을 기업규모와 섹터에 따라 검토해보자. 코로나19 31번 확진자가 등장하고 주가하락이 본격화된 2020년 2월 18일부터 KOSPI지수가 최저치를 기록한 3월 19일까지의 주가수익률을 기준으로 살펴본다.

<그림 II–1>은 유가증권시장과 코스닥시장 전체 상장기업을 시가총액에 따라 5개 그룹으로 분류하고 각 그룹별 시가총액 가중평균 수익률을 산출한 결과이다. 전체 상장기업이 –36%의 수익률을 시현한 가운데, 시가총액 상위 20%에 해당하는 5(Large)그룹의 수익률은 –35%, 나머지 1~4그룹의 수익률은 –42~–40%로 대기업에 비해 중견, 중소기업의 주식이 코로나19 확산에 더 큰 타격을 받았음을 보여준다.

<그림 II–3>과 <그림 II–4>는 주가하락시기의 투자자유형별 순매수비율을 기업규모와 섹터별로 보여준다. 순매수비율은 투자자유형별 일간 순매수대금을 전일 시가총액으로 나눈 일간 순매수비율을 분석기간 동안 합산한 값이다. 먼저 기업규모별로 보면 외국인은 5(Large)그룹의 순매수비율이 –0.9%로 가장 작고 1~4그룹에서는 –0.3~–0.1% 수준이다. 외국인은 대형주 위주로 보유하고 있기 때문에 순매도 역시 대형주에서 강하게 나타나는 것으로 판단된다. 개인투자자의 순매수비율은 외국인과 대칭적인 패턴을 보인다. 5(Large)그룹에 대해 +0.9%, 나머지 그룹에서는 +0.2~+0.5% 수준으로 기업규모와 무관하게 외국인이 순매도한 물량을 개인이 순매수한 것으로 나타난다. 반면 국내기관3)의 경우 5(Large)그룹에서 순매수, 나머지 그룹에서 순매도하는 패턴인데 순매수비율은 모든 그룹에서 –0.2~+0.1% 수준으로 투자자금 순유출입 규모가 크지 않다.

<그림 II–4>는 투자자유형별 순매수비율을 섹터별로 정리한 결과이다. 외국인은 IT와 에너지 섹터를 집중적으로 순매도 한 것으로 나타나며, 경기소비재와 유틸리티 섹터에서도 순매도가 비교적 크다. 반면 의료와 통신서비스 섹터에서는 소폭의 순매수가 관찰된다. 전반적으로 경기순응적 섹터를 중심으로 순매도하는 패턴이다. 개인은 외국인과 대조적으로 경기순응적 섹터에 대한 순매수비율이 높게 나타나는 가운데 유틸리티와 IT 섹터에 대한 순매수비율이 높다. 국내기관은 유틸리티와 산업재 섹터에 대해서는 순매도, 필수소비재, 의료, IT 섹터에 대해서는 순매수 행태가 나타난다. 섹터별 투자자금 순유출입의 방향성은 외국인과 유사하나 규모는 개인과 외국인에 비해 작았던 것으로 확인된다.

Ⅲ. 코로나19 확산 이후 주가하락 영향요인

II장에서 코로나19 확산 이후 주가하락은 주식의 규모, 경기변동에 대한 섹터별 민감도, 외국인투자자의 순매도 행태와 연관이 있음을 확인하였다. 본 장에서는 주가하락의 영향요인을 개별주식 단위에서 보다 구체적으로 분석해보고자 한다. 서론에서 언급한 바와 같이 코로나19의 전 세계적 확산은 대외경제요인, 매도압력요인, 자금여건요인 경로를 통해 주가에 영향을 미쳤을 것으로 예상된다. 각 요인에 대한 개별기업의 민감도를 측정하고, 각 요인별 민감도와 주가하락과의 관계를 파악함으로써 주가하락의 배경을 파악해 보자.

각 요인에 대한 개별기업의 민감도는 다음과 같이 측정한다. 먼저 대외경제요인 민감도는 개별기업 수익률을 종속변수로, 대외경제요인 변수의 변화율과 시장수익률을 독립변수로 이용한 회귀분석의 추정계수를 활용한다.4) 대외경제요인 변수는 글로벌 주가지수(MSCI World Index)5), 중국 주가지수(상해종합지수), 국제유가(WTI), 국제무역량(CPB지수) 등 네 가지 변수를 개별적으로 활용하며, 시장수익률은 유가증권시장과 코스닥시장 가중평균지수를 이용하여 산출한다. 민감도의 추정기간은 코로나19 발생 이전 5년간(2015~2019년)이며 수익률 또는 변화율은 월간 기준이다. 대외경제요인 민감도가 높은 기업일수록 코로나19의 대외경제 충격에 주가하락이 크게 나타날 것으로 예상한다.

매도압력요인에 대한 민감도는 거래회전율, 외국인지분율, 외국인거래비중, 외국인순매수 등 네 가지 변수를 이용한다. 위기 발생시 투자자는 수익률 보호를 위해 위험자산의 비중을 줄이게 되므로 주식에 대한 매도압력이 발생한다. 포트폴리오 조정이 빈번한 투자자일수록 고유동성 주식에 투자할 가능성이 높고, 위기시 현금화가 쉬운 고유동성 주식을 우선적으로 매도할 가능성이 높다는 점에서 거래회전율이 높을수록 주가하락이 클 것으로 예상된다. 또한 2008년 금융위기에서 경험한 바와 같이 세계적 위기상황에서 주식 매도압력은 외국인투자자의 보유비중, 거래비중, 순매도비율이 높은 주식에서 보다 명확하게 드러날 것으로 보인다. 거래회전율은 2019년 하반기 평균 월간 시가총액 대비 거래대금을 이용하며, 외국인지분율은 2019년 12월 말의 값을, 외국인거래비중은 2019년 하반기 평균 월간 외국인 거래대금 비중을, 외국인순매수는 주가하락시기(2월 18일부터 3월 19일까지)의 일간 순매수비율(=순매수대금/시가총액)을 합산하여 이용한다.

자금여건요인에 대한 민감도는 부채비율, 단기금융부채비율, 현금자산비율, 배당금비율을 이용한다. 위기로 인한 기업실적 악화는 신용위험 증가로, 자산가격 하락은 담보가치 하락으로 이어진다. 안전자산 선호현상으로 회사채 시장은 위축되며 금융기관의 대출여력도 감소한다. 부채비율이 높거나 보유현금이 적은 기업일수록 부채 원리금 상환과 운영자금 확보에 어려움을 겪을 가능성이 크며 주가하락이 나타날 가능성이 높다. 현금배당금은 하방경직적 특성상 안정적인 현금흐름을 전제로 하므로 현금배당금 수준이 높을수록 위기시 필요자금 확보에 유리한 위치에 있을 것으로 본다. 부채비율과 단기금융부채비율은 각각 총부채와 단기금융부채를 총자산으로 나누어 계산하며, 현금자산비율은 총자산 대비 현금, 현금성 자산 및 단기금융자산, 배당금비율은 매출액 대비 현금배당금으로 정의하여 계산한다. 이상의 비율은 모두 2019년 12월 결산치를 기준으로 한다.

1. 기초통계분석

<표 III–1>의 패널 A는 분석에서 활용된 변수들의 기초통계량이다.6) 평균 현금자산비율은 21.26%로 단기금융부채비율 14.63%에 비해 높고 부채비율 41.35%의 절반수준이다. 표에 제시하지 않았으나 (장단기)금융부채비율이 20.69%임을 감안할 때 상장기업은 평균적으로 금융부채를 모두 상환할 정도의 현금자산을 보유하고 있는 것으로 확인된다. 거래회전율과 외국인지분율은 평균값이 중간값의 두 배 이상으로 상당히 우편의(right-skewed) 되어 있음을 알 수 있다. 빈번한 거래는 소형주에, 외국인지분보유는 대형주에 집중되어 있기 때문에 나타나는 현상이다. 외국인순매수는 평균 –0.1646%로 전반적으로 순매도 기조인데, 약 2/3의 종목에서는 순매도, 1/3의 종목에서는 순매수가 이루어진 것으로 확인된다.

대외경제요인 민감도의 평균값과 중간값은 네 가지 요인 모두에서 음(–)의 값을 보여준다. 원유수입국으로서 유가요인 민감도가 음(–)인 것은 일반적인 인식과 일치하나 나머지 세 요인에 대한 결과는 다소 의외이다. 그러나 패널 B의 섹터별 민감도 분포를 살펴보면 예상에 부합하는 패턴을 보여준다. 금융, 에너지, 유틸리티, IT 등의 섹터가 대외경제요인에 상대적으로 민감한 섹터로 나타나며, 의료, 통신서비스, 필수소비재가 덜 민감한 섹터로 나타난다. IT 섹터는 글로벌요인과 무역요인, 에너지와 유틸리티 섹터는 유가요인에 민감한 것을 확인할 수 있다.

매도압력요인과 주가수익률과의 관계에서는 거래회전율이 높을수록, 외국인거래비중이 높을수록 주가수익률이 낮고, 외국인순매도가 클수록 주가수익률이 높은 것으로 나타난다. 외국인지분율은 뚜렷한 관계가 확인되지 않는다. 거래회전율과 외국인거래비중이 높을수록 주가하락률이 크다는 것은 예상과 일치하는 결과이다. 반면 기업규모 효과를 통제했음에도 불구하고 외국인순매도가 클수록 주가수익률이 높게 나타나는 것은 외국인순매도보다 국내투자자순매수의 영향력이 컸기 때문으로 보인다. 다만 외국인의 거래가 활발한 시가총액 상위 200개 기업에 국한하여 분석해보면 외국인순매도가 클수록 주가수익률이 낮은 것으로 나타난다.

마지막으로 자금조달요인과 주가수익률과의 관계는 대체로 예상과 일치한다. 현금비율 또는 배당금비율이 높을수록 주가수익률이 높고, 부채비율 또는 단기금융부채비율이 높을수록 주가수익률이 낮다. 다만 HIGH그룹과 LOW그룹의 주가수익률 격차는 배당금비율에서만 통계적 유의성이 확인된다.

2. 주가하락 영향요인 분석

이상에서 검토한 결과를 다중회귀분석을 통해 확인해보자. 종속변수는 주가하락기의 주가수익률이며, 독립변수는 세 가지 충격경로 요인에 대한 민감도 변수와 주가수익률 분석에 일반적으로 활용되는 위험요인 변수, 베타(beta), 시장가-장부가 비율, 기업규모 변수를 포함한다. 민감도 변수는 변수의 설명력과 변수간 상관관계를 고려하여, 대외경제요인 변수로 글로벌요인, 유가요인, 무역요인 민감도, 매도압력요인 변수로 거래회전율, 외국인순매수, 외국인거래비중, 자금여건요인 변수로 현금자산비율, 배당금비율, 단기금융부채비율을 이용한다.

<표 III–2>에 다중회귀분석결과가 제시되어 있다. (1), (2), (3)은 각각 자금여건요인 변수, 매도압력요인 변수, 대외경제요인 변수를 이용하여 분석한 결과이다. (1)의 결과에 따르면 배당금비율과 현금자산비율이 높을수록 주가수익률이 높은 것으로 나타난다. 코로나19 위기국면에서 충분한 현금을 보유하고 있거나 안정적인 현금흐름을 창출하고 있는 기업을 높게 평가함을 확인할 수 있다. 반면 단기금융부채비율은 유의성이 확인되지 않는다. 코로나19 위기가 실물위기로 시작되었다는 측면에서 볼 때 회사채 차환이나 대출 만기연장의 문제보다는 운영자금 확보를 위한 보유자금의 중요성이 부각되기 때문에 나타나는 결과로 이해할 수 있다.

(2)의 결과는 앞서 검토한 결과와 동일하게, 거래회전율과 외국인거래비중이 높을수록 수익률이 낮고 외국인순매도가 클수록 수익률이 높은 것으로 나타난다. 위기시 유동성이 높은 주식을 중심으로 매도압력이 컸고 또한 외국인거래비중이 높은 주식일수록 매도압력이 강하게 작용한 것으로 보인다. 반면 외국인순매도가 주가하락을 유발하기보다는 국내투자자의 순매수가 주가하락을 방어하는 것으로 추정된다.

(3)은 대외경제요인 변수를 이용한 결과인데 세 가지 대외변수 모두에서 통계적 유의성이 확인된다. 글로벌지수가 하락하고 교역감소가 예상되면서 이들 요인에 대한 민감도가 높은 주식일수록 주가하락률이 크다는 결과는 예상에 부합한다. 반면 유가급락에도 불구하고 유가에 대한 민감도가 높은 주식일수록 주가수익률이 높다. 기업규모와 업종효과를 통제했음에도 이러한 결과가 나타나는 것은 명확한 해석이 어렵다.8)

(4)는 자금여건요인 변수, 매도압력요인 변수, 대외경제요인 변수를 모두 포함하고 단기수익성 변수로 ROE를 추가한 회귀분석결과이다. (1), (2), (3)에서 관찰된 통계적 유의성이 유지된다는 점에서 세 가지 경로를 통한 충격이 차별적으로 주가수익률에 영향을 미치고 있음을 알 수 있다. 한편 추가된 ROE는 유의성이 확인되지 않아, 위기국면에서는 단기수익성보다 현금흐름의 안정성과 현금자산 보유수준이 중요한 가치평가 요인임을 알 수 있다.

(5)는 (4)의 분석에서 업종더미를 제외하고 회귀분석을 시행한 결과이다. 자금여건요인 변수와 매도압력요인 변수에서는 계수의 크기와 유의성이 (4)와 유사한데 비해, 대외경제요인 변수의 계수 절대값이 증가하는 것을 볼 수 있다. 대외경제요인 변수가 업종특성에 대한 정보를 상당부분 포함하고 있다는 것을 시사하는 결과이다.

<표 III–2>의 분석을 통해 현금자산비율이 높은 기업일수록 코로나19 위기국면에서 주가하락률이 작았음을 확인하였다. 기업이 보유한 현금의 가치는 자금조달여건이 취약할수록 상승한다는 사실은 실증적으로 잘 알려져 있다(Faulkender & Wang, 2006). 코로나19 위기에 따른 주가하락 상황에서도 이러한 현상이 나타나는지 확인해보자.

<표 III–3>의 (1)~(4)는 배당금 지급여부와 단기금융부채수준에 따라 표본을 구분하여 회귀분석을 시행한 결과이다. 배당금 지급여부로 표본을 구분한 (1)과 (2)의 결과에 따르면, 배당금 미지급기업에서 현금자산비율이 증가할수록 주가수익률이 높은 반면 배당금 지급기업에서는 그 관계가 유의하지 않다. 안정적인 현금흐름을 창출하지 못하는 기업일수록 위기시 보유현금의 가치가 크다는 것을 의미한다. (3)과 (4)는 표본을 단기금융부채비율의 중간값을 기준으로 나누어 분석한 결과인데 단기금융부채비율이 높은 그룹에서 현금자산비율이 주가수익률에 미치는 영향이 더 크다는 사실을 확인할 수 있다. (3)에서 현금자산비율의 계수가 0.1701인데 비해 (4)에서는 절반 수준인 0.0941이고 그 차이는 통계적으로 유의하다. 단기금융부채에 대한 원리금 상환압력이 상대적으로 큰 기업에서 보유현금의 가치가 크다는 것으로 (1), (2)의 결과와 논리적으로 일관된다.9)

추가적으로 (5)와 (6)에서는 표본기업을 매출액성장률을 기준으로 구분하여 분석해 보았는데, 성장률이 높은 기업일수록 현금자산의 가치가 높은 것으로 나타났다. Tobin’s Q 또는 매출액 대비 연구개발비를 성장기회의 척도로 이용하여 분석하는 경우에도 일관된 결과가 확인된다. 즉 현금자산은 위기국면에서 기업의 투자여력을 보장함으로써 성장기회를 보호하는 역할을 수행하는 것으로 이해할 수 있다(Duchin et al., 2010).

3. 글로벌 금융위기 및 비위기기간과 비교

앞서 언급한 바와 같이 코로나19 확산은 2008년 글로벌 금융위기 수준 이상의 경제적 충격을 줄 것으로 전망되고 있다. 다만 글로벌 금융위기는 명칭에서 짐작할 수 있듯이 금융위기로 시작되어 실물위기로 전이되는 양상이었던 반면 이번 코로나19 위기는 실물위기로 시작되어 향후 금융위기로 전이될 가능성이 있다는 점에서 차이가 있다. 이러한 위기의 특성 차이가 위기국면의 주가하락 양상에 영향을 줄 가능성을 생각해 볼 수 있다. 이를 검토하기 위해 2008년 글로벌 금융위기 당시 주가급락시기(2008년 5월 16일~2008년 10월 24일)의 자료를 이용하여 동일한 분석을 시행하였다. 분석결과는 <표 III–4>에 제시되어 있다.

2008년 금융위기 주가하락기의 주가수익률에 대한 (1)의 분석결과를 보면 배당금비율의 계수는 유의한 양(+)의 값으로 코로나19 시기의 결과와 동일하다. 반면, 현금자산비율과 단기금융부채비율의 계수는 모두 유의한 음(-)의 값으로 코로나19 시기의 결과와 구별된다. 글로벌 금융위기가 금융기관의 위기에서 파급되었다는 점에서 자금조달시장의 경색이 심각했고 따라서 단기금융부채를 많이 보유한 기업의 주가수익률에 부정적인 영향을 미친 것으로 추정된다. 현금보유수준이 높을수록 주가수익률이 낮다는 것은 직관과는 배치되나 현금자산 활용의 관점에서 해석이 가능하다. 추가적인 분석에 따르면 이 현상은 부채비율이 높고 수익성이 낮은 기업, 성장성이 낮은 기업, 또는 최대주주지분율(개인)이 낮은 기업에서 보다 명확하게 나타난다. 경제위기 진전으로 투자수익률이 하락할 때, 이러한 기업에서는 소유경영자가 사적이익을 추구할 가능성이 증가하고 시장은 현금자산의 보유를 부정적으로 평가한다고 볼 수 있다(Johnson et al., 2000; Mitton, 2002; Kalcheva & Lins, 2007).

한편, 매도압력요인 변수에 대한 결과를 보면 거래회전율 변수에서만 유일하게 유의한 결과가 확인된다. 거래회전율이 높을수록 주가수익률이 낮으며 코로나19 시기의 결과와 동일한 결과다. 대외경제요인 변수 중에서는 중국요인 민감도가 높을수록 주가수익률이 낮은 경향이 뚜렷하다. 당시 주요국 중 경기침체와 주가지수 하락이 중국에서 가장 먼저 시작되었고 주가지수 하락폭도 가장 컸기 때문에 나타난 결과로 추정된다. 유가요인 민감도의 계수는 코로나19 시기에 대한 분석과 동일하게 양(+)의 값으로, 이 시기 유가가 폭락했음에도 유가요인에 대한 민감도가 클수록 주가수익률이 높았던 것으로 관찰된다.

(2)와 (3)은 코로나19 위기 및 글로벌 금융위기에 대한 분석결과와 비교를 위해 2005년부터 2007년까지와 2011년부터 2019년까지 비위기기간에 대해 분석한 결과이다. 여기서 주가수익률은 연간수익률이며 다른 모든 변수는 앞선 분석과 동일한 방식으로 구축하였다. 위기시기에 대한 분석결과와 여러 측면에서 차이가 존재한다. 먼저, 자금여건요인 측면에서 보면, 배당금비율과 단기금융부채비율에서 유의한 결과가 확인되지 않는다. 안정적인 현금흐름 창출 여부와 채무상환 위험은 위기시에 중요성이 부각되는 요인임을 시사한다. 대신 비위기기간에는 단기수익성 지표인 ROE가 높을수록 주가수익률이 높다는 사실을 확인할 수 있다. 현금자산비율의 계수는 유의한 음(-)의 값으로, 글로벌 금융위기 기간의 결과와 유사하다. 이 관계가 뚜렷한 기업유형 또한 글로벌 금융위기 기간과 대체로 동일하다는 점에서 현금자산 활용의 효율성 관점의 해석이 유효한 것으로 보인다.

매도압력요인 변수에서는 위기시기와 마찬가지로 거래회전율이 높을수록 수익률이 낮은 것으로 나타난다. 이 결과는 매도압력의 관점보다는 유동성 프리미엄 관점의 해석, 즉 높은 거래비용에 대한 보상으로 저유동성 주식의 수익률이 높다는 해석이 적절할 것으로 보인다(Amihud & Mendelson, 1986). 또는, 거래회전율이 높은 주식은 주로 개인투자자가 거래하는 소형주라는 점에서, 고유변동성(idiosyncratic volatility)이 높은 주식이 수익률이 낮은 현상(Ang et al., 2009)이나 개인투자자의 복권형(lottery-type) 주식 선호 경향(Mitton & Vorkink, 2007; Bali et al., 2011)과 연관된 결과일 가능성도 있다.

한편, 외국인순매수가 높을수록 수익률이 높다는 결과는 위기시기에 대한 분석결과와 대비된다. 비위기시기에는 외국인의 순매수 또는 순매도가 개별종목 수준에서 가격발견기능을 수행함을 시사한다. 마지막으로, 대외경제요인 민감도 변수에서는 유의한 결과가 확인되지 않는다. 비위기시에는 대외경제요인의 변화가 뚜렷하지 않기 때문에 주가수익률이 민감도에 따라 반응하지 않는 것으로 판단된다.

Ⅳ. 결론

코로나19의 전 세계적 확산에 따른 충격으로 한국을 비롯한 주요국 증시는 큰 폭의 하락을 경험하였다. 코로나19 확산세가 둔화되고 경제봉쇄조치가 완화되면서 주요국 증시도 회복되는 흐름이나, 최근 코로나19 재확산 우려가 점차 증가하고 있어 주식시장의 불확실성은 여전히 큰 상황이다.

본고는 유가증권시장과 코스닥시장 상장기업을 대상으로 코로나19 확산 이후 주가하락에 영향을 미친 요인을 분석하고 있다. 코로나19의 확산은 대외경제요인 경로, 주식 매도압력 경로, 기업 자금여건 경로 등 세 가지 경로를 통해 주가수익률에 영향을 미친 것으로 판단된다. 각 경로에 대한 개별 상장기업의 민감도를 측정하여 코로나19 확산 이후 주가하락과의 관계를 실증적으로 분석하여 확인된 결과는 다음과 같다. 첫째, 대외경제요인 경로의 관점에서 글로벌요인과 무역요인에 대한 민감도가 높은 기업일수록 주가수익률이 낮았던 것으로 나타난다. 코로나19 확산에 따른 글로벌 수요위축과 교역감소는 글로벌시장 참여도가 높은 기업에 더 큰 충격을 미쳤음을 보여준다. 둘째, 거래회전율 또는 외국인거래비중이 높을수록 주가수익률이 낮은 것으로 나타난다. 안전자산선호에 따라 나타나는 주식 매도압력은 유동성이 높거나 외국인비중이 높은 주식에서 현저했던 것으로 판단된다. 반면, 외국인순매도가 클수록 수익률이 높은 것으로 나타나 개별주식 수준에서는 외국인순매도보다 국내투자자 순매수의 영향력이 컸던 것으로 추정된다. 셋째, 배당수준 또는 현금보유수준이 높은 기업일수록 주가하락률이 작았던 것으로 나타난다. 코로나19로 인한 기업수익성 악화와 신용위험 증가로 자금조달비용이 상승하는 상황에서 안정적인 현금흐름을 창출할 수 있거나 충분한 현금자산을 보유한 기업을 높게 평가하는 것으로 판단된다. 특히 단기금융부채비율이 높거나 현금흐름의 변동성이 큰 기업, 성장성이 높은 기업일수록 보유현금의 가치가 크다.

추가적으로 2008년 글로벌 금융위기 당시 주가하락시기에 대해 동일한 분석을 수행한 결과 코로나19 시기와 차별적인 특징이 확인된다. 금융위기의 주가하락기에는 보유현금보다는 단기금융부채 수준이 주가수익률에 더 큰 영향을 미친 것으로 나타난다. 코로나19가 실물위기로서 기업의 운영자금 확보가 관건인 반면 2008년 위기는 금융위기로서 채무상환압력이 강하게 작용했던 것으로 보인다. 대외경제요인에서도 글로벌요인이나 무역요인보다는 당시 가장 먼저 급격한 침체를 겪었던 중국경제에 대한 민감도가 높은 기업일수록 주가수익률이 낮았던 것으로 분석된다.

이상의 분석결과는 코로나19 확산에 따른 주가하락은 대외경제요인에 대한 민감도, 주식 매도수요의 증가, 기업의 재무적 여건에 따라 결정되고 있음을 보여준다. 최근 주식시장의 반등에도 불구하고 주식시장의 향후 전망에 대한 불확실성이 여전히 남아있는 만큼 주식시장 참여자들은 코로나19 위기의 특성과 코로나19 충격이 주식시장에 영향을 미치는 경로를 이해하고 대비할 필요가 있다.

1) 수익률 계산에 이용된 각국 지수는 다음과 같다. 중국: 상해종합지수, 미국: S&P500, 캐나다: S&P/TSX, 한국: KOSPI200, 일본: Nikkei225, 독일: DAX, 영국: FTSE100, 인도: SENSEX, 프랑스: CAC40, 이탈리아: FTSE/MIB, 브라질: BOVESPA

2) 섹터는 FnGuide Industry Classification의 대분류(Sector)를 기준으로 한다.

3) 국내기관은 투신(펀드), 사모펀드, 연기금, 보험을 포함한다.

4) Forbes & Chinn(2004), Jin & Jorion(2006), Nandha & Faff(2008) 참조

5) MSCI World Index에는 중국시장과 한국시장이 포함되지 않는다.

6) SPAC, 외국기업, 금융업종은 분석에서 제외한다.

7) 여기서 업종은 FnGuide Industry Classification의 27개 중분류(Industry Group) 기준을 이용한다.

8) 유가상승과 하락에 대한 민감도의 비대칭성, 유가의 공급충격과 수요충격에 대한 민감도의 비대칭성, 또는 유가변동성에 대한 민감도의 영향 등이 작용한 결과일 가능성이 있으나 이에 대한 논의는 본고의 범위를 벗어나므로 다루지 않는다.

9) 기업규모 또는 이자보상배율을 이용하여 하위표본을 구성할 경우에도 결과는 동일하다. 즉 기업규모가 작거나 이자보상배율이 낮아 자금조달여건이 취약한 표본에서 현금자산비율이 높을수록 주가수익률이 높은 경향이 뚜렷하다.

참고문헌

Amihud, Y., Mendelson, H., 1986, Liquidity and stock returns, Financial Analysts Journal 42(3), 43-48.

Ang, A., Hodrick, R.J., Xing, Y., Zhang, X., 2009, High idiosyncratic volatility and low returns: International and further US evidence, Journal of Financial Economics 91(1), 1-23.

Bali, T.G., Cakici, N., Whitelaw, R.F., 2011, Maxing out: Stocks as lotteries and the cross-section of expected returns, Journal of Financial Economics 99(2), 427-446.

Duchin, R., Ozbas, O., Sensoy, B.A., 2010, Costly external finance, corporate investment, and the subprime mortgage credit crisis, Journal of Financial Economics 97(3), 418-435.

Faulkender, M., Wang, R., 2006, Corporate financial policy and the value of cash, The Journal of Finance 61(4), 1957-1990.

Forbes, K.J., Chinn, M.D., 2004, A decomposition of global linkages in financial markets over time, Review of Economics and Statistics 86(3), 705-722.

IMF, World Economic Outlook, April 2020: The Great Lockdown, April 2020.

Jin, Y., Jorion, P., 2006, Firm value and hedging: Evidence from US oil and gas producers, The Journal of Finance 61(2), 893-919.

Johnson, S., Boone, P., Breach, A., Friedman, E., 2000, Corporate governance in the Asian financial crisis, Journal of Financial Economics 58(1-2), 141-186.

Kalcheva, I., Lins, K.V., 2007, International evidence on cash holdings and expected managerial agency problems, The Review of Financial Studies 20(4), 1087-1112.

Mitton, T., 2002, A cross-firm analysis of the impact of corporate governance on the East Asian financial crisis, Journal of Financial Economics 64(2), 215-241.

Mitton, T., Vorkink, K., 2007, Equilibrium underdiversification and the preference for skewness, The Review of Financial Studies 20(4), 1255-1288.

Nandha, M., Faff, R., 2008, Does oil move equity prices? A global view, Energy Economics 30(3), 986-997.

Ⅰ. 서론

Ⅱ. 코로나19 확산 이후 주가하락 현황

Ⅲ. 코로나19 확산 이후 주가하락 영향요인

1. 기초통계분석

2. 주가하락 영향요인 분석

3. 글로벌 금융위기 및 비위기기간과 비교

Ⅳ. 결론

Ⅱ. 코로나19 확산 이후 주가하락 현황

Ⅲ. 코로나19 확산 이후 주가하락 영향요인

1. 기초통계분석

2. 주가하락 영향요인 분석

3. 글로벌 금융위기 및 비위기기간과 비교

Ⅳ. 결론