자본시장연구원의 보고서 자료를 소개합니다.

ESG 정보 유용성 제고를 위한 기업공시 개선방안

이슈보고서 21-12 2021.06.17

- 연구주제 자본시장

- 페이지 20 Page

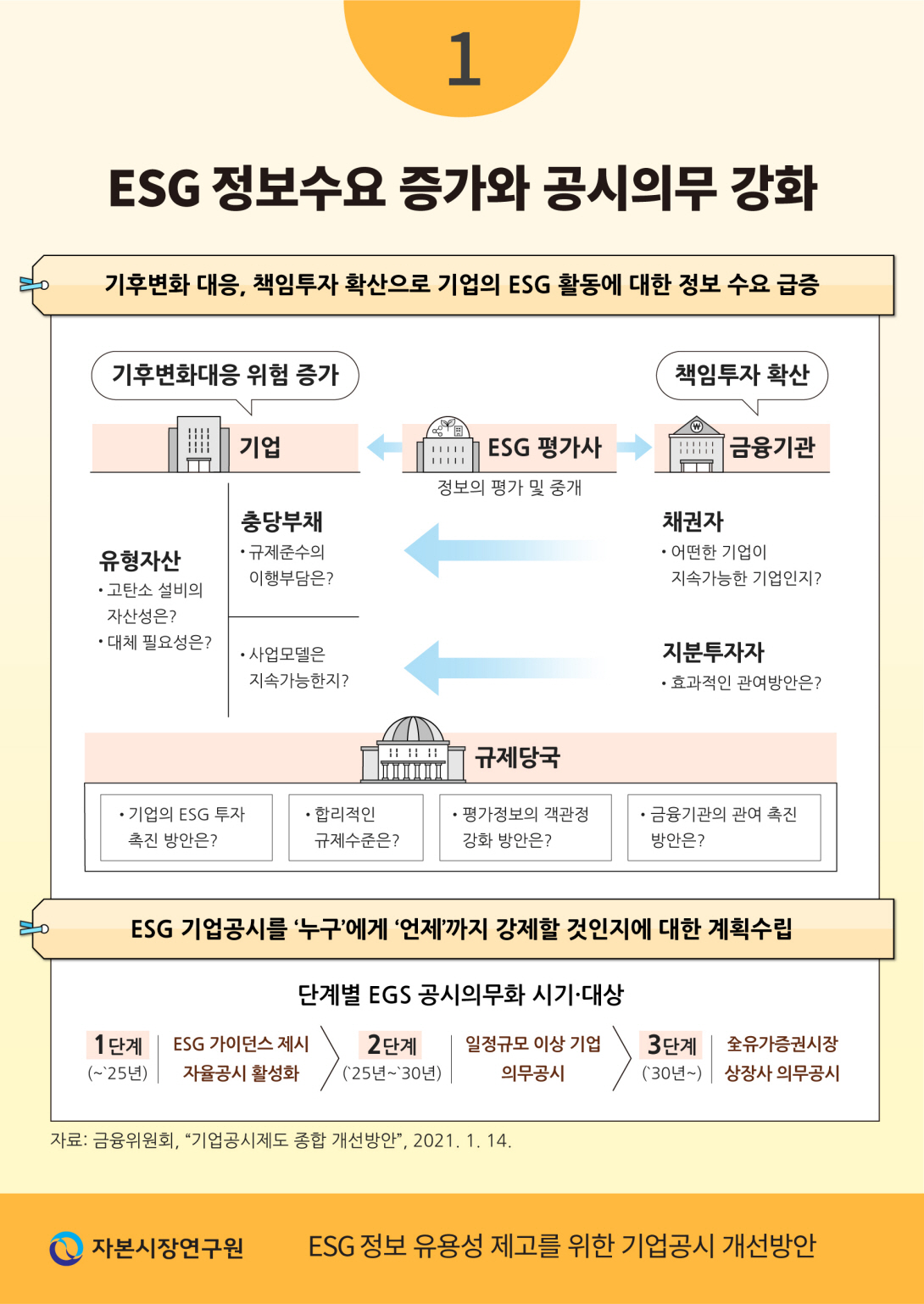

기후변화 대응, 책임투자 확산으로 기업의 ESG 활동에 대한 정보 수요가 급증하고 있다. 기준제정기구별 보고기준이 상이하여 기업의 정보생산 부담은 가중되는 반면 정보의 비교가능성ㆍ신뢰성은 낮아, ESG 기업공시를 ‘어떻게’ 개선할지를 중심으로 발전적인 논의가 필요하다.

국내 기업부문의 ESG 공시현황을 조사한 결과, ESG 대응수준이 낮고 스스로 유발한 사회적 비용을 내부화할 역량이 부족한 기업일수록 ESG 공시수준의 개선이 시급한 것으로 나타났다. 탄소배출 측면에서 기업이 유발하는 사회적 비용이 영업이익의 100%를 초과하는 환경한계기업의 경우 매출액 대비 오염물질 배출량이 높고 영업마진이 낮아 기후변화 및 에너지 전환과 관련한 중대한 위험에 노출되어 있다. 그럼에도 관련 규제 위험을 공시한 기업은 10%에 불과하다. 대체로 상장기업보다는 비상장기업이, 유가증권시장 상장기업보다는 코스닥시장 상장기업이, 대규모기업보다는 중견ㆍ중소규모기업에서 그러한 경향이 더 강하게 나타난다.

공시의무화는 기업의 이행부담을 강제한다는 점에서 신중할 필요가 있다. 그러나 ESG 규제수준이 강화되면 계속기업으로서의 지속가능성을 담보하기 어려운 기업들조차 관련 위험을 충실히 공시하지 않고 있다. 투자자 보호 차원에서 ESG 정보비대칭성 해소를 위한 개선방안이 필요하다. 상장기업에 대해서는 재무적 위험성과 직결되는 중요 ESG 정보를 사업보고서 내 의무적으로 기재하는 방안을 마련할 필요가 있으며, 공시정보의 신뢰성 제고를 위해 장기적으로는 이에 대한 인증절차 역시 도입을 검토해야 할 것이다. 아울러, 기존 ESG 관련 정보의 공시체계를 재정비하고, 공시채널을 일원화하여 ESG 정보에 대한 투자자들의 접근성을 높일 필요가 있다.

국내 기업부문의 ESG 공시현황을 조사한 결과, ESG 대응수준이 낮고 스스로 유발한 사회적 비용을 내부화할 역량이 부족한 기업일수록 ESG 공시수준의 개선이 시급한 것으로 나타났다. 탄소배출 측면에서 기업이 유발하는 사회적 비용이 영업이익의 100%를 초과하는 환경한계기업의 경우 매출액 대비 오염물질 배출량이 높고 영업마진이 낮아 기후변화 및 에너지 전환과 관련한 중대한 위험에 노출되어 있다. 그럼에도 관련 규제 위험을 공시한 기업은 10%에 불과하다. 대체로 상장기업보다는 비상장기업이, 유가증권시장 상장기업보다는 코스닥시장 상장기업이, 대규모기업보다는 중견ㆍ중소규모기업에서 그러한 경향이 더 강하게 나타난다.

공시의무화는 기업의 이행부담을 강제한다는 점에서 신중할 필요가 있다. 그러나 ESG 규제수준이 강화되면 계속기업으로서의 지속가능성을 담보하기 어려운 기업들조차 관련 위험을 충실히 공시하지 않고 있다. 투자자 보호 차원에서 ESG 정보비대칭성 해소를 위한 개선방안이 필요하다. 상장기업에 대해서는 재무적 위험성과 직결되는 중요 ESG 정보를 사업보고서 내 의무적으로 기재하는 방안을 마련할 필요가 있으며, 공시정보의 신뢰성 제고를 위해 장기적으로는 이에 대한 인증절차 역시 도입을 검토해야 할 것이다. 아울러, 기존 ESG 관련 정보의 공시체계를 재정비하고, 공시채널을 일원화하여 ESG 정보에 대한 투자자들의 접근성을 높일 필요가 있다.

Ⅰ. 연구배경 및 목적

기업의 환경, 사회, 지배구조(Environment, Social and Governance: ESG)(이하 ESG) 활동에 대한 정치ㆍ사회ㆍ경제적 관심이 고조되면서 ESG 관련 정보 수요가 급격히 증가하고 있다. 기후변화 위험, 소득 불평등 심화 등 기업 활동 과정에서 나타나는 부정적 외부효과 문제를 더 이상 간과할 수 없다는 인식과 함께 금융기관의 책임투자가 확대되면서(Henderson, 2020; OECD, 2020) ESG 기업공시를 ‘왜’ 강화해야 하는지에 대해서는 상당한 사회적 공감대가 형성된 것으로 보인다.

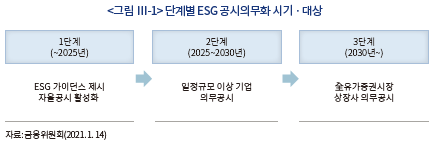

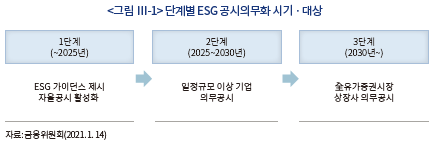

우리나라 정책당국 역시 ESG 정보 수요 증가에 대응하여 공시체계 개선을 추진 중에 있다. 우선적으로 ESG 공시를 ‘누구’에게 ‘언제’까지 강제할 것인지 계획을 수립하였으며, 유가증권시장 상장기업의 경우 2030년까지 ESG 공시의무를 단계적으로 확대해나갈 예정이다. 1)

다만, ESG 공시의무를 ‘어떻게’ 강화해 나갈 것인지에 대해서는 여전히 발전적인 논의가 필요하다. ESG 관련 비재무정보의 보고기준 제정을 담당하는 주요 국제기구들 간에도 보고서 작성기준이 상이하여 기업의 공시부담은 가중되는 한편2), 여러 평가기관의 평가체계 역시 일관되지 않아 공시 및 평가정보의 비교가능성과 신뢰성이 낮은 수준이다(이인형, 2021). 이에 한국거래소는 기업의 전략, 조직 구조, 운영 및 성과목표 전반에 ESG 요소를 통합하는 ESG 경영 모범사례를 제시하고 조직ㆍ환경ㆍ사회 측면에서 가장 핵심적인 공개지표를 제안하여 기업의 실질적인 ESG 활동과 공시의 방향성을 설정하는 초석을 마련하였다.3) 그럼에도 불구하고 ESG 공시 강화의 시기ㆍ범위ㆍ방식 등을 두고 여전히 사회적인 논의가 뜨겁다.4)

재무보고 기준으로 국제회계기준(International Financial Reporting Standard: IFRS)을 채택 하고 있는 우리나라는 궁극적으로 IFRS 재단이 제정 추진 중인 지속가능경영보고 기준을 ESG 관련 비재무보고 기준으로 준용해야 할 것이다. 기존 재무보고 기준과의 연계성, 국제정합성 측면에서 가장 합리적인 방안이기 때문이다.

그러나 여러 기준제정기구와 각 국가별ㆍ업종별 첨예한 이해관계가 조율되어 단일 기준의 ESG 보고체계가 확립되기까지는 상당한 기간이 필요할 것이다. 각 국의 정책 및 규제 강화로 인해 기업의 기후변화 대응, 사회적 책임 강화 필요성이 기업의 중요한 재무위험으로 부상하고 있는 만큼 IFRS 재단의 ESG 보고기준 제정이 완료될 때까지 우리나라 공시체계의 현상을 유지(status quo)하는 것은 바람직하지 않다. 과도기적 상황에서 기업공시의 부담을 최소화하면서도 다수 이해관계자의 정보 수요를 충족시킬 수 있는 방안을 고안하는 것이 시급하다.

이에 본 보고서에서는 재무보고의 개념체계와 회계적 가치평가 모형에 기반하여 정보적 유용성이 높은 ESG 기업공시 방안을 제안한다. 구체적으로 Ⅱ장에서 국내 기업부문의 ESG 공시현황을 파악하고, Ⅲ장에서 ESG 공시의무화의 적절성에 대한 검토의견을 제시하며, Ⅳ 장에서 필수적인 공시 내용과 효과적인 공시 채널을 포함하여 어떻게 ESG 기업공시 체계를 개선할 것인지에 대해 종합적인 의견을 제시한다.

Ⅱ. ESG 기업공시 현황

본 장에서는 국내 기업부문의 ESG 공시수준을 확인한다. 구체적으로 환경(E) 요소의 부정적 외부효과를 기업 스스로 내부화할 역량이 부족한 환경한계기업 집단과 이를 충분히 내부화할 수 있는 환경우량기업 집단으로 구분하여 공시실태의 차이를 비교한다.

1. 탄소보상배율의 측정 및 기업 분포

비재무정보와 관련한 주요 기준제정기구는 ESG 요소 중 환경(E) 요소를 재무적 위험성이 가장 높은 요소로 판단하고 있다.5) 탄소배출량과 같이 객관적인 측정이 가능하여 위험 식별이 용이하고, 근로자의 안전ㆍ인권 등 사회(S) 요소와도 밀접한 관련이 있으며, 범국가적인 규제 확대가 가장 빠르게 진행되는 영역이기 때문이다. 이에 본고에서는 탄소보상배율을 산출하여, 탄소보상배율이 1미만인 기업을 환경한계기업, 탄소보상배율이 50이상인 기업을 환경우량기업으로 정의하여 각 집단별 공시실태를 비교 분석한다.6)

우선, 온실가스 배출 업체를 대상으로 탄소배출의 부정적 외부효과를 추정한 다음, 이를 탄소보상비용으로 정의한다.7) 탄소보상비용은 비용부담의 주체가 불분명하여 현재는 기업의 명시적 비용에 해당하지 않으나, 교정적 세금 부과와 같이 규제 강화로 인해 향후 내부화될 가능성이 있는 잠재적 비용이다. 기업이 영업활동 과정에서 유발한 부정적 외부효과를 얼마만큼 스스로 내부화할 역량이 되는지 살펴보기 위해, 기업의 영업이익을 탄소보상비용으로 나누어 탄소보상배율을 산출하였다.

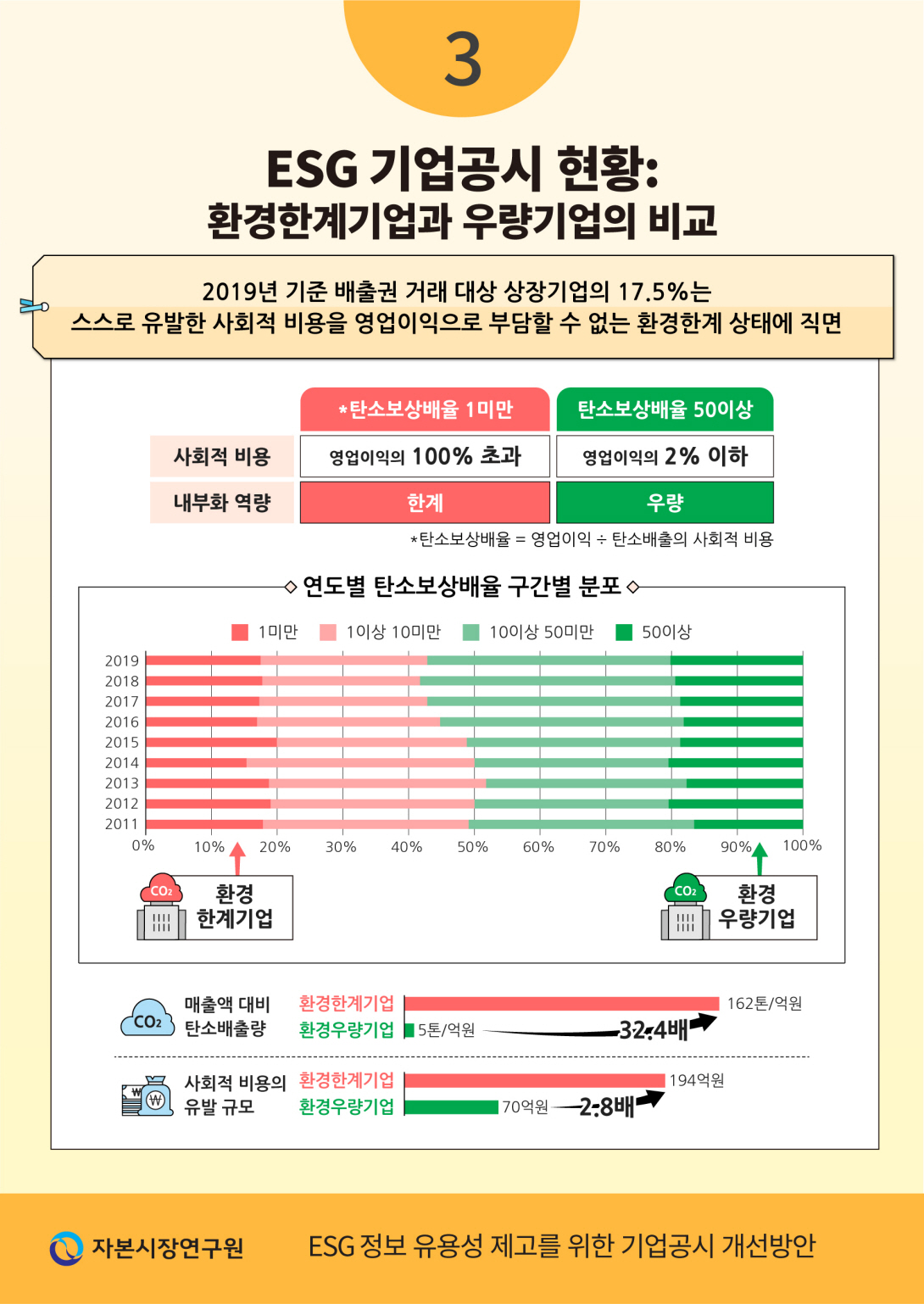

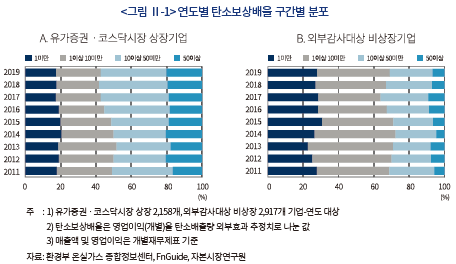

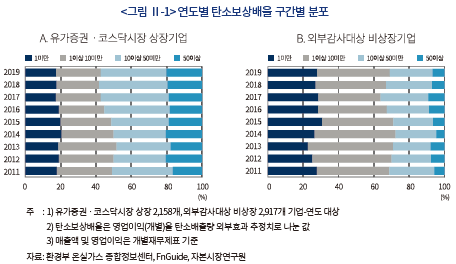

경기변동에 따른 영향을 최소화하기 위해 3년 평균값을 기준으로 탄소보상배율의 구간별 분포를 살펴본 결과(<그림 Ⅱ-1> 참조), 2019년 말 현재 유가증권시장 및 코스닥시장 상장기업 중 탄소보상배율 1미만의 기업은 총 51개로 이는 탄소보상비용의 추정이 가능한 상장기업 표본의 17.5%에 해당한다. 탄소보상배율이 50이상인 기업은 총 59개로 이는 분석가능 상장기업 표본의 20.2% 이다. 외부감사대상 비상장기업의 경우 탄소보상배율 1미만 기업은 총 125개로 분석가능한 비상장기업 표본의 27.8%를, 탄소보상배율 50이상 기업은 총 109개로 6.7% 비중을 차지하여 상장기업 대비 외부불경제의 내부화 역량이 현저히 떨어지는 것으로 확인된다.

2. 환경한계ㆍ환경우량기업의 공시현황

전술한 바와 같이 본고에서는 탄소보상배율이 1미만인 기업을 환경한계기업, 탄소보상배율이 50이상인 기업을 환경우량기업으로 간주한다. 이용 가능한 가장 최근의 탄소배출량 자료인 2019년 결산연도를 기준으로 환경한계기업과 우량기업을 특정하며, 비상장기업의 경우 ESG 자료수집의 한계로 분석대상에서 제외하였다. 최종적으로 유가증권ㆍ코스닥시장 상장 12월말 결산 비금융업종 중 3년 평균 탄소보상배율을 측정할 수 있는 292개 기업에서 환경한계기업 51개, 환경우량기업 59개, 총 110개 기업을 분석대상 표본으로 설정하였다. 해당 기업의 홈페이지 및 사업보고서를 직접 조회하여 ESG 관련 별도의 보고서와 사업보고서 내 공시정보를 현황 파악의 기초자료로 활용하였다.

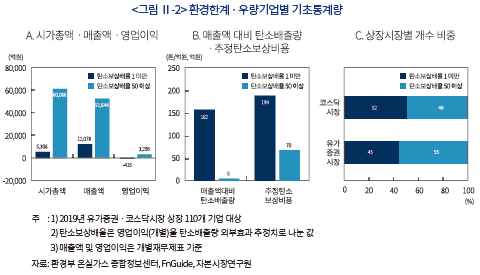

가. 환경한계ㆍ환경우량기업의 특성

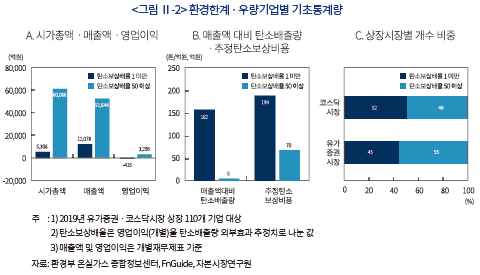

공시현황 분석에 앞서 각 집단의 기초통계량 특성을 <그림 Ⅱ-2>에서 제시한다. 탄소보상배율 1미만인 환경한계기업은 평균 시가총액이 5,306억원, 매출액이 1조 2,078억원으로 중소ㆍ중견기업에 해당하는 특성을 보이는 반면, 탄소보상배율 50이상의 환경우량기업은 평균 시가총액이 6조원, 매출액이 5조원 대로 환경한계기업 대비 시가총액은 11.3배, 매출액은 4.3배 큰 대규모기업에 해당하는 특성을 보인다.

그러나 매출액 대비 탄소배출량을 살펴보면 규모가 큰 환경우량기업이 매출 1억원 당 5톤의 온실가스를 배출할 때, 중견ㆍ중소규모에 해당하는 환경한계기업은 162톤의 온실가스를 배출하여 환경한계기업의 배출규모가 32.1배 더 큰 것으로 나타났다. 2019년 탄소배출량 기준 추정탄소보상비용 역시 환경한계기업은 194억원, 환경우량기업은 70억원으로 추산되어 환경한계기업이 환경우량기업 대비 2.8배 규모의 사회적 비용을 유발한 것으로 추정된다. 그럼에도 불구하고 환경한계기업의 동년도 영업이익은 ‒415억원으로 사회적 비용을 내부화할 역량은 현저히 낮은 수준에 머물러있다. 반면에 환경우량기업의 경우 3,295억원의 영업이익을 기록하여 외부 규제환경 변화에 탄력적으로 대응할 여력을 확보하고 있는 것으로 보인다.

상장시장별로 환경한계ㆍ환경우량기업 비중을 살펴보면 유가증권시장의 경우 탄소보상배율 50이상의 환경우량기업 비중이 탄소보상배율 1미만의 환경한계기업 비중 대비 10%p 높은 반면, 코스닥시장의 경우 탄소보상배율 1미만의 환경한계기업 비중이 탄소보상배율 50이상의 환경우량기업 비중 대비 4%p 높아, 유가증권시장 상장기업들의 환경 내부화 역량이 더 높을 것으로 판단된다.

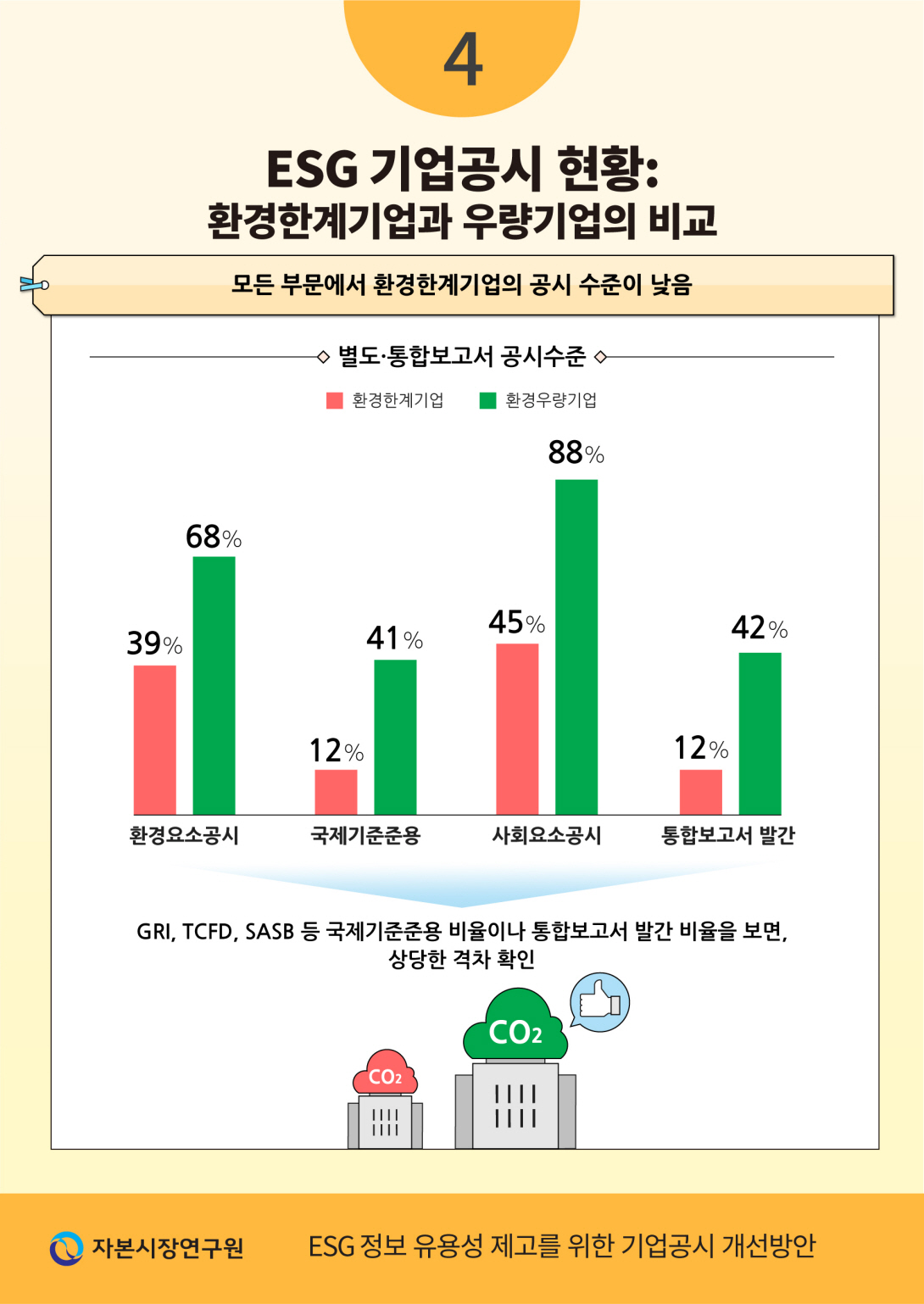

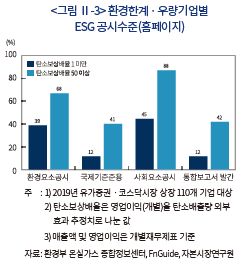

나. 별도보고서 공시현황

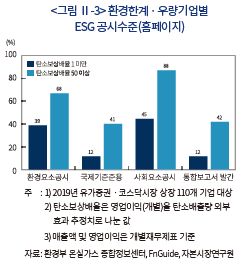

ESG 요소에 대하여 국제기구의 인증을 받은 별도보고서 혹은 이에 준하는 형태의 정보를 각 기업별 홈페이지에 얼마나 공시하였는지를 <그림 Ⅱ-3>에서 살펴보면, 모든 부문에서 환경우량기업의 공시수준이 높은 것을 확인할 수 있다. 환경한계기업은 매출액 대비 오염물질 배출량이 높고 영업마진이 낮아 기후변화 및 에너지 전환 관련 중대한 위험에 노출되어 있음에도 불구하고 이러한 위험요인을 공시하는 빈도가 39%에 불과하였으며, GRIㆍTCFDㆍSASB 등의 국제기준을 준용한 공시 비율은 12%에 불과했다. ESG 통합보고서 역시 오염물질 배출저감 정책과 함께 내부화 역량을 보유한 환경우량기업에서 보고빈도가 30%p 높게 나타났다. 사회(S) 요소 또한 환경우량기업이 월등히 높은 공시빈도를 보였다. 다만, 상당수가 ‘사회봉사’, ‘성실납세를 통한 사회공헌’, ‘배당을 통한 이익환원’ 등 수사적인 홍보내용이 큰 비중을 차지하여 기업가치와의 관련성이 높은 정보를 확인하기는 어려웠다.

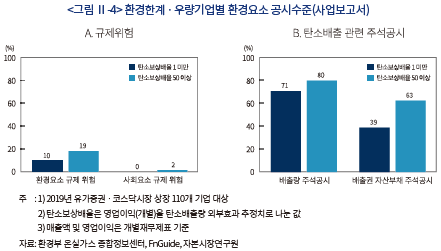

다. 사업보고서 공시현황

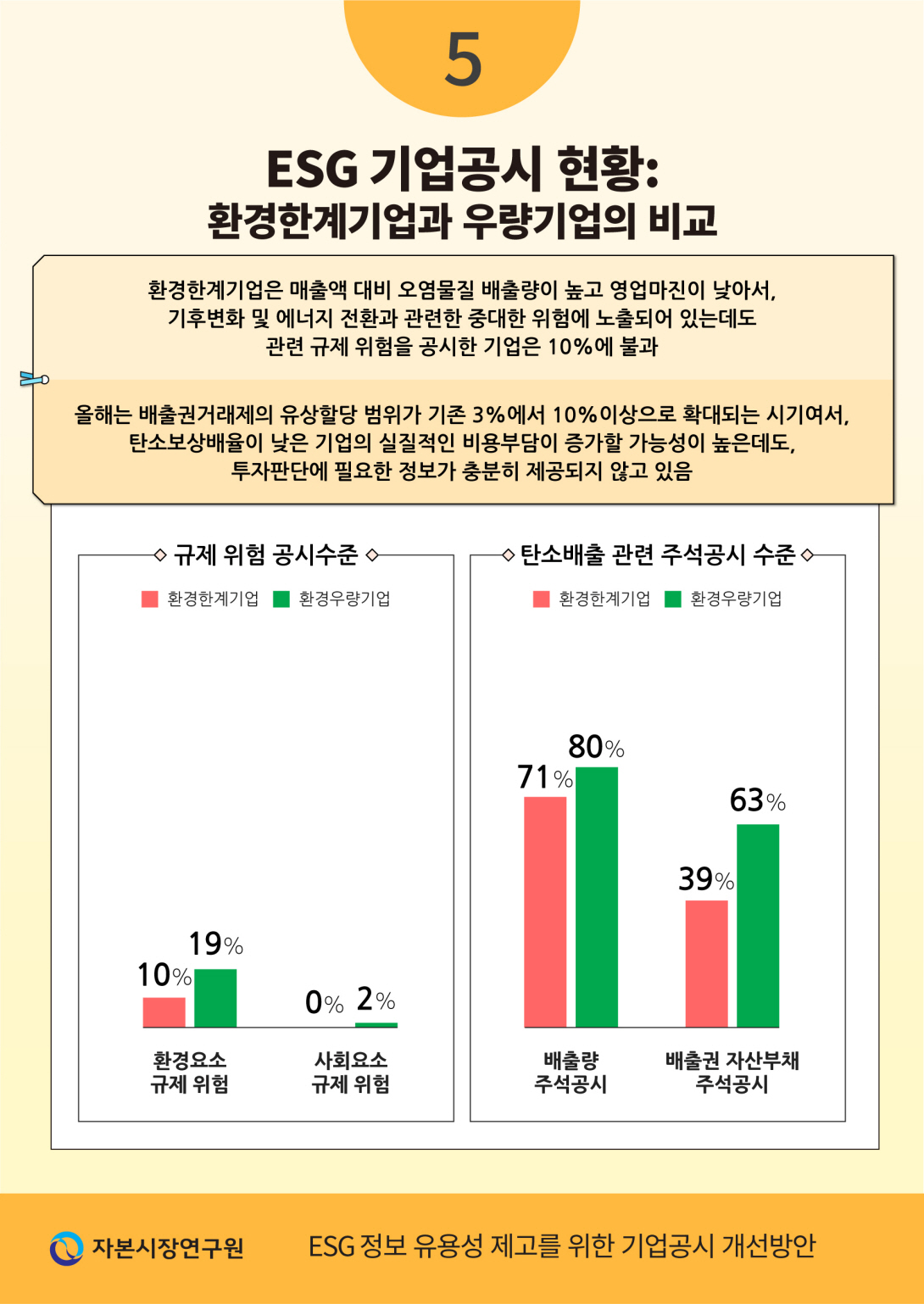

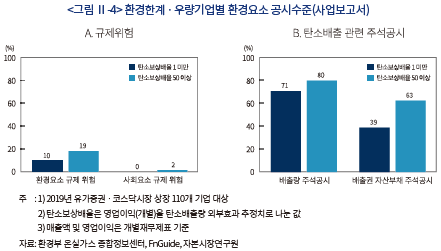

기업의 ESG 경영을 유도하는 목적이 기업 활동 과정에서 발생하는 외부불경제를 사회적 최적 수준까지 줄이는데 있음을 감안하면, 원인 행위에 대한 직접적인 규제만큼 강력한 조치는 없을 것이다. 이에 <그림 Ⅱ-4>에서 사업보고서 내 ‘사업의 내용’ 혹은 ‘투자자 보호를 위하여 필요한 사항’ 등을 중심으로 ESG 관련 외부 규제 강화가 사업위험에 미치는 영향에 대한 공시 여부를 확인하였으나 환경요소와 관련한 규제 위험을 공시한 비율은 환경우량기업이 19%, 환경한계기업이 10%에 불과했다.

특히, 온실가스 배출과 관련해서는 2050년까지 배출량을 0으로 만드는 ‘넷제로’ 이행체계가 확립되었을 뿐만 아니라8), 2021년은 배출권거래제의 유상할당 범위가 기존 3%에서 10%이상으로 확대되는 시기이므로 탄소보상배율이 낮은 기업의 실질적인 비용부담은 큰 폭으로 증가할 가능성이 높다.9) 그럼에도 불구하고 온실가스 배출량 및 배출권 거래 관련 공시수준 역시 일반기업회계기준에서10) 요구하는 공시수준에 비해 현저히 못 미치고 있다. 배출량과 관련한 주석공시는 비교적 많이 이루어지고 있으나, 정부로부터 무상으로 할당받은 배출권 수량에 대한 정보가 없어 잠재적인 배출비용의 추산이 불가능하다. 배출권 부채 역시 기타의 유동부채ㆍ충당부채에 포함하거나 주석사항을 기재하지 않아 탄소배출과 관련한 기업의 현재 의무와 자원 유출 가능성에 대해 투자판단이 어려운 수준이다.

뿐만 아니라 근로자에 대한 기업의 안전의무를 강화하는 중대재해처벌법에 대해서 재계는 행정제제, 징벌적 손해배상 및 경영자의 형사처벌 가능성을 명확한 사업위험으로 인식하고 있음에도 불구하고11), 이를 사회(S) 요소의 위험으로 공시하고 개선계획을 알린 기업은 극히 일부에 불과했다.

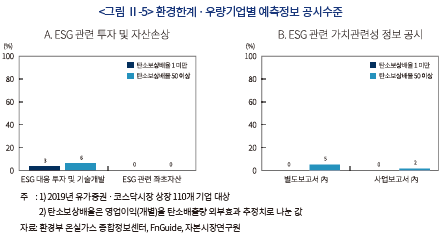

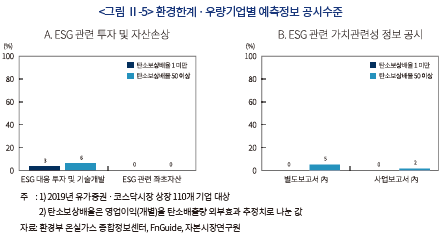

마지막으로 <그림 Ⅱ-5>에서 예측정보와 관련한 공시수준을 살펴보면, 탄소포집, 재생에너지 사업 등 친환경 사업을 영위하는 기업을 중심으로 ESG 패러다임 전환에 조응하는 설비투자, 기술개발(R&D) 활동을 공시한 기업을 일부 확인할 수 있었으나, 전반적으로 별도 및 통합보고서를 포함한 홈페이지 및 사업보고서 내에 ESG 활동이 기업가치에 미치는 영향을 실질적으로 예측할 수 있는 정보를 공시한 기업은 매우 드물고, 그마저도 환경우량기업에 국한되어 있다.

Ⅲ. ESG 공시의무화의 적절성 검토

경영자는 재무적 위험성과 직결되는 ESG 요소에 대해 엄밀히 평가하고 공시를 통해 이를 투자자에게 신속ㆍ충실하게 알릴 필요가 있다. 그러나 전술한 공시현황 분석결과에 따르면 ESG 활동수준이 저조하고, 부정적 외부효과를 스스로 내부화할 역량이 떨어지는 기업일수록 ESG 공시수준이 낮게 나타났다.

본 장에서는 Ⅱ장에서 파악한 공시현황을 토대로 ESG 공시의무화의 적절성을 검토한다. 구체적으로 현행 ESG 공시의무 확대의 시기와 대상의 적절성에 대해 선행연구 결과에 근거한 검토의견을 제시한다.

1. ESG 공시 확대의 필요성

탄소국경세, 노동인권 강화 등 ESG 요소에 대한 규제 강화 기조는 세계적인 추세이며, 새로운 국제 무역 질서로 자리 잡을 가능성이 높다(Larch & Wanner, 2017). 수출비중이 높은 국내 기업들의 경우 실질적인 사업위험과 직결될 것으로 보이며, 규제 강화의 속도가 빠른 국가 및 산업에 매출비중이 높은 기업의 경우 해당 기업뿐만 아니라 해당 기업에 투자하고 있는 투자자 역시 적극적인 대응이 필요하다.

유럽연합을 비롯한 미국, 중국, 홍콩, 일본 등 우리나라 기업의 수출비중이 높은 국가에서 ESG 관련 규제와 공시의무가 동시에 확대되고 있고(Krueger et al., 2021)12), 유럽연합의 지속가능 보고기준 설정과 관련한 새로운 제안서에는 공급사슬(supply chain) 수준에서 ESG 위험요인에 대한 중요성 검토를 강조하고 있다.13) 상기 권역에 대한 우리나라의 최근 5개년 연평균 수출비중은 61%에 달한다.14) 품목별로는 전기전자제품, 화공품, 수송장비, 기계류, 철강제품 순으로 비중이 높아 관련 공급사슬에 속하는 기업의 경우 ESG 요소에 대한 대응수준이 고객과의 계약에 유의적인 영향을 미칠 것으로 예상된다.

위와 같은 ESG 경영의 시급성에 비해 일각에서는 금융위원회의 ‘기업공시제도 종합 개선방안’ 의 추진 일정이 신속하지 않고 공시의무화 대상도 협소하다는 비판이 있다.15) 구체적으로 2030년 이후, 유가증권시장 상장기업에만 공시의무를 부여한 것이 유럽연합을 비롯한 주요국들의 규제수준에 비해 지나치게 느슨하지 않느냐는 비판이다.

2. ESG 공시의무화의 방향성

기업공시의 핵심적인 기능은 기업 내부자와 외부 이해관계자 간 정보의 비대칭성 완화에 있음을 고려하면(Healy & Palepu, 2001), ESG 공시는 기업의 ESG 활동과 관련한 비용ㆍ편익을 투명하게 공개하여 기업의 ESG 성과에 대한 시장의 자원배분 효율성을 제고하는 데 그 의의가 있다.

최근 ESG 정보에 대한 다수 이해관계자의 정보 수요가 높아지고 있어 관련 공시의 중요성이 강조되고 있으나, 원론적으로 특정 정보에 대하여 의무공시를 강제하는 것은 신중할 필요가 있다. ESG 성과에 기초한 자원배분 효율성을 제고하는 측면에서는 오히려 자율공시 기능을 강화할 필요가 있기 때문이다.

기업이 공시를 하지 않으면, 장기적으로 외부 이해관계자는 기업의 미공시를 부정적인 신호로 해석하므로 이는 기업가치에 부정적인 영향을 미친다(Milgrom, 1981). 또한 외부 이해관계자의 탐색비용을 유발하여 궁극적으로 기업의 비용을 초래하기에, 특정 사안에 대한 경영자의 미공시 결정은 관련 비용ㆍ편익을 사전에 고려한 전략적 의사결정일 수 있다(Verrecchia, 2001).

따라서 의무공시로 인해 기업의 이행부담이 편익을 초과하는 상황, 즉, 규제 개입으로 인한 비효율을 초래하지 않으려면 의무공시를 최소화하고 자율공시를 우선할 필요가 있다(Blacconiere & Patten, 1994). 자율공시 체제 하에서 ESG 대응수준이 높은 기업은 대응수준이 낮은 기업과 동등한 평가를 받는 역선택 상황에 놓이지 않기 위해 최적의 비용 수준에서 ESG 성과를 자발적으로 알릴 유인이 생기고(Akerlof, 1970), 이는 Ⅱ장에서 환경우량기업의 ESG 공시수준이 환경한계기업에 비해 더 높게 나타난 것과 무관하지 않다.

재무보고의 개념체계에서도 기업의 공시이행비용이 기대효익을 초과하지 않을 것을 공시 확대의 제약요인으로 명시하고 있으며, 미국 및 일본 시장을 대상으로 한 선행연구 결과를 살펴보면 ESG 요소에 대한 자발적 공시를 통해서도 시장의 효율적인 메커니즘 작동을 기대할 수 있다(Dhaliwal et al., 2011; Matsumura et al., 2014; Saka & Oshika, 2014; Fatemi et al., 2018).

우리나라도 환경 정보를 자발적으로 공시하는 경우 기업가치에 긍정적인 효과가 있음을 증명한 이기세ㆍ전성일(2019) 결과를 미루어볼 때, 우선은 시장규율을 통한 ESG 공시 활성화를 기대해볼 수 있는 상황이다. 또한, 우리나라의 경우 자율공시와 강제공시가 상호 보완관계를 보이고 있어(김연화ㆍ손성규, 2007; 정성환ㆍ유승원, 2012), 최소한의 사업위험과 관련한 ESG 정보의 비대칭적 상황은 공시의무화를 통해 해소하더라도 상세정보에 대한 공시는 자율공시의 영역으로 놔두어 기업이 시장의 신뢰를 구축할 유인을 제공하는 것이 바람직한 방향으로 판단된다.

물론 전면적인 ESG 공시의무화의 긍정적인 효과도 무시할 수는 없다. 대표적으로 의무공시를 통해 동종 산업 내 비교대상 기업과 ESG 성과에 대한 비교가 용이해지면 평가압력(peer pressure)에 의해 기업 스스로 ESG 대응수준을 높이는 자체규율(self-discipline) 효과를 기대할 수 있다(Jouvenot & Krueger, 2019; Tomar, 2021). 다만, 우리나라가 국제적인 ESG 보고기준 제정을 주도할 수 있는 입장이 아님을 감안할 필요가 있다. 자체적인 기준 마련을 통해 공시의무 확대 일정을 대폭 앞당기는 것은 향후 불필요한 전환비용(conversion cost)을 유발할 것이다. 전면적인 공시의무화의 막대한 이행비용을 고려하면 IFRS 재단의 ESG 보고기준 제정이 완료된 이후 이를 도입하는 과정에서 의무공시의 긍정적 효과를 기대하는 것이 합리적이라 판단된다.

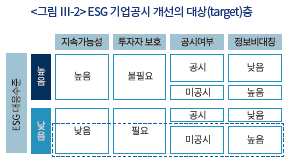

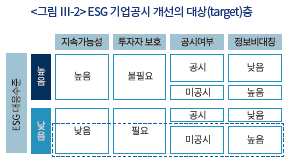

결론적으로 ESG 공시의무화의 방향은 <그림 Ⅲ-2>와 같이 ESG 대응수준이 낮고 지속가능성이 떨어져 투자자 보호가 필요한 상황임에도, 이에 대한 위험을 충실히 공시하지 않아 정보비대칭이 높은 상황의 문제를 해소하는 데 초점이 맞추어져야 한다.

Ⅳ. ESG 기업공시 개선방안

재무보고 기준으로 국제회계기준(IFRS)을 채택하고 있는 우리나라는 기존 재무보고 기준과의 연계성, 국제정합성 등을 고려할 때 IFRS 재단이 제정 추진 중인 지속가능경영보고 기준을 ESG 관련 비재무보고 기준으로 준용해야할 것이다. 따라서 현재는 ESG 공시기준을 명확히 확정하기 어려운 과도기적 상황임을 인식할 필요가 있다.

아울러, 유럽연합의 비재무정보 공시의무화 경험에 비추어볼 때 ESG 활동 강화와는 달리 ESG 공시의무 확대는 기업의 가치평가(valuation)에 부정적인 영향을 미칠 가능성이 높다는 점을 염두에 둘 필요가 있다(Grewal et al., 2018). 현재까지는 투자자들이 ESG와 관련한 규제를 위험 요소로 인지하고 더 높은 할인율을 요구할 뿐만 아니라(Bolton & Kacperczyk, 2021), 에너지 사용량 감축, 친환경 투자 확대 등을 기업의 매출원가ㆍ영업비용의 증가 요인으로 인식하는 경향이 강하기 때문이다(Tomar, 2021). 한편, 미국의 경우 ESG 공시의무 확대로 공시정보의 양이 증가하였음에도 ESG 평가기관의 평가 일관성은 오히려 더 악화되는 것으로 나타났으며(Christensen et al., 2021), 이는 ESG 정보의 특성상 해석과 가치판단에 이해관계자 간 매우 다양한 선호체계가 존재하는 데 기인한다(Zerbib, 2020).

이에 본 장에서는 우리나라의 현 상황을 ESG 공시의무화의 과도기적 상황이자 ESG 활동에 대해서 이해관계자 간 매우 다양한 선호체계가 존재할 수 있는 상황임을 전제하고 ESG 기업공시 개선방안을 제시한다.

1. 중요 ESG 정보의 공시의무화

ESG를 강조하는 국제 경제 질서의 변화는 수출 및 중간재 생산 비중이 높은 국내기업을 중심으로 재무적 위험성과 직결되는 중대한 사안이다. 그럼에도 불구하고 관련 투자의사결정에 필요한 정보가 충실히 제공되지 않는 경향이 확인된다. 특히 ESG 대응수준이 낮아 규제환경 변화의 위험에 크게 노출되어있는 기업일수록 정보의 공시수준이 열악하다. 이러한 기업들은 스스로 유발한 사회적 비용을 자체적으로 부담할 역량이 현저히 떨어져 ESG 규제수준이 급격히 높아지게 될 경우 기업의 지속가능성을 담보할 수 없다. 투자자 보호 차원에서 관련 정보의 비대칭성 문제를 시급히 해소할 필요가 있어 보인다.

따라서 현행 한국거래소의 ‘ESG 정보 공개 가이던스’를 기초로 한 단계적 공시의무 확대방안과 별도로, 투자판단에 필요한 중요 ESG 정보는 사업보고서 상 ‘사업의 내용’ 혹은 ‘투자자 보호를 위하여 필요한 사항’에 공시를 의무화할 필요성이 제기된다. 구체적으로 대규모기업보다는 중견ㆍ중소규모의 기업이, 유가증권시장 상장기업보다는 코스닥시장 상장기업이 ESG 대응수준이 낮은 것으로 판단되는 만큼 최소한의 ESG 정보 공시의무화는 해당 기업군의 투자자 보호 차원에서 긍정적 효과가 기대된다.

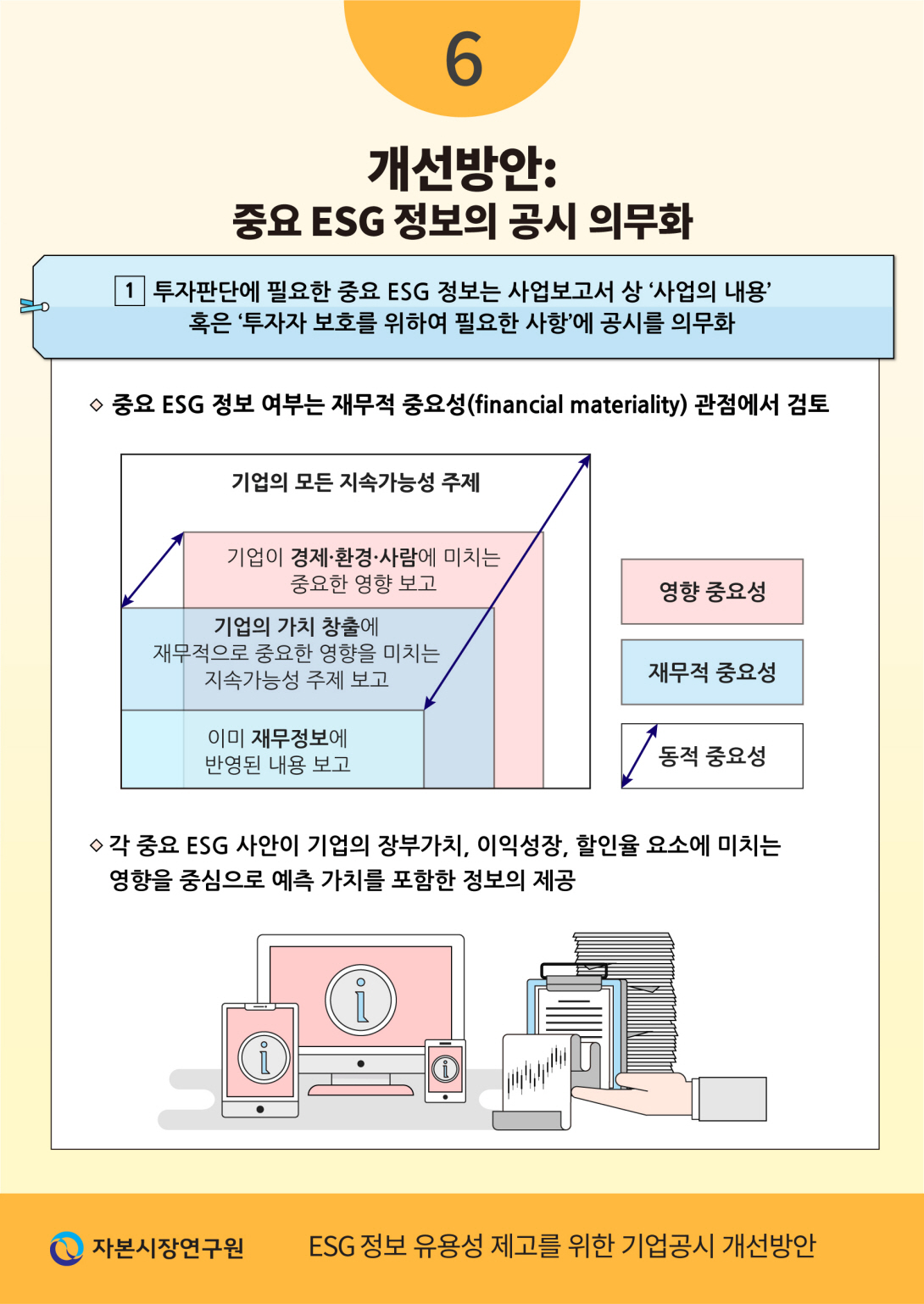

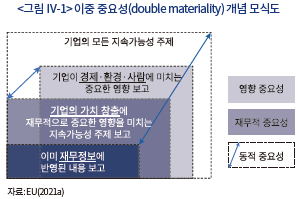

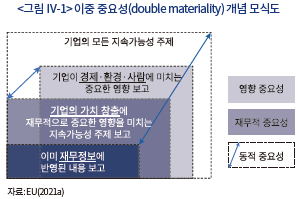

투자판단에 필요한 중요성 여부는 <그림 Ⅳ-1>의 재무적 중요성(fi nancial materiality) 관점에서 검토할 수 있다. 재무정보로는 인식되지 않았으나 기업의 가치창출 활동 전반에 위험 또는 기회 요인으로 작용하는 모든 지속가능성 문제(예: ESG 요소와 관련한 규제 및 외부감시 변화, 공급사슬 내 고객사의 정책 변경 등)와 관련해서 정보이용자들의 투자의사결정에 영향을 미칠 수 있는 내용은 중요 ESG 정보에 해당한다.

재무적 중요성 관점에서 각 ESG 요소별 최우선 과제를 식별하되 공시정보의 유용성 제고를 위해 재무정보와의 연계성을 높이는 방안도 필요하다. 일부 환경 관련 규제준수 위험에 대한 실제 공시사례를 살펴보면 “온실가스 배출 목표 달성을 위해 향후에도 규제 준수를 위한 비용이 수반될 예정입니다. 이는 회사의 수익성이나 생산활동에 부정적인 영향을 미칠 수도 있습니다.” 와 같이 가치관련성이 매우 제한적인 정보를 제공하는데 그치고 있다. 각 중요 ESG 사안이 기업의 장부가치, 이익성장, 할인율 요소에 미치는 영향을 중심으로 예측 가치를 포함한 정보의 제공이 필요하다.

규제 위험에 대한 공시의무를 부과하더라도 기업이 책임회피성 공시를 하게 되면 정보적 가치는 전혀 기대할 수 없다. 공시 정보에 예측 요소가 포함이 될 수 있도록 규정을 설계할 필요가 있으며, 시나리오 분석과 같이 과학적 증거에 기반한 정량적인 정보의 제공이 어려운 사안일지라도 기업가치와 관련한 최소한의 방향성은 제시하여야 할 것이다.

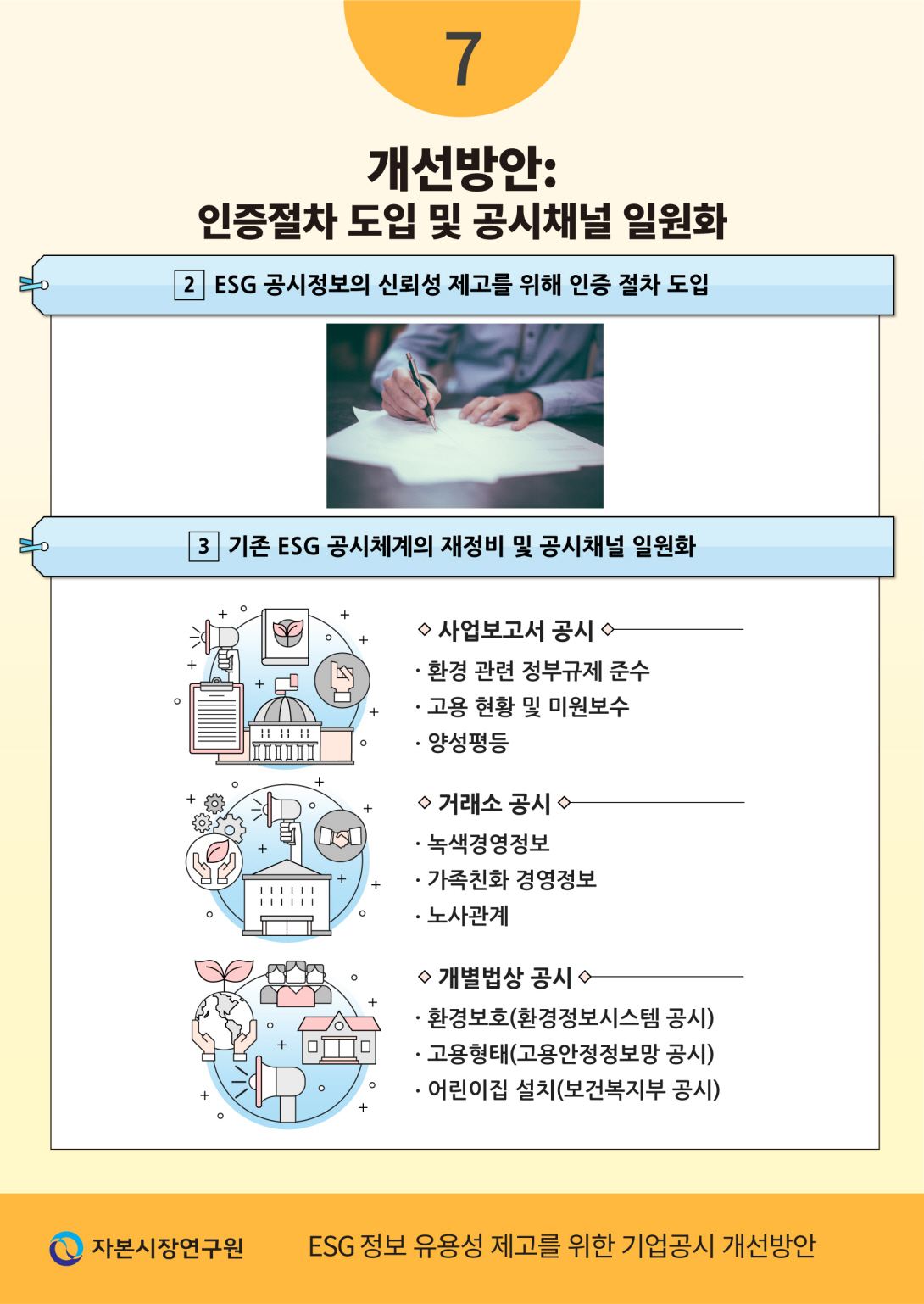

2. 인증절차 도입

재무적 중요성에 기초한 중요 ESG 정보의 의무공시와 함께 인증절차의 도입도 검토가 필요하다. 해외 주요국의 ESG 공시와 관련하여 지속적으로 제기되는 문제 중 하나는 낮은 신뢰성이다. 유럽연합의 경우 2018년부터 종업원 500인 이상 기업을 대상으로 비재무정보의 공시를 의무화하고 있음에도 공시정보의 낮은 신뢰성이 문제가 되어 이를 강화하기 위한 인증절차를 도입 추진 중이다.

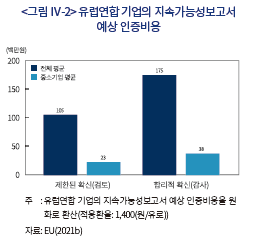

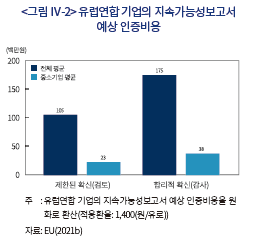

<그림 Ⅳ-2>에서 유럽연합 기업들의 비재무정보에 대한 평균적인 인증비용을 살펴보면, 인증수준에 따라 중소기업은 2,300만원~3,800만원, 대기업은 1억 500만원~1억 7,500만원의 인증비용이 매년 발생할 것으로 예상된다. 단, 이는 유럽연합의 비재무보고 지침에 따른 보고서 전체에 대한 인증비용이므로, 중요 ESG 정보로 인증대상을 제한하는 경우의 인증비용 수준을 합리적으로 재산정해 볼 필요가 있다. 이를 바탕으로 인증절차의 도입에 따른 기업의 이행부담 요인과 정보 신뢰성 제고의 편익을 비교하여 실효적인 공시체계를 구축해야 할 것이다.

3. 기존 ESG 공시체계의 재정비 및 공시채널 일원화

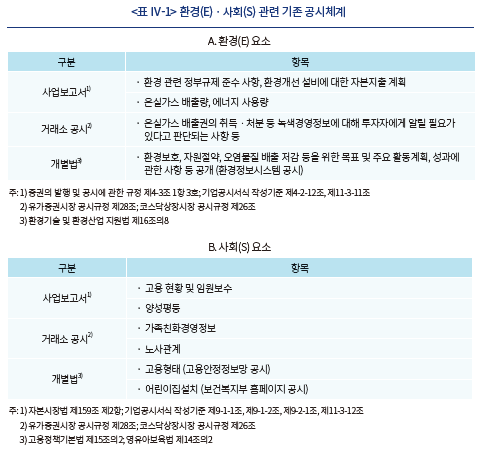

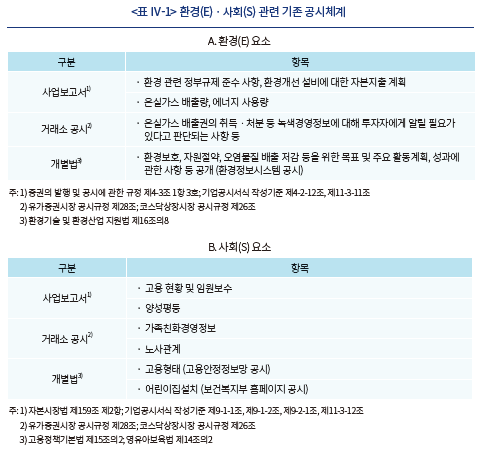

기존 ESG 관련 정보의 공시체계를 재정비하여 공시채널을 일원화할 필요성도 제기된다. <표 Ⅳ-1>에서 살펴보면, 환경(E)ㆍ사회(S) 관련 정보의 경우 사업보고서 공시, 거래소 공시, 개별법상 공시 등으로 여러 근거규정에 따라 다양한 공시채널에 공개되고 있다. 구체적인 항목을 살펴보면 World Economic Forum(2020)에서 권고한 환경(E)ㆍ사회(S) 요소 관련 주요 공시사항을16) 이미 상당수 포함하고 있어, 2026년까지 의무화 단계에 있는 지배구조보고서의 내용과 함께 사업보고서를 중심으로 공시채널을 일원화할 경우 ESG 정보에 대한 투자자들의 접근성이 대폭 향상될 것으로 기대한다.

Ⅴ. 결론

지속가능경영의 중요성은 어제 오늘 강조된 것이 아니다. 1950년대 기업의 사회적 책임(Corporate Social Responsibility, 이하 CSR) 개념이 등장한 이후(Bowen, 1953), 1990년대부터 이미 국제기구(OECD, UN, ISO 등)를 중심으로 환경ㆍ사회 등 다양한 지속가능성 문제에 대해 기업의 책임있는 시민의식을 강조하기 시작했다. 그러나 CSR의 개념적 모호성으로 그 동안 책임투자를 통한 금융기관의 효과적인 관여를 유도하는데 한계점이 존재했다(강원ㆍ정무권, 2020).

이에 대한 대안으로 등장한 ESG는 기업의 지속가능성을 환경(E), 사회(S), 지배구조(G) 요소로 구분하여, 비재무정보이지만 객관적인 측정과 평가의 노력을 통해 다양한 이해관계자의 관여를 촉진한다는 점에서 기업경영 전반에 미치는 파급효과가 클 것으로 예상되며, 기업공시의 역할 또한 강조될 것으로 보인다.

다만, 현재로서는 ESG와 관련한 일관된 보고기준이 확립되어 있지 않고 기업별로도 ESG 공시수준이 상당한 편차를 보이고 있다. 전문 기관투자자의 경우 기업에 필요한 정보를 직접 요구하고 적극적인 관여를 할 수 있는 협상력을 보유하고 있지만, 이러한 협상력이 없는 개인투자자의 경우 정보 위험에 쉽게 노출될 수밖에 없다. 특히, ESG 공시수준이 낮은 기업들이 대체로 규모가 작고 코스닥시장 상장기업이 많아 기관투자자의 적극적인 관여 유인을 기대하기 어렵다는 점에서 투자자 보호를 위해서는 ESG 수준이 낮은 기업을 중심으로 정보비대칭성 해소를 위한 정책이 집중될 필요가 있다.

투자판단에 필요한 중요 ESG 정보는 사업보고서 상 ‘사업의 내용’ 혹은 ‘투자자 보호를 위하여 필요한 사항’에 공시를 의무화하여 ESG 정보의 비대칭적 상황을 적극 해소할 필요가 있다. 상세정보에 대한 공시는 자율공시의 영역으로 두어 기업이 자발적으로 시장의 신뢰를 구축할 유인을 제공함이 바람직하다. 공시정보의 신뢰성 제고를 위해 이에 대한 인증절차 역시 도입을 검토해야 할 것이다.

ESG 성과를 ‘어떻게’ 알릴지도 중요한 문제이지만 그 이전에 어떠한 ‘성과’를 알릴 것인지 내실에 집중하는 것이 가장 중요한 과제임을 간과해서는 안 된다. 실질이 뒤따르지 않은 공시는 결국 시장의 냉혹한 평가를 받기 때문이다.

1) 금융위원회(2021. 1. 14)

2) 국제통합보고위원회(International Integrated Reporting Council: IIRC), 국제보고서가이드라인(Global Reporting Initiative: GRI), 지속가능회계기준위원회(Sustainability Accounting Standards Board: SASB), 유럽연합의 비재무정보공시의무화지침(Non-Financial Reporting Directive: NFRD) 등이 주요 보고기준으로 활용되고 있다.

3) 한국거래소(2021. 1. 18)

4) 한국경제(2021. 1. 22), 이투데이(2021. 3. 30), 법률신문(2021. 4. 5), 매일경제(2021. 4. 28)

5) IFRS 재단의 지속가능보고와 관련한 협의문서(IFRS, 2020), 유럽연합의 지속가능 보고기준 설정과 관련한 제안서(EU, 2021a) 참조

6) 환경(E) 요소에 대한 결과를 ESG 요소 전반에 대한 결과로 확대해석 하는 것에는 주의를 요한다.

7) Matsumura et al.(2014)은 탄소배출량 1톤의 사회정화 비용을 약 $17로 추정하였으며, 본고에서는 원/달러 환율을 ₩1,100으로 가정하여 기업의 탄소배출량 1톤 당 부정적 외부효과를 ₩18,700으로 추정하였다.

8) 기획재정부(2020. 12. 7)

9) 금융감독원(2021. 4. 9)

10) K-GAAP 제33장 ‘온실가스 배출권과 배출부채’

11) 한국경제(2021. 3. 31), 서울경제(2021. 5. 14)

12) Responsible Investor(2021. 4. 6)

13) EU(2021b)

14) 관세청 수출입무역통계

15) 임팩트온(2021. 1. 15)

16) World Economic Forum(2020)은 환경(E) 요소의 주요 공시사항으로 탄소배출권, 기타 온실가스 배출, 수질 오염, 친환경 에너지 사용량, 기후변화 대응, 법규 위반 사항 등을, 사회(S) 요소의 주요 공시사항으로 여성인력 비중, 근로복지 사항, 사업장 안전사항, 지역사회 기여도, 기타 법규 위반 사항 등을 권고한 바 있다.

참고문헌

강원ㆍ정무권, 2020, 비재무지표와 기업의 시장성과 간의 관계에 대한 연구: ESG 지표 개발에 사용되는 사건의 시장반응 분석,『연세경영연구』57(2), 1-22.

금융감독원, 2021. 4. 9, 온실가스 배출권과 배출부채 관련 주석공시 모범사례, 보도자료.

금융위원회, 2021. 1. 14, 기업공시제도 종합 개선방안, 보도자료.

기획재정부, 2020. 12. 7, 2050 탄소중립 추진전략, 보도자료.

김연화ㆍ손성규, 2007, 자율공시의 정보효과,『회계저널』16, 1-22.

매일경제, 2021. 4. 28, ESG 소문 못내면 소용없어... 공시에 공들여라.

법률신문, 2021. 4. 5, 기업, 사업영역별 특성 따른 ESG 정보공개 수준에 맞춰 대응해야.서울경제, 2021. 5. 14, 기업 호소에도... 근본해결책 없이 여야 중대재해법 강화.이기세ㆍ전성일, 2019. 탄소배출정보가 기업가치에 미치는 영향,『환경정책』27(2), 69-98.이인형, 2021,『ESG 평가 체계 현황과 특성분석』, 자본시장연구원 이슈보고서 21-09.이투데이, 2021. 3. 30, ‘ESG 공시 의무화 앞당기자’ 토론회서도 ‘찬반’ 팽팽.

임팩트온, 2021. 1. 15, 2025년 너무 늦다 vs. 기업들 소화불량 걸린다... ESG 정보공시 의무화, 어떻게 봐야 하나.

정성환ㆍ유승원, 2012, 자율공시와 보수주의가 자기자본비용에 미치는 영향,『회계학연구』37(1), 267-308.

한국거래소, 2021. 1. 18, ESG 정보 공개 가이던스, 보도자료.

한국경제, 2021. 1. 22, 정치권도 ESG 관심…의제 선점 경쟁 나서.

한국경제, 2021. 3. 31, 중대재해법 책임범위 지나치게 모호… 내년 법 시행 前 보완입법 마련 해야.

Akerlof, G., 1970, The market for “Lemons”: Quality uncertainty and the market mechanism, The Quarterly Journal of Economics 84(3), 488-500.

Blacconiere, W.G., Patten, D.M., 1994, Environmental disclosures, regulatory costs, and changes in firm value, Journal of Accounting and Economics 18(3), 357-377.

Bolton, P., Kacperczyk, M., 2021, Global pricing of carbon-transition risk, National Bureau of Economic Research working paper No.28510.

Bowen, H.R., 1953, Social Responsibilities of the Businessman, University of Lowa Press.

Christensen, D.M., Serafeim, G., Sikochi, S., 2021, Why is corporate virtue in the eye of the beholder? The case of ESG ratings, The Accounting Review, Forthcoming.

Dhaliwal, D.S., Li, O.Z., Tsang, A., Yang, Y.G., 2011, Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting, The Accounting Review 86(1), 59-100.

EU, 2021a, Proposals for a Relevant and Dynamic EU Sustainability Reporting Standard Setting.

EU, 2021b, Proposal for a Corporate Sustainability Reporting Directive (CSRD).

Fatemi, A., Glaum, M., Kaiser, S., 2018, ESG performance and firm value: The moderating role of disclosure, Global Finance Journal 38, 45-64.

Grewal, J., Riedl, E.J., Serafeim, G., 2018, Market reaction to mandatory nonfinancial disclosure, Management Science 65(7), 3061-3084.

Healy, P.M., Palepu, K.G., 2001, Information asymmetry, corporate disclosure, and the capital markets: A review of the empirical disclosure literature, Journal of Accounting and Economics 31(1-3), 405-440.

Henderson, R., 2020, Reimagining Capitalism in a World on Fire, Hachette UK.

IFRS, 2020, Consultation Paper on Sustainability Reporting.

Jouvenot, V., Krueger, P., 2019, Mandatory corporate carbon disclosure: Evidence from a natural experiment, Available at SSRN.

Krueger, P., Sautner, Z., Tang, D.Y., Zhong, R., 2021, The effects of mandatory ESG disclosure around the world, Available at SSRN.

Larch, M., Wanner, J., 2017, Carbon tariffs: An analysis of the trade, welfare, and emission effects, Journal of International Economics 109, 195-213.

Matsumura, E.M., Prakash, R., Vera-Munoz, S.C., 2014, Firm-value effects of carbon emissions and carbon disclosures, The Accounting Review 89(2), 695-724.

Milgrom, P.R., 1981, Good news and bad news: Representation theorems and applications, The Bell Journal of Economics, 380-391.

OECD, 2020, ESG Investing: Practices, Progress and Challenges, Technical Report.

Responsible Investor, 2021. 4. 6, Japanese firms should disclose sustainability efforts, says proposed governance code update.

Saka, C., Oshika, T., 2014, Disclosure effects, carbon emissions and corporate value, Sustainability Accounting, Management and Policy Journal 5(1), 22-45.

Tomar, S., 2021, Greenhouse gas disclosure and emissions benchmarking, SMU Cox School of Business Research Paper No.19-17, Available at SSRN.

Verrecchia, R.E., 2001, Essays on disclosure, Journal of Accounting and Economics 32(1-3), 97-180.

World Economic Forum, 2020, Measuring Stakeholder Capitalism Towards Common Metrics and Consistent Reporting of Sustainable Value Creation.

Zerbib, O.D., 2020, A sustainable capital asset pricing model (S-CAPM): Evidence from green investing and sin stock exclusion, Available at SSRN.

기업의 환경, 사회, 지배구조(Environment, Social and Governance: ESG)(이하 ESG) 활동에 대한 정치ㆍ사회ㆍ경제적 관심이 고조되면서 ESG 관련 정보 수요가 급격히 증가하고 있다. 기후변화 위험, 소득 불평등 심화 등 기업 활동 과정에서 나타나는 부정적 외부효과 문제를 더 이상 간과할 수 없다는 인식과 함께 금융기관의 책임투자가 확대되면서(Henderson, 2020; OECD, 2020) ESG 기업공시를 ‘왜’ 강화해야 하는지에 대해서는 상당한 사회적 공감대가 형성된 것으로 보인다.

우리나라 정책당국 역시 ESG 정보 수요 증가에 대응하여 공시체계 개선을 추진 중에 있다. 우선적으로 ESG 공시를 ‘누구’에게 ‘언제’까지 강제할 것인지 계획을 수립하였으며, 유가증권시장 상장기업의 경우 2030년까지 ESG 공시의무를 단계적으로 확대해나갈 예정이다. 1)

다만, ESG 공시의무를 ‘어떻게’ 강화해 나갈 것인지에 대해서는 여전히 발전적인 논의가 필요하다. ESG 관련 비재무정보의 보고기준 제정을 담당하는 주요 국제기구들 간에도 보고서 작성기준이 상이하여 기업의 공시부담은 가중되는 한편2), 여러 평가기관의 평가체계 역시 일관되지 않아 공시 및 평가정보의 비교가능성과 신뢰성이 낮은 수준이다(이인형, 2021). 이에 한국거래소는 기업의 전략, 조직 구조, 운영 및 성과목표 전반에 ESG 요소를 통합하는 ESG 경영 모범사례를 제시하고 조직ㆍ환경ㆍ사회 측면에서 가장 핵심적인 공개지표를 제안하여 기업의 실질적인 ESG 활동과 공시의 방향성을 설정하는 초석을 마련하였다.3) 그럼에도 불구하고 ESG 공시 강화의 시기ㆍ범위ㆍ방식 등을 두고 여전히 사회적인 논의가 뜨겁다.4)

재무보고 기준으로 국제회계기준(International Financial Reporting Standard: IFRS)을 채택 하고 있는 우리나라는 궁극적으로 IFRS 재단이 제정 추진 중인 지속가능경영보고 기준을 ESG 관련 비재무보고 기준으로 준용해야 할 것이다. 기존 재무보고 기준과의 연계성, 국제정합성 측면에서 가장 합리적인 방안이기 때문이다.

그러나 여러 기준제정기구와 각 국가별ㆍ업종별 첨예한 이해관계가 조율되어 단일 기준의 ESG 보고체계가 확립되기까지는 상당한 기간이 필요할 것이다. 각 국의 정책 및 규제 강화로 인해 기업의 기후변화 대응, 사회적 책임 강화 필요성이 기업의 중요한 재무위험으로 부상하고 있는 만큼 IFRS 재단의 ESG 보고기준 제정이 완료될 때까지 우리나라 공시체계의 현상을 유지(status quo)하는 것은 바람직하지 않다. 과도기적 상황에서 기업공시의 부담을 최소화하면서도 다수 이해관계자의 정보 수요를 충족시킬 수 있는 방안을 고안하는 것이 시급하다.

이에 본 보고서에서는 재무보고의 개념체계와 회계적 가치평가 모형에 기반하여 정보적 유용성이 높은 ESG 기업공시 방안을 제안한다. 구체적으로 Ⅱ장에서 국내 기업부문의 ESG 공시현황을 파악하고, Ⅲ장에서 ESG 공시의무화의 적절성에 대한 검토의견을 제시하며, Ⅳ 장에서 필수적인 공시 내용과 효과적인 공시 채널을 포함하여 어떻게 ESG 기업공시 체계를 개선할 것인지에 대해 종합적인 의견을 제시한다.

Ⅱ. ESG 기업공시 현황

본 장에서는 국내 기업부문의 ESG 공시수준을 확인한다. 구체적으로 환경(E) 요소의 부정적 외부효과를 기업 스스로 내부화할 역량이 부족한 환경한계기업 집단과 이를 충분히 내부화할 수 있는 환경우량기업 집단으로 구분하여 공시실태의 차이를 비교한다.

1. 탄소보상배율의 측정 및 기업 분포

비재무정보와 관련한 주요 기준제정기구는 ESG 요소 중 환경(E) 요소를 재무적 위험성이 가장 높은 요소로 판단하고 있다.5) 탄소배출량과 같이 객관적인 측정이 가능하여 위험 식별이 용이하고, 근로자의 안전ㆍ인권 등 사회(S) 요소와도 밀접한 관련이 있으며, 범국가적인 규제 확대가 가장 빠르게 진행되는 영역이기 때문이다. 이에 본고에서는 탄소보상배율을 산출하여, 탄소보상배율이 1미만인 기업을 환경한계기업, 탄소보상배율이 50이상인 기업을 환경우량기업으로 정의하여 각 집단별 공시실태를 비교 분석한다.6)

우선, 온실가스 배출 업체를 대상으로 탄소배출의 부정적 외부효과를 추정한 다음, 이를 탄소보상비용으로 정의한다.7) 탄소보상비용은 비용부담의 주체가 불분명하여 현재는 기업의 명시적 비용에 해당하지 않으나, 교정적 세금 부과와 같이 규제 강화로 인해 향후 내부화될 가능성이 있는 잠재적 비용이다. 기업이 영업활동 과정에서 유발한 부정적 외부효과를 얼마만큼 스스로 내부화할 역량이 되는지 살펴보기 위해, 기업의 영업이익을 탄소보상비용으로 나누어 탄소보상배율을 산출하였다.

경기변동에 따른 영향을 최소화하기 위해 3년 평균값을 기준으로 탄소보상배율의 구간별 분포를 살펴본 결과(<그림 Ⅱ-1> 참조), 2019년 말 현재 유가증권시장 및 코스닥시장 상장기업 중 탄소보상배율 1미만의 기업은 총 51개로 이는 탄소보상비용의 추정이 가능한 상장기업 표본의 17.5%에 해당한다. 탄소보상배율이 50이상인 기업은 총 59개로 이는 분석가능 상장기업 표본의 20.2% 이다. 외부감사대상 비상장기업의 경우 탄소보상배율 1미만 기업은 총 125개로 분석가능한 비상장기업 표본의 27.8%를, 탄소보상배율 50이상 기업은 총 109개로 6.7% 비중을 차지하여 상장기업 대비 외부불경제의 내부화 역량이 현저히 떨어지는 것으로 확인된다.

전술한 바와 같이 본고에서는 탄소보상배율이 1미만인 기업을 환경한계기업, 탄소보상배율이 50이상인 기업을 환경우량기업으로 간주한다. 이용 가능한 가장 최근의 탄소배출량 자료인 2019년 결산연도를 기준으로 환경한계기업과 우량기업을 특정하며, 비상장기업의 경우 ESG 자료수집의 한계로 분석대상에서 제외하였다. 최종적으로 유가증권ㆍ코스닥시장 상장 12월말 결산 비금융업종 중 3년 평균 탄소보상배율을 측정할 수 있는 292개 기업에서 환경한계기업 51개, 환경우량기업 59개, 총 110개 기업을 분석대상 표본으로 설정하였다. 해당 기업의 홈페이지 및 사업보고서를 직접 조회하여 ESG 관련 별도의 보고서와 사업보고서 내 공시정보를 현황 파악의 기초자료로 활용하였다.

가. 환경한계ㆍ환경우량기업의 특성

공시현황 분석에 앞서 각 집단의 기초통계량 특성을 <그림 Ⅱ-2>에서 제시한다. 탄소보상배율 1미만인 환경한계기업은 평균 시가총액이 5,306억원, 매출액이 1조 2,078억원으로 중소ㆍ중견기업에 해당하는 특성을 보이는 반면, 탄소보상배율 50이상의 환경우량기업은 평균 시가총액이 6조원, 매출액이 5조원 대로 환경한계기업 대비 시가총액은 11.3배, 매출액은 4.3배 큰 대규모기업에 해당하는 특성을 보인다.

상장시장별로 환경한계ㆍ환경우량기업 비중을 살펴보면 유가증권시장의 경우 탄소보상배율 50이상의 환경우량기업 비중이 탄소보상배율 1미만의 환경한계기업 비중 대비 10%p 높은 반면, 코스닥시장의 경우 탄소보상배율 1미만의 환경한계기업 비중이 탄소보상배율 50이상의 환경우량기업 비중 대비 4%p 높아, 유가증권시장 상장기업들의 환경 내부화 역량이 더 높을 것으로 판단된다.

나. 별도보고서 공시현황

ESG 요소에 대하여 국제기구의 인증을 받은 별도보고서 혹은 이에 준하는 형태의 정보를 각 기업별 홈페이지에 얼마나 공시하였는지를 <그림 Ⅱ-3>에서 살펴보면, 모든 부문에서 환경우량기업의 공시수준이 높은 것을 확인할 수 있다. 환경한계기업은 매출액 대비 오염물질 배출량이 높고 영업마진이 낮아 기후변화 및 에너지 전환 관련 중대한 위험에 노출되어 있음에도 불구하고 이러한 위험요인을 공시하는 빈도가 39%에 불과하였으며, GRIㆍTCFDㆍSASB 등의 국제기준을 준용한 공시 비율은 12%에 불과했다. ESG 통합보고서 역시 오염물질 배출저감 정책과 함께 내부화 역량을 보유한 환경우량기업에서 보고빈도가 30%p 높게 나타났다. 사회(S) 요소 또한 환경우량기업이 월등히 높은 공시빈도를 보였다. 다만, 상당수가 ‘사회봉사’, ‘성실납세를 통한 사회공헌’, ‘배당을 통한 이익환원’ 등 수사적인 홍보내용이 큰 비중을 차지하여 기업가치와의 관련성이 높은 정보를 확인하기는 어려웠다.

기업의 ESG 경영을 유도하는 목적이 기업 활동 과정에서 발생하는 외부불경제를 사회적 최적 수준까지 줄이는데 있음을 감안하면, 원인 행위에 대한 직접적인 규제만큼 강력한 조치는 없을 것이다. 이에 <그림 Ⅱ-4>에서 사업보고서 내 ‘사업의 내용’ 혹은 ‘투자자 보호를 위하여 필요한 사항’ 등을 중심으로 ESG 관련 외부 규제 강화가 사업위험에 미치는 영향에 대한 공시 여부를 확인하였으나 환경요소와 관련한 규제 위험을 공시한 비율은 환경우량기업이 19%, 환경한계기업이 10%에 불과했다.

뿐만 아니라 근로자에 대한 기업의 안전의무를 강화하는 중대재해처벌법에 대해서 재계는 행정제제, 징벌적 손해배상 및 경영자의 형사처벌 가능성을 명확한 사업위험으로 인식하고 있음에도 불구하고11), 이를 사회(S) 요소의 위험으로 공시하고 개선계획을 알린 기업은 극히 일부에 불과했다.

마지막으로 <그림 Ⅱ-5>에서 예측정보와 관련한 공시수준을 살펴보면, 탄소포집, 재생에너지 사업 등 친환경 사업을 영위하는 기업을 중심으로 ESG 패러다임 전환에 조응하는 설비투자, 기술개발(R&D) 활동을 공시한 기업을 일부 확인할 수 있었으나, 전반적으로 별도 및 통합보고서를 포함한 홈페이지 및 사업보고서 내에 ESG 활동이 기업가치에 미치는 영향을 실질적으로 예측할 수 있는 정보를 공시한 기업은 매우 드물고, 그마저도 환경우량기업에 국한되어 있다.

경영자는 재무적 위험성과 직결되는 ESG 요소에 대해 엄밀히 평가하고 공시를 통해 이를 투자자에게 신속ㆍ충실하게 알릴 필요가 있다. 그러나 전술한 공시현황 분석결과에 따르면 ESG 활동수준이 저조하고, 부정적 외부효과를 스스로 내부화할 역량이 떨어지는 기업일수록 ESG 공시수준이 낮게 나타났다.

본 장에서는 Ⅱ장에서 파악한 공시현황을 토대로 ESG 공시의무화의 적절성을 검토한다. 구체적으로 현행 ESG 공시의무 확대의 시기와 대상의 적절성에 대해 선행연구 결과에 근거한 검토의견을 제시한다.

1. ESG 공시 확대의 필요성

탄소국경세, 노동인권 강화 등 ESG 요소에 대한 규제 강화 기조는 세계적인 추세이며, 새로운 국제 무역 질서로 자리 잡을 가능성이 높다(Larch & Wanner, 2017). 수출비중이 높은 국내 기업들의 경우 실질적인 사업위험과 직결될 것으로 보이며, 규제 강화의 속도가 빠른 국가 및 산업에 매출비중이 높은 기업의 경우 해당 기업뿐만 아니라 해당 기업에 투자하고 있는 투자자 역시 적극적인 대응이 필요하다.

유럽연합을 비롯한 미국, 중국, 홍콩, 일본 등 우리나라 기업의 수출비중이 높은 국가에서 ESG 관련 규제와 공시의무가 동시에 확대되고 있고(Krueger et al., 2021)12), 유럽연합의 지속가능 보고기준 설정과 관련한 새로운 제안서에는 공급사슬(supply chain) 수준에서 ESG 위험요인에 대한 중요성 검토를 강조하고 있다.13) 상기 권역에 대한 우리나라의 최근 5개년 연평균 수출비중은 61%에 달한다.14) 품목별로는 전기전자제품, 화공품, 수송장비, 기계류, 철강제품 순으로 비중이 높아 관련 공급사슬에 속하는 기업의 경우 ESG 요소에 대한 대응수준이 고객과의 계약에 유의적인 영향을 미칠 것으로 예상된다.

위와 같은 ESG 경영의 시급성에 비해 일각에서는 금융위원회의 ‘기업공시제도 종합 개선방안’ 의 추진 일정이 신속하지 않고 공시의무화 대상도 협소하다는 비판이 있다.15) 구체적으로 2030년 이후, 유가증권시장 상장기업에만 공시의무를 부여한 것이 유럽연합을 비롯한 주요국들의 규제수준에 비해 지나치게 느슨하지 않느냐는 비판이다.

기업공시의 핵심적인 기능은 기업 내부자와 외부 이해관계자 간 정보의 비대칭성 완화에 있음을 고려하면(Healy & Palepu, 2001), ESG 공시는 기업의 ESG 활동과 관련한 비용ㆍ편익을 투명하게 공개하여 기업의 ESG 성과에 대한 시장의 자원배분 효율성을 제고하는 데 그 의의가 있다.

최근 ESG 정보에 대한 다수 이해관계자의 정보 수요가 높아지고 있어 관련 공시의 중요성이 강조되고 있으나, 원론적으로 특정 정보에 대하여 의무공시를 강제하는 것은 신중할 필요가 있다. ESG 성과에 기초한 자원배분 효율성을 제고하는 측면에서는 오히려 자율공시 기능을 강화할 필요가 있기 때문이다.

기업이 공시를 하지 않으면, 장기적으로 외부 이해관계자는 기업의 미공시를 부정적인 신호로 해석하므로 이는 기업가치에 부정적인 영향을 미친다(Milgrom, 1981). 또한 외부 이해관계자의 탐색비용을 유발하여 궁극적으로 기업의 비용을 초래하기에, 특정 사안에 대한 경영자의 미공시 결정은 관련 비용ㆍ편익을 사전에 고려한 전략적 의사결정일 수 있다(Verrecchia, 2001).

따라서 의무공시로 인해 기업의 이행부담이 편익을 초과하는 상황, 즉, 규제 개입으로 인한 비효율을 초래하지 않으려면 의무공시를 최소화하고 자율공시를 우선할 필요가 있다(Blacconiere & Patten, 1994). 자율공시 체제 하에서 ESG 대응수준이 높은 기업은 대응수준이 낮은 기업과 동등한 평가를 받는 역선택 상황에 놓이지 않기 위해 최적의 비용 수준에서 ESG 성과를 자발적으로 알릴 유인이 생기고(Akerlof, 1970), 이는 Ⅱ장에서 환경우량기업의 ESG 공시수준이 환경한계기업에 비해 더 높게 나타난 것과 무관하지 않다.

재무보고의 개념체계에서도 기업의 공시이행비용이 기대효익을 초과하지 않을 것을 공시 확대의 제약요인으로 명시하고 있으며, 미국 및 일본 시장을 대상으로 한 선행연구 결과를 살펴보면 ESG 요소에 대한 자발적 공시를 통해서도 시장의 효율적인 메커니즘 작동을 기대할 수 있다(Dhaliwal et al., 2011; Matsumura et al., 2014; Saka & Oshika, 2014; Fatemi et al., 2018).

우리나라도 환경 정보를 자발적으로 공시하는 경우 기업가치에 긍정적인 효과가 있음을 증명한 이기세ㆍ전성일(2019) 결과를 미루어볼 때, 우선은 시장규율을 통한 ESG 공시 활성화를 기대해볼 수 있는 상황이다. 또한, 우리나라의 경우 자율공시와 강제공시가 상호 보완관계를 보이고 있어(김연화ㆍ손성규, 2007; 정성환ㆍ유승원, 2012), 최소한의 사업위험과 관련한 ESG 정보의 비대칭적 상황은 공시의무화를 통해 해소하더라도 상세정보에 대한 공시는 자율공시의 영역으로 놔두어 기업이 시장의 신뢰를 구축할 유인을 제공하는 것이 바람직한 방향으로 판단된다.

물론 전면적인 ESG 공시의무화의 긍정적인 효과도 무시할 수는 없다. 대표적으로 의무공시를 통해 동종 산업 내 비교대상 기업과 ESG 성과에 대한 비교가 용이해지면 평가압력(peer pressure)에 의해 기업 스스로 ESG 대응수준을 높이는 자체규율(self-discipline) 효과를 기대할 수 있다(Jouvenot & Krueger, 2019; Tomar, 2021). 다만, 우리나라가 국제적인 ESG 보고기준 제정을 주도할 수 있는 입장이 아님을 감안할 필요가 있다. 자체적인 기준 마련을 통해 공시의무 확대 일정을 대폭 앞당기는 것은 향후 불필요한 전환비용(conversion cost)을 유발할 것이다. 전면적인 공시의무화의 막대한 이행비용을 고려하면 IFRS 재단의 ESG 보고기준 제정이 완료된 이후 이를 도입하는 과정에서 의무공시의 긍정적 효과를 기대하는 것이 합리적이라 판단된다.

결론적으로 ESG 공시의무화의 방향은 <그림 Ⅲ-2>와 같이 ESG 대응수준이 낮고 지속가능성이 떨어져 투자자 보호가 필요한 상황임에도, 이에 대한 위험을 충실히 공시하지 않아 정보비대칭이 높은 상황의 문제를 해소하는 데 초점이 맞추어져야 한다.

재무보고 기준으로 국제회계기준(IFRS)을 채택하고 있는 우리나라는 기존 재무보고 기준과의 연계성, 국제정합성 등을 고려할 때 IFRS 재단이 제정 추진 중인 지속가능경영보고 기준을 ESG 관련 비재무보고 기준으로 준용해야할 것이다. 따라서 현재는 ESG 공시기준을 명확히 확정하기 어려운 과도기적 상황임을 인식할 필요가 있다.

아울러, 유럽연합의 비재무정보 공시의무화 경험에 비추어볼 때 ESG 활동 강화와는 달리 ESG 공시의무 확대는 기업의 가치평가(valuation)에 부정적인 영향을 미칠 가능성이 높다는 점을 염두에 둘 필요가 있다(Grewal et al., 2018). 현재까지는 투자자들이 ESG와 관련한 규제를 위험 요소로 인지하고 더 높은 할인율을 요구할 뿐만 아니라(Bolton & Kacperczyk, 2021), 에너지 사용량 감축, 친환경 투자 확대 등을 기업의 매출원가ㆍ영업비용의 증가 요인으로 인식하는 경향이 강하기 때문이다(Tomar, 2021). 한편, 미국의 경우 ESG 공시의무 확대로 공시정보의 양이 증가하였음에도 ESG 평가기관의 평가 일관성은 오히려 더 악화되는 것으로 나타났으며(Christensen et al., 2021), 이는 ESG 정보의 특성상 해석과 가치판단에 이해관계자 간 매우 다양한 선호체계가 존재하는 데 기인한다(Zerbib, 2020).

이에 본 장에서는 우리나라의 현 상황을 ESG 공시의무화의 과도기적 상황이자 ESG 활동에 대해서 이해관계자 간 매우 다양한 선호체계가 존재할 수 있는 상황임을 전제하고 ESG 기업공시 개선방안을 제시한다.

1. 중요 ESG 정보의 공시의무화

ESG를 강조하는 국제 경제 질서의 변화는 수출 및 중간재 생산 비중이 높은 국내기업을 중심으로 재무적 위험성과 직결되는 중대한 사안이다. 그럼에도 불구하고 관련 투자의사결정에 필요한 정보가 충실히 제공되지 않는 경향이 확인된다. 특히 ESG 대응수준이 낮아 규제환경 변화의 위험에 크게 노출되어있는 기업일수록 정보의 공시수준이 열악하다. 이러한 기업들은 스스로 유발한 사회적 비용을 자체적으로 부담할 역량이 현저히 떨어져 ESG 규제수준이 급격히 높아지게 될 경우 기업의 지속가능성을 담보할 수 없다. 투자자 보호 차원에서 관련 정보의 비대칭성 문제를 시급히 해소할 필요가 있어 보인다.

따라서 현행 한국거래소의 ‘ESG 정보 공개 가이던스’를 기초로 한 단계적 공시의무 확대방안과 별도로, 투자판단에 필요한 중요 ESG 정보는 사업보고서 상 ‘사업의 내용’ 혹은 ‘투자자 보호를 위하여 필요한 사항’에 공시를 의무화할 필요성이 제기된다. 구체적으로 대규모기업보다는 중견ㆍ중소규모의 기업이, 유가증권시장 상장기업보다는 코스닥시장 상장기업이 ESG 대응수준이 낮은 것으로 판단되는 만큼 최소한의 ESG 정보 공시의무화는 해당 기업군의 투자자 보호 차원에서 긍정적 효과가 기대된다.

투자판단에 필요한 중요성 여부는 <그림 Ⅳ-1>의 재무적 중요성(fi nancial materiality) 관점에서 검토할 수 있다. 재무정보로는 인식되지 않았으나 기업의 가치창출 활동 전반에 위험 또는 기회 요인으로 작용하는 모든 지속가능성 문제(예: ESG 요소와 관련한 규제 및 외부감시 변화, 공급사슬 내 고객사의 정책 변경 등)와 관련해서 정보이용자들의 투자의사결정에 영향을 미칠 수 있는 내용은 중요 ESG 정보에 해당한다.

규제 위험에 대한 공시의무를 부과하더라도 기업이 책임회피성 공시를 하게 되면 정보적 가치는 전혀 기대할 수 없다. 공시 정보에 예측 요소가 포함이 될 수 있도록 규정을 설계할 필요가 있으며, 시나리오 분석과 같이 과학적 증거에 기반한 정량적인 정보의 제공이 어려운 사안일지라도 기업가치와 관련한 최소한의 방향성은 제시하여야 할 것이다.

2. 인증절차 도입

재무적 중요성에 기초한 중요 ESG 정보의 의무공시와 함께 인증절차의 도입도 검토가 필요하다. 해외 주요국의 ESG 공시와 관련하여 지속적으로 제기되는 문제 중 하나는 낮은 신뢰성이다. 유럽연합의 경우 2018년부터 종업원 500인 이상 기업을 대상으로 비재무정보의 공시를 의무화하고 있음에도 공시정보의 낮은 신뢰성이 문제가 되어 이를 강화하기 위한 인증절차를 도입 추진 중이다.

<그림 Ⅳ-2>에서 유럽연합 기업들의 비재무정보에 대한 평균적인 인증비용을 살펴보면, 인증수준에 따라 중소기업은 2,300만원~3,800만원, 대기업은 1억 500만원~1억 7,500만원의 인증비용이 매년 발생할 것으로 예상된다. 단, 이는 유럽연합의 비재무보고 지침에 따른 보고서 전체에 대한 인증비용이므로, 중요 ESG 정보로 인증대상을 제한하는 경우의 인증비용 수준을 합리적으로 재산정해 볼 필요가 있다. 이를 바탕으로 인증절차의 도입에 따른 기업의 이행부담 요인과 정보 신뢰성 제고의 편익을 비교하여 실효적인 공시체계를 구축해야 할 것이다.

기존 ESG 관련 정보의 공시체계를 재정비하여 공시채널을 일원화할 필요성도 제기된다. <표 Ⅳ-1>에서 살펴보면, 환경(E)ㆍ사회(S) 관련 정보의 경우 사업보고서 공시, 거래소 공시, 개별법상 공시 등으로 여러 근거규정에 따라 다양한 공시채널에 공개되고 있다. 구체적인 항목을 살펴보면 World Economic Forum(2020)에서 권고한 환경(E)ㆍ사회(S) 요소 관련 주요 공시사항을16) 이미 상당수 포함하고 있어, 2026년까지 의무화 단계에 있는 지배구조보고서의 내용과 함께 사업보고서를 중심으로 공시채널을 일원화할 경우 ESG 정보에 대한 투자자들의 접근성이 대폭 향상될 것으로 기대한다.

지속가능경영의 중요성은 어제 오늘 강조된 것이 아니다. 1950년대 기업의 사회적 책임(Corporate Social Responsibility, 이하 CSR) 개념이 등장한 이후(Bowen, 1953), 1990년대부터 이미 국제기구(OECD, UN, ISO 등)를 중심으로 환경ㆍ사회 등 다양한 지속가능성 문제에 대해 기업의 책임있는 시민의식을 강조하기 시작했다. 그러나 CSR의 개념적 모호성으로 그 동안 책임투자를 통한 금융기관의 효과적인 관여를 유도하는데 한계점이 존재했다(강원ㆍ정무권, 2020).

이에 대한 대안으로 등장한 ESG는 기업의 지속가능성을 환경(E), 사회(S), 지배구조(G) 요소로 구분하여, 비재무정보이지만 객관적인 측정과 평가의 노력을 통해 다양한 이해관계자의 관여를 촉진한다는 점에서 기업경영 전반에 미치는 파급효과가 클 것으로 예상되며, 기업공시의 역할 또한 강조될 것으로 보인다.

다만, 현재로서는 ESG와 관련한 일관된 보고기준이 확립되어 있지 않고 기업별로도 ESG 공시수준이 상당한 편차를 보이고 있다. 전문 기관투자자의 경우 기업에 필요한 정보를 직접 요구하고 적극적인 관여를 할 수 있는 협상력을 보유하고 있지만, 이러한 협상력이 없는 개인투자자의 경우 정보 위험에 쉽게 노출될 수밖에 없다. 특히, ESG 공시수준이 낮은 기업들이 대체로 규모가 작고 코스닥시장 상장기업이 많아 기관투자자의 적극적인 관여 유인을 기대하기 어렵다는 점에서 투자자 보호를 위해서는 ESG 수준이 낮은 기업을 중심으로 정보비대칭성 해소를 위한 정책이 집중될 필요가 있다.

투자판단에 필요한 중요 ESG 정보는 사업보고서 상 ‘사업의 내용’ 혹은 ‘투자자 보호를 위하여 필요한 사항’에 공시를 의무화하여 ESG 정보의 비대칭적 상황을 적극 해소할 필요가 있다. 상세정보에 대한 공시는 자율공시의 영역으로 두어 기업이 자발적으로 시장의 신뢰를 구축할 유인을 제공함이 바람직하다. 공시정보의 신뢰성 제고를 위해 이에 대한 인증절차 역시 도입을 검토해야 할 것이다.

ESG 성과를 ‘어떻게’ 알릴지도 중요한 문제이지만 그 이전에 어떠한 ‘성과’를 알릴 것인지 내실에 집중하는 것이 가장 중요한 과제임을 간과해서는 안 된다. 실질이 뒤따르지 않은 공시는 결국 시장의 냉혹한 평가를 받기 때문이다.

1) 금융위원회(2021. 1. 14)

2) 국제통합보고위원회(International Integrated Reporting Council: IIRC), 국제보고서가이드라인(Global Reporting Initiative: GRI), 지속가능회계기준위원회(Sustainability Accounting Standards Board: SASB), 유럽연합의 비재무정보공시의무화지침(Non-Financial Reporting Directive: NFRD) 등이 주요 보고기준으로 활용되고 있다.

3) 한국거래소(2021. 1. 18)

4) 한국경제(2021. 1. 22), 이투데이(2021. 3. 30), 법률신문(2021. 4. 5), 매일경제(2021. 4. 28)

5) IFRS 재단의 지속가능보고와 관련한 협의문서(IFRS, 2020), 유럽연합의 지속가능 보고기준 설정과 관련한 제안서(EU, 2021a) 참조

6) 환경(E) 요소에 대한 결과를 ESG 요소 전반에 대한 결과로 확대해석 하는 것에는 주의를 요한다.

7) Matsumura et al.(2014)은 탄소배출량 1톤의 사회정화 비용을 약 $17로 추정하였으며, 본고에서는 원/달러 환율을 ₩1,100으로 가정하여 기업의 탄소배출량 1톤 당 부정적 외부효과를 ₩18,700으로 추정하였다.

8) 기획재정부(2020. 12. 7)

9) 금융감독원(2021. 4. 9)

10) K-GAAP 제33장 ‘온실가스 배출권과 배출부채’

11) 한국경제(2021. 3. 31), 서울경제(2021. 5. 14)

12) Responsible Investor(2021. 4. 6)

13) EU(2021b)

14) 관세청 수출입무역통계

15) 임팩트온(2021. 1. 15)

16) World Economic Forum(2020)은 환경(E) 요소의 주요 공시사항으로 탄소배출권, 기타 온실가스 배출, 수질 오염, 친환경 에너지 사용량, 기후변화 대응, 법규 위반 사항 등을, 사회(S) 요소의 주요 공시사항으로 여성인력 비중, 근로복지 사항, 사업장 안전사항, 지역사회 기여도, 기타 법규 위반 사항 등을 권고한 바 있다.

참고문헌

강원ㆍ정무권, 2020, 비재무지표와 기업의 시장성과 간의 관계에 대한 연구: ESG 지표 개발에 사용되는 사건의 시장반응 분석,『연세경영연구』57(2), 1-22.

금융감독원, 2021. 4. 9, 온실가스 배출권과 배출부채 관련 주석공시 모범사례, 보도자료.

금융위원회, 2021. 1. 14, 기업공시제도 종합 개선방안, 보도자료.

기획재정부, 2020. 12. 7, 2050 탄소중립 추진전략, 보도자료.

김연화ㆍ손성규, 2007, 자율공시의 정보효과,『회계저널』16, 1-22.

매일경제, 2021. 4. 28, ESG 소문 못내면 소용없어... 공시에 공들여라.

법률신문, 2021. 4. 5, 기업, 사업영역별 특성 따른 ESG 정보공개 수준에 맞춰 대응해야.서울경제, 2021. 5. 14, 기업 호소에도... 근본해결책 없이 여야 중대재해법 강화.이기세ㆍ전성일, 2019. 탄소배출정보가 기업가치에 미치는 영향,『환경정책』27(2), 69-98.이인형, 2021,『ESG 평가 체계 현황과 특성분석』, 자본시장연구원 이슈보고서 21-09.이투데이, 2021. 3. 30, ‘ESG 공시 의무화 앞당기자’ 토론회서도 ‘찬반’ 팽팽.

임팩트온, 2021. 1. 15, 2025년 너무 늦다 vs. 기업들 소화불량 걸린다... ESG 정보공시 의무화, 어떻게 봐야 하나.

정성환ㆍ유승원, 2012, 자율공시와 보수주의가 자기자본비용에 미치는 영향,『회계학연구』37(1), 267-308.

한국거래소, 2021. 1. 18, ESG 정보 공개 가이던스, 보도자료.

한국경제, 2021. 1. 22, 정치권도 ESG 관심…의제 선점 경쟁 나서.

한국경제, 2021. 3. 31, 중대재해법 책임범위 지나치게 모호… 내년 법 시행 前 보완입법 마련 해야.

Akerlof, G., 1970, The market for “Lemons”: Quality uncertainty and the market mechanism, The Quarterly Journal of Economics 84(3), 488-500.

Blacconiere, W.G., Patten, D.M., 1994, Environmental disclosures, regulatory costs, and changes in firm value, Journal of Accounting and Economics 18(3), 357-377.

Bolton, P., Kacperczyk, M., 2021, Global pricing of carbon-transition risk, National Bureau of Economic Research working paper No.28510.

Bowen, H.R., 1953, Social Responsibilities of the Businessman, University of Lowa Press.

Christensen, D.M., Serafeim, G., Sikochi, S., 2021, Why is corporate virtue in the eye of the beholder? The case of ESG ratings, The Accounting Review, Forthcoming.

Dhaliwal, D.S., Li, O.Z., Tsang, A., Yang, Y.G., 2011, Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting, The Accounting Review 86(1), 59-100.

EU, 2021a, Proposals for a Relevant and Dynamic EU Sustainability Reporting Standard Setting.

EU, 2021b, Proposal for a Corporate Sustainability Reporting Directive (CSRD).

Fatemi, A., Glaum, M., Kaiser, S., 2018, ESG performance and firm value: The moderating role of disclosure, Global Finance Journal 38, 45-64.

Grewal, J., Riedl, E.J., Serafeim, G., 2018, Market reaction to mandatory nonfinancial disclosure, Management Science 65(7), 3061-3084.

Healy, P.M., Palepu, K.G., 2001, Information asymmetry, corporate disclosure, and the capital markets: A review of the empirical disclosure literature, Journal of Accounting and Economics 31(1-3), 405-440.

Henderson, R., 2020, Reimagining Capitalism in a World on Fire, Hachette UK.

IFRS, 2020, Consultation Paper on Sustainability Reporting.

Jouvenot, V., Krueger, P., 2019, Mandatory corporate carbon disclosure: Evidence from a natural experiment, Available at SSRN.

Krueger, P., Sautner, Z., Tang, D.Y., Zhong, R., 2021, The effects of mandatory ESG disclosure around the world, Available at SSRN.

Larch, M., Wanner, J., 2017, Carbon tariffs: An analysis of the trade, welfare, and emission effects, Journal of International Economics 109, 195-213.

Matsumura, E.M., Prakash, R., Vera-Munoz, S.C., 2014, Firm-value effects of carbon emissions and carbon disclosures, The Accounting Review 89(2), 695-724.

Milgrom, P.R., 1981, Good news and bad news: Representation theorems and applications, The Bell Journal of Economics, 380-391.

OECD, 2020, ESG Investing: Practices, Progress and Challenges, Technical Report.

Responsible Investor, 2021. 4. 6, Japanese firms should disclose sustainability efforts, says proposed governance code update.

Saka, C., Oshika, T., 2014, Disclosure effects, carbon emissions and corporate value, Sustainability Accounting, Management and Policy Journal 5(1), 22-45.

Tomar, S., 2021, Greenhouse gas disclosure and emissions benchmarking, SMU Cox School of Business Research Paper No.19-17, Available at SSRN.

Verrecchia, R.E., 2001, Essays on disclosure, Journal of Accounting and Economics 32(1-3), 97-180.

World Economic Forum, 2020, Measuring Stakeholder Capitalism Towards Common Metrics and Consistent Reporting of Sustainable Value Creation.

Zerbib, O.D., 2020, A sustainable capital asset pricing model (S-CAPM): Evidence from green investing and sin stock exclusion, Available at SSRN.

Ⅰ. 연구배경 및 목적

Ⅱ. ESG 기업공시 현황

1. 탄소보상배율의 측정 및 기업 분포

2. 환경한계ㆍ환경우량기업의 공시현황

가. 환경한계ㆍ환경우량기업의 특성

나. 별도보고서 공시현황

다. 사업보고서 공시현황

Ⅲ. ESG 공시의무화의 적절성 검토

1. ESG 공시 확대의 필요성

2. ESG 공시의무화의 방향성

Ⅳ. ESG 기업공시 개선방안

1. 중요 ESG 정보의 공시의무화

2. 인증절차 도입

3. 기존 ESG 공시체계의 재정비 및 공시채널 일원화

Ⅴ. 결론

Ⅱ. ESG 기업공시 현황

1. 탄소보상배율의 측정 및 기업 분포

2. 환경한계ㆍ환경우량기업의 공시현황

가. 환경한계ㆍ환경우량기업의 특성

나. 별도보고서 공시현황

다. 사업보고서 공시현황

Ⅲ. ESG 공시의무화의 적절성 검토

1. ESG 공시 확대의 필요성

2. ESG 공시의무화의 방향성

Ⅳ. ESG 기업공시 개선방안

1. 중요 ESG 정보의 공시의무화

2. 인증절차 도입

3. 기존 ESG 공시체계의 재정비 및 공시채널 일원화

Ⅴ. 결론