자본시장연구원의 보고서 자료를 소개합니다.

자산운용업 경쟁력 강화 시리즈 2: 공모주식형펀드시장의 변화와 자산운용사의 대응

이슈보고서 23-26 2023.11.30

- 연구주제 자산운용/연금

- 페이지 26 Page

과거 우리나라 공모펀드시장의 주역을 담당했던 액티브 주식형펀드의 규모가 빠르게 줄어들고 있다. 액티브 주식형펀드가 펀드시장의 변방으로 물러서는 것은 바람직하지 않다. 2010년대 들어서 지속되고 있는 액티브 주식형펀드시장 침체 배경을 살펴보고, 시장의 재도약 방향을 고민해 볼 시점이다.

펀드 단위 데이터로 분석한 결과 액티브 주식형펀드의 운용성과는 평균적으로 벤치마크 수익률을 넘어서기 어려웠다. 2012년 이후 이러한 양상이 더 명확하게 나타났다. 따라서 부진한 운용성과가 액티브 주식형펀드 시장규모 축소에 일정 부분 영향을 미친것으로 추정된다. 그러나 2012년 이후로는 우수한 운용성과를 올린 액티브 주식형펀드도 대규모 현금유출을 피할 수 없었다는 측면에서 시장의 구조적 변화들도 액티브 주식형펀드시장의 침체에 영향을 미친것으로 보인다. 수요자 측면에서의 구조적 변화는 거래 편의성이 높은 ETF로의 투자자 이동, 사모펀드 중심의 대체투자펀드 수요 확대 등의 변화를 꼽을 수 있다. 공급자 측면의 변화, 즉 새롭게 부상하는 시장으로의 자산운용사 목표시장 이동도 시장의 구조적 변화로 볼 수 있다.

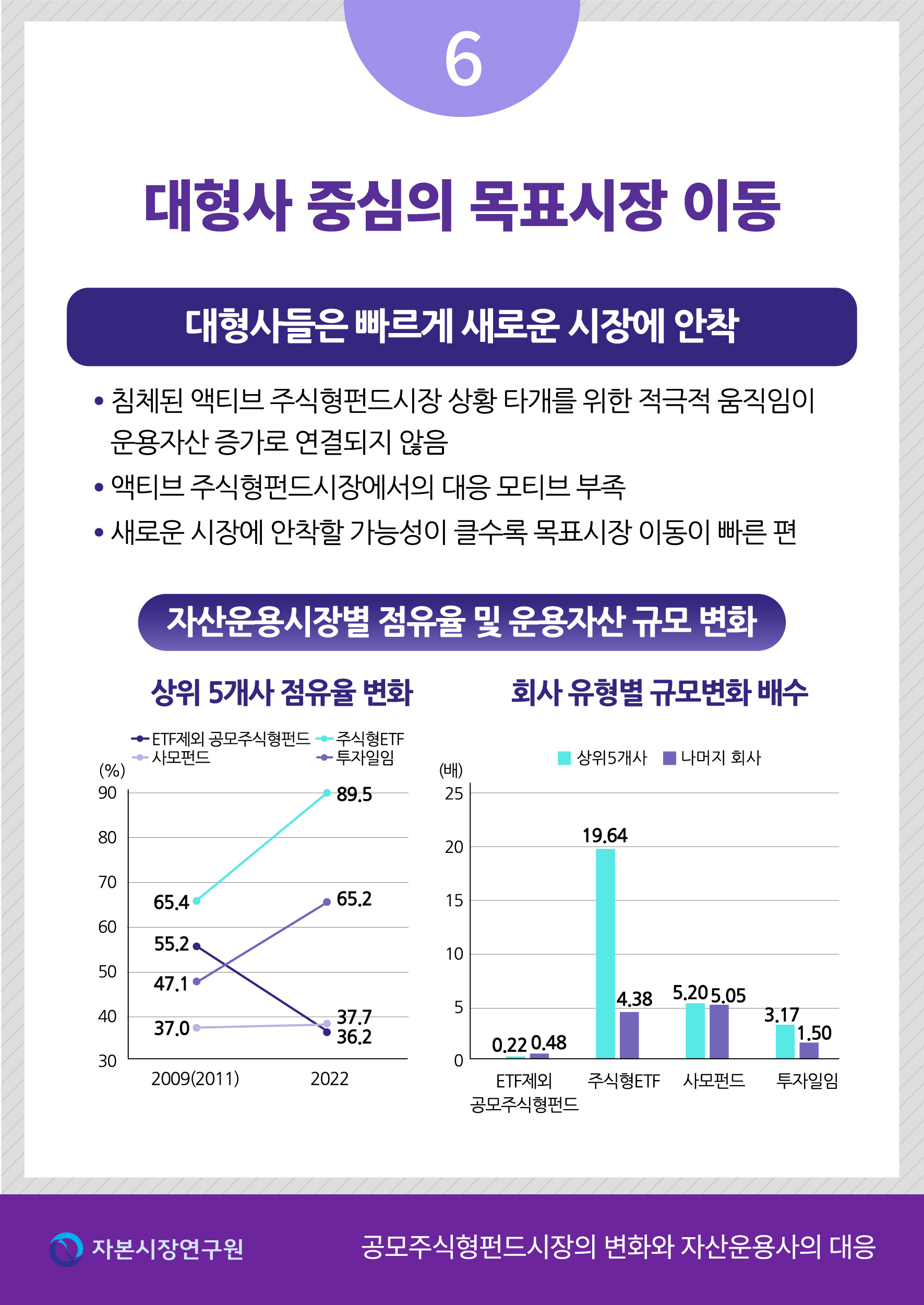

몇 가지 지표 추정을 통해 액티브 주식형펀드 운용성과 제고와 운용자산 확보를 위한 자산운용사들의 대응 노력을 측정해 본 결과, 시장침체를 타개하기 위한 적극적인 움직임이 포착되지 않았다. 이러한 현상은 ETF, 사모펀드, 투자일임 등 새로운 시장에 집중할 수 있는 여력이 상대적으로 더 큰 대형사들에서 두드러지게 나타났다. 액티브 주식형펀드의 운용성과를 제고하더라도 운용자산 유출을 피할 수 없다는 현실적인 어려움도 자산운용사들의 선택에 영향을 미쳤을 것이다.

강력한 리서치 기능과 현장 탐방에 기반한 기업분석은 액티브펀드의 운용성과를 제고하는데 있어서 여전히 중요하다. 펀드 운용에 소요되는 비용을 낮추는 것도 자산운용사들의 과제이다. 정책 측면에서는 자산운용과 관련된 규제를 급변하는 환경에 적합하도록 개선할 필요가 있다. 판매보수 하락을 유도하기 위한 판매보수체계 개편 역시 시급한 과제이다. 개방형 판매채널의 유용성 확보 및 경쟁 강화도 필요하다.

펀드 단위 데이터로 분석한 결과 액티브 주식형펀드의 운용성과는 평균적으로 벤치마크 수익률을 넘어서기 어려웠다. 2012년 이후 이러한 양상이 더 명확하게 나타났다. 따라서 부진한 운용성과가 액티브 주식형펀드 시장규모 축소에 일정 부분 영향을 미친것으로 추정된다. 그러나 2012년 이후로는 우수한 운용성과를 올린 액티브 주식형펀드도 대규모 현금유출을 피할 수 없었다는 측면에서 시장의 구조적 변화들도 액티브 주식형펀드시장의 침체에 영향을 미친것으로 보인다. 수요자 측면에서의 구조적 변화는 거래 편의성이 높은 ETF로의 투자자 이동, 사모펀드 중심의 대체투자펀드 수요 확대 등의 변화를 꼽을 수 있다. 공급자 측면의 변화, 즉 새롭게 부상하는 시장으로의 자산운용사 목표시장 이동도 시장의 구조적 변화로 볼 수 있다.

몇 가지 지표 추정을 통해 액티브 주식형펀드 운용성과 제고와 운용자산 확보를 위한 자산운용사들의 대응 노력을 측정해 본 결과, 시장침체를 타개하기 위한 적극적인 움직임이 포착되지 않았다. 이러한 현상은 ETF, 사모펀드, 투자일임 등 새로운 시장에 집중할 수 있는 여력이 상대적으로 더 큰 대형사들에서 두드러지게 나타났다. 액티브 주식형펀드의 운용성과를 제고하더라도 운용자산 유출을 피할 수 없다는 현실적인 어려움도 자산운용사들의 선택에 영향을 미쳤을 것이다.

강력한 리서치 기능과 현장 탐방에 기반한 기업분석은 액티브펀드의 운용성과를 제고하는데 있어서 여전히 중요하다. 펀드 운용에 소요되는 비용을 낮추는 것도 자산운용사들의 과제이다. 정책 측면에서는 자산운용과 관련된 규제를 급변하는 환경에 적합하도록 개선할 필요가 있다. 판매보수 하락을 유도하기 위한 판매보수체계 개편 역시 시급한 과제이다. 개방형 판매채널의 유용성 확보 및 경쟁 강화도 필요하다.

Ⅰ. 검토 배경

공모펀드는 소액 개인투자자들이 다양한 자산에 분산투자 할 수 있는 대표적인 수단이다. 감독기관이 판매 및 운용, 자산보관을 규율하고, 공시를 통해 적절한 정보를 제공하는 등 투자자보호 장치가 비교적 잘 갖추어져 있기 때문이다. 이러한 이유로 과거 개인투자자들의 핵심 자산증식 수단으로 기능했던 공모펀드는 2010년대 중반 이후 성장속도가 눈에 띄게 느려졌다. 공모대체투자펀드의 공급부족으로 투자자들의 수요를 충족시키지 못한 것도 공모펀드시장 성장정체의 한 요인이지만, 주식형펀드의 위축이 문제의 핵심인 것으로 평가된다.

최근 공모주식형펀드시장의 위축은 ETF의 팽창과 액티브펀드의 위축이라는 구조변화를 동반하고 있다. 글로벌 자산운용시장에서의 ETF 성장세를 고려해 볼 때 이는 자연스러운 흐름이다. 그러나 펀드 선진국들의 액티브 주식형펀드는 성장세를 유지하고 있지만, 우리나라의 액티브 주식형펀드 규모는 줄어들고 있다.

주식형ETF라는 매력적인 대안이 존재하기 때문에 액티브 주식형펀드의 위축은 큰 문제가 아니라는 반론이 제기될 수 있다. 그러나 액티브 주식형펀드의 규모가 미미할 정도까지 줄어드는 것은 바람직하지 않다. 우선, 이는 액티브 운용을 선호하는 투자자들의 선택지를 줄이는 결과를 초래한다. 위험-수익구조의 다양성, 시장환경 변화에 대한 즉각적인 대처 능력 등의 측면에서 액티브 주식형펀드만의 장점이 있고, 이를 선호하는 투자자들도 있기 때문이다.

액티브 주식형펀드시장의 위축은 자산운용사들의 장기적인 경쟁력에도 부정적인 영향을 미친다. 자산운용사들의 경쟁력은 창의적인 상품구조 설계, 기업분석 능력을 통한 저평가 기업 발굴, 우수한 운용전략 및 인력의 결합을 통한 시장 초과수익률 창출로부터 나온다. 따라서 자산운용사들이 시장을 추종하는 ETF 운용에 집중할수록 자산운용사 경쟁력의 근간이 위축될 수 있다.1) 액티브 주식형펀드는 다른 유형의 펀드에 비해 운용보수율이 높은 편이다. 따라서 액티브 주식형펀드시장의 위축은 자산운용사들의 영업수익성에도 부정적인 영향을 미친다.

자본의 효율적인 배분과 금융시장의 안정 측면에서도 액티브 주식형펀드의 지나친 위축은 바람직하지 않다. 액티브 주식형펀드는 패시브펀드와 달리 초과수익률을 만들기 위해 저평가 기업을 끊임없이 발굴하고 투자한다. 이는 시가총액 상위 기업으로의 자본집중을 완화하고, 버블의 발생을 막음으로써 시장의 효율성 제고에 기여한다(Anadu et al., 2020; Blitz, 2014).

이 보고서는 우리나라 액티브 주식형펀드시장의 위축이 심각하다는 우려에서 작성되었다. 최근 10여년간 국내 공모주식형펀드시장에서 어떤 변화가 일어났고, 그 변화의 기저에 무엇이 자리 잡고 있는지 살펴보는 것은 중요한 이슈이다. 이러한 문제의식을 염두에 두고 다음과 같은 내용을 분석한다. 첫째, 액티브 주식형펀드의 비용차감 후 운용성과 및 현금흐름을 분석한다. 특히, 2012년 이후 나타나는 액티브 주식형펀드로부터의 대규모 현금유출에 부진한 운용성과가 영향을 미친 것인지 검토한다. 운용성과 이외의 시장 구조적 변화들이 영향을 미쳤을 가능성에 대해서도 논의한다. 둘째, 어려운 시장환경하에서 자산운용사들은 액티브 주식형펀드의 운용성과를 제고하고, 운용자산을 확보하기 위해 얼마나 노력했는지 평가한다. 사모펀드시장 및 투자일임시장 등 여타 시장에서 적극적으로 영업할 수 있는 자산운용사와 그렇지 못한 자산운용사 간에 액티브 주식형펀드시장 개선을 위한 노력에 차이가 있었는지도 알아본다. 셋째, 액티브 주식형펀드시장의 재도약을 위해 필요한 자산운용사와 정책 측면의 과제를 간략하게 논의한다.

Ⅱ. 공모주식형펀드시장의 변화

본 장에서는 공모주식형펀드시장의 추이를 살펴보고, 변화의 특징을 분석한다. 2012년을 기점으로 일반 공모주식형펀드의 순자산총액이 주가지수 상승과는 반대의 행보를 보였다는 점에 주목해 일반 공모주식형펀드의 대부분을 구성하는 액티브 주식형펀드의 운용성과 및 현금흐름에 어떤 변화가 있었는지 분석한다. 시장의 구조적 변화가 미친 영향에 대해서도 논의한다.

1. 공모주식형펀드시장의 규모와 구성 변화

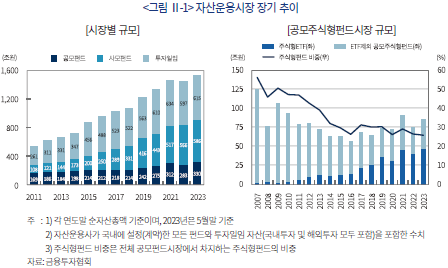

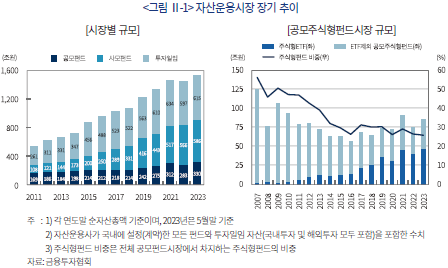

우리나라 자산운용시장은 2010년대를 거치면서 사모펀드와 투자일임을 중심으로 재편되었다. 개인투자자가 주요 고객인 공모펀드는 2014년부터 2019년까지 거의 성장하지 못했다. 그 결과 공모펀드시장이 자산운용시장에서 차지하는 비중은 2011년 31.4%에서 2023년 5월말에는 21.6%까지 떨어졌다(<그림 Ⅱ-1>). 이는 기관투자자 운용자산의 급증, 2015년 이후 정부의 사모펀드 활성화 정책에 따른 시장의 무게 추 이동 등이 반영된 결과로 보인다.

공모펀드시장 성장 정체의 핵심은 주식형펀드시장의 위축이다. 공모주식형펀드의 순자산총액은 2007년말 125조원에서 2023년 5월말에는 86조원으로 줄어들었다.2) 이에 따라 공모펀드시장 전체에서 차지하는 주식형펀드의 비중은 2007년 56%에서 2023년 5월말에는 26%로 대폭 하락했다. 공모주식형펀드시장의 급격한 위축은 일반 주식형펀드와 주식형ETF의 극명한 대비를 동반하고 있다. 2007년에는 일반 주식형펀드 123조원, 주식형ETF 2조원 규모였으나, 2023년 5월에는 그 수치가 각각 38조원과 48조원을 기록했다3)(<그림 Ⅱ-1>).

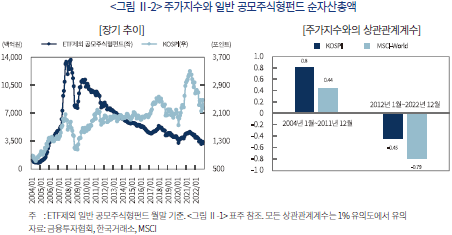

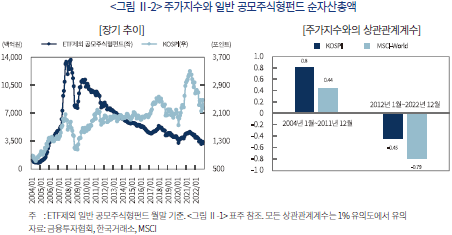

주식시장의 평균적인 주가흐름과 공모주식형펀드 순자산총액 간의 장기적인 관계를 살펴보면 2011~2012년을 전후한 시점에 큰 변화가 발견된다. <그림 Ⅱ-2>는 월간 데이터를 기초로 2004년 1월부터 2022년 12월까지 주가지수와 일반 공모주식형펀드(ETF 제외) 순자산총액의 관계를 보여준다. KOSPI는 일부 기간을 제외하면 전반적으로 상승 추세를 보였다. 일반 공모주식형펀드 순자산총액과 주가와의 관계는 2011~2012년을 전후해 상반된 모습을 보인다. 이 시점 이전까지 KOSPI와 유사한 흐름을 보이던 주식형펀드 순자산총액은 이 시점 이후부터 약 10년간 KOSPI의 흐름과는 달리 지속적으로 줄어들었다. 이는 상관관계계수 추정을 통해서도 확인된다. <그림 Ⅱ-2>는 국내외 주가지수와 일반 공모주식형펀드 순자산총액 간의 상관관계계수 추정치를 두 기간(2004년 1월~2011년 12월, 2012년 1월~2022년 12월)으로 나누어 보여준다.4) 전반기에 양(+)의 수치가 관측되던 일반 공모주식형펀드 순자산총액과 주가지수 간의 상관관계는 후반기에 음(-)의 값으로 전환되었다.

2. 액티브 주식형펀드의 운용성과 및 현금흐름

가. 분석 목적 및 활용 자료

전술한 바와 같이 2012년 이후 시장의 주가는 상승 추세였지만, 액티브 주식형펀드의 순자산총액은 반대의 행보를 보였다. 본 절에서는 펀드 단위 자료를 활용해 액티브 주식형펀드의 운용성과 및 현금흐름을 2012년 이전과 이후로 나누어 비교 분석한다. 분석의 목적은 두 가지다. 첫째, 액티브 주식형펀드의 운용성과가 후반기인 2012년 이후에 악화되었는지 확인한다. 둘째, 액티브 주식형펀드 중 운용성과가 우수한 펀드들도 후반기에는 자금유입이 부진했는지 알아본다.

분석에 활용할 데이터는 ㈜에프앤가이드의 에프앤스펙트럼으로부터 추출하였다. 분석대상은 2006년부터 2022년까지 총 17년간의 연간 데이터이며, 국내 주식형펀드로 한정한다. 이 기간 중 존재했던 모든 펀드를 분석대상에 포함하되, 몇 단계 데이터 필터링 과정을 거쳤다. 우선 추출된 모든 국내 주식형펀드에서 인덱스펀드를 분리하고, 남은 펀드를 액티브 주식형펀드로 정의한다. 액티브 주식형펀드에는 모자펀드와 종류형펀드(클래스펀드)가 있는데, 모자펀드 중에서는 자펀드만을, 종류형펀드 중에서는 설정이 가장 오래된 클래스만을 분석대상에 포함한다.5) 이와 같은 과정을 통해 액티브 주식형펀드 1,122개(연간 기준 총관측치는 9,325개)가 분석대상에 포함되었다. 펀드 설정 후 1년이 지나지 않아 연간수익률 계산이 불가능한 관측치를 빼면 분석에 포함될 총관측치는 8,530개이다. 분석에 활용된 변수는 펀드의 연간수익률과 벤치마크 연간수익률, 연간 현금흐름증감률 등이다. 펀드의 연간수익률은 1년 동안 펀드 기준가의 일별 변화(결산이익분배율 포함)를 반영한 시간가중수익률이다. 따라서 분석에 활용된 펀드의 운용성과는 운용보수 및 판매보수 등 펀드가 지불하는 모든 투자비용이 차감된 순수익률이다.

나. 운용성과 및 현금흐름 분석

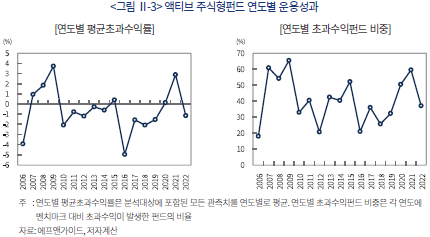

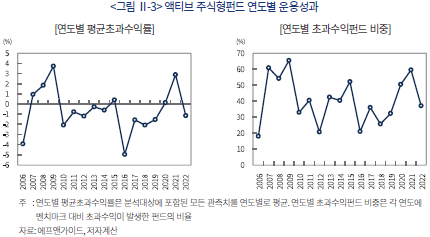

<그림 Ⅱ-3>에는 액티브 주식형펀드의 연도별 평균초과수익률과 초과수익펀드 비중이 정리되어 있다.6) 글로벌 금융위기 기간을 전후해 변동성이 높았던 초과수익률은 2010년대를 지나오면서 변동성이 줄어드는 모습을 보였다. 2006~2022년(17년) 중 액티브 주식형펀드의 수익률이 벤치마크 수익률을 초과한 횟수는 6년에 그쳤다. 특히 2012년 이후로는 11년 동안 양(+)의 초과수익률이 발생한 연도가 3년에 불과했다. 코로나 확산 시기의 주가 상승기인 2020년과 2021년을 제외하면 2015년에만 양(+)의 초과수익률이 나타났다. 연도별로 초과수익이 발생한 펀드의 비율이 얼마나 되는지 살펴보자. 액티브 주식형펀드는 2006~2022년 중 절반 이상(50%)의 펀드에서 초과수익이 발생한 횟수가 6년이었다. 이는 투자자들이 초과수익률이 발생하는 액티브 주식형펀드를 고르기 쉽지 않다는 의미이다. 전기간에 걸쳐 운용성과가 우수하다고 보기 어려운 가운데, 2012년 이후에 운용성과 부진이 더 심한 것으로 평가할 수 있겠다.

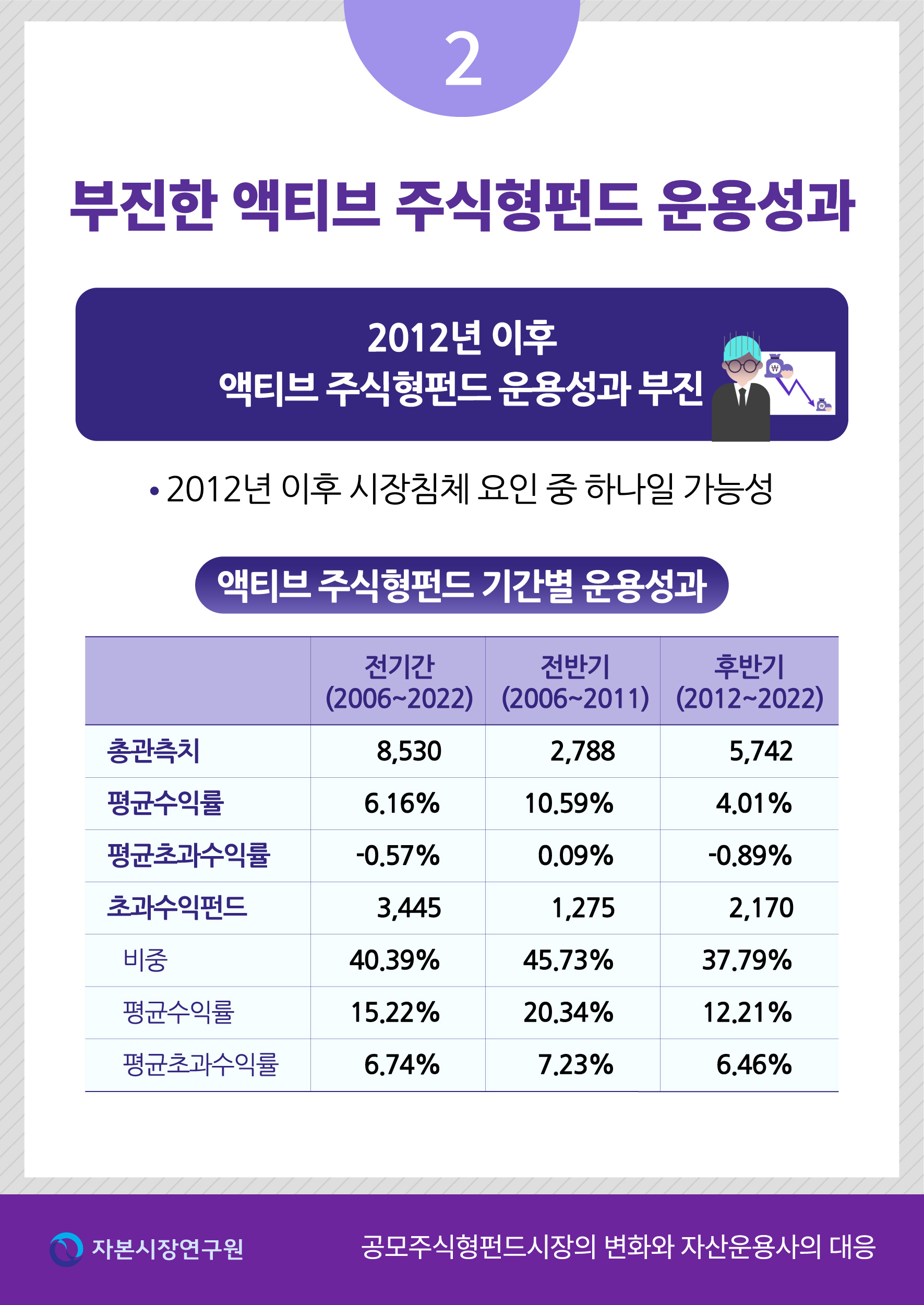

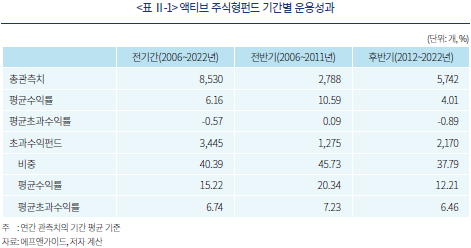

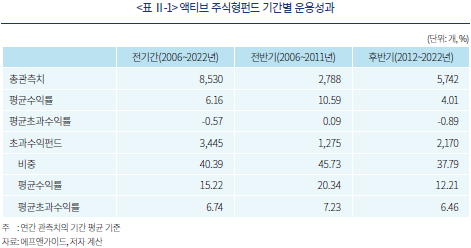

액티브 주식형펀드의 기간별 평균 운용성과는 <표 Ⅱ-1>에 정리되어 있다. 액티브 주식형펀드의 전기간(2006~2022년) 평균수익률은 6.16%이며, 평균초과수익률은 –0.57%로 벤치마크 수익률을 넘어서지 못했다. 기간별 운용성과를 비교해 보면 후반기 운용성과가 전반기 대비 다소 부진한 것으로 확인된다. 평균수익률, 평균초과수익률, 초과수익펀드 비중 등 대부분의 운용성과 관련 지표들이 후반기에 더 부진한 것으로 나타났다. 초과수익발생 펀드로 분석대상을 한정하면 운용성과가 전반적으로 우수한 편이다. 다만, 이 경우에도 후반기 운용성과가 전반기에 비해 다소 낮았다. 전술한 연도별 운용성과 분석 결과와 종합해 보면, 액티브 주식형펀드의 운용성과는 평균적으로 우수하다고 볼 수 없으며, 2012년 이후에 이러한 현상이 더 명확하게 나타난다.

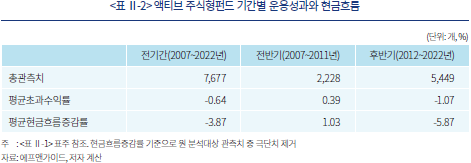

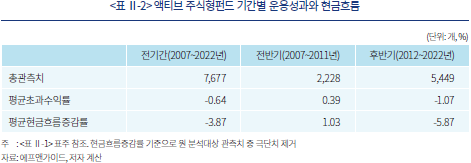

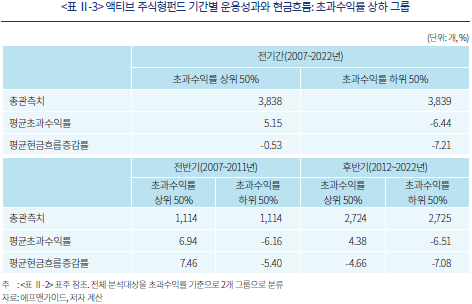

1절에서 언급한 바와 같이 일반 공모주식형펀드(ETF제외)의 순자산총액은 2012년 이후 주가지수의 장기적인 상승 흐름과 달리 하락했다. 이하에서는 펀드 단위 데이터를 통해 액티브 주식형펀드의 현금흐름을 운용성과와 연계해 비교한다.7) <표 Ⅱ-2>에 따르면, 전기간 평균현금흐름증감률은 연간 –3.87%였다. 이는 초과수익률을 창출하지 못한 부진한 운용성과에 따른 페널티로 볼 수 있겠다. 전반기와 후반기로 나누어 비교해 보면, 후반기 액티브 주식형펀드 시장의 어두운 상황이 잘 나타난다. 액티브 주식형펀드는 전반기에 소폭의 초과수익률로 약간의 현금흐름을 창출했다. 그러나 후반기에는 부진한 운용성과와 함께 상당한 규모의 현금유출을 피할 수 없었다.

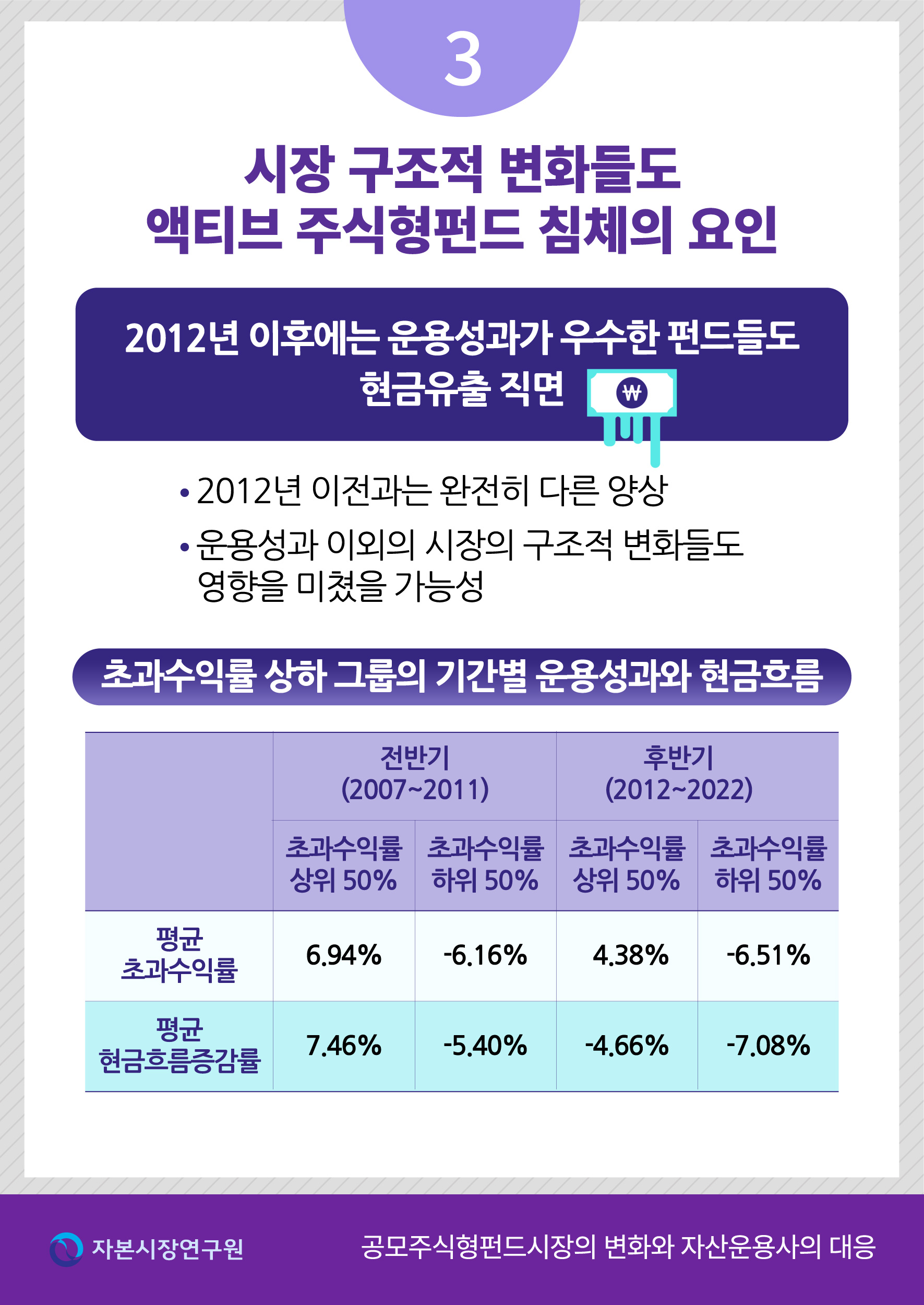

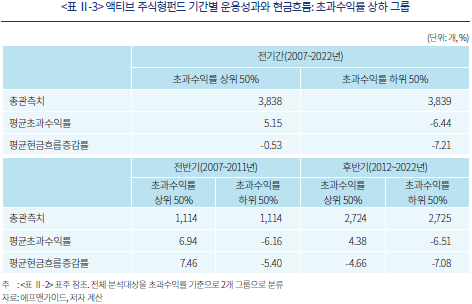

운용성과와 현금흐름의 관계를 초과수익률 상위 그룹과 하위 그룹으로 나누어 살펴보면(<표 Ⅱ-3>), 액티브 주식형펀드가 투자자 자금을 유치하는 것이 얼마나 어려운지 확인된다. 2007~2022년 중 액티브 주식형펀드의 경우 초과수익률 상위 50% 관측치의 평균초과수익률이 5.15%였으나, 현금흐름은 평균적으로 감소했다(-0.53%). 초과수익률 하위 50% 관측치의 경우에는 매우 낮은 운용성과와 함께 연평균 7.21%의 현금이 순유출되었다. 즉, 액티브 주식형펀드는 초과수익률 기준 상위 50%에 속해 우수한 운용성과를 거두어도 현금유출이 발생했다.

이러한 양상은 전반기와 후반기로 나누어 분석하면 더 명확하게 나타난다. 전반기인 2007년~2011년 중 상위 50% 초과수익률을 올린 액티브 주식형펀드는 연평균 7.46%의 현금흐름 유입으로 보상받았다. 그러나 2012년 이후에는 양호한 운용성과를 거둔 액티브 주식형펀드도 투자자들의 선택을 받지 못했다. 이 기간에 초과수익률 상위 50%에 속한 액티브 주식형펀드로부터 연평균 4.66%의 현금이 순유출되었다. 이 펀드들의 연평균 초과수익률은 4.38%로 낮지 않았다.8)

3. 시장의 구조적 변화

액티브 주식형펀드의 운용성과와 현금흐름을 분석한 결과 다음과 같은 특징을 발견했다. 액티브 주식형펀드의 운용성과는 전반적으로 부진했는데, 평균적으로 벤치마크 수익률을 넘어서기 어려웠다. 2012년 이후에 이러한 양상이 더 두드러졌다. 따라서 부진한 운용성과가 후반기 액티브 주식형펀드로부터의 현금유출을 일정 부분 설명한다고 볼 수 있겠다. 그러나 우수한 운용성과를 올린 액티브 주식형펀드도 현금유출을 피할 수 없었다는 측면에서 운용성과 이외의 여타 요소들, 즉 시장의 구조적 변화들도 액티브 주식형펀드시장의 침체에 영향을 미친 것으로 추정된다.9) 시장의 구조적 변화들은 크게 투자자 수요의 변화와 그에 따른 공급자, 즉 자산운용사들의 전략적 변화로 구분해 볼 수 있다.

투자자 수요 변화의 핵심 중 하나는 단연 ETF의 부상이다. 본질적으로 펀드와 동일한 특징을 지니는 ETF는 주식형뿐만 아니라 파생형 등 다양한 유형의 상품이 출시되면서 액티브 주식형펀드의 강력한 대체재로 성장했다. ETF는 거래 편의성, 비용 효율성, 상품 다양성 등을 무기로 투자자들의 인기를 얻게 된 것으로 추정된다(김민기ㆍ김준석, 2023). ETF가 펀드와 차별화되는 가장 큰 특징은 거래 편의성이다. ETF는 상장 펀드이기 때문에 거래 과정에서 특정 펀드 판매사에 종속되지 않는다. 따라서 투자자들은 주식거래가 가능한 모든 플랫폼에서 상장된 ETF를 비교 및 거래할 수 있다. 반면, 펀드의 경우 판매회사에 따라 판매 펀드가 달라서 투자자들이 모든 펀드를 비교해 거래하기 쉽지 않다. 또한 ETF는 주식시장이 열리는 시간의 실시간 주가를 기준으로 거래를 즉시 체결할 수 있지만, 펀드의 경우에는 매입 및 환매 신청일과 거래 기준가격 적용일, 펀드 매입일, 환매대금 지급일 간에 시차가 있다. 이와 같은 거래 편의성은 ETF를 주식의 대체재로 생각하며 단기투자에 활용하는 투자자들에게 결정적인 장점으로 작용한다.

비용 효율성 역시 펀드 대비 ETF의 장점으로 평가받는다. 2022년말 기준 액티브 주식형펀드와 주식형ETF의 총비용비율(TER)을 비교해 본 결과 액티브 주식형펀드는 평균 1.40%, 주식형ETF는 평균 0.38%로 나타났다.10) 펀드로부터 지출된 연간 비용에서 1% 포인트 이상 차이가 난다.

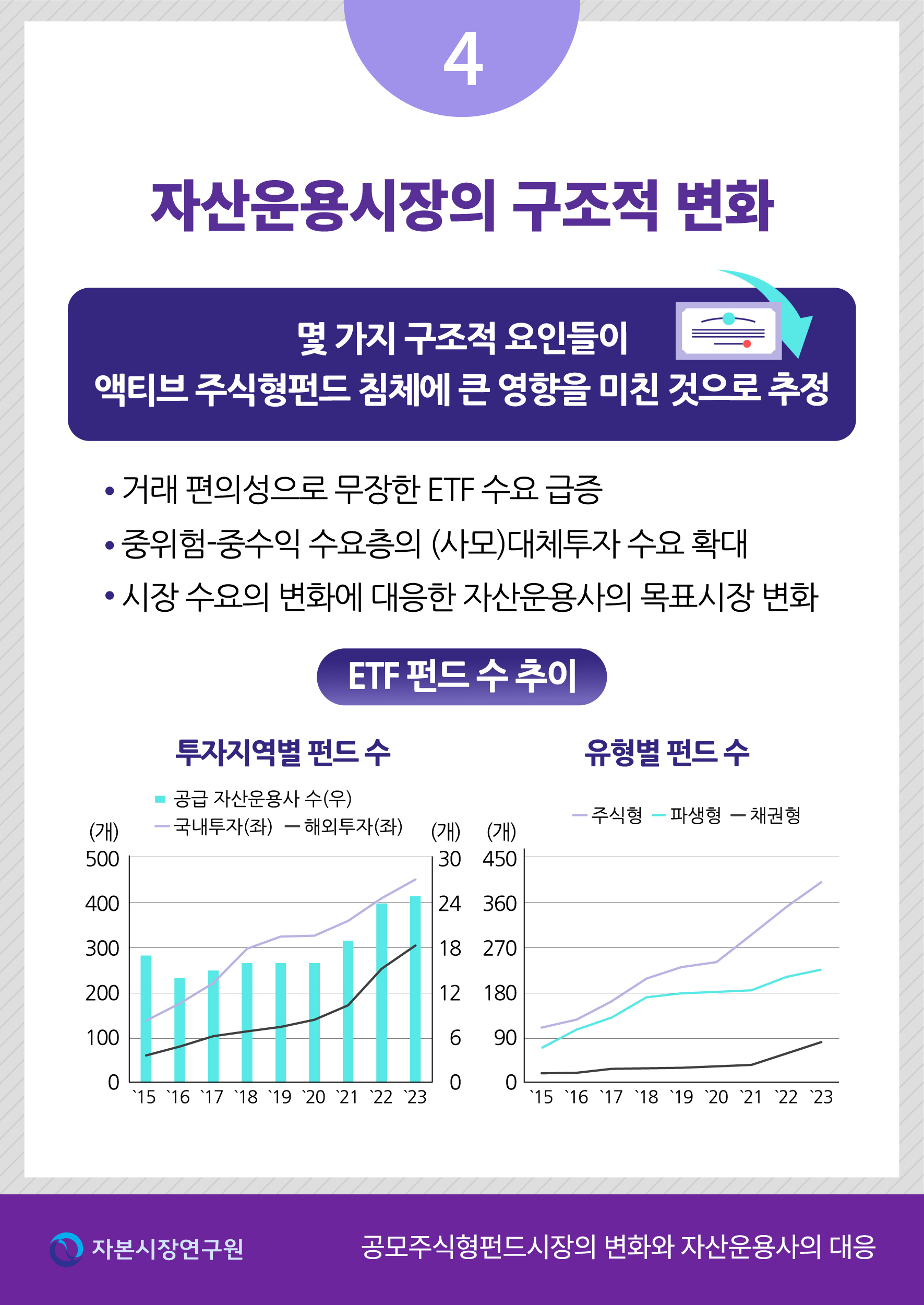

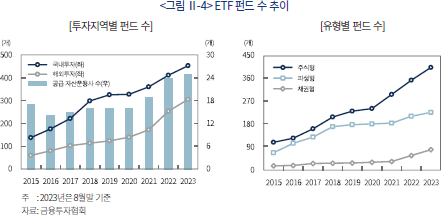

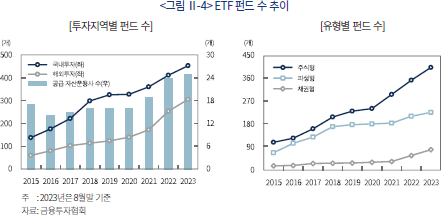

ETF시장이 본격적인 성장궤도에 진입하면서 상품도 다양해지고, 이를 공급하는 자산운용사도 늘어나고 있다(<그림 Ⅱ-4>). 투자지역을 기준으로 분류해 보면, 국내뿐만 아니라 해외투자 ETF도 그 수가 빠르게 늘어나고 있다. 유형별로는 주식형 및 인버스/레버리지 ETF 등 파생형ETF가 대다수를 차지한다. ETF 상품의 다양화는 전술한 거래 편의성과 저렴한 비용이라는 장점이 모바일 거래 일상화 및 세제혜택계좌의 확산과 맞물리면서 극대화된 결과물이다. ETF 거래는 단기차익 추구 성향이 있는데(김민기ㆍ김준석, 2023), 이는 거래 체결 시간이 긴 일반 펀드 투자로는 구현하기 어렵다. 또한, 세액공제를 제공하고 운용수익을 과세이연하는 연금저축계좌의 저축한도가 늘어나고, 운용수익 일부 비과세와 저율과세 혜택을 제공하는 ISA가 도입되었는데, 이로 인해 일반계좌에서는 과세되는 국내상장 해외투자 ETF 등에 대한 투자유인이 강해졌을 것으로 보인다.

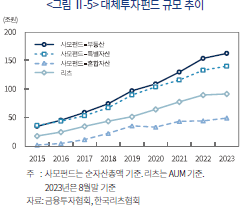

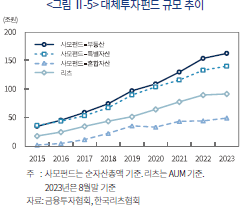

액티브 주식형펀드가 우수한 운용성과 창출에 어려움을 겪자, 개인투자자들은 중수익ㆍ중위험을 추구하는 상품을 찾기 시작했다. 마침 2010년대 중반 이후 저금리 상황에서 부동산 및 인프라 등 특별자산의 투자 매력도가 커졌고, 그 결과 개인투자자들의 대체투자펀드에 대한 투자 유인이 강해졌다(<그림 Ⅱ-5> 참조). 기관투자자 자산의 증대와 고액 개인투자자들의 관심 속에 자산운용사들이 대체투자펀드를 본격적으로 공급했다. 이는 주로 유연한 운용규제가 적용되는 사모펀드시장에서 이루어졌다.11) 사모펀드시장의 부동산펀드, 특별자산펀드, 혼합자산펀드 순자산총액에 부동산투자회사, 즉 리츠 운용자산까지 더하면 총 시장규모는 2015년 92조원에서 2023년에는 446조원까지 늘어났다. 전문투자자 등록 요건을 갖춘 개인투자자뿐만 아니라, 최소금액 투자요건을 맞출 수 있는 일반투자자들도 사모 대체투자펀드, 리츠 등에 대한 투자를 늘렸을 가능성이 있다.12)

사실 사모펀드시장의 성장은 2010년대 중반부터 본격화된 정부의 사모펀드 활성화 정책에 힘입은 바 크다. 자산운용사들은 정부의 정책 방향 제시를 사모펀드시장 확대의 신호탄으로 읽었을 것이다. 여기에 ETF의 부상, 국민연금을 포함한 연기금의 투자일임 서비스 수요 확대 등 자산운용시장 수요의 구도가 바뀌고 있었다. 반대로 액티브 주식형펀드는 운용성과 제고도 쉽지 않았고, 우수한 운용성과를 거두어도 투자자금 유치로 연결시키기 어려운 상황이었다. 자산운용사들 입장에서는 새로운 수요에 부응하는 것이 효과적이라고 판단했을 것이다. 즉, 자산운용사 입장에서는 새로운 거대 수요에 더 집중할 유인이 생긴 것이며, 신생 사모펀드 전문운용사들로 인력이 유출됨에 따라 기존의 액티브 운용에 여력을 모을 힘도 약해졌을 것이다. 더군다나 인력의 영향을 상대적으로 덜 받는 ETF 수요가 폭발적으로 늘어나고 있어서, 동일한 자산군이라면 ETF에 역량을 모으는 것이 전략적으로 바른 선택일 수 있었다. 기관투자자들에게 맞춤형 자산운용 서비스를 제공하는 투자일임시장은 자산운용사의 브랜드가치와 업력이 더 중요하게 여겨지고, 따라서 시장을 선도하는 대형사들은 더 쉽게 운용자산을 확보할 수 있다. 이어지는 Ⅲ장에서는 액티브 주식형펀드시장의 침체에 대한 자산운용사들의 대응을 분석하고 평가함으로써 펀드 공급자 측면의 구조적 변화 가능성을 살펴본다.

Ⅲ. 액티브 주식형펀드시장에서의 자산운용사 대응

액티브 주식형펀드에 대한 투자자들의 외면이 계속됨에 따라 시장의 환경은 갈수록 악화되고 있다. 2010년대를 거쳐오면서 액티브 주식형펀드시장의 수요침체 속에서 우리나라 자산운용사들은 어떤 노력을 기울였을까? 본 장에서는 액티브 주식형펀드의 품질개선과 판매증진을 위해 기울인 자산운용사들의 대응 노력을 측정하고 평가한다.

1. 분석 방법 및 목적

자산운용사들은 펀드시장에서의 점유율 확보를 최우선 과제로 생각한다. 이를 위해 펀드의 운용성과 제고뿐만 아니라 새로운 펀드 출시 및 마케팅 역량 집중을 통한 판매 증진에도 사력을 기울인다. 그런데 이러한 전략적 대응 노력을 시계열로 측정하기는 쉽지 않다. 본 장에서는 국내 자산운용사들이 액티브 주식형펀드시장에 투입하는 전략적 대응 노력을 지표로 추정하기 위해 Ørpetveit(2021)의 방법론을 활용한다. 그는 액티브 주식형펀드시장에서의 경쟁압력 증가가 자산운용사들의 전략적 대응에 어떤 영향을 주는지 확인하기 위해 자산운용사 단위로 연도별 상품품질개선지표와 상품저변개선지표 등 두 지표를 추정했는데, 기존문헌을 참고해 각 지표를 구성하는 4개 및 5개 하위 변수를 선정했다.13)

이 보고서에서는 Ørpetveit(2021)의 방법론을 활용하되, 데이터 가용성, 우리나라의 정책환경 등을 고려해 일부 지표만 측정한다. 측정은 액티브 주식형펀드를 이용해 회사별, 연간 단위로 이루어진다. 상품품질개선지표로는 운용사 보유펀드 평균 추적오차(이하 추적오차), 운용사 보유펀드 수익률 표준편차의 역수(이하 성과균질성) 등 두 가지 지표를 활용한다. 먼저 추적오차는 보유펀드의 연간 추적오차 평균이다. 개별 펀드의 추적오차는 월간 단위 52주 벤치마크 조정수익률(초과수익률)의 연간 표준편차로 정의한다.14) 성과균질성은 각 운용사 보유펀드 간의 연간 벤치마크 조정수익률 표준편차의 역수로 정의한다. Massa(2003)에 따르면 운용사 보유펀드의 품질이 균등할수록 개별 펀드 수익률이 높다.

상품저변개선지표의 경우에도 데이터 가용성을 고려해 두 가지 변수만 포함한다.15) 우선, 신규펀드의 설정 비율(이하 신규설정비율)을 포함한다. 이는 측정 연도에 설정된 신규펀드의 수를 직전연도말 운용사 보유 전체 펀드 수로 나눈 비율이다. 신규펀드 설정은 자산운용사들이 운용자산을 확보할 수 있는 가장 본질적 수단이다(Khorana&Servaes, 2012). 다음으로 스타펀드비율을 포함한다. 스타펀드는 한 유형 내에서 벤치마크 조정수익률 상위 5%에 해당하는 펀드로 정의한다. 스타펀드비율은 스타펀드 수를 직전연도말 운용사 보유펀드 수로 나눈 비율이다. Ørpetveit(2021)는 이 변수를 상품품질개선지표에 포함하였다. 그는 스타펀드의 보유를 통해 운용사들이 여타펀드의 수익률을 올릴 수 있다고 보았다. 그러나 기존문헌에 따르면 스타펀드가 존재하면 여타펀드로 더 많은 현금유입이 발생하므로, 자산운용사들은 특정펀드로 회사의 여력을 집중할 유인이 강하고, 이는 평균적인 운용성과에 부정적 영향을 미친다(Nanda et al., 2004). 즉, 기존문헌의 실증분석 결과를 따르면 스타펀드의 존재는 상품저변개선지표와 연관성이 강하다.

본 장에서는 전술한 4개의 지표들을 측정하기 위해 Ⅱ장에서 분석대상에 포함시켰던 액티브 주식형펀드와 자산운용사 정보를 활용한다. 이를 통해 개별 자산운용사별로 4개 지표를 연간(2007~2022년) 단위로 측정한다. 이 지표들을 측정하고 분석하는 이유는 2010년대에 시장환경이 악화된 이후 자산운용사들이 이를 타개하기 위해 적극적인 대응을 했는지 살펴보기 위해서이다. Ørpetveit(2021)는 글로벌 자산운용사들의 상품품질개선지표 및 상품저변개선지표 추정을 통해 경쟁압력에 직면한 자산운용사들이 운용성과를 제고하고 판매액을 늘리기 위해 지표를 올리는 경향이 있음을 발견했다. 국내 자산운용사들도 2010년대의 악화된 시장환경으로부터 생존하기 위해 유사한 전략적 대응에 나섰을까? 이하에서는 측정된 지표들이 2010년대 초중반부터 상승하는지 확인한다.

2. 자산운용사 대응 노력 평가

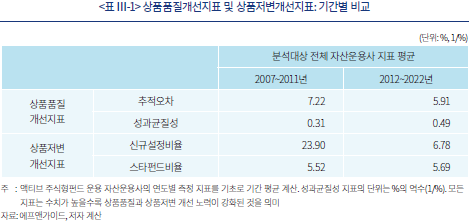

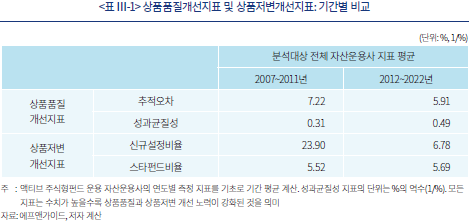

지금부터는 각 지표의 측정치에 어떤 특성이 있는지 살펴보자. <표 Ⅲ-1>은 측정된 지표의 평균값을 기간별로 보여준다. 전술한 바와 같이 추적오차는 일반적으로 초과수익률 확보를 위한 액티브 주식형펀드 운용매니저의 액티브 수준(activness)을 잘 보여주는 지표 중 하나로 평가되는데, 이 수치는 2012년 이후 떨어지는 양상을 보였다. 운용자산 확보와 연결되는 상품저변개선지표 중 신규설정비율 역시 2012년 이후 크게 떨어졌다. 성과균질성 지표만 다소 상승했는데, 이는 신규설정펀드의 위축, 소규모펀드 정리 등으로 인한 펀드 수 감소에 따른 긍정적인 효과로 보인다. 전반적으로 액티브 주식형펀드시장의 환경 악화를 타개하기 위한 자산운용사들의 적극적인 대응이 뚜렷하게 관찰되지 않는다.

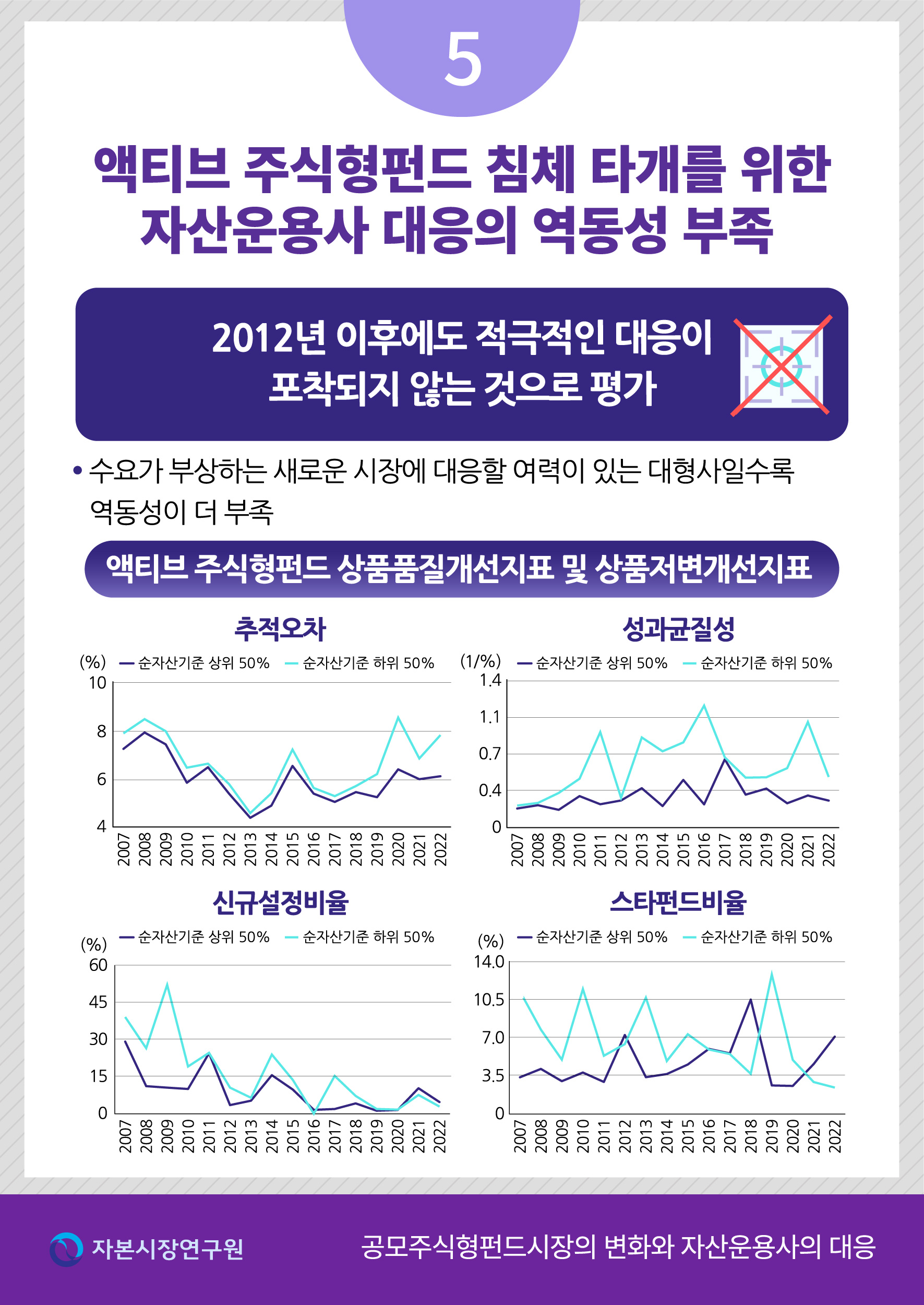

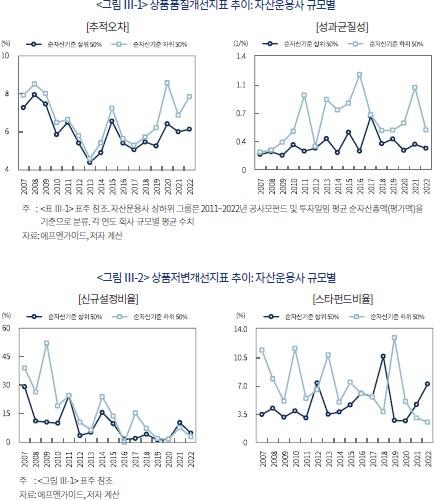

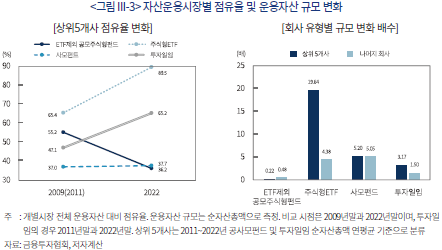

전체 운용자산 규모를 기준으로 자산운용사들을 두 그룹으로 분류해 살펴봐도 2010년대 중반 이후 전략적 대응의 역동성이 크게 살아나지 않고 있음을 알 수 있다(<그림 Ⅲ-1>, <그림 Ⅲ-2>).16) 추적오차는 2015년 및 2020년을 제외하면 전반적으로 하락하는 추세가 발견된다. 상품저변개선지표 중 신규설정비율은 뚜렷하게 떨어지는 추세가 확인된다. 스타펀드비율은 다소 변동성이 심한데, 특정 연도를 제외하면 큰 변화가 보이지 않는다. 성과균질성만 소규모 운용사 그룹에서 다소 상승하는 추세가 나타난다. 즉, 액티브 주식형펀드시장의 침체에도 불구하고 운용자산 규모 상위 및 하위 그룹 모두에서 대응의 역동성이 발견되지 않았다.

운용자산 규모 상하위 그룹 간 대응은 다소 차이가 나타난다. 상품품질개선지표와 상품저변개선지표에 포함되는 4개 하위 지표 모두에서 소규모 운용사들의 지표 수준이 전반적으로 더 높았다. 소규모 운용사 지표들의 경우 스타펀드비율의 연간 변동성이 다소 높았지만, 대부분의 연도에서 대형 운용사들의 지표에 비해 높은 것으로 확인된다.

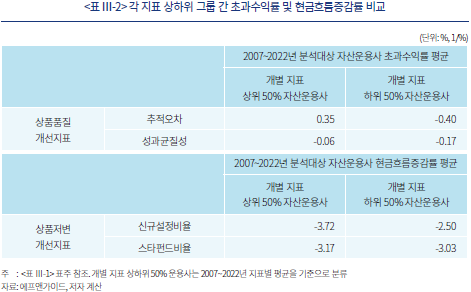

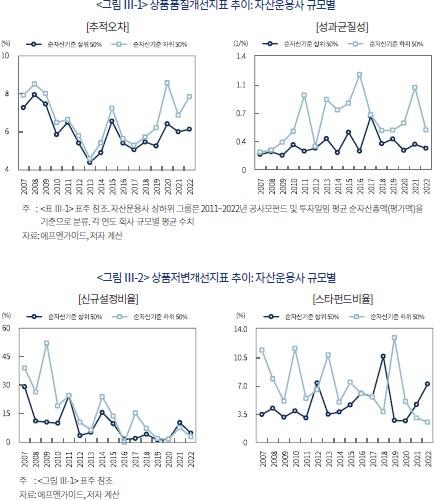

액티브 주식형펀드시장 침체를 타개하기 위한 자산운용사들의 대응 노력이 운용자산의 규모에 따라 차이가 나는 것은 새롭게 부상하는 여타 시장에서의 운용자산 확보를 위한 여력의 상대적 차이 때문일 가능성이 있다. 자산운용업은 운용자산의 규모가 회사의 수익성에 지대한 영향을 미친다. 따라서 성장성이 주는 매력은 크다. ETF, 사모펀드 및 투자일임 등 성장성이 큰 시장이 부상할 때 여기에 자원을 집중할 여력이 있는 회사들은 당연히 그러한 선택을 할 것이다. <그림 Ⅲ-3>에 따르면, 운용자산 규모 기준 최상위 대형사들의 경우 최근 10여년간 일반 공모주식형펀드 운용자산의 축소 폭이 상대적으로 더 컸다. 주식형ETF, 사모펀드 및 투자일임 등 떠오르는 시장에서 대형사의 운용자산 증가 폭 역시 상대적으로 더 컸다.17)

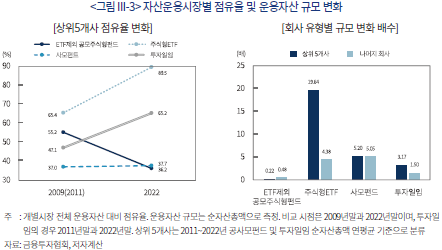

자산운용사들이 운용성과를 제고하고, 운용자산을 확보하기 위해 적극적으로 대응하면 거기에 상응하는 결과를 얻을 수 있는지 확인해 보자. <표 Ⅲ-2>에는 측정된 개별 지표 상하위 그룹의 초과수익률과 현금흐름증감률이 정리되어 있다. 상품품질개선지표에 해당하는 2개 지표를 분석한 결과 추적오차가 높은 그룹에서 초과수익률이 높은 것으로 나타났다. 성과균질성의 경우에도 지표 수준 상하위 그룹 간 초과수익률에 다소 차이가 있었으나, 상위 그룹의 초과수익률도 높지 않았다. 또한 상품저변개선지표에 해당하는 2개 지표는 모두 현금흐름을 증가시키는데 기여하지 못했다. 결론적으로 자산운용사들이 액티브 주식형펀드시장 상황을 개선하기 위해 적극적인 대응을 하면 미약하게나마 운용성과 제고 효과는 있지만, 현금흐름을 양(+)으로 반전시키지는 못했다.

분석 결과를 요약하면 다음과 같다. 액티브 주식형펀드시장의 침체가 길어지고 있지만 자산운용사들이 이를 타개하기 위한 동적 활력을 찾지 못하고 있다. 오히려, 새롭게 부상하고 있는 다른 시장에 자원을 더 집중하고 있는 것으로 추정된다. 이러한 현상은 대형사에서 더 심하게 나타난다. 상황을 개선하기 위해 적극적으로 대응하면 운용성과가 소폭 개선되지만, 그 자체가 운용자산을 증가시키지는 못했다. 이는 다시 자산운용사들의 의지 저하로 연결되었을 가능성이 있다.

3. 미국 액티브 운용 전문 자산운용사 대응 사례

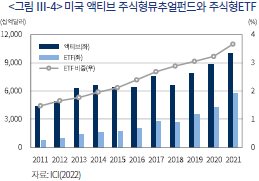

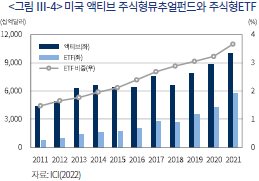

글로벌 자산운용시장을 대표하는 미국에서도 ETF는 빠르게 성장하고 있다. 주식형ETF로만 한정해 보더라도 2011년 7,540억달러 수준이던 순자산총액이 2021년에는 5조 7,830억달러로 7.7배가 커졌다. 아직 미국 주식형펀드 시장의 주력은 액티브펀드이지만, ETF가 차지하는 비중이 빠르게 증가하고 있다.

미국에서도 ETF 점유율이 상승하고 있는 가운데, 액티브 운용 전문인 자산운용사들은 어떻게 대응하고 있을까? 미국 자산운용사 중 티 로 프라이스(T. Rowe Price)는 ETF를 포함한 패시브펀드가 급성장하던 2010년대 후반까지도 액티브 주식형뮤추얼펀드를 중심으로 성장했다. 이 회사의 2022년말 기준 총 운용자산규모는 1조 2,747억달러로 2010년 이후 2.6배 늘어났다.18) 전체 운용자산의 약 52%가 주식이며, 2020년에는 그 비중이 61%에 달했다. 이 중 대부분이 액티브 운용자산인 것으로 추정되며, 시장의 대세였던 ETF는 2020년 8월에야 출시되었다. 2023년 6월 기준 15개의 ETF에 운용자산규모는 17억달러에 불과하다.19)

티 로 프라이스는 펀드 평가사인 모닝스타가 미국 내 주요 자산운용사들을 대상으로 실시한 회사 기준 평가에서 높은 등급을 받았다(Morningstar, 2020).20) 정량점수 평가에서 전체 150개 회사 중 22위를 기록했으며, 최종적으로 ‘High’ 등급을 받았다. 세부적으로는 낮은 투자비용과 우수한 장기 운용성과를 인정받았다. 수정비용비율은 0.54%로 전체의 21위(낮은 정도 기준), 3년, 5년, 10년 운용성과가 비교그룹 운용성과를 초과할 확률은 72%(27위), 72%(24위), 73%(23위)를 기록했다.21) 부분적으로 부족한 항목도 있었지만, 펀드 운용에 있어서 가장 중요한 부분에서 좋은 평가를 받았다. 티 로 프라이스가 자체 리서치 파트에서 분석한 자료(T. Rowe Price, 2022b, 2020)에서도 비슷한 결과가 제시되었다. 분석대상에 포함된 액티브 주식형펀드 중 거의 대부분이 운용기간이 길어질수록 연간 총수익률이 개선되고, 패시브펀드 운용성과를 초과할 확률이 높아졌다.

티 로 프라이스는 우수한 운용성과에 대해 리서치를 기반으로 한 전략적 투자 기준의 유지, 현장 조사를 기반으로 하는 기업분석, 운용팀과 매니저들의 장기간 유지 등 전통적 방식을 그 이유로 제시하고 있다(T. Rowe Price, 2020). 그들은 우수한 장기 운용성과를 위해서는 저비용이 매우 중요하며, 이를 위해서는 전통적 방식들이 유효하다고 밝혔다. 티 로 프라이스 펀드들이 저비용 구조를 유지할 수 있었던 또 다른 요인 중 하나는 타깃데이트펀드를 앞세운 퇴직자산시장 공략이다. 2022년 기준 티 로 프라이스 전체 운용자산 중 약 66%가 DC를 포함한 퇴직자산이다(T. Rowe Price, 2022a). 이러한 운용자산 구성은 투자자들의 이탈을 막는데 유리하고, 그 결과 저비용과 장기 운용전략 유지가 가능했던 것으로 보인다.

한편, 일부에서는 위험을 무릎 쓴 공격적인 주식 편입이 위험자본 수요 증가 시기와 맞물리면서 운용성과에 긍정적인 영향을 미쳤다는 주장도 나온다. 티 로 프라이스는 내부 규정을 통해 대표적인 성장주식형펀드에서(T. Rowe Price Growth Stock Fund) 자산의 15%까지 비상장주식(private equity)에 투자할 수 있도록 했으며, 2021년부터는 주주승인을 통해 이 펀드가 더 적은 종목에 집중투자할 수 있게 되었다(Forbes, 2022).22) 아직은 비상장주식 투자가 미국 내 뮤추얼펀드 보유자산에서 차지하는 비중이 미미하지만, 이를 펀드에 편입하고 있는 자산운용사들이 점차 늘어나고 있다. Shannon and Reichart(2022)에 따르면, 2022년 6월 기준 미국 내 27개 자산운용사들이 최소 한 종목 이상의 비상장기업 주식에 투자하고 있으며, 총 투자규모는 약 150억달러이다. 펀드 순자산총액 중 비상장주식 비율이 가장 높은 펀드는 Baron Focused Growth Fund Retail Shares이며, 펀드 자산 중 11.7%를 한 종목의 비상장기업에 투자하고 있다. 펀드 순자산총액 대비 비상장주식 투자 비중이 가장 높은 상위 10개 펀드 중 5개의 티 로 프라이스 펀드가 포함되어 있다.23)

한편, 티 로 프라이스에만 적용되는 사례는 아니지만, 개방형 펀드판매 플랫폼(3rd party distribution platform)의 확산 역시, 액티브 주식형펀드가 그나마 성장할 수 있었던 요인 중 하나로 지적된다. 예를 들어 Clearstream(2020)의 서베이 조사에 따르면, 유럽 자산운용사들은 향후 개방형 플랫폼이 펀드판매의 가장 중요한 채널이 될 것으로 대답했다. 미국에서도 이러한 흐름은 크게 다르지 않아, 자문회사와의 연계를 통해 개방형 플랫폼이 확산되고 있다. 다양한 영역의 금융회사뿐만 아니라, 핀테크 기반 회사들도 개방형 플랫폼을 통해 수많은 저비용 펀드들을 온라인으로 판매하고 있다. 티 로 프라이스뿐만 아니라 여타 대형 자산운용사들 역시 온라인 브로커 플랫폼을 설립해 자사 펀드는 물론 타사 펀드까지 판매하고 있다. 물론 이러한 개방형 플랫폼에서 판매되는 펀드는 선ㆍ후취수수료가 없을 뿐만 아니라(no-load funds), 총비용비율도 일반적으로 매우 낮다.

Ⅳ. 자산운용사 및 정책 측면의 과제

액티브 주식형펀드시장의 침체에는 부진한 운용성과와 시장의 구조적 변화들이 동시에 영향을 미쳤을 것으로 보인다. 자산운용사들이 액티브 주식형펀드의 운용성과를 올리기 쉽지 않았으며, 우수한 운용성과를 만들어도 현금흐름 유입으로 연결되지 못했다. 이러한 상황으로 인해 자산운용사들이 액티브 주식형펀드시장에서 생존하기 위해 적극적으로 대응하기 어려웠을 것으로 보인다. 이하에서는 액티브 주식형펀드시장의 재도약을 위한 자산운용사와 정책 측면의 과제를 논의한다.

1. 자산운용사 측면의 과제

Carhart(1997)가 액티브 운용의 무용성을 실증한 이후, 이를 증명하는 후속 연구가 많이 이루어졌다. 그러나 최근 연구들은 액티브 매니저가 시장과 차별화되는 종목을 선택할 능력이 있거나, 고급 거래기법을 통해 거래비용 및 세금을 줄이는데 탁월한 능력이 있다면 우수하고 지속적인 운용성과를 만들 수 있다고 보고한다(Cremers&Petajisto, 2009; Iliev&Lowry, 2015; Sialm&Starks, 2012). 미국 티 로 프라이스 사례에서 살펴본 바와 같이 회사의 적극적인 투자가 뒷받침된 장기운용을 통해 운용성과 제고가 가능하고, 이는 시장의 신뢰로 연결된다.

글로벌 사례 논의를 통해 국내 자산운용사들에게 제시할 수 있는 제언은 다음과 같다. 첫째, 단기투자 성향의 투자자들이 선호하는 ETF 대비 액티브 펀드가 가질 수 있는 경쟁력은 장기 운용성과의 창출이다. 이를 위해서는 강력한 리서치 기능과 현장탐방 등 기업분석을 통해 성장잠재력이 우수한 저평가 기업을 꾸준히 발굴해야 한다. 이와 함께 퇴직연금 및 연금저축 등 세제혜택이 제공되는 저축 시장에서 경쟁력을 확보해야 한다. 퇴직자산시장은 투자자들의 자금이동이 덜 빈번하기 때문에 장기적인 운용전략을 수립하고 유지하기에 적합하다. 퇴직계좌에 공급할 양질의 타깃데이트펀드, 자산배분형 펀드 등을 설계 및 공급할 능력을 키워야 함은 물론이다.

둘째, 펀드운용에 소요되는 비용을 줄임으로써 투자자들이 체감하는 운용성과를 제고할 수 있다. 기업분석, 특히 소규모 기업분석에는 많은 비용이 소모된다. 대형사들은 어느정도 규모의 경제를 확보할 수 있지만 중소형 운용사들은 많은 기업을 분석하기 어렵다. 따라서 중소형 운용사들은 특정산업, 특정유형의 기업 발굴에 특화하는 것이 반드시 필요하다. 이와 함께 펀드에 편입되는 자산의 거래에 소요되는 비용을 줄이는 것도 중요하다. 선진국 기관투자자들은 거래비용의 절감을 위한 거래체계 구축에 많은 투자를 하는 것으로 알려져 있다. 국내 운용사들도 선진 거래체계의 구축에 관심을 기울여야 할 것으로 본다.

셋째, 양질의 액티브펀드를 투자자들에게 잘 전달할 수 있도록 객관적인 판매채널의 확보에 전력을 기울임으로써 은행 및 증권사 등 기존의 강력한 판매사 종속으로부터 벗어나야 한다. 현재 자산운용사 온라인 직판은 자사 펀드만 판매할 수 있기 때문에 경쟁력이 약하다. 다양한 회사의 다양한 펀드를 비교할 가능성이 높은 젊은 투자자들에게 운용사의 온라인 직판 채널은 매력도가 현저하게 떨어진다. 따라서 우선은 기 설립되어 있는 개방형 온라인 판매채널인 펀드슈퍼마켓(한국포스증권)을 적극 활용해야 한다. 궁극적으로는 자산운용사들이 현재의 온라인 직판채널을 완전한 개방형 판매채널로 확대해 자사뿐만 아니라 타사 펀드까지 판매하는 것이 투자자들의 접근성을 확보하는 방향이 될 것이다. 더 길게는 자산운용사들이 퇴직연금계좌, 연금저축계좌, ISA계좌를 직접 발행하고, 펀드 판매 및 자문 기능을 연계할 수 있는 방향까지 업무범위를 확대하는 것도 검토해 볼 필요가 있다.24)

넷째, 전술한 바와 같은 과제를 추진하기 위해서는 큰 투자가 동반되어야 한다. 우리나라 자산운용사들은 영업이익을 유보해 투자재원으로 활용하지 않고 대부분 대주주에 배당한다. 즉, 장기적인 투자에 활용할 자본이 부족하다. 향후에는 영업이익의 내부유보를 늘려 적극적인 투자에 나설 필요가 있으며, 장기적으로는 상장을 통한 대형화도 추구해야 할 것이다.

2. 정책 측면의 과제

공모주식형펀드, 특히 액티브펀드시장의 재도약을 위해서는 정책적 지원도 필요하다. 정책 측면에서는 크게 운용성과 제고 및 원활한 판매와 관련된 과제가 요구된다. 펀드 운용성과 제고에 도움을 주기 위해 자산운용 규제를 환경변화에 맞게 개선할 필요가 있다. 집중투자를 금지하는 규정들이 복잡하게 얽혀 있어서 펀드 단위, 또는 자산운용사 단위에서 투자전략 수립이 어렵다는 지적이 있었다. 분산투자와 관련된 규정이 너무 강하면, 운용의 유연성이 떨어지고 펀드 간 차별성이 없어지는 등의 문제가 발생한다. 즉, 액티브 운용을 위한 자유도가 낮아진다. 액티브 주식형펀드가 편입할 수 있는 자산의 영역도 넓혀줄 필요가 있다. 예를 들어 낮은 비율 한도 내에서 상장리츠주식이나 비상장주식의 편입 가능성을 검토해 볼 수 있을 것이다.

다음으로 우수한 운용성과를 보이는 양질의 액티브 주식형펀드가 투자자들에게 잘 전달될 수 있도록 판매채널을 정비하고 확대해야 한다. 액티브 주식형펀드가 양호한 운용성과를 내더라도 팔리지 않는다면 자산운용사들이 이 시장에서 동적 활력을 유지할 유인이 없을 것이다. ETF의 결정적인 장점인 거래 편의성은 상장펀드라는 구조로부터 나오는데, 이를 개방형 공모펀드에 구현하기는 쉽지 않다. 따라서 우선은 판매채널 정비가 더 시급한 것으로 보인다. 먼저, 앞에서 언급한 개방형 온라인 판매채널의 확대 정책이 필요하다. 이를 위해서는 서로 연계된 몇 가지 과정의 개선이 요구된다. 우선, 현재 오프라인에서 판매되고 있는 모든 펀드의 온라인 판매 클래스 등록을 의무화해야 한다. 이를 통해 온라인 판매 펀드의 범위를 대폭 확대해야 한다. 또한 E클래스(증권사 온라인 전용 클래스), S클래스(온라인 슈퍼마켓 전용), J클래스(운용사 직판 온라인 및 오프라인) 등으로 나누어져 있는 온라인 전용 펀드 클래스들을 하나로 통합할 것을 권유한다. 이를 통해 온라인 개방형 펀드 판매 플랫폼을 구축한 회사들은 등록된 거의 대부분의 펀드를 판매할 수 있다. 궁극적으로 핀테크 회사들의 참여도 가능할 것이다. 개방형 온라인 판매 플랫폼이 완전경쟁체제로 진전되면, 판매 펀드가 다양해질 뿐만 아니라, 자문 및 자산배분 기능 등 연계 서비스의 품질이 개선되고, 그 결과 투자자들의 유입도 늘어날 가능성이 크다.

마지막으로 판매보수 및 수수료 체계를 비용 하락에 초점을 맞추어 개편할 필요가 있다. 판매보수는 여전히 펀드 총비용비율 중 가장 큰 비중을 차지하는데, 높은 판매비용은 펀드의 비용 차감 후 운용성과 저하, 투자자 신뢰 하락 등의 문제를 야기한다(권민경, 2023). 이에 따라 권민경(2023)은 비용-서비스 매칭에 초점을 맞추어 펀드의 판매보수 체계를 개편할 것을 권유하고 있다. 다만, 펀드 투자자들은 ETF 투자자들에 비해 평균 연령대가 높을 가능성이 크다. 따라서 오프라인 판매사, 특히 은행이나 대형 증권회사의 역할은 여전히 중요하다. 판매시장의 경쟁, 판매보수체계 개편 필요성 등을 고려해 볼 때 판매보수는 앞으로도 더 낮아질 것으로 전망된다. 이 과정에서 오프라인 판매사들의 펀드 판매 동기를 어떻게 제고시킬 수 있을지가 중요한 과제가 될 것이다.

1) 현재 우리나라 주식형ETF는 대부분 패시브 유형이다. 액티브 운용을 표방하는 ETF가 있지만, 지수를 일정 수준 추종하도록 하는 규정으로 인해 진정한 액티브펀드로 보기 어렵다.

2) 공식적으로 집계되는 공모주식형펀드 규모에는 일반 주식형펀드(ETF제외)와 주식형ETF가 모두 포함된다. 여기에는 국내에 설정된 국내 및 해외투자 펀드 전체가 포괄된다.

3) 일반 공모주식형펀드는 대부분이 액티브펀드이지만, 일부 인덱스펀드도 포함되어 있다. 본 장 후반부의 펀드 단위 분석에서는 액티브펀드를 분리해 살펴볼 것이다. 참고로 일반 공모주식형펀드 중 국내에 투자하는 펀드는 2023년 5월말 기준 20조원이다.

4) 보고서의 작성 동기가 액티브 주식형펀드의 침체 배경을 확인하는 것이므로 기간의 구분이 필요하다. ETF를 제외한 일반 공모주식형펀드의 순자산총액이 줄어들기 시작한 시점은 2010년 중반부터이다. 이 시기부터 2022년말까지 공모주식형펀드 순자산총액과 주가지수 간 상관관계계수를 롤링 방식으로 추정한 결과 2011년 8월을 시작 시점으로 하면 가장 큰 음(-)의 상관관계가 관측되었다. 이하의 분석에서 연간 단위 데이터를 활용하는 만큼 전반기 데이터 관측치 등을 고려해 후반기 시작 시점을 2012년으로 한다. 본 장 후반부 펀드 단위 운용성과 분석과 3장의 자산운용사 대응 분석에도 동일한 시점을 기준으로 기간을 분리해 살펴본다.

5) 이러한 분석대상 펀드 분류는 기존문헌에서 활용하는 일반적인 방법이다(Ørpetveit, 2021; 하연정ㆍ고광수, 2012).

6) 운용성과 분석에서는 전반기의 충분한 관측치 확보를 위해 극단치를 제거하지 않았다. 수익률 극단치를 제거한 상태에서의 분석결과도 크게 다르지 않았다.

7) 현금흐름증감률의 경우 극단치가 매우 커서 일부 관측치의 제거가 필요했다. 현금흐름증감률 계산 과정에서 빠지는 관측치, 전체의 약 5%에 해당하는 극단치(현금흐름증감률 기준) 제거 등을 통해 최종적으로 분석대상에 포함된 액티브 주식형펀드의 관측치는 7,677개이다.

8) 2012~2022년 액티브 주식형펀드 중 초과수익률 최상위 20% 그룹은 연평균 11.4%의 초과수익률을 올렸는데, 이 펀드들도 연평균 현금흐름증가율은 2.1%에 그쳤다.

9) 액티브 주식형펀드로부터의 자금유출에 운용성과와 시장의 구조적 변화들이 얼마나 큰 영향을 미쳤는지를 확인하기 위해서는 엄밀한 실증분석이 필요하다. 그러나 시장의 구조적 변화와 관련된 정보를 데이터로 관측하기는 쉽지 않다. 이는 차후의 연구과제로 남긴다.

10) 본 장 2절에서 사용한 펀드 단위 데이터를 기반으로 계산한 수치이며, 투자자들이 펀드를 매입할 때 지불하는 펀드의 선후취 판매수수료, ETF의 거래수수료는 감안하지 않은 수치이다. 계산에 활용된 총 펀드 수는 액티브 주식형펀드 513개, 주식형ETF 287개이다.

11) 공모펀드시장의 대체투자펀드 규모는 미미하다. 2023년 8월말 기준 부동산, 특별자산, 혼합자산의 합산 순자산총액은 11.9조원이다.

12) 개인의 전문투자자 등록 요건은 순자산 5억원 이상, 연소득 1억원 등으로 크게 강하지 않은 수준이다. 일반투자자들의 사모펀드 최소투자금액은 2021년에 3억원으로 상향조정되었는데, 그 이전에는 1억원이었다.

13) Ørpetveit(2021)가 추정한 상품품질개선지표는 주로 초과수익률 창출과 관련된 변수로 구성된다. 그는 운용사 보유펀드 평균 추적오차(tracking error), 펀드매니저 교체비율(manager turnover), 운용사 내 펀드 간 운용성과 편차(performance dispersion)의 역수, 스타펀드의 비율 등을 상품품질개선지표에 포함하였다. Ørpetveit(2021)의 상품저변개선지표는 현금흐름 유입 및 유출과 관련된 변수로 구성되었는데, 신규펀드 비율, 합병펀드 비율, 청산펀드 비율, 신규유형 비율, 청산유형 비율 등이 포함된다.

14) Ørpetveit(2021), Wermers(2003)에 따르면 펀드의 추적오차가 액티브 운용의 수준을 보여주는 적절한 지표이며, 미래의 펀드 수익률을 잘 설명해 준다.

15) Ørpetveit(2021)는 기존펀드의 청산을 통해 상품저변이 악화되는 것으로 보고 상품저변개선지표에 펀드 청산비율의 음(-)수를 포함시켰다. 국내의 경우 소규모펀드 정리가 정책적으로 진행됨에 따라 펀드 청산을 자산운용사들의 전략적 선택으로 보기 어렵다. 따라서 이 변수는 상품저변개선지표에서 제외하였다.

16) 규모별 자산운용사 상하위 그룹은 2011~2022년 연도별 공사모펀드 순자산총액 및 투자일임 평가액 합산액의 평균을 기준으로 분류했다(투자일임 데이터는 2011년부터 집계).

17) 순자산총액 상위 5개사의 사모펀드시장 점유율은 크게 변하지 않았지만, 2010년대 중반 이후 시장에 진입한 수많은 사모펀드 전문 운용사들을 빼고 측정하면 점유율이 크게 늘었을 것으로 추정된다.

18) 티 로 프라이스의 2022년 연차보고서를 참고한다(T. Rowe Price, 2022a). 2021년 이 회사의 총 운용자산규모는 1조 6,878억달러였는데, 2022년에는 시장침체로 줄어들었다.

19) www.etf.com 참조.

20) 평가 대상 펀드는 각 회사들이 보유한 개방형뮤추얼펀드와 ETF 전체이다.

21) 이는 보유펀드 모두에 대해서 월간 단위로 3년 수익률, 5년 수익률, 10년 수익률 등을 롤링 방식으로 측정하고(펀드 비용 차감 후의 순수익률), 모든 관측치 중 비교그룹 수익률을 초과할 확률(sucess rate)을 계산해서 구한다. 회사별 초과확률은 보유펀드 전체의 자산가중평균으로 구한다. 분석대상 150개 운용사 전체의 평균 초과확률은 49.7%, 47.6%, 46.3%로 측정 기간이 길어질수록 확률이 떨어졌다(Morningstar, 2020).

22) 이러한 유연성은 미국 뮤추얼펀드 자산운용규제가 허락하기 때문에 가능할 것이다. 한편, 최근 일부 문헌들은 전통적 이론과 달리 특정 산업 집중 등 효율적인 집중투자를 통해 우수한 운용성과를 올릴 수 있다고 보고했다(Kacperczyk et al., 2005; Hiraki et al., 2015).

23) 이 회사 펀드들은 상대적으로 많은 종목의 비상장주식에 투자하고 있는 것으로 나타난다. Shannon and Reichart(2022)의 Exhibit 4를 통해 확인할 수 있다.

24) 물론 이는 정부의 전향적인 인가정책 의지에 달려 있다.

참고문헌

권민경, 2023, 『공모펀드 판매대가에 대한 고찰과 시사점』, 자본시장연구원 이슈보고서 23-19.

김민기ㆍ김준석, 2023, 『ETF가 주식시장에 미치는 영향』, 자본시장연구원 연구보고서 23-03.

하연정ㆍ고광수, 2012, 주식형 펀드의 해지와 부의 이전: 공모와 사모 펀드의 비교, 『한국증권학회지』 41(2), 341-372.

Anadu, K., Kruttli, M., McCabe, P., Osambela, E., Shin, C., 2020, The Shift from Active to Passive Investing: Potential Risks to Financial Stability? Financial Analysts Journal 76(4), 23-29.

Blitz, D., 2014, Invited Editorial Comment: The Dark Side of Passive Investing, Journal of Portfolio Management 41(1), 1-4.

Carhart, M., 1997, On Persistence in Mutual Fund Performance, Journal of Finance 52(1), 57-82.

Clearstream, 2020, The Global Fund Distribution Ecosystem: The Evolution of Platform Services.

Cremers, M., Petajisto, A., 2009, How Active is Your Fund Manager? A New Measure that Predicts Performance, Review of Financial Studies 22(9), 3329-3365.

Forbes, 2022. 2. 11, Can a Vintage T. Rowe Price Fund Ride Rivian, Microsoft and Snap to the Moon?

Hiraki, T., Liu, M., Wang, X., 2015, Country and Industry Concentration and the Performance of International Mutual Funds, Journal of Banking & Finance 59, 297–310.

ICI, 2022, Investment Company Fact Book.

Ilieve, P., Lowry, M., 2015, Are Mutual Funds Active Voters? Review of Financial Studies 28(2), 446-485.

Kacperczyk, M., Sialm, C., Zheng, L., 2005, On the Industry Concentration of Actively Managed Equity Mutual Funds, Journal of Finance 60(4), 1983–2011.

Khorana, A., Servaes, H., 2012, What Drives Market Share in the Mutual Fund Industry, Review of Finance 16(1), 81-113.

Massa, M., 2003, How do Family Strategies Affect Fund Performance? When Performance-Maximization is Not the Only Game in Town, Journal of Financial Economics 67(2), 249-304.

Morningstar, 2020, Morningstar Fund Family 150: Research on the 150 Largest U.S. Fund Families.

Nanda, V., Wang, Z., Zheng, L., 2004, Family Values and the Star Phenomenon: Strategies of Mutual Fund Families, Review of Financial Studies 17(3), 667-698.

Ørpetveit, A., 2021, Competition and Fund Family Product Development, Norwegian School of Economics, working paper.

Shannon, J., Reichart, K., 2022, How Has Private Equity Investing Fared for Mutual Funds?, Morningstar.

Sialm, C., Starks, L., 2012, Mutual Fund Tax Clienteles, Journal of Finance 67(4), 1397-1422.

T. Rowe Price, 2022a, 2022 Annual Report.

T. Rowe Price, 2022b, T. Rowe Price Insights on Active Management: Our Equity Funds Added Value Versus Passive Peers.

T. Rowe Price, 2020, T. Rowe Price Insights on U.S. Equity Strategies: Understanding T. Rowe Price’s Strategic Investing Approach.

Wermers, R., 2003, Are Mutual Fund Shareholders Compensated for Active Management “Bets”, University of Maryland working paper.

금융투자협회 www.kofia.or.kr

한국거래소 www.krx.co.kr

ETF.com www.etf.com

MSCI www.msci.com

공모펀드는 소액 개인투자자들이 다양한 자산에 분산투자 할 수 있는 대표적인 수단이다. 감독기관이 판매 및 운용, 자산보관을 규율하고, 공시를 통해 적절한 정보를 제공하는 등 투자자보호 장치가 비교적 잘 갖추어져 있기 때문이다. 이러한 이유로 과거 개인투자자들의 핵심 자산증식 수단으로 기능했던 공모펀드는 2010년대 중반 이후 성장속도가 눈에 띄게 느려졌다. 공모대체투자펀드의 공급부족으로 투자자들의 수요를 충족시키지 못한 것도 공모펀드시장 성장정체의 한 요인이지만, 주식형펀드의 위축이 문제의 핵심인 것으로 평가된다.

최근 공모주식형펀드시장의 위축은 ETF의 팽창과 액티브펀드의 위축이라는 구조변화를 동반하고 있다. 글로벌 자산운용시장에서의 ETF 성장세를 고려해 볼 때 이는 자연스러운 흐름이다. 그러나 펀드 선진국들의 액티브 주식형펀드는 성장세를 유지하고 있지만, 우리나라의 액티브 주식형펀드 규모는 줄어들고 있다.

주식형ETF라는 매력적인 대안이 존재하기 때문에 액티브 주식형펀드의 위축은 큰 문제가 아니라는 반론이 제기될 수 있다. 그러나 액티브 주식형펀드의 규모가 미미할 정도까지 줄어드는 것은 바람직하지 않다. 우선, 이는 액티브 운용을 선호하는 투자자들의 선택지를 줄이는 결과를 초래한다. 위험-수익구조의 다양성, 시장환경 변화에 대한 즉각적인 대처 능력 등의 측면에서 액티브 주식형펀드만의 장점이 있고, 이를 선호하는 투자자들도 있기 때문이다.

액티브 주식형펀드시장의 위축은 자산운용사들의 장기적인 경쟁력에도 부정적인 영향을 미친다. 자산운용사들의 경쟁력은 창의적인 상품구조 설계, 기업분석 능력을 통한 저평가 기업 발굴, 우수한 운용전략 및 인력의 결합을 통한 시장 초과수익률 창출로부터 나온다. 따라서 자산운용사들이 시장을 추종하는 ETF 운용에 집중할수록 자산운용사 경쟁력의 근간이 위축될 수 있다.1) 액티브 주식형펀드는 다른 유형의 펀드에 비해 운용보수율이 높은 편이다. 따라서 액티브 주식형펀드시장의 위축은 자산운용사들의 영업수익성에도 부정적인 영향을 미친다.

자본의 효율적인 배분과 금융시장의 안정 측면에서도 액티브 주식형펀드의 지나친 위축은 바람직하지 않다. 액티브 주식형펀드는 패시브펀드와 달리 초과수익률을 만들기 위해 저평가 기업을 끊임없이 발굴하고 투자한다. 이는 시가총액 상위 기업으로의 자본집중을 완화하고, 버블의 발생을 막음으로써 시장의 효율성 제고에 기여한다(Anadu et al., 2020; Blitz, 2014).

이 보고서는 우리나라 액티브 주식형펀드시장의 위축이 심각하다는 우려에서 작성되었다. 최근 10여년간 국내 공모주식형펀드시장에서 어떤 변화가 일어났고, 그 변화의 기저에 무엇이 자리 잡고 있는지 살펴보는 것은 중요한 이슈이다. 이러한 문제의식을 염두에 두고 다음과 같은 내용을 분석한다. 첫째, 액티브 주식형펀드의 비용차감 후 운용성과 및 현금흐름을 분석한다. 특히, 2012년 이후 나타나는 액티브 주식형펀드로부터의 대규모 현금유출에 부진한 운용성과가 영향을 미친 것인지 검토한다. 운용성과 이외의 시장 구조적 변화들이 영향을 미쳤을 가능성에 대해서도 논의한다. 둘째, 어려운 시장환경하에서 자산운용사들은 액티브 주식형펀드의 운용성과를 제고하고, 운용자산을 확보하기 위해 얼마나 노력했는지 평가한다. 사모펀드시장 및 투자일임시장 등 여타 시장에서 적극적으로 영업할 수 있는 자산운용사와 그렇지 못한 자산운용사 간에 액티브 주식형펀드시장 개선을 위한 노력에 차이가 있었는지도 알아본다. 셋째, 액티브 주식형펀드시장의 재도약을 위해 필요한 자산운용사와 정책 측면의 과제를 간략하게 논의한다.

Ⅱ. 공모주식형펀드시장의 변화

본 장에서는 공모주식형펀드시장의 추이를 살펴보고, 변화의 특징을 분석한다. 2012년을 기점으로 일반 공모주식형펀드의 순자산총액이 주가지수 상승과는 반대의 행보를 보였다는 점에 주목해 일반 공모주식형펀드의 대부분을 구성하는 액티브 주식형펀드의 운용성과 및 현금흐름에 어떤 변화가 있었는지 분석한다. 시장의 구조적 변화가 미친 영향에 대해서도 논의한다.

1. 공모주식형펀드시장의 규모와 구성 변화

우리나라 자산운용시장은 2010년대를 거치면서 사모펀드와 투자일임을 중심으로 재편되었다. 개인투자자가 주요 고객인 공모펀드는 2014년부터 2019년까지 거의 성장하지 못했다. 그 결과 공모펀드시장이 자산운용시장에서 차지하는 비중은 2011년 31.4%에서 2023년 5월말에는 21.6%까지 떨어졌다(<그림 Ⅱ-1>). 이는 기관투자자 운용자산의 급증, 2015년 이후 정부의 사모펀드 활성화 정책에 따른 시장의 무게 추 이동 등이 반영된 결과로 보인다.

공모펀드시장 성장 정체의 핵심은 주식형펀드시장의 위축이다. 공모주식형펀드의 순자산총액은 2007년말 125조원에서 2023년 5월말에는 86조원으로 줄어들었다.2) 이에 따라 공모펀드시장 전체에서 차지하는 주식형펀드의 비중은 2007년 56%에서 2023년 5월말에는 26%로 대폭 하락했다. 공모주식형펀드시장의 급격한 위축은 일반 주식형펀드와 주식형ETF의 극명한 대비를 동반하고 있다. 2007년에는 일반 주식형펀드 123조원, 주식형ETF 2조원 규모였으나, 2023년 5월에는 그 수치가 각각 38조원과 48조원을 기록했다3)(<그림 Ⅱ-1>).

주식시장의 평균적인 주가흐름과 공모주식형펀드 순자산총액 간의 장기적인 관계를 살펴보면 2011~2012년을 전후한 시점에 큰 변화가 발견된다. <그림 Ⅱ-2>는 월간 데이터를 기초로 2004년 1월부터 2022년 12월까지 주가지수와 일반 공모주식형펀드(ETF 제외) 순자산총액의 관계를 보여준다. KOSPI는 일부 기간을 제외하면 전반적으로 상승 추세를 보였다. 일반 공모주식형펀드 순자산총액과 주가와의 관계는 2011~2012년을 전후해 상반된 모습을 보인다. 이 시점 이전까지 KOSPI와 유사한 흐름을 보이던 주식형펀드 순자산총액은 이 시점 이후부터 약 10년간 KOSPI의 흐름과는 달리 지속적으로 줄어들었다. 이는 상관관계계수 추정을 통해서도 확인된다. <그림 Ⅱ-2>는 국내외 주가지수와 일반 공모주식형펀드 순자산총액 간의 상관관계계수 추정치를 두 기간(2004년 1월~2011년 12월, 2012년 1월~2022년 12월)으로 나누어 보여준다.4) 전반기에 양(+)의 수치가 관측되던 일반 공모주식형펀드 순자산총액과 주가지수 간의 상관관계는 후반기에 음(-)의 값으로 전환되었다.

2. 액티브 주식형펀드의 운용성과 및 현금흐름

가. 분석 목적 및 활용 자료

전술한 바와 같이 2012년 이후 시장의 주가는 상승 추세였지만, 액티브 주식형펀드의 순자산총액은 반대의 행보를 보였다. 본 절에서는 펀드 단위 자료를 활용해 액티브 주식형펀드의 운용성과 및 현금흐름을 2012년 이전과 이후로 나누어 비교 분석한다. 분석의 목적은 두 가지다. 첫째, 액티브 주식형펀드의 운용성과가 후반기인 2012년 이후에 악화되었는지 확인한다. 둘째, 액티브 주식형펀드 중 운용성과가 우수한 펀드들도 후반기에는 자금유입이 부진했는지 알아본다.

분석에 활용할 데이터는 ㈜에프앤가이드의 에프앤스펙트럼으로부터 추출하였다. 분석대상은 2006년부터 2022년까지 총 17년간의 연간 데이터이며, 국내 주식형펀드로 한정한다. 이 기간 중 존재했던 모든 펀드를 분석대상에 포함하되, 몇 단계 데이터 필터링 과정을 거쳤다. 우선 추출된 모든 국내 주식형펀드에서 인덱스펀드를 분리하고, 남은 펀드를 액티브 주식형펀드로 정의한다. 액티브 주식형펀드에는 모자펀드와 종류형펀드(클래스펀드)가 있는데, 모자펀드 중에서는 자펀드만을, 종류형펀드 중에서는 설정이 가장 오래된 클래스만을 분석대상에 포함한다.5) 이와 같은 과정을 통해 액티브 주식형펀드 1,122개(연간 기준 총관측치는 9,325개)가 분석대상에 포함되었다. 펀드 설정 후 1년이 지나지 않아 연간수익률 계산이 불가능한 관측치를 빼면 분석에 포함될 총관측치는 8,530개이다. 분석에 활용된 변수는 펀드의 연간수익률과 벤치마크 연간수익률, 연간 현금흐름증감률 등이다. 펀드의 연간수익률은 1년 동안 펀드 기준가의 일별 변화(결산이익분배율 포함)를 반영한 시간가중수익률이다. 따라서 분석에 활용된 펀드의 운용성과는 운용보수 및 판매보수 등 펀드가 지불하는 모든 투자비용이 차감된 순수익률이다.

나. 운용성과 및 현금흐름 분석

<그림 Ⅱ-3>에는 액티브 주식형펀드의 연도별 평균초과수익률과 초과수익펀드 비중이 정리되어 있다.6) 글로벌 금융위기 기간을 전후해 변동성이 높았던 초과수익률은 2010년대를 지나오면서 변동성이 줄어드는 모습을 보였다. 2006~2022년(17년) 중 액티브 주식형펀드의 수익률이 벤치마크 수익률을 초과한 횟수는 6년에 그쳤다. 특히 2012년 이후로는 11년 동안 양(+)의 초과수익률이 발생한 연도가 3년에 불과했다. 코로나 확산 시기의 주가 상승기인 2020년과 2021년을 제외하면 2015년에만 양(+)의 초과수익률이 나타났다. 연도별로 초과수익이 발생한 펀드의 비율이 얼마나 되는지 살펴보자. 액티브 주식형펀드는 2006~2022년 중 절반 이상(50%)의 펀드에서 초과수익이 발생한 횟수가 6년이었다. 이는 투자자들이 초과수익률이 발생하는 액티브 주식형펀드를 고르기 쉽지 않다는 의미이다. 전기간에 걸쳐 운용성과가 우수하다고 보기 어려운 가운데, 2012년 이후에 운용성과 부진이 더 심한 것으로 평가할 수 있겠다.

액티브 주식형펀드의 기간별 평균 운용성과는 <표 Ⅱ-1>에 정리되어 있다. 액티브 주식형펀드의 전기간(2006~2022년) 평균수익률은 6.16%이며, 평균초과수익률은 –0.57%로 벤치마크 수익률을 넘어서지 못했다. 기간별 운용성과를 비교해 보면 후반기 운용성과가 전반기 대비 다소 부진한 것으로 확인된다. 평균수익률, 평균초과수익률, 초과수익펀드 비중 등 대부분의 운용성과 관련 지표들이 후반기에 더 부진한 것으로 나타났다. 초과수익발생 펀드로 분석대상을 한정하면 운용성과가 전반적으로 우수한 편이다. 다만, 이 경우에도 후반기 운용성과가 전반기에 비해 다소 낮았다. 전술한 연도별 운용성과 분석 결과와 종합해 보면, 액티브 주식형펀드의 운용성과는 평균적으로 우수하다고 볼 수 없으며, 2012년 이후에 이러한 현상이 더 명확하게 나타난다.

1절에서 언급한 바와 같이 일반 공모주식형펀드(ETF제외)의 순자산총액은 2012년 이후 주가지수의 장기적인 상승 흐름과 달리 하락했다. 이하에서는 펀드 단위 데이터를 통해 액티브 주식형펀드의 현금흐름을 운용성과와 연계해 비교한다.7) <표 Ⅱ-2>에 따르면, 전기간 평균현금흐름증감률은 연간 –3.87%였다. 이는 초과수익률을 창출하지 못한 부진한 운용성과에 따른 페널티로 볼 수 있겠다. 전반기와 후반기로 나누어 비교해 보면, 후반기 액티브 주식형펀드 시장의 어두운 상황이 잘 나타난다. 액티브 주식형펀드는 전반기에 소폭의 초과수익률로 약간의 현금흐름을 창출했다. 그러나 후반기에는 부진한 운용성과와 함께 상당한 규모의 현금유출을 피할 수 없었다.

운용성과와 현금흐름의 관계를 초과수익률 상위 그룹과 하위 그룹으로 나누어 살펴보면(<표 Ⅱ-3>), 액티브 주식형펀드가 투자자 자금을 유치하는 것이 얼마나 어려운지 확인된다. 2007~2022년 중 액티브 주식형펀드의 경우 초과수익률 상위 50% 관측치의 평균초과수익률이 5.15%였으나, 현금흐름은 평균적으로 감소했다(-0.53%). 초과수익률 하위 50% 관측치의 경우에는 매우 낮은 운용성과와 함께 연평균 7.21%의 현금이 순유출되었다. 즉, 액티브 주식형펀드는 초과수익률 기준 상위 50%에 속해 우수한 운용성과를 거두어도 현금유출이 발생했다.

이러한 양상은 전반기와 후반기로 나누어 분석하면 더 명확하게 나타난다. 전반기인 2007년~2011년 중 상위 50% 초과수익률을 올린 액티브 주식형펀드는 연평균 7.46%의 현금흐름 유입으로 보상받았다. 그러나 2012년 이후에는 양호한 운용성과를 거둔 액티브 주식형펀드도 투자자들의 선택을 받지 못했다. 이 기간에 초과수익률 상위 50%에 속한 액티브 주식형펀드로부터 연평균 4.66%의 현금이 순유출되었다. 이 펀드들의 연평균 초과수익률은 4.38%로 낮지 않았다.8)

3. 시장의 구조적 변화

액티브 주식형펀드의 운용성과와 현금흐름을 분석한 결과 다음과 같은 특징을 발견했다. 액티브 주식형펀드의 운용성과는 전반적으로 부진했는데, 평균적으로 벤치마크 수익률을 넘어서기 어려웠다. 2012년 이후에 이러한 양상이 더 두드러졌다. 따라서 부진한 운용성과가 후반기 액티브 주식형펀드로부터의 현금유출을 일정 부분 설명한다고 볼 수 있겠다. 그러나 우수한 운용성과를 올린 액티브 주식형펀드도 현금유출을 피할 수 없었다는 측면에서 운용성과 이외의 여타 요소들, 즉 시장의 구조적 변화들도 액티브 주식형펀드시장의 침체에 영향을 미친 것으로 추정된다.9) 시장의 구조적 변화들은 크게 투자자 수요의 변화와 그에 따른 공급자, 즉 자산운용사들의 전략적 변화로 구분해 볼 수 있다.

투자자 수요 변화의 핵심 중 하나는 단연 ETF의 부상이다. 본질적으로 펀드와 동일한 특징을 지니는 ETF는 주식형뿐만 아니라 파생형 등 다양한 유형의 상품이 출시되면서 액티브 주식형펀드의 강력한 대체재로 성장했다. ETF는 거래 편의성, 비용 효율성, 상품 다양성 등을 무기로 투자자들의 인기를 얻게 된 것으로 추정된다(김민기ㆍ김준석, 2023). ETF가 펀드와 차별화되는 가장 큰 특징은 거래 편의성이다. ETF는 상장 펀드이기 때문에 거래 과정에서 특정 펀드 판매사에 종속되지 않는다. 따라서 투자자들은 주식거래가 가능한 모든 플랫폼에서 상장된 ETF를 비교 및 거래할 수 있다. 반면, 펀드의 경우 판매회사에 따라 판매 펀드가 달라서 투자자들이 모든 펀드를 비교해 거래하기 쉽지 않다. 또한 ETF는 주식시장이 열리는 시간의 실시간 주가를 기준으로 거래를 즉시 체결할 수 있지만, 펀드의 경우에는 매입 및 환매 신청일과 거래 기준가격 적용일, 펀드 매입일, 환매대금 지급일 간에 시차가 있다. 이와 같은 거래 편의성은 ETF를 주식의 대체재로 생각하며 단기투자에 활용하는 투자자들에게 결정적인 장점으로 작용한다.

비용 효율성 역시 펀드 대비 ETF의 장점으로 평가받는다. 2022년말 기준 액티브 주식형펀드와 주식형ETF의 총비용비율(TER)을 비교해 본 결과 액티브 주식형펀드는 평균 1.40%, 주식형ETF는 평균 0.38%로 나타났다.10) 펀드로부터 지출된 연간 비용에서 1% 포인트 이상 차이가 난다.

ETF시장이 본격적인 성장궤도에 진입하면서 상품도 다양해지고, 이를 공급하는 자산운용사도 늘어나고 있다(<그림 Ⅱ-4>). 투자지역을 기준으로 분류해 보면, 국내뿐만 아니라 해외투자 ETF도 그 수가 빠르게 늘어나고 있다. 유형별로는 주식형 및 인버스/레버리지 ETF 등 파생형ETF가 대다수를 차지한다. ETF 상품의 다양화는 전술한 거래 편의성과 저렴한 비용이라는 장점이 모바일 거래 일상화 및 세제혜택계좌의 확산과 맞물리면서 극대화된 결과물이다. ETF 거래는 단기차익 추구 성향이 있는데(김민기ㆍ김준석, 2023), 이는 거래 체결 시간이 긴 일반 펀드 투자로는 구현하기 어렵다. 또한, 세액공제를 제공하고 운용수익을 과세이연하는 연금저축계좌의 저축한도가 늘어나고, 운용수익 일부 비과세와 저율과세 혜택을 제공하는 ISA가 도입되었는데, 이로 인해 일반계좌에서는 과세되는 국내상장 해외투자 ETF 등에 대한 투자유인이 강해졌을 것으로 보인다.

액티브 주식형펀드가 우수한 운용성과 창출에 어려움을 겪자, 개인투자자들은 중수익ㆍ중위험을 추구하는 상품을 찾기 시작했다. 마침 2010년대 중반 이후 저금리 상황에서 부동산 및 인프라 등 특별자산의 투자 매력도가 커졌고, 그 결과 개인투자자들의 대체투자펀드에 대한 투자 유인이 강해졌다(<그림 Ⅱ-5> 참조). 기관투자자 자산의 증대와 고액 개인투자자들의 관심 속에 자산운용사들이 대체투자펀드를 본격적으로 공급했다. 이는 주로 유연한 운용규제가 적용되는 사모펀드시장에서 이루어졌다.11) 사모펀드시장의 부동산펀드, 특별자산펀드, 혼합자산펀드 순자산총액에 부동산투자회사, 즉 리츠 운용자산까지 더하면 총 시장규모는 2015년 92조원에서 2023년에는 446조원까지 늘어났다. 전문투자자 등록 요건을 갖춘 개인투자자뿐만 아니라, 최소금액 투자요건을 맞출 수 있는 일반투자자들도 사모 대체투자펀드, 리츠 등에 대한 투자를 늘렸을 가능성이 있다.12)

사실 사모펀드시장의 성장은 2010년대 중반부터 본격화된 정부의 사모펀드 활성화 정책에 힘입은 바 크다. 자산운용사들은 정부의 정책 방향 제시를 사모펀드시장 확대의 신호탄으로 읽었을 것이다. 여기에 ETF의 부상, 국민연금을 포함한 연기금의 투자일임 서비스 수요 확대 등 자산운용시장 수요의 구도가 바뀌고 있었다. 반대로 액티브 주식형펀드는 운용성과 제고도 쉽지 않았고, 우수한 운용성과를 거두어도 투자자금 유치로 연결시키기 어려운 상황이었다. 자산운용사들 입장에서는 새로운 수요에 부응하는 것이 효과적이라고 판단했을 것이다. 즉, 자산운용사 입장에서는 새로운 거대 수요에 더 집중할 유인이 생긴 것이며, 신생 사모펀드 전문운용사들로 인력이 유출됨에 따라 기존의 액티브 운용에 여력을 모을 힘도 약해졌을 것이다. 더군다나 인력의 영향을 상대적으로 덜 받는 ETF 수요가 폭발적으로 늘어나고 있어서, 동일한 자산군이라면 ETF에 역량을 모으는 것이 전략적으로 바른 선택일 수 있었다. 기관투자자들에게 맞춤형 자산운용 서비스를 제공하는 투자일임시장은 자산운용사의 브랜드가치와 업력이 더 중요하게 여겨지고, 따라서 시장을 선도하는 대형사들은 더 쉽게 운용자산을 확보할 수 있다. 이어지는 Ⅲ장에서는 액티브 주식형펀드시장의 침체에 대한 자산운용사들의 대응을 분석하고 평가함으로써 펀드 공급자 측면의 구조적 변화 가능성을 살펴본다.

Ⅲ. 액티브 주식형펀드시장에서의 자산운용사 대응

액티브 주식형펀드에 대한 투자자들의 외면이 계속됨에 따라 시장의 환경은 갈수록 악화되고 있다. 2010년대를 거쳐오면서 액티브 주식형펀드시장의 수요침체 속에서 우리나라 자산운용사들은 어떤 노력을 기울였을까? 본 장에서는 액티브 주식형펀드의 품질개선과 판매증진을 위해 기울인 자산운용사들의 대응 노력을 측정하고 평가한다.

1. 분석 방법 및 목적

자산운용사들은 펀드시장에서의 점유율 확보를 최우선 과제로 생각한다. 이를 위해 펀드의 운용성과 제고뿐만 아니라 새로운 펀드 출시 및 마케팅 역량 집중을 통한 판매 증진에도 사력을 기울인다. 그런데 이러한 전략적 대응 노력을 시계열로 측정하기는 쉽지 않다. 본 장에서는 국내 자산운용사들이 액티브 주식형펀드시장에 투입하는 전략적 대응 노력을 지표로 추정하기 위해 Ørpetveit(2021)의 방법론을 활용한다. 그는 액티브 주식형펀드시장에서의 경쟁압력 증가가 자산운용사들의 전략적 대응에 어떤 영향을 주는지 확인하기 위해 자산운용사 단위로 연도별 상품품질개선지표와 상품저변개선지표 등 두 지표를 추정했는데, 기존문헌을 참고해 각 지표를 구성하는 4개 및 5개 하위 변수를 선정했다.13)

이 보고서에서는 Ørpetveit(2021)의 방법론을 활용하되, 데이터 가용성, 우리나라의 정책환경 등을 고려해 일부 지표만 측정한다. 측정은 액티브 주식형펀드를 이용해 회사별, 연간 단위로 이루어진다. 상품품질개선지표로는 운용사 보유펀드 평균 추적오차(이하 추적오차), 운용사 보유펀드 수익률 표준편차의 역수(이하 성과균질성) 등 두 가지 지표를 활용한다. 먼저 추적오차는 보유펀드의 연간 추적오차 평균이다. 개별 펀드의 추적오차는 월간 단위 52주 벤치마크 조정수익률(초과수익률)의 연간 표준편차로 정의한다.14) 성과균질성은 각 운용사 보유펀드 간의 연간 벤치마크 조정수익률 표준편차의 역수로 정의한다. Massa(2003)에 따르면 운용사 보유펀드의 품질이 균등할수록 개별 펀드 수익률이 높다.

상품저변개선지표의 경우에도 데이터 가용성을 고려해 두 가지 변수만 포함한다.15) 우선, 신규펀드의 설정 비율(이하 신규설정비율)을 포함한다. 이는 측정 연도에 설정된 신규펀드의 수를 직전연도말 운용사 보유 전체 펀드 수로 나눈 비율이다. 신규펀드 설정은 자산운용사들이 운용자산을 확보할 수 있는 가장 본질적 수단이다(Khorana&Servaes, 2012). 다음으로 스타펀드비율을 포함한다. 스타펀드는 한 유형 내에서 벤치마크 조정수익률 상위 5%에 해당하는 펀드로 정의한다. 스타펀드비율은 스타펀드 수를 직전연도말 운용사 보유펀드 수로 나눈 비율이다. Ørpetveit(2021)는 이 변수를 상품품질개선지표에 포함하였다. 그는 스타펀드의 보유를 통해 운용사들이 여타펀드의 수익률을 올릴 수 있다고 보았다. 그러나 기존문헌에 따르면 스타펀드가 존재하면 여타펀드로 더 많은 현금유입이 발생하므로, 자산운용사들은 특정펀드로 회사의 여력을 집중할 유인이 강하고, 이는 평균적인 운용성과에 부정적 영향을 미친다(Nanda et al., 2004). 즉, 기존문헌의 실증분석 결과를 따르면 스타펀드의 존재는 상품저변개선지표와 연관성이 강하다.

본 장에서는 전술한 4개의 지표들을 측정하기 위해 Ⅱ장에서 분석대상에 포함시켰던 액티브 주식형펀드와 자산운용사 정보를 활용한다. 이를 통해 개별 자산운용사별로 4개 지표를 연간(2007~2022년) 단위로 측정한다. 이 지표들을 측정하고 분석하는 이유는 2010년대에 시장환경이 악화된 이후 자산운용사들이 이를 타개하기 위해 적극적인 대응을 했는지 살펴보기 위해서이다. Ørpetveit(2021)는 글로벌 자산운용사들의 상품품질개선지표 및 상품저변개선지표 추정을 통해 경쟁압력에 직면한 자산운용사들이 운용성과를 제고하고 판매액을 늘리기 위해 지표를 올리는 경향이 있음을 발견했다. 국내 자산운용사들도 2010년대의 악화된 시장환경으로부터 생존하기 위해 유사한 전략적 대응에 나섰을까? 이하에서는 측정된 지표들이 2010년대 초중반부터 상승하는지 확인한다.

2. 자산운용사 대응 노력 평가

지금부터는 각 지표의 측정치에 어떤 특성이 있는지 살펴보자. <표 Ⅲ-1>은 측정된 지표의 평균값을 기간별로 보여준다. 전술한 바와 같이 추적오차는 일반적으로 초과수익률 확보를 위한 액티브 주식형펀드 운용매니저의 액티브 수준(activness)을 잘 보여주는 지표 중 하나로 평가되는데, 이 수치는 2012년 이후 떨어지는 양상을 보였다. 운용자산 확보와 연결되는 상품저변개선지표 중 신규설정비율 역시 2012년 이후 크게 떨어졌다. 성과균질성 지표만 다소 상승했는데, 이는 신규설정펀드의 위축, 소규모펀드 정리 등으로 인한 펀드 수 감소에 따른 긍정적인 효과로 보인다. 전반적으로 액티브 주식형펀드시장의 환경 악화를 타개하기 위한 자산운용사들의 적극적인 대응이 뚜렷하게 관찰되지 않는다.

전체 운용자산 규모를 기준으로 자산운용사들을 두 그룹으로 분류해 살펴봐도 2010년대 중반 이후 전략적 대응의 역동성이 크게 살아나지 않고 있음을 알 수 있다(<그림 Ⅲ-1>, <그림 Ⅲ-2>).16) 추적오차는 2015년 및 2020년을 제외하면 전반적으로 하락하는 추세가 발견된다. 상품저변개선지표 중 신규설정비율은 뚜렷하게 떨어지는 추세가 확인된다. 스타펀드비율은 다소 변동성이 심한데, 특정 연도를 제외하면 큰 변화가 보이지 않는다. 성과균질성만 소규모 운용사 그룹에서 다소 상승하는 추세가 나타난다. 즉, 액티브 주식형펀드시장의 침체에도 불구하고 운용자산 규모 상위 및 하위 그룹 모두에서 대응의 역동성이 발견되지 않았다.

운용자산 규모 상하위 그룹 간 대응은 다소 차이가 나타난다. 상품품질개선지표와 상품저변개선지표에 포함되는 4개 하위 지표 모두에서 소규모 운용사들의 지표 수준이 전반적으로 더 높았다. 소규모 운용사 지표들의 경우 스타펀드비율의 연간 변동성이 다소 높았지만, 대부분의 연도에서 대형 운용사들의 지표에 비해 높은 것으로 확인된다.

액티브 주식형펀드시장 침체를 타개하기 위한 자산운용사들의 대응 노력이 운용자산의 규모에 따라 차이가 나는 것은 새롭게 부상하는 여타 시장에서의 운용자산 확보를 위한 여력의 상대적 차이 때문일 가능성이 있다. 자산운용업은 운용자산의 규모가 회사의 수익성에 지대한 영향을 미친다. 따라서 성장성이 주는 매력은 크다. ETF, 사모펀드 및 투자일임 등 성장성이 큰 시장이 부상할 때 여기에 자원을 집중할 여력이 있는 회사들은 당연히 그러한 선택을 할 것이다. <그림 Ⅲ-3>에 따르면, 운용자산 규모 기준 최상위 대형사들의 경우 최근 10여년간 일반 공모주식형펀드 운용자산의 축소 폭이 상대적으로 더 컸다. 주식형ETF, 사모펀드 및 투자일임 등 떠오르는 시장에서 대형사의 운용자산 증가 폭 역시 상대적으로 더 컸다.17)

자산운용사들이 운용성과를 제고하고, 운용자산을 확보하기 위해 적극적으로 대응하면 거기에 상응하는 결과를 얻을 수 있는지 확인해 보자. <표 Ⅲ-2>에는 측정된 개별 지표 상하위 그룹의 초과수익률과 현금흐름증감률이 정리되어 있다. 상품품질개선지표에 해당하는 2개 지표를 분석한 결과 추적오차가 높은 그룹에서 초과수익률이 높은 것으로 나타났다. 성과균질성의 경우에도 지표 수준 상하위 그룹 간 초과수익률에 다소 차이가 있었으나, 상위 그룹의 초과수익률도 높지 않았다. 또한 상품저변개선지표에 해당하는 2개 지표는 모두 현금흐름을 증가시키는데 기여하지 못했다. 결론적으로 자산운용사들이 액티브 주식형펀드시장 상황을 개선하기 위해 적극적인 대응을 하면 미약하게나마 운용성과 제고 효과는 있지만, 현금흐름을 양(+)으로 반전시키지는 못했다.

분석 결과를 요약하면 다음과 같다. 액티브 주식형펀드시장의 침체가 길어지고 있지만 자산운용사들이 이를 타개하기 위한 동적 활력을 찾지 못하고 있다. 오히려, 새롭게 부상하고 있는 다른 시장에 자원을 더 집중하고 있는 것으로 추정된다. 이러한 현상은 대형사에서 더 심하게 나타난다. 상황을 개선하기 위해 적극적으로 대응하면 운용성과가 소폭 개선되지만, 그 자체가 운용자산을 증가시키지는 못했다. 이는 다시 자산운용사들의 의지 저하로 연결되었을 가능성이 있다.

3. 미국 액티브 운용 전문 자산운용사 대응 사례

글로벌 자산운용시장을 대표하는 미국에서도 ETF는 빠르게 성장하고 있다. 주식형ETF로만 한정해 보더라도 2011년 7,540억달러 수준이던 순자산총액이 2021년에는 5조 7,830억달러로 7.7배가 커졌다. 아직 미국 주식형펀드 시장의 주력은 액티브펀드이지만, ETF가 차지하는 비중이 빠르게 증가하고 있다.

미국에서도 ETF 점유율이 상승하고 있는 가운데, 액티브 운용 전문인 자산운용사들은 어떻게 대응하고 있을까? 미국 자산운용사 중 티 로 프라이스(T. Rowe Price)는 ETF를 포함한 패시브펀드가 급성장하던 2010년대 후반까지도 액티브 주식형뮤추얼펀드를 중심으로 성장했다. 이 회사의 2022년말 기준 총 운용자산규모는 1조 2,747억달러로 2010년 이후 2.6배 늘어났다.18) 전체 운용자산의 약 52%가 주식이며, 2020년에는 그 비중이 61%에 달했다. 이 중 대부분이 액티브 운용자산인 것으로 추정되며, 시장의 대세였던 ETF는 2020년 8월에야 출시되었다. 2023년 6월 기준 15개의 ETF에 운용자산규모는 17억달러에 불과하다.19)

티 로 프라이스는 펀드 평가사인 모닝스타가 미국 내 주요 자산운용사들을 대상으로 실시한 회사 기준 평가에서 높은 등급을 받았다(Morningstar, 2020).20) 정량점수 평가에서 전체 150개 회사 중 22위를 기록했으며, 최종적으로 ‘High’ 등급을 받았다. 세부적으로는 낮은 투자비용과 우수한 장기 운용성과를 인정받았다. 수정비용비율은 0.54%로 전체의 21위(낮은 정도 기준), 3년, 5년, 10년 운용성과가 비교그룹 운용성과를 초과할 확률은 72%(27위), 72%(24위), 73%(23위)를 기록했다.21) 부분적으로 부족한 항목도 있었지만, 펀드 운용에 있어서 가장 중요한 부분에서 좋은 평가를 받았다. 티 로 프라이스가 자체 리서치 파트에서 분석한 자료(T. Rowe Price, 2022b, 2020)에서도 비슷한 결과가 제시되었다. 분석대상에 포함된 액티브 주식형펀드 중 거의 대부분이 운용기간이 길어질수록 연간 총수익률이 개선되고, 패시브펀드 운용성과를 초과할 확률이 높아졌다.

티 로 프라이스는 우수한 운용성과에 대해 리서치를 기반으로 한 전략적 투자 기준의 유지, 현장 조사를 기반으로 하는 기업분석, 운용팀과 매니저들의 장기간 유지 등 전통적 방식을 그 이유로 제시하고 있다(T. Rowe Price, 2020). 그들은 우수한 장기 운용성과를 위해서는 저비용이 매우 중요하며, 이를 위해서는 전통적 방식들이 유효하다고 밝혔다. 티 로 프라이스 펀드들이 저비용 구조를 유지할 수 있었던 또 다른 요인 중 하나는 타깃데이트펀드를 앞세운 퇴직자산시장 공략이다. 2022년 기준 티 로 프라이스 전체 운용자산 중 약 66%가 DC를 포함한 퇴직자산이다(T. Rowe Price, 2022a). 이러한 운용자산 구성은 투자자들의 이탈을 막는데 유리하고, 그 결과 저비용과 장기 운용전략 유지가 가능했던 것으로 보인다.

한편, 일부에서는 위험을 무릎 쓴 공격적인 주식 편입이 위험자본 수요 증가 시기와 맞물리면서 운용성과에 긍정적인 영향을 미쳤다는 주장도 나온다. 티 로 프라이스는 내부 규정을 통해 대표적인 성장주식형펀드에서(T. Rowe Price Growth Stock Fund) 자산의 15%까지 비상장주식(private equity)에 투자할 수 있도록 했으며, 2021년부터는 주주승인을 통해 이 펀드가 더 적은 종목에 집중투자할 수 있게 되었다(Forbes, 2022).22) 아직은 비상장주식 투자가 미국 내 뮤추얼펀드 보유자산에서 차지하는 비중이 미미하지만, 이를 펀드에 편입하고 있는 자산운용사들이 점차 늘어나고 있다. Shannon and Reichart(2022)에 따르면, 2022년 6월 기준 미국 내 27개 자산운용사들이 최소 한 종목 이상의 비상장기업 주식에 투자하고 있으며, 총 투자규모는 약 150억달러이다. 펀드 순자산총액 중 비상장주식 비율이 가장 높은 펀드는 Baron Focused Growth Fund Retail Shares이며, 펀드 자산 중 11.7%를 한 종목의 비상장기업에 투자하고 있다. 펀드 순자산총액 대비 비상장주식 투자 비중이 가장 높은 상위 10개 펀드 중 5개의 티 로 프라이스 펀드가 포함되어 있다.23)

한편, 티 로 프라이스에만 적용되는 사례는 아니지만, 개방형 펀드판매 플랫폼(3rd party distribution platform)의 확산 역시, 액티브 주식형펀드가 그나마 성장할 수 있었던 요인 중 하나로 지적된다. 예를 들어 Clearstream(2020)의 서베이 조사에 따르면, 유럽 자산운용사들은 향후 개방형 플랫폼이 펀드판매의 가장 중요한 채널이 될 것으로 대답했다. 미국에서도 이러한 흐름은 크게 다르지 않아, 자문회사와의 연계를 통해 개방형 플랫폼이 확산되고 있다. 다양한 영역의 금융회사뿐만 아니라, 핀테크 기반 회사들도 개방형 플랫폼을 통해 수많은 저비용 펀드들을 온라인으로 판매하고 있다. 티 로 프라이스뿐만 아니라 여타 대형 자산운용사들 역시 온라인 브로커 플랫폼을 설립해 자사 펀드는 물론 타사 펀드까지 판매하고 있다. 물론 이러한 개방형 플랫폼에서 판매되는 펀드는 선ㆍ후취수수료가 없을 뿐만 아니라(no-load funds), 총비용비율도 일반적으로 매우 낮다.

Ⅳ. 자산운용사 및 정책 측면의 과제

액티브 주식형펀드시장의 침체에는 부진한 운용성과와 시장의 구조적 변화들이 동시에 영향을 미쳤을 것으로 보인다. 자산운용사들이 액티브 주식형펀드의 운용성과를 올리기 쉽지 않았으며, 우수한 운용성과를 만들어도 현금흐름 유입으로 연결되지 못했다. 이러한 상황으로 인해 자산운용사들이 액티브 주식형펀드시장에서 생존하기 위해 적극적으로 대응하기 어려웠을 것으로 보인다. 이하에서는 액티브 주식형펀드시장의 재도약을 위한 자산운용사와 정책 측면의 과제를 논의한다.

1. 자산운용사 측면의 과제

Carhart(1997)가 액티브 운용의 무용성을 실증한 이후, 이를 증명하는 후속 연구가 많이 이루어졌다. 그러나 최근 연구들은 액티브 매니저가 시장과 차별화되는 종목을 선택할 능력이 있거나, 고급 거래기법을 통해 거래비용 및 세금을 줄이는데 탁월한 능력이 있다면 우수하고 지속적인 운용성과를 만들 수 있다고 보고한다(Cremers&Petajisto, 2009; Iliev&Lowry, 2015; Sialm&Starks, 2012). 미국 티 로 프라이스 사례에서 살펴본 바와 같이 회사의 적극적인 투자가 뒷받침된 장기운용을 통해 운용성과 제고가 가능하고, 이는 시장의 신뢰로 연결된다.

글로벌 사례 논의를 통해 국내 자산운용사들에게 제시할 수 있는 제언은 다음과 같다. 첫째, 단기투자 성향의 투자자들이 선호하는 ETF 대비 액티브 펀드가 가질 수 있는 경쟁력은 장기 운용성과의 창출이다. 이를 위해서는 강력한 리서치 기능과 현장탐방 등 기업분석을 통해 성장잠재력이 우수한 저평가 기업을 꾸준히 발굴해야 한다. 이와 함께 퇴직연금 및 연금저축 등 세제혜택이 제공되는 저축 시장에서 경쟁력을 확보해야 한다. 퇴직자산시장은 투자자들의 자금이동이 덜 빈번하기 때문에 장기적인 운용전략을 수립하고 유지하기에 적합하다. 퇴직계좌에 공급할 양질의 타깃데이트펀드, 자산배분형 펀드 등을 설계 및 공급할 능력을 키워야 함은 물론이다.

둘째, 펀드운용에 소요되는 비용을 줄임으로써 투자자들이 체감하는 운용성과를 제고할 수 있다. 기업분석, 특히 소규모 기업분석에는 많은 비용이 소모된다. 대형사들은 어느정도 규모의 경제를 확보할 수 있지만 중소형 운용사들은 많은 기업을 분석하기 어렵다. 따라서 중소형 운용사들은 특정산업, 특정유형의 기업 발굴에 특화하는 것이 반드시 필요하다. 이와 함께 펀드에 편입되는 자산의 거래에 소요되는 비용을 줄이는 것도 중요하다. 선진국 기관투자자들은 거래비용의 절감을 위한 거래체계 구축에 많은 투자를 하는 것으로 알려져 있다. 국내 운용사들도 선진 거래체계의 구축에 관심을 기울여야 할 것으로 본다.

셋째, 양질의 액티브펀드를 투자자들에게 잘 전달할 수 있도록 객관적인 판매채널의 확보에 전력을 기울임으로써 은행 및 증권사 등 기존의 강력한 판매사 종속으로부터 벗어나야 한다. 현재 자산운용사 온라인 직판은 자사 펀드만 판매할 수 있기 때문에 경쟁력이 약하다. 다양한 회사의 다양한 펀드를 비교할 가능성이 높은 젊은 투자자들에게 운용사의 온라인 직판 채널은 매력도가 현저하게 떨어진다. 따라서 우선은 기 설립되어 있는 개방형 온라인 판매채널인 펀드슈퍼마켓(한국포스증권)을 적극 활용해야 한다. 궁극적으로는 자산운용사들이 현재의 온라인 직판채널을 완전한 개방형 판매채널로 확대해 자사뿐만 아니라 타사 펀드까지 판매하는 것이 투자자들의 접근성을 확보하는 방향이 될 것이다. 더 길게는 자산운용사들이 퇴직연금계좌, 연금저축계좌, ISA계좌를 직접 발행하고, 펀드 판매 및 자문 기능을 연계할 수 있는 방향까지 업무범위를 확대하는 것도 검토해 볼 필요가 있다.24)

넷째, 전술한 바와 같은 과제를 추진하기 위해서는 큰 투자가 동반되어야 한다. 우리나라 자산운용사들은 영업이익을 유보해 투자재원으로 활용하지 않고 대부분 대주주에 배당한다. 즉, 장기적인 투자에 활용할 자본이 부족하다. 향후에는 영업이익의 내부유보를 늘려 적극적인 투자에 나설 필요가 있으며, 장기적으로는 상장을 통한 대형화도 추구해야 할 것이다.

2. 정책 측면의 과제

공모주식형펀드, 특히 액티브펀드시장의 재도약을 위해서는 정책적 지원도 필요하다. 정책 측면에서는 크게 운용성과 제고 및 원활한 판매와 관련된 과제가 요구된다. 펀드 운용성과 제고에 도움을 주기 위해 자산운용 규제를 환경변화에 맞게 개선할 필요가 있다. 집중투자를 금지하는 규정들이 복잡하게 얽혀 있어서 펀드 단위, 또는 자산운용사 단위에서 투자전략 수립이 어렵다는 지적이 있었다. 분산투자와 관련된 규정이 너무 강하면, 운용의 유연성이 떨어지고 펀드 간 차별성이 없어지는 등의 문제가 발생한다. 즉, 액티브 운용을 위한 자유도가 낮아진다. 액티브 주식형펀드가 편입할 수 있는 자산의 영역도 넓혀줄 필요가 있다. 예를 들어 낮은 비율 한도 내에서 상장리츠주식이나 비상장주식의 편입 가능성을 검토해 볼 수 있을 것이다.

다음으로 우수한 운용성과를 보이는 양질의 액티브 주식형펀드가 투자자들에게 잘 전달될 수 있도록 판매채널을 정비하고 확대해야 한다. 액티브 주식형펀드가 양호한 운용성과를 내더라도 팔리지 않는다면 자산운용사들이 이 시장에서 동적 활력을 유지할 유인이 없을 것이다. ETF의 결정적인 장점인 거래 편의성은 상장펀드라는 구조로부터 나오는데, 이를 개방형 공모펀드에 구현하기는 쉽지 않다. 따라서 우선은 판매채널 정비가 더 시급한 것으로 보인다. 먼저, 앞에서 언급한 개방형 온라인 판매채널의 확대 정책이 필요하다. 이를 위해서는 서로 연계된 몇 가지 과정의 개선이 요구된다. 우선, 현재 오프라인에서 판매되고 있는 모든 펀드의 온라인 판매 클래스 등록을 의무화해야 한다. 이를 통해 온라인 판매 펀드의 범위를 대폭 확대해야 한다. 또한 E클래스(증권사 온라인 전용 클래스), S클래스(온라인 슈퍼마켓 전용), J클래스(운용사 직판 온라인 및 오프라인) 등으로 나누어져 있는 온라인 전용 펀드 클래스들을 하나로 통합할 것을 권유한다. 이를 통해 온라인 개방형 펀드 판매 플랫폼을 구축한 회사들은 등록된 거의 대부분의 펀드를 판매할 수 있다. 궁극적으로 핀테크 회사들의 참여도 가능할 것이다. 개방형 온라인 판매 플랫폼이 완전경쟁체제로 진전되면, 판매 펀드가 다양해질 뿐만 아니라, 자문 및 자산배분 기능 등 연계 서비스의 품질이 개선되고, 그 결과 투자자들의 유입도 늘어날 가능성이 크다.

마지막으로 판매보수 및 수수료 체계를 비용 하락에 초점을 맞추어 개편할 필요가 있다. 판매보수는 여전히 펀드 총비용비율 중 가장 큰 비중을 차지하는데, 높은 판매비용은 펀드의 비용 차감 후 운용성과 저하, 투자자 신뢰 하락 등의 문제를 야기한다(권민경, 2023). 이에 따라 권민경(2023)은 비용-서비스 매칭에 초점을 맞추어 펀드의 판매보수 체계를 개편할 것을 권유하고 있다. 다만, 펀드 투자자들은 ETF 투자자들에 비해 평균 연령대가 높을 가능성이 크다. 따라서 오프라인 판매사, 특히 은행이나 대형 증권회사의 역할은 여전히 중요하다. 판매시장의 경쟁, 판매보수체계 개편 필요성 등을 고려해 볼 때 판매보수는 앞으로도 더 낮아질 것으로 전망된다. 이 과정에서 오프라인 판매사들의 펀드 판매 동기를 어떻게 제고시킬 수 있을지가 중요한 과제가 될 것이다.

1) 현재 우리나라 주식형ETF는 대부분 패시브 유형이다. 액티브 운용을 표방하는 ETF가 있지만, 지수를 일정 수준 추종하도록 하는 규정으로 인해 진정한 액티브펀드로 보기 어렵다.

2) 공식적으로 집계되는 공모주식형펀드 규모에는 일반 주식형펀드(ETF제외)와 주식형ETF가 모두 포함된다. 여기에는 국내에 설정된 국내 및 해외투자 펀드 전체가 포괄된다.

3) 일반 공모주식형펀드는 대부분이 액티브펀드이지만, 일부 인덱스펀드도 포함되어 있다. 본 장 후반부의 펀드 단위 분석에서는 액티브펀드를 분리해 살펴볼 것이다. 참고로 일반 공모주식형펀드 중 국내에 투자하는 펀드는 2023년 5월말 기준 20조원이다.

4) 보고서의 작성 동기가 액티브 주식형펀드의 침체 배경을 확인하는 것이므로 기간의 구분이 필요하다. ETF를 제외한 일반 공모주식형펀드의 순자산총액이 줄어들기 시작한 시점은 2010년 중반부터이다. 이 시기부터 2022년말까지 공모주식형펀드 순자산총액과 주가지수 간 상관관계계수를 롤링 방식으로 추정한 결과 2011년 8월을 시작 시점으로 하면 가장 큰 음(-)의 상관관계가 관측되었다. 이하의 분석에서 연간 단위 데이터를 활용하는 만큼 전반기 데이터 관측치 등을 고려해 후반기 시작 시점을 2012년으로 한다. 본 장 후반부 펀드 단위 운용성과 분석과 3장의 자산운용사 대응 분석에도 동일한 시점을 기준으로 기간을 분리해 살펴본다.

5) 이러한 분석대상 펀드 분류는 기존문헌에서 활용하는 일반적인 방법이다(Ørpetveit, 2021; 하연정ㆍ고광수, 2012).

6) 운용성과 분석에서는 전반기의 충분한 관측치 확보를 위해 극단치를 제거하지 않았다. 수익률 극단치를 제거한 상태에서의 분석결과도 크게 다르지 않았다.

7) 현금흐름증감률의 경우 극단치가 매우 커서 일부 관측치의 제거가 필요했다. 현금흐름증감률 계산 과정에서 빠지는 관측치, 전체의 약 5%에 해당하는 극단치(현금흐름증감률 기준) 제거 등을 통해 최종적으로 분석대상에 포함된 액티브 주식형펀드의 관측치는 7,677개이다.

8) 2012~2022년 액티브 주식형펀드 중 초과수익률 최상위 20% 그룹은 연평균 11.4%의 초과수익률을 올렸는데, 이 펀드들도 연평균 현금흐름증가율은 2.1%에 그쳤다.

9) 액티브 주식형펀드로부터의 자금유출에 운용성과와 시장의 구조적 변화들이 얼마나 큰 영향을 미쳤는지를 확인하기 위해서는 엄밀한 실증분석이 필요하다. 그러나 시장의 구조적 변화와 관련된 정보를 데이터로 관측하기는 쉽지 않다. 이는 차후의 연구과제로 남긴다.

10) 본 장 2절에서 사용한 펀드 단위 데이터를 기반으로 계산한 수치이며, 투자자들이 펀드를 매입할 때 지불하는 펀드의 선후취 판매수수료, ETF의 거래수수료는 감안하지 않은 수치이다. 계산에 활용된 총 펀드 수는 액티브 주식형펀드 513개, 주식형ETF 287개이다.

11) 공모펀드시장의 대체투자펀드 규모는 미미하다. 2023년 8월말 기준 부동산, 특별자산, 혼합자산의 합산 순자산총액은 11.9조원이다.

12) 개인의 전문투자자 등록 요건은 순자산 5억원 이상, 연소득 1억원 등으로 크게 강하지 않은 수준이다. 일반투자자들의 사모펀드 최소투자금액은 2021년에 3억원으로 상향조정되었는데, 그 이전에는 1억원이었다.

13) Ørpetveit(2021)가 추정한 상품품질개선지표는 주로 초과수익률 창출과 관련된 변수로 구성된다. 그는 운용사 보유펀드 평균 추적오차(tracking error), 펀드매니저 교체비율(manager turnover), 운용사 내 펀드 간 운용성과 편차(performance dispersion)의 역수, 스타펀드의 비율 등을 상품품질개선지표에 포함하였다. Ørpetveit(2021)의 상품저변개선지표는 현금흐름 유입 및 유출과 관련된 변수로 구성되었는데, 신규펀드 비율, 합병펀드 비율, 청산펀드 비율, 신규유형 비율, 청산유형 비율 등이 포함된다.

14) Ørpetveit(2021), Wermers(2003)에 따르면 펀드의 추적오차가 액티브 운용의 수준을 보여주는 적절한 지표이며, 미래의 펀드 수익률을 잘 설명해 준다.

15) Ørpetveit(2021)는 기존펀드의 청산을 통해 상품저변이 악화되는 것으로 보고 상품저변개선지표에 펀드 청산비율의 음(-)수를 포함시켰다. 국내의 경우 소규모펀드 정리가 정책적으로 진행됨에 따라 펀드 청산을 자산운용사들의 전략적 선택으로 보기 어렵다. 따라서 이 변수는 상품저변개선지표에서 제외하였다.

16) 규모별 자산운용사 상하위 그룹은 2011~2022년 연도별 공사모펀드 순자산총액 및 투자일임 평가액 합산액의 평균을 기준으로 분류했다(투자일임 데이터는 2011년부터 집계).

17) 순자산총액 상위 5개사의 사모펀드시장 점유율은 크게 변하지 않았지만, 2010년대 중반 이후 시장에 진입한 수많은 사모펀드 전문 운용사들을 빼고 측정하면 점유율이 크게 늘었을 것으로 추정된다.

18) 티 로 프라이스의 2022년 연차보고서를 참고한다(T. Rowe Price, 2022a). 2021년 이 회사의 총 운용자산규모는 1조 6,878억달러였는데, 2022년에는 시장침체로 줄어들었다.

19) www.etf.com 참조.

20) 평가 대상 펀드는 각 회사들이 보유한 개방형뮤추얼펀드와 ETF 전체이다.

21) 이는 보유펀드 모두에 대해서 월간 단위로 3년 수익률, 5년 수익률, 10년 수익률 등을 롤링 방식으로 측정하고(펀드 비용 차감 후의 순수익률), 모든 관측치 중 비교그룹 수익률을 초과할 확률(sucess rate)을 계산해서 구한다. 회사별 초과확률은 보유펀드 전체의 자산가중평균으로 구한다. 분석대상 150개 운용사 전체의 평균 초과확률은 49.7%, 47.6%, 46.3%로 측정 기간이 길어질수록 확률이 떨어졌다(Morningstar, 2020).

22) 이러한 유연성은 미국 뮤추얼펀드 자산운용규제가 허락하기 때문에 가능할 것이다. 한편, 최근 일부 문헌들은 전통적 이론과 달리 특정 산업 집중 등 효율적인 집중투자를 통해 우수한 운용성과를 올릴 수 있다고 보고했다(Kacperczyk et al., 2005; Hiraki et al., 2015).

23) 이 회사 펀드들은 상대적으로 많은 종목의 비상장주식에 투자하고 있는 것으로 나타난다. Shannon and Reichart(2022)의 Exhibit 4를 통해 확인할 수 있다.

24) 물론 이는 정부의 전향적인 인가정책 의지에 달려 있다.

참고문헌

권민경, 2023, 『공모펀드 판매대가에 대한 고찰과 시사점』, 자본시장연구원 이슈보고서 23-19.

김민기ㆍ김준석, 2023, 『ETF가 주식시장에 미치는 영향』, 자본시장연구원 연구보고서 23-03.

하연정ㆍ고광수, 2012, 주식형 펀드의 해지와 부의 이전: 공모와 사모 펀드의 비교, 『한국증권학회지』 41(2), 341-372.

Anadu, K., Kruttli, M., McCabe, P., Osambela, E., Shin, C., 2020, The Shift from Active to Passive Investing: Potential Risks to Financial Stability? Financial Analysts Journal 76(4), 23-29.

Blitz, D., 2014, Invited Editorial Comment: The Dark Side of Passive Investing, Journal of Portfolio Management 41(1), 1-4.

Carhart, M., 1997, On Persistence in Mutual Fund Performance, Journal of Finance 52(1), 57-82.

Clearstream, 2020, The Global Fund Distribution Ecosystem: The Evolution of Platform Services.

Cremers, M., Petajisto, A., 2009, How Active is Your Fund Manager? A New Measure that Predicts Performance, Review of Financial Studies 22(9), 3329-3365.

Forbes, 2022. 2. 11, Can a Vintage T. Rowe Price Fund Ride Rivian, Microsoft and Snap to the Moon?

Hiraki, T., Liu, M., Wang, X., 2015, Country and Industry Concentration and the Performance of International Mutual Funds, Journal of Banking & Finance 59, 297–310.

ICI, 2022, Investment Company Fact Book.

Ilieve, P., Lowry, M., 2015, Are Mutual Funds Active Voters? Review of Financial Studies 28(2), 446-485.

Kacperczyk, M., Sialm, C., Zheng, L., 2005, On the Industry Concentration of Actively Managed Equity Mutual Funds, Journal of Finance 60(4), 1983–2011.

Khorana, A., Servaes, H., 2012, What Drives Market Share in the Mutual Fund Industry, Review of Finance 16(1), 81-113.

Massa, M., 2003, How do Family Strategies Affect Fund Performance? When Performance-Maximization is Not the Only Game in Town, Journal of Financial Economics 67(2), 249-304.

Morningstar, 2020, Morningstar Fund Family 150: Research on the 150 Largest U.S. Fund Families.

Nanda, V., Wang, Z., Zheng, L., 2004, Family Values and the Star Phenomenon: Strategies of Mutual Fund Families, Review of Financial Studies 17(3), 667-698.

Ørpetveit, A., 2021, Competition and Fund Family Product Development, Norwegian School of Economics, working paper.

Shannon, J., Reichart, K., 2022, How Has Private Equity Investing Fared for Mutual Funds?, Morningstar.

Sialm, C., Starks, L., 2012, Mutual Fund Tax Clienteles, Journal of Finance 67(4), 1397-1422.

T. Rowe Price, 2022a, 2022 Annual Report.

T. Rowe Price, 2022b, T. Rowe Price Insights on Active Management: Our Equity Funds Added Value Versus Passive Peers.

T. Rowe Price, 2020, T. Rowe Price Insights on U.S. Equity Strategies: Understanding T. Rowe Price’s Strategic Investing Approach.

Wermers, R., 2003, Are Mutual Fund Shareholders Compensated for Active Management “Bets”, University of Maryland working paper.

금융투자협회 www.kofia.or.kr

한국거래소 www.krx.co.kr

ETF.com www.etf.com

MSCI www.msci.com

Ⅰ. 검토 배경

Ⅱ. 공모주식형펀드시장의 변화

1. 공모주식형펀드시장의 규모와 구성 변화

2. 액티브 주식형펀드의 운용성과 및 현금흐름

가. 분석 목적 및 활용 자료

나. 운용성과 및 현금흐름 분석

3. 시장의 구조적 변화

Ⅲ. 액티브 주식형펀드시장에서의 자산운용사 대응

1. 분석 방법 및 목적

2. 자산운용사 대응 노력 평가

3. 미국 액티브 운용 전문 자산운용사 대응 사례

Ⅳ. 자산운용사 및 정책 측면의 과제

1. 자산운용사 측면의 과제

2. 정책 측면의 과제

Ⅱ. 공모주식형펀드시장의 변화

1. 공모주식형펀드시장의 규모와 구성 변화

2. 액티브 주식형펀드의 운용성과 및 현금흐름

가. 분석 목적 및 활용 자료

나. 운용성과 및 현금흐름 분석

3. 시장의 구조적 변화

Ⅲ. 액티브 주식형펀드시장에서의 자산운용사 대응

1. 분석 방법 및 목적

2. 자산운용사 대응 노력 평가

3. 미국 액티브 운용 전문 자산운용사 대응 사례

Ⅳ. 자산운용사 및 정책 측면의 과제

1. 자산운용사 측면의 과제

2. 정책 측면의 과제

관련 보고서

일반 공모펀드의 포트폴리오 차별화 효과

연구위원 김진영

국내 공모펀드 산업은 최근 상장지수펀드(ETF)의 급격한 성장에 따라 구조적 변화를 겪고 있다. 전통적으로 시장 성장을 견인해 온 일반 공모펀드는 성장세가 정체되고 입지가 위축된 반면, ETF는 낮은 보수와 높은 거래 편의성을 앞세워 빠르게 부상하며 공모펀드 시장의 성장을 주도하고 있다. 이러한 흐름은 ETF가 매력적인 투자수단으로 확고히 자리 잡았음을 보여주는 동시에 전통적 공모펀드의 경쟁력 강화를 위한 전략적 대응이 필요함을 시사한다.

그러나 여러 장점에도 불구하고 ETF는 투자 기회의 다양성 측면에서 한계를 지닌다. ETF는 추종지수와의 높은 상관성을 유지하도록 설계되어 있으며, 동시에 일반 공모펀드 대비 낮은 운용보수와 효율적인 매매 구조를 유지하기 위해 유동성이 높고 거래비용이 낮은 종목 위주로 구성된 지수를 선택하는 경향이 있다. 그 결과 ETF만으로는 투자자에게 다양한 종목 보유 기회나 충분한 분산투자 효과를 제공하기 어려울 수 있다. 반면 일반 공모펀드는 지수 추종을 벗어난 적극적 운용을 통해 차별화된 종목 선택이 가능하다. 이를 통해 다양한 위험요인에 대한 노출을 조절하고, 투자자의 다양한 선호에 부응하는 포트폴리오 차별화 전략을 구사할 수 있다는 강점을 지닌다.

이에 본 연구는 치열해진 시장 경쟁 환경 속에서 일반 공모펀드의 지속가능한 성장 전략으로 ‘포트폴리오 차별화’에 주목하였다. 연구의 목적은 일반 공모펀드가 ETF와 차별화된 보유종목을 선택하고 포트폴리오를 구축할 때, 이러한 차별화가 투자자 자금의 유입‧유출 및 자산운용사의 시장점유율에 미치는 영향을 실증적으로 분석하는 것이다. 특히 ETF 성장기 동안 일반 공모펀드의 보유종목 차별화 전략이 어떠한 역할을 했는지 검증함으로써, 펀드 운용의 독창성과 역량이 펀드 성과 및 산업구조에 갖는 의미를 객관적으로 평가하고자 한다. 나아가 이를 통해 공모펀드 산업의 경쟁력 제고를 위한 시사점을 도출하고자 한다.

본 보고서는 2014년부터 2024년까지의 국내 공모펀드 보유종목 자료를 토대로 작성되었다. 먼저 표본 기간인 ETF 성장기 동안 일반 공모펀드가 어떠한 변화를 보여왔는지를 관찰하였다. 그 결과, 일반 공모펀드는 투자 자산군의 유연화, 해외투자 확대, 수수료 인하 등을 통해 경쟁 환경에 대응해 온 것으로 나타났다. 다음으로 ETF와의 보유종목 비교를 통해 일반 공모펀드와 ETF 간 보유종목 중첩도를 분석하고, 일반 공모펀드가 구현할 수 있는 차별화의 방향성을 탐색하였다. 분석 결과, ETF와의 보유종목 중첩도는 점차 높아지고 있으며, 특히 국내 주식형 펀드에서 그 현상이 두드러졌다. 또한 국내 채권형 펀드에서도 회사채 ETF의 확대 등 유사한 경향이 관찰되었다. 그러나 ETF가 주로 고유동성‧저위험 자산을 중심으로 구성되어 있다는 점이 확인되었으며, 일반 공모펀드가 차별화된 보유종목 구성과 운용전략을 통해 경쟁력을 확보할 여지가 존재함을 확인하였다.

이후, 일반 공모펀드의 포트폴리오가 동종 ETF 대비 얼마나 차별화되어 있는지를 측정하는 지표를 주식형‧채권형‧재간접형 등 펀드 유형별 특성을 고려하여 설계하였다. 이를 바탕으로 펀드의 차별화 수준이 이후 분기의 순자산 유입률 및 자산운용사 시장점유율 변화에 미치는 영향을 분석하였다. 분석 과정에서는 펀드 수익률, 보수, 판매수수료, 펀드 및 운용사 규모 등의 요인을 통제변수로 포함하여 차별화 효과의 순수한 영향을 파악하고자 하였다. 아울러 내생성 문제에 대비해 동태적 패널모형 등을 활용하여 결과의 강건성을 확인하였다.

분석 결과는 다음과 같다. 첫째, 동일 시점에서 동일한 펀드 유형 내 펀드들을 비교한 결과, 일반 공모펀드의 포트폴리오 차별화 수준은 펀드 자금흐름에 긍정적인 영향을 미치는 것으로 나타났다. 즉, ETF와의 보유종목 중복도가 낮을수록 투자자의 신규 자금 유입이 증가하거나 다른 펀드들이 자금 유출을 겪는 시기에 상대적으로 자금 유출이 적은 것으로 분석되었다. 둘째, 포트폴리오 차별화 전략은 자산운용사의 시장점유율에도 긍정적인 영향을 미치는 것으로 나타났다. ETF 대비 차별화된 보유종목 비중이 높은 펀드일수록 해당 운용사의 경쟁우위를 강화하는 데 기여하는 것으로 확인되었다.

본 연구의 정책적 함의는 다음과 같다. 포트폴리오 차별화를 통한 일반 공모펀드 경쟁력 제고는 투자자와 공모펀드 산업 전반에 긍정적인 영향을 미칠 수 있다. 투자자 입장에서는 보다 다양한 투자상품과 차별화된 포트폴리오를 통해 투자 선택의 폭이 넓어지고 자신의 투자성향에 부합하는 투자 기회를 찾기 쉬워진다. 산업 측면에서는 자금이 ETF 운용사에 집중되는 현상과, 유사한 상품 간 과도한 경쟁으로 인한 가격 압박을 완화함으로써, 보다 건전한 경쟁 환경을 조성하고 시장의 지속적인 성장을 이끌 수 있다.

현재 일반 공모펀드 경쟁력 강화를 위한 다양한 방안이 논의되고 있으나, 운용전략 차별화를 통한 혁신은 아직 충분히 주목받지 못한 영역이다. 본 연구의 실증 결과는 향후 공모펀드 산업 활성화를 위한 정책 설계 과정에서 차별화 전략을 장려하고 지원하는 제도적 개선의 필요성을 뒷받침하는 근거로 활용될 수 있다. 이를 통해 일반 공모펀드가 ETF와 차별화된 고유 가치를 창출하고 투자자에게 매력적인 투자 대안으로 재도약할 수 있을 것으로 기대된다. 자산운용업 경쟁력 강화 시리즈 4: 세제혜택계좌 활용 확산과 자산운용사의 대응 과제 선임연구위원 김재칠 외 다수의 OECD 국가들은 자발적 가입 사적 저축에 대해서도 세제혜택 등 인센티브를 부여하고 있다. 우리나라도 1994년부터 도입된 연금저축계좌를 비롯해, IRP, ISA 등 다양한 유형의 세제혜택계좌를 운영 중이다. 세제혜택계좌 가입률과 적립액은 아직 미약하지만, 2010년대 중후반을 넘어오며 빠르게 늘어나고 있다.

동일한 금액을 일반 과세계좌, 연금저축계좌, IRP, ISA에 40년간 저축했을 때 적립자산 규모에 어떤 차이가 있는지 분석한 결과 다음과 같은 특징이 나타났다. 우선 세제혜택계좌는 일반 과세계좌 대비 자산적립 효과가 우월했다. 세제혜택계좌의 자산적립 효과는 크게 세 가지 채널을 통해 증폭된다. 첫째, 저축 납입시점의 세액공제 규모가 크면, 시간이 지나면서 적립액 증폭 효과로 나타나는데, 이로 인해 세제혜택계좌간에도 최종 적립규모에 차이가 난다. 둘째, 운용수익에 대한 과세이연 효과는 저축 기간이 길어질수록 증폭된다. 셋째, 낮은 연금소득세율의 효과로 인해 세제혜택계좌의 인출시 적립자산의 축소가 크지 않다.

세제혜택계좌의 유용성으로 인해 향후 가입자와 적립액 증가가 계속될 전망이다. 이로 인해 가계 저축에서 차지하는 세제혜택계좌의 중요성 역시 커질 것으로 보인다. 자발적 가입 세제혜택계좌가 이미 중요한 저축ㆍ투자수단으로 자리잡은 미국이나 영국에서는 세제혜택계좌의 실적배당형자산 배분 비중이 일반계좌 대비 더 높다. 우리나라도 이런 현상이 나타나고 있는데, 향후 금융투자소득세가 도입되면 최소한 신규저축에 대해서는 실적배당형자산의 배분 비중이 지금보다 더 커질 것으로 예상된다.

자산운용사들의 입장에서는 목표시장이 커지는 긍정적 효과가 기대되는 반면, 계좌를 직접 판매할 수 없는 이유로 인해 판매채널 종속화가 더 심해질 수도 있다. 세제혜택계좌의 장기적이고 체계적인 투자성격을 고려해 맞춤형 자산배분 서비스의 본격적인 준비가 필요하다. 저비용 상품의 혁신과 원활한 공급 역시 중요하다. 장기적으로는 대형 자산운용사를 중심으로 세제혜택계좌를 직접 판매하고 맞춤형 자산운용 서비스 및 상품을 제공하는 방향으로의 업무범위 확대도 필요하다. 자산운용업 경쟁력 강화 시리즈 3: 규제완화 이후 사모펀드운용업: 진단과 과제 선임연구위원 송홍선 2015년 규제완화 이후 사모펀드시장은 신규 진입이 증가하고 혁신 경쟁이 촉진되며 공모펀드가 제공하지 못하는 다양한 투자대상과 전략으로 투자기회가 확대되는 가운데 수요기반도 확대되었다. 그러나 시장 성장보다 빠른 신규 진입 속도로 인해 평균 고객기반이 약화되고 수익성이 악화되면서 대규모 환매중단이란 깊은 불균형을 경험했다. 펀드보수(매출)로 판관비조차 커버하지 못하는 회사가 2/3를 넘으며 불건전영업과 규제회피 등 전반적인 위험추구가 강화된 결과이다. 경쟁 심화와 고객기반 약화에 따른 구조적 수익성 부진을 극복할 수 있는 시장구조적 접근이 필요한 시점이다.

경쟁정책은 자유로운 진입에서 건전한 진입으로 전환할 필요가 있다. 혁신 경쟁 지속을 위해 등록제는 유지하되, 자본요건(경제적 허들)을 높여 무분별한 진입을 시장규율하고, 투자자보호를 강화해야 한다. 퇴출정책도 미국 등 선진국 수준으로 강화하여 경쟁의 질을 유지할 필요가 있다.

성장정책은 고객기반강화와 모험자본 공급확대가 중요하다. 성장한계가 뚜렷한 개인에서 기관투자자로 고객기반을 확대할 필요가 있다. 이를 위해서는 기관투자자가 수탁자책임원리에 맞게 루키리그를 활성화할 수 있도록 사모운용사 등록정책과 자산운용분야 성장경로정책을 직접 연계하는 방안을 고려할 수 있다. 자문, 일임 등으로 투자경험과 실적을 갖춘 신규 사모운용사의 등록을 우대하여 기관투자자의 루키리그 활성화를 유도할 수 있다.

모험자본 공급은 부동산, 인프라 비중을 줄이고 벤처, 비상장, 메자닌, 신성장, 구조조정 등 기업부문으로 집중되어야 한다. 실물경제의 혁신과 활력의 관점에서 기업부문에 대한 사모펀드 투자의 세제 재정지원을 강화하고, 규제 일원화에 대응하여 헤지펀드의 PEF 진출 인센티브를 강화할 필요가 있다.

투자자정책은 선진국 대비 개인 비중이 낮으므로 개인투자자 확대정책이 바람직하다. 개인 전문투자자에 한해 IRA 연금으로 사모펀드 등에 직접투자를 자유롭게 허용하는 미국 사례를 전문투자자 활성화 대책에 참고하고, BDC 도입에 맞추어 투자자보호를 전제로 사적연금 디폴트옵션 등을 통해 사모펀드에 간접투자하는 방안을 검토할 필요가 있다. 자산운용업 경쟁력 강화 시리즈 1: 공모펀드 판매대가에 대한 고찰과 시사점 연구위원 권민경 국내 공모펀드 판매대가 수취 방식은 충분한 논의를 거친 사회적 합의의 결과물로서 정립되었다기보다는 1990년대 펀드 산업의 운용ㆍ판매업 분리 당시 제도적 미비로 인한 역사적 우연의 산물에 가깝다. 국내 공모펀드 판매시장은 ① 판매보수를 펀드 재산으로부터 간접 수취하며, ② 판매수수료보다 판매보수의 비중이 높고, ③ 판매보수율이 운용보수율보다 높게 책정된다는 특수성을 가진다. 이러한 특징은 여러 가지 부작용을 낳는데, 대표적으로 고객과 판매사 간 이해상충 문제를 꼽을 수 있으며 이는 더 나아가 판매보수율의 상향 평준화, 저비용펀드 상품의 경쟁력 부재 등 다른 문제들을 일으키기도 한다. 그 밖에도 판매사 간 경쟁 제한, 서비스와 비용 사이의 불일치 등의 현상이 국내 공모펀드 산업 성장을 저해하고 있다.

국내 판매시장의 문제를 해결하는 방안은 다음과 같다. 첫째, 판매사가 판매보수를 펀드 재산이 아닌 고객으로부터 직접 수취토록 하는 것이다. 이러한 해결책은 영국, 네덜란드, 호주 등 몇몇 국가에서 이미 시행되고 있으며 고객과 판매사 간 이해상충 문제를 해결하는데 특히 효과적으로 알려져 있다. 판매시장에서 경쟁 확대, 투자 비용 부담 감소 등의 긍정적인 효과 또한 기대할 수 있다. 둘째, 비용의 언번들링을 통해 판매 서비스와 비용 간의 시점 일치를 이루는 것이다. 서비스 속성에 부합하도록 서비스-비용 간 매칭이 이루어지면 DIY 투자자, 장기투자자, 고액투자자 등이 기존에 겪던 상대적 불리함이 해소되어 투자자 저변이 확대될 수 있다. 다만 일부 정책은 커다란 변화를 수반하므로 온라인 판매채널에 우선 적용하여 부작용을 최소화할 필요가 있다.

그러나 여러 장점에도 불구하고 ETF는 투자 기회의 다양성 측면에서 한계를 지닌다. ETF는 추종지수와의 높은 상관성을 유지하도록 설계되어 있으며, 동시에 일반 공모펀드 대비 낮은 운용보수와 효율적인 매매 구조를 유지하기 위해 유동성이 높고 거래비용이 낮은 종목 위주로 구성된 지수를 선택하는 경향이 있다. 그 결과 ETF만으로는 투자자에게 다양한 종목 보유 기회나 충분한 분산투자 효과를 제공하기 어려울 수 있다. 반면 일반 공모펀드는 지수 추종을 벗어난 적극적 운용을 통해 차별화된 종목 선택이 가능하다. 이를 통해 다양한 위험요인에 대한 노출을 조절하고, 투자자의 다양한 선호에 부응하는 포트폴리오 차별화 전략을 구사할 수 있다는 강점을 지닌다.

이에 본 연구는 치열해진 시장 경쟁 환경 속에서 일반 공모펀드의 지속가능한 성장 전략으로 ‘포트폴리오 차별화’에 주목하였다. 연구의 목적은 일반 공모펀드가 ETF와 차별화된 보유종목을 선택하고 포트폴리오를 구축할 때, 이러한 차별화가 투자자 자금의 유입‧유출 및 자산운용사의 시장점유율에 미치는 영향을 실증적으로 분석하는 것이다. 특히 ETF 성장기 동안 일반 공모펀드의 보유종목 차별화 전략이 어떠한 역할을 했는지 검증함으로써, 펀드 운용의 독창성과 역량이 펀드 성과 및 산업구조에 갖는 의미를 객관적으로 평가하고자 한다. 나아가 이를 통해 공모펀드 산업의 경쟁력 제고를 위한 시사점을 도출하고자 한다.

본 보고서는 2014년부터 2024년까지의 국내 공모펀드 보유종목 자료를 토대로 작성되었다. 먼저 표본 기간인 ETF 성장기 동안 일반 공모펀드가 어떠한 변화를 보여왔는지를 관찰하였다. 그 결과, 일반 공모펀드는 투자 자산군의 유연화, 해외투자 확대, 수수료 인하 등을 통해 경쟁 환경에 대응해 온 것으로 나타났다. 다음으로 ETF와의 보유종목 비교를 통해 일반 공모펀드와 ETF 간 보유종목 중첩도를 분석하고, 일반 공모펀드가 구현할 수 있는 차별화의 방향성을 탐색하였다. 분석 결과, ETF와의 보유종목 중첩도는 점차 높아지고 있으며, 특히 국내 주식형 펀드에서 그 현상이 두드러졌다. 또한 국내 채권형 펀드에서도 회사채 ETF의 확대 등 유사한 경향이 관찰되었다. 그러나 ETF가 주로 고유동성‧저위험 자산을 중심으로 구성되어 있다는 점이 확인되었으며, 일반 공모펀드가 차별화된 보유종목 구성과 운용전략을 통해 경쟁력을 확보할 여지가 존재함을 확인하였다.

이후, 일반 공모펀드의 포트폴리오가 동종 ETF 대비 얼마나 차별화되어 있는지를 측정하는 지표를 주식형‧채권형‧재간접형 등 펀드 유형별 특성을 고려하여 설계하였다. 이를 바탕으로 펀드의 차별화 수준이 이후 분기의 순자산 유입률 및 자산운용사 시장점유율 변화에 미치는 영향을 분석하였다. 분석 과정에서는 펀드 수익률, 보수, 판매수수료, 펀드 및 운용사 규모 등의 요인을 통제변수로 포함하여 차별화 효과의 순수한 영향을 파악하고자 하였다. 아울러 내생성 문제에 대비해 동태적 패널모형 등을 활용하여 결과의 강건성을 확인하였다.

분석 결과는 다음과 같다. 첫째, 동일 시점에서 동일한 펀드 유형 내 펀드들을 비교한 결과, 일반 공모펀드의 포트폴리오 차별화 수준은 펀드 자금흐름에 긍정적인 영향을 미치는 것으로 나타났다. 즉, ETF와의 보유종목 중복도가 낮을수록 투자자의 신규 자금 유입이 증가하거나 다른 펀드들이 자금 유출을 겪는 시기에 상대적으로 자금 유출이 적은 것으로 분석되었다. 둘째, 포트폴리오 차별화 전략은 자산운용사의 시장점유율에도 긍정적인 영향을 미치는 것으로 나타났다. ETF 대비 차별화된 보유종목 비중이 높은 펀드일수록 해당 운용사의 경쟁우위를 강화하는 데 기여하는 것으로 확인되었다.

본 연구의 정책적 함의는 다음과 같다. 포트폴리오 차별화를 통한 일반 공모펀드 경쟁력 제고는 투자자와 공모펀드 산업 전반에 긍정적인 영향을 미칠 수 있다. 투자자 입장에서는 보다 다양한 투자상품과 차별화된 포트폴리오를 통해 투자 선택의 폭이 넓어지고 자신의 투자성향에 부합하는 투자 기회를 찾기 쉬워진다. 산업 측면에서는 자금이 ETF 운용사에 집중되는 현상과, 유사한 상품 간 과도한 경쟁으로 인한 가격 압박을 완화함으로써, 보다 건전한 경쟁 환경을 조성하고 시장의 지속적인 성장을 이끌 수 있다.

현재 일반 공모펀드 경쟁력 강화를 위한 다양한 방안이 논의되고 있으나, 운용전략 차별화를 통한 혁신은 아직 충분히 주목받지 못한 영역이다. 본 연구의 실증 결과는 향후 공모펀드 산업 활성화를 위한 정책 설계 과정에서 차별화 전략을 장려하고 지원하는 제도적 개선의 필요성을 뒷받침하는 근거로 활용될 수 있다. 이를 통해 일반 공모펀드가 ETF와 차별화된 고유 가치를 창출하고 투자자에게 매력적인 투자 대안으로 재도약할 수 있을 것으로 기대된다. 자산운용업 경쟁력 강화 시리즈 4: 세제혜택계좌 활용 확산과 자산운용사의 대응 과제 선임연구위원 김재칠 외 다수의 OECD 국가들은 자발적 가입 사적 저축에 대해서도 세제혜택 등 인센티브를 부여하고 있다. 우리나라도 1994년부터 도입된 연금저축계좌를 비롯해, IRP, ISA 등 다양한 유형의 세제혜택계좌를 운영 중이다. 세제혜택계좌 가입률과 적립액은 아직 미약하지만, 2010년대 중후반을 넘어오며 빠르게 늘어나고 있다.

동일한 금액을 일반 과세계좌, 연금저축계좌, IRP, ISA에 40년간 저축했을 때 적립자산 규모에 어떤 차이가 있는지 분석한 결과 다음과 같은 특징이 나타났다. 우선 세제혜택계좌는 일반 과세계좌 대비 자산적립 효과가 우월했다. 세제혜택계좌의 자산적립 효과는 크게 세 가지 채널을 통해 증폭된다. 첫째, 저축 납입시점의 세액공제 규모가 크면, 시간이 지나면서 적립액 증폭 효과로 나타나는데, 이로 인해 세제혜택계좌간에도 최종 적립규모에 차이가 난다. 둘째, 운용수익에 대한 과세이연 효과는 저축 기간이 길어질수록 증폭된다. 셋째, 낮은 연금소득세율의 효과로 인해 세제혜택계좌의 인출시 적립자산의 축소가 크지 않다.

세제혜택계좌의 유용성으로 인해 향후 가입자와 적립액 증가가 계속될 전망이다. 이로 인해 가계 저축에서 차지하는 세제혜택계좌의 중요성 역시 커질 것으로 보인다. 자발적 가입 세제혜택계좌가 이미 중요한 저축ㆍ투자수단으로 자리잡은 미국이나 영국에서는 세제혜택계좌의 실적배당형자산 배분 비중이 일반계좌 대비 더 높다. 우리나라도 이런 현상이 나타나고 있는데, 향후 금융투자소득세가 도입되면 최소한 신규저축에 대해서는 실적배당형자산의 배분 비중이 지금보다 더 커질 것으로 예상된다.

자산운용사들의 입장에서는 목표시장이 커지는 긍정적 효과가 기대되는 반면, 계좌를 직접 판매할 수 없는 이유로 인해 판매채널 종속화가 더 심해질 수도 있다. 세제혜택계좌의 장기적이고 체계적인 투자성격을 고려해 맞춤형 자산배분 서비스의 본격적인 준비가 필요하다. 저비용 상품의 혁신과 원활한 공급 역시 중요하다. 장기적으로는 대형 자산운용사를 중심으로 세제혜택계좌를 직접 판매하고 맞춤형 자산운용 서비스 및 상품을 제공하는 방향으로의 업무범위 확대도 필요하다. 자산운용업 경쟁력 강화 시리즈 3: 규제완화 이후 사모펀드운용업: 진단과 과제 선임연구위원 송홍선 2015년 규제완화 이후 사모펀드시장은 신규 진입이 증가하고 혁신 경쟁이 촉진되며 공모펀드가 제공하지 못하는 다양한 투자대상과 전략으로 투자기회가 확대되는 가운데 수요기반도 확대되었다. 그러나 시장 성장보다 빠른 신규 진입 속도로 인해 평균 고객기반이 약화되고 수익성이 악화되면서 대규모 환매중단이란 깊은 불균형을 경험했다. 펀드보수(매출)로 판관비조차 커버하지 못하는 회사가 2/3를 넘으며 불건전영업과 규제회피 등 전반적인 위험추구가 강화된 결과이다. 경쟁 심화와 고객기반 약화에 따른 구조적 수익성 부진을 극복할 수 있는 시장구조적 접근이 필요한 시점이다.

경쟁정책은 자유로운 진입에서 건전한 진입으로 전환할 필요가 있다. 혁신 경쟁 지속을 위해 등록제는 유지하되, 자본요건(경제적 허들)을 높여 무분별한 진입을 시장규율하고, 투자자보호를 강화해야 한다. 퇴출정책도 미국 등 선진국 수준으로 강화하여 경쟁의 질을 유지할 필요가 있다.

성장정책은 고객기반강화와 모험자본 공급확대가 중요하다. 성장한계가 뚜렷한 개인에서 기관투자자로 고객기반을 확대할 필요가 있다. 이를 위해서는 기관투자자가 수탁자책임원리에 맞게 루키리그를 활성화할 수 있도록 사모운용사 등록정책과 자산운용분야 성장경로정책을 직접 연계하는 방안을 고려할 수 있다. 자문, 일임 등으로 투자경험과 실적을 갖춘 신규 사모운용사의 등록을 우대하여 기관투자자의 루키리그 활성화를 유도할 수 있다.

모험자본 공급은 부동산, 인프라 비중을 줄이고 벤처, 비상장, 메자닌, 신성장, 구조조정 등 기업부문으로 집중되어야 한다. 실물경제의 혁신과 활력의 관점에서 기업부문에 대한 사모펀드 투자의 세제 재정지원을 강화하고, 규제 일원화에 대응하여 헤지펀드의 PEF 진출 인센티브를 강화할 필요가 있다.

투자자정책은 선진국 대비 개인 비중이 낮으므로 개인투자자 확대정책이 바람직하다. 개인 전문투자자에 한해 IRA 연금으로 사모펀드 등에 직접투자를 자유롭게 허용하는 미국 사례를 전문투자자 활성화 대책에 참고하고, BDC 도입에 맞추어 투자자보호를 전제로 사적연금 디폴트옵션 등을 통해 사모펀드에 간접투자하는 방안을 검토할 필요가 있다. 자산운용업 경쟁력 강화 시리즈 1: 공모펀드 판매대가에 대한 고찰과 시사점 연구위원 권민경 국내 공모펀드 판매대가 수취 방식은 충분한 논의를 거친 사회적 합의의 결과물로서 정립되었다기보다는 1990년대 펀드 산업의 운용ㆍ판매업 분리 당시 제도적 미비로 인한 역사적 우연의 산물에 가깝다. 국내 공모펀드 판매시장은 ① 판매보수를 펀드 재산으로부터 간접 수취하며, ② 판매수수료보다 판매보수의 비중이 높고, ③ 판매보수율이 운용보수율보다 높게 책정된다는 특수성을 가진다. 이러한 특징은 여러 가지 부작용을 낳는데, 대표적으로 고객과 판매사 간 이해상충 문제를 꼽을 수 있으며 이는 더 나아가 판매보수율의 상향 평준화, 저비용펀드 상품의 경쟁력 부재 등 다른 문제들을 일으키기도 한다. 그 밖에도 판매사 간 경쟁 제한, 서비스와 비용 사이의 불일치 등의 현상이 국내 공모펀드 산업 성장을 저해하고 있다.

국내 판매시장의 문제를 해결하는 방안은 다음과 같다. 첫째, 판매사가 판매보수를 펀드 재산이 아닌 고객으로부터 직접 수취토록 하는 것이다. 이러한 해결책은 영국, 네덜란드, 호주 등 몇몇 국가에서 이미 시행되고 있으며 고객과 판매사 간 이해상충 문제를 해결하는데 특히 효과적으로 알려져 있다. 판매시장에서 경쟁 확대, 투자 비용 부담 감소 등의 긍정적인 효과 또한 기대할 수 있다. 둘째, 비용의 언번들링을 통해 판매 서비스와 비용 간의 시점 일치를 이루는 것이다. 서비스 속성에 부합하도록 서비스-비용 간 매칭이 이루어지면 DIY 투자자, 장기투자자, 고액투자자 등이 기존에 겪던 상대적 불리함이 해소되어 투자자 저변이 확대될 수 있다. 다만 일부 정책은 커다란 변화를 수반하므로 온라인 판매채널에 우선 적용하여 부작용을 최소화할 필요가 있다.