자본시장연구원의 보고서 자료를 소개합니다.

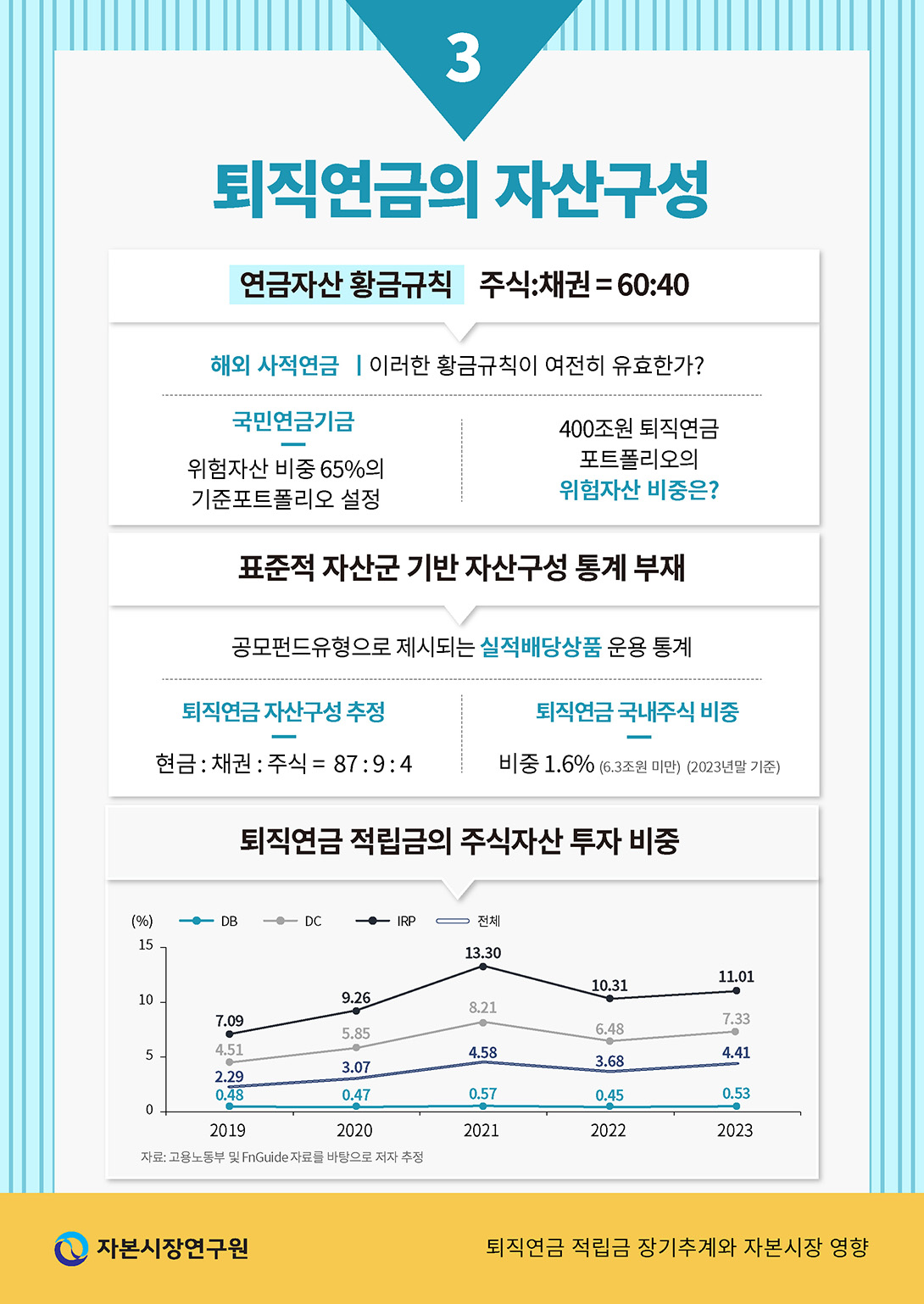

퇴직연금 적립금에 대한 표준적 자산군(asset class) 기반 자산구성 현황을 추정하였다. 분석 결과 현재 400조원을 상회하는 퇴직연금 적립금은 주식 비중 4.4%의 과도하게 보수적인 자산구성으로 추정된다. 퇴직연금의 국내주식 비중은 1.6% 미만으로, 국내 주식시장으로의 유입 금액은 6.3조원 수준으로 파악된다. 실적배당상품의 이러한 비효율적 자산구성은 원리금보장상품 편중이라는 과도한 위험회피성향과 함께 퇴직연금 장기수익률 하락의 직접적인 원인이 된다. 우리나라의 경우 연금자산의 증대가 자국 자본시장 발전으로 연결되지 못하는 이유이기도 하다.

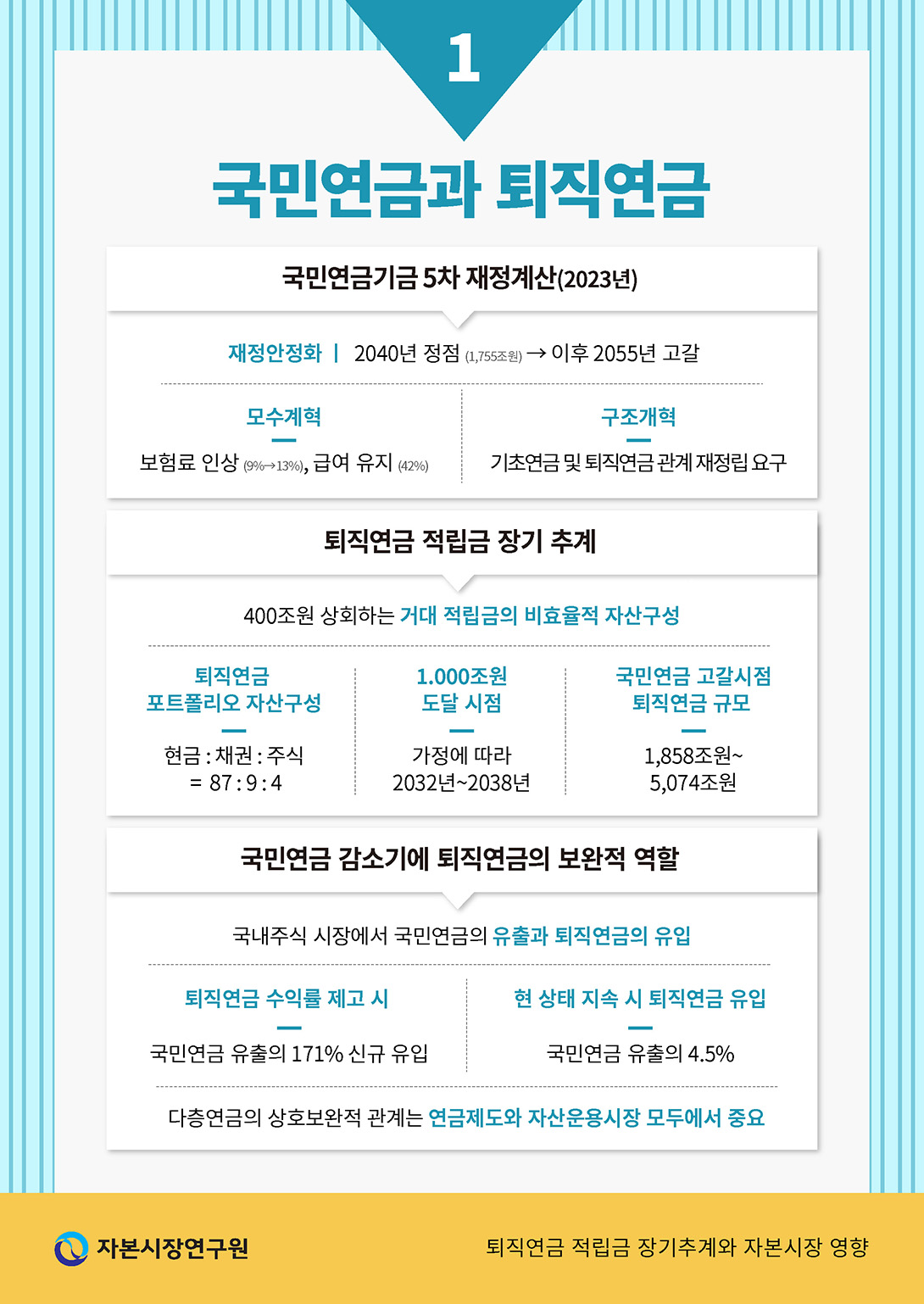

최근 연금개혁 과정에서 인구구조 변화에 취약한 부과방식 공적연금제도의 지속가능성을 보완하기 위하여 퇴직연금을 중심으로 하는 완전적립방식 사적연금제도의 중요성이 강조되고 있다. 국민연금기금의 2055년 기금 고갈 전망은 그 자체로 제도의 지속가능성에 의문을 제기할 뿐만 아니라, 기금 감소기의 급격한 자산매각으로 인한 국내 자본시장의 큰 충격까지 우려된다. 빠르게 성장하는 퇴직연금이 국민연금 자산매각의 충격을 완화해 줄 수 있을 것으로 기대되나 이에 대한 정량적인 분석은 부재한 상황이다.

이를 위하여 퇴직연금 적립금에 대한 장기 추계를 수행하였다. 보수적인 가정하에서 국민연금의 최대 적립시점인 2040년에 퇴직연금 적립금 규모는 국민연금기금의 67% 수준인 1,172조원으로 추계되었다. 현재의 자산구성이 그대로 지속된다면 국내 주식시장에 유입된 퇴직연금 규모는 국민연금의 7.5%에 불과할 것으로 전망된다. 국내 주식시장에서 국민연금의 급격한 자산 매각을 퇴직연금이 온전히 받아주기는 어렵다는 뜻이다. 수익률 제고를 포함하여 최근 논의되는 퇴직연금제도 개편 방안이 원활히 진행되어 국민연금과 유사한 투자포트폴리오를 구축하게 된다면 국내 주식시장에서 퇴직연금 비중은 국민연금의 118% 수준까지 확대될 것으로 전망된다. 시장의 수급 측면에서는 완충 역할을 할 수 있는 충분한 규모다. 연금자산의 성공적 운용은 자국의 건전한 자본시장 발전을 전제로 한다. 자본시장을 지탱하는 양질의 수급 주체로서 다층연금체계에서 공·사적 연금의 상호보완적 관계가 재조명되어야 할 시점이다.

최근 연금개혁 과정에서 인구구조 변화에 취약한 부과방식 공적연금제도의 지속가능성을 보완하기 위하여 퇴직연금을 중심으로 하는 완전적립방식 사적연금제도의 중요성이 강조되고 있다. 국민연금기금의 2055년 기금 고갈 전망은 그 자체로 제도의 지속가능성에 의문을 제기할 뿐만 아니라, 기금 감소기의 급격한 자산매각으로 인한 국내 자본시장의 큰 충격까지 우려된다. 빠르게 성장하는 퇴직연금이 국민연금 자산매각의 충격을 완화해 줄 수 있을 것으로 기대되나 이에 대한 정량적인 분석은 부재한 상황이다.

이를 위하여 퇴직연금 적립금에 대한 장기 추계를 수행하였다. 보수적인 가정하에서 국민연금의 최대 적립시점인 2040년에 퇴직연금 적립금 규모는 국민연금기금의 67% 수준인 1,172조원으로 추계되었다. 현재의 자산구성이 그대로 지속된다면 국내 주식시장에 유입된 퇴직연금 규모는 국민연금의 7.5%에 불과할 것으로 전망된다. 국내 주식시장에서 국민연금의 급격한 자산 매각을 퇴직연금이 온전히 받아주기는 어렵다는 뜻이다. 수익률 제고를 포함하여 최근 논의되는 퇴직연금제도 개편 방안이 원활히 진행되어 국민연금과 유사한 투자포트폴리오를 구축하게 된다면 국내 주식시장에서 퇴직연금 비중은 국민연금의 118% 수준까지 확대될 것으로 전망된다. 시장의 수급 측면에서는 완충 역할을 할 수 있는 충분한 규모다. 연금자산의 성공적 운용은 자국의 건전한 자본시장 발전을 전제로 한다. 자본시장을 지탱하는 양질의 수급 주체로서 다층연금체계에서 공·사적 연금의 상호보완적 관계가 재조명되어야 할 시점이다.

Ⅰ. 서론

인구 고령화에 대응하여 각국은 OCED 권고에 따라 다층의 연금체계를 구축하였으며, 그 과정에서 축적된 연금자산이 자국의 자본시장 또는 자산운용업의 발전을 적극적으로 견인하는 사례가 다수 관측된다. 대표적으로 미국의 기업연금인 401k 연금자산의 확대와 뮤추얼펀드 시장의 성장이 궤를 같이하며, 호주의 경우에도 퇴직연금제도인 슈퍼에뉴에이션 기금(Superannuation fund)의 확대가 인프라펀드를 포함한 자국 자산운용업의 양적 또는 질적 성장을 견인한 것으로 평가된다. 하지만 우리 퇴직연금제도의 경우, 20년에 이르는 제도 이력과 400조원을 상회하는 외형적 성장에도 불구하고 우리 자본시장과 자산운용업에 대한 동반성장의 움직임은 여전히 가시적이지 않다.

우리나라 다층연금체계의 근간이 되는 국민연금기금은, 2023년 5차 장기재정전망에 의하면 2040년 1,755조원의 거대 기금으로 성장하였다가 이후 급격히 감소하여 2055년에 소진되는 것으로 추계된다. 15년 동안의 급격한 기금 감소기에 진행될 막대한 규모의 자산매각으로 인하여, 특히 국내 주식시장의 수급 측면에서의 충격이 우려되는 상황이다. 한편 다수의 전문가들은 그 시점에서 국민연금기금과 비슷한 규모로 성장해 있을 퇴직연금이 대규모 자산매각의 충격을 완화해 줄 수 있을 것으로 기대한다. 하지만 국민연금의 급격한 기금 감소기에 퇴직연금이 과연 얼마나 그 충격을 완화해 줄 수 있을지에 대한 계량적인 분석은 전무한 상황이다. 현행 퇴직연금제도의 비합리적인 지배구조와 비효율적인 운용체계를 감안하면 이러한 기대는 근거 없는 낙관론일 수 있다. 앞서 언급한 바와 같이, 우리 퇴직연금제도는 지금까지의 양적 성장에도 불구하고 국내 자본시장에 대한 영향은 미미한 것이 현실이기 때문이다.

이를 정량적으로 가늠하기 위해서는 퇴직연금 적립금의 장기 추계와 함께 상품 단위가 아닌 표준적 자산군(asset class)에 기반한 퇴직연금 적립금의 자산구성(asset mix)에 대한 통계와 정보가 필요하다. 하지만 정책 당국에 의한 공식적인 퇴직연금 장기 추계는 수행되지 않고 있으며, 이에 관한 학술 연구도 매우 부족한 상황이다. 400조원에 이르는 퇴직연금 적립금에서 국내주식(domestic equity)이라는 자산군의 비중이 얼마인지도 알 수 없다. 실적배당상품 카테고리에서 상품 단위의 편입 비중만 집계되고 공시되기 때문이다. 대표적인 퇴직연금기금인 호주의 수퍼에뉴에이션(Superannuation)은 호주건전성감독청(Australian Prudential Regulation Authority: APRA)에서 수퍼에뉴에이션 제도 전체뿐만 아니라 개별 기금(fund) 단위의 자산구성 정보를 주기적으로 상세하게 공시한다. 기금 선택제인 호주 수퍼에뉴에이션 제도에서 개별 기금의 자산구성 정보는 미래의 수익성과를 가늠할 수 있는 중요한 판단 기준이기 때문이다.

이러한 배경하에, 본고에서는 국민연금의 급격한 기금 감소기에 발생하는 시장 충격을 퇴직연금제도가 얼마나 완화해 줄 수 있을지를 정량적으로 가늠해 보고자 한다. 이를 위하여 먼저, 표준적 자산군에 기반하여 우리 퇴직연금 적립금의 자산구성 현황을 추정하고 이로부터 국내 주식시장에 대한 퇴직연금의 영향을 분석하였다. 퇴직연금 적립금의 자산구성에 대한 분석은 최근 퇴직연금의 저조한 수익률 문제를 제고하기 위한 정책 방안 수립에 의미 있는 시사점을 제공할 수 있다. 그리고 국민연금기금의 최근 재정 전망과 동일한 투입 모수(input parameter)를 가정하여 퇴직연금제도의 장기 추계를 실시하였다. 국민연금기금 감소기에 퇴직연금의 적립금 규모와 자산구성은 최근 연금개혁 과정에서 논의되고 있는 퇴직연금제도 개편에 따라 그 값이 크게 달라진다. 이로부터 다층연금체계의 구조 개혁에 의미 있는 시사점을 제공하고자 한다.

Ⅱ. 퇴직연금의 자산구성

1. 퇴직연금 적립금 운용 통계

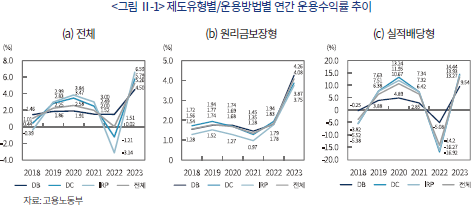

2023년 말 현재 퇴직연금 적립금은 382.4조원 규모다. 적립금 규모가 두 배로 성장하는 데 5년이 걸리지 않은 빠른 성장세다. 퇴직연금 적립금의 최근 10년 연평균 성장률은 15%에 이른다. 제도 유형별로는 확정급여형(DB)이 53.7%, 확정기여형(DC)이 26.5%의 비중이며, 최근 개인퇴직계좌(IRP) 적립액이 연평균 20%의 성장세를 기록하며 19.8%의 비중으로 확대되었다. 전체 적립금의 87.2%가 원리금보장상품에 예치되어 있으며, 실적배당상품으로의 운용 비중은 12.8%, 49.1조원 규모다.1) 확정기여형과 개인퇴직계좌에서 실적배당상품 비중은 빠르게 확대되고 있으나 가장 많은 비중을 차지하고 있는 확정급여형의 경우 원리금보장상품 비중이 여전히 90% 이상을 유지하고 있어, 퇴직연금 전체 수익률 저하의 직접적인 원인으로 거론된다.

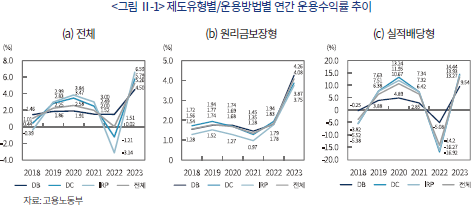

2022년 말 기준 퇴직연금 적립금의 연간수익률은 겨우 손실을 면한 0.02% 수준이었으나, 2023년에는 역대 최대 실적인 5.26%로 크게 상승하였다. 원리금보장상품 비중이 87%에 달함에도 불구하고 적립금 전체 수익률의 변동성이 이렇게 큰 이유는 개별 시장에 대한 쏠림현상이 과도한 실적배당상품이 2022년 주식 및 채권 시장의 동반 하락으로 인한 시장의 높은 변동성에 그대로 노출되었기 때문이다. 이러한 경험은 퇴직연금 실적배당상품에 대한 근로자의 투자 신뢰 하락의 근본 원인이 된다. 현행 실적배당상품 포트폴리오의 낮은 위험조정수익률, 또는 위험프리미엄(risk premium)과 함께 자산배분의 부재가 지적되는 부분이다. 감독 당국을 포함한 다수의 전문가들은 퇴직연금 적립금의 운용수익률 제고를 위해 현재 원리금보장상품에 치중되어 있는 퇴직연금 포트폴리오를 실적배당상품으로 전환하는 정책 방안을 제시하고 있다. 하지만 현행 실적배당상품이 충분한 수준의 위험의 분산과 위험조정 수익성과를 제시하지 못한다면 원리금보장상품에서 실적배당상품으로의 전환을 독려하는 현재의 퇴직연금 수익률 제고 정책만으로 과연 퇴직연금의 장기수익률 제고가 달성될 수 있을 것인가에 대해서는 회의적일 수밖에 없다.

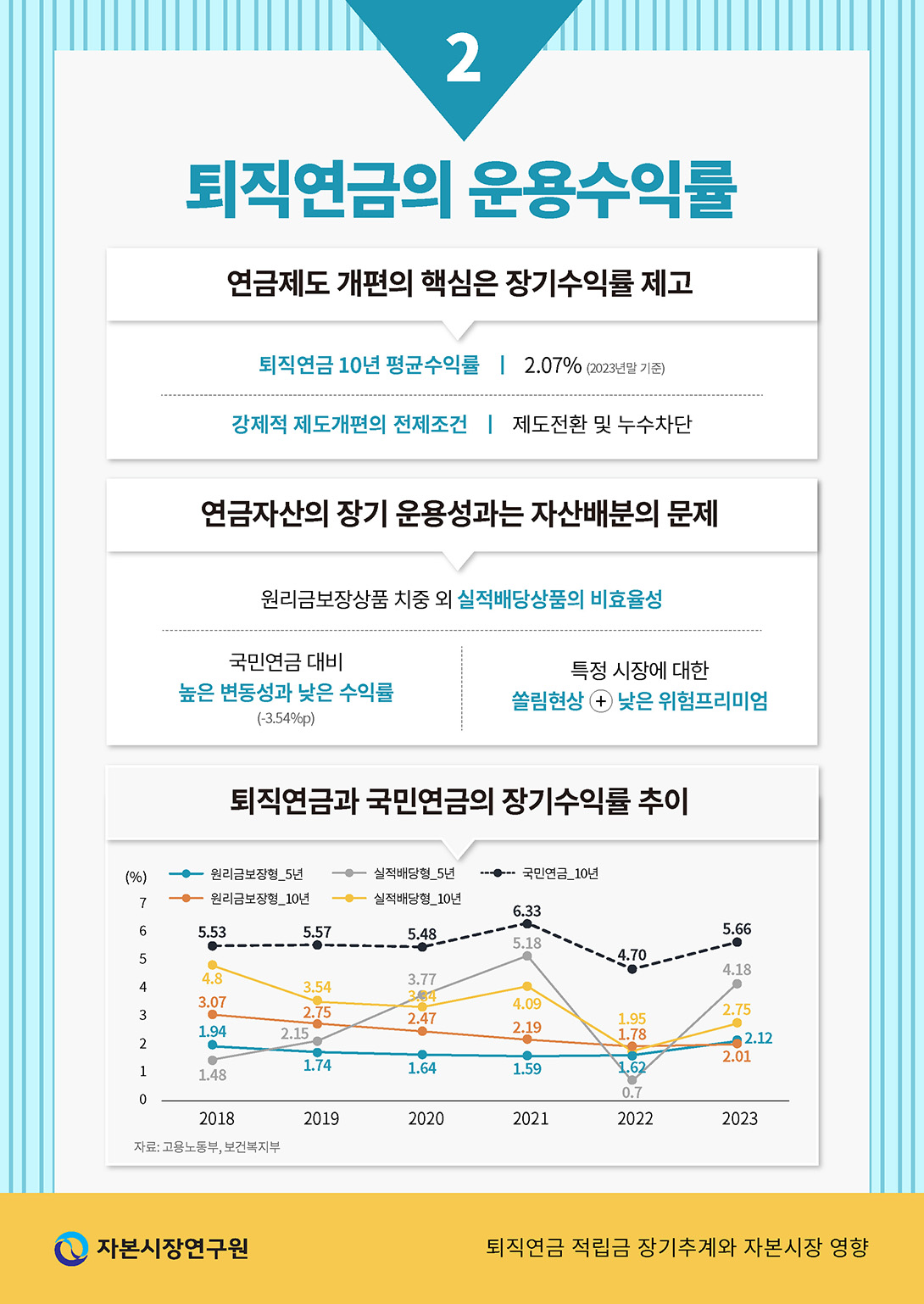

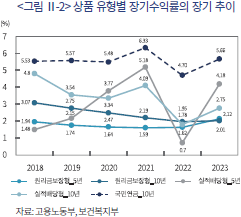

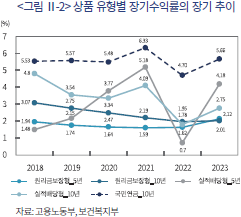

2023년 말 기준 퇴직연금 적립금의 전체 10년 평균수익률은 2.07% 수준이다. 원리금보장상품이 2.01%, 실적배당상품이 2.75%를 기록하였다. 시장 침체기였던 2022년 말 기준으로 10년 평균수익률은 1.93%에 불과하였다. 10년 평균수익률 0.7%라는 실적배당상품의 저조한 장기 수익성과가 반영된 결과이다. 퇴직연금의 상품 유형별 장기수익률 추이를 살펴보면 <그림 Ⅱ-2>와 같다. 원리금보장상품의 10년 평균 수익률은 시중 금리의 추세적 변화를 반영하여 지속적으로 하락하고 있음을 확인할 수 있다. 해당 기간 소비자물가상승률(CPI)이 2.2% 수준임을 감안하면, 원리금보장상품은 장기적으로 실질가치 유지가 불가능함을 확인할 수 있다. 위험자산 편입으로 인해 실적배당상품이 확률적으로 손실을 경험할 수 있다면, 이러한 손실을 극단적으로 회피하기 위한 목적인 원리금보장상품은 실질가치 측면에서는 오히려 손실이 확정적일 수 있다는 의미다. 원리금보장상품은 자산의 일시적인 보관 수단이지, 연금자산의 장기적인 운용 수단이 될 수는 없다.

퇴직연금의 장기수익률 추이 그래프에서 보다 의미 있는 부분은 실적배당상품 장기수익률의 추세적 하락이다. 5년 평균수익률에서는 분명치 않으나 10년 평균 장기수익률에서는 뚜렷한 추세적 하락이 관측된다. 2023년 말 기준으로 원리금보장상품 대비 실적배당상품의 초과수익률은 74bp에 불과하며, 2022년 말 기준으로는 –17bp라는 음의 초과수익을 기록하고 있다. 실적배당상품의 높은 변동성을 감안할 때 이는 적절한 수준의 위험프리미엄으로 보기 어렵다. 국민연금기금의 장기수익률과 비교하면 퇴직연금 실적배당상품의 위험프리미엄 하락은 추세적으로 확대되고 있다. 이 정도의 위험프리미엄을 시현하는 투자 상품을 대상으로 적극적으로 보다 많은 위험을 취할 것을 유도하는 현행 수익률 제고 정책은 적절치 않다. 원리금보장상품 뿐만 아니라 현재 퇴직연금사업자가 제시하고 있는 실적배당상품 역시 양호한 위험수익특성의 투자 자산으로 보기 어렵다는 의미다.

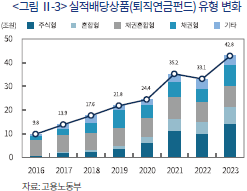

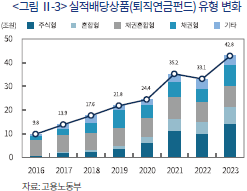

흔히 원리금보장상품은 안전자산으로, 실적배당상품은 위험자산으로 인식되나 이는 적절한 분류가 아니다. 자산군(asset class)에 기반한 자산배분(asset allocation)의 관점에서 일반적으로 안전자산은 채권을, 위험자산은 주식 및 대체자산을 의미한다. 따라서 채권 비중이 현저히 높은 퇴직연금 실적배당상품은 그 자체로 안전자산에 가까운 투자포트폴리오로 추정된다. 자산 운용에 있어 가장 기본적인 정보라 할 수 있는 자산배분 관점의 자산구성에 대한 통계는 어디에서도 제공되지 않고 있는 것이 우리 퇴직연금제도의 현실이다. 감독 당국이 정기적으로 발표하는 퇴직연금 운용 현황에서는 자산군 단위의 자산배분 통계가 아닌 상품별 편입 정보만 공시된다. 고용노동부의 퇴직연금 통계에 의하면 2023년 말 현재 전체 실적배당상품의 87.3%에 해당하는 42.8조원이 보험 상품을 포함한 집합투자증권(펀드)으로 운용되고 있다. 자산구성에 대한 정보는 일반 공모펀드 분류 방식과 유사하게 주식형, 혼합형, 채권혼합형, 채권형 등으로 나누어 각각 14.5조원, 7.1조원, 8.7조원, 9.0조원 규모로 보고하고 있다.2)

하지만 이러한 상품 단위의 운용 통계로는 전체 퇴직연금 적립금의 정확한 위험수익특성을 파악하기 어렵다. 연금자산에 대한 합리적인 운용 포트폴리오를 구축하기 위해서는 통상적인 자산군 단위의 자산구성에 대한 정보가 필요하다. 연금자산의 운용에서 60:40이라는 주식과 채권 비중의 황금 규칙(golden rule)이 여전히 유효한가, 대체투자 비중은 어디까지 확대하는 것이 최적인가 등이 해외 퇴직연금 시장의 최근 이슈다. 하지만 우리 퇴직연금 적립금은 주식 비중이 얼마인지조차 정확히 파악되지 않는 등 운용 측면에서 지극히 초보적인 단계라 이러한 논의 자체가 불가능한 수준이다.

2. 자산군 기반 자산구성 현황

고용노동부가 발표하는 퇴직연금 통계로부터 자산군 기반 자산구성 현황을 추정하였다. 개별 상품(펀드) 단위의 자산구성 내역은 공개되지 않음으로 펀드 데이터를 바탕으로 상향식(bottom up)의 정확한 주식 비중 추정은 어려우며, 따라서 집합투자증권의 유형별로 평균 주식 비중을 추정하고 이를 유형별 운용규모에 대응하는 방식으로 전체 주식투자 비중을 추정하였다.3)

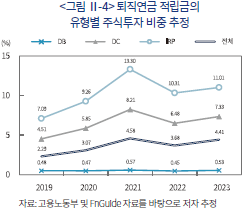

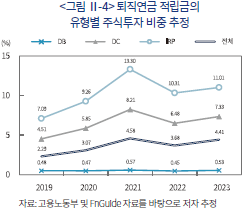

추정 결과 우리 퇴직연금 적립금 운용에서 주식 자산군에 대한 투자 비중은 2023년 말 현재 4.4%로 추정된다. 금액으로는 전체 382조원의 적립금 중 16.3조원 미만이 주식 자산에 투자되고 있다. 전체 실적배당형상품의 주식과 채권 비중은 대략 30:70으로 추정되어 앞서 언급한 연금자산 운용의 황금 규칙과는 매우 괴리된 자산구성을 보인다. 이는 현재 원리금보장상품에 치중된 퇴직연금 운용 행태가 실적배당형으로 전환되더라도 기대수익률 측면에서 만족할 만한 수준의 성과를 달성하기 어려움을 의미한다.

퇴직연금의 주식 투자 비중은 2021년 4.6% 수준까지 증가하였으나 2022년 전통자산 시장의 침체로 3.7% 수준까지 감소하였다가 최근 다시 회복하고 있는 것으로 파악된다. 이는 최근 그 비중이 빠르게 확대되고 있는 개인퇴직계좌(IRP)의 주식 투자 비중이 11.0%에 이르는데 기인한다. 확정기여형(DC) 역시 주식 비중이 증가하고 있으나, 퇴직연금제도의 절반 이상을 차지하는 확정급여형(DB)의 주식 비중이 0.5% 대에 고정되어 있는 부분이 퇴직연금의 주식 투자 비중이 낮은 주원인이다. 퇴직연금의 위험자산 비중이 낮은 이유로 확정급여형 중심의 제도 구성을 지적하고, 따라서 퇴직연금의 운용 효율화를 위해서 제도적으로 확정기여형 의 확대를 도모해야 한다는 주장이 제기되기도 한다. 하지만 이에 대한 근거는 부재하다. 규모의 경제 측면이나, 예금 이자율보다 임금상승율이 높은 현실을 감안하면 기업이 운용하는 확정급여형이 개인이 운용하는 확정기여형에 비해 보다 보수적 운용으로 경도될 이유는 없기 때문이다. 최근 확정급여형 퇴직연금에 대한 적립금운용위원회의 설치와 투자정책서(IPS) 작성이 의무화됨에 따라 확정급여형도 OCIO 위탁운동 등을 통해 향후 위험자산 비중이 확대될 것으로 전망된다.

국내 주식시장의 수급 측면에서 퇴직연금의 역할은 현재로선 매우 미미한 상황이다. 주식 자산을 국내주식과 해외주식으로 나누어 볼 때, 퇴직연금 적립금의 전체 주식 자산에서 해외주식 비중은 60% 이상으로 추정된다. 주식 자산의 상당수를 TDF(Target Date Fund)가 차지하고 있는데, 국내 TDF는 해외자산 비중이 상대적으로 크기 때문이다. 이를 바탕으로 퇴직연금 적립금에서 국내주식에 대한 투자 비중을 살펴보면 1.6% 미만으로 추정된다. 전체 382조원의 퇴직연금 적립금에서 6.3조원 미만의 금액이 국내주식 시장으로 유입되고 있는 셈이다. 기금형 지배구조 도입 등 퇴직연금의 적립금 운용 효율화를 위해 추진되는 여러 정책 방안들은 이러한 자산구성에 직접적인 영향을 미칠 수 있다.

3. 제도 개편의 추계 영향

최근 다층연금체계의 구조 개혁 과정에서 퇴직연금제도 역시 다양한 제도 개편이 추진되고 있다. 논의되는 개편 방안들은 크게 적립규모 확대와 수익률 제고로 나눠볼 수 있다. 퇴직연금 적립규모 확대를 위한 제도 개편에는 첫 번째, 강제적 제도일원화가 있다. 지금까지는 퇴직금에서 퇴직연금으로의 제도 전환이 기업의 선택사항이어서, 중소 규모의 사업장은 여전히 퇴직연금제도의 사각지대에 놓여 있다.4) 상용근로자 기준 퇴직연금제도 가입률은 53.2% 수준이나, 대상 사업장 기준 제도 도입율은 26.8%에 불과하다. 상대적으로 재무적 부담이 작은 대규모 사업장부터 단계적으로 제도 전환을 강제하는 방안이 논의되고 있다.5) 본 연구의 장기 추계에서는 근로자 가입율 기준으로 점진적으로 증가하는 시나리오로 제도일원화의 영향을 반영하였다.

두 번째 제도 개편은 중도누수 차단이다. 퇴직연금의 중도누수에는 주거 비용 등의 이유로 재직 중에 적립금을 인출하는 중도인출과 회사 이직 시 설정되는 개인퇴직계좌(퇴직 IRP)를 해지하는 중도해지가 있다. 특히 복수 설정이 허용되는 개인퇴직계좌의 중도해지가 심각하다. 2022년도 한 해 동안 개인퇴직계좌로 이전된 금액은 20조 1,260억원인데 당해 연도 개인퇴직계좌의 해지 금액은 13조 8,600억에 달한다. 퇴직연금제도에 대한 정부의 재정지원은 세액공제 방식으로 제공되어 매년 소진됨으로 이 역시 중도누수로 해석될 수 있다. 세액공제로 제공되는 정부 지원을 퇴직연금 계좌에 다시 적립하는 방식의 연금계좌환류 방안이 논의되고 있다. 계좌로 재적립된 재정지원은 배당처럼 총수익률(total return)의 관점에서 퇴직연금 적립금의 수익률 제고 일환으로 해석될 수 있다.

적립규모 확대를 위한 세 번째 제도 개편은 연금화(annuitization) 방안이다. 2023년 말 현재 퇴직급여 수급 시점에서 일시금이 아닌 연금으로 수령한 비중은 금액 기준으로는 49.7%이나 계좌 수 기준으로는 10.4%에 불과하다. 충분한 규모의 적립금이 축적되지 않으면 연금화 수급의 동인이 떨어진다.6) 퇴직급여를 연금으로 수령하는 경우 연금 지급 기한7) 내에는 적립금이 퇴직연금제도 내에 머무르게 된다. 연금 수령을 강제하는 방안 외에 일시금 수령에 대한 세제 패널티를 확대하는 방안과 부분 인출 등의 다양한 인출방식 제공 등이 논의되고 있다. 제도 성숙에 따라 적립시기보다 인출시기 적립금 유지의 중요성이 점차 중요해질 것이다. 퇴직연금 장기 추계에서는 연금화율의 증가 양상을 일정 기간 점진적으로 증가하는 시나리오로 반영하였다.

퇴직연금제도 개편의 또 다른 한 축은 퇴직연금의 저조한 운용성과를 개선하기 위한 수익률 제고 방안이다. 확정기여형 퇴직연금 및 개인퇴직계좌에 적용되는 디폴트옵션제도8) 도입이 대표적이다. 개인의 연금자산 운용의 어려움이라는 측면에서 확정기여형 퇴직연금제도의 구조적 문제점은 널리 알려진 사실이다.9) 다수의 해외 연금선진국은 효율적으로 설계된 디폴트옵션제도로 이를 극복하고 있다. 이를 참조하여 우리도 지난 2023년 7월에 사전지정운용이라는 이름으로 디폴트옵션제도를 도입하였다. 하지만 원리금보장상품이 포함된 선택형 디폴트옵션이라는 구조적 한계로 인하여 제도 도입 후 일 년의 시간이 경과한 현시점에서 평가는 부정적이다. 디폴트옵션으로 운용되는 자산규모가 33조원에 달하는 등 외형적으로는 제도 정착이 순조로우나, 이 중 94% 이상이 원리금보장상품인 상황은 애초의 제도 도입 목적과는 거리가 멀기 때문이다.10) 수익률 제고를 위한 제도 개편의 한 축은 디폴트옵션제도 효율화가 될 것으로 예상된다.

장기투자에서 수익률 제고는 결국 자산배분의 문제다. 퇴직연금을 포함한 연금자산의 운용이 지향하는 장기 운용목표는 ‘분산된 위험의 글로벌 투자포트폴리오 구축’으로 요약된다. 최근 연금개혁 과정에서 제기된 ‘국민연금이 운용하는 퇴직연금기금’이라는 이슈의 핵심은 국민연금공단이라는 운용 주체가 아니라 국민연금 같은 글로벌 투자포트폴리오의 구축이다. 예를 들면, 사전지정운용의 적격상품 대부분은 TDF의 조합이라는 비정상적인 포트폴리오로 제시되는데, 이를 리밸런싱 기제가 내재된 자산배분형 BF(Balanced Fund)로 보완하고자 하는 논의가 있다.11) 이 때 디폴트옵션으로 제시되는 BF의 자산배분에 국민연금기금의 기준포트폴리오(reference portfolio)를 적용할 수 있다. 국민연금의 투자포트폴리오는 위험자산 65%에 안전자산 35%라는 기준포트폴리오를 장기적으로 달성하기 위한 전략적자산배분의 결과이기 때문이다. 이어지는 퇴직연금 장기 추계의 운용수익률 가정에 있어 이러한 제도 개편의 영향을 반영하였다.

Ⅲ. 퇴직연금 적립금 장기 추계

1. 추계모형

국민연금은 관련법에 따라12) 1988년부터 5년마다 70년 추계기간에 대한 공식적인 재정 계산을 실시하고 그 결과를 국회에 보고한다. 2023년에 제5차 재정계산이 수행되었으며, 2040년에 1,750조원 규모로 최대 정점을 기록하고 15년 후인 2055년에 고갈되는 재정 전망치를 발표하였다. 22대 국회에서도 계속해서 논의되고 있는 연금개혁 방안들은 모두 이 추계 결과를 바탕으로 한다.13) 하지만 퇴직연금제도에는 이러한 재정 전망 체계가 법에 명시되어 있지 않으며, 소관부처인 고용노동부에서도 지금까지 공식적인 퇴직연금 장기 추계를 발표한 사례가 없다. 재정방식이 국민연금과 같은 부과방식(Pay-as-you-go system)이 아닌 완전적립방식(Fully funded system)이고, 국민연금과 같은 단일 기금이 아니라 개별 기업의 계좌로 분산된 구조라 공식적인 재정 전망의 필요성이 크지 않기 때문으로 사료된다. 따라서 관련된 기존 학술연구나 실증분석도 많지 않은 상황이다.

한정림ㆍ이항석(2014)은 퇴직연금의 가입 대상 확대14)에 따라 장기적으로 국민연금의 사업장 가입자 정보와 유사하다는 가정하에, 국민연금 사업장 가입자 자료를 활용하여 2013년부터 2078년까지 65년 추계기간에 걸쳐 퇴직연금 전체에 대한 장기 전망치를 제시하였다. 추계 결과 중 적립금 규모에 대한 전망을 살펴보면, 신규가입률에 따른 3개의 시나리오에서 상이한 전망치를 제시하나 모든 시나리오에서 공통적으로 2040년까지 적립금 규모가 증가하다가 이후 추계기간 말까지 계속해서 감소하는 추세를 보인다. 국민연금기금의 최대적립 시점인 2040년에 퇴직연금 적립금은 시나리오에 따라 349조원~574조원 규모로 전망하였으며, 국민연금기금 고갈 시점인 2055년에는 302조원~532조원 규모로 완만히 감소하는 것으로 전망하였다. 이러한 장기 전망의 정확도에 대한 판단은 어려우나, 가장 낙관적인 시나리오에서도 내년 2025년 적립금 규모를 280조원으로 전망하고 있는 부분을 감안하면 적립금 규모는 전반적으로 과소추정된 것으로 평가된다.

이에 앞서 김재칠ㆍ홍원구(2013)는 퇴직연금제도의 확대가 국내 자본시장 성장과 선순환 구조를 이루기 위한 조건이라는 관점에서 퇴직연금제도의 장기 추계를 실시하였다. 추계기간은 국민연금의 절반 수준인 37년으로 설정하여 2013년부터 2050년까지의 전망치를 세 가지 정책 옵션 시나리오별로 제시하였다. 적립금 규모에 대한 추계 결과를 살펴보면, 정책 옵션에 따른 적립금 규모의 차이가 워낙에 크기는 하지만 중도누수가 통제된다면 국민연금 최대 적립기인 2040년에는 1,216조원~1,708조원 규모의 퇴직연금 적립금을 전망하고 있다. 추계 기간이 짧아 국민연금기금 고갈 시점인 2055년에 대한 전망치는 제시하지 않고 있다.15)

본 연구의 퇴직연금 장기 추계는 기본적으로 김재칠ㆍ홍원구(2013)의 추계모형을 활용하였다. 다층연금체계하에서 공ㆍ사적연금의 상호보완 관계를 보고자 하는 본고의 연구목적을 감안하여 추계기간을 2093년까지 국민연금기금과 동일한 70년으로 확장하였다. 인구전망 및 경제성장률 같은 추계모형의 투입 모수(input parameter)는 국민연금 5차 재정계산에 준용된 자료와 일치시켰다. 주요 관심 지표는 국민연금의 최대 적립시점인 2040년과 고갈시점인 2055년 사이 퇴직연금의 적립금 규모와 자산구성이다.

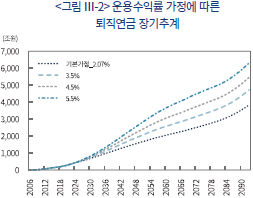

김재칠ㆍ홍원구(2013)의 퇴직연금 추계모형은 Smirlock(1980)의 ‘완전적립방식 사적연금 추계모형’을 기반으로 한다. Smirlock(1980)의 사적연금 추계 방법론은 가입자가 재직 중에 연금펀드에 기여금을 적립하고, 이를 운용한 다음 퇴직 후에 연금급여를 지급받는 완전적립방식의 확정기여형제도를 가정하고 있다. 따라서 매년 전체 가입자의 연금기여액과 연금급여액으로부터 연금펀드에 대한 순기여액(net contributions)을 추정하고, 여기에 기존 적립액을 더한 누적적립액에 당해연도 운용수익률을 고려하는 방식으로 적립금 규모를 산출하게 된다. 이러한 추정과정을 Smirlock(1980)은 아래와 같은 점화식으로 표현하였다.

여기에서 는 연도 말 퇴직연금 총 적립금 규모이며

는 연도 말 퇴직연금 총 적립금 규모이며  는 각각

는 각각  연도 말 퇴직연금제도 내의 총기여액, 총급여액, 총비용, 그리고 해당 연도 연평균 운용수익률을 의미한다.

연도 말 퇴직연금제도 내의 총기여액, 총급여액, 총비용, 그리고 해당 연도 연평균 운용수익률을 의미한다.

상기 수식에 따르면 퇴직연금 적립금 추계에서 가장 중요한 변수는 연도별 기여액과 급여액이며, 이는 기본적으로 인구 전망으로부터 도출된다. 따라서 통계청이 2년마다 발표하는 장기인구전망의 연령별 인구수가 적립금 추계의 출발점이 된다. 이로부터 퇴직연금의 대상이 되는 상용근로자 수를 추정하고 여기에 근로자의 월평균 임금을 적용하면 연령별 총 기여액과 급여액을 추정할 수 있다. 이로부터 연도별 순 기여액을 산출하고 여기에 운용수익률을 가정하여 연도별 누적 적립액을 산출한다.

2. 적립금 장기 전망

2024년에서 2093년까지 퇴직연금 적립금 규모의 장기 전망을 위한 상기 추계모형에 적용된 주요 변수와 기본가정은 다음과 같다. 먼저 인구통계는 통계청이 2023년 말에 발표한 「2023 장래인구추계」에서 15세부터 75세까지 연령대별 인구전망을 활용하였다. 퇴직연금제도 가입기간은 15세~64세이며, 연금 수령기간은 65세~84세의 20년을 가정하였다. 상용근로자 수는 2012년~2022년 실제 상용근로자 비중의 평균값을 적용하여 추정하였다. 평균임금은 국민연금 5차 재정계산에 준용된 명목임금상승률 가정치16)를 준용하여 추정하였다.

제도 변수는 기본가정을 설정하고 제도 개편에 따라 기본가정을 조정하는 방식으로 시나리오를 구성하였다. 먼저 연금화율17)은 장기적으로 100%에 도달하는 완전 연금화와 90% 도달 후 정체되는 불완전 연금화 시나리오를 설정하였다. 퇴직연금 가입율18) 또한 90% 도달 후 정체되는 부분 전환과 100%에 도달하는 완전 전환 상황을 가정하였다. 적립IRP를 통한 자발적 가입율19)은 가장 최근 통계인 2023년 추가 납입률 18%가 유지되는 것으로 가정하였다. 운용수익률은 최근 10년(2014년~2023년) 평균값인 2.07%를 기본으로, 퇴직연금의 수익률 제고가 적립금 축적에 미치는 영향을 살펴보기 위하여 국민연금기금의 현재 장기목표수익률인 4.5%와 연금개혁 과정에서 제시되는 5.5% 수익률 등에 대한 민감도 분석을 수행하였다.

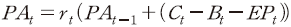

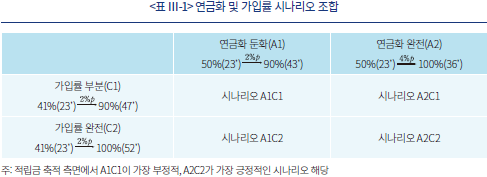

여러 시나리오 조합 중에서 본 연구에 의미 있는 시사점을 제공하는 주요 조합을 정리하면 <표 Ⅲ-1>과 같다. 연금화 시나리오는 기본가정에 매년 2%p씩 상승하여 2043년에 90% 도달 후 유지되는 경우(A1)와 매년 4%p씩 상승하여 2036년에 100% 연금화에 도달하는 가정(A2)을 추가하였다. 가입률 시나리오는 현재 41% 가입률이 지속되는 기본가정에 매년 2%p씩 상승하여 2047년 90% 도달 후 유지되는 경우(C1)와 2052년 완전가입에 도달하는 가정(C2)을 추가하여 <표 Ⅲ-1>과 같은 4개의 시나리오 조합을 설정하였다.

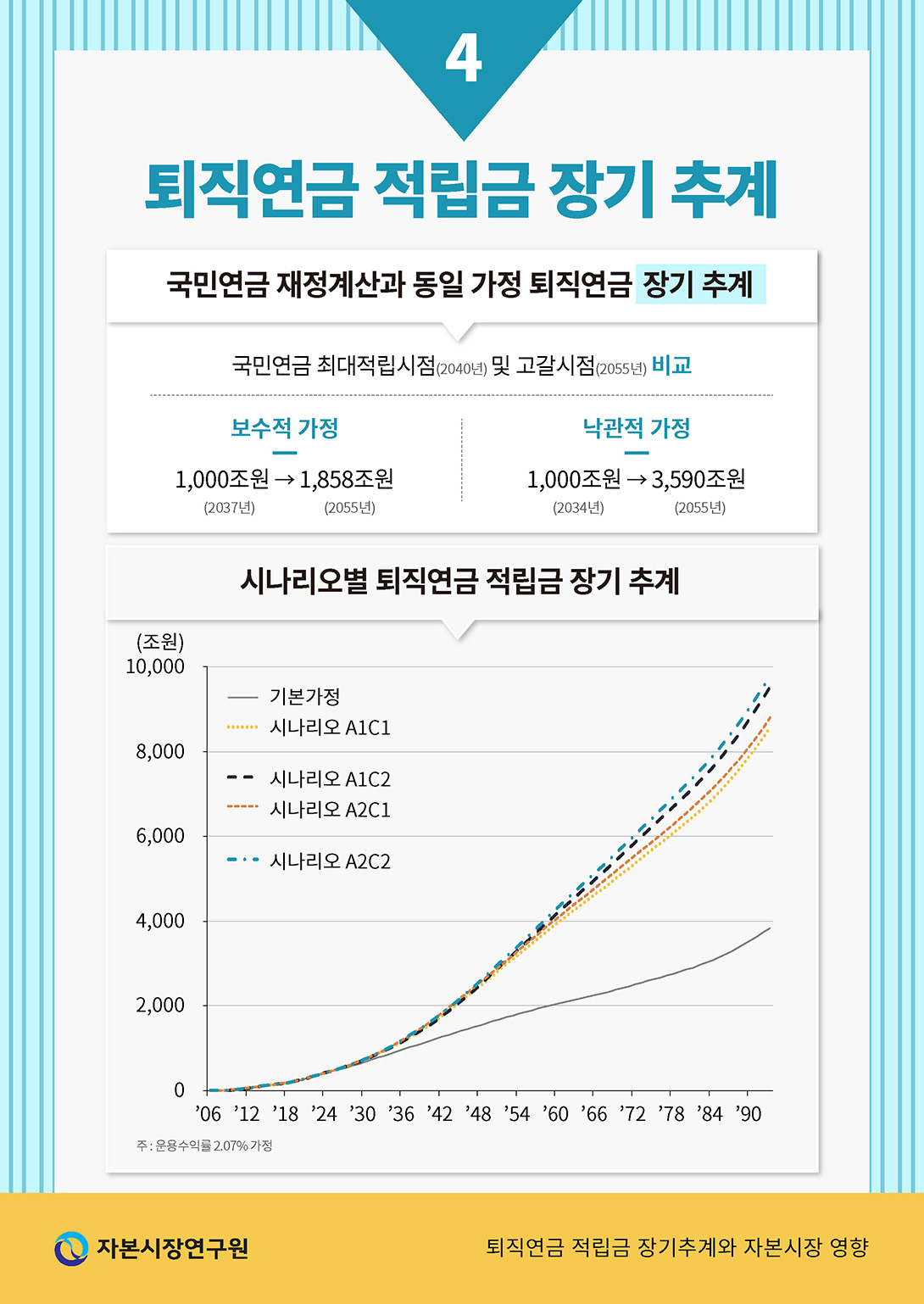

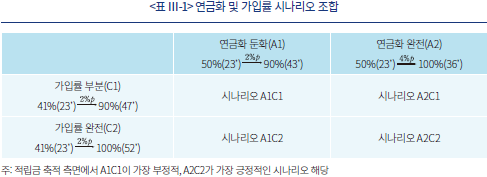

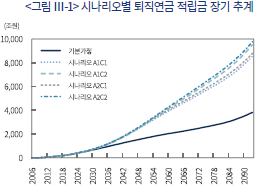

이상의 추계모형 및 모수 가정에 따른 퇴직연금 장기 전망은 <그림 Ⅲ-1>과 같다. 적극적인 제도 개편 없이 현행 체계가 그대로 유지된다면(기본가정) 퇴직연금 적립금은 2037년에 1,000조원을 돌파하고 국민연금기금의 고갈 시점인 2055년에는 1,858조원 규모로 성장할 것으로 전망된다. 적극적인 제도일원화를 통해 모든 생산가능인구의 퇴직연금 완전 가입이 달성된다면(A1C2) 2055년 적립금 규모는 3,497조원으로 두 배 가까이 확대될 수 있다. 완전 연금화까지 가정하는 가장 낙관적 시나리오(A2C2)에서는 1,000조원 돌파 시점이 2034년으로 빨라지며, 2055년 적립금 규모는 3,590조원에 이를 것으로 전망된다. 모든 시나리오에서 70년 추계기간 동안 정상상태(steady state)로의 수렴은 관측되지 않는다.

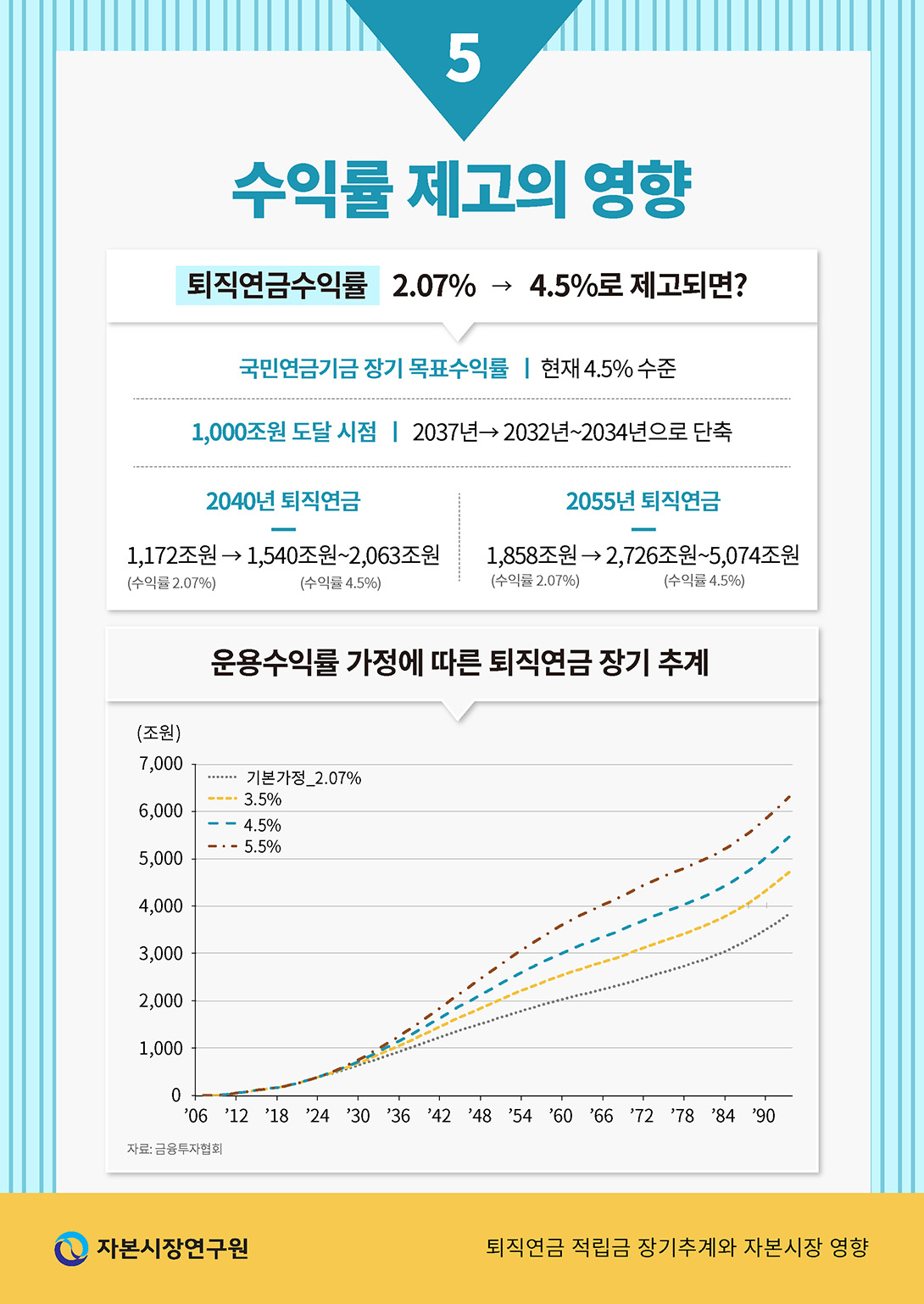

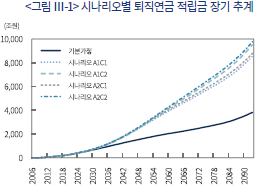

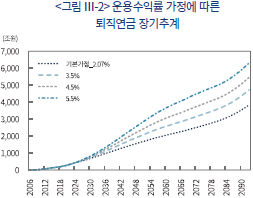

이상의 장기 전망은 퇴직연금 적립금의 운용수익률이 2.07%에 고정된다는 가정하에서의 추계 결과이다. 2.07%라는 낮은 수익률 가정은 퇴직연금의 최근 10년 평균수익률이다. 앞서 언급한 바와 같이 최근 논의되는 퇴직연금제도 개편의 주안점은 저조한 수익률 개선에 맞춰져 있음을 감안할 때 이는 지나치게 비관적인 가정이라 할 수 있다. 국민연금의 재정 추계에서는 기금의 장기 목표수익률을 4.5%로 가정하고 있다. 퇴직연금의 수익률 제고 노력이 원활히 추진되어 장기적으로 국민연금과 유사한 수준의 투자포트폴리오를 구축할 수 있다면(운용수익률 4.5%) 기본가정에서도 퇴직연금 적립금은 2055년에 2,726조원 규모로 증가한다. 여기에 적립금 축적을 위한 제도 개편까지 더해진다면(시나리오 A2C2) 2055년 기준 퇴직연금 적립금은 5,074조원까지 확대될 것으로 전망된다.

Ⅳ. 다층연금체계에서 퇴직연금의 역할

이상의 퇴직연금 적립금 추계에서 2055년을 특별히 강조한 이유는 국민연금기금의 고갈이 예상되는 시점이기 때문이다. 인구구조 변화에 따라 노인부양비가 급증하는 현상은 우리나라만의 문제가 아니다. 부과방식 공적연금제도 중심의 복지국가를 지향하던 연금선진국이 정도의 차이는 있으나 대부분 부과방식 공적연금을 축소하고 완전적립방식의 사적연금제도를 강화하는 배경이다. 세대에 걸쳐 인구가 지속적으로 감소하는 상황에서 세대 간 부양을 전제로 하는 부과방식 연금제도는 구조적으로 지속불가능하기 때문이다. 모수개혁으로는 국민연금의 지속가능성을 담보할 수 있는 해가 도출될 수 없는 이유다. 이러한 배경하에, 지금까지 다층연금체계에서 퇴직연금의 역할은 주로 통합 소득대체율의 관점에서 논의되었다. 다층연금체계하에서의 통합 소득대체율 관점에서, 축소되는 공적연금의 역할을 보완하기 위한 퇴직연금의 유효한 축적 및 연금화가 주요 의제이다.

본고에서는 연금자산이 운용되는 자본시장 또는 자산운용시장의 관점에서 퇴직연금의 역할을 조명하였다. 현세대의 당면 과제인 연금개혁이 제대로 추진되지 않는다면 국민연금기금은 2055년에 고갈되는 것으로 전망된다. 물론 기금 고갈 그 자체로 제도의 지속가능성이 부정되는 것은 아니다. 부분적립(partial funding)으로 정의되는 공적연금의 재정방식이 완전부과방식으로 전환되는 것으로 이해할 수 있다. 하지만 기금 고갈 이후 후세대에 요구되는 부과방식비용률이 부담가능하지 않은 수준20)이라는 측면에서 연금개혁의 당위성이 제기된다. 한편, 15년이라는 비교적 짧은 기간에 이루어지는 급격한 기금 감소는 국내 자본시장의 수급 측면에서 적지 않은 충격을 줄 것으로 우려된다. 이때 빠르게 성장하는 퇴직연금이 이러한 시장 충격을 얼마나 완화해 줄 수 있을지를 수치로 가늠해 보고자 한다.

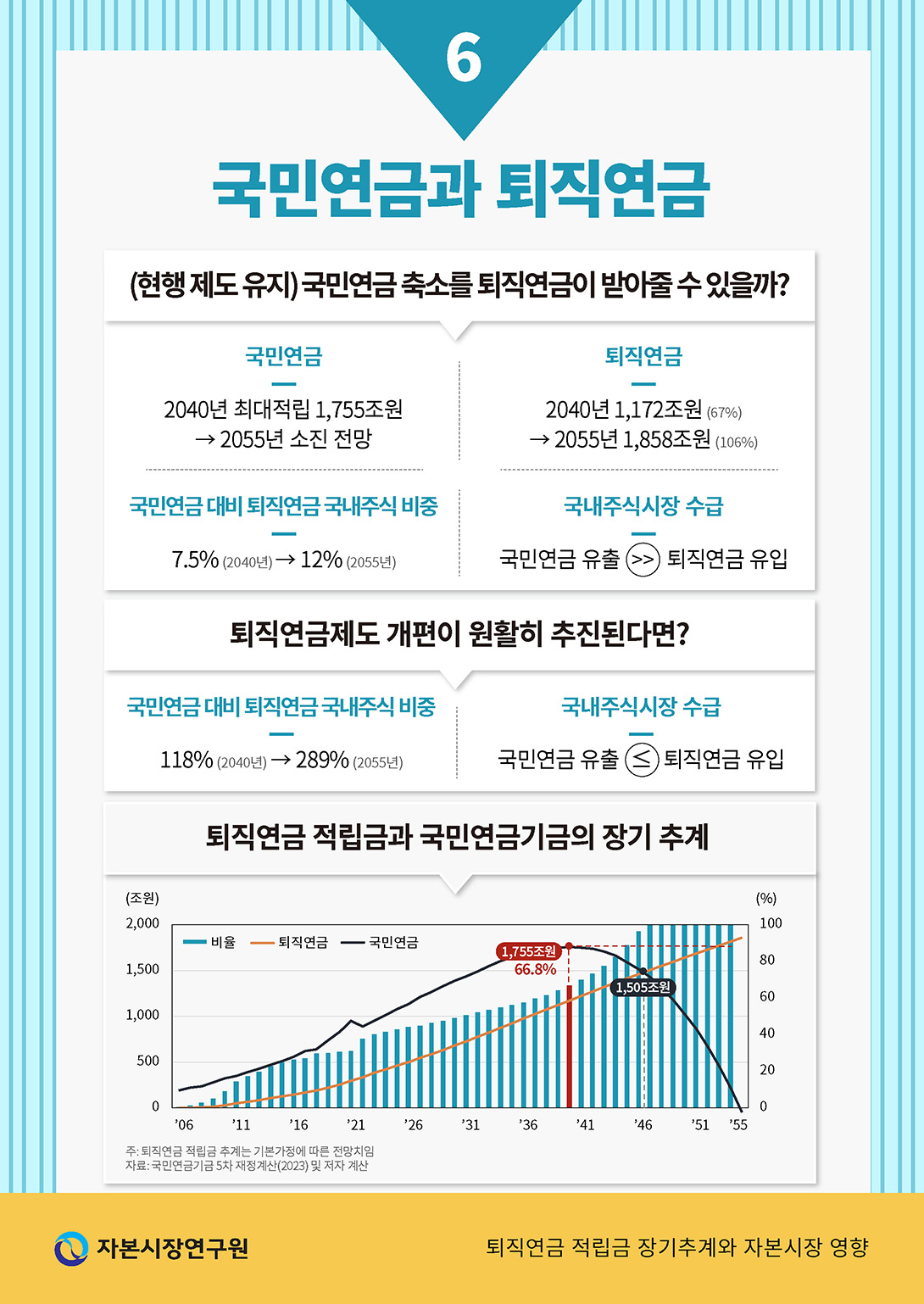

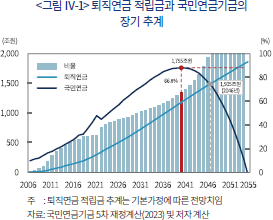

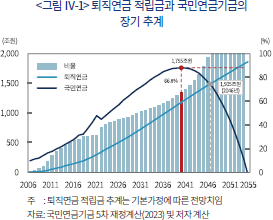

앞 장에서 수행한 퇴직연금 장기 추계를 바탕으로 <그림 Ⅳ-1>에 국민연금기금 고갈 시점인 2055년까지 퇴직연금 적립금과 국민연금기금의 상대 비중을 도시하였다. 국민연금기금의 최대 적립시점인 2040년에 퇴직연금 적립금은 기본가정 하에서 1,172조원으로 전망되며, 이는 최대 적립규모가 1,755조원에 이를 것으로 전망되는 국민연금기금 대비 67% 수준이다.21) 이러한 전망은 퇴직연금이 현재와 같은 비효율적 자산구성으로 인한 2.07%의 낮은 수익률이 2040년까지 지속된다는 가정이다. 현재 퇴직연금 적립금의 국내주식 비중은 1.6% 미만인 반면, 국민연금기금은 14.3%의 비중이다. 이는 앞으로 이러한 자산구성 상태가 지속된다면 2040년 시점 국내 주식시장에 유입된 퇴직연금 규모는 국민연금의 7.5% 수준에 불과함을 의미한다. 국민연금의 고갈시점인 2055년에 퇴직연금 적립금은 1,858조원 규모로 확대되지만 이는 국민연금 최대 적립규모의 106% 수준으로, 국내주식 시장에 대한 퇴직연금 유입 규모는 국민연금의 최대 적립시점 대비 12% 수준에 불과하다. 추계에서 전제하는 기본가정이 바뀌지 않는다면 국내 주식시장에서 국민연금의 급격한 자금 회수를 퇴직연금이 받아줄 수 있으리라는 기대는 다분히 비현실적이라는 의미다. 이런 비관적 전망이 도출되는 이유는, 원리금보장상품에 집중된 현행 퇴직연금 운용은 장기적으로 적립금 규모 확대를 저해할 뿐만 아니라 국내 자본시장에 대한 퇴직연금의 영향 또한 제한하기 때문이다.

하지만 퇴직연금의 운용수익률이 4.5% 수준으로 제고된다면 2040년 퇴직연금 적립금은 기본가정하에서 1,540조원 규모로 전망된다. 이는 국민연금기금의 88%에 해당하는 비중이다. 앞서 언급한 바와 같이 운용수익률 4.5%는 국민연금기금의 현재 장기 목표수익률이다. 이를 투자포트폴리오 측면으로 해석하면, 퇴직연금의 자산구성이 국민연금기금의 현행 투자포트폴리오와 유사한 구성으로 진화함을 의미한다. 따라서 퇴직연금의 국내주식 비중 역시 국민연금과 유사할 것으로 기대할 수 있다. 4.5%의 운용수익률을 가정하면 국민연금기금의 고갈 시점인 2055년 기준 퇴직연금 적립금은 2,726조원에 이를 것으로 전망된다. 이는 2040년 국민연금 최대적립규모의 155%에 해당하는 금액이다. 15년의 기금 감소기 동안 국내주식 시장에서 국민연금 유출 규모의 67% 정도가 퇴직연금으로부터 유입될 수 있음을 의미한다. 수익률 제고를 포함하여 퇴직연금의 전반적인 제도 개편이 모두 원활히 추진된다면(시나리오 A2C2), 2040년 퇴직연금 적립금 규모는 2,063조원(국민연금 대비 118%)에서 2055년 5,074조원(국민연금 최대적립 대비 289%)으로 확대될 수 있다. 정리하면, 최근 퇴직연금제도 개편으로 논의되는 다양한 정책 방안이 원활하게 추진된다면, 단순히 시장의 수급 측면에서는 국민연금 감소기 동안 국내 주식시장에서 유출되는 자금을 퇴직연금이 받아줄 여지가 충분하다는 뜻이다.

이러한 긍정적 시나리오의 가장 중요한 전제조건은 퇴직연금의 운용수익률이 4.5% 수준으로 개선되는 것이다. 이는 퇴직연금의 자산구성이 현재와 같은 현금자산 85%의 기형적 구조에서 국민연금과 같은 글로벌 투자포트폴리오로 진화하여야 한다는 뜻이다. 이를 위하여 최근 퇴직연금의 운용을 국민연금에 맡기자는 주장이 제기되고 있다. 하지만 국민연금이 운용하면 이러한 포트폴리오 전환이 바로 이루어진다는 발상은 기본적인 기금운용 기제에 대한 몰이해일 뿐이다. 국민연금이 퇴직연금을 운용한다는 말이 현행 국민연금 포트폴리오에 퇴직연금 적립금을 비례적으로 추가하여 동일하게 운용하고 그 수익을 배분하는 방식을 의미하는 것은 아니다. 자금의 원천과 속성이 전혀 상이한 두 개의 기금을 하나의 펀드로 운용할 수는 없다. 연금자산의 속성에 따라 개별적인 자산배분이 이루어지고 이로부터 각자의 포트폴리오가 구축되며, 이를 위해서는 별도의 운용본부가 신설되어야 한다. 이는 기존 기관의 활용이 아닌 새로운 공공기관의 신설에 가깝다.

퇴직연금 같은 사적연금제도에서 이러한 기능은 본질적으로 민간 금융기관의 역할이다. 국민연금공단 같은 공공기관이 그 역할을 수행하는데 민간 금융기관보다 더 효율적이라고 주장 할 이론적 또는 실증적 근거는 없다. 사실 자본시장 또는 금융시장에서 공공이 민간을 구축하는 상황은, 잠재적 가능성만으로도 적극적으로 회피해야 할 사안이다. 공공과 민간이 경쟁하는 환경 자체가 적절치 않다는 뜻이다. 연금제도가 아닌 연금자산의 운용에서 공공기관이 메기 역할을 하는 사례는 없다. 퇴직연금제도에서 지금까지 민간 금융기관이 이러한 역할을 제대로 수행하지 못했던 이유는 국내 자산운용사의 역량이 부족해서가 아니라 역량이 발휘될 수 있는 지배구조가 부재하였기 때문이다. 정리하면, 수익률 제고를 위해서는 집합운용DC(CDC)가 가능한 기금형 지배구조가 도입되어야 한다. 기금형 퇴직연금제도의 가장 중요한 성공 요인은 자산운용 시장에서의 건전하고 적극적인 경쟁구도다. 이는 국민연금 같은 공공기관의 메기 역할로 달성되기는 어려운 운용 환경이다. 민간 금융기관의 적극적 참여와 활발한 경쟁구도를 통해 성공한 호주 수퍼에뉴에이션 사례가 이를 방증한다.

Ⅴ. 결론 및 시사점

연금자산의 증대가 자국의 자본시장 발전을 견인한 사례는 다수다. 대표적으로 미국의 기업연금제도인 401k 사례를 들 수 있다. 미국 뮤추얼펀드 시장의 성장은 2006년 연금보호법(Pension Protection Act: PPA) 제정에 따른 401k 제도의 확대와 정확히 그 궤를 같이한다.22) 하지만 우리의 경우 이러한 긍정적 효과를 기대하기 어려운 상황이다. 국민연금의 경우 거대 기금이 단일 기관에 집중되어 있을 뿐만 아니라 인구구조 변화에 취약한 부과방식연금제도라는 한계가 있으며, 퇴직연금제도는 원리금보장상품에 집중된 비효율적인 운용 구조로 인하여 자본시장에 대한 영향이 극히 미미하기 때문이다. 지나치게 보수적인 연금자산의 운용은 제도의 지속가능성에도 부정적일 뿐만 아니라 자본시장과의 동반성장이라는 긍정적 효과도 기대하기 어렵게 만든다.

거대 기금으로 성장한 국민연금은 2040년에 정점을 찍고 2055년에 기금이 모두 소진되는 장기 전망을 보고하고 있다. 이는 국민연금제도의 지속가능성에 부정적일 뿐만 아니라, 기금 감소기 동안 국내 주식시장에서의 급격한 자금 유출은 시장의 수급 측면에서 큰 충격을 줄 것으로 우려된다. 많은 전문가가 그 시점에 국민연금과 비슷한 규모로 성장할 퇴직연금이 이러한 시장 충격을 완화할 수 있는 기제가 될 것으로 기대하나, 그 가능성에 대한 정치한 계량적 분석은 부재한 상황이다.

이러한 배경하에 수행된 본 연구에서는 부정적 전망과 긍정적 기대를 모두 제시하고 있다. 현재 퇴직연금에서 제기되는 여러 제도적 문제점이 개선되지 않는다면 퇴직연금의 이러한 역할을 기대하기 어렵다는 것이 일차적인 결론이다. 하지만 수익률 제고를 포함하여 다양한 퇴직연금제도 개편 방안이 원활히 추진된다면 국민연금의 급격한 기금 감소기에, 적어도 국내 자본시장의 수급 측면에서는 퇴직연금의 유의미한 시장 대체를 기대할 수 있다. 퇴직연금 수익률 제고를 위한 정책 방안의 핵심은 효율적인 간접투자 수단의 적극적 확대라 할 수 있다. 앞서 언급한 바와 같이 수익률 제고는 자산배분의 문제다. 따라서 이에 대한 외부 전문가의 도움을 극대화하는 방향으로 간접투자 수단이 제공되어야 한다. 상품단에서는 자산배분형 펀드를 의미한다. 디폴트옵션의 적격상품은 TDF 및 BF 같은 자산배분펀드 위주로 구성되어야 하며, 확정기여형 적립금은 대부분 디폴트옵션의 자산배분펀드로 운용되는 것이 바람직하다. 지배구조 측면에서는 확정기여형 적립금의 집합운용(CDC)을 통해 외부 전문가 활용을 극대화할 수 있다. 사업자 이해관계로 중단된 기금형 퇴직연금제도 도입에 대한 논의가 조속히 재개되어야 한다.

인구구조 변화에 대응하기 위한 다층연금체계의 구축에 있어 공적연금과 사적연금의 상호보완 관계는 노후소득에 대한 소득대체율 측면만이 아니다. 연금자산의 성공적 운용은 건전한 자본시장의 발전을 전제로 할 수밖에 없다. 자본시장을 지탱하는 양질의 수급 주체로서 공ㆍ사적 연금제도의 운용 측면에서의 보완 관계가 재조명되어야 할 시점이다.

1) 고용노동부(2024)

2) 주식 및 채권의 전통자산 외에 리츠와 같은 기타 유형이 3.5조원 규모를 차지한다.

3) 최근 펀드평가사인 FnGuide가 개별 퇴직연금 상품(펀드)의 구성 종목에 기반한 퇴직연금 운용 통계를 작성 중이나, 보험업권의 실적배당상품에 대한 기초자료 부재로 대표성 있는 시장 통계 작성이 어려운 상황이다.

4) 사업장 단위 퇴직연금제도 도입률은 300인 이상 91.9%, 30인 이상 300인 미만 78.2%, 30인 미만 23.7% 수준임(2022년 말 기준)

5) 보건복지부(2024. 9. 4), 미래를 위한 상생의 연금, 연금개혁 추진계획

6) 2023년 말 현재 연금 수급 계좌의 평균 적립금 규모는 1억 3,976만원데 비해 일시금 수급 계좌의 평균 수령액은 1,645만원에 불과함

7) 종신연금은 부재하며 대부분 5년~20년의 수급 기간을 설정하고 월 단위로 수령

8) 디폴트옵션이란 근로자의 명시적인 운용지시가 없을 때 자동으로 실행되는 투자 상품을 의하며, 행태재무학적 관점에서 선택적 탈퇴(opt out) 방식으로 설계된다.

9) 디폴트옵션제도 관련 보다 자세한 내용은 남재우(2023)를 참조한다.

10) 일반적으로 디폴트옵션의 원리금보장상품 비중은 89% 수준으로 언급되나 이는 초저위험 상품 비중만을 의미하며, 저위험 및 중위험 포트폴리오에 포함된 원리금보장상품까지 모두 감안하면 제도 전체 원리금보장상품 비중은 94%를 상회할 것으로 추산된다.

11) 보다 자세한 내용은 남재우(2024)를 참조한다.

12) 국민연금 재정수지를 계산하고, 재정전망과 연금보험료의 조정 및 기금운용계획 등이 포함된 국민연금 운영 전반에 대한 계획을 수립하여 국무회의 심의를 거쳐 대통령의 승인을 받아 국회에 제출(국민연금법 제4조)

13) 보건복지부는 5차 재정계산 종료 이후 2024년 상반기에 새로운 인구 및 거시경제 데이터를 반영하여 조정된 전망치를 발표하였다. 통계청의 새로운 인구 전망(2023 장래인구추계)을 반영하였으며, 2023년 말 적립금 규모도 예측치(950조원)에서 실적치(1,036조원)로 상향됨으로써 기금 소진시점은 2056년으로 연장되었다.

14) 2010년 12월부터 4인 이하 사업장 근로자도 가입 가능

15) 김재칠ㆍ홍원구(2013)와 본 연구의 추계모형을 비교하면, 기본적으로 동일한 변수를 가정하나 장기인구전망을 포함하여 모든 투입 모수를 국민연금 5차 재정계산과 동일하게 업데이트하였다. 다만, 운용수익률 변수에서 김재칠ㆍ홍원구(2013)는 실질변수를 사용하였으나, 본 연구에서는 다른 모수와의 정합성을 위해 이를 명목수익률로 전환하였다.

16) 2024년 4.1%에서부터 점진적으로 하락하여 2041년 3.9%, 2051년 3.8%, 2061년 3.7%, 2081년 3.5%를 가정하였다.

17) 금액 기준으로, 전체 급여액에서 연금으로 수급받는 금액 비율

18) 전체 상용근로자 중 퇴직연금제도에 가입한 근로자 수 비율

19) 연도별 퇴직연금 신규 기여금 총액에서 적립IRP에 대한 신규 기여금이 차지하는 비중

20) 국민연금 5차 재정계산에 따르면 완전부과방식 전환에 따른 필요보험료율은 2093년 기준으로 29.7%에 이르며, 2023년 인구전망을 반영한 새로운 추계에서는 31.2%까지 증가한다.

21) 퇴직연금제도 개편에 따른 가장 낙관적인 시나리오(A2C2)에서는 91.7% 비중이다.

22) 보다 자세한 내용은 금융투자협회(2020) 보고서를 참조한다.

참고문헌

고용노동부, 2024, 『2023년도 퇴직연금 적립금 운용현황 통계』.

금융투자협회, 2020, 『미 401k 제도 최근 트렌드 및 특징 조사』.

김재칠ㆍ홍원구, 2013, 『인구고령화와 우리나라의 자본시장Ⅱ : 퇴직연금과 자본시장 성장의 선순환』, 자본시장연구원 연구보고서 13-03.

남재우, 2023, 『퇴직연금 사전지정운용 적격상품의 특성 및 시사점』, 자본시장연구원 이슈보고서 23-18.

남재우, 2024, 자산배분형 퇴직연금펀드: TDF와 TRF, 자본시장연구원 『자본시장포커스』 2024-15호.

보건복지부, 2024, 『미래를 위한 상생의 연금 : 연금개혁 추진계획』, 보도참고자료.

통계청, 2023, 『2023 장기인구추계』

한정림ㆍ이항석, 2014, 우리나라 퇴직연금의 재정추계모형과 장기전망: 확정급여형 가정 중심으로, 『한국데이터정보과학회지』, 25(1), 131-153.

Smirlock, M., 1980, Private Pension Fund Assets: Projected Growth to 1990, Journal of Risk and Insurance 47, 321-330.

고용노동부 www.moel.go.kr

금융감독원 www.fss.or.kr

금융투자협회 www.kofia.or.kr

보건복지부 www.mw.go.kr

통계청 www.kostat.go.kr

FnGuide www.fnguide.com

인구 고령화에 대응하여 각국은 OCED 권고에 따라 다층의 연금체계를 구축하였으며, 그 과정에서 축적된 연금자산이 자국의 자본시장 또는 자산운용업의 발전을 적극적으로 견인하는 사례가 다수 관측된다. 대표적으로 미국의 기업연금인 401k 연금자산의 확대와 뮤추얼펀드 시장의 성장이 궤를 같이하며, 호주의 경우에도 퇴직연금제도인 슈퍼에뉴에이션 기금(Superannuation fund)의 확대가 인프라펀드를 포함한 자국 자산운용업의 양적 또는 질적 성장을 견인한 것으로 평가된다. 하지만 우리 퇴직연금제도의 경우, 20년에 이르는 제도 이력과 400조원을 상회하는 외형적 성장에도 불구하고 우리 자본시장과 자산운용업에 대한 동반성장의 움직임은 여전히 가시적이지 않다.

우리나라 다층연금체계의 근간이 되는 국민연금기금은, 2023년 5차 장기재정전망에 의하면 2040년 1,755조원의 거대 기금으로 성장하였다가 이후 급격히 감소하여 2055년에 소진되는 것으로 추계된다. 15년 동안의 급격한 기금 감소기에 진행될 막대한 규모의 자산매각으로 인하여, 특히 국내 주식시장의 수급 측면에서의 충격이 우려되는 상황이다. 한편 다수의 전문가들은 그 시점에서 국민연금기금과 비슷한 규모로 성장해 있을 퇴직연금이 대규모 자산매각의 충격을 완화해 줄 수 있을 것으로 기대한다. 하지만 국민연금의 급격한 기금 감소기에 퇴직연금이 과연 얼마나 그 충격을 완화해 줄 수 있을지에 대한 계량적인 분석은 전무한 상황이다. 현행 퇴직연금제도의 비합리적인 지배구조와 비효율적인 운용체계를 감안하면 이러한 기대는 근거 없는 낙관론일 수 있다. 앞서 언급한 바와 같이, 우리 퇴직연금제도는 지금까지의 양적 성장에도 불구하고 국내 자본시장에 대한 영향은 미미한 것이 현실이기 때문이다.

이를 정량적으로 가늠하기 위해서는 퇴직연금 적립금의 장기 추계와 함께 상품 단위가 아닌 표준적 자산군(asset class)에 기반한 퇴직연금 적립금의 자산구성(asset mix)에 대한 통계와 정보가 필요하다. 하지만 정책 당국에 의한 공식적인 퇴직연금 장기 추계는 수행되지 않고 있으며, 이에 관한 학술 연구도 매우 부족한 상황이다. 400조원에 이르는 퇴직연금 적립금에서 국내주식(domestic equity)이라는 자산군의 비중이 얼마인지도 알 수 없다. 실적배당상품 카테고리에서 상품 단위의 편입 비중만 집계되고 공시되기 때문이다. 대표적인 퇴직연금기금인 호주의 수퍼에뉴에이션(Superannuation)은 호주건전성감독청(Australian Prudential Regulation Authority: APRA)에서 수퍼에뉴에이션 제도 전체뿐만 아니라 개별 기금(fund) 단위의 자산구성 정보를 주기적으로 상세하게 공시한다. 기금 선택제인 호주 수퍼에뉴에이션 제도에서 개별 기금의 자산구성 정보는 미래의 수익성과를 가늠할 수 있는 중요한 판단 기준이기 때문이다.

이러한 배경하에, 본고에서는 국민연금의 급격한 기금 감소기에 발생하는 시장 충격을 퇴직연금제도가 얼마나 완화해 줄 수 있을지를 정량적으로 가늠해 보고자 한다. 이를 위하여 먼저, 표준적 자산군에 기반하여 우리 퇴직연금 적립금의 자산구성 현황을 추정하고 이로부터 국내 주식시장에 대한 퇴직연금의 영향을 분석하였다. 퇴직연금 적립금의 자산구성에 대한 분석은 최근 퇴직연금의 저조한 수익률 문제를 제고하기 위한 정책 방안 수립에 의미 있는 시사점을 제공할 수 있다. 그리고 국민연금기금의 최근 재정 전망과 동일한 투입 모수(input parameter)를 가정하여 퇴직연금제도의 장기 추계를 실시하였다. 국민연금기금 감소기에 퇴직연금의 적립금 규모와 자산구성은 최근 연금개혁 과정에서 논의되고 있는 퇴직연금제도 개편에 따라 그 값이 크게 달라진다. 이로부터 다층연금체계의 구조 개혁에 의미 있는 시사점을 제공하고자 한다.

Ⅱ. 퇴직연금의 자산구성

1. 퇴직연금 적립금 운용 통계

2023년 말 현재 퇴직연금 적립금은 382.4조원 규모다. 적립금 규모가 두 배로 성장하는 데 5년이 걸리지 않은 빠른 성장세다. 퇴직연금 적립금의 최근 10년 연평균 성장률은 15%에 이른다. 제도 유형별로는 확정급여형(DB)이 53.7%, 확정기여형(DC)이 26.5%의 비중이며, 최근 개인퇴직계좌(IRP) 적립액이 연평균 20%의 성장세를 기록하며 19.8%의 비중으로 확대되었다. 전체 적립금의 87.2%가 원리금보장상품에 예치되어 있으며, 실적배당상품으로의 운용 비중은 12.8%, 49.1조원 규모다.1) 확정기여형과 개인퇴직계좌에서 실적배당상품 비중은 빠르게 확대되고 있으나 가장 많은 비중을 차지하고 있는 확정급여형의 경우 원리금보장상품 비중이 여전히 90% 이상을 유지하고 있어, 퇴직연금 전체 수익률 저하의 직접적인 원인으로 거론된다.

2022년 말 기준 퇴직연금 적립금의 연간수익률은 겨우 손실을 면한 0.02% 수준이었으나, 2023년에는 역대 최대 실적인 5.26%로 크게 상승하였다. 원리금보장상품 비중이 87%에 달함에도 불구하고 적립금 전체 수익률의 변동성이 이렇게 큰 이유는 개별 시장에 대한 쏠림현상이 과도한 실적배당상품이 2022년 주식 및 채권 시장의 동반 하락으로 인한 시장의 높은 변동성에 그대로 노출되었기 때문이다. 이러한 경험은 퇴직연금 실적배당상품에 대한 근로자의 투자 신뢰 하락의 근본 원인이 된다. 현행 실적배당상품 포트폴리오의 낮은 위험조정수익률, 또는 위험프리미엄(risk premium)과 함께 자산배분의 부재가 지적되는 부분이다. 감독 당국을 포함한 다수의 전문가들은 퇴직연금 적립금의 운용수익률 제고를 위해 현재 원리금보장상품에 치중되어 있는 퇴직연금 포트폴리오를 실적배당상품으로 전환하는 정책 방안을 제시하고 있다. 하지만 현행 실적배당상품이 충분한 수준의 위험의 분산과 위험조정 수익성과를 제시하지 못한다면 원리금보장상품에서 실적배당상품으로의 전환을 독려하는 현재의 퇴직연금 수익률 제고 정책만으로 과연 퇴직연금의 장기수익률 제고가 달성될 수 있을 것인가에 대해서는 회의적일 수밖에 없다.

2023년 말 기준 퇴직연금 적립금의 전체 10년 평균수익률은 2.07% 수준이다. 원리금보장상품이 2.01%, 실적배당상품이 2.75%를 기록하였다. 시장 침체기였던 2022년 말 기준으로 10년 평균수익률은 1.93%에 불과하였다. 10년 평균수익률 0.7%라는 실적배당상품의 저조한 장기 수익성과가 반영된 결과이다. 퇴직연금의 상품 유형별 장기수익률 추이를 살펴보면 <그림 Ⅱ-2>와 같다. 원리금보장상품의 10년 평균 수익률은 시중 금리의 추세적 변화를 반영하여 지속적으로 하락하고 있음을 확인할 수 있다. 해당 기간 소비자물가상승률(CPI)이 2.2% 수준임을 감안하면, 원리금보장상품은 장기적으로 실질가치 유지가 불가능함을 확인할 수 있다. 위험자산 편입으로 인해 실적배당상품이 확률적으로 손실을 경험할 수 있다면, 이러한 손실을 극단적으로 회피하기 위한 목적인 원리금보장상품은 실질가치 측면에서는 오히려 손실이 확정적일 수 있다는 의미다. 원리금보장상품은 자산의 일시적인 보관 수단이지, 연금자산의 장기적인 운용 수단이 될 수는 없다.

퇴직연금의 장기수익률 추이 그래프에서 보다 의미 있는 부분은 실적배당상품 장기수익률의 추세적 하락이다. 5년 평균수익률에서는 분명치 않으나 10년 평균 장기수익률에서는 뚜렷한 추세적 하락이 관측된다. 2023년 말 기준으로 원리금보장상품 대비 실적배당상품의 초과수익률은 74bp에 불과하며, 2022년 말 기준으로는 –17bp라는 음의 초과수익을 기록하고 있다. 실적배당상품의 높은 변동성을 감안할 때 이는 적절한 수준의 위험프리미엄으로 보기 어렵다. 국민연금기금의 장기수익률과 비교하면 퇴직연금 실적배당상품의 위험프리미엄 하락은 추세적으로 확대되고 있다. 이 정도의 위험프리미엄을 시현하는 투자 상품을 대상으로 적극적으로 보다 많은 위험을 취할 것을 유도하는 현행 수익률 제고 정책은 적절치 않다. 원리금보장상품 뿐만 아니라 현재 퇴직연금사업자가 제시하고 있는 실적배당상품 역시 양호한 위험수익특성의 투자 자산으로 보기 어렵다는 의미다.

흔히 원리금보장상품은 안전자산으로, 실적배당상품은 위험자산으로 인식되나 이는 적절한 분류가 아니다. 자산군(asset class)에 기반한 자산배분(asset allocation)의 관점에서 일반적으로 안전자산은 채권을, 위험자산은 주식 및 대체자산을 의미한다. 따라서 채권 비중이 현저히 높은 퇴직연금 실적배당상품은 그 자체로 안전자산에 가까운 투자포트폴리오로 추정된다. 자산 운용에 있어 가장 기본적인 정보라 할 수 있는 자산배분 관점의 자산구성에 대한 통계는 어디에서도 제공되지 않고 있는 것이 우리 퇴직연금제도의 현실이다. 감독 당국이 정기적으로 발표하는 퇴직연금 운용 현황에서는 자산군 단위의 자산배분 통계가 아닌 상품별 편입 정보만 공시된다. 고용노동부의 퇴직연금 통계에 의하면 2023년 말 현재 전체 실적배당상품의 87.3%에 해당하는 42.8조원이 보험 상품을 포함한 집합투자증권(펀드)으로 운용되고 있다. 자산구성에 대한 정보는 일반 공모펀드 분류 방식과 유사하게 주식형, 혼합형, 채권혼합형, 채권형 등으로 나누어 각각 14.5조원, 7.1조원, 8.7조원, 9.0조원 규모로 보고하고 있다.2)

하지만 이러한 상품 단위의 운용 통계로는 전체 퇴직연금 적립금의 정확한 위험수익특성을 파악하기 어렵다. 연금자산에 대한 합리적인 운용 포트폴리오를 구축하기 위해서는 통상적인 자산군 단위의 자산구성에 대한 정보가 필요하다. 연금자산의 운용에서 60:40이라는 주식과 채권 비중의 황금 규칙(golden rule)이 여전히 유효한가, 대체투자 비중은 어디까지 확대하는 것이 최적인가 등이 해외 퇴직연금 시장의 최근 이슈다. 하지만 우리 퇴직연금 적립금은 주식 비중이 얼마인지조차 정확히 파악되지 않는 등 운용 측면에서 지극히 초보적인 단계라 이러한 논의 자체가 불가능한 수준이다.

2. 자산군 기반 자산구성 현황

고용노동부가 발표하는 퇴직연금 통계로부터 자산군 기반 자산구성 현황을 추정하였다. 개별 상품(펀드) 단위의 자산구성 내역은 공개되지 않음으로 펀드 데이터를 바탕으로 상향식(bottom up)의 정확한 주식 비중 추정은 어려우며, 따라서 집합투자증권의 유형별로 평균 주식 비중을 추정하고 이를 유형별 운용규모에 대응하는 방식으로 전체 주식투자 비중을 추정하였다.3)

추정 결과 우리 퇴직연금 적립금 운용에서 주식 자산군에 대한 투자 비중은 2023년 말 현재 4.4%로 추정된다. 금액으로는 전체 382조원의 적립금 중 16.3조원 미만이 주식 자산에 투자되고 있다. 전체 실적배당형상품의 주식과 채권 비중은 대략 30:70으로 추정되어 앞서 언급한 연금자산 운용의 황금 규칙과는 매우 괴리된 자산구성을 보인다. 이는 현재 원리금보장상품에 치중된 퇴직연금 운용 행태가 실적배당형으로 전환되더라도 기대수익률 측면에서 만족할 만한 수준의 성과를 달성하기 어려움을 의미한다.

퇴직연금의 주식 투자 비중은 2021년 4.6% 수준까지 증가하였으나 2022년 전통자산 시장의 침체로 3.7% 수준까지 감소하였다가 최근 다시 회복하고 있는 것으로 파악된다. 이는 최근 그 비중이 빠르게 확대되고 있는 개인퇴직계좌(IRP)의 주식 투자 비중이 11.0%에 이르는데 기인한다. 확정기여형(DC) 역시 주식 비중이 증가하고 있으나, 퇴직연금제도의 절반 이상을 차지하는 확정급여형(DB)의 주식 비중이 0.5% 대에 고정되어 있는 부분이 퇴직연금의 주식 투자 비중이 낮은 주원인이다. 퇴직연금의 위험자산 비중이 낮은 이유로 확정급여형 중심의 제도 구성을 지적하고, 따라서 퇴직연금의 운용 효율화를 위해서 제도적으로 확정기여형 의 확대를 도모해야 한다는 주장이 제기되기도 한다. 하지만 이에 대한 근거는 부재하다. 규모의 경제 측면이나, 예금 이자율보다 임금상승율이 높은 현실을 감안하면 기업이 운용하는 확정급여형이 개인이 운용하는 확정기여형에 비해 보다 보수적 운용으로 경도될 이유는 없기 때문이다. 최근 확정급여형 퇴직연금에 대한 적립금운용위원회의 설치와 투자정책서(IPS) 작성이 의무화됨에 따라 확정급여형도 OCIO 위탁운동 등을 통해 향후 위험자산 비중이 확대될 것으로 전망된다.

국내 주식시장의 수급 측면에서 퇴직연금의 역할은 현재로선 매우 미미한 상황이다. 주식 자산을 국내주식과 해외주식으로 나누어 볼 때, 퇴직연금 적립금의 전체 주식 자산에서 해외주식 비중은 60% 이상으로 추정된다. 주식 자산의 상당수를 TDF(Target Date Fund)가 차지하고 있는데, 국내 TDF는 해외자산 비중이 상대적으로 크기 때문이다. 이를 바탕으로 퇴직연금 적립금에서 국내주식에 대한 투자 비중을 살펴보면 1.6% 미만으로 추정된다. 전체 382조원의 퇴직연금 적립금에서 6.3조원 미만의 금액이 국내주식 시장으로 유입되고 있는 셈이다. 기금형 지배구조 도입 등 퇴직연금의 적립금 운용 효율화를 위해 추진되는 여러 정책 방안들은 이러한 자산구성에 직접적인 영향을 미칠 수 있다.

3. 제도 개편의 추계 영향

최근 다층연금체계의 구조 개혁 과정에서 퇴직연금제도 역시 다양한 제도 개편이 추진되고 있다. 논의되는 개편 방안들은 크게 적립규모 확대와 수익률 제고로 나눠볼 수 있다. 퇴직연금 적립규모 확대를 위한 제도 개편에는 첫 번째, 강제적 제도일원화가 있다. 지금까지는 퇴직금에서 퇴직연금으로의 제도 전환이 기업의 선택사항이어서, 중소 규모의 사업장은 여전히 퇴직연금제도의 사각지대에 놓여 있다.4) 상용근로자 기준 퇴직연금제도 가입률은 53.2% 수준이나, 대상 사업장 기준 제도 도입율은 26.8%에 불과하다. 상대적으로 재무적 부담이 작은 대규모 사업장부터 단계적으로 제도 전환을 강제하는 방안이 논의되고 있다.5) 본 연구의 장기 추계에서는 근로자 가입율 기준으로 점진적으로 증가하는 시나리오로 제도일원화의 영향을 반영하였다.

두 번째 제도 개편은 중도누수 차단이다. 퇴직연금의 중도누수에는 주거 비용 등의 이유로 재직 중에 적립금을 인출하는 중도인출과 회사 이직 시 설정되는 개인퇴직계좌(퇴직 IRP)를 해지하는 중도해지가 있다. 특히 복수 설정이 허용되는 개인퇴직계좌의 중도해지가 심각하다. 2022년도 한 해 동안 개인퇴직계좌로 이전된 금액은 20조 1,260억원인데 당해 연도 개인퇴직계좌의 해지 금액은 13조 8,600억에 달한다. 퇴직연금제도에 대한 정부의 재정지원은 세액공제 방식으로 제공되어 매년 소진됨으로 이 역시 중도누수로 해석될 수 있다. 세액공제로 제공되는 정부 지원을 퇴직연금 계좌에 다시 적립하는 방식의 연금계좌환류 방안이 논의되고 있다. 계좌로 재적립된 재정지원은 배당처럼 총수익률(total return)의 관점에서 퇴직연금 적립금의 수익률 제고 일환으로 해석될 수 있다.

적립규모 확대를 위한 세 번째 제도 개편은 연금화(annuitization) 방안이다. 2023년 말 현재 퇴직급여 수급 시점에서 일시금이 아닌 연금으로 수령한 비중은 금액 기준으로는 49.7%이나 계좌 수 기준으로는 10.4%에 불과하다. 충분한 규모의 적립금이 축적되지 않으면 연금화 수급의 동인이 떨어진다.6) 퇴직급여를 연금으로 수령하는 경우 연금 지급 기한7) 내에는 적립금이 퇴직연금제도 내에 머무르게 된다. 연금 수령을 강제하는 방안 외에 일시금 수령에 대한 세제 패널티를 확대하는 방안과 부분 인출 등의 다양한 인출방식 제공 등이 논의되고 있다. 제도 성숙에 따라 적립시기보다 인출시기 적립금 유지의 중요성이 점차 중요해질 것이다. 퇴직연금 장기 추계에서는 연금화율의 증가 양상을 일정 기간 점진적으로 증가하는 시나리오로 반영하였다.

퇴직연금제도 개편의 또 다른 한 축은 퇴직연금의 저조한 운용성과를 개선하기 위한 수익률 제고 방안이다. 확정기여형 퇴직연금 및 개인퇴직계좌에 적용되는 디폴트옵션제도8) 도입이 대표적이다. 개인의 연금자산 운용의 어려움이라는 측면에서 확정기여형 퇴직연금제도의 구조적 문제점은 널리 알려진 사실이다.9) 다수의 해외 연금선진국은 효율적으로 설계된 디폴트옵션제도로 이를 극복하고 있다. 이를 참조하여 우리도 지난 2023년 7월에 사전지정운용이라는 이름으로 디폴트옵션제도를 도입하였다. 하지만 원리금보장상품이 포함된 선택형 디폴트옵션이라는 구조적 한계로 인하여 제도 도입 후 일 년의 시간이 경과한 현시점에서 평가는 부정적이다. 디폴트옵션으로 운용되는 자산규모가 33조원에 달하는 등 외형적으로는 제도 정착이 순조로우나, 이 중 94% 이상이 원리금보장상품인 상황은 애초의 제도 도입 목적과는 거리가 멀기 때문이다.10) 수익률 제고를 위한 제도 개편의 한 축은 디폴트옵션제도 효율화가 될 것으로 예상된다.

장기투자에서 수익률 제고는 결국 자산배분의 문제다. 퇴직연금을 포함한 연금자산의 운용이 지향하는 장기 운용목표는 ‘분산된 위험의 글로벌 투자포트폴리오 구축’으로 요약된다. 최근 연금개혁 과정에서 제기된 ‘국민연금이 운용하는 퇴직연금기금’이라는 이슈의 핵심은 국민연금공단이라는 운용 주체가 아니라 국민연금 같은 글로벌 투자포트폴리오의 구축이다. 예를 들면, 사전지정운용의 적격상품 대부분은 TDF의 조합이라는 비정상적인 포트폴리오로 제시되는데, 이를 리밸런싱 기제가 내재된 자산배분형 BF(Balanced Fund)로 보완하고자 하는 논의가 있다.11) 이 때 디폴트옵션으로 제시되는 BF의 자산배분에 국민연금기금의 기준포트폴리오(reference portfolio)를 적용할 수 있다. 국민연금의 투자포트폴리오는 위험자산 65%에 안전자산 35%라는 기준포트폴리오를 장기적으로 달성하기 위한 전략적자산배분의 결과이기 때문이다. 이어지는 퇴직연금 장기 추계의 운용수익률 가정에 있어 이러한 제도 개편의 영향을 반영하였다.

Ⅲ. 퇴직연금 적립금 장기 추계

1. 추계모형

국민연금은 관련법에 따라12) 1988년부터 5년마다 70년 추계기간에 대한 공식적인 재정 계산을 실시하고 그 결과를 국회에 보고한다. 2023년에 제5차 재정계산이 수행되었으며, 2040년에 1,750조원 규모로 최대 정점을 기록하고 15년 후인 2055년에 고갈되는 재정 전망치를 발표하였다. 22대 국회에서도 계속해서 논의되고 있는 연금개혁 방안들은 모두 이 추계 결과를 바탕으로 한다.13) 하지만 퇴직연금제도에는 이러한 재정 전망 체계가 법에 명시되어 있지 않으며, 소관부처인 고용노동부에서도 지금까지 공식적인 퇴직연금 장기 추계를 발표한 사례가 없다. 재정방식이 국민연금과 같은 부과방식(Pay-as-you-go system)이 아닌 완전적립방식(Fully funded system)이고, 국민연금과 같은 단일 기금이 아니라 개별 기업의 계좌로 분산된 구조라 공식적인 재정 전망의 필요성이 크지 않기 때문으로 사료된다. 따라서 관련된 기존 학술연구나 실증분석도 많지 않은 상황이다.

한정림ㆍ이항석(2014)은 퇴직연금의 가입 대상 확대14)에 따라 장기적으로 국민연금의 사업장 가입자 정보와 유사하다는 가정하에, 국민연금 사업장 가입자 자료를 활용하여 2013년부터 2078년까지 65년 추계기간에 걸쳐 퇴직연금 전체에 대한 장기 전망치를 제시하였다. 추계 결과 중 적립금 규모에 대한 전망을 살펴보면, 신규가입률에 따른 3개의 시나리오에서 상이한 전망치를 제시하나 모든 시나리오에서 공통적으로 2040년까지 적립금 규모가 증가하다가 이후 추계기간 말까지 계속해서 감소하는 추세를 보인다. 국민연금기금의 최대적립 시점인 2040년에 퇴직연금 적립금은 시나리오에 따라 349조원~574조원 규모로 전망하였으며, 국민연금기금 고갈 시점인 2055년에는 302조원~532조원 규모로 완만히 감소하는 것으로 전망하였다. 이러한 장기 전망의 정확도에 대한 판단은 어려우나, 가장 낙관적인 시나리오에서도 내년 2025년 적립금 규모를 280조원으로 전망하고 있는 부분을 감안하면 적립금 규모는 전반적으로 과소추정된 것으로 평가된다.

이에 앞서 김재칠ㆍ홍원구(2013)는 퇴직연금제도의 확대가 국내 자본시장 성장과 선순환 구조를 이루기 위한 조건이라는 관점에서 퇴직연금제도의 장기 추계를 실시하였다. 추계기간은 국민연금의 절반 수준인 37년으로 설정하여 2013년부터 2050년까지의 전망치를 세 가지 정책 옵션 시나리오별로 제시하였다. 적립금 규모에 대한 추계 결과를 살펴보면, 정책 옵션에 따른 적립금 규모의 차이가 워낙에 크기는 하지만 중도누수가 통제된다면 국민연금 최대 적립기인 2040년에는 1,216조원~1,708조원 규모의 퇴직연금 적립금을 전망하고 있다. 추계 기간이 짧아 국민연금기금 고갈 시점인 2055년에 대한 전망치는 제시하지 않고 있다.15)

본 연구의 퇴직연금 장기 추계는 기본적으로 김재칠ㆍ홍원구(2013)의 추계모형을 활용하였다. 다층연금체계하에서 공ㆍ사적연금의 상호보완 관계를 보고자 하는 본고의 연구목적을 감안하여 추계기간을 2093년까지 국민연금기금과 동일한 70년으로 확장하였다. 인구전망 및 경제성장률 같은 추계모형의 투입 모수(input parameter)는 국민연금 5차 재정계산에 준용된 자료와 일치시켰다. 주요 관심 지표는 국민연금의 최대 적립시점인 2040년과 고갈시점인 2055년 사이 퇴직연금의 적립금 규모와 자산구성이다.

김재칠ㆍ홍원구(2013)의 퇴직연금 추계모형은 Smirlock(1980)의 ‘완전적립방식 사적연금 추계모형’을 기반으로 한다. Smirlock(1980)의 사적연금 추계 방법론은 가입자가 재직 중에 연금펀드에 기여금을 적립하고, 이를 운용한 다음 퇴직 후에 연금급여를 지급받는 완전적립방식의 확정기여형제도를 가정하고 있다. 따라서 매년 전체 가입자의 연금기여액과 연금급여액으로부터 연금펀드에 대한 순기여액(net contributions)을 추정하고, 여기에 기존 적립액을 더한 누적적립액에 당해연도 운용수익률을 고려하는 방식으로 적립금 규모를 산출하게 된다. 이러한 추정과정을 Smirlock(1980)은 아래와 같은 점화식으로 표현하였다.

여기에서

상기 수식에 따르면 퇴직연금 적립금 추계에서 가장 중요한 변수는 연도별 기여액과 급여액이며, 이는 기본적으로 인구 전망으로부터 도출된다. 따라서 통계청이 2년마다 발표하는 장기인구전망의 연령별 인구수가 적립금 추계의 출발점이 된다. 이로부터 퇴직연금의 대상이 되는 상용근로자 수를 추정하고 여기에 근로자의 월평균 임금을 적용하면 연령별 총 기여액과 급여액을 추정할 수 있다. 이로부터 연도별 순 기여액을 산출하고 여기에 운용수익률을 가정하여 연도별 누적 적립액을 산출한다.

2. 적립금 장기 전망

2024년에서 2093년까지 퇴직연금 적립금 규모의 장기 전망을 위한 상기 추계모형에 적용된 주요 변수와 기본가정은 다음과 같다. 먼저 인구통계는 통계청이 2023년 말에 발표한 「2023 장래인구추계」에서 15세부터 75세까지 연령대별 인구전망을 활용하였다. 퇴직연금제도 가입기간은 15세~64세이며, 연금 수령기간은 65세~84세의 20년을 가정하였다. 상용근로자 수는 2012년~2022년 실제 상용근로자 비중의 평균값을 적용하여 추정하였다. 평균임금은 국민연금 5차 재정계산에 준용된 명목임금상승률 가정치16)를 준용하여 추정하였다.

제도 변수는 기본가정을 설정하고 제도 개편에 따라 기본가정을 조정하는 방식으로 시나리오를 구성하였다. 먼저 연금화율17)은 장기적으로 100%에 도달하는 완전 연금화와 90% 도달 후 정체되는 불완전 연금화 시나리오를 설정하였다. 퇴직연금 가입율18) 또한 90% 도달 후 정체되는 부분 전환과 100%에 도달하는 완전 전환 상황을 가정하였다. 적립IRP를 통한 자발적 가입율19)은 가장 최근 통계인 2023년 추가 납입률 18%가 유지되는 것으로 가정하였다. 운용수익률은 최근 10년(2014년~2023년) 평균값인 2.07%를 기본으로, 퇴직연금의 수익률 제고가 적립금 축적에 미치는 영향을 살펴보기 위하여 국민연금기금의 현재 장기목표수익률인 4.5%와 연금개혁 과정에서 제시되는 5.5% 수익률 등에 대한 민감도 분석을 수행하였다.

여러 시나리오 조합 중에서 본 연구에 의미 있는 시사점을 제공하는 주요 조합을 정리하면 <표 Ⅲ-1>과 같다. 연금화 시나리오는 기본가정에 매년 2%p씩 상승하여 2043년에 90% 도달 후 유지되는 경우(A1)와 매년 4%p씩 상승하여 2036년에 100% 연금화에 도달하는 가정(A2)을 추가하였다. 가입률 시나리오는 현재 41% 가입률이 지속되는 기본가정에 매년 2%p씩 상승하여 2047년 90% 도달 후 유지되는 경우(C1)와 2052년 완전가입에 도달하는 가정(C2)을 추가하여 <표 Ⅲ-1>과 같은 4개의 시나리오 조합을 설정하였다.

이상의 추계모형 및 모수 가정에 따른 퇴직연금 장기 전망은 <그림 Ⅲ-1>과 같다. 적극적인 제도 개편 없이 현행 체계가 그대로 유지된다면(기본가정) 퇴직연금 적립금은 2037년에 1,000조원을 돌파하고 국민연금기금의 고갈 시점인 2055년에는 1,858조원 규모로 성장할 것으로 전망된다. 적극적인 제도일원화를 통해 모든 생산가능인구의 퇴직연금 완전 가입이 달성된다면(A1C2) 2055년 적립금 규모는 3,497조원으로 두 배 가까이 확대될 수 있다. 완전 연금화까지 가정하는 가장 낙관적 시나리오(A2C2)에서는 1,000조원 돌파 시점이 2034년으로 빨라지며, 2055년 적립금 규모는 3,590조원에 이를 것으로 전망된다. 모든 시나리오에서 70년 추계기간 동안 정상상태(steady state)로의 수렴은 관측되지 않는다.

이상의 장기 전망은 퇴직연금 적립금의 운용수익률이 2.07%에 고정된다는 가정하에서의 추계 결과이다. 2.07%라는 낮은 수익률 가정은 퇴직연금의 최근 10년 평균수익률이다. 앞서 언급한 바와 같이 최근 논의되는 퇴직연금제도 개편의 주안점은 저조한 수익률 개선에 맞춰져 있음을 감안할 때 이는 지나치게 비관적인 가정이라 할 수 있다. 국민연금의 재정 추계에서는 기금의 장기 목표수익률을 4.5%로 가정하고 있다. 퇴직연금의 수익률 제고 노력이 원활히 추진되어 장기적으로 국민연금과 유사한 수준의 투자포트폴리오를 구축할 수 있다면(운용수익률 4.5%) 기본가정에서도 퇴직연금 적립금은 2055년에 2,726조원 규모로 증가한다. 여기에 적립금 축적을 위한 제도 개편까지 더해진다면(시나리오 A2C2) 2055년 기준 퇴직연금 적립금은 5,074조원까지 확대될 것으로 전망된다.

Ⅳ. 다층연금체계에서 퇴직연금의 역할

이상의 퇴직연금 적립금 추계에서 2055년을 특별히 강조한 이유는 국민연금기금의 고갈이 예상되는 시점이기 때문이다. 인구구조 변화에 따라 노인부양비가 급증하는 현상은 우리나라만의 문제가 아니다. 부과방식 공적연금제도 중심의 복지국가를 지향하던 연금선진국이 정도의 차이는 있으나 대부분 부과방식 공적연금을 축소하고 완전적립방식의 사적연금제도를 강화하는 배경이다. 세대에 걸쳐 인구가 지속적으로 감소하는 상황에서 세대 간 부양을 전제로 하는 부과방식 연금제도는 구조적으로 지속불가능하기 때문이다. 모수개혁으로는 국민연금의 지속가능성을 담보할 수 있는 해가 도출될 수 없는 이유다. 이러한 배경하에, 지금까지 다층연금체계에서 퇴직연금의 역할은 주로 통합 소득대체율의 관점에서 논의되었다. 다층연금체계하에서의 통합 소득대체율 관점에서, 축소되는 공적연금의 역할을 보완하기 위한 퇴직연금의 유효한 축적 및 연금화가 주요 의제이다.

본고에서는 연금자산이 운용되는 자본시장 또는 자산운용시장의 관점에서 퇴직연금의 역할을 조명하였다. 현세대의 당면 과제인 연금개혁이 제대로 추진되지 않는다면 국민연금기금은 2055년에 고갈되는 것으로 전망된다. 물론 기금 고갈 그 자체로 제도의 지속가능성이 부정되는 것은 아니다. 부분적립(partial funding)으로 정의되는 공적연금의 재정방식이 완전부과방식으로 전환되는 것으로 이해할 수 있다. 하지만 기금 고갈 이후 후세대에 요구되는 부과방식비용률이 부담가능하지 않은 수준20)이라는 측면에서 연금개혁의 당위성이 제기된다. 한편, 15년이라는 비교적 짧은 기간에 이루어지는 급격한 기금 감소는 국내 자본시장의 수급 측면에서 적지 않은 충격을 줄 것으로 우려된다. 이때 빠르게 성장하는 퇴직연금이 이러한 시장 충격을 얼마나 완화해 줄 수 있을지를 수치로 가늠해 보고자 한다.

앞 장에서 수행한 퇴직연금 장기 추계를 바탕으로 <그림 Ⅳ-1>에 국민연금기금 고갈 시점인 2055년까지 퇴직연금 적립금과 국민연금기금의 상대 비중을 도시하였다. 국민연금기금의 최대 적립시점인 2040년에 퇴직연금 적립금은 기본가정 하에서 1,172조원으로 전망되며, 이는 최대 적립규모가 1,755조원에 이를 것으로 전망되는 국민연금기금 대비 67% 수준이다.21) 이러한 전망은 퇴직연금이 현재와 같은 비효율적 자산구성으로 인한 2.07%의 낮은 수익률이 2040년까지 지속된다는 가정이다. 현재 퇴직연금 적립금의 국내주식 비중은 1.6% 미만인 반면, 국민연금기금은 14.3%의 비중이다. 이는 앞으로 이러한 자산구성 상태가 지속된다면 2040년 시점 국내 주식시장에 유입된 퇴직연금 규모는 국민연금의 7.5% 수준에 불과함을 의미한다. 국민연금의 고갈시점인 2055년에 퇴직연금 적립금은 1,858조원 규모로 확대되지만 이는 국민연금 최대 적립규모의 106% 수준으로, 국내주식 시장에 대한 퇴직연금 유입 규모는 국민연금의 최대 적립시점 대비 12% 수준에 불과하다. 추계에서 전제하는 기본가정이 바뀌지 않는다면 국내 주식시장에서 국민연금의 급격한 자금 회수를 퇴직연금이 받아줄 수 있으리라는 기대는 다분히 비현실적이라는 의미다. 이런 비관적 전망이 도출되는 이유는, 원리금보장상품에 집중된 현행 퇴직연금 운용은 장기적으로 적립금 규모 확대를 저해할 뿐만 아니라 국내 자본시장에 대한 퇴직연금의 영향 또한 제한하기 때문이다.

하지만 퇴직연금의 운용수익률이 4.5% 수준으로 제고된다면 2040년 퇴직연금 적립금은 기본가정하에서 1,540조원 규모로 전망된다. 이는 국민연금기금의 88%에 해당하는 비중이다. 앞서 언급한 바와 같이 운용수익률 4.5%는 국민연금기금의 현재 장기 목표수익률이다. 이를 투자포트폴리오 측면으로 해석하면, 퇴직연금의 자산구성이 국민연금기금의 현행 투자포트폴리오와 유사한 구성으로 진화함을 의미한다. 따라서 퇴직연금의 국내주식 비중 역시 국민연금과 유사할 것으로 기대할 수 있다. 4.5%의 운용수익률을 가정하면 국민연금기금의 고갈 시점인 2055년 기준 퇴직연금 적립금은 2,726조원에 이를 것으로 전망된다. 이는 2040년 국민연금 최대적립규모의 155%에 해당하는 금액이다. 15년의 기금 감소기 동안 국내주식 시장에서 국민연금 유출 규모의 67% 정도가 퇴직연금으로부터 유입될 수 있음을 의미한다. 수익률 제고를 포함하여 퇴직연금의 전반적인 제도 개편이 모두 원활히 추진된다면(시나리오 A2C2), 2040년 퇴직연금 적립금 규모는 2,063조원(국민연금 대비 118%)에서 2055년 5,074조원(국민연금 최대적립 대비 289%)으로 확대될 수 있다. 정리하면, 최근 퇴직연금제도 개편으로 논의되는 다양한 정책 방안이 원활하게 추진된다면, 단순히 시장의 수급 측면에서는 국민연금 감소기 동안 국내 주식시장에서 유출되는 자금을 퇴직연금이 받아줄 여지가 충분하다는 뜻이다.

이러한 긍정적 시나리오의 가장 중요한 전제조건은 퇴직연금의 운용수익률이 4.5% 수준으로 개선되는 것이다. 이는 퇴직연금의 자산구성이 현재와 같은 현금자산 85%의 기형적 구조에서 국민연금과 같은 글로벌 투자포트폴리오로 진화하여야 한다는 뜻이다. 이를 위하여 최근 퇴직연금의 운용을 국민연금에 맡기자는 주장이 제기되고 있다. 하지만 국민연금이 운용하면 이러한 포트폴리오 전환이 바로 이루어진다는 발상은 기본적인 기금운용 기제에 대한 몰이해일 뿐이다. 국민연금이 퇴직연금을 운용한다는 말이 현행 국민연금 포트폴리오에 퇴직연금 적립금을 비례적으로 추가하여 동일하게 운용하고 그 수익을 배분하는 방식을 의미하는 것은 아니다. 자금의 원천과 속성이 전혀 상이한 두 개의 기금을 하나의 펀드로 운용할 수는 없다. 연금자산의 속성에 따라 개별적인 자산배분이 이루어지고 이로부터 각자의 포트폴리오가 구축되며, 이를 위해서는 별도의 운용본부가 신설되어야 한다. 이는 기존 기관의 활용이 아닌 새로운 공공기관의 신설에 가깝다.

퇴직연금 같은 사적연금제도에서 이러한 기능은 본질적으로 민간 금융기관의 역할이다. 국민연금공단 같은 공공기관이 그 역할을 수행하는데 민간 금융기관보다 더 효율적이라고 주장 할 이론적 또는 실증적 근거는 없다. 사실 자본시장 또는 금융시장에서 공공이 민간을 구축하는 상황은, 잠재적 가능성만으로도 적극적으로 회피해야 할 사안이다. 공공과 민간이 경쟁하는 환경 자체가 적절치 않다는 뜻이다. 연금제도가 아닌 연금자산의 운용에서 공공기관이 메기 역할을 하는 사례는 없다. 퇴직연금제도에서 지금까지 민간 금융기관이 이러한 역할을 제대로 수행하지 못했던 이유는 국내 자산운용사의 역량이 부족해서가 아니라 역량이 발휘될 수 있는 지배구조가 부재하였기 때문이다. 정리하면, 수익률 제고를 위해서는 집합운용DC(CDC)가 가능한 기금형 지배구조가 도입되어야 한다. 기금형 퇴직연금제도의 가장 중요한 성공 요인은 자산운용 시장에서의 건전하고 적극적인 경쟁구도다. 이는 국민연금 같은 공공기관의 메기 역할로 달성되기는 어려운 운용 환경이다. 민간 금융기관의 적극적 참여와 활발한 경쟁구도를 통해 성공한 호주 수퍼에뉴에이션 사례가 이를 방증한다.

Ⅴ. 결론 및 시사점

연금자산의 증대가 자국의 자본시장 발전을 견인한 사례는 다수다. 대표적으로 미국의 기업연금제도인 401k 사례를 들 수 있다. 미국 뮤추얼펀드 시장의 성장은 2006년 연금보호법(Pension Protection Act: PPA) 제정에 따른 401k 제도의 확대와 정확히 그 궤를 같이한다.22) 하지만 우리의 경우 이러한 긍정적 효과를 기대하기 어려운 상황이다. 국민연금의 경우 거대 기금이 단일 기관에 집중되어 있을 뿐만 아니라 인구구조 변화에 취약한 부과방식연금제도라는 한계가 있으며, 퇴직연금제도는 원리금보장상품에 집중된 비효율적인 운용 구조로 인하여 자본시장에 대한 영향이 극히 미미하기 때문이다. 지나치게 보수적인 연금자산의 운용은 제도의 지속가능성에도 부정적일 뿐만 아니라 자본시장과의 동반성장이라는 긍정적 효과도 기대하기 어렵게 만든다.

거대 기금으로 성장한 국민연금은 2040년에 정점을 찍고 2055년에 기금이 모두 소진되는 장기 전망을 보고하고 있다. 이는 국민연금제도의 지속가능성에 부정적일 뿐만 아니라, 기금 감소기 동안 국내 주식시장에서의 급격한 자금 유출은 시장의 수급 측면에서 큰 충격을 줄 것으로 우려된다. 많은 전문가가 그 시점에 국민연금과 비슷한 규모로 성장할 퇴직연금이 이러한 시장 충격을 완화할 수 있는 기제가 될 것으로 기대하나, 그 가능성에 대한 정치한 계량적 분석은 부재한 상황이다.

이러한 배경하에 수행된 본 연구에서는 부정적 전망과 긍정적 기대를 모두 제시하고 있다. 현재 퇴직연금에서 제기되는 여러 제도적 문제점이 개선되지 않는다면 퇴직연금의 이러한 역할을 기대하기 어렵다는 것이 일차적인 결론이다. 하지만 수익률 제고를 포함하여 다양한 퇴직연금제도 개편 방안이 원활히 추진된다면 국민연금의 급격한 기금 감소기에, 적어도 국내 자본시장의 수급 측면에서는 퇴직연금의 유의미한 시장 대체를 기대할 수 있다. 퇴직연금 수익률 제고를 위한 정책 방안의 핵심은 효율적인 간접투자 수단의 적극적 확대라 할 수 있다. 앞서 언급한 바와 같이 수익률 제고는 자산배분의 문제다. 따라서 이에 대한 외부 전문가의 도움을 극대화하는 방향으로 간접투자 수단이 제공되어야 한다. 상품단에서는 자산배분형 펀드를 의미한다. 디폴트옵션의 적격상품은 TDF 및 BF 같은 자산배분펀드 위주로 구성되어야 하며, 확정기여형 적립금은 대부분 디폴트옵션의 자산배분펀드로 운용되는 것이 바람직하다. 지배구조 측면에서는 확정기여형 적립금의 집합운용(CDC)을 통해 외부 전문가 활용을 극대화할 수 있다. 사업자 이해관계로 중단된 기금형 퇴직연금제도 도입에 대한 논의가 조속히 재개되어야 한다.

인구구조 변화에 대응하기 위한 다층연금체계의 구축에 있어 공적연금과 사적연금의 상호보완 관계는 노후소득에 대한 소득대체율 측면만이 아니다. 연금자산의 성공적 운용은 건전한 자본시장의 발전을 전제로 할 수밖에 없다. 자본시장을 지탱하는 양질의 수급 주체로서 공ㆍ사적 연금제도의 운용 측면에서의 보완 관계가 재조명되어야 할 시점이다.

1) 고용노동부(2024)

2) 주식 및 채권의 전통자산 외에 리츠와 같은 기타 유형이 3.5조원 규모를 차지한다.

3) 최근 펀드평가사인 FnGuide가 개별 퇴직연금 상품(펀드)의 구성 종목에 기반한 퇴직연금 운용 통계를 작성 중이나, 보험업권의 실적배당상품에 대한 기초자료 부재로 대표성 있는 시장 통계 작성이 어려운 상황이다.

4) 사업장 단위 퇴직연금제도 도입률은 300인 이상 91.9%, 30인 이상 300인 미만 78.2%, 30인 미만 23.7% 수준임(2022년 말 기준)

5) 보건복지부(2024. 9. 4), 미래를 위한 상생의 연금, 연금개혁 추진계획

6) 2023년 말 현재 연금 수급 계좌의 평균 적립금 규모는 1억 3,976만원데 비해 일시금 수급 계좌의 평균 수령액은 1,645만원에 불과함

7) 종신연금은 부재하며 대부분 5년~20년의 수급 기간을 설정하고 월 단위로 수령

8) 디폴트옵션이란 근로자의 명시적인 운용지시가 없을 때 자동으로 실행되는 투자 상품을 의하며, 행태재무학적 관점에서 선택적 탈퇴(opt out) 방식으로 설계된다.

9) 디폴트옵션제도 관련 보다 자세한 내용은 남재우(2023)를 참조한다.

10) 일반적으로 디폴트옵션의 원리금보장상품 비중은 89% 수준으로 언급되나 이는 초저위험 상품 비중만을 의미하며, 저위험 및 중위험 포트폴리오에 포함된 원리금보장상품까지 모두 감안하면 제도 전체 원리금보장상품 비중은 94%를 상회할 것으로 추산된다.

11) 보다 자세한 내용은 남재우(2024)를 참조한다.

12) 국민연금 재정수지를 계산하고, 재정전망과 연금보험료의 조정 및 기금운용계획 등이 포함된 국민연금 운영 전반에 대한 계획을 수립하여 국무회의 심의를 거쳐 대통령의 승인을 받아 국회에 제출(국민연금법 제4조)

13) 보건복지부는 5차 재정계산 종료 이후 2024년 상반기에 새로운 인구 및 거시경제 데이터를 반영하여 조정된 전망치를 발표하였다. 통계청의 새로운 인구 전망(2023 장래인구추계)을 반영하였으며, 2023년 말 적립금 규모도 예측치(950조원)에서 실적치(1,036조원)로 상향됨으로써 기금 소진시점은 2056년으로 연장되었다.

14) 2010년 12월부터 4인 이하 사업장 근로자도 가입 가능

15) 김재칠ㆍ홍원구(2013)와 본 연구의 추계모형을 비교하면, 기본적으로 동일한 변수를 가정하나 장기인구전망을 포함하여 모든 투입 모수를 국민연금 5차 재정계산과 동일하게 업데이트하였다. 다만, 운용수익률 변수에서 김재칠ㆍ홍원구(2013)는 실질변수를 사용하였으나, 본 연구에서는 다른 모수와의 정합성을 위해 이를 명목수익률로 전환하였다.

16) 2024년 4.1%에서부터 점진적으로 하락하여 2041년 3.9%, 2051년 3.8%, 2061년 3.7%, 2081년 3.5%를 가정하였다.

17) 금액 기준으로, 전체 급여액에서 연금으로 수급받는 금액 비율

18) 전체 상용근로자 중 퇴직연금제도에 가입한 근로자 수 비율

19) 연도별 퇴직연금 신규 기여금 총액에서 적립IRP에 대한 신규 기여금이 차지하는 비중

20) 국민연금 5차 재정계산에 따르면 완전부과방식 전환에 따른 필요보험료율은 2093년 기준으로 29.7%에 이르며, 2023년 인구전망을 반영한 새로운 추계에서는 31.2%까지 증가한다.

21) 퇴직연금제도 개편에 따른 가장 낙관적인 시나리오(A2C2)에서는 91.7% 비중이다.

22) 보다 자세한 내용은 금융투자협회(2020) 보고서를 참조한다.

참고문헌

고용노동부, 2024, 『2023년도 퇴직연금 적립금 운용현황 통계』.

금융투자협회, 2020, 『미 401k 제도 최근 트렌드 및 특징 조사』.

김재칠ㆍ홍원구, 2013, 『인구고령화와 우리나라의 자본시장Ⅱ : 퇴직연금과 자본시장 성장의 선순환』, 자본시장연구원 연구보고서 13-03.

남재우, 2023, 『퇴직연금 사전지정운용 적격상품의 특성 및 시사점』, 자본시장연구원 이슈보고서 23-18.

남재우, 2024, 자산배분형 퇴직연금펀드: TDF와 TRF, 자본시장연구원 『자본시장포커스』 2024-15호.

보건복지부, 2024, 『미래를 위한 상생의 연금 : 연금개혁 추진계획』, 보도참고자료.

통계청, 2023, 『2023 장기인구추계』

한정림ㆍ이항석, 2014, 우리나라 퇴직연금의 재정추계모형과 장기전망: 확정급여형 가정 중심으로, 『한국데이터정보과학회지』, 25(1), 131-153.

Smirlock, M., 1980, Private Pension Fund Assets: Projected Growth to 1990, Journal of Risk and Insurance 47, 321-330.

고용노동부 www.moel.go.kr

금융감독원 www.fss.or.kr

금융투자협회 www.kofia.or.kr

보건복지부 www.mw.go.kr

통계청 www.kostat.go.kr

FnGuide www.fnguide.com

Ⅰ. 서론

Ⅱ. 퇴직연금의 자산구성

1. 퇴직연금 적립금 운용 통계

2. 자산군 기반 자산구성 현황

3. 제도 개편의 추계 영향

Ⅲ. 퇴직연금 적립금 장기 추계

1. 추계모형

2. 적립금 장기 전망

Ⅳ. 다층연금체계에서 퇴직연금의 역할

Ⅴ. 결론 및 시사점

Ⅱ. 퇴직연금의 자산구성

1. 퇴직연금 적립금 운용 통계

2. 자산군 기반 자산구성 현황

3. 제도 개편의 추계 영향

Ⅲ. 퇴직연금 적립금 장기 추계

1. 추계모형

2. 적립금 장기 전망

Ⅳ. 다층연금체계에서 퇴직연금의 역할

Ⅴ. 결론 및 시사점

관련 보고서

퇴직연금 사업자의 역할: 퇴직연금 펀드 선택을 중심으로

연구위원 홍원구

원리금보장형 상품에 집중된 자산운용은 퇴직연금 수익률이 낮아진 주요 요인 중 하나인데, DC형 퇴직연금을 중심으로 실적배당형 상품 비중이 높아지고 있다. 특히 퇴직연금 사업자별로 비교해 보면 실적배당형 상품의 수익률이 높을수록 실적배당형 상품의 비중이 높았다. 실적배당형 상품 비중의 확대에 따라 개인이 주도하는 퇴직연금 자산운용 방식도 전문가에 의한 자산운용 방식으로 이행되어야 한다는 주장이 힘을 얻고 있다. 향후 퇴직연금 사업자들이 자산운용을 주도하는 체계를 도입하기 위해서는 기존 퇴직연금 시장 체계의 문제점에 대한 연구와 개선이 필요하다.

퇴직연금 사업자의 계열 관계가 퇴직연금 가입자들의 투자 성과에 영향을 미칠 수 있다. 퇴직연금 사업자는 퇴직연금 가입자가 투자할 수 있는 투자상품을 선택하는데 이 과정에서 퇴직연금 사업자와 계열 관계에 있는 펀드를 선호함으로써 계약자의 이익에 반할 가능성이 제기되어 왔다. 퇴직연금 판매자별 펀드 판매 데이터를 분석한 결과 계열사 펀드는 일단 선택되면, 오래 판매되는 것으로 나타났다. 그리고 계열사 펀드의 수익률은 비계열사 펀드의 수익률과 유의적인 차이가 없었으나, 판매보수 등 비용은 저렴하였다.

퇴직연금 사업자의 계열 관계가 퇴직연금 가입자의 투자 가능 펀드에 영향을 미칠 수 있다. 이러한 영향력이 퇴직연금 가입자의 이익에 반할 가능성이 완전히 배제되었다고 보기는 어렵지만, 그 정도는 개선되고 있다. 퇴직연금 사업자도 펀드의 선택 과정이 더 투명해지도록 노력해야 하며, 저수익-고비용 펀드를 여과하는 퇴직연금 도입 기업의 노력도 중요하다. 최근 퇴직연금 실물이전 서비스가 시행되어 퇴직연금 사업자로서도 저비용-고성과 펀드에 대한 선택과 집중이 더욱 필요하게 되었다. 퇴직연금 사업자의 대표 펀드를 도입하여 퇴직연금 사업자의 책임을 강화하는 방안도 필요하다. 그리고 퇴직연금 가입 기업과 퇴직연금 사업자의 특수 관계도 수익률에 큰 영향을 미치므로 이에 대한 검토가 필요하다. 퇴직연금 사전지정운용 적격상품의 특성 및 시사점 선임연구위원 남재우 한국형 디폴트옵션이라 불리는 사전지정운용제도가 도입되었다. 새로운 제도의 정착을 위한 다양한 정책 방안이 논의되어야 할 시점이다. 논의의 시작은 제도에 대한 명확한 이해이다. 사전지정운용제도에서는 본 제도가 디폴트옵션이 아니라는 사실에서부터 출발한다. 디폴트옵션의 핵심은 선택적 탈퇴(opt out)라는 넛지(nudge)다. 명시적 운용지시를 전제로 하는 선택적 편입(opt in)의 사전지정운용제도는 넛지가 될 수 없기 때문이다. 사전지정운용의 목적은 DC형 근로자가 합리적인 투자 포트폴리오를 구축할 수 있도록 유인하는 것이다. 이러한 제도 목적을 디폴트옵션이 아닌 대표상품의 방식으로 구현하는 것으로 사전지정운용제도를 이해할 수 있다.

사전지정운용은 원리금보장상품이 포함된 대표상품제도와 동일한 방식으로 작동한다. 본격적인 운용이 시작되고 반년이 경과한 현시점에서, 이러한 운용구조로 인하여 제도 설계 단계부터 제기되던 여러 우려사항이 현실화되고 있다. 운용에 무관심한 근로자들은 위험성향별로 제시되는 실적배당형(저·중·고위험) 적격상품의 선택에서도 동일한 어려움에 놓이며, 이에 따라 대상 근로자의 88% 이상이 원리금보장형(초저위험)을 선택하고 있다. 연금자산의 운용에는 적정 수준의 위험을 취하고 이로부터 합리적인 위험프리미엄을 추구하는 전략이 필수적이다. 사전지정운용제도의 적격상품이 이러한 투자 문화를 견인할 수 있도록 하는 것이 제도 활성화의 기본 방향이다.

적격상품의 중장기 위험수익특성(risk return profile)을 분석한 결과, 대부분의 적격상품이 적정 수준의 위험량과 위험프리미엄을 확보하고 있으며, 위험의 확대에 따라 기대수익률뿐만 아니라 위험조정수익(샤프지수)도 증가하는 것으로 분석되었다. 이는 개인의 은퇴 계획에서 필요로 하는 요구수익률을 기준으로 상품을 선택하는 전략이 유효할 수 있음을 의미한다. 하지만 현행 적격상품의 대부분을 차지하는 포트폴리오 형식의 상품 구성에서는 일부 비효율성이 지적된다. TDF의 조합으로 제시되는 포트폴리오 상품은 적합성 원칙이 적용되는 현행 체계에 조응하기 어렵다. 효율적인 포트폴리오 구축을 위하여 BF 또는 TRF와 같이 특정 위험량을 목표로 하는 펀드를 활용하거나, 포트폴리오가 아닌 단일 은퇴 시점 TDF의 활용이 권고된다.

퇴직연금 사업자의 계열 관계가 퇴직연금 가입자들의 투자 성과에 영향을 미칠 수 있다. 퇴직연금 사업자는 퇴직연금 가입자가 투자할 수 있는 투자상품을 선택하는데 이 과정에서 퇴직연금 사업자와 계열 관계에 있는 펀드를 선호함으로써 계약자의 이익에 반할 가능성이 제기되어 왔다. 퇴직연금 판매자별 펀드 판매 데이터를 분석한 결과 계열사 펀드는 일단 선택되면, 오래 판매되는 것으로 나타났다. 그리고 계열사 펀드의 수익률은 비계열사 펀드의 수익률과 유의적인 차이가 없었으나, 판매보수 등 비용은 저렴하였다.

퇴직연금 사업자의 계열 관계가 퇴직연금 가입자의 투자 가능 펀드에 영향을 미칠 수 있다. 이러한 영향력이 퇴직연금 가입자의 이익에 반할 가능성이 완전히 배제되었다고 보기는 어렵지만, 그 정도는 개선되고 있다. 퇴직연금 사업자도 펀드의 선택 과정이 더 투명해지도록 노력해야 하며, 저수익-고비용 펀드를 여과하는 퇴직연금 도입 기업의 노력도 중요하다. 최근 퇴직연금 실물이전 서비스가 시행되어 퇴직연금 사업자로서도 저비용-고성과 펀드에 대한 선택과 집중이 더욱 필요하게 되었다. 퇴직연금 사업자의 대표 펀드를 도입하여 퇴직연금 사업자의 책임을 강화하는 방안도 필요하다. 그리고 퇴직연금 가입 기업과 퇴직연금 사업자의 특수 관계도 수익률에 큰 영향을 미치므로 이에 대한 검토가 필요하다. 퇴직연금 사전지정운용 적격상품의 특성 및 시사점 선임연구위원 남재우 한국형 디폴트옵션이라 불리는 사전지정운용제도가 도입되었다. 새로운 제도의 정착을 위한 다양한 정책 방안이 논의되어야 할 시점이다. 논의의 시작은 제도에 대한 명확한 이해이다. 사전지정운용제도에서는 본 제도가 디폴트옵션이 아니라는 사실에서부터 출발한다. 디폴트옵션의 핵심은 선택적 탈퇴(opt out)라는 넛지(nudge)다. 명시적 운용지시를 전제로 하는 선택적 편입(opt in)의 사전지정운용제도는 넛지가 될 수 없기 때문이다. 사전지정운용의 목적은 DC형 근로자가 합리적인 투자 포트폴리오를 구축할 수 있도록 유인하는 것이다. 이러한 제도 목적을 디폴트옵션이 아닌 대표상품의 방식으로 구현하는 것으로 사전지정운용제도를 이해할 수 있다.

사전지정운용은 원리금보장상품이 포함된 대표상품제도와 동일한 방식으로 작동한다. 본격적인 운용이 시작되고 반년이 경과한 현시점에서, 이러한 운용구조로 인하여 제도 설계 단계부터 제기되던 여러 우려사항이 현실화되고 있다. 운용에 무관심한 근로자들은 위험성향별로 제시되는 실적배당형(저·중·고위험) 적격상품의 선택에서도 동일한 어려움에 놓이며, 이에 따라 대상 근로자의 88% 이상이 원리금보장형(초저위험)을 선택하고 있다. 연금자산의 운용에는 적정 수준의 위험을 취하고 이로부터 합리적인 위험프리미엄을 추구하는 전략이 필수적이다. 사전지정운용제도의 적격상품이 이러한 투자 문화를 견인할 수 있도록 하는 것이 제도 활성화의 기본 방향이다.

적격상품의 중장기 위험수익특성(risk return profile)을 분석한 결과, 대부분의 적격상품이 적정 수준의 위험량과 위험프리미엄을 확보하고 있으며, 위험의 확대에 따라 기대수익률뿐만 아니라 위험조정수익(샤프지수)도 증가하는 것으로 분석되었다. 이는 개인의 은퇴 계획에서 필요로 하는 요구수익률을 기준으로 상품을 선택하는 전략이 유효할 수 있음을 의미한다. 하지만 현행 적격상품의 대부분을 차지하는 포트폴리오 형식의 상품 구성에서는 일부 비효율성이 지적된다. TDF의 조합으로 제시되는 포트폴리오 상품은 적합성 원칙이 적용되는 현행 체계에 조응하기 어렵다. 효율적인 포트폴리오 구축을 위하여 BF 또는 TRF와 같이 특정 위험량을 목표로 하는 펀드를 활용하거나, 포트폴리오가 아닌 단일 은퇴 시점 TDF의 활용이 권고된다.