금융산업 및 시장, 혹은 국가경제적으로 중요한 의미를 지닌 사안에 대해 시의성 있는 분석을 바탕으로 시사점 및 정책대안을 제공하는 보고서

증권업 경쟁력 강화 시리즈 1: 유니콘 기업 자금조달의 특징과 국내 모험자본시장 시사점

이슈보고서 24-01 2024.01.04

- 연구주제 기업재무

- 페이지 29 Page

혁신성장 및 모험자본시장 정책의 성과를 가늠하는 척도로 유니콘 기업 수가 종종 인용되고 있다. 유니콘 기업의 배출을 위해 각국이 경쟁적인 노력을 경주하는 가운데 유니콘 기업의 배출은 상징적, 실질적 측면 모두에서 중요한 과제로 대두하였다. 본 보고서는 국내외 유니콘 기업의 성장단계별 자금조달 양태에 대한 분석을 바탕으로 국내 고성장 혁신기업의 자금조달에 대한 시사점을 도출하고자 하였다.

국내 유니콘 기업 21개사를 포함한 총 1,150개의 국내외 유니콘 기업의 자금조달을 분석한 결과, 국내 유니콘 기업은 성장 단계별 투자규모와 유니콘 등재 시까지의 누적 투자규모가 해외보다 유의하게 작고 유니콘 기업 등재 소요 기간은 해외 대비 길어 유니콘 기업의 체계적인 지원이라는 측면에서 개선의 여지가 있음을 발견하였다. 또한 투자자 유형과 관련하여 해외 유니콘 기업의 자금조달에 전통적인 투자자인 VC뿐만 아니라 CVCㆍ기업, PE, 헤지펀드, 뮤추얼펀드, 국부펀드 등 다양한 자본시장 투자자가 참여하고 있는 반면 국내에는 VC, PE 외의 투자자 참여가 두드러지지 않았다. 특히 해외의 경우 다수 헤지펀드와 뮤추얼펀드가 상장기업뿐만 아니라 후기단계 성장기업에 투자하는 크로스오버 투자 전략을 통하여 유니콘 기업 배출에 중요한 역할을 수행함을 실증분석을 통하여 확인할 수 있었다.

유니콘 기업 자금조달의 분석 결과는 유니콘 기업의 성장에 모험자본시장의 규모뿐만 아니라 다양한 자본시장 투자자의 참여가 필요함을 시사한다. 이를 위해 무엇보다 비상장 혁신기업에 투자하는 일반사모운용사 및 한국형 크로스오버 투자자의 운용규모 확대와 BDC의 도입이 필요하다. 더불어 정책모펀드를 활용한 세컨더리 펀드 출자 확대와 VC-사모운용사 간 공동운용 지원이 필요하다. 주식형 공모펀드의 경우에도 제반 여건의 성숙과 맞물려 제한된 범위 내에서의 비상장주식 운용 가능성을 중기적 관점에서 검토할 필요가 있다. 마지막으로 PE는 운용전략의 다변화 차원에서 기술기업에 대한 투자 확대가 바람직하며 모험자본시장 질적 역량 제고에 있어서 CVC가 갖는 의의를 고려할 때 일반 비지주회사 CVC의 역할을 강화해야 한다.

국내 유니콘 기업 21개사를 포함한 총 1,150개의 국내외 유니콘 기업의 자금조달을 분석한 결과, 국내 유니콘 기업은 성장 단계별 투자규모와 유니콘 등재 시까지의 누적 투자규모가 해외보다 유의하게 작고 유니콘 기업 등재 소요 기간은 해외 대비 길어 유니콘 기업의 체계적인 지원이라는 측면에서 개선의 여지가 있음을 발견하였다. 또한 투자자 유형과 관련하여 해외 유니콘 기업의 자금조달에 전통적인 투자자인 VC뿐만 아니라 CVCㆍ기업, PE, 헤지펀드, 뮤추얼펀드, 국부펀드 등 다양한 자본시장 투자자가 참여하고 있는 반면 국내에는 VC, PE 외의 투자자 참여가 두드러지지 않았다. 특히 해외의 경우 다수 헤지펀드와 뮤추얼펀드가 상장기업뿐만 아니라 후기단계 성장기업에 투자하는 크로스오버 투자 전략을 통하여 유니콘 기업 배출에 중요한 역할을 수행함을 실증분석을 통하여 확인할 수 있었다.

유니콘 기업 자금조달의 분석 결과는 유니콘 기업의 성장에 모험자본시장의 규모뿐만 아니라 다양한 자본시장 투자자의 참여가 필요함을 시사한다. 이를 위해 무엇보다 비상장 혁신기업에 투자하는 일반사모운용사 및 한국형 크로스오버 투자자의 운용규모 확대와 BDC의 도입이 필요하다. 더불어 정책모펀드를 활용한 세컨더리 펀드 출자 확대와 VC-사모운용사 간 공동운용 지원이 필요하다. 주식형 공모펀드의 경우에도 제반 여건의 성숙과 맞물려 제한된 범위 내에서의 비상장주식 운용 가능성을 중기적 관점에서 검토할 필요가 있다. 마지막으로 PE는 운용전략의 다변화 차원에서 기술기업에 대한 투자 확대가 바람직하며 모험자본시장 질적 역량 제고에 있어서 CVC가 갖는 의의를 고려할 때 일반 비지주회사 CVC의 역할을 강화해야 한다.

Ⅰ. 서론

지난 수년간 우리나라 모험자본 정책 가운데 자주 인용되는 용어 중 하나가 유니콘 기업이다. 유니콘 기업은 기업가치가 10억달러 이상인 비상장기업을 지칭하는 용어인데 한 국가의 유니콘 기업 수는 해당 국가의 스타트업 생태계와 모험자본시장의 성과를 가늠하는 척도로 두루 인용되고 있다. 이러한 상황에서 각국은 유니콘 기업 배출을 위한 제반 환경 조성에 경쟁적인 노력을 경주 중이다. 우리나라의 경우에도 모험자본 정책과제의 하나로서 유니콘 기업 수를 설정하고 있어 유니콘 기업의 배출은 상징적, 실질적 측면 모두에서 중요한 과제로 대두하였다(관계부처 합동, 2023).

유니콘 기업 자금조달과 관련된 해외 사례는 유니콘 기업 배출이 모험자본시장의 규모뿐만 아니라 다양한 자본시장 투자자의 참여에 의해 이루어짐을 시사한다. 비상장 상태에서 상당 부분의 성장이 이루어지는 유니콘 기업의 자금조달에는 모험자본시장의 전통적인 투자자인 VC뿐만 아니라 기업형 벤처캐피탈(Corporate Venture Capital: CVC)ㆍ기업과 같은 전략적 투자의 성격을 갖는 투자자, PE, 헤지펀드, 뮤추얼펀드, 국부펀드 등이 참여하고 있다. 이른바 대안적 VC(Alternative VC)(Alon-Beck, 2020) 또는 비전통적 VC(Non-traditional VC)(Fan, 2022)로 불리는 이러한 모험자본시장의 다양한 투자자 군은 선호하는 투자위험 수준 및 투자규모, 전략적 목적의 여부 등에 따라 기업의 성장 단계에 맞추어 모험자본시장에 참여하고 있다. 특히 2010년대 이후 유니콘 기업 투자 붐 시기 크로스오버(crossover) 투자자로 불리는 일부 헤지펀드와 뮤추얼펀드는 거래소 주식시장 투자에서 벗어나 성장 후기단계 비상장기업에 대한 적극적 투자를 통하여 유니콘 기업의 탄생에 일조하고 있다. 비전통적 VC가 대규모 자금이 소요되는 성장 후기단계 자금조달에 적극적으로 참여하는 투자 생태계 구조가 바로 미국과 여타 국가 모험자본시장 구조 간 근본적인 차이점으로 인식되고 있다.1)

본 보고서는 유니콘 기업의 성장단계별 자금조달 양태에 대한 분석을 바탕으로 고성장 혁신기업의 자금조달에 대한 시사점을 도출하고 국내 모험자본시장 발전을 위한 정책 방향을 제언한다. 구체적으로 국내외 유니콘 기업 투자 현황에 대한 정량적 자료를 바탕으로 각 성장단계 자금조달 규모, 국가별ㆍ업종별ㆍ연도별 분포, 투자자 수 및 유형, 설립 후 유니콘 등재까지의 소요기간 및 누적 투자금 등을 집계한다. 또한 유니콘 기업 등재 소요기간 및 기업가치가 투자자 수 및 유형, 투자규모, 소재지 국가별로 어떠한 차이가 나타나는지 실증분석하고 시사점을 도출한다.

보고서의 구성은 다음과 같다. Ⅱ장에서는 유니콘 기업의 자금조달에 대한 국내외 연구문헌을 간략히 살펴보고 본 보고서의 차별점을 제시한다. 이어서 Ⅲ장에서 유니콘 기업 자금조달의 특징을 정량적으로 분석하고 해외와 국내 유니콘 기업 자금조달의 차이점을 간략히 살펴본다. Ⅳ장에서는 Ⅱ장과 Ⅲ장의 논의를 바탕으로 모험자본시장 관점에서 유니콘 등재 소요기간 및 2022년말 기준 유니콘 기업가치에 영향을 미치는 요인을 살펴본다. Ⅴ장에서는 Ⅲ장과 Ⅳ장의 분석 결과로부터 정책적 시사점을 제시한다.

Ⅱ. 기존 연구문헌

유니콘 기업의 역사는 10년으로 비교적 짧기 때문에2) 이에 관한 국내외 연구문헌은 많지 않다. 기존의 연구는 주로 유니콘 기업의 실태, 성장 과정의 특징 및 성공요인 등 유니콘 기업 자체에 대한 연구 또는 사례 연구가 주종을 이루는 반면 유니콘 기업의 자금조달을 모험자본시장 관점에서 분석한 연구는 희소하다. 해외의 주요 관련 연구로서 Davydova et al.(2022)은 유니콘 기업 등재가 VC 외의 비전통적 자금원을 유입하는 효과가 있으며 유니콘 기업의 상당 수가 조직자본이 중요하고 네트워크 효과가 강한 기업들로서 비상장 상태에서 기업 성장을 달성하는 것이 필요한 기업임을 실증하고 있다. 동일한 맥락에서 Alon-Beck(2020)과 Fan(2022)은 새로운 유형의 유니콘 기업 투자자를 각각 대안적 VC(Alternative VC) 또는 비전통적 VC(Non-traditional VC)로 명명하며 이들이 이해상충 및 경영자 통제 측면에서 비상장기업 투자 시장에 미칠 수 있는 부정적 영향에 대하여 논하고 있다. Bock et al.(2020)은 258개의 유니콘 기업에 대하여 유니콘 기업의 결정요인과 기업가치에 대한 분석을 통하여 투자자의 평판, 기술 클러스터 내 소재 여부 및 CVC 투자가 유니콘 기업 등재에 긍정적인 영향을 미침을 실증하였다. 한편 Gornall et al.(2020)은 우선주 투자 단가를 전체 주식에 적용하는 관행으로 인하여 135개 유니콘 기업의 가치가 적정가보다 48% 높게 평가되고 있음을 주장하였다.

국내 관련 연구로서 나수미(2020)는 유니콘 기업 발생 수의 국가 간 패널 회귀분석을 통해 일인당 국민소득, VC 투자규모, 신기술 수용도 및 이공계 인적자본이 유니콘 기업 배출에 유의한 양(+)의 영향을 미치는 것을 실증하고 있다. 곽기현 외(2022)는 유니콘 기업가치에 있어 산업과 국가라는 환경요인에 주목하였으며 총 투자유치금액, 산업ㆍ국가 수준 조절변수를 사용하여 회귀분석한 결과, 조기에 유니콘으로 인정받을 수 있는 투자 라운드, 산업내 적정 수의 유니콘 기업, 클러스터화 및 부채금융 환경의 개선이 필요함을 보였다. 이민선 외(2020)는 투자지속 기간이 길수록 유니콘 기업의 회수가치가 증가하며 이러한 영향에 대한 정부 정책 및 외국투자자의 조절효과에 대하여 분석하였다. 이재석 외(2021)는 국내 유니콘 기업의 사례 분석을 통해 유니콘 기업의 육성을 위해 스타트업의 성장단계별로 차별화된 지원 정책의 수립ㆍ시행이 필요하다는 정책적 제언을 제시하였다.

이상에서 살펴본 바와 같이 유니콘 기업의 자금조달 양상에 대한 모험자본시장 관점의 체계적인 국내외 연구는 확인할 수 없었다. 본 보고서는 모험자본시장 관점에서 국내외 유니콘 기업의 자금조달 규모와 투자자 유형에 대한 상세 자료를 바탕으로 실증분석을 수행하였다는 측면에서 기존의 연구와 차별화되며 분석 결과를 바탕으로 우리나라 모험자본시장의 과제와 정책적 대응 방향을 모색하고자 한다.

Ⅲ. 유니콘 기업 자금조달의 특징

Ⅲ장에서는 국내외 유니콘 연구에서 가장 많이 활용되는 해외 자료를 바탕으로 국내외 유니콘 기업 자금조달의 특징을 분석한다. 구체적으로 전세계 모험자본 투자 현황에 대한 주요 데이터 공급기관 중 하나인 CBInsights가 제공하는 2022년 말 기준 글로벌 유니콘 기업 목록에 등재된 기업을 기초로 이들 기업의 투자 내역을 다른 데이터 공급기관인 Crunchbase의 상세 투자 자료를 사용하여 분석하였다. 분석 표본은 국내 유니콘 기업 21개사를 포함한 총 1,150개의 유니콘 기업이다.3)

1. 유니콘 기업 현황 및 자금조달

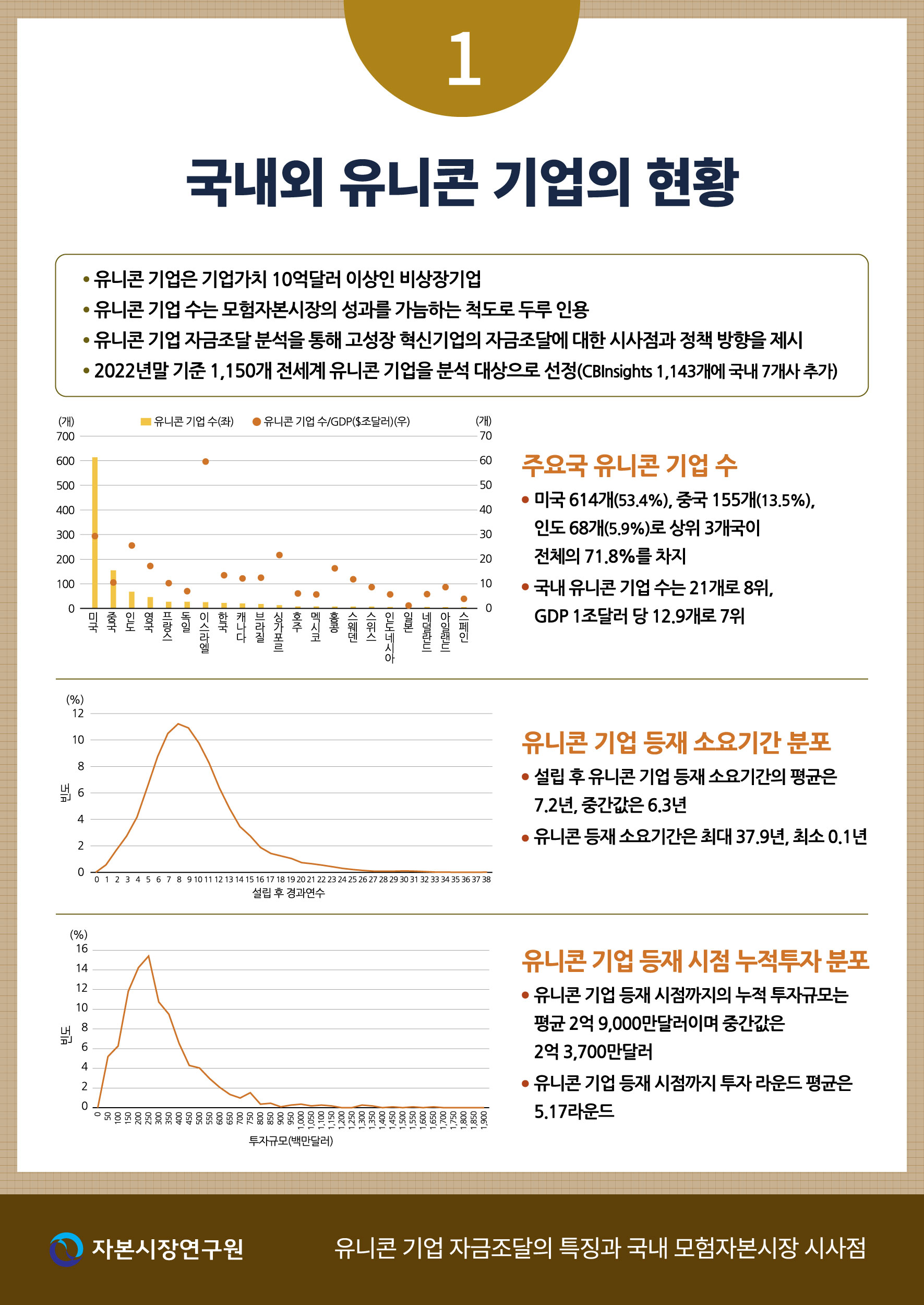

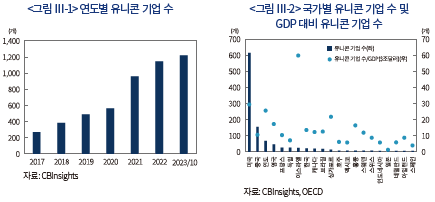

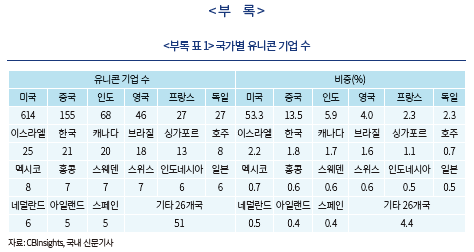

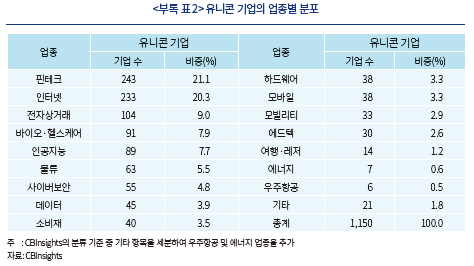

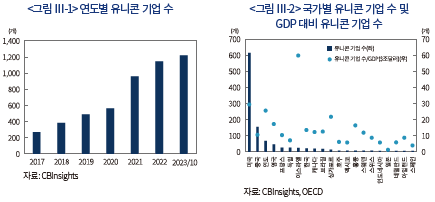

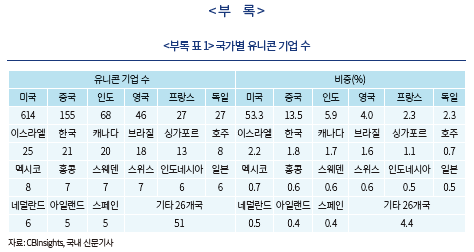

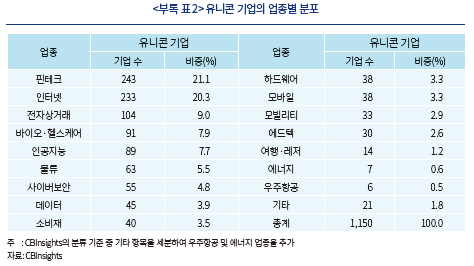

분석 대상인 2022년말 기준 1,150개 유니콘 기업의 국가별 분포를 살펴보면 미국 614개(53.4%), 중국 155개(13.5%), 인도 68개(5.9%)로 상위 3개국이 전체 표본의 72.8%를 차지하고 있다. 우리나라는 유니콘 기업 수 21개로 이스라엘에 이어 8위에 위치해 있다. 경제규모 대비 유니콘 기업 수를 비교하기 위해 GDP 대비 유니콘 기업 수를 비교해 보면 우리나라는 GDP 1조달러 당 12.9개로서 7위를 차지하고 있는데 동 지표가 매우 높은 이스라엘을 제외한 상위 20개국의 평균인 11.7개보다 높다(<부록 표 1>, <그림 Ⅲ-1> 및 <그림 Ⅲ-2>). 전체 1,150개 유니콘 기업을 업종별로 분류하면 핀테크(21.1%), 인터넷(소프트웨어ㆍ게임 등)(20.2%), 전자상거래(9.0%), 바이오ㆍ헬스케어(7.9%), 인공지능(7.7%), 물류(5.5%), 사이버보안(4.8%) 등의 순으로 분포하고 있다(<부록 표 2>).

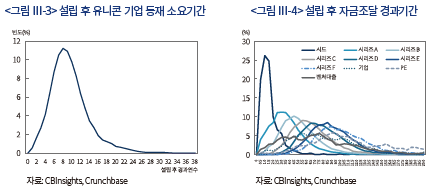

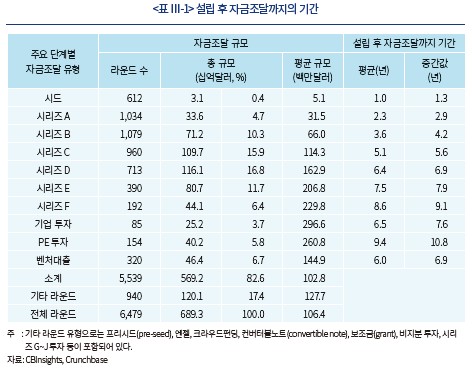

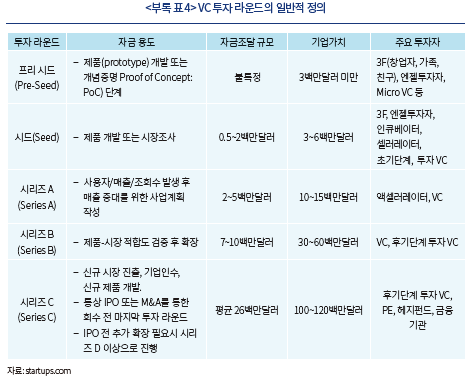

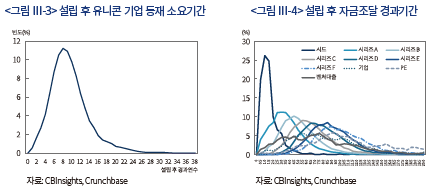

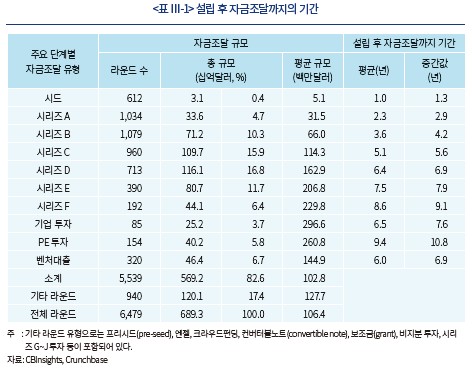

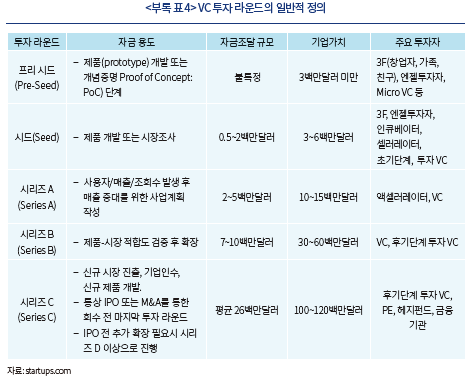

1,150개 표본 기업의 유니콘 기업 등재 소요기간의 평균은 7.2년, 중간값은 6.3년이며 최대값과 최소값은 각각 37.9년과 0.1년이다(<그림 Ⅲ-3>). 투자는 성장단계에 따라 이루어지는데 시드(seed) 투자부터 시리즈(series) A~F 투자가 중심이 되며, 이와 별개의 주요 자금공급 유형으로 기업ㆍPE의 투자 및 벤처대출(venture debt)4)이 이루어지고 있다.5) 시드 투자는 설립 후 평균 1년 후에 이루어지고 있으며, 시리즈 A~F 투자는 각각 설립 후 2.3년에서 8.6년에 이르는 기간에 이루어지고 있다(<그림 Ⅲ-4> 및 <표 Ⅲ-1>). PE 투자는 시리즈 투자 후반기부터 이루어지는 경향이 있으나 기업 투자와 벤처대출은 시리즈 투자와 관계없이 다양한 단계에서 이루어지고 있음을 확인할 수 있다.

성장단계별 자금조달 규모와 관련하여 유니콘 기업은 라운드 수 기준으로는 시리즈 A~C가 각각 1천 건 수준으로 가장 많은 비중을 차지하고 있다(<표 Ⅲ-1>). 총 투자규모 기준으로는 시리즈 C~E가 각각 1,097억달러, 1,161억달러, 807억달러를 차지하여 전체 자금조달 규모의 15.9%, 16.8%, 11.7%를 차지하고 있다. 각 라운드의 평균 투자규모를 살펴보면 시드 510만달러에서부터 시작하여 시리즈 A~F까지 지속적으로 증가하고 있으며 시리즈 F의 경우 2억 3천만달러에 달하고 있어 유니콘 기업의 성장이 진행되면서 소요자금의 규모가 지속적으로 급증하고 있음을 확인할 수 있다. 추가적으로 기업과 PE 투자의 평균 규모도 각각 2억 9,660만달러, 2억 6,080만달러에 이르고 벤처대출 규모도 평균 1억 4,490만달러로서 각 라운드 자금조달의 규모가 상당함을 알 수 있다.

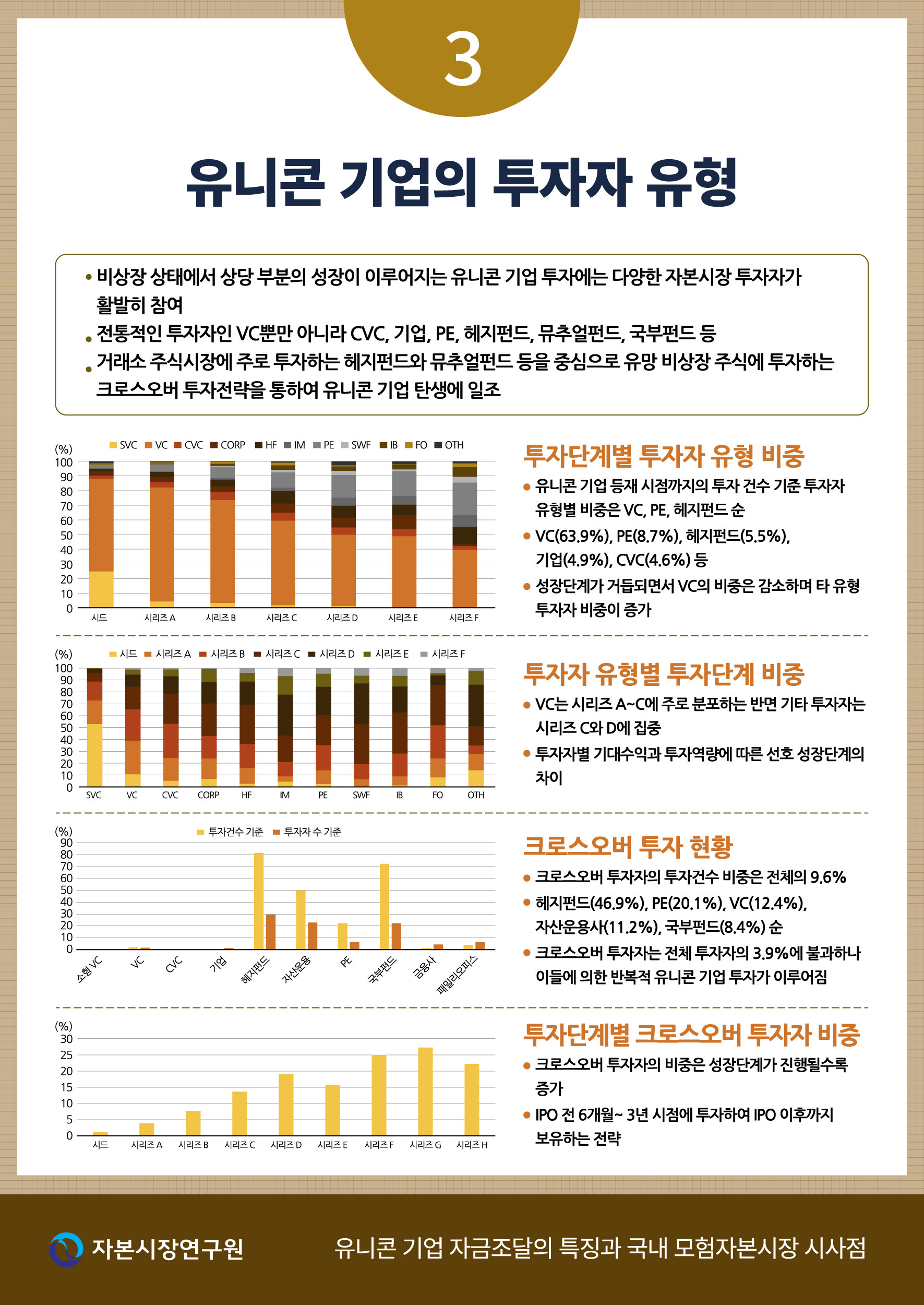

다음으로 유니콘 기업 투자자의 특징을 살펴본다. 유니콘 기업 투자 생태계는 스타트업 투자의 핵심 주체인 VC와 확장 단계에 주로 투자하는 PE, 투자 대상에 제약이 없는 헤지펀드, 거래소 주식시장에 주로 투자하는 뮤추얼펀드, 전략적 동기가 가미되어 있는 CVCㆍ기업, 국부펀드, 상업ㆍ투자은행, 패밀리오피스 등이 모두 참여하는 총체적 투자 생태계이다.6) 이들 각각의 투자자 유형은 투자에 강점을 가지거나 선호하는 성장 단계에 투자하거나 선호하는 투자단계의 구분 없이 다양한 투자단계에 투자한다.

이들 투자자 중에는 크로스오버 투자로 불리는 투자전략을 구사하는 투자자들이 존재한다. 크로스오버 투자자는 별도로 존재하는 투자자 유형이 아니라 전술한 VC, PE, 헤지펀드, 뮤추얼펀드, 국부펀드 등의 투자자 가운데 수익률 제고를 위해 잠재적 유니콘 기업이 비상장 상태일 때 투자한 후 IPO 이후까지 보유하는 전략을 구사하는 투자자이다. 원래 크로스오버 투자는 거래소 주식시장에 투자하는 뮤추얼펀드나 헤지펀드 중 일부가 비상장주식으로 투자 영역을 확장하면서 IPO 이후 일정 기간까지 보유하는 전략을 의미하였으나(Alon-Beck, 2020; Kwon et al., 2020; Fan, 2022) 현재는 뮤추얼펀드와 헤지펀드뿐만 아니라, VC, PE, 국부펀드, 투자회사 등의 일부도 이러한 투자방식을 채택하고 있다. 크로스오버 투자자는 동일 투자기구 내에 상장주식과 비상장주식을 동시에 투자한다. 주로 후기 성장단계인 시리즈 C 이후에 투자하며 예상 상장 시점으로부터 길게는 3년 짧게는 6개월 전에 투자하는 경향이 있으며 통상 상장 전 마지막 투자 라운드를 주도하는 경향이 있다(Deutsche Börse Venture Network, 2023).

크로스오버 투자의 확산은 무엇보다 사모 비상장시장의 급속한 성장으로(Janeway et al., 2021) 유니콘 기업이 비상장 상태에서 충분한 자금조달이 가능해짐에 따라 상장을 기피하거나 높은 공모가에 상장함으로써 상장 이후의 거래소 주식투자 수익률이 낮아진 데 원인이 있다. 따라서 가까운 시일 내에 상장이 예상되는 후기단계 비상장 혁신기업에 투자함으로써 초기 투자에 따르는 수익과 상장 프리미엄을 통해 수익률을 제고하고자 하는 유인이 작용하였다. 또한 크로스오버 투자를 통하여 유니콘 기업과 같은 고성장 혁신기업에 대한 투자경험을 축적할 기회를 얻고자 하였다. 현재 주요 크로스오버 투자자들은 대형 사모펀드를 결성하여 대규모 유니콘 기업 투자를 주도하고 있다(<부록 표 4> 참조).7)

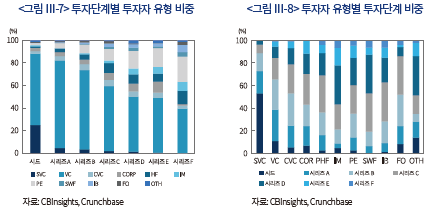

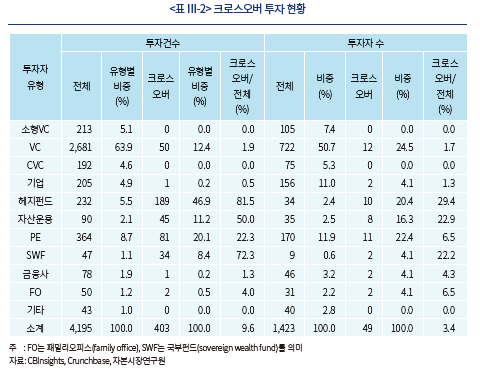

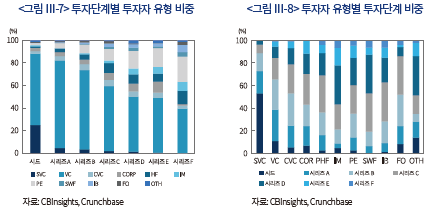

Crunchbase는 유니콘 기업을 포함한 스타트업에 대하여 투자단계별 총 투자자 수, 투자규모, 리드투자자8)의 수 및 리드투자자명을 제공하며 더불어 투자자의 유형 정보를 제공하고 있다. 총 1,150개의 유니콘 기업에 대하여 Crunchbase에 기록된 유니콘 등재 시점까지의 리드투자자 유형을 분류하면 총 4,195회의 리드투자자의 투자건수가 산출된다.9) 성장단계를 종합하여 살펴보면 VC 투자 라운드가 63.9%로 가장 많고 PE(8.7%), 헤지펀드(5.5%), SVC(5.1%), 기업(4.9%), CVC(4.6%) 순으로 높다(<표 Ⅲ-2>). 한편 VC는 시리즈 A(27.3%), B(26.3%), C(19.8%) 등 주로 시리즈 A~C에 분포하고 있다. 소규모 VC(SVC)는 시드와 시리즈 A에 집중되어 있는 반면 기타 투자자들은 A~D까지 비교적 넓게 분포하고 있으나, 주로 시리즈 C~D에 집중되어 있음을 확인할 수 있다(<그림 Ⅲ-8>). 시리즈 A와 B를 초기단계(early stage), C와 D를 후기단계(late stage)로 통칭하는 관행을 고려하면 일반적으로 알려진 각 투자자의 선호 성장단계와 일치하는 결과이다.

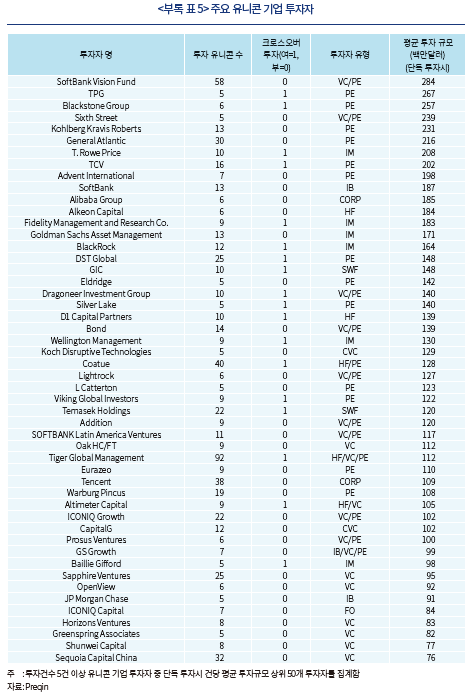

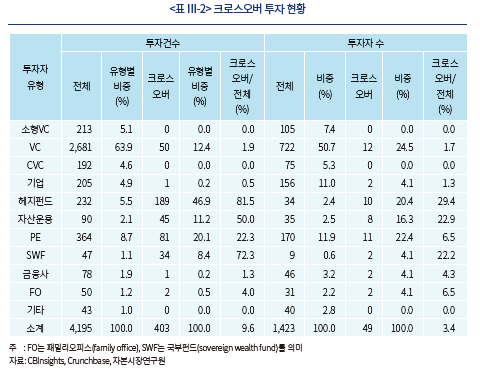

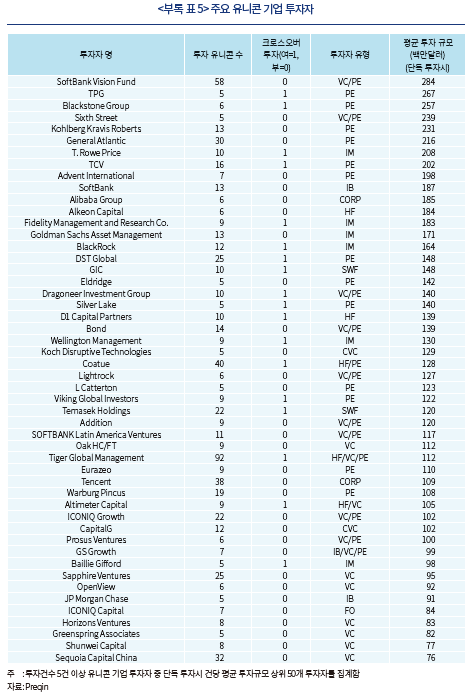

한편, 전체 4,195건의 투자건수 가운데 크로스오버 투자자에 의한 투자건수는 403건, 9.6%를 차지하고 있으며 크로스오버 투자건수의 투자자 유형별 비중은 헤지펀드(46.9%), PE(20.1%), VC(12.4%), 자산운용(11.2%), 국부펀드(8.4%)이다(<표 Ⅲ-2>). 특히, 헤지펀드, 국부펀드, 자산운용의 경우에는 각 유형의 전체 투자건수 중 크로스오버 투자가 각각 81.5%, 72.3%, 50.0%로 높은 비중을 차지하고 있다. 한편 투자자 수 기준으로 크로스오버 투자자로 분류된 투자자 수는 49개로 전체 1,423개 투자자 수의 3.4%만을 차지하고 있어 일부 크로스오버 투자자에 의한 적극적이고 반복적인 유니콘 투자가 나타나고 있음을 확인할 수 있다(<부록 표 5>). 이는 크로스오버 투자자 비율이 높은 헤지펀드, 국부펀드, 자산운용의 3개 투자자 유형의 투자자 수가 각 유형의 전체 투자자 수에서 차지하는 비율이 각각 29.3%, 22.2%, 22.9%임을 통해 알 수 있다(<표 Ⅲ-2>).

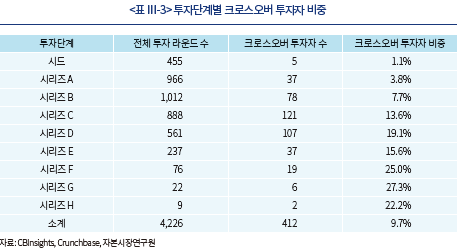

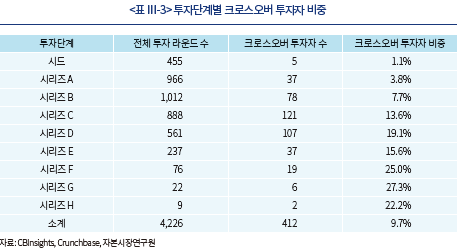

한편 스타트업이 유니콘 기업으로 성장할 가능성이 높아짐에 따라 크로스오버 투자자에 의한 투자 라운드 참여 및 주도의 빈도가 높아짐을 확인할 수 있다(<표 Ⅲ-3>). 크로스오버 투자자들은 기업의 성장단계 중 초창기인 시드 단계의 경우 투자 라운드의 1.1%만 참여하고 있으나 시리즈 A, B, C를 거치면서 시리즈 D 단계에 이르면 투자 라운드 참여 비율이 19.1%에 이르고 있다. 상장과 같은 기업의 회수(exit)가 임박한 후기 성장단계인 시리즈 F, G의 경우에는 각각 25.0%, 27.3%의 투자 라운드에 참여하고 있다.10)

2. 해외와 국내 유니콘 기업 간 자금조달의 차이점

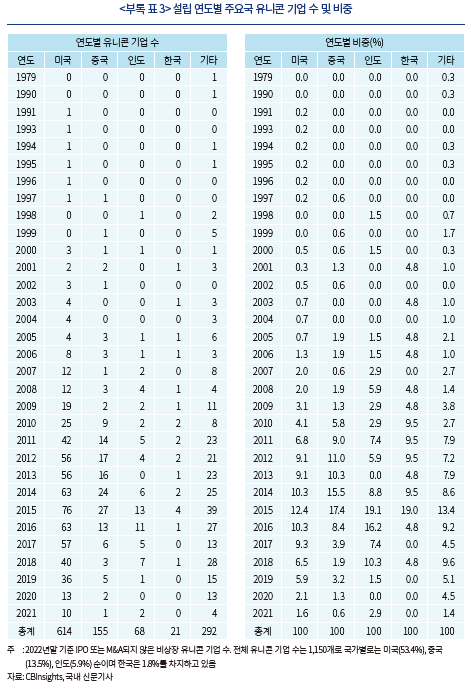

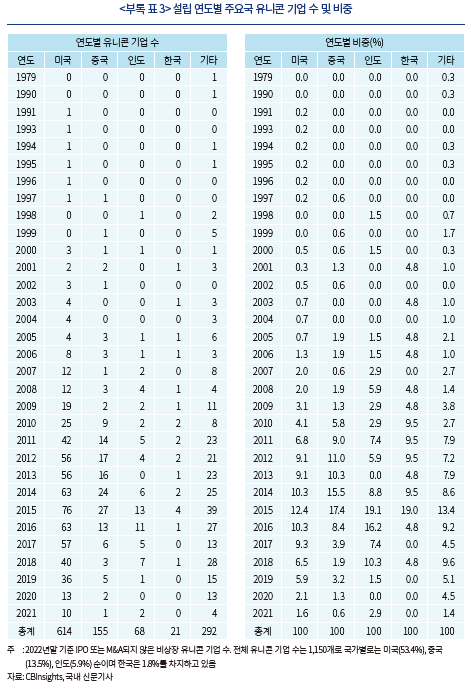

앞서 살펴본 바와 같이 2022년말 기준 우리나라 유니콘 기업 수는 21개로서 경제규모 대비 주요국 평균 수준을 유지하고 있다. 그러나 유니콘 기업의 설립연도 그리고 자금조달의 양태를 살펴보면 해외 유니콘 기업과는 다소 상이한 특징이 발견된다. 먼저 유니콘 기업의 설립년도 분포를 살펴보면 2022년말 기준 분석대상 전체 1,150개 유니콘 기업의 72.8%를 차지하는 미국, 중국, 인도 3개국의 유니콘 기업은 대다수가 금융위기 직후인 2010년 이후 설립된 기업이다. 2010년 이후 설립된 유니콘 기업 비율은 미국 87.5%, 중국 88.5%, 인도 82.4%로 유니콘 기업의 배출은 글로벌 스타트업 생태계의 변화가 두드러진 2010년대에 이루어졌다. 반면 우리나라는 2010년 이후 설립된 유니콘 기업이 전체 21개 중 7개(66.7%)이다. 해외의 경우는 2010년대 급성장한 모험자본시장이 유니콘 기업의 창업에 직접적인 영향을 미친 반면 우리나라는 모험자본시장의 성장이 유니콘 기업의 등재에 영향을 미쳤으나 상대적으로 유니콘 창업에는 제한적인 영향을 끼쳤을 가능성을 의미한다. 이는 자금조달과 성장지원을 통해 고성장 기업의 창업과 성장을 지원하는 모험자본시장의 역할이 강화되어야 함을 의미한다.

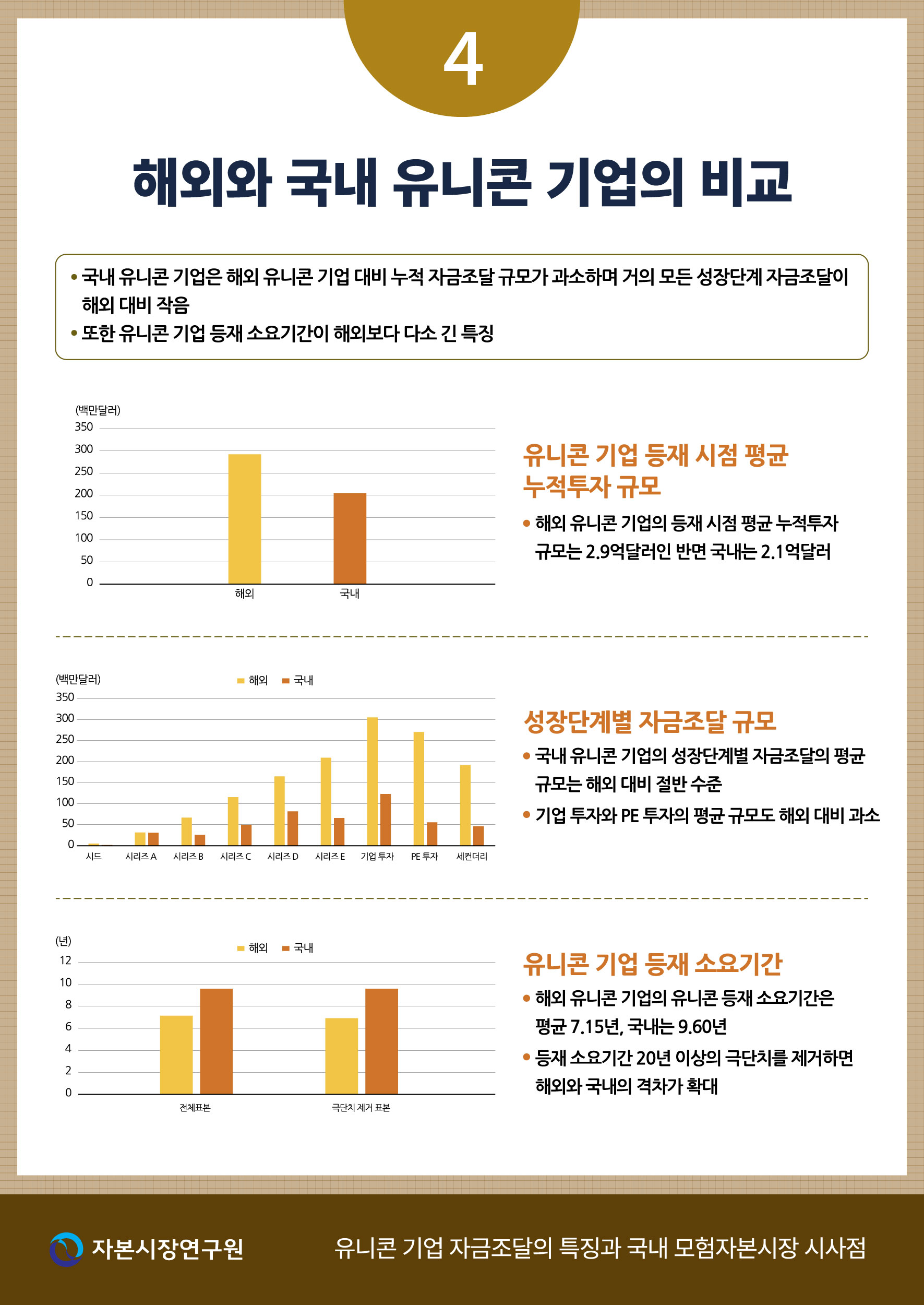

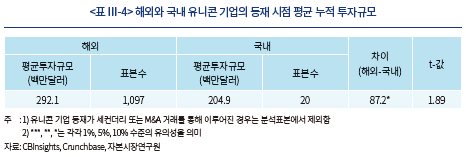

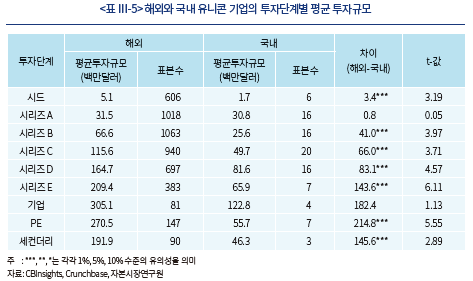

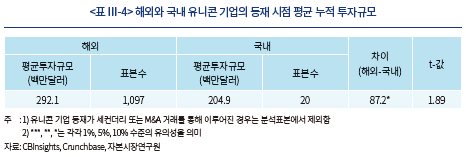

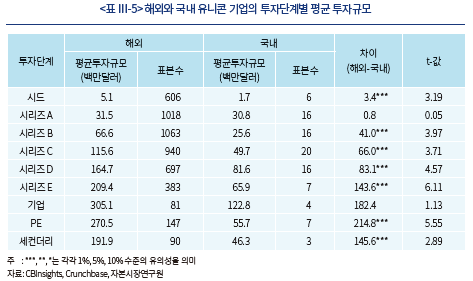

해외와 국내 유니콘 기업이 유니콘 기업 등재 시까지 투자된 총 투자금의 평균 규모는 해외 2억 9,210만달러, 국내 2억 490만달러로서 해외 유니콘 기업의 조달규모가 8,720만 달러 더 큰 것으로 나타났으며 이는 10% 수준에서 통계적으로 유의하다(<표 Ⅲ-4>).11) 또한 투자단계별 평균 투자규모를 해외와 국내 유니콘 기업 간 비교하면 시드, 시리즈 A~E, 기업투자, PE 투자, 세컨더리 거래 모두 해외 유니콘 기업이 국내 유니콘 기업보다 크며, 시리즈 A와 기업투자 유형을 제외하고 모두 통계적으로 1% 수준에서 유의하다(<표 Ⅲ-5>).

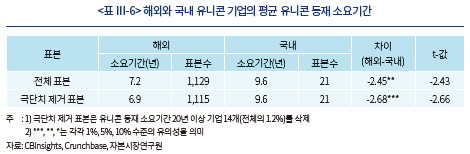

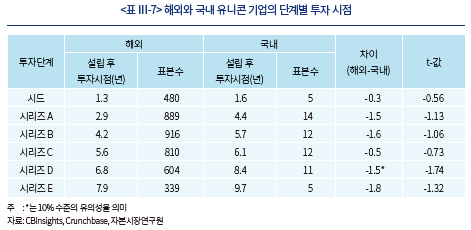

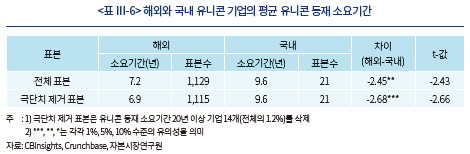

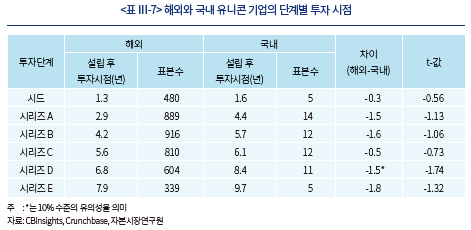

다음으로 창업부터 유니콘 기업 등재까지의 평균 등재 소요기간을 살펴본다. 전체 표본을 대상으로 할 경우 해외 유니콘 기업으로 등재되는데 소요되는 기간은 평균 7.15년인 반면 국내 유니콘 기업은 평균 9.6년이 소요되어 해외보다 평균 2.45년이 추가로 소요되는 것으로 분석되며 이는 통계적으로 5% 수준에서 유의하다(<표 Ⅲ-6>). 한편 앞서 살펴본 바와 같이 일부 유니콘 기업의 경우 유니콘 기업 등재 기간이 수십년에 걸친 기업도 있어 유니콘 등재 소요기간 20년 이상의 극단치를 제외하고 분석을 수행하였다. 이 경우 해외 유니콘 기업의 경우 평균 6.92년으로 축소되었으며 국내 유니콘 기업과의 차이는 2.68년으로 벌어지고 있으며 이는 통계적으로 1% 수준에서 유의하다. 마지막으로 시리즈 투자단계별로 투자시점을 비교해 본 결과 해외 유니콘 기업의 평균 자금조달 시점이 투자 단계에 따라 국내 유니콘 기업보다 0.3~1.8년 빨랐으나 그 차이의 통계적 유의성은 대체로 없었다(<표 Ⅲ-7>).

한편 국내 유니콘 자금조달에서 외국투자자가 차지하는 역할은 점차 감소하는 것으로 분석된다. 과거 우리나라에서 유니콘 기업 등재가 시작되던 초기 유니콘 기업 자금조달이 대부분 해외자본에 의해 이루어지는 상황을 우려하는 시각이 존재하였으나(이재석 외, 2021) 최근 국내 유니콘 기업 등재가 지속되면서 국내 투자자에 의한 투자 라운드 비중이 증가하기 시작한 것이다. 2019년 중반 이후 후기단계 투자인 시리즈 C 투자 이후의 리드투자자 구성을 살펴본 결과 유니콘 기업 등재 시점까지 국내 리드투자자가 주도한 유니콘 기업은 명확한 시리즈 투자 자료가 존재하는 국내 유니콘 기업 14개 중 6개로서 42.9%를 차지하고 있다.12)13) 그러나 각 투자라운드의 리드투자자를 국내와 외국으로 나누어 투자 라운드의 평균 규모를 비교한 결과 국내 4,911만달러, 해외 9,370만달러로 나타났으며 그 차이는 5% 수준에서 유의하다. 즉 유니콘 기업의 자금조달에서 국내 투자자의 역할이 강화되고 있음에도 아직까지 국내 투자자의 투자규모는 외국투자자들이 운용할 수 있는 자금규모의 절반 수준에 그치고 있다.

해외와 국내 유니콘 자금조달 규모와 시기에 대한 비교는 미국을 중심으로 한 혁신생태계가 풍부한 투자재원을 바탕으로 기업의 성장단계에 맞추어 자금을 공급하는 체계가 국내보다는 잘 갖추어져 있음을 시사한다. 우리나라의 유니콘 기업 자금조달의 양상이 해외 유니콘 기업과 본질적으로 상이하다고 할 수 없으며 국내 모험자본 역량이 강화되고 있지만 투자할 수 있는 자금의 규모에서 그리고 잠재적 유니콘 기업의 성장단계에 맞춘 신속한 자금공급 가능성에서 개선의 여지가 있다고 볼 수 있다.14)

Ⅳ. 유니콘 기업의 성장요인 분석

Ⅳ장에서는 2022년말 기준 1,150개 유니콘 기업의 성장과 연관이 있을 것으로 예상되는 다양한 설명변수를 설정하고 유니콘 기업 등재 소요기간과 2022년말 기준 유니콘 기업의 기업가치를 회귀분석한다.

1. 설명변수

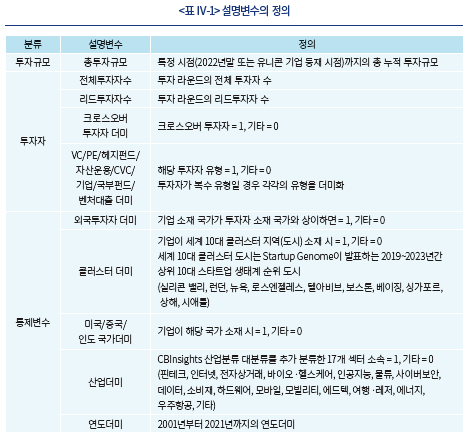

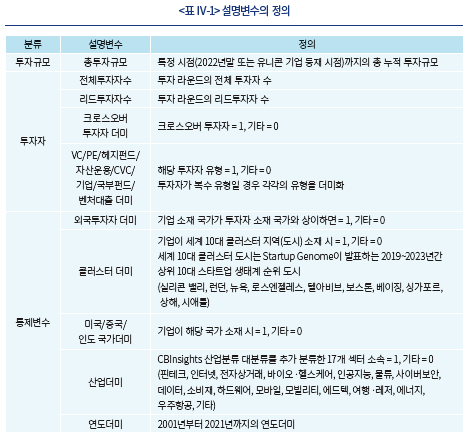

분석표본은 2022년말 기준 1,150개 유니콘 기업의 2022년말까지의 자금조달 자료로서 동 표본은 Crunchbase에서 기업 및 투자자 정보를 추출하여 구성하였으며 ‘유니콘 기업-투자라운드-개별 투자라운드의 리드투자자수’를 한 개의 표본으로 간주하였다.15) 한편 본 보고서는 자료 수집의 한계와 보고서의 집필 목적 상 모험자본시장 설명요인에 집중하여 분석하고자 하였다. 먼저 설명변수로는 투자자 수, 유형 및 투자규모를 설정하였으며 통제변수로 외국투자자 더미, 클러스터 더미16), 유니콘 기업 수 상위 3개국인 미국ㆍ중국ㆍ인도의 국가더미, 산업더미 및 연도더미를 설정하였다. 설명변수로서 투자자 수와 관련하여 전체투자자수와 리드투자자수를 설정하였다. 투자자 유형으로는 크로스오버 투자자 더미17)와 개별 투자자 유형으로 VCㆍPEㆍ헤지펀드ㆍ자산운용ㆍCVCㆍ기업ㆍ국부펀드 더미를 각각 설정하였다. 추가로 벤처대출은 투자는 아니지만 유니콘 기업 자금조달에서 차지하는 역할을 고려하여 투자자 더미에 포함하였다. 투자규모 설명변수로는 유니콘 등재 소요기간 분석에서는 등재 시점까지의 총투자규모를, 여타의 분석에서는 2022년말 누적 투자규모를 설정하였다(<표 Ⅳ-1>).

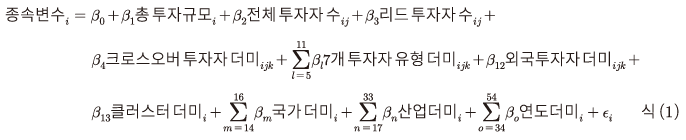

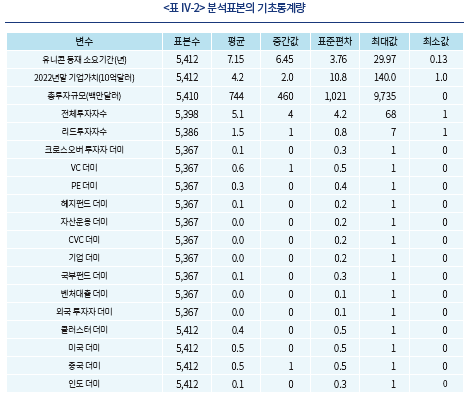

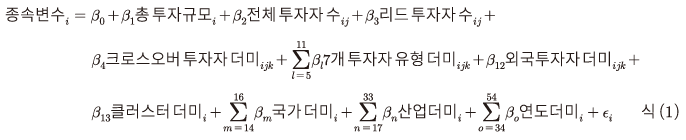

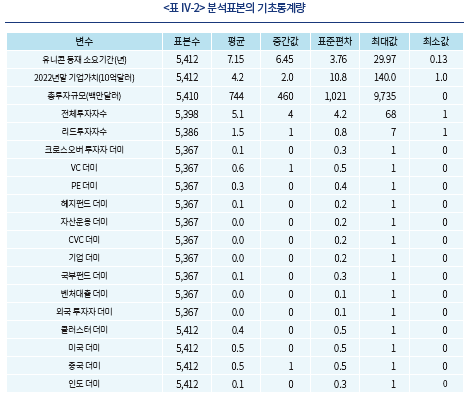

이상의 논의를 바탕으로 회귀분석식을 설정하면 식(1)과 같다. 종속변수는 유니콘 기업 등재 소요기간(모형 1) 및 2022년말 유니콘 기업의 기업가치(모형 2)이다.18) 한편 2022년말 기준 유니콘 기업의 가치평가 회귀분석에 사용된 5,412개의 표본에 대한 기초통계량은 <표 Ⅳ-2>와 같다.

2. 실증분석 결과

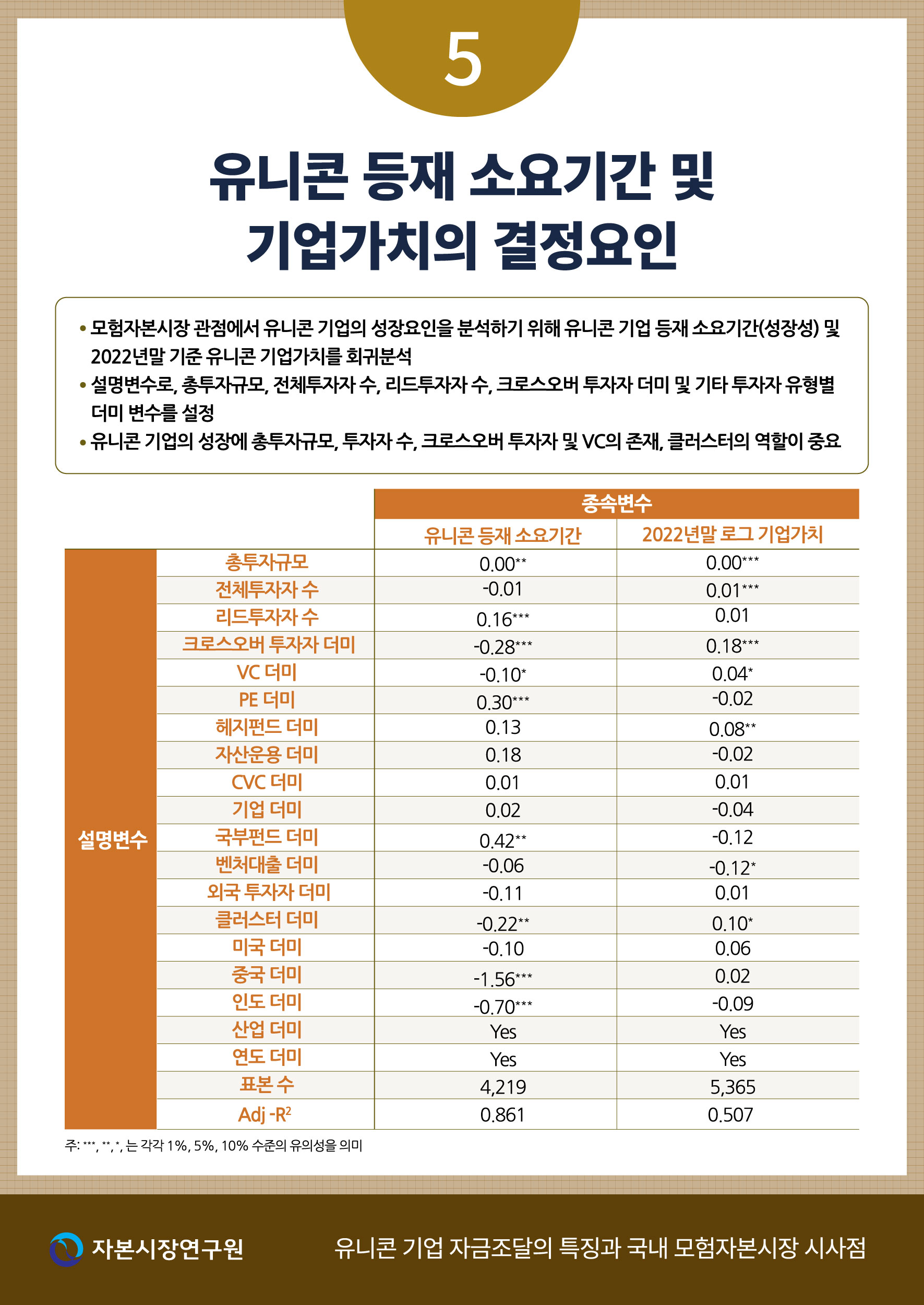

먼저 유니콘 등재 소요기간에 대한 <표 Ⅳ-3>의 회귀분석(모형 1) 결과를 살펴보면 다음과 같다. 총투자규모는 5% 수준에서 양(+)의 계수로 나타나 총투자규모가 클수록 창업 이후 유니콘 기업 등재에 소요되는 시간이 긴 것으로 나타났다.19) 투자자 수의 경우 전체투자자수는 유의한 설명력이 없는 반면 리드투자자수는 1%에서 유의한 양(+)의 계수로 나타났다. 이는 리드투자자의 수가 많을수록 유니콘 등재에 소요되는 기간이 늘어나는 것을 의미한다. 즉 소수의 리드투자자가 전체 자금조달 과정을 주도할 경우 기업가치의 상승 속도가 빨라지는 것을 의미한다. 한편 크로스오버 투자자의 계수는 1%에서 유의한 음(-)의 계수로 나타나 크로스오버 투자자의 존재가 유니콘 등재 소요기간을 단축하는 것으로 분석되었다. 다만 VC, PE, 국부펀드를 제외하고는 투자자 유형별 유의성이 확인되지 않았다. VC는 10% 수준의 유의성으로 유니콘 기업 등재 소요기간을 단축하지만 PE와 국부펀드는 유니콘 기업 등재 소요기간에 부정적인 영향을 미치고 있다. 한편 외국투자자의 존재 여부는 유의성이 없었던 반면 클러스터 소재 유니콘 기업의 등재 소요기간은 5% 수준의 유의성으로 단축되어 클러스터가 혁신기업의 성장속도에 긍정적인 영향을 미침을 알 수 있다. 마지막으로 국가 더미와 관련하여 유니콘 기업 소속 국가가 중국과 인도인 경우 유니콘 등재 소요기간이 1% 수준에서 유의하게 짧았다.

유니콘 기업의 기업가치 회귀분석(모형 2)의 경우 총투자규모와 전체투자자 수가 1% 수준에서 양(+)의 계수로 나타났으나 리드투자자수는 양(+)의 계수에도 불구하고 유의성을 상실하였다. 이미 유니콘 기업에 등재가 된 기업의 현재 시점 기업가치는 총투자규모와 전체투자자 수에 의해 영향을 받는 것으로 해석된다. 크로스오버 투자자는 1%에서 유의한 양(+)의 계수가 나타나 크로스오버 투자자의 존재가 유니콘 기업가치와 양(+)의 관계가 있음을 알 수 있다. 기타 투자자 유형으로는 VC와 헤지펀드가 5% 수준에서 양(+)의 관계를 나타내고 있다. 이는 VC의 경우 고성장 혁신기업의 발굴과 성장 지원을 통하여, 헤지펀드의 경우 피투자기업에게 유리한 투자조건의 제시를 통하여 기업가치 증가에 영향을 미치는 것을 시시한다. VC와 헤지펀드를 제외한 모든 유형의 투자자와 외국투자자 그리고 주요 국가 더미는 통계적 유의성이 나타나지 않았다. 마지막으로 클러스터 더미는 10% 수준에서 양(+)의 설명력을 가지고 있어 클러스터의 존재가 유니콘 기업의 기업가치에 양(+)의 영향을 미칠 수 있음을 알 수 있다.

이상의 회귀분석 결과를 종합하면 다음과 같다. 먼저 유니콘 기업과 같은 고성장 혁신기업의 유니콘 기업 등재 속도(즉, 성장성)는 투자규모와 소수의 역량 있는 리드투자자의 존재와 밀접한 관련을 갖는 것으로 분석된다. 이 때 크로스오버 투자자는 유니콘 기업 등재의 소요기간 및 기업가치 수준과 밀접한 관련성이 있다. 또한 고성장 혁신기업의 성장성과 기업가치는 국가 내 클러스터 형성과 밀접한 관련이 있다. 클러스터는 고성장 혁신기업의 성장 잠재력을 제고하여 기업가치를 높일 수 있는 중요한 모험자본생태계 인프라라고 할 수 있다(Moretti, 2021).

Ⅴ. 정책적 시사점

유니콘 기업은 고속 성장하는 스타트업으로서 비교적 단시간에 기업가치 10억달러 이상의 가치를 달성하였다는 측면에서 그리고 다양한 4차 산업혁명 분야에서 융ㆍ복합 기술과 플랫폼 사업모델을 통해 혁신과 성장을 주도하는 주체라는 측면에서 정책적으로 관심을 가질 충분한 이유가 있다. 유니콘 기업의 고속 성장에 필요한 모험자본의 원활한 공급은 혁신기업 생태계의 지속성과 강건성을 담보하는 필수불가결한 요소이다. 그럼에도 불구하고, 한 나라가 배출하는 유니콘 기업 수에 대한 과도한 의미 부여는 지양할 필요가 있다. 유니콘 기업의 가치평가 관행과 관련된 과대 가치평가의 가능성(Brown et al., 2015; Gornall et al., 2020; 조성훈, 2020; Imbierowicz et al., 2023) 뿐만 아니라 가치평가 자체는 모험자본시장 상황에 따라 언제든지 바뀔 수 있기 때문이다. 모험자본시장과 관련한 정책적 주안점은 잠재적 성장성이 높은 스타트업의 발굴ㆍ창업부터 후기단계 성장, 그리고 주식시장 상장 후 단계의 성장까지 지원할 수 있는 촘촘한 자본시장 생태계의 구축을 통해 글로벌 시장에서 경쟁할 수 있는 혁신기업의 배출에 두어야 한다. 이를 통해 비상장ㆍ상장 자본시장이 균형잡힌 발전을 이룰 수 있다.

이러한 관점에서 본문에서 살펴본 해외와 국내 유니콘 기업의 자금조달 특징과 실증분석 결과는 향후의 정책 방향에 대하여 몇 가지 시사점을 제공한다. 먼저 우리나라 유니콘 기업은 성장단계별 투자규모와 유니콘 기업 등재 시점까지 누적된 투자금이 해외보다 작고 단계별 투자금 유치가 다소 늦게 이루어짐에 따라 유니콘 기업 등재까지 소요되는 기간이 해외에 비해 다소 긴 것을 확인하였다. 급속하게 성장하는 유니콘 기업의 특성상 자금소요가 성장과 더불어 급증하는 것은 일반적이며 투자규모의 대소는 고성장 혁신기업의 자금수요 충족 여부와 직결된다. 유니콘 기업 등재까지 소요되는 기간이 해외에 비해 다소 긴 것은 유니콘 기업의 배후시장 존재 여부에 따라 영향을 받을 수 있으나 잠재적 유니콘 기업의 체계적인 지원이라는 측면에서는 개선의 여지가 있다고 할 수 있다. 한편 국내 투자자의 라운드 당 평균 투자규모가 해외의 절반 수준에 그치고 있어 고성장하는 유니콘 기업 입장에서 매력적인 투자자로 인정받기에는 일정한 한계가 존재할 것으로 예상된다. 활발한 공동투자를 통하여 투자규모의 한계를 일부 해소할 수 있으나 근본적으로는 운용자금의 규모가 확대되어야 한다.

한편 공급 가능한 모험자본의 총량과 더불어 각 유형의 모험자본시장 투자자들이 성장단계별로 고루 유니콘 기업의 배출에 기여하는 만큼 다양한 유형의 투자자에 의한 모험자본시장 참여 확대가 이루어져야 한다. 이러한 과정에서 이른바 크로스오버 투자전략을 구사하는 투자자들은 비상장 상태의 고성장 혁신기업의 가치를 높이고 비상장기업 성장의 과실이 민간투자자로 환류되는데 중요한 역할을 수행하며 IPO 전후의 안정적인 앵커 투자자로서 기여할 수 있다.

현재 국내 유니콘 기업의 후기 성장단계 자금 공급은 재무적 투자자 중 일부 VC, 기관전용 사모펀드(PE), 소수의 일반사모펀드, 일부 정책금융기관 등이 주축을 이루고 있으나 해외에서 관찰되는 다양한 유형의 투자자 참여가 관찰되지 않는다. 특히 해외의 헤지펀드와 가장 유사한 일반사모펀드의 경우 대부분 부동산과 특별자산에 집중되어 있어 모험자본 공급이라는 사모펀드 제도의 취지가 무색한 상황이며 고성장 기업의 후기단계 투자를 감당할 수 있기에는 운용규모의 영세성을 극복하지 못하고 있다(송홍선, 2022). 후기 성장단계의 모험자본 공급을 위해서는 일반사모운용사의 운용 규모 확대를 통한 규모의 경제 달성이 필요하며 이러한 관점에서 일반사모운용사의 영세성을 극복하고 대형화를 유도할 수 있는 정책 방향을 모색할 필요가 있다. 모험자본 투자를 통한 자산운용은 무엇보다 리서치 역량의 배양이 필수이며 이에는 상당한 투자가 필요하기 때문이다. 이와 병행하여 창업부터 IPO까지의 소요 기간이 늘어나는 국내외 추세에 따라 정책모펀드를 활용한 세컨더리 펀드 결성 규모를 확대하고 거래소 주식과 비상장주식 투자를 겸영하는 한국형 크로스펀드 사모운용사에게도 정책펀드 운용의 기회를 확대할 필요가 있다.

한편 혁신기업 선별 및 리서치에서 강점을 가진 VC 운용사와 후기단계 모험자본 투자에 관심을 가지고 있는 일반사모운용사 간 후기단계 펀드의 공동설정 및 운용을 지원하고 인센티브를 제공할 필요가 있다. 공동운용이 필요한 이유는 운용사 입장에서는 출자재원을 다양화하여 펀드 규모를 증대할 수 있으며 국내 잠재적 모험자본시장 투자자들이 고성장 혁신기업 투자 경험을 축적하기에 용이한 수단이 될 수 있기 때문이다. 또한 성장 후기단계 혁신기업 투자는 투자 위험은 저감되는 반면 추가적인 성장을 위해 비교적 큰 규모의 자금이 필요하기 때문에 자산운용적인 측면이 강해지기 때문이다. 현재 도입을 검토 중인 기업성장집합투자기구(한국형 BDC)도 중요한 역할을 할 수 있다. 공모 자금을 투자하는 만큼 성장 단계별 분산투자를 통하여 성장 후기단계 투자를 확대할 수 있으며 국내 금융투자회사의 모험자본시장 참여 확대와 경쟁력 강화에 도움이 될 수 있기 때문이다. 한편 후기단계 투자자가 잠재적 코너스톤 투자자20) 또는 앵커 투자자로 기능할 경우 주식시장 일반투자자의 신뢰를 제고하여 상장 시점 또는 그 이후의 추가적인 자금조달과 주가 안정화에 긍정적인 기능을 수행할 수 있다.

주식형 공모펀드의 경우에도 지난 10여년간의 침체를 극복하고 수익률 제고를 통하여 재도약하는 데 일조할 수 있도록 미국의 사례를 참고하여 일정 비율 한도 내에서 비상장주식을 편입할 수 있도록 규제를 일부 완화하는 것을 중기적으로 검토할 필요가 있다(김재칠, 2022).21) 이 때 개방형펀드의 환매 필요성을 고려하여 비상장주식 편입 한도를 비교적 낮게 설정할 필요가 있다. 다만 주식형 공모펀드의 비유동성 비상장주식 투자는 비상장주식 장외유통시장의 활성화 및 비상장주식의 공정가치평가 문제가 상존하여 관련 제반 인프라의 형성과 맞물려 검토하는 것이 바람직할 것으로 판단된다.

2005년 제도 도입 이후 급속한 성장을 거듭한 국내 PE 투자자들도 운용전략 다양화 차원에서 성장형 기술기업 투자 역량을 배양하여 모험자본시장을 한층 두텁게 형성하는 데 기여할 수 있을 것이다. 해외의 경우 2000년대 들어 경쟁심화와 수익창출 기회의 확보 차원에서 운용전략의 전문화가 진행되며 기술기업 투자를 주요 전략으로 채택하는 운용사들이 나타나고 있다(McElhaney, 2017). 마지막으로 CVC와 기업투자와 같이 전략적 목적이 가미된 투자는 혁신기업의 스케일업과 가치제고에 필수적인 만큼 CVC 투자가 확대될 수 있도록 정책적 지원을 모색할 필요가 있다. 특히 재무적 투자에 치중해 온 기존 비지주회사 CVC의 투자 역량을 강화하고 전략적 투자를 유도하는 정책 프로그램의 시행을 통하여 CVC 본연의 차별화된 투자가 이루어질 수 있도록 해야 한다.

1) EU의 경우에도 역내 고성장 혁신기업의 후기단계 자금조달 공백의 문제점을 인식하고 있다(Quas et al., 2022, EMJ).

2) 유니콘이란 용어는 2013년 Cowboy Ventures의 Aileen Lee가 스타트업 투자에서 가치평가 10억달러가 희귀한 현상임을 의미하는 용어로 사용한 것이 최초이다.

3) CBInsights의 원자료는 국내 유니콘 기업 14개를 포함하여 총 1,143개 기업이나 본 보고서는 여기에 CBInsigts에 미등재된 국내 유니콘 기업 7곳을 추가하였다. 추가된 유니콘 기업 7개사는 중소벤처기업부 보도자료(2023. 2. 10) 상 22개 국내 유니콘 기업 중 이름이 공개되지 않은 1개사와 CBInsights에 기재된 14개의 유니콘 기업을 제외한 유니콘 기업이다. CBInsights의 원자료에 포함된 국내 비상장 유니콘은 옐로모바일, 위메프, L&P 코스메틱, GP클럽, 토스, 야놀자, 무신사, 마켓컬리, 아이지에이웍스, 리디, 버킷플레이스, 직방, 메가존클라우드, 트릿지의 14개 기업이며 추가된 국내 7개 유니콘 기업은 빗썸, 당근마켓, 여기어때, 오아시스, 두나무, 한국신용데이터, 시프트업이다.

4) 벤처대출(venture debt)은 VC 투자를 유치한 스타트업이 추가 운영자금 확보를 목적으로 조달하는 부채로 VC 투자를 보완하는 자금원이다.

5) 각 성장단계별 시리즈 투자의 의미와 평균적인 규모는 <부록 표 4>를 참조하기 바란다.

6) 기타 유니콘 기업 투자자 군으로는 초기 단계 투자자인 액셀러레이터(AC) 및 엔젤투자자, 소형 VC(Micro VC), BDC(Business Development Company) 등 투자회사, 정부 및 비영리기관, 재단, 연기금, 재간접펀드(FoF) 등을 들 수 있다.

7) Dealroom에 의하면 크로스오버 투자자들의 글로벌 자금모집 규모는 2016년 25억달러에서 2021년 560억달러, 2022년 221억달러에 달하고 있다. 또한 최근 상위 크로스오버 투자자들의 신규 펀드 규모는 대부분 20억달러를 초과한다(Deutsche Börse Venture Network, 2023).

8) 리드투자자는 VC 투자자들의 통상적인 공동투자(syndication)에서 투자처 발굴, 공동투자 조직, 실사, 투자조건 협상, 이사회 참여 등 공동투자자를 대표하여 전체 투자를 진행하는 투자자이다(Metrick, 2007).

9) 스타트업 투자는 투자자 간 공동투자(syndication)로 이루어지는 경우가 많아 복수의 리드투자자가 있는 경우 각 리드투자자를 투자 건수에 산입하였다.

10) 참고로 유니콘 등재 시점 또는 직전 투자 라운드에서의 크로스오버 투자자 참여 빈도는 20.1%로서 <표 Ⅱ-3>의 결과와 정합적이다.

11) 유니콘 기업 수 기준 상위 21개국의 GDP와 유니콘 등재 시점까지의 평균 누적 투자규모 간 상관계수는 0.017(p=0.94)이다. 경제규모는 유니콘 기업 수와 밀접한 관련이 있을 수 있지만 유니콘 기업의 등재 시점까지의 누적 투자규모와는 상관이 없음을 알 수 있다.

12) 구체적으로 아이지네트웍스, 메가존클라우드, 트릿지, 두나무, 오아시스, 시프트업을 들 수 있다. 여기서 외국투자자는 재무적투자자에 의한 신주발행 투자만을 의미하며 외국 투자자와 국내 투자자를 막론하고 전략적 투자자는 추정치에 반영하지 않았다.

13) 2019년 중반 이전 동 비율은 IPO 또는 M&A를 통해 회수가 이루어진 유니콘 기업(엑시콘)인 쿠팡, 크래프톤, 우아한 형제, 에이프로젠을 포함하여 전체 대상 6개 중 1개 (16.7%)에 불과하였다.

14) 참고로 2022년말 기준 해외와 국내 유니콘 기업의 평균 기업가치는 각각 32.3억달러, 27.3억달러로 해외가 5억달러 높았으나 통계적 유의성은 없었다. 또한 유니콘 등재 시 기업가치의 차이는 해외와 국내의 유니콘 기업 당 평균 투자규모의 차이(해외 2억 9210만달러 vs. 국내 2억 490만달러)를 설명하기 어렵다.

15) 리드투자자의 유형과 관련 더미변수는 표본 단위마다 변동하며 클러스터, 국가더미, 산업더미, 연도더미는 총투자규모, 전체투자자수와 더불어 동일 유니콘 기업에 동일하게 적용된다.

16) 다양한 정의가 가능하지만 (기술)클러스터는 경제의 다양한 영역에 영향을 미치는 혁신 제품ㆍ서비스 및 생산공정이 창출되는 지리적 공간을 의미한다(Kerr et al., 2020).

17) 크로스오버 투자자 여부는 Crunchbase 상의 투자자 정보를 활용하되 Deutsche Börse Venture Network(2023)와 Pitchbook(2021)으로 교차확인하고 목록을 보완하였다.

18) 이 때 기업-투자라운드-리드투자자수로 구성된 표본구조를 고려하여 유니콘 기업과 1-1로 매칭되는 개별 유니콘 기업 단위로 클러스터 처리된 표준오차(clustered standard error)를 산출하였다.

19) 이는 유니콘 기업 등재가 투자된 자금의 규모뿐만 아니라 기업의 잠재적 시장규모와 경쟁 역량 등 기업의 사업성 자체가 중요한 요인이기 때문으로 판단되는 가운데, 보고서의 회귀분석은 모험자본시장적 시각에서만 분석하고 있으므로 이러한 누락변수편의(omitted variable bias)에 의해 발생하는 문제로 판단된다. 일례로 잠재적 시장규모는 크나 경쟁이 치열하거나 사업성 검증에 상대적으로 오랜 시간이 소요되는 시장의 경우 투입되는 투자자금에 비해 유니콘 등재 소요기간이 길 수 있다.

20) 코너스톤(cornerstone) 투자자 제도는 기관투자자가 IPO 이전 추후 결정되는 공모가격으로 공모주식 일부를 인수하기로 확정하는 대가로 상장 후 일정 기간의 보호예수를 의무화하는 제도로 공모가격의 신뢰성을 제고하고 공모의 성공을 촉진하는 제도이며 관련 자본시장법 개정안이 국회 계류 중이다. 코너스톤 투자자 제도는 해외의 크로스오버 투자에서 종종 활용되는 방식이다.

21) 미국의 1940년 투자회사법은 1992년 SEC 가이드라인 개정을 통하여 개방형 투자회사의 비유동성 증권 투자 가능 한도를 포트폴리오 가치의 10%에서 15%로 확대하였으며 이에 따라 다수 대형 자산운용사가 크로스오버 투자 전략의 일환으로 비상장주식에 투자하고 있다.

참고문헌

관계부처 합동, 2023. 8. 30, 글로벌 창업대국으로의 도약을 위한 ‘스타트업 코리아’ 종합 대책, 보도자료.

곽기현ㆍ신혜란ㆍ장정인ㆍ김아영ㆍ이종민, 2022, 글로벌 유니콘 기업의 기업가치 결정요인 분석: 산업 및 국가수준 요인을 중심으로, 한국혁신학회지 제17권 4호, 225-257.

김재칠, 2023, 『공모주식형펀드시장의 변화와 자산운용사의 대응』, 자본시장연구원 이슈보고서 23-26.

나수미, 2020, 국내외 유니콘 기업 분석 및 국가별 유니콘 생태계 연구, 중소벤처기업연구원 정책연구, 2020-27.

이민선ㆍ남대일, 2020, 유니콘 기업들의 투자 유치 지속 기간, 정부 정책, 해외 투자자가 Exit 가치평가에 미치는 영향, 벤처창업연구 제15권 제5호, 1-11.

이영달ㆍ오소영ㆍ윤여은, 2020, ‘글로벌 유니콘 클럽’ 기업의 특성 및 기업가치 영향 요인에 대한 탐색적 연구: 2019년 ‘유니콘 클럽’ 기업을 중심으로, 벤처창업연구 15(6), 1-26.

이재석ㆍ이기호ㆍ이상명, 2021, 창업기업의 성장단계별 지원체계에 관한 연구: 국내외 유니콘 기업의 사례 비교, 중소기업연구 제43권 제1호, 165-186.

송홍선, 2023, 『규제완화 이후 사모펀드운용업: 진단과 과제』, 자본시장연구원 이슈보고서 23-27.

조성훈, 2020, 『상환전환우선주를 이용한 벤처캐피탈 투자 관련 이슈의 분석』, 자본시장연구원 이슈보고서 20-20.

중소벤처기업부, 2023. 2. 10, 2022년 국내 거대신생기업(유니콘기업)은 22개사, 보도자료.

Alon-Beck, A., 2020, Alternative venture capital: the new unicorn investors, 88 Tennessee Law Review 985, Case Legal Studies Research Paper No. 2020-26.

Bock, C., Hackober, C., 2020, Unicorns – What drives multi-billion dollar valuation? Business Research 13, 949-984.

Brown, K.C., Kenneth W.W., 2015, In search of unicorns: private IPOs and the changing markets for private equity investments and corporate control, Journal of Applied Corporate Finance 27(3), 34-48.

Davydova, D., Fahlenbrach, R., Sanz, L., Stulz, R.M., 2022, The unicorn puzzle, 2022, Fisher College of Business Working Paper No. 2022-03-012, Ohio State University.

Deutsche Börse Venture Network, 2023, The impact of crossover investors, Bridging Private and Public Markets.

Fan, J.S., 2022, Nontraditional investors, BYU Law Review 48(2), 463-534.

Gornall, W., Strabulaev, I.A., 2020, Squaring venture capital valuations with reality, Journal of Financial Economics 135(1), 120-143.

Imbierowicz, B., Christian, R.C., 2023, The pricing of private assets: mutual fund investments in ‘unicorn’ companies, SSRN Working Paper.

Janeway, W., Nanda, R., Rhodes-Kropf, M., 2021, Venture capital booms and startup financing.” Harvard Busines School Working Paper 21-116.

Kerr, W.R., Robert-Nicoud, F., 2020, Tech clusters, Havard Business School, working paper 20-063.

Kwon, S., Lowry, M., Qian, Y., 2020, Mutual fund investments in private firms, Journal of Financial Economics 136(2), 407-443.

McElhaney, A., 2017, Tech deals are booming in private equity, Institutional Investor, April 24, 2017.

Metrick, A., 2007, Venture Capital and the Finance of Innovation, Wiley.

Moretti, E., 2021, The effect of high-tech clusters on the productivity of top inventors, American Economic Review 111(10), 3328-3375.

Pitchbook, 2021, Crossing Over Into Venture.

Quas, A., Mason, C., Compañó, R., Testa, G., Gavigan, J.P., 2022, The scale-up finance gap in the EU: causes, consequences, and policy solutions, European Management Journal 40(5), 645-652.

Testa, G., Compañó, R., Correia, A., Rückert, E., 2022, In search of EU unicorns – what do we know about them? EC JRC Techincal Report.

지난 수년간 우리나라 모험자본 정책 가운데 자주 인용되는 용어 중 하나가 유니콘 기업이다. 유니콘 기업은 기업가치가 10억달러 이상인 비상장기업을 지칭하는 용어인데 한 국가의 유니콘 기업 수는 해당 국가의 스타트업 생태계와 모험자본시장의 성과를 가늠하는 척도로 두루 인용되고 있다. 이러한 상황에서 각국은 유니콘 기업 배출을 위한 제반 환경 조성에 경쟁적인 노력을 경주 중이다. 우리나라의 경우에도 모험자본 정책과제의 하나로서 유니콘 기업 수를 설정하고 있어 유니콘 기업의 배출은 상징적, 실질적 측면 모두에서 중요한 과제로 대두하였다(관계부처 합동, 2023).

유니콘 기업 자금조달과 관련된 해외 사례는 유니콘 기업 배출이 모험자본시장의 규모뿐만 아니라 다양한 자본시장 투자자의 참여에 의해 이루어짐을 시사한다. 비상장 상태에서 상당 부분의 성장이 이루어지는 유니콘 기업의 자금조달에는 모험자본시장의 전통적인 투자자인 VC뿐만 아니라 기업형 벤처캐피탈(Corporate Venture Capital: CVC)ㆍ기업과 같은 전략적 투자의 성격을 갖는 투자자, PE, 헤지펀드, 뮤추얼펀드, 국부펀드 등이 참여하고 있다. 이른바 대안적 VC(Alternative VC)(Alon-Beck, 2020) 또는 비전통적 VC(Non-traditional VC)(Fan, 2022)로 불리는 이러한 모험자본시장의 다양한 투자자 군은 선호하는 투자위험 수준 및 투자규모, 전략적 목적의 여부 등에 따라 기업의 성장 단계에 맞추어 모험자본시장에 참여하고 있다. 특히 2010년대 이후 유니콘 기업 투자 붐 시기 크로스오버(crossover) 투자자로 불리는 일부 헤지펀드와 뮤추얼펀드는 거래소 주식시장 투자에서 벗어나 성장 후기단계 비상장기업에 대한 적극적 투자를 통하여 유니콘 기업의 탄생에 일조하고 있다. 비전통적 VC가 대규모 자금이 소요되는 성장 후기단계 자금조달에 적극적으로 참여하는 투자 생태계 구조가 바로 미국과 여타 국가 모험자본시장 구조 간 근본적인 차이점으로 인식되고 있다.1)

본 보고서는 유니콘 기업의 성장단계별 자금조달 양태에 대한 분석을 바탕으로 고성장 혁신기업의 자금조달에 대한 시사점을 도출하고 국내 모험자본시장 발전을 위한 정책 방향을 제언한다. 구체적으로 국내외 유니콘 기업 투자 현황에 대한 정량적 자료를 바탕으로 각 성장단계 자금조달 규모, 국가별ㆍ업종별ㆍ연도별 분포, 투자자 수 및 유형, 설립 후 유니콘 등재까지의 소요기간 및 누적 투자금 등을 집계한다. 또한 유니콘 기업 등재 소요기간 및 기업가치가 투자자 수 및 유형, 투자규모, 소재지 국가별로 어떠한 차이가 나타나는지 실증분석하고 시사점을 도출한다.

보고서의 구성은 다음과 같다. Ⅱ장에서는 유니콘 기업의 자금조달에 대한 국내외 연구문헌을 간략히 살펴보고 본 보고서의 차별점을 제시한다. 이어서 Ⅲ장에서 유니콘 기업 자금조달의 특징을 정량적으로 분석하고 해외와 국내 유니콘 기업 자금조달의 차이점을 간략히 살펴본다. Ⅳ장에서는 Ⅱ장과 Ⅲ장의 논의를 바탕으로 모험자본시장 관점에서 유니콘 등재 소요기간 및 2022년말 기준 유니콘 기업가치에 영향을 미치는 요인을 살펴본다. Ⅴ장에서는 Ⅲ장과 Ⅳ장의 분석 결과로부터 정책적 시사점을 제시한다.

Ⅱ. 기존 연구문헌

유니콘 기업의 역사는 10년으로 비교적 짧기 때문에2) 이에 관한 국내외 연구문헌은 많지 않다. 기존의 연구는 주로 유니콘 기업의 실태, 성장 과정의 특징 및 성공요인 등 유니콘 기업 자체에 대한 연구 또는 사례 연구가 주종을 이루는 반면 유니콘 기업의 자금조달을 모험자본시장 관점에서 분석한 연구는 희소하다. 해외의 주요 관련 연구로서 Davydova et al.(2022)은 유니콘 기업 등재가 VC 외의 비전통적 자금원을 유입하는 효과가 있으며 유니콘 기업의 상당 수가 조직자본이 중요하고 네트워크 효과가 강한 기업들로서 비상장 상태에서 기업 성장을 달성하는 것이 필요한 기업임을 실증하고 있다. 동일한 맥락에서 Alon-Beck(2020)과 Fan(2022)은 새로운 유형의 유니콘 기업 투자자를 각각 대안적 VC(Alternative VC) 또는 비전통적 VC(Non-traditional VC)로 명명하며 이들이 이해상충 및 경영자 통제 측면에서 비상장기업 투자 시장에 미칠 수 있는 부정적 영향에 대하여 논하고 있다. Bock et al.(2020)은 258개의 유니콘 기업에 대하여 유니콘 기업의 결정요인과 기업가치에 대한 분석을 통하여 투자자의 평판, 기술 클러스터 내 소재 여부 및 CVC 투자가 유니콘 기업 등재에 긍정적인 영향을 미침을 실증하였다. 한편 Gornall et al.(2020)은 우선주 투자 단가를 전체 주식에 적용하는 관행으로 인하여 135개 유니콘 기업의 가치가 적정가보다 48% 높게 평가되고 있음을 주장하였다.

국내 관련 연구로서 나수미(2020)는 유니콘 기업 발생 수의 국가 간 패널 회귀분석을 통해 일인당 국민소득, VC 투자규모, 신기술 수용도 및 이공계 인적자본이 유니콘 기업 배출에 유의한 양(+)의 영향을 미치는 것을 실증하고 있다. 곽기현 외(2022)는 유니콘 기업가치에 있어 산업과 국가라는 환경요인에 주목하였으며 총 투자유치금액, 산업ㆍ국가 수준 조절변수를 사용하여 회귀분석한 결과, 조기에 유니콘으로 인정받을 수 있는 투자 라운드, 산업내 적정 수의 유니콘 기업, 클러스터화 및 부채금융 환경의 개선이 필요함을 보였다. 이민선 외(2020)는 투자지속 기간이 길수록 유니콘 기업의 회수가치가 증가하며 이러한 영향에 대한 정부 정책 및 외국투자자의 조절효과에 대하여 분석하였다. 이재석 외(2021)는 국내 유니콘 기업의 사례 분석을 통해 유니콘 기업의 육성을 위해 스타트업의 성장단계별로 차별화된 지원 정책의 수립ㆍ시행이 필요하다는 정책적 제언을 제시하였다.

이상에서 살펴본 바와 같이 유니콘 기업의 자금조달 양상에 대한 모험자본시장 관점의 체계적인 국내외 연구는 확인할 수 없었다. 본 보고서는 모험자본시장 관점에서 국내외 유니콘 기업의 자금조달 규모와 투자자 유형에 대한 상세 자료를 바탕으로 실증분석을 수행하였다는 측면에서 기존의 연구와 차별화되며 분석 결과를 바탕으로 우리나라 모험자본시장의 과제와 정책적 대응 방향을 모색하고자 한다.

Ⅲ. 유니콘 기업 자금조달의 특징

Ⅲ장에서는 국내외 유니콘 연구에서 가장 많이 활용되는 해외 자료를 바탕으로 국내외 유니콘 기업 자금조달의 특징을 분석한다. 구체적으로 전세계 모험자본 투자 현황에 대한 주요 데이터 공급기관 중 하나인 CBInsights가 제공하는 2022년 말 기준 글로벌 유니콘 기업 목록에 등재된 기업을 기초로 이들 기업의 투자 내역을 다른 데이터 공급기관인 Crunchbase의 상세 투자 자료를 사용하여 분석하였다. 분석 표본은 국내 유니콘 기업 21개사를 포함한 총 1,150개의 유니콘 기업이다.3)

1. 유니콘 기업 현황 및 자금조달

분석 대상인 2022년말 기준 1,150개 유니콘 기업의 국가별 분포를 살펴보면 미국 614개(53.4%), 중국 155개(13.5%), 인도 68개(5.9%)로 상위 3개국이 전체 표본의 72.8%를 차지하고 있다. 우리나라는 유니콘 기업 수 21개로 이스라엘에 이어 8위에 위치해 있다. 경제규모 대비 유니콘 기업 수를 비교하기 위해 GDP 대비 유니콘 기업 수를 비교해 보면 우리나라는 GDP 1조달러 당 12.9개로서 7위를 차지하고 있는데 동 지표가 매우 높은 이스라엘을 제외한 상위 20개국의 평균인 11.7개보다 높다(<부록 표 1>, <그림 Ⅲ-1> 및 <그림 Ⅲ-2>). 전체 1,150개 유니콘 기업을 업종별로 분류하면 핀테크(21.1%), 인터넷(소프트웨어ㆍ게임 등)(20.2%), 전자상거래(9.0%), 바이오ㆍ헬스케어(7.9%), 인공지능(7.7%), 물류(5.5%), 사이버보안(4.8%) 등의 순으로 분포하고 있다(<부록 표 2>).

성장단계별 자금조달 규모와 관련하여 유니콘 기업은 라운드 수 기준으로는 시리즈 A~C가 각각 1천 건 수준으로 가장 많은 비중을 차지하고 있다(<표 Ⅲ-1>). 총 투자규모 기준으로는 시리즈 C~E가 각각 1,097억달러, 1,161억달러, 807억달러를 차지하여 전체 자금조달 규모의 15.9%, 16.8%, 11.7%를 차지하고 있다. 각 라운드의 평균 투자규모를 살펴보면 시드 510만달러에서부터 시작하여 시리즈 A~F까지 지속적으로 증가하고 있으며 시리즈 F의 경우 2억 3천만달러에 달하고 있어 유니콘 기업의 성장이 진행되면서 소요자금의 규모가 지속적으로 급증하고 있음을 확인할 수 있다. 추가적으로 기업과 PE 투자의 평균 규모도 각각 2억 9,660만달러, 2억 6,080만달러에 이르고 벤처대출 규모도 평균 1억 4,490만달러로서 각 라운드 자금조달의 규모가 상당함을 알 수 있다.

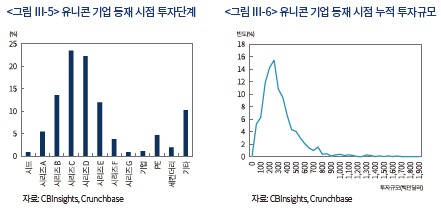

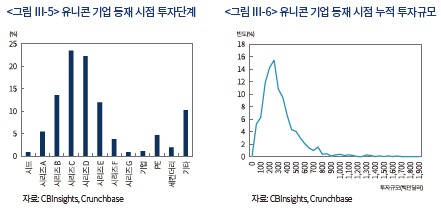

유니콘 기업 등재 시점의 최종 투자단계별 분포를 살펴보면 후기 성장단계라고 할 수 있는 시리즈 C(24.8%)와 D(23.8%)가 합산하여 절반에 가까운 비중을 차지하고 있으며 시리즈 B(15.2%)와 시리즈 E(12.7%)가 뒤를 잇고 있다(<그림 Ⅲ-5>). 한편 유니콘 기업 등재 시점까지의 누적 투자규모는 평균 2억 9천만달러, 중간값은 2억 3,700만달러이며 최대 규모는 36억달러에 이르고 있다(<그림 Ⅲ-6>). 또한 유니콘 기업 등재 시점까지 투자 라운드 수의 평균은 5.17 라운드, 중간값은 5 라운드, 최대값은 18라운드, 최소값은 1 라운드이다.

이들 투자자 중에는 크로스오버 투자로 불리는 투자전략을 구사하는 투자자들이 존재한다. 크로스오버 투자자는 별도로 존재하는 투자자 유형이 아니라 전술한 VC, PE, 헤지펀드, 뮤추얼펀드, 국부펀드 등의 투자자 가운데 수익률 제고를 위해 잠재적 유니콘 기업이 비상장 상태일 때 투자한 후 IPO 이후까지 보유하는 전략을 구사하는 투자자이다. 원래 크로스오버 투자는 거래소 주식시장에 투자하는 뮤추얼펀드나 헤지펀드 중 일부가 비상장주식으로 투자 영역을 확장하면서 IPO 이후 일정 기간까지 보유하는 전략을 의미하였으나(Alon-Beck, 2020; Kwon et al., 2020; Fan, 2022) 현재는 뮤추얼펀드와 헤지펀드뿐만 아니라, VC, PE, 국부펀드, 투자회사 등의 일부도 이러한 투자방식을 채택하고 있다. 크로스오버 투자자는 동일 투자기구 내에 상장주식과 비상장주식을 동시에 투자한다. 주로 후기 성장단계인 시리즈 C 이후에 투자하며 예상 상장 시점으로부터 길게는 3년 짧게는 6개월 전에 투자하는 경향이 있으며 통상 상장 전 마지막 투자 라운드를 주도하는 경향이 있다(Deutsche Börse Venture Network, 2023).

크로스오버 투자의 확산은 무엇보다 사모 비상장시장의 급속한 성장으로(Janeway et al., 2021) 유니콘 기업이 비상장 상태에서 충분한 자금조달이 가능해짐에 따라 상장을 기피하거나 높은 공모가에 상장함으로써 상장 이후의 거래소 주식투자 수익률이 낮아진 데 원인이 있다. 따라서 가까운 시일 내에 상장이 예상되는 후기단계 비상장 혁신기업에 투자함으로써 초기 투자에 따르는 수익과 상장 프리미엄을 통해 수익률을 제고하고자 하는 유인이 작용하였다. 또한 크로스오버 투자를 통하여 유니콘 기업과 같은 고성장 혁신기업에 대한 투자경험을 축적할 기회를 얻고자 하였다. 현재 주요 크로스오버 투자자들은 대형 사모펀드를 결성하여 대규모 유니콘 기업 투자를 주도하고 있다(<부록 표 4> 참조).7)

Crunchbase는 유니콘 기업을 포함한 스타트업에 대하여 투자단계별 총 투자자 수, 투자규모, 리드투자자8)의 수 및 리드투자자명을 제공하며 더불어 투자자의 유형 정보를 제공하고 있다. 총 1,150개의 유니콘 기업에 대하여 Crunchbase에 기록된 유니콘 등재 시점까지의 리드투자자 유형을 분류하면 총 4,195회의 리드투자자의 투자건수가 산출된다.9) 성장단계를 종합하여 살펴보면 VC 투자 라운드가 63.9%로 가장 많고 PE(8.7%), 헤지펀드(5.5%), SVC(5.1%), 기업(4.9%), CVC(4.6%) 순으로 높다(<표 Ⅲ-2>). 한편 VC는 시리즈 A(27.3%), B(26.3%), C(19.8%) 등 주로 시리즈 A~C에 분포하고 있다. 소규모 VC(SVC)는 시드와 시리즈 A에 집중되어 있는 반면 기타 투자자들은 A~D까지 비교적 넓게 분포하고 있으나, 주로 시리즈 C~D에 집중되어 있음을 확인할 수 있다(<그림 Ⅲ-8>). 시리즈 A와 B를 초기단계(early stage), C와 D를 후기단계(late stage)로 통칭하는 관행을 고려하면 일반적으로 알려진 각 투자자의 선호 성장단계와 일치하는 결과이다.

한편 스타트업이 유니콘 기업으로 성장할 가능성이 높아짐에 따라 크로스오버 투자자에 의한 투자 라운드 참여 및 주도의 빈도가 높아짐을 확인할 수 있다(<표 Ⅲ-3>). 크로스오버 투자자들은 기업의 성장단계 중 초창기인 시드 단계의 경우 투자 라운드의 1.1%만 참여하고 있으나 시리즈 A, B, C를 거치면서 시리즈 D 단계에 이르면 투자 라운드 참여 비율이 19.1%에 이르고 있다. 상장과 같은 기업의 회수(exit)가 임박한 후기 성장단계인 시리즈 F, G의 경우에는 각각 25.0%, 27.3%의 투자 라운드에 참여하고 있다.10)

앞서 살펴본 바와 같이 2022년말 기준 우리나라 유니콘 기업 수는 21개로서 경제규모 대비 주요국 평균 수준을 유지하고 있다. 그러나 유니콘 기업의 설립연도 그리고 자금조달의 양태를 살펴보면 해외 유니콘 기업과는 다소 상이한 특징이 발견된다. 먼저 유니콘 기업의 설립년도 분포를 살펴보면 2022년말 기준 분석대상 전체 1,150개 유니콘 기업의 72.8%를 차지하는 미국, 중국, 인도 3개국의 유니콘 기업은 대다수가 금융위기 직후인 2010년 이후 설립된 기업이다. 2010년 이후 설립된 유니콘 기업 비율은 미국 87.5%, 중국 88.5%, 인도 82.4%로 유니콘 기업의 배출은 글로벌 스타트업 생태계의 변화가 두드러진 2010년대에 이루어졌다. 반면 우리나라는 2010년 이후 설립된 유니콘 기업이 전체 21개 중 7개(66.7%)이다. 해외의 경우는 2010년대 급성장한 모험자본시장이 유니콘 기업의 창업에 직접적인 영향을 미친 반면 우리나라는 모험자본시장의 성장이 유니콘 기업의 등재에 영향을 미쳤으나 상대적으로 유니콘 창업에는 제한적인 영향을 끼쳤을 가능성을 의미한다. 이는 자금조달과 성장지원을 통해 고성장 기업의 창업과 성장을 지원하는 모험자본시장의 역할이 강화되어야 함을 의미한다.

해외와 국내 유니콘 기업이 유니콘 기업 등재 시까지 투자된 총 투자금의 평균 규모는 해외 2억 9,210만달러, 국내 2억 490만달러로서 해외 유니콘 기업의 조달규모가 8,720만 달러 더 큰 것으로 나타났으며 이는 10% 수준에서 통계적으로 유의하다(<표 Ⅲ-4>).11) 또한 투자단계별 평균 투자규모를 해외와 국내 유니콘 기업 간 비교하면 시드, 시리즈 A~E, 기업투자, PE 투자, 세컨더리 거래 모두 해외 유니콘 기업이 국내 유니콘 기업보다 크며, 시리즈 A와 기업투자 유형을 제외하고 모두 통계적으로 1% 수준에서 유의하다(<표 Ⅲ-5>).

해외와 국내 유니콘 자금조달 규모와 시기에 대한 비교는 미국을 중심으로 한 혁신생태계가 풍부한 투자재원을 바탕으로 기업의 성장단계에 맞추어 자금을 공급하는 체계가 국내보다는 잘 갖추어져 있음을 시사한다. 우리나라의 유니콘 기업 자금조달의 양상이 해외 유니콘 기업과 본질적으로 상이하다고 할 수 없으며 국내 모험자본 역량이 강화되고 있지만 투자할 수 있는 자금의 규모에서 그리고 잠재적 유니콘 기업의 성장단계에 맞춘 신속한 자금공급 가능성에서 개선의 여지가 있다고 볼 수 있다.14)

Ⅳ. 유니콘 기업의 성장요인 분석

Ⅳ장에서는 2022년말 기준 1,150개 유니콘 기업의 성장과 연관이 있을 것으로 예상되는 다양한 설명변수를 설정하고 유니콘 기업 등재 소요기간과 2022년말 기준 유니콘 기업의 기업가치를 회귀분석한다.

1. 설명변수

분석표본은 2022년말 기준 1,150개 유니콘 기업의 2022년말까지의 자금조달 자료로서 동 표본은 Crunchbase에서 기업 및 투자자 정보를 추출하여 구성하였으며 ‘유니콘 기업-투자라운드-개별 투자라운드의 리드투자자수’를 한 개의 표본으로 간주하였다.15) 한편 본 보고서는 자료 수집의 한계와 보고서의 집필 목적 상 모험자본시장 설명요인에 집중하여 분석하고자 하였다. 먼저 설명변수로는 투자자 수, 유형 및 투자규모를 설정하였으며 통제변수로 외국투자자 더미, 클러스터 더미16), 유니콘 기업 수 상위 3개국인 미국ㆍ중국ㆍ인도의 국가더미, 산업더미 및 연도더미를 설정하였다. 설명변수로서 투자자 수와 관련하여 전체투자자수와 리드투자자수를 설정하였다. 투자자 유형으로는 크로스오버 투자자 더미17)와 개별 투자자 유형으로 VCㆍPEㆍ헤지펀드ㆍ자산운용ㆍCVCㆍ기업ㆍ국부펀드 더미를 각각 설정하였다. 추가로 벤처대출은 투자는 아니지만 유니콘 기업 자금조달에서 차지하는 역할을 고려하여 투자자 더미에 포함하였다. 투자규모 설명변수로는 유니콘 등재 소요기간 분석에서는 등재 시점까지의 총투자규모를, 여타의 분석에서는 2022년말 누적 투자규모를 설정하였다(<표 Ⅳ-1>).

먼저 유니콘 등재 소요기간에 대한 <표 Ⅳ-3>의 회귀분석(모형 1) 결과를 살펴보면 다음과 같다. 총투자규모는 5% 수준에서 양(+)의 계수로 나타나 총투자규모가 클수록 창업 이후 유니콘 기업 등재에 소요되는 시간이 긴 것으로 나타났다.19) 투자자 수의 경우 전체투자자수는 유의한 설명력이 없는 반면 리드투자자수는 1%에서 유의한 양(+)의 계수로 나타났다. 이는 리드투자자의 수가 많을수록 유니콘 등재에 소요되는 기간이 늘어나는 것을 의미한다. 즉 소수의 리드투자자가 전체 자금조달 과정을 주도할 경우 기업가치의 상승 속도가 빨라지는 것을 의미한다. 한편 크로스오버 투자자의 계수는 1%에서 유의한 음(-)의 계수로 나타나 크로스오버 투자자의 존재가 유니콘 등재 소요기간을 단축하는 것으로 분석되었다. 다만 VC, PE, 국부펀드를 제외하고는 투자자 유형별 유의성이 확인되지 않았다. VC는 10% 수준의 유의성으로 유니콘 기업 등재 소요기간을 단축하지만 PE와 국부펀드는 유니콘 기업 등재 소요기간에 부정적인 영향을 미치고 있다. 한편 외국투자자의 존재 여부는 유의성이 없었던 반면 클러스터 소재 유니콘 기업의 등재 소요기간은 5% 수준의 유의성으로 단축되어 클러스터가 혁신기업의 성장속도에 긍정적인 영향을 미침을 알 수 있다. 마지막으로 국가 더미와 관련하여 유니콘 기업 소속 국가가 중국과 인도인 경우 유니콘 등재 소요기간이 1% 수준에서 유의하게 짧았다.

유니콘 기업의 기업가치 회귀분석(모형 2)의 경우 총투자규모와 전체투자자 수가 1% 수준에서 양(+)의 계수로 나타났으나 리드투자자수는 양(+)의 계수에도 불구하고 유의성을 상실하였다. 이미 유니콘 기업에 등재가 된 기업의 현재 시점 기업가치는 총투자규모와 전체투자자 수에 의해 영향을 받는 것으로 해석된다. 크로스오버 투자자는 1%에서 유의한 양(+)의 계수가 나타나 크로스오버 투자자의 존재가 유니콘 기업가치와 양(+)의 관계가 있음을 알 수 있다. 기타 투자자 유형으로는 VC와 헤지펀드가 5% 수준에서 양(+)의 관계를 나타내고 있다. 이는 VC의 경우 고성장 혁신기업의 발굴과 성장 지원을 통하여, 헤지펀드의 경우 피투자기업에게 유리한 투자조건의 제시를 통하여 기업가치 증가에 영향을 미치는 것을 시시한다. VC와 헤지펀드를 제외한 모든 유형의 투자자와 외국투자자 그리고 주요 국가 더미는 통계적 유의성이 나타나지 않았다. 마지막으로 클러스터 더미는 10% 수준에서 양(+)의 설명력을 가지고 있어 클러스터의 존재가 유니콘 기업의 기업가치에 양(+)의 영향을 미칠 수 있음을 알 수 있다.

이상의 회귀분석 결과를 종합하면 다음과 같다. 먼저 유니콘 기업과 같은 고성장 혁신기업의 유니콘 기업 등재 속도(즉, 성장성)는 투자규모와 소수의 역량 있는 리드투자자의 존재와 밀접한 관련을 갖는 것으로 분석된다. 이 때 크로스오버 투자자는 유니콘 기업 등재의 소요기간 및 기업가치 수준과 밀접한 관련성이 있다. 또한 고성장 혁신기업의 성장성과 기업가치는 국가 내 클러스터 형성과 밀접한 관련이 있다. 클러스터는 고성장 혁신기업의 성장 잠재력을 제고하여 기업가치를 높일 수 있는 중요한 모험자본생태계 인프라라고 할 수 있다(Moretti, 2021).

유니콘 기업은 고속 성장하는 스타트업으로서 비교적 단시간에 기업가치 10억달러 이상의 가치를 달성하였다는 측면에서 그리고 다양한 4차 산업혁명 분야에서 융ㆍ복합 기술과 플랫폼 사업모델을 통해 혁신과 성장을 주도하는 주체라는 측면에서 정책적으로 관심을 가질 충분한 이유가 있다. 유니콘 기업의 고속 성장에 필요한 모험자본의 원활한 공급은 혁신기업 생태계의 지속성과 강건성을 담보하는 필수불가결한 요소이다. 그럼에도 불구하고, 한 나라가 배출하는 유니콘 기업 수에 대한 과도한 의미 부여는 지양할 필요가 있다. 유니콘 기업의 가치평가 관행과 관련된 과대 가치평가의 가능성(Brown et al., 2015; Gornall et al., 2020; 조성훈, 2020; Imbierowicz et al., 2023) 뿐만 아니라 가치평가 자체는 모험자본시장 상황에 따라 언제든지 바뀔 수 있기 때문이다. 모험자본시장과 관련한 정책적 주안점은 잠재적 성장성이 높은 스타트업의 발굴ㆍ창업부터 후기단계 성장, 그리고 주식시장 상장 후 단계의 성장까지 지원할 수 있는 촘촘한 자본시장 생태계의 구축을 통해 글로벌 시장에서 경쟁할 수 있는 혁신기업의 배출에 두어야 한다. 이를 통해 비상장ㆍ상장 자본시장이 균형잡힌 발전을 이룰 수 있다.

이러한 관점에서 본문에서 살펴본 해외와 국내 유니콘 기업의 자금조달 특징과 실증분석 결과는 향후의 정책 방향에 대하여 몇 가지 시사점을 제공한다. 먼저 우리나라 유니콘 기업은 성장단계별 투자규모와 유니콘 기업 등재 시점까지 누적된 투자금이 해외보다 작고 단계별 투자금 유치가 다소 늦게 이루어짐에 따라 유니콘 기업 등재까지 소요되는 기간이 해외에 비해 다소 긴 것을 확인하였다. 급속하게 성장하는 유니콘 기업의 특성상 자금소요가 성장과 더불어 급증하는 것은 일반적이며 투자규모의 대소는 고성장 혁신기업의 자금수요 충족 여부와 직결된다. 유니콘 기업 등재까지 소요되는 기간이 해외에 비해 다소 긴 것은 유니콘 기업의 배후시장 존재 여부에 따라 영향을 받을 수 있으나 잠재적 유니콘 기업의 체계적인 지원이라는 측면에서는 개선의 여지가 있다고 할 수 있다. 한편 국내 투자자의 라운드 당 평균 투자규모가 해외의 절반 수준에 그치고 있어 고성장하는 유니콘 기업 입장에서 매력적인 투자자로 인정받기에는 일정한 한계가 존재할 것으로 예상된다. 활발한 공동투자를 통하여 투자규모의 한계를 일부 해소할 수 있으나 근본적으로는 운용자금의 규모가 확대되어야 한다.

한편 공급 가능한 모험자본의 총량과 더불어 각 유형의 모험자본시장 투자자들이 성장단계별로 고루 유니콘 기업의 배출에 기여하는 만큼 다양한 유형의 투자자에 의한 모험자본시장 참여 확대가 이루어져야 한다. 이러한 과정에서 이른바 크로스오버 투자전략을 구사하는 투자자들은 비상장 상태의 고성장 혁신기업의 가치를 높이고 비상장기업 성장의 과실이 민간투자자로 환류되는데 중요한 역할을 수행하며 IPO 전후의 안정적인 앵커 투자자로서 기여할 수 있다.

현재 국내 유니콘 기업의 후기 성장단계 자금 공급은 재무적 투자자 중 일부 VC, 기관전용 사모펀드(PE), 소수의 일반사모펀드, 일부 정책금융기관 등이 주축을 이루고 있으나 해외에서 관찰되는 다양한 유형의 투자자 참여가 관찰되지 않는다. 특히 해외의 헤지펀드와 가장 유사한 일반사모펀드의 경우 대부분 부동산과 특별자산에 집중되어 있어 모험자본 공급이라는 사모펀드 제도의 취지가 무색한 상황이며 고성장 기업의 후기단계 투자를 감당할 수 있기에는 운용규모의 영세성을 극복하지 못하고 있다(송홍선, 2022). 후기 성장단계의 모험자본 공급을 위해서는 일반사모운용사의 운용 규모 확대를 통한 규모의 경제 달성이 필요하며 이러한 관점에서 일반사모운용사의 영세성을 극복하고 대형화를 유도할 수 있는 정책 방향을 모색할 필요가 있다. 모험자본 투자를 통한 자산운용은 무엇보다 리서치 역량의 배양이 필수이며 이에는 상당한 투자가 필요하기 때문이다. 이와 병행하여 창업부터 IPO까지의 소요 기간이 늘어나는 국내외 추세에 따라 정책모펀드를 활용한 세컨더리 펀드 결성 규모를 확대하고 거래소 주식과 비상장주식 투자를 겸영하는 한국형 크로스펀드 사모운용사에게도 정책펀드 운용의 기회를 확대할 필요가 있다.

한편 혁신기업 선별 및 리서치에서 강점을 가진 VC 운용사와 후기단계 모험자본 투자에 관심을 가지고 있는 일반사모운용사 간 후기단계 펀드의 공동설정 및 운용을 지원하고 인센티브를 제공할 필요가 있다. 공동운용이 필요한 이유는 운용사 입장에서는 출자재원을 다양화하여 펀드 규모를 증대할 수 있으며 국내 잠재적 모험자본시장 투자자들이 고성장 혁신기업 투자 경험을 축적하기에 용이한 수단이 될 수 있기 때문이다. 또한 성장 후기단계 혁신기업 투자는 투자 위험은 저감되는 반면 추가적인 성장을 위해 비교적 큰 규모의 자금이 필요하기 때문에 자산운용적인 측면이 강해지기 때문이다. 현재 도입을 검토 중인 기업성장집합투자기구(한국형 BDC)도 중요한 역할을 할 수 있다. 공모 자금을 투자하는 만큼 성장 단계별 분산투자를 통하여 성장 후기단계 투자를 확대할 수 있으며 국내 금융투자회사의 모험자본시장 참여 확대와 경쟁력 강화에 도움이 될 수 있기 때문이다. 한편 후기단계 투자자가 잠재적 코너스톤 투자자20) 또는 앵커 투자자로 기능할 경우 주식시장 일반투자자의 신뢰를 제고하여 상장 시점 또는 그 이후의 추가적인 자금조달과 주가 안정화에 긍정적인 기능을 수행할 수 있다.

주식형 공모펀드의 경우에도 지난 10여년간의 침체를 극복하고 수익률 제고를 통하여 재도약하는 데 일조할 수 있도록 미국의 사례를 참고하여 일정 비율 한도 내에서 비상장주식을 편입할 수 있도록 규제를 일부 완화하는 것을 중기적으로 검토할 필요가 있다(김재칠, 2022).21) 이 때 개방형펀드의 환매 필요성을 고려하여 비상장주식 편입 한도를 비교적 낮게 설정할 필요가 있다. 다만 주식형 공모펀드의 비유동성 비상장주식 투자는 비상장주식 장외유통시장의 활성화 및 비상장주식의 공정가치평가 문제가 상존하여 관련 제반 인프라의 형성과 맞물려 검토하는 것이 바람직할 것으로 판단된다.

2005년 제도 도입 이후 급속한 성장을 거듭한 국내 PE 투자자들도 운용전략 다양화 차원에서 성장형 기술기업 투자 역량을 배양하여 모험자본시장을 한층 두텁게 형성하는 데 기여할 수 있을 것이다. 해외의 경우 2000년대 들어 경쟁심화와 수익창출 기회의 확보 차원에서 운용전략의 전문화가 진행되며 기술기업 투자를 주요 전략으로 채택하는 운용사들이 나타나고 있다(McElhaney, 2017). 마지막으로 CVC와 기업투자와 같이 전략적 목적이 가미된 투자는 혁신기업의 스케일업과 가치제고에 필수적인 만큼 CVC 투자가 확대될 수 있도록 정책적 지원을 모색할 필요가 있다. 특히 재무적 투자에 치중해 온 기존 비지주회사 CVC의 투자 역량을 강화하고 전략적 투자를 유도하는 정책 프로그램의 시행을 통하여 CVC 본연의 차별화된 투자가 이루어질 수 있도록 해야 한다.

1) EU의 경우에도 역내 고성장 혁신기업의 후기단계 자금조달 공백의 문제점을 인식하고 있다(Quas et al., 2022, EMJ).

2) 유니콘이란 용어는 2013년 Cowboy Ventures의 Aileen Lee가 스타트업 투자에서 가치평가 10억달러가 희귀한 현상임을 의미하는 용어로 사용한 것이 최초이다.

3) CBInsights의 원자료는 국내 유니콘 기업 14개를 포함하여 총 1,143개 기업이나 본 보고서는 여기에 CBInsigts에 미등재된 국내 유니콘 기업 7곳을 추가하였다. 추가된 유니콘 기업 7개사는 중소벤처기업부 보도자료(2023. 2. 10) 상 22개 국내 유니콘 기업 중 이름이 공개되지 않은 1개사와 CBInsights에 기재된 14개의 유니콘 기업을 제외한 유니콘 기업이다. CBInsights의 원자료에 포함된 국내 비상장 유니콘은 옐로모바일, 위메프, L&P 코스메틱, GP클럽, 토스, 야놀자, 무신사, 마켓컬리, 아이지에이웍스, 리디, 버킷플레이스, 직방, 메가존클라우드, 트릿지의 14개 기업이며 추가된 국내 7개 유니콘 기업은 빗썸, 당근마켓, 여기어때, 오아시스, 두나무, 한국신용데이터, 시프트업이다.

4) 벤처대출(venture debt)은 VC 투자를 유치한 스타트업이 추가 운영자금 확보를 목적으로 조달하는 부채로 VC 투자를 보완하는 자금원이다.

5) 각 성장단계별 시리즈 투자의 의미와 평균적인 규모는 <부록 표 4>를 참조하기 바란다.

6) 기타 유니콘 기업 투자자 군으로는 초기 단계 투자자인 액셀러레이터(AC) 및 엔젤투자자, 소형 VC(Micro VC), BDC(Business Development Company) 등 투자회사, 정부 및 비영리기관, 재단, 연기금, 재간접펀드(FoF) 등을 들 수 있다.

7) Dealroom에 의하면 크로스오버 투자자들의 글로벌 자금모집 규모는 2016년 25억달러에서 2021년 560억달러, 2022년 221억달러에 달하고 있다. 또한 최근 상위 크로스오버 투자자들의 신규 펀드 규모는 대부분 20억달러를 초과한다(Deutsche Börse Venture Network, 2023).

8) 리드투자자는 VC 투자자들의 통상적인 공동투자(syndication)에서 투자처 발굴, 공동투자 조직, 실사, 투자조건 협상, 이사회 참여 등 공동투자자를 대표하여 전체 투자를 진행하는 투자자이다(Metrick, 2007).

9) 스타트업 투자는 투자자 간 공동투자(syndication)로 이루어지는 경우가 많아 복수의 리드투자자가 있는 경우 각 리드투자자를 투자 건수에 산입하였다.

10) 참고로 유니콘 등재 시점 또는 직전 투자 라운드에서의 크로스오버 투자자 참여 빈도는 20.1%로서 <표 Ⅱ-3>의 결과와 정합적이다.

11) 유니콘 기업 수 기준 상위 21개국의 GDP와 유니콘 등재 시점까지의 평균 누적 투자규모 간 상관계수는 0.017(p=0.94)이다. 경제규모는 유니콘 기업 수와 밀접한 관련이 있을 수 있지만 유니콘 기업의 등재 시점까지의 누적 투자규모와는 상관이 없음을 알 수 있다.

12) 구체적으로 아이지네트웍스, 메가존클라우드, 트릿지, 두나무, 오아시스, 시프트업을 들 수 있다. 여기서 외국투자자는 재무적투자자에 의한 신주발행 투자만을 의미하며 외국 투자자와 국내 투자자를 막론하고 전략적 투자자는 추정치에 반영하지 않았다.

13) 2019년 중반 이전 동 비율은 IPO 또는 M&A를 통해 회수가 이루어진 유니콘 기업(엑시콘)인 쿠팡, 크래프톤, 우아한 형제, 에이프로젠을 포함하여 전체 대상 6개 중 1개 (16.7%)에 불과하였다.

14) 참고로 2022년말 기준 해외와 국내 유니콘 기업의 평균 기업가치는 각각 32.3억달러, 27.3억달러로 해외가 5억달러 높았으나 통계적 유의성은 없었다. 또한 유니콘 등재 시 기업가치의 차이는 해외와 국내의 유니콘 기업 당 평균 투자규모의 차이(해외 2억 9210만달러 vs. 국내 2억 490만달러)를 설명하기 어렵다.

15) 리드투자자의 유형과 관련 더미변수는 표본 단위마다 변동하며 클러스터, 국가더미, 산업더미, 연도더미는 총투자규모, 전체투자자수와 더불어 동일 유니콘 기업에 동일하게 적용된다.

16) 다양한 정의가 가능하지만 (기술)클러스터는 경제의 다양한 영역에 영향을 미치는 혁신 제품ㆍ서비스 및 생산공정이 창출되는 지리적 공간을 의미한다(Kerr et al., 2020).

17) 크로스오버 투자자 여부는 Crunchbase 상의 투자자 정보를 활용하되 Deutsche Börse Venture Network(2023)와 Pitchbook(2021)으로 교차확인하고 목록을 보완하였다.

18) 이 때 기업-투자라운드-리드투자자수로 구성된 표본구조를 고려하여 유니콘 기업과 1-1로 매칭되는 개별 유니콘 기업 단위로 클러스터 처리된 표준오차(clustered standard error)를 산출하였다.

19) 이는 유니콘 기업 등재가 투자된 자금의 규모뿐만 아니라 기업의 잠재적 시장규모와 경쟁 역량 등 기업의 사업성 자체가 중요한 요인이기 때문으로 판단되는 가운데, 보고서의 회귀분석은 모험자본시장적 시각에서만 분석하고 있으므로 이러한 누락변수편의(omitted variable bias)에 의해 발생하는 문제로 판단된다. 일례로 잠재적 시장규모는 크나 경쟁이 치열하거나 사업성 검증에 상대적으로 오랜 시간이 소요되는 시장의 경우 투입되는 투자자금에 비해 유니콘 등재 소요기간이 길 수 있다.

20) 코너스톤(cornerstone) 투자자 제도는 기관투자자가 IPO 이전 추후 결정되는 공모가격으로 공모주식 일부를 인수하기로 확정하는 대가로 상장 후 일정 기간의 보호예수를 의무화하는 제도로 공모가격의 신뢰성을 제고하고 공모의 성공을 촉진하는 제도이며 관련 자본시장법 개정안이 국회 계류 중이다. 코너스톤 투자자 제도는 해외의 크로스오버 투자에서 종종 활용되는 방식이다.

21) 미국의 1940년 투자회사법은 1992년 SEC 가이드라인 개정을 통하여 개방형 투자회사의 비유동성 증권 투자 가능 한도를 포트폴리오 가치의 10%에서 15%로 확대하였으며 이에 따라 다수 대형 자산운용사가 크로스오버 투자 전략의 일환으로 비상장주식에 투자하고 있다.

참고문헌

관계부처 합동, 2023. 8. 30, 글로벌 창업대국으로의 도약을 위한 ‘스타트업 코리아’ 종합 대책, 보도자료.

곽기현ㆍ신혜란ㆍ장정인ㆍ김아영ㆍ이종민, 2022, 글로벌 유니콘 기업의 기업가치 결정요인 분석: 산업 및 국가수준 요인을 중심으로, 한국혁신학회지 제17권 4호, 225-257.

김재칠, 2023, 『공모주식형펀드시장의 변화와 자산운용사의 대응』, 자본시장연구원 이슈보고서 23-26.

나수미, 2020, 국내외 유니콘 기업 분석 및 국가별 유니콘 생태계 연구, 중소벤처기업연구원 정책연구, 2020-27.

이민선ㆍ남대일, 2020, 유니콘 기업들의 투자 유치 지속 기간, 정부 정책, 해외 투자자가 Exit 가치평가에 미치는 영향, 벤처창업연구 제15권 제5호, 1-11.

이영달ㆍ오소영ㆍ윤여은, 2020, ‘글로벌 유니콘 클럽’ 기업의 특성 및 기업가치 영향 요인에 대한 탐색적 연구: 2019년 ‘유니콘 클럽’ 기업을 중심으로, 벤처창업연구 15(6), 1-26.

이재석ㆍ이기호ㆍ이상명, 2021, 창업기업의 성장단계별 지원체계에 관한 연구: 국내외 유니콘 기업의 사례 비교, 중소기업연구 제43권 제1호, 165-186.

송홍선, 2023, 『규제완화 이후 사모펀드운용업: 진단과 과제』, 자본시장연구원 이슈보고서 23-27.

조성훈, 2020, 『상환전환우선주를 이용한 벤처캐피탈 투자 관련 이슈의 분석』, 자본시장연구원 이슈보고서 20-20.

중소벤처기업부, 2023. 2. 10, 2022년 국내 거대신생기업(유니콘기업)은 22개사, 보도자료.

Alon-Beck, A., 2020, Alternative venture capital: the new unicorn investors, 88 Tennessee Law Review 985, Case Legal Studies Research Paper No. 2020-26.

Bock, C., Hackober, C., 2020, Unicorns – What drives multi-billion dollar valuation? Business Research 13, 949-984.

Brown, K.C., Kenneth W.W., 2015, In search of unicorns: private IPOs and the changing markets for private equity investments and corporate control, Journal of Applied Corporate Finance 27(3), 34-48.

Davydova, D., Fahlenbrach, R., Sanz, L., Stulz, R.M., 2022, The unicorn puzzle, 2022, Fisher College of Business Working Paper No. 2022-03-012, Ohio State University.

Deutsche Börse Venture Network, 2023, The impact of crossover investors, Bridging Private and Public Markets.

Fan, J.S., 2022, Nontraditional investors, BYU Law Review 48(2), 463-534.

Gornall, W., Strabulaev, I.A., 2020, Squaring venture capital valuations with reality, Journal of Financial Economics 135(1), 120-143.

Imbierowicz, B., Christian, R.C., 2023, The pricing of private assets: mutual fund investments in ‘unicorn’ companies, SSRN Working Paper.

Janeway, W., Nanda, R., Rhodes-Kropf, M., 2021, Venture capital booms and startup financing.” Harvard Busines School Working Paper 21-116.

Kerr, W.R., Robert-Nicoud, F., 2020, Tech clusters, Havard Business School, working paper 20-063.

Kwon, S., Lowry, M., Qian, Y., 2020, Mutual fund investments in private firms, Journal of Financial Economics 136(2), 407-443.

McElhaney, A., 2017, Tech deals are booming in private equity, Institutional Investor, April 24, 2017.

Metrick, A., 2007, Venture Capital and the Finance of Innovation, Wiley.

Moretti, E., 2021, The effect of high-tech clusters on the productivity of top inventors, American Economic Review 111(10), 3328-3375.

Pitchbook, 2021, Crossing Over Into Venture.

Quas, A., Mason, C., Compañó, R., Testa, G., Gavigan, J.P., 2022, The scale-up finance gap in the EU: causes, consequences, and policy solutions, European Management Journal 40(5), 645-652.

Testa, G., Compañó, R., Correia, A., Rückert, E., 2022, In search of EU unicorns – what do we know about them? EC JRC Techincal Report.

Ⅰ. 서론

Ⅱ. 기존 연구문헌

Ⅲ. 유니콘 기업 자금조달의 특징

1. 유니콘 기업 현황 및 자금조달

2. 해외와 국내 유니콘 기업 간 자금조달의 차이점

Ⅳ. 유니콘 기업의 성장요인 분석

1. 설명변수

2. 실증분석 결과

Ⅴ. 정책적 시사점

Ⅱ. 기존 연구문헌

Ⅲ. 유니콘 기업 자금조달의 특징

1. 유니콘 기업 현황 및 자금조달

2. 해외와 국내 유니콘 기업 간 자금조달의 차이점

Ⅳ. 유니콘 기업의 성장요인 분석

1. 설명변수

2. 실증분석 결과

Ⅴ. 정책적 시사점

관련 보고서

증권업 경쟁력 강화 시리즈 3: 국내 증권사의 해외진출 현황 및 과제

선임연구위원 최순영

국내 증권사의 해외진출은 1984년 대우증권, 대신증권 및 쌍용증권의 도쿄 및 뉴욕 사무소 개설로 시작되었으며, 2023년 현재 14개 국내 증권사가 13개국에 69개의 해외점포를 두고 있다. 그러나 40년이 지난 역사에도 불구하고 국내 증권사의 해외사업은 충분한 성과를 거두지 못하고 있는 상황이다. 2022년 기준 14개 해외진출 증권사의 총 당기순이익 중 해외사업 비중은 5.3%에 불과하다. 해외진출 활성화가 여전히 증권사와 금융당국의 중요한 과제인 이유다.

2010년대 들어 국내 증권사의 해외진출은 아시아 신흥국에 집중되었다. 과거 국내 증권사의 해외진출은 선진국 시장에서의 한국물 중개 사업 위주로 이루어졌으나 큰 성과를 거두지 못했다. 이러한 경험을 바탕으로 국내 증권사는 지난 10여 년간 자본시장의 높은 성장 잠재력을 지닌 베트남, 인도네시아 등 아시아 신흥국에 현지법인을 앞다투어 설립하였다. 국내 증권사는 아시아 신흥국에서 리테일 브로커리를 주력 사업으로 두고 있으며, 나름의 성과를 거두고 있다. 현재 베트남 및 인도네시아 브로커리지 시장에는 다수 국내 증권사 현지법인이 상위 10대 증권사에 포진되어 있다. 그러나 국내 증권사는 초기 성공적 입지 확보 이후 사업의 확장에는 어려움을 겪고 있으며, 이로 인해 아시아 신흥국 해외사업을 재정비하는 경우가 늘어나고 있다.

최근 국내 증권사의 해외진출은 선진국 시장을 재조명하고 있다. 이러한 움직임은 특히 코로나19 이후 크게 증가한 국내 고객의 해외자산 투자 수요가 배경에 있다. 다수 국내 증권사는 미국, 영국 등 선진국 시장에서 다양한 투자 기회 발굴 및 중개 사업에 나서고 있다. 이와 더불어 일부 국내 증권사는 선진국 시장에서 ETF 시장조성(market making), 미들마켓(middle market) 대출 등 새로운 사업 분야도 개척하고 있다. 국내 증권사의 해외진출 전선이 선진국과 신흥국을 아우르고, 사업모델 또한 다변화하고 있는 상황으로 국내 증권사의 해외진출 전략 고도화 및 해외진출을 지원하기 위한 금융업계와 금융당국의 노력이 필요한 시점이다. 증권업 경쟁력 강화 시리즈 2: 대형언어모형의 발전과 금융정보분석에의 활용 방안 연구위원 노성호 생성형 AI(Generative AI)와 대형언어모형(Large Language Model)의 관심도 증가는 최근 이를 활용한 생산성 혁신에 대한 가능성에 대한 논의로 발전하고 있다. 특히 범용성과 인지적 능력을 보조할 수 있는 기술적 특징으로 인하여 여러 산업 분야에 걸쳐 고부가가치 업무를 보조하는 기술로서 생성형 AI를 활용하는 방안이 연구되고 있다. 이에 본 연구에서는 금융정보의 분석 업무에서 생성형 AI의 일종인 대형언어모형을 활용할 수 있는 방안을 제시하여 금융투자업에서의 활용 가능성을 진단하였다. GPT를 사용하여 KOSPI 200 기업의 영업 및 재무 현황을 분석한 결과, 적절한 맞춤화 과정을 통해 복잡하고 긴 공시자료를 효율적으로 요약하여 정보를 추출할 수 있음을 확인하였다. 그러나 GPT가 추출 및 요약한 정보의 사실성에 대한 검증이 필요하며 공시일 전후의 시장 변동성과 통계적으로 유의미한 관계를 찾기 어렵다는 점에서 향후 추가적인 개선 방안에 대한 연구가 필요하다.

낙관적인 기대감에 기반한 대형언어모형의 급격한 확산은 동시에 실무적인 차원에서 위험 요소와 제약 요인에 대한 고민을 유발하고 있다. 대표적인 위험 요소로서 대형언어모형이 답변을 작성하는 과정에서 근거가 부족하거나 거짓을 사실인 양 출력하는 문제가 있으며 제약 요소로서 초거대 모형을 학습 및 유지할 수 있는 인적, 물적 자원의 부족을 들 수 있다. 이와 같은 요소들에 대하여 발생 원인을 분석하고 그에 따른 대응 방향을 본 연구를 통해 논의하였다. 대형언어모형의 성공적인 도입을 위하여 기술적인 측면에서 고품질 학습 데이터의 수집과 처리를 위한 인프라의 구축과 더불어 구조적인 측면에서 IT 역량의 강화를 위한 투자를 확대할 필요가 있을 것이다.

2010년대 들어 국내 증권사의 해외진출은 아시아 신흥국에 집중되었다. 과거 국내 증권사의 해외진출은 선진국 시장에서의 한국물 중개 사업 위주로 이루어졌으나 큰 성과를 거두지 못했다. 이러한 경험을 바탕으로 국내 증권사는 지난 10여 년간 자본시장의 높은 성장 잠재력을 지닌 베트남, 인도네시아 등 아시아 신흥국에 현지법인을 앞다투어 설립하였다. 국내 증권사는 아시아 신흥국에서 리테일 브로커리를 주력 사업으로 두고 있으며, 나름의 성과를 거두고 있다. 현재 베트남 및 인도네시아 브로커리지 시장에는 다수 국내 증권사 현지법인이 상위 10대 증권사에 포진되어 있다. 그러나 국내 증권사는 초기 성공적 입지 확보 이후 사업의 확장에는 어려움을 겪고 있으며, 이로 인해 아시아 신흥국 해외사업을 재정비하는 경우가 늘어나고 있다.

최근 국내 증권사의 해외진출은 선진국 시장을 재조명하고 있다. 이러한 움직임은 특히 코로나19 이후 크게 증가한 국내 고객의 해외자산 투자 수요가 배경에 있다. 다수 국내 증권사는 미국, 영국 등 선진국 시장에서 다양한 투자 기회 발굴 및 중개 사업에 나서고 있다. 이와 더불어 일부 국내 증권사는 선진국 시장에서 ETF 시장조성(market making), 미들마켓(middle market) 대출 등 새로운 사업 분야도 개척하고 있다. 국내 증권사의 해외진출 전선이 선진국과 신흥국을 아우르고, 사업모델 또한 다변화하고 있는 상황으로 국내 증권사의 해외진출 전략 고도화 및 해외진출을 지원하기 위한 금융업계와 금융당국의 노력이 필요한 시점이다. 증권업 경쟁력 강화 시리즈 2: 대형언어모형의 발전과 금융정보분석에의 활용 방안 연구위원 노성호 생성형 AI(Generative AI)와 대형언어모형(Large Language Model)의 관심도 증가는 최근 이를 활용한 생산성 혁신에 대한 가능성에 대한 논의로 발전하고 있다. 특히 범용성과 인지적 능력을 보조할 수 있는 기술적 특징으로 인하여 여러 산업 분야에 걸쳐 고부가가치 업무를 보조하는 기술로서 생성형 AI를 활용하는 방안이 연구되고 있다. 이에 본 연구에서는 금융정보의 분석 업무에서 생성형 AI의 일종인 대형언어모형을 활용할 수 있는 방안을 제시하여 금융투자업에서의 활용 가능성을 진단하였다. GPT를 사용하여 KOSPI 200 기업의 영업 및 재무 현황을 분석한 결과, 적절한 맞춤화 과정을 통해 복잡하고 긴 공시자료를 효율적으로 요약하여 정보를 추출할 수 있음을 확인하였다. 그러나 GPT가 추출 및 요약한 정보의 사실성에 대한 검증이 필요하며 공시일 전후의 시장 변동성과 통계적으로 유의미한 관계를 찾기 어렵다는 점에서 향후 추가적인 개선 방안에 대한 연구가 필요하다.

낙관적인 기대감에 기반한 대형언어모형의 급격한 확산은 동시에 실무적인 차원에서 위험 요소와 제약 요인에 대한 고민을 유발하고 있다. 대표적인 위험 요소로서 대형언어모형이 답변을 작성하는 과정에서 근거가 부족하거나 거짓을 사실인 양 출력하는 문제가 있으며 제약 요소로서 초거대 모형을 학습 및 유지할 수 있는 인적, 물적 자원의 부족을 들 수 있다. 이와 같은 요소들에 대하여 발생 원인을 분석하고 그에 따른 대응 방향을 본 연구를 통해 논의하였다. 대형언어모형의 성공적인 도입을 위하여 기술적인 측면에서 고품질 학습 데이터의 수집과 처리를 위한 인프라의 구축과 더불어 구조적인 측면에서 IT 역량의 강화를 위한 투자를 확대할 필요가 있을 것이다.