자본시장연구원의 보고서 자료를 소개합니다.

비대면 계좌개설 허용 이후 증권사 소매금융사업의 변화

이슈보고서 19-15 2019.11.18

- 연구주제 금융산업

- 페이지 25 Page

2016년 3월부터 증권사에 대하여 비대면 계좌개설이 허용되면서 소매고객은 은행이나 증권사 지점을 방문하지 않아도 비대면으로 계좌를 개설할 수 있게 되었다. 이를 계기로 증권사는 위탁매매수수료 평생무료 혜택 제공, 신용거래융자와 현금관리계좌(CMA)의 가격경쟁 증대, 핀테크기업의 디지털 플랫폼 활용, 디지털 자산관리 사업부문 확장 추진 등과 같은 소매고객 영업전략을 구사한 것으로 파악된다. 한편 이러한 증권사의 소매고객 영업전략이 실질적인 고객유치로 이어지지 않고 과도한 가격경쟁으로 증권사의 수익성을 악화한다는 우려가 있다. 또한 증권사의 당초 기대와 달리 소매금융사업의 수익원다변화 효과도 나타나지 않을 것이라는 지적도 있다.

이에 본 보고서에서는 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략의 변화가 위탁매매 소매고객의 유치, 위탁매매 사업부문의 수익성, 소매금융사업의 수익원다변화에 미친 효과를 살펴보았다. 그 결과, 위탁매매수수료 평생무료 혜택이 위탁매매 소매고객 증가에 미친 영향은 뚜렷해 보이나, 위탁매매 사업부문의 수익성 감소에 미친 영향은 비대면 계좌개설 허용에 따른 비용감소를 고려할 때 분명치 않아 보인다. 한편 위탁매매 사업부문에 치중해 소매고객 영업전략을 구사한 증권사의 경우 위탁매매 사업부문에 대한 의존도가 증가한 반면, 그 외 다른 소매금융 사업부문에서도 소매고객 영업전략을 구사한 증권사의 경우 위탁매매 신규고객의 증가에도 불구하고 수익원다변화가 유지되거나 다소 향상된 것으로 추정된다.

앞으로도 증권사의 소매금융사업에 상당한 변화가 있을 것으로 예상된다. 특히 디지털금융이 진전할수록 공급자 중심의 서비스방식은 외면받기 쉽고 소비자의 주도권이 더 강화될 것으로 예상된다. 이 점에서 증권사가 디지털금융 시대에 소매금융사업에서 경쟁력을 갖추려면 다음의 세 가지 요건을 최소한 충족해야 할 것으로 판단된다. 첫째, 증권사는 소매고객 입장에서 이용하기에 편리하고 수월한 디지털 채널과 서비스를 제공할 수 있어야 한다. 둘째, 증권사는 위탁매매 중심의 소매금융사업에서 탈피하고 소매고객의 니즈에 맞게 다양한 소매금융서비스를 공급할 수 있어야 한다. 셋째, 증권사는 고객유치 및 상품판매 중심의 소매고객 영업전략을 고객관리 및 자산관리 중심으로 전환하는 노력도 지속해야 한다.

이에 본 보고서에서는 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략의 변화가 위탁매매 소매고객의 유치, 위탁매매 사업부문의 수익성, 소매금융사업의 수익원다변화에 미친 효과를 살펴보았다. 그 결과, 위탁매매수수료 평생무료 혜택이 위탁매매 소매고객 증가에 미친 영향은 뚜렷해 보이나, 위탁매매 사업부문의 수익성 감소에 미친 영향은 비대면 계좌개설 허용에 따른 비용감소를 고려할 때 분명치 않아 보인다. 한편 위탁매매 사업부문에 치중해 소매고객 영업전략을 구사한 증권사의 경우 위탁매매 사업부문에 대한 의존도가 증가한 반면, 그 외 다른 소매금융 사업부문에서도 소매고객 영업전략을 구사한 증권사의 경우 위탁매매 신규고객의 증가에도 불구하고 수익원다변화가 유지되거나 다소 향상된 것으로 추정된다.

앞으로도 증권사의 소매금융사업에 상당한 변화가 있을 것으로 예상된다. 특히 디지털금융이 진전할수록 공급자 중심의 서비스방식은 외면받기 쉽고 소비자의 주도권이 더 강화될 것으로 예상된다. 이 점에서 증권사가 디지털금융 시대에 소매금융사업에서 경쟁력을 갖추려면 다음의 세 가지 요건을 최소한 충족해야 할 것으로 판단된다. 첫째, 증권사는 소매고객 입장에서 이용하기에 편리하고 수월한 디지털 채널과 서비스를 제공할 수 있어야 한다. 둘째, 증권사는 위탁매매 중심의 소매금융사업에서 탈피하고 소매고객의 니즈에 맞게 다양한 소매금융서비스를 공급할 수 있어야 한다. 셋째, 증권사는 고객유치 및 상품판매 중심의 소매고객 영업전략을 고객관리 및 자산관리 중심으로 전환하는 노력도 지속해야 한다.

Ⅰ. 서론

2016년 3월 증권사에 대하여 비대면 계좌개설이 허용되기 전까지는 소매고객이 주식에 투자하기 위해 증권위탁매매계좌를 개설하거나 금융투자상품에 가입하려면 은행이나 증권사 지점을 방문해야 했다. 그러나 2015년 5월 금융위원회가 비대면에서도 실명 및 본인 여부를 확인할 수 있도록 허용함에 따라 2016년 3월부터는 소매고객이 은행이나 증권사 지점을 방문하지 않아도 비대면으로 계좌를 개설할 수 있게 되었다(금융위원회, 2015. 5. 18; 2016. 2. 18). 비대면 계좌개설 허용은 증권사의 소매금융사업에 여러 방면으로 영향을 미칠 수 있다. 먼저 증권사의 소매고객에 대한 접점이 확대될 수 있다. 이전에는 증권사가 은행 지점망에 크게 의존했다면 비대면 계좌개설 허용으로 디지털 채널을 적극적으로 활용할 유인이 증권사에게 생겼다. 또한 소매고객의 계좌개설 비용이 낮아져 증권사는 신규고객의 유입뿐만 아니라 기존고객의 전환을 이전보다 더 크게 기대할 수 있다. 그만큼 증권사의 소매고객 유치경쟁이 심화될 수 있다. 이에 따라 증권사의 소매금융서비스 가격이 낮아지고 위탁매매 외 다른 소매금융서비스에 대한 수요도 증대될 수 있다.

실제 2016년 3월 이후 증권사의 소매고객 영업전략에 이전과 다른 양상의 변화가 있었던 것으로 파악된다. 첫째, 비대면 계좌개설 신규고객에게 위탁매매수수료 평생무료 혜택을 제공하는 증권사가 나타나기 시작했다. 둘째, 위탁매매와 직간접적으로 연계되어 있는 신용거래융자와 현금관리계좌(Cash Management Account: CMA)의 가격경쟁이 증대되었다. 셋째, 증권사가 신규고객을 유치하기 위해 고객기반이 튼튼한 핀테크기업의 디지털 플랫폼을 활용하기 시작하였다. 넷째, 새로운 수익원 확보를 위해 디지털 자산관리 사업부문 확장을 추진하고 있다. 한편 증권사의 위탁매매 고객유치 경쟁에 대한 우려의 목소리도 존재한다. 위탁매매수수료가 이미 충분히 낮은 상태에서 평생무료 혜택이 위탁매매 소매고객의 증가에 제한적인 반면, 증권사의 수익성을 악화시킬 수 있기 때문이다. 또한 위탁매매 소매고객이 증권사의 다른 소매금융서비스를 이용할 가능성이 높지 않다면 증권사가 당초 기대했던 수익원다변화 효과도 나타나지 않을 수 있기 때문이다.1)

본 보고서에서는 상기 배경과 논의를 바탕으로 비대면 계좌개설 허용 이후 증권사 소매금융사업의 변화를 살펴보고자 한다. 이를 위해 제Ⅱ장에서는 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략의 변화를 주요 증권사를 대상으로 실시한 면접조사 결과를 토대로 정리하였다. 제Ⅲ장에서는 증권사의 소매고객 영업전략의 변화에 따른 효과를 위탁매매 소매고객 유치에 미친 효과, 위탁매매 사업부문의 수익성에 미친 효과, 소매금융사업의 수익원다변화에 미친 효과로 나누어 분석하였다. 마지막으로 제Ⅳ장에서는 본 보고서를 요약하고 증권사에 주는 시사점을 제시하였다.

Ⅱ. 비대면 계좌개설 허용과 소매고객 영업전략 변화

1. 비대면 계좌개설 허용

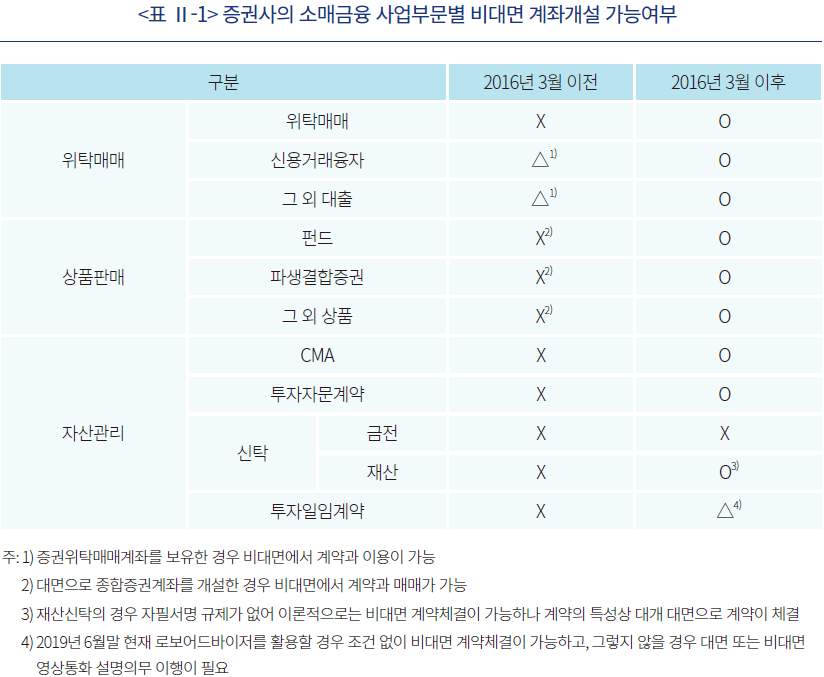

2015년 5월 18일 금융위원회는 「계좌 개설시 실명확인 방식 합리화 방안」을 발표하고 금융회사가 비대면에서도 금융거래자의 실명 및 본인 여부를 확인할 수 있도록 허용하였다(금융위원회, 2015. 5. 18). 이에 따라 증권사의 경우 2016년 3월부터 비대면에서도 계좌를 개설하거나 계약을 체결할 수 있게 되었다(금융위원회, 2016. 2. 18). 그럼에도 불구하고 증권사의 모든 소매금융서비스의 계약이 비대면에서 체결될 수 있는 것은 아니다. 투자일임계약의 경우 금융투자업규정 제4-77조 18호에 따른 대면 설명의무 규제로, 특정금전신탁의 경우 자본시장법 시행령 제104조에 따른 자필서명 규제로 비대면 계약 체결이 사실상 제한받고 있다. 한편 금융위원회는 로보어드바이저(robo-advisor)의 활성화를 위해 투자일임계약에 대한 대면 설명의무 규제를 지속적으로 완화하였다(금융위원회, 2018. 6. 27; 2019. 3. 20). 2018년 6월 27일 금융투자업규정 개정을 통해 자기자본 요건(40억원 이상) 또는 영상통화 조건을 충족할 경우 비대면 설명의무 이행을 허용하였고, 2019년 3월 20일 금융투자업규정 개정을 통해 로보어드바이저를 활용할 경우에 한하여 비대면 설명의무 이행을 전면 허용하였다.

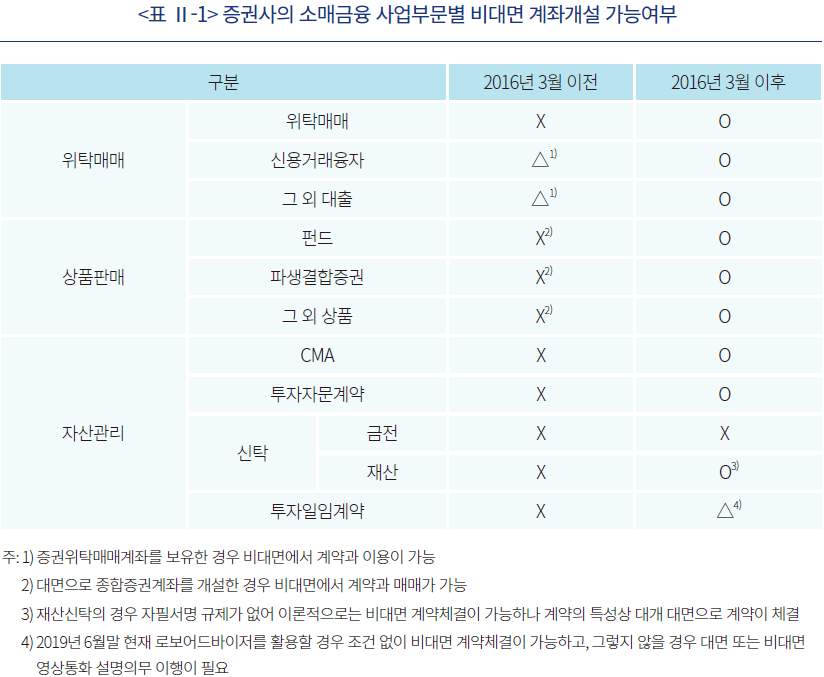

2019년 6월말 현재 증권사의 소매금융 사업부문별로 비대면 계좌개설 가능여부를 살펴보면 <표 Ⅱ-1>과 같다.2) 2016년 3월 이전에는 소매고객이 증권사의 소매금융서비스를 이용하기 위해서는 증권사나 은행 지점을 직접 방문해야 했다. 다만 대면으로 증권위탁매매계좌나 종합증권계좌를 개설하면 비대면으로 유가증권담보대출을 신청하거나 금융투자상품에 가입할 수 있었다. 예를 들면, 증권사의 종합증권계좌를 개설한 경우 비대면으로도 펀드나 파생결합증권에 투자할 수 있었다. 그러나 2016년 3월부터 비대면 계좌개설이 허용되면서 소매고객은 증권사나 은행 지점을 방문하거나 또는 증권사의 종합증권계좌를 보유하고 있지 않아도 특정금전신탁과 투자일임계약을 제외한 모든 소매금융서비스를 비대면 채널을 통해 자유롭게 이용할 수 있게 되었다.

2016년 3월 증권사에 대하여 비대면 계좌개설이 허용되기 전까지는 소매고객이 주식에 투자하기 위해 증권위탁매매계좌를 개설하거나 금융투자상품에 가입하려면 은행이나 증권사 지점을 방문해야 했다. 그러나 2015년 5월 금융위원회가 비대면에서도 실명 및 본인 여부를 확인할 수 있도록 허용함에 따라 2016년 3월부터는 소매고객이 은행이나 증권사 지점을 방문하지 않아도 비대면으로 계좌를 개설할 수 있게 되었다(금융위원회, 2015. 5. 18; 2016. 2. 18). 비대면 계좌개설 허용은 증권사의 소매금융사업에 여러 방면으로 영향을 미칠 수 있다. 먼저 증권사의 소매고객에 대한 접점이 확대될 수 있다. 이전에는 증권사가 은행 지점망에 크게 의존했다면 비대면 계좌개설 허용으로 디지털 채널을 적극적으로 활용할 유인이 증권사에게 생겼다. 또한 소매고객의 계좌개설 비용이 낮아져 증권사는 신규고객의 유입뿐만 아니라 기존고객의 전환을 이전보다 더 크게 기대할 수 있다. 그만큼 증권사의 소매고객 유치경쟁이 심화될 수 있다. 이에 따라 증권사의 소매금융서비스 가격이 낮아지고 위탁매매 외 다른 소매금융서비스에 대한 수요도 증대될 수 있다.

실제 2016년 3월 이후 증권사의 소매고객 영업전략에 이전과 다른 양상의 변화가 있었던 것으로 파악된다. 첫째, 비대면 계좌개설 신규고객에게 위탁매매수수료 평생무료 혜택을 제공하는 증권사가 나타나기 시작했다. 둘째, 위탁매매와 직간접적으로 연계되어 있는 신용거래융자와 현금관리계좌(Cash Management Account: CMA)의 가격경쟁이 증대되었다. 셋째, 증권사가 신규고객을 유치하기 위해 고객기반이 튼튼한 핀테크기업의 디지털 플랫폼을 활용하기 시작하였다. 넷째, 새로운 수익원 확보를 위해 디지털 자산관리 사업부문 확장을 추진하고 있다. 한편 증권사의 위탁매매 고객유치 경쟁에 대한 우려의 목소리도 존재한다. 위탁매매수수료가 이미 충분히 낮은 상태에서 평생무료 혜택이 위탁매매 소매고객의 증가에 제한적인 반면, 증권사의 수익성을 악화시킬 수 있기 때문이다. 또한 위탁매매 소매고객이 증권사의 다른 소매금융서비스를 이용할 가능성이 높지 않다면 증권사가 당초 기대했던 수익원다변화 효과도 나타나지 않을 수 있기 때문이다.1)

본 보고서에서는 상기 배경과 논의를 바탕으로 비대면 계좌개설 허용 이후 증권사 소매금융사업의 변화를 살펴보고자 한다. 이를 위해 제Ⅱ장에서는 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략의 변화를 주요 증권사를 대상으로 실시한 면접조사 결과를 토대로 정리하였다. 제Ⅲ장에서는 증권사의 소매고객 영업전략의 변화에 따른 효과를 위탁매매 소매고객 유치에 미친 효과, 위탁매매 사업부문의 수익성에 미친 효과, 소매금융사업의 수익원다변화에 미친 효과로 나누어 분석하였다. 마지막으로 제Ⅳ장에서는 본 보고서를 요약하고 증권사에 주는 시사점을 제시하였다.

Ⅱ. 비대면 계좌개설 허용과 소매고객 영업전략 변화

1. 비대면 계좌개설 허용

2015년 5월 18일 금융위원회는 「계좌 개설시 실명확인 방식 합리화 방안」을 발표하고 금융회사가 비대면에서도 금융거래자의 실명 및 본인 여부를 확인할 수 있도록 허용하였다(금융위원회, 2015. 5. 18). 이에 따라 증권사의 경우 2016년 3월부터 비대면에서도 계좌를 개설하거나 계약을 체결할 수 있게 되었다(금융위원회, 2016. 2. 18). 그럼에도 불구하고 증권사의 모든 소매금융서비스의 계약이 비대면에서 체결될 수 있는 것은 아니다. 투자일임계약의 경우 금융투자업규정 제4-77조 18호에 따른 대면 설명의무 규제로, 특정금전신탁의 경우 자본시장법 시행령 제104조에 따른 자필서명 규제로 비대면 계약 체결이 사실상 제한받고 있다. 한편 금융위원회는 로보어드바이저(robo-advisor)의 활성화를 위해 투자일임계약에 대한 대면 설명의무 규제를 지속적으로 완화하였다(금융위원회, 2018. 6. 27; 2019. 3. 20). 2018년 6월 27일 금융투자업규정 개정을 통해 자기자본 요건(40억원 이상) 또는 영상통화 조건을 충족할 경우 비대면 설명의무 이행을 허용하였고, 2019년 3월 20일 금융투자업규정 개정을 통해 로보어드바이저를 활용할 경우에 한하여 비대면 설명의무 이행을 전면 허용하였다.

2019년 6월말 현재 증권사의 소매금융 사업부문별로 비대면 계좌개설 가능여부를 살펴보면 <표 Ⅱ-1>과 같다.2) 2016년 3월 이전에는 소매고객이 증권사의 소매금융서비스를 이용하기 위해서는 증권사나 은행 지점을 직접 방문해야 했다. 다만 대면으로 증권위탁매매계좌나 종합증권계좌를 개설하면 비대면으로 유가증권담보대출을 신청하거나 금융투자상품에 가입할 수 있었다. 예를 들면, 증권사의 종합증권계좌를 개설한 경우 비대면으로도 펀드나 파생결합증권에 투자할 수 있었다. 그러나 2016년 3월부터 비대면 계좌개설이 허용되면서 소매고객은 증권사나 은행 지점을 방문하거나 또는 증권사의 종합증권계좌를 보유하고 있지 않아도 특정금전신탁과 투자일임계약을 제외한 모든 소매금융서비스를 비대면 채널을 통해 자유롭게 이용할 수 있게 되었다.

비대면 계좌계설 허용은 세 가지 측면에서 증권사의 소매금융사업에 영향을 미칠 수 있다. 첫째, 증권사의 소매고객 접점이 크게 확대될 수 있다. 증권사는 은행에 비해 상대적으로 지점망이 좁기 때문에 대부분의 증권사는 상대적으로 지점망이 넓어 고객의 접근성이 높은 은행과 가상계좌 업무제휴를 체결하여 소매고객에게 계좌개설 편의를 제공하였다.3) 종합증권계좌의 경우에도 마찬가지다. 그러나 비대면 계좌개설 허용으로 증권사는 은행 지점망에 의존하지 않고도 소매고객을 대상으로 직접 영업할 수 있게 되었다. 둘째, 증권사의 소매금융사업의 영역이 확장될 수 있다. 비대면 계좌개설이 허용되기 이전에는 증권사는 주로 종합증권계좌를 보유한 소매고객을 대상으로 영업할 수 있었던 반면, 비대면 계좌개설이 허용되면서부터 종합증권계좌 보유여부와 상관없이 모든 소매고객을 대상으로 영업할 수 있기 때문이다. 셋째, 소매고객의 계좌개설 비용이 낮아진 만큼 증권사 간에 고객유치 경쟁이 심화될 수 있다. 결과적으로 증권사의 소매금융서비스 가격이 낮아지고 위탁매매 외 다른 소매금융서비스에 대한 수요도 증대될 수 있다.

그럼에도 불구하고 비대면 계좌개설 허용이 증권사의 소매금융사업에 미치는 영향은 증권사가 소매고객에게 비대면으로 접근할 수 있는 디지털 채널과 서비스를 얼마나 효과적으로 제공하느냐에 따라 좌우될 수 있다. 소매고객이 비대면에서 증권사의 계좌를 편리하게 개설할 수 없거나 소매고객의 금융서비스에 대한 수요를 충족하지 못하면 비대면 계좌개설 허용 자체가 증권사의 소매금융사업에 미치는 영향은 매우 제한적일 것이기 때문이다.

2. 소매고객 영업전략 변화

비대면 계좌개설이 허용된 이후 증권사의 소매고객 영업전략에 나타난 변화는 크게 네 가지로 파악된다.4) 첫 번째 변화는 비대면 신규고객을 대상으로 위탁매매수수료 평생무료 혜택을 제공하기 시작한 점이다. 두 번째 변화는 위탁매매와 직간접적으로 연계되어 있는 신용거래융자와 CMA의 가격경쟁이 나타난 점이다. 세 번째 변화는 비대면에서의 소매고객 접점을 확대하기 위해 이전과 다른 양상으로 고객기반이 튼튼한 핀테크기업의 디지털 플랫폼을 적극적으로 활용한다는 점이다. 네 번째 변화는 소매고객을 대상으로 하는 디지털 자산관리 사업부문의 확장을 추진하고 있다는 점이다. 다만 이러한 소매고객 영업전략의 변화는 증권사 간에 상당한 편차를 보인다.

가. 위탁매매수수료 평생무료 혜택 제공

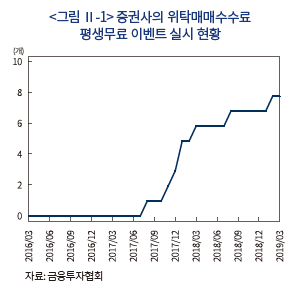

증권사는 2000년대 초반부터 위탁매매수수료 할인 또는 무료 이벤트를 지속적으로 실시해 왔다. 그러나 비대면 계좌개설이 허용된 2016년 3월 전후로 세 가지 측면에서 그 양상이 바뀐 것으로 파악된다. 첫째, 이벤트 적용기간이 대폭 증가하였다. 2016년 3월 이전에도 이벤트 적용기간이 길어지는 추세였으나 짧으면 3개월, 길면 3년이었다. 이후에는 이벤트 적용기간이 5년, 7년, 10년으로 길어지다가 2017년 8월 처음으로 기존의 한시무료와 다르게 평생무료를 제공하는 증권사가 나타났다. 둘째, 동일한 수준의 이벤트 경쟁에 참여하는 증권사 수가 눈에 띄게 감소하였다. 2016년 3월 이전에는 한 증권사가 위탁매매수수료를 할인하거나 면제하면 다른 증권사들도 대거 동조하는 경향을 보였다(이석훈, 2016b). 이후에는 이벤트 동조화 경향이 약화된 것으로 보인다. 셋째, 대형 증권사가 중소형 증권사보다 더 적극적이고 공격적으로 이벤트를 실시하였다. 이는 중소형 증권사의 경우 위탁매매수수료 평생무료에 따른 비용부담을 보전할 여력이 상대적으로 부족하기 때문인 것으로 확인된다.5)

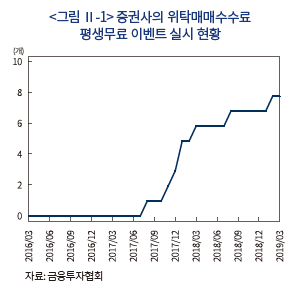

<그림 Ⅱ-1>은 증권사의 위탁매매수수료 평생무료 이벤트 실시현황을 보여주고 있다. 2019년 3월말까지 8개 증권사가 위탁매매수수료 평생무료 이벤트를 실시하고 있었으며, 1개 대형 증권사도 2019년 6월부터 한시적으로 동참한 것으로 파악된다. 2012년과 2013년에는 17개 증권사 모두가, 2015년에는 13개 증권사가 위탁매매수수료 한시무료 이벤트를 실시한 것과 비교할 때 상대적으로 적은 수치라고 볼 수 있다(이석훈, 2016b). 한편 최근 2~3년간 해외주식투자에 대한 수요가 증가하고 있는 점을 고려하여 증권사 일부는 국내주식뿐만 아니라 해외주식까지 평생무료 혜택을 제공하기도 한다. 또한 타 증권사 계좌의 주식을 입고하는 경우에는 최대 300만원까지 현금 혜택을 제공하는 증권사도 있다. 몇몇 중대형 증권사는 비대면에서 신규로 계좌를 개설하는 고객에게 일정 금액의 현금을 제공하기도 한다.

그럼에도 불구하고 비대면 계좌개설 허용이 증권사의 소매금융사업에 미치는 영향은 증권사가 소매고객에게 비대면으로 접근할 수 있는 디지털 채널과 서비스를 얼마나 효과적으로 제공하느냐에 따라 좌우될 수 있다. 소매고객이 비대면에서 증권사의 계좌를 편리하게 개설할 수 없거나 소매고객의 금융서비스에 대한 수요를 충족하지 못하면 비대면 계좌개설 허용 자체가 증권사의 소매금융사업에 미치는 영향은 매우 제한적일 것이기 때문이다.

2. 소매고객 영업전략 변화

비대면 계좌개설이 허용된 이후 증권사의 소매고객 영업전략에 나타난 변화는 크게 네 가지로 파악된다.4) 첫 번째 변화는 비대면 신규고객을 대상으로 위탁매매수수료 평생무료 혜택을 제공하기 시작한 점이다. 두 번째 변화는 위탁매매와 직간접적으로 연계되어 있는 신용거래융자와 CMA의 가격경쟁이 나타난 점이다. 세 번째 변화는 비대면에서의 소매고객 접점을 확대하기 위해 이전과 다른 양상으로 고객기반이 튼튼한 핀테크기업의 디지털 플랫폼을 적극적으로 활용한다는 점이다. 네 번째 변화는 소매고객을 대상으로 하는 디지털 자산관리 사업부문의 확장을 추진하고 있다는 점이다. 다만 이러한 소매고객 영업전략의 변화는 증권사 간에 상당한 편차를 보인다.

가. 위탁매매수수료 평생무료 혜택 제공

증권사는 2000년대 초반부터 위탁매매수수료 할인 또는 무료 이벤트를 지속적으로 실시해 왔다. 그러나 비대면 계좌개설이 허용된 2016년 3월 전후로 세 가지 측면에서 그 양상이 바뀐 것으로 파악된다. 첫째, 이벤트 적용기간이 대폭 증가하였다. 2016년 3월 이전에도 이벤트 적용기간이 길어지는 추세였으나 짧으면 3개월, 길면 3년이었다. 이후에는 이벤트 적용기간이 5년, 7년, 10년으로 길어지다가 2017년 8월 처음으로 기존의 한시무료와 다르게 평생무료를 제공하는 증권사가 나타났다. 둘째, 동일한 수준의 이벤트 경쟁에 참여하는 증권사 수가 눈에 띄게 감소하였다. 2016년 3월 이전에는 한 증권사가 위탁매매수수료를 할인하거나 면제하면 다른 증권사들도 대거 동조하는 경향을 보였다(이석훈, 2016b). 이후에는 이벤트 동조화 경향이 약화된 것으로 보인다. 셋째, 대형 증권사가 중소형 증권사보다 더 적극적이고 공격적으로 이벤트를 실시하였다. 이는 중소형 증권사의 경우 위탁매매수수료 평생무료에 따른 비용부담을 보전할 여력이 상대적으로 부족하기 때문인 것으로 확인된다.5)

<그림 Ⅱ-1>은 증권사의 위탁매매수수료 평생무료 이벤트 실시현황을 보여주고 있다. 2019년 3월말까지 8개 증권사가 위탁매매수수료 평생무료 이벤트를 실시하고 있었으며, 1개 대형 증권사도 2019년 6월부터 한시적으로 동참한 것으로 파악된다. 2012년과 2013년에는 17개 증권사 모두가, 2015년에는 13개 증권사가 위탁매매수수료 한시무료 이벤트를 실시한 것과 비교할 때 상대적으로 적은 수치라고 볼 수 있다(이석훈, 2016b). 한편 최근 2~3년간 해외주식투자에 대한 수요가 증가하고 있는 점을 고려하여 증권사 일부는 국내주식뿐만 아니라 해외주식까지 평생무료 혜택을 제공하기도 한다. 또한 타 증권사 계좌의 주식을 입고하는 경우에는 최대 300만원까지 현금 혜택을 제공하는 증권사도 있다. 몇몇 중대형 증권사는 비대면에서 신규로 계좌를 개설하는 고객에게 일정 금액의 현금을 제공하기도 한다.

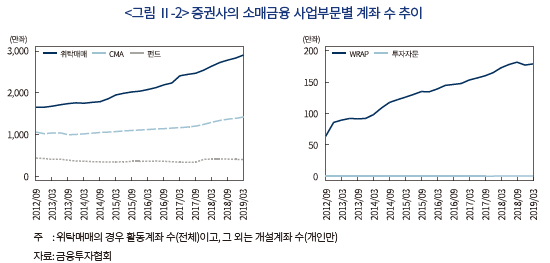

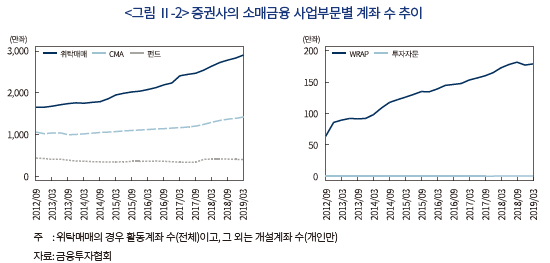

증권사가 위탁매매 소매고객을 대상으로 유치경쟁을 실시하는 주된 이유는 소매금융사업에서 위탁매매가 차지하는 비중이 여전히 높기 때문이다. <그림 Ⅱ-2>는 2012년 9월부터 2019년 3월까지 소매금융서비스를 제공하고 있는 것으로 판단되는 28개 증권사의 소매금융 사업부문별 계좌 수 추이를 보여주고 있다.6) 2019년 3월말 위탁매매활동계좌 수는 3,010만좌로 개인의 CMA계좌 수 1,483만좌의 2배를 상회한다.7) 증권사의 개인 펀드계좌 수는 419만좌이고 개인 랩어카운트(WRAP) 계좌 수는 185만좌로 집계된다. 각각 위탁매매활동계좌 수의 13.9%와 6.15%를 차지한다. 증권사의 개인 투자자문계약 수는 매우 저조하다.8) 또한 각각의 계좌 수 추이를 보더라도 위탁매매활동계좌 수의 증가 추세가 가장 가파르다. 그만큼 증권사는 위탁매매 사업부문을 앞으로도 비중있는 소매금융사업으로 가져갈 가능성이 크다.

나. 다른 소매금융서비스의 가격경쟁 증대

증권사에 대한 비대면 계좌개설 허용은 위탁매매와 직간접적으로 연계되어 있는 신용거래융자와 CMA에 대한 가격경쟁에도 영향을 미친 것으로 파악된다. 이는 앞서 살펴본 바와 같이 증권사의 소매금융사업에 있어 위탁매매 사업부문이 차지하는 비중이 높기 때문인 것으로 이해된다. 참고로 신용거래융자는 증권사가 위탁매매 고객에게 주식매입을 조건으로 자금을 제공하는 대출상품이다. CMA는 하루만 자금을 예치해도 이자를 지급하는 계좌이며 증권사에 따라 위탁매매계좌로 활용되는 경우도 있다.

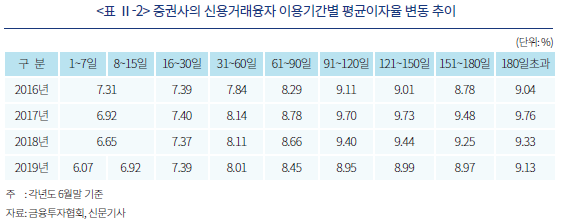

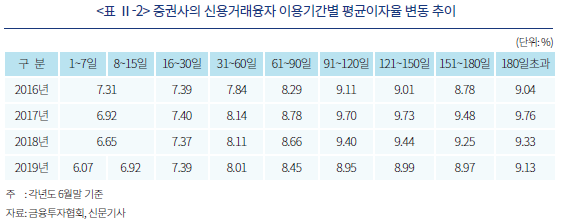

신용거래융자의 경우 2016년 7월 전후로 대출금리 인하경쟁이 본격적으로 일어난 것으로 파악된다.9) <표 Ⅱ-2>에 나타난 바와 같이 2016년 7월부터 2019년 6월까지 신용거래융자의 이용기간별 평균이자율 변동 추이를 살펴보면 다음과 같은 특징을 발견할 수 있다. 첫째, 증권사들은 처음에 신용거래융자의 이용기간 16~30일을 기점으로 이보다 이용기간이 짧은 경우 대출금리를 인하하는 대신에 이용기간이 길수록 대출금리를 더 인상하였다. 2016년 6월말과 2017년 6월말 신용거래융자의 이용기간별 평균이자율을 비교해보면 알 수 있다. 둘째, 이후 이용기간 16~30일인 경우를 제외한 나머지 이용기간에 대해 대출금리를 지속적으로 인하하였다. 셋째, 2018년 12월부터 신용거래융자의 이용기간 1~7일 구간을 신설하여 동 구간의 대출금리를 인하하고 그 대신에 8~15일 구간의 대출금리를 인상하였다. 이전에는 이용기간 15일 이내에 대해 동일한 대출금리가 적용되었다.

증권사에 대한 비대면 계좌개설 허용은 위탁매매와 직간접적으로 연계되어 있는 신용거래융자와 CMA에 대한 가격경쟁에도 영향을 미친 것으로 파악된다. 이는 앞서 살펴본 바와 같이 증권사의 소매금융사업에 있어 위탁매매 사업부문이 차지하는 비중이 높기 때문인 것으로 이해된다. 참고로 신용거래융자는 증권사가 위탁매매 고객에게 주식매입을 조건으로 자금을 제공하는 대출상품이다. CMA는 하루만 자금을 예치해도 이자를 지급하는 계좌이며 증권사에 따라 위탁매매계좌로 활용되는 경우도 있다.

신용거래융자의 경우 2016년 7월 전후로 대출금리 인하경쟁이 본격적으로 일어난 것으로 파악된다.9) <표 Ⅱ-2>에 나타난 바와 같이 2016년 7월부터 2019년 6월까지 신용거래융자의 이용기간별 평균이자율 변동 추이를 살펴보면 다음과 같은 특징을 발견할 수 있다. 첫째, 증권사들은 처음에 신용거래융자의 이용기간 16~30일을 기점으로 이보다 이용기간이 짧은 경우 대출금리를 인하하는 대신에 이용기간이 길수록 대출금리를 더 인상하였다. 2016년 6월말과 2017년 6월말 신용거래융자의 이용기간별 평균이자율을 비교해보면 알 수 있다. 둘째, 이후 이용기간 16~30일인 경우를 제외한 나머지 이용기간에 대해 대출금리를 지속적으로 인하하였다. 셋째, 2018년 12월부터 신용거래융자의 이용기간 1~7일 구간을 신설하여 동 구간의 대출금리를 인하하고 그 대신에 8~15일 구간의 대출금리를 인상하였다. 이전에는 이용기간 15일 이내에 대해 동일한 대출금리가 적용되었다.

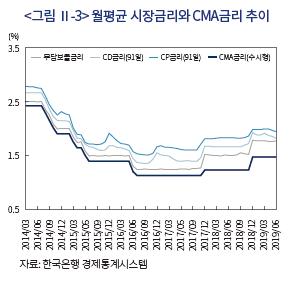

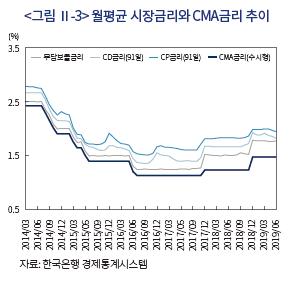

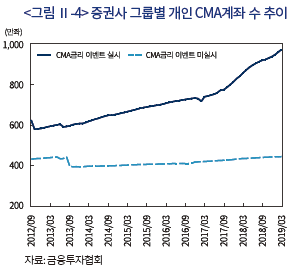

CMA에 대한 가격경쟁은 <그림 Ⅱ-3>에 나타난 월평균 CMA금리 추세만을 살펴보면 일어나지 않은 것처럼 보인다. 이는 일부 대형 증권사 위주로 CMA금리가 제한적으로 인상되었기 때문이다. 참고로 CMA금리는 일반적으로 시장금리보다 낮다. 월평균 CMA금리(수시형)는 시장금리의 등락에 따라 대체적으로 동반 등락하는 추세를 보이며, 월평균 무담보콜금리, CD금리(91일), CP금리(91일)보다 최대 0.63%p까지 낮은 것으로 파악된다.10) 특히 2016년 6월 월평균 CMA금리 (수시형)가 전월대비 0.09%p 하락한 이후 시장금리가 상승하는 추세만큼 동반 상승하지 않은 것으로 보인다. 그러나 2017년 초반부터 일부 증권사가 CMA 고객유치를 위해 시장금리보다 높은 3% 대의 우대금리를 제시한 것으로 파악된다. 2019년 3월말 현재 CMA를 취급하는 증권사 22개 중에서 2016년 3월 비대면 계좌개설이 허용된 이후 CMA금리 이벤트를 실시하거나 발행어음형 CMA를 출시한 증권사는 7개이다.

예를 들면, 한 증권사는 2017년 7월부터 간편송금업체인 토스와 제휴하여 비대면으로 신규계좌를 개설한 고객이 우대조건을 충족할 경우 연 2.1%의 금리를 제공하는 이벤트를 실시하였으며, 2018년 7월말까지 약 57만좌가 신규계좌로 개설되는 실적을 올렸다. 이에 대응하여 몇몇 증권사들도 각각 네이버페이, 카카오페이, 페이코, 시럽과 제휴하여 최대 연 3.0~5.0%의 금리를 제공하는 신규계좌 개설과 우대금리 이벤트를 경쟁적으로 실시하였다. 특히 두 증권사가 각각 2017년 11월과 2018년 5월에 단기금융업을 인가받고 최대 연 5.0%의 금리를 제공하는 발행어음형 CMA를 출시하면서 CMA의 신규계좌 개설이 큰 폭으로 증가하였다. 2019월 3월말 개인의 발행어음형 CMA계좌 수는 약 21만좌로 집계된다.

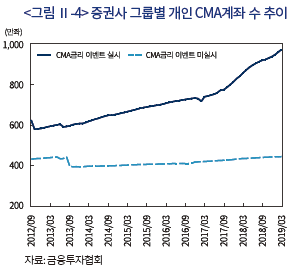

증권사의 CMA 우대금리 경쟁은 CMA 고객유치 증가에 영향을 미친 것으로 확인된다. <그림 Ⅱ-4>에 나타난 바와 같이 2012년 9월말부터 2019년 3월말까지 CMA 우대금리 이벤트 실시여부에 따라 구분한 증권사 그룹의 개인 CMA계좌 수 추이를 살펴보면, CMA 우대금리 이벤트를 실시한 증권사 그룹의 개인 CMA계좌 수가 2017년 7월부터 이전보다 빠르게 증가한 것을 알수 있다. 2017년 6월말부터 2019년 3월말까지 약 200만좌가 순증하였다. 이와 반대로 그렇지 않은 증권사 그룹의 경우 예년과 거의 비슷하게 완만한 증가 추세를 보인다.

증권사의 CMA 우대금리 경쟁은 CMA 고객유치 증가에 영향을 미친 것으로 확인된다. <그림 Ⅱ-4>에 나타난 바와 같이 2012년 9월말부터 2019년 3월말까지 CMA 우대금리 이벤트 실시여부에 따라 구분한 증권사 그룹의 개인 CMA계좌 수 추이를 살펴보면, CMA 우대금리 이벤트를 실시한 증권사 그룹의 개인 CMA계좌 수가 2017년 7월부터 이전보다 빠르게 증가한 것을 알수 있다. 2017년 6월말부터 2019년 3월말까지 약 200만좌가 순증하였다. 이와 반대로 그렇지 않은 증권사 그룹의 경우 예년과 거의 비슷하게 완만한 증가 추세를 보인다.

다. 핀테크기업의 디지털 플랫폼 활용

비대면 계좌개설 허용으로 확연하게 달라진 증권사의 소매고객 영업전략 중 하나는 신규고객 유치를 위해 고객기반이 튼튼한 핀테크기업의 디지털 채널을 적극적으로 활용한다는 점이다. 이전에도 증권사는 소셜네트워크(social network)나 인터넷포털(internet portal)에 각종 이벤트를 광고하는 방식으로 신규고객을 유치하였다. 그러나 비대면 계좌개설이 허용되면서 증권사는 핀테크기업과 한시적 또는 상시적 업무제휴를 통해 핀테크기업의 고객을 대상으로 신규고객을 직접 유치하고 있는 것으로 조사된다. 이는 증권사가 불특정 다수를 대상으로 이벤트를 광고하고 신규고객이 유입되는 것을 기다리는 것보다 이미 상당한 고객기반을 확보한 핀테크기업을 통해 직접 고객을 유치하는 것이 더 효과적이라고 판단하기 때문인 것으로 파악된다.

증권사는 핀테크기업과 업무제휴를 통해 주로 종합증권계좌, CMA, 펀드계좌에 대한 비대면 계좌개설 서비스를 제공하는 것으로 파악된다. <표 Ⅱ-3>에 나타난 바와 같이 증권사와 업무제휴를 체결한 핀테크기업으로는 네이버페이(2,400만명), 카카오페이(2,500만명), 삼성페이(1,000만명), 토스(190만명), 시럽(240만명), 카카오뱅크(900만명), 케이뱅크(100만명) 등이 대표적이다.11) 그만큼 증권사는 금융투자 경험이 없는 새로운 고객층을 접할 수 있는 기회를 가질 수 있고, 은행 지점망에 대한 의존도를 낮출 수 있다고 볼 수 있다. 다만 일부 증권사의 경우 핀테크기업과의 업무제휴 조건 등을 협의하는 과정에서 의견불일치로 업무제휴가 무산되는 경우도 많은 것으로 전언된다. 이는 핀테크기업이 자사 제휴조건이나 이벤트 혜택을 무리하게 요구하기 때문인 것으로 파악된다.

비대면 계좌개설 허용으로 확연하게 달라진 증권사의 소매고객 영업전략 중 하나는 신규고객 유치를 위해 고객기반이 튼튼한 핀테크기업의 디지털 채널을 적극적으로 활용한다는 점이다. 이전에도 증권사는 소셜네트워크(social network)나 인터넷포털(internet portal)에 각종 이벤트를 광고하는 방식으로 신규고객을 유치하였다. 그러나 비대면 계좌개설이 허용되면서 증권사는 핀테크기업과 한시적 또는 상시적 업무제휴를 통해 핀테크기업의 고객을 대상으로 신규고객을 직접 유치하고 있는 것으로 조사된다. 이는 증권사가 불특정 다수를 대상으로 이벤트를 광고하고 신규고객이 유입되는 것을 기다리는 것보다 이미 상당한 고객기반을 확보한 핀테크기업을 통해 직접 고객을 유치하는 것이 더 효과적이라고 판단하기 때문인 것으로 파악된다.

증권사는 핀테크기업과 업무제휴를 통해 주로 종합증권계좌, CMA, 펀드계좌에 대한 비대면 계좌개설 서비스를 제공하는 것으로 파악된다. <표 Ⅱ-3>에 나타난 바와 같이 증권사와 업무제휴를 체결한 핀테크기업으로는 네이버페이(2,400만명), 카카오페이(2,500만명), 삼성페이(1,000만명), 토스(190만명), 시럽(240만명), 카카오뱅크(900만명), 케이뱅크(100만명) 등이 대표적이다.11) 그만큼 증권사는 금융투자 경험이 없는 새로운 고객층을 접할 수 있는 기회를 가질 수 있고, 은행 지점망에 대한 의존도를 낮출 수 있다고 볼 수 있다. 다만 일부 증권사의 경우 핀테크기업과의 업무제휴 조건 등을 협의하는 과정에서 의견불일치로 업무제휴가 무산되는 경우도 많은 것으로 전언된다. 이는 핀테크기업이 자사 제휴조건이나 이벤트 혜택을 무리하게 요구하기 때문인 것으로 파악된다.

라. 디지털 자산관리 사업부문 확장 추진

대부분의 중대형 증권사는 국내에서 핀테크 혁신이 본격적으로 논의되고 비대면 계좌개설 허용이 결정된 2015년부터 디지털금융 역량을 강화하기 위해 디지털금융 조직을 정비하거나 신설한 것으로 파악된다. 증권사의 디지털금융 조직의 변화는 크게 세 가지 유형으로 구분된다. 첫째, 기존의 e-사업본부를 디지털금융본부로 확대개편한 경우이다. 둘째, 기존 조직과 별개로 디지털금융 조직을 신설한 경우이다. 신설된 디지털금융 조직은 팀 단위인 경우도 있지만 부서 단위인 경우도 있다. 셋째, 기존 조직은 그대로 유지하면서 디지털혁신을 총괄하고 지휘하는 전략부서를 신설한 경우이다. 그 외에도 디지털기술을 소매금융서비스에 접목하기 위해 빅데이터 전담부서를 신설하거나 자회사를 설립한 증권사도 있다.

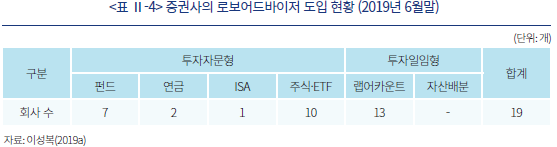

이와 동시에 상당 수의 증권사는 2016년부터 소매고객을 대상으로 하는 자산관리서비스를 강화하기 위해 로보어드바이저(robo-advisor)를 도입하였다(이성복, 2019a). 로보어드바이저는 고객의 투자성향과 투자목적에 적합하게 금융상품을 추천하거나 투자자문을 제공하거나 고객의 투자자산을 일임받아 배분하고 위험을 관리할 수 있는 알고리듬(algorithm)으로 구성된 자동화된 자산관리도구이다. 또한 로보어드바이저는 상대적으로 사람보다 시장상황의 변화를 빠르게 인식하고 시의적절하게 대응할 수 있어 체계적이고 일관된 리밸런싱(rebalancing)을 통해 투자자산의 수익과 위험을 효율적으로 관리할 수 있다. 뿐만 아니라 로보어드바이저는 시간과 공간적 제약을 받지 않고 무한복제도 가능하기 때문에 서비스비용도 저렴할 수 있다. 이 때문에 2016년부터 증권사는 로보어드바이저를 활용할 경우 대중고객(mass clients)에게도 양질의 자산관리서비스를 제공할 수 있을 것이라고 기대하였다.

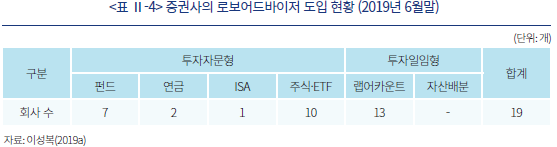

<표 Ⅱ-4>에 나타난 바와 같이 2019년 6월말 현재 19개 증권사가 로보어드바이저를 도입한 것으로 조사된다(이성복, 2019a). 이 중 13개 증권사가 로보어드바이저로 운용하는 WRAP상품을 출시하고 판매 중에 있다. 10개 증권사는 직접투자를 선호하는 소매고객의 니즈에 맞게 로보어드바이저를 활용해 상장종목 추천 및 매매타이밍 자문을 투자정보를 제공하는 형식으로 공급하고 있다. 로보어드바이저를 펀드, 연금, ISA 등 금융상품을 판매하는 채널로 활용하는 증권사도 있는 것으로 파악된다. 다만 자산관리의 대중화라는 당초 기대와 달리 증권사의 로보어드바이저가 아직까지는 소매고객의 자산관리서비스에 대한 수요를 창출하는 데 성공적이지 못한 것으로 판단된다. 주된 이유 중 하나가 비대면 투자일임계약이 대면 설명의무 규제로 제약을 받았기 때문인 것으로 추정된다.12)

대부분의 중대형 증권사는 국내에서 핀테크 혁신이 본격적으로 논의되고 비대면 계좌개설 허용이 결정된 2015년부터 디지털금융 역량을 강화하기 위해 디지털금융 조직을 정비하거나 신설한 것으로 파악된다. 증권사의 디지털금융 조직의 변화는 크게 세 가지 유형으로 구분된다. 첫째, 기존의 e-사업본부를 디지털금융본부로 확대개편한 경우이다. 둘째, 기존 조직과 별개로 디지털금융 조직을 신설한 경우이다. 신설된 디지털금융 조직은 팀 단위인 경우도 있지만 부서 단위인 경우도 있다. 셋째, 기존 조직은 그대로 유지하면서 디지털혁신을 총괄하고 지휘하는 전략부서를 신설한 경우이다. 그 외에도 디지털기술을 소매금융서비스에 접목하기 위해 빅데이터 전담부서를 신설하거나 자회사를 설립한 증권사도 있다.

이와 동시에 상당 수의 증권사는 2016년부터 소매고객을 대상으로 하는 자산관리서비스를 강화하기 위해 로보어드바이저(robo-advisor)를 도입하였다(이성복, 2019a). 로보어드바이저는 고객의 투자성향과 투자목적에 적합하게 금융상품을 추천하거나 투자자문을 제공하거나 고객의 투자자산을 일임받아 배분하고 위험을 관리할 수 있는 알고리듬(algorithm)으로 구성된 자동화된 자산관리도구이다. 또한 로보어드바이저는 상대적으로 사람보다 시장상황의 변화를 빠르게 인식하고 시의적절하게 대응할 수 있어 체계적이고 일관된 리밸런싱(rebalancing)을 통해 투자자산의 수익과 위험을 효율적으로 관리할 수 있다. 뿐만 아니라 로보어드바이저는 시간과 공간적 제약을 받지 않고 무한복제도 가능하기 때문에 서비스비용도 저렴할 수 있다. 이 때문에 2016년부터 증권사는 로보어드바이저를 활용할 경우 대중고객(mass clients)에게도 양질의 자산관리서비스를 제공할 수 있을 것이라고 기대하였다.

<표 Ⅱ-4>에 나타난 바와 같이 2019년 6월말 현재 19개 증권사가 로보어드바이저를 도입한 것으로 조사된다(이성복, 2019a). 이 중 13개 증권사가 로보어드바이저로 운용하는 WRAP상품을 출시하고 판매 중에 있다. 10개 증권사는 직접투자를 선호하는 소매고객의 니즈에 맞게 로보어드바이저를 활용해 상장종목 추천 및 매매타이밍 자문을 투자정보를 제공하는 형식으로 공급하고 있다. 로보어드바이저를 펀드, 연금, ISA 등 금융상품을 판매하는 채널로 활용하는 증권사도 있는 것으로 파악된다. 다만 자산관리의 대중화라는 당초 기대와 달리 증권사의 로보어드바이저가 아직까지는 소매고객의 자산관리서비스에 대한 수요를 창출하는 데 성공적이지 못한 것으로 판단된다. 주된 이유 중 하나가 비대면 투자일임계약이 대면 설명의무 규제로 제약을 받았기 때문인 것으로 추정된다.12)

증권사가 디지털 자산관리 사업부문 확장을 추진하는 이유는 두 가지로 파악된다. 첫째, 일부 증권사들은 위탁매매수수료의 평생무료가 보편화될 것으로 예상하기 때문이다. 이 점을 고려하여 증권사는 자산관리서비스가 새로운 수익원이 될 것으로 판단하고 있다. 둘째, 1955년에서 1965년에 태어난 베이비부머(baby boomer) 세대의 부의 이전이 점차 증가하고 있는 상황에서 젊은 고객층을 선점하는 증권사가 향후 소매고객을 위한 자산관리서비스 시장도 주도할 수 있을 것으로 판단하기 때문이다. 대부분의 증권사는 소매금융사업에서 디지털 자산관리의 중요성을 공통적으로 인식하고 있는 것으로 알려져 있다. 다만 디지털 자산관리에 대한 전망은 증권사마다 상당한 차이를 보이는 것으로 파악된다.

우선 디지털 자산관리에 대한 수요가 부유고객(affluent clients)에게 더 많다고 판단하는 증권사가 다수인 것으로 조사된다. 또한 증권사의 소매금융사업에서 위탁매매가 차지하는 비중이 높은 만큼 디지털 채널에서 자산관리서비스를 효과적으로 노출하는 것이 쉽지 않다는 애로도 있는 것으로 파악된다. 이는 위탁매매와 자산관리 소매고객 간의 이해가 다르고 각 사업부문별 부서 간에도 이해가 서로 충돌하기 때문인 것으로 판단된다. 이와 달리 일부 증권사는 위탁매매 소매고객에게 디지털 자산관리서비스를 공급하는 방안을 고심하고 있다(이성복, 2019b). 예를 들면, 한 증권사는 지급결제와 자산관리를 연계하는 생활밀착형 자산관리서비스를 준비 중에 있다. 또 다른 증권사는 소매고객이 일찍부터 금융투자에 대한 긍정적인 경험을 축적할 수 있도록 젊은 고객층을 위한 소액투자 자산관리서비스를 준비 중에 있다.

Ⅲ. 증권사의 소매고객 영업전략 변화에 따른 효과

비대면 계좌개설 허용은 앞서 살펴본 바와 같이 증권사의 소매고객 영업전략에 변화를 가져왔다. 그러나 이러한 증권사의 소매고객 영업전략 변화에 따른 고객유치 효과는 제한적인 반면, 무리한 고객유치 경쟁이 증권사의 수익성을 악화할 수 있다는 우려가 있다. 뿐만 아니라 증권사의 당초 기대와는 달리 수익원다변화 효과도 나타나지 않을 수 있다는 지적도 있다. 이에 본 장에서는 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략 변화가 위탁매매 소매고객의 유치, 위탁매매 사업부문의 수익성, 소매금융사업의 수익원다변화에 미친 효과를 살펴본다.

1. 위탁매매 소매고객 유치에 미친 효과

2019년 6월부터 8월까지 8개 중대형 증권사를 대상으로 면접조사를 실시한 결과, 2019년 6월 전후로 월중 신규계좌의 95% 이상이 비대면 채널에서 개설되고 있는 것으로 확인되었다. 이는 두 가지 요인이 복합적으로 작용했기 때문인 것으로 판단된다. 첫 번째 요인은 비대면 계좌개설 허용으로 소매고객의 계좌개설 비용과 증권사 전환비용이 절대적으로 낮아진 점이다. 두 번째 요인은 증권사의 위탁매매수수료 평생무료 이벤트가 소매고객의 비대면 계좌개설 유인을 더욱 강화한 점이다. 한편 위탁매매수수료가 이미 매우 낮은 점을 고려할 경우 위탁매매수수료 평생무료 혜택이 증권사의 위탁매매 소매고객 유치에 미치는 효과는 매우 제한적일 수 있다. 위탁매매 소매고객이 증권사를 선택할 때 반드시 위탁매매수수료만을 고려하는 것은 아니기 때문이다(이석훈, 2019).

비대면 계좌개설 허용과 위탁매매수수료 평생무료 혜택의 결합은 두 가지 경로를 통해 증권사의 위탁매매 소매고객 유치에 영향을 미칠 수 있다. 첫 번째 경로는 증권투자 경험이 없는 신규 소매고객의 유입이다. 비대면 계좌개설 허용 이전에는 증권사 또는 은행 지점을 방문해야 하는 번거로움 때문에 증권위탁매매계좌를 개설하지 않다가 비대면 계좌개설 허용으로 계좌개설 비용이 낮아지고 증권사가 위탁매매수수료 평생무료 혜택을 제공함에 따라 증권위탁매매계좌를 개설한 경우에 해당된다. 두 번째 경로는 타 증권사의 기존 소매고객의 유입이다. 비대면 계좌개설 허용 이전에는 위탁매매수수료 절감을 위해 다른 증권사로 전환하고 싶더라도 증권사 전환비용이 수수료 절감효과보다 더 커 타 증권사로 전환하지 않다가 비대면 계좌개설 허용으로 증권사 전환비용이 낮아지고 증권사의 위탁매매수수료 평생무료 혜택으로 수수료 절감효과가 커져 다른 증권사로 전환한 경우에 해당된다. 한편 타 증권사의 기존 소매고객이 다른 증권사에서 비대면으로 계좌를 복수로 개설하는 경우도 존재할 수 있다.

우선 디지털 자산관리에 대한 수요가 부유고객(affluent clients)에게 더 많다고 판단하는 증권사가 다수인 것으로 조사된다. 또한 증권사의 소매금융사업에서 위탁매매가 차지하는 비중이 높은 만큼 디지털 채널에서 자산관리서비스를 효과적으로 노출하는 것이 쉽지 않다는 애로도 있는 것으로 파악된다. 이는 위탁매매와 자산관리 소매고객 간의 이해가 다르고 각 사업부문별 부서 간에도 이해가 서로 충돌하기 때문인 것으로 판단된다. 이와 달리 일부 증권사는 위탁매매 소매고객에게 디지털 자산관리서비스를 공급하는 방안을 고심하고 있다(이성복, 2019b). 예를 들면, 한 증권사는 지급결제와 자산관리를 연계하는 생활밀착형 자산관리서비스를 준비 중에 있다. 또 다른 증권사는 소매고객이 일찍부터 금융투자에 대한 긍정적인 경험을 축적할 수 있도록 젊은 고객층을 위한 소액투자 자산관리서비스를 준비 중에 있다.

Ⅲ. 증권사의 소매고객 영업전략 변화에 따른 효과

비대면 계좌개설 허용은 앞서 살펴본 바와 같이 증권사의 소매고객 영업전략에 변화를 가져왔다. 그러나 이러한 증권사의 소매고객 영업전략 변화에 따른 고객유치 효과는 제한적인 반면, 무리한 고객유치 경쟁이 증권사의 수익성을 악화할 수 있다는 우려가 있다. 뿐만 아니라 증권사의 당초 기대와는 달리 수익원다변화 효과도 나타나지 않을 수 있다는 지적도 있다. 이에 본 장에서는 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략 변화가 위탁매매 소매고객의 유치, 위탁매매 사업부문의 수익성, 소매금융사업의 수익원다변화에 미친 효과를 살펴본다.

1. 위탁매매 소매고객 유치에 미친 효과

2019년 6월부터 8월까지 8개 중대형 증권사를 대상으로 면접조사를 실시한 결과, 2019년 6월 전후로 월중 신규계좌의 95% 이상이 비대면 채널에서 개설되고 있는 것으로 확인되었다. 이는 두 가지 요인이 복합적으로 작용했기 때문인 것으로 판단된다. 첫 번째 요인은 비대면 계좌개설 허용으로 소매고객의 계좌개설 비용과 증권사 전환비용이 절대적으로 낮아진 점이다. 두 번째 요인은 증권사의 위탁매매수수료 평생무료 이벤트가 소매고객의 비대면 계좌개설 유인을 더욱 강화한 점이다. 한편 위탁매매수수료가 이미 매우 낮은 점을 고려할 경우 위탁매매수수료 평생무료 혜택이 증권사의 위탁매매 소매고객 유치에 미치는 효과는 매우 제한적일 수 있다. 위탁매매 소매고객이 증권사를 선택할 때 반드시 위탁매매수수료만을 고려하는 것은 아니기 때문이다(이석훈, 2019).

비대면 계좌개설 허용과 위탁매매수수료 평생무료 혜택의 결합은 두 가지 경로를 통해 증권사의 위탁매매 소매고객 유치에 영향을 미칠 수 있다. 첫 번째 경로는 증권투자 경험이 없는 신규 소매고객의 유입이다. 비대면 계좌개설 허용 이전에는 증권사 또는 은행 지점을 방문해야 하는 번거로움 때문에 증권위탁매매계좌를 개설하지 않다가 비대면 계좌개설 허용으로 계좌개설 비용이 낮아지고 증권사가 위탁매매수수료 평생무료 혜택을 제공함에 따라 증권위탁매매계좌를 개설한 경우에 해당된다. 두 번째 경로는 타 증권사의 기존 소매고객의 유입이다. 비대면 계좌개설 허용 이전에는 위탁매매수수료 절감을 위해 다른 증권사로 전환하고 싶더라도 증권사 전환비용이 수수료 절감효과보다 더 커 타 증권사로 전환하지 않다가 비대면 계좌개설 허용으로 증권사 전환비용이 낮아지고 증권사의 위탁매매수수료 평생무료 혜택으로 수수료 절감효과가 커져 다른 증권사로 전환한 경우에 해당된다. 한편 타 증권사의 기존 소매고객이 다른 증권사에서 비대면으로 계좌를 복수로 개설하는 경우도 존재할 수 있다.

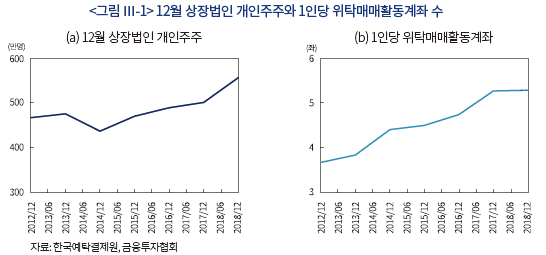

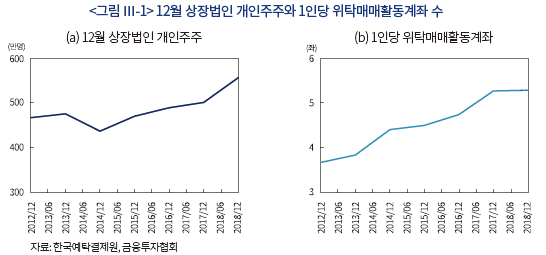

증권사의 소매고객 증감 자료가 대외적으로 공개되지 않기 때문에 비대면 계좌개설 허용과 위탁매매수수료 평생무료 혜택의 결합이 증권사의 위탁매매 소매고객 유치에 미친 효과를 직접적으로 분석하기는 어렵다. 다만 <그림 Ⅲ-1>에 나타난 바와 같이 2011년말부터 2018년말까지 12월 결산 상장법인의 개인주주 수 추이를 살펴보면 2014년부터 개인주주 수는 꾸준히 증가한 것을 확인할 수 있다. 특히 비대면 계좌개설이 허용되고 증권사가 위탁매매수수료 평생무료 혜택을 제공하기 시작한 이후인 2018년중 개인투자자 수는 55만명 순증하였다. 이는 2017년말 대비 11.0% 증가한 수치로 이전보다 높은 증가율을 보인다. 또한 2018년말 개인 1인당 위탁매매활동계좌 수는 5.3개로 2017년말과 동일한 수치를 기록하고 있다.13) 이는 2018년말 위탁매매활동계좌 수가 2017년말 대비 298만좌 증가한 것을 감안할 경우 비대면 계좌개설 허용과 위탁매매수수료 평생무료 혜택의 결합으로 기존 소매고객의 증권사 전환이나 복수계좌 개설뿐만 아니라 증권투자 경험이 없는 신규 소매고객도 유입된 것으로 풀이될 수 있다.

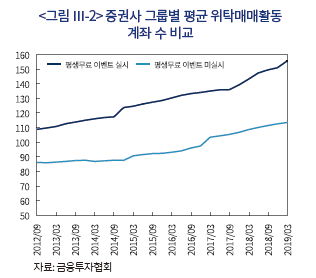

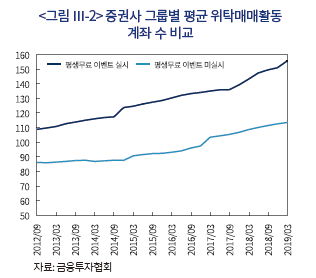

증권사의 위탁매매수수료 평생무료 혜택이 위탁매매 소매고객 유치에 미친 효과를 살펴보기 위해 소매금융서비스를 제공하고 있는 것으로 판단되는 28개 증권사를 평생무료 이벤트 실시여부에 따라 구분한 증권사 그룹별 평균 위탁매매활동계좌 수 추이를 비교하였다. <그림 Ⅲ-2>에 나타난 바와 같이 2017년 9월을 기점으로 평생무료 이벤트를 실시한 증권사 그룹의 평균 위탁매매활동계좌 수가 그렇지 않은 증권사 그룹보다 더 가파르게 증가한 것을 확인할 수 있다. 전자의 경우 2017년 9월부터 2019년 3월까지 평균 28만좌 증가한 반면, 후자의 경우 평균 12만좌 증가한 것으로 나타난다. 이는 위탁매매수수료 평생무료 이벤트가 2017년 8월에 처음 실시된 점을 감안할 경우 다른 조건이 동일하다면 위탁매매수수료 평생무료 혜택이 증권사의 위탁매매 소매고객 증가에 영향을 미친 것으로 풀이될 수 있다.14)

2. 위탁매매 사업부문의 수익성에 미친 효과

증권사가 위탁매매 소매고객 유치를 위해 위탁매매수수료 평생무료 혜택을 제공하고 평생무료 혜택을 제공받는 소매고객의 비중이 증가할수록 위탁매매 사업부문의 수익성은 떨어질 수밖에 없다. 그러나 비대면 계좌개설 허용으로 위탁매매 사업부문의 비용이 상대적으로 낮아졌다면 위탁매매 사업부문의 수익성이 반드시 떨어지지 않을 수도 있다. 예를 들면, 은행지점에서 개설된 가상계좌의 경우 증권사가 은행에 매월 계좌 유지비용을 지급해야 했던 반면, 비대면 채널를 통해 개설된 계좌의 경우 증권사가 그만큼의 비용을 절감할 수 있다.15) 또한 증권사가 2010년 전후로 도입한 모바일트레이딩시스템(Mobile Trading System: MTS)에 대한 고정비용 상각이 거의 종료되고 있어 위탁매매 사업부문의 비용부담이 낮아진 것으로 파악된다. 그럼에도 불구하고 비대면으로 신규고객을 유치하기 위한 위탁매매수수료 평생무료 혜택 경쟁이 증권사의 위탁매매 사업부문의 수익성을 악화한다는 평가가 있다.

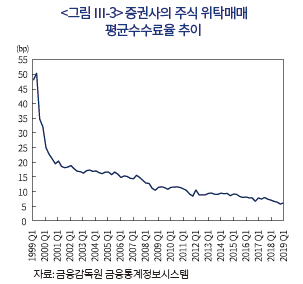

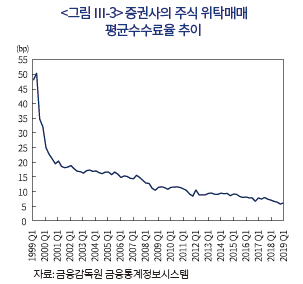

<그림 Ⅲ-3>에서는 1999년 1분기부터 2019년 1분기까지 증권사 전체의 주식 위탁매매 평균수수료율 추이를 보여주고 있다.16) 2000년 전후로 증권사들이 홈트레이딩시스템(Home Trading System: HTS)을 도입하고 2000년 1월 온라인전용증권사가 국내 최초로 설립되면서 1999년초 50bp에 달하던 위탁매매 평균수수료율이 2000년 4분기에 처음으로 20bp를 하회하였다(강소현 외, 2015). 이후 2005년 4분기까지 약 6년 동안 평균수수료율이 완만하게 15bp까지 감소하다가 2008년 글로벌 금융위기 전후 약 2년 동안 빠르게 10bp까지 감소한 것으로 나타난다. 이후 2014년까지 9bp 내외에서 등락을 반복하다가 2015년부터 서서히 감소하여 2018년 4분기 5.84bp까지 하락하였으며 2019년 1분기 6.20bp를 기록하였다(조성훈, 2019). 요약컨대 지난 20년 동안 증권사의 주식에 대한 위탁매매 평균수수료율이 거의 1/9 수준으로 하락하였다. 이를 통해 증권사의 위탁매매 사업부문의 수익성은 그동안 계속 하락하였다는 것을 쉽게 확인할 수 있다. 그러나 위탁매매 평균수수료율 하락의 원인이 증권사의 위탁매매수수료 할인 또는 무료 경쟁 때문만은 아님을 쉽게 유추할 수 있다. 예를 들면, 증권사의 위탁매매수수료 무료 경쟁이 한창이던 2012년과 2013년만 봐도 위탁매매 평균수수료율은 크게 낮아지지 않았기 때문이다.

2. 위탁매매 사업부문의 수익성에 미친 효과

증권사가 위탁매매 소매고객 유치를 위해 위탁매매수수료 평생무료 혜택을 제공하고 평생무료 혜택을 제공받는 소매고객의 비중이 증가할수록 위탁매매 사업부문의 수익성은 떨어질 수밖에 없다. 그러나 비대면 계좌개설 허용으로 위탁매매 사업부문의 비용이 상대적으로 낮아졌다면 위탁매매 사업부문의 수익성이 반드시 떨어지지 않을 수도 있다. 예를 들면, 은행지점에서 개설된 가상계좌의 경우 증권사가 은행에 매월 계좌 유지비용을 지급해야 했던 반면, 비대면 채널를 통해 개설된 계좌의 경우 증권사가 그만큼의 비용을 절감할 수 있다.15) 또한 증권사가 2010년 전후로 도입한 모바일트레이딩시스템(Mobile Trading System: MTS)에 대한 고정비용 상각이 거의 종료되고 있어 위탁매매 사업부문의 비용부담이 낮아진 것으로 파악된다. 그럼에도 불구하고 비대면으로 신규고객을 유치하기 위한 위탁매매수수료 평생무료 혜택 경쟁이 증권사의 위탁매매 사업부문의 수익성을 악화한다는 평가가 있다.

<그림 Ⅲ-3>에서는 1999년 1분기부터 2019년 1분기까지 증권사 전체의 주식 위탁매매 평균수수료율 추이를 보여주고 있다.16) 2000년 전후로 증권사들이 홈트레이딩시스템(Home Trading System: HTS)을 도입하고 2000년 1월 온라인전용증권사가 국내 최초로 설립되면서 1999년초 50bp에 달하던 위탁매매 평균수수료율이 2000년 4분기에 처음으로 20bp를 하회하였다(강소현 외, 2015). 이후 2005년 4분기까지 약 6년 동안 평균수수료율이 완만하게 15bp까지 감소하다가 2008년 글로벌 금융위기 전후 약 2년 동안 빠르게 10bp까지 감소한 것으로 나타난다. 이후 2014년까지 9bp 내외에서 등락을 반복하다가 2015년부터 서서히 감소하여 2018년 4분기 5.84bp까지 하락하였으며 2019년 1분기 6.20bp를 기록하였다(조성훈, 2019). 요약컨대 지난 20년 동안 증권사의 주식에 대한 위탁매매 평균수수료율이 거의 1/9 수준으로 하락하였다. 이를 통해 증권사의 위탁매매 사업부문의 수익성은 그동안 계속 하락하였다는 것을 쉽게 확인할 수 있다. 그러나 위탁매매 평균수수료율 하락의 원인이 증권사의 위탁매매수수료 할인 또는 무료 경쟁 때문만은 아님을 쉽게 유추할 수 있다. 예를 들면, 증권사의 위탁매매수수료 무료 경쟁이 한창이던 2012년과 2013년만 봐도 위탁매매 평균수수료율은 크게 낮아지지 않았기 때문이다.

증권사는 오래 전부터 신규고객 또는 휴면고객을 대상으로 위탁매매수수료를 할인하거나 면제해주는 이벤트를 경쟁적으로 실시해온 것도 잘 알려진 사실이다.17) 그러나 그동안 대개 위탁매매수수료 할인 또는 면제 이벤트가 신규고객 또는 휴면고객을 대상으로 한시적으로 실시된 경우가 많았기 때문에 위탁매매 평균수수료율 인하에 미치는 영향은 매우 제한적이었던 것으로 판단된다. 이보다는 증권사의 계좌유형의 구성과 거래채널의 비중 변화가 위탁매매 평균수수료율 인하에 더 큰 영향을 미친 것으로 판단된다. 증권사의 계좌유형과 거래채널에 따라 위탁매매수수료에 차이가 존재한다면 위탁매매 평균수수료율은 위탁매매수수료율의 변화 없이도 계좌유형의 구성과 거래채널의 비중 변화에 의해 영향을 받을 수 있기 때문이다.

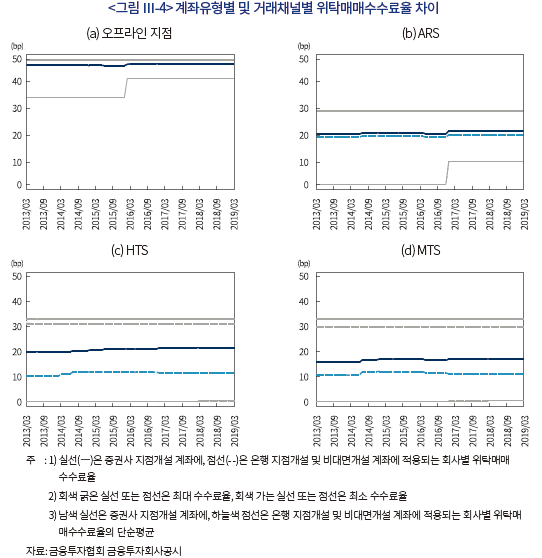

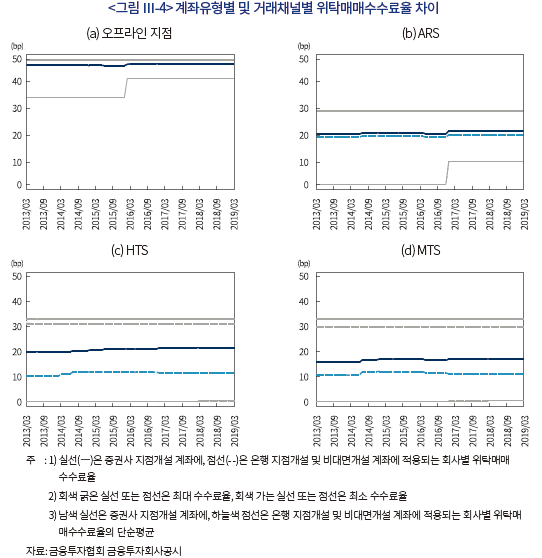

<그림 Ⅲ-4>에서는 2013년 3월부터 2019년 3월까지 증권사의 계좌유형별 및 거래채널별 위탁매매수수료율 차이를 보여주고 있다. 이를 자세히 살펴보면 거래채널이 오프라인인 경우 평균 48.48bp(최소 42.50bp)로 1999년과 거의 변함없이 비슷한 수준이며, HTS의 경우 증권사 지점개설 계좌이면 평균 21.59bp(최소 1.50bp), 은행 지점개설 또는 비대면개설 계좌이면 평균 11.73bp(최소 1.10bp)이다. MTS의 경우 각각 평균 17.15bp(최소 1.50bp)와 평균 11.28bp(최소 1.40bp)로 조사된다. 이는 은행 지점개설 또는 비대면개설 계좌의 비중이 클수록, 오프라인 채널보다 HTS 또는 MTS 채널 비중이 커질수록 위탁매매수수료율의 인하가 없더라도 증권사의 위탁매매 평균수수료율이 감소할 수 있음을 보여준다.

<그림 Ⅲ-4>에서는 2013년 3월부터 2019년 3월까지 증권사의 계좌유형별 및 거래채널별 위탁매매수수료율 차이를 보여주고 있다. 이를 자세히 살펴보면 거래채널이 오프라인인 경우 평균 48.48bp(최소 42.50bp)로 1999년과 거의 변함없이 비슷한 수준이며, HTS의 경우 증권사 지점개설 계좌이면 평균 21.59bp(최소 1.50bp), 은행 지점개설 또는 비대면개설 계좌이면 평균 11.73bp(최소 1.10bp)이다. MTS의 경우 각각 평균 17.15bp(최소 1.50bp)와 평균 11.28bp(최소 1.40bp)로 조사된다. 이는 은행 지점개설 또는 비대면개설 계좌의 비중이 클수록, 오프라인 채널보다 HTS 또는 MTS 채널 비중이 커질수록 위탁매매수수료율의 인하가 없더라도 증권사의 위탁매매 평균수수료율이 감소할 수 있음을 보여준다.

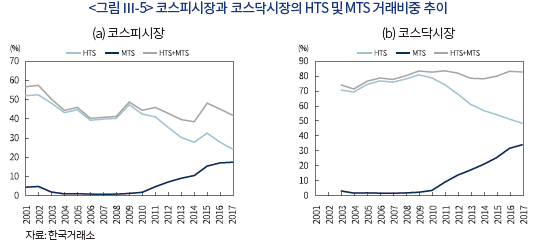

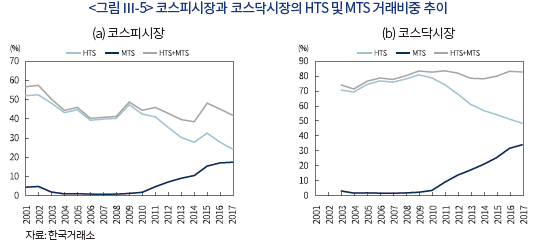

한편 거래채널의 비중 변화가 계좌유형의 구성보다 증권사의 위탁매매수수료율 인하에 더 큰 영향을 미친 것으로 판단된다. 은행 지점개설 계좌와 증권 지점개설 계좌 간의 위탁매매수수료율 차이보다 증권거래 채널 간의 차이가 더 크고 증권거래 채널의 비중도 더 크게 변화하였기 때문이다. <그림 Ⅲ-5>에서는 코스피시장과 코스닥시장의 HTS와 MTS의 거래비중 추이를 보여주고 있다. HTS의 거래비중은 2010년 전후로 MTS가 도입되기 전까지 코스피시장의 경우 40~50% 내에서 등락하고 코스닥시장의 경우 70~80% 내에서 상승하다가 MTS가 도입된 이후부터 빠르게 감소하고, 반대로 MTS의 거래비중은 코스피시장과 코스닥시장 모두에서 빠르게 증가한 것으로 나타난다. 또한 HTS와 MTS의 거래비중 합계는 코스피시장의 경우 45% 내외에서 등락을 지속하는 한편, 코스닥시장의 경우 70%를 상회하며 계속 증가하는 것으로 나타난다.

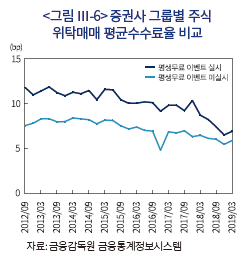

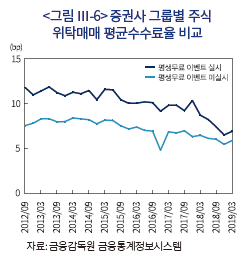

그렇다면 위탁매매수수료 평생무료 혜택이 증권사의 위탁매매 사업부문의 수익성에 미친 영향을 살펴보자. <그림 Ⅲ-6>에서는 2012년 9월부터 2019년 3월까지 소매금융서비스를 제공하고 있는 것으로 판단되는 28개 증권사를 평생무료 이벤 <그림 Ⅲ-6> 증권사 그룹별 주식 트 실시여부에 따라 두 그룹으로 나눈 증권사 그룹별 위탁매매 평균수수료율 추이를 비교하고 있다. 이를 자세히 살펴보면 평생무료 이벤트를 실시한 증권사 그룹의 평균수수료율이 그렇지 않은 증권사 그룹보다 전 기간에 걸쳐 높다는 것을 알 수 있다. 이는 평생무료 이벤트를 실시한 증권사 그룹이 그만큼 위탁매매 사업부문의 수익성 측면에서 수수료인하 여력이 있기 때문에 신규고객 유치를 위해 공격적으로 평생무료 이벤트를 실시한 것으로 풀이될 수 있다. 다만 평생무료 이벤트를 실시한 증권사 그룹의 평균수수료율이 2018년부터 그렇지 않은 증권사 그룹보다 더 급격하게 하락한 것으로 확인된다. 따라서 무리한 위탁매매수수료 혜택 경쟁이 지속되고 비대면 계좌개설 고객 비중이 증가할수록 증권사의 위탁매매 사업부분의 수익성이 크게 저하될 것으로 예상된다. 그럼에도 불구하고 비대면 계좌개설 허용으로 인한 비용절감 효과를 고려할 때 증권사의 위탁매매수수료 평생무료 이벤트가 실질적인 고객유치 효과 없이 증권사의 비용부담만 가중할 뿐만 아니라 위탁매매 사업부문의 수익성을 악화한다는 지적은 다소 과장된 것으로 판단된다.

3. 소매금융사업의 수익원다변화에 미친 효과

비대면 계좌개설이 허용되기 이전에는 증권사의 지점망이 은행에 비해 상대적으로 좁기 때문에 증권사는 소매고객 접점 측면에서 은행에 열위에 있을 수밖에 없었다. 이 때문에 증권사는 소매금융사업에 있어 위탁매매에 치중하여 왔고 상품판매 등 다른 소매금융 사업부문에서는 은행보다 약세를 보였다. 예를 들면, 소매고객에 대한 증권사의 펀드판매 비중은 펀드계좌 수 기준으로 은행의 50% 내외이며, 금전신탁의 경우 은행의 1%에도 못미치는 것으로 파악된다. 그러나 비대면 계좌개설 허용으로 증권사는 소매고객이 증권사의 모바일앱을 설치하고 이용할 때마다 새로운 지점을 하나 개설하는 효과를 가질 수 있고, 위탁매매뿐만 아니라 다른 소매금융서비스 공급도 확장할 수 있다. 즉 증권사의 소매고객 영업전략의 변화에 따라 수익원다변화에도 긍정적인 효과가 나타날 수 있다. 특히 위탁매매수수료 경쟁이 더욱 심화될 경우 위탁매매 사업부문의 수익성은 계속 낮아질 것이기 때문에 소매고객 영업전략의 변화를 통한 소매금융사업의 수익원다변화는 증권사에게 필수불가결할 수 있다.

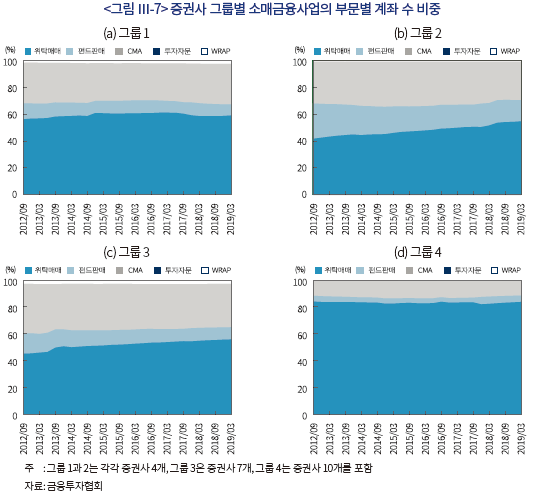

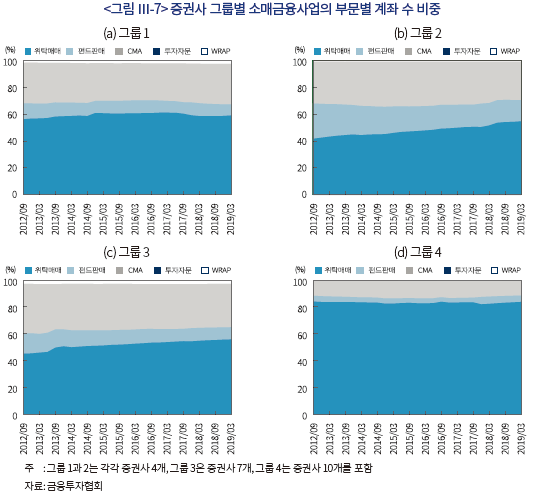

증권사의 소매고객 영업전략의 변화를 구별하기 위해 소매금융서비스를 제공하고 있는 것으로 판단되는 28개 증권사를 위탁매매수수료 평생무료 이벤트 실시여부, CMA 우대금리 이벤트 실시여부, 투자자문 또는 WRAP 로보어드바이저 도입여부에 따라 4개 그룹으로 나누었다.18) 논의의 편의상 위탁매매수수료 평생무료 이벤트를 실시하지 않았고 CMA 우대금리 이벤트와 투자자문 또는 WRAP 로보어드바이저를 도입한 증권사 그룹(증권사 3개)은 제외하였다. 증권사 그룹 1 (증권사 4개)과 그룹 2(증권사 4개)는 비대면 계좌개설 허용 이후 위탁매매수수료 평생무료 이벤트를 실시하였다는 공통점이 있으나, 그룹 1은 CMA 우대금리 이벤트 실시와 함께 투자자문 및 WRAP 로보어드바이저도 도입하였고 그룹 2는 그렇지 않았다는 차이점이 있다. 증권사 그룹 3(증권사 7개)과 그룹 4(증권사 10개)는 동 기간 중 위탁매매수수료 평생무료 이벤트를 실시하지 않았다는 공통점이 있으나, 그룹 3은 투자자문 및 WRAP 로보어드바이저만을 도입하였고 그룹 4는 CMA 우대금리 이벤트를 실시하지 않았을 뿐만 아니라 투자자문 및 WRAP 로보어드바이저도 도입하지 않았다는 차이점이 있다.

증권사의 수익원다변화는 각 소매금융 사업부문별 수익비중의 변화로 살펴보는 것이 타당하다. 그러나 증권사는 소매금융사업에 관한 재무현황이나 영업실적은 별도로 발표하거나 공시하지 않는다. 이 때문에 증권사의 소매금융사업의 수익원다변화를 직접적으로 평가하는 것은 현실적으로 쉽지 않다. 이러한 한계를 고려하여 각 소매금융 사업부문의 수익이 소매고객 계좌 수에 비례한다고 가정하고 위탁매매, 펀드판매, CMA, 투자자문, WRAP의 소매고객 계좌 수 비중의 변화로 소매금융사업의 수익원다변화 여부를 간접적으로 살펴보았다. <그림 Ⅲ-7>에서는 2012년 9월말부터 2019년 3월말까지 증권사 그룹별 소매금융사업의 부문별 계좌 수 비중을 보여주고 있다.

비대면 계좌개설이 허용되기 이전에는 증권사의 지점망이 은행에 비해 상대적으로 좁기 때문에 증권사는 소매고객 접점 측면에서 은행에 열위에 있을 수밖에 없었다. 이 때문에 증권사는 소매금융사업에 있어 위탁매매에 치중하여 왔고 상품판매 등 다른 소매금융 사업부문에서는 은행보다 약세를 보였다. 예를 들면, 소매고객에 대한 증권사의 펀드판매 비중은 펀드계좌 수 기준으로 은행의 50% 내외이며, 금전신탁의 경우 은행의 1%에도 못미치는 것으로 파악된다. 그러나 비대면 계좌개설 허용으로 증권사는 소매고객이 증권사의 모바일앱을 설치하고 이용할 때마다 새로운 지점을 하나 개설하는 효과를 가질 수 있고, 위탁매매뿐만 아니라 다른 소매금융서비스 공급도 확장할 수 있다. 즉 증권사의 소매고객 영업전략의 변화에 따라 수익원다변화에도 긍정적인 효과가 나타날 수 있다. 특히 위탁매매수수료 경쟁이 더욱 심화될 경우 위탁매매 사업부문의 수익성은 계속 낮아질 것이기 때문에 소매고객 영업전략의 변화를 통한 소매금융사업의 수익원다변화는 증권사에게 필수불가결할 수 있다.

증권사의 소매고객 영업전략의 변화를 구별하기 위해 소매금융서비스를 제공하고 있는 것으로 판단되는 28개 증권사를 위탁매매수수료 평생무료 이벤트 실시여부, CMA 우대금리 이벤트 실시여부, 투자자문 또는 WRAP 로보어드바이저 도입여부에 따라 4개 그룹으로 나누었다.18) 논의의 편의상 위탁매매수수료 평생무료 이벤트를 실시하지 않았고 CMA 우대금리 이벤트와 투자자문 또는 WRAP 로보어드바이저를 도입한 증권사 그룹(증권사 3개)은 제외하였다. 증권사 그룹 1 (증권사 4개)과 그룹 2(증권사 4개)는 비대면 계좌개설 허용 이후 위탁매매수수료 평생무료 이벤트를 실시하였다는 공통점이 있으나, 그룹 1은 CMA 우대금리 이벤트 실시와 함께 투자자문 및 WRAP 로보어드바이저도 도입하였고 그룹 2는 그렇지 않았다는 차이점이 있다. 증권사 그룹 3(증권사 7개)과 그룹 4(증권사 10개)는 동 기간 중 위탁매매수수료 평생무료 이벤트를 실시하지 않았다는 공통점이 있으나, 그룹 3은 투자자문 및 WRAP 로보어드바이저만을 도입하였고 그룹 4는 CMA 우대금리 이벤트를 실시하지 않았을 뿐만 아니라 투자자문 및 WRAP 로보어드바이저도 도입하지 않았다는 차이점이 있다.

증권사의 수익원다변화는 각 소매금융 사업부문별 수익비중의 변화로 살펴보는 것이 타당하다. 그러나 증권사는 소매금융사업에 관한 재무현황이나 영업실적은 별도로 발표하거나 공시하지 않는다. 이 때문에 증권사의 소매금융사업의 수익원다변화를 직접적으로 평가하는 것은 현실적으로 쉽지 않다. 이러한 한계를 고려하여 각 소매금융 사업부문의 수익이 소매고객 계좌 수에 비례한다고 가정하고 위탁매매, 펀드판매, CMA, 투자자문, WRAP의 소매고객 계좌 수 비중의 변화로 소매금융사업의 수익원다변화 여부를 간접적으로 살펴보았다. <그림 Ⅲ-7>에서는 2012년 9월말부터 2019년 3월말까지 증권사 그룹별 소매금융사업의 부문별 계좌 수 비중을 보여주고 있다.

우선 그룹 1의 소매금융사업의 부문별 계좌 수 비중을 살펴보면 위탁매매수수료 평생무료 이벤트 실시로 2017년 9월을 기점으로 위탁매매 소매고객 수가 크게 증가하였음에도 위탁매매 소매고객이 차지하는 비중은 오히려 소폭 감소한 것을 발견할 수 있다. 이는 그룹 1의 CMA 소매고객 비중과 WRAP 소매고객 비중이 CMA 우대금리 이벤트 실시와 투자자문 및 WRAP 로보어드바이저 도입으로 위탁매매 소매고객보다 소폭 더 증가하였기 때문인 것으로 파악된다. 이와 달리 위탁매매수수료 평생무료 이벤트만을 실시한 그룹 2의 경우 위탁매매 소매고객 비중이 지속적으로 증가한 반면, 펀드판매 소매고객 비중은 감소한 것으로 나타난다. 그룹 3의 경우에도 투자자문 및 WRAP 로보어드바이저를 도입했으나 WRAP 소매고객 비중에 큰 변화가 없고 위탁매매 소매고객 비중만 증가한 것으로 나타난다. 마지막으로 그룹 4의 경우 위탁매매 소매고객 비중이 매우 높고 소매금융사업의 부문별 소매고객 비중에 큰 변화가 없는 것으로 확인된다.

이를 종합해보면 비대면 계좌개설 허용을 계기로 여러 사업부문에서 소매고객 영업전략을 구사한 증권사일수록 위탁매매 소매고객 비중이 상대적으로 낮고 소폭이나마 수익원다변화 효과가 나타난 반면, 그렇지 않는 증권사일수록 위탁매매 소매고객 비중이 높거나 지속적으로 증가한 것이 확인된다. 이는 위탁매매 소매고객이 다른 소매금융서비스를 이용할 가능성이 낮기 때문이거나 위탁매매 사업부문에 치중하는 증권사일수록 다른 소매금융서비스의 경쟁력이 떨어지기 때문인 것으로 판단된다. 이 점에서 증권사가 소매금융사업의 수익원다변화를 위해서는 위탁매매에 치중한 고객유치 경쟁을 지양하고 소매금융서비스 전반의 경쟁력을 강화하기 위해노력할 필요가 있어 보인다.

Ⅳ. 결론

지금까지 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략의 변화를 위탁매매수수료 평생무료 혜택 제공, 다른 소매금융서비스의 가격경쟁 증대, 핀테크기업의 디지털 플랫폼 활용, 디지털 자산관리 사업부문 확장 추진 측면에서 살펴보았다. 아울러 증권사의 소매고객 영업전략의 변화가 위탁매매 소매고객의 유치, 위탁매매 사업부문의 수익성, 소매금융사업의 수익원다변화에 미친 효과를 분석하였다. 이를 바탕으로 증권사에 주는 시사점을 다음과 같이 제시하고자 한다.

첫째, 증권사는 소매고객 입장에서 이용하기에 편리하고 수월한 디지털 채널과 서비스를 제공할 수 있어야 한다. 웹페이지에 단순히 새로운 메뉴나 기능을 추가하거나 위탁매매 중심으로 설계된 HTS와 MTS를 고도화하는 데 집중하기 보다는 디지털 채널을 소매고객의 경험과 편리성 중심으로 재설계할 필요가 있다. 이를 통해 소매고객이 증권사의 디지털 채널에서 다양한 소매금융서비스를 편리하게 경험할 수 있도록 해야 한다. 이는 선택의 문제가 아니라 반드시 해결해야 할 과제라는 점도 주지할 필요가 있다. 디지털금융이 진전할수록 공급자 중심의 서비스방식은 외면받기 쉽고 소비자의 주도권이 더 강화될 것이기 때문이다.

둘째, 증권사는 위탁매매 중심의 소매금융사업에서 탈피하고 소매고객의 니즈에 맞게 다양한 소매금융서비스를 공급할 수 있어야 한다. 분명 증권사는 비대면 계좌개설 허용을 계기로 디지털 채널을 통해 이전보다 더 효과적으로 소매고객에게 다양한 금융서비스를 제공할 수 있게 되었다. 그럼에도 불구하고 증권사가 계속해서 위탁매매에 치중한다면 소매금융사업 전반의 경쟁력이 향상되기 어려울 뿐만 아니라 더 뒤쳐질 수도 있다. 특히 위탁매매 소매고객에 대한 유치경쟁이 지금보다 더 치열해져 위탁매매수수료 평생무료가 혜택이 아닌 가격이 될 수 있기 때문에 증권사는 소매금융서비스의 다각화를 통해 소매금융사업의 수익원다변화를 도모해야 한다.

셋째, 증권사는 고객유치 및 상품판매 중심의 소매고객 영업전략을 고객관리 및 자산관리 중심으로 전환하는 노력도 지속해야 한다. 향후 디지털 채널에 대한 의존도가 높아질수록 증권사 전환비용은 더 낮아질 수 있다. 이 경우 소매고객은 자신에게 양질의 서비스를 제공하는, 자신의 투자성향과 목적에 맞게 투자수익과 투자위험을 효과적으로 관리하는 증권사로 더 쉽게 전환할 것이다. 따라서 증권사는 소매고객의 연령대별 특성과 니즈에 맞게 자산관리서비스를 개발하고 공급할 수 있어야 한다. 또한 자산관리가 하나의 상품이 아닌 고객관리를 위한 서비스라는 인식을 가질 필요도 있다.

앞으로 디지털금융이 진전하고 소비자의 주도권이 강화될수록 증권사의 소매금융사업에 더 많은 변화가 나타날 것으로 예상된다. 이 점에서 본 보고서가 제시하는 시사점이 증권사의 소매고객 영업전략 수립과 소매금융사업 재편에 도움이 되기를 기대한다.

이를 종합해보면 비대면 계좌개설 허용을 계기로 여러 사업부문에서 소매고객 영업전략을 구사한 증권사일수록 위탁매매 소매고객 비중이 상대적으로 낮고 소폭이나마 수익원다변화 효과가 나타난 반면, 그렇지 않는 증권사일수록 위탁매매 소매고객 비중이 높거나 지속적으로 증가한 것이 확인된다. 이는 위탁매매 소매고객이 다른 소매금융서비스를 이용할 가능성이 낮기 때문이거나 위탁매매 사업부문에 치중하는 증권사일수록 다른 소매금융서비스의 경쟁력이 떨어지기 때문인 것으로 판단된다. 이 점에서 증권사가 소매금융사업의 수익원다변화를 위해서는 위탁매매에 치중한 고객유치 경쟁을 지양하고 소매금융서비스 전반의 경쟁력을 강화하기 위해노력할 필요가 있어 보인다.

Ⅳ. 결론

지금까지 비대면 계좌개설 허용에 따른 증권사의 소매고객 영업전략의 변화를 위탁매매수수료 평생무료 혜택 제공, 다른 소매금융서비스의 가격경쟁 증대, 핀테크기업의 디지털 플랫폼 활용, 디지털 자산관리 사업부문 확장 추진 측면에서 살펴보았다. 아울러 증권사의 소매고객 영업전략의 변화가 위탁매매 소매고객의 유치, 위탁매매 사업부문의 수익성, 소매금융사업의 수익원다변화에 미친 효과를 분석하였다. 이를 바탕으로 증권사에 주는 시사점을 다음과 같이 제시하고자 한다.

첫째, 증권사는 소매고객 입장에서 이용하기에 편리하고 수월한 디지털 채널과 서비스를 제공할 수 있어야 한다. 웹페이지에 단순히 새로운 메뉴나 기능을 추가하거나 위탁매매 중심으로 설계된 HTS와 MTS를 고도화하는 데 집중하기 보다는 디지털 채널을 소매고객의 경험과 편리성 중심으로 재설계할 필요가 있다. 이를 통해 소매고객이 증권사의 디지털 채널에서 다양한 소매금융서비스를 편리하게 경험할 수 있도록 해야 한다. 이는 선택의 문제가 아니라 반드시 해결해야 할 과제라는 점도 주지할 필요가 있다. 디지털금융이 진전할수록 공급자 중심의 서비스방식은 외면받기 쉽고 소비자의 주도권이 더 강화될 것이기 때문이다.

둘째, 증권사는 위탁매매 중심의 소매금융사업에서 탈피하고 소매고객의 니즈에 맞게 다양한 소매금융서비스를 공급할 수 있어야 한다. 분명 증권사는 비대면 계좌개설 허용을 계기로 디지털 채널을 통해 이전보다 더 효과적으로 소매고객에게 다양한 금융서비스를 제공할 수 있게 되었다. 그럼에도 불구하고 증권사가 계속해서 위탁매매에 치중한다면 소매금융사업 전반의 경쟁력이 향상되기 어려울 뿐만 아니라 더 뒤쳐질 수도 있다. 특히 위탁매매 소매고객에 대한 유치경쟁이 지금보다 더 치열해져 위탁매매수수료 평생무료가 혜택이 아닌 가격이 될 수 있기 때문에 증권사는 소매금융서비스의 다각화를 통해 소매금융사업의 수익원다변화를 도모해야 한다.

셋째, 증권사는 고객유치 및 상품판매 중심의 소매고객 영업전략을 고객관리 및 자산관리 중심으로 전환하는 노력도 지속해야 한다. 향후 디지털 채널에 대한 의존도가 높아질수록 증권사 전환비용은 더 낮아질 수 있다. 이 경우 소매고객은 자신에게 양질의 서비스를 제공하는, 자신의 투자성향과 목적에 맞게 투자수익과 투자위험을 효과적으로 관리하는 증권사로 더 쉽게 전환할 것이다. 따라서 증권사는 소매고객의 연령대별 특성과 니즈에 맞게 자산관리서비스를 개발하고 공급할 수 있어야 한다. 또한 자산관리가 하나의 상품이 아닌 고객관리를 위한 서비스라는 인식을 가질 필요도 있다.

앞으로 디지털금융이 진전하고 소비자의 주도권이 강화될수록 증권사의 소매금융사업에 더 많은 변화가 나타날 것으로 예상된다. 이 점에서 본 보고서가 제시하는 시사점이 증권사의 소매고객 영업전략 수립과 소매금융사업 재편에 도움이 되기를 기대한다.

1) 위탁매매수수료 평생무료 이벤트를 실시하는 증권사들을 위탁매매 신규고객 유치를 통해 상품판매, 자산관리까지 소매금융서비스를 확대할 수 있다고 기대했던 것으로 파악된다.

2) 증권사의 소매금융 사업부문은 크게 위탁매매, 상품판매, 자산관리로 나뉠 수 있다. 이를 세분화하면 위탁매매 사업부문은 증권의 매매를 중개하는 서비스와 증권을 담보로 신용을 공여하는 서비스, 상품판매 사업부문은 펀드(수익증권), 파생결합증권, CP, CD, RP 등 자기 또는 제3자가 발행한 증권 또는 금융상품을 판매하는 서비스, 자산관리 사업부문은 현금관리계좌(CMA), 투자자문계약, 신탁, 투자일임계약 등 투자자문과 자산관리를 제공하는 서비스로 구분할 수 있다.

3) 증권위탁매매계좌의 경우 계좌개설 장소에 따라 지점개설계좌와 은행가상계좌로 나뉜다. 전자는 증권사 지점에서, 후자는 은행 지점에서 개설된 계좌를 뜻한다.

4) 금융투자협회 WM지원부와 공동으로 2019년 6월부터 8월까지 8개 증권사를 방문하여 조사한 결과에 기초하여 서술하였다.

5) 대형 증권사의 경우 위탁매매수수료 면제에 따른 비용부담을 신용거래융자 이자수익으로 보전할 수 있을 만큼 자본금 여력을 보유하고 있으나, 중소형 증권사의 경우 그렇지 못한 것으로 파악된다.

6) 금전신탁의 경우 자료에 대한 접근 제약으로 별도로 보고하지 않았다. 참고로 2019년 3월말 증권사의 금전신탁계약은 약 38만건으로 전체 금전신탁계약의 4.23%를 차지한다. 은행의 경우 약 861만건으로 전체 금전신탁계약의 95.52%를 차지한다. 또한 증권사의 금전신탁 사업부문은 거의 대부분이 법인대상인 것으로 파악된다.

7) 위탁매매활동계좌는 예탁자산 잔액이 10만원 이상이고 6개월 동안 1회 이상 매매가 있는 계좌로 정의된다. 2018년말 12월 결산 상장법인의 개인주주가 556만명임을 감안하면 개인주주당 위탁매매활동계좌 수를 평균 5.3개로 보유하고 있다(한국예탁결제원, 2019. 3. 7).

8) 비대면 계좌개설 허용 이후 한 증권사가 투자자문형 로보어드바이저를 출시하면서 개인 투자자문 계약이 단기간 내에 빠르게 증가하였다. 그 외 증권사의 개인 투자자문계약 수는 매우 저조한 것으로 확인된다.

9) 신용거래융자의 이용기간별 이자율은 현재 시점 자료만 제공되기 때문에 복수의 신문기사를 참조하여 2016년 6월말의 경우 상위 20개 증권사, 2017년 6월말의 경우 28개 증권사의 이용기간별 이자율을 단순평균하였다. 2018년 6월말과 2019년 6월말의 경우 금융투자회사공시에 게시된 증권사 자료 전체를 이용하여 이용기간별 이자율을 단순평균하였다.

10) CMA에는 종금형, RP형, MMF(Money Market Fund)형, MMW(Money Market Wrap)형, 발행어음형이 있다. 한국은행이 발표하는 CMA금리(수시형)는 2018년 12월부터 종금형 CMA의 평균수익률에서 RP형 CMA의 평균수익률로 변경되었다.

11) 괄호 안의 수치는 2018년말 전후 언론보도 등에 노출된 각 핀테크기업의 가입자 수이다. 따라서 각 핀테크기업의 실제 고객수와 다를 수 있다. 한편 카카오뱅크와 케이뱅크는 은행법에 따라 인터넷전문은행으로 인가받은 은행이고, 그 외 핀테크기업은 지급결제와 관련된 전자금융업자이다.

12) 이를 고려하여 금융위원회는 2019년 3월 20일 금융투자업규정 개정을 통해 로보어드바이저를 활용할 경우에 한하여 비대면 설명의무 이행을 허용하였다.

13) 개인주주 1인당 위탁매매활동계좌 수는 전체 위탁매매활동계좌 수(법인과 외국인 포함)를 12월 결산 상장법인의 개인주수로 나눈 값이다. 12월 결산 상장법인의 주주에서 개인 비중이 99% 내외를 차지하는 점을 감안할 경우 전체 위탁매매활동계좌의 개인 비중도 비슷할 것으로 가정하였다.

14) 개별 증권사의 위탁매매활동계좌 수 증가 추이를 살펴보면 평생무료 혜택을 제공한 증권사의 위탁매매활동계좌 수가 평생 무료 이벤트를 시작한 기점을 기준으로 확연하게 증가하는 것을 확인할 수 있다.

15) 증권사마다 다소 차이가 있으나 은행지점에서 개설된 가상계좌의 경우 증권사가 계좌 유지비용 명목으로 매월 1만원 정도를 부담하고 있는 것으로 파악된다.

16) 금융감독원 금융통계정보시스템의 오류로 2019년 6월까지 키움증권 실적이 산출되지 않았으나 그간 오류가 수정되어 키움증권 실적을 포함하여 산출하였다.

17) 증권사들이 2004년 자율결의를 맺고 2006년 10월 공정거래위원회가 담합의혹을 제기하기까지 위탁매매수수료 인하 및 각종 이벤트를 자제하였다.

18) CMA 우대금리 이벤트만 실시하거나 위탁매매수수료 평생무료 이벤트를 실시하면서 CMA 우대금리 이벤트만을 실시하거나 투자자문 또는 WRAP 로보어드바이저만을 도입한 증권사는 없는 것으로 파악되었다.

참고문헌

강소현·김준석·양진영, 2015『, 주식시장의 구조적 변화: 거래회전율 감소의 원인 분석』, 자본시장연구원 연구총서 15-03.

금융위원회, 2015. 5. 18, 계좌 개설시 실명확인 방식 합리화방안, 보도자료.

금융위원회, 2016. 2. 18, 제2금융권 금융회사에서도 비대면으로 계좌개설 가능, 보도참고자료.

금융위원회, 2018. 6. 27「, 금융투자업규정」 개정·시행, 보도자료.

금융위원회, 2019. 3. 20「, 금융투자업규정」 개정안 금융위 의결, 보도참고자료.

금융위원회, 2019. 5. 15, 로보어드바이저 활성화를 위한 제도개선, 보도자료.

금융투자협회, 2014『, 일본 리테일 증권 비즈니스의 변화』.

김영도, 2018, 금융투자업 수익구조의 변화와 시사점, 금융연구원『 금융브리프』 27-6.

김태현, 2017, 우호적 환경에 따른 증권사 수익성 개선과 사업모델 변화 가시화, 키움증권.

박용린·이석훈·장정모·최순영, 2013『, 국내 증권산업의 환경변화와 대응방안』, 자본시장연구원 연구보고서 13-05.

박중호, 2019『, Future of Financial Services』, Oliver Wyman.

서명미, 2014『, 글로벌 증권사의 자산관리 비즈니스 벤치마킹 시리즈-찰스스왑』, 금융투자협회.

신윤섭, 2017『, 증권산업의 성장과 변동성』, 서울신용평가.

이석훈, 2016a, 증권업 수익구조 변화에 대한 소고, 자본시장연구원『 자본시장 Weekly』 2016-19호.

이석훈, 2016b, 모바일 위탁매매 시장의 무료수수료 이벤트 경쟁에 대한 고찰, 자본시장연구원『자본시장 Weekly』 2016-26호.

이석훈, 2018, 최근 10년간 국내 증권업의 수익성 결정요인 변화 분석, 자본시장연구원『 자본시장포커스』 2018-12호.

이석훈, 2019, 리테일 고객의 증권회사 선택 요인과 시사점, 자본시장연구원『 자본시장포커스』2019-09호.

이성복, 2019a, 국내 로보어드바이저 도입 현황과 시사점, 자본시장연구원『 자본시장포커스』2019-16호.

이성복, 2019b, 디지털혁신과 자본시장, 2019 코리아핀테크위크 발표자료.

조성훈, 2019『, 자본시장법 시행 후 10년 간 국내 증권업의 변화』, 자본시장연구원 이슈보고서 19-04.

한국예탁결제원, 2012. 2. 26, ‘12년 12월 결산사 주식투자자 472만명, 보도자료.

한국예탁결제원, 2012. 2. 27, 12월 결산사 주식투자자 482만명, 보도자료.

한국예탁결제원, 2014. 3. 4, ‘13년 12월 결산사 주식투자자(실질주주) 현황 분석, 보도자료.

한국예탁결제원, 2015. 3. 12, ‘14년 12월 결산 상장법인 주식투자자(실질주주) 현황 분석, 보도자료.

한국예탁결제원, 2016. 3. 9, ‘15년 12월 결산 상장법인 주식투자자(실질주주) 현황, 보도자료 .

한국예탁결제원, 2016. 5. 19, ‘15년 12월 결산, 실질주주 배당금 19조 4,593억원 (26.2% 증가), 보도자료.

한국예탁결제원, 2017. 3. 16, ‘16년 12월 결산 주식투자자(실질주주) 현황, 보도자료.

한국예탁결제원, 2018. 2. 28, ‘17년 12월 결산 상장법인 주식투자자(실질주주) 현황, 보도자료.

한국예탁결제원, 2019. 3. 7, ‘18년 12월 결산 상장법인 주식투자자(실질주주) 현황, 보도자료.

한원종, 2002, 미국 증권산업 변화 과정이 주는 시사점, LG경제연구원『 LG주간경제』 696호.

황준웅, 2004『, 국내 증권회사의 바람직한 전문화 방향』, 금융감독원.

Bakos, Y., Simon, G., Lucas, H.C., Viswanathan, S., Oh, W., Weber, B., 2005, The impact of e-commerce on competition in the retail brokerage industry, Information Systems Research 16(4), 352-371.

Brokerchooser, 2019, Best Trading Platform for Europeans in 2019.

European Commission, 2006, Competition in EU Securities Trading and Post-Trading, Issues Paper.

Government of UK, 2017, Dynamic Competition in Online Platforms.

Ramchandran, A., Gurbaxani, V., 1999, Brokerages: E-TRADE vs Charles Schwab, Center for Research on Information Technology and Organizations.

2) 증권사의 소매금융 사업부문은 크게 위탁매매, 상품판매, 자산관리로 나뉠 수 있다. 이를 세분화하면 위탁매매 사업부문은 증권의 매매를 중개하는 서비스와 증권을 담보로 신용을 공여하는 서비스, 상품판매 사업부문은 펀드(수익증권), 파생결합증권, CP, CD, RP 등 자기 또는 제3자가 발행한 증권 또는 금융상품을 판매하는 서비스, 자산관리 사업부문은 현금관리계좌(CMA), 투자자문계약, 신탁, 투자일임계약 등 투자자문과 자산관리를 제공하는 서비스로 구분할 수 있다.

3) 증권위탁매매계좌의 경우 계좌개설 장소에 따라 지점개설계좌와 은행가상계좌로 나뉜다. 전자는 증권사 지점에서, 후자는 은행 지점에서 개설된 계좌를 뜻한다.

4) 금융투자협회 WM지원부와 공동으로 2019년 6월부터 8월까지 8개 증권사를 방문하여 조사한 결과에 기초하여 서술하였다.

5) 대형 증권사의 경우 위탁매매수수료 면제에 따른 비용부담을 신용거래융자 이자수익으로 보전할 수 있을 만큼 자본금 여력을 보유하고 있으나, 중소형 증권사의 경우 그렇지 못한 것으로 파악된다.

6) 금전신탁의 경우 자료에 대한 접근 제약으로 별도로 보고하지 않았다. 참고로 2019년 3월말 증권사의 금전신탁계약은 약 38만건으로 전체 금전신탁계약의 4.23%를 차지한다. 은행의 경우 약 861만건으로 전체 금전신탁계약의 95.52%를 차지한다. 또한 증권사의 금전신탁 사업부문은 거의 대부분이 법인대상인 것으로 파악된다.

7) 위탁매매활동계좌는 예탁자산 잔액이 10만원 이상이고 6개월 동안 1회 이상 매매가 있는 계좌로 정의된다. 2018년말 12월 결산 상장법인의 개인주주가 556만명임을 감안하면 개인주주당 위탁매매활동계좌 수를 평균 5.3개로 보유하고 있다(한국예탁결제원, 2019. 3. 7).

8) 비대면 계좌개설 허용 이후 한 증권사가 투자자문형 로보어드바이저를 출시하면서 개인 투자자문 계약이 단기간 내에 빠르게 증가하였다. 그 외 증권사의 개인 투자자문계약 수는 매우 저조한 것으로 확인된다.

9) 신용거래융자의 이용기간별 이자율은 현재 시점 자료만 제공되기 때문에 복수의 신문기사를 참조하여 2016년 6월말의 경우 상위 20개 증권사, 2017년 6월말의 경우 28개 증권사의 이용기간별 이자율을 단순평균하였다. 2018년 6월말과 2019년 6월말의 경우 금융투자회사공시에 게시된 증권사 자료 전체를 이용하여 이용기간별 이자율을 단순평균하였다.

10) CMA에는 종금형, RP형, MMF(Money Market Fund)형, MMW(Money Market Wrap)형, 발행어음형이 있다. 한국은행이 발표하는 CMA금리(수시형)는 2018년 12월부터 종금형 CMA의 평균수익률에서 RP형 CMA의 평균수익률로 변경되었다.

11) 괄호 안의 수치는 2018년말 전후 언론보도 등에 노출된 각 핀테크기업의 가입자 수이다. 따라서 각 핀테크기업의 실제 고객수와 다를 수 있다. 한편 카카오뱅크와 케이뱅크는 은행법에 따라 인터넷전문은행으로 인가받은 은행이고, 그 외 핀테크기업은 지급결제와 관련된 전자금융업자이다.

12) 이를 고려하여 금융위원회는 2019년 3월 20일 금융투자업규정 개정을 통해 로보어드바이저를 활용할 경우에 한하여 비대면 설명의무 이행을 허용하였다.

13) 개인주주 1인당 위탁매매활동계좌 수는 전체 위탁매매활동계좌 수(법인과 외국인 포함)를 12월 결산 상장법인의 개인주수로 나눈 값이다. 12월 결산 상장법인의 주주에서 개인 비중이 99% 내외를 차지하는 점을 감안할 경우 전체 위탁매매활동계좌의 개인 비중도 비슷할 것으로 가정하였다.

14) 개별 증권사의 위탁매매활동계좌 수 증가 추이를 살펴보면 평생무료 혜택을 제공한 증권사의 위탁매매활동계좌 수가 평생 무료 이벤트를 시작한 기점을 기준으로 확연하게 증가하는 것을 확인할 수 있다.

15) 증권사마다 다소 차이가 있으나 은행지점에서 개설된 가상계좌의 경우 증권사가 계좌 유지비용 명목으로 매월 1만원 정도를 부담하고 있는 것으로 파악된다.

16) 금융감독원 금융통계정보시스템의 오류로 2019년 6월까지 키움증권 실적이 산출되지 않았으나 그간 오류가 수정되어 키움증권 실적을 포함하여 산출하였다.

17) 증권사들이 2004년 자율결의를 맺고 2006년 10월 공정거래위원회가 담합의혹을 제기하기까지 위탁매매수수료 인하 및 각종 이벤트를 자제하였다.

18) CMA 우대금리 이벤트만 실시하거나 위탁매매수수료 평생무료 이벤트를 실시하면서 CMA 우대금리 이벤트만을 실시하거나 투자자문 또는 WRAP 로보어드바이저만을 도입한 증권사는 없는 것으로 파악되었다.

참고문헌

강소현·김준석·양진영, 2015『, 주식시장의 구조적 변화: 거래회전율 감소의 원인 분석』, 자본시장연구원 연구총서 15-03.

금융위원회, 2015. 5. 18, 계좌 개설시 실명확인 방식 합리화방안, 보도자료.

금융위원회, 2016. 2. 18, 제2금융권 금융회사에서도 비대면으로 계좌개설 가능, 보도참고자료.

금융위원회, 2018. 6. 27「, 금융투자업규정」 개정·시행, 보도자료.

금융위원회, 2019. 3. 20「, 금융투자업규정」 개정안 금융위 의결, 보도참고자료.

금융위원회, 2019. 5. 15, 로보어드바이저 활성화를 위한 제도개선, 보도자료.

금융투자협회, 2014『, 일본 리테일 증권 비즈니스의 변화』.

김영도, 2018, 금융투자업 수익구조의 변화와 시사점, 금융연구원『 금융브리프』 27-6.

김태현, 2017, 우호적 환경에 따른 증권사 수익성 개선과 사업모델 변화 가시화, 키움증권.

박용린·이석훈·장정모·최순영, 2013『, 국내 증권산업의 환경변화와 대응방안』, 자본시장연구원 연구보고서 13-05.

박중호, 2019『, Future of Financial Services』, Oliver Wyman.

서명미, 2014『, 글로벌 증권사의 자산관리 비즈니스 벤치마킹 시리즈-찰스스왑』, 금융투자협회.

신윤섭, 2017『, 증권산업의 성장과 변동성』, 서울신용평가.

이석훈, 2016a, 증권업 수익구조 변화에 대한 소고, 자본시장연구원『 자본시장 Weekly』 2016-19호.

이석훈, 2016b, 모바일 위탁매매 시장의 무료수수료 이벤트 경쟁에 대한 고찰, 자본시장연구원『자본시장 Weekly』 2016-26호.

이석훈, 2018, 최근 10년간 국내 증권업의 수익성 결정요인 변화 분석, 자본시장연구원『 자본시장포커스』 2018-12호.

이석훈, 2019, 리테일 고객의 증권회사 선택 요인과 시사점, 자본시장연구원『 자본시장포커스』2019-09호.

이성복, 2019a, 국내 로보어드바이저 도입 현황과 시사점, 자본시장연구원『 자본시장포커스』2019-16호.

이성복, 2019b, 디지털혁신과 자본시장, 2019 코리아핀테크위크 발표자료.

조성훈, 2019『, 자본시장법 시행 후 10년 간 국내 증권업의 변화』, 자본시장연구원 이슈보고서 19-04.

한국예탁결제원, 2012. 2. 26, ‘12년 12월 결산사 주식투자자 472만명, 보도자료.

한국예탁결제원, 2012. 2. 27, 12월 결산사 주식투자자 482만명, 보도자료.

한국예탁결제원, 2014. 3. 4, ‘13년 12월 결산사 주식투자자(실질주주) 현황 분석, 보도자료.

한국예탁결제원, 2015. 3. 12, ‘14년 12월 결산 상장법인 주식투자자(실질주주) 현황 분석, 보도자료.

한국예탁결제원, 2016. 3. 9, ‘15년 12월 결산 상장법인 주식투자자(실질주주) 현황, 보도자료 .

한국예탁결제원, 2016. 5. 19, ‘15년 12월 결산, 실질주주 배당금 19조 4,593억원 (26.2% 증가), 보도자료.

한국예탁결제원, 2017. 3. 16, ‘16년 12월 결산 주식투자자(실질주주) 현황, 보도자료.

한국예탁결제원, 2018. 2. 28, ‘17년 12월 결산 상장법인 주식투자자(실질주주) 현황, 보도자료.

한국예탁결제원, 2019. 3. 7, ‘18년 12월 결산 상장법인 주식투자자(실질주주) 현황, 보도자료.

한원종, 2002, 미국 증권산업 변화 과정이 주는 시사점, LG경제연구원『 LG주간경제』 696호.

황준웅, 2004『, 국내 증권회사의 바람직한 전문화 방향』, 금융감독원.

Bakos, Y., Simon, G., Lucas, H.C., Viswanathan, S., Oh, W., Weber, B., 2005, The impact of e-commerce on competition in the retail brokerage industry, Information Systems Research 16(4), 352-371.

Brokerchooser, 2019, Best Trading Platform for Europeans in 2019.

European Commission, 2006, Competition in EU Securities Trading and Post-Trading, Issues Paper.

Government of UK, 2017, Dynamic Competition in Online Platforms.

Ramchandran, A., Gurbaxani, V., 1999, Brokerages: E-TRADE vs Charles Schwab, Center for Research on Information Technology and Organizations.

Ⅰ. 서론

Ⅱ. 비대면 계좌개설 허용과 소매고객 영업전략 변화

1. 비대면 계좌개설 허용

2. 소매고객 영업전략 변화

가. 위탁매매수수료 평생무료 혜택 제공

나. 다른 소매금융서비스의 가격경쟁 증대

다. 핀테크기업의 디지털 플랫폼 활용

라. 디지털 자산관리 사업부문 확장 추진

Ⅲ. 증권사의 소매고객 영업전략 변화에 따른 효과

1. 위탁매매 소매고객 유치에 미친 효과

2. 위탁매매 사업부문의 수익성에 미친 효과

3. 소매금융사업의 수익원다변화에 미친 효과

Ⅳ. 결론